Курсовая работа: Анализ и диагностика финансово-хозяйственной деятельности компании

Раздел: Рефераты по финансовым наукам

Тип: курсовая работа

КУРСОВАЯ РАБОТА

По дисциплине: «Финансовый менеджмент»

НА ТЕМУ: АНАЛИЗ И ДИАГНОСТИКА ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ КОМПАНИИ

Москва, 2007 год

Содержание

Введение

Глава 1. Финансовое и хозяйственное положение экономического

субъекта

1.1 Характеристика понятия финансового состояния, цели и задачи его анализа

1.2 Показатели анализа хозяйственной деятельности

1.3 Анализ финансового состояния

Глава 2. Анализ и диагностика финансово-хозяйственной деятельности (на примере ОАО «Салан»)

2.1 Анализ рентабельности

2.2 Анализ оборачиваемости оборотных активов

2.3 Анализ ликвидности

2.4 Анализ показателей структуры капитала

Заключение

Приложения

Расчетная часть (вариант 1)

Литература

Введение

В современных экономических условиях деятельность каждого хозяйственного субъекта является предметом внимания обширного круга участников рыночных отношений, заинтересованных в результатах его функционирования.

Для того чтобы обеспечивать выживаемость, необходимо, уметь реально оценивать финансовые состояния, как своего предприятия, так и существующих потенциальных конкурентов. Финансовое состояние – важнейшая характеристика экономической деятельности предприятия. Она определяет конкурентоспособность, потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнёров в финансовом и производственном отношении.

Цель анализа финансового состояния - дать руководству предприятия картину его действительного состояния, а лицам, непосредственно не работающим на данном предприятие, но заинтересованных в его финансовом состоянии, - сведения, необходимые для беспристрастного суждения, например, о рациональности использования вложенных в предприятия дополнительных инвестиций и тому подобное.

Анализ же хозяйственной деятельности, оценка ее эффективности является важным элементом в системе управления

Управленческие решения и действия сегодня должны быть основаны на точных расчетах, глубоком и всесторонним экономическом анализе. Они должны быть научно обоснованными, мотивированными, оптимальными. Ни одно организационное, техническое и технологическое мероприятие не должно осуществляться до тех пор, пока не обоснована его экономическая целесообразность. Недооценка роли анализа эффективности хозяйственной деятельности и ее оценки, ошибки в планах и управленческих действиях в современных условиях приносят чувствительные потери.

Главная цель данной работы – показать, как на основе расчетов экономических показателей исследовать финансовое и хозяйственное состояние экономического субъекта и на наглядном примере (ОАО «Салан») произвести анализ деятельности компании.

Глава 1. Финансовое и хозяйственное положение экономического субъекта

1.1 Характеристика понятия финансового состояния, цели и задачи его анализа

Предприятие – это самостоятельный хозяйствующий субъект, созданный для ведения хозяйственной деятельности, которая осуществляется в целях извлечения прибыли и удовлетворения общественных потребностей.

Под финансовым состоянием предприятия понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Финансовое состояние предприятия может быть устойчивым, неустойчивым и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе свидетельствует о его хорошем финансовом состоянии. Финансовое состояние предприятия зависит от результатов его производственной, коммерческой и финансовой деятельности. Если производственные и финансовые планы успешно выполняются, то это положительно влияет на финансовое состояние предприятия , и, наоборот, в результате невыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, снижается выручка и сумма прибыли, следовательно, ухудшается финансовое состояние предприятия и его платежеспособность.

Устойчивое финансовое положение в свою очередь оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективного его использования. Главной целью финансовой деятельности является решение, где, когда и как использовать финансовые ресурсы для эффективного развития производства и получения максимальной прибыли.

Чтобы выжить в условиях рыночной экономики и не допустить банкротства предприятия, нужно хорошо знать, как управлять финансами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные и заемные средства. Следует знать и такие понятия рыночной экономики как деловая активность, ликвидность, платежеспособность, кредитоспособность предприятия, порог рентабельности, запас финансовой устойчивости (зона безопасности), степень риска, эффект финансового рычага и другие, а также методику их анализа.

Поэтому финансовый анализ является существенным элементом финансового менеджмента и аудита, Практически все пользователи финансовых отчетов предприятий используют методы финансового анализа для принятия решений по оптимизации своих интересов.

Собственники анализируют финансовые отчеты для повышения доходности капитала, обеспечения стабильности повышения фирмы. Кредиторы и инвесторы анализируют финансовые отчеты, чтобы минимизировать свои риски по займам и вкладам. Можно твердо говорить, что качество принимаемых решений целиком зависит от качества аналитического обоснования решения.

Цель анализа состоит не только в том, чтобы установить и оценить финансовое состояние предприятия, но и в том, чтобы постоянно проводить работу, направленную на его улучшение. Анализ финансового состояния предприятия показывает, по каким направлениям надо вести эту работу, дает возможность выявить наиболее важные аспекты и наиболее слабые позиции в финансовом состоянии предприятия. В соответствии с этим результаты анализа дают ответ на вопрос, каковы важнейшие способы улучшения финансового состояния предприятия в конкретный период его деятельности. Но главной целью анализа является своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности. Для оценки устойчивости финансового состояния предприятия используется целая система показателей, характеризующих изменения:

структуры капитала предприятия по его размещению к источникам образования;

эффективности и интенсивности его использования;

платежеспособности и кредитоспособности предприятия;

запаса его финансовой устойчивости.

Показатели должны быть такими, чтобы все те, кто связан с предприятием экономическими отношениями, могли ответить на вопрос, насколько надежно предприятие как партнер а, следовательно, принять решение об экономической выгодности продолжения отношений с ним. Анализ финансового состояния предприятия основывается главным образом на относительных показателях, т. к. абсолютные показатели баланса в условиях инфляции практически невозможно привести в сопоставимый вид. Относительные показатели можно сравнивать с:

общепринятыми “нормами” для оценки степени риска и прогнозирования возможности банкротства;

аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности;

аналогичными данными за предыдущие годы для изучения тенденции улучшения или ухудшения финансового состояния предприятия.

Основные задачи анализа:

своевременное выявление и устранение недостатков в финансовой деятельности, и поиск резервов улучшения финансового состояния предприятия, его платежеспособности;

прогнозирование возможных финансовых результатов, экономической рентабельности, исходя из реальных условий хозяйственной деятельности и наличия собственных и заемных ресурсов, разработка моделей финансового состояния при разнообразных вариантах использования ресурсов;

разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия.

Анализом финансового состояния предприятия занимаются не только руководители и соответствующие службы предприятия, но и его учредители, инвесторы с целью изучения эффективности использования ресурсов, банки для оценки условий кредитования и определения степени риска, поставщики для своевременного получения платежей, налоговые инспекции для выполнения плана поступлений средств в бюджет и т. д.

Основной целью финансового анализа является получение небольшого числа ключевых (наиболее информативных) параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами. При этом аналитика и управляющего (менеджера) может интересовать как текущее финансовое состояние предприятия, так и его проекция на ближайшую или более отдаленную перспективу, т.е. ожидаемые параметры финансового состояния.

Но не только временные границы определяют альтернативность целей финансового анализа. Они зависят также от целей субъектов финансового анализа, т.е. конкретных пользователей финансовой информации.

Цели анализа достигаются в результате решения определенного взаимосвязанного набора аналитических задач. Аналитическая задача представляет собой конкретизацию целей анализа с учетом организационных, информационных, технических и методических возможностей проведения анализа. Основным фактором, в конечном счете, является объем и качество исходной информации. При этом надо иметь в виду, что периодическая бухгалтерская или финансовая отчетность предприятия - это лишь “сырая информация”, подготовленная в ходе выполнения на предприятии учетных процедур.

Чтобы принимать решения по управлению в области производства, сбыта, финансов, инвестиций и нововведений руководству нужна постоянная деловая осведомленность по соответствующим вопросам, которая является результатом отбора, анализа, оценки и концентрации исходной сырой информации, необходимо аналитическое прочтение исходных данных исходя из целей анализа и управления.

Основной принцип аналитического чтения финансовых отчетов - это дедуктивный метод, т.е. от общего к частному, но он должен применяться многократно. В ходе такого анализа как бы воспроизводится историческая и логическая последовательность хозяйственных фактов и событий, направленность и сила влияния их на результаты деятельности.

Введение нового плана счетов бухгалтерского учета, приведение форм бухгалтерской отчетности в большее соответствие с требованиями международных стандартов вызывает необходимость использования новой методики финансового анализа, соответствующей условиям рыночной экономики. Такая методика нужна для обоснованного выбора делового партнера, определения степени финансовой устойчивости предприятия, оценки деловой активности и эффективности предпринимательской деятельности.

Основным (а в ряде случаев и единственным) источником информации о финансовой деятельности предприятия является бухгалтерская отчетность, которая стала публичной. Отчетность предприятия в рыночной экономике базируется на обобщении данных финансового учета и является информационным звеном, связывающим предприятие с обществом и деловыми партнерами- пользователями информации о деятельности предприятия.

В определенных случаях для реализации целей финансового анализа бывает недостаточно использовать лишь бухгалтерскую отчетность. Отдельные группы пользователей, например руководство и аудиторы, имеют возможность привлекать дополнительные источники (данные производственного и финансового учета). Тем не менее, чаще всего годовая и квартальная отчетность являются единственным источником внешнего финансового анализа.

Методика финансового анализа состоит из трех взаимосвязанных блоков:

1) анализа финансовых результатов деятельности предприятия;

2) анализа финансового состояния;

3) анализа эффективности финансово-хозяйственной деятельности.

Основным источником информации для анализа финансового состояния служит бухгалтерский баланс предприятия (форма N1 годовой и квартальной отчетности). Его значение настолько велико, что анализ финансового состояния нередко называют анализом баланса. Источником данных для анализа финансовых результатов является отчет о финансовых результатах и их использовании (форма N 2 годовой и квартальной отчетности). Источником дополнительной информации для каждого из блоков финансового анализа служит приложение к балансу (форма N 5 годовой отчетности).

1.2 Показатели анализа хозяйственной деятельности

Предметом анализа хозяйственной деятельности являются хозяйственные процессы и конечные результаты работы предприятия, протекающие в условиях действия объективных и субъективных факторов и находящие отражения в системе экономической информации.

Субъектами анализа как непосредственно, так и опосредованно являются заинтересованные пользователи информации. Непосредственными пользователями являются собственники средств предприятия, банки, поставщики, налоговые органы, персонал предприятия и руководство.

Вторая группа пользователей – это субъекты анализа, которые непосредственно не заинтересованы в деятельности предприятия, но должны по договору защищать интересы первой группы пользователей отчетности (например, аудиторские службы).

На хозяйственную деятельность предприятия, даже на отдельно взятый показатель, могут влиять многочисленные и разнообразные причины. Выявить и изучить действие абсолютно всех причин весьма затруднительно, к тому же не всегда это практически целесообразно.

Анализ тех или иных показателей экономических явлений, процессов, ситуаций начинается с использования абсолютных величин (объем производства по стоимости и в натуральном выражении, объем товарооборота, сумма производственных затрат и издержек обращения и др.)

В анализе абсолютные величины используются в большей мере в качестве базы для исчисления средних и относительных величин.

Относительные величины незаменимы при анализе явлений в динамике. К ним относят коэффициенты, проценты, индексы, которые выявляют аналитическую характеристику явлений: их частоту или интенсивность, изменение явлений во времени или пространстве и т.д.

Эффективность деятельности предприятия может исследоваться с самых различных сторон: с точки зрения формирования затрат, планирования объема производства, прибыли, реализации инвестиционных проектов и др. Однако, анализ поведения затрат, методов их распределения, составление и контроль выполнения смет, калькулирование себестоимости изделий и продукта, определение порога рентабельности производства и реализации продукции – все эти вопросы являются лишь необходимым начальным этапом оценки общей эффективности деятельности предприятия, функционирующего как единое целое.

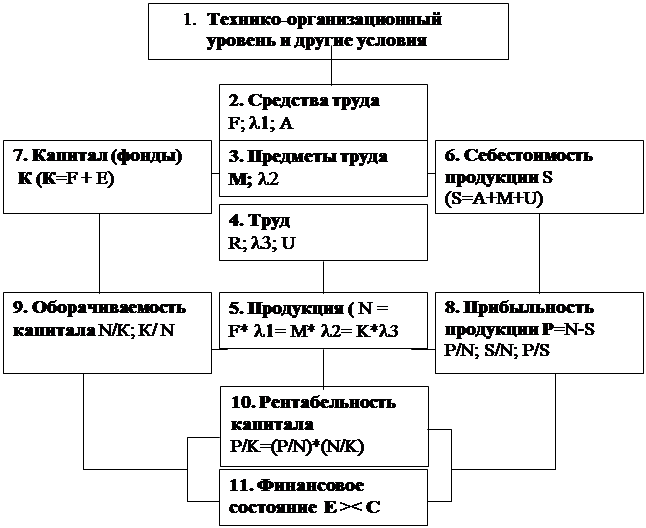

Хозяйственная деятельность характеризуется сравнительно небольшим кругом показателей. (Рис. 1 - Приложение 1)

От условий производства (технико-организационного уровня, природных условий, условий социального развития производственного коллектива и внешнеэкономических условий) зависит степень использования производственных ресурсов: средств труда (блок 2), предметов труда (блок 3), и самого живого труда (блок 4). Интенсивность использования производственных ресурсов проявляется в таких обобщающих показателях, как фондоотдача основных производственных средств, материалоемкость производства продукции, производительность труда.

Сопоставление показателей объема продукции и себестоимости характеризует величину прибыли и рентабельность продукции (блок 8),. Сопоставление объема продукции и величины авансированных основных оборотных средств характеризует воспроизводство и оборачиваемость капитала (блок 9), т.е. фондоотдачу основных производственных функций и оборачиваемость оборотных средств. Полученные показатели в свою очередь в совокупности определяют уровень рентабельности хозяйственной деятельности. Уровень общей рентабельности в числителе формулы отражает не только прибыль от реализации продукции, но и другие финансовые результаты.

От выполнения плана по прибыли и в целом финансового плана, с одной стороны и от оборачиваемости оборотных средств – с другой, зависят финансовое состояние и платежеспособность предприятия (блок 11). Такова общая принципиальная схема формирования экономических и финансовых показателей хозяйственной деятельности предприятия.

1.3 Анализ финансового состояния

Анализ является одной из важнейших функций управления любым предприятием. Анализ эффективности – часть этой функции и роль его в рыночной экономике весьма значительна.

Целями анализа являются:

- оценка текущего и перспективного состояния предприятия;

- оценка возможных и целесообразных темпов развития предприятия с позиции их финансового обеспечения;

- выявление доступных источников средств и оценка возможностей и целесообразности их мобилизации.

В результате анализа эффективности определяется ряд резервов, введение в действие которых позволяет повысить эффективность и результативность работы предприятия.

Основу информационного обеспечения анализа составляет бухгалтерская отчетность: форма № 1 «Баланс», форма № 2 «Отчет о финансовых результатах».

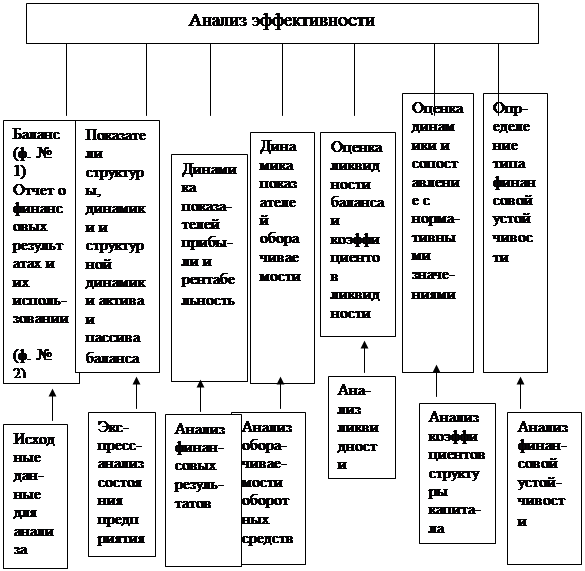

Анализ эффективности хозяйственной деятельности включает в себя несколько этапов (Рис.2 - Приложение 2).

На первом этапе выполняется так называемый экспресс-анализ, цель которого состоит в получении наглядной и быстрой оценки финансового благополучия и динамики развития хозяйствующего субъекта. Методикой экспресс-анализа отчетности предусматривается анализ структуры средств предприятия и их источников.

На втором этапе выполняется анализ прибыли как финансового результата хозяйственной деятельности предприятия и различных показателей рентабельности.

Далее проводится анализ оборачиваемости оборотных активов, от которой зависит размер минимально необходимых для хозяйственной деятельности оборотных средств и размер затрат, связанных с владением и хранением запасов. Поскольку это отражается на себестоимости продукции, в результате анализа можно определить резервы повышения финансовых результатов предприятия.

В развитии данного направления проводится анализ различных финансовых коэффициентов ликвидности и структуры капитала. Они рассчитываются для определения способности предприятия погашать свою задолженность и вскрытия резервов на уровне отдельных составляющих капитала предприятия.

Финансовое положение предприятия, в значительной степени, зависит от целесообразности и правильности вложения финансовых ресурсов в активы. Активы динамичны по своей природе. В процессе функционирования предприятия величина активов и их структура претерпевает постоянные изменения. Оценку прогрессивности имевших место качественных изменений в структуре средств и их источников, а также динамику этих изменений можно получить с помощью вертикального и горизонтального анализа отчетности.

1.3.1 Оценка рентабельности предприятия и эффективности использования его экономического потенциала

Результативность и экономическая целесообразность функционирования предприятия измеряются рядом абсолютных и относительных показателей прибыли. Прибыль как экономическая категория отражает чистый доход, созданный в сфере материального производства в процессе предпринимательской деятельности. Значение прибыли состоит в том, что она отражает конечный финансовой результат.

Конечным финансовым результатом хозяйственной деятельности предприятия является балансовая прибыль. Балансовая прибыль – это сумма прибыли (убытков) предприятия как от реализации продукции так и доходов (убытков), не связанных с ее производством и реализацией.

Прибыль от реализации продукции (работ, услуг) – это финансовой результат, полученный от основной деятельности предприятия, которая может осуществляться в любых видах, зафиксированных в ее уставе и не запрещенных законом. Финансовой результат определяется раздельно по каждому виду деятельности предприятия, относящемуся к реализации продукции, выполнению работ, оказанию услуг. Он равен разности между выручкой от реализации продукции в действующих ценах и затратами на ее производство и реализацию.

Прибыль (убыток) от реализации основных средств, их прочего выбытия, реализации иного имущества предприятия – это финансовой результат не связанный с основными видами деятельности предприятия. Он отражает прибыли (убытки) по прочей реализации, к которой относится продажи на сторону различных видов имущества, числящегося на балансе предприятия.

Прибыль от реализации продукции, работ, услуг занимает наибольший удельный вес в структуре балансовой прибыли предприятия. Ее величина формируется под воздействием трех основных факторов: себестоимости продукции, объема реализации и уровня действующих цен на реализуемую продукцию. Важнейшим из них является себестоимость. Количественно в структуре цены она занимает значительный удельный вес, поэтому снижение себестоимости очень заметно сказывается на росте прибыли при прочих равных условиях.

Для оценки эффективности работы предприятия прибыль сопоставляется с затратами или используемыми ресурсами. Соизмерение прибыли с затратами означает рентабельность. В практике работы предприятий применяются ряд показателей рентабельности:

Рентабельность можно рассчитать по всей реализованной продукции и по отдельным ее видам. Она рассчитывается как отношение прибыли от реализации к выручке от реализации продукции. Показатели рентабельности всей реализованной продукции дают представление об эффективности текущих затрат предприятия и доходности реализуемой продукции.

Рентабельность производственных фондов рассчитывается как соотношение прибыли среднегодовой стоимости основных производственных фондов.

Рентабельность вложений в предприятие определяется по стоимости имущества, имеющегося в его распоряжении. Рентабельность собственных средств предприятия определяется отношением прибыли к собственным средствам, определяемым по балансу.

Оценка динамики абсолютных показателей финансовых результатов может быть выполнена с помощью аналитической таблицы (Таблица 1 – Приложение 3).

Условные обозначения, используемые в дальнейших расчетах и источники получения информации приведены в таблице 2 ( Приложение 4)

Для оценки динамики относительных показателей (коэффициентов рентабельности) необходимо предварительно выполнить их расчет по формулам.

1.Коэффициент рентабельности продаж

Крент.п. = Прибыль от реализации продукции

Выручка от реализации продукции

Данный коэффициент показывает сколько прибыли приходится на единицу реализованной продукции.

2. Коэффициент рентабельности всего капитала предприятия

Крент. капитала = Прибыль от реализации продукции

Средняя стоимость активов

Коэффициент показывает эффективность использования всего имущества предприятия.

3. Коэффициент рентабельности основных средств и прочих внеоборотных активов

Крент. ос. = Прибыль от реализации продукции

Средняя стоимость основных средств и прочих внеоборотных активов (А1ср)

Данный показатель отражает эффективность использования основных средств и прочих внеоборотных активов.

4. Коэффициент рентабельности собственного капитала

Крент. ск. = Прибыль от реализации продукции

Средняя стоимость собственного капитала (П1ср)

Коэффициент показывает эффективность использования собственного капитала.

1.3.2 Анализ оборачиваемости оборотных активов

Важнейшей составной частью капитала предприятия являются его оборотные активы.

Они включают запасы (сырье, материалы, малоценные и быстроизнашивающиеся предметы, готовую продукцию, товары отгруженные, незавершенное производство и др.); денежные средства (средства на текущих и валютных счетах, в кассе и др.) краткосрочные финансовые вложения (ценные бумаги, предоставленные краткосрочные займы др.); дебиторскую задолженность (задолженность покупателей и заказчиков дочерних и зависимых обществ учредителей по взносам в уставный капитал, векселям, по поручению и др.).

От состояния оборотных активов во многом зависит успешное осуществление производственного цикла предприятия, ибо недостаток оборотных средств парализует производственную деятельность предприятия, прерывает производственный цикл и в конечном итоге приводит предприятие к отсутствию возможности оплачивать по своим обязательствам и к банкротству. Показатели оборачиваемости позволяют проанализировать, насколько эффективно предприятие взаимодействует с окружающей средой. Они имеют большое значение для оценки резервов улучшения финансового положения предприятия, поскольку скорость оборота средств, т.е. скорость превращения их в денежную форму оказывает непосредственное влияние на платежеспособность предприятия. Показатели оборачиваемости рассчитываются в виде коэффициентов по формулам:

1. Коэффициент общей оборачиваемости капитала.

Кобщ.обор. = Выручка от реализации продукции

Средняя стоимость активов

Показатель отражает скорость оборота всего капитала предприятия.

2. Коэффициент оборачиваемости мобильных средств

Коб.м.ср. = Выручка от реализации продукции

А2ср.(Средняя величина производственных запасов) + А3 ср. (Средняя величина денежных средств и дебиторская задолженность)

Коэффициент отражает скорость оборота всех мобильных средств.

3. Коэффициент оборачиваемости материальных оборотных средств

Коб.м.ср. = Выручка от реализации продукции

Средняя величина производственных запасов (А2ср)

Данный показатель отражает число оборотов запасов и затрат предприятия.

4.Коэффициент оборачиваемости готовой продукции

Коб.г.пр. = Выручка от реализации продукции

Средние запасы готовой продукции

Коэффициент показывает скорость оборота готовой продукции.

5. Коэффициент оборачиваемости дебиторской задолженности

Коб.д.з. = Выручка от реализации продукции

Средняя величина дебиторской задолженности

Данный коэффициент показывает расширение или снижение коммерческого кредита, предоставляемого предприятием.

6. Коэффициент среднего срока оборота дебиторской задолженности

Ксрока.д.з. = 365*Средняя величина дебиторской задолженности(Дзср)

Выручка от реализации продукции

Показатель характеризует средний срок погашения дебиторской задолженности.

7. Коэффициент оборачиваемости кредиторской задолженности

Кобор.к.з. = Выручка от реализации продукции

Средняя величина кредиторской задолженности

Коэффициент показывает расширение или снижение коммерческого кредита. 8. Коэффициент среднего роста кредиторской задолженности

Кобор.к.з. = 365*Средняя величина кредиторской задолженности

Выручка от реализации продукции

Показатель отражает средний срок возврата коммерческого кредита предприятием.

9. Фондоотдача основных средств и прочих внеоборотных активов

Фо.с. = Выручка от реализации продукции

Средняя стоимость основных средств и прочих внеоборотных активов (А1ср.)

Фондоотдача характеризует эффективность использования основных средств и прочих внеоборотных активов, измеряемую величиной продаж, приходящихся на единицу стоимости средств.

10. Коэффициент оборачиваемости собственного капитала

Кобор.ск. = Выручка от реализации продукции

Средняя стоимость собственного капитала (П1ср.)

Коэффициент показывает скорость оборота собственного капитала.

1.3.3 Анализ ликвидности

Ликвидность хозяйствующего субъекта означает способность его быстро погашать свою задолженность. Различают ликвидность баланса и ликвидность различных групп.

Ликвидность баланса выражается в степени покрытия обязательств предприятия его активами, срок погашения которых в деньги соответствует сроку погашения обязательств. Ликвидность баланса достигается путем установления равенства между обязательствами предприятия и его активами.

Техническая сторона анализа ликвидности баланса заключается в сопоставлении средств по активу с обязательствами по пассиву. При этом активы должны быть сгруппированы по степени их ликвидности и распложены в порядке убывания ликвидности, а обязательства должны быть сгруппированы по срокам их погашения и расположены в порядке возрастания сроков уплаты.

Для оценки ликвидности баланса следует выполнить построчное сопоставление значений отдельных сопоставляющих актива и пассива. Баланс считается абсолютно ликвидным, если:

Анл >= Пнс

Абр >= Пкс

Амр >= Пдс

Атр <= Пп

Коэффициенты и показатели ликвидности позволяют определить способность предприятия: оплатить свои краткосрочные обязательства в течение отчетного периода.

Порядок расчета наиболее важных из них представлен ниже. Условные обозначения, используемые в дальнейших расчетах и источники получения информации приведены в таблице 2 (Приложение 4)

1. Коэффициент абсолютной ликвидности

Ка.л.= Анл

Пз

Данный коэффициент показывает, какую часть кратковременной задолженности предприятие может погасить в ближайшее время с помощью денежных средств и ценных бумаг. Нормативное значение данного показателя: (0,2 – 0,5)

2. Коэффициент срочной ликвидности

Кср.л.= Аз

Пз

Показатель отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами. Нормативное значение коэффициента: 0,8 – 1.

3. Коэффициент покрытия или платежеспособности

Кпл.=А2 + Аз

Пз

Коэффициент показывает платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи, в случае нужды прочих элементов материальных оборотных средств. Нормативное значение данного показателя: = 2.

4. Показатель чистого оборотного капитала

Чоб.к. = (А2 + А3) – Пз

Чистый оборотный капитал необходим для поддержания финансовой устойчивости предприятия, поскольку превышение оборотных средств над краткосрочными обязательствами означает, что предприятие не только может погасить свои краткосрочные обязательства, но и имеет финансовые ресурсы для расширения своей деятельности в будущем. Наличие чистого оборотного капитала служит для инвесторов и кредиторов положительным индикатором к вложению средств в компанию.

1.3.4 Анализ показателей структуры капитала

Показатели структуры капитала характеризуют степень защищенности интересов кредиторов и инвесторов, имеющих долгосрочные вложения в компанию. Коэффициенты этой группы называются также коэффициентами платежеспособности. Порядок их расчета, нормативные значения и характеристика представлены ниже. Условные обозначения, используемые в дальнейших расчетах и источники получения информации приведены в таблице 2 (Приложение 4).

1. Коэффициент автономии

Ка = П1

ИБ

Нормативное значение коэффициента: >= 0,5

2. Соотношение заемных и собственных средств

Ксоотн. = П3

П1

Коэффициент характеризует зависимость фирмы от внешних займов. Нормативное значение: = 1.

3. Коэффициент обеспеченности собственными источниками

Кобесп. = П1 + П2 – А1

А2

Нормативное значение коэффициента: = 1

Глава 2. Анализ и диагностика финансово-хозяйственной деятельности (на примере ОАО «Салан»)

Разобрав теоретические основы хозяйственного и финансового анализа, а также формулы расчетов экономических показателей можно произвести анализ и диагностику конкретного хозяйствующего субъекта на примере ОАО «Салан».

ОАО «Салан» основан в 2000 году. Основным направлением деятельности его является производство и продажа офисной мебели. Текущее состояние ОАО «Салан» за 2004 представлено в Таблицах 3 - 11. (Приложения 5 – 13)

Итак, текущее состояние представлено структурой актива, пассива, имущества, его источников, структурой запасов и затрат, а также динамикой уровня прибыли за 2003 и 2004 год. ( Таблицы 3 – 11)

Произведем анализ рентабельности, ликвидности, анализ оборачиваемости оборотных активов и структуры капитала.

2.1 Анализ рентабельности

Определим коэффициенты рентабельности по известным формулам.

1.Коэффициент рентабельности продаж

Крент.п. (пред.г.) = 227,7 *100 = 0,19 %

119566,2

Крент.п.04 = 3187,5 *100 = 2,4 %

135099,6

Коэффициент рентабельности за 2004 год увеличился по сравнению с (пред.г.). Это свидетельствует об увеличении спроса на продукцию предприятия в 2004 году.

2.Коэффициент рентабельности всего капитала предприятия

Крент. (пред.г.) = 227,7 *100 = 0,13 %

170228,9

Крент. кап.04 = 3187,5 *100 = 1,23 %

260026,05

Увеличение коэффициента свидетельствует об увеличении спроса на продукцию.

3. Коэффициент рентабельности основных средств и прочих внеоборотных активов

Кр. ос. (пред.г.) = 227,7 *100 = 0,19 %

122360

Кр. ос. 04 = 3187,5 *100 = 1,6 %

196820,75

Как видим, коэффициент за 2004год значительно выше чем коэффициент за пред. год. Следовательно, эффективность использования основных средств и прочих внеоборотных активов в 2004 году увеличилась.

4. Коэффициент рентабельности собственного капитала

Кр. ск. (пред.г.) = 227,7 *100 = 0,2 %

109484,85

Кр. ск. 04 = 3187,5 *100 = 1,7 %

191913,9

Показатель за 2004 год увеличился по сравнению с пред. годом, что свидетельствует об увеличении эффективности использования собственного капитала в 2004 году.

2.2 Анализ оборачиваемости оборотных активов

1. Коэффициент общей оборачиваемости капитала.

Кобщ.обор. (пред.г.) = 119556,2 = 0,7

170228,9

Кобщ.обор. 04 = 135099,6 = 0,5

260026,05

Как видим скорость оборота капитала за пред.год выше, чем скорость оборота за 2004 год. Следовательно, в пред.году произошло ее снижение.

2. Коэффициент оборачиваемости мобильных средств

Коб.м.ср. (пред.г.) = 119566,2 = 2,5

28452,25+19416,65

Коб.м.ср.04 = 135099,6 = 2,1

44553,1+18652,2

Сравнивая полученные выше результаты можно сделать вывод, что скорость оборота всех мобильных средств за 2004 год уменьшилась по сравнению с пред.годом. Данная тенденция к снижению характеризуется отрицательно.

Рост мобильных средств характеризуется положительно.

3. Коэффициент оборачиваемости материальных оборотных средств

Коб.м.ср. (пред.г.) = 119566,2 = 4,2

28452,25

Коб.м.ср. 04= 135099,6 = 3,0

44553,1

Снижение коэффициента за 2004г. по сравнению с коэффициентом за пред.год свидетельствует об относительном увеличении производственных запасов и незавершенного производства либо о снижении спроса на готовую продукцию. 4.Коэффициент оборачиваемости готовой продукции

Коб.г.пр. (пред.г.) = 119566,2 = 9,7

12293,9

Коб.г.пр. 04 = 135099,6 = 5,4

24944,95

Снижение коэффициента за 2004 год по сравнению с пред.годом может означать затоваривание.

5. Коэффициент оборачиваемости дебиторской задолженности

Коб.д.з. (пред.г.) = 119566,2 = 6,3

19001,1

Коб.д.з. 04 = 135099,6 = 9,8

13839,45

Если сравнивать показатели за 2004 и 2003 год, то можно сделать вывод, что поскольку коэффициент за 2004 увеличился, следовательно, на предприятии произошло расширение коммерческого кредита, предоставляемого предприятием.

6. Коэффициент среднего срока оборота дебиторской задолженности

К срока.д.з. (пред.г.) = 365*19001,1 = 58 (дн)

119566,2

К срока.д.з. 04 = 365*13839,45 = 37,4 (дн)

1135099,6

Снижение коэффициента в 2004г. по сравнению с пред.годом оценивается как положительное.

7. Коэффициент оборачиваемости кредиторской задолженности

К обор.к.з. (пред.г.) = 119566,2 = 2,0

58924,8

К обор.к.з. 04 = 135099,6 = 1,9

67663,65

Снижение показателя за 2004г. по сравнению с пред.годом свидетельствует о росте покупок в кредит.

8. Коэффициент среднего роста кредиторской задолженности

К обор.к.з. (пред.г.) = 365*58924,8 = 179,9 (дн)

119566,2

К обор.к.з. 04 = 365*67663,65 = 182,8 (дн)

135099,6

Как видно из расчетов, средний срок возврата коммерческого кредита увеличился в 2004г. по сравнению с пред.годом

9. Фондоотдача основных средств и прочих внеоборотных активов

Фо.с. (пред.г.) = 119566,2 = 0,97

122360

Фо.с.04 = 135099,6 = 0,69

196820,75

Эффективность использования основных средств в 2004г. снизилась по сравнению с пред.годом.

10. Коэффициент оборачиваемости собственного капитала

Кобор.ск.о.с. (пред.г.) = 119566,2 = 1,1

109484,85

Кобор.ск.04 = 135099,6 = 0,7

191913,9

Снижение скорости оборота в 2004г. по сравнению с пред.годом отражает тенденцию к бездействию части собственных средств.

2.3. Анализ ликвидности

Ликвидность баланса можно оценить с помощью Таблицы 8.

Таблица 8. Анализ ликвидности баланса на 2004 г.

| Составляющие актива и их условные обозначения | Источник информации | На начало периода | На конец периода | Составляющие пассива и их условные обозначения | Источник информации | На начало периода | На конец периода |

| 1. Наиболее ликвидные активы, Анл | ф.№1 сумма стр. 220-240 | 595,8 | 890,3 | 1. Наиболее срочные обязательства, Пнс | ф.№1 сумма стр. 520-610 | 73115,4 | 75469,3 |

| 2. Быстро реализуемые активы, Абр | ф.№1 сумма стр. 150-210 | 14484,4 | 16445,3 | 2. Краткосрочные пассивы, Пкс |

ф.№1 сумма стр. 500 |

11,9 | - |

| 3. Медленно реализуемые активы, Амр | ф.№1 сумма стр. 100-140б, 040, 050 | 49655 | 49616,1 | 3. Долгосрочные пассивы, Пдс | ф.№1 сумма стр. 440-450 | - | - |

| 4. Труднореализуемые активы, Атр | ф.№1 стр. 010 - 030+ 070 | 183325 | 171561,3 | 4. Постоянные пассивы, Пп |

ф.№1 итог 1, 2 раздела пассива минус стр. 270 |

183520,8 | 167121,8 |

построчное сопоставление значений отдельных сопоставляющих актива и пассива.

На начало 2004 года: На конец 2004 года:

Анл =Пнс Анл =Пнс

Абр =Пкс Абр =Пкс

Амр =Пдс Амр =Пдс

Атр =Пп Атр =Пп

Выполнив построчное сопоставление значений актива и пассива, можно сделать вывод, что баланс не ликвиден.

1. Коэффициент абсолютной ликвидности

Ка.л.нач.=-595,8 = 0,008

73127,3

Ка.л.кон.= 890,3 = 0,011

75469,3

Сравнивая полученные результаты на конец и начало 2004г. можно заменить, что произошло незначительное увеличение коэффициента и он по-прежнему остался крайне низким.

2. Коэффициент срочной ликвидности

Кср.л.нач.=23667,3 = 0,3

73127,3

Кср.л.кон.=27491,7 = 0,4

75469,3

Рассматриваемый результат на конец 2004г. увеличился по сравнению с началом незначительно и все еще не соответствует нормативному значению.

3. Коэффициент покрытия или платежеспособности

Кпл.нач.= 49680,5 + 27491,7 = 1,0

73127,3

Кпл.кон.= 49620,7 + 27491,7 = 1,0

75469,3

Если говорить о рассматриваемом предприятии, то в течение года коэффициент покрытия не изменился платежные возможности предприятия низкие. 4. Показатель чистого оборотного капитала

Чоб.к.нач. = (49680,5 + 23667,3) – 73127,3 = 220,5 тыс. грн.

Чоб.к.кон. = (49620,7 + 27491,7) – 75469,3 = 1643,1 тыс. грн.

Величина чистого оборотного капитала на конец 2004 г. увеличилась по сравнение с показателем на начало года, что оценивается положительно

2.4. Анализ показателей структуры капитала

1. Коэффициент автономии

Ка. нач. = 183546,5 = 0,7

256673,8

Ка.кон.= 167126,6 = 0,6

248673,9

Снижение показателя на конец 2004 г. по сравнению с величиной на начало года свидетельствует об уменьшении финансовой независимости предприятия, увеличении риска финансовых затруднений в будущие периоды, снижает гарантии погашения предприятием своих обязательств.

2. Соотношение заемных и собственных средств

Ксоот. нач. = 73127,3 = 0,4

183546,5

Ксоот.кон.= 75469,3 = 0,5

167126,6

Увеличение коэффициента на конец 2004г. по сравнению с показателем на начало 2004 г. может свидетельствовать о незначительном увеличении займов у предприятия. Уровень коэффициента низкий и говорит о том, что зависимость предприятия в течение года от привлеченного капитала невысока.

3. Коэффициент обеспеченности собственными источниками

К обесп. = 183546,5 – 183326,0 = 0,01

49680,5

К обесп. = 173204,6 – 171561,5 = 0,03

49620,7

Анализируя показатели на начало и конец 2004г., можно заметить, что, хотя величина обеспеченности собственными источниками на конец года возросла по сравнению с показателем на начало периода, коэффициент свидетельствует о недостатке собственных источников средств.

Заключение

Согласно выбранной теме мы определили основные теоретические аспекты анализа финансовой и хозяйственной деятельности, дали характеристику финансового и хозяйственного состояния, определили цели и задачи анализа, рассмотрели показатели деятельности, такие как:

* коэффициенты рентабельности (продаж, капитала, основных средств и прочих внеоборотных активов);

*оборачиваемости оборотных активов;

*ликвидности (абсолютной, срочной, коэффициент покрытия и платежеспособности, показатель чистого оборотного капитала);

* оборачиваемости капитала;

* показатели структуры капитала (коэффициент автономии, соотношение заемных и собственных средств, коэффициент обеспеченности собственными источниками).

На основе этих показателей провели анализ и проследили динамику хозяйственной и финансовой деятельности экономического субъекта на примере ОАО «Салан».

Анализ и оценка хозяйственной деятельности ОАО «Салан» с точки зрения его прибыльности показывает, что в целом деятельность предприятия неэффективна.

Это подтверждается следующими факторами: 1)отсутствие прибыли.

Анализ динамики уровня прибыли за последние годы показал, что, несмотря на рост выручки от реализации, на предприятии в отчетном году появился балансовый убыток. Полученной предприятием прибыли от реализации оказалось недостаточно, чтобы покрыть внереализационные расходы.

2) Крайне низкие коэффициенты рентабельности. Коэффициенты рентабельности основных средств и рентабельности собственного капитала почти одинаковы и увеличиваются одинаковыми темпами. Это объясняется тем, что большая часть основных средств сформирована за счет собственного капитала.

3) Наблюдается тенденция к замедлению оборачиваемости средств. Число оборотов запасов и затрат предприятия снижается с каждым годом, что, по всей видимости, связано с низким спросом. Данное предположение подтверждает рассчитанный коэффициент оборачиваемости готовой продукции.

Размер дебиторской задолженности предприятия намного ниже кредиторской.

Положительно оценивается снижение среднего срока погашения дебиторской задолженности.

Скорость оборота собственного капитала предприятия снижается. Очевидно, часть средств предприятия находится в бездействии.

Баланс предприятия неликвиден, и показатели ликвидности различных групп активов намного ниже нормы.

Построчное сопоставление значений отдельных составляющих актива и пассива показало, что сумма наиболее срочных обязательств (кредиторская задолженность) превышает сумму наиболее ликвидных активов (денежных средств), что говорит о низкой платежеспособности предприятия, невозможности вовремя расплачиваться с долгами.

Состояние баланса на конец анализируемого периода усугубилось превышением суммы труднореализуемых активов над величиной постоянных пассивов (капитал, фонды и резервы предприятия).

Коэффициент платежеспособности предприятия не соответствует нормативному значению.

Положительным моментом в определении ликвидности можно считать наличие у предприятия чистого оборотного капитала.

Для ОАО «Салан» характерен высокий уровень коэффициента автономии. Соотношение заемных и собственных средств говорит о том, что зависимость предприятия от привлеченного капитала в течение года невысока.

В то же время предприятие испытывает очень большую нехватку средств и почти не способно покрыть материальные затраты за счет собственных источников.

В целом ситуация на предприятии складывается неблагоприятная. Предприятие остро нуждается в инвестициях, денежных поступлениях извне.

Приложение 1

Рисунок 1. Формирование обобщающих показателей хозяйственной деятельности предприятия в условиях рыночной экономики

Условные обозначения:

F – основные производственные средства (фонда);

N – продукция;

- фондоотдача (N/F);

А – амортизация;

- материалоотдача (N/М);

R – производственный персонал;

- производительность труда (N/R);

U – оплата труда персонала;

S – себестоимость продукции;

К – авансированный капитал;

Р – прибыль;

Е – оборотные средства;

С – источники формирования оборотных средств

Приложение 2

|

|||

|

|||

Рисунок 2. Схема анализа эффективности хозяйственной деятельности предприятия

Приложение 3

Таблица 1. Анализ динамики уровня прибыли

| Показатели | Источник информации |

| 1. Выручка от реализации продукции (работ, услуг) без НДС и акцизов | ф. № 2 стр.010 |

| 2. Прибыль от реализации продукции (работ, услуг) | ф. № 2 стр.050 |

| 3. Результат от прочей реализации | ф. № 2 стр.060 |

| 4. Балансовая прибыль | ф. № 2 стр.090 |

| 5. Чистая прибыль остающаяся в распоряжении предприятия | ф. № 2 стр.090-стр.200 |

Приложение 4

Таблица 2. Условные обозначения

| Условные обозначения | Название показателя | Источник информации |

| Пр | Прибыль от реализации продукции | ф.№ 2, стр. 050 |

| В | Выручка от реализации продукции | ф.№ 2, стр. 010 |

| ИБср | Средняя стоимость активов | ф.№ 1 (итог баланса на начало периода + итог баланса на конец периода) / 2 |

| П1ср | Средняя стоимость собственного капитала | ф.№ 1 (итог 1+2 раздела пассива на начало периода + итог 1+2 раздела пассива на конец периода) /2 |

| П2ср | Средняя стоимость долгосрочного кредита | ф.№ 1 (итог 3 раздела пассива на начало периода + итог 3 раздела пассива на конец периода) /2 |

| П3ср | Расчеты и прочие краткосрочные пассивы | ф.№ 1 (итог 4 раздела пассива на начало периода + итог 4 раздела пассива на конец периода) /2 |

| А1ср | Средняя стоимость основных средств и прочих внеоборотных активов | ф.№ 1 (итог 1 раздела актива на начало периода + итог 1 раздела актива на конец периода) /2 |

| А2ср | Средняя величина производственных запасов | ф.№ 1 (сумма стр. 100-140 и 270 актива на начало периода +сумма стр.100-140 и 270 актива на конец периода) /2 |

| А3ср | Средняя величина денежных средств и дебиторская задолженность | ф.№ 1 (сумма стр.150-250 актива на начало периода +сумма стр.150-250 актива на конец периода) /2 |

| ДЗср | Средняя величина дебиторской задолженности | ф.№ 1 (сумма стр. 150-210 на начало периода + сумма стр. 150-210 на конец периода) /2 |

| ГПср | Средние запасы готовой продукции | ф.№ 1 (стр. 130 на начало периода + сумма стр. 130 на конец периода) /2 |

| КРср | Средняя величина кредиторской задолженности | ф.№ 1 (сумма стр. 510-610 на начало периода + сумма стр. 510-610 на конец периода) /2 |

| Анл | Наиболее ликвидные активы | ф.№ 1 (сумма стр.220-250) |

Приложение 5

Таблица 3. Анализ актива баланса за 2003г.

| Источник информации | Абсолютная величина, тыс.руб. | Удельный вес, % | Изменение | ||||||

| На начало периода | На конец периода | На начало периода | На конец периода | В абсол. величине, тыс. руб. | В удельном весе, % | В % к величине на начало периода | В % к изменению итога баланса | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Основные средства и прочие внеоборотные активы, А1 | Итог 1 раздела актива баланса | 210315,5 | 183326 | 79,9 | 71,4 | -26989,5 | -8,5 | -12,8 | 402,55 |

| 2. Запасы и затраты, А2 |

Стр. 100- 140 +270 |

39425,7 | 29680,5 | 15 | 19,4 | 110254,8 | 4,4 | 26 | -153 |

| 3. Денежные средства, расчеты и прочие активы, А3 |

Стр. 150-250 |

13637,1 | 23667,3 | 5,1 | 9,2 | 10030,2 | 4,1 | 73,6 | -149,6 |

| Баланс, ИБ | Итог баланса | 263378,3 | 256674 | 100 | 100 | -6704,5 | 0 | -2,5 | 100 |

Приложение 6

Таблица 4. Анализ пассива баланса за 2003г.

| Источник информации | Абсолютная величина, тыс. руб. | Удельный вес, % | Изменение | ||||||

| На начало периода | На конец периода | На начало периода | На конец периода | В абсол. величине, тыс. руб. | В удельном весе, % | В % к величине на начало периода | В % к изменению итога баланса | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Источники собственных средств, П1 | Итог 1,2,5 раздела пассива ф.№1 | 200281,3 | 183547 | 76 | 71,51 | -16734,8 | -4,49 | -8,4 | 249,6 |

| 2. Расчеты и прочие пассивы, в том числе: | Итог 3 и 4 раздела баланса | 63097 | 73127,3 | 24 | 28,49 | 100308 | 4,49 | 15,9 | -149,6 |

| -краткосроч-ные кредиты и займы, Кк |

стр. 500 ф. №1 |

638,7 | 11,9 | 0,3 | 0,01 | -626,8 | -0,29 | -91,1 | 9,3 |

| - долгосрочные займы, П2 |

стр. 460 ф. № 1 |

- | - | - | - | - | - | - | - |

| - расчеты с кредиторами и прочие расчеты, Кр | сумма стр. 510 - 610 ф. № 1 | 62458,3 | 73115,4 | 23,7 | 28,48 | 10657,1 | 4,78 | 17,1 | -158,9 |

| Баланс, ИБ | Итог баланса | 263378,3 | 256674 | 100 | 100 | -6704,5 | 0 | -2,5 | 100 |

Приложение 7

Таблица 5. Анализ актива баланса за 2004г.

| Источник информации | Абсолютная величина, тыс. руб. | Удельный вес, % | Изменение | ||||||

| На начало периода | На конец периода | На начало периода | На конец периода | В абсол. величине, тыс. руб | В удельном весе, % | В % к величине на начало периода | В % к изменению итога баланса | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Основные средства и прочие внеоборотные активы, А1 | Итог 1 раздела актива баланса | 183326 | 171561,5 | 71,4 | 69 | -11764,5 | -2,4 | -6,4 | 147,1 |

| 2. Запасы и затраты, А2 |

Стр. 100- 140 +270 |

49680,5 | 49620,7 | 19,4 | 19,9 | -59,8 | 0,5 | -0,1 | 0,7 |

| 3. Денежные средства, расчеты и прочие активы, А3 |

Стр. 150-250 |

23667,3 | 27491,7 | 9,2 | 11,1 | 3824,4 | 1,9 | 16,2 | -47,8 |

| Баланс, ИБ | Итог баланса | 256673,8 | 248673,9 | 100 | 100 | -7999,9 | 0 | -3,1 | 100 |

Приложение 8

Таблица 6. Анализ пассива баланса за 2004г.

| Источник информации | Абсолютная величина, тыс. руб. | Удельный вес, % | Изменение | ||||||

| На начало периода | На конец периода | На начало периода | На конец периода | В абсол. величине, тыс. руб. | В удельном весе, % | В % к величине на начало периода | В % к изменению итога баланса | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Источники собственных средств, П1 | Итог 1,2,5 раздела пассива ф.№1 | 183546,5 | 167126,6 | 71,51 | 67,2 | -16419,9 | -4,31 | -8,9 | 205,3 |

| 2. Расчеты и прочие пассивы, в том числе: | Итог 3 и 4 раздела баланса | 713127,3 | 81547,3 | 28,49 | 32,8 | 8420 | 4,31 | 11,5 | -105,3 |

| Итог 2 и 3 раздела баланса |

стр. 500 ф. №1 |

11,9 | - | 0,01 | - | -11,9 | -0,01 | -100 | 0,1 |

| - долгосрочные займы, П2 |

стр. 460 ф. № 1 |

- | 6078 | - | 2,4 | 6078 | 2,4 | - | 76 |

| - расчеты с кредиторами и прочие расчеты, Кр | сумма стр. 510 - 610 ф. № 1 | 73115,4 | 75469,3 | 28,48 | 30,4 | 2353,9 | 1,92 | 3,2 | -29,4 |

| Баланс, ИБ | Итог баланса | 256673,8 | 248673,9 | 100 | 100 | -7999,9 | 0 | -3,1 | 100 |

Приложение 9

Таблица 7. Анализ структуры имущества и его источников за 2003г.

| Актив | На начало периода, % | На конец периода, % | Пассив | На начало периода, % | На конец периода, % |

| 1. Всего имущество | 100 | 100 | 1. Всего имущество | 100 | 100 |

| В том числе: | В том числе: | ||||

| 2. Основные средства и прочие внеоборотные активы, А1 | 79,9 | 71,4 | 2. Собственные средства, П1 | 76 | 71,51 |

| 3. Запасы и затраты, А2 | 15 | 19,4 | 3. Долгосрочные кредиты и заемные средства Кк (сумма стр. 460 ф.№1) | - | - |

| 4. Дебиторская задолженность, Дз (сумма стр. 150-210,060 ф.№1) | 5 | 5,6 | 4. Краткосрочные кредиты и заемные средства Кк (сумма стр. 500 ф.№1) | 0,3 | 0,01 |

| 5. Денежные средства и ценные бумаги, Д (сумма стр. 220-250 ф. №1) | 0,1 | 3,6 | 5. Кредиторская задолженность, Кр (сумма стр. 510-610 ф. №1) | 23,7 | 28,48 |

| 6. Мобильные средства (стр. 3+стр.4 +стр.5) | 20,1 | 71,4 | 6. Расчеты и прочие пассивы (стр. 3+стр.4 +стр.5) | 24 | 28,49 |

Приложение 10

Таблица 8. Структура запасов и затрат за 2003г.

| Источник информации | Абсолютная величина, тыс. руб. | Удельный вес, % | Изменение | ||||||

| На начало периода | На конец периода | На начало периода | На конец периода | В абсол. величине, тыс. руб | В удельном весе, % | В % к величине на начало периода | В % к изменению итога баланса | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1 .Производственные запасы | стр. 100 ф.№1 | 12308,9 | 13592,6 | 31,22 | 27,4 | 1283,7 | -3,82 | 10,4 | 12,5 |

| 2. Незавершенное производство | стр. 120 ф.№1 | 2967,6 | 2751,3 | 7,53 | 5,54 | -216,3 | -1,99 | -7,3 | -2,1 |

| 3. Расходы будущих периодов | стр. 270 ф.№1 | 2,6 | 25,7 | 0,01 | 0,05 | 23,1 | 0,04 | 888,5 | 0,2 |

| 4. Готовая продукция | стр. 130 ф.№1 | 20689,9 | 29200 | 52,47 | 58,75 | 8510,1 | 6,28 | 41,1 | 83 |

| 5. Товары | стр. 140 ф.№1 | 64,2 | 80,6 | 0,16 | 0,16 | 16,4 | 0 | 25,4 | 0,2 |

| 6. Прочие запасы и затраты | стр. 100+ стр. 110 ф.№1 | 3392,5 | 4030,3 | 8,61 | 8,1 | 637,8 | -0,51 | 18,8 | 6,2 |

| Общая величина запасов и затрат | Стр.100-140 ф №1 | 39425,7 | 49680,5 | 100 | 100 | 10254,8 | 0 | 26 | 100 |

Приложение 11

Таблица 9. Анализ структуры имущества и его источников за 2004г.

| Актив | На начало периода, % | На конец периода, % | Пассив | На начало периода, % | На конец периода, % |

| 1. Всего имущество | 100 | 100 | 1. Всего имущество | 100 | 100 |

| В том числе: | В том числе: | ||||

| 2. Основные средства и прочие внеоборотные активы, А1 | 71,4 | 69 | 2. Собственные средства, П1 | 71,51 | 67,2 |

| 3. Запасы и затраты, А2 | 19,4 | 19,9 | 3. Долгосрочные кредиты и заемные средства Кк (сумма стр. 460 ф.№1) | - | 2,4 |

| 4. Дебиторская задолженность, Дз (сумма стр. 150-210,060 ф.№1) | 5,6 | 6,6 | 4. Краткосрочные кредиты и заемные средства Кк (сумма стр. 500 ф.№1) | 0,01 | - |

| 5. Денежные средства и ценные бумаги, Д (сумма стр. 220-250 ф. №1) | 3,6 | 4,5 | 5. Кредиторская задолженность, Кр (сумма стр. 510-610 ф. №1) | 28,48 | 30,4 |

| 6. Мобильные средства (стр. 3+стр.4 +стр.5) | 28,6 | 31 | 6. Расчеты и прочие пассивы (стр. 3+стр.4 +стр.5) | 28,49 | 32,8 |

Приложение 12

Таблица 10. Структура запасов и затрат за 2004г.

| Источник информации | Абсолютная величина, тыс. руб. | Удельный вес, % | Изменение | ||||||

| На начало периода | На конец периода | На начало периода | На конец периода | В абсол. величине, тыс. руб | В удельном весе, % | В % к величине на начало периода | В % к изменению итога баланса | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Производственные запасы | стр. 100 ф.№1 | 13592,6 | 13436,9 | 27,4 | 27,07 | -155,7 | -0,33 | -1,2 | 260,4 |

| 2. Незавершенное производство | стр. 120 ф.№1 | 2751,3 | 1663,2 | 5,54 | 3,35 | -1088,1 | -2,19 | -39,5 | 1819,6 |

| 3. Расходы будущих периодов | стр. 270 ф.№1 | 25,7 | 4,8 | 0,05 | 0,01 | -20,9 | -0,04 | -81,3 | 34,9 |

| 4. Готовая продукция | стр. 130 ф.№1 | 29200 | 30877,7 | 58,75 | 62,23 | 1677,7 | 3,48 | 5,7 | -2805,5 |

| 5. Товары | стр. 140 ф.№1 | 80,6 | 95,5 | 0,16 | 0,2 | 14,9 | 0,04 | 18,5 | -24,9 |

| 6. Прочие запасы и затраты | стр. 100+ стр. 110 ф.№1 | 4030,3 | 3542,6 | 8,1 | 7,14 | -487,7 | -0,96 | -12,1 | 815,5 |

| Общая величина запасов и затрат | Стр.100-140 ф №1 | 49680,5 | 49620,7 | 100 | 100 | -59,8 | 0 | -0,1 | 100 |

Приложение 13

Таблица 11. Анализ динамики уровня прибыли

| Показатели | Источник информации | 2003г. тыс. руб | 2004г. тыс. руб |

| 1. Выручка от реализации продукции (работ, услуг) без НДС и акцизов | ф. № 2 стр.010 | 119566,2 | 135099,6 |

| 2. Прибыль от реализации продукции (работ, услуг) | ф. № 2 стр.050 | 227,7 | 3187,5 |

| 3. Результат от прочей реализации | ф. № 2 стр.060 | 2953,4 | 1522,7 |

| 4. Балансовая прибыль | ф. № 2 стр.090 | 3831,8 | 5206,9 |

| 5. Чистая прибыль остающаяся в распоряжении предприятия | ф. № 2 стр.090-стр.200 | 2648,3 | 3459,1 |

РАСЧЕТНАЯ ЧАСТЬ

(Вариант 1)

«Анализ и прогнозирование финансовых результатов предприятия»

Задание: Финансовый менеджер компании оценивает сбытовую политику. Предстоит оценить систему доходов, затрат и финансовых результатов компании, сделать заключение о структуре затрат и спрогнозировать возможное изменение прибыли.

1. На основании аналитических данных за отчетный год определить:

• прибыль от реализации;

• налогооблагаемую прибыль;

• рентабельность продукции;

• налог на прибыль, подлежащий перечислению в бюджет;

• НДС, подлежащий перечислению в бюджет.

2. Оценить эффект производственного рычага, рассчитать порог рентабельности и запас финансовой прочности предприятия; интерпретировать полученные результаты.

3. Построить прогнозную финансовую отчетность на конец планового периода, при условии роста выручки от реализации на Х % (задается преподавателем).

Решение:

1) Произведем сравнительный анализ баланса:

Таблица №1

Сравнительный аналитический баланс

|

Абсолютная вел-на |

Удельный вес в % |

Изменения |

||||

| на н.г. | на к.г. | на н.г. | на к.г. | абсол.величина | уд.вес | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

|

Актив |

||||||

|

I.внеоборотные активы 190 стр. |

2259 |

2346 |

116,62 |

104,41 |

87,00 |

28,06 |

| 1.1 нематериальные активы 110 стр. |

350 |

355 |

18,07 | 15,80 | 5,00 | 1,61 |

| 1.2 основные ср-ва 120стр. |

1830 |

1906 |

94,48 | 84,82 | 76,00 | 24,52 |

| 1.3 прочие внеобор-ые активы 150стр. |

79 |

85 |

4,08 | 3,78 | 6,00 | 1,94 |

|

II. оборотные активы 290 стр. |

1465 |

1719 |

75,63 |

76,50 |

254,00 |

81,94 |

| 2.1 запасы 210 стр. |

718 |

867 |

37,07 | 38,58 | 149,00 | 48,06 |

| 2.2 дебеторская задолженность платежи по кот ожидаются более чем через 12 мес. 230 стр. |

35 |

48 |

1,81 | 2,14 | 13,00 | 4,19 |

| 2.3 дебеторская задолженность платежи по кот ожидаются в течении чем через 12 мес.после отчетной даты 240 стр. |

190 |

222 |

9,81 | 9,88 | 32,00 | 10,32 |

| 2.4 краткосрочные финансовые вложения 250 стр. |

300 |

310 |

15,49 | 13,80 | 10,00 | 3,23 |

| 2.5 денежные ср-ва 260 стр. |

202 |

250 |

10,43 | 11,13 | 48,00 | 15,48 |

| 2.6 НДС 220 стр. |

20 |

22 |

1,03 | 0,98 | 2,00 | 0,65 |

| 2.7 прочие оборотные активы 270 стр. |

0 |

0 |

0,00 | 154,83 | 0,00 | 0,00 |

|

ИТОГО АКТИВ: |

3724 |

4065 |

192,26 |

335,74 |

341,00 |

110,00 |

|

Пассив |

|

|

||||

|

III. Капитал и резервы 490 стр. |

3340 |

3479 |

172,43 |

154,83 |

139,00 |

44,84 |

| 3.1 уставный капитал 410 стр. |

3000 |

3000 |

154,88 | 133,51 | 0,00 | 0,00 |

| 3.2 добавочный капитал 420 стр. |

250 |

276 |

12,91 | 12,28 | 26,00 | 8,39 |

| 3.3 резервный капитал 430 стр. |

|

120 |

0,00 | 5,34 | 120,00 | 38,71 |

| 3.4 фонды и целевое финансирование |

|

|

0,00 | 0,00 | 0,00 | 0,00 |

| 3.5 нераспределенная прибыль |

90 |

83 |

4,65 | 3,69 | -7,00 | -2,26 |

|

IV. Долглсрочные обязательства 590 стр. |

80 |

120 |

4,13 |

5,34 |

40,00 |

12,90 |

|

V. Краткосрочные обязательства 690 стр. |

304 |

466 |

15,69 |

20,74 |

162,00 |

52,26 |

| 5.1 заемные ср-ва 610стр. |

80 |

136 |

4,13 | 6,05 | 56,00 | 18,06 |

| 5.2 кредиторская задолженность 620 стр. |

198 |

298 |

10,22 | 13,26 | 100,00 | 32,26 |

| 5.3 доходы будущих периодов 640стр. |

11 |

13 |

0,57 | 0,58 | 2,00 | 0,65 |

| 5.4 резервы предстоящих платежей 650стр. |

15 |

19 |

0,77 | 0,85 | 4,00 | 1,29 |

| 5.5 прочие краткосрочные обяз-ва 660стр. |

0 |

0 |

0,00 | 0,00 | 0,00 | 0,00 |

|

ИТОГО ПАССИВ: |

3724 |

4065 |

192,26 |

180,91 |

341,00 |

100,00 |

2) Рассмотрим ликвидность данного баланса:

Баланс считается ликвидным, если выполняется неравенство:

А1≥П1

А2≥П2

А3≥П3

А4≤П4

Таблица №2

Анализ ликвидности баланса

|

АКТИВ |

на н.г. |

на к.г. |

|

ПАССИВ |

на н.г. |

на к.г. |

платежный излишек/недостаток |

|

|

|

н.г. |

к.г. |

||||||

|

А1 наиболее ликвидные активы (250+260) |

502 | 560 |

А1≥П1 |

П1 срочные обязательства (620) |

198 | 298 |

304 |

262 |

|

А2 быстро реализуемые активы 240 |

190 | 222 |

А2≥П2 |

П2 краткосрочный пассив (610+660+630) |

80 | 136 |

110 |

86 |

|

А3 медленно реализуемые активы (230+210+220+270) |

773 | 937 |

А3≥П3 |

П3 долгосрочный пассив (590) |

80 | 120 |

693 |

817 |

|

А4 трудно реализуемые активы(190) |

2259 | 2346 |

А4≤П4 |

П4 постоянный пассив (490+640+650) |

3366 | 3511 |

1107 |

1165 |

Данный баланс ликвиден.

3) Рассчитаем финансовые коэффициенты платежеспособности:

Таблица №3

Финансовые коэффициенты платежеспособности

|

название коэффициента |

нормативные ограничения |

формула |

показатель |

отклонения |

|

| на н.г. | на к.г. | ||||

|

общий показатель ликвидности |

≥1 | (А1+0,5*А2+0,3*А3)/ (П1+0,5*П2+0,3*П3) | 3,16 | 2,37 | -0,80 |

|

коэф-т абсолютной ликвидности |

≥0,2-0,7 | А1/(П1+А2) | 1,29 | 1,08 | -0,22 |

|

коэф-т текущей ликвидности |

≥2 | (А1+А2+А3)/(П1+А2) | 3,78 | 3,31 | -0,47 |

|

коэф-т маневренности |

уменьшен.являет положит | (П4-190стр.)/П4+П3) | 0,32 | 0,32 | 0,00 |

|

доля оборотных ср-в в активах |

≥0,5 | (А1+А2+А3)/стр.300 | 0,39 | 0,42 | 0,03 |

|

обеспеченность собственными ср-ми |

≥0,1 | (490-190)/(А1+А2+А3) | 0,74 | 0,66 | -0,08 |

Общая ликвидность: характеризует способность предприятия покрыть все обязательства и продолжить свою деятельность. Данный коэффициент рассчитывается как отношение всех активов организации к ее обязательствам. Удовлетворительным состоянием считается, когда активы организации в два раза превышают ее обязательства.

Общий показатель ликвидности уменьшился с 3,16 до 2,37, что ниже нормы.

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств. На конец периода показатель уменьшился с 1,29 до 1,08 , т.е. 108 % краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств.

Коэффициент текущей ликвидности - это главный показатель платежеспособности. Он отражает какую часть текущих обязательств можно погасить мобилизовав все оборотные средства. Показатель снизился с3,78 до 3,31 .Так как коэфициент находится в педелах нормы ≥2, то можно сказать, что предприятие находится на относительно нормальном уровне.

4) Определим тип финансовой устойчивости:

Таблица №4

Определение типа финансовой устойчивости

|

показатель |

начало года |

конец года |

|

1.капитал и резервы |

3340 | 3479 |

|

2.внеоборотные активы |

2259 | 2346 |

|

3.собствен-ые оборот-е ср-ва п1-п2 |

1081 | 1133 |

|

4.долгосрочные кредиты и займы |

80 | 120 |

|

5. наличие функцианируещего капитала п3+п4 |

1161 | 1253 |

|

6. краткосрочные кредиты и займы |

304 | 466 |

|

7. общая вличина источников ср-в п6+п5 |

1465 | 1719 |

|

8. величина запасов и затрат стр.210+220 |

738 | 889 |

|

9. излищек/недостаток собственных оборотных ср-в п3-п8 |

343 | 244 |

|

10. излищек/недостаток собственных заемных ср-в п5-п8 |

423 | 364 |

Финансовая устойчивость — это стабильность финансового положения предприятия, обеспечиваемая достаточной долей собственного капитала в составе источников финансирования. Достаточная доля собственного капитала означает, что заемные источники финансирования используются предприятием лишь в тех пределах, в которых оно может обеспечить их полный и своевременный возврат. С этой точки зрения краткосрочные обязательства по сумме не должны превышать стоимости ликвидных активов. В данном случае ликвидные активы — не все оборотные активы, которые можно быстро превратить в деньги без ощутимых потерь стоимости по сравнению с балансовой, а только их часть. В составе ликвидных активов — запасы и незавершенное производство. Их превращение в деньги возможно, но его нарушит бесперебойную деятельность предприятия. Речь идет лишь о тех ликвидных активах, превращение которых в деньги является естественной стадией их движения. Кроме самих денежных средств и финансовых вложений сюда относятся дебиторская задолженность и запасы готовой продукции, предназначенной к продаже.

Можно выявить 4 типа финансовой устойчивости:

Абсолютная финансовая устойчивость, когда

З< (СК-ВА)+ККЗ+КЗ ИЛИ СТР. 210< 490-190+610+620

Нормальная финансовая устойчивость, которая гарантируется ее платежеспособностью:

З=(СК-ВА)+ККЗ+КЗ ИЛИ СТР. 210= 490-190+610+620

Неустойчивое положение, при котором имеются сбои в платежеспособности, но есть возможность ее восстановить:

З=(СК-ВА)+ККЗ+КЗ +СКос ИЛИ СТР. 210= 490-190+610+620 +630+660;

Кризисное финансовое состояние:

З>(СК-ВА)+ККЗ+КЗ +СКос ИЛИ СТР. 210 >490-190+610+620 +630+660

По проведенным расчетам предприятие находится в абсолютной финансовой устойчивости, как на конец года, так и на начало:

590< 1680-1137+41+155=639 на начало года и

641< 1776-1304+109+277=858 на конец года.

5) Определим финансовые коэффициенты платежеспособности:

Таблица №5

Финансовые коэффициенты платежеспособности

|

название коэффициента |

нормативные ограничения |

формула |

показатель |

отклонения |

|

| на н.г. | на к.г. | ||||

|

F1-коэф-т концентрации собствен-го капитала |

≥0,4-0,6 | СК/ВАЛ.Б | 0,90 | 0,86 | -0,04 |

|

F2-коэф-т концентрации заемного капитала |

≤0,4-0,6 | ЗК/ВАЛ.Б | 0,10 | 0,14 | 0,04 |

|

F3- коэф-т капитализации |

≤1,5 | ЗК/СК | 0,11 | 0,16 | 0,05 |

|

F4- коэф-т маневренности СК |

≥0,5 | (СК- ВА) /СК | 0,32 | 0,32 | 0,00 |

|

коэф-т фин. Устойчивости |

≥0,6 | СК+Долгоср.об/Вал.Б | 0,93 | 0,89 | -0,03 |

|

коэф-т финансирования |

≥0,7 оптим 1,5 | СК/ЗК | 9,40 | 6,34 | -3,06 |

|

коэф-т обеспеченности собствен.ср-ми |

≥0,1 | (СК-ВА)/ОБОР.СР-ВА | 0,74 | 0,66 | -0,08 |

|

коэф-т инвестирования |

СК/ВА | 1,49 | 1,50 | 0,01 |

СК(Н.Г.)=3340+11+15=3366

СК(К.Г.)=3479+13+19=3511

ЗК(Н.Г.)=80+80+198 = 358

ЗК(К.Г.)=120+136+298=554

СК-ВА (Н.Г)=3340-2259=1081

СК-ВА (К.Г)=3479-2346=1133

ВА(Н.Г)=2259

ВА(К.Г)=2346

Д обяз-ва (Н.Г.)=80

Д обяз-ва (К.Г.)=120

6) Произведем анализ динамики и структуры оборотных активов:

Таблица №6

Анализ динамики и структуры оборотных активов

|

текущие активы |

на н.г. |

на к.г. |

отклонение |

темп роста |

удельный вес в % |

|

|

на н.г. |

на к.г. |

|||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

|

Всего текущих активов в т.ч.: |

1667,00 |

1969,00 |

302,00 | 118,12 | ||

|

запасы и НДС |

738,00 | 889,00 | 151,00 | 120,46 | 44,27 | 45,15 |

|

ДЗ |

225,00 | 270,00 | 45,00 | 120,00 | 13,50 | 13,71 |

|

КФВ |

300,00 | 310,00 | 10,00 | 103,33 | 18,00 | 15,74 |

|

ДС в т.ч.: |

0,00 | 0,00 | 0,00 | |||

|

касса |

202,00 | 250,00 | 48,00 | 123,76 | 12,12 | 12,70 |

| касса | 102,00 | 135,00 | 33,00 | 132,35 | 13,82 | 15,19 |

| р/с | 100,00 | 115,00 | 15,00 | 115,00 | 13,55 | 12,94 |

| прочие ден. Ср-ва | 0,00 | 0,00 | 0,00 | |||

|

Валюта баланса |

3724,00 |

4065,00 |

341,00 | |||

|

Удельный вес текущих активов в валюте баланса |

44,76 | 48,44 | 115,25 | 115,42 |

7) Произведем расчет оборачиваемости оборотных активов. (таблица 7)

Таблица №7

Оборачиваемость оборотных активов

|

текущие активы |

средние остатки |

число оборотов |

длительность 1-го оборота |

|||

|

отчет.г. |

предыд. г. |

отчет.г. |

предыд. г. |

отчет.г. |

предыд. г. |

|

| 1 | 2 | 4 | 5 | 6 | 7 | |

|

Выручка от реализации без НДС |

5253 |

3906 |

||||

|

Себестоимость проданных товаров, работ, услуг |

3135 |

2445 |

||||

|

текущие активы всего в т.ч. |

1445 |

1697 |

3,30 | 2,45 | 109,10 | 146,73 |

|

запасы |

718 | 867 | 3,96 | 3,09 | 91,00 | 116,69 |

|

ДЗ |

225 | 270 | 21,22 | 15,78 | 16,96 | 22,81 |

|

КФВ |

300 | 310 | 17,22 | 12,81 | 20,90 | 28,11 |

|

ДС |

202 | 250 | 23,24 | 17,28 | 15,49 | 20,83 |

|

средняя вел-аOA |

1592 | |||||

|

средняя вел-а запасов = |

792,5 | |||||

|

средняя вел-аДЗ = |

247,5 | |||||

|

средняя вел-а ДС = |

226 | |||||

|

средняя вел-а КФВ = |

305 |

Коэф -т оборачиваемости оборотных активов = N/средняя вел-а OA

средняя вел-аOA =(ОА на н.г.+ ОА на к.г.)/2

оборач-ть запасов, обороты =себес-ть / сред.запасы

оборач-ть ОА в днях= 360/ Коэф-т оборачиваемости оборотных активов

Длительность оборотов = 360/ коэф-т оборачиваемости

Расчеты таблицы №7 показывают, что коэффициенты оборачиваемости оборотных активов на конец года ухудшились по сравнению с началом года, что является отрицательным фактором.

8) Произведем анализ запасов

Таблица №8

Анализ запасов

|

показатель |

н.г. |

к.г. |

отклонение |

темп роста |

удельный вес в % |

|

|

н.г. |

к.г. |

|||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

|

Запасы в т.ч.: |

||||||

|

сырье, материалы |

523 | 600 | 77 | 114,72 | 72,84 | 69,20 |

|

затраты в незавершенном производстве |

60 | 78 | 18 | 130,00 | 8,36 | 9,00 |

|

готовая продукция и товары для перепродажи |

115 | 167 | 52 | 145,22 | 16,02 | 19,26 |

|

НДС по приобретенным ценностям |

20 | 22 | 2 | 110,00 | 2,79 | 2,54 |

|

ИТОГО |

718 |

867 |

149 | 120,75 | 100,00 | 100,00 |

9) Анализ прибыли

Таблица №9

Анализ прибыли

|

показатель |

код строки |

отчет. Период |

предыдущ.период |

отклонение |

темп роста |

|

| 1 | 2 | 3 | 4 | 5 | 6 | |

|

I. Доходы и расходы по обычным видам деятельности. |

||||||

| Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей) | 010 |

5253 |

3906 |

1347 | 134,485407 | |

| себестоимость проданных товаров, продукции, работ, услуг | 020 |

3135 |

2445 |

690 | 128,220859 | |

| Валовая прибыль | 029 | 2118 | 1461 | 657 | 144,969199 | |

| Коммерческие расходы | 030 | 240 | 180 | 60 | 133,333333 | |

| Управленческие расходы | 040 | 814,5 | 510 | 304,5 | 159,705882 | |

| Прибыль (убыток) от продаж (010-020-030-040) | 050 | 1063,5 | 771 | 292,5 | 137,937743 | |

|

II. операционные доходы и расходы |

|

|

|

|||

| Проценты к получению | 060 | |||||

| Проценты к уплате | 070 | 3 | 9 | -6 | 33,3333333 | |

| Доходы от участия в других организациях | 080 | 24 | 21 | 3 | 114,285714 | |

| Прочие операционные доходы | 090 | 7,5 | 6 | 1,5 | 125 | |

| Прочие операционные расходы | 100 | 28,5 | 15 | 13,5 | 190 | |

|

III.Внереализационные доходы и расходы |

||||||

| Внереализационные доходы | 120 | 18 | 24 | -6 | 75 | |

| Внереализационные расходы | 130 | 21 | 12 | 9 | 175 | |

| прибыль (убыток) до налогообложения (050+060-070+080+090-100+120-130) | 140 | 1060,5 | 786 | 274,5 | 134,923664 | |

| Текущий налог на прибыль | 150 | 970,5 | 711 | 259,5 | 136,49789 | |

| прибыль (убыток) от обычной деятельности | 160 | 90 | 75 | 15 | 120 | |

|

IV. Чрезвычайные доходы и расходы |

||||||

| Чистая прибыль (нераспределенная прибыль (убыток) | 190 | 90 | 75 | 15 | 120 |

Оценивая экономический эффект деятельности предприятия, можно сделать вывод о повышении в отчетном году:

- прибыли от продаж на 195 тыс.рублей,

- прибыли до налогообложения на 292,5 тыс.рублей,

- и чистой прибыли от обычной деятельности на 15 тыс.рублей.

10) Произведем анализ показателей рентабельности

Таблица №10

Анализ показателей рентабельности

|

показатель |

|

предыд |

отчетн |

изменения |

|

|

исходные данные |

|||||

| 1. | Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей) | 010 |

5253 |

3906 |

-1347 |

| 2. | себестоимость проданных товаров, продукции, работ, услуг | 020 |

3135 |

2445 |

-690 |

| 3. | Валовая прибыль | 029 | 2118 | 1461 | -657 |

| 4. | Коммерческие расходы | 030 | 240 | 180 | -60 |

| 5. | Управленческие расходы | 040 | 814,5 | 510 | -304,5 |

| 6. | Прибыль (убыток) от продаж | 050 | 1063,5 | 771 | -292,5 |

| 7. | прибыль (убыток) до налогообложения | 140 | 6021 | 4629 | -1392 |

| 8. | Чистая прибыль (нераспределенная прибыль) | 190 | 90 | 75 | -15 |

| 9. | среднегодовая величина ОС | 2302,5 | |||

| 10. | среднегодовая величина запасов с НДС | 813,5 | |||

| 11. | среднегодовая величина текущих активов | 1592 | |||

| 12. | среднегодовая величина валюты баланса | 3894,5 | |||

| 13. | среднегодовая величина СК | 3438,5 | |||

| показатели рентабельности | |||||

| 15. |

рентабельность издержек |

3\2 |

0,68 |

0,60 |

-0,08 |

| 16. |

рентабельность продаж |

6\1 |

0,20 |

0,20 |

-0,01 |

| 17. |

рентабельность капитала |

7\12 |

1,55 |

1,19 |

-0,36 |

| 18. |

рентабельность СК |

8\13 |

0,03 |

0,02 |

0,00 |

| 19. |

рентабельность текущих активов |

8\11 |

0,06 |

0,05 |

-0,01 |

Литература

1) Ковалев В.В. ,Введение в финансовый менеджмент- М.: Финансы и статистика,2004-768с.

2) Ковалев В.В., Финансовый анализ: методы и процедуры,- М.: Финансы и статистика, 2001-560с.

3) Савицкая Г.В. , Анализ хозяйственной деятельности предприятия: 4-е изд., перераб. и доп.,- М.:ООО «Новое знание»,2000-688с.

4) Савицкая Г.В., Анализ хозяйственной деятельности предприятия, Учебник-3-е изд., ИНФА-М.,2004-425с.

5) Селезнева Н.Н., Финансовый анализ: Учебное пособие – М.:ЮНИТИ-Дана,2001-476с.

6) Илясов Г., Оценка финансового состояния предприятия//Экономист-2004, №6,с.49-54

| Анализ и пути укрепления финансового состояния фирмы ЗАО ... | |

|

МИНИСТЕРСТВО ОБРАЗОВАНИЯ РФ МОСКОВСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ ЭКОНОМИКИ, СТАТИСТИКИ И ИНФОРМАТИКИ (МЭСИ) Кафедра: Дипломная работа на тему ... Кредиторская задолженность и прочие краткосрочные пассивы (стр.620+стр.670) Можно применить методику управления текущими активами и пассивами: управление величиной собственных оборотных средств, контроль оборачиваемости текущих активов и пассивов ... |

Раздел: Рефераты по предпринимательству Тип: реферат |

| Оценка конкурентоспособности предприятия | |

|

Содержание Введение Глава1. Теоретические аспекты конкурентоспособности продукции на современных предприятиях 1.1 Основные понятия ... 2.Быстрореализуемые активы (А2) - в эту группу входят дебиторская задолженность, расходы будущих периодов и прочие оборотные активы: А2 = стр.240 - стр.244 + стр.216 + стр.270.(19) |

Раздел: Рефераты по экономике Тип: дипломная работа |

| Организация анализа кредиторской и дебиторской задолженности | |

|

Содержание Нормативные ссылки Определения Обозначения и сокращения Введение 1. Основы анализа кредиторской и дебиторской задолженности 1.1 Сущность и ... Рост дебиторской задолженности, и особенно ее сомнительной к полному истребованию части, приводит к замедлению оборачиваемости оборотных средств и, как правило, чем больше срок со ... Анализ кредиторской задолженности начинается с оценки структуры и динамики источников заемных средств: долгосрочные кредитные займы, краткосрочные кредитные займы, кредиторская ... |

Раздел: Рефераты по бухгалтерскому учету и аудиту Тип: дипломная работа |

| Риск ликвидности банка | |

|