Контрольная работа: Анализ основных показателей деятельности предприятия

Федеральное агентство по образованию

КОНТРОЛЬНАЯ РАБОТА

по дисциплине: «Комплексный экономический анализ»

на тему «Анализ основных показателей деятельности предприятия»

на основе отчетности ОАО «Чувашкабель» за 2006 год

Выполнила: ________________

___________________________

___________________________

___________________________

Проверил:

___________________________

___________________________

2007

Содержание

Введение. 3

1. Обзор обобщающих показателей, характеризующих финансовое состояние предприятия. 4

2. Анализ состава и размещения активов предприятия. 6

3. Анализ динамики и структуры источников средств предприятия. 7

4. Анализ наличия и структуры оборотных средств. 8

5. Анализ наличия собственных оборонных средств. 9

6. Анализ кредиторской задолженности. 10

7. Анализ дебиторской задолженности. 11

8. Анализ платежеспособности и ликвидности. 12

Заключение. 14

Список литературы.. 15

Приложения ………………………………………………………………...15

Введение

В условиях рыночной экономики, когда необходимо формировать отдельно информацию для управления (для себя) и публичную финансовую отчетность (для внешних пользователей), единый бухгалтерский учет (а, следовательно, и анализ) подразделяют по принципу субъектов пользователей на управленческий и финансовый.

Комплексный экономический анализ используется как самой компанией, так и внешними субъектами рынка при осуществлении различных сделок или для предоставления информации о финансовом состоянии компании третьим лицам. Как правило, финансовый анализ проводится при реструктуризации. Благоприятное финансовое состояние предприятия может послужить дополнительным фактором в пользу:

· оценки стоимости бизнеса, в том числе для его продажи/покупки. Обоснованная оценка финансового состояния позволяет назначить справедливую цену сделки и может служить инструментом изменения суммы сделки;

· получении кредита/привлечении инвестора. Результаты финансового анализа деятельности компании являются основным индикатором для банка или инвестора при принятии решения о выдаче кредита;

· выходе на фондовую биржу (с облигациями или акциями). По требованиям российских и западных бирж компания обязана рассчитывать определенный набор коэффициентов, отражающих ее финансовое состояние, и публиковать эти коэффициенты в отчетах о своей деятельности.

В настоящей работе рассмотрено практическое применение комплексного финансового анализа на основе отчетности ОАО «Чувашкабель» за 2006 год.

1. Обзор обобщающих показателей, характеризующих финансовое состояние предприятия.

Таблица 1.

Анализ доходности предприятия

| Показатели | Отчетный период | Предыд. период | Изменения | ||||

| Тыс.р. | В % к выручке | Тыс.р. | В % к выручке | Тыс. р. | % | Пункты % | |

| 1. Выручка от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 767 396 | 100 | 732 900 | 100 | 34 496 | 5 | 0 |

| 2. Себестоимость проданных товаров, продукции, услуг | 489899 | 64 | 519518 | 71 | -29 619 | -6 | -7 |

| 3. Валовая прибыль | 277 497 | 36 | 213 382 | 29 | 64 115 | 30 | 7 |

| 4. Коммерческие расходы | 15029 | 2 | 7045 | 1 | 7 984 | 113 | 1 |

| 5. Управленческие расходы | 86367 | 11 | 64214 | 9 | 22 153 | 34 | 2 |

| 6. Прибыль (убыток) от продаж | 176 101 | 23 | 142 123 | 19 | 33 978 | 24 | 4 |

|

7. Проценты к получению |

3 493 | 0 | 938 | 0 | 2 555 | 272 | 0 |

| 8. Проценты к уплате | 4 | 0 | 172 | 0 | -168 | -98 | 0 |

| 9. Доходы от участия в других организациях | 3 | 0 | 707 | 0 | -704 | -100 | 0 |

| 10. Прочие операционные доходы | 128 966 | 17 | 118 661 | 16 | 10 305 | 9 | 1 |

| 11. Прочие операционные расходы | 152366 | 20 | 118975 | 16 | 33 391 | 28 | 4 |

| 12. Внереализационные доходы | 3 297 | 0 | 3695 | 1 | -398 | -11 | 0 |

| 13. Внереализационные расходы | 9842 | 1 | 7775 | 1 | 2 067 | 27 | 0 |

|

14. Прибыль (убыток) до налогообложения |

149 648 | 20 | 139202 | 19 | 10 446 | 8 | 1 |

| 15. Текущий налог на прибыль | 36566 | 5 | 34752 | 5 | 1 814 | 5 | 0 |

|

16. Чистая прибыль (убыток) отчетного периода |

111 924 | 15 | 104 156 | 14 | 7 768 | 7 | 0 |

Таблица 2.

Сравнительный аналитический баланс

| Показатели | На 01.01.05 | На 01.01.06 | Изменения | |||||

| Тыс. р. | В % к итогу | Тыс. р. | В % к итогу | Тыс. р. | Пункты% | В % к сумме на начало периода | В % к изменению итога баланса | |

| АКТИВ | ||||||||

| 1. Основные средства и прочие внеоборотные активы | 174119 | 38 | 176634 | 33 | 2515 | -5 | 101 | 3 |

| 2. Запасы и затраты | 133632 | 29 | 134517 | 25 | 885 | -4 | 101 | 1 |

| 3. Денежные средства, расчеты и прочие активы | 151345 | 33 | 218418 | 41 | 67073 | 8 | 144 | 91 |

| В том числе: | ||||||||

| - дебиторская задолженность и прочие оборотные активы | 86681 | 19 | 85201 | 16 | -1480 | -3 | 98 | -2 |

| - денежные средства и краткосрочные финансовые вложения | 64664 | 14 | 133217 | 25 | 68553 | 11 | 206 | 93 |

| БАЛАНС | 459096 | 100 | 529569 | 100 | 70473 | 0 | 116 | 96 |

| ПАССИВ | ||||||||

| 1. Собственные средства | 390628 | 85 | 470785 | 89 | 80157 | 4 | 121 | 109 |

| 2. Долгосрочные обязательства | 218 | 0 | 5912 | 1 | 5694 | 1 | 2712 | 8 |

| 3. Краткосрочные обязательства | 68250 | 15 | 55872 | 11 | -12378 | -4 | 82 | -17 |

| В том числе: | ||||||||

| - краткосрочные кредиты и займы | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| - кредиторская задолженность | 68112 | 15 | 55782 | 11 | -12330 | -4 | 82 | -17 |

| БАЛАНС | 459096 | 100 | 532569 | 101 | 73473 | 1 | 116 | 100 |

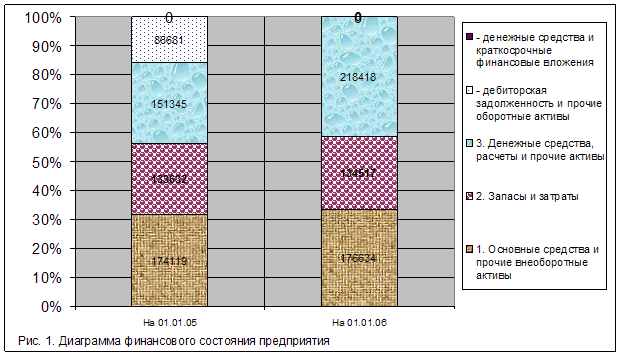

Из данных таблиц 1 и 2 следует, что за 2005 год произошло увеличение выручки на 5%, что сопровождалось снижением себестоимости на 6%. Валовая прибыль возросла на 30%, прибыль до налогообложения – на 8%, чистая прибыль – на 7%. Валюта баланса возросла на 16%. Из рис. 1 видно увеличение доли денежных средств и приравненных к ним активов в общей структуре активов.

Из таблицы 3 следует, что доля внеоборотных активов снизилась на 5 п.п. за счет снижения величины основных средств и незавершенного строительства в абсолютном выражении (на 7388 и 2522 тыс. рублей соответственно). Однако это снижение частично компенсировалось увеличением абсолютной величины долгосрочных финансовых вложений (на 8080 тыс. рублей).

В структуре оборотных активов преобладают запасы (29 и 25% на начало и конец периода соответственно). В абсолютном выражении значительно выросли краткосрочные финансовые вложения и денежные средства (на 23106 и 48447 тыс. руб. соответственно).

Увеличение валюты баланса составило 73473 тыс. рублей или 16 %, причем на 70958 тыс. рублей или на 96,6 % – за счет оборотных активов.

Таблица 3.

Анализ состава и размещения активов предприятия

| Активы | На 01.01.05 | На 01.01.06 | Изменения | |||

| Тыс. р. | В % к итогу | Тыс. р. | В % к итогу | Тыс. р. | Пункты, % | |

| 1. Внеоборотные | 174119 | 38 | 176634 | 33 | 2515 | -5 |

| 1.1. Нематериальные | 50 | 0 | 41 | 0 | -9 | 0 |

| 1.2. Основные средства | 166840 | 36 | 159452 | 30 | -7388 | -6 |

| 1.3. Незавершенное строительство | 6730 | 1 | 4208 | 1 | -2522 | -1 |

| 1.4. Доходные вложения в материальные ценности | 0 | 0 | 0 | 0 | 0 | 0 |

| 1.5. Долгосрочные финансовые вложения | 275 | 0 | 8355 | 2 | 8080 | 2 |

| 1.6. Прочие внеоборотные активы | 224 | 0 | 4578 | 1 | 4354 | 1 |

| 2. Оборотные: | 284977 | 62 | 355935 | 67 | 70958 | 5 |

| 2.1. Запасы | 133632 | 29 | 134517 | 25 | 885 | -4 |

| 2.2. Дебиторская задолженность > 12 мес. | 0 | 0 | 0 | 0 | ||

| 2.3. Дебиторская задолженность < 12 мес. | 80831 | 18 | 78358 | 15 | -2473 | -3 |

| 2.4. Краткосрочные финансовые вложения | 56204 | 12 | 79310 | 15 | 23106 | 3 |

| 2.5. Денежные средства | 8460 | 2 | 56907 | 11 | 48447 | 9 |

| 2.6. Прочие оборотные активы | 5850 | 1 | 6843 | 1 | 993 | 0 |

| ИТОГО | 459096 | 100 | 532569 | 100 | 73473 | 0 |

Собственные средства предприятия увеличились на 80157 тыс. руб. (за счет нераспределенной прибыли), заемные – снизились на 6684 тыс. руб.

Таблица 4.

Анализ динамики и структуры источников средств предприятия

| Виды источников финансовых ресурсов | На 01.01.05 | На 01.01.06 | Изменения | |||

| Тыс. р. | В % к итогу | Тыс. р. | В % к итогу | Тыс. р. | В % к итогу | |

| 1. Собственные средства | 390628 | 85 | 470785 | 88 | 80157 | 109 |

| 1.1. Уставный капитал | 82 | 0 | 82 | 0 | 0 | 0 |

| 1.2. Добавочный капитал | 137913 | 30 | 137913 | 26 | 0 | 0 |

| 1.3. Резервный капитал | 21 | 0 | 21 | 0 | 0 | 0 |

| 1.4. Фонд социальной сферы | 0 | 0 | 0 | 0 | 0 | 0 |

| 1.5. Целевые финансирования и поступления | 0 | 0 | 0 | 0 | 0 | 0 |

| 1.6. Нераспределенная прибыль прошлых лет | 252612 | 55 | 332769 | 62 | 80157 | 109 |

| 1.7. Нераспределенная прибыль прошлого года | 0 | 0 | 0 | 0 | ||

| ИТОГО | 390628 | 85 | 470785 | 88 | 80157 | 109 |

|

2. Заемные средства |

68468 | 15 | 61784 | 11 | -6684 | -9 |

| 2.1. Долгосрочные кредиты банков | 0 | 0 | 0 | 0 | ||

| 2.2. Долгосрочные займы | 218 | 0 | 5912 | 1 | 5694 | 8 |

| 2.3. Краткосрочные кредиты банков | 0 | 0 | 0 | 0 | ||

| 2.4. Кредиты банков для работников | 0 | 0 | 0 | 0 | ||

| 2.5. Краткосрочная задолженность | 68112 | 15 | 55782 | 10 | -12330 | -17 |

| 2.6. Прочая задолженность | 138 | 0 | 90 | 0 | -48 | 0 |

| ИТОГО | 459096 | 100 | 532569 | 100 | 73473 | 100 |

Помимо отмеченного роста денежных средств и краткосрочных финансовых вложений, в структуре оборотных средств возросла доля расходов будущих периодов (на 2 п.п.), доля запасов и затрат снизилась (на 13 п.п.).

Таблица 5.

Анализ динамики оборотных средств на предприятии

| Виды оборотных средств | На 01.01.05 | На 01.01.06 | Изменения | |||

| Тыс. р. | В % к итогу | Тыс. р. | В % к итогу | Тыс. р. | В % к итогу | |

| 1. Производственные запасы | 62588 | 22 | 60086 | 17 | -2502 | -4 |

| 2. Затраты в незавершенном производстве | 25123 | 9 | 18491 | 5 | -6632 | -9 |

| 3. Расходы будущих периодов | 2275 | 1 | 11975 | 3 | 9700 | 14 |

| 4. Готовая продукция | 43646 | 15 | 43965 | 12 | 319 | 0 |

| 5. Товары | 0 | 0 | 0 | 0 | ||

| 6. Прочие запасы и затраты | 5850 | 2 | 6843 | 2 | 993 | 1 |

| 7. Дебиторская задолженность | 80831 | 28 | 78358 | 22 | -2473 | -3 |

| 8. Краткосрочные финансовые вложения | 56204 | 20 | 79310 | 22 | 23106 | 33 |

| 9. Денежные средства – всего | 8460 | 3 | 56907 | 16 | 48447 | 68 |

| 10. Прочие оборотные активы | 0 | 0 | 0 | 0 | ||

| ИТОГО | 284977 | 100 | 355935 | 100 | 70958 | 100 |

За анализируемый период в собственных средствах наблюдались изменения исключительно за счет увеличения нераспределенной прибыли, которая возросла на 80157 тыс. рублей. При этом собственные оборотные средства возросли на 77642 тыс. рублей, что говорит о том, что темп роста прибыли опережает темп роста собственных оборотных средств.

Из таблицы 7 следует, что кредиторская задолженность снизилась на 12330 тыс. рублей или на 18 % по сравнению с началом периода. Уменьшение наблюдалось по всем видам задолженности, за исключением авансов выданных, которые возросли на 14%.

Таблица 6.

Анализ наличия и движения

собственных оборотных средств предприятия, тыс. р.

| Показатели | На начало периода | На конец периода | Изменения |

| 1. Уставный капитал | 82 | 82 | 0 |

| 2. Добавочный капитал | 137913 | 137913 | 0 |

| 3. Резервный капитал | 21 | 21 | 0 |

| 4. Фонд социальной сферы | 0 | 0 | 0 |

| 5. Целевые финансирования и поступления | 0 | 0 | 0 |

| 6. Нераспределенная прибыль | 252612 | 332769 | 80157 |

| Итого источников собственных средств | 390628 | 470785 | 80157 |

| Исключаются: | |||

| 1. Нематериальные активы | 50 | 41 | -9 |

| 2. Основные средства | 166840 | 159452 | -7388 |

| 3. Незавершенное строительство | 6730 | 4208 | -2522 |

| 4. Доходные вложения в материальные ценности | 0 | 0 | 0 |

| 5. Долгосрочные финансовые вложения | 275 | 8355 | 8080 |

| 6. Прочие внеоборотные активы | 224 | 4578 | 4354 |

| 7. Убытки | 0 | 0 | 0 |

| Итого исключается | 174119 | 176634 | 2515 |

| Собственные оборотные средства | 216509 | 294151 | 77642 |

Таблица 7.

Анализ состава и динамики кредиторской задолженности предприятия

| Виды кредиторской задолженности | На 01.01.05 | На 01.01.06 | Изменения | ||||

| Тыс. р. | В % к итогу | Тыс. р. | В % к итогу | Тыс. р. | % | Пункты | |

| 1. Расчеты с кредиторами | 44510 | 65 | 28790 | 52 | -15720 | 65 | -14 |

| Поставщики и подрядчики | 23151 | 34 | 10351 | 19 | -12800 | 45 | -15 |

| Расчеты по налогам и сборам | 8704 | 13 | 3977 | 7 | -4727 | 46 | -6 |

| Прочие кредиторы | 12655 | 19 | 14462 | 26 | 1807 | 114 | 7 |

| 2. Авансы полученные | 23602 | 35 | 26992 | 48 | 3390 | 114 | 14 |

| ИТОГО | 68112 | 100 | 55782 | 100 | -12330 | 82 | 0 |

Таблица 8.

Анализ состава и движения дебиторской задолженности предприятия

| Виды дебиторской задолженности | На 01.01.05 | На 01.01.06 | Изменения | ||||

| Тыс. р. | В % к итогу | Тыс. р. | В % к итогу | Тыс. р. | % | Пункты | |

| 1. Дебиторская задолженность <12 мес. | 80831 | 100 | 78385 | 100 | -2446 | 97 | 0 |

| Покупатели и заказчики | 38843 | 48 | 47273 | 60 | 8430 | 122 | 12 |

| Прочие дебиторы | 11513 | 14 | 11405 | 15 | -108 | 99 | 0 |

| Авансы выданные | 30475 | 38 | 19680 | 25 | -10795 | 65 | -13 |

| 2. Дебиторская задолженность > 12 мес. | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| ИТОГО | 80831 | 100 | 78385 | 100 | -2446 | 97 | 0 |

Дебиторская задолженность снизилась на 3% или на 2446 тыс. рублей, при этом задолженность перед покупателями и заказчиками возросла на 22% или на 8430 тыс. руб., а авансы выданные уменьшились на 10795 тыс. руб., или на 35%.

Таблица 9.

Сравнительный анализ дебиторской и кредиторской задолженности

| Показатели | Кредиторская задолженность | Дебиторская задолженность | |

| В целом | Без долгосрочной | ||

| 1. Темпы роста, % | 82 | 97 | 97 |

| 2. Оборачиваемость, об. | 12,26 | 9,45 | 9,45 |

| Оборачиваемость, дн. | 30,2 | 38,8 | 38,8 |

За анализируемый период кредиторская задолженность снижалась более высокими темпами, оборачивалась быстрее дебиторской на 2,81 об., период ее оборота был короче на 8,6 дня.

8. Анализ платежеспособности и ликвидности.Таблица 10.

Анализ платежеспособности предприятия

| Показатели | Значение показателя | Отклонения | Норматив | |

| На 01.01.05 | На 01.01.06 | |||

| 1. Краткосрочная задолженность, тыс.р. | 68250 | 55872 | -12378 | х |

| 2. Оборотные активы, тыс.р. | 284977 | 355935 | 70958 | х |

| В том числе: | ||||

| 2.1. Запасы, тыс. р. | 133632 | 134517 | 885 | х |

| 2.2. Дебиторская задолженность <12мес. | 80831 | 78358 | -2473 | х |

| 2.3. Денежные средства и краткосрочные финансовые вложения | 64664 | 136217 | 71553 | х |

| 3. Коэффициент абсолютной ликвидности | 0,95 | 2,44 | 1,49 | 0,2-0,25 |

| 4. Коэффициент промежуточной ликвидности | 2,13 | 3,84 | 1,70 | 0,6-0,8 |

| 5. Коэффициент текущей ликвидности | 4,09 | 6,25 | 2,15 | 2 |

| 6. Собственные оборотные средства, тыс. р. | 216509 | 294151 | 77642 | х |

| 7. Коэффициент обеспеченности собственными оборотными средствами | 0,32 | 0,19 | -0,12 | 0,3 |

За анализируемый период коэффициенты ликвидности ОАО «Чувашкабель» находились в пределах нормы или превышали ее. Обеспеченность собственными оборотными средствами на конец периода несколько снизилась, но в целом платежная дисциплина и платежеспособность на предприятии удовлетворительные.

Таблица 11.

Анализ ликвидности баланса

| Актив | На 01.01.05 | На 01.01.06 | Пассив | На 01.01.05 | На 01.01.06 | Платежный излишек или недостаток | В % к итогу группы пассива | ||

| На 01.01.05 | На 01.01.06 | На 01.01.05 | На 01.01.06 | ||||||

| 1. Наиболее ликвидные активы | 64664 | 136217 | 1. Наиболее срочные обязательства | 138 | 90 | 64526 | 136127 | 0% | 0% |

| 2. Быстрореализуемые активы | 133632 | 134517 | 2. Краткосрочные обязательства | 68112 | 55782 | 65520 | 78735 | 15% | 10% |

| 3. Медленно реализуемые активы | 86681 | 85201 | 3. Долгосрочные обязательства | 218 | 5912 | 86463 | 79289 | 0% | 1% |

| 4. Труднореализуемые активы | 174119 | 176634 | 4. Постоянные пассивы | 390628 | 470785 | -216509 | -294151 | 85% | 88% |

| Баланс | 459096 | 532569 | Баланс | 459096 | 532569 | 0 | 0 | 100% | 100% |

Собственные средства ОАО «Чувашкабель» полностью покрывают текущие обязательства.

Заключение

Можно утверждать, что методология проведения анализа финансового состояния предприятия освоена на достаточном уровне.

В результате проделанной работы для эффективного проведения комплексного экономического анализа сформулированы следующие рекомендации:

Положение 1. Содержание диагностики составляют а) анализ результатов деятельности предприятия и б) анализ основных бизнес-процессов предприятия.

Положение 2. Финансовые показатели должны анализироваться в комплексе с остальными «нефинансовыми» показателями.

Положение 3. Принцип разумной достаточности: Для целей диагностики следует использовать только те показатели, которые являются информационной основой для принятия управленческих решений.

Положение 4. Принцип сравнимости: Показатели являются бесполезными для принятия решения, если менеджер не сопоставляет их с какими-то другими данными, имеющими отношение к объекту диагностики.

Положение 5. Принцип временной согласованности: Финансовая диагностика должна производиться в соответствии с конкретным временным регламентом, например, раз в году производится крупномасштабная диагностика, а раз в месяц осуществляется мониторинг выборочных финансовых показателей.

Положение 6. Диагностика должна оканчиваться лаконичным представлением основных выводов, например, в формате SWOT-анализа.

В заключение подчеркнем, что сформулированные выше принципы имеют отчетливый практический смысл. Этим принципам должен следовать любой финансовый аналитик. В противном случае результаты диагностики будут бесполезными с точки зрения последующих управленческих решений, направленных на улучшение деятельности компании.

Список литературы

1. Чечевицына Л.Н. Экономический анализ: Учеб. пособие. – Ростов-н/Д: Феникс, 2003. – 480с.

2. Моляков Д.С. Финансы предприятий отраслей народного хозяйства. – М.: Финансы и статистика, 2002. – 200с.

3. Экономический анализ /Под ред. М.И. Баканова, А.Д. Шеремета. –М.: Финансы и статистика, 1999. -656с.

4. Пястолов С.М. Экономический анализ деятельности предприятий. – М.: Академический Проект, 2002. – 572с.

| Теория анализа | |

|

Если учесть, что в России последние годы сопровождались сравнительно высокой инфляцией, причем отдельные материально-вещественные и финансовые ... При этом наличие нераспределенной прибыли может рассматриваться как источник пополнения оборотных средств и снижения уровня краткосрочной кредиторской задолженности. И наконец, на третьем уровне отражается структура таких показателей баланса, как основные средства, долгосрочные финансовые вложения, запасы, дебиторская и кредиторская ... |

Раздел: Рефераты по финансам Тип: реферат |

| Деятельность закрытого акционерного общества коммерческого банка " ... | |

|

Содержание Введение 1. Формирование и анализ агрегированного баланса 2. Анализ состояния собственного капитала банка 3. Анализ обязательств банка 3.1 ... Основной причиной роста явилось увеличение долгосрочных инвестиционных вложений (на 01.01.08г. их объем составлял 38854 тыс.руб., на 01.01.10г. портфель контрольного участия, который состоит из вложений банка в акции дочерних и зависимых акционерных обществ и прочее участие банка в уставных капиталах банков и прочих ... |

Раздел: Рефераты по банковскому делу Тип: дипломная работа |

| Учет и аудит дебиторской задолженности | |

|

Введение Бухгалтерский учет на предприятиях в условиях рыночных отношений приобретает особое значение. Он строится на основе общих принципов и ... Расчеты с работниками по суммам, выданным под отчет на административно-хозяйственные и операционные расходы, осуществляются на счетах 1250 "Краткосрочная дебиторская задолженность ... По кредиту счетов подраздела 32 "Дебиторская задолженность дочерних (зависимых) товариществ в корреспонденции с дебетом соответствующих счетов денежных средств, подразделов 1000-45 ... |

Раздел: Рефераты по бухгалтерскому учету и аудиту Тип: дипломная работа |

| Организационно-правовая форма И структура управления предприятием | |

|

ВВЕДЕНИЕ Важнейшим качественным показателем, характеризующим работу предприятий является прибыль. Прибыль - показатель хозяйственной деятельности ... Коэффициент кредиторской задолженности и прочих пассивов = 1 - Коэффициент краткосрочной задолженности Коэффициент краткосрочной задолженности, в данном случае - это кредиты банков, составил на 01.01.96 г. - 0,32 на 01.01.97 г. наблюдается снижение показателя до 0,22, и более чем в ... |

Раздел: Рефераты по бухгалтерскому учету и аудиту Тип: реферат |

| Разработка рекомендаций по улучшению финансового состояния ... | |

|

Федеральное агентство по образованию Государственное образовательное учреждение Высшего профессионального образования "Братский государственный ... Показатели ликвидности свидетельствуют о том, предприятие достаточно обеспеченно оборотными средствами для ведения хозяйственной деятельности и своевременного погашения ... - отслеживать соотношение дебиторской и кредиторской задолженности; |

Раздел: Рефераты по финансовым наукам Тип: дипломная работа |