Реферат: Анализ финансового состояния предприятия

Раздел: Рефераты по финансовым наукам

Тип: реферат

ЗАКЛЮЧЕНИЕ ПО АНАЛИЗУ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

СПК «Заря»

Финансовое состояние является важнейшей характеристикой деловой активности и надежности предприятия. Оно определяется имеющимся в распоряжении предприятия имуществом и источниками его финансирования, а также финансовыми результатами деятельности предприятия.

Баланс (Абсолютные значения)

| Наименование статей баланса |

004 год, тыс. руб. |

2006 год тыс. руб. |

Прирост, тыс. руб. |

Прирост, % |

| Текущие активы: | 23 105,00 | 76 359,00 | 62 254,00 | 307,17 |

| Денежные средства | 0,00 | 1 830,00 | 1 830,00 | 0,00 |

| Краткосрочные инвестиции | 0,00 | 600,00 | 600,00 | 0,00 |

| Краткосрочная дебиторская задолженность: | 1 818,00 | 4 371,00 | 2 553,00 | 140,43 |

| Счета и векселя к получению | 1 818,00 | 4 371,00 | 2 553,00 | 140,43 |

| Межфирменная дебиторская задолженность}) | 0,00 | 0,00 | 0,00 | 9,12 |

| Прочая дебиторская задолженность | 0,00 | 0,00 | 0,00 | 682,07 |

| Долгосрочная дебиторская задолженность | 0,00 | 0,00 | 0,00 | 295,07 |

| Товарно-материальные запасы: | 11 287,00 | 42 080,00 | ~ 30 793,00 | 272,82 |

| Сырье, материалы и комплектующие | 5 641,00 | 24 434,00 | 18 793,00 | 333,15 |

| Незавершенное производство | 5 577,00 | 10 978,00 | 5 401,00 | 96,84 |

| Готовая продукция | 69,00 | 6 668,00 | 6 599,00 | 9 563,77 |

| Прочие запасы | 0,00 | 0,00 | 0,00 | 9,12 |

| Расходы будущих периодов | 0,00 | 4 478,00 | 4 478,00 | 0,00 |

| Прочие текущие активы | 0,00 | 0,00 | 0,00 | 9,12 |

| Долгосрочные активы: | 22 612,00 | 99 005,00 | 76 393,00 | 337,84 |

| Земля, здания и оборудование | 22 612,00 | 68 732,00 | 46 120,00 | 203,96 |

| Нематериальные активы | 0,00 | 0,00 | 0,00 | 3,51 |

| Долгосрочные инвестиции | 0,00 | 0,00 | 0,00 | 34,56 |

| Незавершенные инвестиции | 0,00 | 30 273,00 | 30 273,00 | 0,00 |

| Прочие долгосрочные активы | 0,00 | 0,00 | 0,00 | 9,12 |

| СУММАРНЫЙ АКТИВ | 45 717,00 | 184 364,00 | 132 457,00 | 326,59 |

| Текущие обязательства: | 5 475,00 | 70 592,00 | 65 117,00 | 1 189,35 |

| Краткосрочные займы}) | 2 800,00 | 59 633,00 | 56 833,00 | 2 029,75 |

| Кредиторская задолженность: | 2 675,00 | 10 934,00 | 8 259,00 | 308,75 |

| Счета и векселя к оплате | 109,00 | 2 399,00 | 2 290,00 | 2 100,92 |

| Налоги к уплате | 449,00 | 334,00 | -115,00 | 25,61 |

| Межфирменная кредиторская задолженность | 0,00 | 0,00 | 0,00 | 9,12 |

| Полученные авансы | 0,00 | 0,00 | 0,00 | 530,61 |

| Дивиденды к выплате | 0,00 | 0,00 | 0,00 | 12,17 |

| Прочая кредиторская задолженность | 2 117,00 | 8 201,00 | 6 084,00 | 287,39 |

| Доходы будущих периодов | 0,00 | 25,00 | 25,00 | 0,00 |

| Резервы предстоящих расходов и платежей | 0,00 | 0,00 | 0,00 | 100,00 |

| Прочие текущие обязательства | 0,00 | 0,00 | 0,00 | 9,12 |

| Долгосрочные обязательства: | 3 871,00 | 43 135,00 | 39 264,00 | 1 014,31 |

| Долгосрочные займы | 0,00 | 42 419,00 | 42 419,00 | 0,00 |

Прочие долгосрочные обязательства}) |

3 871,00 | {716,00 | 3 155,00 | 81,50 |

| Собственный капитал: | 26 371,00 | 46 299,00 | 19 928,00 | 75,57 |

| Акционерный капитал | 5 000,00 | 5 000,00 | 0,00 | 0,00 |

| Резервы и фонды | 0,00 | 0,00 | 0,00 | -5,45 |

| Добавочный капитал | 18 271,00 | 18 271,00 | 0,00 | 56,42 |

| Нераспределенная прибыль | 3 100,00 | 23 028,00 | 19 928,00 | 642,84 |

| Прочий собственный капитал | 0,00 | 0,00 | 0,00 | 8,13 |

| СУММАРНЫЙ ПАССИВ | 35 717,00 | 160 026,00 | 124 309,00 | 348,04 |

Анализ состава и структуры актива баланса

В структуре актива баланса на конец анализируемого периода долгосрочные активы составили 64,98

Валюта баланса предприятия за анализируемый период увеличилась на

116 647,00 тыс. руб или на 326,59%, что косвенно может свидетельствовать о расширении хозяйственного оборота.

На изменение структуры актива баланса повлиял рост суммы долгосрочных активов на 76 393,00 тыс. руб или на 337,84 и рост суммы текущих активов на 40 254,00 тыс. руб или на 307,17%.Сокращение доли оборотных активов делает имущество предприятия менее мобильным.

График 1. Структура актива баланса, тыс. руб.

На изменение структуры актива баланса повлияло, главным образом, изменение суммы долгосрочных активов

Изменения в составе долгосрочных активов в анализируемом периоде связаны с изменением следующих составляющих сумма основных средств в анализируемом периоде увеличилась на 46 120,00 тыс. руб, или на 203,96сумма незавершенных инвестиций увеличилась на 30 273,00 тыс. сумма краткосрочных инвестиций увеличилась на 600, тыс. руб величина краткосрочной дебиторской задолженности увеличилась на 2 553,00 тыс. руб или на 140,43 величина товарно-материальных запасов увеличилась на 30 793,00 тыс. рубили на 272,82%; величина расходов будущих периодов увеличилась на 4 478,00 тыс. руб. ;

Доля оборотных активов в структуре имущества предприятия изменилась в рассматриваемом периоде на -1,67% и составила 35,02%.

Увеличились остатки денежных средств, что может свидетельствовать о нерациональной финансовой политике предприятия.

Увеличение суммы краткосрочных инвестиций в структуре имущества говорит о повышении деловой активности предприятия.

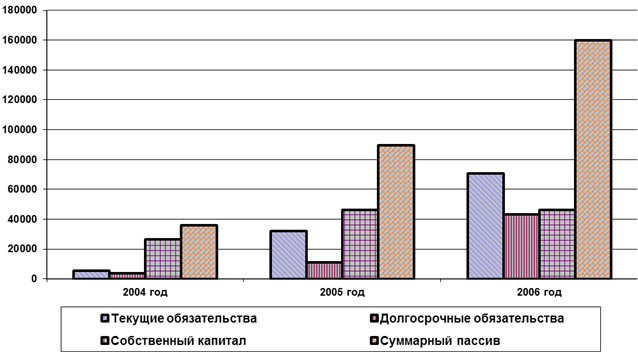

Анализ состава и структуры пассива баланса

Формирование имущества предприятия может осуществляться как за счет собственных, так и за счет заемных средств, значения которых отображаются в пассиве баланса. Для определения финансовой устойчивости предприятия и степени зависимости от заемных средств необходимо проанализировать структуру пассива баланса.

На конец анализируемого периода доля собственного капитала, основного источника формирования имущества предприятия, в структуре пассивов уменьшилась и составила 28,93%. При этом коэффициент соотношения суммарных обязательств и собственного капитала на протяжении анализируемого периода имел тенденцию к росту и увеличился на 1,34, составив 1,70.

Это может свидетельствовать об относительном падении финансовой независимости предприятия, и, следовательно, о повышении финансовых рисков, т.к. основным источником формирования имущества являются заемные средства.

В абсолютном выражении величина собственного капитала увеличилась на 19 928,00 тыс. руб., т.е. на 75,57%.

Проанализируем, какие составляющие собственного капитала повлияли на это изменение:

нераспределенная прибыль увеличилась на 19 928,00 тыс. руб., или на 642,84%; .

В структуре собственного капитала на конец анализируемого периода удельный вес:

акционерного капитала составил 10,80%;

добавочного капитала составил 39,46%;

нераспределенной прибыли составил 49,74%;

Сумма долгосрочных обязательств на конец анализируемого периода увеличилась на 1 014,31% и составила 43 135,00 тыс. руб.

Величина текущих обязательств в анализируемом периоде составила 70 592,00 тыс. руб. и увеличилась на 1 189,35%.

Увеличение текущих обязательств связано с изменением следующих составляющих:

сумма краткосрочных займов составила 59 633,00 тыс. руб. и увеличилась на 2 029,75%;

сумма кредиторской задолженности составила 10 934,00 тыс. руб. и увеличилась на 308,75%; .

Анализ структуры финансовых обязательств говорит о преобладании краткосрочных источников в структуре заемных средств, что является негативным фактором, который характеризует неэффективную структуру баланса и высокий риск утраты финансовой устойчивости.

В структуре кредиторской задолженности на конец анализируемого периода удельный вес:

счетов и векселей к оплате составил 21,94%;

налогов к оплате составил 3,05%;

прочей кредиторской задолженности составил 75,00%.

Сопоставление сумм дебиторской и кредиторской задолженности показывает, что на начало анализируемого периода кредиторская задолженность превышала дебиторскую на 857,00 тыс. руб., т.е. отсрочки платежей должников финансировались за счет неплатежей кредиторам.

На конец анализируемого периода кредиторская задолженность превышала дебиторскую на 6 563,00 тыс. руб., т.е. отсрочки платежей должников финансировались за счет неплатежей кредиторам.

График 2. Структура пассива баланса, тыс. руб.

ФИНАНСОВЫЙ РЕЗУЛЬТАТ

Отчет о прибылях и убытках

| 2004 год, тыс. руб. | 2006 год, тыс. руб. | Прирост, тыс. руб. | Прирост, % | Чистый объем продаж |

| 13 169,00 | 48 036,00 | 34 867,00 | 264,77 | Себестоимость |

| 12 869,00 | 49 570,00 | 36 701,00 | 285,19 | Валовая прибыль |

| 300,00 | -1 534,00 | -1 834,00 | -611,33 | Общие издержки |

| 0,00 | 0,00 | 0,00 | Другие операционные доходы | |

| 0,00 | 19 158,00 | 19 158,00 | Другие операционные расходы | |

| 0,00 | 13 687,00 | 13 687,00 | Операционная прибыль | |

| 300,00 | 3 937,00 | 3 637,00 | 1 212,33 | Проценты к получению |

| 0,00 | 0,00 | 0,00 | Проценты к уплате | |

| 0,00 | 3 874,00 | 3 874,00 | Другие внереализационные доходы | |

| 2 800,00 | 0,00 | -2 800,00 | Другие внереализационные расходы | |

| 0,00 | 0,00 | 0,00 | Прибыль до налога | |

| 3 100,00 | 63,00 | -3 037,00 | -97,97 | Налог на прибыль |

| 0,00 | 0,00 | 0,00 | ЧИСТАЯ ПРИБЫЛЬ | |

| 3 100,00 | 63,00 | -3 037,00 |

Чистая выручка от реализации за анализируемый период увеличилась с 13 169,00 тыс. руб. и до 48 036,00 тыс. руб. или увеличилась на 264,77%. Величина себестоимости изменилась с 12 869,00 тыс. руб. и до 49 570,00 тыс. руб. или на 285,19%.

Удельный вес себестоимости в общем объеме выручки вырос с 97,72% и до 103,19%.

Сравнение темпов изменения абсолютных величин выручки и себестоимости свидетельствует о снижении эффективности основной деятельности.

Операционная прибыль увеличилась в анализируемом периоде с 300,00 и до 3 937,00 тыс. руб. или на 1 212,33%. Это свидетельствует о повышении результативности операционной деятельности предприятия. Финансовая деятельность предприятия на конец анализируемого периода была убыточной.

На конец анализируемого периода предприятие имело чистую прибыль в размере 63,00 тыс. руб., которая имела тенденцию к снижению, т.е. собственные средства, полученные в результате финансово-хозяйственной деятельности уменьшились.

В структуре доходов предприятия наибольшую долю составляет прибыль от основной деятельности, что свидетельствует о нормальной коммерческой деятельности предприятия.

График 3. Доходы от видов деятельности, тыс. руб.

ФИНАНСОВЫЕ ПОКАЗАТЕЛИ

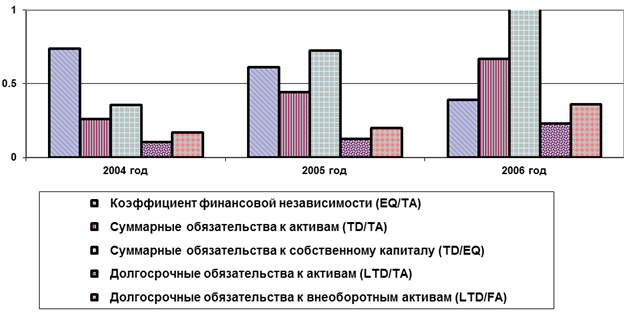

В целом, финансовое состояние предприятия можно охарактеризовать и проанализировать с помощью ряда показателей ликвидности, финансовой устойчивости, платежеспособности и рентабельности.

Финансовые показатели

2004 год

2006 год

Прирост

Прирост,%

Показатели ликвидности:

Коэффициент абсолютной ликвидности (LR)

0,0000

0,0855

0,0855

Коэффициент срочной ликвидности (QR)

0,3321

0,1420

-0,1901

-57,24

Коэффициент текущей ликвидности (CR)

2,3936

0,8217

-1,5719

-65,67

Чистый оборотный капитал (NWC), тыс. руб.

275 451,26

-9 167,50

-284618,76

-103,33

Показатели структуры капитала:

Коэффициент финансовой независимости (EQ/TA)

0,7383

0,3942

-0,3441

-46,61

Суммарные обязательства к активам (TD/TA)

0,2617

0,6688

0,4071

155,59

Суммарные обязательства к собственному капиталу (TD/EQ)

0,3544

1,6965

1,3421

378,68

Долгосрочные обязательства к активам (LTD/TA)

0,1084

0,2306

0,1222

112,80

Долгосрочные обязательства к внеоборотным активам (LTD/FA)

0,1712

0,3604

0,1892

110,52

Коэффициент покрытия процентов (TIE), раз

X

1,0163

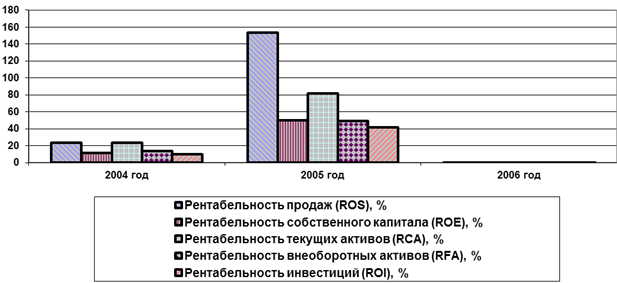

Показатели рентабельности:

Рентабельность продаж (ROS), %

23,5401

0,1312

-23,4090

-99,44

Рентабельность собственного капитала (ROE), %

11,7553

0,1362

-11,6192

-98,84

Рентабельность текущих активов (RCA), %

23,6551

0,1491

-23,5060

-99,37

Рентабельность внеоборотных активов (RFA), %

13,7095

0,0839

-13,6257

-99,39

Рентабельность инвестиций (ROI), %

10,2506

0,0859

-10,1647

-99,16

Показатели деловой активности:

Оборачиваемость рабочего капитала (NCT), раз

1,7260

X

Оборачиваемость основных средств (FAT), раз

0,5824

0,6396

0,0572

9,82

Оборачиваемость активов (TAT), раз

0,3687

0,4093

0,0406

11,01

Оборачиваемость запасов (ST), раз

1,1402

1,5152

0,3750

32,89

Период погашения дебиторской задолженности (CP), дн.

50,3888

22,0735

-28,3152

-56,19

Коэффициент общей ликвидности (коэффициент текущей ликвидности), характеризующий общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных (текущих) обязательств предприятия, уменьшился в рассматриваемом периоде с 2,394 и до 0,822 или на 65,67%.

Значение показателя говорит о недостаточном уровне покрытия текущих обязательств оборотными активами и общей низкой ликвидности, так как нормативное его значение находится в интервале от 1,0 до 2,0. Это может свидетельствовать о затруднениях в сбыте продукции и проблемах, связанных с организацией снабжения.

Отрицательная тенденция изменения этого показателя за анализируемый период уменьшила вероятность погашения текущих обязательств за счет производственных запасов, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активовшения суммарных обязательств и собственного капитала (определяющий количество привлеченных предприятием заемных средств на один рубль вложенных в активы собственных средств) в анализируемом периоде составил 1,696 (рекомендуемый интервал значений от 0,25 до 1,0), т.е. увеличился на 1,34 или на 378,68%.

График 5. Структура капитала

Рентабельность продаж, отражающая долю чистой прибыли в объеме продаж, уменьшилась и составила 0,13%.

Рентабельность собственного капитала предприятия, определяющая эффективность использования вложенных в предприятие средств уменьшилась, что является отрицательным фактом, и составила 0,14%.

Рентабельность текущих активов (отражающая эффективность использования оборотных активов и показывающая, какую прибыль приносит единица оборотного капитала предприятия) уменьшилась, что является отрицательной тенденцией, и составила 0,15%.

Рентабельность внеоборотных активов (отражающая эффективность использования внеоборотных активов и показывающая, какую прибыль приносит единица внеоборотного капитала предприятия) уменьшилась, что является негативным фактом, и составила 0,08%.

График 6. Показатели рентабельности

Основные выводы:

Валюта баланса предприятия за анализируемый период увеличилась на 116 647,00 тыс. руб. или на 326,59%, что косвенно может свидетельствовать о расширении хозяйственного оборота.

В конце анализируемого периода предприятие получило прибыль. Наличие у предприятия чистой прибыли свидетельствует об имеющемся источнике пополнения оборотных средств. Величина чистой прибыли имеет неблагоприятную тенденцию к уменьшению.

Уменьшаются сроки погашения дебиторской задолженности, т.е. улучшается деловая активность предприятия. Растут товарно-материальные запасы, увеличивается их оборачиваемость, а это, скорее всего, свидетельствует о рациональной финансово-экономической политике руководства предприятия.

Руководителям финансовых служб предприятия следует принять меры к увеличению рентабельности его собственного капитала, поскольку в конце анализируемого периода этот показатель находится на уровне ниже нормативного. Недостаток собственного капитала повышает риск неплатежеспособности компании.

Уровень заемного капитала настолько велик, что предприятие находится в сильной долговой зависимости, а значит, высок риск его неплатежеспособности при возникновении сбоев в поступлении доходов.