Дипломная работа: Анализ и максимизация прибыли предприятия

Федеральное агентство по образованию

ГОУВПО "Удмуртский государственный университет"

Институт экономики и управления

Кафедра финансов и учета

ДИПЛОМНАЯ РАБОТА

на тему: «Анализ и максимизация прибыли предприятия»

(на примере ООО «Евроопт»)

Выполнил студент:

гр. ЗСВ (КГТ) 06400-62 (К) А.Ю. Черкасский

Руководитель:

к.э.н., доцент А.В. Аношин

Допущен к защите в ГАК

Зав.кафедрой ФиУ С.Ф. Федулова

Ижевск 2008

Содержание

Введение

1. Общая характеристика ООО «Евроопт»

1.1 История создания, правовой статус

1.2 Структура управления и виды деятельности

1.3 Ресурсы предприятия и основные экономические показатели

1.4 Анализ финансового состояния предприятия

2. Прибыль хозяйствующего субъекта: теоретические аспекты

2.1 Сущность и значение анализа прибыли

2.2 Дискуссионные вопросы о формировании прибыли

2.3 Резервы увеличения прибыли

3. Анализ и основные направления максимизации прибыли ООО «Евроопт»

3.1 Анализ структуры и динамики прибыли

3.2 Факторный анализ прибыли

3.3 Обоснование мероприятий по увеличению прибыли

Заключение

Список используемой литературы

Приложения

Введение

Сложившиеся условия функционирования предприятий в России вынуждают экономических субъектов в процессе финансово-хозяйственной деятельности преодолевать огромное количество препятствий и трудностей разного рода, связанных, например, с изменениями в отношениях предприятия с государством, с поставщиками, с персоналом и т.д.. Подобная нестабильность во многом определяет необходимость развития и совершенствования многих аспектов деятельности предприятия в целях повышения эффективности управления и организации производства. Для реализации этих задач руководству предприятия нужно владеть различной информацией, в том числе и о финансовых показателях (прибыли и рентабельности) предприятия.

- выявить проблемы предприятия;

- предложить мероприятия по максимизации прибыли предприятия.

Методологической основой дипломной работы являются нормативные и законодательные документы, труды отечественных ученых.

Информационной базой исследования являются данные бухгалтерского баланса и отчетности Общества с ограниченной ответственностью «Евроопт»».

Основная часть дипломной работы состоит из трех глав.

В первой главе рассматривается общая характеристика предприятия: история создания, цели, задачи и организационно-правовая форма предприятия; структура управления предприятием; описана характеристика персонала и организация оплаты труда; анализируются экономические показатели предприятия ООО «Евроопт».

Во второй главе рассматривается экономическая сущность прибыли.

В третьей главе анализируется прибыль предприятия и предлагаются мероприятия по ее максимизации.

1. Общая характеристика ООО «Евроопт»

1.1 История создания, правовой статус

Предприятие "Евроопт" создано в 1999 г. как предприятие, специализирующееся по производству продукции.

Целями деятельности Общества является производство качественной продукции и извлечение прибыли.

Предметом деятельности Общества по Уставу являются любые виды деятельности, не запрещенные законодательством РФ и УР.

Общество создано без ограничения срока деятельности.

По организационно – правовой форме предприятие создано как общество с ограниченной ответственностью (ООО).

Полное фирменное наименование предприятия: Общество с ограниченной ответственностью «Евроопт».

Зарегистрированный адрес Общества: 426039 г. Ижевск, Воткинское шоссе, д.140,офис 234.

Общество с ограниченной ответственностью «Евроопт» является юридическим лицом, которое имеет в собственности обособленное имущество и отвечает им по своим обязательствам; может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде.

Уставный капитал Общества разделен на доли, определенных учредительными документами, размеров; учредители (участники) Общества не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью Общества, в пределах стоимости внесенных ими вкладов.

Общество действует на основании Гражданского кодекса Российской Федерации, Федерального закона «Об обществах с ограниченной ответственностью», иных нормативных правовых актов Российской Федерации и учредительного документа Общества - Устава.

Текущие цели Общества состоят в следующем:

- расширение рынков сбыта путем увеличения производства и реализации продукции;

- обеспечение устойчивого конкурентного преимущества на рынках сбыта;

- решение социальных проблем работников.

В своей деятельности предприятие заключает договоры купли-продажи, поставки, аренды.

1.2. Структура управления и виды деятельности

Структура управления представляет собой упорядоченную форму элементов системы управления и связи между ними, обеспечивающую разделение труда в управлении и выражающую сложившиеся отношения подчиненности и функционального соответствия.

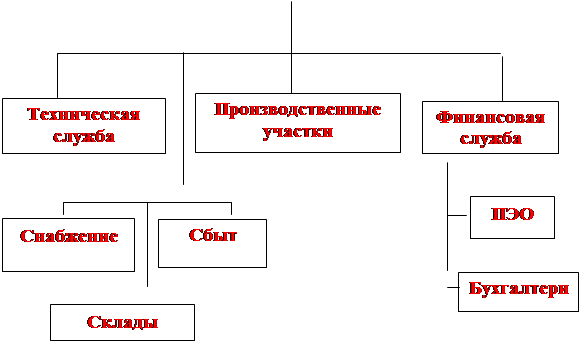

Организационная структура предприятия представлена на рисунке 1.

|

|||

|

Рис. 1. Организационная структура ООО «Евроопт»

По организационной структуре предприятия можно сказать следующее: предприятие имеет линейно-функциональную организационную структуру; управление производственно-хозяйственной и финансовой деятельностью осуществляет генеральный директор, который назначается и утверждается на эту должность решением учредителей.

Достоинством организационной структуры является наличие эффективных вертикальных связей, к слабой стороне организационной структуры следует отнести отсутствие горизонтальных связей.

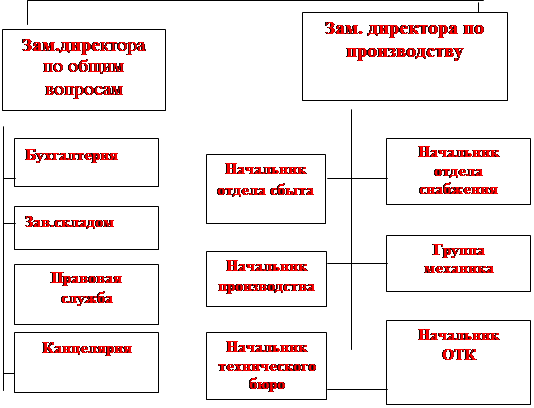

На рисунке 2 представлена структура управления ООО «Евроопт».

|

|||||||

|

|||||||

|

Рис. 2. Структура управления ООО «Евроопт»

Директор подчиняется учредителям предприятия, участвует в проводимых им регулярных совещаниях и отчитывается по всем вопросам, связанным с деятельностью предприятия.

Директор имеет два заместителя.

Всеми вопросами, связанными с эксплуатацией оборудования, зданий и сооружений, техническими и технологическими возможностями и мощностями, заведует заместитель директора по общим вопросам.

Вопросами, связанными с производством, заведует зам.директора по производству.

Директор самостоятельно определяет порядок приема и увольнения работников. Формы, системы и размер оплаты труда, распорядок рабочего времени, порядок предоставления выходных дней и отпусков работникам определяются генеральным директором в соответствии с его компетенцией.

Руководители структурных подразделений Общества назначаются и освобождаются от должности приказами директора.

Внутри отделов взаимосвязь работников линейная: начальник - заместитель – специалист – служащий - рабочий. Для таких структур характерна жесткая централизация работы. Централизованная структура управления уменьшает вероятность хищений товарно-материальных ценностей на местах, а с другой стороны ухудшается гибкость всей структуры, так как для решения даже мелких оперативных вопросов необходимо согласование с высшим руководством.

Таблица 1

Структура продукции по ассортиментным группам

| Наименование | Доля 2006 г., % | Доля 2007 г., % |

| 1 | 2 | 3 |

| Тротуарная плитка | 15 | 8 |

| Заборные плиты | 9 | 7 |

| Лотки | 13 | 15 |

| Перемычки | 15 | 16 |

| Тротуарные бордюры | 25 | 25 |

| Водостоки | 20 | 26 |

| Бордюры из пластиковых форм | 3 | 3 |

| Итого | 100 | 100 |

Как показывают данные таблицы 1, доля ассортиментных групп за два года практически не изменилась. Первое место занимает водостоки и тротуарные бордюры, второе место занимает лотки и перемычки, третье место занимает заборные плиты.

В таблице 2 приведена структура покупателей ООО «Евроопт».

Таблица 2

Структура покупателей

| Покупатели | Удельный вес, % |

| Удмуртская Республика | 38 |

| Пермская область | 27 |

| Башкирия | 25 |

| Челябинская область | 10 |

| Итого | 100 |

Как показывают данные таблицы 2, среди покупателей ООО «Евроопт» основным являются жители Удмуртии, их доля составляет 38%.

1.3 Ресурсы предприятия и основные экономические показатели

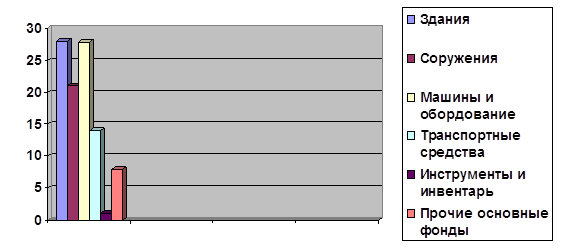

Рассмотрим основные средства ООО «Евроопт».

Основные средства предприятия представляют собой совокупность материально-вещественных ценностей, созданных общественным трудом, длительно участвующих в процессе производства в неизменной натуральной форме и переносящие свою стоимость на изготовление.

Согласно существующей классификации основные средства по своему составу в зависимости от целевого назначения и выполняемых функций подразделяются на следующие виды:

- здания,

- сооружения,

- передаточные устройства,

- машины и оборудование, в том числе:

- силовые,

- рабочие,

- измерительные и регулирующие предметы,

- вычислительная техника,

- транспортные средства,

- прочие основные фонды.

Здание и сооружения производственного назначения, передаточные устройства, машины и оборудование, транспортные средства формируют основные фонды производственного назначения ООО «Евроопт».

Соотношение отдельных групп основных фондов в их общем объеме представляет собой видовую (производственную) структуру основных фондов. В зависимости от непосредственного участия в производственном процессе производственные основные фонды подразделяются на: активные (обслуживают решающие участки производства и характеризуют производственные возможности предприятия) и пассивные (здания, сооружения, инвентарь, обеспечивающие нормальное функционирование активных элементов основных фондов).

В основном, масса производственных основных фондов сосредоточена в активной части.

О видовой структуре основных средств ООО «Евроопт» можно судить по данным, представленным в табл.3.

Таблица 3

Видовая структура основных средств ООО «Евроопт»

| Элементы основных средств | % |

| Основные средства (всего), из них: | 100 |

| - здания | 28 |

| - сооружения | 21 |

| - передаточные устройства | 6 |

| - машины и оборудование, в том числе: | 28 |

| - транспортные средства | 14 |

| - инструменты и инвентарь | 1 |

| - прочие основные фонды | 2 |

Структуру основных средств представим в виде диаграммы (рис. 3).

Рис.3. Структура основных средств ООО «Евроопт»

Рассмотрим показатели использования основных средств :

- фондоотдача;

- фондоемкость.

Фондоотдача показывает сколько продукции произведено на один рубль основных средств:

Фо = Q : ОСср, (1)

где Q – стоимость произведенной продукции,

ОСср - средняя стоимость основных средств

Фо 2006 = 3273965 : 1716513 = 1,9 руб.

Фо 2007 = 2940479 : 1696733,5 = 1,7 руб.

Сокращение данного показателя на 0,2 руб. (1,7 - 1,9) является отрицательным моментом в работе предприятия.

Фондоемкость - это величина, обратная фондоотдаче, она показывает сколько капитала потребуется для производства продукции на один рубль:

Фе = 1 : Фо (2)

Фе 2006 = 1 : 1,9 = 0,5 руб..

Фе 2007 = 1 : 1,7= 0,6 руб..

Рост данного показателя на 0,1 руб. (0,6 – 0,5) является отрицательным моментом.

Таблица 4

Эффективность использования основных средств ООО «Евроопт»

| Показатель | Год | Абсолютное изменение | Темп прироста, % | |

| 2006 | 2007 | |||

| Товарная продукция, руб. | 3157629 | 2866133 | -291496 | -9,23 |

| Стоимость основных фондов, руб. | 1716513 | 1696733,5 | -19779,5 | -1,1 |

| Фе, руб. | 0,5 | 0,6 | 0,1 | 20 |

| Фо, руб. | 1,9 | 1,7 | -0,2 | -10,5 |

Из показателей табл.4 можно сказать следующее: за отчетный период фондоотдача уменьшилась на 0,2 руб. или на 10,5 %, что свидетельствует о снижении эффективности использования основных средств.

Рассмотрим оборотные средства ООО «Евроопт».

Оборотные средства предприятия в отличие от основных средств расходуются в каждом производственном цикле, и их стоимость переносится на продукт труда целиком и сразу.

При анализе использования оборотных средств рассчитывается показатель коэффициент оборачиваемости оборотных средств (К об):

Коб= Р : О (3)

где Р – выручка;

О - средний остаток оборотных средств,

К об 2006 = 3273965 х 2 : (654792+593613) = 5,2

К об 2007 = 2940479 х 2 : (593613 +758674) = 4,3

Сокращение данного показателя на 0,9 (с 5,2 до 4,3) является отрицательным моментом.

Коэффициент загрузки средств в обороте - величина, обратная коэффициенту оборачиваемости оборотных фондов, которая характеризует средний остаток оборотных средств, приходящихся на 1 рубль их оборота.

Кз=1 : Коб, (4)

Кз 2006 = 1 : 5,2 = 0,19

Кз 2007 = 1 : 4,3 = 0,23

Рост данного показателя на 0,04 (с 0,19 до 0,23) является отрицательным моментом в работе предприятия.

Средняя продолжительность одного оборота оборотных фондов (в днях) (скорость 1-ого оборота) рассчитывается по формуле:

С=Д : Коб или С = Д х Кз= ДО : Р, (5)

где Д - продолжительность отчетного периода в днях;

Коб - число оборотов среднего остатка оборотных фондов.

Соб 2006 =365 : 5,2 = 70 дней,

Соб 2007 = 365 : 4,3 = 85 дней.

Скорость оборачиваемости оборотных средств увеличилась на 15 дней (85-70) , что является отрицательным моментом.

Рассмотрим динамику численности персонала по категориям:

Таблица 5

Динамика численности персонала ООО «Евроопт» по категориям

| Наименование категории | 2006 г. | 2007 г. | Изменения | |

| Абсолют. | Относит. | |||

| Руководители, чел. | 8 | 8 | - | - |

| Специалисты, чел. | 34 | 28 | -6 | 82 |

| Служащие, чел. | 22 | 11 | -11 | 50 |

| Рабочие, чел. | 91 | 93 | +2 | 102 |

| Итого | 155 | 140 | -15 | 90 |

По данным таблицы 5 можно сказать следующее: общая численность персонала ООО «Евроопт» в 2007 г. уменьшилась на 10 % (100-90).

Численность руководителей осталась без изменения.

Доля рабочих в общей численности персонала увеличилась на 2 % по отношению к 2006 г.

Численность специалистов сократилась на 18%.

Наибольшее сокращение произошло в категории служащих (на 50 %), причинами этого сокращения являются:

- личные мотивы;

- уход на пенсию;

- переезд в другой город;

- объединение двух отделов;

- и т.д.

На сегодняшний день эффективность действующей системы стимулирования является головной болью большинства российских предприятий.

Система стимулирования работников ООО «Евроопт», по своему составу и формам внешне достаточно убедительная, но по своему качеству она недостаточно эффективна. Это относится как к материальному, так и к нематериальному (моральному) стимулированию.

Нематериальное стимулирование на предприятии развито очень слабо, что скорее является следствием управленческих проблем предприятия. Такие виды воздействия, как замечания, предупреждения, выговоры, применяются в исключительных случаях. Нематериальные формы поощрения практически не применяются. В конечном итоге все сводится к материальному стимулированию.

Стимулирование персонала ООО «Евроопт» регулируется Положением об оплате труда и премировании работников, которое распространяется на всех работников предприятия.

Формы оплаты труда, применяемые на ООО «Евроопт», представим в табл.6.

Таблица 6

Формы оплаты труда, применяемые на ООО «Евроопт»

| Основные работники |

Сдельно – премиальная и повременно-премиальная |

| Специалисты | Повременно-премиальная |

| Руководители | Контрактная |

По данным табл.6 можно сказать следующее: в ООО «Евроопт» применяют различные формы оплаты труда.

Согласно «Положения об оплате труда и премировании персонала ООО «Евроопт»», структура заработной платы работников предприятия состоит из следующих частей:

- основной заработной платы по окладам (тарифным ставкам);

- текущее премирование;

- разовое премирование;

- доплаты;

- материальная помощь.

Анализ расходов на оплату труда приведен в табл.7.

Таблица 7

Расходы на оплату труда персонала ООО «Евроопт»

| Характеристика показателей | 2006 г. | 2007 г. |

Откл. (+, -) |

Темпы роста, % |

| Расходы по оплате труда (ФОТ), руб. | 1162500 | 1190 000 | +27500 | 102 |

| Численность работников, чел. | 155 | 140 | -15 | 90 |

| Среднемесячная заработная плата одного работника, руб. | 7,5 | 8,5 | +1 | +113 |

По данным табл.7 можно сказать следующее: среднемесячная заработная плата одного работника в 2007 г. увеличилась на 13% за счет сокращения численности работников на 10%.

Анализ основных технико-экономических показателей деятельности ООО «Евроопт» представим в таблице 8.

Таблица 8

Динамика основных экономических показателей ООО «Евроопт»

| Наименование показателя | 2006 г. | 2007 г. | Абсолют. откл. | Темп роста, % |

| Объем товарной продукции, руб. | 3157629 | 2866133 | -291496 | 90,00 |

| Себестоимость продукции, руб. | 2604900 | 2371490 | -233410 | 91,00 |

| Затраты на 1 руб. тов. продукции, коп. | 82,50 | 82,74 | +0,24 | 100,30 |

| Прибыль (убыток) от реализации, руб. | 346347 | 236543 | -109804 | 68,00 |

Данные табл. 8 свидетельствуют о том, что за 2007 г. объем товарной продукции сократился на 291496 руб. или на 10% по отношению к 2006 г..

Себестоимость товарной продукции за 2007 г. сократилась на 233410 руб. или на 9% по отношению к 2006 г..

Затраты на 1 рубль товарной продукции в 2007 г. практически остались без изменения по отношению к 2006 г.

Прибыль от реализации продукции уменьшилась в 2007 г. на 109804 руб. или на 32 % по отношению к 2006 г..

При спаде объёмов производства продукции, идет сокращение численности персонала в 2007 г. на 10% по отношению к 2006 г.

Анализ затрат на производство продукции

Затраты на производство и реализацию продукции достаточно многообразны по своему составу и экономическому значению.

Для учета и планирования затрат в целом по предприятию, затраты группируют по экономическим элементам. При этом выделяют следующие элементы затрат: материальные затраты; затраты на оплату труда; амортизация основных фондов; отчисления на социальные нужды; прочие денежные затраты.

Проведем сравнение осуществленных в ходе производственной деятельности затрат по экономическим элементам, для этого исходные данные представим в таблице 9.

Таблица 9

Группировка затрат по экономическим элементам

| Наименование показателя | 2006 г., руб. | % | 2007 г., руб. | % | Отклонение, в абсолют. вел. | Темп роста |

| Материальные затраты | 1 268 971 | 45 | 1047660 | 39 | -221311 | 93,00 |

| Затраты на оплату труда | 1162 500 | 41 | 1190000 | 45 | 27500 | 103,00 |

| Отчисления на соц. нужды | 325500 | 11 | 333200 | 13 | 7700 | 103,00 |

| Амортизация | 60189 | 2 | 58418 | 2 | -1771 | 97,00 |

| Прочие затраты | 32739 | 1 | 29405 | 1 | -3334 | 90,00 |

| Итого | 2604900 | 100 | 2371490 | 100 | -233410 | 91,04 |

По данным табл.9 можно сказать следующее: в 2007 г. произошло снижение материальных затрат на 221311 руб. (или на 7%) по отношению к 2006 г.. Это можно объяснить сокращением объема производства.

Затраты на оплату труда повысились на 3% в связи с уменьшением численности персонала на 10%, соответственно увеличились и отчисления на соцнужды.

В целом по таблице 9 можно сказать следующее: наибольший удельный вес в структуре затрат имеют материальные затраты и затраты на оплату труда.

Анализ себестоимости продукции

Под структурой себестоимости понимается соотношение отдельных видов затрат в общем итоге затрат на производство продукции. Изучение структуры себестоимости имеет большое значение при ее планировании и поиске путей ее снижения, поскольку уровень затрат и себестоимости влияет на величину финансового результата, снижение себестоимости один из факторов роста прибыли.

Для учета и планирования затрат в целом по предприятию, затраты группируют по экономическим элементам.

Наряду с группировкой затрат по экономическим элементам, для определения себестоимости продукции, затраты на производство планируются и учитываются по калькуляционным статьям расходов (статьям калькуляции).

Проведем сравнительный анализ по статьям калькуляции по данным отчетного и предшествующего периодов (табл.10).

Таблица 10

Группировка затрат по статьям калькуляции

| Наименование статей расходов |

2006 г., руб. |

2007 г., руб. |

Отклонение | Темп роста, % |

| 1 | 2 | 3 | 4 | 5 |

| Сырье и материалы | 333172 | 79826 | -253346 | 24 |

| Топливо | 171 131 | 162 520 | -8611 | 94 |

| Покупные полуфабрикаты | 89 495 | 130 624 | 41129 | 146 |

| Вспомогательные материалы | 425 233 | 405 689 | -19543,8 | 95 |

| Энергия | 249 940 | 269 001 | 19061 | 108 |

| Итого материальных затрат | 1 268 971 | 1 047 660 | -221311 | 93 |

| Расходы на оплату труда | 1162 500 | 1190000 | 27500 | 103 |

| Отчисления на социальные нужды | 325500 | 333200 | 7700 | 103 |

| Амортизация | 60189 | 58417,8 | -1771,2 | 97 |

| Прочие расходы | 32739 | 29405 | -3334 | 89,8 |

| Производственная себестоимость | 2604900 | 2371490 | -233410 | 91,04 |

| Коммерческие расходы | 77719 | 45253 | -32466 | 58,2 |

| Управленческие расходы | 244999 | 287193 | +42194 | 117,22 |

| Полная себестоимость | 2927618 | 2703936 | -223682 | 92,3 |

По данным табл.10 можно сказать следующее: за счет снижения затрат на сырье и материалы, вспомогательные материалы, а также топливо произошло уменьшение материальных затрат. Снижение затрат на сырье и материалы, а также вспомогательные материалы произошло ввиду снижения объема выпуска, а также роста цен на отдельные материалы. Затраты на топливо уменьшились в связи с сокращением объемов производства, а также в связи с тем, что покупатели ООО «Евроопт» все больше предпочитают забирать продукцию самовывозом. Затраты на энергию возросли за счет роста цен на электроэнергию.

1. 4 Анализ финансового состояния предприятия

Для общей оценки динамики финансовых показателей предприятия проведем сравнительный баланс предприятия (табл.11).

Таблица 11

Сравнительный аналитический баланс

| Наименование статей | Абсолютные величины, руб. | Относительные величины, % | |||||

| 2006 г. | 2007 г. | Изменение | 2006 г. | 2007г. | Темп прироста | Изменения в % к общему изменению валюты баланса | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| АКТИВ | |||||||

| I. Внеоборотные активы | |||||||

| 1. Нематериальные активы | 1297 | 1216 | -81 | 0,05 | 0,04 | -6,24 | -0,17 |

| 2. Основные средства | 1705401 | 1688066 | -17335 | 68,6 | 66,6 | -1,01 | -36,86 |

| 3. Незавершенное строительство | 172296 | 70677 | -101619 | 6,93 | 2,8 | -58,97 | -216,10 |

| 4. Долгосрочные финансовые вложения | 13006 | 14003 | 997 | 0,52 | 0,55 | 7,66 | 2,1 |

| Итого по разделу I | 1892000 | 1773962 | -118038 | 76,1 | 70,04 | -6,24 | -251,02 |

| II. Оборотные активы | |||||||

| 1. Запасы | 300466 | 343886 | 43420 | 12,08 | 13,57 | 14,45 | 92,3 |

| 2. Налог на добавленную стоимость по приобретенным ценностям | 57409 | 68029 | 10620 | 23,09 | 2,68 | 18,49 | 22,58 |

| 3. Дебиторская задолженность | 194043 | 285847 | 91804 | 7,81 | 11,28 | 47,31 | 195,23 |

| 4. Краткосрочные финансовые вложения | 3215 | 22677 | 19462 | 0,12 | 0,89 | 605,34 | 41,38 |

| 5. Денежные средства | 38480 | 38235 | -245 | 1,54 | 1,50 | -0,63 | -0,52 |

| Итого по разделу II | 593613 | 758674 | 165061 | 23,88 | 29,95 | 27,80 | 351,02 |

| Баланс | 2485613 | 2532636 | 47023 | 100 | 100 | 1,89 | 100 |

| ПАССИВ | |||||||

| III. Капитал и резервы | |||||||

| 1. Уставный капитал | 1067639 | 1067639 | 0 | 42,9 | 42,15 | 0 | 0 |

| 2. Добавочный капитал | 444426 | 605686 | 161260 | 17,88 | 23,91 | 36,28 | 342,93 |

| 3.Резервный капитал | 13011 | - | -13011 | 0,52 | - | - | -27,6 |

| 4. Фонды накопления | 291009 | - | -291009 | 11,7 | - | - | -618,8 |

| 5. Целевые финансирования | - | 5061 | 5061 | - | 0,2 | - | 10,7 |

| 6. Непокрытый убыток прошлых лет | -120098 | - | 120098 | -4,48 | - | - | 255,4 |

| 7. Нераспределенная прибыль отчетного года | 260219 | - | -260219 | 10,47 | - | - | -553,3 |

| 8. Непокрытый убыток отчетного года | -159321 | -38661 | 120660 | -6,4 | -1,5 | -75,7 | 256,5 |

| Итого по разделу III | 1796885 | 1639735 | -157150 | 72,29 | 64,76 | -8,7 | -334,2 |

| IV. Долгосрочные обязательства | |||||||

| 1. Займы и кредиты | - | - | - | - | - | - | - |

| Итого по разделу IV | - | - | - | - | - | - | - |

| V. Краткосрочные обязательства | |||||||

| 1. Займы и кредиты | 78062 | 282632 | 204570 | 3,14 | 11,15 | 282,06 | 435,04 |

| 2. Кредиторская задолженность | 608219 | 608521 | 302 | 24,47 | 24,02 | 0,04 | 0,64 |

| 3. Прочие пассивы | 2447 | 1748 | -699 | 0,09 | 0,06 | -28,56 | -1,48 |

| Итого по разделу V | 688728 | 892901 | 204173 | 27,71 | 35,25 | 29,64 | 434,2 |

| Баланс | 2485613 | 2532636 | 47023 | 100 | 100 | 1,89 | 100 |

По данным табл.11 можно сказать следующее: в 2007 г. структура имущества ООО «Евроопт» качественно изменилась. В целом активы увеличились на 47023 руб. или на 2 %. Данное изменение в стоимости имущества предприятия связано со значительным увеличением стоимости оборотных активов на 28% и сокращением внеоборотных активов на 6%. Запасы увеличились на 14 %. Произошло значительное увеличение дебиторской задолженности на 47%, что говорит об увеличении задолженности перед предприятием, а это является отрицательным моментом,..

В 2007 г. наблюдается снижение собственных средств предприятия. Самое большое изменение произошло с краткосрочными финансовыми вложениями, они выросли на 605 %.

Анализируя пассив баланса, необходимо отметить снижение доли уставного капитала, что произошло за счет увеличения валюты баланса. Снижение добавочного капитала произошло за счет списания основных средств. Произошло увеличение удельного веса краткосрочных займов и кредитов с 4,79% до 11,16%. Увеличение кредиторской задолженности нельзя оценить однозначно. С одной стороны, большая кредиторская задолженность ухудшает показатели платежеспособности предприятия, но с другой стороны показывает, что предприятие успешно работает с беспроцентными кредитами.

Проведем анализ активов предприятия (табл.12).

Таблица 12

Анализ активов предприятия

| Средства предприятия | 2006 год | 2007 год | Изменение | Структура, % | |||

| По абсолютной величине | В % (темп прироста) | 2006 год | 2007 год | Темп роста | |||

| Внеоборотные активы | 1892000 | 1773962 | -118038 | -6,24 | 76,1 | 70,0 | -6,1 |

| Оборотные активы | 593613 | 758674 | 165061 | 27,80 | 23,8 | 29,9 | 6,1 |

| Итого | 2485613 | 2532636 | 47023 | 1,89 | 100 | 100 | 0 |

По данным табл.12 можно сказать следующее: горизонтальный анализ активов предприятия показывает, что абсолютная их сумма увеличилась на 47023 руб., или почти на 2%.

Вертикальный анализ активов баланса отражает долю каждой статьи в общей валюте баланса. Он позволяет определить значимость изменений по каждому виду активов и пассивов. Полученные данные показывают, что доля основного капитала сократилась на 6 %, а оборотного соответственно увеличилась - это является положительным моментом в деятельности предприятия.

Финансово-устойчивым называется предприятие, которое:

- за счёт собственных средств покрывает средства, вложенные в активы;

- не допускает неоправданной дебиторской и кредиторской задолженностей;

- расплачивается в срок по своим обязательствам

При анализе финансовой устойчивости изучают:

определение стоимости материальных запасов;

расчет наличия собственных оборотных средств;

расчет наличия функционирующего капитала;

расчет общей суммы источников формирования материальных запасов;

- сопоставление стоимости материальных запасов с наличием собственных оборотных средств, функционирующего капитала, общей суммой источников формирования материальных запасов;

- наличие излишка или недостатка источников средств для формирования материальных запасов является обобщающим показателем внутренней финансовой устойчивости организации.

Определим группу внутренней финансовой устойчивости, путем сопоставления наличия материальных запасов и их источников.

Абсолютная устойчивость:

СОС-МЗ >0, (6)

где СОС - собственные оборотные средства;

МЗ - материальные запасы.

Нормальная финансовая устойчивость:

СОС-МЗ<0 (7)

Недостаточный уровень внутренней финансовой устойчивости (сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств):

СОС-МЗ<О ФК-МЗ<0 ИО-МЗ>0, (8)

где ИО - общая сумма источников формирования материальных запасов:

ИО = ФК + БЗ + РК , (9)

где БЗ - ссуды банка и займы, используемые для покрытия запасов;

РК- расчеты с кредиторами по товарным операциям.

Кризисная внутренняя финансовая устойчивость:

СОС-МЗ<0 ФК-МЗ<0 ИО-МЗ<0 (10)

Оценка рыночной устойчивости предприятия (удовлетворительности структуры баланса) базируется во многом на показателях рентабельности предприятия, эффективности управления и деловой активности.

Таблица 13

Исходные данные анализа финансовой устойчивости, руб.

| Показатель | 2006 г. | 2007 г. | Абсолютизмия | |

| МЗ | Материальные запасы | 300466 | 343886 | +43420 |

| СОС | Собственные оборотные средства | -95115 | -134227 | -39112 |

| ФК | Функционирующий капитал (СОС+590) | -95115 | -134227 | -39112 |

| БЗ | Ссуды банка и займы используемые для покрытия запасов | 78062 | 282632 | +274830 |

| РК | Расчеты с кредиторами по товарным операциям | 570277 | 570649 | +372 |

| ИО | Общая сумма источников формирования материальных запасов | 553224 | 719054 | +165830 |

| СОС-МЗ | Отклонение суммы собственных оборотных средств от стоимости материальных запасов. | -395581 | 478113 | +873694 |

| ФК-МЗ | Отклонение суммы функционирующего капитала от стоимости материальных запасов | -395581 | -478113 | +873694 |

| ИО-МЗ | Отклонение общей суммы источников формирования материальных запасов от стоимости материальных запасов | 252758 | 375168 | +122410 |

По данным табл. 13 можно сказать следующее: 2006-2007 гг. характеризуются недостаточным уровнем внутренней финансовой устойчивости, сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств. Предприятие для покрытия части своих запасов вынуждено привлекать дополнительные источники покрытия, например, долгосрочные кредиты и займы и т. д.

Для характеристики рыночной устойчивости используются следующие показатели:

Коэффициент автономии (>0,6):

Кавт= СС : ВБ, (11)

где СС- собственные средства (капитал)

ВБ - валюта баланса

Кавт2006 = 1796885 : 2485613 = 0,7

Кавт 2007= 1639735 : 2532636 = 0,6

Коэффициент характеризует независимость от источников заемных средств. 0,5 – 0,6 – высокое положительное соотношение. Уменьшение коэффициента означает снижение финансовой устойчивости.

Коэффициент финансовой зависимости:

Кз= ВБ : СС (12)

Кз 2006 = 2485613 : 1796885 = 1,4

Кз 2007 = 2532636 : 1639735 = 1,5

Рост коэффициента означает увеличение доли заёмных средств.

Коэффициент финансовой устойчивости:

К фу = СС : Заёмные +привлечённые средства (13)

Кфу2006 = 1796885 : 688728 = 2,6

Кфу2007 = 1639735: 892901 = 1,8.

Чем выше значение коэффициента, тем сильнее финансовая устойчивость предприятия.

Коэффициент обеспеченности собственными оборотными средствами:

Косос= Собственные оборотные средств : Оборотные средства (14)

Косос 2006 = -95115 : 338946 = -0,28

Косос 2007 = -134227 : 382121 = -0,35

минимальное значение = 0,1

оптимальное значение = 0,6-0,8.

Коэффициент обеспеченности собственными оборотными средствами характеризует участие предприятия в формировании мобильной части актива баланса.

Коэффициент маневренности собственных средств показывает, какая часть собственных средств предприятия находится в мобильной форме. Оптимальное значение коэффициента > 0,5.

К маневр =Собственные оборотные средства : Капитал и резервы (15)

Кманевр 2006 = -95115 : 1796885 = -0,05

Кманевр 2007 = -134227 : 1639735 = -0,08

Таблица 14

Относительные коэффициенты рыночной устойчивости предприятия, руб.

| Показатель | Код строки | 2006 г. | 2007 г. | Темп роста,% |

| 1 | 2 | 3 | 4 | 5 |

| Остаточная стоимость основных средств | 120 | 1705401 | 1688066 | 99 |

| Запасы | 210 | 300466 | 343886 | 114 |

| Незавершённое строительство | 130 | 172296 | 70677 | 41 |

| Дебиторская задолженность | 230+240 | 194043 | 285847 | 147 |

| Оборотные активы | 290 | 593613 | 758674 | 128 |

| Собственные оборотные средства | 490+640+650-190 | -95115 | -134227 | 141 |

| Собственные средства (капитал) | 490+640+650 | 1796885 | 1639735 | 91 |

| Заёмные и дополнительно привлечённые источники | 590+610+620+ 660 | 688728 | 892901 | 130 |

| Валюта баланса | 300 : 700 | 2485613 | 2532636 | 102 |

| Коэффициенты (показатели) | ||||

| Коэффициент автономии (независимости) (>=0,6) | п7 : п9 | 0,7 | 0,6 | - |

| Удельный вес заёмных средств в стоимости имущества (<=0,4) | п8 : п9 | 0,3 | 0,4 | - |

| Коэффициент соотношения заёмных и собственных средств (<=1) | п8 : п7 | 0,4 | 0,5 | - |

| Удельный вес дебиторской задолженности в стоимости имущества (<=0,4) | п4 : п9 | 0,07 | 0,11 | - |

| Доля дебиторской задолженности в текущих активах (<=0,7) | п4 : п5 | 0,3 | 0,4 | - |

| Коэффициент обеспеченности запасов собственными оборотными средствами (>=0,5) | п6 : п2 | -0,3 | -0,4 | - |

| Коэффициент обеспеченности собственными оборотными средствами (>=0,1) | п6 : п5 | -0,16 | -0,17 | - |

| Коэффициент манёвренности (0,5 –0,6) | п6 : п7 | -0,05 | -0,08 | - |

| Коэффициент реальной стоимости имущества (только для производств. предприятий) (0,5 – 0,6) | (п1+п2+п3): п9 | 0,87 | 0,83 | - |

По данным таблицы 14, можно сделать выводы о рыночной устойчивости предприятия:

Соотношение заемных и собственных средств. Этот показатель в 2006 г. имеет значение 0,4, в 2007 г. - 0,5, что соответствует оптимальному значению.

Коэффициент маневренности собственных оборотных средств в 2006 г. равен –0,05, в 2007 г. равен –0,08, что говорит о неспособности предприятия в случае необходимости пополнять собственные оборотные средства за счет собственных источников.

Динамика коэффициента автономии и коэффициента финансовой зависимости говорит об уменьшении гарантии погашения организацией своих обязательств, а также о повышении зависимости от внешних источников финансирования.

Для характеристики структуры средств организации применяется коэффициент имущества производственного назначения откуда можно сделать вывод, что имущество производственного назначения занимает значительную часть в структуре баланса.

В целом предприятие характеризуется недостаточным уровнем рыночной устойчивости. Причинами этого являются неспособность предприятия покрывать запасы собственными оборотными средствами, увеличение кредиторской задолженности. Для восстановления устойчивости необходимо привлекать долгосрочные заемные средства, наращивать собственный капитал и своевременно погашать дебиторскую задолженность.

Потребность в анализе ликви д ности баланса возн и кает в условиях рынка в связи с у с илением фина нсовых огран ичений и необходимостью оценки кредитоспособности пре д приятия. Ликвид н ость баланса определяется как степень покр ы тия обя з ательств предприятия его активами, срок превращения которых в дене ж ную форму соответствует ср оку погашения обязательст в .

Ликвидность активов велич и на, о братная ликв и дности баланса п овремени пр е вращения активов в денежные средства. Чем меньше времени требуется, чтоб ы данный вид активов обрел денежную форму , тем в ы ше его ликвидность. Анализ ли к видности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвид н о с ти и расположенных в порядк е убывания ликвидности, с обя зательс твами по пассиву, сгруппиро в анными по срокам их погашения и расположенными в порядке возра с тания сроков.

Приводимые ниже группировки о с уществляются по отношению к балансу. В з ависимости от степени ликвидности, то есть скорости превращения в денежные средства, активы предприятия разделяю т ся на следующ и е группы:

Наиболее ликвидные активы (А1) – денежные средства, краткосрочные финансовые вложения.

Быстро реализуемые активы (А2) – дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, прочие активы.

Медленно реализуемые активы (А3) – материальные запасы, налог на добавленную стоимость по приобретенным ценностям, дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, долгосрочные финансовые вложения.

Трудно реализуемые активы (А4) – статьи раздела I актива баланса, за исключением долгосрочных финансовых вложений.

Наиболее срочные обязательства (П1) – кредиторская задолженность.

Краткосрочные пассивы (П2) - краткосрочные кредиты и займы, прочие краткосрочные пассивы.

Долгосрочные пассивы (П3) – долгосрочные кредиты и займы, доходы будущих периодов, резервы предстоящих расходов и платежей.

Постоянные пассивы (П4) – собственные средства организации.

Для определения степени ликвидности баланса следует сопоставить итоги приведенных групп по активу, пассиву. Основные виды ликвидности бухгалтерского баланса следующие:

Абсолютная ликвидность:

![]() (16)

(16)

Выполнение пер в ых трех нера венств с необходимостью влечет выполнение и четвертого неравенства, поэтому практически суще с твенным является сопоставление итогов первых трех групп по активу и пассиву. Четвертое неравенство носит «балансирующий» характер, и в то же время оно имеет глубок ий экономический смысл: его выполнение свидетельствует о соблюд ении минимального у с ловия финанс овой устойчивости – наличии у предприятия со бственных оборотных средств.

В случае, когда одно и ли не с колько нерав е н ст в имеют з нак, противоположный з а ф иксированному в оптимальном варианте, ликвидность баланса в большей или меньше й степени отличается от абсолютной.

Текущая ликвидность:

![]() (17)

(17)

Текущая ликвидность свидетельствует о платежеспособности или неплатежеспособности организации на ближайший к рассматриваемому периоду промежуток времени.

Перспективная ликвидность:

![]() (18)

(18)

Перспективная ликвидность представля е т собой прогноз платежеспо с обности на основе с равнения будущих поступлений и плате ж ей.

Недостаточный уровень перспективной ликвидности

![]() (19)

(19)

Баланс организации неликвиден:

![]() (20)

(20)

Разделим активы и пассивы баланса на группы и занесем данные в табл.15.

Таблица 15

Анализ ликвидности актива и пассива баланса

| Показатель | 2006 год | 2007 год | Абсолют. изм. |

|

Наиболее ликвидные активы, руб. (А1) |

41695 | 60912 | +19217 |

|

Быстро реализуемые активы, руб. (А2) |

134372 | 178723 | +44351 |

|

Медленно реализуемые активы, руб.(А3) |

430552 | 533042 | +102490 |

|

Трудно реализуемые активы, руб. (А4) |

1878994 | 1759959 | -119035 |

| Итого активы | 2485613 | 2532636 | +47023 |

|

Наиболее срочные обязательства, руб. (П1) |

608219 | 496 | -607723 |

|

Краткосрочные пассивы, руб. (П2) |

80509 | 284380 | +203871 |

|

Долгосрочные пассивы, руб. (П3) |

- | - | - |

|

Постоянные пассивы, руб. (П4) |

1796885 | 1639735 | -15710 |

| Итого пассивы | 2485613 | 2532636 | -22323977 |

|

Разность между наиболее ликвидными активами и наиболее срочными обязательствами, руб. (А1 – П1) |

-566524 | 60416 | +626940 |

|

Разность между быстро реализуемыми активами и краткосрочными пассивами, руб. (А2 – П2) |

53863 | -105657 | -51794 |

|

Разность между медленно реализуемыми активами и долгосрочными пассивами, руб. (А3 - П3) |

430552 | 533042 | +102490 |

|

Разность между постоянными пассивами и трудно реализуемыми активами, руб. (П4 – А4) |

-82109 | 120224 | +202333 |

По данным табл. 15 можно сказать следующее: наиболее ликвидные статьи намного ниже наиболее срочных к погашению обязательств (А1<П1). Это является очень тревожным фактором и говорит о нехватке быстрореализуемых активов над кредиторской задолженностью.

В 2006 г. баланс предприятия был не ликвиден, так как выполнялось условие П4 < А4 (П4 - А4 < 0).

В 2007 г.баланс предприятия обладал перспективной ликвидностью.

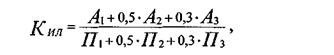

Для комплексной оценки ликвидности баланса рассчитывается интегральный показатель ликвидности.

(21)

(21)

Кил 2006 = 238046,60 : 648473,50 = 0,37 Кил 2007 = 310186,10 : 142686,00 = 2,71

Нормальное значение интегрального показателя ликвидности должно быть не ниже 1,00. Следовательно, предприятие не могло полностью платить по своим счетам. Решением проблемы могло стать увеличение оборачиваемости запасов и готовой продукции, а также дебиторской задолженности.

Рассчитаем показатели ликвидности и платежеспособности:

коэффициент текущей ликвидности;

коэффициент срочной (критической) ликвидности;

коэффициент абсолютной ликвидности;

коэффициент общей платежеспособности.

Для оценки текущей платежеспособности используются три относительных показателя ликвидности, различающихся набором ликвидных средств.

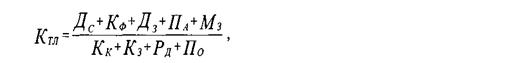

Коэффициент текущей ликвидности (Ктл) – характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия на 2 месяца вперед. Критическое значение – меньше 2,0.

(22)

(22)

где Дс - денежные средства;

Кф - краткосрочные финансовые вложения;

Дз - краткосрочная дебиторская задолженность;

Па - прочие оборотные активы;

Мз - материальные запасы;

Кк - краткосрочные кредиты и займы;

К3 - кредиторская задолженность;

Рд - расчеты с учредителями по выплате доходов;

По - прочие краткосрочные обязательства.

Ктл 2006 = 536204 / 688728 = 0,78

Ктл 2007 = 690645 / 892901= 0,77

Коэффициент срочной ликвидности ( Ксл ) – характеризует ликвидность предприятия на 1-2 месяца вперед. Критическое значение – меньше 0,8.

(23)

(23)

Ксл 2006 = 235738 : 688728 = 0,34

Ксл 2007 = 346759 : 892901 = 0,38

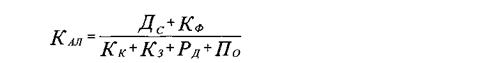

3. Коэффициент абсолютной ликвидности (Кал) - характеризует ликвидность предприятия на ближайший месяц. Критическое значение – меньше 0,2.

(24)

(24)

Кал 2006 = 41695 : 688728 = 0,06

Кал 2007 = 60912: 892901 = 0,07.

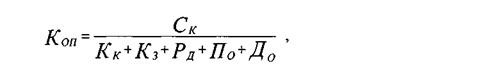

Коэффициент общей платежеспособности (Коп):

(25)

(25)

где Ск - собственный капитал; Д - долгосрочные обязательства.

Коп 2006 = 1796885 : (688728+0) = 2,61

Коп 2007 = 1639735: (892901+0) = 1,84

Для наглядности сведём полученные коэффициенты в табл.16.

Таблица 16

Коэффициенты ликвидности

| Наименование коэффициента | Условное обозначение | Расчет | 2006 г | 2007 г | Оптимальное значение |

| Коэффициент текущей ликвидности | Ктл |

стр.290ф1 стр.610+стр.620+стр.660 |

0,78 | 0,77 | >=2 |

| Коэффициент срочной ликвидности | Ксл |

стр.240+стр.250+стр.260 |

0,34 | 0,38 | 0,8-1 |

| Коэффициент абсолютной ликвидности | Кал |

стр.260 стр.610+стр.620+стр.660 |

0,06 | 0,07 | 0,2-0,25 |

| Коэффициент общей платежеспособности | Коп |

Ск_ стр.610+стр.620+стр.660 |

2,61 | 1,84 |

На основании табл.16 можно сказать следующее:

- коэффициент текущей ликвидности является наиболее показательным для оценки деятельности предприятия. Он характеризует общую обеспеченность предприятия оборотными средствами.

На ООО «Евроопт» в 2006 г. он равен 0,78 и в 2007 г. - 0,77, что говорит о дефиците оборотных средств на предприятии.

Коэффициент срочной ликвидности показывает, какая часть обязательств может быть погашена за счет ожидаемых поступлений. На ООО «Евроопт» данный коэффициент равен критическому значению.

По данным табл.17 можно сказать следующее: в 2007 г. произошло увеличение сроков оборачиваемости, в частности: оборотных активов (запасов, оборотных активов), что является отрицательным моментом деятельности предприятия.

Снижение показателя оборачиваемости дебиторской задолженности за 2006-2007 гг. свидетельствуют об утрате связей с покупателями.

Срок оборачиваемости кредиторской задолженности превосходит срок оборачиваемости дебиторской задолженности.

Сократилась длительность финансового цикла на 23 дня, длительность же операционного цикла увеличилась на 30 дней.

В целом предприятие характеризуется недостаточным уровнем рыночной устойчивости. Причинами этого являются неспособность предприятия покрывать запасы собственными оборотными средствами, увеличение кредиторской задолженности. Для восстановления устойчивости необходимо привлекать долгосрочные заемные средства, наращивать собственный капитал и своевременно погашать дебиторскую задолженность.

Анализ показателей ликвидности и платежеспособности свидетельствует о том, что предприятие обладает низкой платежеспособностью. Предприятие не может погасить краткосрочные обязательства краткосрочными активами или их частью. Оно также обладает имуществом невысокой ликвидности.

Таблица 17

Основные показатели, характеризующие деловую активность ООО «Евроопт»

| Показатели | 2006 г. | 2007 г. | Абсолют. измен. |

|

1. Коэффициент общей оборачиваемости активов (КА) |

1,3 | 1,16 | -0,14 |

|

2. Средний срок оборачиваемости активов (365/ КА), дней |

280,7 | 314,6 | +33,9 |

|

3. Коэффициент оборачиваемости оборотных активов (КОА) |

5,2 | 4,3 | -0,9 |

|

4. Средний срок оборачиваемости оборотных активов (365/ КОА), дней |

70 | 85 | +15 |

|

5. Коэффициент оборачиваемости запасов (КЗ) |

8,6 | 6,8 | -1,8 |

|

6. Средний срок оборачиваемости запасов (365/ КЗ), дней |

41,8 | 52,9 | +11,1 |

| 7. Коэффициент оборачиваемости денежных средств (Кдс) | 86,9 | 76,7 | -10,2 |

| 8. Средний срок оборачиваемости денежных средств (365/Кдс), дней | 4,2 | 4,7 | +0,5 |

|

9. Коэффициент оборачиваемости дебиторской задолженности (КДЗ) |

16,8 | 10,2 | -6,6 |

|

10. Средний срок оборачиваемости дебит задолженности (365/ КДЗ), дней |

21,4 | 35,2 | +13,8 |

|

11. Коэффициент оборачиваемости кредиторской задолженности (ККЗ) |

4,2 | 3,9 | -0,3 |

|

12. Средний срок оборачиваемости кредит задолженности (365/ КДЗ), дней |

86,9 | 93,5 | +6,6 |

|

13. Коэффициент оборачиваемости собственного капитала (КК) |

1,8 | 1,7 | -0,1 |

|

14. Ср. срок оборачиваемости собственного капитала (365/ КК), дней |

202,7 | 214,7 | +12,0 |

| 15. Продолжительность операционного цикла, в днях | 58,6 | 88,1 | +29,5 |

| 16. Продолжительность финансового цикла, в днях | -28,3 | -5,4 | -22,9 |

Что касается деловой активности предприятия, то в данном случае имеется факт увеличения сроков оборачиваемости, в частности: оборотных активов (запасов, оборотных активов). Снижение показателя оборачиваемости дебиторской задолженности свидетельствуют об утрате связей с покупателями. Срок оборачиваемости кредиторской задолженности превосходит срок оборачиваемости дебиторской задолженности.

Фондоотдача имеет невысокие значения на всём протяжении анализируемого периода, это говорит о том, что основные средства загружены не на полную мощность.

В целом по данному разделу можно сказать следующее: предприятие функционирует около 10 лет. Оно имеет своих поставщиков, потребителей и конкурентов. Главная цель ООО «Евроопт» - это получение прибыли, использование ее для развития производства и решения социальных задач.

Данное предприятие занимает свою определенную нишу на рынке производства мебели и имеет преимущества перед основными конкурентами.

Для того, чтобы постоянно поддерживать конкурентоспособность, в ООО «Евроопт» разработана основная концепция развития, которая предусматривает создание современного экологически безопасного предприятия по производству мебели с использованием новейших технологий, в зависимости от спроса маневрировать ассортиментом и ценам для достижения максимальной прибыли.

2. Прибыль хозяйствующего субъекта: теоретические аспекты

2.1 Сущность и значение анализа прибыли

Сущность прибыли заключается не столько во внешнем ее проявлении, сколько во внутренней сущности, а формы проявления – в степени развитости товарного хозяйства.

Как экономическая категория прибыль выражает сложные экономические отношения между:

- предпринимателями (организациями) и работниками по поводу оплаты труда;

- самими предпринимателями (организациями) по поводу товарообменных операций; между предпринимателями (организациями) и государством по поводу взаимоотношений с бюджетом и государственными централизованными фондами;

- предпринимателями (организациями) и инвестици_С_ми институтами и т. д.

Эти отношения носят ярко выраженный расчетный характер и имеют множество форм. Прибыль как источник денежных средств опосредует, таким образом, все стадии воспроизводственного процесса – от стадии производства до стадии потребления.

Прибыль как экономическая категория выполняет две функции: оценочную (меры эффективности, цели производства) и стимулирующую. В первой функции прибыль характеризует экономический эффект, полученный в результате деятельности организации. Но, так как прибыль является универсальным показателем, для оценки конкретных сторон эффективности производства применяется система абсолютных и относительных показателей. Стимулирующая функция состоит в том, что прибыль является основным элементом источников финансовых ресурсов и резервов организации, а осуществление принципа самофинансирования зависит от величины получаемой прибыли, так как доля прибыли, остающейся в распоряжении организации, должна быть достаточной для финансирования определенных мероприятий. Можно выделить и третью функцию прибыли – основного источника доходов государства, однако ее значение полностью зависит от системы государственного регулирования экономики и деятельности предприятий.

Предпринимательская прибыль представляет собой часть прибыли организации, поступающей в распоряжение собственника организации, которая в последующем направляется на расширение производства или личное потребление.

Величина прибыли организации во многом зависит от: технического и стоимостного строения капитала, массы приложенного труда, скорости оборота капитала, механизма цен, конкуренции, системы взаиморасчетов, состояния рынка и т. д. Количество факторов, формирующих прибыль, весьма значительно, а их общее влияние в целом и по конкретным факторам определить с большой степенью вероятности практически невозможно.

Различные толкования и понимание сущности и внешнего проявления прибыли, сложность ее взаимосвязей с другими показателями привели к различным определениям, критериям отнесения, методам расчетов и т. п.

В настоящее время, внешнее проявление сущности прибыли выражается в таких показателях, как: прибыль до налогообложения; валовая прибыль; прибыль от реализации (продаж); прибыль от обычных видов деятельности; внереализационная, операционная и чрезвычайная прибыль; налогооблагаемая прибыль; чистая (нераспределенная) прибыль; нормальная прибыль; экстремальная, монопольная, экономическая, бухгалтерская, маржинальная, глобальная, экстремальная, оптимальная, консолидированная, предпринимательская и другие виды прибыли. Кроме того, к показателям прибыли относят и показатели дохода. Определим основные показатели:

- валовая прибыль представляют собой разницу между совокупной выручкой (доходом) и совокупными затратами организации;

- бухгалтерская прибыль рассчитывается как разница между выручкой организации и суммой внешних издержек;

- экономическая прибыль – это общая величина выручки организации за вычетом внешних и внутренних издержек;

- чистая прибыль – разница между выручкой организации и экономическими издержками (явными и неявными);

- чистая (нераспределенная) прибыль – прибыль, остающаяся в распоряжении организации за вычетом причитающихся за счет прибыли налогов и иных аналогичных обязательных платежей и санкций;

- налогооблагаемая прибыль — прибыль, подлежащая обложению налогом на прибыль;

- маржинальная прибыль – разница между выручкой от производства и реализации продукции (работ, услуг) и переменными затратами, отнесенными на эти производство и реализацию;

- нормальная прибыль – это минимальная прибыль, которая остается у организации для поддержания стремления предпринимателя в использовании своего капитала на данном предприятии;

- экстремальная прибыль – разовая прибыль, которую получают по рисковым операциям, когда величина риска потери капитала приравнивается к величине риска получения прибыли.

От правильности определения величины прибыли организации зависит его обеспеченность денежными ресурсами. Формирование прибыли зависит от учета различных видов деятельности и показателей, основными из которых являются: учет изменений объема производства, учет изменений ассортимента, учет издержек, учет цен на материалы, сырье, топливо, готовую продукцию и т. д.

Планирование прибыли организаций включает в себя:

- планирование формирования величины прибыли;

- планирование использования полученной прибыли.

Это одновременно связанные, но и самостоятельные разделы процесса планирования.

В планировании величины прибыли организации должны учитываться как общие положения, так и конкретные особенности деятельности, организационно-правовых форм, условий взаиморасчетов и т. д. Могут применяться различные коэффициенты, корректирующие величину прибыли, например:

- прогноз процента рентабельности вложенного капитала;

- коэффициент прибыльности;

- коэффициент рентабельности.

Все эти коэффициенты связаны с критическими точками прибыльности (убыточности) деятельности организации.

К основным методам планирования прибыли организаций (предприятий) относят:

А. Метод прямого счета.

Б. Аналитический метод.

А) по уровню базовой рентабельности;

б) по уровню издержек на 1 руб. реализованной или произведенной продукции.

В. Совмещенный (комплексный) метод – как совокупность I и II методов.

Г. Нормативный метод (он является основой для внедрения системы бюджетирования).

Д. Факторный метод, основанный на факторном анализе прибыли в зависимости от набора следующих факторов: ассортимент выпускаемой продукции (работ, услуг), ритмичность выпуска и реализации продукции (работ, услуг), качество продукции и др.

Е. Экономико-математический метод.

Метод прямого счета. Расчет прибыли при помощи этого метода осуществляется по каждому виду произведенной и реализованной продукции (работ, услуг) по всему ассортименту.

Принцип расчета заключается в том, что в расчет принимаются два показателя:

- объем продаж (объем реализации) – количество произведенной и реализованной продукции (работ, услуг), умноженное на цену реализации;

- издержки (затраты) – полная себестоимость единицы произведенной и реализованной продукции (работ, услуг), умноженная на ее количество.

Разница между этими двумя показателями является прибылью (убытком) от производства и реализации данного вида продукции (работ, услуг). Такой метод применяется при небольшом количестве выпускаемой и реализуемой продукции (работ, услуг) и требует корректировок в связи с изменением внешней среды хозяйствования.

Аналитический метод. Основной принцип, применяемый для расчета прибыли данным методом – это ориентация на уровень издержек или рентабельности на основе анализа деятельности организации за предшествующие периоды. В расчетах используются плановые, отчетные и уточненные данные.

Планирование прибыли по уровню базовой рентабельности произведенной и реализованной продукции (работ, услуг) осуществляется по следующим этапам:

- расчет базовой прибыли, которая определяется исходя из фактических отчетных данных, скорректированных на определенные изменения в отчетном (предшествующем планируемому периоду) периоде;

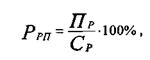

- определение процента базовой рентабельности произведенной и реализованной продукции (работ, услуг) в текущем году с учетом корректировок – рассчитывается как соотношение прибыли к себестоимости или прибыли к объему реализации (продаж);

- расчет планового объема произведенной и реализованной продукции (работ, услуг) в денежном выражении на планируемый год;

- расчет прибыли от реализации с учетом базовой рентабельности, когда объем умножается на базовый процент рентабельности;

- полученная величина прибыли корректируется на сумму прибыли, полученную от производства и реализации тех видов продукции (работ, услуг), прибыль по которым рассчитывалась методом прямого счета.

Такой метод применяется только в том случае, если продукция (_Сботы, услуги) выпускалась в предшествующем периоде.

При втором варианте – по уровню издержек на 1 руб. произведенной и реализованной продукции (работ, услуг) – расчеты прибыли осуществляются аналогично расчету по базовой рентабельности. Вместо показателя базовой рентабельности применяется показатель базовых издержек.

Плановая сумма прибыли в дальнейшем корректируется в связи с изменением влияния отдельных факторов, таких, как:

- изменения в ассортименте;

- изменения качества;

- изменения цен.

Совмещенный (комплексный) метод. Этот метод применяется в тех случаях, когда в организации выпускают сравнимую продукцию (работы, услуги) – применяется аналитический метод расчета прибыли и несравнимую продукцию (работы, услуги) – применяется метод прямого счета.

Аналитический метод применяется для проверки или сравнения.

Нормативный метод. Нормативный метод (метод бюджетирования) применяется в том случае, если имеется возможность установить нормы и нормативы расходования материалов, топлива, зарплаты по конкретным видам продукции (прямых и косвенных затрат) – по центрам ответственности организации. Прибыль считается методом прямого счета, но при установлении конкретных заданий по использованию ресурсов организации по центрам ответственности. Этот метод представляет собой сочетание метода прямого счета с установлением норм и нормативов.

Факторный метод. Данный метод включает в себя следующие этапы планирования величины прибыли:

- определение базовых показателей отчетного периода (периодов) – валовую прибыль; прибыль от реализации продукции (работ, услуг); прочие доходы и расходы; себестоимость продукции (работ, услуг); величину структурных элементов себестоимости и др.;

- определение плановых показателей хозяйственной деятельности организации – рост объема производства и реализации продукции (работ, услуг);

- снижение себестоимости, изменение прочих доходов и расходов и т. д.;

- определение индексов инфляции: цен на выпускаемую и реализуемую продукцию (работы, услуги); цен на потребляемые материальные ресурсы; цен на потребляемые трудовые ресурсы;

- определение индексов по другим изменениям, в том числе: амортизационных отчислений; прочих затрат.

Основной принцип расчетов состоит в том, что основная сумма прибыли рассчитывается любым методом планирования прибыли, а затем производится корректировка ее на инфляционные ожидания и другие изменения.

Экономико-математический метод. Он применяется только в крупных или сверхкрупных организациях, где имеется возможность использования большой учетной информационной базы, вычислительной техники и компьютерных программ.

Показатели плановой прибыли используются в расчете критических точек деятельности; точек безубыточности; финансовой прочности и независимости; самостоятельности развития организации и т. д.

Процесс управления прибылью включает в себя регулирование массы и динамики прибыли организации и моделирование безубыточной деятельности в рамках стратегических и тактических задач.

Планирование распределения (использования) прибыли имеет не менее важное значение для развития организации и удовлетворения интересов собственника.

Распределение валовой прибыли и доходов является составной частью распределения выручки организации. Данное распределение тесно связано с системой налогового регулирования прибыли. Валовая прибыль корректируется для целей налогообложения и предопределяет возможность использования льгот по исчислению и уплате налога на прибыль.

Таким образом, прибыль является экономической категорией товарного хозяйства. Экономическая сущность прибыли, ее объем и границы использования в рамках предпринимательских структур во многом зависят от воздействия стимула выгоды в условиях рынка. Сам же факт собственности позволяет владельцам принимать меры по увеличению величины прибыли, т.к. чистая прибыль является источником дальнейшего развития организации и источником доходов собственника организации (предпринимателя).

Рассмотрим значение прибыли в деятельности предприятий:

- в обобщенной форме отражает результаты предпринимательской деятельности и является одним из показателей ее эффективности;

- используется в качестве стимулирующего фактора предпринимательской деятельности и производительности труда;

- выступает источником финансирования расширенного воспроизводства и является важнейшим финансовым ресурсом предприятия.

На основании вышеизложенного, понятие прибыли в обобщенном виде может быть сформулировано так: «Прибыль представляет собой выраженный в денежной форме чистый доход предпринимателя на вложенный капитал, характеризующий его вознаграждение за риск осуществления предпринимательской деятельности, представляющий собой разницу между совокупным доходом и совокупными затратами в процессе осуществления этой деятельности».

Многогранный характер прибыли означает, что ее исследование должно иметь системный подход. Такой подход предполагает анализ совокупности факторов образования, взаимовлияния, распределения и использования.

1) В число образующих факторов включена выручка, получаемая предприятием от различных видов предпринимательской деятельности, в том числе от реализации продукции, занимающая основной удельный вес, от реализации прочих активов, основных средств. Важная составляющая образующих факторов — доходы от долевого участия в других

предприятиях, в том числе дочерних, доходы по ценным бумагам, безвозмездная финансовая помощь, сальдо штрафов, полученных и уплаченных.

2) Взаимовлияющие факторы включают внешние, определяемые финансово-кредитной политикой государства, в том числе налоги и налоговые ставки, процентные ставки по ссудам, цены, тарифы и сборы, а также внутренние, включая себестоимость, производительность труда, фондоотдачу, фондовооруженность, оборачиваемость оборотных средств.

3) Факторы распределения состоят из платежей обязательного характера в бюджет и внебюджетные фонды, в банковские и страховые фонды, платежей добровольного характера, включая благотворительные фонды, направления прибыли в фонды денежных средств, создаваемые в предприятиях.

4) Факторы использования относятся только к той прибыли, которая остается в предприятиях и коммерческих организациях. Они включают такие направления: потребление, накопление, социальное развитие, капитальные и финансовые вложения, покрытие убытков и прочих затрат.

В условиях рыночных отношений, как свидетельствует мировая практика, имеется два основных источника получения прибыли.

Первый — это монопольное положение предприятия по выпуску той или иной продукции или уникальности продукта. Поддержания этого источника на относительно высоком уровне предполагает проведение постоянной новации продукта. Здесь следует учитывать такие противодействующие силы, как антимонопольную политику государства и растущую конкуренцию со стороны других предприятий.

Второй источник связан с производственной и предпринимательской деятельностью, поэтому касается практически всех предприятий. Эффективность его использования зависит от знания конъюнктуры рынка и умения постоянно адаптировать под нее развитие производства. Здесь, по сути, все сводится к маркетингу. Величина прибыли в данном случае зависит:

- во-первых, от правильности выбора производственной направленности предприятия по выпуску продукции (выбор продуктов, пользующихся стабильным и высоким спросом);

- во-вторых, от создания конкурентоспособных условий продажи своих товаров и оказания услуг (цена, сроки поставок, обслуживание покупателей, послепродажное обслуживания и т.д.);

- в-третьих, от объемов производства (чем больше объем продаж, тем больше масса прибыли);

- в-четвертых, от ассортимента продукции и снижения издержек производства.

Однако получение прибыли в условиях рынка всегда связано с риском — над предприятием постоянно висит угроза потерять вложенный капитал целиком или частично. Именно поэтому в теории и на практике используется понятие «предпринимательская прибыль», которая по своей величине должна быть больше, чем процент, получаемый по вкладам в банк.

2.2 Дискуссионные вопросы о формировании прибыли

И.С. Туревский отмечает: «Прибыль — это денежное выражение основной части денежных накоплений, создаваемых предприятиями любой формы собственности. Как экономическая категория она характеризует финансовый результат предпринимательской деятельности предприятий. Прибыль является показателем, который наиболее полно отражает эффективность производства, объем и качество произведенной продукции, состояние производительности труда, уровень себестоимости. Вместе с тем прибыль оказывает стимулирующее воздействие на укрепление коммерческого расчета, интенсификацию производства при любой форме собственности» [36, с. 49].

Ю.А.Эриванский в своей монографии [35, с. 87] пишет: «Прибыль — один из основных финансовых показателей плана и оценки хозяйственной деятельности предприятий. За счет прибыли осуществляется финансирование мероприятий по научно-техническому и социально-экономическому развитию предприятий, увеличение фонда оплаты труда их работников».

В учебном пособий В.М.Семенова «Экономика предприятия» встречаем, что прибыль предприятия представляет собой финансовый результат его деятельности, рассчитываемый как разность между выручкой от реализации и затратами на производство и реализацию. Если выручка превышает затраты, то предприятие имеет прибыль, если затраты больше выручки, то финансовым результатом деятельности является убыток. Как финансовая категория прибыль выполняет следующие функции: производственную, стимулирующую и контрольную – характеризует экономический эффект, полученный в результате деятельности предприятия. [31, с. 206]

Ю.Цеддиес считает, что прибыль является не только источником обеспечения внутрихозяйственных потребностей предприятий, но приобретает все большее значение в формировании бюджетных ресурсов, внебюджетных и благотворительных фондов. [34, с. 141]

Многоаспектное значение прибыли усиливается с переходом экономики государства на основы рыночного хозяйства. Получив финансовую самостоятельность и независимость акционерное, арендное, частное предприятия, вправе решать, на какие цели и в каких размерах направлять прибыль, оставшуюся после уплаты налогов в бюджет и других обязательных платежей и отчислений.

Гражданским кодексом Российской Федерации (ст. 134, гл. 35, часть 2), предусмотрено, что предпринимательская деятельность означает инициативную самостоятельность предприятий, направленную на получение прибыли. При этом предприятие как хозяйствующий субъект, самостоятельно осуществляющий свою деятельность, распоряжается выпускаемой продукцией и остающейся в его распоряжении чистой прибылью. Предпринимательская деятельность предприятий в условиях многообразия форм собственности означает не только распределение прав собственников имущества, но и повышение ответственности за рациональное управление им, формирование и эффективное использование финансовых результатов, в том числе прибыли.[1]

Прибыль как конечный финансовый результат деятельности предприятия представляет собой разницу между общей суммой доходов и затратами на производство и реализацию продукции с учетом убытков от различных хозяйственных операций. Таким образом, прибыль формируется в результате взаимодействия многих компонентов как с положительными, так и с отрицательными знаками.

В финансовом менеджменте выделяют также маржинальную прибыль представляющую собой разность между выручкой от реализации и переменными затратами иди по-другому сумму прибыли от реализации и постоянных затрат.

И.В. Сергеев считает, что сумма чистой прибыли зависит от установленных законодательством Российской Федерации льгот и ставки налога на прибыль. После уплаты налога на прибыль в бюджет организации самостоятельно определяет направления использования прибыли, основная часть которой распределяется согласно учредительным документам и желанию собственников. [24, с.18]

В бухгалтерском учёте основные виды прибыли отражаются в отчете о прибылях и убытках (ф. № 2). Разность между выручкой от реализации и себестоимостью проданных товаров, работ, услуг представляет собой валовую прибыль предприятия. Разность между валовой прибылью и коммерческими (расходы на рекламу, хранение и перевозку, содержание складов; торговые фирмы по этой же строке приводят и издержки обращения (зарплата продавцов, амортизация основных средств, затраты на аренду торговых помещений и др.) и управленческими (к ним относят зарплату администрации, затраты на их командировки, амортизацию офисного оборудования, стоимость лицензий и т.д.), расходами представляет собой прибыль (убыток) от продаж. Сумма прибыли от продаж и сальдо прочих доходов и расходов представляет собой прибыль (убыток) до налогообложения (в финансовой литературе этот показатель довольно часто называют балансовой прибылью). К прочим доходам предприятия относятся доходы от участия в других организациях, проценты к получению, доходы от прочей реализации, внереализационные доходы (признанные должником штрафы и пени, суммы, полученные от покупателя, чья задолженность уже списана в прошлые годы в убыток- прибыль прошлых лет, выявленная в отчётном периоде, суммы кредиторской и депонентской задолженностей, по которым истёк срок исковой давности или которые невозможно взыскать, курсовые разницы, образовавшиеся при переоценке имущества и обязательств, стоимость которых выражена в иностранной валюте, стоимость безвозмездно полученного имущества и т.д. По рекомендации МФ РФ по этой же строке следует показывать суммы чрезвычайных доходов).

К прочим расходам относятся проценты к уплате, операционные (остаточная стоимость проданных основных средств, амортизация основных средств, которые сданы в аренду, начисленные налог на имущество и налог на рекламу и др., суммы, уплаченные банку за расчётно-кассовое обслуживание и т.н.) и внереализационные расходы (штрафы и пени которые должна заплатить организация, сумму дебиторской задолженности по второй истёк срок исковой давности,- отрицательные курсовые разницы, величину ущерба, который возмещает предприятие и т.д. По этой же строке можно привести суммы штрафов и пеней по налогам и сборам и чрезвычайные расходы.)

Прибыль до налогообложения за вычетом текущего налога на прибыль с учётом отложенных налоговых активов и отложенных налогом обязательств представляет собой чистую прибыль предприятия. Налоговые обязательства возникают у предприятий вследствие разницы в налоговом и бухгалтерском учёте. Расходы и доходы предприятия могут отличаться на сумму несоответствий в бухгалтерском налоговом учёте, именно эти разницы и учитываются при расчёте чистой прибыли.

Прибыль до налогообложения распределяется между предприятием и государством. Чистая прибыль предприятия распределяется им по своему усмотрению. Как правило, она направляется на развитие производства и материальное стимулирование работников. Предприятие может создавать специальные целевые фонды: фонд развития производства, фонд научных исследований, фонд материального стимулирования, резервный фонд, фонд социального развития, фонд жилищного строительства и т.д. Используется прибыль на цели, предусмотренные уставом и финансовой политикой предприятия на потребление и накопление.

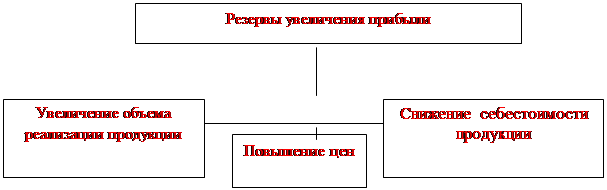

2.3 Резервы увеличения прибыли

Систематическое увеличение прибыли является необходимой целью предпринимательской деятельности любого предприятия. Поэтому рассмотрим резервы увеличения прибыли:

- увеличение объема производства и реализации выпускаемой продукции;

- снижение себестоимости выпускаемой продукции;

- повышение качества выпускаемой продукции.

Для максимизации прибыли рекомендуется осуществлять следующие конкретные мероприятия:

- строгое соблюдение заключенных договоров на выполнение работ. Для предприятия особо важно найти заказчиков на выполнение престижных и наиболее нужных для рынка работ;

- проведение масштабной и эффективной политики в области подготовки персонала, что представляет собой особую форму вложения капитала;

- повышение эффективности деятельности предприятия по сбыту продукции. Прежде всего, необходимо больше внимания уделять повышению скорости движения оборотных средств, сокращению всех видов запасов, добиваться максимально быстрого продвижения готовых изделий от производителя к потребителю;

- улучшать качество выполняемых работ, что приведет к конкурентоспособности и заинтересованности выбора данного предприятия заказчиками работ;

- увеличение объема производства выполняемых работ за счет более полного использования производственных мощностей предприятия;

- сокращение затрат на производство за счет повышения уровня производительности труда, экономичного использования сырья, материалов, топлива, электроэнергии, оборудования;

- сокращение непроизводственных расходов и производственного брака;

- применение самых современных механизированных и автоматизированных средств для выполнения работ;

- рассмотреть и устранить причины возникновения перерасхода финансовых ресурсов на управленческие и коммерческие расходы;

- повысить в составе реализации удельного веса мелкооптовой продукции;

- совершенствовать рекламную деятельность, повышать эффективность отдельных рекламных мероприятий;

- улучшение материального климата в коллективе, что в конечном итоге отразиться на повышении производительности труда;

- осуществлять постоянный контроль за условиями хранения и транспортировки сырья и готовой продукции.

Необходимо также, чтобы предприятие гораздо больше времени уделяло таким сферам, как реализация и сбыт продукции, так как нужды и запросы потребителей становятся чрезвычайно индивидуализированными, а рынки очень разнообразными по своей структуре. Максимальное получение прибыли в основном связывается со снижением производственных издержек. Однако, в условиях, когда самими затратами предприятие может управлять, в основном только расход их количества, а цена на каждый входной материал (ресурс) практически неуправляемая, а в условиях не замедляющейся инфляции и бесконтрольности, предприятие крайне ограничено в возможности снижать производственные издержки, добиваясь таким путем увеличения прибыли. Поэтому, здесь возникает необходимость переоценки других качественных характеристик, влияющих на увеличение доходов предприятия. Современное производство должно соответствовать следующим параметрам:

- обладать большой гибкостью, способностью быстро менять предлагаемые услуги, так как неспособность постоянно приспосабливаться к запросам потребителей, обречет предприятие на банкротство;

- технология производства осложнилась на столько, что требует совершенно новые формы контроля, организации и разделения труда;

- требования к качеству не просто возросли, а совершенно изменили характер. Мало выполнять хорошо работы, необходимо еще думать о поиске новых заказчиков, о предоставлении потребителям дополнительных фирменных услуг;

- резко изменилась структура издержек производства. Одновременно все более возрастает доля издержек, связанных с реализацией продукции. Все это требует принципиально новых подходов к управлению и организации производства, непосредственно касается и управления прибылью. Более того, они должны найти достойное место в разработке управления ею в рамках предприятия в целом;

- особой проблемой является и повышение эффективности деятельности предприятия по поиску заказчика. Прежде всего, необходимо больше внимания уделять повышению скорости движения оборотных средств, сокращения всех видов запасов, добиваться максимально быстрого выполнения работ. Осуществляя тактику постоянных улучшений даже в давно известных услугах и работ, можно обеспечить себе неуклонный рост доли рынка, объемов предлагаемых работ и доходов.

|

|

|

Рис.5. Резервы увеличения прибыли от реализации продукции

Таким образом, на величину прибыли влияет совокупность многих факторов, зависящих и независящих от предпринимательской деятельности.

Важными факторами роста прибыли, зависящими от деятельности организаций, являются увеличение объема реализации продукции, снижение ее себестоимости, повышение качества товарной продукции, реализация ее на более выгодных условиях и т.д.

На основании учетной политики ООО «Евроопт» доходами от обычных видов деятельности признается выручка от продажи продукции (работ, услуг).

Все остальные доходы признаются прочими доходами.

Расходами по обычным видам деятельности признаются расходы, связанные с основной деятельностью предприятия.

Все остальные расходы признаются прочими расходами.

Текущие расходы предприятия представлены в виде:

- расходов по обычным видам деятельности;

- операционных расходов;

- внереализационных расходов.

Перечень расходов включает:

- затраты на приобретения сырья, материалов, комплектующих и др.;

- затраты на оплату труда;

- амортизационные отчисления;

- другие расходы (убытки прошлых лет, выявленные в отчетном году, и т. п.).

Признание выручкой осуществляется на основе заключенных договоров.

3. Анализ и основные направления максимизации прибыли ООО «Евроопт»

3.1 Анализ структуры и динамики прибыли

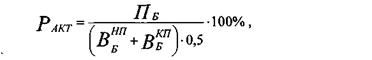

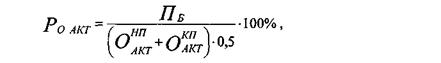

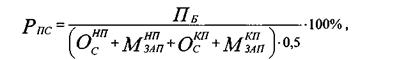

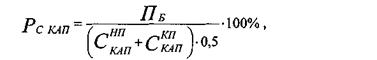

Для характеристики динамики удельного основных элементов валового дохода и оценки влияния факторов на изменение в динамике чистой прибыли, воспользуемся данными, приведенными в табл. 18.