Дипломная работа: Анализ и оценка финансовых результатов деятельности предприятия (на примере ОАО "Московский завод "Сапфир")

Выпускная квалификационная работа на тему:

"Анализ и оценка финансовых результатов деятельности предприятия (на примере ОАО "Московский завод "Сапфир")"

Введение

В современных условиях обоснованность принимаемых управленческих решений в отношении хозяйствующего субъекта в значительной степени определяется качеством финансово-аналитических расчетов. Решение задач стабилизации и улучшения положения предприятия требует нахождения источников финансовых ресурсов, их рационального распределения и эффективного использования в ходе проведения финансового анализа, дающего оценку финансово-хозяйственной деятельности предприятия. Бесспорно, эффективность деятельности предприятия зависит от правильной начальной ориентации и благоприятных исходных условий – обеспеченности материальными, финансовыми и трудовыми ресурсами. Однако значительную роль в обеспечении эффективного функционирования предприятия играет и экономически грамотное управление предприятием в условиях неопределенности и жесткой конкуренции.

Управление представляет собой конкретные методы воздействия на объект управления для достижения конкретной цели, выработка которых определяется умением анализировать деятельность предприятия. С помощью аннализа изучаются тенденции развития, системно исследуются факторы изменения результатов деятельности, обосновываются бизнес-планы и управленческие решения, осуществляется контроль за их выполнением, выявляются резервы повышения эффективности производства, вырабатывается экономическая стратегия развития предприятия

Таким образом, анализ финансово-хозяйственной деятельности хозяйствующего субъекта – это база для принятия управленческих решений в бизнесе. Поэтому овладение методикой экономического анализа является частью профессиональной подготовки экономиста, финансиста, бухгалтера, аудитора и других специалистов экономического профиля. Освоение основ экономического анализа необходимо каждому, кому приходится участвовать в принятии решений, либо давать рекомендации по их принятию.

В современных экономических условиях деятельность любого хозяйствующего субъекта является предметом внимания обширного круга участников рыночных отношений. Поэтому типология аналитической работы претерпевает изменения в зависимости от того, проводят ли анализ собственники предприятия, его непосредственные руководители, кредиторы, инвесторы или органы государственного управления. В этом случае проявляются расхождения, объясняемые противоречиями интересов названных участников экономических процессов.

Целью данной работы является оценка финансово-хозяйственной деятельности предприятия на основе внешнего финансового анализа для выявления существующих и потенциальных проблем с последующей разработкой рекомендаций по совершенствованию деятельности.

К основным задачам работы относятся:

q исследование теоретических и методологических положений финансового анализа;

q оценка финансового положения предприятия, на основе расчета количественных и качественных показателей, сравнении показателей с нормативными и рекомендуемыми значениями, а также определении тенденций изменений;

q изучение причин изменения показателей, выявление взаимосвязи и взаимозависимости между ними, т.е. изучение совокупности факторов, влияющих на результаты работы;

q определение направлений улучшения финансового состояния предприятия и разработка рекомендаций по повышению эффективности его деятельности.

Предметом анализа являются причинно-следственные связи экономических явлений и процессов, протекающих в хозяйственной деятельности предприятия, познание которых позволяет дать оценку достигнутым результатам, выявить резервы повышения эффективности и обосновать управленческие решения.

Объектом исследования является ОАО «Московский завод «Сапфир», функционирующий в области электронной промышленности.

Для решения вышеперечисленных задач была использована годовая бухгалтерская отчетность ОАО «Московский завод «Сапфир» за 2005, 2006 и 2007 гг., а также данные пояснительной записки.

Основными источниками информации при написании нашей выпускной работы послужили сведения регулятивно-правового и нормативно-справочного характера: законы, нормативные документы, содержащие требования, рекомендации и количественные нормативы; статьи периодических изданий, а также работы ведущих отечественных и зарубежных экономистов, таких как В.В. Ковалев, А.Д. Шеремет, Л.Т. Гиляровская, Э. Хелферт и других.

Расчетно-аналитические аспекты работы основаны на использовании таких методов финансового анализа, как вертикальный, горизонтальный, сравнительный, факторный анализ, а также анализ финансовых коэффициентов.

Выпускная квалификационная работа включает три главы.

В первой главе раскрывается сущность и виды анализа финансово-хозяйственной деятельности, его роль в системе управления предприятием. Рассмотрены методы и приемы проведения анализа, представлено описание основных источников информации.

Вторая глава представляет собой практическую часть работы, которая включает анализ и оценку имущественного состояния и источников средств; оценку финансового положения предприятия, используя показатели финансовой устойчивости, ликвидности и платежеспособности, проведен анализ ликвидности баланса; оценку эффективности использования имущества предприятия, а также эффективности текущей деятельности. Анализируются полученные финансовые результаты предприятия, в том числе эффективность деятельности на основе рентабельности.

В третьей главе работы рассмотрены направления повышения эффективности деятельности предприятия на основе результатов анализа, а также рекомендации о внедрении информационных технологий для повышения уровня контроля, автоматизации процедур анализа.

В работе использованы формы годовой бухгалтерской отчетности за 2005, 2006 и 2007 годы, на основании которых проводился анализ. А также ряд аналитических таблиц и графиков, необходимых для обоснования выводов, сделанных в работе.

1. Теоретические основы анализа финансовой деятельности предприятия

1.1 Сущность, виды и задачи анализа финансовой деятельности предприятия

Для принятия решения, имеющего не спонтанный характер, необходимо обоснование, опирающееся на некоторых аналитические процедуры. Смысл подобных процедур выходит за рамки простых арифметических действий или расчета бессистемно отобранных аналитических показателей.

Анализ существует с незапамятных времен, являясь обширным понятием, лежащим в основе практической и научной деятельности человека. Он выступает в различных формах, являясь часто синонимом исследования, как в естественных, так и в общественных науках (химический анализ, математический анализ, экономический анализ и т.п.) Анализ означает процедуру познания, мысленного или реального расчленения объекта на части.

Анализ финансово-хозяйственной деятельности предприятия может быть подразделен на два вида: финансовый и управленческий. Финансовый анализ проводится с позиции внешних пользователей, не имеющих доступа к внутренней информации, т.е. на основе доступной финансовой отчетности. Управленческий анализ проводится лицами, имеющими доступ к любым информационным ресурсам предприятия. Для внешних пользователей и руководителей служб основного производства наибольший интерес представляет анализ финансовой деятельности, который «представляет собой целенаправленную деятельность аналитика, состоящую в идентификации показателей, факторов и алгоритмов и позволяющую, во-первых, дать определенную формализованную характеристику, факторное объяснение и обоснование фактов хозяйственной жизни как имевших место в прошлом, так и ожидаемых или планируемых к осуществлению в будущем, и, во-вторых, систематизировать возможные варианты действий.» [16, с. 27]

В соответствие с характеристикой анализа как разложения целого на части, смысл состоит в выявлении причин, результатом которых стала сложившаяся хозяйственная ситуация объекта, или какая ситуации может сложиться в перспективе.

Необходимо отметить, что анализ выполняет вспомогательную функцию, характеризующуюся с двух сторон:

1. Анализ является промежуточным этапом в процессе принятия решения. Любые аналитические процедуры сопровождаются затратами, поэтому он проводится с определенной целью – помочь в принятии управленческого решения. Следовательно, за этапом аналитических процедур следует факт принятия решения. «Анализ ради анализа бессмыслен, а в некотором смысле и вреден, по крайней мере из-за неоправданно понесенных затрат.» [16, с. 27]

2. Полученные результаты и выводы являются лишь одним из аргументов, учитываемых при принятии решения. Этот аргумент объективен, т. к. получен с помощью формализованных методов, однако он не дает возможности принять однозначное решение. Опытный аналитик может формировать результативные количественные оценки путем подбора соответствующей информационной базы и аналитического инструментария [16]. Важная особенность анализа – он в определенной степени субъективен и носит творческий характер, хотя и проводятся количественные расчеты, используются модели, выявляются тенденции.

Таким образом, анализ финансово-хозяйственной деятельности предприятия понимается не как самостоятельное научное направление, а как элемент системы финансового менеджмента, хотя и исключительно важный. Это говорит о неразрывности общих функций управления – анализ важен не сам по себе, а лишь как неотъемлемая часть системы управления.

Каждая наука имеет свой предмет исследования, который она изучает с соответствующей целью присущими ей методами. Философия под предметом любой науки понимает сторону объективной действительности, которая изучается только данной наукой. Один и тот же объект может рассматриваться различными науками и каждая из них находит в нем специфические стороны.

Предметом анализа финансовой деятельности является:

• экономические процессы, происходящие в результате финансовой деятельности предприятия;

• выявление причинно-следственных связей в финансовой деятельности;

• классификация, систематизация, моделирование, измерение причинно-следственных связей, складывающихся под влиянием различных факторов.

Т.е. анализ изучает не саму финансовой деятельность как технологический процесс, а экономические результаты хозяйствования как следствия экономических процессов. Предметом анализа являются причины образования и изменения результатов хозяйственной деятельности. Познание причинно-следственных связей в деятельности предприятий позволяет раскрыть сущность экономических явлений и на этой основе дать оценку достигнутым результатам, выявить резервы повышения эффективности производства, обосновать планы и управленческие решения.

Объектами анализа являются результаты финансовой деятельности:

• производство и реализация продукции;

• себестоимость продукции;

• использование материальных, трудовых и финансовых ресурсов;

• финансовые результаты и финансовое состояние предприятия.

Цель анализа финансовой деятельности предприятия – повышение эффективности его работы на основе изучения всех видов деятельности и обобщения их результатов.

Основные функции анализа финансовой деятельности:

· оценка финансового состояния, финансовых результатов, эффективности и деловой активности объекта анализа;

· выявление факторов достигнутого состояния и полученных результатов;

· разработка и обоснование управленческих решений;

· выявление резервов улучшения финансового состояния, повышения эффективности всей хозяйственной деятельности;

· контроль за выполнением планов. Анализ проводится не только с целью констатации фактов и оценки достигнутых результатов, но и с целью выявления недостатков и оперативного воздействия.

Известно несколько подходов к структурированию аналитических процедур в отношении объекта анализа. В работе будем основываться на подходе московской школы аналитиков под руководством проф. А.Д. Шеремета. Этот подход формально базируется на англо-американской методологии бухучета, подразумевающей его деление на управленческий и финансовый учеты.

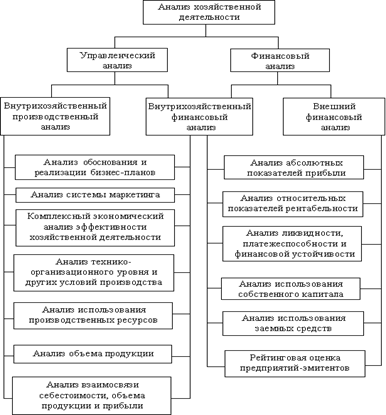

Анализ финансово-хозяйственной деятельности подразделяется на два вида: финансовый и управленческий. Разделение основано на том обстоятельстве, что производить аналитические действия можно лишь в случае наличия неких исходных данных. В условиях же рыночной экономики существенную роль играет принцип конфиденциальности информации, который влияет на доступность информации. И поскольку относительно любого предприятия информационный ресурс делится на общедоступный и ограниченного пользования, т.е. используются данные финансового или управленческого учета, логично подразделить анализ на два вида. Содержание обоих видов анализа указано на рис. 1.1.

Финансовый анализ представляет собой «совокупность аналитических процедур, основывающихся на общедоступной информации финансового характера и предназначенных для оценки состояния и эффективности использования экономического потенциала фирмы, также принятия управленческих решений в отношении оптимизации ее деятельности или участия в ней» [16, с. 27].

Проф.А.Д. Шеремет конкретизирует цель финансового анализа, как «получение небольшого числа ключевых (наиболее информативных) параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами.» [23, с. 29]. Этот вид анализа приобретает внешний характер, проводимый государственными органами, контрагентами, собственниками, инвесторами для установления возможностей выгодного вложения средств, исключения потерь и максимизации прибыли.

Рис. 1.1 Схема анализа хозяйственной деятельности

Особенностями внешнего финансового анализа являются:

· основанием служит общедоступная информация;

· множественность субъектов анализа (пользователей информации);

· доминанта денежного измерителя в системе критериев;

· наличие типовых методик, стандартов учета и отчетности;

· открытость результатов анализа для пользователей информации о деятельности предприятия.

При проведении внутрихозяйственного финансового анализа могут быть привлечены и другие данные бухгалтерского учета, нормативная и плановая информация, благодаря чему более глубоко исследуются причины сложившегося финансового состояния, взаимосвязь показателей объема, себестоимости и прибыли. В системе управленческого анализа есть возможность углубления анализа за счет привлечения данных управленческого производственного учета. Внутренний анализ проводится финансово-экономическими службами, аудиторами, а результаты его используются в системе планирования, контроля и прогнозирования. Только такой анализ может реально оценить состояние дел на предприятии, исследовать структуру себестоимости по видам, состав других расходов [23].

К особенностям управленческого анализа можно отнести:

· ориентация результатов анализа на интересы руководства предприятия;

· использование оперативных и учетных данных, имеющих ограниченный доступ лиц;

· отсутствие регламентации анализа со стороны государственных органов;

· комплексность анализа, изучение деятельности предприятия с экономической, финансовой и технической сторон;

· сочетание критериев в натуральных и стоимостных измерителях;

· закрытость результатов анализа с целью сохранения коммерческой тайны.

На основании рассмотренного структурирования анализа финансово-хозяйственной деятельности в дальнейшем представленная работа будет ориентирована на проблемы и возможности внешнего (финансового) анализа ввиду ограниченности информационных ресурсов, необходимых для полного анализа финансово-хозяйственной деятельности.

1.2 Методы и приемы проведения анализа

В процессе анализа используются различные методы и приемы с учетом поставленных целей и задач, а также имеющихся в распоряжении аналитика временных, информационных ресурсов, технического обеспечения. Метод экономического анализа – это способ познания хозяйственных процессов в их взаимосвязи, изменении и развитии.

На протяжении истории развития анализа учеными и практиками были выработаны основные (стандартные) методы анализа финансовой отчетности.

Горизонтальный (временной) анализ – сравнение позиции отчетности с предыдущим периодом, которое позволяет выявить тенденции изменения отдельных показателей. Заключается в построении аналитических таблиц, в которых абсолютные показатели дополняются относительными темпами роста.

Вертикальный (структурный) анализ. В основе вертикального анализа лежит иное представление отчетности – в виде относительных величин, характеризующих структуру актива и пассива баланса с выявлением влияния каждой позиции отчетности на результат в целом. На практике объединяют горизонтальный и структурный анализы, на основе чего строится сравнительный аналитический баланс, который позволяет отслеживать структурные сдвиги в составе имущества и источников их покрытия, определить общие тенденции в изменении финансового положения предприятия. Этот метод позволяет также сглаживать негативное влияние инфляционных процессов.

Трендовый анализ – сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируются возможные значения показателей в будущем. Для этого рассчитывается уравнение регрессии, где в качестве переменной выступает анализируемый показатель, а в качестве фактора, под влиянием которого изменяется переменная, – временной интервал. На основании чего строится линия, отражающую теоретическую динамику показателя. Подставив в уравнение регрессии порядковый номер планируемого года, рассчитывают прогнозное значение показателя.

Сравнительный анализ – базируется на сопоставлении значений аналогичных показателей. Это как внутрихозяйственное сравнение по отдельным показателям фирмы, подразделений, так и межхозяйственное сравнение показателей фирмы с показателями конкурентов и со среднеотраслевыми.

Анализ относительных показателей (коэффициентов). Это ведущий элемент анализа финансового состояния, применяемый различными группами пользователей. Базируется на расчете соотношения различных абсолютных показателей деятельности предприятия между собой, в процессе чего определяются относительные показатели, характеризующие отдельные результаты деятельности и финансового состояния предприятия. Наибольшее распространение получили следующие группы показателей:

· коэффициенты оценки финансовой устойчивости предприятия;

· коэффициенты оценки платежеспособности предприятия;

· показатели эффективности использования материальных, трудовых и финансовых ресурсов, выражаемые в оценке их оборачиваемости;

· коэффициенты оценки рентабельности;

· показатели рыночной характеристики акционерного общества.

Данный метод занимает особое место в анализе, являясь наиболее эффективным и вместе с тем самым проблемным. Эффективность коэффициентов заключается в том, что они наиболее точно позволяют определить слабые и сильные стороны предприятия, выявить основные направления динамики показателей, степень воздействия факторов на результативный показатель. Однако существуют проблемы с интерпретацией коэффициентов, необходим учет отраслевой и региональной специфик предприятия. А множественность коэффициентов, используемых в анализе, затрудняет однозначную оценку.

Факторный анализ – это анализ влияния отдельных факторов на результативный показатель с помощью детерминированных или стохастических приемов исследования. Причем факторный анализ может быть как прямым, т.е. заключающимся в раздроблении результативного показателя на составные части, так и обратным, когда отдельные элементы соединяют в общий результативный показатель. Он позволяет получить наиболее углубленную оценку условий формирования отдельных агрегированных финансовых показателей.

В настоящее время финансовый анализ включает в себя большую совокупность различных методов и приемов. Мы рассмотрим классификацию, предложенную проф. В.В. Ковалевым.

Первый уровень классификации выделяет неформализованные и формализованные методы анализа. Первые (еще называют эвристическими) основаны на описании аналитических процедур на логическом уровне. Применение этих методов характеризуется определенным субъективизмом, т. к. большое значение имеет интуиция, опыт и знания аналитика. Ко второй группе относятся методы, в основе которых лежат математические, статистические методы.

Рассмотрим краткую характеристику некоторых из них.

Анализ показателей, хозяйственных процессов начинается с рассмотрения абсолютных величин, которые являются основными в финансовом учете. В анализе они используются для исчисления средних и относительных величин. С помощью относительных показателей строят временные ряды, характеризующие изменение показателя во времени, также они необходимы при изучении структуры экономического явления. Относительные и абсолютные количественные показатели обычно сами по себе недостаточно информативны, для чего используют метод сравнения: сравнение с плановыми показателями, сравнение с прошлым периодом, сравнение с лучшими показателями. Отклонение данных является объектом дальнейшего анализа.

С помощью средних величин определяют общие тенденции и закономерности в развитии экономических процессов, посредством замены множества индивидуальных значений признака средней величиной, которая характеризует всю совокупность явления. Группировка предполагает объединение в группы отдельных показателей с целью изучения ее структуры (структурные группировки) или взаимосвязи между компонентами (аналитический группировки, при этом один из показателей рассматривается как результативный, а остальные – как факторные).

На базе группировки строятся аналитические таблицы, используемые в целях наиболее рационального и наглядного представления данных. Также в целях наглядности широко применяют графический метод, позволяющий отображать показатели в виде диаграмм и графиков. Суть обработки рядов динамики заключается в расчете характеристик ряда: средний уровень, темп роста и др. А также в выявлении тенденций ряда.

В рамках элементарной математики и высшей математики используют дифференциальный анализ, логарифмический анализ – нахождение степенной зависимости различных показателей. Балансовый метод отражает соотношения взаимосвязанных показателей, итоги которых должны быть тождественны.

В современной прикладной математике – математическое программирование – это средство решения задач оптимизации.

Методы финансовых вычислений базируются на понятии временной стоимости денег. С их помощью принимаются управленческие решения, эффективные во временном аспекте. Экономический смысл операции наращения состоит в определении величины той суммы, которой будет или желает располагать инвестор по окончании этой операции. Смысл дисконтирования заключается во временном упорядочении денежных потоков различных временных периодов.

В основе анализа лежат выявление, оценка и прогнозирование влияния факторов на изменение состояния объекта или явления. Проф. В.В. Ковалев уделил особое внимание факторному анализу, выделив его в отдельный раздел [16, с. 69–88] Именно с факторным анализом тесно связан процесс поиска резервов повышения результативности деятельности предприятия. Факторный анализ основан на исследовании ряда факторов, имеющих как положительное, так и отрицательное влияние на результаты финансово-хозяйственной деятельности предприятия. Модель факторной системы – это математическая формула, выражающая реальные связи между анализируемыми явлениями. Существует два типа связей:

1. функциональная (или жестко детерминированная). Каждому значению факторного признака соответствует определенное неслучайное значение результативного признака (модель Дюпона)

2. стохастическая (или вероятностная). Каждому значению факторного признака соответствует множество значений результативного признака, т.е. определенное статистическое распределение (например, регрессионное уравнение).

Жестко детерминированные модели факторного анализа широко распространены, особенно в рамках ретроспективного анализа. Существуют следующие виды моделей:

· аддитивная модель, в которую факторы входят в виде алгебраической суммы (например, издержки на производство продукции включает амортизационные отчисления, материальные затраты и оплату труда);

· мультипликативная модель, представлена произведением факторов;

· кратная модель представляет собой отношение факторов (например, производительность труда – это средняя выработка на одного работника);

· смешанная модель, т.е. факторы включены в различных комбинациях.

Детерминированный факторный анализ имеет достаточно жесткую последовательность выполняемых процедур:

1. построение экономически обоснованной модели. Этот этап исключительно важен, т. к. неправильно построенная модель может привести к неправильным результатам. Смысл: любое расширение модели не должно противоречить логике связи «причина-следствие»;

2. выбор приема факторного анализа;

3. реализация счетных процедур;

4. формулирование выводов и рекомендаций по результатам анализа.

Для оценки влияния факторов могут использоваться следующие методы.

Дифференцирование. Метод предполагает, что общее приращение результирующего показателя образуют слагаемые; значение каждого из них определяется как произведение соответствующей частной производной на приращение переменной, по которой вычислена данная производная.

Индексный метод. В статистике, планировании и анализе хозяйственной деятельности он является основой для оценки количественной роли отдельных факторов. Представляет собой отношение фактического показателя к базовому. Как правило, в числителе и знаменателе рассчитывается сумма произведений факторов в базовом и отчетном периодах. Разница между числителем и знаменателем дает абсолютное значение влияния факторов.

Интегральный метод. При использовании этого метода расчеты проводятся на основе базовых значений показателей, а ошибка вычислений распределяется между факторами поровну в отличие от метода цепных подстановок, где большая часть остатка приходится на последний качественный фактор

Метод цепных подстановок. Это один из наиболее распространенных методов факторного анализа. Его сущность – в исходную базовую формулу для определения результирующего показателя подставляется отчетное значение первого исследуемого фактора. Полученный результат сравнивается с базовым значением результирующего показателя, что дает оценку влияния первого фактора. Далее в полученную при расчете формулу подставляется отчетное значение следующего исследуемого фактора. Сравнение полученного результата с предыдущим дает оценку влияния второго фактора. Процедура повторяется, пока в исходную базовую формулу не будет подставлено фактическое значение последнего фактора, введенного в модель. При использовании данного метода результаты существенно зависят от последовательности подстановки факторов. Правило: сначала оценивается влияние количественных факторов, характеризующих влияние экстенсивности, а затем – качественных факторов. Именно на качественные факторы ложится весь неразложимый остаток.

Преобразование основного алгоритма метода цепных подстановок позволяет выполнять расчеты с использованием не абсолютных значений факторов, а их приращений, и сразу получать изменение результирующего фактора.

Стохастическое моделирование является в определенной степени дополнением и углублением детерминированного факторного анализа. Используются эти модели в случаях:

· изучения факторов, по которым нельзя построить жестко детерминированную модель (например, уровень финансового левериджа);

· изучения влияния сложных факторов, которые не могут быть выражены ни одним количественным показателем (например, уровень НТП)

Математико-статистические методы строятся на синтезе трех областей: экономики, математики и статистики. Наиболее распространенным является корреляционно-регрессионный анализ. Корреляционный анализ – метод установления связи и измерения ее тесноты между наблюдениями. Корреляционной называется такая статистическая связь, при которой различным значениям одной переменной соответствуют разные средние значения другой. Основная особенность метода – установление факта степени тесноты связи, не вскрывая его причин. При регрессионном анализе через уравнение регрессии показывается, как в среднем изменяется результативный показатель у при изменении любого из независимых показателей (факторов) xi.

И жестко детерминированные и стохастические модели имеют свои достоинства и недостатки. Но существует одно принципиальное различие: стохастическое моделирование позволяет выявить и оценить влияние факторов, а жестко детерминированное моделирование – дать оценку влияния предварительно обособленных факторов. Например, проводя анализ с помощью регрессионной модели, можно включить в модель практически любое количество факторов. А методы статистики позволяют отсеивать незначащие факторы, т.е. в данном случае речь идет о поиске факторов с последующей оценкой степени их влияния. А в случае с жестко детерминированной моделью число факторов изначально ограничено, и не включенные факторы отбрасываются независимо от их значимости.

1.3 Информационное обеспечение анализа

Анализ хозяйственной деятельности базируется на использовании экономической информации. Экономическая информация – это совокупность сведений, характеризующих экономическую сторону производства. При необходимости также используют техническую и технологическую информацию, информацию об организации производства. Важным элементом информационного обеспечения являются законы, постановления, определяющие правовую основу деятельности предприятия, а также нормативные документы государственных органов РФ, международных организаций, содержащие требования, рекомендации и нормативы в области финансов.

Информация может быть подразделена на семь основных видов [19]:

1. информация по технической подготовке производства (сведения об изделии, затратах труда, норм времени работы оборудования и инструмента);

2. нормативная информация (технико-экономические нормативы и нормы);

3. плановая информация;

4. оперативный учет – это средство наблюдения за ходом производственных процессов и хозяйственной деятельности. Например, учет выпуска деталей разными цехами, учет движения деталей, число машин на линии

5. бухгалтерский учет – регистрация всех операций, отражающих движение хозяйственных средств;

6. статистический учет – используются сведения оперативного и бухгалтерского учета, а также организуются самостоятельные статистические наблюдения.

Современный экономический анализ базируется на использовании огромного круга экономической информации о деятельности предприятия, однако с точки зрения аналитиков, особенно при проведении внешнего анализа, финансовая отчетность имеет приоритет. Безусловно, информационное обеспечение внутреннего анализа гораздо шире, т. к. предусматривается привлечение практически любой необходимой информации [22], в том числе и конфиденциальной для внешних аналитиков, такие как:

· договора о поставках продукции и приобретении оборудования;

· кредитные договора;

· Главная книга и регистры бухгалтерского учета;

· налоговые декларации;

· данные статистического учета, такие как: «Сведения об инвестициях», «Сведения о финансовом состоянии организации», «Сведения о численности, заработной плате и движении работников», «Отчет о затратах на производство и реализацию продукции организации», «Сведения о наличии и движении основных фондов и других нефинансовых активов».

В виду ориентации в работе на внешний анализ более подробно рассмотрим бухгалтерскую (финансовую) отчетность.

Основная задача бухгалтерского учета – удовлетворить потребности пользователей в финансовой информации через бухгалтерскую отчетность. ПБУ 4/99 гласит: «Пользователь – это юридическое и физическое лицо, заинтересованное в информации об организации». В соответствии с Федеральным законом РФ «О бухгалтерском учете», Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (приказ Минфина РФ от 29.07.98 №34н) и ПБУ 4/99, предприятия и организации представляют бухгалтерскую (финансовую) отчетность следующим пользователям: собственникам предприятия, налоговым органам, органам государственной статистики для обобщения и публичного использования информации внешними пользователями, другим государственным органам, на которые возложена проверка отдельных сторон деятельности предприятия.

Приказом Минфина РФ от 13.01.2000 г. №4н определены состав, порядок составления и предоставления отчетности, а также рекомендованы образцы отчетных форм. Предприятия самостоятельно, согласно общим требованиям, представленным в ПБУ 4/99, должны разработать собственные формы отчетности. В состав бухгалтерской отчетности организации включаются:

· Бухгалтерский баланс – форма №1;

· Отчет о прибылях и убытках – форма №2;

· Отчет об изменениях капитала – форма №3;

· Отчет о движении денежных средств – форма №4;

· Приложение к Бухгалтерскому балансу – форма №5;

· Пояснительная записка;

· Итоговая часть аудиторского заключения.

Основным источником информации служит бухгалтерский баланс. Согласно ст. 48 ГК РФ он является одним из признаков юридического лица, обеспечивая реализацию принципа бухучета – имущественную обособленность хозяйствующего субъекта. По балансу определяют конечный финансовый результат работы предприятия в виде наращения собственного капитала за отчетный период. Баланс содержит информацию на определенную дату об имуществе предприятия, входящего в актив, и источников его образования, составляющих пассив. Информация представляется «На начало года» и «На конец года».

Статьи актива размещаются в балансе по степени ликвидности, т.е. в прямой зависимости от того, с какой быстротой данная часть имущества приобретает денежную форму. В отечественной практике актив строится в порядке возрастающей ликвидности. Статьи пассива баланса группируются и располагаются по возрастанию степени срочности погашения обязательств. Пассив определяется как обязательства за полученные ценности. Балансовое уравнение имеет вид: Активы = Капитал + Обязательства

Наиболее важными задачами анализа баланса являются:

• оценка доходности (рентабельности) капитала;

• оценка степени деловой активности предприятия;

• оценка финансовой устойчивости;

• оценка ликвидности баланса и платежеспособности предприятия.

Баланс позволяет оценить эффективность размещения капитала предприятия, его достаточность для хозяйственной деятельности, оценить размер и структуру заемных источников. На основе изучения баланса внешние пользователи могут принять решения о целесообразности и условиях ведения дел с данным предприятием как с партнером; оценить кредитоспособность предприятия как заемщика; оценить возможные риски своих вложений, целесообразность приобретения акций данного предприятия. Некоторые статьи баланса расшифровываются в Приложении к балансу (форма №5). Данные формы №5 вместе с балансом и показателями формы №2 «Отчет о прибылях и убытках» используются для оценки финансового состояния предприятия [12].

Форма №2 «Отчета о прибылях и убытках» содержит сведения о текущих финансовых результатах деятельности предприятия за отчетный период. Показаны величины бухгалтерской прибыли или убытка и слагаемые этого показателя. В форме представлены также выручка от реализации продукции, затраты предприятия на производство, коммерческие и управленческие расходы, суммы налога на прибыль и отвлеченных средств, нераспределенная прибыль. Форма №2 является источником информации для анализа финансового результата деятельности организации, его структуры и динамики, а также факторного анализа прибыли и рентабельности.

Отчет об изменениях капитала (форма №3) отражает данные о движении собственного капитала, фондов и резервов, содержит показатель чистых активов, показывает структуру собственного капитала предприятия, представленную в динамике. По каждому элементу отражены данные об остатке на начало года, пополнении источника собственных средств, его расходовании и остатке на конец года.

Отчет о движении денежных средств (форма №4) отражает остатки денежных средств на начало года и конец отчетного периода и потоки денежных средств в разрезе текущей, инвестиционной и финансовой деятельности.

Приложение к бухгалтерскому балансу (форма №5) содержит подробную информацию о движении заемных средств, дебиторской и кредиторской задолженности, амортизируемом имуществе, затратах организации, финансовых вложениях и т.д., что дает возможность провести подробный анализ.

Пояснительная записка является одним из основных источников дополнительной информации, т. к. раскрывает общие данные по организации; объявляет об изменениях учетной политики; раскрывает финансовые и другие данные, используемые в анализе; выявляет и оценивает положительное и отрицательное влияние факторов на итоговые результаты деятельности предприятия; интерпретирует, обобщает полученные результаты анализа.

Аудиторское заключение (для предприятий, подлежащих обязательному аудиту) является гарантией соответствия бухгалтерской отчетности установленным требованиям, что способствует уменьшению риска, связанного с принятием решения.

Таким образом, информационная база, которая может быть использована при анализе деятельности предприятия, весьма обширна. Объем ее использования зависит прежде всего от вида самого анализа.

2. Оценка и анализ финансово-хозяйственной деятельности ОАО «Московский завод «Сапфир»

2.1 Общая характеристика финансово-хозяйственной деятельности ОАО «Московский завод «Сапфир»

Объектом анализа является открытое акционерное общество «Московский завод «Сапфир». Завод был организован в 1931 году как мастерская по восстановлению перегоревших электрических лампочек, а вскоре становится заводом по производству кварцевых газосветных ламп. С 60-х годов завод перешел на производство продукции полупроводниковой электроники.

В ходе приватизации в начале 90-х годов, завод «Сапфир» был преобразован по постановлению Правительство РФ в акционерное общество открытого типа с закреплением контрольного пакета акций за государством. Дата регистрации общества 23 февраля 1994 года. Было выпущено акций, из них: привилегированных акций – 39294 ед., обыкновенных акций – 117882 ед. Номинальная стоимость одной акции равнялась 0,5 руб. В настоящее время структура акционерного капитала выглядит следующим образом (см. табл. 2.1).

Таблица 2.1. Структура акционерного капитала

| Собственники акций | Общее количество (ед.) |

Суммарная стоимость пакета (руб.) |

% ценных бумаг в уставном капитале |

|

1. Министерство имущественных отношений РФ 2. Физические лица резиденты и прочие мелкие акционеры |

100758 56418 |

50379 28209 |

64,1 35,9 |

| ВСЕГО | 157176 | 78588 | 100,0 |

ОАО «Сапфир» имеет пакет акций в ЗАО «Терминал-ЮГ» (45%), ОАО «Оптроника» (0,42%), ЗАО «Пансионат Кастрополь» (3%).

Предприятие является самостоятельным хозяйственным субъектом, не имеет ни дочерних обществ, ни материнских компаний. Территориально предприятие располагается в г. Москва в ЮАО, где расположены как административные помещения, так и непосредственно производственные цеха. Предприятие имеет на балансе непроизводственные основные фонды, а именно объекты общественного питания, здравоохранения и физкультуры.

Основным видом деятельности общества является:

· выпуск товаров производственно-технического назначения. «Сапфир» является серийным производителем полупроводников, выпускает преобразователи частоты, ультразвуковые ванны. Подобные товары используются в оптике, медицине, машиностроении, в электронной, химической промышленности.

Предприятие поставляет свою продукцию в различные регионы России, а также экспортирует в страны ближнего зарубежья – Украину, Беларусь.

Работа завода за рассматриваемый период (2004–2007 гг.) была направлена на устойчивое функционирование. В этот период предприятие имело льготу по уплате налога на прибыль, согласно закона г. Москвы «О ставках и льготах по налогу на прибыль» за счет инвестиций в Московские городские программы. На основании постановления Правительства г. Москвы от 03.04.2005 г. №315 «О комплексной программе промышленной деятельности в г. Москве на 2005–2007 гг.» в 2006 г. был заключен кредитный договор на финансирование потребности в оборотных средствах для реализации проекта на сумму 7500 тыс. руб. Кредит погашен.

По мнению аудиторской фирмы «А-Холд», проводившей аудиторскую проверку бухгалтерской отчетности ОАО «МЗ «Сапфир» за 2004–2007 гг., бухгалтерская отчетность достоверна.

Основные экономические показатели деятельности ОАО «Сапфир» за 2004–2007 гг. представлены в таблице 2.2.

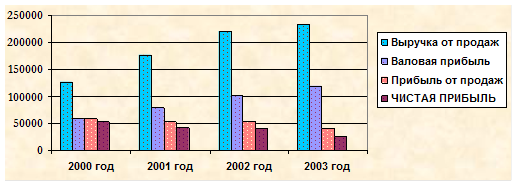

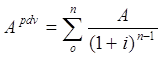

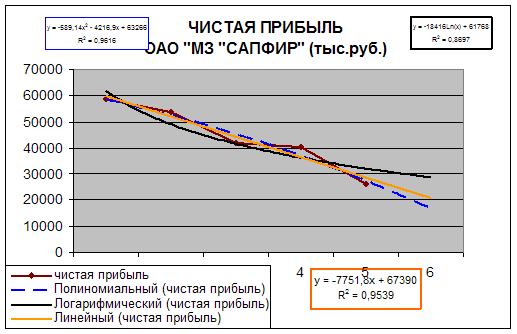

Наблюдается ежегодный прирост выручки от реализации продукции, однако в то же время затраты на 1 рубль реализованной продукции ежегодно повышаются, в результате чего чистая прибыль предприятия падает. Среднесписочная численность производственного персонала увеличилась и составляет на 2007 г. – 845 человек, причем прирост персонала происходит ежегодно. Также наблюдается рост среднемесячной зарплаты на 1 рабочего.

Таблица 2.2. Динамика основных экономических показателей

| Наименование показателя | 2004 | 2005 | 2006 | 2007 |

| Выручка от реализации товаров, работ и услуг, тыс. руб. | 127369 | 176721 | 220139 | 233558 |

| Себестоимость проданных товаров, работ, услуг, тыс. руб. | 68257 | 122692 | 166026 | 192435 |

| Затраты на 1 руб. реализованной продукции, коп. | 53,6 | 69,4 | 75,4 | 82,4 |

| Прибыль от продаж, тыс. руб. | 59112 | 54029 | 54113 | 41123 |

| Чистая прибыль, тыс. руб. | 53683 | 41980 | 40209 | 26390 |

| Среднесписочная численность ППП, чел. | 687 | 691 | 738 | 845 |

| Среднемесячный доход на 1 работника ПП, руб. | 1757 | 2840 | 6135 | 7986 |

Выявленные тенденции будут проанализированы в работе, определены влияющие на них факторы и предложены действия по улучшению работы предприятия.

2.2 Оценка и анализ имущественного положения и структуры капитала

Сведения о размещении и использовании средств (активов) и источников их формирования (пассивов) представлены в балансе предприятия. Но анализ непосредственно по балансу – дело трудоемкое и неэффективное, т.к. большое количество показателей не позволяет выделить главные тенденции. Поэтому исследование активов и пассивов будем проводить на основе сравнительных аналитических таблиц, полученных путём сложения однородных по составу и экономическому содержанию статей баланса и дополненных показателями структуры и динамики. При анализе таблиц необходимо учитывать негативное влияние инфляционных процессов, снижающих ценность результатов сопоставления абсолютных показателей в динамике. Поэтому для обеспечения сопоставимости данных, анализ проводится также на основе удельных показателей, характеризующих изменение удельного веса отдельных статей баланса в валюте баланса.

Анализ актива баланса

Сначала оценим общую динамику деятельности предприятия, путем сопоставления темпов прироста активов, изменения объема реализации и изменения прибыли (см. табл. 2.3).

Таблица 2.3. Сравнение динамики активов и финансовых результатов

| Показатель |

Абсолютная величина на конец года, тыс. руб. |

Темп прироста, % | |||||

| 2004 | 2005 | 2006 | 2007 | 2005 | 2006 | 2007 | |

| 1. Средняя величина активов | - | 312 470 | 350 396 | 376 842 | - | 12,1 | 7,5 |

| 2. Выручка от продаж за период | 127 369 | 176 721 | 220 139 | 233 558 | 38,7 | 24,6 | 6,1 |

| 3. Чистая прибыль за период | 53 956 | 41 980 | 40 209 | 26 390 | -22,2 | -4,2 | -34,4 |

В соответствии с п. 1 таблицы 2.3, на предприятии происходит наращение производственного потенциала. При сравнении п. 1 и п. 2 можно отметить, что прирост объема реализации падает, и, если до 2007 г. можно было говорить об улучшении эффективности использования активов, то в 2007 г. происходит ухудшение. П. 3 свидетельствует о повышении издержек производства и обращения, что ведет к прогрессирующему снижению прибыли.

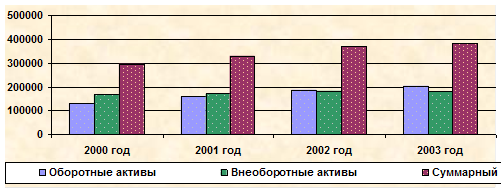

В таблице 2.4 представлена наиболее агрегированная структура активов для оценки динамики соотношения оборотных и внеоборотных активов.

Валюта баланса предприятия за анализируемый период увеличилась на 88389 тыс. руб. или на 30%, что косвенно может свидетельствовать о расширении хозяйственного оборота (добавочный капитал изменился на 55 тыс. руб.). По данным таблицы 2.4, общая стоимость активов к 2007 г. составила 383110 тыс. руб. Отмечается тенденция роста активов на протяжении всех 4-х лет, в сравнении с 2004 г. увеличение составило 88389 тыс. руб. (+30%). Рост активов происходил за счет постоянного увеличения оборотных активов – на 77249 тыс. руб. (+60%) к 2004 г., когда прирост внеоборотных активов произошел менее чем на 7%. На прирост оборотных активов было направлено более 87% источников средств предприятия и только лишь 12,6% на внеоборотные активы. В отчетном году темпы роста резко снизились и составили лишь 3,5% по всем активам; по внеоборотным активам роста не произошло, а снижение на 3,5%; рост оборотных активов снижается и составил лишь 10%.

Таблица 2.4. Общая структура активов

| Показатели | Абсолютные величины, тыс. руб. | Удельный вес в общей величине активов, % | Изменения отчетного года к 2004 г. | |||||||||||||

| 2004 | 2005 | 2006 | 2007 | 2004 | 2005 | 2006 | 2007 | в тыс. руб. | прирост % | % к изменению общей величины | ||||||

| 1. Внеоборотные активы | 165959 | 170219 | 183454 | 177099 | 56,3 | 51,5 | 49,5 | 46,2 | +11140 | +6,7 | +12,6 | |||||

| 2. Оборотные активы | 128762 | 159999 | 187120 | 206011 | 43,7 | 48,5 | 50,5 | 53,8 | +77249 | +60 | +87,4 | |||||

| ИТОГО АКТИВОВ | 294721 | 330218 | 370574 | 383110 | 100 | 100 | 100 | 100 | +88389 | +30 | +100 | |||||

| Показатели | Прирост к предыдущему году, % |

|

||||||||||||||

| 2004 | 2005 | 2006 | 2007 |

|

||||||||||||

| 1. Внеоборотные активы | - | 2,6 | 7,7 | -3,5 |

|

|||||||||||

| 2. Оборотные активы | - | 24 | 17 | 10 |

|

|||||||||||

| ИТОГО АКТИВОВ | - | +12 | +12,2 | +3,4 |

|

|||||||||||

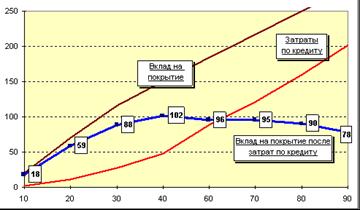

Рис. 2.1 Структура актива баланс

Из рис. 2.1 видно, что произошло изменение структуры активов: в 2004 г. преобладали внеоборотные активы – более 56%, к 2006 г. наблюдается «перевес» оборотных активов (50,5%) и к 2007 г. они составляют почти 54%. С точки зрения финансовой стабильности предприятия, это свидетельствует о положительных результатах, т. к. имущество стало более мобильным.

Теперь рассмотрим происходящее движение отдельных активов, и начнем с иммобилизованных средств предприятия.

Таблица 2.5. Анализ структуры и динамики внеоборотных активов

| Показатели | Абсолютные величины, тыс. руб. | Удельный вес в общей величине ВА, % |

Изменения отчетного года к 2004 г. |

||||||||

| 2004 | 2005 | 2006 | 2007 | 2004 | 2005 | 2006 | 2007 | в тыс. руб. | прирост в % | % к изменению общей величины активов | |

| Нематериальные активы | 54 | 37 | - | 400 | 0,03 | 0,02 | - | 0,2 | +346 | +640 | +3,1 |

| Основные средства | 155128 | 159891 | 172391 | 171545 | 93,47 | 93,9 | 94 | 96,9 | +16417 | +10,5 | +147,4 |

| Незавершенное строительство | 10025 | 9062 | 9586 | 4469 | 6 | 5,3 | 5,2 | 2,5 | -5556 | -55,4 | -49,9 |

| Долгосрочные финансовые вложения | 752 | 1229 | 1477 | 685 | 0,5 | 0,7 | 0,8 | 0,4 | -67 | -8,91 | +0,06 |

| ИТОГО внеоборотных активов | 165959 | 170219 | 183454 | 177099 | 100 | 100 | 100 | 100 | +11140 | +6,7 | +100 |

Как свидетельствуют данные таблицы 2.5, рост внеоборотных активов происходил за счет увеличения основных средств, и только лишь в 2007 г. они снизились на 846 тыс. руб. Но в общей сумме изменения именно они обеспечивали прирост, и по сравнению с 2004 годом они увеличились на 16417 тыс. руб. (10,5%). По данным формы №5 за 2007 г. на баланс поступило машин, оборудования, транспортных средств и инвентаря на сумму более 8500 тыс. руб., но выбытие за этот период превысило поступление, что сказалось на снижении общей суммы фондов.

Наибольшее уменьшение внеоборотных активов произошло по статье незавершенное строительство – на сумму 5556 тыс. руб., что по сравнению с 2004 г. снизилось более чем на 55%. Произошло это в отчетном году. Данная статья указывает на ведение предприятием каких-либо строительных работ, проводимых хозяйственным или подрядным способом, капитальные работы и затраты. В соответствии с ф. №11 раздел V, предприятие имело оборудование предназначенное к установке, а также объекты не завершенные строительством. В отчетном году были завершены работы по ним и часть объектов была введена в эксплуатацию.

Наличие долгосрочных финансовых вложений говорит об инвестиционной направленности предприятия, но повышательная тенденция просматривается лишь 3 года, а затем снижение вложений почти в 2,5 раза. Данные формы №5 и пояснительной записки указывают на отсутствие инвестиционной деятельности, т. к. вложения осуществлены в УК ЗАО «Терминал-ЮГ», предоставляющего таможенные услуги, а предприятие поставляет продукцию на экспорт; остальные вложения – акции предприятий-партнеров.

Структура внеоборотных активов за 4 года практически не изменилась:

q основная часть – основные средства 97% в 2007 г., против 93% в 2004 г.

q незавершенное строительство на предприятии составляет около 6%, и только за последний год уменьшилось до 2,5%.

q НМА и долгосрочные финансовые вложения составляют незначительную часть внеоборотных активов.

Значимость аналитической оценки основных средств объясняется тем, что этот вид актива представляет собой ядро материально-технической базы промышленного предприятия, основной материальный фактор, обусловливающий возможности генерирования прибыли. Для оценки используются следующие показатели:

· Доля активной части основных средств, показывает основные средства, непосредственно участвующие в производственном процессе. К ним относятся: машины, оборудование и транспортные средства.

· Коэффициент износа. Характеризует долю стоимости основных средств, списанную на затраты в предшествующих периодах. Рассчитывается по формуле:

![]() (2.1)

(2.1)

· Дополнением коэффициента износа до 100% (до 1) является коэффициент годности.

![]() (2.2)

(2.2)

Стоит учитывать условность показателей износа и годности, зависящих от ряда факторов. Аналитическое значение: при использовании метода равномерной амортизации значение Киз более 50% считается нежелательным.

· Коэффициент обновления показывает, какую часть основных средств на конец отчетного периода составляют новые основные средства.

![]() (2.3)

(2.3)

· Коэффициент выбытия показывает, часть основных средств, выбывших за период.

![]() (2.4)

(2.4)

Предприятие имеет производственные мощности, которые перешли на баланс предприятия в период приватизации. Но в рыночных условиях экономики на предприятии образовался избыток мощностей в силу снижения производства. Для того чтобы снизить постоянные расходы, часть основных фондов была переведена на консервацию. Периодически часть этого имущества выводится из консервации, и к 2007 г. она составляет 83000 тыс. руб.

На предприятии отмечается небольшая часть активных основных средств в общей их величине (см. табл. 2.6), но существует тенденция роста, которая за 4 года составила 7,6%, против 4% прироста по всем основным средствам. Также о положительной тенденции говорит и увеличение активной части в структуре основных средств с 17% в 2004 г. до 27,3% в 2007 г., т.е. более чем на 10%. Данные таблиц 2.6 и 2.7 говорят о сильной изношенности фондов.

Таблица 2.6. Характеристика основных средств в динамике

| Показатели |

Абсолютные показатели, тыс. руб. |

Прирост к 2004 г., % |

|||

| 2004 | 2005 | 2006 | 2007 | ||

| Основные средства по первоначальной стоимости | 350949 | 351886 | 362950 | 364918 | +4 |

|

В том числе: активная часть |

187603 | 188691 | 200036 | 201942 | +7,6 |

| Основные средства по остаточной стоимости | 155128 | 159891 | 172391 | 171546 | +10,6 |

|

В том числе: активная их часть |

26245 | 32298 | 47106 | 46876 | +178,6 |

| Доля активной части основных средств % | 16,9 | 20,2 | 27,3 | 27,3 | +10,4 |

| Коэффициент обновления, % | 1,17 | 2,3 | 4,9 | 2,4 |

|

| Коэффициент выбытия, % | 0,17 | 2,1 | 2,2 | 2,0 |

|

| Коэффициент износа, % | 56,2 | 54,9 | 52,8 | 53,3 |

|

| Коэффициент годности, % | 43,8 | 45,1 | 47,2 | 46,7 |

|

Наиболее изношенной является именно активная часть, где в «плачевном» состоянии находится оборудование (износ 80%), составляющее 25% всех производственных фондов (см. табл. 2.7) и являющееся главным производственным элементом. Большая часть производственных фондов – здания (70%) удельный вес которых имеет тенденцию к снижению; а за счет обновления оборудования, транспортных средств и инструментов их доля увеличивается. За рассматриваемый период улучшилось состояние инструментов и транспортных средств, но незначительно оборудование, в то время как ему должно отдаваться предпочтение; также произошло качественное снижение сооружений, износ которых к 2007 г. составил 53%. Происходит постоянное обновление основных фондов, характеризующееся ростом Кобн, а также их выбытие, с каждым годом протекающее все активнее, что является следствие устаревших и изношенных фондов. Но достигнутые темпы обновления низки и явно недостаточны, к тому же нестабильны.

Таблица 2.7. Структура основных средств и их изношенность

| Показатели | Структура, % |

Коэффициент износа, % |

||||||

| 2004 | 2005 | 2006 | 2007 | 2004 | 2005 | 2006 | 2007 | |

| Здания | 79,2 | 76,2 | 70 | 69,9 | 17,4 | 17,9 | 18,5 | 19,1 |

| Сооружения | 4,6 | 4,3 | 3,7 | 3,5 | 44,7 | 47,5 | 49,8 | 52,7 |

| Машины и оборудование | 15,7 | 18,9 | 24,8 | 24,6 | 87,1 | 84,1 | 78,5 | 78,9 |

| Транспортные средства | 0,3 | 0,4 | 1,2 | 1,6 | 59,1 | 48,6 | 13,5 | 18,7 |

|

Инструмент и др. виды |

0,2 | 0,2 | 0,24 | 0,3 | 91,8 | 87,8 | 85,2 | 48,2 |

Оценим произошедшие изменения оборотных активов (см. табл. 2.8).

По итогам на конец 2007 г. увеличение оборотных активов произошло на 77249 тыс. руб. или на 60% к 2004 г. Прирост по ним снижается с каждым годом. В составе оборотных активов произошли следующие изменения:

q положительная динамика увеличения денежных средств как наиболее ликвидных средств предприятия – за 4 года на 10473 тыс. руб. (в 5 раз);

q сумма запасов увеличилась на 81500 тыс. руб. (в 4 раза), причем в отчетном году увеличение произошло почти на 50%. Для оценки необходимо рассмотреть состав запасов;

q не наблюдается определенной тенденции в отношении дебиторской задолженности. Она уменьшилась за 4 года на 11500 тыс. руб., в 2005 г. прирост составил 24%, а в 2007 г. она резко снижается на 26%;

q краткосрочные инвестиции присутствовали лишь в 2004 г., что говорит о не использовании руководством возможности вложения временно свободных денежных средств в краткосрочные финансовые инструменты.

Таблица 2.8. Анализ структуры и динамики оборотных активов

| Показатели | Абсолютные величины, тыс. руб. | Удельный вес в общей величине ОА, % |

Изменения отчетного года к 2004 г. |

||||||||

| 2004 | 2005 | 2006 | 2007 | 2004 | 2005 | 2006 | 2007 | в тыс. руб. | прирост в % | % к изменению величины активов | |

| Запасы | 26167 | 34414 | 57470 | 107641 | 20,3 | 21,5 | 30,7 | 52,3 | +81474 | +311,4 | +105,5 |

| НДС по приобретенным ценностям | 24 | 1 180 | 468 | 630 | 0,02 | 0,7 | 0,3 | 0,3 | +606 | +2525 | +0,8 |

| Краткосрочная дебиторская задолженность | 96247 | 121310 | 114361 | 84676 | 74,7 | 75,8 | 61,1 | 41,1 | -11571 | -12 | -15 |

| Краткосрочные финансовые вложения | 4 | - | - | - | 0 | - | - | - | -4 | -100 | -0,01 |

| Денежные средства | 2591 | 2640 | 14659 | 13064 | 2 | 1,7 | 7,8 | 6,3 | +10473 | +404,2 | +13,6 |

| Прочие оборотные активы | 3729 | 455 | 162 | - | 2,9 | 0,3 | 0,1 | - | -3729 | -100 | -4,8 |

| ИТОГО оборотных активов | 128762 | 159999 | 187120 | 206011 | 100 | 100 | 100 | 100 | +77249 | +60 | +100 |

Наблюдается прогрессивный рост по всем статьям запасов (см. табл. 2.9)

q наибольший и наиболее стабильный прирост произошел по незавершенному производству (41% всего прироста запасов);

q почти в 10 раз увеличились производственные запасы, что явно имеет негативный характер ввиду снижения прироста объемов реализации;

q готовая продукция на складе растет высокими темпами, с 2005 г. почти 200% в год. Это может свидетельствовать о проблемах со сбытом.

Для исследования динамики запасов во взаимосвязи с изменением объема производства, масштабов потребления отдельных их видов рассчитывают показатели оборачиваемости:

1. Коэффициент оборачиваемости, показывающий число оборотов анализируемых средств за отчётный период, и равный отношению выручки от реализации к средней стоимости ресурса.

2. Время оборота показывает среднюю продолжительность одного оборота в днях, и определяется отношением средней стоимости ресурса к выручке от реализации, умноженным на число дней в анализируемом периоде.

Таблица 2.9. Анализ структуры и динамики запасов

| Показатели | Абсолютные величины, тыс. руб. | Удельный вес в общей величине запасов, % |

Изменения отчетного года к 2004 г. |

|||||||||||||

| 2004 | 2005 | 2006 | 2007 | 2004 | 2005 | 2006 | 2007 | в тыс. руб. | прирост в % | % к изменению общей величины активов | ||||||

|

Сырье, материалы и др. аналогичные ценности |

2656 | 4207 | 10596 | 25600 | 10,2 | 12,2 | 18,4 | 23,8 | +22944 | +863,9 | +28,2 | |||||

| Затраты в незавершенном производстве | 18914 | 23769 | 32248 | 52678 | 72,3 | 69,1 | 56,1 | 48,9 | +33764 | +178,5 | +41,4 | |||||

| Готовая продукция и товары | 4548 | 6195 | 14147 | 27848 | 17,4 | 18 | 24,6 | 25,9 | +23300 | +512,3 | +28,6 | |||||

| Расходы будущих периодов | 49 | 243 | 479 | 1515 | 0,2 | 0,7 | 0,8 | 1,4 | +1466 | +2991,8 | +1,8 | |||||

| ИТОГО запасов | 26167 | 34414 | 57470 | 107641 | 100 | 100 | 100 | 100 | +81474 | +311,4 | +100 | |||||

| Показатели | Прирост к предыдущему году, % |

|

||||||||||||||

| 2004 | 2005 | 2006 | 2007 |

|

||||||||||||

| Сырье, материалы и другие ценности | - | 58,4 | 151,9 | 142 |

|

|||||||||||

| Затраты в незавершенном производстве | - | 25,6 | 35,7 | 63,4 |

|

|||||||||||

| Готовая продукция и товары для перепродажи | - | 36,2 | 128 | 97 |

|

|||||||||||

Для выявления причин изменения общей оборачиваемости оборотных активов, следует проанализировать изменения по видам оборотных средств [20]. При оценке видов запасов будет учитываться оборот по расходу: по ТМЦ – их расход на производство (ф. №5-З); по НЗП – выпуск продукции по фактической себестоимости (ф. №5-З); по готовой продукции – производственная себестоимость реализованной продукции (ф. №2).

Из таблицы 2.10 видно, что общая оборачиваемость активов повысилась, но это произошло за счет улучшения использования основных средств и ухудшения по оборотным активам. В оборотных активах два основных вида: дебиторская задолженность и запасы. Повышение оборачиваемости по дебиторской задолженности говорит об улучшении поступления денег от покупателей.

Таблица 2.10. Показатели использования ресурсов предприятия

| Показатели | 2005 | 2006 | 2007 |

| Коэффициент оборачиваемости активов (капиталоотдача) | 0,57 | 0,63 | 0,62 |

| Коэффициент оборачиваемости основных средств | 1,12 | 1,33 | 1,36 |

| Коэффициент оборачиваемости оборотных активов | 1,22 | 1,27 | 1,19 |

| Коэффициент оборачиваемости дебиторской задолженности | 1,62 | 1,87 | 2,35 |

| Коэффициент оборачиваемости запасов | 5,83 | 4,79 | 2,83 |

| Период хранения ТМЦ, дни | 49,4 | 63,6 | 136 |

| Длительность процесса производства, дни | 107,3 | 78,1 | 76,2 |

| Длительность хранения готовой продукции на складе, дни | 20,6 | 31,7 | 69 |

Проблема предприятия состоит в нерациональной хозяйственной стратегии: оптимальной величиной оборачиваемости запасов для производственных предприятий считается 4–8 оборотов в год, но на нашем предприятии она снизилась более чем в 2 раза и в отчетном году составляет 2,8 оборота. Анализ во видам оборотных активов выявил увеличившийся почти в 3 раза запас ТМЦ, который с учетом роста производства говорит о сверхнормативных их запасах. Время хранения готовой продукции на складах с момента поступления из производства до отгрузки покупателю увеличилось более чем в 3 раза. Это говорит о нерациональном увеличении ТМЦ и готовой продукции, которое приводит к залеживанию запасов на складах, затруднениях со сбытом продукции, и, как следствие, отвлечение средств из оборота, увеличение постоянных расходов, рост себестоимости и снижение прибыли. Позитивно уменьшение по незавершенному производству, что говорит о снижении продолжительности нахождения средств в производстве.

Снижение оборачиваемости активов проявилось в дополнительной потребности в средствах, для расчета которой используем формулу:

![]() (2.5)

(2.5)

Таким образом, по формуле (2.5) дополнительно было вовлечено в оборот средств на сумму 12327 тыс. руб., что стало одним из факторов увеличения кредиторской задолженности.

Важной составляющей запасов является дебиторская задолженность. На предприятии имеется только краткосрочная задолженность, которая представлена долгом по оплате продукции. Скачкообразное увеличение задолженности на 24% в 2004 г. было «исправлено» в течение следующих двух лет. Подобная динамика оценивается положительно, но необходимо отметить крайне плохой состав задолженности, т. к. в ее составе подавляющая доля (87%) просроченной, а почти 88% задолженности, просроченная больше 3-х месяцев.

Отмечается улучшение погашения задолженности по показателям оборачиваемости (см. табл. 2.10), но погашение просроченной задолженности упало с 63% до 23%, а просроченной более 3-х месяцев с 61% до 15%. Т.е. просроченная задолженность увеличивается, а ее погашение снижается.

Ободряющим моментом служит то, что возникновение просроченной задолженности снижалось в течение рассматриваемого периода и в 2007 г. ее прирост отсутствует полностью. Т.е. за предприятием «висит» просроченная задолженность полученная ранее, но ввиду контроля снизился процесс задержки оплаты. Поэтому высокая доля просроченной задолженности в 87% объясняется снижением дебиторской задолженности по общей величине. Отмеченное улучшение в 2007 г. явилось следствием погашения большего количества задолженности по сравнению с возникновением, к тому же возникшая задолженность не увеличилась на просроченную.

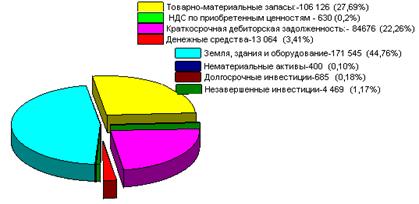

Подведем итог состава актива на 2007 г. (см. рис. 2.2):

q большая часть активов представлена основными средствами (44,8%), изношенность которых более половины;

q отметим долю ТМЦ (27,7%). Рост оборотных активов, наблюдавшийся в рассматриваемый период, связан в большей степени именно с ними. Увеличение их связано нерациональным использованием средств, вследствие увеличения запасов и залеживания готовой продукции на складе;

q наметилось положительное снижение дебиторской задолженности (22,3%) качество которой очень плохое из-за подавляющей доли просроченной задолженности (87%);

q денежные средства, существенно увеличившиеся и составляющие теперь 3,4% от общей суммы активов.

Рис. 2.2 Активы: 2007 год (тыс. руб.)

Анализ пассива баланса

Формирование имущества предприятия осуществляться как за счет собственных, так и за счет заемных средств, которые отображаются в пассиве баланса. Предварительно необходимо рассчитать реальный собственный капитал. Для чего итог раздела III «Капитал и резервы» увеличим на суммы по статье «Доходы будущих периодов» и «Резервы предстоящих расходов», т. к. эти строки показывают задолженность организации как бы самой себе. На представленном предприятии корректировка не потребуется.

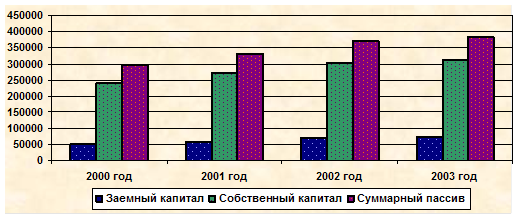

Из таблицы 2.11 видно, что изменения валюты баланса за анализируемый период на 88389 тыс. руб., на движении пассивов отразилось увеличением источников средств и по собственному, и по заемному капиталу. Большое изменение произошло по собственному капиталу – 78% от общего изменения пассивов.

Таблица 2.11. Анализ состава и структуры пассива баланса

| Показатели | Абсолютные величины, тыс. руб. | Удельный вес в общей величине пассивов, % | Изменения отчетного года к 2004 г. | ||||||||||||

| 2004 | 2005 | 2006 | 2007 | 2004 | 2005 | 2006 | 2007 | в тыс. руб. | прирост % | % к изменению пассивов | |||||

| 1. Собственный капитал | 241277 | 272390 | 300559 | 310364 | 81,9 | 82,5 | 81,1 | 81 | +69087 | +28,6 | +78,2 | ||||

| 2. Заемный капитал | 53444 | 57828 | 70015 | 72746 | 18,1 | 17,5 | 18,9 | 19 | +19302 | +36,1 | +21,8 | ||||

| ИТОГО ПАССИВОВ | 294721 | 330218 | 370574 | 383110 | 100 | 100 | 100 | 100 | +88389 | +30 | +100 | ||||

| Соотношение заемных и собственных средств | 0,22 | 0,21 | 0,23 | 0,23 | - | - | - | - | +0,01 | - | - | ||||

| Показатели | Прирост к предыдущему году, % |

|

|||||||||||||

| 2004 | 2005 | 2006 | 2007 |

|

|||||||||||

| 1. Собственный капитал | - | 12,9 | 10,3 | 3,3 |

|

||||||||||

| 2. Заемный капитал | - | 8,2 | 21,1 | 3,9 |

|

||||||||||

| ИТОГО ПАССИВОВ | - | 12 | 12,2 | 3,4 |

|

||||||||||

Рис. 2.3 Структура пассива баланса

Все данные по изменениям представлены в настоящей работе. Соотношение источников средств практически не изменилось (+0,01), поэтому структура пассивов сохранилась: существенное преобладание собственного капитала – 81%, заемный – 19%. В динамике пассивов наблюдается снижение темпов прироста, и лишь в 2006 г. резкое увеличение заемных средств на 21% – это было связано с заключением кредитного договора на сумму 7500 тыс. руб.

Составляющие, повлиявшие на изменение собственного капитала:

q добавочный капитал увеличился на 55 тыс. руб.;

q в 2005 г. был создан резервный капитал в соответствии с требованиями законодательства на сумму 20 тыс. руб.;

q на предприятии имеется фонд социальной сферы, ввиду наличия основных фондов, оказывающих услуги, а именно объектов общественного питания, здравоохранения и физкультуры.

q в 2006 г. предприятие получило субсидии из бюджета на 400 тыс. руб. В соответствии с формой №3 ежегодно предприятие получает из бюджета средства на мобилизационные мощности и на участников ЧАЭС.

q практически единственным источником прироста собственного капитала являлась прибыль получаемая предприятием (99,9% прироста). Нераспределенная прибыль прошлых лет увеличилась на 69000 тыс. руб. или на 121%. Необходимо отметить, что прибыль предприятия из года в год уменьшается

В структуре собственного капитала к 2007 г. произошли изменения, касающиеся долей добавочного капитала и нераспределенной прибыли: доля добавочного капитала с 73,5% уменьшилась до 57,2%, в то время как нераспределенная прибыль увеличила свои позиции с 23,6% до 40,6%. Произошло это из-за прироста прибыли и не изменения других статей пассива.

Заемный капитал за рассматриваемый период изменился на 36% и составил 72746 тыс. руб. Долгосрочных обязательств предприятие не имеет. Заемный капитал состоит преимущественно из кредиторской задолженности – 98% на 2007 г. Кредиты предприятие не использует (кроме 2006 г.).

На увеличение заемного капитала повлияли следующие изменения:

q в основном за счет роста кредиторской задолженности (прирост на 40%);

q в 2006 г. был заключен кредитный договор на сумму 7500 тыс. руб. под 10% годовых, но к 2007 г. уже погашен;

q расчеты по дивидендам уменьшились в 2 раза по сравнению с 2004 г.;

Для анализа основного элемента заемного капитала воспользуемся данными ф. №1, ф. №5, пояснительной записки. Расчетные показатели представлены в таблицах в работе. В соответствии с ними происходит ежегодный прирост кредиторской задолженности. Рассмотрим составляющие:

q задолженность поставщикам с каждым годом уменьшается, так что ее сумма за 4 года уменьшилась на 43,5%;

q негативная тенденция роста «срочной» задолженности, т.е. задолженность перед персоналом и по налогам. Причем задолженность перед бюджетом выросла за 4 года в 7 раза;

q положительным является стабильный рост полученных авансов.

Структура кредиторской задолженности существенно изменилась, но не в лучшую сторону: если в 2004 г. основными элементами были задолженность поставщикам (73,5%) и авансы (21%), то в результате происходящих изменений к 2007 г. большую часть составляют полученные авансы (46%), задолженность поставщикам (30%), «срочная» задолженность (24%).

Качество кредиторской задолженности улучшается: к 2007 г. просроченная задолженность составляет 27% от общей суммы задолженности и, хотя доля просроченной задолженности увеличилась, зато задолженность просроченная более 3-х месяцев, составлявшая ранее 79%, была погашена в полном объеме. Вся просроченная задолженность относится к долгу поставщикам. Отмечается общее снижение погашения обязательств с 77% до 52%, что характеризует и ее оборачиваемость (см. табл. 2.12)

Положительным моментом является увеличение полученных авансов, но рост «срочной» задолженности негативный элемент, свидетельствующий об ухудшении платежеспособности предприятия. В свою очередь задолженность перед бюджетом может вызвать убытки, связанные с выплатой штрафов. Снижение задолженности поставщикам говорит о том, что предприятие улучшает свою репутацию, как платежеспособного предприятия, но насколько это необходимо в сложившейся ситуации превышения дебиторской задолженности и излишков запасов на складах. Ведь задолженность поставщикам может быть дешевым источником финансирования этих активов.

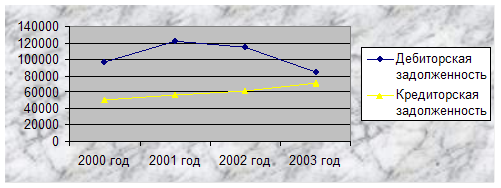

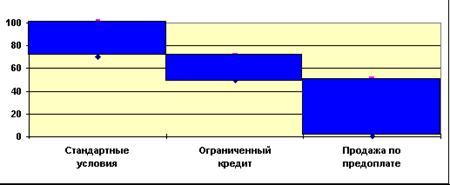

Кредиторская задолженность одновременно является источником покрытия дебиторской задолженности, поэтому сравним их (см. табл. 2.12 и рис. 2.4).

Таблица 2.12. Соотношение дебиторской и кредиторской задолженностей

| Показатели | Абсолютные показатели, тыс. руб. | |||

| 2004 | 2005 | 2006 | 2007 | |

| Дебиторская задолженность | 96247 | 121310 | 114361 | 84676 |

| Кредиторская задолженность | 50739 | 57025 | 61220 | 71336 |

| Соотношение дебиторской и кредиторской задолженности, раз | 1,9 | 2,13 | 1,87 | 1,19 |

| Коэффициент оборачиваемости дебиторской задолженности | - | 1,62 | 1,87 | 2,35 |

| Коэффициент оборачиваемости кредиторской задолженности | - | 3,28 | 3,72 | 3,52 |

Рис. 2.4 Дебиторская и кредиторская задолженность

Худшая ситуация наблюдалась в 2005 г., когда дебиторская задолженность превышала кредиторскую в более чем в 2 раза. Хорошо видна на графике положительная динамика, характеризующаяся снижением дебиторской и повышением кредиторской задолженности. Признаком удовлетворительной структуры баланса является состояние относительного равновесия между объемами кредиторской и дебиторской задолженности. Но в отчетном году дебиторская задолженность больше, что создает угрозу финансовой устойчивости и делает необходимым привлечение дополнительных средств.

Привлечение коммерческого кредита предоставляемого поставщиками, должно быть выгоднее условий, на которых само предприятие предоставляет кредит покупателям. По показателям оборачиваемости, это не выполняется.

Итог по составу и динамике пассива баланса на 2007 г. (рис. 2.5):

q большая часть пассива состоит из собственных средств (81%), что характеризует финансовую устойчивость предприятия;

q среди собственного капитала преобладает добавочный капитал;

q большая доля в пассивах относится к нераспределенной прибыли, за счет которой и происходит ежегодное увеличение средств предприятия. Но прирост ее снижается;

q заемный капитал на 98% представлен кредиторской задолженностью. Положительные изменения наблюдаются в приросте полученных авансов, но на снижение платежеспособности указывает рост «срочной» задолженности. Неоправданно снижение использования такого источника финансирования как задолженность поставщикам. Основные причины неплатежей: неоправданная дебиторская задолженность и отвлечение средств в излишние материальные запасы.

Рис. 2.5 Пассивы: 2007 год (тыс. руб.)

2.3 Оценка и анализ финансовой устойчивости и платежеспособности

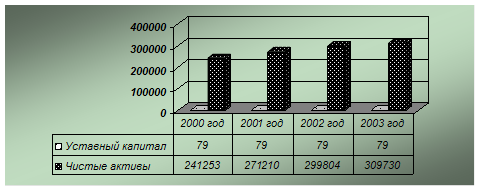

Чистые активы

В соответствии с законом РФ «Об акционерных обществах» ст. 35 для оценки финансовой устойчивости АО решающую роль приобретает показатель чистых активов. Чистые активы – это один из немногих финансовых показателей, фигурирующих в федеральных законах и закрепленных в ГК РФ. Стоимость чистых активов определяется приказом Минфина России и ФКЦБ от 5.08.96 г. №71/149 «О порядке оценки стоимости чистых активов АО».

В техническом отношении это достаточно простой расчет: из активов, принимаемых в расчет, вычитаются пассивы, принимаемые в расчет. Активы определяются как сумма итогов разделов баланса I и II за вычетом задолженности учредителей по взносам в уставный капитал, балансовой стоимости собственных акций выкупленных у акционеров, НДС и оценочных резервов по сомнительным долгам и под обесценение ценных бумаг. Обязательства – сумма итогов разделов IV и V, суммы по статье «Целевые финансирование и поступления» из раздела III, за вычетом доходов будущих периодов.

Пункт 4 ст. 99 «Уставный капитал акционерного общества» ГК РФ указывается, что, если по окончании второго и каждого последующего финансового года стоимость чистых активов общества окажется меньше уставного капитала, общество обязано объявить и зарегистрировать в установленном порядке уменьшение своего уставного капитала. Если стоимость указанных активов общества становится меньше определенного законом минимального размера уставного капитала, общество подлежит ликвидации. Более детально, это представлено в ст. 35 «Фонды и чистые активы общества» ФЗ РФ «Об акционерных обществах». Решающее значение имеют чистые активы при определении дивидендных выплат: в соответствии со ст. 102 ГК РФ и ст. 43 ФЗ «Об акционерных обществах» акционерное общество не вправе объявлять и выплачивать дивиденды, если стоимость чистых активов меньше уставного и резервного капитала или станет меньше в результате выплаты дивидендов.

Рис. 2.6 Величина чистых активов

В соответствие с рис. 2.6., чистые активы предприятия довольно существенно превышают величину уставного капитала. Рост величины чистых активов в динамике расценивается благоприятно.

Финансовая устойчивость

В рыночных условиях, когда деятельность предприятия и его развитие осуществляется за счёт самофинансирования, а при недостаточности собственных средств – за счёт заёмных, важной аналитической характеристикой является финансовая устойчивость предприятия. Финансовая устойчивость – это стабильность финансового положения предприятия, обеспечиваемая достаточной долей собственного капитала в составе источников финансирования. Достаточная доля собственного капитала означает, что заемные источники финансирования используются предприятием лишь в тех пределах, в которых оно может обеспечить их полный и своевременный возврат.

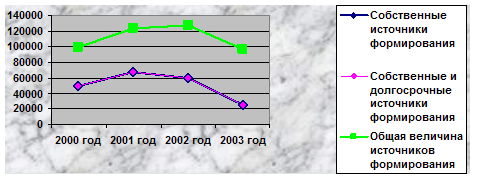

В качестве абсолютных показателей используют показатели, характеризующие степень обеспеченности запасов и затрат источниками финансирования.

Собственные оборотные средства показывает уровень обеспеченности оборотных активов собственными средствами. Рассчитываются как разница между капиталом и резервами и внеоборотными активами:

СОС = СК – ВА (2.6)

Наличие собственных и долгосрочных заемных источников формирования запасов и затрат (СД) определяется:

СД = СОС + ДО (2.7)

Общая величина основных источников формирования запасов, определяется путем увеличения СД на сумму краткосрочных обязательств:

ОИ = СД + КО (2.8)

Затем определяется излишек или недостаток средств по каждой величине, и на основании трех полученных показателей определяется тип устойчивости:

1. Абсолютная устойчивость. Представляет собой крайний тип финансовой устойчиво с ти и отвечает условиям: ∆ СОС ³0; ∆ СД ³0; ∆ ОИ ³ 0;

2. Нормальная у стойчивость, которая гарантирует платежеспособность: ∆ СОС <0; ∆ СД ³0; ∆ ОИ ³ 0;

3. Неустойчивое финансовое состояние , сопряженное с нарушением платежеспособности, но при котором сохраняется возможность восстановления равновесия: ∆ СОС <0; ∆ СД <0; ∆ ОИ ³ 0;

4. Кризисное финансовое состояние, при котором предприятие на грани банкротства, ∆ СОС <0; ∆ СД <0; ∆ ОИ <0.

Таблица 2.13. Абсолютные показатели оценки финансовой устойчивости (тыс. руб.)

| Показатель |

Абсолютная величина на конец года |

|||

| 2004 | 2005 | 2006 | 2007 | |

| Собственные оборотные средства (по ф. 2.6) | 75318 | 102171 | 117105 | 133265 |

| Собственные и долгосрочные источники (по ф. 2.7) | 75318 | 102171 | 117105 | 133265 |

| Общая величина основных источников (по ф. 2.8) | 126057 | 159196 | 185825 | 204601 |

| Величина запасов и затрат (З)* | 26191 | 35594 | 57938 | 108271 |

| Обеспеченность запасов источниками формирования: | ||||

| ∆ СОС = СОС – З | +49127 | +66577 | +59167 | +24994 |

| ∆ СД = СД – З | +49127 | +66577 | +59167 | +24994 |

| ∆ ОИ = ОИ – З | +99866 | +123602 | +127887 | +96330 |

| Тип финансовой устойчивости | абсолютная | абсолютная | абсолютная | абсолютная |

Данные таблицы 2.13 говорят об абсолютной финансовой устойчивости. По рис. 2.7 видно, что с 2005 г. происходит снижение по СОС, на что влияет ежегодный прирост запасов и увеличение заемного капитала в виде кредиторской задолженности. Что касается общей величины источников, в 2005 г. они были «поддержаны» взятым кредитом, но как только он был возвращен в 2006 г. – они повторили динамику СОС. Выводом здесь служит то, что предприятие «твердо стоит на ногах» за счет собственных средств, а в общих источниках формирования «прослойкой» служит лишь кредиторская задолженность, которая зависит от условий кредиторов, и не является стабильных источником.

Абсолютный тип устойчивости встречается редко и не стоит его рассматривать как идеальный. Это говорит о том, что руководство предприятием не умеет или не желает привлекать внешние источники финансирования.

Рис. 2.7 Источники формирования запасов и затрат

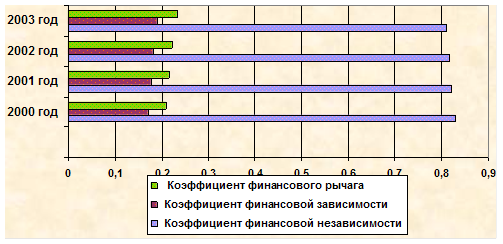

Относительные показатели устойчивости, которые характеризуют стабильность финансового состояния предприятия, его финансовую устойчивость можно объединить в следующие группы (см. табл. 2.14):

Таблица 2.14. Оценка финансовой устойчивости предприятия

| Показатель | 2004 | 2005 | 2006 | 2007 |

Формула для расчета. Интерпретация |

| Показатели структуры капитала. | |||||

| Коэффициент финансовой независимости (автономии) | 0,83 | 0,83 | 0,81 | 0,81 |

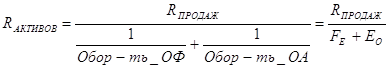

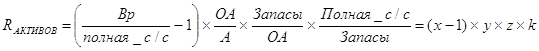

Кавт = СК/А Доля собственных средств в общем объеме активов. |