Реферат: Биноминальная модель оценки стоимости (премии) опционов

Биноминальная модель оценки стоимости (премии) опционов

Сущность и основные виды опционных контрактов

Опционный контракт — это договор, в соответствии с которым одна из его сторон, называемая владельцем (или покупателем), получает право купить (продать) какой-либо актив по установленной цене (цене исполнения) до определенной в будущем даты или на эту дату у другой его стороны, называемой подписчиком (или продавцом), или право отказаться от исполнения сделки с уплатой за эти права подписчику некоторой суммы денег, называемой премией.

Опционный контракт часто для краткости называют просто опционом, что не совсем точно, ибо понятие опциона шире, чем опционного контракта. Но в данном случае эти термины будем употреблять как синонимы. Владелец опциона еще называется его держателем. Можно употреблять и термин «покупатель опциона», но при этом помнить, что покупатель опциона может занимать в опционе позицию как покупателя, так и продавца. Подписчик опциона может называться выписывателем, или продавцом, опциона. Однако последний термин не означает, что он всегда занимает позицию продавца в опционе.

Опцион, который дает право купить актив, называется опционом на покупку или опционом колл, или просто коллом.

Опцион, который дает право продать актив, называется опционом на продажу или опционом пут, или просто путом.

Актив, который лежит в основе опциона, всегда имеет две цены: текущую рыночную цену, или цену спот, и цену исполнения, зафиксированную в опционе, по которой последний может быть исполнен. Ценой самого опциона является его премия, а не цена актива, лежащего в основе опциона.

Опцион имеет срок действия, который ограничен датой экспирации, т.е. датой окончания срока действия. В зависимости от даты исполнения опциона он может быть либо американским опционом, либо европейским опционом. Американский опцион может быть исполнен в любой момент времени, включая дату экспирации. Европейский опцион может быть исполнен только на дату экспирации, т.е для него даты исполнения и экспирации совпадают, а для американского опциона эти даты могут не совпадать.

Опционы делятся на биржевые и небиржевые. Биржевые опционные контракты заключаются только на биржах и по механизму своего действия они почти полностью аналогичны фьючерсным контрактам.

Биржевые опционы полностью стандартизированы, они могут закрываться обратной сделкой, они имеют маржевый механизм гарантирования их исполнения (только в случае опциона маржу обычно уплачивает подписчик (продавец) опциона). Биржевые опционы, как и фьючерсные контракты, имеют в основном краткосрочный характер, т е. сроки их действия очень редко превышают один год, а самым распространенным сроком их действия является трехмесячный период.

Биржевые опционы заключаются на те же активы, что и фьючерсные контракты: на товары, валюту, процентные ставки, индексы. Кроме того, имеются биржевые опционы на фьючерсные контракты.

Небиржевые опционы по механизму своего обращения аналогичны ликвидным форвардным контрактам, т.е. их рынок формируется банками-дилерами (маркет-мейкерами), которые, как правило, являются стороной каждого небиржевого опциона, т.е. по сути они выполняют роль расчетной (клиринговой) палаты в обеспечении небиржевой торговли с тем лишь отличием, что гарантии от риска — это дело только банка и клиента, а не всего рынка контрактов, как в случае биржевой торговли.

Небиржевые опционы делятся на краткосрочные (срок действия до одного года) и долгосрочные. К краткосрочным небиржевым опционам относятся опционы на долгосрочные опционы (например, кэпционы) и опционы на другие небиржевые срочные контракты, например опционы на свопы, или свопопционы.

Долгосрочные опционы делятся на однопериодные и многопериодные. Однопериодные опционы — это опционы, момент расчета (или отказа от расчета) либо исполнения по которым совпадает с окончанием срока их действия. Многопериодные опционы — это опционы, в течение срока действия которых существует несколько дат расчета (исполнения) опциона.

По сути однопериодными являются и все краткосрочные опционы, хотя теоретически нельзя, например, исключать возможности существования трех- или шестимесячного опциона с расчетами на ежемесячной основе, что превращает такой краткосрочный опцион в многопериодный.

Долгосрочные многопериодные опционы, в основе которых лежит опцион колл, называются «кэпы», а те, в основе которых лежит опцион пут, называются «флоры» Комбинации кэпов и флоров называются «коллары».

Упрощенная версия модели определения премии опционов

Премия представляет собой цену опциона, уплачиваемую изначально. Цены опционов котируются с учетом цен соответствующих акций, а сами опционы продаются и покупаются в виде контрактов, каждый из которых рассчитан на покупку или продажу 1000 акций.

Оценка опционов является чрезвычайно сложной проблемой, для решения которой разработано много математических методов, а также специальных компьютерных программ. Однако можно провести оценку опционов, используя простой (в чем-то даже нереалистичный) пример. Существует возможность воспроизведения дохода от покупки акции за счет приобретения опциона колл, продажи опциона пут и размещения остатка средств на депозите по ставке, свободной от воздействия риска, на период существования опциона. Именно такой подход и обеспечит метод оценки опционов.

Упрощённая версия модели определения премии опционов на примере опционов колл Riskitt plc: в апреле акция Riskitt plc стоит 100 п.

Трехмесячный опцион на ее акции с датой истечения в июле имеет цену исполнения 125 п. При текущей цене акции, меньшей цены исполнения, представляется очевидным, что для придания опциону положительной стоимости цена акции в следующем квартале должна увеличиться по крайней мере на 25 п. Предположим, что к дате истечения вероятности того, что цена акции вырастет до 200 п. или упадет до 50 п., одинаковы, и что других вариантов изменения цены не существует. Предположим также, что вы можете брать ссуду под 12% годовых, т. е. под 3% в квартал.

Каким же будет доход от опциона колл на акцию Riskitt?

| Цена акции | 200 п. | 50 п. |

| Минус цена исполнения | (125 п.) | (125 п.) |

| Доход | 75 п. | — |

Заработок: 75 п., если цена акции возрастет, и ничего, если она упадет ниже цены исполнения. Чтобы узнать, насколько следует стремиться к покупке такого опциона, нужно воспроизвести процесс инвестирования в опцион колл посредством сочетания операций покупки акций Riskitt и получения заемных средств. Предположим, что мы покупаем 200 опционов. Доход по ним в июле окажется нулевым, если цена акции упадет до 50 п., и £150 (т. е. 200 × 75 п.), если цена акции вырастет до 200 п. Эти результаты показаны в табл. 1. Следует обратить внимание на то, что поток денежных средств, который мы пытаемся определить, соответствует апрельской премии, помеченной в таблице знаком вопроса.

| Таблица 1. Оценка опциона колл для акций Riskitt plc | |||

| Стратегия | Поток денежных средств в апреле | Доход в июле при цене акции: | |

| 200 п. | 50 п. | ||

| £ | £ | £ | |

| 1. Покупка 200 опционов колл | ? | +150 | — |

| 2. Покупка 100 акций | –100 | +200 | +50 |

| Заимствование | +48,54 | –50 | –50 |

| 51,46 | +150 | — | |

| Цена опциона колл = £51,46/200 опционов = 25,73 п., или приблизительно 26 п. |

Чтобы воспроизвести потоки средств, обеспечиваемые опционом колл, вы должны использовать вторую стратегию из табл. 3, а именно купить 100 акций и заимствовать достаточное количество наличности, чтобы создать потоки денежных средств, идентичные тем, которые возникают в июле при использовании стратегии покупки опциона колл. Это означает, что вам необходимо заимствовать £50. Теперь чистые потоки денежных средств, обеспечиваемые этими стратегиями в июле, будут одинаковыми при любой цене акции. Однако возврат ссуды в £50, который необходимо провести в июле, будет включать в себя и процентные платежи за ее использование (3%). Следовательно, сумма, заимствованная в апреле, будет соответствовать приведенной стоимости £50, т. е. £50/1,03 = £48,54. Вычитание этого значения из цены, уплаченной за акции, даст нам результат в £51,46, который должен соответствовать апрельской плате за 200 опционов. Таким образом, цена одного опциона колл соответствует приблизительно 26 п.

Сущность концепции формирования портфеля без риска

Существует ряд подходов к определению оптимальных портфелей ценных бумаг. Большой вклад в решение этой проблемы внесли Джеймс Тобин и Уильям Шарп. Они развили подход Марковица в ситуации, когда в экономике существует безрисковый актив с некоторой доходностью. Под безрисковым активом понимается актив, доходность от которого является определенной. И поскольку неопределенность конечной стоимости безрискового актива отсутствует, то, соответственно, стандартное отклонение для безрискового актива равно нулю. Если безрисковый актив имеет заранее известную доходность, то некие ценные бумаги, входящие в актив, должны обеспечивать инвестору фиксированный доход. В этой связи вряд ли корпоративные ценные бумаги могут принести инвестору фиксированный доход.

Инвестирование в безрисковый актив иногда называют безрисковым кредитованием. Дж. Тобин показал, что если р = (р i,...р п) — некоторый портфель (р i — для i -го актива в портфеле), а f — безрисковый актив, то все портфели вида:

![]()

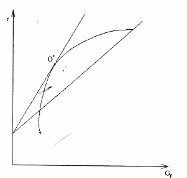

Среди всех таких прямых нужно выбрать самую крутую (более крутая дает большую доходность при заданном риске р), т.е. ту, которая проходит через точку (0, r р) и точку касания 0* к эффективной границе (рис.1).

Рисунок 1. Рыночная прямая.

Это новая эффективная граница, полученная с учетом безрискового актива. Ее называют рыночной линией (CML, Capital Market Line), а точку называют рыночным портфелем (market portfolio). Смысл термина указал Уильям Шарп, который показал, что портфель можно вычислить на основе условия равенства спроса и предложения финансовых активов, рассматривая рынок в полном объеме как совокупность всех инвесторов и всех ценных бумаг (активов). В этом случае доля акций типа i в портфеле 0* просто равна доле всех акций типа i на рынке. Поэтому О* и называют рыночным портфелем. Алгоритм Марковица-Тобина дает решение задачи составления оптимального портфеля. Но в ситуации, когда нужно исследовать очень большое количество акций, он нереализуем из-за сложности вычислений (нужно обращать матрицу огромного размера). Эдвин Элтон, Мартин Грубер и Манфред Падберг предложили простой и изящный алгоритм вычисления портфеля 0* в предположении, что набор рассматриваемых активов можно описать моделью с одним индексом. В моделях с одним индексом рассматривается рыночный индекс I, характеризующий поведение фондового рынка в целом. На Западе очень популярен индекс Доу-Джонса, на нашем фондовом рынке — индекс РТС. Для рассматриваемого (базового) индекса I вводится естественное понятие доходности

![]()

где PV 0 — значение индекса в начале исследуемого периода; С I — значение индекса в конце рассматриваемого периода. Доходность r i ведет себя как случайная величина с определенным средним r 1 и дисперсией ? r 2. Базовая доходность r 1 каким-то образом связана с доходностью финансовых активов r j, что измеряется ковариациями ? ij. В рамках модели с одним индексом предполагается, что доходности рассматриваемых активов представляются в виде

![]()

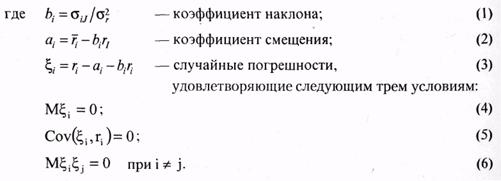

Следует подчеркнуть, что условия (4) и (5) — следствие выбора коэффициентов (1) и (2), а условие (6) — априорное допущение, которое нуждается в проверке в каждой конкретной рыночной ситуации. Алгоритмы Элтона-Грубера-Падберга и Марковица реализуют общий подход — при заданном у ровне ожидаемой доходности минимизировать риск. Стефан Росс в 1976 г. разработал другой подход к управлению портфелем. Его теория, известная как теория арбитражного ценообразования (APT, Arbitrage Pricing Theory), в некотором смысле менее сложна, чем рыночная теория Шарпа. В ее основе лежит предположение о том, что каждый инвестор стремится увеличить доходность своего портфеля, не увеличивая при этом возможный риск. Для достижения этой цели инвестор составляет арбитражный портфель. При формировании арбитражного портфеля используется модель с одним индексом. Арбитражным портфелем называют любой портфель А = (А 1, А 2,..., А n) с условиями:

Условие (7) означает, что для составления портфеля А не требуется дополнительных ресурсов. Условие (8) означает, что арбитражный портфель не чувствителен к базовому фактору. Условие (9) означает, что ожидается положительная доходность портфеля А. Арбитражный портфель формируется таким образом, чтобы его риск был существенно меньше риска текущего портфеля. Еще предпочтительнее, чтобы риск арбитражного портфеля был близок к нулю:

![]()

Допустим, что у нас есть старый (текущий) портфель и мы сформировали некоторый арбитражный портфель А с условиями (7-10). Тогда мы строим новый текущий портфель:

![]()

с компонентами

![]()

Ожидаемая доходность этого портфеля равна:

![]()

В силу свойства (9) она выше ожидаемой доходности старого портфеля р.

Риск нового портфеля остался на прежнем уровне:

![]()

Последнее значение следует из известного неравенства

![]()

Такова суть подхода к управлению портфелем на основе арбитражной теории ценообразования. Надо сказать, что получение безрисковой прибыли путем использования разных цен на ценные бумаги, что собственно и называется арбитражем, является широко распространенной инвестиционной тактикой. Инвесторы стремятся получить доходы при каждой возможности: продавая ценные бумаги по высокой цене и одновременно приобретая такие же ценные бумаги по относительно низкой цене. Для реализации арбитражного подхода как правило используется факторный анализ курса ценных бумаг. При этом делается предположение о том, что можно увеличить доходность своего портфеля без увеличения риска. Однако существует ряд систематических факторов, влияющих на риск и доходность ценной бумаги, что серьезным образом препятствует широкому применению модели APT на практике

Дерево распределения цены акций

Сущность процедуры последовательного дисконтирования с целью определения стоимости опциона в каждой точке пересечения ветвей дерева.

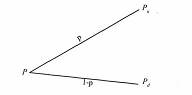

Анализируя динамику курса акций без дивидендов на каждом временном периоде, можно построить дерево распределения цены акции для всего периода действия опционного контракта (рис. 2). Если известна начальная цена акции, равная Р а, то за первый период t l ее курс может составить Р и или P d. За второй период t 2 соответственно или Р и 2 или Р d 2 и т. д.

Рисунок 2. Дерево распределения цены акции для четырёх временных периодов.

Поскольку период действия опционного контракта рассчитан, как правило, на большое число интервалов времени, то делается допущение, что прирост курсовой стоимости и равен 1, деленной на процент падения курсовой стоимости, т.е. и = 1 / d. К моменту истечения срока действия контракта цена опциона может принимать два значения, а именно, О или Р-Е для опциона «колл» и О или E - P для опциона «пут», где Е — цена исполнения опциона; Р — курс акции. Для того чтобы рассчитать стоимость опциона в начале периода Т, необходимо определить стоимость опциона для начала каждого периода t, т.е. в каждой точке пересечения ветвей дерева. Эту задачу решают последовательным дисконтированием. Если известна стоимость опциона в конце периода Т, то для получения его стоимости в начальном периоде выполняется дисконтирование. В условиях отсутствия риска ожидаемый доход от акции на период t должен составить Се rt, где r — непрерывно начисляемая с помощью сложных процентов ставка без риска. С учетом значения математического ожидания ожидаемый доход будет равен:

Cеn = pCu+(1-p)Cd

или

Еn=рu+(1-р)d

из этой формулы найдем:

р=Еn-d/u-d

Определение процента прироста или падения курсовой стоимости акций, определение вероятности повышения или понижения курса акций. Прирост или падение курсовой стоимости акции, зависит от фактора времени, в течение которого могут наблюдаться изменения курса ценной бумаги и ее стандартного отклонения. Отсюда вытекают следующие зависимости:

![]()

где и и d — соответственно «верхнее» и нижнее положение курсовой стоимости акции.

Таким образом, формулы позволяет оценить вероятность повышения или понижения курса акций.

Пример. Пусть курс акций в начале периода равен 40 дол., стандартное отклонение цены акции — 35%, непрерывно начисляемая ставка без риска 10%. Определить вероятность повышения и понижения курса акций через месяц.

Используя указанные формулы расчета, получим:

Следовательно, вероятность повышения курса акции через один месяц составляет 0,5163, а вероятность его понижения — 0,4837. Зная значения и и d, можно рассчитать курсовую стоимость акции для любого периода времени, т.е. для каждой точки пересечения ветвей дерева, к примеру указанного на рис.2. Если же рассматривается биноминальная модель для акций, по которым выплачиваются дивиденды, что в основном сказывается на размере премии, то курс акций на дату учета снижается на величину выплачиваемого дивиденда. Соответственно, дерево распределения цены акции принимает с учетом допущения вид, аналогичный указанному выше. Последовательным дисконтированием цен опциона (с учетом вероятности повышения и понижения стоимости актива на каждом интервале времени) получают значение его цены в момент заключения контракта. При этом чистая цена акции уменьшается на величину приведенной (дисконтированной) стоимости дивиденда, имеющего место в течение срока исполнения опциона.

Дерево распределения премии европейского опциона

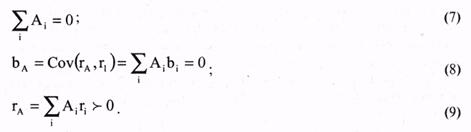

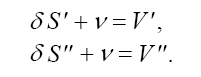

На рисунке 3 показаны узлы А и В, отвечающие моменту времени Т, и узлы С и D отвечающие моменту времени Т − ∆ t, узел Е отвечающий моменту времени Т − 2∆ t. Пусть S – цена акции для узла С, S' – цена акции для узла В, и S" – цена акции для узла А. V' – цена опциона для узла В, и V" – цена опциона для узла А. Цены опциона для всех узлов, отвечающих моменту времени Т, определяются однозначно. Например если мы рассматриваем опцион «колл», то его цена для узлов В и А определяется по следующим формулам:

![]()

Если мы рассматриваем опцион «пут», то:

![]()

От конкретного способа определения цен опциона для узлов, отвечающих моменту времени Т, последующие этапы алгоритма не зависят. Важно, что для момента времени Т для всех узлов цена опциона известна. Ближайшей задачей является определение цены опциона V для узла С. В момент времени Т − ∆ t, находясь в узле С, мы хотим составить портфель из акций и безрисковых облигаций (с погашением в момент времени Т) так, чтобы при любом возможном для узла С исходе (т.е. при переходе либо в узел А либо в узел В), цена этого портфеля в момент времени Т совпала бы с ценой опциона. Т.е. цена этого портфеля должна быть равна V' в узле В и V" в узле А. Портфель с таким свойством, если он существует, называется синтетическим опционом. Если удастся построить такой портфель, то его цена в момент времени Т − ∆ t и должна быть принята за цену опциона для узла С. Противное означало бы наличие арбитража.

Построим для момента времени Т − ∆ t и цены акции S (т.е. для узла С) синтетический опцион из δ акций и ν безрисковых облигаций (с погашением в момент времени Т). Должны выполняться условия:

Эта система алгебраических уравнений имеет единственное решение:

Таким образом:

![]()

Формулы (2) и (3) определяют цену опциона для узла С. Аналогично может быть определена цена опциона для узла D а также для всех остальных узлов отвечающих моменту времени Т − ∆ t.

Обозначим цену опциона через V' для узла D, и через V" – цену опциона для узла. С, тогда цена опциона для узла Е может быть рассчитана по формулам (2) и (3) только вместо

![]()

в формуле (3) должно стоять:

![]()

Тем же способом можно определить цену опциона и для всех остальных узлов биноминального дерева, в том числе и для узла отвечающего моменту времени 0. Это и есть искомая цена опциона.

Дерево распределения премии американского опциона

Биноминальная модель может быть использована и для расчетов цен американского опциона. Рассмотрим, например, американский пут. Обратимся к следующей формуле:

![]()

К – цена исполнения опциона, S – цена акции для узла С, V' и V" – цены опциона для узлов В и А, цена американского опциона пут, рассчитывается по формуле:

![]()

Причем пут, должен быть исполнен в узле С если:

![]()

и не должен быть исполнен в противном случае. Естественно, что при расчете цены для узла Е в качестве цены опциона в узле С должна быть принята именно так найденная цена V. Поэтому цена опциона в узле Е включает в себя возможность раннего исполнения не только в этом узле, но и возможность раннего исполнения в узлах С и D. Цены американского опциона колл совпадают с ценой европейского опциона колл, если по акции не выплачиваются дивиденды. Для опционов пут положение совсем другое. Например, при значении волатильности σ = 0,04 цена американского пута почти втрое выше, чем европейского. Обратим также внимание на высокую зависимость цены от волатильности. Например, для европейского опциона пут увеличение пута в 5 раз приводит к увеличению цены опциона более чем в 25 раз. Это обстоятельство является очень важным, поскольку волатильность цены акции – это тот параметр, при выборе которого имеется произвол. При более аккуратных расчетах волатильность считают не числом, а случайным процессом.

Специфика и общие черты определения премий европейского и американского опциионных контрактов

Суть опциона состоит в том, что по нему одна из сторон (покупатель опциона) может по своему усмотрению либо исполнить контракт, либо отказаться от его исполнения. За полученное право выбора покупатель опциона выплачивает продавцу определенное вознаграждение, называемое премией. Продавец опциона должен исполнить свои контрактные обязательства, если покупатель (держатель) опциона решает исполнить опционный контракт. Покупатель может продать/купить базисный актив опционного контракта только по той цене, которая в контракте зафиксирована и называется ценой исполнения. Опционы различаются по стилю: Европейский опцион, или опцион Европейского стиля (European option, European style) и Американский опцион, или опцион Американского стиля (American option, American style).

Основное различие между ними в том, что они имеют разные условия исполнения по срокам. Далее можно будет увидеть, что в силу влияния такого фактора, как срок жизни опционного контракта, стоимости (премии) европейского и американского опционов различны.

Европейский опцион может быть исполнен в течение очень ограниченного периода времени в районе" срока истечения опциона, Формально считается, что это день, который определен в качестве даты исполнения опционных контрактов. Однако практика размещения приказов и процедура сверки предопределяют несколько более широкие границы, которые тем не менее все равно укладываются в некоторое количество часов, не слишком сильно расширяющих горизонты.

Американский опцион может быть исполнен в любой момент времени до истечения срока опциона, Для такого опциона исполнение определяется исключительно правилами, которые действуют в текущий момент времени в отношении сроков поставки актива, лежащего в его основе, а также возможностей брокера, через которого осуществляются one. рации на рынке. Также могут существовать ограничения в количестве исполняемых опционных контрактов на протяжении одного торгового дня. Обычно это — 2000 опционных контрактов.

Премия состоит из двух компонентов: внутренней стоимости и временной стоимости. Внутренняя стоимость – это разность между текущим курсом базисного актива и ценой исполнения опциона. Временная стоимость – это разность между суммой премии и внутренней стоимостью. Чем больше срок действия опционного контракта, тем больше временная стоимость, так как риск продавца больше, и, естественно, больше сумма его премии.

Для покупателя опциона колл можно сформулировать общее правило действия: опцион колл исполняется, если спотовая цена базисного актива к моменту истечения срока действия контракта (европейский опцион) или на любой момент его действия (американский опцион) выше цены исполнения, и не исполняется, если она равна или ниже цены исполнения. Прибыль держатель опциона получит тогда, когда курс актива превысит сумму цены исполнения и премии, уплаченной продавцу. Чем выше по сравнению с ценой исполнения опциона спотовая цена базисного актива, тем больше выигрыш покупателя, так как он исполнит опционный контракт по меньшей цене и продаст базисный актив на спотовом рынке по более высокой цене.

Общее правило действия для покупателя опциона пут можно сформулировать следующим образом. Опцион пут исполняется, если к моменту истечения срока действия контракта (европейский опцион) или на любой момент его действия (американский опцион) спотовая цена базисного актива меньше цены исполнения, и не исполняется, если она равна или выше цены исполнения. Максимальный проигрыш для покупателя опциона пут составляет лишь величину уплаченной премии, выигрыш может быть большим, если спот-цена базисного актива сильно упадет.

Динамика курса акций для одного периода биноминальной модели

Биноминальная модель основывается на концепции формирования инвестиционного портфеля без риска. Поэтому для дисконтирования используется процент, равный ставке без риска для инвестиций, соответствующих времени действия опционного контракта. Для этого весь период действия опционного контракта разбивается на ряд интервалов времени t, в течение каждого из которых курс акций может «пойти» вверх с вероятностью р или вниз с вероятностью 1- р (см. рис. 4). В конце периода акция соответственно стоит Р и или Р d, где и - процент прироста курсовой стоимости акций, поэтому u > 1, a d - процент падения курсовой стоимости, т.е. d < 1.

Рисунок 4. Динамика курса акции для одного периода биноминальной модели.

Практическое значение биноминальной модели определения премии опционных контрактов

Модели оценки опционов - это разновидности стандартной модели дисконтированного денежного потока с той лишь поправкой, что в них учитывается возможность изменения управленческих решений в будущем по мере поступления новой информации. Особенно полезными модели оценки опционов обещают быть в тех случаях, когда нужно оценить стоимость стратегической и оперативной гибкости, - в частности, возможности, открыть и закрыть предприятие, прекратить ту или иную деятельность, а также с использованием различных возможностей, связанных с будущим состояние внешней среды.

До недавнего времени теория опционов не считалась особо важным разделом теории управления финансами корпорации (в отличие от теории инвестиций). Действительно, в финансовой практике корпораций она применяется лишь для того, чтобы помочь объяснить характерные особенности таких финансовых инструментов. Однако некоторые решения, принимаемые в сфере финансового менеджмента, могут быть лучше проанализированы и поняты именно в рамках теории опционов.

Проекты, осуществляемые фирмами, предполагают "стратегическую оценку", которая не может быть обоснована и исчислена в рамках традиционного анализа дисконтированных денежных потоков. Более достоверная оценка может быть получена с помощью аппарата теории опционов. Многие инвестиционные возможности в реальном секторе экономики могут рассматриваться как своего рода "реальные опционы". По сути, все управленческие решения можно рассматривать в категории теории опционов. Реальный опцион дает возможность его владельцу совершить определенное действие (например, отсрочить исполнение проекта, расширить существующее производство, заключить договор или отказаться от уже начатого проекта, принять то или иное управленческое решение и т.п.), влияющее на будущие денежные потоки или другие параметры бизнеса. Несмотря на то, что реальные опционы можно найти практически в любом бизнесе, их не всегда легко определить.

Биноминальная модель Кокса, Росса и Рубинштейна используется для оценки премии американских опционов, прежде всего опционов пут. Весь период действия опционного контракта разбивается на ряд интервалов времени.

Считается, что в течение каждого из них цена базисного актива может пойти вверх или вниз с определенной вероятностью. Получают значение цены базисного актива для каждого интервала времени, учитывая данные о стандартном отклонении его курса (строят дерево распределения цены), также определяют вероятность повышения и понижения курсовой стоимости актива на каждом отрезке временного интервала. Возможные цены опциона в данное время определяются, опираясь на значения цен актива к моменту истечения опциона.

После этого последовательным дисконтированием цен опциона (с учетом вероятности повышения и понижения стоимости актива на каждом интервале времени) получают значение его цены в момент заключения контракта.

Модели опционного ценообразования (Блэка-Шоулса, Мертона и др.), могут быть использованы для оценки реальных опционов, однако с некоторыми допущениями и особенностями.

Базовые активы не являются торгуемыми.

Изменение цены актива – процесс непрерывный.

Отклонение известно и не меняется в течение жизни опциона.

Единовременная реализация модели опционного ценообразования базируются на предпосылке, что опцион реализуется мгновенно.

В опционах по расширению проекта эффективность реального опциона достигается не посредством увеличения чистого дисконтированного дохода NPVonu.пес по проекту при осуществлении хеджированного опционом пессимистического сценария, а возрастанием чистой текущей стоимости NPVonu.опт соответствующей оптимистическому сценарию проекта.

На сколько показатель NPVoпц (при планировании реального опциона и с учетом затрат на него, которые принимаются во внимание при расчете данного показателя) превышает чистую текущую стоимость (чистый дисконтированный доход) проекта, если он не поддержан реальным опционом (NPV), и понимается как мера эффективности реального опциона

(λ): λ= NPVoпц - N PV

Список использованной литературы

Р.Пайк, Б.Нил «Корпоративные финансы и инвестирование», 2005г.

Галанов В.Ф. Рынок ценных бумаг, 2-е издание, уч., 2006г.

Четыркин Е.Н. Финансовая математика, уч. 2003г.

Экономический журнал ВШЭ №3 1998г. «О математических методах при работе с опционами», Шведов А.С.

Колтынюк Б.А. Инвестиции. 2000г.

|

Содержание Введение 1. Теоретические основы финансового инжиниринга 1.1 Концепция, предпосылки и факторы развития и применения финансового инжиниринга ... Chooser опцион интересен тем, что его покупатель имеет право в дату исполнения определить исполнить данный опцион как стандартный колл, либо как стандартный пут. Покупатель опциона на кредитный спрэд получает право купить или продать определенный актив с заранее определенным спрэдом, под которым понимается разница между доходностью базового ... |

Раздел: Рефераты по финансовым наукам Тип: дипломная работа |

| Управление процентным риском портфеля ГКО-ОФЗ в посткризисный период | |

|

... экономики, статистики и информатики На правах рукописи Мельников Роман Михайлович Управление процентным риском портфеля гко-офз в посткризисный период Классическая теория формирования рискового портфеля, разработанная Г.Марковицем для случая рынка акций[4], оказалась неприменимой на рынке облигаций из-за невозможности надежной ... Эффективность спекулятивной операции определяется двумя показателями: средним размером превышения доходности над безрисковой ставкой и среднеквадратическим отклонением этого ... |

Раздел: Рефераты по финансовым наукам Тип: дипломная работа |

| Привилегированные акции | |

|

Оглавление Введение 2 1. Привилегированные акции и некоторые особенности их оценки_ 3 1.1. Особенности привилегированных акций и права их владельцев 3 ... Если цена опциона падает ниже его внутренней стоимости, инвесторы будут покупать опцион и исполнять его, до тех пор пока цена опциона не вернется к его внутренней стоимости, и ... Расчет производится через умножение цены лежащих в основе акций S на изменение премии по опциону колл по отношению к изменению цены базового актива N(d1). |

Раздел: Рефераты по экономике Тип: курсовая работа |

| Развитие операций коммерческих банков с производными ценными бумагами ... | |

|

Министерство образования и науки Украины Министерство промышленной политики Учебно-научный комплекс "Национальная металлургическая академия Украины ... Верхняя граница премии опциона колл в любой момент времени действия контракта не должна быть больше цены спот акции, т. е. с = S, где: с - премия опциона колл, S - цена спот акции. Нижняя граница премии американского и европейского опционов колл на акции, по которым не выплачиваются дивиденды, составляет: |

Раздел: Рефераты по банковскому делу Тип: дипломная работа |

| Характеристика опционов, стратегии использования, оценка стоимости | |

|

Министерство образования Российской Федерации Нижегородский Государственный Университет им. Лобачевского Экономический факультет Курсовая работа по ... Наиболее известный опционный контракт - это опцион "колл" (call option) на акции. Например, если курс акции равен $150, а опцион "колл" продается за $40, т. е. на $10 меньше его внутренней стоимости (которая равна $50), то инвесторы одновременно купят опционы ... |

Раздел: Рефераты по биржевому делу Тип: реферат |