Контрольная работа: Валютный курс гривны: некоторые эффекты и ограничения

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

ВАЛЮТНЫЙ КУРС ГРИВНЫ: НЕКОТОРЫЕ ЭФФЕКТЫ И ОГРАНИЧЕНИЯ

ВЫВОДЫ

СПИСОК ИСТОЧНИКОВ

ВВЕДЕНИЕ

В ходе валютно-финансового кризиса 1998-1999 гг. украинская валюта обесценилась относительно доллара в 2,75 раза (из расчета декабрь 1997 г. к декабрю 1999 г.). Такое падение спровоцировало всплеск инфляции, темп которой на потребительском рынке повысился с 10,1% в 1997 г. до 20% в 1998 г. и 19,2% в 1999 г. Учитывая это, а также чрезвычайно сложный выход Украины из предшествующей гиперинфляционной спирали и экономического спада, растянувшегося на все 90-е годы, монетарная политика НБУ и в новом десятилетии ориентировалась на снижение динамики цен. При этом естественно принималась во внимание ее прямая зависимость от курсовых колебаний гривны — как в части их значительной корреляции, так и в связи с устойчиво высоким уровнем торговой открытости национальной экономики.

ВАЛЮТНЫЙ КУРС ГРИВНЫ: НЕКОТОРЫЕ ЭФФЕКТЫ И ОГРАНИЧЕНИЯ

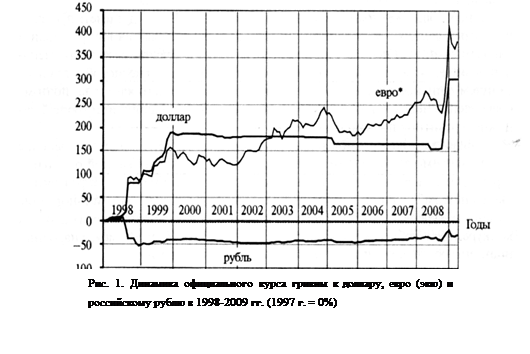

Поскольку курс гривны оставался привязанным к доллару и незначительно укрепился относительно него в 2000-2007 гг., то изменения в официальных курсах гривны ко всем другим мировым валютам отражали, главным образом, котировки американского доллара на международных рынках. Так, если в течение указанного периода гривна ревальвировала относительно доллара на 3,2 %, то темп ее девальвации к евро составил 49,1% (см рис. 1).

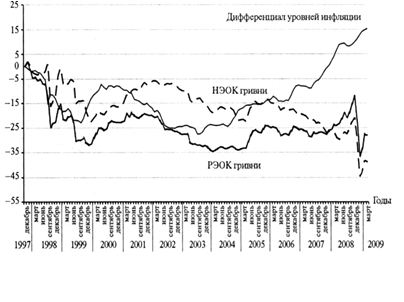

Указанные курсовые тренды обусловили общее снижение в 2001-2009 гг. НЭОК гривны, который отражает изменение ее покупательной способности относительно валют стран - основных торговых партнеров Украины. Тенденция к его снижению свидетельствовала о систематической курсовой поддержке отечественных производителей как на внешнем, так и на внутреннем рынках. В этом контексте снижение НЭОК гривны с декабря 1997 г. по декабрь 2008 г. на 44,6% означало не что иное, как получение украинскими предприятиями почти полуторакратных курсовых преимуществ.

Вместе с тем такие положительные эффекты постепенно нивелировались растущей инфляцией. Так, если в 1998-2003 гг. ее уровень внутри страны был устойчиво ниже усредненных показателей по странам — основным торговым партнерам Украины, то с 2004 г. это преимущество ежегодно сокращалось. К концу 2007 г. оно полностью исчезло, а с 2008 г. инфляция в Украине начала превышать ее средневзвешенный уровень в странах — ее торговых партнерах (см. рис. 2).

На рисунке 2 обозначенные изменения отражает вогнутая форма кривой дифференциала уровней инфляции: ее повышательный отрезок после 2002 г. был преимущественно обусловлен постепенным сближением динамики цен в Украине и в России. Поскольку Россия остается основным торговым партнером Украины, то именно их парные уровни инфляции в наибольшей степени влияют на формирование общей величины дифференциала уровней инфляции, учитываемого при расчете РЭОК гривны.

Ускорение инфляции в Украине привело к тому, что с конца 2007 г. РЭОК гривны стал устойчиво расти, сигнализируя об утрате отечественными товаропроизводителями своих ценовых преимуществ. Хотя соответствующие изменения происходили на фоне постепенной девальвации гривны, все же рост дифференциала уровней инфляции начал устойчиво превышать сопутствующие курсовые эффекты.

Подобные изменения наименее желательны в открытой экономике, теряющей свои конкурентные позиции из-за реального укрепления национальной валюты.

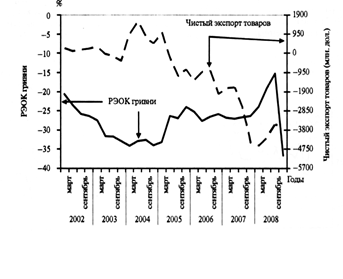

Рис. 2. Украина: темп прироста РЭОК и НЭОК гривны в 1998-2009 гг. (к декабрю 1997 г.)

Украина в этом отношении не является исключением. Статистические сопоставления свидетельствуют о наличии в ее экономике классической обратно пропорциональной взаимосвязи между динамикой РЭОК гривны и чистого экспорта товаров: рисунок 3 наглядно демонстрирует положительное влияние реального обесценения гривны на чистый товарный экспорт. Такая взаимосвязь и общая понижательная динамика НЭОК гривны указывают, что курсовая привязка гривны к доллару способствовала поддержанию ценовых преимуществ отечественной продукции перед ее зарубежными аналогами на внутреннем и внешнем рынках сбыта.

Рис. 3. Украина: динамика РЭОК гривны и чистого экспорта товаров в 2002-2008 гг. (1997 г. = 0%)

В этом контексте уместно заметить, что реализация многочисленных предложений относительно перехода к гибкому валютному курсу или его привязки к корзине валют привела бы к частичному или полному нивелированию указанных эффектов. Такой результат явился бы естественным следствием курсовой переориентации гривны на усиливающуюся валюту, что неминуемо сопровождалось бы номинальным укреплением гривны и соответствующим ухудшением торгового баланса.

Между тем для обеспечения опережающей динамики отечественного экспорта не хватало даже снижения НЭОК гривны, не говоря уже о его усилении. С середины 2005 г. внешняя торговля товарами в Украине стала дефицитной. При этом к началу 2008 г. квартальные значения ее отрицательного сальдо достигли 3-4 млрд. дол. Столь существенные дефициты были обусловлены активизацией импорта, финансируемого зарубежными заимствованиями украинских банков и предприятий.

С января 2006 г. по сентябрь 2008 г. валовой внешний долг Украины вырос с 39,6 млрд. дол. до 104,8 млрд. дол. Наибольшую часть указанного прироста (65,2 млрд. дол.) обеспечило увеличение внешнего долга отечественных банков — на 36 млрд. дол. При этом долг корпоративного сектора вырос на 24,5 млрд. дол., а правительства - на 2 млрд. дол. Внешний же долг НБУ - наоборот — снизился на 1,2 млрд. дол.

Сами по себе активные внешние заимствования не несли с собой ничего негативного. В случае их инвестиционного использования для технологического перевооружения производства и модернизации действующих предприятий иностранные кредиты выступили бы важнейшим инструментом экономического развития. Однако вместо этого они ориентировались преимущественно на текущее потребление. Валюта, взятая взаймы за рубежом, предоставлялась отечественным потребителям, в основном, для приобретения импортной бытовой техники, иностранных автомобилей и запчастей к ним. В силу этого рост внешнего долга Украины сопровождался стимулированием иностранного производства, а не национального, с одновременным ухудшением его возможностей для будущего обслуживания долговых обязательств.

Другая значительная часть внешних заимствований была использована для внутреннего кредитования офисного и жилищного строительства, которое сопровождалось созданием новых рабочих мест в Украине и "недвижимой капитализацией" иностранных кредитов, что, в свою очередь, выгодно отличало их от заимствований, нацеленных на ввоз импортной продукции. Между тем ввод в эксплуатацию жилищного фонда не генерировал экспортной выручки, что также делало проблематичным осуществление плановых платежей по внешним долговым обязательствам.

Таким образом, использование внешних заимствований для наращивания личного потребления формировало объективные предпосылки для структурной и финансовой неустойчивости национальной экономики. При этом показательно, что подобным последствиям не препятствовало развитие жилищного строительства, которое, хотя и классифицируется как инвестирование в основной капитал, но функционально не выходит за рамки непроизводственного потребления.

Другой точкой неустойчивости, сопряженной с активными внешними заимствованиями, выступил бурный рост внутреннего кредитования в иностранной валюте. В ходе этого процесса отечественные банки старались минимизировать собственные курсовые риски, предоставляя своим клиентам займы не в гривнах, а во взятой на внешних рынках иностранной валюте. Однако, поскольку подавляющее большинство заемщиков вообще не имели каких-либо инвалютных доходов, то они оказались не готовы нести курсовые риски в условиях существенной девальвации гривны. Данный факт стал очевидным в ГУ квартале 2008 г., когда украинская валюта девальвировала относительно доллара на 58,4%.

К началу валютного кризиса в октябре 2008 г. общий разрыв между остатками кредитов и депозитов в иностранной валюте по всей отечественной банковской системе увеличился до 37,6 млрд. дол. (против 3,3 млрд. дол. в январе 2006 г.).

| . |

Ситуация оставалась устойчивой, пока сохранялся приток иностранных заимствований, поддерживавших валютный курс гривны и способность заемщиков обслуживать свои валютные обязательства. При этом наблюдался общий рост международных резервов, объем которых увеличился с немногим более 4 млрд. дол. в конце 2002 г. до 38 млрд. дол. в середине 2008 г.

Такой рост укреплял независимость НБУ в проведении валютной политики. Одновременно повышалась и его эмиссионная свобода, поскольку чистый приток иностранной валюты формировал твердое обеспечение эмитируемой гривны. Благодаря этому удавалось избегать части инфляционных рисков прошлого десятилетия: как хорошо известно, именно отсутствие в Украине надежных залоговых инструментов послужило

одним из важнейших факторов необеспеченной эмиссии денег в первой половине 90-х годов, сопровождавшейся рекордной инфляцией 1993 г.

Вместе с тем бурное накопление международных резервов спровоцировало дискуссии об их избыточности, а также об "инфляционном навесе" и чрезмерном денежном предложении, сформированном устойчивым притоком валюты и фиксацией валютного курса гривны. Такие взгляды оказались особенно популярны во время инфляционных всплесков 2005, 2007 и 2008 гг. В первом случае прирост цен на потребительском рынке удерживался около 15% с марта по август 2005 г. В конце же 2007 — начале 2008 г. 12-месячные темпы прироста потребительских цен в Украине достигли 20—30%. В промышленности динамика оптовых цен вообще приблизилась к 50-процентной отметке. На этом фоне стандартный набор рекомендаций свелся к обсуждению перехода к а) гибкому валютному курсу; б) курсовой привязке к корзине валют; в) инфляционному таргетированию (ИТ). Причем во всех случаях прямо или косвенно подразумевалось, что источником инфляции является чрезмерная динамика монетарных агрегатов, снижение которой должно замедлить рост цен.

Потому и ревальвация гривны рассматривалась как самоочевидная необходимость. Ее обоснование сводилось, главным образом, к двум аргументам: необходимости снижения инфляции и курсовой недооценке украинской валюты. Однако, несмотря на всю серьезность обоих этих аргументов, какой-либо предметной доказательной базы они не имели. В частности, до сих пор отсутствуют системные оценки курсовой эластичности инфляции в Украине, без которых любые утверждения о решающем влиянии валютного курса на отечественную инфляцию остаются весьма спорными. Что же касается утверждения о "фундаментальной недооценке гривны", то оно также оставляет резонные сомнения.

Дело даже не в том, что в конце 2008 г. национальная валюта успела серьезно обесцениться, наглядно продемонстрировав реальный уровень своей "фундаментальной недооценки". Вопрос заключается в теоретической аргументации, которая использовалась сторонниками номинального укрепления гривны. Они, как правило, апеллировали к оценкам паритета покупательной способности (ППС), согласно которым курс гривны к доллару был существенно недооценен. Между тем даже ближайшее рассмотрение ППС и теории единой цены, на которой он базируется, указывает на некорректность подобного их использования.

Как концепция ППС, так и теория единой цены исходят из наличия совершенной конкуренции, которая позволяет мгновенно устранять любые ценовые различия одних и тех же товаров, в какой бы точке Земного шара они не были произведены и реализованы. Понятно, что подобные допущения — не более чем теоретическая условность, удобная для абстрактных построений, но не имеющая ничего общего с реалиями. На практике цены на одну и ту же продукцию различаются не только в разных странах и регионах. Как правило, цены товаров разных производителей не совпадают даже на одном прилавке. В силу этого подгонять валютный курс гривны под условные показатели ППС не более целесообразно, чем устанавливать цены по их усредненным показателям, принятым при расчете того же ППС.

Фактические отклонения курса национальной валюты от ППС являются скорее показателем несовершенства рыночных механизмов в отдельной национальной экономике, нежели мерой курсовых дисбалансов соответствующей национальной валюты. В этом контексте симптоматично, что обычно "недооценка" национальных валют наблюдается в странах, чьи экономики считаются наиболее подверженными рыночным деформациям.

Откровенно курьезными можно считать попытки обосновать равновесный курс валюты, исходя из полушуточного индекса "Биг-Мак", рассчитываемого английским журналом "The Economist". Этот индекс играет роль "наглядного пособия", демонстрирующего ценовые различия в производстве и реализации стандартного сандвича в разных странах. Однако серьезности в его использовании для обоснования равновесных валютных курсов не больше, чем в их же определении по разбросу цен на бублик в разных странах. Несмотря на это, в Украине долгие годы в качестве одного из "весомых" аргументов "курсовой недооценки" гривны рассматривался именно индекс "Биг-Мак". Причем к подобным доводам прибегали как отечественные, так и зарубежные эксперты.

Между тем статистический анализ свидетельствует, что динамика цен в Украине определяется не только темпами роста денежной массы. Уровень инфляции также прямо и непосредственно зависит от целевых ориентиров финансовой системы, перераспределяющей денежные потоки между сферами потребления и производства. При этом чем больше финансовых ресурсов концентрируется на потребительском рынке за счет истощения производственных инвестиций, тем выше уровень инфляции. Это само по себе совершенно очевидно: инфляция не может не расти при увеличении денежного спроса и замедлении товарного насыщения рынка.

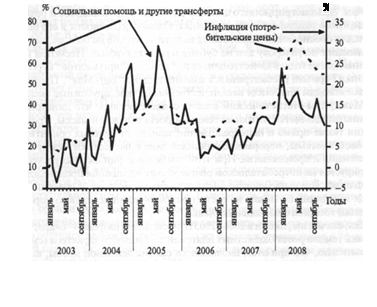

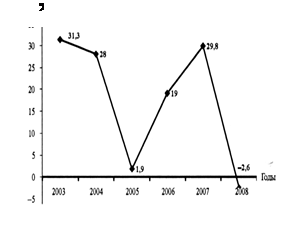

Так, скачок инфляции в 2004-2005 гг. происходил на фоне 4—6-кратного увеличения темпов роста бюджетных платежей социального характера (см. рис. 4). Показательно, что при этом наблюдалось сжатие денежной массы, вызванное продажей иностранной валюты НБУ во время его активных интервенций в конце 2004 г. Годовые же темпы прироста инвестиций в основной капитал упали в 2005 г. до минимальных 1,9% (против 28% в 2004 г.) (см. рис. 5). Через три года эта ситуация практически полностью повторилась — 3—4-кратное ускорение социальных выплат из бюджета сопровождалось абсолютным падением инвестиций в основной капитал: минус 2,6% в 2008 г. (против прироста на 29,8% в 2007 г.).

Очевидно, что сама по себе курсовая динамика гривны не может устранить подобные структурные и бюджетные диспропорции. Для их нивелирования требуются кардинальные изменения в национальной экономической политике. В противном случае любые попытки целенаправленного снижения инфляции обречены на неудачу, поскольку могут опираться исключительно на механическое сжатие денежной массы, влекущее за собой замедление экономического роста.

Рис. 4. Украина: темпы прироста потребительских цен, социальной помощи и других полученных населением трансфертов в 2003-2008 гг.

Рис. 5. Украина: годовые темпы прироста инвестиций в основной капитал в 2003-2008 гг.

К сожалению, такие взгляды не имели поддержки ни в правительстве, ни в парламенте. Втягивая страну в перманентные общенациональные выборы, украинские политики соревновались за благосклонность избирателей в откровенно вульгарной манере - путем тотального повышения социальных платежей безотносительно к состоянию государственного бюджета и финансовым возможностям страны. При этом в марафонском забеге за рейтингами популярности отечественный политический бомонд открыто игнорирует ближайшее будущее своих избирателей, не уделяя практически никакого внимания ни инвестициям в производство, ни совершенствованию его структуры.

Хотя причины подобных инфляционных скачков лежали преимущественно за рамками прямой ответственности НБУ, все же он был вынужден использовать свой потенциал для снижения инфляционного давления, как того требует Конституция Украины, связывающая основную функцию центрального банка с обеспечением стабильности национальной денежной единицы (ст. 99). Поскольку же в начале 2008 г. темпы инфляционного обесценения гривны превысили 30% на потребительском рынке и 45% в промышленности, то она была ревальвирована относительно доллара.

Укрепление курса гривны на 4% положило начало переходу к более гибкой его динамике. Вместе с тем такой шаг спровоцировал активные дискуссии, не свидетельствовавшие о его бесспорности. Однако при этом практически отсутствовал критический анализ причин, вынудивших НБУ пойти на ревальвацию, и тем более — не наблюдались даже малейшие свидетельства изменений в экономической политике правительства.

Такой некритический подход вольно или невольно находил поддержку со стороны приверженцев режима ИТ, призывавших НБУ "отпустить в свободное плавание" валютный курс гривны, поскольку управление им "не совместимо с ценовой стабильностью". Ее достижение было объявлено единственной значимой целью, на которую должен ориентироваться центральный банк. При этом широко тиражируемым оказался "аргумент", согласно которому "нельзя усидеть одновременно на двух стульях". К нему активно прибегали как представители МФО, так и многочисленные украинские эксперты.

Вместе с тем происходило откровенное манипулирование понятием "ценовая стабильность", которую сторонники ИТ отнюдь не отождествляют со стабильностью цен или нулевой инфляцией, как того можно было бы ожидать. На практике "ценовая стабильность" интерпретируется ими как "устойчиво низкая инфляция ", среднегодовые показатели которой лежат в диапазоне 0—2(3)% . Между тем ни экономическая теория, ни хозяйственная практика не содержат строгих доказательств того, что такой уровень инфляции позволяет устойчиво поддерживать максимальные темпы экономического роста во всех странах.

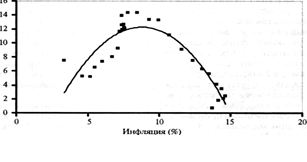

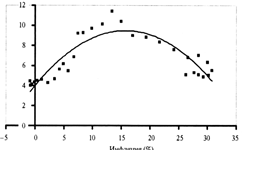

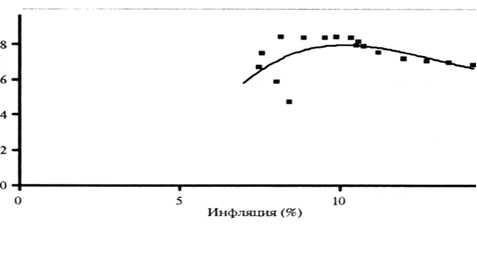

Целый ряд исследований свидетельствуют, что в экономиках с формирующимися рынками оптимальные уровни инфляции могут существенно превышать показатели, отождествляемые сторонниками ИТ с "ценовой стабильностью". В этом контексте симптоматичны результаты сглаживания 12-месячных показателей инфляции и роста ВВП в Украине. В частности, они позволяют предположить, что оптимальные уровни инфляции в национальной экономике могут находиться в пределах 10%.

Так, в периоды 2000-2002, 2003-2005 и 2006-2007 гг. максимальные темпы роста отечественного производства колебались в диапазоне 9-15 % и наблюдались не при минимальной инфляции, а при ее уровнях, близких к 10% (см. рис. 6—8). При этом снижение ценовой динамики сопровождалось соответствующим замедлением экономического роста. В таких условиях тезис ИТ о невозможности одновременного достижения ценовых и курсовых ориентиров представляется некорректным. Тем более, что на указанных временных интервалах курсовые колебания валютного курса гривны были весьма незначительны, а общая ее девальвация относительно доллара не превысила 7-8%.

Подобные выводы не свидетельствуют об оптимальности фиксированных валютных курсов, а лишь указывают, что поддержание таких курсов может сочетаться с оптимальными уровнями инфляции, при которых наблюдаются максимальные темпы экономического роста.

|

Рис. 6. Украина: уровни инфляции и прироста ВВП в 2000-2002 гг.

Рис. 7. Украина: уровни инфляции и прироста ВВП в 2003—2005 гг.

В свою очередь, такой вывод принципиален для стран с недостаточно развитыми финансовыми рынками. Их переход к гибким валютным курсам сопряжен с повышенными рисками, обусловленными отсутствием эффективных рынков ценных бумаг. Эти рынки являются неотъемлемой частью индустриальных экономик. При этом они активно используются центральными банками - как для регулирования процентных ставок, так и для целей денежной эмиссии. В последнем случае ценные бумаги используются в качестве высоколиквидных залоговых инструментов.

|

Рис. 8. Украина: уровни инфляции и прироста ВВП в 2006—2007 гг.

Страны со слабыми финансовыми рынками лишены таких возможностей. В силу этого, во избежание необеспеченной денежной эмиссии, они вынуждены привязывать ее объемы к чистому притоку свободно конвертируемой валюты. Обозначенная зависимость позволяет центральным банкам избегать эмиссии "под честное слово" банков-заемщиков. Такая практика была широко распространена в Украине в начале прошлого десятилетия. Сегодня ее печальные последствия хорошо известны — мировой рекорд отечественной гиперинфляции среди невоюющих государств (1993 г.).

Сопоставление объемов операций, совершаемых на межбанковском валютном рынке Украины и в публичном секторе ее фондового рынка, свидетельствует, что первые устойчиво превышают вторые в 20-25 раз. И хотя подобные сравнения в некоторой степени условны, все же разрыв между указанными величинами настолько разителен, что не оставляет ни малейших сомнений в относительной неразвитости отечественного рынка ценных бумаг. В силу этого сегодня он просто не может полноценно выполнять не только целый ряд важнейших функций, возложенных на валютный рынок, но и те функции, которые относятся к его собственной компетенции.

Сказанное объясняет низкую чувствительность национальной экономики к динамике процентных ставок. Отсутствие емкого рынка ценных бумаг тоже резко ограничивает эмиссионные возможности НБУ, который вынужден эмитировать гривну в обмен на твердую валюту, а не под залог ценных бумаг, как происходит в индустриальных экономиках. Такая особенность не является украинским феноменом, а присуща всем странам с низкой степенью защиты прав собственности. Поэтому можно предположить, что повышенный уровень долларизации таких стран обусловлен не техническими причинами или "страхом курсового плавания", а глубинными рыночными дефектами, на устранение которых могут потребоваться годы и десятилетия.

К сожалению, подобная специфика рыночно незрелых экономик учитывается далеко не всегда. Как следствие, многие практические рецепты для них механически копируют опыт более развитых экономик. Не удивительно, что подобные рекомендации нередко оказываются невостребованными или не дают ожидаемых эффектов.

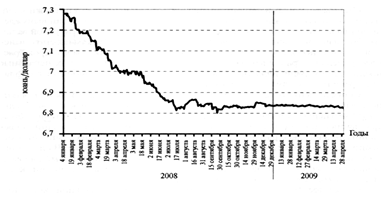

В силу этого сохраняется необходимость в более объективном отражении места и роли валютного курса в экономической динамике вообще и в ценовой в частности. В таком контексте безусловный интерес представляет "новая типология" ИТ, предложенная руководителем сектора валютных отношений МВФ К. Хабермейером (2007 г.). Она допускает планомерное снижение инфляции не только при гибком обменном курсе (предполагаемом классической моделью ИТ), но и при других валютных режимах (включая как "управляемое плавание", так и фиксацию курса на целевых уровнях). По нашему мнению, подобный подход намного реалистичнее господствующих представлений о возможности целенаправленного снижения инфляции исключительно при гибких валютных курсах. Против изложенного взгляда свидетельствует и новейшая валютно-курсовая политика Китая. Его центральный банк моментально отказался от вынужденного укрепления юаня, как только в середине 2008 г. произошло углубление мирового кризиса, и страна оказалась избавленной от неусыпной "торговой опеки" США, вошедших в финальную фазу президентской избирательной кампании. Как следствие, вот уже почти два года валютный курс юаня меняется в зоне довольно устойчивого соотношения 6,8 юаня за 1 доллар, при затухающей амплитуде колебаний (см. рис. 9).

|

Рис. 9. Динамика курса юаня относительно доллара в 2008-2009 гг.

При этом в китайской экономике показатель годовой инфляции снизился с 7,7% в июне 2008 г. до дефляционных минус 1,4% в мае 2009 г. Однако сегодня примечательны не эти изменения в ценовой динамике. Во многих странах вследствие углубляющегося мирового кризиса уровни годовой инфляции упали до минимальных значений: в апреле 2009 г. они составляли минус 0,7% — в США, минус 0,1% — в Японии, 0,4% — в Канаде и 0% — в странах зоны евро. Поразительно то, что, в отличие от Китая, во всех этих странах объемы производства сокращаются. ВI квартале 2009 г. (по отношению к показателям годичной давности) ВВП США снизился на 2,5%, Японии — на 8,8%, Великобритании — на 4,1% и стран зоны евро - на 4,8%.

Между тем Китаю до сих пор удается противостоять мировой рецессии. Хотя темпы роста ВВП этой страны и замедлились, все же остаются предметом зависти многих идеологических противников ее хозяйственной модели. Сопоставление данных за I квартал 2008 и 2009 гг. свидетельствует, что они выросли на 6,1%. Не удивительно, что сегодня совершенно не слышны голоса многочисленных критиков китайской валютно-курсовой политики. Более того, часть из них уже гадают, сможет ли китайская экономика сыграть роль мирового стабилизатора.

Безусловно, было бы наивно полагать, что такой успех достигнут благодаря фиксации валютного курса юаня относительно доллара. Однако бесспорно и то, что привязка к доллару поддерживает конкурентные преимущества китайских товаров. "Оседлав" слабеющий доллар, юань, в результате снижения его НЭОК, предоставляет китайским производителям конкурентные преимущества. Сдерживать же инфляционное давление помогает активная инвестиционная политика, способствующая товарному насыщению рынка и занятости населения, что, в свою очередь, генерирует не только собственные доходы, но и их товарное обеспечение.

ВЫВОДЫ

Модель эта в принципе нехитрая, но требующая прекрасной координации экономической политики правительства и монетарной - центрального банка. Ключевым элементом такой модели выступает высокая норма накопления, устойчиво достигающая в Китае 40—50% ВВП. Именно эти требования оказываются непреодолимым препятствием для большинства стран, пытающихся приблизиться к устойчиво высоким темпам роста китайской экономики.

Украина — в их числе: норма накопления здесь не только не превышает 21—23% ВВП, но еще и демонстрирует тенденцию к снижению; социальная демагогия правительства и парламента годами нацеливает финансовые потоки на сферу потребления; инвестиции же в технологии и производство являются "пасынками" государства, предпочитающего дешевый импорт развитию отечественных предприятий. В подобных условиях ни один валютный режим не может обеспечить ни устойчивого экономического роста, ни низкой инфляции, ни курсовой стабильности национальной валюты. А ее рекламируемая "гибкость" на практике оборачивается банальной неустойчивостью и неконтролируемым падением валютного курса.

СПИСОК ИСТОЧНИКОВ

1. Конститущя Укршни (http://zakon.rada.gov.via/).

2. http://www.bank.gov.ua/Balance/debt/01012009.pdf

3. http://vvww.ukrstat.gov.ua/

4. Гальчинский А. Ревальвация гривны - шаг в перспективном направлении. "Зеркало недели" № 19, 2008.

5. Петрик О. Недооцінка гривні та її наслідки для монетарної політики. "Вісник НБУ" № 2, 2005, с. 3-5.

6. Петрик О. Шлях до цінової стабільності: світовий досвід і перспективи для України. К., 2008, с. 179-180

7. Інфляція та фінансові механізми її регулювання .- К., 2007,