Курсовая работа: Маркетинговое обоснование тактики фирмы на рынке услуг

Федеральная таможенная служба России

Государственное образовательное учреждение высшего профессионального образования

«Российская таможенная академия»

Владивостокский филиал

КУРСОВАЯ РАБОТА

по дисциплине «Маркетинг»

студента Талдыкиной Варвары Михайловны

факультет экономический

группа 221

на тему__Маркетинговое обоснование тактики фирмы на рынке услуг (на примере конкретной фирмы)

Научный руководитель:

С.Б. Антипина

Оценка____________________

«___»________________200_г.

Владивосток

2008

Содержание

Введение

1. Маркетинг страховых услуг

1.1 Маркетинг в страховании: принципы, цели, задачи

1.2 Специфика маркетинга страховых услуг

1.3 Маркетинговая стратегия страховой компании

2. Анализ маркетинговой деятельности страховой компании «АльфаСтрахование»

2.1 Общая характеристика страховой компании

2.2 Оценка маркетинговой политики компании «АльфаСтрахование»

2.3 Основные направления совершенствования маркетинговой деятельности компании

Заключение

Список использованных источников

Введение

Страхование является одним из стратегических факторов эффективного функционирования и успешного развития экономических отношений в стране. Оно позволяет решать проблемы социального и пенсионного обеспечения, способствует росту благосостояния граждан, а так же повышает инвестиционный потенциал государства. Одним из ключевых моментов при выработке и принятие стратегических решений является формирование и развитие национальной страховой системы, соответствующей мировым стандартам и удовлетворяющей потребностям государства и страхователей.

Современное состояние национальной системы страхования свидетельствует о её динамичном развитии и характеризуется активным спросом на страховые услуги. За последние годы на Российском страховом рынке произошёл значительный рост совокупных страховых премий. По сравнению с 2002 годом сумма собранных взносов увеличилась более чем в два раза. По официальным данным службы страхового надзора объём страховых премий, собранных российскими страховыми организациями достиг в 2007 г. 763,6 млрд. руб., а общая сумма страховых выплат - 473,8 млрд. руб.[1].

Вместе с тем страховая отрасль не является стратегической отраслью экономики, и её возможности используются не в полной мере. В России осуществляется страхование около 10% потенциальных рисков, в то время, как в развитых странах - 90-95% [2].

Настоящий этап функционирования отечественного страхового рынка все чаще называют переломным. За последние годы российский страховой рынок проделал громадный путь от монополии государства к свободному предпринимательству. Развитие национальной системы страхования зависит не только от реализации государственной политики в области страхования, развития правовой базы, но и от развития самого рынка страховых услуг, в формировании которого большую роль играет самостоятельная стратегия участников этого рынка. Самостоятельная же стратегия невозможна без четкой маркетинговой политики.

К сожалению, на сегодняшний день нельзя говорить о высокой степени развития страхового маркетинга. По оценкам специалистов к развернутому, многостороннему внедрению маркетинга в свою деятельность приступило не более 10-15 российских страховых компаний, которые имеют ресурсы для ведения такой деятельности. В связи с этим разработка маркетинговой политики отдельных фирм на рынке страховых услуг представляется актуальным направлением современных маркетинговых программ.

Целью данной курсовой работы является анализ маркетинговой политики фирмы «АльфаСтрахование» на рынке страховых услуг. В процессе работы предполагается решение следующих основных задач:

- показать специфику маркетинга страховых услуг как особого вида маркетинга;

- проанализировать основные направления маркетинговой политики страховой компании «АльфаСтрахование».

1. Маркетинг страховых услуг

1.1 Маркетинг в страховании: принципы, цели, задачи

Маркетинг как метод управления деятельностью страховых компаний и метод исследования рынка страховых услуг появился сравнительно недавно. Западные страховые компании стали широко применять его в начале 60-х годов. Анализ рыночной деятельности крупнейших страховых компаний за рубежом показывает, что целый ряд направлений и функций маркетинга являются общими в деятельности различных страховщиков. К ним относятся ориентация страховых компаний на конъюнктуру рынка, максимальное приспособление разрабатываемых условий отдельных видов страхования к неудовлетворенным и потенциальным страховым интересам. В концептуальном плане деловой стратегии любого страховщика всегда находится страховой интерес. Залог успеха в том, что страхователь должен быть удовлетворен данной компанией, чтобы он продолжал иметь дело с ней и в дальнейшем. Удовлетворение страховых интересов клиентов является экономическим и социальным обоснованием существования страхового общества.

Таким образом, практический маркетинг страховщика опирается на следующие основные принципы:

- глубокое и всестороннее изучение конъюнктуры страхового рынка, спроса и требований потребителей;

- гибкое реагирование на запросы страхователей;

- воздействие на формирование спроса потребителей в интересах производства;

- осуществление инноваций.

Практическая реализация этих принципов на уровне конкретного предприятия или организации означает, во-первых, нацеленность на достижение конечного практического результата своей деятельности, т.е. получение максимально возможной прибыли (дохода) от реализации услуг определенного количества и качества; во-вторых, направленность на получение долговременных стабильных результатов и, в-третьих, осуществление стратегии и тактики активного приспособления к требованиям потенциальных потребителей с одновременным воздействием на потребительский спрос и тенденции его развития (с помощью всех доступных средств, прежде всего рекламы).

Задачи маркетинга в страховой компании по существу вытекают из его принципов: обеспечение рентабельной работы в постоянно изменяющихся условиях; обеспечение конкурентоспособности компании в целях соблюдения интересов клиентов, поддержания общественного имиджа страховщика; максимальное удовлетворение запросов клиентов по объему, структуре и качеству услуг, оказываемых страховой компанией, что создает условия для устойчивости деловых отношений; комплексное решение коммерческих, организационных и социальных проблем коллектива страховой компании.

В соответствии с указанными задачами страховой маркетинг ориентируется на достижение высоких количественных, качественных и социальных показателей, таких как количество заключенных договоров, объем прибыли, доля страхового поля, охваченная страховщиком, размер взносов и количество договоров, приходящихся на одного работника, размеры степени удовлетворения запросов клиентов по объему, структуре и качеству услуг, оказываемых страховой компанией, а также способность обеспечения страховщиком сохранности конфиденциальной информации. В числе социальных показателей – развитие профессиональной подготовки работников компании, уровень решения социальных проблем.

Целями страхового маркетинга являются формирование и стимулирование спроса, обеспечение обоснованности принимаемых управленческих решений и планов работы страховой компании, а также расширение объемов предоставляемых услуг, рыночной доли и прибылей. Предлагать клиенту то, что реализуется, не пытаться навязывать что-то иное – основа маркетингового подхода в управлении деятельностью страховой компании.

Опыт применения маркетинга в деятельности страховых компаний показывает, что процесс маркетинга включает в себя ряд действий, которые могут быть сведены к двум основным функциям: формирование спроса на страховые услуги; удовлетворение страховых интересов.

С точки зрения экономической теории формирование спроса – это целенаправленное воздействие на потенциальных покупателей с целью повышения существующего уровня спроса до желаемого уровня, приближающегося к уровню предложения данной компании.

С точки зрения маркетинга применительно к страховому рынку первая функция включает в себя целый ряд мероприятий по привлечению клиентуры как потенциальных страхователей к услугам данного страхового общества. Эта функция реализуется через использование методов и средств влияния на потенциальных страхователей: реклама, организационные мероприятия по заключению договоров страхования, дифференциация тарифов на страховые услуги, сочетание страховых услуг с различными формами торгового и юридического обслуживания.

Задача планирования стратегии и тактики маркетинга заключатся не только в том, чтобы завладеть страховым рынком, но и в постоянном контроле над формированием спроса, с тем чтобы в нужный момент изменить тактику конкурентной борьбы в соответствующем направлении.

Вторая основная функция маркетинга, как было указано выше, - удовлетворение страховых интересов. Реализация этой функции является залогом нового спроса на страховые услуги. Страховые компании затрачивают большие средства на совершенствование организации продаж страховых полисов, улучшение обслуживания клиентов и поддержание имиджа. Оформление заключенного договора страхования является началом формальных отношений между страховщиком и страхователем. Заключение договора страхования означает совершение акта купли-продажи страхового полиса, которому предшествует большая подготовительная работа, так как потенциальный страхователь еще не является клиентом данного страхового общества. От того, как его встретят в представительстве или агентстве страховщика, какое впечатление произведет на него оформление интерьера и деловая обстановка в офисе, каким будет поведение и отношение к нему персонала, часто зависит, станет ли этот посетитель клиентом данной страховой компании или он уйдет к страховщику-конкуренту и воспользуется страховыми услугами там. Поэтому квалифицированные и опытные страховщики учитывают психологию определенных социальных групп клиентуры при проведении маркетинга. Страховые компании следуют принципу: любой посетитель является потенциальным клиентом.

Страховое обслуживание клиентуры является одним из основных слагаемых удовлетворения страховых интересов, его уровень влияет на спрос на страховые услуги, то есть, чем выше уровень сервиса у данного страховщика, тем больше спрос на его страховые услуги. Однако повышение уровня сервисного обслуживания требует увеличения затрат. Поэтому руководство страхового общества должно найти оптимальное соотношение между уровнем обслуживания и экономическими факторами, связанными с обслуживанием. Задачей службы маркетинга страховщика является определение закономерности соотношения экономических факторов обслуживания и спроса на страховые услуги. Критерием качества обслуживания страхователей является отсутствие жалоб с их стороны. Субъективный фактор (клиент) играет важную роль в определение специфики маркетинга страховых услуг.

1.2 Специфика маркетинга страховых услуг

Основными приемами страхового маркетинга выступают общение с клиентом, обеспечение рентабельности деятельности, создание преимуществ для клиента при пользовании услугами данной страховой компании по сравнению с продуктами конкурентов, материальная заинтересованность работников страховой компании в продаже услуг.

Специфику маркетинга в страховой компании определяют как особенности рынка страховых услуг, так и специфические характеристики самих услуг.

Особенности рынка страховых услуг таковы:

1. Услуга не существует до ее представления. Это делает невозможным сравнение предложений двух разных продавцов даже там, где продукты страховых компаний кажутся идентичными. Сравнение возможно только после получения услуги, тогда как на рынках продукты можно сравнить различными способами: тестирования, пробные покупки, испытания и т. д. Единственное, что можно сделать на рынке страховых услуг,-- сравнить ожидаемые выгоды и полученные.

2. Предоставление страховых услуг требует специальных знаний и мастерства, которые покупателю трудно оценить, а зачастую и понять. Высокая степень неопределенности при предоставлении услуг ставит клиента в крайне невыгодное положение, поэтому клиент зачастую стремится работать с одним и тем же «продавцом»; эта инерция работает на продавца, так как в таком случае покупатели склонны прощать нарушения, когда их замечают.

Страховым услугам присущи четыре характеристики, которые необходимо учитывать при разработке маркетинговых программ: неосязаемость (неуловимость или нематериальный характер услуг); неотделимость от источника (неразрывность производства и потребления услуг); неоднородность или изменчивость качества; неспособность услуг к хранению.

Неосязаемость означает, что услуги невозможно увидеть, попробовать на вкус, услышать, понюхать, хранить до их получения. Неосязаемость услуг вызывает проблемы, как у их покупателей (страхователей), так и у продавцов (страховщиков). Страхователю трудно разобраться и оценить, что продается, до приобретения услуги, а иногда даже после ее получения. Покупатель вынужден верить продавцу услуг на слово. Одновременно неосязаемость услуг усложняет управленческую деятельность страховщика. У него возникают две проблемы: во-первых, сложно показать клиентам свой товар; во-вторых, еще более сложно объяснить клиентам, за что они платят деньги.

Страховая компания лишь может описать преимущества, которые появляются в результате предоставления данной услуги, а сами страховые услуги можно оценить только после их выполнения (хотя в случае, если страховой случай не произойдет, и страхователь не получит страховую выплату, он может так и не оценить услугу). Этим объясняется то, что ключевые слова в маркетинге страховых услуг – «польза», «выгода», которые получит клиент, обратившись в данную компанию.

Для укрепления доверия к себе со стороны клиентов страховщик может, например, по возможности повысить осязаемость своей услуги, подчеркнуть ее значимость, заострить внимание на связанных с нею выгодах, можно также привлечь к пропаганде своей услуги какую-либо знаменитость. Повысить материальность услуги, сделать ее более осязаемой может присутствие элемента товара в услуге в самой разной форме. Это может быть предоставление клиентам информации о сотрудниках, их опыте и квалификации, брошюры, буклеты или другие материальные символы, помогающие понять и оценить услуги организации.

Специфика производства услуг заключается в том, что их нельзя произвести в срок и хранить. Оказать услугу можно только тогда, когда поступает заказ или появляется клиент. С этой точки зрения производство и потребление услуг тесно связаны и не могут быть разорваны.

Страховая услуга неотделима от источника, а это значит, что число возможных покупателей ограничивается рабочим временем страховщика. Существует несколько стратегических подходов к преодолению этого ограничения.

Во-первых – работа с более многочисленными группами.

Во-вторых – страховщик может научиться работать быстрее.

В-третьих – страховщик может подготовить большее число поставщиков услуг.

Неизбежным следствием одновременности производства и потребления услуги является изменчивость ее исполнения. Качество страховой услуги довольно сильно зависит от того, кто ее обеспечивает, а также от того, где и когда она предоставляется (даже один и тот же служащий в течение дня оказывает услуги по-разному). Страхователи нередко знают о подобном разборе качества и при выборе компании советуются с другими страхователями.

Для уменьшения изменчивости услуг компании, давно работающие в сфере услуг, разрабатывают стандарт обслуживания, то есть комплекс обязательных для исполнения правил обслуживания клиентов, гарантирующих установленный уровень качества всех производимых операций. Стандарт обслуживания устанавливает формальные категории, по которым оценивается уровень обслуживания клиентов и деятельность любого сотрудника страховой компании. Это могут быть, например, работа с жалобами и претензиями – количество жалоб не должно быть меньше двух в месяц на одного сотрудника, по каждой жалобе клиент должен обязательно получить ответ; наличие в офисе информационно-рекламных материалов; требования по оформлению документов, писем и деловых бумаг, объявлений, вывесок (хорошо оформленные, грамотно написанные деловые бумаги свидетельствуют об уважении к клиентам и об уровне культуры организации); максимальное время ожидания ответа по телефону и другие критерии вплоть до требований к одежде и облику сотрудников.

Важная отличительная черта страховых услуг – их «сиюминутность»; они не могут быть сохранены для дальнейшей продажи предоставления. В условиях постоянства спроса несохраняемость услуги не является проблемой, а так как спрос на страховые услуги колеблется, это составляет определенную проблему. Например, если спрос на услуги становится больше предложения, то это нельзя исправить, взяв товар со склада, аналогично, если предложение превосходит спрос, то теряется доход и стоимость услуг.

Для достижения наилучшей взаимоувязки спроса и предложения страховщик может, например, культивировать спрос в периоды его спада, а в пиковое время – привлекать временных служащих (рекомендуется также обучать персонал совмещению функций); выполнять только самые необходимые обязанности; вводить дополнительные услуги (кофе, свежие журналы и т. д.), которые помогают облегчить клиентам время ожидания основной услуги. Увеличение скорости обслуживания, в том числе за счет автоматизации, позволяет страховщику работать с большим числом клиентов.

Однако все эти меры окажутся не действенными при отсутствии у компании чётко сформулированной маркетинговой стратегии.

1.3 Маркетинговая стратегия страховой компании

В структуре страхового маркетинга можно выделить два самостоятельных направления: товарный, рыночный маркетинг и структурный, организационный маркетинг.

Товарный, рыночный маркетинг направлен на совершенствование финансово-экономических отношений страховщика и страхователя за счет анализа состояния его внешнего окружения (рыночной среды) и правильной ориентации компании на рынке. Его основными составляющими являются:

- исследование рынков;

- разработка требований к страховому продукту исходя из свойств рыночного сегмента, на котором его предполагается продавать;

- выбор системы сбыта страховой продукции, адаптированной к рынку и продукту;

- обеспечение эффективной информационной, прежде всего — рекламной поддержки продаж;

- разработка мер по активизации сбыта (активизации потребительского поведения).

Структурный маркетинг достигает той же цели за счет оптимизации организационного построения структуры компании и, прежде всего, системы сбыта страховой продукции исходя из максимально более полной ориентации на поведенческие особенности потребителя и свойства страховой услуги. Значение структурного маркетинга объясняется тем, что страховой продукт мало правильно разработать, его надо корректно донести до страхователя и потери, вызванные недостатками организационного построения компании, могут поглотить все преимущества, достигнутые на этапе исследования рынка и разработки страхового продукта.

Разработка оптимальной страховой услуги, эффективная поддержка продаж и совершенствование организационного построения компании — это взаимосвязанные задачи. Так, например, решения, принятые в части свойств страхового продукта, влекут за собой определенные шаги в организационном построении систем сбыта, и наоборот. Соответственно, от свойств продукта зависит и рекламная поддержка. Таким образом, товарный и организационный маркетинг — это две стороны одного явления, тесно связанные между собой. Тем не менее, для простоты анализа их лучше разделять и рассматривать раздельно.

Увязка инструментов организационного и рыночного маркетинга представляет собой сложную задачу. При этом оптимизационную процедуру необходимо строить на основании принципа получения максимальной эффективности на единицу вложений в маркетинговые мероприятия. Если встать на точку зрения страховой компании, то мерилом эффективности маркетинговых инструментов является объем продаж страховой продукции.

Оптимальное сочетание маркетинговых инструментов является практическим воплощением маркетинговой стратегии компании. Ее назначение состоит в эффективном планировании рыночных действий страховщика. Она включает в себя:

- рынки, отобранные для действий компании;

- продукты, сформированные для продвижения на данных рынках (особое значение имеет адаптация свойств услуги к особенностям рынка);

- выбранные системы сбыта для каждого сегмента;

- информационную (рекламную) поддержку продаж.

Исходными предпосылками для построения маркетинговой стратегии являются: свойства страхового рынка; прогноз действий конкурентов; возможности самой страховой компании (прежде всего — финансовый потенциал, территориальное присутствие, наличие широкой гаммы страховых продуктов, разнообразие систем сбыта).

Для разработки маркетинговой стратегии может быть использован чисто вероятностный подход, когда каждому значению внутренних и внешних параметров ставится в соответствие определенная вероятность реализации, а дальше на основе экономико-математического моделирования определяется наиболее перспективный вариант маркетинговой стратегии. Однако этот способ является слишком сложным. Проще применить сценарный подход. В его рамках задаются три сценария развития страхового рынка — пессимистический, наиболее вероятный и оптимистический. Далее на них накладывается перспективное видение возможностей компании, а также прогноз действий конкурентов. Их совместное рассмотрение дает возможность сформулировать основной и вспомогательные варианты маркетинговой стратегии. Выбор вариантов маркетинговых действий компании осуществляется исходя из принципа обеспечения максимальной эффективности на единицу вложений. Важным требованием к ней является гибкость, т.е. возможность приспособления к ранее непредвиденным внешним условиям.

С точки зрения страховщика наиболее привлекательными сегментами являются части рынка, характеризующиеся высокой доходностью, предсказуемостью; быстрым ростом; умеренной конкуренцией; сильными позициями данной компании. С другой стороны, на этих сегментах, как правило, самая высокая конкуренция. Поэтому, осуществляя собственное позиционирование, компания должна соотносить собственные возможности (прежде всего — инвестиционные), а также свойства своих продуктов, с конкурентным окружением. Как правило, оценка перспективности позиционирования компании на том или ином рынке осуществляется при помощи социологических опросов, в ходе которых населению предлагается провести сравнительную оценку соперничающих компаний и их продуктов. На данный анализ накладывается оценка долей страховщиков по сегментам. С учетом этого определяются зоны перспективной и бесперспективной конкуренции. Там, где у страховщика нет шансов закрепиться, происходит сворачивание деятельности, а на тех сегментах, где у компании имеются хорошие перспективы, проводится развитие операций.

Попытаемся проанализировать применение основных элементов маркетинговой стратегии конкретной страховой компании.

2. Анализ маркетинговой деятельности страховой компании

«АльфаСтрахование»

2.1 Общая характеристика страховой компании

На сегодняшний день на рынке страховых услуг работает большое количество страховых компаний. Только по данным информационного портала «Про страхование» в 2008 г. их насчитывается около 350.

Компания «АльфаСтрахование» относится к числу тех немногочисленных пока российских страховых компаний, которые имеют выраженную маркетинговую политику, основанную на основных ее принципах, учитывающих специфику российского рынка страховых услуг.

Компания «АльфаСтрахование» входит в число крупнейших страховщиков России. В ее составе действуют ОАО «АльфаСтрахование», которое работает с 1992 г., и ООО «АльфаСтрахование-Жизнь», работающее с 2003 г. Суммарный уставный капитал компании превышает 2,5 млрд. рублей.

Компания «АльфаСтрахование» является членом одной из ведущих негосударственных финансово-промышленных корпораций «Альфа-Групп», объединяющей такие известные компании как «ВымпелКом», «Голден Телеком», «ТНК-ВР», «X5 Retail Group», «Альфа-Банк» и др. Региональная сеть компании состоит из более чем трехсот представительств, оказывающих страховые услуги по всей территории Российской Федерации.

Обладая универсальным портфелем продуктов и услуг, «АльфаСтрахование» предлагает комплексные решения по страховой защите бизнеса и многообразие вариантов страхования для частных лиц. Лицензия, выданная компании, позволяет оказывать свыше ста видов страховых услуг, в т.ч. различные варианты страхования жизни.

В 2006 году рейтинговое агентство «Эксперт» присвоило компании «АльфаСтрахование» максимальный рейтинг надежности А++. Наличие у страховщика такого рейтинга означает высокую гарантию выполнения им собственных обязательств перед клиентами, даже в случае неблагоприятной экономической ситуации. «АльфаСтрахование» располагает аккредитацией ведущих банковских организаций, таких как Альфа-Банк, ММБ, Раффайзенбанк (Австрия), ДельтаКредит, МДМ-Банк, КМБ-банк, Импэксбанк, Москоммерцбанк, ТрансКредитБанк, Россельхозбанк, Траст, Пробизнесбанк и др.

Компания «АльфаСтрахование» является участником ассоциации менеджеров России и Российского союза автостраховщиков; принадлежит к членам Российского Ядерного Страхового пула и Антитеррористического страхового пула; принимает участие в работе Российско-Британской ТПП, Всероссийского союза страховщиков. Весной 2008 г. компания «АльфаСтрахование» была признана лучшей на российском рынке по качеству обслуживания в категории «Результат и успех» (см. итоги Национального Финансового Рейтинга). Апрель 2008 г. ознаменовался для компании присвоением рейтинга Fitch - международного рейтинга финансовой устойчивости.

Все это позволяет сделать вывод о том, что компания «АльфаСтрахо-вание» входит в число наиболее активно развивающихся и перспективных участников рынка страховых услуг.

2.2 Оценка маркетинговой политики компании

«АльфаСтрахование»

Страховые компании уделяют все большее внимание применению маркетинговых технологий в борьбе за страхователей. Маркетинговая политика предприятия включает в себя товарную, ценовую, сбытовую политику, а также политику продвижения товара на рынке. Именно по такой схеме может быть изложена политика компании: от выбора товара, определения его цены, различных методов сбыта до конечного этапа – продвижения товара, на котором наращивается прибыль от продажи товара. Для проведения маркетинговой политики, используя исследования рынка, конкурентов и потребителей, разрабатывается программа действий предприятия в области производства товара (предполагается, какой товар будет пользоваться максимальным спросом, соответствовать потребностям покупателя; определяется его качество по сравнению с конкурентами), устанавливаются правила для создания новых товаров, прогнозируется жизненный цикл товара.

Под товаром на страховом рынке понимается страховая услуга. Компания «АльфаСтрахование» представляет следующие виды страхования:

Физическим лицам предлагаются: программа страхования легковых автомобилей «АльфаДрайв»; страхование материальных ценностей; программа комплексного ипотечного страхования «АльфаИпотека»; страхование путешественников, а также страхование жизни.

Юридические лица могу воспользоваться такими услугами компании, как: страхование имущества, в том числе предметов залога, заклада или лизинга, машин и оборудования, строительно-монтажных рисков и т. д.; все виды автострахования, в том числе комплексные программы, рассчитанные на крупные автопарки; социальный пакет — комплексный страховой продукт, в который входит медицинское страхование работников, страхование от несчастного случая, страхование дополнительной пенсии и страхование путешествующих; банковское страхование, которое покрывает риски профессиональной деятельности финансовых институтов; страхование гражданской и профессиональной ответственности юридических лиц; страхование грузоперевозок.

Все это свидетельствует в свою очередь об очень большом разнообразии предлагаемых компанией «АльфаСтрахование» услуг. Компания «АльфаСтрахование» остается крупнейшей страховой компанией страны и, следовательно, сохраняет за собой основную массу клиентов. Это достигается прежде всего грамотной маркетинговой политикой.

В настоящее время страховые компании ведут настоящие тарифные войны за своих клиентов. Прежде всего, это касается развивающегося рынка автострахования – в ближайшее время эксперты прогнозируют его увеличение на 40%. Снижение тарифов связано с желанием некоторых страховщиков закрепиться на рынке автострахования. И это дает свои результаты, поскольку, как отмечает заместитель директора по автострахованию компании «АльфаСтрахование» И. Оленин, «потребители по-прежнему сильно реагируют не на качество, а на цену»[3]. Однако политика компании заключается не в захвате рынка с помощью демпинга, а в расширении спектра страховых и развитии сервисных услуг. Неслучайно в мае 2008 г. ОАО «АльфаСтрахование» присуждена премия «Золотая саламандра» в номинации «Инновации года в страховании».

В чем же заключаются эти инновации, и какое место они занимают в маркетинговой политике компании?

Под инновационной активностью, как правило, понимают комплексную характеристику инновационной деятельности компании, включающую степень интенсивности осуществляемых инновационных преобразований и их своевременность, способность к мобилизации ресурсов (в том числе нематериальных и неосязаемых), в необходимом количестве и требуемого качества, возможность обеспечения эффективности, прогрессивности и рациональности применяемых методов и технологий инновационного процесса.

Говоря об инновациях, имеют ввиду осуществленные различной глубины изменения в продуктах, услугах и процессах, обладающие определенной новизной и приносящие полезный общественный эффект. Инновационное развитие технологий должно обязательно сопровождаться адекватными организационно-управленческими инновациями, особое место среди которых занимают маркетинговые инновации. К их числу относятся: формы и методы продвижения технологий и формирование новых рынков; новые способы стимулирования потребительской активности; комбинированные инновации, включающие два выше названных направления [4].

13 ноября 2008 г. Генеральный директор компании «АльфаСтрахование» В. Скворцов принял участие в форуме «Будущее страхового рынка: мнение лидеров», организатором которого мероприятия выступало рейтинговое агентство «Эксперт». В своем выступлении он рассказал об инновациях в страховании, которые являются одним из важных конкурентных преимуществ компании на рынке. Внедренная полгода назад в компании комплексная программа, нацеленная на новый уровень проактивной работы с клиентом, позволила запустить ряд уникальных страховых продуктов, освоить новые каналы продаж, стать лучшей страховой компанией по уровню сервиса по итогам проведенной КоммерсантЪ-Деньги акции «Таинственный покупатель», что обеспечило 40% роста сборов компании.

«Инновации – наше ключевое конкурентное преимущество. Знать нужды клиента – половина успеха, - отметил В.Скворцов, - важно не только предоставить ему удобный и понятный сервис, но и предложить новое нестандартное решение, отличающееся от продуктов конкурентов. Мы стараемся предугадать дальнейшие нужды потребителя, подготовить для него индивидуальную комплексную страховую программу «на все случаи жизни» - именно в этом проактивном инновационном подходе к потребителю мы видим будущее страхования»[5].

Важным направлением маркетинговой политики компании является политика продвижения услуг на страховом рынке. Компания имеет официальный сайт в Интернете - http://www.alfastrah.ru/ - который обеспечивает информационную поддержку ее политики. На сайте можно узнать не только общие сведения о компании, но и рассчитать страховой полис, узнать об особенностях отдельных видов страхования, адресах отделений компании в регионах, даже вызвать страхового агента. Предусмотрена система обратной связи - в разделе «Задать вопрос» каждый может напрямую задать все интересующие вопросы сотрудникам компании "АльфаСтрахование". На сайте действует форум по основным направлениям: ОСАГО; страхование культурных ценностей; КАСКО; добровольное медицинское страхование; ипотечное страхование; страхование выезжающих за рубеж; страхование жизни; страхование имущества физических лиц; страхование имущества юридических лиц; урегулирование убытков по страхованию имущества и др.

С 1 декабря 2008 г. в компанию можно дозвониться по единому федеральному номеру. Начал работать «Федеральный Контактный Центр», который будет оказывать круглосуточную информационную поддержку клиентам более 350 региональных представительств компании «АльфаСтрахование» на территории России.

Довольно разнообразной и успешной является реклама компании. Она размещена в Интернете, в рекламных роликах показанные страховые услуги компании представляют популярные российские актеры. Рекламу «АльфаСтрахования» можно встретить в городском транспорте, в периодической печати.

Исходя из всего выше сказанного, можно говорить о том, что на протяжении всего существования компания «АльфаСтрахование» ведёт грамотную маркетинговую политику, но исходя из постоянно меняющихся тенденций в развитии маркетинга страховых услуг, политика компании нуждается в совершенствовании.

2.3 Основные направления совершенствования маркетинговой

деятельности компании «АльфаСтрахование»

В настоящее время сфера страховых услуг имеет огромное количество клиентов и огромное количество фирм, предлагающих эти виды услуг. Эффективным средством для оценки применяемых маркетинговых технологий является регулярное измерение степени удовлетворенности и лояльности клиентов. Существует непосредственная связь между удовлетворенностью страхователей и их лояльностью к страховой компании. При этом под лояльностью понимается приверженность клиентов своей страховой компании, готовность продолжать сотрудничество с ней, а также рекомендовать ее своим друзьям и знакомым. Лояльные клиенты не только менее склонны сменить страховую компанию, но и готовы рекомендовать ее продукты друзьям и знакомым. Надо отметить тот факт, что именно рекомендация является самым важным источником информации о страховой компании для ее потенциальных клиентов.

Как же в этой связи выглядит компания «АльфаСтрахование»?

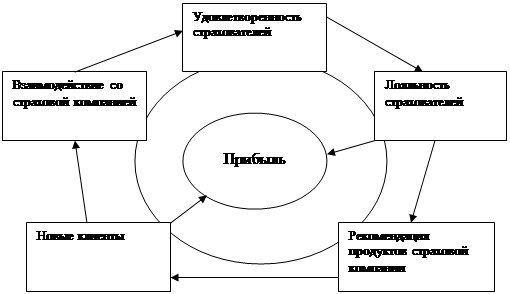

Хотя компания входит в десятку самых крупных страховщиков страны, она в то же самое время находится на 89 месте в рейтинге страховых компаний по результатам народного голосования на Интернет-портале «Про страхование». На Интернет-форуме можно познакомиться с отзывами клиентов «АльфаСтрахования», и часто они являются нелестными. Это свидетельствует о том, что компании «АльфаСтрахование» необходимо совершенствоваться, в том числе и вести учет удовлетворенности и лояльности клиентов страховой компании, что способствует не только формированию стабильной клиентской базы, но и ее расширению. Связь удовлетворенности, лояльности и успешности компании можно представить следующим образом (рис. 1)[6]

Рис. 1. Воздействие удовлетворенности клиентов компании на ее деятельность

На рисунке 1 можно проследить постоянную взаимосвязь между лояльностью страхователей и компанией, конечной целью которой является получение прибыли.

Формирование у клиентов лояльности к страховой компании не происходит само по себе. Клиенты судят о страховой продукции и, соответственно, формируют имидж страховой марки, прежде всего, исходя из качества основных и вспомогательный услуг страховщика и по результатам урегулирования страховых случаев. Если клиент удовлетворен размером страховой выплаты, быстротой урегулирования убытка и дополнительными услугами в связи с страховым случаем, можно ждать его благоприятной реакции на предложение продлить договор страхования и распространение им положительной информации о страховой компании среди знакомых. Повышение качества страховых продуктов позволит компании «АльфаСтрахование» перейти от активного поиска новых клиентов как основы поддержания собственной рентабельности к опоре на постоянную лояльную клиентуру.

Требует совершенствования работа корпоративного сайта – более частое обновление информации, более качественная техническая поддержка.

Как уже отмечалось, компания заявляет о приоритете инновационных технологий в своей деятельности. Инновационная политика компании может выступать системой стратегических мер, проводимых с целью повышения эффективности функционирования обязательного и добровольного страхования; основой разработки новых видов страховых продуктов и систем социальной защиты населения, пенсионного страхования и других услуг социальной направленности.

В инновационном направлении большую роль в укреплении позиций компании «АльфаСтрахование» может сыграть освоение новых рынков страховых услуг. Особую актуальность как механизм рыночной экономики приобретает страхование в строительной сфере. От проекта до завершения строительства возникают риски, связанные с несовершенством технологий, несоответствием проектных решений условиям эксплуатации и обеспечения их безопасности, конструктивным несовершенством строительных деталей и конструкций, технических устройств. В связи с этим появляется необходимость страхования сроков строительства и сдачи объектов в эксплуатацию при заключении контрактов на инвестирование сложных и уникальных сооружений.

Перспективным направлением является страхование в жилищной сфере – особенно страхование строительства жилья и ипотеки.

В рамках развития региональных структур компании «АльфаСтрахование» перспективными видами страхования могут стать страхование предпринимательских рисков, страхование экологических рисков, страхование на рынке туристических услуг и др.[7]

Заключение

В наше время страховые услуги приобретают всё больший спрос. Это может свидетельствовать, об изменение качества жизни, о формирование у российских граждан высоких жизненных стандартов и ценностей, о желание обезопасить себя от всевозможных рисков, тем самым сделать свою жизнь стабильнее.

В проекте Стратегии развития страховой отрасли на 2008-2012 гг., определяющей перспективы страхования на ближайшее время особое внимание уделено видам страхования гражданской ответственности, страхованию жизни, необходимости совершенствования режима налогообложения страховщиков и страхователей с целью стимулирования развития долгосрочного (накопительного) страхования, созданию долгосрочных инвестиционных инструментов для размещения активов страховщиков, привлечения страховщиков к решению задач социальной значимости.

Рассмотрение маркетинговой политики страховой компании «АльфаСтрахование» дает нам основание считать, что данная компания по праву занимает место в числе лидеров отечественного рынка страховых услуг.

Главное внимание компания уделяет не демпинговым тарифам, которые позволяют на некоторое время привлечь клиентов, а созданию новых страховых продуктов, внедрению инновационных разработок. Это позволяет ей находиться в числе десятка крупнейших страховых компаний России. В то же самое время ее маркетинговая политика нуждается в совершенствовании. Основными направлениями улучшения страхового маркетинга компании могут стать расширение пакетов страховых услуг социальной направленности; развитие инновационной активности, в том числе и освоение новых перспективных рынков страховых услуг, постоянное изучение степени удовлетворенности клиентов и формирование их лояльности по отношению к компании, а также повышение квалификации сотрудников, выработка системы обратной связи для учета мнения клиентов в отношении работы компании, ее структурных подразделений и персонала.

Если все нюансы разработки маркетинговой политики будут приняты во внимание, то компания «АльфаСтрахование» выйдет на новый уровень, обеспечит высокую эффективность и обеспечит своим клиентам высокий уровень социальной защиты.

Список использованных источников

1. Ахвледиани Ю.Т. Перспективы развития национальной системы страхования России // Закон. - 2008. - № 5. - С. 35-47.

2. Ахвледиани Ю.Т. Развитие страхового рынка России // Финансы. – 2008. - № 11. – С. 47-49.

3. Животовский Г.Г. Страховой рынок на устойчивой траектории роста // Финансы. 2008. № 3. С. 55-57.

4. Информационный портал «Про страхование» [электронный ресурс] – адрес доступа: http://www.prostrahovanie.ru/

5. Киселев Б.Н., Дегтярева В.В. Стратегические факторы успеха маркетинговых инноваций // Маркетинг. – 2007. - № 5. – С. 50-59.

6. Кузнецова Л.В. Страховой интерес // Закон. - № 5. – С. 48-63.

7. Котлер Ф. Основы маркетинга /Пер. с англ. - М.: Ростинтэр, 1996.-704с.

8. Крылова Г.Д. Маркетинг теория и практика - М.: Юнити, 2004.- 655с.

9. Бронникова Т.С., Чернявский А.Г. Процесс управления маркетингом Постановка задачи / Маркетинг: Учебное пособие [электронный ресурс] –адрес доступа: http://polbu.ru/bronnikova_marketing/ch05_i.php

10. Кутьёнкова Т.А. Удовлетворенность клиентов в розничном страховании // Маркетинг. – 2007. - № 4. – С. 73-82.

11. Лидеры страхового рынка России [электронный ресурс] – адрес доступа: http://www.prostrahovanie.ru/rus/articles/all/147/

12. Рейтинги. Обзоры. Исследования. Конференции / Рейтинговое агентство «Эксперт РА» [электронный ресурс] – адрес доступа: http://www.raexpert.ru/

13. Скворцов В. Инновации в страховании – наше ключевое конкурентное преимущество» [электронный ресурс] – адрес доступа http://www.polisnn.ru/?id=5323&template=print

14. Фролов Д.П. Эволюция институциональной теории страхования // Финансы. – 2008. - № 6. – С. 52-61.

[1] Ахвледиани Ю.Т. Перспективы развития национальной системы страхования России // Закон. - 2008. - № 5. - С. 35.

[2] Там же. С. 37

[3] Рейтинги. Обзоры. Исследования. Конференции / Рейтинговое агентство «Эксперт РА» [электронный ресурс] – адрес доступа: http://www.raexpert.ru/

[4] Киселев Б., Дегтярева В. Стратегические факторы успеха маркетинговых инноваций // Маркетинг. - 2007. - № 5 (96), - С. 50-51.

[5]Лидеры страхового рынка России [электронный ресурс] – адрес доступа: http://www.prostrahovanie.ru/rus/articles/all/147/

[6] См.: Кутьёнкова Т. А. Удовлетворенность клиентов в розничном страховании // Маркетинг. – 2007. - № 4. – С. 73.

[7] См.: Ахвледиани Ю.Т. Развитие страхового рынка России // Финансы. – 2008. - № 11. – С. 47.