Курсовая работа: Инфляция в РФ

Курсовая работа

по курсу «Экономическая теория»

на тему:

«Инфляция в РФ»

Казань 2007

Содержание

Введение

1. Теоретические аспекты инфляции

1.1 Возникновение, сущность и причины инфляции

1.2 Типы, виды и измерение инфляции

2. Инфляция в России

2.1 Прогноз инфляции на ближайшие годы и антиинфляционные меры по снижению ее темпов

2.2 Причины Инфляции в России: денежный анализ

Заключение

Список литературы

Приложение 1

Приложение 2

Приложение 3

Введение

Проблема инфляции является одной из самых актуальных и сложных проблем в современной экономической теории. Инфляция, как известно, препятствует социально-экономическому развитию, так как подрывает конкурентоспособность участников рыночной экономики, ведет к перераспределению национального дохода в пользу предприятий-монополистов и государства, теневой экономики, к снижению реальной заработной платы, пенсий и других фиксированных доходов, усиливает имущественную дифференциацию общества. Большинство развитых стран добились ее существенного снижения. Проблема инфляции в российской экономике остается нерешенной. Хотя темп инфляции в РФ неуклонно и медленно снижается, необходимость дальнейшего снижения ее темпа остается.

Инфляция представляет собой одну из наиболее острых проблем современного развития экономики во многих странах мира, отрицательно влияя на все стороны жизни общества. Она обесценивает результаты труда, уничтожает сбережения юридических и физических лиц, препятствует долгосрочным инвестициям и экономическому росту. Высокая инфляция разрушает денежную систему, провоцирует бегство национального капитала за границу, ослабляет национальную валюту, способствует ее вытеснению во внутреннем обращении иностранной валютой, подрывает возможности финансирования государственного бюджета. Инфляция является самым эффективным средством перераспределения национального богатства – от более бедных слоев общества к более богатым, усиливая тем самым его социальное расслоение.

Данная курсовая работа будет посвящена изучению инфляции и ее особенностей в России. Актуальность выбранной темы заключается в том, что в настоящее время при формировании проекта бюджета среди политиков достаточно острому обсуждению подлежат вопросы снижения темпов инфляции, а также вопросы взаимосвязи инфляции и экономического роста. Считается, что инфляция является тормозом развития российской экономики, так как стремление снизить денежное предложение из опасения усилить инфляцию не стимулирует экономический рост. Поэтому на сегодняшний день актуальным является рассмотрение существующих проблем российской инфляции и антиинфляционных мер, принимаемых государственными органами для снижения ее темпов.

Целью курсовой работы является изучение инфляции.

Задачами курсовой работы являются:

1. Рассмотрение теоретических аспектов инфляции, ее возникновения, сущности, причин, типов, видов и методов измерения;

2. Изучение инфляции в России, прогноз инфляции на ближайшие годы и антиинфляционные меры по снижению ее темпов;

3. Изучение причин инфляции в России.

Структура курсовой работы состоит из двух глав, введения, заключения, списка литературы и приложения.

В первой главе рассмотрены теоретические аспекты инфляции, ее возникновение, сущность, причины, типы, виды и методы измерения, во второй - инфляция в России, прогноз инфляции на ближайшие годы и антиинфляционные меры по снижению ее темпов, а так же изучение причин инфляции в России.

Во введении представлены актуальность, цели и задачи выбранной темы, в заключении – краткие выводы по двум главам. В списке литературы представлены, учебники и статьи изданий периодической печати, которые были использованы при написании курсовой работы. В приложении представлены таблицы, необходимые для анализа и наглядности при изложении материала, но загромождающие основную часть текста

1. Теоретические аспекты инфляции

1.1 Возникновение, Сущность и причины инфляции

Термин «инфляция» впервые стал употребляться в Северной Америке в период Гражданской войны 1861-1865 гг. В то время военные расходы пытались покрывать выпуском все большего количества бумажных долларов, уже тогда называвшихся «гринбэками», то есть «зеленобокими». Под инфляцией тогда стали понимать переполнение каналов денежного обращения денежными знаками, ведущее к обесценению денег и росту общего уровня цен. Подобное понимание инфляции сохранялось свыше 100 лет, несмотря на вносимые в него уточнения [16, с.58].

Слово «инфляция» в переводе с латинского означает вздутие. Как явление экономической жизни инфляция существует давно [12, с.52].

Некоторые экономисты считают, что процесс инфляции, понимаемый просто как обесценение денег, такого же древнего происхождения, как и номинальные денежные знаки (уменьшение веса, ухудшение качества монет). Известно, что в Древней Греции, начиная с тирана Гинпия (6 в. до н.э.), уменьшившего наполовину содержание монеты, выпускались в обращение неполноценные деньги. Так же поступали и римские императоры. Так, Септимий Север в (146—211) увеличил примесь меди в серебряных монетах до 50—60% их веса, а его приемники еще больше. Король Франции Филипп IV (1268—1314) получил прозвище «фальшивомонетчик» за широкое использование выпуска в обращение неполноценных монет, он издал 35 инфляционных указов. В России в XVI—XVIII вв. неоднократно понижалась денежная стопа — содержание металла в серебряных монетах. С появлением бумажных денег монетарно-денежная инфляция заменяется бумажно-денежной.

Другие же авторы утверждают, что в условиях золотого или серебряного обращения инфляция невозможна, ибо деньги представляют реальное богатство, а не его символ; необходимое количество денег регулируется такой функцией, как сокровище. Если монет больше, чем необходимо для покупок, оставшиеся деньги оседают как сокровища. При этом они не обесцениваются. При наполнении рынка товарами монеты изымаются из накоплений и участвуют в торговых сделках. Обесценения денег в таких условиях не происходит. Известно, что в России вXVIII в. Акинфий Демидов (уральский горнозаводчик), обнаружив залежи серебряных руд, стал самостоятельно чеканить свои монеты, ничем не отличающиеся от царских, и к негативным последствиям для экономики страны это не привело. Серебро — всегда серебро, и даже если монет начеканено больше, чем необходимо для покупок.

Другое дело при бумажном обращении. Здесь деньги лишь символ, а не реальное богатство. Выполнить им функцию сокровища невозможно. Гораздо лучший способ сохранения сбережений — покупка недвижимости или драгоценностей. Бумажные же деньги в очень незначительной степени накапливаются в качестве сбережений. Основная их возросшая масса при избытке денег остается в обращении. Наличие этих денег у населения увеличивает совокупный спрос, а он, в свою очередь, давит на цены в сторону их повышения [14, с.336].

Проявлением инфляции является повышение цен, которое возникает в связи с длительным неравновесием на большинстве рынков в пользу спроса, т.е. это дисбаланс между совокупным спросом и совокупным предложением. Однако следует знать, что рост цен может быть связан с отсутствием равновесия между спросом и предложением на отдельном рынке и такой рост цен на каком-то отдельном товарном рынке — это не инфляция. Инфляция проявляется в повышении общего уровня цен в стране. Следовательно, не всякий рост цен вызван инфляционными процессами. Так, рост цен, связанный с сезонными колебаниями конъюнктуры рынка, нельзя считать инфляционным. Стихийные бедствия не могут считаться причиной инфляционного роста цен. Если в результате землетрясения разрушены дома, то очевиден подъем цен на стройматериалы, и это будет стимулировать производителя стройматериалов расширять предложение своей продукции, но по мере насыщения рынка цены станут понижаться.

Таким образом, инфляция — это сложное многофакторное явление, которое характеризует нарушение воспроизводственного процесса, является результатом макроэкономической нестабильности, определенного дисбаланса между совокупным спросом и совокупным предложением и присуща экономике, использующей бумажно-денежное обращение [14, с.337].

Инфляция - это процесс обесценения денег, который проявляется в росте цен на товары и услуги, не обусловленное повышением их качества. Инфляция вызывается прежде всего переполнением каналов денежного обращения избыточной денежной массой без учета потребностей товарооборота.

Как правило, инфляция характеризуется более или менее значительным ростом денежной массы. Однако в некоторых случаях она может происходить и при стабильном количестве денег в обращении. Так, при снижении объема производства и товарооборота прежняя денежная масса становится избыточной по сравнению с потребностями обращения в деньгах. При этом происходит общее повышение уровня цен, вследствие чего деньги обесцениваются. Но это не означает, что все цены изменяются одинаковыми темпами или даже в одном направлении. Некоторые виды цен могут взлететь очень резко, другие - меньше. Бывают случаи, когда цены на некоторые товары могут даже снижаться. Однако общий уровень цен в среднем непрерывно растет, а соотношение между различными ценами быстро меняется и, следовательно, покупательная способность денег падает. На данную денежную единицу можно купить меньше товаров и услуг, чем раньше [15, с. 119].

Инфляция свойственна любым моделям экономического развития, где не балансируются государственные доходы и расходы, ограничены возможности центрального банка в проведении самостоятельной денежно-кредитной политики.

Иногда инфляционные процессы возникают или специально стимулируются государством, когда использованы все прочие формы перераспределения общественного продукта и национального дохода.

Глубинные причины инфляции находятся как в сфере обращения, так и в сфере производства и очень часто обусловливаются экономическими и политическими отношениями в стране [13, с.78].

К факторам денежного обращения относятся: переполнение сферы обращения избыточной массой денежных средств за счет чрезмерной эмиссии денег, используемой на покрытие бюджетного дефицита; перенасыщение кредитом народного хозяйства; методы правительства по поддержанию курса национальной валюты, ограничение его движения и др.

К неденежным факторам инфляции относятся: факторы, связанные со структурными диспропорциями в общественном воспроизводстве, с затратным механизмом хозяйствования, государственной экономической политикой, в том числе налоговой политикой, политикой цен, внешнеэкономической деятельностью и т.д. [13, с.79].

Причины инфляции подразделяются так же на внутренние и внешние. К внутренним причинам относятся:

А) дефицит государственного бюджета, связанный с ростом правительственных расходов;

Б) высокий уровень непроизводительных расходов государства, особенно военных;

В) диспропорции на уровне микро- и макроэкономики, являющиеся проявлением циклического характера развития экономики;

Г) ошибки в экономической политике правительства и другие.

Внешними причинами инфляции являются:

· структурные мировые кризисы (сырьевой, энергетический, продовольственный и др.), которые сопровождаются многократным ростом цен на сырье, нефть, продовольствие и др. Этот рост стал поводом для резкого повышения цен монополиями на свою продукцию;

· обмен банками национальной валюты на иностранную валюту вызывает потребность в дополнительной эмиссии бумажных денег, что переполняет каналы денежного обращения и ведет к инфляции [13, с. 120].

1.2 типы, Виды и измерение инфляции

Западные экономисты, рассматривая причины инфляции, говорят о двух видах инфляции:

· инфляции спроса

· инфляции предложения или издержек.

Эти два вида инфляции связаны друг с другом и взаимодействуют между собой.

Инфляция спроса предполагает, что у населения имеется избыток денег. В связи с этим равновесие между спросом и предложением нарушается, и это нарушение идет со стороны спроса.

При инфляции предложения нарушение равновесия идет со стороны предложения. В этом случае причиной инфляции выступает рост денежных расходов, (издержек), которые несут фирмы, производящие товары и услуги.

Инфляция спроса имеет место тогда, когда денежные доходы населения и предприятий растут быстрее, чем растет реальный объем производства.

Инфляция спроса представляет собой монетаристский вариант объяснения инфляции. Монетаристы считают, что цена определяется количеством денег в обращении:

Р = f(М),

где Р - цена, М - деньги.

Если цена зависит от количества денег в обращении, то борьба с инфляцией требует ограничения количества денег, платежеспособного спроса. В этом случае необходимо осуществлять повышение ставки процента, ограничение кредитной экспансии, сокращение государственных расходов (в том числе и заработной платы).

Инфляция предложения возникает тогда, когда растут денежные издержки. Их рост нередко связан с олигополистической или монополистической структурой ряда ведущих отраслей экономики в большинстве развитых стран, Фирмы-монополисты или олигополисты, занимающие господствующие позиции на рынке, способны повышать цены по собственной инициативе в силу своего монопольного положения на рынке. А это ведет к росту цен и, следовательно, к увеличению издержек предложения.

Дж.Кейнс, объясняя причины инфляции предложения, писал, что цена зависит от соотношения прироста заработной платы и производительности труда:

,

,

где Р – цена. W- заработная плата, К - доля заработной платы в издержках.

Пока прирост заработной платы отстает от роста производительности труда или соответствует ему, инфляция отсутствует. Когда же прирост заработной платы превышает прирост производительности труда, тогда развиваются инфляционные процессы.

Однако рост заработной платы необязательно ведет к росту цен. Ее увеличение приводит к уменьшению прибыли при сохранении прежнего уровня цен. Предприниматели, вынужденные под воздействие профсоюзов повышать заработную плату, пытаются компенсировать потери за счет роста цен.

Наконец, причиной роста инфляции издержек может происходить из-за роста цен на производственные ресурсы.

Преодолеть эту инфляцию можно путем повышения производительности труда, внедрения новой технологии, ограничения роста заработной платы, прибылей и цен, снижения ставок процента, использования субсидий и конкуренции.

На практике не легко отличить один тип инфляции от другого. Они тесно взаимодействуют. Поэтому рост заработной платы, например, может выглядеть и как инфляция спроса, и как инфляция предложения.

Со второй половины XX в. ни в одной стране мира не имела места полная занятость и полная загрузка производственных мощностей. Не было также и свободного рынка и стабильных цен. Более того, наблюдается стагфляция, т.е. рост инфляции и безработицы в условиях спада и застоя производства [15, с.122].

В зависимости от продолжительности воздействия инфляционных процессов на экономику выделяют: хроническую инфляцию, стагфляцию и дефляцию.

Хроническая инфляция представляет собой длительный по времени и не изменяющий своих основных параметров процесс постепенного увеличения цен на товары и услуги, который практически невозможно преодолеть.

Стагфляция представляет собой воздействие инфляционных процессов, сопровождаемых общим спадом производства в экономике.

Дефляция является процессом, обратным инфляции, и выражается в снижении цен и росте покупательной способности денежной единицы [11, с.64].

По характеру проявления различают следующие типы инфляции.

Подавленная инфляция. Она присуща экономике с административным управлением, ценами и доходами. Подавленной она называется потому, что государство, устанавливая контроль над ценами и доходами, не позволяет открытого проявления инфляции в единственно доступной ей форме - в росте денежных цен. Инфляция в этом случае принимает «подпольный» характер.

Внешне цены не растут, стабильны, но так как масса денег в стране растет то их избыток трансформируется в товарный дефицит. Появляются постоянные очереди, а продавцы начинают спекулировать дефицитными товарами. Возникает "черный рынок" /нелегальная форма инфляции в условия ее подавления/. "Черный рынок" в какой-то мере показывает подлинные цены товаров и услуг.

Открытая инфляция. Она характерна для стран с рыночной экономикой, где свободное взаимодействие спроса и предложения ведет к открытому, ничем не стесненному росту цен в результате падения покупательной способности денег. Открытая инфляция, конечно, искажает рыночные процессы, но тем не менее сохраняет за ценами роль сигналов, показывающих производителям и покупателям сферы выгодного приложения капитала.

С точки зрения темпов роста инфляции, различают три вида инфляции.

Умеренная, или ползучая инфляция, когда цены растут медленно, менее 10% в год. В этом случае стоимость денег практически сохраняется. Отсутствует риск заключения контрактов на будущее.

Галопирующая инфляция. В этом случае рост цен измеряется сотнями процентов в год. Деньги резко обесцениваются. Становится невыгодным заключать контрактные сделки. Все стремятся быстрее превратить деньги в товары.

Гиперинфляция. При ней цены растут астрономическими темпами. Расхождение цен и заработной платы становится катастрофическим. Это означает, что ситуация вышла из-под контроля.

Кроме того, различают:

· ожидаемую инфляцию, т.е. предсказуемую, прогнозируемую инфляцию;

· неожидаемую инфляцию, это непредсказуемая и непрогнозируемая инфляция.

· Наконец, выделяют также:

· сбалансированную инфляцию, когда цены на различные товары изменяются одинаковыми темпами, т.е. соотношение между различными ценами остаются неизменными;

· несбалансированную инфляцию, при которой цены на различные товары растут разными темпами, поэтому соотношение между ценами на разные товары постоянно меняются [15, с.122-123].

Показатели инфляции призваны дать количественную оценку инфляционных процессов. Показателями, характеризующими уровень инфляции, являются индексы цен - относительные величины, показывающие динамику цен. Экономическая и финансовая теория пользуется следующими индексами цен:

1. Индекс стоимости жизни определяется как уровень розничных цен на те товары и услуги, которыми пользуются определенные социальные группы населения. Как правило, индекс стоимости жизни вычисляется по трем группам населения: высшая, средняя и низшая.

2. Индекс розничных цен рассчитывается по розничным ценам всех групп товаров. В официальной российской статистике он называется «сводный индекс потребительских цен (ИПЦ)», который учитывает стоимость 407 основных групп товаров и услуг. Это один из важнейших показателей, характеризующих инфляционные процессы в экономике.

3. Индекс оптовых цен рассчитывается по ценам товаров, находящихся в оптовой торговле.

4. Индексы цен производителя учитывают отпускные цены производителя. В российской статистике к ним относятся индексы цен:

- производителя в промышленности;

- реализации сельскохозяйственной продукции;

- реализации грузовых транспортных перевозок;

- по капитальным вложениям.

5. Дефлятор ВНП - группа индексов, характеризующая изменение рыночных цен на важнейшие компоненты конечной продукции и услуг. Рассчитывается как средневзвешенная сумма индексов цен на государственные закупки товаров и услуг, потребительские товары и услуги, на капиталовложения и на чистый экспорт [11, с.45].

Инфляция в соответствии с монетаристской теорией денег должна измеряться излишком денежной массы в обращении. На практике это сделать сложно, поэтому измерение инфляции сводится к теории роста цен, а именно к определению основных видов индексов цен. Известны индекс роста цен Ласпейраса (это индекс потребительских цен), индекс роста цен Пааше (индекс цен производителей), индекс роста цен Фишера.

Если индекс потребительских цен учитывает только стоимость потребительской корзины, то в целом по экономике судить о динамике цен правильнее по дефлятору ВНП, ибо он охватывает все виды товаров — потребительских и инвестиционных. Однако собрать ежемесячно данные по нему очень сложно, поэтому в ежемесячной статистике во многих странах предпочитают использовать индекс потребительских цен. В долгосрочной перспективе эти показатели сближаются [14, с.337].

2. инфляции в России

2.1 Прогноз инфляции на ближайшие годы и антиинфляционные меры по снижению ее темпов

Целевые параметры инфляции на ближайшие годы установлены в следующих пределах: в 2006 году – 9 %, в 2007 году – 6,5 - 8 %, 2008 году – 4,5 - 6 %, 2009 году – 4 - 5,5 % (таблица 3, приложение 3). Более быстрому снижению инфляции препятствует не только избыточное денежное предложение, которое стерилизуется посредством Стабилизационного фонда, но и факторы структурного характера.

Во-первых, это незавершенность процесса реформирования жилищно-коммунального хозяйства, а также опережающий инфляцию рост регулируемых тарифов на электроэнергию и газ.

Во-вторых, слабость конкуренции на внутреннем рынке ведет к опережающему росту цен на бензин и другие ГСМ, которые вплотную приблизились к мировому уровню. Эффекты локального монополизма на рынках стимулируют рост цен и по другим товарным группам, включая плодоовощную продукцию.

В-третьих, опережающий рост доходов населения по сравнению с возможностью российских производителей увеличивать предложение качественных товаров подстегивает рост цен на потребительские товары.

Снижение темпов инфляции в прогнозном периоде будет обеспечиваться комплексом антиинфляционных мер, утвержденным Правительством Российской Федерации [7, c.14]. Он включает следующие основные направления:

- ограничение роста регулируемых цен на продукцию естественных монополий и тарифов на услуги ЖКХ при усилении контроля за издержками монополистов. Предельный уровень повышения тарифов ЖКХ, устанавливаемый Правительством, позволит снизить вклад данного фактора в инфляцию с 1,6 п.п. в 2006 году до 1,1 п.п. в 2009 году.

- сдерживание роста цен на ГСМ посредством стимулирования конкуренции, в том числе путем организации биржевой торговли, увеличения предложения на внутреннем рынке за счет снижения фискальной нагрузки и стимулирования технологического обновления нефтяного сектора. Предполагается, что реализация этих мер в сочетании с поворотом мировых нефтяных цен в сторону снижения позволят снизить темп роста цен ГСМ с 16 % в 2005 году до 6-8 % в 2007 году.

- стимулирование роста предложения продовольственных товаров путем повышения уровня конкуренции, облегчения выхода на рынки крестьянских и фермерских хозяйств, совершенствования системы регулирования импорта сельскохозяйственной продукции. Ожидается, что в 2007-2009 годах рост цен на продовольственные товары не будет опережать общий уровень инфляции. Прогнозируется последовательное замедление роста цен на продовольственные товары - прирост цен с 8,6-8,8 % в 2006 году снизится до 7,4-7,6 % в 2007 году и 4,8 % к 2009 году.

- меры по повышению доверия населения к финансовым рынкам и банковской системе, направленные на увеличение склонности населения к сбережениям и замедление скорости обращения денег.

- проведение консервативной денежной и бюджетной политики.

Одним из основных факторов снижения инфляции будет замедление роста денежного предложения в сочетании с замедлением скорости обращения денег.

Прирост денежного спроса (денежного агрегата М2) снизится с 35-39 % в 2006 году до 25-30 % в 2007 году, а в 2009 году опустится до 16-20%. В структуре денежной массы повысится доля депозитов населения и снизится доля наличных денег, что соответствует общей тенденции к росту доходов населения и будет способствовать снижению инфляции.

Темпы роста цен и тарифов на основные товары естественных монополий – электроэнергию, газ – в 2007 - 2009 годах будут превышать целевой уровень инфляции, установленный для соответствующих лет, что обусловлено необходимостью обеспечения безубыточности реализации газа на внутреннем рынке, проведения реконструкции и модернизации мощностей в электроэнергетике, а также создании условий для интенсификации процессов энергосбережения.

Предельное повышение тарифов на перевозки грузов железнодорожным транспортом не будет превышать верхней границы целевого уровня инфляции.

Тарифы на товары и услуги, отпущенные субъектами естественных монополий для населения, будут расти несколько более высокими темпами в связи с необходимостью постепенной ликвидации перекрестного субсидирования. Предельные параметры повышения регулируемых цен и тарифов на товары и услуги субъектов естественных монополий определены в следующих размерах (таблица 4 приложение 3).

Оптовые цены на газ для всех групп потребителей увеличиваются в 2007 году на 15 %, в 2008 году - на 14 %, в 2009 году - на 13 %. Предусматривается ограничение по отклонению изменения оптовых цен на газ между ценовыми поясами до 1,5 - 2 % от среднего уровня.

Такая динамика обеспечивает покрытие долгосрочных предельных издержек в газовой отрасли с учетом возможного ухудшения экспортной конъюнктуры и необходимости замещения падающей добычи на действующих месторождениях разработкой новых. Данное повышение внутренних цен на газ обеспечивает безубыточность реализации газа на внутреннем рынке. Кроме того, опережающий рост цен на газ по сравнению с другими углеводородами будет стимулировать более эффективное использование газа потребителями, развитие энергосберегающих технологий и снижение тем самым энергоемкости ВВП.

Цены на газ, реализуемый населению, в среднем по Российской Федерации увеличиваются более высокими темпами по сравнению с ростом оптовых цен: в 2007-2008 годах - на 15% ежегодно, в 2009 году - на 14 %. Прогнозируется опережающий темп роста тарифов на газораспределение, вследствие проведения газификации, что связано с включением расходов на инвестиции на строительство распределительных газопроводов. По оценкам ФСТ России, возможный дополнительный прирост конечных цен на газ может при этом в среднем составить в 2007 году до 0,3 процентного пункта.

В 2006-2007 годах будут увеличены оптовые цены на сжиженный газ, поставляемый для бытовых нужд, до уровня, не превышающего 60 % от рыночной оптовой цены на сжиженный газ. В среднем по Российской Федерации предельный рост регулируемых тарифов на электроэнергию для всех категорий потребителей составит в 2007 году 10 %, в 2008 году – 9 %, в 2009 году - 8 %.

Опережение целевого уровня инфляции обусловлено как динамикой роста цен на газ, так и высокой потребностью электроэнергетики в инвестиционных ресурсах вследствие роста электропотребления. Предполагается, что более высокий рост тарифов на электроэнергию для конечных потребителей будет стимулировать энергосбережение.

Тарифы для населения на электрическую энергию в прогнозный период будут расти опережающими темпами по отношению к тарифам для остальных групп потребителей в целях постепенной ликвидации перекрестного субсидирования. Максимальный прирост тарифов в 2007 году составит, как правило, 13 %, минимальный - 10 %. В 2008 году прирост тарифов не превысит 11 %, в 2009 году - 10 %. Для отдельных субъектов Российской Федерации предусмотрена возможность повышения тарифов для населения с темпами, отличающимися от средних по России. Планируется реализация согласованных с федеральными органами исполнительной власти программ по ликвидации перекрестного субсидирования в соответствующих регионах. При установлении тарифов учитываются средства федерального бюджета и бюджетов субъектов Федерации, выделяемые в связи с поэтапной ликвидацией перекрестного субсидирования в электроэнергетике.

При этом в 2007 году ожидается повышение цен на свободном рынке, что связано с растущим спросом на электроэнергию. Свободные цены на электроэнергию для конечных потребителей (кроме населения) будут выше регулируемых тарифов примерно в 1,2 - 1,4 раза. В результате фактически складывающиеся индексы цен на электроэнергию для конечных потребителей несколько превысят предельные размеры повышения регулируемых (утвержденных) тарифов. По предварительной оценке, рост среднеотпускных тарифов для конечных потребителей может составить: в 2007 году – 11 – 13 %, в 2008 году – 13 - 15,5 %, в 2009 году – 8,5 - 10,5 %.

Тарифы на грузовые железнодорожные перевозки планируется проиндексировать в среднем в пределах целевой инфляции: в 2007 году - в размере 8 %, в 2008 году и 2009 году - соответственно 6 % и 5,5 %.

При этом в целях сближения уровней действующих тарифов на грузовые железнодорожные перевозки, дифференцированных по видам сообщений, в 2007-2008 годах тарифы на перевозки грузов в международном сообщении через пограничные передаточные станции Российской Федерации будут сохранены на уровне действующих, а тарифы на перевозки грузов во внутригосударственном сообщении и перевозки экспортно-импортных грузов через российские порты планируется проиндексировать в 2007 году в среднем на 10,7 %, в 2008 году - на 9,6 %.

Темпы роста тарифов на пассажирские железнодорожные перевозки в дальнем следовании в регулируемом секторе, с учетом убыточности пассажирского комплекса, составят в среднем в 2007 году – 12 %, в 2008 году – 11 %, в 2009 году - 10 %. При этом индекс роста тарифов будет дифференцирован по календарным периодам года. В целях постепенной ликвидации перекрестного субсидирования предполагается выделение средств из федерального бюджета на компенсацию убытков от пассажирских железнодорожных перевозок.

Прогноз изменения тарифов на услуги общедоступной электросвязи и общедоступной почтовой связи учитывает доведение тарифов до уровня экономически обоснованных затрат с учетом нормативной прибыли, в соответствии с постановлением Правительства Российской Федерации от 24.10.2005 г. N 637 "О государственном регулировании тарифов на услуги общедоступной электросвязи и общедоступной почтовой связи". В 2007-2009 годах ежегодный прирост тарифов в среднем по услугам телеграфной связи не превысит 25 %, по услугам общедоступной почтовой связи - 15 процентов. Прирост тарифов на услуги связи по распространению телерадиопрограмм общероссийских телерадиовещательных организаций составит в 2007 году в среднем не выше 15 %, в 2008 году – 9 %, в 2009 году - 7,5 %.

Рост тарифов на производство товаров и оказание услуг организаций коммунального комплекса будет превышать инфляцию. Обоснованием более высокого роста тарифов, превышающего прогнозный ИПЦ, кроме роста тарифов естественных монополий, могут быть инвестиционные программы организаций коммунального комплекса, ориентированные на реновацию отрасли, создание новой инженерной инфраструктуры и улучшение качества оказываемых услуг. Рост тарифов на товары и услуги организаций коммунального комплекса в среднем по Российской Федерации на 2007-2009 годы составит в 2007 году 14-15%, в 2008 году - 10-12%, в 2009 году -10-11 % [7, с.16].

2.2 Причины Инфляции в России: денежный анализ

Тема инфляции в России сегодня одна из самых актуальных как в теоретическом, так и в практическом значении. Об этом говорят все: власть, ученые, политики, предприниматели, обыватели. Спектр суждений настолько широк и противоречив, что актуальность серьезного комплексного рассмотрения этой проблемы не требует доказательств.

В условиях достаточно высокого общего экономического роста России инфляция создает серьезные проблемы всем: Правительству – съедает рост ВВП и делает недостижимой задачу его реального удвоения в течение 10 лет; бизнесу – лишает инвестиционных и кредитных возможностей; населению – не позволяет сделать необходимые накопления.

Проблема чрезвычайно серьезная и ее надо решать. Вопрос: как? Есть две основных точки зрения. Первая – инфляция имеет сугубо монетарные причины, и бороться с ней следует путем сдерживания роста (стерилизации) денежной массы, для чего и создан Стабилизационный фонд [8, с.23] . Вторая – главной причиной инфляции является рост издержек, прежде всего, тарифов естественных монополий [9, с.18] .

Давайте исследуем вопрос: является ли причиной инфляции избыточная денежная масса и есть ли необходимость ее стерилизации, накопления в виде неприкосновенного запаса – Стабилизационного фонда? Проведенный комплексный анализ всех денежных агрегатов в различных сопоставлениях свидетельствует об избыточности не денежной массы, а ее изъятия из экономики и «складирования» в Банке России и в зарубежных активах [2, с.12].

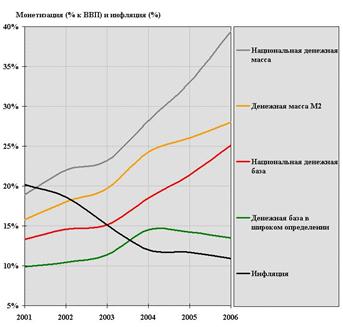

Уровень монетизации экономики, то есть отношения агрегатов денежной базы в широком определении и денежной массы М2, реально обеспечивающих производство валового внутреннего продукта, к ВВП (сегодня соответственно – 13,5% и 28,0%) дает основание говорить о «финансовой дистрофии» российской экономики. Более того, ситуация ухудшается – за последние два года отношение денежной базы в широком определении к ВВП снизилось с 14,5% до 13,5%. Следовательно, уменьшилась база экономически целесообразного кредитного формирования и без того скудной денежной массы, находящейся в распоряжении хозяйствующих субъектов.

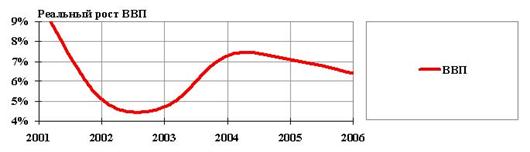

И это при том, что анализ соотношения темпов роста ВВП и денежной массы М2 показывает однозначную зависимость реального роста ВВП от роста денежной массы в реальной экономике.

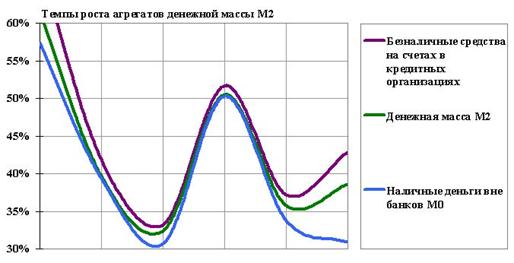

Даже беглый взгляд на динамику денежной базы, денежной массы, ВВП и соответствующего уровня инфляции, представленных в приложении 1 таблицы и графиков к ней, достаточен, чтобы увидеть, что в целом рост денежных агрегатов ведет не к увеличению, а к снижению инфляции.

Данные Графика 2 свидетельствуют о четкой обратно пропорциональной зависимости инфляции от уровня монетизации экономики – отношения объема денежной базы и денежной массы к годовому ВВП.

Более того, темпы роста денежной базы и денежной массы, работающих в экономике, прямо пропорционально соответствуют темпам снижения инфляции.

Основным источником формирования (эмиссии) как денежной базы, так и, к сожалению, денежной массы сегодня являются накапливаемые Банком России валютные резервы (активы у нерезидентов в иностранной валюте).

Если на 1.01.2001 г. национальная денежная база была в 1,4 раза больше валютных резервов, то на 1.01.2006 г. они практически сравнялись.

Денежная база в широком определении 5 лет назад была больше валютных резервов, а сейчас – меньше в 1,8 раз.

Даже денежная масса М2 сегодня приблизилась по объему к валютным резервам (а на 1.01.2001 г. была в 1,7 раза больше).

Денежная база (приложение 2) в широком определении, являющаяся основой формирования всех денежных агрегатов, составляет на 01.01.2006г. менее 3 трлн. рублей или всего лишь половину всей национальной денежной базы. И это соотношение ухудшается, так как темпы роста денежной базы в широком определении почти в полтора раза отстают от темпов роста национальной денежной базы. Так, на 01.01.2001г. денежная база, функционирующая в экономике, составляла более существенную долю (74%) в национальной денежной базе.

За 2005 год денежная база в широком определении выросла на 530 млрд. рублей, а прирост национальной денежной базы был в 3,4 раза больше – 1,8 трлн. руб. Сегодня в экономике не используется 2,5 трлн. руб. средств национальной денежной базы. Депозитно-кредитная мультипликация этих средств лишь с коэффициентом 2,5 позволила бы увеличить денежную массу в экономике в два раза, приблизив уровень монетизации к странам Восточной Европы.

За пять последних лет самые высокие темпы роста показали агрегаты денежной базы, не участвующие в депозитно-кредитной мультипликации:

· средства некредитных организаций в Банке России – рост в 10 раз;

из них средства Правительства – рост в 23 раза; а самые низкие темпы роста дали денежные агрегаты, функционирующие в экономике:

· средства кредитных организаций в Банке России – рост лишь в 2,6 раза.

Если на 1.01.2001 г. средства Правительства (82 млрд. руб.) составляли лишь 8% в национальной денежной базе, то на 1.01.2006 г. – уже 35%. Только за 2005 г. эта часть денежной базы (средства некредитных организаций) увеличилась почти на 1,3 трлн. руб. (рост в 2 раза) и эта сумма составила 70% роста всей национальной денежной базы и была в 2,4 раза больше, чем прирост денежной базы в широком определении.

В связи с такой архаичностью структуры национальной денежной базы уровень монетизации российской экономики в 3-5 раз ниже уровня монетизации в развитых странах и в 7 раз ниже, чем в Китае.

Денежная масса М2, финансово обеспечивающая деятельность субъектов экономики (как юридических, так и физических лиц), составляет сегодня немногим более 6 трлн. руб. или всего лишь 28% ВВП. Даже национальная денежная масса (8,5 трлн. руб.) – это лишь 40% ВВП.

При этом за последние пять лет относительно ВВП национальная денежная масса выросла на 20%, а денежная масса М2 – лишь на 12%. Это свидетельствует о снижающейся роли в национальной денежной массе денежной массы М2 – важнейшего денежного агрегата, обеспечивающего формирование ВВП.

В номинальном выражении рост за исследуемый период также не в пользу денежной массы, работающей в экономике:

· национальная денежная масса выросла в 6,1 раза;

· денежная масса М2 – в 5,2 раза.

В результате в структуре национальной денежной массы сегодня составляют:

· средства некредитных организаций в Банке России – 29% (на 1.01.2001 г. было почти в 2 раза меньше – 17%),

в том числе средства Правительства – 22% (5 лет назад было в 4 раза меньше – 6%);

· денежная масса М2 – 71% (с 1.01.2001 г. ее доля сократилась на 12%),

в том числе безналичные средства в кредитных организациях – 47% (за 5 лет доля этих средств сократилась на 7%).

Отношение денежной массы М2 к средствам некредитных организаций в Банке России ухудшилось за исследуемый период запредельно: если на 1.01.2001 г. денежная масса М2 была больше названных средств в 5 раз, то на 1.01.2006 г. – лишь в 2,5 раза. Объем прироста этих агрегатов денежной массы сегодня практически сравнялся.

В результате таких действий денежных властей по массовой стерилизации получается замкнутый инфляционный круг:

· Банк России запредельно (более 10% в год) укрепляет рубль, что приводит к значительному росту импорта и стагнации в секторах экономики, производящих ВВП, потребляемый внутри страны;

· Правительство в целях обеспечения формального выполнения параметров по инфляции относит значительную часть бюджетных расходов на конец года;

· в итоге в начале года на потребительском рынке встречаются избыток денег и дефицит товаров;

· возникающий в связи с этим всплеск инфляции усиливается резким повышением тарифов естественных и неестественных монополий и следующим за этим ростом издержек во всех секторах экономики;

· денежные власти, стремясь быстро подавить инфляцию, используют исключительно монетарные (наиболее простые для них) методы таргетирования: укрепление рубля, стерилизация денежной массы, скупое исполнение бюджета.

Результат известен заранее. Круг замкнулся. Ситуацию усугубляют: значительный дополнительный приток иностранной валюты в виде зарубежных инвестиций (отечественных ведь крайне мало), еще более укрепляющих рубль, и стойкие инфляционные ожидания хозяйствующих субъектов и населения.

В этой ситуации высокой инфляции ответ на вопрос о том, можно ли тратить средства Стабилизационного фонда на инвестиции в российскую экономику, кажется естественно простым – нет. Но это только так кажется. Чтобы экономически верно ответить на этот главный вопрос нашего времени, необходимо понять финансовую сущность того, что называют стабфондом.

Если рассмотреть денежный баланс государства, то окажется, что средства стабфонда на сегодня – это не некая излишняя (виртуальная) денежная масса, а пока еще не исполненные обязательства государства (2,4 трлн. руб. – внешний долг, 1,0 трлн. руб. – кредит банковской системы).

Главная проблема российской инфляции состоит в том, что с ее немонетарными причинами денежные власти борются исключительно монетарными методами, снижая ликвидность и конкурентоспособность несырьевой экономики [4, с.37] .

Денежные власти заявляют, что если будет политическая воля на дальнейшее жесткое сжатие денежной массы, то Минфин и Центробанк в течение 3-х лет снизят инфляцию до 3-4%. Однако, если учесть, что сегодня монетарная составляющая дает в инфляции около 3-4%, то даже ее полное подавление снизит общую инфляцию лишь до 7-8%.

Финансовые власти России научились собирать и хранить деньги. Теперь необходимо научиться эффективно использовать накопленный инвестиционный потенциал в интересах значительного повышения конкурентоспособности российской экономики и благосостояния наших граждан.

Существенное повышение уровня обновления основных производственных фондов (сейчас – около 2% в год), строительства жилья (сегодня менее 3% от потребности) и решения других важнейших социально-экономических задач не может быть реализовано без значительного (в несколько раз) увеличения инвестиционных вложений в российскую экономику. Безусловно, важно получать для этого иностранные инвестиции, но еще более ценно разумно использовать в этих целях национальные денежные ресурсы.

Стабилизационный фонд (лучше его назвать Фондом развития необходимо разделить на две части: Фонд будущих поколений и Инвестиционный фонд), как специальный бюджетный счет Правительства, должен формироваться непосредственно в иностранной валюте путем изъятия части высокой ренты на все сырьевые товары (а не только нефть), реализуемые на экспорт. В этом случае значительная часть валютных потоков в страну не будет поступать на внутренний валютный рынок и не приведет к искусственному укреплению рубля, следовательно, и к росту импорта.

Стабилизационный фонд, как бюджетные средства Правительства (в отличие от валютных резервов Банка России), должен использоваться исключительно в интересах решения социально-экономических задач и ни в коем случае в качестве какого-либо резерва (нет необходимости клонировать госрезервы).

Не менее половины ежегодных поступлений в Стабфонд необходимо сначала тратить на возврат внешнего и внутреннего долга до их полного погашения, а затем на формирование Фонда будущих поколений, остальную часть – на инвестиции и покрытие дефицита бюджета и внебюджетных государственных фондов в законодательно установленных размерах (нормах).

Неконтролируемые (с точки зрения воздействия на структуру экономики) и нестабильные (в основном, спекулятивные) иностранные инвестиции должны быть в значительной степени заменены инвестициями в иностранной валюте из Стабилизационного фонда на приобретение самых современных зарубежных технологий и оборудования. В этих целях следует создать соответствующие институты развития (банк, венчурную, страховую и лизинговую компании).

Сегодня сумма иностранных инвестиций и кредитов в российскую экономику в несколько раз превышает объем Стабфонда, но никто в Правительстве не говорит о том, что это приводит к инфляции.

Необходимо прекратить практику изъятия значительной денежной массы из коммерческих банков и превращения Банка России в суперрасчетный банк.

Дело в том, что денежную массу в экономике формируют банки путем депозитно-кредитной мультипликации (эмиссии кредитных денег). И если у банков будет низкая ликвидность, они не смогут кредитовать экономику, то есть создавать денежную массу, необходимую ей в соответствии с ее потребностями. А.Л. Кудрин признает, что «банки являются институтом инвестирования, который качественнее, чем правительство» [8, с.24]. А учитывая, что банки не являются субъектами потребительского рынка и поэтому высокий уровень их ликвидности не может приводить к инфляции, нет необходимости в массовом переводе средств на счета в Банк России (сейчас на счетах некредитных организаций в Центробанке около 3 трлн. руб., а на корсчетах коммерческих банков в ЦБ лишь около 400 млрд. руб.).

Государство должно перейти от политики сбережений к инвестиционной политике.

Политика сбережений государства в 2005 году достигла своего апогея, в результате чего общие ресурсы государства (около 8 трлн. руб.) составили 80% от совокупных ресурсов населения, предприятий и кредитных организаций, тогда как в 2001 году они достигали всего лишь 25%. Это трехкратный опережающий рост ресурсов государства.

Мифом является утверждение о том, что значительные бюджетные средства находятся на счетах в коммерческих банках. В действительности сейчас их около 200 млрд. руб., что составляет лишь 2,5% от общих денежных ресурсов государства. Перевод этих средств в казначейство не является существенным для Правительства, а их вывод из кредитных организаций на порядок (почти в 2 раза) уменьшит остатки коммерческих банков на корсчетах в Банке России.

Необходимо подчеркнуть и то, что дефицит денежных средств, функционирующих в реальной экономике (денежная база в широком определении и денежная масса М2), вызванный чрезмерным уровнем государственных сбережений, приводит к увеличению скорости обращения денег и повышению их дефицитности, что также вызывает инфляционные процессы.

Заключение

Инфляция — это сложное многофакторное явление, которое характеризует нарушение воспроизводственного процесса, является результатом макроэкономической нестабильности, определенного дисбаланса между совокупным спросом и совокупным предложением и присуща экономике, использующей бумажно-денежное обращение.

Глубинные причины инфляции находятся как в сфере обращения, так и в сфере производства и очень часто обусловливаются экономическими и политическими отношениями в стране.

Причины инфляции подразделяются так на внутренние и внешние. К внутренним причинам относятся: дефицит государственного бюджета, связанный с ростом правительственных расходов; высокий уровень непроизводительных расходов государства, особенно военных; диспропорции на уровне микро- и макроэкономики, являющиеся проявлением циклического характера развития экономики; ошибки в экономической политике правительства и другие.

Внешними причинами инфляции являются: структурные мировые кризисы, которые сопровождаются многократным ростом цен на сырье, нефть, продовольствие и др. Этот рост стал поводом для резкого повышения цен монополиями на свою продукцию; обмен банками национальной валюты на иностранную валюту вызывает потребность в дополнительной эмиссии бумажных денег, что переполняет каналы денежного обращения и ведет к инфляции.

Западные экономисты, рассматривая причины инфляции, говорят о двух видах инфляции: инфляции спроса и инфляции предложения или издержек. Эти два вида инфляции связаны друг с другом и взаимодействуют между собой.

В зависимости от продолжительности воздействия инфляционных процессов на экономику выделяют: хроническую инфляцию, стагфляцию и дефляцию.

По характеру проявления различают следующие типы инфляции: подавленную, открытую, умеренную или ползучую, галопирующая, гиперинфляцию.

Кроме того, различают: ожидаемую, неожидаемую, сбалансированную и несбалансированную инфляцию.

Показатели инфляции призваны дать количественную оценку инфляционных процессов. Показателями, характеризующими уровень инфляции, являются индексы цен - относительные величины, показывающие динамику цен.

В условиях достаточно высокого общего экономического роста России инфляция создает серьезные проблемы всем: Правительству – съедает рост ВВП и делает недостижимой задачу его реального удвоения в течение 10 лет; бизнесу – лишает инвестиционных и кредитных возможностей; населению – не позволяет сделать необходимые накопления.

Проблема инфляции чрезвычайно серьезная и ее надо решать. Вопрос: как? Есть две основных точки зрения. Первая – инфляция имеет сугубо монетарные причины, и бороться с ней следует путем сдерживания роста (стерилизации) денежной массы, для чего и создан Стабилизационный фонд. Вторая – главной причиной инфляции является рост издержек, прежде всего, тарифов естественных монополий.

Даже беглый взгляд на динамику денежной базы, денежной массы, ВВП и соответствующего уровня инфляции достаточен, чтобы увидеть, что в целом рост денежных агрегатов ведет не к увеличению, а к снижению инфляции.

Существует так же четкой обратно пропорциональной зависимости инфляции от уровня монетизации экономики – отношения объема денежной базы и денежной массы к годовому ВВП. Более того, темпы роста денежной базы и денежной массы, работающих в экономике, прямо пропорционально соответствуют темпам снижения инфляции.

Целевые параметры инфляции на ближайшие годы установлены в следующих пределах: в 2006 году – 9 %, в 2007 году – 6,5 - 8 %, 2008 году – 4,5 - 6 %, 2009 году – 4 - 5,5 % . Более быстрому снижению инфляции препятствует не только избыточное денежное предложение, которое стерилизуется посредством Стабилизационного фонда, но и факторы структурного характера.

Основным методом борьбы с инфляцией является антиинфляционная политика, которая представляет собой систему мер по предупреждению и преодолению инфляции. Основными антиинфляционными мерами на период 2006-2009 г.г., утвержденными Правительством РФ являются: ограничение роста регулируемых цен на продукцию естественных монополий и тарифов на услуги ЖКХ при усилении контроля за издержками монополистов; сдерживание роста цен на ГСМ посредством стимулирования конкуренции, в том числе путем организации биржевой торговли, увеличения предложения на внутреннем рынке за счет снижения налоговой нагрузки и стимулирования технологического обновления нефтяного сектора; стимулирование роста предложения продовольственных товаров путем повышения уровня конкуренции, облегчения выхода на рынки крестьянских и фермерских хозяйств, совершенствования системы регулирования импорта сельскохозяйственной продукции; меры по повышению доверия населения к финансовым рынкам и банковской системе, направленные на увеличение склонности населения к сбережениям и замедление скорости обращения денег; проведение консервативной денежной и бюджетной политики.

Перечисленные меры помогут сбить темпы инфляции лишь на конкретный временной период, но для ценовой стабильности в долгосрочной перспективе необходим переход от разрозненных мер к единой комплексной программе по снижению темпов инфляции. В рамках данной программы необходимо обеспечить формирование научно обоснованной ценовой политики и создание благоприятных макроэкономических условий. Ценовая политика должна базироваться на следующих принципах: демонополизации экономики и рынков; стимулирование рыночной конкуренции; уменьшение числа торговых посредников; правовое регулирование торговых наценок посредников с учетом социальной значимости товаров и услуг; жесткий контроль за соблюдением установленных предельных значений цен (тарифов) на продукцию естественных монополий и услуги ЖКХ.

Список литературы:

1. Белоусов А. Россия не сердится, Россия сосредотачивается // Ведомости, 9.08.2006.

2. Гамза В.А. «Россия – 2006: Денежный обзор», - М.: Научный эксперт, №2, 2006.

3. Гамза В.А. Инфляции в России: денежный анализ. // www.axbank.ru

4. Горегляд В.П. Инфляция вне конкуренции // Коммерсантъ, № 67/п от 17.04.2006.

5. Инфляция в России в 2006 году // РЭО, 2007.

6. Красавина Л.Н. Необходим комплекс мер для снижения темпа инфляции в России // Банковское дело, № 8, 2006.

7. Красавина Л.Н. Снижение темпа инфляции в стратегии инновационного развития России // Деньги и кредит. – 2006. - № 9. с. 12.

8. Кудрин А.Тратить стабфонд – значит разрушать экономику // Коммерсантъ, № 55 от 30.03.2006.

9. МЭРТ доказал немонетарную природу инфляции // Коммерсантъ, № 58 от 4.04.2006;

10. Пищик В.Я. Политика ФРС США по регулированию инфляции // Банковское дело, 2006, № 8.

11. Варламова М.А., Крутякова Ю.А. Финансы, денежное обращение и кредит.— М.: Аллель-2000, 2005. — 64 с.

12. Вигман С. П. Финансы. Деньги. Кредит: учеб. пособие. - М.: ТК Велби, 2005. - 80 с.

13. Деньги, кредит, банки: Учебник/Под ред. О.И. Лаврушина.— Д34 3-е изд., перераб. и доп.— М.: Финансы и статистика, 2003.— 464 с.: ил.

14. Журавлева Г.П. Экономика: Учебник. — М.: Юристь, 2001. — 574 с

15. Мазуркевич В.И. Экономика. конспект лекций М.: МГУИЭ. 2005.

16. Седов В.В. Экономическая теория: В 3 ч. Ч. 3. Макроэкономика: Учеб. пособие / Челяб. гос. ун-т. Челябинск, 2002. 115 с.

Приложение 1

Таблица 1 - Денежная база, денежная масса, ВВП и инфляция

| Показатели |

01.01 2001 |

01.01 2002 |

01.01 2003 |

01.01 2004 |

01.01 2005 |

01.01 2006 |

* | |

| Национальная денежная база | млрд. руб. | 974,8 | 1 302,4 | 1 632,3 | 2 448,5 | 3 594,4 | 5 414,3 | 5,6 |

| ежегод. прирост. | 450,9 | 327,6 | 329,9 | 816,2 | 1 145,9 | 1 819,9 | ||

| ежегод. рост - % | 86,1% | 33,6% | 25,3% | 50,0% | 46,8% | 50,6% | ||

| % к нац. денеж. массе | 71,0% | 66,3% | 65,2% | 65,9% | 64,9% | 63,7% | ||

| % к валют. резервам | 139,7% | 129,8% | 114,4% | 111,0% | 104,5% | 102,1% | ||

| % к ВВП | 13,3% | 14,6% | 15,1% | 18,5% | 21,4% | 25,1% | ||

| Денежная база в широком определении | млрд. руб. | 721,6 | 928,3 | 1 232,6 | 1 914,4 | 2 380,3 | 2 914,1 | 4,0 |

| ежегод. прирост. | 295,8 | 206,7 | 304,3 | 681,8 | 465,9 | 533,8 | ||

| ежегод. рост - % | 69,5% | 28,6% | 32,8% | 55,3% | 24,3% | 22,4% | ||

| % к нац. денеж. базе | 74,0% | 71,3% | 75,5% | 78,2% | 66,2% | 53,8% | ||

| % к валют. резервам | 103,4% | 92,5% | 86,4% | 86,8% | 69,2% | 55,0% | ||

| % к ВВП | 9,9% | 10,4% | 11,4% | 14,5% | 14,2% | 13,5% | ||

| Национальная денежная масса | млрд. руб. | 1 372,8 | 1 965,5 | 2 504,7 | 3 716,2 | 5 541,6 | 8 499,6 | 6,2 |

| ежегод. прирост. | 574,3 | 592,7 | 539,2 | 1 211,5 | 1 825,4 | 2 958,0 | ||

| ежегод. рост - % | 71,1% | 42,2% | 27,4% | 48,4% | 49,1% | 53,4% | ||

| % к денеж. массе М2 | 118,9% | 121,9% | 117,3% | 115,7% | 127,0% | 140,6% | ||

| % к валют. резервам | 196,7% | 195,9% | 175,5% | 168,5% | 161,1% | 160,4% | ||

| % к ВВП | 18,9% | 22,0% | 23,2% | 28,2% | 33,0% | 39,4% | ||

| Денежная масса М2 | млрд. руб. | 1 154,4 | 1 612,6 | 2 134,4 | 3 212,6 | 4 363,3 | 6 045,6 | 5,2 |

| ежегод. прирост. | 439,8 | 458,2 | 521,8 | 1 078,2 | 1 150,7 | 1 682,3 | ||

| ежегод. рост - % | 61,5% | 39,7% | 32,4% | 50,5% | 35,8% | 38,6% | ||

| % к денеж.базе в шир.опр. | 160,0% | 173,7% | 173,2% | 167,8% | 183,3% | 207,5% | ||

| % к валют. резервам | 165,4% | 160,7% | 149,5% | 145,6% | 126,9% | 114,1% | ||

| % к ВВП | 15,8% | 18,0% | 19,7% | 24,3% | 26,0% | 28,0% | ||

| Валютные резервы Банка России ** | млрд. руб. | 697,8 | 1 003,3 | 1 427,3 | 2 205,8 | 3 439,5 | 5 300,6 | 7,6 |

| ежегод. прирост. | 461,5 | 305,5 | 424,0 | 778,5 | 1 233,7 | 1 861,1 | ||

| ежегод. рост - % | 195,3% | 43,8% | 42,3% | 54,5% | 55,9% | 54,1% | ||

| % к ВВП | 9,6% | 11,2% | 13,2% | 16,7% | 20,5% | 24,5% | ||

| ВВП | млрд. руб. | 7 305,6 | 8 943,6 | 10 817,5 | 13 201,1 | 16 778,8 | 21 598,0 | 3,0 |

| номин. рост - % | 51,5% | 22,4% | 21,0% | 22,0% | 27,1% | 28,7% | ||

| реальный рост - % | 10,0% | 5,1% | 4,7% | 7,3% | 7,1% | 6,4% | ||

| Инфляция | % | 20,2% | 18,6% | 15,1% | 12,0% | 11,7% | 10,9% | - |

| ежегод. сниж. - % | 44,6% | 7,9% | 18,8% | 20,5% | 2,5% | 6,8% | ||

| Справочно: Курс доллара США к рублю | 28,2 | 30,1 | 31,8 | 29,5 | 27,7 | 28,8 | - |

Источник: Банк России, расчеты автора.

* Отношение показателей на 1.01.2006 к показателям на 1.01.2001

** Соответствуют агрегату "Средства, размещенные у нерезидентов, и ценные бумаги иностранных эмитентов" в балансе Банка России.

График 1 к Таблице 1

График 3 к Таблице 1

Приложение 2

Таблица 2 - Денежная база

| Показатели | 01.01 | 01.01 | 01.01 | 01.01 | 01.01 | 01.01 | * | |

| 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | |||

|

1. Национальная денежная база ** (1=2+3) |

млрд. руб. | 974,8 | 1 302,4 | 1 632,3 | 2 448,5 | 3 594,4 | 5 414,3 | 5,6 |

| ежегод. прирост | 430,1 | 327,6 | 329,9 | 816,2 | 1 145,9 | 1 819,9 | ||

| ежегод. рост - % | 79,0% | 33,6% | 25,3% | 50,0% | 46,8% | 50,6% | ||

| 2. Средства некредитных организаций в Банке России | млрд. руб. | 253,2 | 374,1 | 399,7 | 534,1 | 1 214,1 | 2 500,2 | 9,9 |

| ежегод. прирост | 134,3 | 120,9 | 25,6 | 134,4 | 680,0 | 1 286,1 | ||

| ежегод. рост - % | 113,0% | 47,7% | 6,8% | 33,6% | 127,3% | 105,9% | ||

|

2.1. Средства Правительства *** |

млрд. руб. | 81,6 | 121,7 | 271,3 | 326,6 | 891,1 | 1 905,2 | 23,3 |

| ежегод. прирост | 31,4 | 40,1 | 149,6 | 55,3 | 564,5 | 1 014,1 | ||

| ежегод. рост - % | 62,5% | 49,1% | 122,9% | 20,4% | 172,8% | 113,8% | ||

| 2.2. Средства предприятий | млрд. руб. | 25,3 | 21,2 | 29,4 | 30,5 | 35,8 | 46,2 | 1,8 |

| ежегод. прирост | -0,2 | -4,1 | 8,2 | 1,1 | 5,3 | 10,4 | ||

| ежегод. рост - % | -0,8% | -16,2% | 38,7% | 3,7% | 17,4% | 29,1% | ||

| 2.3. Средства иных некредитных организаций | млрд. руб. | 146,3 | 231,2 | 99,0 | 177,0 | 287,2 | 548,8 | 3,8 |

| ежегод. прирост | 103,1 | 84,9 | -132,2 | 78,0 | 110,2 | 261,6 | ||

| ежегод. рост - % | 238,7% | 58,0% | -57,2% | 78,8% | 62,3% | 91,1% | ||

| 3. Денежная база в широком определении | млрд. руб. | 721,6 | 928,3 | 1 232,6 | 1 914,4 | 2 380,3 | 2 914,1 | 4,0 |

| ежегод. прирост | 295,8 | 206,7 | 304,3 | 681,8 | 465,9 | 533,8 | ||

| ежегод. рост - % | 69,5% | 28,6% | 32,8% | 55,3% | 24,3% | 22,4% | ||

| 3.1. Наличные деньги в обращении | млрд. руб. | 446,5 | 623,5 | 813,9 | 1 224,7 | 1 669,9 | 2 195,4 | 4,9 |

| ежегод. прирост | 158,3 | 177,0 | 190,4 | 410,8 | 445,2 | 525,5 | ||

| ежегод. рост - % | 54,9% | 39,6% | 30,5% | 50,5% | 36,4% | 31,5% | ||

| 3.1.1. в кассах кредитных организаций | млрд. руб. | 27,6 | 39,7 | 50,7 | 77,7 | 135,1 | 186,2 | 6,7 |

| ежегод. прирост | 5,6 | 12,1 | 11,0 | 27,0 | 57,4 | 51,1 | ||

| ежегод. рост - % | 25,5% | 43,8% | 27,7% | 53,3% | 73,9% | 37,8% | ||

| 3.1.2. вне банков (М0) | млрд. руб. | 418,9 | 583,8 | 763,2 | 1 147,0 | 1 534,8 | 2 009,2 | 4,8 |

| ежегод. прирост | 152,7 | 164,9 | 179,4 | 383,8 | 387,8 | 474,4 | ||

| ежегод. рост - % | 57,4% | 39,4% | 30,7% | 50,3% | 33,8% | 30,9% | ||

| 3.2. Средства кредитных организаций в Банке России | млрд. руб. | 275,1 | 304,8 | 418,7 | 689,7 | 710,4 | 718,7 | 2,6 |

| ежегод. прирост | 137,9 | 29,7 | 113,9 | 271,0 | 20,7 | 8,3 | ||

| ежегод. рост - % | 100,5% | 10,8% | 37,4% | 64,7% | 3,0% | 1,2% | ||

| 3.2.1. остатки на корсчетах | млрд. руб. | 130,1 | 144,5 | 169,7 | 304,9 | 480,4 | 508,6 | 3,9 |

| ежегод. прирост | 61,2 | 14,4 | 25,2 | 135,2 | 175,5 | 28,2 | ||

| ежегод. рост - % | 88,8% | 11,1% | 17,4% | 79,7% | 57,6% | 5,9% | ||

| 3.2.2. фонд обязательных резервов (ФОР) | млрд. руб. | 124,3 | 156,6 | 201,1 | 267,4 | 121,7 | 161,4 | 1,3 |

| ежегод. прирост | 59,7 | 32,3 | 44,5 | 66,3 | -145,7 | 39,7 | ||

| ежегод. рост - % | 92,4% | 26,0% | 28,4% | 33,0% | -54,5% | 32,6% | ||

| 3.2.3. депозиты всех видов | млрд. руб. | 20,7 | 3,7 | 47,9 | 117,4 | 108,3 | 48,7 | 2,4 |

| ежегод. прирост | 17,0 | -17,0 | 44,2 | 69,5 | -9,1 | -59,6 | ||

| ежегод. рост - % | 459,5% | -82,1% | 1194,6% | 145,1% | -7,8% | -55,0% |

* Отношение показателей на 1.01.2006 к показателям на 1.01.2001.

** Национальная денежная база представляет собой совокупность всех денежных обязательств Банка России в национальной валюте (определение автора).

*** Соответствует денежному агрегату "Депозиты органов госуправления" и включает: остатки средств на счетах федерального бюджета, бюджетов субъектов Российской Федерации и местных бюджетов, депозиты и иные привлеченные средства Минфина России, финансовых органов субъектов Российской Федерации и органов местного самоуправления, государственных внебюджетных фондов.

Приложение 3

Таблица 3. Динамика инфляции (прирост цен и тарифов декабрь к декабрю, в %)

| Показатели | 2005 |

2006, оценка |

2007, прогноз | 2008, прогноз | 2009, прогноз |

| Инфляция (ИПЦ) | 10,9 | 9 | 6,5-8 | 4,5-6 | 4-5,5 |

| Базовая инфляция (БИПЦ) | 8,3 | 7,5-7,7 | 5,6-7,1 | 3,8-5,2 | 3,3-4,8 |

| Продовольственные товары | 9,6 | 8,6-8,8 | 7,4-7,6 | 5,1-5,3 | 4,8 |

| Непродовольственные товары | 6,4 | 6,0-6,1 | 5,4-5,6 | 4,7 | 4,4 |

| Платные услуги населению | 21,0 | 14,3-14,5 | 11,7-12,2 | 8,9-9,1 | 7,7-7,9 |

| Услуги ЖКХ | 32,7 | 18-19 | 14-15 | 10-12 | 10-11 |

| Прочие услуги | 14,3 | 11,8-12,3 | 10-10,5 | 7,3-7,5 | 5,8-6 |

Таблица 4. Динамика регулируемых цен (тарифов) на продукцию (услуги) естественных монополий и услуги ЖКХ в среднем по России (в %, за годовой период)

| Показатели | 2005 г. отчет |

2006 г. оценка |

2007 г., прогноз |

2008 г., прогноз |

2009 г., прогноз |

| Инфляция (ИПЦ) | 10,9 | 8-9 | 6,5-8 | 4,5-6 | 4-5,5 |

| Электроэнергия | |||||

| предельный рост среднеотпускных тарифов для всех категорий потребителей | 9,5 | 7,5 | 10 | 9 | 8 |

| - для населения | 25 | 15-20 | 13 | 11 | 10 |

| Газ природный (оптовые цены, в среднем для всех групп потребителей) | 23 | 11 | 15 | 14 | 13 |

| - реализуемый населению | 34,7 | 11,9 | 15 | 15 | 14 |

| Железнодорожные перевозки: | |||||

| Пассажирские перевозки в дальнем следовании, в регулируемом секторе | 12 | 12 | 12 | 11 | 10 |

|

Перевозки грузов (средний рост тарифов) |

12,8 | 7,5 | 8 | 6 | 5,5 |

| Услуги ЖКХ (средний рост тарифов) | 32,7 | 18-19 | 14-15 | 10-12 | 10-11 |