Курсовая работа: Концептуальные подходы к моделированию неопределенности и инвестиционного риска

Федеральное агентство по образованию РФ

Государственное образовательное учреждение

Высшего профессионального образования

Государственный университет управления

Институт бизнеса в строительстве

и управления проектом

кафедра экономики в строительстве и управления инвестициями

Курсовая работа

по дисциплине

"Моделирование инвестиционных процессов"

на тему

“Концептуальные подходы к моделированию неопределенности и инвестиционного риска "

Выполнил:

студент дневной формы обучения

Специальность: Менеджмент Организации

Специализация: Управления Инвестициями

и Экономика Строительства

Москва 2009

Содержание

Вступление

1. Метод корректировки ставки дисконтирования

2. Метод достоверных эквивалентов (коэффициентов определенности)

3. Анализ точки безубыточности

4. Анализ чувствительности критериев эффективности

5. Метод сценариев

6. Деревья решений

7. Имитационное моделирование рисков (метод монте-карло)

Вступление

В рыночных условиях любые формы инвестиционной деятельности неразрывно связаны с риском. Будет ли устойчивым спрос на новые продукты и услуги? Какой будет стоимость проекта через определенный промежуток времени? Окупятся ли вложенные средства? Точные ответы на эти и многие другие вопросы, как правило, не могут быть известны заранее.

Объективность существования риска обусловливает вероятностная сущность большинства природных, экономических, социальных, политических, технологических и других процессов, которые оказывают значительное влияние на инвестиционную деятельность хозяйствующего субъекта.

Инвестиционные проекты, осуществляемые в реальном секторе экономики и представляющие собой сложные комплексы технических, организационных, финансовых, кадровых и других решений, принимаемых в условиях неопределенности и изменяющейся внешней среды, могут быть подвержены самым различным видам риска, в том числе рискам, характерным и для других областей человеческой деятельности.

Применительно к инвестиционным проектам, предполагающим реализацию конкретных интересов их основных участников (собственников, кредиторов, заказчиков, подрядчиков, поставщиков, покупателей продукции и т.д.), риск понимается как вероятность потерь или неполучения ожидаемых результатов.

Если есть вероятность наступления ситуации риска, то при принятии решений будущие события не могут быть определены достоверно и однозначно. Как и в любой другой области, в инвестиционной деятельности приходится взвешивать и сопоставлять шансы на получение положительных и нежелательных результатов, анализировать их возможные последствия.

Поэтому одним из наиболее важных и сложных разделов инвестиционного менеджмента по праву считается анализ и оценка потенциальных рисков.

В практике инвестиционного менеджмента используются как качественные (неформализованные), так и количественные (формализованные) методы анализа рисков. При этом оба класса методов взаимно дополняют друг друга. Как правило, качественные методы используются для выявления видов и факторов риска, количественные - для определения их числовых характеристик.

Выбор того или иного метода зависит от различных факторов. К числу наиболее существенных из них следует отнести:

вид инвестиционного риска;

степень полноты и достоверности имеющейся информации;

возможность привлечения опытных экспертов;

квалификация разработчиков и менеджеров проекта;

наличие современных информационных технологий, возможность их применения и др.

Следует отметить, что универсального, или пригодного для всех случаев, метода оценки инвестиционных рисков не существует. В связи с этим выбор адекватного метода и эффективность его реализации во многом зависят как от характеристик инвестиционного проекта, так и от компетентности соответствующих специалистов.

К группе качественных методов принято относить следующие: метод экспертных оценок, аналогии, анализа уместности затрат и др. Общая особенность данных методов заключается в том, что все они базируются на практическом опыте, накопленных знаниях, а зачастую и интуиции специалистов в соответствующих областях. Таким образом, полученные результаты являются субъективными. Однако привлечение к оценке опытных специалистов позволяет проанализировать с разных сторон различные аспекты рассматриваемой проблемы, определить наиболее значимые в данном контексте факторы и возможные способы решения этой проблемы, подготовить информацию для ее последующей формализации и построения математических моделей.

Подобные методы применяются в инвестиционном анализе, когда:

необходима субъективность явлений или исследуемых характеристик;

отсутствует необходимая информация или ее недостаточно;

невозможно провести анализ с помощью объективных или приемлемых методов;

отсутствует непосредственно объект исследования (т.е. его еще только предстоит создать в ходе реализации инвестиционного проекта) и т.п.

Количественные методы предполагают оценку конкретных видов риска по одному или нескольким показателям, которые могут быть как "безразмерными" (вероятность, коэффициент вариации и др.), так и выраженными в соответствующих единицах (рублях, процентах, штуках и т.п.). К ним относится широкий класс аналитических, статистических и математических методов, а также ряд методов искусственного интеллекта.

К наиболее популярным количественным методам оценки инвестиционных рисков следует отнести:

метод корректировки ставки дисконтирования;

метод достоверных эквивалентов (коэффициентов достоверности);

анализ точки безубыточности (метод барьерных точек);

анализ чувствительности критериев эффективности;

метод сценариев;

анализ вероятностных распределений потоков платежей;

деревья решений;

имитационное моделирование и др.

Выделенные методы анализа риска представляют особый интерес с точки зрения экономической оценки эффективности инвестиций, поскольку в целом позволяют оценить:

чувствительность интегрального критерия (NPV, IRR, PI[1] и др.) к изменениям значений ключевых показателей;

величины диапазонов возможных изменений интегральных критериев и ключевых показателей, а также их вероятностные характеристики.

Каждый из указанных методов имеет свои преимущества и недостатки, которые будут рассмотрены далее.

1. Метод корректировки ставки дисконтирования

Метод корректировки ставки дисконтирования с учетом риска является наиболее простым и поэтому широко применяемым на практике. Основная идея метода заключается в корректировке некоторой базовой ставки, которая считается безрисковой или минимально приемлемой (например, ставка доходности по государственным ценным бумагам, предельная или средняя стоимость капитала для фирмы). Корректировка осуществляется путем прибавления величины требуемой премии за риск, после чего производится расчет критериев эффективности инвестиционного проекта (NPV, IRR) по полученной таким образом норме. Решение принимается согласно правилу выбранного критерия.

Наиболее часто предлагается учитывать поправки трех типов: поправки, связанные со страновым риском, риском надежности участников проекта и риском неполучения предусмотренных проектом доходов.

В общем случае, чем больше риск, ассоциируемый с проектом, тем выше должна быть величина премии, которая может определяться экспертным путем, по внутрифирменным процедурам, формальным или официальным методикам.

Например, фирма может установить премию за риск, равную 5% (при расширении уже успешно действующего проекта), 10% (в случае если реализуется новый проект, связанный с основной деятельностью фирмы) и 15% (если проект связан с выпуском продукции, производство и реализация которой требуют освоения новых видов деятельности и рынков). Пусть средняя стоимость капитала для фирмы равна 10%, тогда для перечисленных типов проектов ставка дисконтирования будет равна 15%, 20% и 25% соответственно.

Известным формальным подходом к определению премии за риск при доступности соответствующей информации является применение модели САРМ2.

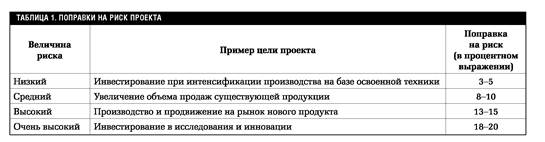

Примером официальной методики может служить постановление Правительства РФ от 22 ноября 1997 г. N1470 "Об утверждении Порядка предоставления государственных гарантий на конкурсной основе за счет средств Бюджета развития Российской Федерации и Положения об оценке эффективности инвестиционных проектов при размещении на конкурсной основе централизованных инвестиционных ресурсов Бюджета развития Российской Федерации" с последующими изменениями и дополнениями, предлагающее следующие поправки на риск (табл.1).

Независимо от того, какой способ определения поправок на риск выбран, к числу главных достоинств рассматриваемого метода можно отнести простоту расчетов, а также доступность.

Вместе с тем данный метод имеет существенные недостатки. По сути, он позволяет привести будущие потоки платежей к настоящему моменту времени (обыкновенное дисконтирование по более высокой ставке), но не несет никакой информации о степени риска (возможных отклонениях результатов). При этом полученные результаты существенно зависят только от величины надбавки за риск.

В рамках этого метода предполагается, что со временем риск увеличивается и коэффициент роста - величина постоянная, что вряд ли может считаться корректным, т.к для многих проектов наличие рисков характерно в начальные периоды, а к концу реализации риски сокращаются. Таким образом, прибыльные проекты, не предполагающие существенное увеличение риска со временем, могут быть оценены неверно и отклонены.

Данный метод не содержит информацию о вероятностных распределениях будущих потоков платежей и не позволяет получить их оценку. Наконец, простота метода существенно ограничивает возможности моделирования различных вариантов - все действия сводятся к анализу зависимости критериев (NPV, IRR и др.) от изменений только одного показателя - ставки дисконтирования.

2. Метод достоверных эквивалентов (коэффициентов определенности)

Суть данного метода, в отличие от предыдущего, состоит в том, что осуществляется корректировка не ставки дисконтирования, а ожидаемых значений потока платежей CFt путем введения специальных понижающих коэффициентов а, для каждого периода реализации проекта. Теоретически, значения коэффициентов а, могут быть определены из следующего соотношения:

![]()

где RFCFt - величина чистых поступлений от безрисковой операции в период t (например, периодический платеж по долгосрочной государственной облигации, ежегодная сумма процентов по банковскому депозиту и др.); CFt - ожидаемая (запланированная) величина чистых поступлений от реализации проекта в период t; t - номер периода. Тогда достоверный эквивалент ожидаемого платежа может быть определен как:

![]()

Таким образом осуществляется приведение ожидаемых поступлений к величинам платежей, вероятность получения которых практически не вызывает сомнений и значения которых могут быть определены более или менее достоверно.

Однако в действительности на практике для определения значений коэффициентов чаще всего прибегают к методу экспертных оценок. В этом случае коэффициенты отражают степень уверенности специалистов-экспертов в том, что поступление ожидаемого платежа осуществится, или, другими словами, в достоверности его величины.

После того как определили значения коэффициентов, рассчитывают критерий NPV или IRR для откорректированного потока платежей. При этом денежные потоки дисконтируются по безрисковой ставке rF. Например, критерий NPV может быть определен по следующей формуле:

![]()

где CFt - суммарный поток платежей за период t; rF - ставка доходности по безрисковой операции; at - корректирующий множитель; IC0 - начальные инвестиции; n - срок проекта.

Предпочтение отдается проекту, скорректированный поток платежей которого обеспечивает получение большей величины NPV. Используемые при этом множители аt получили название коэффициентов достоверности или определенности.

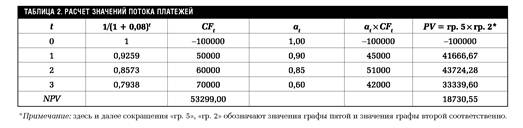

Пример 1. Предприятие рассматривает инвестиционный проект, первоначальные затраты по которому составят 100 тыс. руб. Ожидаемые чистые поступления от реализации проекта равны 50 тыс. руб., 60 тыс. руб. и 40 тыс. руб. Необходимо оценить проект с учетом того, что в результате опроса экспертов были получены такие значения коэффициентов достоверности, как 0,9, 0,85 и 0,6 соответственно. Ставка по безрисковой операции равна 8%.

Расчет скорректированного потока платежей для данного случая приведен в табл.2.

Из полученных результатов следует, что чистая текущая стоимость потока платежей, скорректированного с учетом риска, почти в три раза меньше.

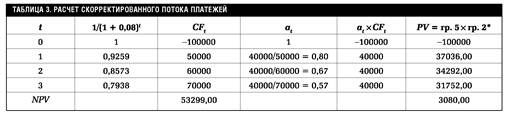

Если известна величина безрискового дохода, коэффициенты достоверности можно определить по формуле (1).

Предположим, что в предыдущем примере в качестве источника такого дохода приняты платежи по купонной облигации с периодом обращения 3 года или ставка по депозиту в банке на такой же срок, генерирующие ежегодный доход в 40 тыс. руб.

Расчет скорректированного потока платежей для этого случая приведен в табл.3.

Из полученных результатов видно, что чистая текущая стоимость потока платежей, скорректированного с учетом риска, меньше почти в 17 раз.

Нетрудно заметить, что в отличие от метода корректировки ставки дисконтирования данный метод не предполагает увеличение риска с постоянным коэффициентом, сохраняя при этом простоту расчетов, доступность. Таким образом, учет риска в этом случае осуществляется более корректно.

Вместе с тем исчисление коэффициентов достоверности, адекватных риску каждого шага реализации проекта, представляет определенные трудности и часто содержит значительную долю субъективизма. Кроме того, этот метод также не позволяет провести анализ вероятностных распределений ключевых параметров.

3. Анализ точки безубыточности

Важнейшим параметром любого инвестиционного проекта является предполагаемый объем продаж соответствующих продуктов и услуг.

Анализ точки безубыточности (Break-even Point Analysis - BEP) [2] призван определить минимально допустимый объем производства или продаж продукта, при котором покрываются все расходы на его выпуск (т.е. проект не приносит ни прибыли, ни убытка). Чем ниже будет этот уровень, тем выше вероятность того, что проект будет жизнеспособен в условиях непредвиденного снижения сбыта, и тем ниже будет его риск.

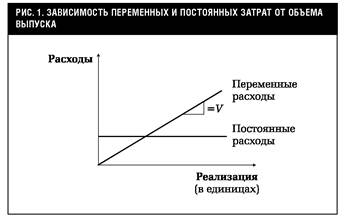

Анализ точки безубыточности базируется на понятии "операционный рычаг" и условном разделении всех издержек на переменные (variable costs - VC) и постоянные (fixed costs - FC).

Под переменными понимаются издержки, которые зависят непосредственно от объема производства. К числу важнейших переменных издержек следует отнести затраты на сырье и материалы, заработную плату рабочих-сдельщиков, оплату силовой энергии и других ресурсов, используемых в технологическом процессе, и т.п. Зависимость переменных издержек от объема производства обычно является более или менее пропорциональной.

Поэтому в целях упрощения анализа часто предполагается, что данная взаимосвязь является линейной. Тогда VC = V x Q, где V - переменные затраты на единицу продукции; Q - объем производства (количество единиц).

Постоянными называются издержки, которые не меняются в течение определенного времени при изменении объема производства. Примерами таких издержек могут служить арендная плата, амортизационные отчисления, зарплата административного персонала, плата за коммунальные услуги, проценты по кредиту и т.п. Следует особо отметить, что постоянные издержки могут меняться (и меняются достаточно часто), но, как правило, их увеличение или сокращение не связано с изменением объема производства. Таким образом, они являются условно постоянными относительно заданного объема производства.

Необходимо обратить внимание на то, что любые постоянные издержки безвозвратны, т.к они должны покрываться независимо от финансово-хозяйственного состояния предприятия и результатов его деятельности.

Полные издержки (total costs - TC), связанные с данным объемом производства, равны сумме переменных и постоянных затрат:

![]() (4)

(4)

Графически данная взаимосвязь представлена на рис.1.

Нетрудно заметить, что при нулевом уровне производства / продаж полные издержки равны постоянным. Повышение объема производства / продаж на одну единицу влечет за собой увеличение полных издержек на величину V. Другими словами, согласно (4) предельные, или приростные, затраты на единицу продукции равны V.

Учитывая все вышесказанное, рассмотрим процесс формирования операционной прибыли (до вычета налогов и процентов) от проекта. Ее величина будет равна:

![]()

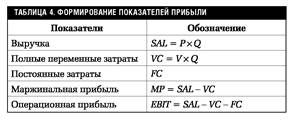

где SAL - выручка от реализации; Р - цена единицы продукции. Тогда отчет о прибылях и убытках примет следующий вид (табл.4).

Как уже было отмечено, уровень безубыточности достигается при условии равенства выручки полным затратам (т.е. при нулевой прибыли):

ЕВIT = SAL-TC = (PxQ) - (VxQ) -FC = 0 (6)

Тогда:

![]()

откуда следует:

![]()

где Q* - критический (безубыточный) объем выпуска / реализации продукции.

Из полученного соотношения нетрудно определить критический объем продаж:

![]()

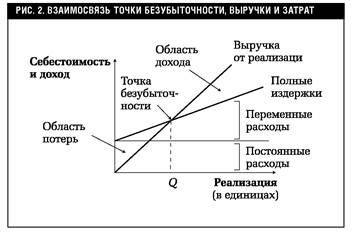

Графическая интерпретация точки безубыточности представлена на рис.2.

Обратимся к следующему примеру.

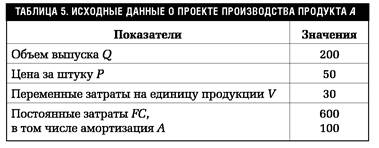

Пример 2. Фирма рассматривает инвестиционный проект, связанный с выпуском продукта А. Полученные в результате опроса экспертов данные о проекте приведены в табл.5. Необходимо определить точку безубыточности.

Поскольку общий объем постоянных затрат составляет 600,00 (500 + 100), согласно формулам (7) и (8) получаем:

![]()

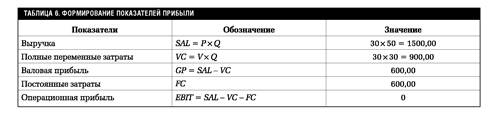

Отчет о прибылях и убытках для рассматриваемого примера будет выглядеть следующим образом (табл.6).

Полученная точка безубыточности (30 единиц) намного меньше запланированного объема выпуска. Таким образом, проект имеет значительный запас прочности, и его риск невысок.

Рассмотрим взаимосвязь между точкой безубыточности и величиной потока платежей CF, поступающих от основной деятельности проекта.

В общем случае величина CF включает в себя операционную прибыль и сумму амортизации, т.е.:

CF = EBIT + DA = (SAL - VC - FC) + DA.

Откуда:

![]()

Поскольку в точке безубыточности прибыль равна 0, величина потока платежей CF при таком уровне производства будет равна амортизации, т.е.:

![]()

Предположим, что мы инвестируем в проект (пример 2) сумму, равную 2 тыс. руб., длительность проекта - 5 лет.

При линейном способе начисления амортизации поток платежей по проекту при безубыточном уровне выпуска будет равен 2000/5 = 400,00. Нетрудно заметить, что суммарный поток платежей за 5 лет будет равен: 5х400 = 2000,00. Таким образом, срок окупаемости проекта будет равен сроку его реализации.

Важнейшим элементом анализа является определение значения величины CF потока платежей, при котором NPV = 0. Полученный результат может быть использован для определения точки безубыточности в единицах денежного потока, которая приблизительно характеризует запас финансовой прочности проекта.

Предположим, что в рассматриваемом примере стоимость капитала для фирмы равна 10%. Тогда его NPV = 0 при приведенной стоимости CF, равной 2000,00. В целях упрощения будем считать, что поток платежей по проекту имеет вид аннуитета, для которого дисконтный множитель будет равен:

![]()

Тогда из IС = CF х k, следует:

CF = IС/k = 2000/3,79 = 527,70.

Таким образом, для обеспечения безубыточности необходим ежегодный поток наличности в 527,70. Согласно (9) безубыточный объем продаж в этом случае составит:

![]()

Обратите внимание, что полученный уровень финансовой безубыточности (52 изделия) значительно выше ранее определенной точки безубыточности (30 единиц). Это наглядно показывает, что недостаточно использовать в инвестиционном анализе только базисный уровень безубыточности. Данный пример может быть расширен с учетом налогообложения и других выплат.

Рассмотрим более детально факторы, определяющие критерии безубыточности. Одним из важнейших факторов безубыточности является операционный рычаг (operating leverage - OL), или доля постоянных издержек в полных издержках. Этот показатель характеризует зависимость проекта или предприятия в целом от постоянных издержек и используется для измерения делового или производственного риска.

Действие операционного рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли.

Если доля постоянных расходов велика, говорят, что предприятие имеет высокий уровень операционного рычага, а следовательно, и высокий риск. Для такого предприятия даже незначительное увеличение объемов производства может привести к существенному изменению операционной прибыли.

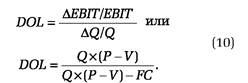

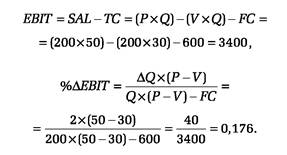

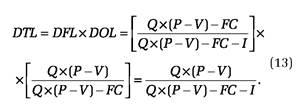

В практических расчетах для определения силы воздействия операционного рычага применяют отношение маржинальной прибыли (результата от реализации после возмещения переменных затрат) к операционной прибыли. С учетом ранее принятых обозначений уровень, или силу, воздействия операционного рычага DOL можно выразить таким образом:

Уровень операционного рычага позволяет определить величину процентного изменения прибыли в зависимости от изменения объема продаж на 1%.

Если величина DOL > 0, с возрастанием продаж на 1% прибыль будет увеличиваться на DOL%, и наоборот.

Определим величину DOL для нашего примера (см. табл.5):

![]()

Таким образом, изменение объема выпуска / продаж на 1% вызовет изменение прибыли на 1,176%. Проверим наше предположение. При изменении выпуска на 1%, его объем увеличится на 2 единицы - 200 х 0,01 = 2.

Тогда прибыль составит:

![]()

До увеличения выпуска величина прибыли была равна:

Уровень рычага в денежном выражении может быть определен таким образом:

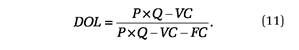

В заключение рассмотрим совместное влияние рычагов на доходы предприятия. Уровень финансового рычага с учетом принятых обозначений может быть выражен так:

![]()

где I - сумма выплачиваемых процентов по займам. Показатель DFL имеет наглядную интерпретацию и дает представление о том, во сколько раз прибыль до вычета процентов и налогов (EBIT) превосходит налогооблагаемую (EBT). Совместное влияние операционного и финансового рычагов DTL представляет собой произведение их уровней:

Этот показатель дает представление о том, как изменение объема продаж повлияет на изменение размера чистой прибыли предприятия. Другими словами, он показывает, на сколько процентов изменится чистая прибыль при изменении объема продаж на 1%.

Показатель DTL характеризует совокупный риск предприятия, т.е. его производственной и финансовой деятельности.

Несмотря на безусловную полезность подобного анализа, в целом его возможности ограничены. Анализ точки безубыточности позволяет увидеть только один "срез" устойчивости инвестиционного проекта, т.е. его чувствительность к объему продаж.

Линейное представление кривой издержек предполагает, что цены материальных и трудовых ресурсов постоянны и такова же природа экономии на масштабах производства. Однако в реальных условиях могут существовать нелинейные зависимости, и тогда подобный анализ дает лишь приблизительные результаты.

4. Анализ чувствительности критериев эффективности

Анализ чувствительности показателей широко используется в практике инвестиционного менеджмента. В общем случае он сводится к исследованию зависимости некоторого результативного показателя от вариации значений показателей, участвующих в его определении. Другими словами, этот метод позволяет получить ответы на вопросы вида: что будет с результативной величиной, если изменится значение некоторой исходной величины? Отсюда его второе название - анализ "что будет, если".

Как правило, проведение подобного анализа предполагает выполнение следующих шагов:

1. Задается взаимосвязь между исходными и результирующим показателями в виде математического уравнения или неравенства.

2. Определяются наиболее вероятные значения для исходных показателей и возможные диапазоны их изменения.

3. Путем изменения значений исходных показателей исследуется их влияние на конечный результат.

Проект с меньшей чувствительностью критерия эффективности (NPV, IRR) считается менее рискованным.

Обычная процедура анализа чувствительности предполагает изменение одного исходного показателя, в то время как значения остальных считаются постоянными величинами.

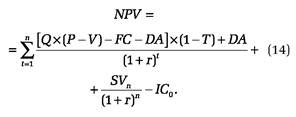

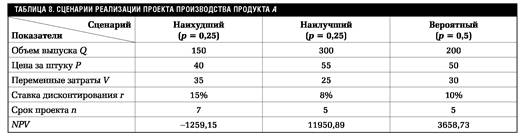

Пример 3. Фирма рассматривает инвестиционный проект, связанный с выпуском продукта А. Полученные в результате опроса экспертов данные о проекте приведены в табл.7. Необходимо провести анализ чувствительности NPV к изменениям ключевых исходных показателей.

Первым этапом анализа согласно сформулированному выше алгоритму является определение зависимости результирующего показателя от исходных.

В данном случае с учетом приведенных в табл.7 обозначений подобная зависимость может быть задана следующим соотношением:

Диапазоны возможного изменения исходных показателей были определены ранее (см. табл.7), поэтому можно приступать к анализу.

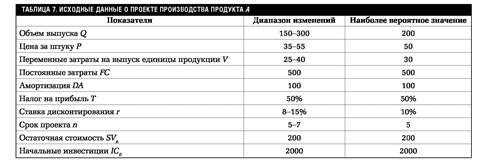

Выберем параметр, влияние которого будет исследоваться. Предположим, что таким параметром является цена. Диапазон ее изменений составляет 35-55. Вычислим критерий NPV по формуле (14), варьируя значения цены (например, от 50 до 30 с шагом, равным 5), при этом остальные параметры неизменны.

Результаты проведенных расчетов представлены ниже.

Из результатов анализа следует, что при условии постоянства значений остальных показателей падение цены менее чем на 30% приведет к отрицательной величине чистой приведенной стоимости проекта. Тогда как, например, снижение объемов выпуска Q более чем на 30% при прочих равных условиях все еще обеспечивает положительную величину NPV (проверьте это самостоятельно).

Анализ чувствительности проекта к другим параметрам проводится аналогичным способом.

Метод анализа чувствительности является хорошей иллюстрацией влияния отдельных исходных показателей на результат. А также можно определить направления дальнейших исследований: если установлена сильная чувствительность результирующего показателя к изменениям конкретного исходного показателя, последнему следует уделить особое внимание.

Вместе с тем данный метод обладает и рядом недостатков, наиболее существенными из которых являются:

жесткая детерминированность моделей, используемых для связи ключевых переменных;

данный метод не позволяет получить вероятностные оценки возможных отклонений исходных и результирующих показателей;

данный метод предполагает изменение одного исходного показателя, в то время как остальные считаются постоянными величинами, однако в действительности показатели взаимосвязаны, и изменение одного из них автоматически приводит к изменению остальных.

Следует отметить, что применение современных компьютеров и специальных пакетов прикладных программ позволяет преодолеть последний из перечисленных недостатков. В частности, в MS Excel можно проводить подобный анализ одновременно по двум параметрам, а в пакетах прикладных программ Project Expert - более чем по двум.

5. Метод сценариев

Метод сценариев (в отличие от методов, рассмотренных ранее) позволяет совместить исследование чувствительности результирующего показателя с анализом вероятностных оценок его отклонений. В общем случае процедура использования данного метода в процессе анализа инвестиционных рисков включает выполнение следующих шагов.

Определяют несколько вариантов изменения ключевых исходных показателей (например, пессимистический, наиболее вероятный и оптимистический).

Каждому варианту изменения приписывают его вероятностную оценку.

Для каждого варианта рассчитывают вероятное значение выбранного критерия, а также оценки его отклонения от среднего значения.

Проводится анализ вероятностных распределений полученных результатов.

При прочих равных условиях проект с наименьшим стандартным отклонением о считается менее рискованным.

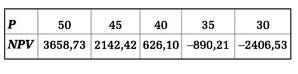

Пример 4. Предположим, что по результатам анализа проекта (пример 3) был составлен ряд сценариев его развития и были определены вероятности их осуществления (табл.8). Необходимо провести анализ собственного риска проекта при условии, что все остальные параметры считаются постоянными (см. табл.7).

Прежде всего необходимо определить значение NPV для каждого сценария, например, с помощью соотношения (14). С целью сокращения необходимых вычислений эти значения представлены в табл.8.

Полученные данные свидетельствуют о том, что разброс возможных результатов достаточно велик.

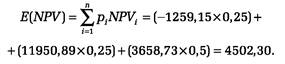

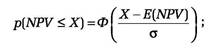

Определим среднее ожидаемое значение чистой приведенной стоимости NPV - величину Е (NPV):

Для того чтобы вычислить стандартное отклонение, можно воспользоваться следующим соотношением:

Зная

основные характеристики распределения NPV, мы можем

приступать к проведению вероятностного анализа. Для удобства будем полагать,

что величина NPV имеет

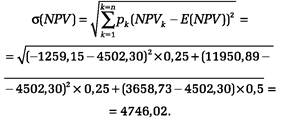

нормальное распределение вероятностей. Этот закон распределения широко

используется на практике. Кроме того, он полностью описывается двумя

рассмотренными выше параметрами ![]() и обладает рядом

замечательных свойств, существенно упрощающих проведение анализа. В частности,

следствием одного из таких свойств, известного как правило "трех сигм",

является утверждение, что вероятность попадания нормально распределенной

случайной величины в интервал

и обладает рядом

замечательных свойств, существенно упрощающих проведение анализа. В частности,

следствием одного из таких свойств, известного как правило "трех сигм",

является утверждение, что вероятность попадания нормально распределенной

случайной величины в интервал ![]() приблизительно равна

около 68% (рис.3).

приблизительно равна

около 68% (рис.3).

Таким

образом, с вероятностью 68% можно утверждать, что NPV проекта будет находиться в интервале 4502,30 ± 4746,02 (от

-243,72 до 9248,32). Следовательно, вероятность отклонения от ожидаемого

значения в меньшую или большую сторону на величину ![]() будет равна примерно

34%.

будет равна примерно

34%.

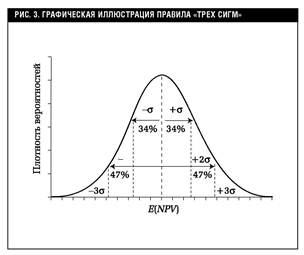

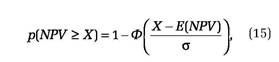

Теоретически, зная параметры нормального распределения Е и у, мы можем определить вероятность того, что случайная величина NPV будет меньше (больше) любого заданного значения Х из следующего соотношения:

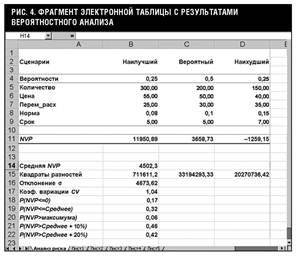

где Ф - функция Лапласа. Значения функции Лапласа приводятся в специальных справочных статистических таблицах. Для выполнения подобных расчетов можно также использовать стандартные офисные программы типа MS Excel. Ниже приведен фрагмент электронной таблицы MS Excel с результатами вероятностного анализа для рассматриваемого примера (рис.4).

Полученные результаты в целом свидетельствуют о наличии определенного риска применительно к этому проекту. Несмотря на то, что среднее значение NPV (4502,30) превышает прогноз экспертов (3658,73), величина этого показателя меньше стандартного отклонения. Вероятность получения нулевого результата равна 17%, таким образом, существует один "шанс" из шести, что вы понесете убытки.

В целом метод сценариев позволяет получить достаточно наглядную картину результатов для различных вариантов реализации проектов. Он обеспечивает менеджера информацией как о чувствительности выбранного критерия эффективности, так и о возможных отклонениях последнего.

Применение программных средств типа MS Excel позволяет значительно повысить эффективность и наглядность подобного анализа путем практически неограниченного увеличения числа сценариев, введения дополнительных (до 32) ключевых переменных, построения графиков распределения вероятностей и т.д. Вместе с тем использование данного метода направлено на исследование поведения только результативных показателей, таких как NPV или IRR. Метод сценариев не обеспечивает пользователя информацией о возможных отклонениях потоков платежей и других ключевых показателей, определяющих в конечном итоге ход реализации проекта. Несмотря на ряд присущих ему ограничений, данный метод успешно применяется во многих разделах инвестиционного и финансового анализа.

6. Деревья решений

Деревья решений обычно используются для анализа рисков проектов, имеющих обозримое или разумное число вариантов развития. Они особо полезны в ситуациях, когда решения, принимаемые в момент времени t, сильно зависят от решений, принятых ранее, и в свою очередь определяют сценарии дальнейшего развития событий.

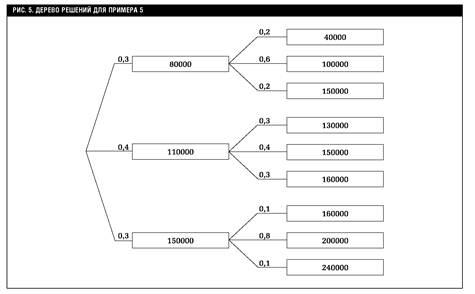

Дерево решений имеет вид графа. Его вершины представляют ключевые состояния, в которых возникает необходимость выбора, а дуги (ветви дерева) - различные события (решения, последствия, операции), которые могут произойти в ситуации, определяемой вершиной. Каждой дуге могут быть приписаны числовые характеристики (нагрузки), например величина платежа и вероятность его осуществления. Графический вид дерева решений для рассматриваемого ниже примера приведен на рис.5.

В общем случае использование данного метода предполагает выполнение следующих шагов.

Для каждого момента времени t определяют проблему и все возможные варианты дальнейшего развития событий.

Отмечают на дереве соответствующую конкретной проблеме вершину и исходящие из нее дуги.

Каждой исходящей дуге приписывают ее стоимостную и вероятностную оценку.

Исходя из значений всех вершин и дуг рассчитывают вероятное значение критерия NPV (либо IRR, PI).

Анализируют вероятностные распределения полученных результатов.

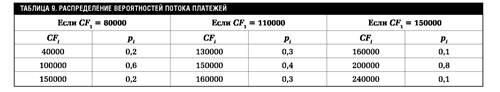

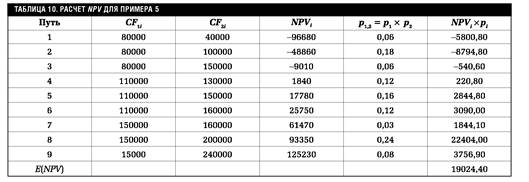

Пример 5. Рассматривается двухлетний проект, требующий первоначальных вложений в объеме 200 тыс. руб. Согласно экспертным оценкам, приток средств от реализации проекта в первом году с вероятностью 0,3 составит 80 тыс. руб., с вероятностью 0,4 - 100 тыс. руб. и с вероятностью 0,3 - 150 тыс. руб. Показатели притока средств во второй период зависят от результатов, полученных за первый период (табл.9).

Ставка дисконтирования равна 12%. Необходимо построить дерево решений с целью оценки рисков проекта.

Значения NPVi были рассчитаны исходя из дисконтных множителей, равных 0,893 для первого и 0,797 для второго периода соответственно, т.е.:

![]()

Значения рi здесь представляют собой совместные вероятности двух событий, т.е. вероятность того, что произойдет и событие 1, и событие 2:

![]()

Суммарная ожидаемая NPV рассчитана как сумма произведений NPVi на совместные вероятности рi:

![]()

Поскольку суммарная ожидаемая NPV положительна (19024,40), при отсутствии других альтернатив проект можно принять. В общем случае предпочтение следует отдавать проектам с большей ожидаемой NPV (табл.10).

Следует отметить, что с ростом числа периодов реализации проекта (даже при неизменном количестве альтернатив) структура дерева сильно усложнится.

Например, для трехлетнего проекта число анализируемых путей будет равно уже 27. Весьма полезным и уместным здесь может оказаться шуточный совет: "Деревья решений подобны виноградной лозе: продуктивны только в том случае, если их тщательно и регулярно подрезать".

Быстрый рост сложности вычислений, а также необходимость применения специальных программных средств для реализации подобных моделей - это основные причины невысокой популярности данного метода оценки рисков.

Преодолеть многие ограничения, присущие всем рассмотренным методам, позволяет имитационное моделирование - одно из наиболее мощных средств анализа экономических систем. Вместе с тем его использование требует применения современных компьютеров и соответствующих программных средств.

7. Имитационное моделирование рисков (метод монте-карло)

Имитационное моделирование представляет собой серию численных экспериментов, призванных дать эмпирические оценки степени влияния различных факторов (исходных величин) на некоторые зависящие от них результаты (показатели). В общем случае проведение имитационного эксперимента можно разбить на следующие этапы. Устанавливается взаимосвязь между исходными и результирующими показателями в виде математического уравнения или неравенства. Задаются законы распределения вероятностей для ключевых параметров модели. Проводится компьютерная имитация значений ключевых параметров модели. Рассчитываются основные характеристики распределений исходных и результирующих показателей.

Проводится анализ полученных результатов и принимается решение.

Результаты имитационного эксперимента могут быть дополнены статистическим анализом, а также их можно использовать для построения прогнозных моделей и сценариев. Осуществим имитационное моделирование анализа рисков инвестиционного проекта на основании данных уже рассмотренного примера. Первым этапом анализа, согласно сформулированному выше алгоритму, является определение зависимости результативного показателя от исходных. При этом в качестве результативного показателя обычно выступает один из критериев эффективности (NPV, IRR, PI). Предположим, что используемым критерием является чистая текущая стоимость проекта NPV:

![]()

где CFt - величина чистого потока платежей периода t.

По условиям примера, значения нормы дисконта r и первоначального объема инвестиций IC0 известны и считаются постоянными в течение срока реализации проекта.

В целях упрощения будем полагать, что генерируемый проектом поток платежей имеет вид аннуитета. Тогда величина потока платежей CF для любого периода t одинакова и может быть определена из следующего соотношения:

![]()

Вторым этапом проведения анализа является выбор законов распределения вероятностей ключевых переменных.

По условиям примера ключевыми варьируемыми параметрами являются переменные расходы V, объем выпуска Q и цена P. Диапазоны возможного изменения варьируемых показателей известны. При этом будем исходить из предположения, что все ключевые переменные имеют равномерное распределение вероятностей.

Третий этап может быть реализован только с применением ЭВМ, оснащенной специальными программными средствами. В частности, имитационные эксперименты в среде MS Excel можно провести двумя способами - с помощью встроенных функций и путем использования инструмента "Генератор случайных чисел" дополнения "Анализ данных" (Analysis Tool Pack).

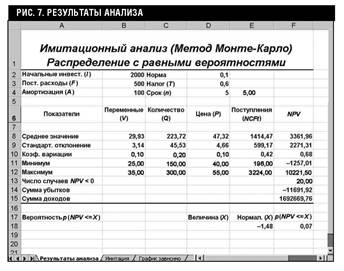

Фрагменты электронных таблиц с результатами имитационного моделирования для данного примера приведены на Рис.6 и рис.7.

Сравним полученные результаты с данными анализа, проведенного ранее в соответствии с методом сценариев.

Нетрудно заметить, что по результатам имитационного анализа риск проекта значительно ниже. Величина ожидаемой NPV меньше результата предыдущего анализа (3361,96 и 4502,30 соответственно). Однако величина стандартного отклонения также существенно ниже (2271,31 и 4673,62) и не превышает значения NPV. Коэффициент вариации (0,68) меньше 1, таким образом, риск данного проекта в целом ниже среднего риска инвестиционного портфеля фирмы. Результаты вероятностного анализа показывают, что "шанс" получить отрицательную величину NPV не превышает 7%.

Еще больший оптимизм внушают результаты анализа распределения чистых поступлений от проекта CF. Величина стандартного отклонения здесь составляет всего 42% от среднего значения. Таким образом, с вероятностью более 90% можно утверждать, что поступления от проекта будут положительными величинами.

Сумма всех отрицательных значений NPV в полученной генеральной совокупности может быть интерпретирована как чистая стоимость неопределенности для инвестора в случае принятия проекта. Аналогично сумма всех положительных значений NPV может трактоваться как чистая стоимость неопределенности для инвестора в случае отклонения проекта. Несмотря на всю условность этих показателей, в целом они представляют собой индикаторы целесообразности проведения дальнейшего анализа.

В данном случае они наглядно демонстрируют несоизмеримость суммы возможных убытков по отношению к общей сумме доходов (-11691,92 и 1692669,76 соответственно).

На практике одним из важнейших этапов анализа результатов имитационного эксперимента является исследование зависимостей между ключевыми параметрами. Как было показано ранее, количественная оценка вариации напрямую зависит от степени корреляции между случайными величинами. Ограничимся визуальным (графическим) исследованием.

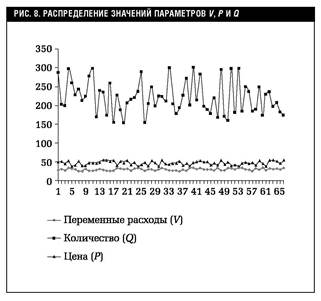

На рис.8 приведен график распределения значений ключевых параметров V, P и Q, построенный на основании 75 имитаций.

Нетрудно заметить, что в целом изменение значений всех трех параметров носит случайный характер, что подтверждает принятую ранее гипотезу об их независимости.

В заключение отметим, что современные табличные процессоры (Excel, Lotus, Quattro Pro), математические программы (MathCAD, MatLab, Maple и др.) и пакеты прикладных программ для оценки инвестиционных проектов (Project Expert и др.) содержат готовые встроенные средства, позволяющие быстро и эффективно автоматизировать проведение и моделирование анализа рисков инвестиционных проектов с использованием рассмотренных выше методов. Кроме того, в настоящее время доступны и специальные программные средства (например, @RISK), ориентированные на количественный анализ рисков в финансовой сфере. В настоящее время в области оценки инвестиционных рисков все большее применение находят такие методы искусственного интеллекта, как нейронные сети, нечеткие множества и др.

[1] NPV — Net Present Value (чистая текущая прибыль); IRR — Internal Rate of Return (внутренняя норма доходности); PI— Profitability

Index (индекс доходности).

[2] В некоторых разделах финансовой науки этот метод также известен как CVP-анализ.