Курсовая работа: Рынок ценных бумаг как элемент системы рыночных отношений

Министерство образования и науки РФ

Московский Государственный Открытый Университет

Чебоксарский институт (филиал)

Курсовая работа

по дисциплине: Экономическая теория

на тему: «Рынок ценных бумаг как элемент системы рыночных отношений»

Чебоксары 2008 г.

Оглавление

Введение

1. Рынок ценных бумаг

1.1 Функции рынка ценных бумаг

1.2 Место рынка ценных бумаг в системе рынков

1.3 Понятие ценных бумаг

1.4 Классификация ценных бумаг

2. Фондовая биржа

2.1 Составные части инфраструктуры фондового рынка

2.2 Различия между биржевыми и внебиржевыми торговыми системами

2.3 Операции фондовой биржи

2.4 Фондовая биржа РТС

2.4 Методика расчета отраслевых индексов РТС

2.5 Российский рынок ценных бумаг

3. Регулирование рынка ценных бумаг

3.1 Понятие и цели регулирования

3.2 Принципы регулирования рынка ценных бумаг

3.3 Государственное регулирование российского рынка ценных бумаг

3.4 Саморегулируемые организации рынка ценных бумаг

4. Тенденции развития современного рынка ценных бумаг

Заключение

Список литературы

Введение

В настоящее время одним из наиболее гибких финансовых инструментов являются ценные бумаги.

Ценные бумаги – это неизбежный атрибут любого товарооборота. Будучи товаром, они в состоянии служить, как средством кредита, так и средством платежа, заменяя тем самым наличные деньги.

Ранее в условиях плановой экономики некоторые виды ценных бумаг использовались в имущественных отношениях (облигации и лотерейные билеты в отношениях с участием граждан, векселя во внешнеторговом обороте). В настоящее время переход к рыночной организации экономики и формирование рынка ценных бумаг потребовали возрождения и использования всего многообразия ценных бумаг. В свою очередь появилась настоятельная потребность в изучении всего комплекса возможностей, предоставляемого этим рынком, а также в четком правовом оформлении ценных бумаг и их оборота, при отсутствии которого их использование просто невозможно.

Целью данной работы является раскрытие механизма функционирования рынка ценных бумаг, проблем, стоящих перед современным рынком ценных бумаг в России, и перспектив дальнейшего его развития. Общая часть статистических данных взята на примере РТС (Российской торговой системы), как на примере наиболее прогрессивной части российского внебиржевого рынка.

1. Рынок ценных бумаг

Рынок ценных бумаг – часть рынка ссудных капиталов, где осуществляется эмиссия и купля-продажа ценных бумаг. Через рынок ценных бумаг (банки, специальные кредитные институты и фондовая биржа) аккумулирующая денежные накопления юридических, физических лиц и государства и направляются на производственное и непроизводственное вложение капиталов.

Различают первичный рынок ценных бумаг, где осуществляется эмиссия и первичное размещение ценных бумаг, и вторичный, где производится купля-продажа (обращение) ранее выпущенных ценных бумаг.

Как и любой другой рынок, РЦБ складывается из спроса, предложения и уравновешивающей их цены. Спрос создается компаниями и с некоторых пор государством, которым не хватает собственных доходов для финансирования инвестиций. Бизнес и правительства выступают на РЦБ чистыми заемщиками (больше занимают, чем одалживают), а чистыми кредитором является население, личный сектор, у которого по разным причинам доход превышает сумму расходов на текущее потребление и инвестиции в материальные активы (главным образом жилье).

Классификации видов рынков ценных бумаг имеют много сходства с классификациями самих видов ценных бумаг. Так различают:

– международные и национальные рынки ценных бумаг;

– национальные и региональные (территориальные) рынки;

– рынки конкретных видов ценных бумаг (акций, облигаций и т.п.);

– рынки государственных и корпоративных (негосударственных) ценных бумаг;

– рынки первичных и производных ценных бумаг.

Смысл той или иной классификации рынка ценных бумаг определяется ее практической значимостью.

1.1 Функции рынка ценных бумаг

Рынок ценных бумаг имеет целый ряд функций, которые условно можно разделить на две группы; общерыночные функции, присущие обычно каждому рынку, и специфические функции, которые отличают его от других рынков.

К общерыночным функциям относятся такие, как:

– коммерческая функция, т.е. функция

получения прибыли от операций

на данном рынке;

– ценовая функция, т.е. рынок обеспечивает процесс складывания рыночных цен, их постоянное движение и т.д.;

– информационная функция, т.е. рынок, производит и доводит до своих

участников рыночную информацию об объектах

торговли и ее участниках;

– регулирующая функция, т.е. рынок, создает правила торговли и участия в ней, порядок разрешения споров между участниками, устанавливает приоритеты, органы контроля или даже управления и т.д.

К специфическим функциям рынка ценных бумаг можно отнести следующие:

– перераспределительную функцию;

– функцию страхования ценовых и финансовых рисков.

Перераспределительная функция условно может быть разбита на три подфункции:

– перераспределение денежных средств

между отраслями и сферами

рыночной деятельности;

– перевод сбережений, прежде всего населения, из непроизводительной

в производительную форму;

– финансирование дефицита государственного бюджета на неинфляци-

онной основе, т.е. без выпуска в обращение

дополнительных денежных

средств.

Функция страхования ценовых и финансовых рисков, или хеджирование, стала возможной благодаря появлению класса производных ценных бумаг: фьючерсных и опционных контрактов.

1.2 Место рынка ценных бумаг в системе рынков

Вследствие того, что конечной целью современной товарной экономики является получение прибыли, то любая деятельность в сфере экономики направлена на увеличение прибыли, одним из средств увеличения прибыли является вложение (инвестирование), поэтому важно выбрать наиболее целесообразный рынок для инвестирования капитала.

Денежные средства могут быть вложены в различные рынки, и на каждом рынке будет иметь место определенный, отличный от другого прирост, но для вложения, несомненно, требуется накопление, поэтому важно найти первоначальный капитал или накопить его. Отсюда можно рассматривать рынок с двух сторон: с одной стороны, как рынок для накопления, с другой – как рынок для инвестиций.

К рынкам, на которых можно накопить или получить капитал относится рынок ценных бумаг, наравне с рынком банковских капиталов, валютным рынком, рынком страховых и пенсионных фондов. Иными словами, рынком, на котором преобладают финансовые отношения, называется финансовым рынком, а в его состав входят денежный рынок и рынок капиталов. Под денежным рынком понимается рынок краткосрочных кредитных операций (до одного года) и в свою очередь подразделяется на учетный рынок, межбанковский рынок и валютный рынок. На учетном рынке основными объектами купли-продажи являются казначейские и коммерческие векселя и другие краткосрочные ценные бумаги, межбанковский рынок функционирует за счет предоставления кредитов банками друг другу (использование временно свободных денежных средств) сроками от одного дня до пяти лет, валютный же рынок обслуживает международный платежный оборот. Рынок капиталов охватывает средне- и долгосрочные кредиты и акции и облигации, он подразделяется на рынок средне- и долгосрочных ценных бумаг и рынок средне- и долгосрочных банковских кредитов.

Рынок ценных бумаг также является рынком для инвестиций, привлечения незадействованного капитала. Так как существуют различные виды рынков для инвестирования рынку ценных бумаг, приходится выдерживать жесткую конкуренцию, на которую влияет ряд факторов: уровень доходности рынка, уровень риска, уровень налогообложения и др.

1.3 Понятие ценных бумаг

В первой части Гражданскою кодекса РФ (статья 142) дается юридическое определение ценной бумаги как документа установленной формы и реквизитов, удостоверяющего имущественные права, осуществление или передача которых возможны только при его предъявлении.

Данное юридическое определение отражает экономические отношения, поэтому рассмотрим понятие ценной бумаги и с экономической точки зрения.

Как известно из экономической теории, весь товарный мир делится на две группы: собственно товары (материальные блага, услуги) и деньги. В свою очередь, деньги могут быть просто деньгами и капиталом, т.е. деньгами, которые приносят новые деньги. Всегда имеется потребность в передаче денег от одного лица (юридического или физического) к другому. Практика рынка выработала два основных способа указанной передачи денег через процесс кредитования и путем выпуска и обращения ценных бумаг. Например, нужен товар и надо заплатить за него, а денег по какой-либо причине нет (нет наличных денег, нет денег на счете). Или, наоборот, нужны деньги для производства товара, но сам товар будет произведен спустя какое-то время. И на товарном рынке существуют ситуации, когда необходимо осуществить передачу товара при отсутствии его самого, например, когда товар находится в пути, или он еще не произведен, или его нет в момент заключения сделки (находится на складе).

Итак, в условиях рынка его участники вступают между собой в многочисленные отношения, в том числе по поводу передачи денег и товаров. Эти отношения определенным образом фиксируются, оформляются, закрепляются.

В этом смысле ценная бумага – это такая форма фиксации рыночных отношений между участниками рынка, которая сама является объектом этих отношений. То есть заключение сделки или какого-либо соглашения между его участниками состоит в передаче или купле-продаже ценной бумаги в обмен на деньги или на товар.

Но ценная бумага – это не деньги и не материальный товар. Ее ценность состоит в тех правах, которые она дает своему владельцу. Последний обменивает свой товар или свои деньги на ценную бумагу только в том случае, если он уверен, что эта бумага ничуть не хуже, а даже лучше (удобнее), чем сами деньги или товар. Поскольку и деньги, и товар в современных условиях суть разные формы существования капитала, то экономическое определение ценной бумаги можно выразить следующим образом.

Ценная бумага – это форма существования капитала, отличная от его товарной, производительной и денежной форм, которая может передаваться вместо него самого, обращаться на рынке как товар и приносить доход.

Это особая форма существования капитала наряду с его существованием в денежной, производительной и товарной формах. Суть ее состоит в том, что у владельца капитала сам капитал отсутствует, но имеются все правa на него, которые и зафиксированы в форме ценной бумаги. Последняя позволяет “отделить” собственность на капитал от самого капитала и соответственно включить последний в рыночный процесс в таких формах, в каких это необходимо для самой экономики.

В форме ценной бумаги могут фиксироваться любые общественно значимые права, если они имеют экономическую (денежную) оценку.

Понятие ценной бумаги многогранно, поскольку сами экономические отношения, которые выражаются ею, очень сложны, плюс они постоянно видоизменяются и развиваются, что находит свое выражение во все новых формах существования ценных бумаг.

Ценная бумага – это особый товар, который обращается на особом, своем собственном рынке – рынке ценных бумаг, но не имеет ни вещественной, ни денежной потребительной стоимости, т.е. не является ни физическим товаром, ни услугой.

В расширенном понимании ценная бумага – это любой документ («бумага»), который продается и покупается по соответствующей цене. Исторические примеры – продажа индульгенций в средние века, в наше время – продажа «ценных бумаг» типа «билетов МММ». Теоретическое понятие ценной бумаги более узкое, так как оно включает в себя только такие ценные бумаги, которые отражают конкретные имущественные отношения, а не любые отношения, например отношения религиозной веры или веры во что-либо другое.

Если невозможно дать строго научное, а затем и юридическое определение, то эту трудность можно обойти путем перечисления признанных государством конкретных видов ценных бумаг, которые имеются в практике. Например, в Гражданском кодексе Российской Федерации или других законах, относящихся к рынку ценных бумаг, определенные виды бумаг фиксируются именно как ценные бумаги. С другой стороны, все, что объявлено как ценная бумага, подпадает под законодательные акты, регулирующие ее жизнь от момента выпуска до окончания срока обращения.

Ценная бумага выполняет ряд общественно значимых функций:

– перераспределяет денежные средства (капиталы) между отраслями и сферами экономики; территориями и странами; группами и слоями населения; населением и сферами экономики; населением и государством и т.п.;

– предоставляет определенные дополнительные права ее владельцам, помимо права на капитал. Например, право на участие в управлении, соответствующую информацию, первоочередность в определенных ситуациях и т.п.;

– обеспечивает получение дохода на капитал и (или) возврат самого капитала и др.

Как любая экономическая категория, ценная бумага имеет соответствующие характеристики:

– временные,

– пространственные,

– рыночные.

Рыночные характеристики включают: форму владения, выпуска, характер обращаемости и степень риска вложений в данную ценную бумагу, форму выплаты дохода и др.

Ценная бумага обладает рядом свойств, которые сближают ее с деньгами. Её главное свойство – это возможность обмена на деньги в различных формах (путем погашения, купли-продажи, возврата эмитенту, переуступки и т.д.). Она может использоваться в расчетах, быть предметом залога, храниться в течение ряда лег или бессрочно, передаваться по наследству, служить подарком и т.д.

1.4 Классификация ценных бумаг

Существующие в современной мировой практике ценные бумаги делятся на два больших класса:

I класс – основные ценные бумаги;

II класс – производные ценные бумаги.

Основные ценные бумаги – это ценные бумаги, в основе которых лежат имущественные права на какой-либо актив, обычно на товар, деньги, капитал, имущество, различного рода ресурсы и др.

Основные ценные бумаги, в свою очередь, можно разбить на две подгруппы: первичные (бумаги основаны на активах, в число которых не входят сами ценные бумаги. Это, например, акции, облигации, векселя, закладные и др.) и вторичные ценные бумаги (это ценные бумаги на сами ценные бумаги: варранты на ценные бумаги, депозитарные расписки и др.).

Производная ценная бумага – это ценная бумага на какой-либо ценовой актив: на цены товаров (обычно, биржевых товаров: зерна, мяса, нефти, золота и т.п.); на цены основных ценных бумаг (обычно, на индексы акций, на облигации); на цены кредитного рынка (процентные ставки); на цены валютного рынка (валютные курсы) и т.п.

Основные виды ценных бумаг:

1) акции;

2) облигации;

3) векселя;

4) денежные сертификаты.

Акция – это ценная бумага, которая представляет собой свидетельство о внесении капитала (доли, пая) в общий капитал акционерного общества. Владение акцией дает право на получение по ней определенного дохода и право на участие в управлении этим обществом.

Доход, приносимый акциями, называется дивидендом.

Акции бывают именные и на предъявителя.

Различают акции рядовые (обычные) и привилегированные.

Обычная акция – это акция, которая даёт право их владельцу голосовать на собрании их владельцев. Дивиденд колеблется в зависимости от остатка чистой прибыли.

Привилегированная акция – это такая акция, которая не даёт право голоса, и процент выплаты на дивиденды фиксирован. Дивиденды по привилегированным акциям выплачиваются в первую очередь.

Главное отличие акции от облигации состоит в том, что акционер не кредитор акционерного общества как владелец облигаций, а собственник его в пределах того количества акций, которым он владеет.

В отличие от облигации акция таит в себе перспективу многократного умножения стартовой стоимости, что связано с ростом акционерного капитала.

Основные виды акций.

Акция на предъявителя – акции, на которых не указан их собственник.

Именные акции – акции, на которых указан их собственник. Владелец именной акции должен быть зарегистрирован в соответствующем реестре предприятия.

Обычная акция (рядовая) – это акция, которая дает её владельцу право голоса на собрании акционеров и приносит дивиденд, который колеблется в зависимости от прибыли предприятия.

Привилегированные (приферентные) акции – это акции, которые не дают их владельцу право голоса, но предоставляют им ряд привилегий:

– выплату фиксированного размера дивиденда;

– выплату дивиденда в первоочередном порядке.

Если предприятие выпустило и облигации и акции рядовые и привилегированные, то выплата производится в следующем порядке:

– процент по облигациям;

– фиксированный дивиденд по привилегированным акциям;

– дивиденд по обычным акциям.

Контрольный пакет акций – это пакет акций, обеспечивающий её владельцу контроль над деятельностью общества.

Дивиденды выплачиваются:

– в денежной форме;

– в натуральной форме;

– в форме выпуска дополнительных акций.

Облигация – это ценная бумага, выпускаемая государством, а также частными компаниями и акционерными обществами и представляющая собой долговое обязательство, выдаваемого на определенный срок.

Облигация – ценная бумага, закрепляющая право её держателя на получение от эмитента облигации её номинальной стоимости и зафиксированного в ней процента от этой стоимости или иного имущественного эквивалента в предусмотренный срок.

В нашей стране предприятия непосредственно облигации не выпускают, в других странах это широко практикуется. У нас широкое распространение получили в 90-х годах, так называемые ГКО – государственные краткосрочные обязательства. Они представляли собой облигации, т.е. государство выпускало ценные бумаги, например стоимостью 1000 руб., гарантировало получение по ним процента, от 30 до 100% и погашение этой облигации примерно через 2 года.

Это означало, что владелец облигации получает в первый год от 300 до 1000 рублей по проценту на эту облигацию, во второй год он получает процент от 300 до 1000 рублей и облигация возвращается государству, и держатель её получает ещё 1000 руб. Такие громадные проценты послужили причиной спекуляции этими ценными бумагами. И особенно этими занимались банки. В значительных объемах они скупались и заграничными контрагентами. Но в эти года была значительная инфляция до 200% годовых и таким образом стоимость и процентов и возвратных денег понижалась двое, поскольку стоимость акции изменяется в зависимости от времени, а стоимость облигаций остается неизменной. На каждой облигации имелись отрывные купоны, по которым и погашались проценты. Потом государство с приходом к власти Кириенко отказалось от выплаты по этим облигациям, а точнее произвела их девальвацию, т.е. обесценило их, и они превратились в мусор. Погорело множество коммерческих банков, которые не занимались с клиентами, а только с процентными бумагами. И в один миг они стали банкротами.

Доверие к облигациям в настоящее время в нашей стране прочно потеряно и едва ли скоро возродится.

Это обозначается в первую очередь, неблагоприятным психологическим стереотипом, сложившимся у населения из-за того, что государство использовало облигационные займы в послевоенные годы для изъятия денежных средств у населения, не возвратив их до сих пор.

По мере естественного развития фондового рынка, облигации должны занять на нем достойное место. Этому, на наш взгляд, должны способствовать следующие их качества:

– возврат вложенных средств при погашении;

– стабильная выплата процента на вложенный капитал;

– первоочередные выплаты по облигациям в сравнении с акциями при банкротстве предприятия;

– более высокая надежность;

– небольшие колебания курсовой стоимости.

Эффективная защита интересов держателей облигаций может быть осуществлена через создание системы гарантирования действенности облигации коммерческими банками или через создание специальных законов. Общую ответственность за погашение облигаций и выплату гарантированных доходов должны нести предприятия, организации, государственные органы выпустившие их.

Вексель – обязательство одной стороны перед другой оплатить в определенный срок сумму денег за товар или услугу. Продавец покупает товар и расплачивается векселем, т. е. обязуется уплатить определенную сумму денег в определенный срок, т.е., это продажа товаров в кредит. Стоимость векселя с течением времени не изменяется.

Главная их привлекательность, особенно для криминального мира, это возможность их продать или расплатиться за какие-то товары или услуги.

Коммерческие векселя, за которыми стоит конкретная товарная сделка, бывают простыми и переводными.

Простой вексель представляет собой простое и ничем не обусловленное обязательство векселедателя уплатить при наступлении срока конкретную сумму векселедержателю. Простой вексель содержит только одну подпись лица, который обязан совершить платеж.

Переводной вексель (тратта) – письменный документ, содержащий приказ векселедателя, адресованный плательщику-должнику, уплатить деньги (в определенный срок и в определённом месте) получателю-держателю векселя или по его приказу третьему лицу. В отличие от простого, здесь участвую не два лица, а три лица. Переводной вексель, содержащий приказ совершить платеж (платёж исходит от лица, выдавшего вексель), ещё не обязательство платежа со стороны трассата. Следовательно, переводной вексель должен быть подтверждён, или акцептован плательщиком.

Векселедержатель должен своевременно предъявить вексель к оплате, в противном случае это может быть отнесено к его вине.

Иногда для надежности, гарантированности векселя, на него ставится аваль, или гарантия банка, что такие средства на расчетном счете есть.

Поскольку вексель является денежным документом, в нем должна быть указана сумма платежа (валюта векселя). Один раз сумма фиксируется цифрами и второй подписью. Исправления сумм не допускается. В вексель включается и процент по векселю.

Сертификат – это обязательство по вкладам. Сертификат предполагает обязательство двух сторон: банка – через определённый срок возвратить владельцу сертификата его первоначальный вклад плюс, повышенный процент и покупателя – владельца сертификата – не изымать из банка свои деньги в течение этого срока.

Депозитные и сберегательные сертификаты – это письменные свидетельства кредитных учреждений о получении денежных средств от вкладчика, удостоверяющее право вкладчика на получение внесенных денежных средств с процентами. Депозиты бывают до востребования (дают право на изъятие определенных сумм по предъявлению сертификата) и срочные (на которых указан срок изъятия вклада и размер причитающегося процента).

Сберегательный сертификат предусматривает хранение на определенный срок (например, 3 месяца вы обязуетесь не брать деньги). Тогда банк эти деньги использует для кредита другим предприятиям. Если это просто сберегательная книжка, то такого права он не имеет. Поэтому, в первом сертифицированном вкладе проценты больше.

Вклад может быть накопительный, т.е. вы можете докладывать деньги или могут проценты начисляться на проценты.

2. Фондовая биржа

Как уже упоминалось, большая часть ценных бумаг реализуется через специально созданный институт – фондовую биржу.

Во главе биржи находится Биржевой комитет, который допускает к продаже ценные бумаги после их проверки и определяет правила торговли ими. Непосредственно все операции на бирже совершают особые посредники – маклеры или брокеры, которые специализируются на определенных операциях, располагают информацией о заключаемых сделках, курсах акций и т.п. По уставу фондовых бирж посредники обычно не имеют права совершать собственные сделки, но на деле это правило редко соблюдается. В некоторых странах биржевые посредники являются государственными чиновниками (например, во Франции), в других представителями частных фирм (например, в США, Великобритании).

Размеры рынка ценных бумаг отражают его роль в движении капиталов. Эта роль столь значительна, что не будет преувеличением сказать: без понимания механизмов обращения ценных бумаг невозможно проникнуть в сущность и многие процессы современного капиталистического воспроизводства.

Рынок ценных бумаг представляет собой систему, обладающую достаточно сложной, разветвленной структурой. Классификация этого рынка может быть осуществлена по различным признакам. Прежде всего следует выделить сегменты рынка в соответствии с конкретными видами ценных бумаг, находящихся в обращении. В этом отношении выделяются рынки облигаций, акций, а также ряда новых специальных видов ценных бумаг, к которым относятся конвертируемые акции, варранты, фьючерсы и опционы. Несколько слов об этих новых типах ценных бумаг.

Финансовые фьючерсы представляют собой стандартные срочные контракты, заключаемые между продавцом (эмитентом) и покупателем, на осуществление купли-продажи определенного финансового инструмента по заранее зафиксированным ценам в будущем. Поскольку сделки заключаются на бирже, то она дает гарантию их исполнения.

Опционы представляют также срочные контракты на определенный товар или финансовый инструмент, отличающиеся от фьючерсов тем, что они предусматривают право, а не обязанность на проведение той или иной операции, которым пользуется покупатель опциона. Операции с опционами проводятся на тех же биржах, что и сделки со срочными фьючерсными контрактами, хотя существуют и специальные биржи для опционов (например, уже упоминавшаяся Чикагская биржа опционов).

Одной из разновидностей опционов являются варранты, дающие их держателям право на приобретение тех или иных фондовых ценностей. Их отличает от опционов более продолжительный срок и тот факт, что опцион обычно выписывается на существующий актив, в то время как выполнение продавцом варранта обязательства продать, например, акции (наиболее распространенный вид варрантов) приводит к созданию нового акционерного капитала.

Рынок ценных бумаг подразделяется также на первичный рынок, на котором происходит мобилизация капитала посредством продажи новых ценных бумаг, и вторичный, на котором обращаются ранее выпущенные ценные бумаги. Наконец, совокупный рынок ценных бумаг по форме организации оборота состоит из биржевых и внебиржевых операций с ценными бумагами.

Фондовая биржа представляет собой наиболее организованную часть рынка ценных бумаг. Для нее характерны унифицированные правила проведения операций с ценными бумагами. По своему правовому статусу фондовые биржи могут являться ассоциациями (США), акционерными обществами (Великобритания, Япония) или правительственными органами, подчиненными министерству финансов (Франция). Членами биржи могут быть только специализированные на операциях с ценными бумагами биржевые (брокерские) фирмы. Ключевые позиции на крупнейших фондовых биржах обычно занимает 10-15 ведущих брокеров, каждый из которых обладает огромным собственным капиталом.

Большая часть совершаемых на фондовой бирже операций имеет непроизводительный характер: по своему содержанию они представляют лишь перемещение стоимости (или титула стоимости) из одних рук в другие. Существует лишь одна операция фондовой биржи, которую можно рассматривать как производительную – это размещение новых ценных бумаг. В тех случаях, когда государство размещает заем или когда создается новое акционерное общество, обычно происходит инвестирование капитала, прямо или косвенно создаются стимулы для расширения сферы производства. Подобные операции влекут за собой также и усиление процессов концентрации и централизации капитала.

За день на крупнейших фондовых биржах мира осуществляются операции с десятками миллионов акций. Основными видами биржевых операций являются непосредственная купля и продажа акций, а также заключение срочных сделок. Как и любой другой рынок, биржа не только опосредует обращение капиталов, инвестированных в ценные бумаги, но является одновременно и ареной спекулятивных махинаций. Значительная часть биржевых операций ориентирована на получение спекулятивной прибыли в связи с использованием постоянных колебаний рыночных цен (курсов) ценных бумаг. Биржевая спекулятивная игра может осуществляться как в расчете на повышение курса акций (игроков, придерживающихся такой стратегии, называют быками), так и в надежде на падение курса (их называют медведями).

При осуществлении спекулятивных сделок принимается во внимание не только прибыль, но и степень риска. Все совершаемые на фондовой бирже сделки можно разделить на три группы:

– сделки с полной гарантией;

– нормально-спекулятивные сделки;

– сверхспекулятивные сделки, риск по которым невозможно учесть.

К первой группе относятся операции с ценными бумагами государства, ТНК; ко второй – с акциями и облигациями промышленных фирм, банков и т.п.; к третьей – с новыми эмиссиями ценных бумаг малоизученных компаний, впервые попавших в биржевой оборот. Естественно, что риск может быть чреват разными последствиями.

Однако было бы неправильно сводить к спекуляции всю деятельность биржи, уподобляя ее гигантскому игорному дому. Это не так, ибо биржа играет конструктивную роль в системе капиталистического производства, придавая необходимые динамизм и гибкость инвестиционному процессу.

На фондовой бирже широко распространены срочные сделки. Под этим видом биржевых операций подразумевается заключение сделки, дающей право приобрести в течение оговоренного срока определенное количество акций по курсу, установившемуся в момент заключения сделки, или обязывающей совершить эту покупку. Понятно, что покупатель ценных бумаг выигрывает в том случае, если в течение срока до покупки акций происходит возрастание их курса.

Помимо унифицированных услуг по операциям с ценными бумагами, фондовые биржи играют сегодня важную информационную роль, снабжая держателей и потенциальных покупателей акций как оперативной информацией (индексы Доу-Джонса, СП/300 и СП/500), так и подробными аналитическими отчетами, содержащими также и прогноз конъюнктуры рынка ценных бумаг. Однако, несмотря на доступность информации и широкий спектр предоставляемых консультационных услуг, предсказать динамику текущих рыночных цен (курсов) конкретных корпораций оказывается чрезвычайно трудно: слишком велико число факторов, в том числе и внеэкономического порядка, оказывающих на них свое влияние.

2.1 Составные части инфраструктуры фондового рынка

Что такое инфраструктура фондового рынка – это совокупность тех систем,

организаций и технологий, позволяющая участнику повысить эффективность своей

деятельности и снизить его риски, связанные с операциями купли-продажи ценных

бумаг. В конечном счете при создании и эксплуатации технологических элементов

инфраструктуры главным является снижение издержек участника по совершению

операций на фондовом рынке.

В своем докладе я остановлюсь только на той части инфраструктуры фондового

рынка, которая относится к рынку корпоративных ценных бумаг, и еще точнее, к

той ее части, где происходит заключение сделки и сверка (comparison), то есть

торговой системе, и взаимодействию торговой системы с системой расчетов.

Выполнение каких операций должна обеспечивать создаваемая инфраструктура и какие ее элементы можно выделить, в том числе как уже существующие, так и вновь создаваемые?

Для совершения операций на рынке участнику необходима оперативная и достоверная информация, как ценовая, так и иная, которая может повлиять на принятие решений.

Далее, необходимы средства оперативного поиска надежных контрагентов для заключения сделок, обеспечивающие наименьшие риски при их выборе.

Также необходима система фиксации факта заключения сделки, имеющая необходимые средства контроля за соблюдением участниками установленных правил торговли, дополненная по возможности системой сверки сделок.

По заключении такой сделки в дело вступает система исполнения сделок, где также наиболее важным фактором является снижение рисков, но уже рисков исполнения сделки.

И наконец, должен обеспечиваться оперативный обмен информацией между составными частями инфраструктуры, способствующий автоматизации работы участника и снижения его накладных расходов.

2.2 Различия между биржевыми и внебиржевыми торговыми системами

При изучении составных частей инфраструктуры рынка следует обратить внимание на различия между двумя основными схемами организации торговли – биржевой (order-driven) и внебиржевой (dealer-driven). Основное отличие этих схем состоит в принципе выбора участников сделки.

В электронной биржевой системе предполагается, что сделка заключается между участниками на принципах анонимности, и биржа в этом случае выступает в качестве посредника и в этом смысле гаранта исполнения сделки.

Во внебиржевой схеме торговая система ни в коей мере не является участником сделки, а служит лишь как место, где фиксируется по определенным правилам факт совершения сделки между двумя участниками, и торговая система выступает не как участник, а в определенном смысле как независимый арбитр при совершении этой сделки.

Центральную роль в структуре организации внебиржевого рынка играет система правил торговли, контроля за их выполнением и меры дисциплинарного воздействия, осуществляемые Национальной ассоциацией участников фондового рынка (НАУФОР).

2.3Операции фондовой биржи

Операции с ценными бумагами связаны со следующими циклами:

– эмиссия;

– первичное размещение;

– обращение на вторичном рынке.

Эмиссия включает: определение размеров выпуска; подготовку и публикацию проспекта эмиссии; регистрацию выпуска; печать бланков ценных бумаг; публикацию объявлений о выпуске.

Размер выпуска определяется величиной уставного капитала акционерного общества или его приращением. Количество акций определяется делением величины уставного капитала или его приращения на номинальную цену бумаги.

Уставный капитал должен состоять из числа акций кратного десяти с одинаковой номинальной стоимостью. Размер выпуска долговых обязательств рассчитывается путем деления суммы займа на номинальную. Цену облигации, сертификата, финансового векселя. Проспект эмиссии подготавливается и выпускается при выпуске акций и облигаций акционерного общества. Открытое акционерное общество проспект эмиссии публикует независимо от величины уставного капитала. Закрытое акционерное общество подготавливает проспект эмиссии при выполнении одновременно двух условий; наличие свыше 100 акционеров и величине уставного капитала 50 млн. рублей и выше. Не требуется проспекта эмиссии для бумаг акционерных обществ, эмитирующих число акций менее 130; при эмиссии векселей, сберегательных и депозитных сертификатов, при организации акционерных обществ на базе приватизируемых предприятий.

Проспект эмиссии, вместе с копией устава акционерного общества, заявкой на регистрацию выпуска служит для основания регистрации ценных бумаг Министерством финансов Российской Федерации, областными, краевыми, городскими финансовыми управлениями. Допущенные к эмиссии бумаги заносятся в государственный реестр с указанием вида бумаг, наименования и юридического адреса эмитента, номинальной суммы эмиссии, количества и номинала ценных бумаг. Производством бланков ценных бумаг могут заниматься полиграфические предприятия, имеющие полиграфическое производство, получившие лицензию Минфина РФ. Бланк ценной бумаги должен иметь высокую степень защиты. В сообщении о выпуске ценных бумаг, публикуемом в средствах массовой информации, указываются сведения об эмитенте, величине уставного капитала и номинальная стоимость бумаги, сумма балансовой прибыли за год предшествующей эмиссии, сроки и условия размещения ценных бумаг. Даётся также подробное описание бланка.

Размещение ценных бумаг (андеррайтинг) – первая сделка в сфере обращения, переход бумаги из рук эмитента к первому держателю.

Существуют следующие способы первичного размещения:

– безвозмездная передача пакета акций членам трудового коллектива путём составления поимённого списка держателей;

– подписка;

– заключение контрактов на приобретение акций с должностными лицами приватизируемых предприятий или с группой работников предприятия, заключивших договор о недопущении банкротства;

– аукцион;

– коммерческий конкурс;

– инвестиционные торги.

Обращение ценных бумаг на вторичном рынке – это перепродажа ценных бумаг, последовательность сделок между продавцами и покупателями ценных бумаг. Вторичные сделки проводятся через посредников-брокеров, инвестиционных дилеров; трейдеров по рыночному курсу. Вторичное обращение выполняет две функции: сводит продавцов и покупателей (обеспечивает ликвидность ценных бумаг) и способствует выравниванию спроса и предложения.

К операциям вторичного обращения относятся: процедура листинга – включение эмитированных бумаг в списки биржевых ценностей; котировка; объявление цены продавца и покупателя на бумагу определенного наименования. В котировальном листе указываются: наименование эмитента, номинал бумаги, цена покупателя, продавца, закрытия, объем продаж, дата последней сделки, дивиденд, изменение цены сделки в абсолютном относительном измерении; сделки купли-продажи, которые классифицируются по различным признакам: виду рынка, объекту сделки, виду контракта; хранение ценных бумаг; формирование портфеля ценных бумаг и управление им.

Экономическую суть и рыночную форму каждой ценной бумаги можно одновременно рассматривать с разных точек зрения, в связи с чем каждая ценная бумага обладает целым набором характеристик. Это предопределяет и возможность классификации ценных бумаг по разным признакам, что обычно диктуется практическими потребностями.

Обращение ценных бумаг составляет основу для фондовых операций коммерческих банков.

К фондовым операциям относятся:

– эмиссия и размещение вновь выпущенных ценных бумаг;

– кредитование под залог ценных бумаг и покупка ценных бумаг банками за собственный счет;

– покупка и продажа ценных бумаг на рынке по поручению и за счет клиентов;

– хранение и управление ценными бумагами клиентов.

Последние два вида операций носят название трастовых. Таким образом, в зависимости от вида фондовых и доверительных операций коммерческие банки могут выступать на рынке в качестве эмитента ценных бумаг, финансового инвестора и посредника в отношениях сторонних эмитентов и инвесторов. В качестве эмитента коммерческий банк выступает в случае выпуска собственных акций и облигаций.

Фондовый рынок является чутким барометром состояния экономики.

Ныне основными целями на российском рынке ценных бумаг являются цели становления и закрепления отношений собственности, а главными участниками этого рынка коммерческие банки.

Участники российского рынка ценных бумаг имеют общую задачу получение прибыли. Именно под воздействием источников и условий, при которых она образуется, и складывается структура отечественного фондового рынка, одной из отличительных черт которой стало существенное преобладание государственных ценных бумаг.

Кроме того, весьма характерно для отечественного фондового рынка и то, что основная часть частных ценных бумаг проходит только стадию первичного размещения, почти не обращаясь на вторичном рынке.

В последнее время банки всё более активно приобретают ценные бумаги других предприятий и организаций. Цель у них та же, что и у инвесторов, вкладывающих средства в акции банков, – закрепление за собой прав собственности. Достигается это разными путями: участием в образовании новых предприятий и акционировании уже существующих; созданием инвестиционных фондов.

Лидирующее положение банков на российском фондовом рынке подтверждается и тем, что наиболее популярными из частных фондовых ценностей стали именно эмитированные коммерческими банками. При участии банков создана значительная часть инвестиционных фондов; банки составляют большинство дилеров на рынке ГКО.

Поскольку управлять экономикой может только тот, кто владеет собственностью, то и рынок ценных бумаг (как определяющий, кому принадлежат "титулы" собственности, и обеспечивающий их перемещение) приобретает особую экономическую и историческую значимость.

2.4Фондовая биржа РТС

Российская торговая система (РТС) – система внебиржевой торговли ценными бумагами. В качестве её первоначального варианта – «Портал» – была принята одна из подсистем американской внебиржевой системы торговли NASDAQ. Технические средства «Портал» были усовершенствованы российскими специалистами, и система получила своё нынешнее наименование.

Российская торговая система является крупнейшей в нашей стране электронной внебиржевой площадкой, объединяющей инвестиционные компании и банки.

Биржевая площадка РТС предлагает своим участникам широкий спетр способов исполнения сделок, в том числе, основанных на уникальной технологии «поставка против платежа», широких возможностях сети Интернет и современных средствах электронного документооборота.

Индекс РТС, официальный индикатор биржи, впервые был рассчитан 1 сентября 1995 г. И на сегодняшний день является основным показателем развития российского фондового рынка. Индекс рассчитывается каждые полчаса в течение всей торговой сессии на основании данных о сделках, заключенных а РТС с наиболее ликвидными акциями.

В качестве примера приведем данные по индексу РТС на 12 октября 2007 г. (см. табл. 1 и рис. 1).

Таблица 1. Значения индекса РТС на 12.10.2007 г.

| Последние данные | ||

| Текущее значение: | 2163.11 | 12.10.2007 18:00 |

| Значение открытия: | 2172.71 | 12.10.2007 10:30 |

| Изменение к открытию: |

-0.44% |

|

| Предыдущее закрытие: | 2173.11 | 11.10.2007 18:00 |

| Изменение к закрытию: |

-0.46% |

(-10.00pt.) |

| Максимальное значение: | 2172.71 | |

| Минимальное значение: | 2152.33 |

Таблица 2. Лидеры влияния на индекс

| Код акции | Изм., пунктов |

| SBER | 3.174 |

| URKA | 1.254 |

| TRMK | 0.694 |

| OGKE | 0.603 |

| PLZL | 0.379 |

| CHMF | -1.167 |

| ROSN | -1.408 |

| SNGS | -1.724 |

| LKOH | -2.522 |

| GAZP | -4.462 |

Последствия банковского кризиса поставили острый вопрос об эффективном и безопасном осуществлении денежных расчетов по ценным бумагам между профессиональными участниками рынка ценных бумаг. Небанковская Кредитная Организация «Расчетная палата РТС» (Расчетная палата) – небанковская кредитная организация, созданная Некоммерческим партнерством «Фондовая биржа РТС». Основной задачей Расчетной палаты, созданной по инициативе и в интересах участников рынка, является именно осуществление бесперебойных денежных расчетов по сделкам с ценными бумагами. Управление Расчетной палатой осуществляется Советом директоров, совпадающим по составу с Советом директоров РТС, что делает ее абсолютно контролируемой участниками рынка и полностью прозразной для них.

В РТС проводятся торги по следующим инструментам:

– акции (обыкновенные и привилегированные);

– облигации (корпоративные и субфедеральные);

– фьючерсы (на корпоративные ценные бумаги);

– опционы (американские на фьючерсы).

К торговле на Фондовой бирже РТС допускаются ценные бумаги (акции и корпоративные облигации) российских эмитентов, выпущенные и зарегистрированные в соответствии с требованиями действующего законодательства РФ, нормативными актами ФКЦБ РФ и Правилами допуска и листинга РТС.

Ниже приведены графики последних значений отраслевых индексов.

Таблица 3. Индекс РТС. Нефть и газ

| Текущее значение: | 266.88 | 12.10.2007 18:00 |

| Открытие: | 269.53 | 12.10.2007 10:30 |

| Изменение к открытию: | -0.98% | |

| Предыдущее закрытие: | 269.53 | 11.10.2007 18:00 |

| Изменение к закрытию: | -0.98% | (-2.65pt.) |

| Максимум: | 269.53 | |

| Минимум: | 266.15 |

Таблица 4. Индекс РТС. Телекоммуникации

| Текущее значение: | 295.19 | 12.10.2007 18:00 |

| Открытие: | 297.26 | 12.10.2007 10:30 |

| Изменение к открытию: | -0.70% | |

| Предыдущее закрытие: | 297.26 | 11.10.2007 18:00 |

| Изменение к закрытию: | -0.70% | (-2.07pt.) |

| Максимум: | 297.26 | |

| Минимум: | 295.12 |

Таблица 5. Индекс РТС. Металлы и добыча

| Текущее значение: | 354.84 | 12.10.2007 18:00 |

| Открытие: | 356.65 | 12.10.2007 10:30 |

| Изменение к открытию: | -0.51% | |

| Предыдущее закрытие: | 356.65 | 11.10.2007 18:00 |

| Изменение к закрытию: | -0.51% | (-1.81pt.) |

| Максимум: | 356.65 | |

| Минимум: | 353.37 |

Таблица 6. Индекс РТС. Промышленность

| Текущее значение: | 352.35 | 12.10.2007 18:00 |

| Открытие: | 351.40 | 12.10.2007 10:30 |

| Изменение к открытию: | +0.27% | |

| Предыдущее закрытие: | 351.40 | 11.10.2007 18:00 |

| Изменение к закрытию: | +0.27% | (+0.95pt.) |

| Максимум: | 352.46 | |

| Минимум: | 351.40 |

Таблица 7. Индекс РТС. Потребительские товары и розничная торговля

| Текущее значение: | 338.39 | 12.10.2007 18:00 |

| Открытие: | 338.45 | 12.10.2007 10:30 |

| Изменение к открытию: | -0.02% | |

| Предыдущее закрытие: | 338.54 | 11.10.2007 18:00 |

| Изменение к закрытию: | -0.04% | (-0.15pt.) |

| Максимум: | 339.04 | |

| Минимум: | 338.35 |

Ниже представлена методика расчета отраслевых индексов РТС. В табл. 9 – 13 приведены акции, на базе которых рассчитаны выше приведенные индексы и построенные графики.

2.4 Методика расчета отраслевых индексов РТС

Отраслевой индекс РТС (далее – Индекс) является индексом акций Российских эмитентов соответствующей отрасли. Расчет Индекса осуществляет ОАО "Фондовая биржа Российская Торговая Система" (далее – Биржа).

Решение о начале расчета определенного отраслевого индекса принимается Советом директоров Биржи.

Индекс рассчитывается в рабочие дни Биржи в течение торговой сессии при каждом изменении цены инструмента, включенного в список для его расчета. Первое значение индекса в торговую сессию является значением открытия, последнее значение индекса – значением закрытия.

Расчетные формулы.

Индекс рассчитывается в двух значениях – валютном и рублевом.

Индекс рассчитывается при возникновении следующих событий с любой ценной бумагой, входящей в список для его расчета:

а) если совершена сделка, удовлетворяющая требованиям, предъявляемым настоящей методикой,

б) если цена лучшей стандартной заявки на покупку превысила последнюю рассчитанную цену по этой ценной бумаге,

в) если цена лучшей стандартной заявки на продажу стала меньше последней рассчитанной цены по этой ценной бумаге.

Индекс (In) рассчитывается как отношение суммарной рыночной капитализации ценных бумаг (MCn), включенных в список для расчета индекса, к суммарной рыночной капитализации этих же ценных бумаг на начальную дату (MC1), умноженное на значение индекса на начальную дату (I1) и на поправочный коэффициент (Zn):

MCn – сумма рыночных капитализаций акций на текущее время в долларах США:

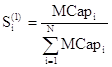

![]()

гдеWi – поправочный коэффициент, учитывающий количество ценных бумаг i-того вида в свободном обращении;

Сi – коэффициент, ограничивающий долю капитализации ценных бумаг i-того вида;

Qi – количество ценных бумаг соответствующего наименования, выпущенных эмитентом на текущую дату;

Pi – цена i-той ценной бумаги в долларах США на расчетное время t;

N – число наименований ценных бумаг в списке, по которому рассчитывается индекс.

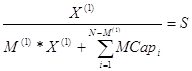

Рублевое значение Индекса (Irn) определяется как произведение валютного значения индекса на коэффициент, рассчитанный как отношение текущего значения курса рубля к доллару США (Kn) к начальному значению (K1):

![]()

Начальное значение отраслевого индекса I1 определяется Советом директоров Биржи при принятии решения о начале расчета соответствующего отраслевого индекса.

Исходные данные.

Для расчета индекса до 01 января 2007 года используются цены Классического рынка НП РТС, начиная с 01 января 2007 года – ОАО «РТС».

Исходными данными для расчета индекса являются:

Информация о сделках, заключенных в торговой системе во время торговой сессии, с ценными бумагами, входящими в список для расчета индекса. При этом цена сделки должна быть не ниже цены лучшей стандартной заявки на покупку и не выше цены лучшей стандартной заявки на продажу.

Информация о текущих лучших ценах стандартных заявок.

Определение цены акции.

1. Если цена последней сделки не ниже цены лучшей стандартной заявки на покупку и не выше цены лучшей стандартной заявки на продажу, то цена ценной бумаги Pi равна цене последней сделки.

2. Если цена лучшей стандартной заявки на покупку стала выше последней рассчитанной цены по этой ценной бумаге, то цена ценной бумаги Pi равна лучшей стандартной заявки на покупку.

3. Если цена лучшей стандартной заявки на продажу стала ниже последней рассчитанной цены по этой ценной бумаге, то цена ценной бумаги Pi равна лучшей стандартной заявки на продажу.

Валюта.

Все цены выражаются в долларах США. Если участники торгов устанавливают цену в рублях, то при расчете цены она пересчитывается в доллары США по курсу Центрального Банка Российской Федерации на соответствующий день.

Список ценных бумаг.

Список ценных бумаг, используемых для расчета отраслевого индекса (далее – Список), состоит из акций российских компаний, отобранных по отраслевому признаку. Отраслевое деление ценных бумаг осуществляется Информационным комитетом на основе экспертной оценки, при этом могут использоваться существующие Российские и международные системы классификации отраслевой принадлежности предприятий.

Количество акций в отраслевом индексе составляет от 10 до 15. В отдельных случаях число акций может быть иным.

В Список могут быть включены только ценные бумаги, для которых доля ценных бумаг, находящихся в свободном обращении, превышает 5%.

Ограничение доли капитализации акций одного эмитента.

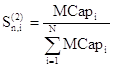

Для ограничения величины влияния на индекс акций отдельных эмитентов установлено требование – доля ценных бумаг каждого эмитента в суммарной капитализации не должна превышать 25% (Si). Для выполнения ограничения служат коэффициенты Сi.

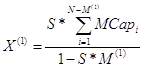

Коэффициенты Сi пересматриваются по следующей методике. Пусть в n -тый день действуют «старые» коэффициенты Сn,i, в (n+1)–ый день вводятся новые коэффициенты Сn+1,i. Новые коэффициенты определяются по итогам торгов дня n следующей итерационной процедурой.

Шаг 1. Рассчитываются доли рыночных капитализаций эмитентов без ограничивающих коэффициентов Сn,i:

,

,![]()

![]() ,

,

где k – число включенных в индекс видов ценных бумаг i-того эмитента

Подсчитывается количество эмитентов, для которых ![]() . Назовем такие эмитенты

ограничиваемыми. Пусть количество таких эмитентов M(1).

. Назовем такие эмитенты

ограничиваемыми. Пусть количество таких эмитентов M(1).

Шаг 2. Рассчитывается вспомогательная величина ![]() из условия:

из условия:

,

,

где сумма в знаменателе (![]() )

рассчитывается по эмитентам, не вошедшим в число ограничиваемых.

)

рассчитывается по эмитентам, не вошедшим в число ограничиваемых.

Шаг 3. Определяются доли рыночных капитализаций эмитентов ![]()

при условии, что для каждого из ограничиваемых эмитентов Mcapn,i=X(1). Новый список ограничиваемых эмитентов

включает эмитенты, для которых ![]() . Если

новый список не совпадает с предыдущим (содержит больше эмитентов), то

повторяем шаг 2 с новым списком ограничиваемых эмитентов. Иначе переходим к

шагу 4, при этом по завершении k-той итераций имеется окончательный список

ограничиваемых эмитентов и рассчитанная в последней итерации величина X=X(k).

. Если

новый список не совпадает с предыдущим (содержит больше эмитентов), то

повторяем шаг 2 с новым списком ограничиваемых эмитентов. Иначе переходим к

шагу 4, при этом по завершении k-той итераций имеется окончательный список

ограничиваемых эмитентов и рассчитанная в последней итерации величина X=X(k).

Шаг 4. Для ограничиваемых эмитентов определяются коэффициенты

![]() ,

,

для остальных Сn+1,i = 1.

Расчет коэффициентов Ci осуществляется один раз в квартал по состоянию на 15 февраля, 15 мая, 15 августа, 15 ноября.

Поправочные коэффициенты Wi

Значения поправочных коэффициентов Wi, учитывающих количество акций i-того наименования в свободном обращении, определяются с точностью 0.05 на основании публично доступных сведений с использованием экспертной оценки.

Источниками информации о владельцах ценных бумаг являются информационные агентства, специализирующиеся на раскрытии экономической информации, и эмитенты ценных бумаг.

Коэффициенты Wi рассчитываются по формуле:

![]()

где Qi – количество выпущенных акций i-того

наименования,

Qhi – количество акций в

собственности государства, контролирующих акционеров, в перекрестном владении,

во владении менеджмента и прочих стратегических инвесторов.

Расчет поправочного коэффициента Z

При изменении списка акций, поправочных коэффициентов Wi или количества выпущенных эмитентом акций на n-дату с целью предотвращения скачка, обусловленного данными изменениями, производится перерасчет поправочного коэффициента Zn:

![]()

гдеMCn' – капитализация, рассчитанная по измененному списку ценных бумаг.

Учет корпоративных событий .

а)Дополнительная эмиссия акций, погашение акций

При получении информации от ФСФР России о регистрации итогов размещения новой эмиссии, либо погашения акций какой-либо компании, включенной в Список, производится перерасчет корректирующего коэффициента Z, как указано в статье 0. Сроки учета изменений определены в статье 0 настоящей методики.

б)Дробление, консолидация, выкуп части акций, выплата дивидендов акциями

Поскольку при осуществлении дробления цена акций уменьшается в цене пропорционально отношению нового количества акций к старому количеству, то величина капитализации, вычисленная как произведение текущих цен на новый объем ценных бумаг, не меняется в результате проведения компанией этого корпоративного действия. Таким образом, корректирующий коэффициент Z в этом случае не пересчитывается.

Выплата компанией дивидендов акциями воспринимается рынком также как и дробление, поэтому коэффициент Z в этом случае также не пересчитывается.

Консолидация и выкуп части акций можно интерпретировать как "дробление с обратным коэффициентом", следовательно, корректирующий коэффициент Z также не пересчитывается.

Точность представления информации.

Значения индекса рассчитываются с точностью до двух знаков после запятой. Значения цен ценных бумаг рассчитываются с точностью до пяти знаков после запятой, поправочного коэффициента Zn – до семи знаков после запятой, коэффициентов Wi – до двух знаков после запятой, Ci – до семи знаков после запятой.

Периодичность и сроки пересмотра списка для расчета индекса .

Решение об изменении списка для расчета индекса и коэффициентов принимает Информационный комитет один раз в три месяца.

Даты вступления в силу изменений Списка, а также новых ограничивающих коэффициентов Ci – 15 марта, 15 июня, 15 сентября, 15 декабря (далее – Даты Изменений).

Коэффициенты Wi, учитывающие количество акций, находящихся в свободном обращении, могут пересматриваться по мере появления новой информации о структуре собственности эмитента ценных бумаг, а также при изменении количества выпущенных эмитентом акций. Изменения учитываются, начиная с ближайшей Даты Изменений.

2.5Российский рынок ценных бумаг

В отличие от рынка государственных ценных бумаг, который существовал в России на протяжении всего периода её социалистического развития, рынок негосударственных, или корпоративных, ценных бумаг возродился с начала 90-х годов, прежде всего в связи с началом процесса приватизации государственной собственности в 1992 г., а раньше – с образованием акционерных коммерческих банков и бирж.

Со второй половины 1994 г. начал складываться новый фондовый рынок, на котором торговля ведётся уже акциями существующих российских акционерных обществ. Фондовый рынок крупных инвесторов и посредников (отечественных и зарубежных) имеет две основные цели:

– борьба за собственность – покупка контрольных пакетов акций предприятий, которые либо представляют стратегические интересы для соответствующих зарубежных или отечественных компаний, либо являются высокодоходными, имеют крупную валютную выручку и т.п.;

– получение спекулятивной прибыли от операций на фондовом рынке, используя колебания цен в зависимости от соотношения спроса и предложения, политических и экономических факторов, знания внутренней информации о компании, недоступной для других участников рынка, и т.п.

В России выбрана смешанная модель фондового рынка, на котором одновременно и с равными правами присутствуют и коммерческие банки, имеющие все права на операции с ценными бумагами, и небанковские инвестиционные институты.

Рынок ценных бумаг в России – это молодой, динамичный рынок с быстро нарастающими объемами операций, со все более изощренными финансовыми инструментами и диверсифицированной регулятивной и информационной структурой.

Современный российский фондовый рынок можно охарактеризовать по следующим параметрам.

Участники рынка:

– 2400 коммерческих банков;

– Центральный банк РФ (около 90 территориальных управлений);

– Сберегательный банк (42000 территориальных банков, отделений, филиалов);

– 60 фондовых бирж;

– 660 институциональных фондов;

– более 550 негосударственных пенсионных фондов;

– более 3000 страховых компаний;

– саморегулируемая организация – Союз фондовых бирж.

Объемы рынка:

Одним из наиболее объемных является рынок государственных долговых обязательств, включающий:

– долгосрочные и среднесрочные облигационные займы, размещенные среди населения (более 30 млрд. руб.);

– государственные краткосрочные облигации различных годов выпуска;

– долгосрочный 30-летний облигационный займ 1991г. (с учетом вложений Банка России 55-60 млрд. руб.);

– внутренний валютный облигационный займ для юридических лиц (около 35,5 трлн. руб.);

– казначейские обязательства (до 5 трлн. руб.).

Рынок частных ценных бумаг:

– эмиссия акций преобразованных в открытые акционерные общества государственных предприятий (около 800-900 млрд. руб.);

– эмиссия акций и облигаций банков (более 2 трлн. руб.);

– эмиссия акций чековых инвестиционных фондов (2-2,5 трлн. руб.);

– эмиссия акций вновь создаваемых акционерных обществ (75-76 трлн. руб.);

– облигации банков и предприятий (50-60 трлн. руб.).

К основным проблемам российского рынка акций, решение которых будет происходить в ближайшие годы, относятся:

– развитие инфраструктуры фондового рынка – возрождение фондовых бирж и создание организованных внебиржевых систем торговли, укрупнение и объединение регистраторов и депозитариев, создание расчётно-клиринговых систем;

– повышение информационной открытости рынка, увеличение его “прозрачности”, т.е. создание системы информации обо всех эмитентах, общедоступной для всех участников рынка;

– создание полной законодательной и другой нормативной базы функционирования фондового рынка, обеспечивающей защиту интересов инвесторов от мошенничества и недобросовестности отдельных участников рынка, при одновременном совершенствовании государственного управления фондовым рынком и контроле со стороны государств и уполномоченные им организаций за соблюдением этой нормативной базы;

– дальнейшая интеграция с фондовыми рынками развитых стран мира;

– вовлечение в рыночный оборот всё большего числа акций (по объёму и по количеству эмитентов) российских акционерных обществ.

3. Регулирование рынка ценных бумаг

Для чего нужно регулирование рынка ценных бумаг, деятельности его участников? Да и нужно ли оно вообще?

Естественно оно нужно, прежде всего для того, чтобы регулировать и отслеживать процессы, которые происходят на рынке, поддерживать порядок и создавать оптимальные условия для работы всех участников рынка, а также защищать всех действующих лиц от недобросовестности и мошенничества отдельных участников рынка.

Кто занимается регулированием рынка ценных бумаг? По каким законам осуществляется это регулирование?

На эти, и многие другие вопросы мы получим ответ ниже.

3.1Понятие и цели регулирования

Регулирование рынка ценных бумаг – это упорядочение деятельности на нём всех его участников и операций между ними со стороны организаций, уполномоченных обществом на эти действия.

Регулирование рынка ценных бумаг охватывает всех его участников:

– эмитентов;

– инвесторов;

– профессиональных фондовых посредников;

– организаций инфраструктуры рынка.

Регулирование участников рынка может быть внешним и внутренним.

Внешнее регулирование – это подчинённость деятельности данной организации нормативным актам государства, других организаций, международным соглашениям.

Внутреннее регулирование – это подчинённость деятельности данной организации её собственным нормативным документам: уставу, правилам и другим внутренним нормативным документам, определяющим деятельность этой организации в целом, её подразделений и её работников.

Регулирование рынка ценных бумаг охватывает все виды деятельности и все виды операций на нём:

– эмиссионные;

– посреднические;

– инвестиционные;

– спекулятивные;

– залоговые;

– трастовые и т.п.

Регулирование рынка ценных бумаг осуществляется органами или организациями, уполномоченными на выполнение функций регулирования.

С этих позиций различают:

– государственное регулирование рынка, осуществляемое государственными органами, в компетенцию которых входит выполнение тех или иных функций регулирования;

– регулирование со стороны профессиональных участников рынка ценных бумаг, или саморегулирование рынка; процесс этот в данный момент развивается двояко. С одной стороны, государство может передавать часть своих функций по регулированию рынка уполномоченным или отобранным им организациям профессиональных участников рынка ценных бумаг. С другой стороны, последние могут сами договориться о том, что созданная ими организация получает некие права регулирования по отношению ко всем участникам данной организации;

– общественное регулирование, или регулирование через общественное мнение; конечном счёте именно реакция широких слоёв общества в целом на какие-то действия на рынке ценных бумаг является первопричиной, по которой начинаются те или иные регулятивные действия государства или профессионалов рынка.

Регулирование рынка ценных бумаг обычно имеет следующие цели:

– поддержка порядка на рынке, создание нормальных условий для работы всех участников рынка;

– защита участников рынка от недобросовестности и мошенничества отдельных лиц или организаций, от преступных организаций;

– обеспечение свободного и открытого процесса ценообразования на ценные бумаги на основе спроса и предложения;

– создание эффективного рынка, на котором всегда имеются стимулы для предпринимательской деятельности, и на котором каждый риск адекватно вознаграждается;

– в определённых случаях создание новых рынков, поддержка необходимых обществу рынков и рыночных структур, рыночных начинаний и нововведений и т.п.;

– воздействие на рынок с целью достижения каких-то общественных целей (например, для повышение темпов роста экономики, снижения уровня безработицы и т.д.).

Процесс регулирования на рынке ценных бумаг включает:

– создание нормативной базы функционирования рынка, т.е. разработка законов, постановлений, инструкций, правил, методических положений и других нормативных актов, которые ставят функционирование рынка на общепризнанную и всеми соблюдаемую основу;

– отбор профессиональных участников рынка; современный рынка ценных бумаг, как, пожалуй, и любой другой рынок, невозможен без профессиональных посредников. Однако не любое лицо или не любая организация могут занять место такого посредника. Чтобы это сделать, необходимо удовлетворить определённым требованиям по знаниям, опыту и капиталу, которые устанавливаются уполномоченными на это регулирующими организациями или органами;

– контроль за соблюдением выполнения всеми участниками рынка норм и правил функционирования рынка; этот контроль выполняется соответствующими контрольными органами;

– систему санкций за отклонение от норм и правил, установленных на рынке; такими санкциями могут быть: устные и письменные предупреждения, штрафы, уголовные наказания, исключение из рядов участников рынка.

3.2 Принципы регулирования рынка ценных бумаг

Принципы регулирования российского рынка ценных бумаг во многом зависят от существующих в стране политических и экономических условий, но одновременно они должны отражать и проверенную временем историческую практику мирового рынка ценных бумаг.

Основные принципы:

1) Разделение подходов в регулировании отношений между эмитентом и инвестором, с одной стороны, и отношений с участием профессиональных участников рынка – с другой. В первой связке регулируются отношения между владельцем прав по ценной бумаге и лицом по ней обязанным; во второй – отношения, в которых заключаются и исполняются сделки между эмитентом и профессиональным участником, инвестором и профессиональным участником или между профессиональными участниками;

2) Выделение из всех видов ценных бумаг так называемых инвестиционных, т.е. тех, которые выпускаются массово, сериями (траншами) и могут быстро распространяться и рынок которых может быть быстро организован. Именно такие бумаги нуждаются в тщательном регулировании, поскольку именно такими инструментами злоумышленники могут нанести большой ущерб участникам рынка;

3) Максимально широкое использование процедур раскрытия информации обо всех участниках рынка – эмитентах, крупных инвесторах и профессиональных участниках. Этим механизмом достигается возможность получения участниками рынка информации друг о друге для принятия деловых решений при операциях на рынке;

4) Необходимость обеспечения конкуренции как механизма объективного повышения качества услуг и снижения их стоимости. Этот принцип реализуется через неприятие регулятивных документов, делающих преференции отдельным участникам рынка. Все субъекты регулирования имеют равные права перед регулирующими органами – в нормах не упоминаются конкретные имена или фирменные названия;

5) При Разделении полномочий между регулирующими органами следует исходить из того, что нормотворчество и нормоприменение не должны совмещаться одним лицом;

6) Обеспечение гласности нормотворчества, широкое публичное обсуждение путей решения проблем рынка. Такой принцип повышает качество нормотворчества и его объективность;

7) Соблюдение принципа преемственности российской системы регулирования рынка ценных бумаг, имеющей определённую историю и традиции. Нельзя не учитывать и всё растущую интеграцию национального фондового рынка с международным. Неэффективно начинать строить новую систему регулирования рынка "с центра поля", необходимо практически учитывать опыт мирового рынка, качественно перерабатывать его и использовать удачные регуляционные решения. Не следует делать из этого опыта догмы, т.к. повторение чужих ошибок может замедлить прогресс в регулировании рынка;

8) Оптимальное распределение функций регулирования рынка ценных бумаг между государственными и негосударственными органами управления (коммерческими организациями, общественными организациями).

3.3 Государственное регулирование российского рынка ценных бумаг

Государство на российском рынке ценных бумаг выступает в качестве:

– эмитента при выпуске государственных ценных бумаг;

– инвестора при управлении крупными портфелями акций промышленных предприятий;

– профессионального участника при торговле акциями в ходе приватизационных аукционов;

– регулятора при написании законодательства и подзаконных актов;

– верховного арбитра в спорах между участниками рынка через систему судебных органов.

Государственное регулирование рынка ценных бумаг – это регулирование со стороны общественных органов государственной власти.

Система государственного регулирования рынка включает:

– государственные и иные нормативные акты;

– государственные органы регулирования и контроля.

Формы государственного управления рынка.

Прямое, или административное, управление рынка ценных бумаг со стороны государства осуществляется путём:

– установления обязательны требований ко всем участника рынка ценных бумаг;

– регистрации участников рынка и ценных бумаг, эмитируемых ими;

– лицензирования профессиональной деятельности на рынке ценных бумаг;

– обеспечения гласности и равной информированности всех участников рынка;

– поддержания правопорядка на рынке.

Косвенное, или экономическое, управление рынка ценных бумаг осуществляется государством через находящиеся в его распоряжении экономические рычаги и капиталы:

– систему налогообложения (ставки налогов, льготы и освобождённые от них);

– денежную политику (процентные ставки, минимальный размер заработной платы и др.);

– государственные капиталы (государственный бюджет, внебюджетные фонды финансовых ресурсов и др.);

– государственную собственность и ресурсы (государственные предприятия, природные ресурсы и земли).

В структуру органов государственного регулирования российского рынка ценных бумаг входят высшие органы государственной власти:

– Государственная Дума издаёт законы, регулирующие рынка ценных бумаг;

– Президент издаёт указы, поскольку законы принимаются довольно медленно и развитие рынка ценных бумаг в России осуществляется в основном в соответствии с этими указами; главная их цель – осуществление и ускорение процесса приватизации и экономической реформы;

– Правительство выпускает постановления, обычно в развитие указов президента.

Государственные органы регулирования рынка ценных бумаг министерского уровня:

– Федеральная комиссия по рынку ценных бумаг (ФКЦБ);

– Министерство финансов РФ (Минфин);

– Центральный банк РФ (ЦБ);

– Федеральное агентство по антимонопольной политике;

– Госстрахнадзор.

ФКЦБ имеет много полномочий в области координации, разработки стандартов, лицензирования, установления квалификационных требований и т.д. реально пока занимается только лицензированием деятельности реестродержателей и регулированием их деятельности, а также заканчивает разработку системы регулирования паевых инвестиционных фондов – разновидности фондов коллективного инвестирования. По мере создания организационной структуры может взять на себя основную нормотворческую и контрольную работу по регулированию рынка ценных бумаг.

Минфин РФ – министерство в составе Правительства – регистрирует выпуски ценных бумаг корпораций (кроме кредитных организаций), субъектов федерации и органов местного самоуправления, лицензирует фондовые биржи, инвестиционные компании, инвестиционные фонды, устанавливает правила бухгалтерского учёта операций с ценными бумагами, осуществляет выпуск государственных ценных бумаг и регулирует их обращение.

ЦБ РФ – федеральный орган, действующий на основании закона, регистрирует выпуски ценных бумаг кредитных организаций, осуществляет операции и регулирует порядок осуществления кредитными организациями операций на открытом рынке ценных бумаг, ломбардного кредитования и переучёта векселей, устанавливает и контролирует антимонопольные требования к операциям на рынке ценных бумаг кредитных организаций и организаций, производящих безналичные расчёты по сделкам с ценными бумагами (в том числе депозитариев), контролирует экспорт и импорт капитала.

Федеральное агентство по антимонопольной политике устанавливает антимонопольные правила и осуществляет контроль за их исполнением.

Госстрахнадзор регулирует особенности деятельности на рынке ценных бумаг страховых компаний.

Основные законодательные акты, которыми регулируется российский рынок ценных бумаг:

– Гражданский кодекс РФ, части I и II (1995 – 1996 гг.);

– Закон "О банках и банковской деятельности" (1990 г.);

– Закон "О Центральном банке Российской Федерации" (1995 г.);

– Закон "О приватизации государственных и муниципальных предприятий в РСФСР" (1991 г.);

– Закон "О товарных биржах и биржевой торговле" (1992 г.);

– Закон "О валютном регулировании и валютном контроле" (1992 г.);

– Закон "О государственном внутреннем долге Российской Федерации" (1992 г.);

– Закон об акционерных обществах (1996 г.);

– Закон о рынке ценных бумаг (1996 г.);

– Указы Президента по развитию рынка ценных бумаг; за период с 1992 г. выпущено порядка пятидесяти указов, которыми в основном и регулируется российский рынок ценных бумаг;

– постановления Правительства Российской Федерации; в основном они касаются регулирования и развития рынка государственных ценных бумаг во всех их разновидностях.

3.4Саморегулируемые организации рынка ценных бумаг

Саморегулируемые организации – это некоммерческие, негосударственные организации, создаваемые профессиональными участниками рынка ценных бумаг на добровольной основе, с целью регулирования определённых аспектов рынка на основе государственных гарантий поддержки, выражающихся в присвоении им государственного статуса саморегулируемой организации.

Количество и направленность саморегулируемых организаций должны устанавливаться государством, так как один и тот же предмет саморегулирования не может регулироваться сразу двумя или более однотипными органами.

Права саморегулируемой организации:

– разработка обязательных правил и стандартов профессиональной деятельности и операций на рынке;

– осуществление профессиональной подготовки кадров, установление требований, обязательных для работы на данном рынке;

– контроль за соблюдением участниками рынка установленных правил и нормативов;

– информационная деятельность на рынке;

– обеспечение связи и представительства (защиты) интересов участников.

До принятия Закона о рынке ценных бумаг в российской практике отсутствовала юридическая основа для саморегулируемых организаций, однако, различного рода объединения участников рынка имелись в виде ассоциаций (союзов) фондовых бирж, регистраторов и депозитариев, других профессиональных участников фондового рынка России.

4. Тенденции развития современного рынка ценных бумаг

Основными тенденциями развития современного рынка ценных бумаг в странах с развитыми рыночными отношениями на нынешнем этапе являются:

– концентрация и централизация капиталов;

– интернационализация и глобализация рынка;

– повышение уровня организованности и усиление государственного контроля;

– компьютеризация рынка ценных бумаг;

– нововведения на рынке;

– секьюритизация;

– взаимопроникновение с другими рынками капиталов.

Тенденция к концентрации и централизации капиталов имеет два аспекта по отношению к рынку ценных бумаг. Речь идёт о процессах, которые свойственны данному рынку, как и любому другому рынку. С одной стороны, на рынок вовлекаются всё новые участники, для которых данная деятельность становится основной, профессиональной, а с другой – идёт процесс выделения крупных, ведущих профессионалов рынка на основе как увеличения их собственных капиталов (концентрация капитала), так и путём их слияния в ещё более крупные структуры рынка ценных бумаг (централизация капитала).

В то же время рынок ценных бумаг сам по себе притягивает всё большие капиталы общества.

Интернационализация рынка ценных бумаг означает, что национальный капитал переходит границы стран, формируется мировой рынок ценных бумаг, по отношению к которому, национальные рынки становятся второстепенными. Инвестор из любой страны получает возможность вкладывать свои свободные средства в ценные бумаги, обращающиеся в других странах. Рынок ценных бумаг принимает глобальный, всеземной характер. Национальные рынки – это просто составные части глобального всемирного рынка ценных бумаг. Торговля на таком глобальном рынке ведётся непрерывно и повсеместно. Его основу составляют ценные бумаги транснациональных корпораций.

Надёжность рынка ценных бумаг и степень доверия к нему со стороны массового инвестора напрямую связаны с повышением уровня организованности рынка и усиления государственного контроля за ним. Масштабы и значение рынка ценных бумаг таковы, что его разрушение прямо ведёт к разрушению экономического процесса, процесса воспроизводства вообще. Государство в современную эпоху не может допустить, чтобы вера в этот рынок была бы поколеблена, и массы людей, вложивших свои сбережения в ценные бумаги своей страны или любой другой, вдруг потеряли бы их в результате каких-либо катаклизмов или мошенничества. Все участники рынка поэтому имеют прямую заинтересованность в том, чтобы рынок был правильно организован и жестоко контролировался в первую очередь самым главным участником рынка – государством.

Но есть и другая причина данного процесса – фискальная. Усиление организованности рынка и контроля за ним позволяет каждому государству увеличивать свою налогооблагаемую базу и размер налоговых поступлений от участников рынка. Одновременно всё более и более перекрываются возможности для “отмывания” денег, полученных от незаконных видов бизнеса – торговли наркотиками и др.

Компьютеризация рынка ценных бумаг – результат широчайшего внедрения компьютеров во все области человеческой жизни в последние десятилетия. Без этой компьютеризации рынок ценных бумаг в своих современных формах и размерах был бы просто невозможен. Компьютеризация позволила совершить революцию как в обслуживании рынка, прежде всего через современные системы быстродействующих и всеохватывающих расчётов для участников рынка и между ними, так и в его способах торговли. Компьютеризация составляет фундамент всех нововведений на рынке ценных бумаг.

Нововведения на рынке ценных бумаг:

– новые инструменты данного рынка – многочисленные виды производных ценных бумаг, создание новых ценных бумаг, их видов и разновидностей.

– новые системы торговли ценными бумагами – системы, основанные на использовании компьютеров и современных средств связи, позволяющие вести торговлю в полностью автоматическом режиме, без посредников, без непосредственных контактов между продавцами и покупателями.

– новая инфраструктура рынка – современные информационные системы, системы клиринга и расчётов, депозитарного обслуживания рынка ценных бумаг.