Курсовая работа: Порядок імпортних операцій

МІНІСТЕРСТВО ОСВІТИ ТА НАУКИ УКРАЇНИ

НАЦІОНАЛЬНИЙ АВІАЦІЙНИЙ УНІВЕРСИТЕТ

ІНСТИТУТ ПІСЛЯДИПЛОМНОГО НАВЧАННЯ

КУРСОВА РОБОТА

з дисципліни «Менеджмент зовнішньоекономічної діяльності»

Виконав:

Студент 2-го курса

спеціальність «Міжнародна економіка»

специализация 8.050103

Шаль Эдуард Альбертович

Науковий керівник Ложачевська О.М.

Київ – 2008

ЗМІСТ

Вступ

1. Характеристика товару

2. Оцінка іноземного партнера

2.1 Аналіз ринку постачальників

2.2 Перевірка постачальників щодо надійності постачання та фінансових відносин з ними

2.3 Перевірка фінансової звітності фірми „PFEIFFER VACCUM”

3. БАЗИСНІ УМОВИ ПОСТАВКИ ТОВАРУ

4. ОБГРУНТУВАННЯ ТА РОЗРАХУНОК КОНТРАКТНОЇ ЦІНИ

5. ПЛАТІЖНІ УМОВИ

6. СКЛАДАННЯ ОФЕРТИ

7. СКЛАДАННЯ КОНТРАКТУ

8. ОЦІНКА ЕКОНОМІЧНОЇ ЕФЕКТИВНОСТІ УГОДИ

ВИСНОВКИ

Література

ВСТУП

Формування ринкової економічної системи в Україні потребує її інтегрування до світового економічного простору. Це можливо тільки за умов створення високоефективного механізму функціонування суб’єктів зовнішньоекономічної діяльності, належної підготовки фахівців у даній галузі.

Управління зовнішньоекономічною діяльністю – це системний вплив на відповідні структури та колективи людей з метою підвищення їх життєдіяльності і досягнення бажаного наслідку у міжнародному бізнесу.

Менеджмент зовнішньоекономічної діяльності у країнах з ринковою економікою набув логічного оформлення відносно недавно. Дослідження у цій сфері знань, їх викладення у школах та центрах підготовки фахівців Японії, США, Німеччини, Англії, Франції та інших країн підвищують результативність роботи як окремих структур, так і в цілому світового господарства.

Об’єктом даної роботи є експортно-імпортні операції.

Предметом даної роботи є вивчення правової основи експортно-імпортної діяльності українських підприємств і кооперації з іноземними учасниками світового співтовариства в умовах вступу України в ринкові відносини.

Метою виконання даної роботи є визначення на прикладі конкретного підприємства „СЕА” шляхи управління імпортною стратегією фірм.

У даній роботі були використані нормативні документи по регулюванню зовнішньоекономічної діяльності, міжнародні термінологічні правила проведення зовнішньоторговельних операцій, роботи українських і російських авторів в області досліджень керування міжнародним бізнесом і менеджменту, періодичні видання по проблематиці імпортно-експортних операцій.

1. ХАРАКТЕРИСТИКА ТОВАРУ

Предметом імпорту є вакуумні датчики (код ТН ЗЕД 90 269 090 90 – електронні датчики повітря чи газу в розрядженому вакуумному середовищі та доповнюючи аксесуари), виробництва Австрійської фірми „PFEIFFER VACUUM” (короткий опис надан у митній декларації), які має намір постачати фірма „СЕА”, імпортер електронних компонентів, електротехнічного та паяльного обладнання, вимірювального обладнання для промислових потреб.

Для того, щоб знайти постачальника для цього типа виробів, відділ імпорту повинен знайти та оцінити конкретного постачальника з точки зору надійності постачання, провести переговори та укласти контракт, провести економічний аналіз ефективності операції.

2. ОЦІНКА ІНОЗЕМНОГО ПАРТНЕРА

2.1 Аналіз ринку постачальників

На основі потреб споживачів відділу продаж ведеться пошук електронних компонентів серед бази існуючих постачальників.

Серед постачальників можуть бути як не посередньо виробники, так і їх ексклюзивні дистриб’ютори та представництва у певних регіонах.

Серед факторів вибору між виробником та дистриб’ютором є такі:

- прямі закупівлі у виробників мають значні переваги:

Þ репутація фірми як прямого дистриб’ютора від виробників, що покращує імідж компанії серед клієнтів;

Þ можливість закупівлі певних партій товару за цінами, нижчими ніж серед представлених на ринку за рахунок закупівлі великими оптовими партіями товару і підтримки складів у якості дистриб’ютора;

Þ захист від проникнення на ринок нових конкурентів за допомогою сертифікатів та дистриб’юторських контрактів;

- але виробники вимагають закупівель великими партіями та нормоупаковками, значно перевищуючими поточні потреби ринку. Крім того, фірма як дистриб’ютор деяких виробників потрібна підтримувати склади продукції. Залишок непроданої продукції буде тягарем для фірми та значно впливати на оборотність запасів та на рентабельність;

- посередники можуть продавати незначну кількість компонентів за цінами навіть нижчими, ніж виробники при цій кількості, можуть постачати в більш коротший час (це пояснюється тим, що посередники мають значні склади і роблять закупівлі у виробників у значний кількості, і тому мають значні знижки), але за свої послуги вони стягують свій відсоток, що зменшує прибуток фірми СЕА.

Тому при виборі структури каналу постачання треби вибирати пріоритет між ціною, кількістю, та швидкістю постачання.

Що ж стосується нових постачальників то тут для їх пошуку використовують такі можливі шляхи:

- знайомство із діяльністю нових постачальників на спеціалізованих виставках;

- пошук постачальників через мережу Internet;

- телефонні розмови, факсові запроси;

- рекомендації клієнтів: починаючи від простої поради, із ким ще можна було б установити контакт, до рекомендації з використанням імені клієнта і посиланням на нього, для того, покупець, який сумнівається, міг вступити з ним у контакт для підтвердження інформації про ваше підприємство;

- персональні зустрічі.

На основі попередніх зустріч була встановлена фірма-виробник та постачальник вакуумних датчиків із Австрії.

2.2 Перевірка постачальників щодо надійності постачання та фінансових відносин з ними

При виборі постачальника треба враховувати такі критерії:

Þ код підприємства, повна назва;

Þ оціночна таблиця ризику;

Þ реквізити підприємства;

Þ відомості про засновників;

Þ ціни виробника (абсолютні та порівняно до цін на аналоги у конкурентів);

Þ термін виробництва та постачання;

Þ загальний асортимент продукції, що виробляє виробник;

Þ у разі вибору посередника треба вивчити асортимент та кількість торгових марок, які представляє посередник (line-card); являється ексклюзивним чи авторизованим дистриб’ютор, представлений він на сайті виробника в Internet як дистриб’ютор;

Þ репутації серед клієнтів;

Þ охоплення ринку (наприклад деякі постачальники не мають прав на продаж у деяких країнах та не мають навіть рахунків у перевізників);

Þ запаси та складські приміщення (деякі постачальники вимагають великий строк виробництва навіть за невеликого замовлень та ніколи не мають запасів);

Þ фінансову надійність можливо перевірити за допомогою перевірки банківських реквізитів та надійності банку утримувача;

Þ аналіз відносних показників, які дозволяють оцінити фінансову стійкість підприємства;

Þ перелік основних подій, що можуть вплинути на діяльність і стан підприємства;

Þ детальна інформація про всі наявні філії підприємства;

Þ види і характер діяльності підприємства, умови постачання, чисельність працівників, юридична адреса.

Корисну інформацію про зарубіжні підприємства можуть надати на платній основі консалтингові та інші компанії. Інформація про підприємство, одержана з різних джерел, добирається і систематизується в досьє на підприємство.

Фірма „Pfeiffer Vacuum” є надійно зарекомендувавшим себе постачальним, про що навіть свідчить перевірка її фінансової звітності.

2.3 Перевірка фінансової звітності фірми „PFEIFFER VACCUM”

У табл. 2.1. наданий скорочений баланс фірми „PFEIFFER VACCUM” за три роки.

Проаналізуємо зміну величини статей балансу за допомогою горизонтального аналізу балансу.

Як видно з підрахунків відбувався зріст активу на 393,74 тис. євро у 2006 (4,8%) та на 3575,03 тис. євро (41,2%) у 2007 роках. Це відбулося за рахунок приросту оборотних активів на 862,88 тис. грн. або 17,0% у 2005 та на 3703,79 тис. євро (62,4%) у 2006 році і зменшення вартості необоротних активів на 459,14 тис. євро. або на 14,9% у 2005 та на 118,46 тис. євро або на 4,25% у 2006 році.

Збільшення величини оборотних коштів відбулося головним чином за рахунок збільшення всіх статей оборотних коштів в 2006 році.

Внаслідок вдалих продажів у підприємства за період вдвічі звеличилась величина нерозподіленого прибутку й зменшилась величина кредиторської заборгованості. В 2007 році зріст необоротних активів відбувся за рахунок збільшення дебіторської заборгованості.

Величина нарахованих зобов'язань на 01.01.2007 року збільшилася більш ніж у 5 разів (530,53%). Швидше за все, це пов'язано зі зростанням заборгованості у виплаті відсотків і дивідендів, а також зі зростанням заборгованості в заробітній платі, збільшеній за рік чисельності персоналу й розбіжністю границь облікового циклу й календарних дат виплат персоналу. На 01.01.2008 року стан більш-менш стабілізується, хоча спостерігається зріст.

Табл.2.1. Баланс фірми „PFEIFFER VACCUM”

| АКТИВ |

01.01.2006 тис. євро. |

01.01.2007 тис. євро. |

01.01.2008 тис. євро. |

|

І. Необоротні активи: |

308120 |

262206 |

250360 |

| Будівля, споруди (початкова вартість) | 430420 | 394920 | 394920 |

| Накопичена амортизація | 145300 | 155714 | 167560 |

| Будівля, споруди (залишкова вартість) | 285120 | 239206 | 227360 |

| Інвестиції | 23000 | 23000 | 23000 |

|

ІІ. Оборотні активи: |

507500 |

593788 |

964137 |

| Грошові кошти та їх еквіваленти | 45300 | 71007 | 72893 |

| Ринкові цінні папери | 24200 | 54200 | 14200 |

| Дебіторська заборгованість | 243000 | 291648 | 616504 |

| Товарно-матеріальні засоби | 195000 | 176933 | 260540 |

|

ІІІ. Витрати майбутніх періодів |

12000 |

11000 |

10000 |

|

Баланс |

827620 |

866994 |

1224497 |

| ПАСИВ |

01.01.2005 тис. євро. |

01.01.2006 тис. євро. |

01.01.2007 тис. євро. |

|

І. Власний капітал: |

322000 |

395092 |

420318 |

| Статутний капітал | 240000 | 240000 | 240000 |

| Додатковий вкладений капітал | 12000 | 12000 | 12000 |

| Нерозподілений прибуток | 70000 | 143092 | 168318 |

|

ІІ. Довгострокові зобов'язання |

120000 |

115000 |

110000 |

| Довгостроковий банківський кредит | 40000 | 35000 | 30000 |

| Інші довгострокові зобов'язання | 80000 | 80000 | 80000 |

|

ІІІ. Короткострокові зобов'язання |

385620 |

356902 |

694179 |

| Кредиторська заборгованість | 324000 | 139019 | 448707 |

| Векселі до видачі | 25600 | 37600 | 32600 |

| Нараховані зобов'язання | 21200 | 133672 | 187632 |

| Поточна заборгованість за довгостроковими зобов'язаннями | 5000 | 5000 | 5000 |

| Податкова заборгованість | 9820 | 41611 | 20240 |

|

Баланс |

827620 |

866994 |

1224497 |

Збільшення собівартості відбулося меншими темпами, ніж приріст виручки (10,02% проти 10,29%), що посприяло збільшенню валового доходу на 13,92%. За рік величина операційного прибутку знизилася на 670,88 тис. євро. або 229,01% (структурна зміна –2,96%).

Така зміна в першу чергу зв'язана зі звеличенням адміністративних витрат на 539,60 тис. євро, або на 40,37% (структурна зміна - 1,5%), та маркетингових витрат на 686,12 тис. євро, або 47,05% (структурна зміна – 2,0%), при тому, що валовий прибуток звеличився всього на 554,84 тис. євро, або на 13,92%.

У табл. 2.2 наданий звіт про прибутки фірми „PFEIFFER VACCUM”.

Табл. 2.2. Звіт про фінансові результати фірми „PFEIFFER VACCUM”

| І. ФІНАНСОВІ РЕЗУЛЬТАТИ |

01.01.2007 тис. євро. |

01.01.2008 тис. євро. |

|

Виручка |

24304,00 |

26804,50 |

| Собівартість продукції | 19976,01 | 21976,76 |

|

Валовий прибуток |

3985,85 |

4540,69 |

| Адміністративні затрати | 1336,72 | 1876,32 |

| Маркетингові затрати | 1458,24 | 2144,36 |

|

Операційний прибуток |

1190,89 |

520,01 |

| Прибуток/збиток від продаж активів | 73,00 | 43,60 |

| Дивіденди одержані | 5,00 | 34,00 |

|

Прибуток до сплати процентів та податків |

1268,89 |

597,61 |

| Відсотки по довгостроковому кредиті банку | 112,00 | 98,00 |

| Відсотки по іншому довгостроковому боргу | 15,00 | 15,00 |

|

Прибуток до податку на прибуток |

1141,89 |

484,61 |

| Податок на прибуток | 285,47 | 121,15 |

|

Чистий прибуток |

856,42 |

363,46 |

| Нерозподілений прибуток на початок періоду | 700,00 | 1430,92 |

| Чистий прибуток за період | 856,42 | 363,46 |

| Чистий прибуток у розпорядженні власників | 1556,42 | 1794,38 |

| Грошові дивіденди власникам підприємства | 382,10 | 326,49 |

| Нерозподілений прибуток на кінець періоду | 1174,32 | 1467,89 |

| ІІ. ЕЛЕМЕНТИ ОПЕРАЦІЙНИХ ВИТРАТ |

01.01.2007 тис. євро. |

01.01.2008 тис. євро. |

| Матеріальні затрати | 12818,75 | 13638,36 |

| Оплата прямої праці | 3159,52 | 3752,63 |

| Амортизація | 342,14 | 287,05 |

| Виробничі накладні витрати | 3655,60 | 4298,72 |

|

Разом |

19976,01 |

21976,76 |

Відбулося зниження чистого прибутку на 492,96 тис. євро або на 235,63% (зміна в структурі -2,17%). Норма розподілу прибутку зменшилася. Якщо на 01.01.2007 вона становила 24,55%, то на 01.01.2008 вона стала становити 18,19%.

Аналізуючи другий розділ звіту можливо бачити, що за 2007 рік відбувся структурний зріст витрат на оплату праці й виробничих накладних витрат та зменшення матеріальних витрат та амортизації. Операційним менеджерам варто приділити особливу увагу на зниження цих двох параметрів.

Звіт про рух грошових коштів містить інформацію про надходження й вибуття коштів у розрізі трьох видів діяльності: операційної, інвестиційної й фінансової. Хоча кожне підприємство має характерні риси, але будь-яка його діяльність може бути віднесена до одного із зазначених видів.

Табл. 2.3. Горизонтальний аналіз звіту про рух грошових коштів фірми „PFEIFFER VACCUM”

| 1. Кошти від основної діяльності: |

01.01.2007 Сума, тис. євро |

01.01.2008 Сума, тис. євро |

Абсолютні зміни |

Відносні зміни, % |

| Чистий прибуток | 856,42 | 363,46 | -492,96 | -57,56 |

| Амортизація | 104,14 | 118,46 | 14,32 | 13,75 |

| Грошові потоки за рахунок зміни оборотних коштів | ||||

| Ринкові цінні папери | -300,00 | 400,00 | 700,00 | 233,33 |

| Дебіторська заборгованість | -486,48 | -3248,56 | -2762,08 | -567,77 |

| Товарно-матеріальні засоби | 180,67 | -836,07 | -1016,74 | -562,76 |

| Витрати майбутніх періодів | 10,00 | 10,00 | 0,00 | 0,00 |

| Грошові потоки за рахунок зміни короткострокових зобов'язань | ||||

| Кредиторська заборгованість | -1849,81 | 3096,88 | 4946,69 | 267,42 |

| Векселі до видачі | 120,00 | 35,46 | -84,54 | -70,45 |

| Нараховані зобов'язання | 1124,72 | 539,60 | -585,12 | -52,02 |

| Поточна частина довгострокового боргу | - | - | - | - |

| Заборгованість по податках | 317,91 | -213,71 | -531,62 | -167,22 |

| РАЗОМ кошти від основної діяльності: | 77,57 | 265,51 | 187,95 | 242,30 |

| 2. Кошти від інвестиційної діяльності: | ||||

| Придбання/продаж основних коштів | 459,14 | 118,46 | -340,68 | -74,20 |

| РАЗОМ кошти від інвестиційної діяльності: | 459,14 | 118,46 | -340,68 | -74,20 |

| 3. Кошти від фінансової діяльності: | ||||

| Одержання довгострокового кредиту | - | - | - | - |

| Дивіденди одержані | 5,00 | 34,00 | 29,00 | 580,00 |

| Погашення кредитів | -50,00 | -50,00 | 0,00 | 0,00 |

| Дивіденди виплачені | -382,10 | -326,49 | 55,62 | -14,56 |

| РАЗОМ кошти від фінансової діяльності | -427,10 | -342,49 | 84,62 | 19,81 |

| РАЗОМ чиста зміна коштів за період | 109,61 | 41,49 | -68,12 | -62,15 |

Як видно з табл. 2.3, основна частина коштів отримана підприємством за рахунок його основної діяльності: чистого прибутку, амортизації, зменшення величини товарно-матеріальних запасів у 2006 році та ринкових цінних паперів і збільшення величини кредиторської заборгованості у 2007 році, нарахуваннях зобов'язань і заборгованості по податках. Також збільшенню чистого грошового потоку сприяла інвестиційна діяльність.

Результуючий грошовий потік зменшився на 68,12 тис. євро або на 62,15%%. Таке зниження стало головним чином результатом зменшення величини інвестиційної діяльності підприємства на 340,68 тис. євро або на 74,20%.

Положення трохи стабілізувало збільшення коштів від основної діяльності на 187,95 тис. євро або на 240,30% і коштів від фінансової діяльності на 84,62 тис. євро або на 19,81%.

У цілому таку діяльність не можливо назвати позитивною, тому, що значну частину грошового припливу становлять кошти від продажу активів і нарахованих зобов'язань.

Табл. 2.4. Коефіцієнти ліквідності „PFEIFFER VACCUM”

| Показник | на 01.01.2006 | на 01.01.2007 | Зміна показника | на 01.01.2008 | Зміна показника | |

|

Коефіцієнт загальної (поточної) ліквідності = (Оборотні кошти (активи) / короткострокові зобов'язання) |

1,32 | 1,66 | 0,35 | 1,39 | -0,27 | |

|

Коефіцієнт термінової ліквідності = (Грошові кошти + короткострокові фінансові вкладення + чиста дебіторська заборгованість) / короткострокові зобов'язання |

0,81 | 1,17 | 0,36 | 1,01 | -0,15 | |

|

Коефіцієнт абсолютної ліквідності (= Грошові кошти / Короткострокові зобов'язання) |

0,18 | 0,35 | 0,17 | 0,13 | -0,23 | |

|

Чистий (функціонуючий) капітал (= Оборотні кошти – короткострокові зобов'язання), тис. грн. |

1 218,80 | 2 368,86 | 1150,06 | 2 699,58 | 330,72 | |

Основні показники, що характеризують фінансовий стан підприємства: коефіцієнти ліквідності (поточної платоспроможності); коефіцієнти платоспроможності (структури капіталу); показники ділової активності (оборотності); показники рентабельності (прибутковості).

Існують також додаткові коефіцієнти в оцінці ліквідності та платоспроможності – це коефіцієнт маневровості власних оборотних коштів та коефіцієнт покриття запасів (табл. 2.5).

Табл. 2.5. Показники маневровості та покриття „PFEIFFER VACCUM”

| Показник | на 01.01.06 |

на 01.01.07 |

Зміна показника |

На 01.01.08 |

Зміна показника | |

|

Коефіцієнт маневровості власних зворотних коштів (= Грошові кошти / функціонуючий капітал) |

0,37 | 0,30 | -0,07 | 0,27 | -0,03 | |

|

Коефіцієнт покриття запасів (= Чистий капітал / Запаси) |

0,63 | 1,34 | 0,71 | 1,04 | -0,30 | |

|

Коефіцієнт покриття запасів нормальними джерелами покриття (= Чистий капітал + короткострокові зобов'язання / Запаси)) |

2,60 | 3,36 | 0,75 | 3,13 | -0,22 |

Таким чином ми бачимо, що підприємство досить непогано справляється із короткостроковими зобов'язаннями. Хоча існує занадто мале значення показника абсолютної ліквідності, та керівництво це частково компенсує балансуванням дебіторською та кредиторською заборгованістю.

Коефіцієнт оборотності активів (Assets turnover ratio - ATR) або коефіцієнт трансформації –показує скільки разів за рік відбувається повний цикл виробництва та обороту.

На початок 2006 року маємо такі дані:

ATR = ![]() обороту

обороту

Період обороту = ![]() днів

днів

На початок 2007 року:

ATR = ![]() обороту

обороту

Період обороту = ![]() дні.

дні.

Як бачимо, показник оборотності зменшився, а період обороту звеличився, що негативно характеризує діяльність підприємства у цілому.

Коефіцієнт оборотності дебіторської заборгованості (Receivable turnover ratio - RTR).

На початок 2006 року маємо такі дані:

RTR = ![]() обороту.

обороту.

Період обороту = ![]() день.

день.

На початок 2007 року:

RTR = ![]() обороту.

обороту.

Період обороту = ![]() дні.

дні.

Показник оборотності зменшився, а період обороту звеличився, що негативно характеризує діяльність підприємства у відношенні до дебіторів. Але частково звеличившийся обсяг виручки пояснює це – підприємство звеличило обсяг продаж за рахунок продаж у кредит.

Коефіцієнт оборотності кредиторської заборгованості (Payable turnover ratio - PTR) –показує, скільки підприємству треба оборотів для покриття виставлених їй рахунків.

На початок 2006 року маємо такі данні:

PTR = ![]() обороту.

обороту.

Період обороту = ![]() дні.

дні.

На початок 2007 року маємо такі данні:

PTR = ![]() обороту

обороту

Період обороту = ![]() днів.

днів.

Відносне зменшення показника дебіторської

заборгованості дорівнює 1,54  , а

відносне зменшення показника кредиторської заборгованості дорівнює 1,15

, а

відносне зменшення показника кредиторської заборгованості дорівнює 1,15  . Порівняння цих двох

показників показує, за рахунок чого підприємство частково компенсує

звеличившийся показник дебіторської заборгованості.

. Порівняння цих двох

показників показує, за рахунок чого підприємство частково компенсує

звеличившийся показник дебіторської заборгованості.

Коефіцієнт оборотності товарно-матеріальних запасів (Inventory turnover ratio – ITR).

На початок 2006 року маємо такі дані:

ITR = ![]() обороту.

обороту.

Період обороту = ![]() дні.

дні.

На початок 2007 року маємо:

ITR = ![]() обороту

обороту

Період обороту = ![]() днів.

днів.

Зменшення оборотності запасів негативно позначається на діяльності підприємства і приводить до звеличення нереалізованої продукції та завантаження складів.

Тривалість операційного циклу (Commitment of cash for purchases - CCP) – тривалість часу від закупок та матеріалів, які необхідні підприємству до одержання коштів за вироблений товар:

CCP = ITR + RTR (2.1)

На початок 2006 року:

ITR = 34 + 41 = 75 днів.

На початок 2007 року:

ITR = 37 + 62 = 99 днів.

Тривалість фінансового циклу або обороту грошових коштів (Cash cycle) – тривалість часу між фактичною оплатою закупок сировини та матеріалів та отриманням грошових коштів в оплату за реалізовані товари:

CC = ITR + RTR – PTR (2.2)

Звеличення операційного та фінансового циклу свідчить про той негативний факт, що потреба в поточних активах звеличилась за рахунок зрослих товарно-матеріальних коштів та дебіторської заборгованості.

У таблиці 2.7 надані показники структури капіталу фірми „PFEIFFER VACCUM”

Табл. 2.7. Показники структури капіталу підприємства „PFEIFFER VACCUM”

| Показник | на 01.01.06 | на 01.01.07 | Зміна показника | на 01.01.05 | Зміна показника | |

|

1. Коефіцієнт власності (= власний капітал / підсумок балансу) |

0,47 | 0,54 | 0,06 | 0,40 | -0,14 | |

|

3. Коефіцієнт заборгованості (= заборгованість / підсумок балансу) |

0,53 | 0,46 | -0,06 | 0,60 | 0,14 | |

|

2. Коефіцієнт фінансової залежності (= заборгованість / власний капітал) |

1,11 | 0,86 | -0,25 | 1,50 | 0,63 | |

|

4. Плече фінансового важеля (= загальна заборгованість – кредиторська заборгованість / власний капітал) |

0,28 | 0,57 | 0,28 | 0,58 | 0,02 | |

|

5. Відношення заборгованості до капіталізації (= довгострокова заборгова-ність / довгострокова за-боргованість + власний капітал) |

0,11 | 0,09 | -0,02 | 0,08 | -0,01 |

Рентабельність активів (ROA – Return on Assets) розраховується як відношення чистого прибутку до середньорічної вартості активів.

На початок 2006 року маємо такі дані:

ROA = ![]()

На початок 2007 року:

ROA = ![]()

Отже бачимо, значення цього показника значно знизилося та свідчить про погіршання конкурентоспроможності підприємства. Але для більш повного аналізу треба мати дані інших підприємств у галузі.

Рентабельність реалізації (PRS - Profitability in Relation to Sales) – розраховується як відношення валового доходу до виручки.

На початок 2006 року маємо такі дані:

PRS =![]()

На початок 2007 року маємо:

PRS =![]()

Невелике звеличення цього показника свідчить на стійкість його цінової політики.

Для більш детального аналізу використовують коефіцієнт чистої рентабельності реалізації (NPM - Net Profit Margin), який розраховується як відношення чистого прибутку до виручки.

На початок 2006 року маємо такі дані:

NPM = ![]()

На початок 2007 року:

NPM = ![]()

Погіршення коефіцієнта чистої реалізації відбулось переважно за рахунок зростання адміністративних та маркетингових затрат.

Коефіцієнт рентабельності власного капіталу (Return on Equity - ROE) дозволяє виявити ефективність використання капіталу. Вираховується як відношення чистого прибутку до середньорічної суми власного капіталу.

На початок 2006 року маємо такі дані:

ROE = ![]()

На початок 2007 року:

ROE =

На підстві проведених досліджень ми визначіли, що підприємство „PFEIFFER VACUUM” є надійним постачальником.

3. БАЗИСНІ УМОВИ ПОСТАВКИ ТОВАРУ

На підставі специфіки товару ми визначаємо найбільш приємні умови постачання та для митного очищення для нашого товару.

EXW (ex works). забезпечує мінімальний ризик для продавця. Продавець лише надає товар покупцеві на своєму заводі чи складі і несе відповідальності за його навантаження. Усі витрати і ризик, пов’язані з доставкою товару до місця призначення, несе покупець. Ця умова постачання приймається, коли імпортер має свої більш приємливіх та дешевих перевізників.

· CIP (cost, insurance paid to…) – умова, при якій продавець додатково до попередніх умов повинен забезпечити страхування вантажу проти ризику покупця від втрати або пошкодження товару від перевезення. Продавець укладає договір страхування та сплачує страхову премію. Ця умова постачання приємлива, коли сам постачальник може пропонувати більш дешеву перевізку та страхування товару.

Після запросу вартості постачання ми вибираємо вартість постачання авіаперевізником TNT сервісом Economy, пропоновану постачальником, тому, що враховуючи малу вагу (близько 14 кг.) та високу вартість та цінність товару цей спосіб постачання є найбільш прийнятним.

4. ОБГРУНТУВАННЯ ТА РОЗРАХУНОК КОНТРАКТНОЇ ЦІНИ

Ціна товару – один із найважливіших елементів контракту купівлі-продажу. Обумовлюючи ціну товару, вказують: одиницю виміру ціни, базис ціни, валюту ціни, спосіб фіксації ціни та рівень ціни.

собівартість продукції: 9887,94 Євро (73862,91 грн.) = ціна ЕХW + фрахт до порту відправки + витрати в аеропорту: перевезення, складування, авіапортові збори, комісія експедитора в порту, додаткові витрати + = ціна “вартість і фрахт” (CFR) + страхування = ціна “вартість, фрахт, страхування” (CIP) = 271,16 Євро

+ вартість перевантаження в порту призначення, оформлення документів = 10159,10 Євро = ціна CIP Київ.

+ імпортне мито 10% (507,96 Євро) = 779,12 Євро;

+ митний сбір 0,2% = 20,32 Євро;

+ акциз 0%;

= 10687,37 Євро = 79834,68 грн. = митна вартість товара.

Величина імпортних затрат дорівнює: 79834,68 грн. - 73862,91 = 5971,77 грн.

+ ПДВ (15966,94 грн.) = 106488,99 грн. – митна вартість товара з урахуванням ПДВ.

5. ПЛАТІЖНІ УМОВИ

Для данної покупки з урахуванням того, що купівля вакуумних датчиків відбувається вперше, передбачається 100% передплата (ця умова передбачена у контракту на постачання). В майбутньому передбачається перехід до умови роботи в кредит 30 днів.

Тарифи по обслуговуванню юридичних осіб (дані банку Экспобанк):

- переказ коштів за межи України 0,1% (+30$)

= 10159,10 х 0,001 = (10,16 Євро х 7,47+ 30 долларів х 5,05)= 227,39 грн.

- покупка валюти (0,6%) = 60,95 Євро = 455,33 грн.

Таким чином загальна сума банківських послуг 682,72 грн.

6. СКЛАДАННЯ ОФЕРТИ

Пропозиції покупця щодо отримання бажаного товару оформлюється у вигляді заказу. На основі потреб на кількість та якість товара ми визначаємо ціну товара та срок постачання.

Звичайно у міжнародній практиці розрізняють два види оферт – тверду та вільну.

На підставі потреб клієнтів із твердо встановленими цінами робиться заказ на придбання вакуумних датчиків (додаток 1).

Клієнту робиться комерційна пропозиція (вільна оферта) рахунок-фактура (додаток 3). В залежності від ситуації та або взаємин із клієнтом ця форма оферти також може бути вільною або твердою. Це має бути обов’язково обумовлено у самій оферті.

Якщо клієнт розрахувався згідно із рахунком, то виконання оферти є обв’язковим до виконання постачальником.

На основі даної оферти складаємо із постачальником зовнішньоекономічний контракт та одержуємо проформу на оплату товару.

7. СКЛАДАННЯ КОНТРАКТУ

У встановлені контактів на першому етапі велике значення мають електронне листування, телефонні переговори, та переговори шляхом особистих зустрічей.

Комерційні переговори краще проводити менеджерами, підготовленими до зустрічі у п’ятьох аспектах знань і досвіду:

- інформацію про продукцію, послугу або процес;

- щодо характеру закупівель або продаж;

- знання про ринок;

- щодо сфери застосування продукції;

- у сфері управління.

Зазвичай переговори треба проводити на території менш зацікавленого партнера. Маркетинговому підрозділу підприємства треба скласти план проведення переговорів, в якому бажано передбачити таке:

1. Дата, місце, час регламент переговорів.

2. Склад учасників.

3. Обговорення тих питань, щодо яких згода може бути досягнута без ускладнень (це сприяє створенню конструктивної обстановки).

4. Альтернативи на випадок контрпропозицій партнера (щодо цін, строків поставки, умов сплати і т.д.). По можливості у портфелі учасників має бути три варіанта: оптимальний, менш оптимальний, але прийнятний; прийнятний, але малоцікавий. Дуже ефективно в ході ділової гри розглянути всі три варіанти переговорів і виробити тактику їх проведення.

5. Визначити осіб, які зустрічають, проводжають учасників переговорів, виконують протокольні функції.

6. Визначити осіб, які готують довідково-інформаційний матеріал.

7. Культурна програма. При її складанні треба бути уважним до інтересів гостей.

Існують типові плани для різних видів ділових переговорів, які можуть бути використані при спілкуванні з представником будь-якого рівня компанії-клієнта. Змінюється лише інформація з урахуванням конкретних інтересів.

Принципова схема ділової бесіди повинна включати такі стадії:

1. Підготовка та попереднє планування.

2. Висування пропозицій і початок переговорів.

3. Викликати інтерес і визначити потреби контрагента.

4. Визначити бажання укласти контракт та піти на деякі поступки.

5. Прийняти рішення або укласти угоду про продаж.

6. Аналіз і контроль.

В разі згоди може укладатись контракт на постачання товарів. Але не дивлячись на численні посилання у літературі на необхідність укладання контракту із іноземним постачальником насправді укладання контракту річ не легка. Велика кількість постачальників у Європі, Азії, а у Америці особливо не має бажання укладати контракт із фірмою не Європейського Співтовариства. Крім того, умови контрактів, розроблених за вимоги нашого законодавства неприємні до них.

Переговори ведуться як до ціни товару, так і до умов постачання та умов розрахунків. На основі укладання контракту (додаток 2) та оплати проформи банківським переводом постачальник виконує вимоги контракту та постачає продукцію.

У додатку 2 також надані копія авіанакладной та митной декларації.

8. ОЦІНКА ЕКОНОМІЧНОЇ ЕФЕКТИВНОСТІ УГОДИ

Показники економічної ефективності імпорту може виражатися слідуючою формулою:

ЕЕімп = Цр - Зімп

де Цр - ціна реалізації імпортних товарів на внутрішньому ринку,

Зімп(тнс) – витрати на імпорт ТНС.

Величина Зімп дорівнює :

= 10687,37 Євро = 79834,68 грн. = митна вартість товара (без ПДВ)+

+ загальна сума банківських послуг 682,72 грн. = 80517,40 грн.

Цр закладена на нормі прибутку 30% від цени виробника. На основі норми прибутку робиться комерційна пропозиція підприємству-кліенту (додаток 3).

Загальна ціна реалізації Цр = 96021,79 грн. (без ПДВ)

На підставі проведених підрахунків ми визначаємо значення ЕЕімп = =96021,79 - 80517,40 = 15504,39 грн.

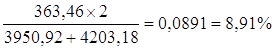

Визначемо рентабельність затрат даної операції (РЗ):

![]()

Отже, як ми маємо визначити, ця імпортна операція прибуткова та відповідає цілям підприємства.

ВИСНОВКИ

Зовнішньоекономічна діяльність пов’язана із проведенням різними господарськими суб’єктами ділових операцій на закордонних ринках. У законі України „Про зовнішньоекономічну діяльність” (ст. 1), прийнятому 16 квітня 1991 р., зазначено: „Зовнішньоекономічна діяльність суб’єктів господарської діяльності заснована на взаємовідносинах як на території України, так і за її межами”. Тому очевидно, що зовнішньоекономічна діяльність включає два види ділових операцій: операції українських суб’єктів господарювання за межами України та закордонних господарських суб’єктів із різних країн в Україні.

Імпорт – це придбання українськими суб'єктами ЗЕД в іноземних суб'єктів господарювання товарів або робіт чи послуг із ввозом чи без ввозу таких товарів (робіт, послуг) на територію України, включаючи покупку товарів, призначених для власного споживання установами й організаціями України, розташованими за її межами.

Для виходу фірми на зовнішній ринок потрібно:

- визначити місію та стратегічні цілі фірми;

- провести аналіз зовнішніх можливостей та загроз, внутрішніх сильних та слабких сторін фірми;

- визначити конкурентне середовище та основі цього виробити стратегію маркетингу та поведінки фірми на зовнішньому ринку;

- розробити та реалізувати стратегію імпорту/експорту для фірми в цілому та особливо для відділу ЗЕД;

- розробити систему контролю та оцінки результатів реалізації цієї стратегії, системи зворотного зв’язку із споживачами.

Отже, у даній роботі було розглянуто зразок зовнішньоекономічної операції з імпорту. Після розрахунків та аналізу було визначено ефективність даної конкретної операції.

ЛІТЕРАТУРА

1. Основы внешнеэкономических знаний / Под ред.Фаминского И.П. – М., Международные отношения, 1990.

2. Синецкий Б.И. Внешнеэкономические операции: организация и техника.- М., 1989.

3. Хойер В. Как делать бизнес в Европе.- М., Прогресс, 1990.

4. Корепанова И.А. Составление внешнеторгового контракта.- М., 1993.

5. Внешнеэкономическая деятельность предприятия. Учебник / Под ред. Стровского Л.Е. – М., ЮНИТИ, 1996.

6. Шмиттгофф К. Экспорт: право и практика международной торговли.- М., ”Юридическая литература”, 1993.

7. Прокушев Е.Ф. Внешнеэкономическая деятельность. Учебно-практическое пособие.- М., 1998.

8. Управління зовнішньоекономічною діяльністю. Навч. посібник / Під заг.ред. А.І.Кредісова. – К., 1997.

9. Міжнародні економічні відносини. Система регулювання міжнародних економічних відносин / Під ред. А.С.Філіпенко. – К., 1994

10. Коды ТН ВЭД.

11. «Порядок заполнения граф грузовой таможенной декларации в соответствии с таможенными режимами экспорта, импорта, транзита, временного ввоза (вывоза), таможенного склада, магазина беспошлинной торговли» от 30.06.98 №380

12. Нормативні документи Уряду України.