Курсовая работа: Конъюнктура мирового рынка цветных металлов

КУРСОВАЯ РАБОТА

на тему: «Конъюнктура мирового рынка цветных металлов»

Введение

Данная работа посвящена изучению мирового рынка цветных металлов. Основное внимание будет уделено промышленным цветным металлам.

Целью настоящей работы является выявление и исследование новых теоретических и практических аспектов функционирования мирового рынка цветных металлов, изучение основных факторов его конъюнктуры. В соответствии с поставленной целью были сформулированы следующие задачи:

– определение особенностей современного мирового рынка цветных металлов;

– анализ тенденций развития данного рынка, проявившихся в последние годы;

– изучение изменений в существующих конъюнктурообразующих показателях, которые должны учитываться при анализе мирового рынка цветных металлов;

– исследование факторов формирования конъюнктуры, особенностей и перспектив рынков отдельных цветных металлов;

– анализ положения украинских компаний на мировом рынке цветных металлов.

Предметом исследования является мировой рынок цветных металлов, цветная металлургия отдельных стран, ведущие добывающие компании и производители рафинированного металла.

Тема работы очень актуальна и перспективна. Мировой рынок цветных металлов составляет значительную часть мирового товарного рынка. Несмотря на то, что доля продаж сырья в мировой торговле уменьшилась, цветную металлургию это затронуло в меньшей степени, чем другие сырьевые товары. Цветные металлы являются важным сырьём, они применяются и в авиакосмической отрасли, и в машиностроении, и в строительстве, и в других отраслях.

Работ по анализу современного мирового рынка цветных металлов немного, преобладает публицистика. Изменения на рынке, имевшие место в течение последних трех лет, мало изучены, вместе с тем они полностью меняют структуру мирового рынка. На рынке цветных металлов постепенно снижается роль традиционных товарных бирж, увеличиваются объемы электронной торговли, меняется пофирменная структура рынка. Одной из особенностей рынка стало изменение в источниках информации, основным источником были публикации и биржевые данные, теперь большинство информации можно получить в Интернете на сайтах производителей и международных организаций.

1. Конъюнктура международного рынка цветных металлов

1.1 Обзор рынка цветных металлов

Собственно, эксперты отмечают практически полную зависимость расценок на цветмет в Украине от мировых тенденций, которые, как и в случае с черным прокатом, отражаются на нас примерно с двух-трехмесячным лагом. Поэтому анализ грядущих событий на украинской торговой площадке уместно связывать с двумя основополагающими факторами:

* ситуация на мировом рынке и возможные пути ее развития в краткосрочной перспективе;

* курс гривны по отношению к доллару.

Первый фактор является двигателем ценообразования, второй определяет, как изменение цен мировых (в долларовом эквиваленте) отразится на ценах внутренних (в гривневом номинале). Плюс ко всему, в периоды резкого изменения курса Нацбанк обычно вводит жесткие административные ограничения на валютные операции, что затрудняет работу трейдерам, завязанным на импортные заказы. И, соответственно, вносит дополнительные сложности в ценообразование на внутреннем рынке.

Что касается рынка мирового, то многие аналитики скептично смотрят на быстрый рост цен на цветные металлы в последние месяцы Мы видим, что сравниваемые показатели развивались несколько по-разному, но все они росли в начале 2008 года и все они рухнули во втором полугодии. Однако, сейчас, если цены на черный металл остаются достаточно стабильными по сравнению с началом 2009 года (даже несколько снизились), то цветные металлы рванули вверх и по сравнению с минимальными значениями в начале весны прибавили 40–50% стоимости. Объясняется подобный дисбаланс тем что, большая часть металлов на складах LME не уходит к конечному потребителю, а перепродается в рамках самой биржи. Потому решающими факторами, определяющими цену цветных металлов, является финансовая политика главных центральных банков мира и экономические ожидания.

Появляются в обращении новые деньги – появляется горючее для игр на бирже. Возникают опасения по поводу мировой экономики – деньги выводят из металлов, фиксируя прибыль.

В начале 2008 года, надеясь залечить ипотечный кризис, финансовые власти всего мира эмитировали немало денежных знаков. Которые не преминули подтолкнуть цены на цветные металлы вверх. Но год назад еще не была разрушена, хотя и просела, кредитная система. Поэтому часть этих денег попала в реальную экономику, вызвав в наиболее узких местах инфляционные процессы. Одним из таких мест была черная металлургия, где сошлись в один узел проблемы с сырьем, энергоносителями и просто спекулятивная составляющая. Однако сейчас, все не так. Утверждение плана Обамы по спасению американской экономики открыло дорогу новой эмиссии доллара и новым надеждам на завершение кризиса. Как и год назад, это спровоцировало рост цен на цветные металлы. Виртуальная экономика бодро рапортует о «зеленых ростках», реальная пребывает в серой неопределенности. Это похоже на забуксовавшую в грязи машину, колеса которой проворачиваются все быстрее, а движения вперед нет. Более того, резкое увеличение цен на цветные металлы может отсрочить общее выздоровление, так как вымывает оборотные средства в сырьевой сектор.

Одним из факторов, стимулировавших рост цен на металлы, был выкуп значительных их объемов в Госрезерв Китая, который таким образом решил запастись сырьем подешевле и поддержать своих производителей. Однако сейчас активность Поднебесной в этом направлении ослабевает.

В целом, если трезво смотреть на ситуацию, нет оснований предполагать под нынешним ростом цен реальную основу, а тем более проецировать подобную динамику на среднесрочную перспективу. Мировая экономика пока лишь нащупывает дно и не скоро сможет порадовать существенным увеличением оборотов. Поэтому многие аналитики указывают на высокую вероятность коррекции нынешних расценок на цветные металлы, пусть и не до уровня начала года, но в достаточно существенном размере.

Рис. 1.1.2. Динамика расценок LME на алюминий и цинк*[11]

На рис. 1.1.2. отражена динамика цен на алюминий и цинк. Рис. 1.1.3. отображает изменение цен на медь, а рис. 1.1.4. – на никель. Мы можем видеть, что из этих металлов менее всего в последние полгода вырос алюминий, что позволяет говорить о некоторых возможностях для роста котировок «крылатого» металла. Для остальных видов цветных металлов наиболее вероятным является или стабилизация котировок, или некоторая коррекция по рассмотренным выше причинам.

Рис. 1.1.3. Динамика расценок LME на медь*[11]

Рис. 1.1.4. Динамика расценок LME на никель*[11]

Учитывая высокую вероятность сохранения курса гривны примерно на сегодняшнем уровне до конца лета, тенденции рынка мирового можно напрямую проецировать на рынок украинский. Очевидно, в ближайшие месяцы неизбежно повышение трейдерами отпускных цен, вслед за нынешним ростом расценок на биржах металлов. Насколько далеко заведет подобная тенденция, говорить сложно. Если наметившаяся коррекция на мировых рынках состоится, слишком сильно повышать цены не удастся. Может в смягченном варианте повториться прошлогодняя ситуация, когда закупленный трейдерами дорогой металл лежал на складах, и его пришлось продавать себе в убыток. Остается лишь пожелать им избежать подобного развития событий.

Конъюнктура мирового рынка диктует биржевые цены на цветные металлы. Фундаментально баланс спроса и предложения – а фактически производства и потребления металлов – определяет котировки, в том числе и на украинскую металлопродукцию, т. к. рынок цветного металлопроката в Украине практически неотделим от мирового.

Однако порой динамика изменения цен на металлы носит спекулятивный характер, особенно учитывая физические запасы на складах LME. Прогноз цен в аналитике мирового рынка существенно расходится с действительностью. По оценкам специалистов перспективы роста цен на цветные металлы в 2009 г. остаются смутными.

В условиях полной зависимости внутреннего рынка цветных металлов и металлопроката Украины от мирового рынка необходимо спроецировать мировые тенденции на украинскую ситуацию.

Ощутимый удар по рынку цветных металлов, как и по большинству сырьевых рынков мира, нанес мировой финансовый кризис конца 2008 г. Конкретные последствия его станут ясны позднее, но понятно, что в 2009 г. поступательное развитие мировой промышленности будет заторможено до тех пор, пока кризис не будет преодолен. Так или иначе, основные тенденции ее развития: широкомасштабное освоение месторождений – сохранятся. Как только будут найдены и эффективно применены меры по борьбе с кризисом, что случится, скорее всего, не раньше конца 2009 г., падение цен завершится.

Очень немногие компании, имеющие значительные сырьевые остатки на конец прошлого года смогли, зафиксировав отрицательную рентабельность после резкого снижения уровня цен, адаптироваться и выжить в новых рыночных условиях.

Сокращение объемов внутреннего потребления, неблагоприятная конъюнктура внешнего рынка привели к тому, что потерь не избежал практически никто – объемы реализации упали в лучшем случае процентов на 20, а в среднем – более чем на 50%.

В таких условиях наиболее высокие шансы выжить имеют те производители и торговцы, которые обладают наибольшей эффективностью – максимально диверсифицированным портфелем заказов, гибкостью и оперативностью в принятии решений и наибольшим «запасом прочности». В последние три месяца наблюдается некоторое оживление рынка, но о выходе на «докризисные» объемы говорить еще не приходится.

Нет сомнения, что реальные потребители рафинированных цветных металлов, в том числе и в Украине, должны максимально быстро адаптироваться к новым рыночным условиям.

Участники рынка в Европе отмечают в последнее время незначительный рост спроса на металл, связывая его с небольшим улучшением конъюнктуры. И хотя размер премии остаются неизменными, трейдеры столкнулись с увеличением закупок. Потребители, сократившие в последние месяцы свои складские запасы, теперь возобновляют закупки. [11]

Трейдеры также сообщают о большом числе запросов на поставку металла, называя это ободрительным признаком, но в тоже время они признают, что их портфели заказов пока невелики. По их мнению, снижение потребления, вызванного мировым экономическим кризисом, возможно, уже достигло уровня, достаточного для возобновления спроса.

1.2 Ценообразование на рынке цветных металлов

Рынок цветных металлов представляет собой сложную систему, которая включает географически распределенный внебиржевой рынок, локализованный биржевой рынок, а также фьючерсный и опционный рынки. Большинство контрактов заключается, минуя биржу. Но цены, указанные в них, привязаны к ценам биржи. Как все биржевые товары, цветные металлы обладают такими свойствами, как однородность, взаимозаменимость, возможность установления стандарта качества.

Биржа – оптовый рынок, торговля на котором осуществляется в форме публичных гласных торгов. На бирже могут осуществляться операции по продаже реального товара с его немедленной поставкой, поставкой в будущем (форвардные сделки), сделки по продаже стандартных контрактов (фьючерсные сделки) и другие виды сделок. Наибольшее распространение на современных биржах получила практика фьючерсных сделок, когда заключаются контракты на поставку определенных количеств товаров по заранее согласованным ценам. Фьючерсная товарная биржа выполняет ценообразующую роль, являясь действительным инструментом отыскания экономически обоснованных цен.

Основные принципы биржевой торговли – это продажа с отсроченным платежом и торговля по образцам, т.е. не физическая передача товара от продавца к покупателю, а согласование цены, устраивающей обоих.

Современные биржи можно разделить на фондовые и товарные. Среди товарных бирж выделяются специализированные и универсальные.

Международная биржевая торговля сосредоточена преимущественно в США, Великобритании и Японии. Именно в этих странах располагаются основные центры торговли цветными металлами.

На бирже Комэкс (Commodity Exchange) в Нью-Йорке ведутся операции с медью, алюминием, золотом, серебром и индексами акций. На Лондонской бирже металлов (London Metal Exchange) ведутся операции с алюминием, медью, никелем, оловом, свинцом и цинком. Крупнейшей японской биржей является Токийская товарная биржа. На ней ведутся операции с ценными металлами (золото, серебро, платина). Кроме того, торговля цветными металлами ведется на Шанхайской фьючерсной бирже, Бразильской товарно-фьючерсной бирже, Нью-Йоркской товарной бирже «Наймекс» (NYMEX) и др.

Лондонская биржа металлов является барометром мировых цен на цветные металлы. Биржа представляет собой крупную финансовую организацию Лондона. Здесь находится мировой центр торговли цветными металлами. На бирже осуществляется ценообразование на медь, олово, свинец, цинк, никель, алюминий.

Лондонская биржа металлов расположенная по адресу Леденхолл-стрит, 56, зарегистрирована в 1887 г., хотя ведет свою историю еще от Королевской биржи (Royal Exchange), основанной в 1571 г. при королеве Елизавете I.

Акционерный капитал ЛБМ составляет 20 тыс. ф. ст. Он делится на 1 000 обычных акций стоимостью 20 ф. ст. Держателями акций являются лишь члены биржи, получающие соответствующие права при условии приобретения ими не менее двух акций.

Членами биржи могут быть как юридические, так и физические лица. Они разделены на четыре категории:

· дилеры, имеющие доступ к торговому залу (рингу);

· брокеры, осуществляющие операции с фьючерсами и опционами по поручению клиентов;

· трейдеры, осуществляющие сделки от своего имени;

· члены, непосредственно не участвующие в операциях.

Члены биржи избираются простым голосованием. Неанглоязычные граждане имеют ограниченный доступ на биржу.

На бирже нет непрерывного ценообразования. Торги ведутся два раза в день во время специальных торговых сессий (кроме суббот, воскресений и праздничных дней). Сессии происходят в большом зале, в центре которого располагаются 4 изогнутые по кольцу скамьи (каждая на 10 мест), предназначенные для членов биржи или для уполномоченных ими лиц. Это и есть ринг и биржевое кольцо, где происходит заключение сделок. Сделки в одном биржевом кольце совершаются поочередно по нескольким металлам.

Торговля ведется по каждому металлу в течение 5 мин. По итогам утренней сессии определяются цены на металлы, которые считаются официальными ценами ЛБМ. Дневная сессия аналогична утренней, но официальные цены после нее не объявляются.

Наибольшее количество сделок совершается вне биржи: круглосуточно сотня брокеров может продавать и покупать биржевые контракты под свою ответственность. Те члены биржи, которые имеют представительства в других часовых поясах, отвечают за торговлю металлами, когда сама Лондонская биржа закрыта.

На момент регистрации на бирже совершались операции с оловом, медью, свинцом, цинком и чугуном. В последствии торговля чугуном была прекращена, появился контракт на серебро. В 1978 г. начали осуществляться сделки с алюминием, а с 1979 г. – с никелем. Торговля серебром в истории биржи прекращалась и возникала вновь. В настоящее время на Лондонской бирже металлов котируются первичный алюминий, медь, свинец, никель, олово, цинк, алюминиевые сплавы.

Сделки по этим металлам заключаются в лотах; причем минимальный размер лотов всех металлов – 25 т (кроме никеля, лот которого составляет 6 т, и олова – 5 т).

С самого начала своей деятельности биржа уделяла большое внимание качеству торгуемых металлов. Важным условием стабильной и регулярной работы ЛБМ является четко продуманная система допуска металла к котировке на бирже. Металл продается на ней по стандартным образцам в виде определенного веса и размера слитков (табл. 1).

Таблица 1. Характеристики стандартных образцов металлов

|

Металл |

Форма поставки |

Масса, кг |

Чистота, % |

Марка аналога, выпускаемого в РФ |

| Медь (сорт А, электролитическая) | Катоды, Вайербасы | 110–125 (по выбору продавца) | 99,9 | МОК, МОб |

| Алюминий (первичный высокосортный) | Слитки, чушки | 670 | 99,7 | А7 |

| Цинк (специальный высокосортный) | Слябы, толстые листы, слитки | Не более 55 | 99,97 | ЦВ-О |

| Никель (первичный) | Пластины размером 100х100, 50х50, 25х25, упакованные в бочки | - | 99,8 | Н-1У |

| Свинец (рафинированный) | Чушки | Не более 55 | 99,97 | С-1, С-1С |

| Олово | Чушки | 12–50 | 99,85 | О-1 |

Объем торгов на ЛБМ составляет около 10% от производимых в мире цветных металлов (рис. 1.2.1.).

Рис. 1.2.1. Объемы торгов на ЛБМ, тыс. т:

![]() - алюминий;

- алюминий; ![]() - медь;

- медь; ![]() - никель [6, c 100]

- никель [6, c 100]

По правилам Лондонской биржи металлов для регистрации марки металла и получения на него сертификата заводу (фирме) – изготовителю требуется представить:

1. Заявление от имени производителя, передаваемое через любую фирму-члена ЛБМ.

2. Наименование марки металла с приложением фотографии или рисунка товарного знака (в двух экземплярах).

3. Полное название и адрес завода-изготовителя.

4. Примерный годовой объем производства.

5. Письменное обязательство производителя, что предъявленная для регистрации марка металла будет соответствовать определенному качеству и что это качество будет в дальнейшем не хуже качества представленных для анализа образцов.

6. Письма от двух общепризнанных потребителей металлов, удостоверяющих качество марки металла.

7. Сертификаты от двух официальных контрольных организаций (из официального списка ЛБМ), содержащие полный химический анализ предъявленных образцов.

Плата за регистрацию каждой марки каждого металла составляет 500 ф.ст.

При поступлении в Биржевой комитет претензий по качеству металлов комитет имеет право приостановить действие регистрации данной марки и ее поставок до выяснения причин и доведения качества до требуемого уровня.

Особенность Лондонской биржи металлов состоит в том, что это, прежде всего, рынок физический, где поставка реального товара гарантирована, все контракты подразумевают под собой реальные сделки, несмотря на то, что носят название фьючерсных. Чтобы обеспечить реальную поставку торгуемых товаров, ЛБМ хранит большие запасы металла на складах по всему миру.

Биржа разработала уникальную систему лицензирования этих складов, проверок их состояния, состояния хранящейся на них продукции и ее соответствия техническим стандартам биржи. Система складов позволяет экономить на транспортных расходах и максимально упростить доступ физического металла на мировой рынок. Производитель металла просто доставляет свой товар на близлежащий склад, получает складскую расписку (варрант), которую у него может выкупить любой крупный брокер ЛБМ по текущей цене.

ЛБМ и Лондонская расчетная палата создали электронную систему SWORD. Складские компании по-прежнему выпускают варранты, но теперь в стандартном электронном формате, после чего они вносятся в базу данных SWORD. Все выпущенные варианты находятся в депозитарии Первого Национального банка Чикаго (The First National Bank of Chicago), между участниками торгов обращаются лишь их электронные версии.

Только два процента всех заключаемых контрактов завершаются реальной поставкой металла. Поставки точно отражают спрос и предложение реального рынка. Поэтому данные об изменении запасов металла на складах ЛБМ имеют большое значение при формировании биржевых котировок. [15].

1.3 Инвестиционная составляющая мирового рынка цветных металлов

Еще несколько лет назад движение котировок ЛБМ на рафинированные основные цветные металлы являлось практически адекватным отражением баланса спроса и предложения на мировом рынке. Спекулятивная составляющая на рынке цветных металлов не была для него определяющим фактором. Однако в 2004–2006 гг. ситуация кардинально изменилась.

Такие фундаментальные показатели отрасли, как совокупный спрос, предложение и складские запасы, больше нельзя считать доминирующими в определении цен на основные цветные металлы на мировом рынке. Ни одно крупное экспертно-аналитическое агентство фактически не смогло спрогнозировать резкий рост котировок на цветные металлы, имевший место в последние два года. Более того, даже в прогнозах на 2007 г. есть существенные расхождения – от дальнейшего роста цен до их значительного снижения.

Существенный рост спроса на рафинированные цветные металлы в мировом масштабе в настоящее время обеспечивают потребители в КНР. В то же время становится все заметнее интерес к данным металлам различных инвестиционных структур, не заинтересованных в физическом приобретении металла. Доходность заключенных ими контрактов на поставки металлов вполне сопоставима в среднесрочной перспективе с доходностью прочих инвестиционных инструментов, в частности акций.

Приток финансовых средств на рынок цветных металлов вызвал значительный рост числа заключаемых на биржах контрактов. Объем таких контрактов в денежном выражении вырос с 5 млрд. долл. в 1993 г. до 110 – 120 млрд. в 2006 г. По прогнозам, в 2007 г. совокупная стоимость данных контрактов продолжит расти.

По признанию некоторых аналитиков, 1 т любого основного цветного металла стоит на рынке ровно столько, сколько за нее готов платить покупатель. В этом отношении можно провести определенные аналогии с рынком недвижимости, где цена дома есть величина существенно большая, нежели совокупная стоимость строительных материалов и затраченного труда.

По мнению многих специалистов, разница между текущими биржевыми котировками основных цветных металлов и уровнем цен на мировом рынке, которые традиционно складываются под влиянием основных конъюнктурообразующих факторов, таких как соотношение спроса и предложения, динамика объемов складских запасов, усиление или ослабление американского доллара к другим валютам, и прочими показателями, становится все значительнее вследствие того, что в последние годы рафинированные металлы стали удобным и выгодным инвестиционно-финансовым инструментом.

Тем не менее аналитики отмечают высокую степень корреляции между уровнем складских биржевых запасов основных цветных металлов и биржевыми котировками на наличный рафинированный металл. Также известно, что текущие котировки на пять основных цветных металлов на ЛБМ (алюминий, медь, никель, цинк и олово), традиционно выраженные в долларах США, мгновенно реагируют на происходящие курсовые колебания американской валюты на мировом финансовом рынке. Некоторое исключение составляет лишь рафинированный свинец.

Аналитики «Standard Bank» в своих исследованиях установили, что в последнее десятилетие при наличии складских запасов свинца на ЛБМ в объеме, эквивалентном 3 – 4 – дневному мировому потреблению, котировки на наличный металл на бирже были близки к 900 долл./т. В то же время в 2006 г. при схожих объемах складских биржевых запасов свинца на ЛБМ котировки превышали 1250 долл./т. [18].

Специалисты компании «Bloomsbury Minerals Economics» («BME») отмечают высокую зависимость роста объемов потребления рафинированных алюминия, олова, меди и цинка в мире от увеличения индекса мирового промышленного производства. Однако в последнее десятилетие, как отмечают аналитики, были периоды, когда линейная зависимость рынка цветных металлов от общемировой экономической конъюнктуры несколько нарушалась. В первую очередь, это внезапный рост цен на металлы в 1997 г. (в преддверии азиатского финансового кризиса), в 2002–2003 гг. (когда был отмечен значительный спад интереса к рынку цветных металлов) и в первой половине 2006 г. (в результате частичного превращения этого рынка в инвестиционно-финансовый инструмент).

В частности, по оценкам специалистов «ВМЕ», инвестиционная составляющая на мировом рынке рафинированного цинка в 2007 г. может добавить на нем до 150 тыс. т условного «спроса» на данный металл, что сравнимо с ежегодным объемом потребления цинка в такой стране, как Нидерланды. Наименее инвестиционно привлекательным металлом из основных биржевых цветных металлов «ВМЕ» считает олово. [8].

На первый взгляд, высокие цены на рафинированные цветные металлы не очень выгодны их потребителям, но вполне устраивают продуцентов металлов. Однако и сами производители цветных металлов рискуют потерять реальное ощущение процессов, происходящих на мировом рынке металлов, и попасть в зависимость от действий перекупщиков и инвестиционно-страховых фондов.

Тем не менее руководство компании «Hydro Aluminium», например, не планирует отказываться от практики реализации своей продукции по ценам, рассчитанным на основе усредненных котировок на ЛБМ. Эту же идею, по данным «MBR», поддерживают и в компании «РусАл», где считают цены на металлы, определяемые на ЛБМ, установленными на транспарентной и справедливой рыночной основе и не видят серьезной угрозы рынку металлов со стороны всевозможных фондов.

Инвестиционные фонды, вкладывая значительные средства в покупку цветных металлов, способствуют резким скачкам котировок на ЛБМ. Желание «зафиксировать» прибыли, которое неизбежно возникает у фондов, приводит к некоторому замедлению роста цен или даже их снижению.

Однако интерес к сектору цветных металлов в последние годы столь велик, что большинство специалистов уверены в продолжении роста цен на основные цветные металлы в ближайшем будущем и соответственно в притоке новых финансовых средств на этот рынок. Поэтому руководство ЛБМ заинтересовано в расширении и оптимизации спектра предоставляемых биржей услуг, а также активно внедряет здесь электронную коммерцию. Одной из ее проблем остается разница в часовых поясах, которая затрудняет работу на ЛБМ участников, территориально расположенных в странах Азии.

Для инвесторов на мировом рынке сырья наибольший интерес по-прежнему представляют энергоносители, затем следуют цветные металлы, опережающие по объему инвестиционных портфелей сельскохозяйственное сырье. К тому же все большее число фондов начинает расценивать свои инвестиции на рынке металлов как средне- и долгосрочные, что способствует поддержанию высоких цен на основные цветные металлы.

С тем, что на мировом рынке основных цветных металлов благодаря действию значительного числа инвесторов постепенно образовался определенный ценовой «пузырь», согласны большинство специалистов. Главное, в чем их мнения расходятся, – это способ, каким он будет ликвидирован, и будет ли это происходить постепенно или он быстро сойдет на нет. Наиболее устойчивыми к таким ценовым колебаниям, как ожидается, окажутся крупные компании – потребители металлов, а ряду мелких и средних фирм, возможно, придется прекратить свою деятельность. В любом случае, как полагают специалисты, в ближайшие годы всем реальным потребителям рафинированных цветных металлов придется максимально быстро адаптироваться к новым рыночным реалиям и строить свои производственные планы с их учетом.

2. Международные рынки ресурсов

2.1 Международный рынок меди и никеля

Производство меди уже около ста лет служит показателем мирового промышленного развития. По использованию в различных отраслях промышленности медь является одним из самых распространенных металлов. До начала XX в. ее основная масса использовалась для получения латуни (сплава меди с оловом, серебром и свинцом), из которой традиционно изготавливали домашнюю утварь и оружие. Настоящий медный бум начался с открытием электричества и созданием электротехнической промышленности. Спрос на медь настолько возрос, что стали разрабатывать руды с очень низким содержанием металла – 0,3–0,5%.

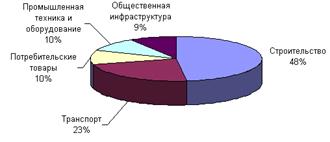

Благодаря своим свойствам, среди которых пластичность, коррозионная стойкость, электропроводность, высокие эстетические свойства и относительно невысокая стоимость производства и извлечения, медь применяется в различных отраслях промышленности, начиная от медицины и заканчивая электроникой. Процентное распределение ее использования представлено на (рис. 2.1.1.).

Рис. 2.1.1. Потребители меди [6, c 9].

Первое место в мире по добыче и производству меди занимает Чили (рис. 2.1.2.). Эта страна потеснила лидировавшие долгие годы США и является крупнейшим экспортером меди.

Рис. 2.1.2. Доли стран-производителей меди [6, c 9].

Потребление меди в 2002 г. составило от 8 кг/г. на душу населения в Европе и 7 кг/г. в Северной Америке до 0,9 кг/г. в странах СНГ и 0,2 кг/г. в Африке.

Медь можно считать опережающим индикатором экономической активности. Ее запасы увеличиваются в периоды спада в мировой экономике и снижаются во время экономического подъема. Использование меди тесно связано с расширением промышленных мощностей в целом. Сокращение строительства новых производств в электротехнической, автомобильной, авиационной и других отраслях ведет к снижению потребления меди.

Таким образом, определяющим фактором роста или падения спроса на металл является развитие мировой экономики и экономик отдельных регионов. Безусловное влияние оказывает и технический прогресс, результатом которого может стать вытеснение металла материалами-заменителями: алюминием, титаном, ванадием и конструкционными материалами на основе металлокерамики и полимеров.

При падении цен на медь в результате перепроизводства компании с высоким уровнем себестоимости прекращают добычу и производство, а компании с низким уровнем затрат начинают перерабатывать более бедную руду, что приводит к снижению выпуска.

В Украине выпускают, в основном, нерафинированные медные сплавы из лома. Производством меди и медных сплавов занимается довольно значительное количество предприятий. Среди них одним из крупнейших является Артемовский завод по обработке цветных металлов (АЗОЦМ). Мощности АЗОЦМ позволяют ежегодно выпускать до 100 тыс. тонн продукции из меди и ее сплавов. Помимо медного, предприятие выпускает, латунный и медно-никелевый прокат. Основной продукцией завода являются лист, ленты, трубы, прутки, электротехническая катанка, проволока, а также сантехническая арматура и товары бытового назначения. В качестве сырья используется лом меди и ее сплавов.

АЗОЦМ является единственным в Украине предприятием по производству плоского и круглого проката из меди, ее сплавов и других цветных металлов. В 2001 году предприятие увеличило производство латунного проката на 2% (по сравнению с аналогичным периодом 2000 г.) – до 8,044 тыс. тонн, медного – на 24% (до 5,84 тыс. тонн). Выпуск медно-никелевого проката сократился на 56% – до 120 тонн из-за отсутствия заказов на него. [9].

Кроме АЗОЦМ, переработкой меди и ее сплавов в Украине занимаются такие предприятия, как ГОП «Укркольорпром» (Днепропетровск), АО «Укргермет» (Харьков), ООО «Форум» (Запорожье), СП «Корнер» (Донецк), «Эней» (Киев), ООО «Катех-Электро» (Киев), АО «Металлопроцесс» (Луганск), ООО «Акватон» (Ровно), АО «Экпоресурс» (Киев), АО «Эксвилин и Р.К.» (Луганск), СП «Донкавамет» (Донецк) и прочие.

Как было отмечено, Украина производит медь только из лома, однако в последнее время появились планы начать собственную добычу. По данным Госкомгеологии, качество медной руды, найденной в Жиричевском месторождении в Волынской области, очень высоко. Это месторождение отличается уникальными характеристиками, в частности, содержание чистого металла в руде достигает 5,1%.

Отрасль является экспортно-ориентированной, а незначительное внутреннее потребление приходится на доли предприятий машиностроения, в связи с чем рост внутреннего потребления медного проката в Украине не представляется возможным в ближайшем будущем.

Никель, как и медь, входит в группу металлов, по объемам производства и потребления которых судят об уровне развития страны.

Никель – серебристо-белый металл, очень стоек к действию воздуха, воды. Он обладает разнообразными уникальными свойствами: добавка никеля в сплавы увеличивает прочность, износостойкость, коррозионную стойкость, повышает тепло- и электропроводность, улучшает магнитные и каталитические свойства. В 1824 г. никель впервые был использован как легирующая добавка к стали, и это стало его основным применением в настоящее время (рис. 2.1.3.).

Рис. 2.1.3. Первичные потребители никеля [6, c 11].

В ряде областей, например при изготовлении реактивных двигателей, сплавы никеля незаменимы. Уникальные свойства никеля обусловили его применение практически во всех отраслях промышленности (рис. 2.1.4.).

Ежегодное мировое производство никеля вот уже несколько лет составляет примерно 1 млн. т (рис. 2.1.5.). Крупнейший производитель этого металла – Россия, чей совокупный процент в общемировом производстве достигает 20,4 (на 2000 г.).

Рис. 2.1.4. Первичные потребители никеля [6, c 12]

Рис. 2.1.5. Динамика производства никеля по странам [6, c 12]

В ближайшее десятилетие мировое потребление никеля по прогнозам ежегодно будет увеличиваться в среднем на 4,1%. В то же время дальнейшее расширение никелевой промышленности ограничено недостатком собственных капиталов.

На Украине никелевые сплавы производятся на Побужском ферроникелевом заводе (ПФЗ, Побужье, Кировоградская обл.). Мощности завода, которые составляют 6,4 тыс. тонн ферросплавов (ферроникеля и феррохрома) в год, простаивали с 1996 года. Санатор ПФЗ – российская компания «Никомед» – намеревалась запустить его в конце 2000 года. Завод ранее работал частично на собственном, частично – на привозном сырье. ПФЗ располагает также Капитановским месторождением хромитовых руд, прогнозные запасы которого оцениваются в 50 млн. тонн руды.

Побужский ферроникелевый комбинат – единственный производитель ферроникеля и никелевых сплавов в Украине. Комбинат остановился в 1996 году из-за дефицита оборотных средств. В феврале 2001 года после появления инвестора – российской компании Nikomed (на сегодня – 51% акций), которая являлась санатором комбината, предприятие запустило одну из двух технологических линий по производству ферроникеля мощностью 3 тыс. тонн ферроникеля в год в перерасчете на никель (чистое содержание никеля). До простоя завод производил 6–6,5 тыс. тонн ферроникеля в год в перерасчете на никель. В начале декабря 2001 года комбинат снова остановил производство из-за аварии электропечи.

Медно-никелевый прокат производится также на АЗОЦМ.

Спрос на никель в Украине традиционно почти полностью удовлетворяется за счет импорта. В то же время существующие месторождения привязаны к производству полуфабрикатов черной металлургии – ферроникеля АО «Побужский ферроникелевый завод». В этой связи внутренний рынок никеля будет расти пропорционально росту украинского ГМК [1].

2.2 Международный рынок цинка и свинца

По объему производства цинк находится на третьем месте после алюминия и меди. Это один из немногих металлов, не оказывающих токсичного воздействия на природу и человека.

Области применения цинка разнообразны: автомобильная, строительная, фармацевтическая, химическая, пищевая и другие отрасли промышленности. Но самым крупным потребителем цинка является сталелитейная промышленность, которая использует металл для производства сталей с покрытием. Существенная часть цинка идет на производство латуней, сплавов на основе цинка, различных полуфабрикатов и композитных соединений (рис. 2.2.1.).

Рис. 2.2.1. Первичные потребители цинка [6, c 16]

Среди конечных потребителей следует выделить строительную индустрию, автомобильную промышленность, машиностроение, производство товаров народного потребления (рис. 2.2.2.).

За последние 20 лет мировой рынок оцинкованной продукции вырос более чем в 2 раза, в среднем увеличиваясь на 3,7% в год. В 90-е гг. мировое производство цинка увеличилось с 7 до 8 млн т. СССР в 1990 г. был в числе мировых лидеров по производству цинка.

Рис. 2.2.2. Конечные потребители цинка [6, c 16]

Рис. 2.2.3. Доли стран-производителей цинка [6, c 17]

В последние годы предложение цинка превышало спрос на этот металл, что было связано со снижением заявок со стороны сталелитейной промышленности. В 2002 г. производители из Юго-Восточной Азии увеличили мощности по производству металла и концентрата. Все это привело к значительному снижению цен (рис. 2.2.3.). Но тенденции повышения цен в 2003 г. коснулись и цинка, потребность в котором продолжает расти.

От общего объема произведенных в мире цветных металлов на долю свинца и цинка приходится 11 и 17% соответственно. Свинцово-цинковая промышленность дает в мировом производстве более 80 млрд дол.

Большим спросом стал пользоваться свинец с начала эры автомобилестроения. Еще больше промышленность стала нуждаться в свинце с освоением ядерной энергии: он использовался для изготовления контейнеров, экранов и боксов (свойство поглощать рентгеновское и радиоактивное излучение).

Свинец используется в основном для производства автомобильных батарей и аккумуляторов (рис. 2.2.4.). Другие крупные области потребления – химическая промышленность (производство реагентов и красок) и применение свинца в качестве припоев и присадок. Кроме этого, благодаря своим уникальным физико-химическим свойствам (высокая коррозионная стойкость металла, долговечность и простота применения) свинец нашел место в производстве различных инженерных продуктов, как защитные покрытия зданий и сооружений, медтехника – рентгенографическая и спектрографическая аппаратура.

Рис. 2.2.4. Использование свинца по отраслям промышленности в Европе [6, c 14]

Главными производителями свинца являются Австралия, Китай и США. На Европу приходится треть от мирового объема.

Основное применение свинец нашел в высокоразвитых странах, на долю Африки и Океании приходится только 10%. Поскольку он используется преимущественно в автомобильной промышленности, его потребление высоко в странах, где развито автомобилестроение. А так как эта отрасль в последние годы перемещается в Азию, там наблюдается рост потребления, а в Америке, напротив, снижается потребление свинца.

Завод Укрцинк является крупнейшим производителем свинцовых сплавов из вторичного свинцово содержащего сырья в Европе. В данный момент завод находится в тяжелом финансовом состоянии; его предлагается реструктуризировать, вычленив отдельные рентабельные производства. Укрцинк может производить сплавы на основе олова и цинка. Завод также выпускает свинец для производства аккумуляторов в Украине и России. Мощности АО по производству 80 тыс. т вторичного свинца, 20 тыс. т вторичного цинка и 23 тыс. т серной кислоты были загружены на 50% и то благодаря системе толлинга Glencore Inc. 56% продукции экспортировалось, из них 75% – в РФ в счет оплаты сырья. [9].

ЗАО «Свинец», крупнейший производитель свинца и сплавов на Украине. Предприятие было создано в декабре 1999 года на базе свинцового производства завода Укрцинк. 55% акций «Свинца» принадлежат российской компании Торг-Вест, 35% акций владеет компания Укрцинк, 10% принадлежат Межрегиональной экономической компании (Россия). В состав ЗАО «Свинец» входят литейное, рафинировочное и газоочистное отделения со складским хозяйством, предприятие может выпускать более 10 тыс. тонн свинца в год. Основные потребители продукции – аккумуляторные и кабельные заводы Украины, стран СНГ (имеет свое представительство в Москве), Балтии и дальнего зарубежья. Специалисты завода ведут работы по выпуску новых видов сплавов, легированных серой, селеном, кальцием и магнием. Разрабатывается проект реконструкции цеха по производству свинца, стоимость – $9,5 млн. [9].

Более 60% внутреннего спроса формируется энергетическим машиностроением, из них 15 тыс. т. – АО ИСТА (г. Днепропетровск)

Однако, учитывая общую ситуацию в украинском машиностроении, о которой речь шла выше, можно предположить, что потребление свинца и цинка в Украине не превысит в среднесрочной перспективе существующие показатели.

2.3 Международный рынок алюминия

Современную промышленность нельзя себе представить без широкого использования легких металлов – алюминия, магния, титана.

Алюминий стал символом технологий второй половины XX в. Ежегодно в мире добывается более 20 млн т алюминия, производства его организованы в 70 странах мира (рис. 2.3.1.).

Главными секторами, определяющими мировой спрос на алюминий, являются стройиндустрия, упаковка, общее машиностроение, авиакосмическая отрасль, автомобилестроение и энергетика. В упаковке используется в основном фольга и тонкий прокат для банок, в стройиндустрии – легкие конструкции. Применение алюминия в автомобилестроении позволяет повысить прочность и снизить массу машины при сохранении размеров (последнее дает значительную экономию на топливе).

Рис. 2.3.1. Доли стран-производителей алюминия в 2003 г. [6, c 21].

В авиакосмической отрасли алюминий – основной конструкционный материал: фюзеляж самолета примерно на 80% состоит из алюминия, а для производства, например, одного Боинга-747 необходимо около 75 т первичного алюминия. В мире сейчас примерно 5,3 тысячи крупных воздушных судов и несколько тысяч легких самолетов и вертолетов, причем в первом десятилетии XXI в. прогнозируется увеличение спроса на воздушные суда примерно на 60%.

Алюминий также используется в энергетике в высоковольтных линиях электропередачи, при строительстве зданий в зонах потенциальных землетрясений, при производстве высокоскоростных поездов и судов. Из алюминия производится примерно 50% посуды.

Потребление алюминия на душу населения относится к числу обобщающих характеристик состояния экономики, ее производственного аппарата. Потребление алюминия на душу населения в Европе показано на (рис. 2.3.2.). Оказывается, этот показатель может выполнять и роль одного из индикаторов, по абсолютной величине которых можно судить об уровне жизни населения. Высокий уровень жизни в США, например, обусловлен самым высоким в мире производством валового национального продукта на душу населения, которое в свою очередь связано, в частности, с широким использованием в экономике алюминия (31,3 кг на душу населения). При этом совсем не обязательно, чтобы производство первичного алюминия осуществлялось в данной стране: Япония, потребляющая на душу населения 34 кг, живет на импортном алюминии (2,8 млн т/г.); США ввозят алюминия на 1,5 млн т больше, чем вывозят.

Рис. 2.3.2. Потребление алюминия по странам Европы в 2000 г., кг/чел. [6, c 22]

Прямая связь двух показателей – ВНП и потребления алюминия на душу населения – не является случайной. Дело в том, что алюминий оказался тем материалом, который с момента своего появления в промышленных объемах благодаря своим конструкционным и эксплуатационным качествам стал постоянно действующим фактором технического прогресса и в конечном итоге повышения эффективности экономики.

После того как в 1993 г. мировые запасы алюминия выросли почти до 5 млн. т, цена 3-месячных контрактов на Лондонской бирже металлов в ноябре того же года достигла 10-летнего минимума – 1 040 дол/т. Представители Европейского координационного совета, США, Канады, Норвегии, Австралии и России вынуждены были в мае 1994 г. подписать «Меморандум о взаимопонимании» о добровольном ограничении производства и продаж алюминия. Наступившее в то же время оживление производства в США, Японии и странах ЕС наряду с предпринятыми мерами по снижению производства привели к росту цен и стабилизации ситуации на рынке алюминия.

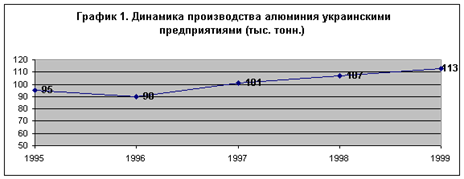

Динамика производства в украинской цветной металлургии в целом, и в алюминиевой промышленности в частности, демонстрирует стабильную тенденцию к росту (см. График 1) [1].

Значительные объемы производства обеспечиваются, главным образом, за счет работ по толлинговым схемам (на давальческом сырье). В такой ситуации украинская алюминиевая отрасль реализует большинство выпускаемой продукции на внешних рынках сбыта.

Алюминиевая промышленность Украины представлена Николаевским глиноземным заводом, Запорожским алюминиевым комбинатом и совместным испано-украинским предприятием «Интерсплав». Общие мощности этих предприятий составляют в год: глинозема – 1,2 млн. тонн; первичного алюминия со сплавами на его основе – 110 тыс. т; вторичного алюминия и сплавов на его основе – 165 тыс. т; строительных профилей – 15 тыс. т. В качестве сырья заводы используют также импортные бокситы и лом алюминия. [1].

В 2004 году такие предприятия, как ОАО «Запорожский алюминиевый комбинат», СП «Интерсплав» и ООО «Запорожский завод цветных сплавов», увеличили объемы производства продукции на 5–8% по сравнению с аналогичным показателем 2003 г. Общеукраинский объем производства алюминия и алюминиевых сплавов в 2004 г. составил около 270 тыс. т. (см. таб. 2). Однако, если говорить о развитии внутреннего рынка потребления, что до 90% алюминиевого продукта украинского производства сегодня поставляется на экспорт.

Таблица 2. Экспорт алюминиевой продукции из Украины в 2004 г.

Производством вторичного алюминия и его сплавов занимаются также предприятия АО «Обимет» и АО «Укргермет» (Харьков).

В 1990-х годах отраслями промышленности Украины в среднем за год использовано 464,2 тыс. т. алюминия. Внутренний спрос на алюминиевую продукцию в 1990–96 гг. снизился с 464 тыс. т до 360 тыс. т. В то же время спрос вырос в строительной отрасли (с 164 до 275–280 тыс. т), авиакосмической индустрии (с 25 до 52 тыс. т), производстве упаковочных материалов. [1].

На внутреннем украинском рынке основные потребители алюминиевых сплавов – предприятия автомобильной и авиационной промышленности, Харьковский завод им. Малышева (Харьков).

Потребителями николаевского глинозема являются алюминиевые комбинаты группы «Русский алюминий» (Россия). Одним из крупных украинских потребителей алюминиевого листа, производимого АЗОЦМ является АО «Норд» (Донецк).

В настоящая время авиационно-космическая отрасль машиностроения Украины находится в стагнации. Крупным инвестиционным проектам в отрасли (таким как производство самолетов АН-70) пока не удается осуществиться в полную мощность. Это обусловливает низкое потребление алюминиевого проката предприятиями авиационно-космического сектора.

Относительно стабильным, но малоприбыльным рынком сбыта остается производство бытовой техники. Так донецкое АО «Норд» стабильно закупает у украинских алюминиевых производителей прокат для производства холодильных камер.

Основным игроком на рынке алюминия является компания «Украинский алюминий» – дочерняя структура «Русского алюминия». Компания «Украинский алюминий» владеет 75,4% акций предприятия. Сбытовая политика предприятия во многом зависит от объема закупок глинозема заводами «Русского алюминия».

Компания «Украинский алюминий» попросила власти Украины разрешить НГЗ не увеличивать производство глинозема в 2001 году до 1,3 млн. тонн глинозема в год, что было обязательством «Украла» при покупке 30% акций НГЗ (еще по договору купли-продажи покупатель должен был к 2002 году отказаться от толлинга и начать строительство алюминиевого завода мощностью 200 тыс. тонн в год). В связи с этим «Украл» отозвал свое прежнее обращение относительно продления разрешения на использование толлинговых операций. Итак, на данный момент инвесторы НГЗ просят правительство Украины разрешить заводу производить не более 1,1 млн. тонн глинозема в год (в связи с плохой конъюнктурой на мировом рынке алюминия).

К тому же «Украинский алюминий» не торопится выполнять еще одно, основное, предприватизационное обязательство – построить новый алюминиевый завод. Владельцы НГЗ проявляют активность не столько в строительной, сколько в информационной сфере-то участок под застройку приобретен, то начата разработка проекта. Фактических же данных о продвижении строительства нет. В 2002 году Укралу также удалось добиться на правительственном уровне отмены пункта инвестиционного соглашения, предусматривающего строительство в Украине алюминиевого завода до 2004 года. Все эти факты свидетельствуют о значительном лоббистском потенциале «Украинского алюминия», позволяющего компании чувствовать себя комфортно на украинском рынке.

Другим крупным игроком на рынке является испанская компания Remetal. Эта компания владеет пакетами акций АОЗТ «Интерсплав» и СП «Обимет».

Крупнейший украинский производитель алюминия – Запорожский алюминиевый комбинат контролируется украинским банком «Финансы и кредит».

2.4 Международный рынок титана и магния

Титан – один из важнейших материалов новой техники. Его сплавы характеризуются высокой прочностью, небольшой плотностью, высокой стойкостью против коррозии и эрозии в морской воде и некоторых агрессивных средах. По удельной прочности титан не имеет соперников среди промышленных металлов. Он всего в полтора раза тяжелее алюминия, но зато в шесть раз прочнее. Титан – очень твердый металл: он в 12 раз тверже алюминия, в 4 раза – железа и меди. Количество титана в земной коре в несколько раз превышает запасы таких металлов, как медь, цинк, свинец, золото, серебро, платина, хром, вольфрам, ртуть, молибден, висмут, сурьма, никель, олово, вместе взятых.

Титановые сплавы используют в авиа- и ракетостроении, энергомашинострении, судостроении, химической промышленности и других областях. В химической промышленности применяют также титановые трубопроводы, насосы, реакторы, которые в агрессивных средах значительно превосходят по стойкости изделия из других металлов. В вакуумной технике используется способность титана поглощать газы.

Титановые концентраты применяются прежде всего для получения пигментного диоксида титана. Спрос на пигментный диоксид обусловлен ростом объемов строительства, машиностроения, производства товаров народного потребления и других отраслей экономики, продукция которых требует нанесения стойких покрытий. В экономически развитых странах на эти цели расходуется до 90~95% ТiO2.

Металлургическое направление использования титановых концентратов предполагает производство титановой губки, из которой, в свою очередь, получают металлический титан, его сплавы и прокат.

Производство титана требует современных технологий и дорого оборудования. Поэтому его выпуск под силу только промышленно развитым странам. В число производителей входят Россия, США, Япония, Англия, Германия, Италия и Франция.

Производство титана имеет наибольший потенциал по развитию в цветной металлургии Украины. В стране имеется полный производственный цикл этого металла: начиная от развитой индустрии по добыче титансодержащих руд, заканчивая производством готовой продукции на его основе. Титановое производство в Украине отличается большой зависимостью от внешних рынков. Причина – наличие гигантского потенциала по производству первичного титанового сырья (губки) при отсутствии мощностей литья и проката, спрос на которые в 1996 г. составлял соответственно 2 тыс. т и 20 тыс. т и удовлетворялся в основном за счет импорта.

Лидер по производству титана в Украине – Запорожский титаномагниевый комбинат (Запорожье) производил 18 тыс. тонн титановой губки или 20% всего союзного производства титана. СССР, в свою очередь, выпускал почти половину титановой губки в мире. Однако в связи с развалом оборонно-промышленного комплекса, являвшегося основным потребителем этого металла, производство губчатого титана на ЗТМК было остановлено в конце 1993 года. С 1994 года за счет средств госбюджета на комбинате было начата реконструкция производства титановой губки по старой, существовавшей до этого момента, технологии. Ежегодная мощность по производству титановой губки составила 6250 тонн. Выпускаемая губка не используется для производства конструкционного титана. Сырьем для производства титановой губки служит ильменитовый концентрат, поставляемый Иршанским государственным горно-обогатительным комбинатом (Иршанск, Житомирская обл.) и Вольногорским государственным горно-металлургическим комбинатом (Вольногорск, Днепропетровская обл.). Добыча ильменитовых руд осуществляется на шахтах Малышевского, Стремигородского, Лемненского и Валки-Гацковского местрождений. Также имеются планы начать разработку Междуреченского местрождения. Заинтересованность в этом проекте высказали американские инвесторы.

Положительный баланс ЗТМК достигается исключительно за счет продаж полуфабрикатов не основной специализации – магния, ванадия, скандия и фтора. Сырье для ЗТМК поставлял Вольногорский ГОК и Самотканское месторождение (Днепропетровская область).

При проектной мощности основного производителя губчатого титана, ПО «Запорожский титаномагниевый комбинат» (ЗТМК), в 20 тыс. т. в 1996 г. на внутренний рынок предложено не более 500 т. Внутренний спрос на титановую продукцию в 1991–96 гг. формировали в основном предприятия химического машиностроения и аэрокосмической промышленности (62% и 25% соответственно). Критический уровень внутреннего потребления – 42 тыс. т., из них 15 тыс. т. пришлось на ВПК. Основными потребителями титановой металлопродукции в Украине до недавнего времени были ПО «Южмаш», Сумской и Бердичевский заводы химического машиностроения, ПО им. Малышева и другие. Очевидно, тем не менее, что В этой связи перспектив роста внутреннего потребления титановой продукции в Украине нами не прогнозируется.

ЗТМК практически полностью экспортирует производимую титановую губку, выручая от ее реализации около $25 млн. в год. В состав ЗТМК входит Северодонецкий химико-металлургический завод. За первый квартал текущего года ЗТМК увеличил производство титановой губки на 9% по сравнению с аналогичным периодом минувшего года.

Основным потребителем продукции комбината является аэрокосмическая отрасль и самолетостроение. Однако в связи с кризисным состоянием данных отраслей, внутреннее потребление титаномагниевой продукции находится на очень низком уровне.

Переделом титановой губки в товарный титан в Украине помимо ЗТМК занимаются еще два предприятия: АО «ФИКО» (Киев) и опытное производство Института титана. Производственные мощности «ФИКО» составляют около 2,5 тыс. тонн в год, при этом завод производит и конструкционный титан. Используемое сырье – губчатый титан российского производства и титановые отходы. [1].

Титановые марки стали выпускает также Алчевский металлургический комбинат.

По технологическим причинам производство титана неразрывно связано с производством магния.

С начала промышленного производства магния его потребляла практически одна отрасль – оборонная (прежде всего американская). Но с 60-х гг. магнием заинтересовались и гражданские потребители, поскольку он обладает удивительными свойствами. В сплавах этот металл более стоек к нагрузкам и агрессивным средам, чем его основной конкурент алюминий. И самое главное, магний в полтора раза легче. Популярность магния сдерживалась его относительной редкостью в рудах (по сравнению с тем же алюминием) и технологической сложностью изготовления сплавов и литья готовых изделий. Инженерный прорыв произошел в последние годы, когда в отдельных марках автомобилей удалось использовать до 122 кг магния (например, в Ford P2000 используется 103 кг). В то время как до этого в изделиях в среднем использовалось всего 2 кг.

Магний используется не только для производства магниевых отливок и алюминиевых сплавов, применяемых в различных отраслях промышленности (строительство, авиастроение, пищевая и т.п.). Он является основным восстановителем при рафинировании циркона и титана, применяется для обессеривания при производстве стали (рис. 2.4.1).

Общемировое потребление магния растет завидными темпами примерно на 8–10% в год, что делает данный рынок чрезвычайно перспективным. При этом цены на мировом рынке снижаются. Причиной тому является опережающий рост мощностей по производству магния (рис. 2.4.2).

Рис. 2.4.1. Области применения магния [6, c 28]

Рис. 2.4.2. Профицит магния на мировом рынке, тыс. т [6, c 28]

Стремительный рост мирового производства был спровоцирован Китаем. Эта страна построила большое количество заводов в тот период, когда цены достигали 4 тыс. дол/т. В результате переполнения рынка началось снижение цен (рис. 2.4.3.), которое привело к тому, что предприятия с относительно высокой себестоимостью вынуждены были прекратить производство магния.

Китай производит самый дешевый в мире магний. Это объясняется наличием дешевого сырья и использованием устаревшей, но малозатратной технологии.

Рис. 2.4.3. Производство магния по странам [6, c 29]

На Украине магний выпускает все тот же ЗТМК. Основная его часть используется на технологические потребности самого комбината при производстве титана. Производство магния имеется также и на концерне «Ориана», однако оно нуждается в реконструкции. Оба предприятия испытывают дефицит магниевого сырья – бишофита, в связи с чем планируется освоение Новоподольского (Черниговская область) и Полтавского месторождений. Государственное предприятие «Запорожский титаномагниевый комбинат» является единственным в Украине производителем металлического губчатого титана, а также изделия из титана, магния, германия и кремния).

3. Конъюнктура рынка цветного металла на Украине

«Оранжевая революция», наделавшая много шума в секторе черной металлургии, практически не коснулась цветной отрасли. Только в марте местные чиновники взялись проверять Запорожский алюминиевый комбинат (ЗАЛК). Выполнение, точнее невыполнение, инвестиционных обязательств по нему, позволило поставить вопрос о переприватизации комбината. Однако новое правительство отказалось иницировать процесс пересмотра прав собственников ЗАЛКа. РУСАЛ оказался среди «священных и неприкасаемых» компаний, как на Украине, так и в России.

Неужели дела в цветной металлургии Украины настолько хороши, что там не нужны никакие перемены? Похоже, нет, поскольку ряд скандальных публикаций в украинской прессе заставил в этом усомниться.

Во времена СССР Украина была лидером в производстве многих цветных и редких металлов. Главной ее специализацией были привязанные к богатым источникам сырья полные циклы производства титана, кремния, магния и никеля. По их производству Украина ранее входила в первую десятку мировых производителей. Заметно было ее производство алюминия и меди, а также группы редких металлов (особенно – германия, скандия и ртути), а также полуфабрикатов урана и циркония.

После распада СССР грянул кризис потребления цветных металлов и изделий из них. В целом по цветным металлам в несколько раз, а по некоторым – в десятки и сотни раз. Это объясняется следующим рядом факторов:

1) отрасль развивалась исключительно в рамках общесоюзного промышленного комплекса;

2) цветная металлургия Украины обслуживала преимущественно потребности единого военно-промышленного комплекса СССР и вместе с ним пожинала плоды его распада;

3) медленно и с ошибками проходила структурная перестройка отрасли применительно к новым условиям внутреннего и внешнего рынка.

В те же годы стремительно вырос экспорт цветных металлов. Из Украины вывозили все цветные и редкие металлы, готовые изделия и цветной лом, включая разнообразные «серые и черные» экспортные схемы. Вывозили так много, что даже опустошили все многолетние запасы, скопленные во времена СССР.

С огромным опозданием (когда было вывезено практически все), в 2000 году, Верховная Рада приняла Закон «О металлоломе», попытавшись упорядочить экспорт цветного сырья. Однако и далее вывоз цветных металлов заметно не сократился и не «упорядочился»: многие заводы стали производить из лома низкокачественные полуфабрикаты (по сути дела замаскированный лом) на экспорт. Согласно статистическим данным, только сплавов на основе лома алюминия с 1999 по 2003 годы вывозилось почти вдвое больше, чем реально производилось в стране.

Более того, экспортеры быстро научились извлекать дополнительные доходы при экспорте цветных метизов. «Объем НДС, который был необоснованно вымыт из государственной казны посредством продажи цветных металлов, исчисляется сотнями миллионов гривен. И если мне скажут, что в отрасли процветает жульничество и воровство, я при всем желании не смогу доказать обратное, так как это очевидно», – сообщил бывший замминистра Министерства промышленности Григорий Осауленко, курировавший цветную металлургию Украины с 1986 по 1997 г.

В результате за десять лет реальное производство первичных цветных металлов на Украине пришло в упадок. Причем особо встревожил специалистов спад в кремниевом и титановом производстве – высокотехнологических секторах цветной металлургии.

Сейчас получилось, что практически ни по одному виду цветных металлов в Украине нет замкнутого цикла производства – от сырья до готовых металлоизделий. Цветная металлургия и ее посредники уже переориентированы на экспортный сбыт сырьевой или полусырьевой продукции.

А отрасль эта в Украине остается немалой. Статистика говорит о том, что по итогам 2004 года в цветной металлургии страны насчитывалось более 70 предприятий различной формы собственности, на которых работало более 50 тыс. человек (см. таб. 3.1.).

Таблица 3.1. Основные предприятия цветной металлургии Украины

Объемы производства основной продукции цветного металла за 2004 год выглядят следующим образом (таб. 3.2.).

Таблица 3.2. Основные показатели по цветной металлургии Украины (тыс. тонн) за 2004 год

Цифры, скажем прямо, совсем не впечатляют. Только одно сравнение: в 1990 году на Украине было произведено 149 тыс. тонн медной продукции, что на 230% больше уровня производства 2004 года (65 тыс. тонн).

Производственные фонды цветной металлургии Украины стремительно устаревают, их амортизация оценивается на 50–60% и более процентов из-за хронического недостатка инвестиций.

Кроме того, стремительно нарастают проблемы обеспечения отрасли сырьем.

Однако, при выгодной коньюктуре мирового рынка, Украина продолжает оставаться заметным экспортером ряда цветных металлов (рис. 3.1.).

Рис. 3.1. Общий объем экспорта цветных металлов в Украине в 2004 г.

Среди наиболее заметных проектов модернизации по отрасли можно назвать запуск мощностей по производству катодной меди. «Панком-Юн» и Запорожский завод цветных сплавов осуществили эти проекты на условиях собственного финансирования и привлечения инвестиций.

Общей проблемой алюминщиков и особо – медников Украины является сырьевой вопрос. Он явно усугубляется дефицитом вторичного сырья. Установленные мощности по переработке лома не просто значительно превышают годичные объемы его заготовки, а чаще ориентированы на экспорт.

Интересной производственной цепочкой цветной металлургии и технологичных отраслей в целом, является производство кремния. Не технического кремния и ферросилиция по которым позиции Украины остаются неплохими (годовой производство около 200 тыс. т). Речь идет о высокочистом полупроводниковом кремнии – ключевом сырье для создания огромной гаммы электронных приборов.

Во времена СССР, Украина, владеющая залежами неплохого кварцевого сырья и полной технологической цепочкой производства чистого кремния (от кварцита до полупроводниковых пластин), выпускала 70% поликисталлического, около 55% – монокристаллического кремния и более 80% полупроводниковой продукции всей страны.

Однако с 90-х гг. отрасль, оставшись без заказов ВПК СССР, начала сворачиваться. На мировом рынке, ввиду недостаточной конкурентоспособности, большая часть ее продукции также не нашла спроса. Сообщалось, что за десятилетие в целом по Украине объемы производства монокристаллического кремния уменьшились в 5,5 раза, а поликристаллический кремний перестал выпускаеться вообще. Кроме того, в настоящее время в Украине полупроводниковый кремний производится преимущественно уже из импортного сырья и лома. Наиболее распространена схема использования давальческого сырья, т.е. толлинг.

Прекращение выпуска кремния на Запорожском титано-магниевом комбинате в 1998 году далее, по цепочке, остановило и Донецкий химико-технологический завод. А былые потребители продукции – Светловодский завод чистых металлов и киевский завод «Квазар» перешли на переработку сырья из Германии, Швейцарии, Италии. Кремниевое производство ЗТМК (сейчас «Завод полупроводников») стоит и ясных перспектив сбыта не имеет.

Имея 20 лет назад почти 7% мирового производства полупроводникового кремния Украина ныне снизила свои показатели более, чем на порядок. А его мировой рынок тем временем вырос более, чем вдвое (до 25 тыс. т в год). Причем при блестящих дальнейших перспективах.

О восстановлении украинских показателей речь уже не идет (аналогично титану). Обсуждаются «неразрешимые» организационные проблемы и минимальные шаги по росту этого производства. И вновь менеджеры и чиновники говорят о недостатке инвестиций.

Честнее сказал бывший куратор цветмета от Минпромполитики Григорий Осауленко: «…для обеспечения рентабельности этого механизма даже не нужно инвестиций – необходимо просто допустить профессионалов к управлению предприятиями…»

Украина сократила импорт цветных металлов в страну. В основном, осуществлялись поставки полуфабрикатов, при том, что сама Украина экспортирует готовые изделия из цветных металлов.

Показательна ситуация с алюминием, тем более что доля его импорта на внутреннем рынке не дотягивает и до 17%. Алюминиевая группа металлов, вместе с медной, никелевой и цинковой, лидируют по объемам импорта и на их долю приходится почти 93% всего импорта цветных металлов. Всего в первом квартале 2009 г. было импортировано 15 тыс. тонн цветмета на сумму равную 43,7 млн. долларов. Для сравнения, за аналогичный период прошлого года импорт составил 23,3 тыс. тонн на 62 млн. долларов.

Более всего в 2009 г. снизился объем импорта товаров медной (62,4%), цинковой (41%) и никелевой групп (27,3%). В то же время увеличился импорт свинца и изделий из него (4,2%), а также олова (105%). И все же наибольшим спросом среди зарубежной продукции пользовались медные сплавы и провод; алюминиевый провод, лист и лента; необработанный никель и цинк.

При всем этом Украина умудряется оставаться государством-экспортером цветных металлов. Так, в первом квартале внешнеэкономическое торговое сальдо по группе цветных металлов сводилось в пользу Украины с положительным балансом в 98 млн. долларов, даже несмотря на то что в этом году объем экспорта снизился на 28%. Основой украинского «цветного экспорта» остается медно-алюминиевая продукция, доля которой в общем объеме экспорта достигает 80%, хотя в объемных показателях в первом квартале текущего года, по сравнению с аналогичным периодом прошлого, их экспорт снизился почти на треть.

Украина вывозит за рубеж больше, чем ввозит, два металла: медь и алюминий. Экспорт же изделий из никеля, свинца, олова и цинка в сумме не превышает 1% всего национального экспортного потенциала. Основную экспортную группу товаров из меди составляют нерафинированная медь в слитках, медные сплавы и рафинированная медь, операции с которой, при минимальном объеме внутреннего потребления, напоминают реэкспорт (такую медь, кроме Артемовского завода по обработке цветных металлов, никто не производит). Среди алюминиевой группы металлов за рубежом пользуется спросом «украинский» первичный алюминий и алюминиевые сплавы в чушках. [10].

Цветмет Украины безусловно жив, но не вполне здоров. Проблем в отрасли к настоящему времени скопилось немерено. Представители ее в один голос утверждают, что их можно было бы избежать при наличии соответствующего уровня руководителей в Минпромполитики.

На саммите Металл-форум «Украина 2004» звучали мнения, что в отрасли необходимо сформировать единый орган, наподобие ПХО «Металлургпром», который будет контролировать экономическую и хозяйственную деятельность на государственных предприятиях цветной металлургии.

Фактически пример цветной металлургии Украины вновь демонстрирует неэффективность работы госпредприятий (если это не монополия) в рыночных условиях. Полуприватизация и полукапитализм всегда приводят на них к схожим результатам: к окружению производства частными компаниями, «высасывающими» всю прибыль и оставляющими производство без инвестиций.

Эффективность такой отрасли – понятие слабое. Но каждое ее предприятие, каждый холдинг легко проверяется рынком. Перспективы он определит сразу, на этапе приватизации любого завод.

Заключение

Конъюнктура мирового рынка диктует биржевые цены на цветные металлы. Фундаментально баланс спроса и предложения цинка – а фактически производства и потребления металлов – определяет котировки, в том числе и на украинскую металлопродукцию, т. к. рынок цветного металлопроката в Украине практически неотделим от мирового.

Однако порой динамика изменения цен на металлы носит спекулятивный характер, особенно учитывая физические запасы на складах биржи lme. Прогноз цен в аналитике мирового рынка существенно расходится с действительностью.

Фактически, ни одно крупное экспертно-аналитическое агентство не смогло спрогнозировать резкий рост, а затем и падение основных котировок на цветные металлы. В текущих прогнозах аналитиков всегда есть существенные расхождения – от дальнейшего роста цен до их значительного снижения. Тем не менее, есть высокая степень корреляции между уровнем складских биржевых запасов основных цветных металлов и биржевыми котировками на наличный рафинированный металл.

Также известно, что текущие котировки на пять основных цветных металлов на ЛБМ (алюминий, медь, никель, цинк и олово), традиционно выраженные в долларах США, мгновенно реагируют на происходящие курсовые колебания американской валюты на мировом финансовом рынке.

В условиях полной зависимости внутреннего рынка цветных металлов и металлопроката Украины от мирового рынка необходимо спроецировать мировые тенденции на украинскую ситуацию.

Сегодня, когда со складов машиностроительных заводов вывезена даже медная и алюминиевая стружка, говорить о цветных металлах даже как-то неловко. Тем более что динамика цен на медь и алюминий за десятилетие изменилась в интересах потребителей (на медь, например, снизилась на четверть). Кстати снижение расценок на сырье никак не повлияло на его потребление, как и не увеличило реэкспортную мощь украинских трейдеров. Произошло это по нескольким причинам. Во-первых, внутреннее потребление диктует производство. А если касаться всего спектра цветных металлов, то наиболее активными потребителями цветных металлов сегодня являются производители кабельной и проводниковой продукции, для которых используется медь и алюминий. В остальных отраслях произошло снижение потребления в несколько раз.

«За последние десять лет уровень потребления большинства цветных металлов снизился более чем в пять раз. Например, только харьковские заводы раньше потребляли алюминия до 100 тыс. тонн в год, а теперь не более 12 тыс. тонн. Сегодня вся Украина потребляет не более 100–110 тыс. тонн этого металла».

Во-вторых, российские производители вытеснили украинские посреднические структуры с международных рынков цветных металлов. За время экономической перестройки украинские трейдеры не смогли создать с российскими предприятиями торговые дома или внешнеэкспортные СП, хотя возможности для этого донецкие, харьковские и днепропетровские компании имели.

В-третьих, украинские производители сегодня активно используют «законсервированный оборот» цветного металлолома внутри страны. Как известно, экспорт лома цветного металла практически запрещен, но зато хорошо налажен его внутренний оборот. С 2001 года, после принятия Верховной Радой Закона «О металлоломе», только специализированные металлургические перерабатывающие предприятия могут оформлять разрешения на экспорт сплавов и слитков из цветных металлов собственного производства. «Притом, что потребление лома цветных металлов в Украине минимальное, запрещение его вывоза за рубеж неразумно».

Импорт цветных металлов за последнее время, а значит, и зависимость от внешних поставщиков, резко сократился. В Украину поставлялись, как правило, полуфабрикаты, а экспортировались изделия из цветных металлов.

Главные проблемы производителей цветных металлов Украины – это стагнации отраслевых предприятий – потребителей цветных металлов, еще и налоговая база, которая затрудняет реинвестирование денежных средств. Из-за высоких налогов невозможно накопление средств, техническое перевооружение и соответственно выпуск конкурентоспособной продукции.

Список использованной литературы

1. Герасимчук И., Симонов К. Текущее и перспективное потребление металлов в России и Украине.

2. Глухова М.Н. Современный мировой рынок цветных металлов // Внешнеэкономический бюллетень, – 2000, 9.

3. Новицкий В.Е. Внешнеэкономическая деятельность и международный маркетинг. – К., 1994.

4. Сейфуллаева М.Э. Международный маркетинг: учебник для студентов вузов – Юнити-Дана-Москва 2004.

5. Фомченкова Л. журнал «Петербургский строительный рынок» 8 (92).

6. Юркова Т.И. Экономика цветной металлургии. Тексты лекций.

8. http://www.arsenal.dn.ua/article/20070401–1808.article. Информационный бюллетень МЭРТ РФ.

9.http://www.marketing.spb.ru/mr/industry/consuption_metal_02_7.php

10. http://www.zn.kiev.ua

11.http://www.metalika.ua/articles/obzor-rynka-tsvetnykh-metallov-avgust-2009-g.php

12.http //www.metaltorg.ru Укрцветмет официальный сайт

13. http://wega-trade.com/education/stock/LME/

14. http://www.pulscen.ru/reviews/120511