Дипломная работа: Управление привлечением заемного капитала предприятия

Тема дипломной работы: "Управление привлечением заемного капитала предприятия (на примере ОАО "Павловскгранит")

Содержание

Введение

1. Капитал предприятия, как основной источник финансирования хозяйственной деятельности

1.1 Экономическое содержание, сущность, функции и структура капитала предприятия

1.2 Управление капиталом предприятия

1.3 Заемный капитал предприятия, как источник финансирования хозяйственной деятельности

2. Управление заемным капиталом на предприятии (на примере ОАО "Павловскгранит")

2.1 Организационно-экономическая характеристика деятельности ОАО "Павловскгранит"

2.2 Анализ финансового состояния ОАО "Павловскгранит"

2.3 Управление привлечением заемного капитала на предприятии ОАО "Павловскгранит"

3. Совершенствование системы управления привлечением заемного капитала ОАО "Павловскгранит"

3.1 Рекомендации по совершенствованию структуры заемного капитала ОАО "Павловскгранит"

3.2 Разработка рекомендаций по совершенствованию процедуры привлечения заемных средств ОАО "Павловскгранит"

Список использованных источников

Введение

В настоящее время, в условиях существования различных форм собственности в России, особенно актуальным становится изучение вопросов формирования, функционирования и воспроизводства предпринимательского капитала. Возможности становления предпринимательской деятельности и ее дальнейшего развития могут быть реализованы лишь только в том случае, если собственник разумно управляет капиталом, вложенным в предприятие.

Зачастую, на практике капитал предприятия рассматривается как нечто производное, как показатель, играющий второстепенную роль, при этом на первое место, как правило, выносится непосредственно сам процесс деятельности предприятия. В связи с этим принижается роль капитала, хотя именно капитал и является объективной основой возникновения и дальнейшей деятельности предприятия. Все это обуславливает особую значимость процесса грамотного управления капиталом предприятия на различных этапах его существования.

Хотя основу любого бизнеса составляет собственный капитал, на предприятиях ряда отраслей экономики объем используемых заемных средств значительно превосходит объем собственного капитала.

Повышение эффективности бизнеса невозможно только в рамках собственных ресурсов предприятий. Для расширения их финансовых возможностей необходимо привлечение дополнительных заемных средств с целью увеличения вложений в собственный бизнес, получения большей прибыли. В связи с этим управление привлечением и эффективным использованием заемных средств является одной из важнейших функций финансового менеджмента, направленной на обеспечение достижения высоких конечных результатов хозяйственной деятельности предприятия.

Заемный капитал, используемый предприятием, характеризует в совокупности объем его финансовых обязательств (общую сумму долга). Проблема обеспечения предприятия финансовыми ресурсами, как долгосрочного характера, так и краткосрочного характера является актуальной. Источниками заемного капитала могут стать средства, привлекаемые на рынке ценных бумаг, и кредитные ресурсы. Выбор источника долгового финансирования и стратегия его привлечения определяют базовые принципы и механизмы организации финансовых потоков предприятия. Эффективность и гибкость управления формированием заемного капитала способствуют созданию оптимальной финансовой структуры капитала предприятия.

Исходя из этого, актуальность исследования обусловлена необходимостью дальнейшего всестороннего научного анализа управления формированием заемного капитала предприятия, которое оказывает непосредственное влияние на финансовый результат деятельности предприятия.

Цель дипломной работы состоит в изучении теоретических основ управления привлечением заемного капитала предприятия, и применение полученных знаний на практике, а также разработка предложений по совершенствованию системы управления привлечением заемного капитала.

Исходя из вышеуказанной цели, можно определить конкретные задачи исследования:

рассмотреть экономическое содержание, сущность, функции и структура капитала предприятия;

исследовать управление капиталом предприятия;

раскрыть сущность заемного капитала предприятия, как источник финансирования хозяйственной деятельности;

проанализировать управление привлечением заемного капитала на предприятии ОАО "Павловскгранит";

разработать рекомендации по совершенствованию структуры заемного капитала ОАО "Павловскгранит";

разработать рекомендации по упрощению процедуры привлечения заемных средств ОАО "Павловскгранит".

Объектом исследования данной дипломной работы является деятельность ОАО "Павловскгранит".

Предметом исследования является управление привлечением заемного капитала.

При написании дипломной работы были использованы методы и приемы экономического анализа: традиционные логические приемы обработки информации (сравнения, расчет финансовых коэффициентов, балансовые, графические, табличные), приемы детерминированного анализа (маржинальный анализ, способы факторных расчетов), методы финансового анализа (горизонтальное и вертикальное чтение отчетности).

Источниками информации для оценки платежеспособности ОАО "Павловскгранит" являются данные бухгалтерской отчетности за 2005 - 2007 гг.

Методологической основой при написании дипломной работы являются законодательные акты, положения и инструкции, а также специальная литература отечественных и зарубежных экономистов по вопросам финансового менеджмента и финансового анализа: В.Г. Артеменко, Е.С. Стояновой, Дж.К. Ван Хорна, Р.Г. Поповой, И.А. Бланка и др.

1. Капитал предприятия, как основной источник финансирования хозяйственной деятельности

1.1 Экономическое содержание, сущность, функции и структура капитала предприятия

Управлять финансами - прежде всего, управлять капиталом. Капитал характерен тем, что в общем случае нельзя создать его исчерпывающий образ, который мог бы быть материализован и, как следствие этого, доступен для восприятия органами чувств человека в отличие от обычных материальных объектов. В то же время к нему применимы различные методы качественной оценки, изменения количественных характеристик. Поэтому следует определить само понятие капитала с точки зрения субъекта хозяйственной деятельности и раскрыть его функции. Некоторые исследователи склонны рассматривать капитал с позиции обобщения всех источников предприятия (организации), т.е. капитал сводится к финансовым ресурсам. Финансовые ресурсы - денежные доходы, поступления и накопления, находящиеся в распоряжении организаций и государства, предназначенные для осуществления затрат по простому и расширенному воспроизводству, выполнения обязательств перед финансово-кредитной системой.

По мнению ряда современных ученых, среди которых можно выделить А.Н. Гаврилову, понятия "капитал" и "финансовые ресурсы" требуют разграничения с точки зрения управления финансами предприятий. Капитал (собственные средства, чистые активы) - это свободное от обязательств имущество организации, тот стратегический резерв, который создает условия для ее развития, при необходимости адсорбирует убытки и является одним из важнейших ценообразующих факторов, когда речь идет о цене самой организации. Капитал - это наивысшая форма мобилизации финансовых ресурсов [15].

По мнению И.А. Бланка, под капиталом могут также пониматься долгосрочные пассивы, поскольку в западной практике учета долгосрочные заемные средства по своему назначению и функциям приравниваются к собственным [12].

В экономической теории, многие американские экономисты (Д. Хайман, П. Хейне, П. Самуэльсон и др.) определяют капитал как ресурс длительного пользования, создаваемый с целью производства большего количества товаров и услуг [4].

А.Н. Гаврилова выделяет следующую совокупность различных функций капитала, которые представлены на рисунке 1 [15]:

Рисунок 1 - Совокупность функций капитала

1) Капитал - производственный ресурс (фактор производства).

Накопленные экономические блага могут быть задействованы, прежде всего, в производственном процессе. Используемый в процессе производства товаров и услуг капитал является фактором производства, т.е. является ресурсом, оказывающим определяющее воздействие на результаты производства.

Как фактор производства капитал характеризуется определенной производительностью. Производительность капитала или капиталоотдача определяется как отношение объема произведенного продукта к сумме использованного капитала.

2) Капитал - объект собственности и распоряжения. Как объект предпринимательской деятельности капитал является носителем прав собственности и распоряжения. Если на первоначальном этапе эволюции, связанной с формированием и использованием капитала, титул собственности и права распоряжения им были связаны с одним и тем же субъектом, то по мере дальнейшего экономического развития происходит постепенное их разделение. Первоначально это разделение произошло в сфере функционирования денежного капитала (по мере возникновения и развития кредитных отношений), а затем и капитала реального. В современных условиях предприниматель, использующий капитал в экономическом процессе, может обладать правами распоряжения без права собственности на него. В этом случае права собственности и распоряжения капиталом являются разделенными между отдельными субъектами экономики. Примером такого разделения прав является функционирование капитала в системе финансово-кредитных институтов, акционерных обществ и т.п., когда собственники капитала передают права распоряжения им другим лицам.

Как объект собственности и распоряжения, капитал формирует также определенные пропорции его использования отдельными субъектами хозяйствования, отражаемые соотношением собственного и заемного капитала. Это соотношение характеризуется в экономической теории категорией "структура капитала". Оно влияет на многие аспекты эффективности хозяйственной деятельности организации и в значительной степени определяет уровень ее рыночной стоимости [15].

3) Капитал - часть финансовых ресурсов. С этой точки зрения достаточная величина капитала означает не только возможность выплаты компенсации кредиторам в случае ликвидации хозяйствующего субъекта, но и поддержание его платежеспособности путем создания резерва на случай убытков, т.е. капитал, служит "деньгами на черный день". В процессе выполнения своей функции как финансового ресурса капитал обеспечивает средства, необходимые для создания, организации и функционирования хозяйствующего субъекта, для организационного роста и разработки новых видов продукции, услуг до привлечения заемных средств. В период роста организация нуждается в дополнительном капитале для поддержки и защиты от риска, связанного с предоставлением новых услуг и строительством новых мощностей.

Наконец, в качестве финансового ресурса капитал служит регулятором роста организации, приводящим в соответствие ее рост и жизнеспособность в долгосрочной перспективе. Финансовые рынки требуют, чтобы рисковые активы организации росли приблизительно тем же темпом, что и капитал, количество "денег на черный день" для компенсации потерь возрастает с увеличением риска вложений [15].

С позиций управления капиталом, как важнейшей составной частью финансовых ресурсов, необходимо:

определение оптимального состава и структуры финансовых ресурсов;

установление потребности организации в финансовых ресурсах;

выбор и при необходимости конструирование инструментов финансирования, обращающихся на финансовом рынке;

целевое использование финансовых ресурсов в соответствии с их назначением;

сохранность финансовых ресурсов [15].

4) Капитал - источник дохода. Куда бы ни был направлен капитал как экономический ресурс - в сферу реальной экономики или в финансовую сферу - он всегда потенциально способен приносить доход его владельцу при условии эффективного его применения. Как источник дохода капитал является одним из важнейших средств формирования будущего благосостояния его владельцев.

Доход на капитал выступает обычно в форме процентного дохода, получаемого его владельцами. Размер дохода на капитал составляет основу формирования затрат по его привлечению и использованию в экономическом процессе, который характеризуется категорией "цена капитала".

Как источник дохода капитал представляет собой постоянно возрастающую экономическую ценность. Вместе с тем, потенциальная способность капитала приносить доход не реализуется автоматически, а обеспечивается лишь в условиях эффективного его использования. Формирование таких условий предопределяет одну из важных задач управления капиталом.

5) Капитал - объект временного предпочтения. Процесс функционирования капитала непосредственно связан с фактором времени. При этом экономическая ценность сегодняшних и будущих благ, связанных с функционированием капитала, для его владельцев неравнозначна. Экономическая теория утверждает, что сегодняшние блага всегда оцениваются индивидуумом выше благ будущих. Для того, чтобы побудить собственника капитала отказаться от его использования на цели текущего потребления, необходимо обеспечить за такой отказ достаточно весомое для него вознаграждение [15].

Альтернативные формы временного предпочтения возникают на всех стадиях функционирования капитала. Соответственно на каждой из этих стадий перед собственниками капитала стоит дилемма выбора, связанная с его использованием во времени. На стадии накопления капитала альтернатива временного предпочтения определяет необходимость выбора между текущим потреблением дохода и его сбережением. На стадии использования капитала, как инвестиционного ресурса, временное предпочтение связано с альтернативным выбором форм инвестирования, дифференцированного во времени. Между инвестированием капитала и получением инвестиционного дохода временной лаг может характеризоваться большим или меньшим интервалом. Соответственно перед собственником капитала всегда стоит альтернатива временного предпочтения - избрать для инвестиционной деятельности кратко - или долгосрочные объекты инвестирования. На стадии использования капитала как фактора производства альтернатива временного предпочтения заключается в выборе возможностей реализации производственных целей во времени. В данном случае временное предпочтение связано с альтернативным выбором сферы приложения капитала в технологически сложных и простых производствах, а также в производствах с различными сезонными составляющими.

6) Капитал - объект купли-продажи (объект рыночного обращения). Как объект купли-продажи капитал формирует особый вид рынка - рынок капитала, который характеризуется спросом, предложением и ценой, а также определенными субъектами рыночных отношений.

Спрос на капитал порождает стремление к его приобретению, прежде всего, как инвестиционного ресурса и фактора производства. Соответственно субъектами спроса на капитал выступают предприниматели, вовлекающие его в экономический процесс.

Предложение капитала порождает стремление к его реализации в экономическом процессе как накопленной ценности. Нереализованность накопленного капитала порождает так называемые издержки упущенных возможностей, характеризующие размер упущенной выгоды при альтернативных возможностях его применения.

Цена на капитал в системе рыночных отношений формируется под воздействием спроса и предложения. Эта цена отражает экономические интересы продавцов и покупателей капитала в различных его формах. Количественным выражением этой цены выступает обычно уровень среднегодовой ставки доходности капитала.

7) Капитал - носитель фактора риска. Риск является важнейшей характеристикой капитала, связанной со всеми формами конкретного его использования. Носителем фактора риска капитал выступает как источник дохода в процессе его использования в предпринимательской деятельности. Применяя капитал как инвестиционный ресурс или фактор производства в целях получения дохода, предприниматель всегда должен осознанно идти на экономический риск, связанный с возможным снижением суммы ожидаемого дохода, а также возможной потерей (частичной или полной) вложенного капитала. Следовательно, понятия "риск" и "доходность" капитала в процессе его использования в предпринимательской деятельности тесно взаимосвязаны.

Уровень риска использования капитала находится в прямой зависимости от уровня ожидаемой его доходности. Чем выше ожидаемый предпринимателем уровень доходности капитала при его использовании, тем выше будет сопутствующий ему уровень риска, и наоборот. Иными словами, связь между уровнями доходности и риска использования капитала носит прямо пропорциональный характер.

8) Капитал - носитель фактора ликвидности. Используемый в предпринимательской деятельности капитал в процессе своего постоянного движения характеризуется определенной ликвидностью, под которой понимается его способность быть реализованным по своей реальной рыночной стоимости. Эта характеристика капитала обеспечивает постоянную возможность его реинвестирования при наступлении неблагоприятных экономических и других условий его использования в определенной сфере предпринимательской деятельности и (или) в определенном регионе.

Различные формы и виды капитала, задействованного в экономическом процессе, обладают различной степенью ликвидности. Эти различия определяются степенью мобильности капитала, как инвестиционного ресурса и фактора производства, инвестиционными качествами различных финансовых инструментов инвестирования, уровнем развития рынка капитала и характером его государственного регулирования, сложившейся конъюнктурой рынка капитала и отдельных его сегментов.

Исходя из вышесказанного, можно сделать вывод, что существуют принципиальные различия между понятиями "капитал" и "финансовые ресурсы". Однако с позиции управления финансами организации, по мнению М.И. Баканова, следует отождествлять эти два понятия с тем, чтобы решать конкретные задачи по оптимизации структуры капитала [7].

И.А. Бланк предлагает другой подход, который характерен для финансового менеджмента в коммерческом банке, где под капиталом понимаются собственные средства банка. Это объясняется самим характером деятельности банка, который выступает как организация, продающая чужие деньги. Для банка характерно использование для активных операций, в первую очередь, именно заемных средств, тогда как собственные выступают "последней линией обороны" интересов клиентов банка. Этим объясняются и соответствующие пропорции в структуре пассивов банка, которые существенно отличаются от структуры пассивов предприятия. Поскольку нашей основной задачей является овладение навыками управления финансами именно предприятий, то мы в дальнейшем будем отождествлять понятия "капитал" и "финансовые ресурсы" [12].

Рассмотрим схематичное представление структуры финансовых ресурсов предприятия, предложенная А.Н. Гавриловой и которая представлена на рисунке 2.

Как видно из схемы, финансирование может быть внешним и внутренним. Дело в том, что источником инвестиций для хозяйствующих субъектов являются сбережения предприятий, правительства, населения. Собственные сбережения (внутренние источники) превращаются в инвестиции прямо и непосредственно, не проходя при этом через финансовый рынок. Это, прежде всего амортизационный фонд и нераспределенная прибыль. Для того чтобы превратиться в инвестиции, чужие сбережения (внешние источники) должны пройти через структуры финансового рынка.

Рисунок 2 - Состав финансовых ресурсов организации

Здесь они образуют два потока. Один из них попадает к конечным заемщикам, минуя финансовых посредников. Это происходит, например, тогда, когда банк или предприятие эмитирует акции или облигации без участия инвестиционных дилеров. Необходимо отметить, что такая практика нетипична для стран с развитыми фондовыми рынками, но является преобладающей в России. Второй поток чужих сбережений сначала аккумулируется финансовыми посредниками (банками, инвестиционными компаниями и фондами), а затем передается конечным заемщикам (предприятиям, организациям).

Этот процесс может происходить как на условиях возвратности и срочности, если речь идет о банковских и коммерческих кредитах, размещенных облигациях, выданных векселях и других долговых обязательствах, так и на условиях безвозвратного финансирования в случае приобретения акций и паев.

Источники финансовых ресурсов делятся также на собственные и заемные. Они отличаются друг от друга степенью подчиненности и взаимозависимости, сферой возникновения, условиями привлечения и использования. В состав собственного капитала входят такие элементы, как уставный капитал, добавочный капитал, резервный фонд, фонды специального назначения, нераспределенная прибыль [3].

Традиционно элементы заемного капитала делятся в зависимости от срока погашения возникающей задолженности на краткосрочные (до одного года) и долгосрочные (свыше одного года). Долгосрочный заемный капитал чрезвычайно важен как источник долгосрочного инвестирования, являющегося финансовой базой для реконструкции и модернизации действующих предприятий.

Принципы использования предприятиями финансовых ресурсов различаются в зависимости от типа этих ресурсов. Заемные используются на принципах возвратности, срочности и, как правило, платности; собственные - на принципе платности. Таким образом, принцип платности является общим при использовании всех видов финансовых ресурсов. Правда, российские организации часто нарушают данный принцип, что ведет к серьезным последствиям, особенно для акционерных обществ. Дело в том, что сама форма акции, как ценной бумаги, делает акционерное общество весьма уязвимым для конкурентов. Если акционеры не получают регулярных дивидендов, они при первой возможности начинают "сбрасывать" свои акции. Наращивание "бесплатной" кредиторской задолженности, с одной стороны, приводит к снижению платежеспособности предприятия и даже к банкротству, а во-вторых, - к массовым неплатежам и бартеру [4].

Таким образом, от того каким капиталом располагает организация, насколько оптимальна его структура и насколько целесообразно он трансформируется в основные и оборотные фонды, зависят ее финансовое благополучие, а следовательно, и благополучие лиц, заинтересованных в получение экономических выгод.

Для выработки грамотной управленческой финансовой организации, связанной с вопросами формирования и использования капитала, возникает необходимость в применении различных методик и приемов, позволяющих провести комплексное системное исследование формирования, размещения и эффективности использования собственного и заемного капитала и их элементов.

1.2 Управление капиталом предприятия

Управление капиталом представляет собой систему принципов и методов разработки и реализации управленческих решений, связанных с оптимальным его формированием из различных источников, а также обеспечением эффективного его использования в различных видах хозяйственной деятельности предприятия.

Управление капиталом предприятия направлено на решение следующих основных задач, отмеченных И.А. Бланком и представленных на рисунке 3 [12]:

1. Формирование достаточного объема капитала, обеспечивающего необходимые темпы экономического развития предприятия. Эта задача реализуется путем определения общей потребности в капитале для финансирования необходимых предприятию активов, формирования схем финансирования оборотных и внеоборотных активов, разработки системы мероприятий по привлечению различных форм капитала из предусматриваемых источников.

Оптимизация распределения сформированного капитала по видам деятельности и направлениям использования. Эта задача реализуется путем исследования возможностей наиболее эффективного использования капитала в отдельных видах деятельности предприятия и хозяйственных операциях; формирования пропорций предстоящего использования капитала, обеспечивающих достижение условий наиболее эффективного его функционирования и роста рыночной стоимости предприятия.

Обеспечение условий достижения максимальной доходности капитала при предусматриваемом уровне финансового риска. Максимальная доходность (рентабельность) капитала может быть обеспечена на стадии его формирования за счет минимизации средневзвешенной его стоимости, оптимизации соотношения собственного и заемного видов привлекаемого капитала, привлечения его в таких формах, которые в конкретных условиях хозяйственной деятельности предприятия генерируют наиболее высокий уровень прибыли. Решая эту задачу, необходимо иметь в виду, что максимизация уровня доходности капитала достигается, как правило, при существенном возрастании уровня финансовых рисков, связанных с его формированием, так как между этими двумя показателями существует прямая связь. Поэтому максимизация доходности формируемого капитала должна обеспечиваться в пределах приемлемого финансового риска, конкретный уровень которого устанавливается собственниками или менеджерами предприятия с учетом их финансового менталитета (отношения к степени приемлемого риска при осуществлении хозяйственной деятельности).

Обеспечение минимизации финансового риска, связанного с использованием капитала, при предусматриваемом уровне его доходности. Если уровень доходности формируемого капитала задан или спланирован заранее, важной задачей является снижение уровня финансового риска операций, обеспечивающих достижение этой доходности. Такая минимизация уровня рисков может быть обеспечена путем диверсификации форм привлекаемого капитала, оптимизации структуры источников его формирования, избежания отдельных финансовых рисков, эффективных форм их внутреннего и внешнего страхования.

Обеспечение постоянного финансового равновесия предприятия в процессе его развития. Такое равновесие характеризуется высоким уровнем финансовой устойчивости и платежеспособности предприятия на всех этапах его развития и обеспечивается формированием оптимальной структуры капитала и его авансированием в необходимых объемах в высоколиквидные виды активов. Кроме того, финансовое равновесие может быть обеспечено рационализацией состава формируемого капитала по периоду его привлечения, в частности, за счет увеличения удельного веса перманентного капитала.

Обеспечение достаточного уровня финансового контроля над предприятием со стороны его учредителей. Такой финансовый контроль обеспечивается контрольным пакетом акций (контрольной долей в паевом капитале) в руках первоначальных учредителей предприятия. На стадии последующего формирования капитала в процессе развития предприятия необходимо следить за тем, чтобы привлечение собственного капитала из внешних источников не привело к утрате финансового контроля и поглощению предприятия сторонними инвесторами.

7. Обеспечение достаточной финансовой гибкости предприятия. Она

характеризует способность предприятия быстро формировать на финансовом

необходимый объем дополнительного капитала при нео![]() жиданном появлении

высокоэффективных инвестиционных предложений или новых возможностях ускорения

экономического роста. Необходимая финансовая гибкость обеспечивается в процессе

формирования капитала за счет оптимизации соотношения собственных и заемных его

видов, долгосрочных и краткосрочных форм его привлечения, снижения уровня

финансовых рисков, своевременных расчетов с инвесторами и кредиторами.

жиданном появлении

высокоэффективных инвестиционных предложений или новых возможностях ускорения

экономического роста. Необходимая финансовая гибкость обеспечивается в процессе

формирования капитала за счет оптимизации соотношения собственных и заемных его

видов, долгосрочных и краткосрочных форм его привлечения, снижения уровня

финансовых рисков, своевременных расчетов с инвесторами и кредиторами.

Оптимизация оборота капитала. Эта задача решается путем эффективного управления потоками различных форм капитала в процессе отдельных циклов его кругооборота на предприятии; обеспечением синхронности формирования отдельных видов потоков капитала, связанных с операционной или инвестиционной деятельностью. Одним из результатов такой оптимизации является минимизация средних размеров капитала, временно не используемого в хозяйственной деятельности предприятия и не участвующего в формировании его доходов.

Обеспечение своевременного реинвестирования капитала. В связи с изменением условий внешней экономической среды или внутренних параметров хозяйственной деятельности предприятия, ряд направлений и форм использования капитала могут не обеспечивать предусматриваемый уровень его доходности. В связи с этим важную роль приобретает своевременное реинвестирование капитала в наиболее доходные активы и операции, обеспечивающие необходимый уровень его эффективности в целом.

Как было отмечено И.А. Бланком, капитал предприятий по источникам его формирования состоит из собственных и заемных средств [12].

Рассмотрим более подробно управление собственным и заемным капиталом.

Управление собственным капиталом состоит в формировании целевых источников финансирования за счет прибыли, взносов учредителей и участников и других доходов, а также их использовании.

Ряд фондов денежных средств образуется предприятиями в силу требований законов, другие зависят от решения учредителей и учетной политики предприятия.

Уставный капитал. Выступает основным и, как правило, единственным источником финансирования на момент создания коммерческой организации акционерного типа; он характеризует долю собственников в активах предприятия. В балансе уставный капитал отражается в сумме, определенной учредительными документами. Увеличение (уменьшение) уставного капитала допускается по решению собственников организации по итогам собрания за год с обязательным изменением учредительных документов. Для хозяйственных обществ законодательством предусматривается необходимость вынужденного изменения величины уставного капитала (в сторону понижения) в том случае, если его величина превосходит стоимость чистых активов общества.

Согласно представлениям Л.А. Басовского добавочный капитал является по сути дополнением к уставному капиталу и включает сумму до оценки основных средств, объектов капитального строительства и других материальных объектов имущества организации со сроком полезного использования свыше 12 месяцев, проводимой в установленном порядке, а также сумму, полученную сверх номинальной стоимости размещенных акций (эмиссионный доход акционерного общества). В части дооценки внеоборотных активов добавочный капитал может формироваться весьма искусственно. Направления использования этого источника средств, регламентированные бухгалтерскими регулятивами, включают [11]:

погашение снижения стоимости внеоборотных активов в результате их переоценки;

увеличение уставного капитала;

распределение между участниками организации.

Резервный капитал. Источники, отражаемые в этом подразделе, могут создаваться в организации либо в обязательном порядке, либо в том случае, если это предусмотрено в учредительных документах. Законодательством РФ предусмотрено обязательное создание резервных фондов в акционерных обществах открытого типа и организациях с участием иностранных инвестиций. Согласно Федеральному закону "Об акционерных обществах величина резервного фонда (капитала) определяется в уставе общества и не должна быть менее 5% уставного капитала. Формирование резервного капитала осуществляется путем обязательных ежегодных отчислений до достижения им установленного размера. Величина этих отчислений также определяется в уставе, но не может быть менее 5% чистой прибыли (прибыли, оставшейся в распоряжении владельцев общества после расчетов с бюджетом по налогам). Данным законом предусмотрено, что средства резервного капитала предназначены для покрытия убытков, а также для погашения облигаций общества и выкупа собственных акций в случае отсутствия иных средств [10].

Нераспределенная прибыль. Полученная предприятием по итогам года прибыль распределяется решением компетентного органа (например, общего собрания акционеров в акционерном обществе или собрания участников в обществе с ограниченной ответственностью) на выплату дивидендов, формирование резервного и других фондов, покрытие убытков прошлых лет и др. Оставшийся нераспределенным остаток прибыли по существу представляет собой реинвестирование прибыли в активы предприятия; он отражается в балансе как источник собственных средств и остается неизменным до следующего собрания акционеров. Если доля ежегодно реинвестируемой прибыли стабильно высока в динамике, т.е. акционеров устраивает генерируемая предприятием доходность собственного капитала, то с течением лет этот источник может быть весьма значимым в структуре источников собственных средств.

Источником финансирования инвестиционной деятельности, а также обеспечения и расширения текущей деятельности, безусловно, выступает прибыль предприятия. Для осуществления стратегически важных проектов в качестве источника финансирования может выступать единовременное увеличение уставного капитала путем дополнительной эмиссии акций.

В мировой практике известны различные способы эмиссии акций [18]:

продажа непосредственно инвесторам по подписке;

продажа через инвестиционные институты, которые покупают весь выпуск и затем распространяют акции по фиксированной цене среди физических и юридических лиц;

тендерная продажа (несколько инвестиционных институтов покупают у заемщика весь выпуск по фиксированной цене и затем устраивают аукцион, по результатам которого устанавливают оптимальную цену акции);

размещение акций брокером у небольшого числа своих клиентов.

Эмиссия акций - дорогостоящий и протяженный во времени процесс, кроме того, он регулируется законодательством (в частности, Федеральным законом "Об акционерных обществах"). Как показывает опыт экономически развитых стран, дополнительная эмиссия из-за так называемого сигнального эффекта нередко сопровождается снижением рыночной цены акций, поэтому к этому способу мобилизации финансовых ресурсов прибегают достаточно редко - в тех случаях, когда имеются четко обозначенные перспективы использования привлеченных средств.

Использование заемного капитала для финансирования деятельности предприятия, по мнению И.А. Бланка, выгодна экономически, поскольку плата за этот источник в среднем ниже, чем за акционерный капитал (имеется в виду, что проценты по кредитам и займам меньше рентабельности собственного капитала, характеризующей, по сути, уровень стоимости собственного капитала. Иными словами, в нормальных условиях заемный капитал является более дешевым источником по сравнению с собственным капиталом). Кроме того, привлечение этого источника позволяет собственникам и топ-менеджерам существенно увеличить объем контролируемых финансовых ресурсов, т.е. расширить инвестиционные возможности предприятия. Основными видами заемного капитала являются облигационные займы и долгосрочные кредиты [12].

Облигационный заем. Облигации являются долговыми ценными бумагами, Согласно Гражданскому кодексу РФ (ст.816) облигацией признается ценная бумага, удостоверяющая права ее держателя на получение от лица, выпустившего облигацию, в предусмотренный ею срок номинальной стоимости облигации или иного имущественного эквивалента. Эта ценная бумага предоставляет ее держателю права на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права.

Облигации хозяйствующих субъектов классифицируются по ряду признаков, в частности по сроку действия (краткосрочные - до 3 лет, среднесрочные - до 7 лет, долгосрочные - до 30 лет, бессрочные), по способам выплаты купонного дохода, по способу обеспечения займа, по характеру обращения (обычные и конвертируемые). Купонная ставка по облигациям чаще всего зависит от средней процентной ставки на рынке капиталов.

Облигация обязательна должна иметь номинальную стоимость, причем суммарная номинальная стоимость всех выпущенных обществом облигаций не должна превышать размер его уставного капитала либо, величину обеспечения, предоставленного обществу третьими лицами для цели выпуска облигаций.

Выпуск облигаций обществом допускается лишь после полной оплаты его уставного капитала. Акционерное общество вправе выпускать облигации:

обеспеченные залогом своего определенного имущества;

под обеспечение, специально предоставленное третьими лицами;

без обеспечения (в этом случае эмиссия займа допускается не ранее третьего года существования общества).

Облигации могут погашаться единовременно, сериями либо досрочно, причем стоимость погашения и срок, не ранее которого они могут быть предъявлены к досрочному погашению, указывается в проспекте эмиссии. С позиции эмитентов и инвесторов облигационный заем имеет свои плюсы и минусы. Эмитенту выгоден обоснованный выпуск облигаций, поскольку [13]:

объем денежных средств, которыми будет распоряжаться предприятие, резко увеличится, появятся возможности для внедрения новых инвестиционных проектов;

выплаты держателям облигаций чаще всего осуществляются по стабильным, не подверженным резким колебаниям ставкам, что приводит к предсказуемости расходов по обслуживанию этого источника;

стоимость источника меньше;

источник дешевле в плане мобилизации средств;

процедура привлечения средств менее трудоемка.

Основной недостаток - выпуск займа приводит к повышению финансовой зависимости компании, т.е. к увеличению финансового риска ее деятельности. Если выплата дивидендов не является обязательной для компании, то расчеты по обязательствам перед держателями облигаций должны выполняться в обязательном порядке, несмотря на финансовые результаты текущей деятельности.

Для держателей облигаций преимущество этой формы инвестирования состоит в стабильности обязательных процентных платежей, которая, в принципе, не зависит ни от прибыльности работы эмитента, ни от краткосрочных колебаний текущих процентных ставок на рынке капитала. Определенная опасность носит двоякий характер. Во-первых, неустойчивость финансовой деятельности эмитента может сопровождаться падением рыночной цены облигаций и, следовательно, потерями капитализированного дохода при вынужденной продаже облигаций на вторичном рынке. Во-вторых, в случае банкротства эмитента существует вероятность того, что требования держателей облигаций будут удовлетворены не в полном объеме и (или) несвоевременно.

Долгосрочный банковский кредит. Банковский кредит предоставляют коммерческие банки и другие кредитные организации, получившие в Центральном Банке РФ лицензию на осуществление банковских операций. По сравнению с описанными выше способами привлечения финансовых ресурсов получение кредита в банке - гораздо менее трудоемкая (по срокам и условиям мобилизации средств) процедура.

В основном банки выдают краткосрочные кредиты (краткосрочность обычно трактуется как погашаемость в течение двенадцати месяцев с момента получения кредита); эти кредиты используются для финансирования текущих операций и поддержания ликвидности и платежеспособности предприятия. Долгосрочные кредиты в основном используются для финансирования затрат по капитальному строительству, реконструкции и другим капитальным вложениям, а потому они должны окупиться за счет будущей прибыли, ожидаемой к получению в результате проводимых мероприятий "капитального" характера. Именно поэтому получение долгосрочного кредита обычно сопровождается предоставлением банку экономических расчетов, подтверждающих способность заемщика расплатиться в дальнейшем за полученный кредит и погасить его в срок. Кроме того, кредитный договор может предусматривать целевое использование кредита.

Независимо от суммы кредита кредитный договор должен быть заключен в письменной форме, в противном случае он считается ничтожным; в этом - одно из отличий его от договора займа, который заключается в письменной форме лишь в том случае, если его сумма не менее чем в десять раз превышает установленный законом минимальный размер оплаты труда.

Таким образом, важной задачей финансового менеджера является не только оценка сложившихся расходов производственного и финансового характера, но и определение их оптимальной величины и структуры, под которой понимается такое соотношение использования собственных и заемных средств, при котором обеспечивается наиболее эффективная пропорциональность между рентабельностью собственного капитала и коэффициентом финансовой устойчивости организации, т.е. максимизируется ее рыночная стоимость.

1.3 Заемный капитал предприятия, как источник финансирования хозяйственной деятельности

Эффективная финансовая деятельность предприятия невозможна без постоянного привлечения заемных средств. Использование заемного капитала позволяет существенно расширить объем хозяйственной деятельности предприятия, обеспечить более эффективное использование собственного капитала, ускорить формирование различных целевых финансовых фондов, а, в конечном счете - повысить рыночную стоимость предприятия.

Хотя основу любого бизнеса составляет собственный капитал, на предприятиях ряда отраслей экономики объем используемых заемных средств значительно превосходит объем собственного капитала. В связи с этим управление привлечением и эффективным использованием заемных средств является одной из важнейших функций финансового менеджмента, направленной на обеспечение достижения высоких конечных результатов хозяйственной деятельности предприятия.

Заемный капитал - это часть капитала, используемая хозяйствующим субъектом, которая не принадлежит ему, но привлекается на основе банковского, коммерческого кредита или эмиссионного займа на основе возвратности.

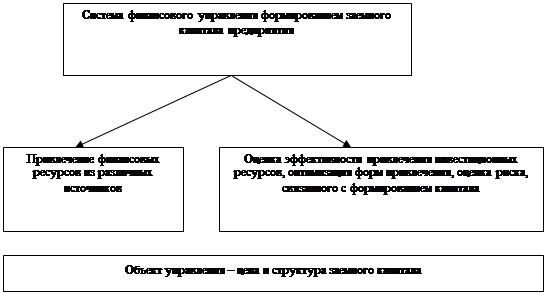

По мнению ряда современных ученых, среди которых можно выделить А.Д. Шеремета, целью управления формированием заемного капитала предприятия является определение его наиболее рационального источника заимствования, способствующего повышению стоимости собственного капитала предприятия [27].

Сущность управления этим процессом проявляется в реализации следующих функций: оперативных, связанных с непосредственным управлением денежными потоками; координационных, обеспечивающих анализ потребности в заемных средствах, их структурирование по форме и условиям привлечения; контрольных, обеспечивающих оценку эффективности привлечения предприятием заемных средств; регулирующих, включающих разработку мероприятий, направленных на повышение эффективности форм и условий реализации займовых операций предприятия.

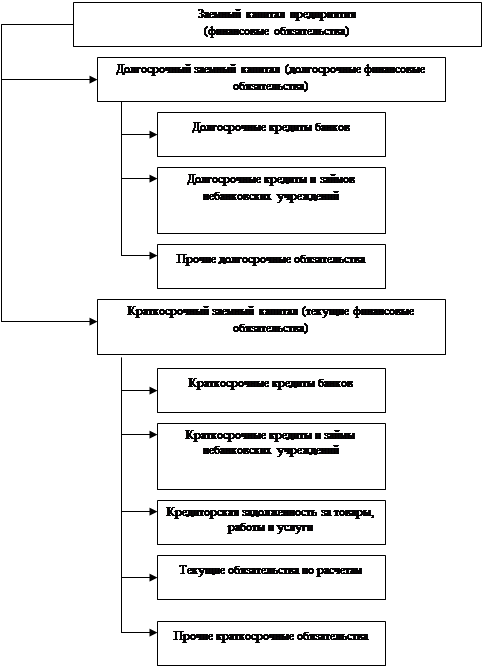

|

Рисунок 3 - Основные формы финансовых обязательств предприятия в составе заемного капитала

Заемный капитал, используемый предприятием, характеризует в совокупности объем его финансовых обязательств. Эти финансовые обязательства в современной хозяйственной практике дифференцируются, по мнению И.А. Бланка, следующим образом (рисунок 3) [12].

В процессе развития предприятия по мере погашения его финансовых обязательств возникает потребность в привлечении новых заемных средств.

Политика привлечения заемных средств представляет собой часть общей финансовой стратегии, заключающейся в обеспечении наиболее эффективных форм и условий привлечения заемного капитала из различных источников в соответствии с потребностями развития предприятия.

Процесс формирования политики привлечения предприятием заемных средств включает следующие основные этапы:

анализ привлечения и использования заемных средств в предшествующем периоде;

определение целей привлечения заемных средств в предстоящем периоде;

определение предельного объема привлечения заемных средств;

оценка стоимости привлечения заемного капитала из различных источников;

определение соотношения объема заемных средств, привлекаемых на кратко - и долгосрочной основе;

определение форм привлечения заемных средств;

определение состава основных кредиторов;

формирование эффективных условий привлечения кредитов;

обеспечение эффективного использования привлеченных кредитов;

обеспечение своевременных расчетов по полученным кредитам.

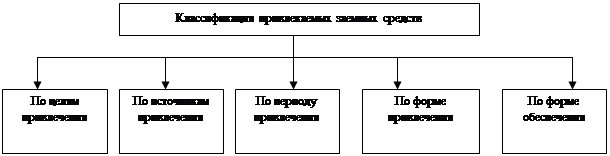

Источники и формы привлечения заемных средств предприятием весьма многообразны. В.В. Ковалев предлагает следующую классификация привлекаемых предприятием заемных средств по основным признакам, которая приведена на рисунке 4) [22]:

1) По целям привлечения:

заемные средства, привлекаемые для обеспечения воспроизводства внеоборотных активов;

заемные средства, привлекаемые для пополнения оборотных активов;

заемные средства, привлекаемые для удовлетворения иных хозяйственных или социальных потребностей.

2) По источникам привлечения:

заемные средства, привлекаемые для внешних источников;

|

заемные средства, привлекаемые из внутренних источников (текущие обязательства по расчетам).

Рисунок 4 - Классификация заемных средств, привлекаемых предприятием, по основным признакам.

3) По периоду привлечения:

заемные средства, привлекаемые на долгосрочный период (более 1 года);

заемные средства, привлекаемые на краткосрочный период (до 1 года).

4) По форме привлечения:

заемные средства, привлекаемые в денежной форме (финансовый кредит);

заемные средства, привлекаемые в форме оборудования (финансовый лизинг);

заемные средства, привлекаемые в товарной форме (товарный или коммерческий кредит);

заемные средства, привлекаемые в иных материальных или нематериальных формах.

5) По форме обеспечения:

необеспеченные заемные средства;

заемные средства, обеспеченные поручительством или гарантий;

заемные средства, обеспеченные залогом или закладом.

А.П. Зудилин выделяет совокупность различных положительных особенностей заемного капитала [19]:

Достаточно широкими возможностями привлечения, особенно при высоком кредитном рейтинге предприятия, наличии залога или гарантии поручителя.

Обеспечением роста финансового потенциала предприятия при необходимости существенного расширения его активов и возрастания темпов роста объема его хозяйственной деятельности.

Более низкой стоимостью в сравнении с собственным капиталом за счет обеспечения эффекта „налогового щита" (изъятия затрат по его обслуживанию из налогооблагаемой базы при уплате налога на прибыль).

Способностью генерировать прирост финансовой рентабельности (коэффициента рентабельности собственного капитала).

В то же время использование заемного капитала имеет следующие недостатки.

Использование этого капитала генерирует наиболее опасные финансовые риски в хозяйственной деятельности предприятия - риск снижения финансовой устойчивости и потери платежеспособности. Уровень этих рисков возрастает пропорционально росту удельного веса использования заемного капитала.

Активы, сформированные за счет заемного капитала, генерируют меньшую (при прочих равных условиях) норму прибыли, которая снижается на сумму выплачиваемого ссудного процента во всех его формах (процента за банковский кредит; лизинговой ставки; купонного процента по облигациям; вексельного процента за товарный кредит и т.п.).

Высокая зависимость стоимости заемного капитала от колебаний конъюнктуры финансового рынка. В ряде случаев при снижении средней ставки ссудного процента на рынке использование ранее полученных кредитов (особенно на долгосрочной основе) становится предприятию невыгодным в связи с наличием более дешевых альтернативных источников кредитных ресурсов.

4. Сложность процедуры привлечения (особенно в больших размерах), так как предоставление кредитных ресурсов зависит от решения других хозяйствующих субъектов (кредиторов), требует в ряде случаев соответствующих сторонних гарантий или залога (при этом гарантии страховых компаний, банков или других хозяйствующих субъектов предоставляются, как правило, на платной основе).

Таким образом, предприятие, использующее заемный капитал, имеет более высокий финансовый потенциал своего развития и возможности прироста финансовой рентабельности деятельности, однако в большей мере генерирует финансовый риск и угрозу банкротства.

В целом по первому разделу можно сделать вывод, что повышение эффективности бизнеса невозможно только в рамках собственных ресурсов предприятий. Для расширения их финансовых возможностей необходимо привлечение дополнительных заемных средств с целью увеличения вложений в собственный бизнес, получения большей прибыли. В связи с этим управление привлечением и эффективным использованием заемных средств является одной из важнейших функций финансового менеджмента, направленной на обеспечение достижения высоких конечных результатов хозяйственной деятельности предприятия.

2. Управление заемным капиталом на предприятии (на примере ОАО "Павловскгранит")

2.1 Организационно-экономическая характеристика деятельности ОАО "Павловскгранит"

Открытое Акционерное Общество "Павловскгранит" находится в городе Павловске Воронежской области.

ОАО "Павловскгранит" является одним из крупнейших предприятий отрасли. Первая линия введена в эксплуатацию в июне 1976 года, вторая - в январе 1977 года, третья - в декабре 1977 года. Общество является одним из основных поставщиков нерудных материалов в России. Продукция общества конкурентоспособна, качество гранитов соответствует мировым стандартам.

Уставной капитал ОАО "Павловскгранит" составляет - 220820 тысяч рублей, доли государства в уставном капитале нет. В состав учредителей входят:

юридические лица - 45,2%

физические лица - 54,8%

Органами управления общества являются: Совет директоров, общее собрание акционеров, исполнительная дирекция и генеральный директор.

Основными видами продукции, выпускаемой предприятием в настоящее время, является щебень фракций 5 - 20 мм (1 группы), 5 - 20 мм (3 группы), 20-40 мм, 20-70 мм и песок из отсевов дробления. Щебень производится из гранитов широкой цветовой гаммы - красного, розовато-красного, серого и черного цветов, имеющего крупнозернистую структуру.

С 2001 года общество на базе приобретенного имущественного комплекса ТОО "Павловский завод ЖБК" выпускает железобетонные изделия и конструкции, используя в качестве одного из компонентов сырья собственный щебень. Это плиты дорожные, сваи для автодорог, плиты перекрытий, элементы для колодцев и др. изделия с учетом спроса на рынке.

Сырьем для производства нерудных материалов является гранит Шкурлатовского месторождения, которое детально разведано в 1969 году. Месторождение разрабатывается открытым способом с применением горнотранспортного оборудования. Общие запасы месторождения составляют 470 млн. м3. срок службы карьера составляет 106 лет. За 25 лет эксплуатации месторождения добыто 68,4 млн. м3 гранитов. Оставшиеся запасы в объеме 401,6 млн. м3 предприятие будет разрабатывать в течение 90 лет.

Проектная мощность предприятия - 7870 тыс. м3 нерудных материалов в год, она была достигнута в 1982 году. В дальнейшем в связи с ухудшением финансово-экономического положения в целом по России объемы были снижены. Начиная с 1999 года, финансово-экономическое положение общества стабилизируется, о чем говорили тенденции к увеличению объемов производства. Снижение объема 2001 года по сравнению с 2000 годом объясняется недопоставкой МПС вагонов под погрузку готовой продукции в июле - октябре.

В сентябре 2001 года обществом приобретена дробильно-сортировочная установка КИД - 1200М. На этой установки малоликвидная фракция щебня 20-70 мм перерабатывается во фракцию 5 - 20 мм с формой зерна по 1 группе использования, данный вид продукции соответствует требованиям первого класса качества и пользуется повышенным спросом.

Основными направлениями совершенствования продукции является снижение лещадности щебня до 15%, увеличение объема выпуска щебня фракции 5 - 20 мм, повышение качества.

Сильной стороной выпускаемой продукции является ГОСТ и ТУ, высокое качество, прочность - она является одним из главных компонентов строительных материалов, аналогов его применения нет.

На производство всех видов продукции и оказание услуг в обществе имеются лицензии. Численность трудящихся 2480 человек.

Рассмотрим в таблице 1 динамику производства и реализации продукции.

По данным таблицы мы видим, что объем производства и реализации за 3 года вырос, т.е. мощность наращивается. Если сравнить объем производства продукции, то мы видим, что общий итог в 2007 году продукции вырос по сравнению с 2005 годом на 21,3%, а объем реализации на 27,1%.

Таблица 1 - Динамика производства и реализации нерудных материалов в сопоставимых ценах

| Год |

Объем производства, тыс. руб. |

Темпы роста,% |

Объем реализации, тыс. руб. |

Темпы роста,% | ||

| Базисные | Цепные | Базисные | Цепные | |||

| 2005 | 206003 | 100,0 | 100,0 | 195707 | 100,0 | 100,0 |

| 2006 | 234190,5 | 113,7 | 113,7 | 235355 | 120,2 | 120,2 |

| 2007 | 249869 | 121,3 | 106,7 | 248666 | 127,1 | 105,6 |

Рассмотрев по каждому году, мы видим, что в 2005 году объем реализации ниже, чем объем производства, это свидетельствует снижению товарооборота. В 2006 году объем производства возрастает на 13,7%, а объем реализации на 20,2%, предприятие реализует продукцию прошлого года и вновь произведенную. В 2007 году объем производства возрастает на 6,7%, а объем реализации на 5,6%.

Рассмотрим структуру производимой продукции ОАО "Павловскгранит" в натуральных единицах измерения, представленных в таблице 2.

Таблица 2 - Структура производимой продукции

| Наименование продукции | 2005 | 2006 | 2007 | |||

|

Тыс. м3 |

Удельный вес,% |

Тыс. м3 |

Удельный вес,% |

Тыс. м3 |

Удельный вес,% | |

| Щебень фракции 5 - 20 мм | 1668,0 | 31,83 | 1837,2 | 31,11 | 1925,8 | 31,07 |

| Щебень фракции 20 - 40 мм | 1155,0 | 22,04 | 1513,9 | 25,63 | 1489,5 | 24,03 |

| Щебень фракции 20 - 70 мм | 1040,4 | 19,85 | 1068,7 | 18,09 | 1341,6 | 21,64 |

| Песок из отсевов дробления | 1376,4 | 26,28 | 1486,5 | 25,17 | 1441,8 | 23,26 |

| Всего | 5239,8 | 100 | 5906,3 | 100 | 6198,7 | 100 |

Проанализировав данные таблицы можно сделать вывод, что структура производимой продукции в общем виде в течение ряда лет сохраняется. Наибольший удельный вес занимает щебень фракции 5 - 20 мм (31,07% -31,83%), а наименьший удельный вес занимает щебень фракции 20 - 70 мм (18,09% -21,64%). Основными отечественными конкурентами ОАО "Павловскгранит" являются:

10% - Гаврильский карьер (доля на рынке);

10% - Каменогорское карьероуправление;

10% - Выборгское карьероуправление.

Основные иностранные конкуренты:

5% (доля на рынке) - ГП "Микрошевичи" Беларусь;

4% - ПО "Днепронеруд" - Украина.

Основными потребителями продукции общества являются: Воронежская, Московская, Орловская, Курская и Рязанская области.

Продукция сравнимая с нашей выпускается родственными предприятиями Ленинградской области и государственным предприятием "Микрошевичи" Беларусь, но по качеству их щебень ниже щебня Шкурлатовского месторождения гранитов, разрабатываемого ОАО "Павловскгранит". Уровень спроса на продукцию по Воронежской области высокий, конкуренция в данном регионе отсутствует. Сбытом продукции общества занимаются торговые дома.

Для обеспечения производства основной продукции всеми необходимыми вспомогательными материалами с поставщиками материалов, запасных частей, топлива заключены договора на поставку продукции. Поставка производится железнодорожным и автотранспортом.

Основные поставщики:

ОАО "УК Промвзрыв";

АООТ "Механобр - техника";

ООО "Челябинский тракторный завод";

ОАО "ОЗММ";

ООО "Собинвест".

Управление предприятием ОАО "Павловскгранит" осуществляется по следующей структуре предприятия:

общим собранием акционеров;

генеральным директором;

Советом директоров;

исполнительной дирекцией.

Все виды работ в карьере ведутся исключительно силами и средствами ОАО "Павловскгранит". Отгрузка осуществляется как автомобильным, так и железнодорожным транспортом. К комбинату подходит грузовая железнодорожная ветка. Режим работы круглосуточный с непрерывной рабочей неделей по скользящему графику.

Таким образом, ОАО "Павловскгранит" является крупным горнодобывающим предприятием отрасли в Европейской части РФ и представляет собой единый, самостоятельный производственно-хозяйственный комплекс по выпуску высокопрочного гранитного щебня и песка из отсевов дробления. Первая линия введена в эксплуатацию в июне 1976 года, вторая - в январе 1977 года, третья - в декабре 1977 года. Общество является одним из основных поставщиков нерудных материалов в России. Продукция общества конкурентноспособности, качество гранитов соответствует мировым стандартам.

2.2 Анализ финансового состояния ОАО "Павловскгранит"

Источниками информации при финансовом анализе является бухгалтерская отчетность.

Финансовое состояние организации зависит:

от рентабельности производства и капитала;

от финансовой самостоятельности (автономности);

от платежеспособности;

от обеспеченности собственными оборотными средствами.

Горизонтальный, вертикальный и трендовый анализ показателей аналитического баланса позволяют установить их абсолютные приращения и темпы роста, а также структуру актива и пассива (таблица 3).

Проанализировав данную таблицу можно сделать вывод, что валюта баланса увеличилась в 2007 году по сравнению с 2005 годом на 551205 тыс. руб., или на 83,46%.

Внеоборотные активы увеличились в 2007 году на 324562 тыс. руб., что на 87,86% больше, чем в 2005 году.

Оборотные активы также имеют тенденцию к увеличению, в основном за счет запасов, которые в свою очередь увеличились на 226643 тыс. руб., темп роста при этом составил 1,77. Увеличились денежные средства общества с 1204 тыс. руб. В 2005 году до 1351 тыс. руб. в 2007 году.

Таблица 3 - Аналитическая таблица оценки динамики изменений статей бухгалтерского баланса

| Наименование показателя | 2005 | 2006 | 2007 | Абс. откл., тыс. руб., 2007/2005 | Отн. откл.,%, 2007/2005 |

Темп роста, 2007/2005 |

| Имущество предприятия (валюта баланса) | 660405 | 1106752 | 1211610 | 551205 | 183,46 | 1,83 |

| Иммобилизованные активы (внеоборотные активы) | 369379 | 688252 | 693941 | 324562 | 187,86 | 1,87 |

| Мобильные активы | 291026 | 418500 | 517669 | 226643 | 117,87 | 1,77 |

|

В том числе: запас |

156133 | 207123 | 284282 | 128149 | 182,07 | 1,82 |

| Дебиторская задолженность | 111933 | 183806 | 226238 | 114305 | 202,11 | 2,02 |

| Денежные средства и краткосрочные финансовые вложения | 1204 | 512 | 1351 | 147 | 112, 20 | 1,12 |

| Прочие оборотные активы | - | - | - | - | - | - |

| Собственный капитал | 189445 | 190168 | 210455 | 21010 | 111,09 | 1,10 |

| Заемный капитал | 470960 | 916584 | 1001155 | 530195 | 212,57 | 2,12 |

| В том числе: долгосрочные обязательства | 293414 | 309686 | 490329 | 196915 | 167,11 | 1,67 |

| Краткосрочные кредиты и займы | 109207 | 420539 | 339827 | 230620 | 311,17 | 3,11 |

| Кредиторская задолженность | 66844 | 184867 | 169514 | 102670 | 253,59 | 2,53 |

| Задолженность участникам по выплате доходов | 1495 | 1492 | 1485 | -10 | 99,33 | 0,99 |

| Прочие краткосрочные обязательства | - | - | - | - | - | - |

Анализируя структуру пассива можно отметить, что увеличился и собственный капитал с 189445 тыс. руб. в 2005 году до 210455 руб. в 2007 году.

Значительно увеличился заемный капитал организации - на 530195 тыс. руб., в 2007 году или на 112,57%. Заемный капитал резко увеличился за счет увеличения кредиторской задолженности, а именно задолженность поставщикам и подрядчикам за поставленные ими товары, материалы, срок погашения которой на отчетную дату еще не наступил.

Кредиторская задолженность увеличилась в 2007 году по сравнению с 2005 годом на 102670 тыс. руб., или 153,59%, при этом темп роста составил 2,53.

В целом рост показателей положительно характеризует деятельность организации и уровень ее развития.

Финансовая устойчивость характеризует стабильность деятельности предприятия и связана с общей финансовой структурой фирмы, степенью его зависимости от кредиторов и инвесторов.

Чем больше доля собственного капитала, тем выше финансовая устойчивость предприятия.

Таблица 4 - Показатели финансовой устойчивости

| Показатель | 2005 | 2006 | 2007 | Темп роста, доли ед. |

| 1. Коэффициент соотношения заемных и собственных средств, <1 | 2,48 | 4,81 | 4,75 | 2,27 |

| 2. Коэффициент автономии, >0.5 | 0,28 | 0,17 | 0,17 | 0,11 |

| 3. Коэффициент концентрации заемного капитала | 0,71 | 0,82 | 0,82 | 0,11 |

| 4. Коэффициент долгосрочного привлечения заемных средств | 0,60 | 0,61 | 0,69 | 0,09 |

| 5. Наличие собственных оборотных средств | -179934 | -498084 | -483486 | -303552 |

| 6. Наличие собственных и долгосрочных заемных источников формирования оборотных средств | 113480 | -188398 | 6843 | -106637 |

| 7. Общая величина основных источников формирования запасов | 222687 | 232141 | 346670 | 123983 |

|

8. Коэффициент маневренности, |

-0,94 | -2,61 | -2,29 | -1,35 |

|

9. Коэффициент обеспеченности собственными оборотными средствами,

|

0,78 | 0,60 | 0,74 | -0,04 |

| 10. Излишек (недостаток) собственных оборотных средств для формирования запасов, + | -336067 | -705207 | -767768 | -431701 |

В структуре пассивов заемный капитал имеет достаточно высокий удельный вес (около 80%), о чем свидетельствует значение коэффициента концентрации заемного капитала. Анализ ликвидности и платежеспособности позволяет сделать более глубокие и четкие выводы об имущественном положении организации и уровне ее платежеспособности в силу того, что платежеспособность предприятия выражается через ликвидность его баланса.

Таблица 5 - Группировка статей актива и пассива баланса для анализа ликвидности (в тыс. руб)

|

Наименование показателя |

Обозначение | 2005 | 2006 | 2007 | Изменение, тыс. руб., 2007/2005 |

| 1. Наиболее ликвидные активы | А1 | 1204 | 512 | 1351 | 147 |

| 2. Бастрореализуемые активы | А2 | 112352 | 184025 | 226457 | 114105 |

| 3. Медленно реализуемые активы | А3 | 177889 | 234182 | 290080 | 112191 |

| 4. Труднореализуемые активы | А4 | 369379 | 688252 | 693941 | 324562 |

| 5. Наиболее срочные пассивы | П1 | 66844 | 184867 | 169514 | 102670 |

| 6. Краткосрочные пассивы | П2 | 110702 | 422031 | 341312 | 230610 |

| 7. Долгосрочные пассивы | П3 | 293414 | 309686 | 490329 | 196915 |

| 8. Постоянные пассивы | П4 | 189445 | 190168 | 210455 | 21010 |

| 9. Соотношение (А1-П1) | -65640 | -184355 | -168163 | -102523 | |

| 10. Соотношение (А2-П2) | 1650 | -238006 | -114855 | -116505 | |

| 11. Соотношение (А3-П3) | -11556 | 44014 | 79625 | 91181 | |

| 12. Соотношение (А4-П4) | 75965 | 378566 | 203612 | 127647 |

Таблица 6 - Расчет коэффициентов ликвидности и платежеспособности

|

Наименование показателя |

2005 | 2006 | 2007 | Изменение |

| 1. Коэффициент абсолютной ликвидности | 0,006 | 0,0008 | 0,002 | -0,004 |

| 2. Коэффициент критической ликвидности | 0,63 | 0,30 | 0,44 | -0, 19 |

| 3. Коэффициент текущей ликвидности | 1,64 | 0,68 | 1,01 | -0,63 |

| 4. Коэффициент обеспеченности обязательств активами | 1,40 | 1, 20 | 1,21 | -0, 19 |

| 5. Степень платежеспособности по текущим обязательствам, мес. | 3,07 | 8, 20 | 4,65 | 1,58 |

Проанализировав в данную таблицу, можно сделать следующие выводы:

на конец 2007 года не более 0,2% краткосрочных обязательств могут быть погашены немедленно;

на конец 2007 года 44% текущих обязательств предприятие имеет возможность погасить в течение 12 месяцев не нарушая ведение хозяйственной деятельности;

Несмотря на полученные результаты по расчету коэффициентов ликвидности показатель степени платежеспособности по текущим обязательствам имеет достаточно высокое значение (около 4,5 месяцев), что свидетельствует об удовлетворительной платежной дисциплине, сложившейся в организации.

Проведем анализ коэффициентов рентабельности и деловой активности (таблица 7,8).

Коэффициенты рентабельности с различных позиций отражают эффективность хозяйственной деятельности предприятия.

Анализ деловой активности основывается на расчетах показателей оборачиваемости активов и капитала.

Рассчитаем показатели деловой активности по данным ОАО "Павловскгранит"

Таблица 7 - Расчет показателей деловой активности

| Показатель | 2005 | 2006 | 2007 | Абсолютное отклонение, тыс. руб. 2007/2005 |

| 1. Прибыль до налогообложения, тыс. руб. | 701 | 16770 | 63609 | 62908 |

| 2. Чистая прибыль, тыс. руб. | -7325 | 723 | 20287 | 27612 |

| 3. Прибыль до выплаты процентов и налогов, тыс. руб. | 701 | 16770 | 63609 | 62908 |

| 4. Средняя величина активов, тыс. руб. | 589831 | 883578 | 1159181 | 569350 |

| 5. Средняя величина собственного капитала, тыс. руб. | 197653 | 189806 | 200311 | 2658 |

| 6. Прибыль от продаж, тыс. руб. | 30228 | 100973 | 194376 | 164148 |

| 7. Выручка от продаж, тыс. руб. | 693982 | 887266 | 1316348 | 622366 |

| 8. Полная себестоимость проданной продукции (с учетом коммерческих и управленческих расходов), тыс. руб. | 663754 | 786293 | 1121972 | 458218 |

| 9. Валовая прибыль, тыс. руб. | 86711 | 164541 | 303595 | 216884 |

| 10. Себестоимость проданной продукции, тыс. руб. | 607271 | 722725 | 1012753 | 405482 |

| 11. Среднесписочная численность промышленно-производственного персонала, чел. | 2450 | 2465 | 2480 | 30 |

| 12. Среднегодовая стоимость основных средств, тыс. руб. | 291085 | 471305 | 632431 | 341346 |

| 13. Средняя величина оборотных активов, тыс. руб. | 241853 | 354763 | 468084 | 226231 |

| 14. Средняя величина запасов, тыс. руб. | 136176 | 181628 | 245702 | 109526 |

| 15. Средняя величина дебиторской задолженности, тыс. руб. | 86600 | 147869 | 205022 | 118422 |

| 16. Средняя величина кредиторской задолженности, тыс. руб. | 73640 | 125855 | 177190 | 103550 |

| 17. Производительность труда | 283,25 | 359,94 | 530,78 | 247,53 |

| 18. Фондоотдача | 2,38 | 1,88 | 2,08 | -0,3 |

| 19. Оборачиваемость оборотных средств | 2,86 | 2,50 | 2,81 | -0,05 |

| 20. Длительность оборота оборотных средств | 125,87 | 144 | 128,11 | 2,24 |

| 21. Оборачиваемость запасов | 4,45 | 3,97 | 4,12 | -0,33 |

| 22. Длительность оборота запасов | 80,89 | 90,68 | 87,37 | 6,48 |

| 23. Оборачиваемость дебиторской задолженности | 8,01 | 6,00 | 6,42 | -1,59 |

| 24. Длительность оборота дебиторской задолженности | 44,94 | 60 | 56,07 | 11,13 |

| 25. Оборачиваемость кредиторской задолженности | 9,42 | 7,04 | 7,42 | -2 |

| 26. Длительность оборота кредиторской задолженности | 38,21 | 51,13 | 48,51 | 10,3 |

| 27. Оборачиваемость активов | 1,17 | 1,00 | 1,13 | -0,04 |

| 28. Оборачиваемость собственного капитала | 3,51 | 4,67 | 6,57 | 3,06 |

| 29. Продолжительность операционного цикла | 125,83 | 150,68 | 143,44 | 17,61 |

| 30. Продолжительность финансового цикла | 87,62 | 99,55 | 94,93 | 7,31 |

Рассчитаем показатели рентабельности ОАО "Павловскгранит" за 2005-2007 г. г

Таблица 8 - Расчет показателей рентабельности

| Показатели | 2005 | 2006 | 2007 | Абсолютное отклонение, 2007/2005 |

| 1. Рентабельность активов,% | 0,11 | 1,89 | 5,48 | 5,37 |

| 2. Рентабельность собственного капитала (Рск),% | 0,35 | 8,83 | 31,75 | 31,4 |

| 3. Чистая рентабельность активов (ЧР а),% | -1,24 | 0,08 | 1,75 | 2,99 |

| 4. Чистая рентабельность собственного капитала (ЧР ск),% | -3,70 | 0,38 | 10,12 | 13,82 |

| 5. Экономическая рентабельность активов (Эра),% | 0,11 | 1,89 | 5,48 | 5,37 |

| 6. Рентабельность продукции (Рпр),% | 4,55 | 12,84 | 17,32 | 12,77 |

| 7. Рентабельность продаж (Рп),% | 4,35 | 11,38 | 14,76 | 10,41 |

| 8. Чистая рентабельность продаж (ЧРп),% | -1,05 | 0,08 | 1,54 | 2,59 |

| 9. Валовая рентабельность продаж (ВРп),% | 12,49 | 18,54 | 23,06 | 10,57 |

Проанализировав данные таблицы можно сделать вывод о том, что прибыль до налогообложения в 2007 году увеличилась на 62908 тыс. руб. по сравнению с 2005 годом. Чистая прибыль в 2007 году увеличилась на 27612 тыс. руб.

Средняя величина активов увеличилась в 2007 году на 569350 тыс. руб., что естественно является положительным моментом в деятельности предприятия. Выручка от продаж в 2007 году составила 1316348 тыс. руб., что на 622366 тыс. руб. больше, чем в 2005 году.

Валовая прибыль также имеет тенденции к повышению, в 2007 году она составила 303595 тыс. руб., что на 216884 тыс. руб. больше по сравнению с 2005 годом. Численность работающих практически осталась на прежнем уровне. Среднегодовая стоимость основных средств увеличилась в 2 раза.

Оборачиваемость запасов характеризует коэффициент оборачиваемости материальных ресурсов. Чем выше этот показатель, тем меньше затоваривание, тем быстрее можно погашать долги.

Коэффициент оборачиваемости кредиторской задолженности снизился с 9,42% в 2005 году до 7,42% в 2007 году. Это свидетельствует о том, что организация стала меньше пользоваться коммерческим кредитом.

Рентабельность основной деятельности за 2007 год показывает, что на 1 рубль затрат предприятия приходится 17,32 коп. прибыли. В 2005 году значение показателя составляло 4,55 коп. прибыли.

Наблюдается заметное увеличение рентабельности продаж. Его значение свидетельствует о том, что на 1 рубль полученной выручки от продажи приходится 14,76 коп. прибыли (против 11,38 коп. прибыли в предыдущем году). В 2005 году этот показатель составлял +4,35 коп.

На основании значений показателей таблицы 8 деятельность предприятия оценивается как рентабельная.

Обобщив выше сказанное можно отметить, что полученные показатели рентабельности и деловой активности ОАО "Павловскгранит", свидетельствуют об удовлетворительной деловой активности организации. Анализ рассчитанных показателей финансового состояния ОАО "Павловскгранит" показал, что исследуемое предприятие имеет низкую финансовую устойчивость, что свидетельствует о большой зависимости предприятия от внешних финансовых источников, о трудностях, которые уже существуют в настоящее время для погашения его обязательств. Можно порекомендовать чаще проводить анализ финансовой устойчивости, находить пути ее повышения, обращать внимание на большую долю заемных средств в формировании активов, изыскивать пути повышения роли собственного капитала в коммерческой деятельности организации.

2.3 Управление привлечением заемного капитала на предприятии ОАО "Павловскгранит"

От того, каким капиталом располагает организация, насколько оптимальна его структура и насколько целесообразно он трансформируется в основные и оборотные фонды, зависят ее финансовое благополучие, а, следовательно, и благополучие лиц, заинтересованных в получении экономических выгод.

Для более детального структурно-динамического анализа заемного капитала следует воспользоваться показателями таблицы 3, из которой видно, что расширение финансирования бизнеса происходит в основном за счет заемного капитала. Такая ситуация говорит о слабой финансовой стабильности и низком динамизме деятельности хозяйства.

В таблице 9 более подробно представлены показатели обязательств ОАО "Павловскагранит", которые свидетельствуют о существенных изменениях в их составе и структуре.

Таблица 9 - Состав, структура и динамика обязательств по данным ОАО "Павловскагранит" за 2005-2007 г. г.

| Показатель | Сумма, тыс. руб. | Отн. измен,% | Удельный вес,% | ||||||||

| 2005 | 2006 | 2007 | Абс. изм. (+, -) 2007/2005 | 2005 | 2006 | 2007 | Абс. изм. (+, -) 2007/2005 | ||||

| 1. Обязательства (заемный капитал) | |||||||||||

| 1.1 Долгосрочные обязательства | 293414 | 309686 | 490329 | 196915 | 167,11 | 62,30 | 33.78 | 48.97 | -13,33 | ||

| 1.1.1 Займы и кредиты | 282434 | 302341 | 484215 | 201781 | 171,44 | 59,96 | 32.98 | 48.36 | -11,6 | ||

| 1.1.2 Отложенные налоговые обязательства | 10980 | 7345 | 6114 | -4866 | 55,68 | 2,33 | 0.80 | 0.61 | -1,72 | ||

| 1.2 Краткосрочные обязательства | 177546 | 606898 | 510826 | 333280 | 287,71 | 37,69 | 66.21 | 51.02 | 13,33 | ||

| 1.2.1 Кредиты и займы | 109207 | 420539 | 339827 | 230620 | 311,17 | 23, 20 | 45.88 | 33.94 | 10,74 | ||

| 1.2.2 Кредиторская задолженность | 66844 | 184867 | 169514 | 102670 | 253,59 | 14, 19 | 20.16 | 16.93 | 2,74 | ||

|

в том числе поставщики и подрядчики |

24061 | 134866 | 81405 | 57344 | 338,32 | 5,10 | 14.71 | 8.13 | 3,03 | ||

| задолженность перед персоналом организации | 11934 | 14230 | 27269 | 15335 | 228,49 | 2,53 | 1.55 | 2.72 | 0, 19 | ||

| задолженность перед государствен-ными внебюджетными фондами | 5755 | 5094 | 9784 | 4029 | 170,00 | 1,22 | 0.55 | 0.97 | -0,25 | ||

| задолженность по налогам и сборам | 13685 | 10833 | 20316 | 6631 | 148,45 | 2,90 | 1.18 | 2.02 | -0,88 | ||

| прочие кредиторы | 11409 | 19844 | 30740 | 19331 | 269,43 | 2,42 | 2.16 | 3.07 | 0,65 | ||

| 1.2.3 Задолженность участникам по выплате доходов | 1495 | 1492 | 1485 | -10 | 99,33 | 0,31 | 0.16 | 0.14 | -0,17 | ||

| Итого заемного капитала | 470960 | 916584 | 1001155 | 530195 | 212,57 | 100 | 100 | 100 | - | ||

Величина долгосрочных обязательств увеличилась за исследуемый период на 196915 тыс. руб., или на 67,11% и составила в 2007 году 490329 тыс. руб. Произошло это за счет увеличения стоимости долгосрочных займов и кредитов с 282434 тыс. руб. в 2005 году до 484215 тыс. руб. в 2007 году, это говорит о том, что предприятие стало больше пользоваться долгосрочными кредитами. Удельный все их в общей структуре баланса при этом сократился на 11,6% в 2007 году по сравнению с 2005 годом.

Краткосрочные обязательства также имеют тенденцию к увеличению, и в 2007 году они составили - 510826 тыс. руб., что на 333280 тыс. руб. больше, чем в 2005 году. Произошло это в основном за счет увеличения кредиторской задолженности перед поставщиками и подрядчиками - на 238,32%. Доля краткосрочных кредитов и займов увеличилась с 23, 20% в 2005 году до 33,94% в 2007 году. Значительно увеличилась задолженность перед персоналом - на 15335 тыс. руб. в 2007 году по сравнению с 2005 годом. Почти вдвое увеличилась задолженность перед государственными внебюджетными органами.

Таким образом, в целом, заемный капитал в 2007 году увеличился на 530195 тыс. руб. или 112,57%.

Наряду с балансовыми показателями и их производными необходимо также рассчитать и проанализировать в динамике показатели эффективности капитала и составляющих его элементов. Характерными для оценки эффективности являются коэффициенты отдачи (оборачиваемости) совокупных источников средств организации, а также их отдельных видов: краткосрочных кредитов и займов, кредиторской задолженности.

Каждый такой коэффициент отражает отношение выручки от продаж к средней балансовой величине показателей источников средств. Экономическое содержание коэффициентов отдачи капитала заключается в том, что их значение показывает, какую сумму выручки организация получила на каждый рубль финансового источника того или иного вида. Чем выше эти показатели, тем более высока отдача капитала (таблица 11).

Эффективность использования капитала также можно оценить, используя показатель средней продолжительности периода одного оборота, измеряемый в днях.

Период оборота показывает, какой срок необходим для завершения полного оборота того или иного источника средств организации. Иначе говоря, за какой период времени рубль капитала генерирует рубль выручки. У каждой организации на продолжительность среднего периода оборота капитала влияет множество объективных и субъективных факторов, характерных для ее отраслевой принадлежности, масштабов деятельности, сложившихся особенностей делового оборота. Оценка этого показателя производится, прежде всего, в динамике. Разумеется, чем короче этот период, тем быстрее окупаются финансовые ресурсы. Замедление периода оборота свидетельствует о снижении эффективности использования капитала, финансовых ресурсов. Алгоритмы расчетов показателей оборачиваемости (коэффициентов и периодов оборота) представлены в таблице 10.

Таблица 10 - Показатели оборачиваемости (отдачи) обязательств

| Показатель | Коэффициент оборачиваемости | Средняя продолжительность одного оборота в днях |

| Собственный капитал | Выручка от продаж / Средняя балансовая величина собственного капитала | (Средняя балансовая величина собственного капитала * 360) / Выручка от продаж |

| Заемный капитал | Выручка от продаж / Средняя балансовая величина заемного капитала | (Средняя балансовая величина заемного капитала * 360) / Выручка от продаж |

| Кредиты и займы | Выручка от продаж / Средняя балансовая величина задолженности по кредитам и займам | (Средняя балансовая величина задолженности по кредитам и займам * 360) / Выручка от продаж |

| Кредиторская задолженность | Выручка от продаж / Средняя балансовая величина кредиторской задолженности | (Средняя балансовая величина кредиторской задолженности * 360) / Выручка от продаж |

| Задолженность поставщикам и подрядчикам | Выручка от продаж / Средняя балансовая величина задолженности поставщикам и подрядчикам | (Средняя балансовая величина задолженности поставщикам и подрядчикам * 360) / Выручка от продаж |

В таблице 11 представлены результаты расчетов показателей оборачиваемости обязательств ОАО "Павловскгранит" за 2005-2007 гг.

Таблица 11 - Результаты показателей оборачиваемости (отдачи) обязательств

| Показатель | Коэффициент оборачиваемости (количество оборотов за год) | Средняя продолжительность одного оборота, дней | ||||||

| 2005 | 2006 | 2007 | Абс. изм. (+, -) 2007/2005 | 2005 | 2006 | 2007 | Абс. изм. (+, -) 2007/2005 | |

| Собственный капитал | 3,51 | 4,67 | 6,57 | 3,06 | 102,53 | 77,01 | 54,78 | -47,75 |

| Заемный капитал | 1,76 | 1,27 | 1,37 | -0,39 | 203,44 | 281,49 | 262,23 | 58,79 |

| Кредиты и займы | 8,21 | 3,34 | 3,46 | -4,75 | 43,82 | 107,46 | 103,97 | 60,15 |

| Кредиторская задолженность | 9,42 | 7,04 | 7,42 | -2 | 38, 20 | 51,06 | 48,45 | 10,25 |

| Задолженность поставщикам и подрядчикам | 20,84 | 11,16 | 12,17 | -8,67 | 17,27 | 32,24 | 29,57 | 12,3 |

В 2007 г. произошло увеличение оборачиваемости собственного капитала на 3 оборота, при этом срок продолжительности одного сократился почти в 2 раза. Данная скорость оборота собственных средств возникла в основном за счет того, что в хозяйстве преобладает заемный капитал и это негативно сказывается на деятельности хозяйства.

Оборачиваемость заемного капитала и его основных элементов снизилась. Это говорит о том, что предприятие стало медленнее расплачиваться со своими поставщиками и подрядчиками, медленнее выплачивает задолженность персоналу, а также государственным органам. Следовательно, продолжительность оборачиваемости увеличилась, что негативно сказывается на деятельность предприятия.

Для грамотного управления привлечением заемного капитала необходим расчет такого показателя, как эффект финансового рычага.

Финансовый рычаг характеризует использование предприятием заемных средств, которое влияет на изменение коэффициента рентабельности собственного капитала. Эффект финансового рычага рассчитывают по следующей формуле: