Дипломная работа: Кредитование химических предприятий в РФ

Содержание

Введение

1 Теоретические основы кредитования промышленного сектора экономики

1.1 Банковский кредит: его виды и классификация

1.2 Формы и принципы кредитования предприятия

1.3 Условия получения банковских кредитов

2 Практика кредитования химических и нефтехимических предприятий в России

2.1 Кредитование промышленных химических предприятий

2.2 Общие правила кредитования химических предприятий России за счет ресурсов иностранных банков

2.3 Кредитование химических предприятий ведущими банками России

3 НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ КРЕДИТОВАНИЯ ПРОМЫШЛЕННОГО СЕКТОРА В РФ

3.1 Сравнительная характеристика российских и зарубежных кредитов

3.2 Пути совершенствования банковского кредитования промышленного сектора экономики

Заключение

Список использованных источников

ПриложениЕ а Условия для получения кредита в крупнейших российских банка

Приложение б Условия для получения кредита в большинстве зарубежных банков

Введение

Актуальность темы исследования заключается в том, что даже при самом высоком уровне самофинансирования, при высокорентабельном ведении хозяйства экономические субъекты часто испытывают нехватку собственных средств для осуществления инвестиций и текущей основной деятельности. Необходимость в дополнительных денежных ресурсах возникают при срыве реализации готовой продукции по той или иной причине, неблагонадежности поставщиков и т.д. Привлечение дополнительных средств становится особенно актуальным в связи с глубоким техническим перевооружением, требующим крупных инвестиций. Таким образом, кредит необходим для поддержания непрерывности кругооборота фондов действующих предприятий, обслуживания процесса реализации произведенных товаров, стимулирует развитие производительных сил, ускоряет формирование источников капитала для расширения производства, что собственно важно на этапе становления рыночных отношений. Важно знать, какие именно факторы оказывают влияние на развитие системы взаимодействия промышленных предприятий и банков, почему в разных странах системы взаимодействия различны.

Исследование вышеназванных вопросов с теоретической и практической точек зрений своевременно и необходимо в связи с их важностью и вместе с тем недостаточной изученностью, что предопределило выбор темы и содержательные компоненты работы.

Предметом исследования является кредит для химических и нефтехимических предприятий. Объектом исследования является сравнение российских и зарубежных кредитов для промышленности.

Проблема кредитования промышленных химических предприятий занимает важное место в экономической науке, особенно в последнее десятилетие. Общие вопросы функционирования банковской системы и ее роли в развитии промышленного производства отражены в трудах Аганбегяна А.Г., Белоглазовой Г.Н., Брюммера К., Викулина А.Ю., Геращенко В.В., Гиндина И.Ф., и др. Основные направления и проблемы совершенствования производства на основе привлечения банковских ресурсов представлены в работах Ивантера А.Е., Ересько А.Л., Маковской Е.А., Молякова Д.С., Слепова В.А., Тагирбекова К.Р. Вопросы взаимодействия банковского и промышленного капитала нашли отражение в трудах Егоровой Н.Е., Лепетикова Д.В., Масленченкова Ю.С., Сенчагова В.К., Смулова A.M., Соколова Ю.Л., Солнцева О.Г.

Вместе с тем разработки практической направленности формирования и развития процессов банковского кредитования химических предприятий пока не получили должного освещения и нуждаются в более глубоком научном обосновании.

Целью работы является изучение кредитования химических предприятий. Для раскрытия этой цели были поставлены следующие задачи:

1) изучить теоретические основы кредитования промышленного сектора экономики, виды, классификацию, формы и условия получения банковских кредитов, а так же пути совершенствования банковского кредитования промышленного сектора экономики;

2) рассмотреть практику кредитования химических и нефтехимических предприятий в России и зарубежом;

3) повести сравнительную характеристику российских и зарубежных кредитов.

Методология исследования базируется на принципах научного обобщения, концепций системного, комплексного подходов, экспертных оценок, статистических методов.

Научная новизна представленного исследования состоит в следующем:

1) выявлены преимущества российских банков и их основные недостатки;

2) проведена сравнительная характеристика кредитных продуктов, предложенных российскими банками;

3) проведено сравнение условий зарубежного и российского кредитования.

Практическая значимость работы состоит в том, что полученные в ходе исследования результаты могут быть использованы химическими предприятиями при выборе источника кредитования, органами государственной власти федерального и регионального уровней при решении вопросов государственного регулирования процессов кредитования химических предприятий российскими банками. Рекомендации позволят повысить надежность клиентов банка и создадут условия для эффективного кредитования промышленных предприятий и реализации инвестиционных проектов.

Структура работы состоит из трех глав, введения и закулючения, где в первой главе изучены теоретические основы кредитования промышленного сектора экономики, виды, классификация, формы и условия получения банковских кредитов, а так же пути совершенствования банковского кредитования промышленного сектора экономики, во второй рассмотрена практика кредитования химических и нефтехимических предприятий в России и за рубежом, а третьей проведена сравнительная характеристика российских и зарубежных кредитов. Во введении обоснован выбор темы, определяемый ее актуальностью, определены цель, задачи, объект, предмет, метод и научная новизна исследования. В заключении представлены краткие выводы по трем главам.

1 Теоретические основы кредитования промышленного сектора экономики

1.1 Банковский кредит: его виды, классификация и способы погашения

Кредит – это разновидность экономической сделки, договор между юридическими и физическими лицами о займе или ссуде, где один из партнеров (кредитор) предоставляет другому (заемщику) денежные средства на определенный срок с условием возврата эквивалентной стоимости, с оплатой этой услуги в виде процента. Кредит во многом является условием и предпосылкой развития современной экономики, неотъемлемым элементом экономического роста. Благодаря кредиту сокращается время на удовлетворение хозяйственных и личных потребностей. Его используют как крупные организации, так и малые производственные, сельскохозяйственные и торговые предприятия. А также государства, правительства, и граждане /31/.

Термин «кредит» используется для обозначения товарного кредита (предоставление в заем вещей), коммерческого кредита (предоставление в заем денег или вещей в виде аванса, предварительной оплаты, отсрочки или рассрочки платежа за товары, работы, услуги), бюджетного кредита (предоставление бюджетных средств юридическим лицам на возвратной и возмездной основе) и налогового кредита (отсрочка уплаты части налога на прибыль или иного налога).

Принципиальный момент — определение кредита как банковского продукта (результата деятельности сотрудников банка). В современной литературе обосновываются два взаимосвязанных подхода к решению данного вопроса. С одной стороны, сам кредит предлагается понимать на двух уровнях — как определенную денежную сумму, выделяемую банком на известную цель, и как определенную технологию удовлетворения заявленной заемщиком финансовой потребности, с другой стороны, предлагается различать указанную технологию и результаты ее применения. Воспользовавшись этим подходом, можно утверждать, что кредит как продукт деятельности банка представляет собой:

- во-первых, сумму денег, предоставляемую банком заемщику и удовлетворяющую изложенным выше базовым признакам кредита, отражающим его специфическую экономическую и правовую природу;

- во-вторых, кредитный продукт более глубокого уровня, а именно конкретный способ, каким банк оказывает или готов оказать кредитную услугу нуждающемуся в ней клиенту, т.е. упорядоченный, внутренне согласованный и документально оформленный комплекс взаимосвязанных организационных, технико-технологических, информационных, финансовых, юридических и иных действий (процедур), составляющих целостный регламент взаимодействия сотрудников банка (подразделений, связанных с кредитным процессом) с обслуживаемым клиентом, единую и завершенную технологию кредитного обслуживания клиента.

Банковские кредиты подразделяются на активные и пассивные. В первом случае банк дает кредит, т.е. выступает кредитором, во втором берет кредит, т. е. является заемщиком. Банк может входить в кредитные отношения (брать или давать кредиты) и с другими банками (иными кредитными организациями), включая банк центральный, выполняя в зависимости от ситуации активную или пассивную функцию. В этом случае мы имеем дело с межбанковским кредитованием. Что касается всех других предприятий, организаций, учреждений и физических лиц (нефинансовый сектор экономики), то кредитные отношения банка с ними имеют другой характер — здесь банк практически всегда является стороной, дающей кредит. Далее речь идет именно об активном банковском кредитовании /32/.

Более конкретно базовые услуги кредитования, предоставляемые коммерческими банками своим клиентам (как юридическим, так и физическим лицам), можно представить в виде следующей классификации.

1. По экономическому назначению кредита:

1.1. Связанный (целевой):

а) платежные (на проведение конкретной коммерческой сделки или удовлетворение временной нужды):

- на оплату расчетных (платежных) документов контрагентов клиента;

- на приобретение ценных бумаг;

- на авансовые платежи;

- на платежи в бюджеты;

- на заработную плату (выдача денег по чеку со ссудного счета заемщика);

- другие.

б) на финансирование производственных затрат, т.е. на:

- формирование запасов товарно-материальных ценностей;

- финансирование текущих производственных затрат;

- финансирование инвестиционных затрат, включая кредиты на лизинговые и т.п. операции (промежуточные);

в) учет (покупка) векселей, включая операции репо (покупка с обязательством обратной продажи);

г) потребительские кредиты (физическим лицам).

1.2. Несвязанный (без указания конкретной цели).

2. По форме предоставления кредита:

2.1. В безналичной форме:

а) зачисление безналичных денег на соответствующий счет заемщика, в том числе реструктуризация ранее выданного кредита и предоставление нового;

б) кредитование с использованием векселей банка;

в) в смешанной форме (сочетание 2-х предыдущих вариантов).

2.2. В налично-денежной форме (как правило, физическим лицам)

3. По технике предоставления кредита:

3.1. Одной суммой.

3.2. С овердрафтом (схема кредитования, дающая клиенту право оплачивать с расчетного счета товары, работы, услуги своих контрагентов в сумме, превышающей объем кредитовых поступлений на его счет, т.е. иметь на этом счете дебетовое сальдо, максимально допустимые размер и срок которого устанавливаются в кредитном договоре между банком и данным клиентом; различают краткосрочный, продленный, сезонный виды овердрафта).

3.3. В виде кредитной линии:

- простая (невозобновляемая) кредитная линия;

- возобновляемая (револьверная) кредитная линия, включая:

- онкольную (до востребования) кредитную линию;

- контокоррентную кредитную линию.

Онкольная кредитная линия означает такую схему, при которой кредитование ведется в пределах согласованного лимита суммы (обусловленного, к примеру, величиной оценки векселей заемщика, заложенных им в банке) и в рамках согласованного периода времени, причем таким образом, что по мере погашения взятых ранее кредитов лимит может непрерывно и автоматически (без заключения дополнительного договора/соглашения) восстанавливаться.

Контокоррентная кредитная линия предполагает такое кредитование текущих производственных нужд заемщика (в пределах оговоренного лимита сумм и установленного срока действия соглашения), когда кредиты непрерывно и автоматически выдаются и погашаются, отражаясь на едином контокоррентном счете, сочетающем в себе свойства ссудного и расчетного счетов (дебетовое его сальдо показывает сумму долга заемщика банку, кредитовое — наличие у заемщика свободных средств); лимит при этом каждый раз восстанавливается. Контокоррентный кредит погашается путем зачисления в кредит счета любых поступлений в адрес заемщика.

3.4. Комбинированные варианты.

4. По способу предоставления кредита

4.1. Индивидуальный (предоставляемый заемщику одним банком).

4.2. Синдицированный.

5. По времени и технике погашения кредита

5.1. Погашаемые одной суммой в конце срока.

5.2. Погашаемые равными долями через равные промежутки времени (этот вариант, как и следующий, предполагает согласование графика погашения основной суммы долга и процентов с указанием конкретных дат и сумм). Фактически это так называемый простой кредит (с ежемесячными равными суммами платежей).

5.3. Погашаемые неравными долями через различные промежутки времени:

- сложный кредит (с выплатой от 20 до 50% суммы кредита в конце срока);

- прогрессивный кредит (с прогрессивно нарастающими к концу срока действия кредитного договора выплатами);

- сезонный кредит (кредит для сезонных производств с выплатами только в те месяцы, на которые приходятся максимальные суммы выручки).

- Отдельно можно выделить гарантийные операции банков в части кредитования своих клиентов, а также консультационные услуги по вопросам кредитования /33/.

Для классификации кредитов на те или иные группы и виды могут использоваться и другие критерии.

Кредит возвращается (погашается) и проценты за него платятся следующими способами:

1) списанием средств со счета заемщика по его платежному поручению;

2) списанием средств со счета заемщика, обслуживаемого в другом банке, на основании платежного требования банка-кредитора. В этом случае средства могут списываться без акцепта владельца счета, если такая возможность предусмотрена в договоре и заемщик письменно уведомил банк, в котором открыты его счета, о своем согласии на такое списание средств в соответствии с заключенным договором/соглашением;

3) списанием средств со счета заемщика — юридического лица, обслуживающегося в самом банке-кредиторе, на основании платежного требования последнего (в безакцептном порядке, если это предусмотрено в договоре);

4) перечислением средств со счетов заемщиков — физических лиц на основании их письменных распоряжений, переводом ими денег через предприятия связи или другие кредитные организации; взносом наличных в кассу банка-кредитора, удержанием из сумм, причитающихся на оплату труда заемщикам, являющимся работниками банка-кредитора (по их заявлениям или на основании договора).

В установленный в договоре/соглашении день (день уплаты процентов и/или погашения основного долга) работник бухгалтерии, ответственный за ведение счета заемщика, на основании соответствующего распоряжения, подписанного уполномоченным должностным лицом банка, либо оформляет бухгалтерскими проводками факт уплаты процентов и/или погашения основного долга, либо (при неисполнении или ненадлежащем исполнении клиентом своих обязательств по договору) переносит возникшую задолженность клиента на счета для учета просроченной задолженности.

Задолженность по кредитам, безнадежная и/или признанная нереальной для взыскания, в установленном порядке списывается с баланса банка за счет средств специально формируемого на такой случай резерва, а при недостатке таких средств относится на убытки отчетного года /33/.

До принятия решения о целесообразности предоставления кредита банк-кредитор должен:

- тщательно изучить все представленные заемщиком документы, включая бизнес-план, планы маркетинга, производства и управления, прогноз денежных потоков заемщика на период погашения предоставляемого ему кредита (график поступлений и платежей заемщика); технико-экономическое обоснование (ТЭО) кредитуемой сделки;

- проверить достоверность кредитуемой сделки, изучить кредитную историю заемщика, проанализировать вопрос о наличии или отсутствии задолженности по обязательствам заемщика, в том числе просроченной, проверить полномочия должностных лиц заемщика, которые будут подписывать кредитный договор, проверить наличие и качество обеспечения (залога, гарантии, поручительства, страхового полиса и др.), оценить полученную информацию.

Прежде чем начать выдавать кредиты, банк должен сформулировать свою кредитную политику (наряду и в согласии с его политиками применительно ко всем другим направлениям деятельности — депозитной, процентной, тарифной, технической, кадровой, по отношению к клиентуре, к конкурентам и т.д.), а также предусмотреть способы и средства ее воплощения в реальную практику

Формулирование политики банка составляет один из этапов планирования его деятельности. Определить и утвердить кредитную политику — значит сформулировать и закрепить в необходимых внутрибанковских документах позицию руководства банка как минимум по следующим вопросам:

а) приоритеты банка на кредитном рынке, имея в виду под этим предпочтительные для данного банка:

- объекты кредитования (отрасли, виды производств или иного бизнеса);

- категории заемщиков (органы власти, государственные и негосударственные предприятия и организации, частные лица);

- характер отношений с заемщиками (курс на долгосрочные и партнерские отношения либо на разовые кредитные сделки, сочетание кредитования с другими видами банковского обслуживания, мера откровенности и доверия с обеих сторон);

- виды и размеры (минимальные, максимальные) кредитов;

- схемы обслуживания кредитов;

- формы обеспечения возвратности кредитов и др.;

б) цели кредитования

- ожидаемый уровень рентабельности кредитов;

- иные (не связанные непосредственно с получением прибыли) цели.

Для принятия банком обоснованных решений по указанному кругу вопросов важное значение имеют:

- четкая и взвешенная постановка общих целей деятельности банка на предстоящий период (т.е. хорошая постановка планирования в целом);

- адекватный анализ кредитного рынка (т.е. хорошая работа маркетинговой службы);

- ясность перспектив развития ресурсной базы банка;

- верная оценка качества кредитного портфеля;

- учет динамики уровня квалификации персонала и другие факторы.

Роль кредитной политики может быть выражена в следующих тезисах:

- отсутствие у банка собственной кредитной политики, или наличие слабой (плохо продуманной, необоснованной) политики, или ее формальное наличие означают отсутствие в нем планирования кредитного процесса и, следовательно, полноценного управления этим важнейшим направлением деятельности, что обрекает банк на безусловный неуспех, особенно в средне- и долгосрочной перспективе.

- качественная кредитная политика банка, если ее положения реально используются, хотя и не гарантирует безусловного успеха, однако:

1) способствует осмысленной координации его усилий на кредитном рынке;

2) обеспечивает деятельность подразделений, участвующих в кредитном процессе, необходимым «стержнем» и продуманными технологиями;

3) значительно уменьшает риск принятия неверных управленческих решений;

4) дает руководству банка важный критерий оценки качества управления кредитным подразделением и постановки кредитного процесса в банке в целом.

Функцией кредитной политики банка в общем плане является оптимизация кредитного процесса, имея в виду, что цели и приоритеты развития (совершенствования) кредитования, определенные банком, и составляют его кредитную политику /32/.

1.2 Формы и принципы кредитов для предприятия

Для удовлетворения своих потребностей в финансовых ресурсах предприятия могут привлекать различные виды займов. Эффективное использование займов позволяет расширить масштабы деятельности, повысить рентабельность собственного капитала, а в конечном итоге — и стоимость фирмы.

Источники и формы заемного финансирования достаточно разнообразны. Далее дана краткая характеристика сущности и особенностей наиболее популярных форм займов, применяемых в отечественной и мировой практике.

Рассмотрим подробнее принципы кредитования.

Под принципами понимаются основные правила какого-либо вида деятельности, признаваемые такими в силу того, что они выражают определенные причинные связи и устойчиво повторяются в массе случаев. Исходя из этого можно считать, что имеются следующие безусловные принципы банковского кредитования:

- принцип срочности (кредит дается на однозначно определенный срок);

- принцип возвратности (в согласованный срок вся сумма кредита должна быть возвращена полностью);

- принцип платности (за право пользования кредитом заемщик должен заплатить оговоренную сумму процентов). Перечисленные 3 принципа в Законе «О банках и банковской деятельности» (ст. 1) названы условиями;

- принцип подчинения кредитной сделки нормам законодательства и банковским правилам (в частности, обязателен кредитный договор/соглашение в письменной форме, не противоречащий закону и нормативным актам ЦБ РФ);

- принцип неизменности условий кредитования (положений кредитного договора/соглашения). Если они меняются, то это должно делаться в соответствии с правилами, сформулированными в самом кредитном договоре/соглашении либо в специальном приложении к нему;

- принцип взаимовыгодности кредитной сделки (ее условия должны адекватно учитывать коммерческие интересы и возможности обеих сторон).

В особую группу принципов следует выделить распространенные правила кредитования, которые используются, если такова воля сторон, выраженная в кредитном договоре, и не должны применяться, если не включены в такой договор (не безусловные принципы):

- принцип целевого использования кредита;

- принцип обеспеченного кредитования (кредит может быть обеспечен полностью, частично или не обеспечен вовсе).

Кроме того, в еще одну группу можно выделить принципы кредитования, которые предназначены для «служебного пользования» сотрудниками банков и должны закрепляться в их внутренних документах в качестве элемента кредитной политики.

Изучим основные требования к процессу выдачи кредитов.

Банк разрабатывает и утверждает внутренние документы, определяющие его кредитную политику, а также учетную политику и подходы к ее реализации, документы, определяющие:

- процедуры принятия решений о размещении банком денежных средств;

- распределение функций и полномочий между подразделениями и должностными лицами банка, включающие внутренние правила размещения средств, в том числе правила кредитования клиентов.

Банк выдает кредиты в следующем порядке:

- юридическим лицам — в безналичной форме путем зачисления средств на расчетный, текущий или корреспондентский счет (далее — счета);

- физическим лицам — в безналичной форме путем зачисления средств на счет лица в банке либо наличными через кассу банка;

- кредиты в иностранных валютах выдаются юридическим и физическим лицам в безналичной форме /32/.

Банк выдает кредиты следующими способами:

1) разовым зачислением средств на банковские счета либо выдачей наличных денег заемщику — физическому лицу;

2) открытием кредитной линии;

3) кредитованием счета клиента (при недостаточности или отсутствии па нем средств) и оплаты расчетных документов с этого счета клиента (если в договоре банковского счета предусмотрено проведение такой операции). Кредитование счета при недостаточности или отсутствии на нем средств должно проводиться в пределах установленного лимита (максимальная сумма, на которую может быть проведена указанная операция) и срока, в течение которого должны быть погашены возникающие кредитные обязательства клиента;

4) участием банка в предоставлении средств клиенту на синдицированной (консорциальной) основе;

5) другими способами, не противоречащими законодательству и нормативным актам Банка России.

Кредит выдается на основании распоряжения, надлежащим образом составленного специалистами кредитного подразделения банка и подписанного уполномоченным должностным лицом банка. Банк-кредитор обязан создавать резервы на возможные потери от кредитной деятельности в порядке, установленном Банком России.

В общем случае заемное финансирование, независимо от формы привлечения, обладает следующими преимуществами:

- фиксированная стоимость и срок, обеспечивающие определенность при планировании денежных потоков;

- размер платы за использование не зависит от доходов фирмы, что позволяет сохранять избыток доходов в случае их роста в распоряжении собственников;

- возможность поднять рентабельность собственного капитала за счет использования финансового рычага;

- плата за использование вычитается из налоговой базы, что снижает стоимость привлекаемого источника и капитала фирмы в целом;

- не предполагается вмешательство и получение прав на управление и др.

К общим недостаткам заемного финансирования следует отнести:

- обязательность обещанных выплат и погашения основной суммы долга независимо от результатов хозяйственной деятельности;

- увеличение финансового риска;

- наличие ограничивающих условий, которые могут влиять на хозяйственную политику фирмы (например, ограничения на выплату дивидендов, привлечение других займов, слияния и поглощения, оформление в залог активов и т. п.);

- возможные требования к обеспечению;

- ограничения по срокам использования и объемам привлечения.

Помимо общих, каждая конкретная форма заемного финансирования может иметь собственные преимущества и недостатки, вытекающие из ее специфики /32/

Основными формами заемного финансирования являются: банковский кредит (bank loan), выпуск облигаций (bond), аренда или лизинг (leasing).

Кредит (от лат. credo — «верю») представляет собой классическую и наиболее известную форму заемного финансирования предприятий.

Субъектом кредитования является юридическое или физическое лицо, претендующее на получение денежных ресурсов на условиях займа и отвечающее требованиям, предъявляемым кредиторами (как правило, коммерческими банками) к заемщикам.

Доступность кредитов для юридических лиц зависит от различных факторов: макроэкономической ситуации, организационно-правовой формы ведения бизнеса, отрасли, вида деятельности, финансового состояния, кредитоспособности и др.

Объектом кредитования выступают цели, на которые заемщику требуются средства. При получении кредита предприятия обычно преследуют следующие цели:

- финансирование оборотного капитала (текущей деятельности);

- финансирование инвестиционных проектов (капитальных вложений);

- рефинансирование ранее привлеченных займов;

- финансирование сделок по слияниям и поглощениям и др.

Кредиты на пополнение оборотных средств являются краткосрочными (до 1 года). Как правило, их получение занимает немного времени (до двух недель). В большинстве случаев при их предоставлении банки не требуют залогового обеспечения в виде основных средств. Таким обеспечением служит будущая выручка предприятия либо приобретаемые товарные запасы (при условии их ликвидности). Однако банкам сложно контролировать сохранность запасов в количестве, необходимом для обеспечения кредита, а у предприятий по разным причинам может возникнуть потребность сократить их и запустить в оборот. Поэтому такой кредит легче получить предприятиям с хорошей деловой репутацией и устойчивым финансовым состоянием. Программы по кредитному финансированию оборотного капитала существуют практически в каждом российском банке.

Финансирование капитальных вложений — более сложная процедура, поскольку на эти цели обычно требуются значительные объемы средств, а сроки кредитования превышают 1 год. Предоставление залогового обеспечения в банк по таким кредитам является обязательным требованием независимо от масштабов деятельности предприятия, его репутации, финансовых показателей и т. д. В качестве отдельного направления можно выделить использование банковских кредитов для финансирования инвестиционных проектов, запускаемых «с нуля».

Рефинансирование ранее привлеченных заемных средств — получение нового кредита на более выгодных условиях и погашение с его помощью долга, привлеченного на менее выгодных условиях. Операции по рефинансированию в Российской Федерации, с одной стороны, имеют объективную основу в виде снижения процентных ставок по кредитам, а с другой — сдерживаются их короткими сроками, снижающими гибкость и эффективность данной операции.

Финансирование сделок по слияниям и поглощениям с привлечением заемных средств — операции, характеризующиеся значительным риском. Банки, выдающие кредиты в данных целях, стремятся компенсировать свои риски за счет повышенных требований к залоговому обеспечению и более высоких процентных ставок.

Необходимо различать кредит и кредитную линию. При предоставлении кредита на ссудном счете клиента отражается вся выданная ему сумма, на которую начисляются проценты в соответствии с условиями кредитного договора независимо от фактического использования заемщиком выделенных средств. С заемщиком заключается соответствующий кредитный договор. Предоставление кредита осуществляется либо разовым зачислением денежных средств на расчетный или валютный счет, либо их зачислением на указанные счета по согласованному графику, с указанием конкретных дат или периодов перечисления, определенных в условиях договора.

В случае предоставления кредитной линии на ссудном счете отражается фактическая задолженность (фактически использованные заемщиком средства), на которую и начисляются проценты. При этом заемщику устанавливается лимит кредитных ресурсов, в пределах которого он может их использовать. Кредитная линия бывает возобновляемая и невозобновляемая. Невозобновляемая кредитная линия открывается для осуществления различных платежей, связанных с одним или несколькими контрактами или партией товара, регулярными финансово-хозяйственными операциями, а также для покрытия периодически возникающих временных разрывов в платежном обороте предприятий. Рамочная кредитная линия открывается заемщику для оплаты отдельных поставок товаров в рамках контрактов, реализуемых в течение определенного периода, а также финансирования этапов осуществления затрат, связанных с реализацией целевых программ. Под каждую поставку (или этап целевой программы) заключается отдельный кредитный договор в рамках генерального соглашения об открытии рамочной кредитной линии. Обеспечение оформляется по каждому кредитному договору.

Финансовая практика выработала различные формы кредитов. Наиболее распространенным является так называемый срочный, или обычный, кредит, предоставляемый банком клиенту для целевого использования на фиксированный срок под определенный процент.

Овердрафт — форма кредитования, предоставляющая возможность клиенту получить краткосрочный кредит, как правило, без оформления обеспечения, сверх остатка средств на расчетном счете в пределах установленного для него лимита, величина которого зависит от кредитной истории, стабильности среднемесячных оборотов в банке и других факторов. Процентная ставка по овердрафту обычно выше, чем по обычному кредиту с обеспечением.

Онкольный кредит предоставляется заемщику без указания срока его использования (в рамках краткосрочного кредитования) с обязательством последнего погасить его по первому требованию кредитора. При погашении этого кредита обычно предоставляется льготный период (по действующей практике — до трех дней).

Револьверный (автоматически возобновляемый) кредит предоставляется на определенный период, в течение которого разрешается как поэтапная «выборка» выделенных средств, так и поэтапное частичное или полное погашение обязательств по нему. Внесенные в счет погашения обязательств средства могут вновь заимствоваться предприятием в течение периода действия кредитного договора в пределах установленного кредитного лимита. Выплата оставшейся непогашенной суммы основного долга и процентов по нему производится по истечении срока действия кредитного договора. Преимуществом этого вида кредита являются минимальные ограничения, накладываемые банком, хотя уровень процентной ставки по нему обычно выше.

Инвестиционный кредит — это долгосрочный кредит (или кредитная линия) на реализацию проекта или программы на действующем предприятии. Поэтому наряду с типовыми требованиями, предъявляемыми к кредитоспособности заемщика и к обеспечению, при выдаче такого кредита банк тщательно изучает бизнес-план проекта (программы), на выполнение которого запрашиваются средства.

Ипотечный кредит может быть получен от банков, специализирующихся на выдаче долгосрочных займов под залог основных средств или имущественного комплекса предприятий в целом. Предприятие, передающее в залог свое имущество, обязано застраховать его в полном объеме в пользу банка. При этом заложенное в банке имущество продолжает использоваться предприятием.

Синдицированный кредит — это кредит, организуемый пулом кредиторов для одного заемщика в целях финансирования масштабных хозяйственных программ или реализации крупных инвестиционных проектов. Характеризуется он следующими основными чертами:

- совместная ответственность — пул кредиторов выступает по отношению к заемщику как единая сторона, все кредиторы несут перед заемщиком совместную ответственность;

- равноправие кредиторов — ни один из банков не имеет преимуществ по взысканию долга, а все средства, поступающие в счет погашения кредита или от реализации обеспечения, делятся между ними пропорционально предоставленной сумме;

- единство документации — все договоры многосторонние;

- единство информации для всех участников сделки /33/.

1.3 Условия получения банковских кредитов

Многообразие форм и условий получения кредитов определяет необходимость выработки определенной политики управления этим процессом на предприятиях. Процесс получения кредита можно условно разделить на несколько этапов.

1. Первый этап — определение заемщиком потребности в кредитных ресурсах и параметров займа (вид кредита, объем, срок, приемлемая процентная ставка и т. д.), а также экономическое обоснование их использования.

Особое внимание следует уделять экономическому обоснованию потребностей в заемных средствах. По мнению большинства экспертов и специалистов коммерческих банков, для российских предприятий по-прежнему остается актуальной проблема неспособности заемщиков представить качественный бизнес-план или технико-экономическое обоснование (ТЭО). С одной стороны, это обусловлено ошибочными представлениями о степени важности этих документов при принятии решения банком, с другой — низким профессиональным уровнем специалистов, ответственных за их подготовку. Частое следствие низкого качества обоснования — повышение стоимости кредита (процентной ставки) либо даже отказ банка в предоставлении заемных средств.На данном этапе следует также предварительно выбрать предмет залогового обеспечения, исходя из собственных представлений о величине его стоимости.

2. Второй этап — выбор банка и проведение предварительных консультаций с потенциальным кредитором. На данном этапе предприятию необходимо сделать выбор в пользу того или иного банка и определить наиболее существенные условия кредитного соглашения.При выборе банка следует учитывать обязательные экономические нормативы его деятельности, устанавливаемые Центральным банком Российской Федерации. Помимо ликвидности и надежности, анализ нормативов позволяет определить максимальный объем средств, которые могут быть предоставлены этим банком в ссуду. Норматив, ограничивающий размеры предоставляемых кредитов, в стандартных случаях составляет 25% от собственного капитала банка. Если же заемщик является акционером банка, то максимум ограничен 20%.

Практически обязательным условием предоставления кредита отечественными банками является наличие обеспечения своевременного и полного исполнения обязательств заемщиком. Основное требование к залогу — его рыночная стоимость должна быть достаточной для компенсации банку основного долга по ссуде (сумма кредита), всех процентов в соответствии с договором за 1 год, а также возможных издержек, связанных с реализацией залога (пени, штрафы, судебные и прочие издержки при обращении взыскания на обеспечение).

Второе требование к залогу — оформление юридической документации таким образом, чтобы время, необходимое для его реализации в случае невозврата кредита, не превышало 150 дней. Очевидно, что имущество или права, передаваемые в качестве залога, должны быть ликвидными в отношении не только рыночного спроса, но и действующего законодательства.

В результате общая сумма обеспечения на практике превышает объем полученного кредита. Недостаточный объем залогового обеспечения — наиболее типичная и основная проблема, с которой сталкиваются предприятия в процессе привлечения кредита.

Для защиты от невозврата размещенных кредитов любой банк формирует резервы, которые используются для списания безнадежной ссудной задолженности. Размер таких отчислений зависит от качества выданного кредита.

Для определения размеров резервных отчислений банк классифицирует всю ссудную и приравненную к ней задолженность по установленным критериям и их признакам на четыре группы риска. Стандартные ссуды предполагают резервирование 1 % от суммы задолженности по кредиту; нестандартные — 20%; сомнительные — 50%; безнадежные — 100%.

Очевидно, что любой банк стремится к минимизации расходов по резервам, т. е. предпочитает, чтобы все предоставляемые ссуды относились к стандартным.

3. На третьем этапе, когда выбран банк-партнер и согласованы примерные условия кредита, предприятие направляет ему всю необходимую документацию: юридические документы, бухгалтерскую отчетность, ТЭО, бизнес-планы и т. п. Состав запрашиваемых документов зависит от конкретных параметров кредита и требований банка. На продолжительность данного этапа значительное влияние оказывает наличие или отсутствие всего объема необходимых документов.

Специалисты банков часто отмечают низкое качество предоставляемых бизнес-планов и ТЭО проектов, поэтому серьезный подход к их подготовке может существенно упростить процедуру получения кредита. Не стоит забывать и о важности человеческого фактора. Например, репутация и уровень профессионализма менеджмента играют значительную роль при принятии итогового решения кредитным комитетом.

4. На четвертом этапе, после передачи всей необходимой документации в банк, начинается процедура оценки заемщика. Обычно банки проводят всестороннюю экспертизу кредитной заявки и заемщиков. При этом оцениваются три основные группы факторов: правовые, финансовые и нефинансовые /33/.

В процессе анализа правовых аспектов юридическая служба проверяет учредительные документы, полномочия лиц, которые будут подписывать договоры с банком, документы по обеспечению. Получая крупный кредит, заемщик должен предоставить все необходимые решения полномочных органов о совершении крупной сделки (свыше 25% от активов на последнюю отчетную дату). Если кредит предназначен для финансирования инвестиционного проекта, для расчетов по конкретным договорам или контрактам, банк обязательно проведет юридическую экспертизу этих документов.

Финансовая оценка проводится по данным бизнес-плана и отчетности предприятия. Каждый банк применяет свою методику оценки, однако используемые при этом показатели практически везде одни и те же — коэффициенты ликвидности, платежеспособности, рентабельности и т. п. На практике многие банки ориентируются также на масштабы хозяйственной деятельности, критериями оценки которых является выручка от реализации, занимаемая доля рынка и др. Изучаются также финансовые и юридические связи потенциального заемщика: основные партнеры (поставщики, покупатели, кредиторы, арендодатели, арендаторы), учредители, дочерние компании.

К нефинансовым факторам относятся деловая репутация предприятия, его кредитная история и качество менеджмента.

Процедура предоставления кредитов во всех банках примерно одинакова — представители служб банка (кредитного, юридического отделов, службы безопасности) рассматривают поданные документы и составляют свои заключения. Если они положительны, вопрос о предоставлении займа выносится на рассмотрение кредитного комитета банка. После одобрения кредитного комитета с предприятием заключается кредитный договор.

В настоящее время кредитование реального сектора является основной операцией российских банков. Вместе с тем отечественные предприятия испытывают устойчивый дефицит кредитных ресурсов, в особенности для финансирования инвестиций. В качестве основных причин, сдерживающих рост инвестиционного кредитования, аналитики и эксперты отмечают острый дефицит краткосрочных заемных ресурсов (под оборот), невозможность удовлетворения инвестиционных потребностей крупных заемщиков из-за низкой капитализации и слабой ресурсной базы коммерческих банков, а также высокий уровень риска долгосрочных кредитов, который складывается из нескольких составляющих:

- незначительное число высокоэффективных и тщательно проработанных инвестиционных проектов, в особенности у средних и небольших предприятий;

- невысокий уровень менеджмента предприятий и достоверности их отчетности, вынуждающий изыскивать дополнительные способы контроля за заемщиком (что выливается в предоставление инвестиционных кредитов, как правило, только аффилированным структурам);

- низкая рентабельность проектов в реальном секторе (по опросам предприятий, предельно допустимая ставка по капиталовложениям составляет в среднем 8—9% годовых) ставит банки перед угрозой недополучения прибыли и др.

В свою очередь, предприятия в качестве основного ограничения, препятствующего эффективному использованию кредитов, называют высокие процентные ставки (62% от числа опрошенных). Среди других отмечаемых ограничений — чрезмерные требования по обеспечению (53%), недостаточные сроки (38%) и объемы (17%) кредитования /28/.

Подведем итоги. В целом заемное финансирование за счет банковских кредитов в Российской Федерации имеет следующие преимущества:

- гибкость условий предоставления (в договоре можно предусмотреть специфические требования как заемщика, так и кредитора), а также возможность их пересмотра при необходимости;

- сравнительно небольшие затраты времени и средств на привлечение (от двух недель до двух месяцев);

- конфиденциальность сделки, отсутствие строгих требований к раскрытию информации о бизнесе и др.

К недостаткам кредитного финансирования в Российской Федерации относятся:

- низкая капитализация и преобладание коротких пассивов у коммерческих банков, а также жесткие требования Центрального банка Российской Федерации к формированию резервов под возможные неплатежи, делающие невозможным получение значительных объемов средств на долгосрочной основе (более 90% российских банков неспособны выдать кредит свыше 10 млн. долл. США);

- высокие процентные ставки (12—15%), обусловленные инфляцией, а также значительными макро- и микроэкономическими рисками;

- требования к залогу (более 100% от объема кредита);

- низкая рентабельность, кредитоспособность и неудовлетворительное финансовое состояние многих предприятий и др.

2 Практика кредитования химических и нефтехимических предприятий в России и за рубежом

2.1 Кредитование промышленных химических предприятий

Кредит является важным источником формирования оборотных средств промышленных химических предприятий. Его удельный вес в оборотных средствах химической промышленности равен примерно 44%. На долю промышленных предприятий приходится 35% всех кредитных вложений Центрального банка.

Столь высокий уровень кредитования предприятий не случаен. Она является ведущей отраслью РФ.

Широкое участие кредита в формировании оборотных средств предприятий и хозяйственных организаций определяется непрерывностью и в то же время неравномерностью кругооборота средств.

Размер кредита, предоставляемого промышленным химическим предприятиям, зависит от используемого метода разграничения оборотных средств на собственные и заемные и от характера их кругооборота. В этой связи принято различать предприятия с относительно равномерным и неравномерным кругооборотом оборотных средств.

У предприятий с равномерным кругооборотом оборотных средств поступление производственных материалов, производство и сбыт продукции осуществляются без значительных колебаний. Это относится к предприятиям нефтяной, угольной и химической промышленности. У таких предприятий не возникает больших расхождений между размером денежных расходов и поступлением денежных средств в том или ином периоде года (квартала), а производство продукции протекают равномерно.

Однако из этого не следует, что в кругообороте средств рассмотренных предприятий совсем не бывает колебаний. При относительно равномерном кругообороте, в процессе которого не происходит резких изменений, все же наблюдаются отклонения от плановых заданий и нормативов собственных оборотных средств.

В ряде случаев предприятия несезонных отраслей перевыполняют производственную программу, в связи с чем у них образуются сверхнормативные запасы готовой продукции. По мере роста производства из квартала в квартал у некоторых предприятий возникает также дополнительная потребность в увеличении размера собственных оборотных средств. Наконец, следует также учитывать разовые, неравномерные, внеплановые поставки материалов.

У предприятий с неравномерным кругооборотом средств потребность в банковском кредите очерчена более резко. Объясняется это тем, что процесс перехода оборотных средств из одной стадии в другую задерживается, а зачастую и совсем прерывается из-за сезонных условий поступления товарно-материальных ценностей, производства и сбыта продукции. Такие явления характерны прежде всего для предприятий легкой и пищевой промышленности, перерабатывающих сельскохозяйственное сырье, и предприятий лесной промышленности; здесь возникает значительное несоответствие между расходом денежных средств и их поступлением от реализации продукции. Особенно рельефно подобное несоответствие проявляется в период интенсивного поступления сельскохозяйственного сырья, обеспечивающего многомесячную производственную потребность. В этот период предприятия вынуждены прибегать к кредитной помощи, поскольку выручка от реализации продукции не обеспечивает в полной мере оплату поступающего сырья. Сезонность поступления товарно-материальных ценностей в ряде случаев служит основной причиной сезонности производства некоторых товаров народного потребления. Многие предприятия, перерабатывающие сельскохозяйственное сырье, работают не полный год. Различия в характере кругооборота оборотных средств промышленных предприятий сказываются на удельном весе кредита как источника формирования оборотных средств. У предприятий с неравномерным характером кругооборота оборотных средств доля банковского кредита значительно выше, чем у предприятий с равномерным кругооборотом фондов. За прошедшее пятилетие кредитные вложения по промышленности в целом возросли на 52,3%; на 1 января 2008 г. они составили 39,2 млрд. руб. Развитие кредитных связей банка с промышленными химическими предприятиями вызвано непрерывным ростом промышленного производства (объем его за 2003-2007 гг. увеличился на 50%), ростом заготовок продуктов. На ряду с этим на увеличение кредитных вложений оказали влияние изменения в самом механизме кредитования и прежде всего расширение практики кредитования промышленных химических предприятий на долевых началах.

Объективная возможность использования кредита в качестве источника формирования оборотных средств предприятий несезонных отраслей промышленности вытекает из характера кругооборота оборотных средств, из колебаний в движении денежных средств и материальных ценностей, находящихся на различных стадиях производства и обращения товаров.

Относительная неравномерность движения оборотных средств у предприятий химических отраслей выражается в отклонении запасов товарно-материальных ценностей от установленного норматива собственных оборотных средств. Так, у промышленных химических предприятий с сезонным процессом производства фактические остатки товарно-материальных ценностей, как правило, выше минимальных (нормативных) запасов, а у предприятий несезонных отраслей эти остатки могут быть и выше, и ниже минимальных запасов. Подобные отклонения фактических запасов от минимальных запасов создают объективную основу для участия банковского кредита. С 2003 г. отношения банка с промышленными предприятиями несезонных отраслей устанавливались исходя из использования кредита в создании сверхнормативных запасов товарно-материальных ценностей. Относительно небольшие и периодические отклонения величины запасов материальных ценностей от норматива собственных оборотных средств не обеспечивали условий для поддержания постоянства в кредитных отношениях банка с указанными предприятиями. На начало 2004 г. удельный вес банковских кредитов в оборотных средствах предприятий машиностроительной, химической, металлургической и угольной промышленности cоставлял всего 12,7%. Кредитование сверхнормативных запасов в этих отраслях не охватывало всего движения нормируемых оборотных средств, не затрагивало колебания оборотных средств внутри норматива. В результате в одни периоды времени у предприятий появлялись свободные финансовые ресурсы, которые не всегда использовались рационально, а в другие периоды возникало финансовое напряжение, поскольку собственные средства были недостаточны для оплаты поступающих сверхнормативных ценностей.

В порядке эксперимента с 2005 г. был введен порядок кредитования предприятий тяжелой промышленности на долевых началах. На первых порах объектом кредитования являлись лишь запасы незавершенного производства и готовой продукции, в формировании норматива которых банковский кредит участвовал соответственно в размере 20 и 50%. Накопление производственных материалов выпадало из сферы кредитования, в связи с чем не обеспечивалась эластичность в движении оборотных средств и эффективность банковского контроля рублем. Поэтому уже в 2006 г. также в опытном порядке был предложен более совершенный механизм кредитования, позволяющий использовать кредит на всех стадиях кругооборота средств.

Развитие кредитования промышленности на долевых началах продолжалось и в последующий период, Особенно интенсивно стали развиваться кредитные отношения банка с предприятиями машиностроительной и химической промышленности. Только за 2006 г. задолженность предприятий, кредитующихся на долевых началах, возросла с 97 млн. до 362 млн. руб. К началу 2007 г. на долевых началах кредитовалось уже 2239 предприятий; сумма предоставленного им кредита составляла 2560 млн. руб., или 10,7% общей суммы кредита, полученного всей промышленностью.

Вместе с тем развитие кредитования промышленных предприятий на долевых началах сдерживалось некоторыми недостатками, присущими этому методу. Действовавший в те годы механизм кредитования характеризовался технической сложностью оформления ссуд и отсутствием увязки между актами их погашения и реализации произведенной продукции. Все это определило необходимость разработки более совершенной формы кредитования.

В 2008 г. введены были в действие новые Правила кредитования промышленных предприятий на долевых началах, в которых нашли свое отражение основные проблемы хозяйственной реформы. Во-первых, расширились границы кредитования постоянных производственных затрат; объектом кредита стали не только минимальные постоянные плановые запасы товарно-материальных ценностей, но и трудовые затраты. Во-вторых, размер погашения банковской ссуды тесным образом увязывался с выполнением предприятием плана реализации продукции.

Совет Министров РФ в постановлении от 3 апреля 2007 г. подчеркнул, что преимущественной формой связи банка с промышленными предприятиями несезонных отраслей должно стать кредитование на долевых началах. К началу 2007 г. уже 3457 предприятий кредитовались на долевых началах; их кредитная задолженность исчислялась в сумме 5378 млн. руб. К 1 января 2008 г. численность предприятий, кредитующихся в таком порядке, достигла 5385, а их задолженность банку превышала 9,6 млрд. руб. В настоящее время по такому принципу кредитуются почти все предприятия машиностроительной промышленности, расположенные на территории РФ.

Широкое внедрение кредита на долевых началах происходило в полном соответствии с хозяйственной реформой, проведение которой предусматривало совершенствование экономических методов руководства народным хозяйством. В сочетании со специальным ссудным счетом кредитование промышленных предприятий при участии собственных и заемных средств обеспечивало своевременность расчетов с поставщиками производственных материалов и создавало благоприятные условия для выполнения плана реализации продукции, признанного одним из наиболее важных государственных заданий.

Взаимосвязь с объемом реализованной продукции достигалась и на стадии погашения банковского кредита. Механизм его возврата действовал в соответствии с выполнением предприятием плана реализации готовых изделий. Новые правила кредитования хозяйственных организаций на долевых началах устраняли некоторые технические сложности, устанавливали взимание процента только за кредит, превышающий сумму изъятых собственных оборотных средств.

Широкое использование указанных кредитов создает промышленным предприятиям ряд бесспорных преимуществ. Они выражаются прежде всего в том, что укрепляется принцип кредитования предприятий в меру потребности в оборотных средствах. Кредитуемое предприятие получает в свое распоряжение такую сумму собственных оборотных средств, которая ему необходима в тот или иной момент. По мере возрастания объема запасов товарно-материальных ценностей предприятия имеют возможность беспрепятственно и своевременно получать кредит на оплату расчетных документов поставщиков. Гибкость кредитования проявляется и в том, что по мере высвобождения денежных ресурсов в распоряжении заемщика остается такая сумма собственных оборотных средств, которая отвечает его производственной потребности.

Механизм погашения кредита действует таким образом, что при перевыполнении плана реализации продукции у предприятия сокращается сумма кредита. Высвободившиеся ресурсы банк может использовать для кредитования предприятий, нуждающихся в денежных средствах. На этой основе повышается маневренность ссудного фонда страны. Ресурсы банковского кредитования становятся более стабильными. Часть собственных оборотных средств, изъятая у предприятий, позволяет кредитной системе переводить эти средства в категорию ресурсов длительного пользования.

Механизм кредитования промышленных предприятий на долевых началах способствует укреплению платежной дисциплины в хозяйстве. Кредиты промышленным предприятиям несезонных отраслей предотвращают образование задолженности поставщикам, обеспечивают своевременную выплату заработной платы.

Наконец, кредит, участвующий в формировании производственных запасов, незавершенного производства и готовой продукции, позволяет учреждениям банка усиливать контроль рублем, а также экономическое и организационное воздействие на промышленные предприятия. Действующий порядок кредитования промышленных предприятий на долевых началах состоит из нескольких стадий, каждой из которых присуща определенная задача. К этим стадиям относятся: определение контрольной цифры кредитования; организация выдачи и погашения банковских ссуд; регулирование задолженности по специальному ссудному счету; проверка обеспечения.

Контрольная цифра кредитования исчисляется на базе совокупного норматива по производственным материалам, незавершенному производству, готовой продукции и установленного размера долевого участия кредита в формировании постоянных остатков материальных ценностей. Долевое участие банковского кредита в формировании постоянных остатков зафиксировано законодательными актами в пределах от 40 до 50%. Доля кредита в минимальных плановых остатках товарно-материальных ценностей для конкретных промышленных предприятий устанавливается по согласованию банка с предприятием.

Предположим, что объединенный норматив по производственным запасам, незавершенному производству и готовой продукции установлен предприятию в размере 2.5 млн. руб., а доля банковского кредита составляет 50%. Следовательно, контрольная цифра кредитования данному предприятию будет утверждена в сумме 1.250 млн. руб. Эти денежные средства изымаются у предприятия и замещаются банковским кредитом, в результате чего предприятие получает возможность увеличивать в тот или иной момент общую сумму оборотных средств до необходимого ему размера.

Предприятиям предоставлено право получать кредиты и сверх контрольной цифры: не приостанавливая кредитования, банк продолжает оплачивать расчетные документы за товарно-материальные ценности даже в тех случаях, когда задолженность по ссудам превышает контрольную цифру кредитования.

Возможность получения кредита сверх контрольной цифры - вполне закономерное явление. Из предыдущего параграфа известно, что у предприятий с относительно равномерным кругооборотом оборотных средств происходят постоянные колебания, вызывающие сверхплановую потребность в денежных ресурсах. Анализ причин превышения контрольной цифры кредитования показывает, что свыше 75% сверхплановой задолженности по ссудам образуется вследствие досрочной поставки сырья, материалов, комплектующих изделий, неравномерности импортных поставок, завоза ценностей, предназначенных для освоения новой продукции а также особенностей работы транспорта. Согласно данным Банка по стране в целом превышение контрольной цифры, как правило, составляет не более 10% суммы изъятых собственных обо ротных средств.

Вместе с тем практика кредитования предприятий несезонных отраслей промышленных предприятий на долевых началах свидетельствует о том, что в некоторых случаях за счет сверхпланового кредита (превышающего контрольную цифру кредитования создаются запасы ценностей сверх производственной потребности) вуалируется неритмичная работа, что приводит к невыполнению установленных планов производства. В связи с этим образование сверхплановой задолженности должно быть в каждом отдельном случае предметом специального анализа хозяйственной деятельности кредитуемого предприятия.

Контрольная цифра кредитования промышленного предприятия устанавливается на каждый квартал. Изымаемые у предприятия собственные оборотные средства перечисляются на особый счет бюджета в банке. При уменьшении контрольной цифры банк в новом планируемом периоде возвращает предприятию ранее изъятые собственные оборотные средства, а при увеличении контрольной цифры дополнительно депонирует денежные средства.

За пользование кредитом в пределах контрольной цифры предприятие не платит процентов. Если задолженность по ссудам превышает контрольную цифру, то банк взыскивает 6% годовых.

Для учета кредита, предоставляемого на долевых началах, каждому промышленному предприятию открывается один специальный ссудный счет. Первоначальная задолженность на этом счете (по дебету счета) возникает в связи с предоставлением кредита на сумму изъятых собственных оборотных средств. Последующая задолженность образуется у предприятия прежде всего при оплате расчетных документов за товарно-материальные ценности и услуги. Таким образом, предоставление кредита со специального ссудного счета на оплату материальных ценностей и услуг по форме приобретает платежный характер.

Банковский кредит, предоставляемый со специального ссудного счета, может возмещать средства, вложенные в материальные ценности, оплаченные путем открытия аккредитива, покрывать дебетовое сальдо по разовым зачетам взаимной задолженности, участвовать в формировании сверхнормативных остатков товарно-материальных ценностей, а также использоваться на выплату заработной платы, причитающейся рабочим и служащим. Одновременно с выплатой заработной платы за счет банковского кредита перечисляются налоги, удержанные с рабочих и служащих, а также средства по государственному социальному страхованию и другие платежи.

Со специального ссудного счета производятся платежи в доходы по налогу с оборота и по другим финансовым обязательствам, перечисление средств в погашение кредиторской задолженности, возникшей в связи с расчетами за товары и услуги. Кроме того, со специального ссудного счета может быть предоставлен - в пределах контрольной цифры - кредит на покрытие неудовлетворенных претензий к расчетному счету.

Все эти операции, относящиеся к производственной деятельности предприятий, свидетельствуют о том, что специальный ссудный счет является основным счетом хозяйственной организации, на котором сконцентрирована подавляющая часть ее платежного оборота. Оплата всех товарно-материальных ценностей, выдача средств на заработную плату, перечисление налога с оборота со специального ссудного счета создают промышленным предприятиям несезонных отраслей ряд бесспорных преимуществ, которые способствуют укреплению их платежной дисциплины. Ощутимой льготой кредитования является также оплата с этого счета расчетных документов за товарно-материальные ценности и услуги и. выплаты заработной платы рабочим и служащим даже при наличии у предприятия просроченной задолженности банку, если длительность ее не превышает тридцати дней.

Вся выручка от реализации продукции отражается на специальном ссудном счете предприятия. Зачисление выручки на специальный ссудный счет позволяет регулярно погашать задолженность по банковским кредитам. Помимо этого, на специальный ссудный счет переводятся денежные средства по результатам разовых групповых зачетов взаимной задолженности, а также перечисляются некоторые другие платежи.

Поскольку все денежные средства зачисляются на специальный ссудный счет, банк возвращает заемщику часть выручки, так как обычно выручка в целом превышает задолженность по кредиту. Известно, что банк предоставляет кредит только на материальные и трудовые затраты, в то время как поступающая в банк выручка содержит в себе компенсацию прибыли, внепроизводственных расходов и других нематериальных затрат. Эти элементы стоимости реализованной готовой продукции не были объектом банковского кредитования. Поэтому банк не может использовать для погашения кредита всю сумму выручки и должен перечислить предприятию на его расчетный счет те денежные средства, которые представляют денежное выражение нематериальных затрат и прибыли.

Перечисление суммы нематериальных затрат и прибыли на расчетный счет предприятия производится раз в пять дней или в другие согласованные с ссудополучателем сроки, но обязательно, в последний день месяца. Доля нематериальных затрат и прибыли: рассчитывается на квартал, а в случае неравномерного поступления выручки от реализации продукции - на каждый месяц. Для определения доли нематериальных затрат и прибыли в выручке от реализации продукции предприятие представляет в банк необходимые сведения в виде специальной справки.

Таким образом, расчет доли нематериальных затрат включает в себя два этапа. На первом этапе определяется общая сумма выручки, причитающаяся предприятию в предстоящем квартале и подлежащая направлению в кредит специального ссудного счета. На втором этапе группируются различные нематериальные элементы затрат и прибыль. Соотношение сумм первого и второго этапов позволяет установить долю выручки, перечисляемой на расчетный счет. Следовательно, если за пять дней на специальный ссудный счет поступит выручка в размере 1 млн. руб., то банк перечислит на расчетный счет предприятия 1.8 млн. руб.

Суммы нематериальных затрат и прибыли могут быть по ходатайству предприятия перечислены на расчетный счет и ранее установленного срока. Такую операцию банк выполняет в случае возникновения дополнительных претензий к расчетному счету хозяйственной организации.

В связи с изменением плана предприятия размер поступающей выручки иногда отклоняется в ту или иную сторону. Это может привести либо к большему перечислению суммы нематериальных затрат на расчетный счет, а значит, и к излишнему кредитованию хозяйственной организации, либо к неполному возврату тех денежных средств, которые в составе нематериальной части подлежат перечислению на расчетный счет. Во всех этих случаях учреждения банка совместно с заемщиком должны своевременно пересмотреть размер доли нематериальных затрат и прибыли в выручке от реализации продукции.

Некоторые особенности предоставления кредита имеют место при образовании у предприятия просроченной задолженности банку. Как известно, при наличии такой задолженности, не превышающей тридцати дней, предоставление кредита со специального ссудного счета на оплату товарно-материальных ценностей не прекращается. Вместе с тем средства в доле нематериальных затрат и прибыли перечисляются на расчетный счет ежедневно исходя из выручки, поступившей в предыдущий день.

Более жесткий порядок устанавливается в отношении предприятия, допустившего просроченную задолженность длительностью свыше тридцати дней. В таких случаях расчетные документы за товарно-материальные ценности и услуги оплачиваются со специального ссудного счета только в пределах выручки, поступившей на этот счет за предыдущий день и уменьшенной на содержащуюся в ней долю нематериальных затрат и прибыли.

Осуществляя кредитование промышленных предприятий на долевых началах, учреждение банка должно быть уверено в том, что они полностью погасят полученные кредиты. Направление выручки от реализации продукции непосредственно в кредит специального ссудного счета еще не гарантирует погашения кредита в. полной сумме. Например, задержка реализации товаров может автоматически снизить поступление денежных средств и задержать погашение задолженности по банковским кредитам. Поэтому раз в месяц по состоянию на 1-е число учреждения банка регулируют задолженность по специальному ссудному счету. Регулирование имеет целью привести задолженность в соответствие с размером срочного платежа, вытекающим из плана реализации продукции. Контрольным моментом в данном случае является степень погашения заемщиком полученного кредита.

Погашение ссуды проверяется на основе данных об объеме реализованной продукции. Согласно действующим положениям выручка, поступившая в кредит специального ссудного счета за определенный период (квартал, месяц), должна быть не меньше предусмотренной планом суммы реализованной продукции. Данная часть выручки получила название срочного платежа. Следовательно, расчет регулирования задолженности по специальному ссудному счету заключается в проверке соответствия суммы фактически поступившей выручки, предназначенной для погашения задолженности, срочному платежу. Размер срочного платежа определяется по справке, которую предприятие представляет для расчета доли нематериальных затрат и прибыли в выручке от реализации продукции.

Регулирование задолженности по специальному ссудному счету может выявить, что срочный платеж меньше выручки, которая; поступила в погашение кредита. Сумма превышения выручки над срочным платежом не перечисляется на расчетный счет заемщика, а засчитывается в покрытие возможных недовзносов срочных платежей в следующем периоде. Некоторые особенности регулирования задолженности по специальному ссудному счету возникают в тех случаях, когда длительность просрочки платежей банку составляет свыше тридцати дней. В такой ситуации образовавшаяся задолженность впредь до погашения просроченных платежей регулируется раз в десять дней или в другие сроки, согласованные с предприятием. Выявленная сумма превышения выручки над срочным платежом используется при этом для погашения просроченной задолженности по банковским кредитам.

Наряду с регулированием задолженности по специальному ссудному счету учреждение банка осуществляет раз в месяц (по состоянию на 1-е число) проверку обеспечения кредита. Особенность такой проверки состоит в том, что она совершается только в отношении тех предприятий, которые допустили превышение контрольной цифры кредитования. Необходимость подобной проверки вытекает из принципа обеспеченности кредита. В соответствии с этим принципом задолженность по банковским ссудам должна быть обеспечена товарно-материальными ценностями. Производя проверку обеспечения задолженности по специальному ссудному счету, банк выясняет, в какой степени предоставленный кредит использован на формирование запасов товарно-материальных ценностей. При этом учреждение банка принимает меры к тому, чтобы сложившаяся задолженность по специальному ссудному счету была приведена в соответствие с суммой конкретного обеспечения.

Для расчета обеспечения кредита, предоставляемого на долевых началах, банк использует баланс промышленного предприятия, в котором отражено фактическое накопление кредитуемых товарно-материальных ценностей.

Обеспечение кредита рассчитывается на основе фактических остатков производственных запасов, незавершенного производства и готовой продукции. Из этих остатков исключаются неходовые, излишние и ненужные товарно-материальные ценности, которые не являются объектом кредитования по специальному ссудному счету, а также кредиторская задолженность за некоторую часть накопленных товарно-материальных ценностей. Исключение кредиторской задолженности является вполне оправданным, поскольку обеспечением кредита не могут служить товарно-материальные ценности, накопленные не за счет банковских ссуд, а за счет средств других предприятий. Кроме того, из имеющихся остатков товарно-материальных ценностей, находящихся на различных производственных стадиях, банк исключает долю собственных оборотных средств, оставшуюся в распоряжении предприятия. Обычно 50-60% суммы норматива собственных оборотных средств находится в обороте предприятия; эти денежные средства предназначены для накопления соответствующей части товарно-материальных ценностей, в связи с чем они должны быть учтены при кредитовании хозяйственных организаций на долевых началах.

Прежде чем сопоставить полученную сумму обеспечения с задолженностью по специальному ссудному счету, банк как бы «очищает» ее от задолженности по некоторым другим видам ссуд, получивших отражение на специальном ссудном счете. Так, из общей задолженности по специальному ссудному счету (включают половину суммы налога с оборота, поступившей в составе выручки на специальный ссудный счет до 1-го числа и перечисленной в бюджет после этой даты) вычитается стоимость сверхнормативных оплаченных остатков, а также остаток отгруженных товаров, относящихся к самостоятельным объектам кредитования.

Расчет проверки обеспечения кредита корреспондируется с расчетом регулирования задолженности по специальному ссудному счету, который банк производит несколько ранее рассматриваемого расчета. Может оказаться, что задолженность по специальному ссудному счету уже отрегулирована и часть задолженности уже взыскана с расчетного счета в связи с недостатком выручки для погашения срочных платежей. Следовательно, сумма задолженности должна быть сокращена на сумму произведенного банком взыскания. «Очищенная» таким путем задолженность по специальному ссудному счету сравнивается с обеспечением. Если по результатам проверки получен излишек обеспечения, то он может быть направлен на расчетный счет предприятия. Ранее чем выдать дополнительную ссуду под излишек обеспечения, учреждение банка учитывает прирост норматива собственных оборотных средств по сезонным затратам производства и другим расходам будущих периодов, прокредитованным банком. Средства в сумме прироста норматива увеличивают совокупность денежных фондов, находящихся в обороте предприятия; поэтому их нужно исключить из кредита, предоставляемого хозяйственным организациям. Излишек обеспечения может быть также сокращен на сумму стоимости продукции, оставшейся не реализованной из-за невыполнения предприятием плана реализации.

Ссуда под излишек обеспечения вначале направляется на погашение необеспеченной, просроченной, срочной на данный день задолженности, а в оставшейся части - на расчетный счет. Недостаток обеспечения взыскивается с расчетного счета предприятия; при отсутствии свободных денежных средств сумма недостатка, переносится на счет просроченных ссуд /24/.

2.2 Общие правила кредитования химических предприятий России за счет ресурсов иностранных банков

После принятия решения о необходимости расширения или переориентации действующего производства на химическом предприятии возникает вопрос о поиске финансовых средств для реализации проекта. К сожалению, российские банки (также как и банки других стран СНГ) в настоящее время не готовы предоставлять инвестиционные кредиты на длительный срок под приемлемые проценты.

Однако необходимо учитывать, что в новых условиях усиливающихся кризисных явлений, инвестиционную деятельность с участием зарубежной компании в качестве генерального подрядчика проекта за счет зарубежных кредитов могут позволить себе только успешные российские компании, в меньшей мере подверженные влиянию кризиса и способные привлечь в свой проект в качестве партнера ведущий российский банк (Сберегательный Банк, ВЭБ или ВТБ), полные или частичные гарантии которых могут быть приняты зарубежным банком-кредитором.

Зарубежные банки предлагают следующие виды зарубежных кредитов для реализации инвестиционных проектов российских химических предприятий:

1) кредит на предэкспортное финансирование;

2) кредит поставщика;

3) кредит покупателя;

4) непрямой кредит покупателя;

5) инвестиционный кредит.

Кредит на предэкспортное финансирование позволяет производителю страны, банк которой предоставляет кредит или экспортеру финансировать затраты, связанные с реализацией поставок для иностранного покупателя (импортера).

Проблема финансирования при крупных импортных контрактах весьма непроста. В странах СНГ кредитных ресурсов немного, они краткосрочные и дороги, поэтому занимать на внутреннем рынке не всегда целесообразно. В связи с этим импортеры предъявляют повышенный спрос на разумные и экономически выгодные схемы финансирования. Один из таких вариантов - получение кредита под гарантии экспортных кредитных агентств.

Во многих развитых странах существуют специальные организации, помогающие национальным производителям продавать их продукцию за рубеж - экспортные кредитные агентства (ЭКА). Это уполномоченные органы, часто государственные финансовые институты, предоставляющие кредиты, гарантии или страхование экспортерам. В большинстве случаев ЭКА специализируются на поставках товаров, услуг, оборудования в страны с развивающейся экономикой.

Финансирование покрывает следующие затраты:

- закупка оборудования, сырья и других компонентов для экспортного производства;

- закупка материалов;

- накладные расходы;

- личные затраты, то есть заработная плата, социальные и медицинские расходы;

- страхование;

- инвестиционные затраты в связи с расширением производства.

Краткосрочный кредит на предэкспортное финансирование:

- срок выплаты до 2 лет;

- количество кредита - до 85%-ого количества от экспортного контракта.

Долгосрочный кредит на предэкспортное финансирование (в соответствии с правилами Организации Экономического Сотрудничества и Развития):

- срок выплаты более чем 2 года;

- количество кредита - до 75 % суммы экспортного контракта;

- процентная ставка - основанный на рыночной процентной ставке (LIBOR, EURIBOR и т.д.).

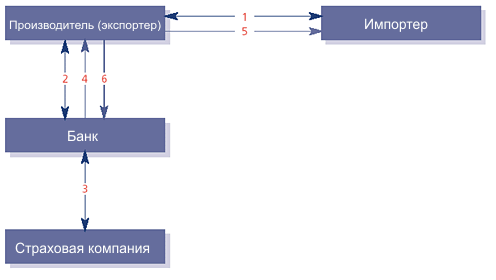

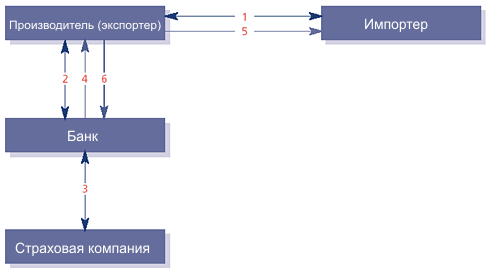

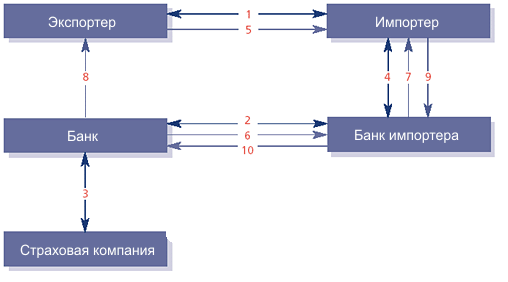

Рисунок 1 – Необходимые документы для получения предэкспортного финансирования

Документы

1.Экспортный контракт на поставку товаров и/или услуг.

2.Кредитное соглашение.

3.Страховой полис, охватывающий риски кредита.

4.Выплата очередного транша кредита после предоставления документов, удостоверяющих расходы производства.

5.Поставка товаров и/или услуг после завершения производства.

6.Выплата кредита или посредством безотзывного аккредитива или посредством кредита экспортного покупателя или поставщика /28/.

Предлагаемая процентная ставка по кредиту базируется на существующих в Европе рыночных нормах (LIBOR, EURIBOR) и составляет не более 6-7% сроком на 5 и более лет.

Европейская межбанковская ставка предложения (EURIBOR - European Interbank Offered Rate) — средневзвешенная процентная ставка по межбанковским кредитам, предоставляемым в евро.

Определяется при поддержке Европейской банковской федерации, представляющей интересы 4500 банков стран Евросоюза, а также Исландии, Норвегии, Швейцарии и Ассоциации финансовых рынков.

Расчет и публикация ставки выполняется ежедневно в 11:00 CET на основании данных от ведущих банков, на условиях спот (Т+2).

Подсчет ставки выполняется для различных сроков — от 1 недели до 12 месяцев.

Лондонская межбанковская ставка предложения (LIBOR - London Interbank Offered Rate) — средневзвешенная процентная ставка по межбанковским кредитам, предоставляемым банками, выступающими на лондонском межбанковском рынке с предложением средств в разных валютах и на разные сроки — от одного дня до 12 месяцев. Ставка фиксируется Британской Банковской Ассоциацией начиная с 1985 года ежедневно в 11:00 по Западно-европейскому времени на основании данных первоклассных банков.

LIBOR ставка вычисляется для следующих валют:

- австралийский доллар;

- датская крона;

- доллар США;

- евро;

- канадский доллар;

- новозеландский доллар;

- фунт стерлингов;

- шведская крона;

- швейцарский франк;

- японская иена.

Значение Libor ставки для евро редко используется на практике — более важную роль играет Euribor.

Ставка фиксируется следующим образом: уполномоченный агент Британской Банковской Асооциации в 11:00 по Западно-европейскому времени обзванивает 16 первоклассных банков (Prime banks), выбранных в качестве основных маркет-мейкеров денежного рынка Лондона, и узнает их котировки предложения процентных ставок на стандартные сроки от 1 месяца до 1 года на условиях спот. Для каждого периода времени из 16 полученных ставок отсеиваются 4 самые низкие и 4 самые высокие, а из оставшихся получают среднее арифметическое значение, которое публикуется как текущее значение LIBOR для соответствующего периода и валюты.

Помимо ставок LIBOR значительно реже используется понятие ставок LIBID, однако для них не существует официального фиксинга, и это — скорее собирательное понятие, обозначающее среднюю ставку привлечения межбанковских кредитов на лондонском рынке.

Текущее значение ставки Libor для кредитов на 1 месяц (месячная ставка) 5.3451 %, годовая ставка Libor (для кредитов на 1 год) 5.7660 %

Текущее значение ставки Libor USD для кредитов на 1 месяц (месячная ставка) - 5.35 %, годовая ставка Libor USD (для кредитов на 1 год) - 5.1169 %, ставка Libor USD на 6 месяцев - 5.2931 % /56/.

Страхование краткосрочных кредитов на предэкспортное финансирование производится через согласованную банком страховую компанию. Застрахованная сторона - экспортер

Страхование экспортных кредитов - вид страхования, охватывающий кредитные риски при экспорте товаров и услуг. Обычно объем страхового покрытия составляет 80-90% возможных потерь страхователя.