Учебное пособие: Маркетинг в банке

Тема: Необходимость и сущность маркетинга в банковской деятельности

1. Объективные предпосылки зарождения и активизации маркетинговой деятельности в банковской сфере в 70-е гг.

2. Новые тенденции в розничной и оптовой банковской деятельности в современных условиях.

3. Содержание маркетинга в банковской сфере.

1. Марк-г в банке как вид деят-ти стал зарождаться в 70-е гг. 20 века. Обусловлено это было след. факторами:

- Мировая тенденция, интернационализации мировой банковской индустрии. В 70-е гг. сохраняется доминирующее положение америк. банков на всех финансовых рынках. Вместе с тем национ-е банки (европейские) для укрепления своего положения начинают использовать банков-е технологии америк. банков.

- Факт изменения рынков банк-х кпиталов откр-ет новые виды финансовых рынков. Помимо традиционных банк-их рынков возникают такие новые виды рынков как межбанк-й рынок, еврорынок (рынок евровалют).

- Возникают принципиально новые виды банковских инструментов.

1. Межбанковский рынок.

2. Еврорынок – совокупность денежных средств в USD и др. мировых валютах, функционирующих в качестве ссудного капитала за пределами национ-го рынка и не подлежащие контролю со стороны гос-ых органов.

- Обострение конкуренции м/у банками и парабанковским сектором (специализированных финансовых учреждений).

| 30-е гг. | 90-е гг. | ||

| банки | Небанков. сектор | банки | Небанков. сектор |

| > 2/3 активы | 1/3 | 22% | 78% |

Доля банков на еврорынке - 27%

Рынок гос-х ценных бумаг – 26%

Семейное страхование – 17%

Ипотечные крдиты – 27%

Частные вклады – 9%

Доминируют банки на след. рынках:

- возвратные кредиты – 60%

- автомобил. ссуды – 50%

- потребит-й кредит – 46%

- сбережение вкладов – 47%

Специализир. фин-е кредит-е учреждения находятся в более выгодных условиях, чем коммерческие банки по след. причинам:

- Они не обязаны страховать привлеченные средства в форме обязат-го резервирования в центробанках.

- В отношении этих институтов не действуют ограничения в отношении открытия филиалов и представительств. В США 17,5 тыс. коммерч. банков. В Канаде – 36 комм. б.

- Специализированные финансово-кредитные учреждения были свободны от регулирования многих эк-ких нормативов хар-х для коммерческих банков (напр. Норматив ликвидности дееспособного банка)

- Зарождение и развитие принципиально иных банковских технологий

Наиболее важное значение этот фактор играет в розничной банковской деятельности (обслуживание частных лиц).

Оптовая – обслуживание предприятий и организаций.

Новые банковские технологии позволили банкам освоить оказание услуг по информационной обработке данных, консультирование по финансовому положению предприятия, консультирование по конъюнктуре финансовых рынков и др. виды консультирования. Появление банковских технологий позволило банкам перейти на круглосуточное обслуживание клиентов посредством использования эл. машин и пластиковых карточек.

![]() 2. В банковской деятельности в конце XX века изменились фундаментальные

подходы к обслуживанию клиентов розничной и оптовой деят-ти. Рознич. –

изменения:

2. В банковской деятельности в конце XX века изменились фундаментальные

подходы к обслуживанию клиентов розничной и оптовой деят-ти. Рознич. –

изменения:

- Усиление дифференциации потребит-х групп клиентов. К особо важным группам клиентов стали относить: очень богатых (сред. остаток вкладов превышает 100тыс. USD). В отношении таких групп клиентов банки стали разрабатывать и предоставлять персональные услуги по желанию клиента. Для привлечения таких клиентов банки открывали свои филиалы в районах с низким уровнем налогообложения и взаимоотношения с клиентами строились по принципу соблюдения тайны вкладов. Стали выделять клиентов с высоким уровнем достатка (среднегодовой остаток > 20 тыс. USD) услуги по автоматическому управлению наличности клиента, услуги по постоянно возобновляемому кредитному финансированию, услуги по карт обслуживанию, а также персональные займы, услуги по операциям с первичными и вторичными закладными.

- Полный отказ от систем, основанный на бумажной обработке информации. Оптовая банковская деятельность: новые тенденции – усиление конкуренции на мировых финансовых рынках и изменение в расстановке сил в пользу японских банков (впервые создание глобальной компьютерной сети).

- Развитие системных продуктов, предоставленных банком, создание глобальных сетей и передовых коммуникаций позволяет удовлетворять все потребности клиента посредством разработки таких видов системных продуктов как управление наличностью (оптимизация сбереж-й клиентов).

Системный продукт – компьютер: обработка инф-ции клиента, анализ финансового положения клиента и разработка стратегий его улучшения.

3. Маркетинг в банке принципиально не отличается от маркетинга в промышленности, но имеет свои особенности, которые связаны со спецификой банковской деят-ти. Банковский мар-г – эффективная система управления банками, которая предполагает уечт всех процессов, происходящих на финансовых рынках: кредитном и фондовом. Банковский мар-г – поиск наиболее выгодных как имеющихся, так и будущих рынков банковских услуг, с учетом реальных потребностей клиентов.

Основные функции маркетинга в банке:

1. Изучение спроса на рынке капиталов и отдельных его сегментов

2. Изучение %-ой политики, проводимой центробанком.

3. Расширение активов и пассивов банка, валюты баланса

4. Разработка системы планирования деят-ти банка

5. Управление персоналом

6. Организация системы обслуживания клиентов

К особенностям можно отнести:

- Банки должны учитывать любые возможности увеличения вкладов клиентов.

- При установлении отношений с заемщиком банк должен очень подробно изучить степень риска кредитования заемщика.

- Банки в своей деят-ти не могут ограничиться только пассивными или только активными операциями в отличие от страховых компаний.

Содержание маркетинговой деят-ти в банке в виде схемы, кот. раскрывает основные этапы банковского маркетинга.

![]()

![]()

![]() Постановка задач банка

Постановка задач банка

![]()

![]()

![]()

![]()

![]() Цели банка

Цели банка

Выявление внутренних возможностей банка

- Функцион.

- Структур.

-

![]()

![]() Операционный анализ

Операционный анализ

Маркетинговые возможности банка

- внутренн. (микросреда)

- внеш. (макросреда)

![]()

Отбор целевых рынков

- изучение спроса

- сегментирование потребителей

- позиционирование банков-х продуктов

-

![]() отбор целевых рынков

отбор целевых рынков

Стратегическое планирование

-

![]() разработка плана действий по внесению

изменение в корректируемые факторы

разработка плана действий по внесению

изменение в корректируемые факторы

![]() План маркетинга

План маркетинга

Разработка комплекса маркетинга

- ценовая политика

- продуктовая

- коммуникационная

-

![]() стратегия в области систем доставки

услуг до потребителя

стратегия в области систем доставки

услуг до потребителя

Разработка стратегии рисков

Цель: разработка такого комплекса марк. услуг, при котором достигается макс-й эффект при допустимом уровне риска

![]()

Создание организационной оптимальной структуры банка

![]()

Система маркетингового контроля

Тема: Постановка задач, целей и определение возможностей банка

1. Задачи банка

2. Цели банка, их соотношение с задачами

3. Выявление имеющихся возможностей банка

3.1 Структурный анализ

3.2 Функциональный

3.3 Операционный анализ

1. В зависимости от того, какой из 5 концепций управления маркетингом придерживается банк, предопределяются в последствии и задачи банка. 1-я концепция совершенствования организации деятельности банка (пр-ва). Если банк ориентируется на эту концепцию, то он будет стремится к совершенствованию методов деят-ти для увеличения распространения своих продуктов и снижению издержек.

2-я ориентация на концепцию совершенствования банковских продуктов. Приведет к усилению работы банка по повышению качества своих услуг. На финансовом рынке главной целью инвестора выступает не форма инвестиций, а степень доходности последнего.

3-я концепция интенсификации коммерч-х усилий. Побуждает банк стимулировать сбыт своих продуктов, при этом банки тратят колоссальные деньги на рекламу, пропаганду, а эффект не всегда м.б. значительным. Задачи банка имеют иерархическую лестницу. Прежде всего банк определяет программную установку, которая фиксируется в уставных документах банка. Из генерал-й задачи банка с учетом деят-ти банка вытекают задачи банка, в которых более конкретно определяются направления деят-ти банка. Для изыскания источников финансирования, реализации задач банка разрабатываются задачи маркетинга:

Белагропромбанк

Генер. задача – в процессе финансовой деят-ти оживить финансовый рынок, увеличить поток инвестиций в с/х, способствовать повышению благосостояния сельских тружеников. Задачи банка – конкретизируют программную установку в целях повышения благосостояния сельских тружеников активизировать как традиционные, так и специфические виды банковской деятельности и на этой основе расширить спектр обслуживаемых регионов банков. В целях активизации инвестиционной деят-ти банка расширить объем и повысить качество традиционных услуг и за счет полученных дополнительных доходов освоить новые финансовые рынки. Стратегия маркетинга - рост прибыли банка на 10% может основываться на сокращении в структуре хоз-го портфеля доли кредитных услуг и соотв-но увеличении доли инвест-х услуг или услуг с ценными бумагами. Хоз-й портфель – структура работающих активов.

Ак.

- касса

- страховые резервы в ЦБ

- дебетор. задолж.

![]()

Неработающие активы.

![]()

![]() Хоз-й портфель:

Хоз-й портфель:

- кредиты – 10%

- цен. бумаги + 10%

- лизинговые

- трастовые

- эмиссионные операции

![]()

работающие активы

Факторы, определяющие задачи банка:

1. История банка. Прошлые неудачи в работе банка будут нацеливать его на новые направления деятельности, а те сферы, где наблюдался успех банка, наоборот, получают max развития и конкретизации задач.

2. Внутренняя культура банка вытекает из определенного типа работающих сотрудников, их формал-х и неформал-х норм и правил сотрудничества.

3. Структура банков.-й организации. Если банк располагает разветвленной структурой организации, то его задачи будут направлены на достижение глобальных целей. Мелкие нац-е банки будут ставить узкие задачи роста эффек-ти деят-ти лишь на отдельных банковских сегментах.

4. Характеристика главных лиц, принимающих решения

2. Постановка целей банка связана со 2-м этапом маркетинговой деятельности, когда задачи расшифровываются в достижении более конкретных целей. Цель – количественно и качественно определенная конкретизированная задача банка. Задачей функционирования банка выступают расширение номенклатуры предоставляемых кредитных услуг, за счет разработки и освоения принципиально новых кредитных услуг. Задача м.б. конкретизирована след.: в течении 2002г. изучить спрос на лизинг-кредит и освоить его предоставление в отношении предпринимателей бел-го рынка. На протяжении 2002г. увеличить объем кредитных активов на 15% за счет сокращения активов, вложенных в гос-е ценные бумаги.

Баланс коммерческого банка.

А1. 2. резервы ЦБ 3. кредиты 4. покупки ЦБ 5. лизинговые операции 6. трастовые операции |

10 % 10 % |

| ∑ | ∑ |

На цели банка влияют след факторы:

- требования пайщиков или учредителей банка. Влияние учредителей тем сильнее, чем больше удельный вес занимает уставной фонд в структуре собствн. капитала банка.

Коэф. фондовой капитализации банка = уставной фонд / собствен. капитал

Для определения уд. веса уставного фонда в собствен. капитал банка

Собственный капитал включает:

- уставной фонд

- резервный фонд

- фонд нераспределенной прибыли

- страховой фонд

- фонд основных средств (включ. фонд амортизации)

- внутренние ресурсы банка

- общая культура банка или ценностные ориентации банка

- внешние сдерживающие факторы макросреды в форме динамики рата нац-го пр-ва (ВНП), демографич-х, политич-х, технических, социокультурных факторов.

Так же как и задачи цели банка имеют определенную иерархию, генерал., стратегич. цели, а также отдельные локальные цели на уровне структурных подразделений банка. Последние м/у собой д.б. внутренне совместимыми и взаимодополняемыми. Цели одного структурного подразделения не должны противоречить другим. Д.б. направлены на поиск дополнительных ресурсов, чтобы профинансировать расширение деят-ти другого структурного подразделения.

3. Информационной базой для изучения внутренних возможностей банка выступает баланс банка в форме плана счетов бух. учета в банке. Переход на план счетов осущ.-ся с 1 января 1996г. счета в плане счетов консолидируются по видам контрагентов или субъектом по характеру операций и по степени убывания ликвидности. Разбивка клиентов по признаку резиденства, видам деят-ти и форме собственности производится путем введения дополнительных параметров к счетам, т.е. конкретизируются на 2-м, 3-м, 4-м уолвнях. Все контрагенты сводятся к след.:

- выделяют финансовые банковские институты (НБ, ком.-е банки, межд. финан-кредит. учреждения);

- небанковские финан. учреджения (биржи, брокер., финансовые страховые компании, лизинговые, межбанковские объединения);

- гос. и негос. компании (реал-й сектор экономики);

- физические лица;

- общественные организации – предоставление услуг для населения;

- гос. органы управления;

- предприниматели без образования юридического лица.

План счетов состоит из 10 классов, 9 – балансовые счета, 10 – V 99 – внебалансовые счета.

1. – денежные средства, драгоценные металлы и межбанковские операции. Включ.: - денежные средства (в кассе, в пути, в банкомате)

- денежные средства в нацбанке, на корреспондентских счетах или в форме резервов, в др. банках.

- Средства, находящиеся в казначействе

- Средства др. банков, находящ-ся на корресп-х счетах в нашем банке (НОСТРО); корреспонд-й счет нашего банка в др. банке «ЛОРО»;

- Сомнит-я задолженность и резервы под ее покрытием;

2. – кредитные операции

- кредиты небанков-х финансовых учреждений;

- кредиты реальному сектору экономики;

- кредиты предпринимателям, обществ-м организациям

Этот класс счетов м.б. конкретизирован по срокам предоставления кредита и ликвидности кредит-х активов.

3. – (пас.) средства клиентов

- средства на тек-х счетах клиентов (рассчет., до востребования);

- карт-счета;

- счета по доверительным операциям;

- срочные депозиты клиентов;

- средства бюджета;

- счета спец. режима (аккредитивы, чеки, акцептованных (принятых к оплате) платежных поручений).

4. – ценные бумаги (актив. счет)

- гос. и негос. ценные бумаги;

- ценные бумаги с фиксированным и нефиксированным доходом;

- долговые обязательства (облигации);

5. – долгосрочные финансовые вложения и основные средства банка

- долевое участие банка в др. банках;

- инвестиции в дочерних структурах;

- немат-е активы;

- основные средства

6. – прочие активы и пассивы

- товаро-материальные ценности банка;

- промежуточные счета (транзитные);

- межфилиальные счета;

- дебеторская и кредиторская задолженность.

7. – собственный капитал банка

- резервы на риски и платежи;

- страхование и резрвные фонды.

8. – доходы банка (отраж в пассиве);

- % доходы;

- комиссионные;

- прочие банковские доходы (дивиденды, консультацион., информацион.);

9. – расходы банка

- % расходы;

- комиссионные;

- отчисления в резерв;

- прочие банк.-е расходы (штрафы, издержки, иски).

10. – внебалансовые счета

- обязательства по всем видам гарантий и поручительств.

Внутренние возможности банка зависят от след. факторов:

- уровень профессионализма персонала;

- степень эффективного менеджмента банка и состояние планирования;

- уровень технической оснащенности банка;

- от качества маркетинговой деят-ти банка;

- структура предлагаемого перечня услуг или банковских продуктов;

- от финансово-экономического положения банка.

На стадии выявления внутренних возможностей банка достаточно остановиться на оценке финансово-экономического положения банка, кот. осущ-ся с помощью анализа баланса. В зависимости от целей анализа может проводиться либо полный анализ, либо частичный; либо внутренний анализ всего плана счетов; либо только внешний анализ на основе упрощенного анализа, публикуемого в печати. Функциональный анализ баланса коммерческого банка направлен на выявление соответствия основных направлений деят-ти банка целям и задачам банка. Операционный анализ направлен на выявление наиболее значимых операций банка в формирование общего дохода банка (изучается структура всех операций банка, какая часть дохода приходится на различные операции).

Тема: Система маркетинговой информации в банке

1. Источники системы внутренней отчетности.

2. Система сбора внешней информации.

3. Содержание основных этапов системы маркетинговых исследований в банке

3.1 Выявление проблем и формулировка цели исследования

3.2 Отбор источников информации

3.3 Сбор информации

3.4 Анализ информации и представление результатов исследования.

1. Система маркет-й инф-ции включ-т в себя след. источники:

- система внутренней отчетности;

- система сбора внешней информации;

- проведение системы маркетинговых исследований;

- система анализа информации.

Система внутренней отчетности дает возможность аккумуляции и поиска необходимой информации в процессе деят-ти банка (характеризует банк с точки зрения внутренних возможностей банка). Цели системы внутренней отчетности можно свести к полному отражению текущей деловой информации: выдача оперативных данных по отдельным проблемам. В качестве основных источников внутр-й информации выступают:

- статистическая отчетность;

- бух. отчетность в форме анализа плана счетов в банке

- оценочные отчеты по кредитованию;

- результаты внутренних исследований;

- справки о работе банка (временное изъятие ценностей из оборота и их использование в других направлениях);

- акты ревизий и проверок

Депозит

- обязательства до востребования;

- срочные обязательства;

- отчеты региональных управляющих о работе филиалов или представительств;

- информация о качестве докладов руководителей банков или структурных подразделений о работе банка в целом или отдельных направлений.

Организация получения внутренней информации м.б. представлена в двух формах:

- специализированные отделы информации;

- вся информация собирается по отдельным отделам, которая впоследствии объединяется как по отдельным направлениям, так и по отдельным операциям банка и предоставляется руководству банка.

2. Эта система направлена на снабжение руководства банка информацией о состоянии внешней среды функц-я банка. Цель сбора информации сводится к:

- изучению ситуации на функ-х рынка;

- о наиболее значительных силах сегментов, действующих на отдельных рынках;

- направлена на изучение действующих на рынке конкурентах.

Основную внешнюю информацию можно получить из след. источников:

- СМИ, газеты, журналы, ТВ, радио;

- Производственная статистика клиентов банка;

- Отраслевые журналы;

- Личные контакты с клиентами;

- Обмен информацией с дирекцией др. банков;

- Бух. балансы промышленных предприятий;

- Литература о новых видах производимой продукции.

Центральное место в системе сбора внешней информации занимает место о конкурентах. Сущ-т некоторые отличия в направлениях сбора инф-ции о конкурентах на корпоративном уровне по сравнению со структурными подразделениями банка. На местном уровне, на уровне структурных подразделений собирается инф-ция об отдельных операциях банка и их эффективности. В качестве основных источников информации о конкурентах могут выступать:

- история банков;

- доклады и выступления руководителей банков конкурентов;

- внутренние газеты и журналы банков;

- годовые отчеты о рентабельности отдельных структурных подразделений банков;

- реклама банка может отражать направление расходов, уровень расходов;

- объявление в финансовой прессе;

- тематические подборки специализированных агентств;

- клиенты банков конкурентов (опросы, исследования, проводимые собственными службами со специализированными агентствами);

- контакты с банковскими ассоциациями;

- новые служащие, ранее работавшие в банках-конкурентах;

- служащие банков конкурентов, находящиеся на пенсии. Эти лица привлекаются в качестве консультантов по различным сферам деят-ти, на которых они раньше специализировались, работая в банках конкурентах. Более подробная инф-ция о конкурентах будет рассмотрена в микросреде финансирования банка.

3. Система маркетинговых исследований необходима для получения инф-ции об определенной проблеме, исходя из конкретной маркетинговой ситуации, стоящей перед банком. Этапы системы маркетинговых исследований:

1. Выявление проблем и формулировка целей исследования;

2. Отбор источников инф-ции (внешние и внутренние);

3. Сбор инф-ции (на основе разработки плана сборки инф-ции);

4. Анализ собственной инф-ции и представление результатов исследований.

Учитывая, что себестоимость маркетинговых исследований очень высока, чаще всего его проведение банки поручают специальным маркетинговым орагнизациям. Лишь очень крупные банки имеют свои отделы маркетинговых исследований.

3.1 При выявлении проблемы и формулировке целей необходима прочная постановка проблемы. Пример: Сформулируем проблему. Необходимо собрать информацию о рынке депозитных услуг. Почему клиенты обследуемого рынка предъявляют слабый интерес к услугам банка по открытию нового вида депозитов. Для расшифровки этой проблемы необходимо поставить след. цели исследования:

1. Исследовать реакцию клиентов на появление нового депозита.

2. Выявить предпочтения клиентов в отношении: - срочности вклада; - % по депозиту; - практики пред-я дополнительных услуг.

3. Изучаются альтернативные варианты размещения денег (депозит, покупка ценных бумаг, недвижимости, хранения наличных).

3.2 При отборе источников разрабатывается план сбора инф-ции, в котором определяются:

- способы сбора инф-ции;

- орудия исследования;

- план выборки;

- способы установления контактов с целевой аудиторией.

Сбор инф-ции может осущ-ся в форме наблюдения, эксперимента, опроса.

Наблюдение – наиболее простой способ, при котором изучается поведение клиентов банка в естественных условиях, т.е. в реальной обстановке. Для достоверности результатов наблюдения необходимо поддерживать естественность обстановки, а для этого лучше воспользоваться скрытыми техническими средствами. Недостатки: одни и те же факты м.б. истолкованы по-разному банковскими служащими; нет единой формы систематизации полученной инф-ции.

Эксперимент – предполагает как минимум наличие двух сопоставимых групп клиентов, для кот. создаются разные условия и для изучения влияния отдельных факторов на их поведение осущ-ся последующий контроль и анализ полученных результатов. + - выявление причинно-следственных связей. Для изучения спроса на новые услуги банка, можно провести след. эксперимент: клиентам предлагается изучить два варианта размещения своих доходов.

I. Если есть какой-то доход, то его можно разместить:

- покупка акций (2000);

- строительство дома (1600);

- покупка мебели (500);

- потребление (2000);

-

![]() отдых (400);

отдых (400);

6500

II. Сберегаются расходы в форме размещения средств на депозите:

депозит (2000);

……….+……..;

![]()

6500

После изучения структуры размещения дохода эксперементируемые группы должны дать оценку лицам, которые предпочли тот или иной вариант размещения. Если характеристики сторонников II способа размещения средств сводятся к тому, что предпочтение депозиту было отдано по причине низкого риска такого способа сбережения => главная причина предпочтения депозита выступает нежелание рисковать. При I способе – предпочитают деловые энергичные люди, готовые идти на риск. Покупка акций будет способствовать максимизации потребления в будущем. Для изменения представлений на депозитные услуги банк должен предпринять след. действия:

- активная рекламная компания, направленная на положительный образ вкладчика;

- банк должен раскрыть преимущества сбережения денег в банках по сравнению со сбережениями в ценных бумагах;

- банк должен изменить условия предоставления депозитных услуг.

Опрос – наиболее удобный способ получения инф-ции, в ходе которого выясняются предпочтения клиентов. В отношении качества банковских услуг, уровня доходности от потребления банковских услуг, изучается степень осведомленности клиентов о предлагаемых банковских продуктах. Качество опроса зависит от того, какими способами будет проводиться опрос.

Орудия исследования сводятся к разработке анкеты или опросного листа. Эффективность предопределяется соблюдением след. требований:

1. все вопросы д.б. продуманы на предмет целесообразности и уместности.

2. Форма вопросов должна включать вопросы с произвольным ответом и с предложенными вариантами ответов.

3. Все вопросы д.б. корректными и недвусмысленными в формулировке, чтобы не оказывать влияние на характер ответа.

4. Очередность вопросов должна исходить из наиболее легких, вызывающих быстрый интерес к проблеме и заканчиваться наиболее трудными.

3.4 В плане выборки определяется оптимальное количество опрашиваемых, которые представляли бы наиболее типичные клиенты банка. Способы установления контактов с целевой аудиторией:

- опрос по почте (самый дешевый) – назкая активность адресата;

- опрос через СМИ – большее количество опрашиваемых, но теряется элемент целенаправленности опроса;

- телефонный опрос – сравнительная дешевизна, быстрота, нет времени на обдумывание вопроса;

- интервьюирование – целенаправленно проводится интервью с типичными клиентами, самый дорогой и самый эффективный способ установления контакта.

На заключительном этапе маркетинговых исследований:

- анализ инф-ции;

- предоставление результатов исследования в форме отчета о результатах проведения маркетинговых исследований.

Требования к отчету.

1. Инф-я д.б. максимально наглядной, т.е. результаты в виде таблиц, графиков, диаграмм.

2. В отчете д.б. указаны причинно-следственные зависимости м/у проблемой функц-я банка и факторами изменения маркет-й ситуации в банке.

3. Д.б. представлен набор мероприятий по устранению сложившейся неблагоприятной ситуации в банке.

Тема: Среда маркетинга. Розничный и оптовый банковский рынок

1. Структура и основные направления анализа микросреды банка.

2. Исследование основных этапов выявления отношений с конкурентами.

3. Виды направлений анализа стратегий конкурентов: функциональный аспект; в разрезе структурных подразделений; по всему банку.

4. Понятие и элементы макросреды банка.

5. Розничный банковский рынок.

6. Оптовый банковский рынок.

7. Выявление маркетинговых возможностей банка в целом.

1. После определения всей инф-ции о работе банка главной задачей маркетинга выступает изучение среды функц-я банка (II элемент изучения маркет-х возможностей банка после сбора инф-ции).

- Специализированные маркетинговые организации, кот. могут проводить маркет-е исследования для банка, или разрабатывать оптимальную ценовую стратегию, если у банка недостаточно опыта.

- Кредит-финан. посредники в лице специализированных финансово-крдит. учреждений.

Банки могут прибегать к услугам этих учреждений для организации страхования своих услуг, для получения инф-ции о резервах финансовой базы специализированных фин-кред учреждений.

2. Для банковской индустрии характерна очень высокая степень развития конкуренции. В отношениях с конкурентами выявляются:

- виды конкурентов;

- сильные и слабые их стороны;

- разрабатываются основные стратегии нейтрализации сильных сторон конкурентов.

Значение анализа конкурентов сводится к след.:

1- позволяет сконцентрировать усилия на тех услугах, где банк имеет сравнительно прочные позиции;

2- выявить наиболее перспективных клиентов и продемонстрировать им выгоды сотрудничества;

Выделяют некоторые отличия в анализе конкурентов при работе на оптовом и розничном рынке. При работе на корпоративном (оптовом) рынке следует помнить:

- потери вашего банка – это прибыль банка – конкурента.

- Банк любой ценой должен стремиться попасть в число банков, обслуживающих крупные корпорации (самая жесткая конкуренция на рынках сред-го уровня организации).

При работе на опт-м рынке следует предлагать те услуги, по которым явное преимущество над конкурентами и отбрасывать невыгодные. Нельзя допускать взаимное датирование одних услуг другими. На розничном рынке следует учитывать:

1. всех клиентов необходимо поделить на выгодных и невыгодных, а для этого необходимо изучить структуру затрат в обслуживании отдельных клиентов;

2. банк д.б. готов потерять тех клиентов, кот. он не может обслуживать с выгодой для себя;

3. необходимо выбрать те счета и те услуги, по кот. у банка имеются явные преимущества и в будущем сделать ставку на специализации последних.

Этапы анализа конкурентов:

1. выявление конкурентов;

2. определение источников инф-ции о конкурентах;

3. анализ полученной инф-ции и разработка стратегии взаимодействия;

I. Все конкуренты м.б. разбиты на след. группы

- существующие прямые конкуренты (банки с высокими показ-ми экон-го роста);

- конкуренты в лице новых или вновь создаваемых банков (иностр-е банки, нац. банки, открывающиеся новые филиалы);

- потенциальные новички на финансовом рынке в лице небанков-х институтов, кот. имеют низкие вход-е и выход-е барьеры с рынка (крупные корпорации).

Входные барьеры – это те затраты, кот. необходимы для внедрения на новых рынках и для завоевания клиентов. Входные барьеры включают:

- вложения, необходимые для снижения себестоимости предлагаемых услуг;

- затраты на адаптацию к новым условиям функционирования;

- затраты на проведение маркетинговых исследований и привлечение наиболее привлекательных клиентов.

Выходные барьеры – это те издержки в форме потери прибыли, кот. понесет банк в случае прекращения своей деят-ти. К выход-м барьерам относят:

1. Необходимость списания крупных сумм, вложенных в покупку основных средств и освоение предыдущих рынков;

2. Возможность утраты имиджа банка, протесты клиентов и др. субъектов банковского рынка;

3. Запреты в форме вмешательства государства;

4. Честолюбие руководства банка.

К потенциальным новичкам могут относиться также фирмы с хорошим опытом, функциональной и финансовой синергией. Синергия – объединение усилий для совместного функционирования под единым началом (для получения эффекта объединенной системы). Функциональная синергия направлена на расширение спектра предоставляемых услуг. Финансовая синергия преследует получение дополнительного дохода за счет укрупнения своей деят-ти и снижения себестоимости услуг.

II. Этап сбора инф-ции о конкурентах.

Источники инф-ции рассматр. в теме «С-ма маркет-й инф-ции». Для комплексного анализа конкурентов необходима след. инф-ция:

1. Название и расположение банка конкурента;

2. Численность и состав персонала, его профессиональный уровень;

3. Детальная структура организации банка и его подразделения.

4. Темп доходности на корпоративном уровне и на уровне структурного подразделения.

5. Подробная инф-ция о производимых операциях с выделением ключевых счетов, зарабатывающих основной доход банка-конкурента.

6. Об операционной и системной оснастке банка.

Операционная оснастка – это оснастка, кот. необходима для осуществления основных операций банка. При сборе инф-ции о конкурентах необходимы данные о специализированных рынках клиентов.

III. Этап.

3. Анализ стратегии конкурентов осущ-ся в несколько разрезов:

1. Выделяются функциональный аспект.

2. В разрезе структурных подразделений.

3. В разрезе всего банка в целом или на корпоративном уровне.

Функциональный аспект направлен на выявление и оценку сильных и слабых сторон конкурента с т.з. выполняемых им функций на финансовом рынке. Функциональный анализ осущ-ся в 3-х аспектах:

- вкл. анализ стратегии маркетинга;

- анализ операционной стратегии;

- анализ финансовой стратегии.

Анализ стратегии маркетинга может осущ-ся по след. схеме:

1. Изучается стратегия банка конкурента в отношении ассортимента предоставляемых услуг, м.б. либо узкий ассортимент, либо полный. Может использоваться след. форма:

| Ряд услуг | Конкуренты | Наш банк | ||

| 1 | 2 | 3 | ||

|

Узкий Полный |

+ | + | + | + |

2. Оценивается политика банка конкурента в отношении предоставления новых услуг. Определяется темп введения новых услуг за последние 5 лет. Осущ-ся след. образом:

| Ряд услуг | Конкуренты | Наш банк | ||

| 1 | 2 | 3 | ||

|

А Б В |

П П П |

О О О |

О П О |

П О П |

Политика банка в отношении новых услуг м.б. отсталой (О) и передовой (П).

3. Оценка качества обслуживаемых клиентов.

В - высокая; С - средняя; Н – низкая.

| Ряд услуг | Конкуренты | Наш банк | ||

| 1 | 2 | 3 | ||

|

А Б В |

В Н С |

В В В |

С В С |

В С С |

4. Оценка ценовой стратегии банка-конкурента.

С – средние; В – выше средних; Н – ниже средних.

| Ряд услуг | Конкуренты | Наш банк | ||

| 1 | 2 | 3 | ||

|

А Б В |

Н Н Н |

В С Н |

С С С |

С Н Н |

5. Оценка деят-ти конкурентов в области рекламы и стимулирования сбыта.

| Общие расходы | Конкуренты | Наш банк | ||

| 1 | 2 | 3 | ||

| 1. Расходы в % к сумме депозита | 2% | 3% | 2,5% | 1,9% |

| 2. Расходы по географ. региону | ||||

| 3. Расходы по клиентским группам | ||||

| 4. Расходы на рекламу за месяц |

6. Оценка скорости перестройки политики в области маркетинга. Для приспособления изменяющейся ситуации.

| Варианты действий | Конкуренты | Наш банк | ||

| 1 | 2 | 3 | ||

| 1. Низкие цены и моржа | ||||

| 2. Предложение новых услуг | ||||

| 3. Снижение доли обслуживаемого рынка | ||||

| Повышение качества обслуживания клиентов |

Функциональный анализ стратегии конкурента осущ-ся в форме анализа операционной стратегии. Операционная стратегия (II-й аспект функционального аспекта) банков-конкурентов изучаются по след. направлениям:

1. Структура всех оказываемых операций банка и выявляются те операции, на кот. банк специализируется. На долю Беларусбанка приходится 86% от всего объема депозитов населения, 17% - другие коммерческие банки.

2. Определяется объем предоставляемых услуг, на кот. приходится основной размер прибыли банка.

3. Изучается степень использования амортизационного фонда банка.

4. Использование работников банка.

Определяется кол-во банковских служащих и уровень их квалификации, а также степень охвата профсоюзных движений оценивается качество персонала.

5. Оценка системы разработки новых услуг:

- определяется темп введения новых услуг за последние 5 лет

- кол-во служащих, занятых разработкой новых услуг

- определяется потенциальная способность конкурента быстро отреагировать на изменение среды введением новой услуги.

Анализ финансовых стратегий банков-конкурентов.

- оценивается динамика изменения прибыли банка за определенный период;

- определяется рентабельность как капитала в целом, так и уставного фонда, рентабельность собственного капитала и привлеченного капитала.

- Потребности банков дополнительных финансовых ресурсах. Анализируют возможные источники удовлетворения этой потребности;

- Изучается соотношение обязательств банка и просроченность задолженности банка;

- Оценка реакции конкурента на изменение процентной политики инвестиционной и налоговой политики государства.

Анализ банков конкурентов в разрезе структурных подразделений.

Для крупных банков конкурентов анализ сильных и слабых сторон отдельных структурных подразделений занимает одно из центральных мест. Главная цель – оценить действия, кот. можно ожидать от того или иного структурного подразделения. Для реализации этой цели необходимо изучить след. аспекты деят-ти подразделений:

1. Определяется какая цель (экономическая или неэкономическая) преследовалась при создании структурного подразделения.

2. При изучении структурных подразделений оценивается место его в реализации глобальной стратегии банка и общем объеме прибыли банка.

3. Как руководство подразделения относится к вопросам риска, т.е. соизмеряет ли риск с возможными доходами в будущем.

4. Оценка руководства, определяется процедура назначения руководителя структурного подразделения.

5. Оценивается как развита система поощрений и санкций

6. Изучается история создания и развития подразделений.

7. Оценка степени координации подразделения с другими подразделениями банка, а также степень взаимодействия отдельных отделов этого структурного подразделения.

8. При оценке структурного подразделения изучается место подразделения в организационной структуре всего банка.

Изучение структуры конкурентов в структуре всего банка в целом.

Главная цель анализа состоит в выявлении сильных и слабых сторон банка конкурента и определении, какой стратегии, оборонительной или наступательной должен придерживаться банк в отношении конкурента. Для реализации отмеченной цели выявляется:

- соответствие м/у целями и задачами банка и разрабатываемыми стратегиями;

- оценить перспективы улучшения деят-ти банка конкурента, исходя из его финансового положения и операционной стратегии;

- разработка приблизительной схемы хоз-го портфеля банка конкурента.

Хоз-й портфель – это определенное соответствие м/у всеми видами оказываемых услуг с т.з. их конкурентоспособности на рынке и финансовой привлекательности для банка. Фондовый портфель показывает какова доля ценных бумаг.

Оценка хоз-го портфеля (матрица хоз-го портфеля)

| Конкурспособ. акт. | Высокая | Средняя | Низкая |

| Прибыльность | |||

| Высокая | Банковские кредиты | Долгосрочные кредиты (%, Е) | |

| Уеренная доходность | |||

| Низкая | Вклады до востребования | Кредиты под реализ. Соц. программ |

- при оценке банка конкурента осущ-ся оценка действий банка в историческом аспекте. Былые успехи в отдельных областях будут способствовать разработке активной политики по отношению конкурентов в этих областях, неудачи в прошлом в отношении к.-п. операций будут способствовать осторожности банка в будущем.

- Выделение сильных и слабых сторон банка. Их можно оценить по матрице хоз-го портфеля и по структурному анализу баланса коммер-го банка.

Маркетинговые возможности банка определяются его силой в отношении конкурентов.

4. Макросреда функционирования банка – это совокупность внешних со-эк-х и политических факторов, влияющих на спрос и предложение финансовых услуг. Структура макросреды банка м.б. представлена в виде схемы

5. Изучение розничного и оптового банковского рынка выступает завершающим этапом изучения маркетинговых возможностей банка. В рамках которых выявляются основные мотивы приобретения банковских услуг, предопределяющие покупательское поведение клиентов. Изучение мотивов клиентов позволяет банку:

1. Лучше узнать запросы потребителей и на этой основе приобрести доверие клиентов.

2. Улучшить коммуникации с потенциальными клиентами.

3. Прогнозировать новые потребности клиентов.

4. Разработать наиболее оптимальные стратегии маркетинга.

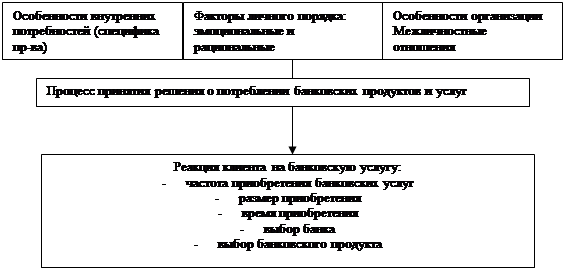

При изучении розничного банковского рынка центральное место занимает вопрос об определении клиентов банка. В целом при выявлении мотивов клиентов розничного ранга изучаются след. 3 напрвления:

1. Факторы, влияющие на клиента.

2. Мотивы клиента (рациональные и эмоциональные).

3. Характеристика процесса принятия решения о потреблении банковских услуг.

Все факторы делятся на внешне побудительные и личностные. Внешне побудительные факторы включают факторы среды и факторы маркетинга. На факторы среды банк непосредственно не может оказывать влияние, но он должен и принимать. Факторы личностного порядка основываются на выделении след. характеристик потребителей:

- возраст и стадия жизненного цикла клиента

- образ жизни

- род деят-ти и экономическое положение клиента

- тип личности.

Пр.: Мужчина 45 лет, трое детей, кот. занимает пост коммерческого директора одной из рекламных фирм. Уверен в себе, имеет высокий уровень дохода, стабильное финансовое положение на рынке. Исходя из отмеченных хар-к клиент скорее всего будет предъявлять спрос на след. виды банковских услуг. Ему будут интересны различные формы сбережений и спрос на значительные объемы кредитных ресурсов. Специализируясь на одной функции, такой клиент будет привлекать специалистов по налоговому консультированию. Будут склонным к высоко рисковым операциям, будут уверенными в себе, будет привлекать специалистов по финансовым рискам (%-й, валютный, кредитный, страховой риск). Для достижения оптимального соотношения м/у допустимым уровнем риска и max доходом. На характер поведения клиента розничного банковского рынка оказывают влияние внешние и личностные факторы.

Мотивы клиента делятся на рациональные и эмоциональные. Рациональные мотивы, кот. побуждают клиента обращаться в банк:

- прибыль или экономия, для пред-й не коммерческих центральное место занимает экономия на использование бюджетных или общественных средств;

- эластичность услуг;

- качество услуг, оценивается стоимостью услуг, а также безопасностью их осуществления;

- гарантированное обслуживание, в соответствии с программами гарантированного обслуживания банки берут на себя обязательства компенсировать все убытки клиенту, возникшие по причине допущенных ошибок банком;

- удобства размещения банка.

Эмоциональные факторы. Клиенты потребляют отдельные финансовые услуги или банковские продукты:

- в целях личного признания в обществе;

- для усиления личной власти и влияния;

- желание быть принятым в обществе.

Более подробно влияние эмоциональных факторов на поведение клиента можно раскрыть исследовав теории мотивации потребителей. Факторы психологического характера помимо мотивов включают усвоение, восприятие и убеждение.

Характеристика процесса принятия решения о приобретении банковских услуг. Процесс принятия решения клиентами включает в себя след. этапы:

1. осознание потребности

2. поиск инф-ции об удовлетворении этой потребности

3. сравнительная характеристика вариантов об удовлетворении потребностей

4. принятие решения о потреблении продукта, услуги

5. реакция на приобретение продукта, услуги.

6. Оптовый банковский рынок имеет ряд особенностей в покупательском поведении клиентов. Помимо тех факторов. Кот. действуют на розничном банковском рынке, на оптовом выделяются:

- Фактор внутренней организации

- Факторы межличностных отношений.

Модель покупательского поведения организации м.б. представлена в виде след. схемы:

|

||

|

5 этапов аналогичных розничному банковскому рынку

При работе на оптовом рынке банк должен учитывать след. факторы:

1. Банковские услуги для пред-й выступают как второстепенные услуги.

2. Контакты банка с предприятиями осущ-ся на уровне финансового директора или главного бухгалтера. Поэтому от индивидуальных склонностей, мотивов и целей последних зависит успех заключения сделки.

3. Иногда сильное влияние на решение приобретения банковских услуг оказывают не финансовые служащие предприятия, которые не понимают специфики банковских услуг.

4. При выборе банка финансовые руководители предприятия часто руководствуются репутацией банка и теми полномочиями, которыми наделен сотрудник банка.

7. Маркетинговые возможности банка определяются исходя из рыночных возможностей, которые согласуются с внутренними ресурсами банка и не противоречат целям и задачам функционирования банка. Под маркетинговыми возможностями банка следует понимать привлекательные направления деят-ти банка, по которым банк имеет возможность добиться конкурентных преимуществ, либо на отдельных потребительских сегментах,либо по отдельным видам банковских продуктов.

Тема: Отбор целевых рынков банковских продуктов

1. Изучение спроса на рынке банковских продуктов.

2. Особенности сегментирования корпоративного рынка.

3. Принцип сегментирования розничного банк. рынка.

4. Сегментирование кредитно-финансовых учреждений.

5. Сегментирование по характеристикам предлагаемых услуг (продуктовый принцип сегментирования).

6. Критерии ориентирования рынка кредитных услуг.

7. Особенности сегментирования рынка вкладных и инвестиционных операций.

8. Механизм отбора целевых рынков.

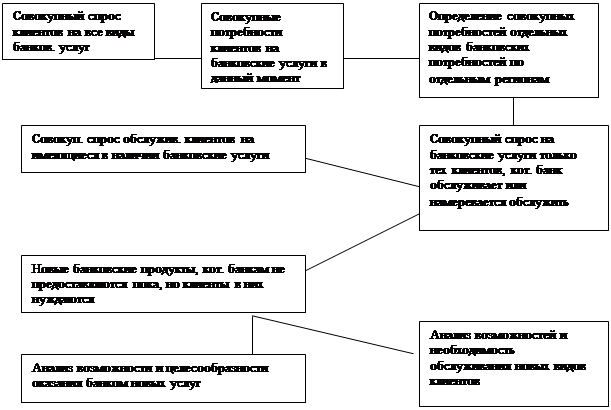

1. Отбор целевых рынков включает изучение текущего и перспективного спроса, сегментирование рынка, отбор целевых сегментов и позиционирование продуктов на рынке. Отбор целевых рынков направлен на сосредоточение усилий банка на удовлетворение потребностей отдельных, наиболее привлекательных групп клиентов. Рынок банковских продуктов и услуг в конечном итоге определяется объемом спроса на банковские услуги. Спрос в рамках маркетинговой деят-ти изучается по двум направлениям:

- Изучается текущий уровень спроса

- Осуществляется прогнозирование спроса.

Для изучения текущего уровня спроса перед отделом маркетинга встает задача рассмотрения общих направлений формирования спроса как обслуживаемых так и потенциальных клиентов. При этом выявляются те группы клиентов, обслуживание которых привлекательно для банка. С другой стороны из всего совокупного спроса банка необходимо выделить те виды банковских продуктов, которые особенно привлекательны и доходны для банка. Общая схема изучения текущего уровня спроса м.б. представлена след. образом:

Для осуществления точного прогнозирования осуществления спроса банк должен выявить имеющиеся тенденции на обслуживаемых рынках; определить факторы, влияющие на определение спроса; определить степень влияния на изменение спроса.

1. Тенденции в изменении спроса базируются на изучении изменения спроса в историческом и функциональном аспекте. Функциональный аспект основывается на выявлении значимости спроса на отдельные виды банковских продуктов для банка.

2. При изучении отдельных факторов, влияющих на изменение спроса, учитывается:

- политические факторы (изменение законодательной базы функционирования финан.-гор.);

- экономические, изменения платежеспособного спроса, темпов роста объемов пр-ва;

- демографические факторы;

- факторы науч-технического процесса;

- культурного порядка;

- изменения цен на банковские продукты;

- фактор исторического порядка (традицион. и перспективные);

- появление аналога банковским продуктам;

- появление новых видов банковских операций.

2. Весь рынок банковских услуг делится на определенные группы с т.з. субъектов этого рынка и объектов купли-продажи. В связи в этим выделяют сегментирование по субъектам и по характеристикам предлагаемых банковских услуг.

По субъектам:

- корпорации

- розничный рынок

- правительственный

- рынок финансово-кредитных учреждений.

I. На корпоративном рынке существует большое количество критериев сегментирования. На основе последних может осущ-ся только первичная сегментация. Ее необходимо дополнить вторичной сегментацией на основе использования нескольких, или группы сегментационных переменных. В качестве наиболее типичных сегментационных переменных при проведении первичной сегментации корпоративного рынка использ-ся след. переменные:

- Оборот предприятия чаще определяется по размеру реализованной продукции или выручки от реализации. Вместе с тем по размеру оборота нельзя судить об эффективности функционирования пред-я. в мировой практике принято считать, если годовой оборот пред-я превышает 50 млн. $, то эта корпорация очень привлекательна для обслуживания банка; такому пред-ю будет предоставлен любой вид существующих банковских услуг.

- География или географический разброс обслуживаемых предприятий, пусть даже выгодных и доступных, затрудняет на практике предоставления отдельных банковских продуктов. Крупные банки часто не учитывают географический фактор, и мелкие его абсолютизируют. На практике нужен взвешенный подход к учету географического фактора, который должен дополнять другие сегментационные переменные.

- Учет особенностей пр-ва предприятий. В зависимости от производственной специфики можно определить в каких банковских продуктах будут нуждаться клиенты и какое качество обслуживания их удовлетворяет. Напр.: торгово-посреднические фирмы в силу специфики их деят-ти будут нуждаться в системах быстрого осуществления расчетов, а также в постоянных объемах краткосрочного кредита. Для строительных организаций на первом месте стоит система долгосрочного надежного финансирования и выгодные условия погашения кредита.

- Наличие у обслуживаемых предприятий дочерних компаний. Высокая надежность и широкий географический обхват делают привлекательными такие предприятия.

- Количество занятых работников на предприятии. Наиболее удобный и простой показатель сегментирования, на базе кот. подсчитывается ряд производственных коэффициентов: - размер капитала на 1-го работника; - размер добавленной себестоимости, производимой одним работником. Этот показатель также выступает исходным при определении систем персональных услуг.

- Уровень экспортных продаж в обороте предприятия. Подсчитывается удельный вес экспорта в структуре оборота. Ориентация на мировой рынок приводит к росту спроса на высоко прибыльные для банка услуги. Напр.: на валютные операции, консультации по конъюнктуре мирового финансового рынка.

- Показатель числа и размещения зарубежных офисов и филиалов.

- Наличие оборотных средств у предприятия. По этому показателю можно определить размер в потребностях оборотных средств, эффективность их использования предприятием, а также оценить потребность в овердрафте. Овердрафт – это отрицательный остаток на текущем счете клиента, принимающий форму краткосрочной ссуды.

- Состав и размер основных средств. Основные средства делятся на капитал функционирующий и в запасе. Структура деления капитала на активный и пассивный также может влиять на размер спроса, на кредит для финансирования прироста основного капитала.

- Долгосрочная и краткосрочная задолженность предприятия. Задолженность не должна превышать 50% собственного капитала.

K= ∑ зад. / капит. * 100% < = 50%

- Показатель ритмичности погашения задолженности и % по ней. По мировым стандартам частота погашения кредита должна составлять не менее 5 взносов в год.

- Размер прибыльности банка при обслуживании предприятия. Отдельно подсчитывается размер прибыли до уплаты налогов и после.

- Отношения с конкурентами при обслуживании отдельных предприятий. Показывает доступность предприятия в плане конкурентной борьбы других банков за это предприятие. Т.о. при сегментировании корпоративного рынка учитываются все отмеченные сегментационные переменные, которые должны использоваться в комплексе и при этом должны учитываться еще внутренние возможности банка.

II. Принципы сегментирования розничного банковского рынка; 2 основных критерия:

- размер доходов клиентов банка;

- требования к банковским продуктам.

Вместе с тем на розничном рынке могут использоваться традиционные принципы сегментации:

- географический принцип;

- психографический (образ жизни, тип личности);

- поведенческий, учитывающий разные аспекты покупательского поведения;

- демографический, учитывает уровень дохода, состав семьи, расовая принадлежность и т.д.

Вместе с тем в банковской практике на розничном рынке выделяются типичные или стандартные группы клиентов:

1. Очень богатые клиенты, клиенты чье состояние превышает 1 млн. $. Эти клиенты не прихотливы к размеру % по депозиту, их интересует надежность размещения. Эти клиенты предъявляют спрос на ряд изощренных и высокооплачиваемых услуг (по налоговому консультированию, по управлению инвестициями), далее эти клиенты нуждаются в особо крупных видах ссуд, а также операциях по их страхованию.

2. Клиенты, имеющие высокий уровень достатка. Эта группа более доступна и на практике выступает более прибыльной в обслуживании. Привлекательность этой группы для банка определяется:

- большими возможностями расширения депозитной базы;

- возможностями расширения различных ссудных операций, т.е. размер и формы в потребностях ссуд более разнообразны.

3. Специалисты, люди имеющие достаточно крупные заработки от осуществления их основной профессиональной деят-ти. Высокий профессионализм позволяет зарабатывать высокий доход. Привлекательность этой группы определяется:

- относительной стабильностью счетов и спросом на банковские услуги;

- сравнительно низкий уровень риска их обслуживания;

- достаточно высокий уровень спроса на высокодоходные услуги банка.

4. Группа предпринимателей более широкий и разнообразный сегмент. Для этой группы характерен высокий уровень дифференциаций счетов от убыточных до прибыльных. В отношении этих клиентов необходим строго индивидуальный подход. Для всей группы можно отметить высокий уровень спроса на высоко рисковое кредитование, услуги по обработке данных, различным видам консультирования.

5. Рабочие и служащие. Представлены довольно большим удельным весом клиентов банка. Низкая привлекательность этой группы предопределена низкой депозитной базой, стабильным спросом лишь на традиционные услуги банка; низкой перспективной направленностью этой группы потребителей.

6. Студенты, привлекательны своей перспективной направленностью. Низкая доходность студенческих счетов объясняется большим количеством операций на единицу остатка средств. В общем объеме счетов допустимо обслуживание до 30% убыточных счетов.

В качестве наиболее удобных и простых критериев оценки привлекательности клиентов розничного рынка выделяют:

- Величину среднего остатка средств на счетах клиентов:

О = ½ О1 + О2 + О3 + ….+ ½ О12 / n-1

n=12, О1 – средний остаток средств на 1 месяц.

- Частота операций на единицу денежных средств клиентов.

- Риск в обслуживании

- Перспективная направленность в сотрудничестве с клиентами.

4. Потребность а сегментировании финансово-кредитных учреждений возникает при установлении корреспондентских отношений. В целях экономии финансовых ресурсов иногда более выгодным выступает не открытие филиалов в других регионов, а установление корреспондентских отношений с другими банками или специализированными. Корреспондентские отношения – это форма сотрудничества м/у банками, при которой они выполняют поручения на взаимовыгодной основе. При выборе банка корреспондента учитываются след. обстоятельства:

- необходимо оценить насколько привлекательны клиенты для обслуживания которых устанавливаются корреспондентские отношения с другими банками.

- определяется география предстоящих действий банка и выявляются требуемые виды банковских операций.

- на след. этапе выявляются все банки, которые удовлетворяют условиям достаточного пространственного охвата клиентов и предоставления им необходимого набора услуг.

При этом необходимо стремиться к тому, чтобы число банков-корреспондентов в одной стране было min. В качестве основных условий установления корреспондентских отношений с банками выдвигается след.:

- помимо требования обслуживания клиентуры в большом географическом пространстве банки – корреспонденты должны предоставлять эти услуги на уровне международного класса.

- Банк-корреспондент должен отличаться высоким профессиональным уровнем своего персонала.

Технология установления корреспондентских отношений сводится к след: В письменной форме делается предложение об открытии корреспондентского счета, при этом прилагается перечень документов, дающих представление о представителе (устав банка, отчет о деят-ти банка, копии лицензий на проведение всех операций).

Если получатель заинтересуется нашим банком, то он просит выслать дополнительно списки должностных лиц, имеющих право подписи, перечень всей подписи, копии печати, а также тайный код.

После этого подписывается договор об установлении корреспондентских отношений, в кот. указывается сфера сотрудничества и условия сотрудничества.

4-м субъектом банковского рынка выступает правительство. Необходимость в сотрудничестве с правительством обуславливается необходимостью осуществления операций с государственными ценными бумагами, с гос-ми облигациями, а также участием коммерч-х банков в реализации отдельных правительственных программ.

5. Сегментирование по характеристикам предлагаемых услуг позволяет определить наиболее привлекательные для клиента те или иные виды банковских услуг. Продуктовый принцип основывается на изучении реакции отдельных групп клиентов на виды банковских услуг. Результатом деят-ти банка явл. банковский продукт, кот. состоит из предоставляемых услуг и из создания платежных средств (создание платежных поручений, векселей, аккредитивов, чеков и т.д.). все виды банковских услуг можно классифицировать по определенным принципам:

| № | Критерии классификации | Тип предоставления услуг |

| 1. | В зависимости от соответ-я специфики банковской деят-ти |

- специфические услуги - неспецифические |

| 2. | В зависимости от субъектов получения услуг |

- услуги юрид. лицам - физическим лицам |

| 3. | В зависимости от способа формирования и размещения ресурсов |

- активные - пассивные |

| 4. | В зависимости от оплаты за предоставление |

- платные - бесплатные |

| 5. | В зависимости от связи с движением материального продукта |

- чистые услуги (не связаны с мат. продуктом) - связаны с движением мат. продукта |

При сегментировании рынка по продуктовому признаку выделяют 4 группы банковских услуг:

- кредитные услуги

- депозитные услуги

- инвестиционные операции

- прочие услуги

6. Кредитные услуги – это наиболее типичные услуги банка, они связаны с движением ссудного капитала. Для кредитных услуг характерны след. признаки:

- платность;

- срочность;

- возвратность;

- гарантированность

Механизм предоставления кредита сводится к след. Клиенты банка делают заявку на предмет предоставления ссуды, к которой прилагается след. перечень документов:

1. Прилагается баланс предприятия заемщика на 1-е число последнего месяца.

2. Кооперативы представляют декларацию о доходах и расходах.

3. Предоставляется график поступления денежных средств и платежей за определенный период.

График платежей:

| месяц | Квартал (год) | |

|

- поступления - выручка от реализации |

||

| Итого: | ||

|

Платежи - поставщикам за сырье и ресурсы - расчеты с бюджетом - погашение ранее предоставленных кредитов |

||

| Итого: |

4. Прилагается технико-экономический расчет харкт-й сроки окупаемости и уровень рентабельности кредитуемой сделки.

5. Копии договоров в подтверждение кредитуемой сделки.

6. Сведения л кредитах, полученных в других банках.

7. Копии учредительных документов предприятия заемщика.

Если банк принимает положительное решение о предоставлении ссуды тогда дополнительно предоставляются след. документы:

- заполняется карточка с образцами подписей уполномоченных лиц и оттиском печати;

- документы, подтверждающие наличие обеспечения ссуды (договор залога имущества, страховой полис, гарантии 3-х лиц и т.д.);

- заполняется бланк на выдачу ссуды.

Решение о целесообразности предоставления ссуды принимает кредитный комитет, если ссуда не очень большая, если крупная – окончательное решение за правлением банка. Все ссуды можно классифицировать по след. признакам:

1. По условиям возврата и срокам погашения: краткосрочные, долгосрочные (срочные) и бессрочные.

2. По характеру обеспечения: обеспеченные и необеспеченные

3. По методам предоставления: предоставляемые в индивидуальном порядке на основании заявления заемщика; ссуды, в пределах заранее установленных лимитом кредитования.

4. По целевому назначению: на приобретение оборудования; на строительство; для расширения потребления и т.д.

7. В рамках вкладных или депозитных операций банка выделяют след.:

1. Вклады до востребования;

2. Срочные;

3. Сберегательные вклады.

Вклады до востребования или чековые вклады – это самая распространенная форма депозитов. Около 60-70 % депозитов приходится на вклады до востребования. По вкладам до востребования обычно открывается текущий счет, на который могут выписываться чеки, с помощью которых и осущ-ся платежи. Иногда по вкладам до востребования проценты могут не начисляться, а за каждый инкассированный чек может взиматься дополнительная плата. Для предприятий вклады до востребования выступают основой для оформления банковского векселя, с помощью кот. также можно осущ-ть платежи. Вклады до востребования могут оформляться как в национальной валюте, так и в иностранной.

Для срочных вкладов характерны след. особенности:

- оформляются на строго определенный срок хранения

- сумма срочного вклада изменяется скачкообразно, т.е. после каждого срока, оговоренного договором, к сумме вклада м.б. присоединены %, т.е. осуществлена капитализация дохода и дополнительно может пополняться вклад новыми взносами

В РБ срочные вклады выступают в след. формах:

- твердые срочные вклады;

- срочные выигрышные вклады, заниженный уровень %-го дохода, но номера вкладов разыгрываются и есть возможность выиграть достаточно большую сумму;

- выделяют срочные вклады с ежемесячной выплатой % по вкладу;

- срочный депозит на предъявителя;

- срочные вклады до востребования;

- срочный вклад с оформлением банковского сертификата.

Типичные виды сроков по срочным вкладам:

- минимальный от 30-89 дн.;

- от 90-179 дн.;

- от 180-365 дн.;

- свыше года;

сберегательные вклады наиболее привлекательны для осуществления накопления и вложения денежных сбережений. По срокам хранения сберегательные вклады превышают срочные вклады, а соответственно уровень дохода максимальный. При оформлении сберегательного вклада указывается договорный срок уведомления об изъятии. Сберегательный вклад можно пополнять без всяких ограничений дополнительными взносами. Закрывается не ранее 6 месяцев после его открытия, если раньше, то доход идет как по вкладу до востребования. Инвестиционные операции – операции с ценными бумагами. Они могут выпускаться как на комиссионных основах, так и за счет собственных средств. На рынке ценных бумаг банки могут осущ-ть 4 вида профессиональной деят-ти:

1. Могут осущ-ть посреднические услуги за счет средств и по поручению клиентов банк покупает и продает ценные бумаги, получая при этом комиссионный %.

2. Коммерческая деят-ть осущ-ся за счет собственных средств и направлена на получение прибыли в виде разницы м/у ценой продажи ценных бумаг и ценой покупки.

3. Деят-ть инвестиционного фонда включает два вида операций:

- банк выпускает и продает свои акции;

- на вырученные деньги приобретает высоколиквидные ценные бумаги других эмитентов.

Доход банка при этом получается за счет разницы м/у доходом высоколиквидных акций и издержками по выплате дивидендов по акциям банков.

4. Деят-ть депозитариев включает в себя операции по хранению, ведению реестра акционеров, осуществлению расчетов по ценным бумагам и выполнению поручений по купле-продаже ценных бумаг акционеров. Прочие услуги банка очень разнообразны и в основном сводятся к след. группам:

- операции по рассчетно-кассовому обслуживанию;

- валютные операции и услуги, связанные с внешнеэкономической деят-тью;

- документальные отчеты с пользованием акредитивов.

- Выдача гарантий и поручительств;

- Консультационные услуги;

- Операции по открытию корреспондентских счетов;

- Услуги по инженерно-экономической экспертизе;

- Трастовые услуги;

- Лизинг;

- Аудиторские услуги;

- Услуги по хранению ценностей;

- Размещение рекламы клиентов через сеть учреждений банков.

8. Механизм отбора целевых рынков включает в себя выявление всех целевых рынков, учет факторов, оказывающих влияние на стратегию охвата рынка и выявление наиболее привлекательных сегментов на основе построения матрицы клиенты-услуги. При изучении и выявлении отдельных сегментов как правило банки отдают предпочтение сегментированию по клиентам, в крайнем случае – сегментирование по характеристикам банковских продуктов. Если используется несколько сегментационных переменных, то изучение всех клиентов можно продемонстрировать на след. примере:

Пусть имеется 50 потребителей банковских услуг. Их можно разделить на группы по: географическому признаку; уровню доходов; возрасту клиентов.

Географический признак, n=4

| Сегменты | Юг | Север | Запад | Восток |

| Кол-во клиентов | 15 | 10 | 20 | 5 |

Уровень доходов

| Сегменты | До 100 т.р | 100-500 | 500-1000 | 1000-1500 | Свыше 1500 | Итого |

| Кол-во клиентов | 1 | 10 | 9 | 20 | 10 | 50 |

Возраст клиентов

| Сегменты | До 16 лет | 16-20 | 20-35 | 35-50 | Свыше 50 |

| Кол-во клиентов | 2 | 8 | 15 | 20 | 5 |

При использовании нескольких сегментных переменных одновременно используется процедура сращения матриц, полученных при разбивке рынка по одному критерию.

| До 100 т.р. | 100-500 | 500-1000 | 1000-2000 | Свыше 2000 | Итого | |

|

Юг Север Запад Восток |

0 0 1 0 |

3 2 4 1 |

2 2 4 1 |

7 4 7 2 |

3 2 4 1 |

15 10 20 5 |

| Итого | 1 | 10 | 9 | 20 | 10 | 50 |

В процессе сращивания матриц построенных на основе 2-х сегментных переменных общее кол-во сегментов S будет определяться по след. формуле:

S= A1*A2, где

A1 – кол-во сегментов по 1-й сегментной переменной

A2 – по 2-й сегментной переменной

Если кол-во сегментов больше, то

S=A1*A2*A3*…*Am

При отборе целевых рынков используется след. традиционная матрица, клиенты-услуги. В котором одновременно используются 2 подхода к сегментированию рынка банковских услуг.

1. по клиентам.

2. По характеристике предоставленных услуг.

| i-й банковский продукт | Потребители (j) | Итого | ||

| 1 (а) | 2 (в) | m (z) | ||

| 1 | Y11/K11 | Y12/K12 | Y1m/K1m | Y1'/K1' |

| 2 | Y21/K21 | Y22/K22 | Y2m/K2m | Y2'/K1' |

| n | Yn1/Kn1 | Yn2/Kn2 | Ynm/Knm | Yn'/Kn' |

| Итого: | Y1/K1 | Y2/K2 | Ym/Km | Cy/Ck |

Y11 – кол-во услуг 1-го вида, кот. потребуют клиенты 1-й клиентской (потребительской) группы.

K11 – кол-во клиентов 1-й потребительской группы, кот. пользуются услугами 1-го предприятия

Y1' – общий объем услуг 1-го продукта, потребляемых всеми клиентами группы.

K1' – кол-во клиентов всех потребительских групп, пользующихся услугами 1-го вида.

K1m Knm Ck – эк-кий смысл показателей

1*а (min)< = К1 < = а*n (max) – значения показателя К1 находятся в этом интервале.

К1 – показатель, кот. отражает полноту удовлетворения потребностей клиентов 1-й потребительской группы всем набором предоставленных услуг.

1 (а+в+z) < =Ck < = n (a+в+z) – полнота удовлетворения потребностей клиентов всех клиентских групп всеми видами банковских услуг.

Исходя из матрицы клиенты-услуги, банк может выбрать один из 9 возможных вариантов действий:

1. Удовлетворить одну потребность одной группы потребителей

2. Удовлетворить одну потребность нескольких групп потребителей

3. Удовлетворить одну потребность всех групп потребителей

4. Удовлетворить несколько потребностей одной группы

5. Удов-ть неск-ко потр-й неск-х групп

6. Удов-ть неск-ко потр-й всех групп

7. Удовлетворение всех потребностей одной группы

8. Нескольких групп

9. Всех групп

На практике, как правило, используется след. упрощенный стандартный охват клиентов рынка, включающий 4 варианта:

- сосредоточение усилий банка на обслуживании 1-й группы потребителей

- удовлетворение какой-то одной потребности всех групп потребителей

- выборочная специализация на разных сегментах

- обслуживание всего рынка

Условия выбора этой стратегии:

1. Внедрение банка на новые виды рынков. В качестве положительных характеристик этого варианта выступает след:

- относительное ограждение от конкурентов

- незначительные издержки на маркетинговые усилия, рекламу; в связи с адресностью рекламы повышает эффективность маркетинговой деят-ти банка

- банк приобретает положительный опыт борьбы с клиентами, который позволяет внедрять перманентные или постоянно развивающиеся стратегии в отношении этой группы

- преданность клиентов и соответственно стабильность доходов при работе с клиентами

Недостатки:

- малые возможности маневрирования ресурсами банка

- банк вынужден постоянно поддерживать контакты с клиентами и внедрять новые изощренные виды услуг, которые не всегда окупаются в силу узости клиентской группы

- узость клиентской группы выступает сдерживающим фактором для нормального развития банка.

2. Удовлетворение одной потребности всех групп потребителей – этот вариант используется лишь на начальных стадиях становления и развития банка. Главный вопрос этой стадии – это выбор необходимого банковского продукта, который удовлетворял бы потребности максимального кол-ва клиентов. Таким продуктом м.б. лишь тот продукт, для которого характерно многообразие форм его предоставления (депозитные, кредитные услуги).

Достоинства:

- опыт оказания одной услуги может привести к монополизации ее предоставления и к изучению монопольной прибыли

- min затраты на оказание специальной услуги

- высокое качество предоставленной услуги

- защищенность от давления конкурентов

- приверженность клиентов

- приемлемая цена, т.к. низкие издержки

Недостатки:

- сложность выбора исходного банковского продукта

- наличие конкурентов, оказывающих такую же услугу, значительно снижает клиентскую базу банка

- сложность поддержания контактов с обширными клиентами банка

3. Выборочная специализация на различных сегментах банковского рынка. Характеризуется след. положительными моментами:

- при выбранной специализации нет необходимости добиваться абсолютного преимущества на отдельных видах рынка.

- Выборочная специализация позволяет активно реагировать на новые потребности клиентов и оперативно вводить новые банковские продукты.

- Уменьшается восприимчивость банка к ухудшению эк-кой конъюнктуры

- Сохраняется достаточно стабильный и не очень высокий уровень расходов на рекламу

- Этот вариант позволяет банку в долгосрочной перспективе наиболее оптимальным образом использовать свои ресурсы.

Недостатки:

- практически в любом банковском сегменте присутствуют конкуренты, что не позволяет банку установить прочные позиции ни в одно из банковских сегментов

- большие и стабильные расходы на маркетинговые исследования рынка.

4. Обслуживание всего рынка. Преимущества:

- обслуживаются все клиенты, испытывающие хоть какие-то потребности в банковских услугах. У банка нет потребности в изучении рынка => расходы на маркетинг минимальные

- отсутствие привязки банка к конкретным группам потребителей, что позволяет банку быстро приспосабливаться к новым потребностям клиентов.

Недостатки:

- значительный объем сбора и обработки информации, что приводит к росту себестоимости банковских продуктов и снижению их конкурентоспособности

- банк сильно подвержен изменению рыночной конъюнктуры. Банк должен постоянно перепрофилировать свою деят-ть, изменять свои стратегии и распылять средства при их реализации

- большие трудности в разработке новых видов услуг, которые пользовались бы спросом у всех клиентов одновременно.

При отборе целевых рынков в первую очередь учитываются след. факторы:

1. Ресурсы банка, т.е. внутренние возможности, которые вытекают из внутренних возможностей банка. Если у банка незначительный объем ресурсов, то банк ориентируется на удовлетворение одной потребности всех групп потребителей.

2. Характеристики предлагаемых банковских продуктов. Все продукты делятся на 2 группы

- банковские продукты, не отличающиеся большим разнообразием форм проявления (лизинг, факторинг, расчетное обслуживание предприятий, услуги по хранению ценностей и т.д.)

- продукты, отличающиеся большим разнообразием форм предоставления (услуги по кредитованию, депозитные услуги, выдача банковских гарантий, услуги по инженерно-эк-кой экспертизе и т.д.)

3. Возможности внедрения новых услуг. Если банк обладает возможностью разработки новых услуг, то он пытается охватить как можно больше потребителей.

4. Уровень конкурентной борьбы и маркетинговая стратегия конкурентов.

5. Степень однородности рынка. Если рынок сравнительно однороден, то банк охватывает обслуживанием весь рынок. Иногда для количественного определения привлекательности отдельных банковских сегментов подсчитываются некоторые коэффициенты привлекательности сегментов.

Тема: Стратегическое планирование маркетинговой деятельности банка

1. Подходы к стратегическому планированию. Содержание стратегического плана банка.

2. Постановка задач и установление стратегических целей банка.

3. Анализ исходного положения и привлекательности рынка.

4. Оценка факторов, воздействующих на стратегию банка.

5. Оценка опасностей и возможностей банка.

6. Стратегия развития хоз-го портфеля банка.

7. Корректировка регулируемых факторов при осуществлении стратегического планирования.

1. В системе банковского планирования выделяют 2 вида планирования:

1. стратегическое планирование

2. планирование маркетинга

1-составная часть стратегического управления банковской деятельностью. Результатом стратегического планирования выступает установление долгосрочных целей и выработка планов текущей деят-ти, направленных на их достижение. В банковском стратегическом плане находят отражение:

- исходные условия

- среда маркетинга

- приоритеты рынка, под воздействием которых происходит распределение средств банка

- оценка опасностей и возможностей банка, а также сильных и слабых сторон

- выбор времени осуществления стратегии, а также их корректировка

- ожидаемые результаты.

В процессе стратегического планирования выделяются след. этапы планирования, которые раскрывают содержание стратегического плана банка. В структуре стратегического плана выделяют 8 этапов:

1. + 2. Постановка задач и определение целей функционирования банка

3. Исходное положение рынка - отражается состояние среды как в целом для банка, так и в отдельных рыночных сегментах. Особое место занимает оценка факторов, характеризующих степень привлекательности рынка.

4. оценка факторов, воздействующих на стратегию банка. Центральное место занимает оценка конкурентоспособности банка, кот. осущ-ся на основе изучения сильных и слабых сторон банка.

5. оценка опасностей и возможностей банка.

6. стратегия развития хоз-го портфеля. Определяется приоритетное направление инвестиций банка, определяются объемы финансовых ресурсов по каждой стратегической цели банка.

7. стратегические изменения в регулируемых факторах. Все параметры функционирования банка условно делятся на 2 группы:

- постоянные (не подлежат корректировке)

- переменные

8. ожидаемые финансовые результаты. Стратегический план может разрабатываться на 3-х уровнях:

- на корпоративном уровне (на уровне всего банка в целом)

- на уровне структурных подразделений

- на уровне отдельных рыночных сегментов

2. Исходное место в стратегическом планировании занимает постановка задач и их конкретизация в целях функционирования банка. В рамках задач функционирования банка выделяется несколько задач, которые отражаются иерархической лестницей задач банка.

I. Генеральная задача банка, раскрывающая цель функционирования банка.

II. Задачи работы банка по отдельным структурным подразделениям и отдельным рыночным сегментам.

Постановка задач и определение целей функционирования банка

Задачи

![]()

Факторы, влияющие на постановку задач банка

Микросреды Макросреды

- ресурсы банка - экономич.

- история создания и культура - научно-технич. факторы

- квалификация персонала - социо-культур.

- структура банковской организации - политич.

- уровень освоения современных банковских технологий

![]()

Цели, задачи, конкретизированные во времени и количественно определенные

|

Требования к постановке целей: - цели д.б. конкретизированы и измеримы в стоимостной оценке - цели д.б. достижимыми, исходя из возможностей банка - совместимость целей на уровне разных структурных подразделений - ориентация на временной фактор |

Сдерживающие факторы. Влияющие на цели банка: - внутренние ресурсы банка - требования пайщиков (сила требования пайщиков зависит от доли уставного фонда в общем объеме финансовых средств) - внутренняя культура банка - уровень профессионализма специалистов банка |

3. При определении исходного положения необходимо выявить обслуживаемый рынок, оценить рыночно-производственные характеристики всех сегментов, оценить привлекательность рынка.

III-й этап. Анализ исходного положения рынка

1. Выявление обслуживаемого рынка.

Рынок выявляется как пересечение избранного класса клиентов, предоставляемых банковских продуктов и определенного региона обслуживания. Определение клиентов:

- выявляются все клиенты

- выявляются новые клиенты

- дается оценка целесообразности их обслуживания в будущем, определяется объем необходимых средств для удовлетворения новых потребностей клиентов

- риск расширения продуктовой стратегии банка

Изучение и прогнозирование спроса