Дипломная работа: Организация и управление банковской деятельности

Содержание

Введение

Глава 1 Развитие теории и практики менеджмента

1.1 Условия и предпосылки возникновения менеджмента

1.2 Основные школы управления

Глава 2 Организация банковской деятельности и управление обслуживанием клиентов банка

2.1 Организационная структура банков

2.1.1 Различия организационных структур крупного и мелкого банков

2.1.2 Современные тенденции в организационной структуре банков

2.1.3 Организация банковской деятельности на основе отделений

2.1.4 Банковская деятельность на основе корреспондентских отношений

2.2 Финансовые отчеты и оценка деятельности банков

2.3 Управление обслуживанием клиентов и источниками средств банков

Глава 3 Стратегия управления активами и пассивами и защиты отрасли

3.1 Способы управления для защиты от риска изменения процентных ставок

3.1.1 Стратегия управления активами

3.1.2 Стратегия управления пассивами

3.1.3 Стратегия управления фондами

3.1.4 Метод объединения источников фондов

3.1.5 Метод разделения источников фондов

3.1.6 Сбалансированный подход к управлению фондами

3.1.7 Хеджирование риска изменений процентных ставок

3.2 Финансовые опционы, своп-контракты и другие методы управления активами и пассивами

3.2.1 Процентные опционы

3.2.2 Процентные своп-контракты

3.2.3 Страхование изменений процентных ставок

3.2.4 Кредитные опционы

3.2.5 Процентные контракты типа «Кэп», «Флор» и «Коридор»

3.2.6 Процесс управления рисками

3.3 Новые банковские услуги и процесс их развития

3.3.1 Причины появления новых услуг в банковском деле

3.3.2 Трастовые услуги

3.3.3 Инвестиционные банковские услуги

3.3.4 Услуги по управлению денежной наличностью

3.3.5 Дисконтные брокерские услуги

3.3.6 Процесс развития новых банковских услуг

Заключение

Список литературы

Введение

«Менеджмент» – слово английского происхождения и означает «управлять». Трактовок понятия «менеджмент» существует великое множество. И это оправдано, так как на любой стадии развития организации мы имеем дело с менеджментом различного типа (технологический, финансовый, корпоративный, функциональный и т.п.).

В общем виде менеджмент следует представлять как науку и искусство побеждать, умение добиваться поставленных целей, используя труд, мотивы поведения и интеллект людей. Речь идет о целенаправленном воздействии на людей с целью превращения неорганизованных элементов в эффективную и производительную силу. Другими словами, менеджмент – это человеческие возможности, с помощью которых лидеры используют ресурсы для достижения стратегических и тактических целей организации.

Термин «менеджмент» означает управление социально-экономическими процессами на уровне организации – управление хозяйственной деятельностью и личностью, персоналом.

Кто же такой менеджер? Менеджер обозначает принадлежность конкретного лица к профессиональной управленческой деятельности. В этой связи следует иметь в виду, что есть профессии, которые может освоить любой человек независимо от данных ему природой психофизических характеристик, и есть профессии, для которых помимо профессиональных знаний их наличие обязательно. К таким профессиям относится и профессия менеджера. То есть управленческая работа принадлежит к числу таких видов человеческой деятельности. Которые требуют специфических личностных качеств, делающих конкретную личность профессионально пригодной, а при отсутствии таковых – профессионально непригодной к работе в должности менеджера.

Менеджер – самостоятельная профессия с собственными профессионально-специфическими инструментами и навыками, явно отличающимися от других профессий. Способствовать тому, чтобы результаты достигались самими сотрудниками, касается только профессии менеджера, а все другие профессии выполняют специальные задачи, но не задачи руководителя.

Формирование и успешное функционирование банковской системы Казахстана, включение отечественных финансово-кредитных институтов в международный бизнес в значительной мере зависят от квалификации банковских работников, их знаний и опыта.

Большое внимание в дипломной работе уделено актуальным для казахстанских банкиров вопросам финансового управления – управления капиталом банка, его ресурсами, комплексного управления активами и пассивами. Важное место в системе финансового менеджмента занимают анализ финансовой отчетности банка, а также анализ и оценка банковских операций с позиций ликвидности, доходности и риска. Функционируя в хаотической рыночной среде, коммерческий банк постоянно сталкивается в своей деятельности со всевозможными рисками – трансляционными, операционными, процентными, кредитными, валютными и т.д. научиться оценивать риски и управлять ими – важная задача финансового менеджмента. В этом отношении казахстанским банкирам стоит уделить особое внимание западной практике кредитования и управления кредитным риском.

Цель дипломной работы – анализ проблем и задач, разработка эффективных методов банковского менеджмента.

Глава 1 Развитие теории и практики менеджмента

1.1 Условия и предпосылки возникновения менеджмента

Сегодня вряд ли кто скажет, как и когда зародилось искусство и наука управления. Менеджмент в той или иной форме существовал всегда там, где люди работали группами и, как правило, в трех сферах человеческого общества:

Политической – необходимость установления и поддержания порядка в группах;

Экономической – необходимость в изыскании, производстве и распределении ресурсов;

Оборонительной – защита от врагов и диких зверей.

Даже в самых древних обществах требовались личности, которые бы координировали и направляли деятельность групп (сбор пищи, строительство жилья и т.п.). К примеру, египетские пирамиды – это памятник управленческого искусства того времени, поскольку строительство таких уникальных сооружений требовало четкости в планировании, организации работы великого множества людей, контроля за их деятельностью.

Рассматривая развитие теории и практики управления, выделяют несколько исторических периодов.

I период – древний период. Наиболее длительным был первый период развития управления – начиная с 9-7 тысячелетия до нашей эры примерно до XVIII в. Прежде чем выделиться в самостоятельную область знаний, человечество тысячелетиями по крупицам накапливало опыт управления.

Первые, самые простые, зачаточные формы упорядочения и организации совместного труда существовали на стадии первобытнообщинного строя. В это время управлении осуществлялось сообща, всеми членами рода, племени или общины. Старейшины и вожди родов и племен олицетворяли собой руководящее начало всех видов деятельности того периода.

Примерно 9 – 7 тыс.лет до н.э. в ряде мест Ближнего Востока произошел переход от присваивающего хозяйства (охота, сбор плодов и т.п.) к принципиально новой форме получения продуктов – их производству (производящая экономика). Переход к производящей экономике и стал точкой отсчета в зарождении менеджмента, вехой в накоплении людьми определенных знаний в области управления.

В Древнем Египте был накоплен богатый опыт управления государственным хозяйством. В этот период (3000-2800 гг.до н.э.) сформировались достаточно развитый для того времени государственный управленческий аппарат и его обслуживающая прослойка (чиновники-писцы и пр.).

Одним из первых, кто дал характеристику управления как особой сферы деятельности, был Сократ (470-399 гг.до н.э.). Он проанализировал различные формы управления, на основе чего провозгласил принцип универсальности управления.

Платон (428-348 гг.до н.э.) дал классификацию форм государственного управления, сделал попытку разграничить функции органов управления.

Александр Македонский (356-323 гг.до н.э.) развил теорию и практику управления войсками.

Приведенные материалы не охватывают всех событий и дат, которые так или иначе характеризуют процесс накопления знаний в области управления, однако данный обзор позволяет в какой-то мере составить представление о том, на что обращалось внимание на самых ранних стадиях развития древнего искусства и новейшей науки – менеджмента.

II период – индустриальный период (1776-1890 гг.). Наибольшая заслуга в развитии представлений о государственном управлении в этот период принадлежит А.Смиту. Он является не только представителем классической политической экономии, но и специалистом в области управления, так как сделал анализ различных форм разделения труда, дал характеристику обязанностей государя и государства.

Большое влияние на формирование многих сформировавшихся к настоящему времени научных направлений и школ менеджмента оказало учение Р. Оуэна. Его идеи гуманизации управления производством, а также признание необходимости обучения, улучшения условий труда и быта рабочих актуальны и сегодня.

Первый переворот в теории и практике управления связан с созданием и использованием вычислительной техники. В 1833 г. английский математик Ч. Беббидж разработал проект «аналитической машины» - прообраз современной цифровой вычислительной техники, с помощью которой уже тогда управленческие решения принимались более оперативно.

III период – период систематизации (1856-1960 гг.). Наука об управлении находится в постоянном движении. Формируются новые направления, школы, течения, изменяется и совершенствуется научный аппарат, наконец, меняются сами исследователи и их взгляды. С течением времени менеджеры изменяли ориентиры от потребностей своей конкретной организации на изучение способов управления, действующих в их окружении. Одни из них решали свои управленческие проблемы теми способами, которые, казалось, срабатывали и в прошлые периоды. Другие исследователи искали более систематизированные подходы к управлению. Их индивидуальные успехи и провалы могут дать ценные уроки для сегодняшних менеджеров.

В сущности, то, что мы сегодня называем менеджментом, зародилось во времена промышленной революции в XIX в. Возникновение фабрики как первичного типа производства и необходимость обеспечения работой больших групп людей означало, что индивидуальные владельцы больше не могли наблюдать за деятельностью всех работников. В результате были выбраны лучшие работники, которых обучали для того, чтобы они могли представлять интересы владельца на рабочих местах. Эти люди и были первыми менеджерами.

1.2 Основные школы управления

Самые первые исследования в области менеджмента были сделаны классической школой.

Первых менеджеров в основном волновал вопрос эффективности производства (технический подход). Свою деятельность они сосредоточивали на адаптации рабочих. В этих целях разрабатывался дизайн рабочих мест, изучались затраты времени на различные операции и т.п.

Большинство исследователей того времени полагали, что менеджмент – это искусство. Такое понимание менеджмента связано с тем, что не все работники по своим параметрам подходят для руководящей должности. Имеются определенные черты характера и навыки, которые характерны для всех преуспевающих менеджеров. Поэтому многие исследователи приняли подход при изучении личности с точки зрения характера. То есть если установить черты характера, свойственные менеджеру, то можно найти людей, которые обладают такими качествами.

Результаты исследований показали, что определить параметры по чертам характера невозможно, что даже такая вещь, как ум, в некоторых случаях может не иметь первостепенного значения. В итоге было установлено, что концепция черт характеров просто не срабатывает. В связи с этим и возник вопрос: есть ли наука менеджмент?

Первый крупный шаг к рассмотрению менеджмента как науки был сделан Ф. Тейлором (1856-1915 гг.), который возглавил движение научного управления. Он заинтересовался не эффективностью человека, а эффективностью деятельности организации, что положило начало развитию школы научного управления.

Благодаря разработке концепции научного управления менеджмент был признан самостоятельной областью научных исследований. В своих работах «Управление фабрикой» (1903г.) и «Принципы научного менеджмента» (1911г.) Ф. Тейлор разработал ряд методов научной организации труда, основанных на изучении движений рабочего с помощью хронометража, стандартизации приемов и орудий труда.

Его основополагающие принципы управления состоят в следующем: если я могу на научной основе отобрать людей, на научной основе их подготовить, предоставить им некоторые стимулы и соединить воедино работу и человека, тогда я смогу получит совокупную производительность, превышающую вклад, сделанной индивидуальной рабочей силой. Главная заслуга Ф. Тейлора состоит в том, что он как основатель школы «научного управления» разработал методологические основы нормирования труда, стандартизировал рабочие операции, внедрил в практику научные подходы подбора, расстановки и стимулирования труда рабочих. Величайший вклад Ф. Тейлора состоит в том, что он начал революцию в области менеджмента.

Становление науки об управлении также связывается с именами Ф.и Л. Джилбертов. Они провели исследования в области трудовых движений, усовершенствовали хронометражные методики, а также разработали научные принципы организации рабочего места.

Таким образом, к 1916 г. сформировалось целое направление в исследованиях: первая научная школа, получившая несколько названий, - школа «научного менеджмента», «классическая», «традиционная».

Разновидностью классической школы управления является – «административная школа». Она занималась изучением вопросов роли и функций менеджера. Считалось, что как только определялась суть работы управляющего, легко можно было выявить наиболее эффективные методы руководства.

Одним из пионеров разработки этой идеи был А. Файоль (1841-1925гг.). Он разделил весь процесс на пять основных функций, которые мы до сих пор используем в управлении организацией: это планирование, организация, подбор и расстановка кадров, руководство (мотивация) и контроль.

На базе учения А. Файоля в 20-е годы было сформулировано понятие организационной структуры фирмы, элементы которой представляют систему взаимосвязей, серию непрерывных взаимосвязанных действий – функций управления.

Разработанные А. Файолем принципы управления следует признать самостоятельным результатом науки управления, «администрирования». Не случайно американцы называют француза А. Файоля отцом менеджмента.

Суть разработанных им принципов управления сводится к следующему: разделение труда; авторитет и ответственность власти; дисциплина; единство руководства; единство распорядительства; подчинение частного интереса общему; вознаграждение за труд; баланс между централизацией и децентрализацией; координация менеджеров одного уровня; порядок; справедливость; доброта и порядочность; устойчивость персонала; инициатива.

Из других представителей административной школы можно выделить М. Блюмфилда, разработавшего концепцию «менеджмента персонала», или управления рабочей силой (1917г.); и М. Вебера предложившего концепцию «рациональной бюрократии» (1921г.). Он дал характеристику идеальных типов господства и выдвинул положение, согласно которому бюрократия – порядок, устанавливаемый правилами, является самой эффективной формой человеческой организации.

Основная черта «классической школы» (научной и административной) заключается в том, что существует только один способ достижения эффективности производства. Поэтому цель классических менеджеров состояла в том, чтобы обнаружить этот совершенный и единственно приемлемый метод управления.

«Классическая школа» - одна из первых камней в фундаменте мировой управленческой науки. Однако это не единственное течение в развитии управленческой мысли.

Определенный прорыв в области менеджмента был сделан на рубеже 30-х годов, ознаменовавшийся появлением «школы человеческих отношений» (поведенческой школы). В ее основу положены достижения психологии и социологии. Поэтому в рамках этого учения в процессе управления предполагалось сосредоточивать основное внимание на работнике, а не на его задании.

В начале века ученые, изучающие поведение человека в трудовом процессе, были заинтересованы в повышении производительности труда не менее, чем любой из классических менеджеров. Сосредоточив внимание на рабочем, они понимали, что смогут лучше стимулировать их труд. Предполагалось, что люди являются живыми машинами и что в основе управления должна лежать забота об отдельном работнике.

Р. Оуэн был реформатором менеджмента в том смысле, что он первым обратил внимание на людей. Его идея состоит в том, что фирма много времени тратит на уход за станками и машинами и мало заботится о людях. Поэтому вполне разумно тратить такое же время и на «уход» за людьми (живой машиной). Это внимание и забота о них, обеспечение благоприятных условий для отдыха и т.п. Тогда вероятнее всего, «ремонт» людей не потребуется.

Родоначальником «школы человеческих отношений» принято считать Э. Мэйо. Он обнаружил, что группа рабочих – это социальная система, в которой есть собственные системы контроля. Определенным образом воздействуя на такую систему, можно улучшить, как считал тогда Э. Мэйо, результаты труда.

В результате движение «человеческих отношений» стало противовесом всему научному движению. Это связано с тем, что акцент в движении «человеческих отношений» делался на людях, а в движении научного управления – на заботе о производстве. Идея состоит в том, что простое проявление внимания к людям оказывает очень большое влияние на производительность труда. То есть речь идет о повышении эффективности организации за счет повышения эффективности ее человеческих ресурсов.

Из других ученых этого направления можно выделить М.П. Фоллет, проанализировавшую стили руководства и разработавшую теорию лидерства.

Большой вклад в развитие школы «человеческих отношений» был сделан в 40-60-е годы, когда учеными-бихевиористами (от англ. - поведение) было разработано несколько теорий мотивации.

Одной из них является иерархическая теория потребностей А. Маслоу. Он предложил следующую классификацию потребностей личности:

1) физиологические;

2) в безопасности своего существования;

3) социальные (принадлежность к коллективу, общение, внимание к себе, забота о других и пр.);

4) престижные (авторитет, служебный статус, чувство собственного достоинства, самоуважение);

5) в самовыражении, полном использовании своих возможностей, достижении целей и личном росте.

Не менее популярно в школе «человеческих отношений» и учение Д. Макгрегора (1960г.) В основе его теории (X и Y) лежат следующие характеристики работников:

Теория X - средний индивидиум туповат, стремится увильнуть от труда, поэтому его необходимо постоянно принуждать, понукать, контролировать и направлять. Человек такой категории предпочитает, чтобы им руководили, стремится избегать ответственности, беспокоится лишь о собственной безопасности;

Теория Y- люди не являются от природы пассивными. Они стали такими в результате работы в организации. У данной категории работников затраты физического и умственного труда так же естественны и необходимы, как игры на отдыхе. Такой человек не только принимает на себя ответственность, но и стремится к ней. Он не нуждается в контроле со стороны, так как способен сам себя контролировать.

Модифицированный вариант учения Д. Макгрегора представлен Р. Блейком в виде управленческой решетки ГРИД.

IV период – информационный период (1960г. по настоящее время). Более поздние теории управления разработаны в основном представителями «количественной школы», часто называемой управленческой. Появление данной школы – следствие применения математики и компьютеров в управлении. Ее представители рассматривают управление как логический процесс, который может быть выражен математически. В 60-е годы начинается широкая разработка концепций управления, опирающихся на использование математического аппарата, с помощью которого достигается интеграция математического анализа и субъективных решений менеджеров.

Формализация ряда управленческих функций, сочетание труда, человека и ЭВМ потребовали пересмотра структурных элементов организации (служб учета, маркетинга и т.п.). появились такие новые элементы внутрифирменного планирования, как имитационное моделирование решений, методы анализа в условиях неопределенности, математическое обеспечение оценки многоцелевых управленческих решений.

В современных условиях математические методы используются практически на всех направлениях управленческой науки.

Исследование управления как процесса привело к широкому распространению системных методов анализа. Так называемый системный подход в менеджменте был связан с применением общей теории систем для решения управленческих задач. Он предполагает, что руководители должны рассматривать организацию как совокупность взаимосвязанных элементов, таких как люди, структура, задачи, технология, ресурсы.

Главная идея системной теории состоит в том, что ни одно действие не предпринимается в изоляции от других. Каждое решение имеет последствия для всей системы. Системный подход в управлении позволяет избежать ситуаций, когда решение в одной области превращается в проблему для другой.

На базе системного подхода разрабатывались задачи управления в нескольких направлениях. Так возникла теория непредвиденных ситуаций. Суть ее состоит в том, что каждая ситуация, в которой оказывается менеджер, может стать сходной с другими ситуациями. Однако ей будут присущи уникальные свойства. Задача менеджера в этой ситуации состоит в том, чтобы проанализировать все факторы в отдельности и выявить наиболее сильные зависимости (корреляции).

В 70-е годы появилась идея открытой системы. Организация как открытая система имеет тенденцию приспосабливаться к весьма многообразной внутренней среде. Такая система не является самообеспечивающейся, она зависит от энергии, информации и материалов, поступающих из вне. Она имеет способность приспосабливаться к изменениям во внешней среде.

Таким образом, следуя теории систем, можно предположить, что любая формальная организация должна иметь систему функционализации (т.е. различные формы структурного деления); систему результативных и эффективных стимулов, побуждающих людей вносить вклад в групповые действия; систему власти; систему логического принятия решений.

С точки зрения экономики организации наиболее существенные в научно-методическом плане результаты были получены в рамках ситуационного подхода. Выводы ситуационного подхода состоят в том, что формы, методы, системы, стили управления должны существенно варьироваться в зависимости от сложившейся ситуации, т.е. центральное место должна занимать ситуация. Это конкретный набор обстоятельств, которые сильно влияют на организацию в данное конкретное время. Другими словами, суть рекомендаций по теории системного подхода состоит в требовании решать текущую конкретную организационно-управленческую проблему в зависимости от целей организации и сложившихся конкретных условий, в которых эта цель должна быть достигнута. То есть пригодность различных методов управления определяется ситуацией.

Ситуационный подход внес большой вклад в развитие теории управления. Он содержит конкретные рекомендации, касающиеся применения научных положений к практике управления в зависимости от сложившейся ситуации и условий внешней и внутренней среды организации. Используя ситуационный подход, менеджеры могут понять, какие методы и средства будут наилучшим образом способствовать достижению целей организации в конкретной ситуации.

История менеджмента – это история людей, людей планирующих, организующих, подбирающих кадры, руководящих и контролирующих.

Глава 2 Организация банковской деятельности и управление обслуживанием клиентов банка

2.1 Организационная структура банков

2.1.1 Различия организационных структур крупного и мелкого банков

Организационная форма банка обусловлена его функциями, ибо с точки зрения организационной структуры банки обычно построены таким образом, чтобы с максимальной эффективностью выполнять стоящие перед ними задачи. Более крупный банк, как правило, осуществляет больше функций и предлагает более широкий спектр услуг. Поэтому размеры банка также являются важным фактором, определяющим его организационную структуру. Однако размеры и функции – не единственные детерминанты организационной структуры банка и эффективности его работы. Государственное регулирование деятельности банков также имеет огромное значение для формирования потребностей и разнообразия вариантов структурного построения банков в мире.

Влияние размеров банка на его организационную структуру нагляднее всего проявляется при сопоставлении типичных организационных структур крупного и мелкого банков. Первым примером нам послужит организационная схема, представленная руководством небольшого, находящегося на Среднем Западе провинциального банка с активами около 50 млн.долл. Подобно сотням банков, обслуживающих небольшие и средние по размерам хозяйственные структуры, этот банк более всего озабочен привлечением небольших депозитов от частных лиц и занимаются преимущественно предоставлением потребительского кредита и займов мелким предприятиям. Такие банки, всецело ориентированные на операции с частными лицами, часто называют розничными банками в противовес оптовым кредитно-финансовым институтам, которые заняты преимущественно обслуживанием коммерческих предприятий и предоставлением крупных займов корпорациям.

Сервисные операции небольшого банка обычно контролируются кассиром и аудитором, работающими в бухгалтерском отделе, а также вице-президентом, отвечающим за работу кредитного, депозитного, маркетингового и трастового отделов банка. Эти работники подотчетны старшему руководству фирмы в лице председателя совета директоров, президента и старшим вице-президентам, отвечающим за долгосрочное планирование и оказание помощи руководителям различных отделов в решении наиболее острых проблем. Высшее руководство, в свою очередь, периодически отчитывается перед советом директоров – комитетом, выбранным акционерами (владельцами) для разработки политики банка и наблюдения за эффективностью его работы.

Организационная схема, представленная на рис.1. проста. Зачастую имеют место тесные контакты между руководителями высшего и среднего уровней и рядовыми сотрудниками банка.

| Высшее руководство (включая председателя совета директоров и президента или исполнительного директора) |

|

||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||

| Кредитный отдел | Бухгалтерско-операционный отдел | Отдел маркетинга и мобилизации средств | Трастовый отдел | ||||||||||||||||||||||||

|

|||||||||||||||||||||||||||

|

Сотрудники, занимающиеся комм. кредитом |

Отдел аудита и бухгалтерского учета | Кассиры | Трасты, учрежденные в пользу частных лиц |

|

|||||||||||||||||||||||

|

|||||||||||||||||||||||||||

| Сотрудники, занимающиеся потреб. кредитом | Операции (клиринг чеков, бухг. проводка, проверка счетов, рассм.жалоб клиентов) | Новые счета | Трасты, учрежденные в пользу предприятий |

|

|||||||||||||||||||||||

|

|||||||||||||||||||||||||||

| Реклама и планирование |

|

||||||||||||||||||||||||||

Организационная структура крупного банка, активно оперирующего на денежных рынках, гораздо сложнее, чем мелкого. На рис 2. показана организационная схема банка, находящегося на востоке США и располагающего активами стоимостью свыше 5 млрд.долл. Этот банк принадлежит и контролируется холдинговой компанией, акционеры которой выбирают совет директоров для наблюдения за работой банка и небанковских кредитно-финансовых организаций, связанных с той же самой холдинговой компанией. Некоторые члены совета директоров холдинговой компании входят и в совет директоров банка. Основная для таких организаций проблема – норма управляемости: высшее руководство обычно хорошо осведомлено о деятельности своего банка, но значительно хуже информировано о состоянии дел в филиалах. Более того, поскольку сам банк предлагает широкий перечень услуг как на национальном, так и на международном рынке, серьезные проблемы могут не всплывать на поверхность неделями и даже месяцами. В последние годы ряд крупнейших банков склонился в пользу концепции центров получения прибыли, согласно которой каждый ведущий отдел стремится максимизировать свой вклад в рентабельность банка и тщательно контролирует показатели эффективности собственной работы.

Крупнейшие банки обладают некоторыми преимуществами над мелкими и средними. Они обслуживают многочисленные и разные рынки, предлагая клиентам многообразные услуги, поэтому их деятельность более диверсифицирована как географически, так и в отношении набора предоставляемых услуг, что понижает общий уровень риска в условиях нестабильной экономики. К развитию банковской деятельности за пределами своего штата крупные банки, как правило, готовы лучше, ибо обладают более высокой способностью брать на себя риск освоения новых рынков и имеют лучший доступ к капиталу и способным менеджерам.

| Административная группа: комитет высших менеджеров – председатель совета директоров, президент или исполнительный директор и старшие вице-президенты | ||||||||||||||||||

| Отделение мобилизации средств и управления ими | Отделение распределения средств | Отделение финансового обслуживания частных лиц | ||||||||||||||||

| Группа финансов и инвестиций | Группа коммерческих финансовых услуг | Отдел обслуживания частных банков | ||||||||||||||||

| Бюро денежных рынков и управления портфелями | Отдел коммерческого кредита | Трастовые услуги | ||||||||||||||||

| Отдел институциональной банковской деятельности | Отдел коммерческих операций с недвижимостью | Отдел обслуживания органов исполнительной власти и узкопрофессиональ-ных групп | ||||||||||||||||

| Отдел рынков капитала | Отдел обслуживания корпораций | Отдел кредитования жилищного строительства | ||||||||||||||||

| Управление активами/пассивами | Отдел кредитных карточек | Отдел обслуживания рядовых потребителей | ||||||||||||||||

| Отдел планирования | Группа филиальных банков | Отдел страхования депозитов | ||||||||||||||||

| Группа анализа кредитов | Группа поддерживающих услуг | |||||||||||||||||

| Группа «плохих» кредитов | Автомобильный банк | |||||||||||||||||

| Маркетинговый отдел | ||||||||||||||||||

| Отдел международной банковской деятельности | Операционный отдел | |||||||||||||||||

| Группа кредитования многонациональных корпораций, финансирования торговли и заграничных бюро банка |

Отдел аудита и контроля региональным бюро. Отдел управления трудовыми ресурсами. Кассовый отдел. Отдел ценных бумаг. Группа наблюдения за выполнением требований органов банковского надзора. |

|||||||||||||||||

Рис 2. Организационная структура крупного банка.

2.1.2 Современные тенденции в организационной структуре банков

Проявившаяся в последние годы тенденция состоит в том, что почти все банковские учреждения становятся со временем более сложными организациями. Одновременно с ростом банк обычно расширяет перечень предлагаемых услуг и предоставляет новые схемы кредитования. Параллельно с этим процессом появляются новые отделы и отделения, помогающие руководству более эффективно распределять и контролировать ресурсы банка.

Еще один значимый и влияющий на сегодняшние банковские учреждения фактор состоит в том, что с изменением технологических и экономических параметров рынка изменяется и структура кадровых потребностей банков, которая необходима им для эффективного и прибыльного функционирования. С распространением в мире принципов дерегулирования и ростом вследствие этого числа конкурентов на основных рынках, обслуживаемых банками, все чаще встречаются банковские фирмы с сугубо рыночной ориентацией, т.е. более чуткие к изменению спроса потребителей на финансовые услуги и более подготовленные к конкурентной борьбе с другими банками и небанковскими кредитно-финансовыми организациями. Эта тенденция заставляет управляющих банками уделять больше внимания маркетингу услуг и реакции своих акционеров.

Для такой новой деятельности банкам нужны менеджеры и сотрудники, способные уделять больше времени изучению потребностей клиентов, разработке новых и модернизации старых услуг в соответствии с меняющимся спросом. Поскольку в последние годы технология оказания финансовых услуг все более смещается в направлении компьютизированных систем и автоматизации ручных операций, постольку банки нуждаются во все большем числе специалистов с компьютерной подготовкой, хорошо знающих электронное оборудование, на котором они работают. В то же время автоматизация бухгалтерского учета позволила менеджерам сократить затраты времени на рутинные операции и тем самым уделять больше внимания планированию новых услуг и новых способов их предоставления.

2.1.3 Организация банковской деятельности на основе отделений

Банки могут также организовывать свою деятельность на основе банковских отделений. Это целесообразно, когда он обслуживает быстро развивающийся регион и находится перед выбором – последовать на новые места за своими клиентами, будь это частные лица или предприятия, или потерять клиентов, уступив их конкурентам, расположенными географически более удачно. При такой организации полный набор услуг предоставляется из разных мест – как из головного банка, так и из одного или нескольких его отделений. В этом случае можно также предлагать ограниченный набор услуг с помощью сети пунктов обслуживания клиентов кассовых автоматов.

Высшее руководство банковской организации с отделениями обычно размещается в головном офисе в стране базирования. Отделение с полным спектром услуг имеет свою команду управляющих, но с ограниченными полномочиями в принятии решений по выдаче клиентам кредитов и по другим аспектам каждодневных операций. К примеру, управляющий отделением может иметь право разрешать выдачу клиентам кредитов в размере не более 25 тыс.долл. В о же время запросы на получение более крупных займов он должен направлять в головной офис, где принимаются окончательные решения. Таким образом, некоторые услуги и функции в банках с отделениями остаются высокоцентрализованными, в то время как другие спущены на уровень отделений.

Почти все имеющие отделения банки США малы в сравнении с другими банками мира. Например, в 1990 году в США насчитывалось около 7000 банковских организаций с отделениями. В общей сложности было примерно 50 000 отделений, т.е. в среднем по 7 отделений на банк. Напротив, в Англии и Западной Европе почти все банки имеют десятки, если не сотни, отделенческих офисов, предлагающих полный набор услуг. Такое разительное несходство структур организации банковской деятельности связано с различным отношением общественности и политических кругов к банкам с отделениями. С первых дней существования мощных банков с развитой сетью отделений возникли опасения, что они сведут конкуренцию на нет и заставят потребителей непомерно высокую цену за их услуги.

Как следствие почти все штаты приняли законы, ограничивающие возможность создания отделений определенными районами, например городом или округом, в котором находится головной офис банка.

Причины всплеска интереса к созданию отделений разнообразны. Одна из них миграция населения из городов в пригороды в последние десятилетия, принудившая многие расположенные в городских деловых центрах банки последовать за своими клиентами, ибо в противном случае им угрожала бы потеря депозитной базы. Вновь созданные отделения и установленные кассовые автоматы пронизали пригороды. Участившиеся случаи краха банков также стимулировали создание отделений, поскольку более крупным и обладавшим финансовым здоровьем банкам было разрешено захватывать слабые и превращать их в свои отделения. В том же направлении развивался и бизнес – кредитные потребности быстрорастущих корпораций не могли быть удовлетворены без более крупных и диверсифицированных банков, которые имели возможность мобилизовать депозиты множества мелких рынков и сформировать из этих средств крупные займы.

Однако в самое последнее время рост числа новых отделений с полным набором услуг резко замедлился. В некоторых регионах, особенно на восточном и западном побережьях США, больше таких отделений закрылось, нежели открылось. Одна из очевидных причин – бурный рост стоимости земли и конторских зданий в таких центрах, как Нью-Йорк и Лос-Анджелес. Кроме того, мини-отделения и кассовые автоматы вытеснили многие рутинные банковские операции, а продажная цена этих вспомогательных средств с совершенствованием технологии значительно снизилась.

Следует или не следует разрешать банкам создавать отделения и на каких территориях – один из вопросов, вызывавших наиболее жаркие споры в истории банковского дела. Противники отделений опасаются, что их создание приведет к вытеснению мелких конкурентов (оставив потребителя лицом к лицу с немногочисленными поставщиками банковских услуг), повышению платы за услуги и утечки и без того небольших капиталов из провинции в крупные города, вследствие чего замедлится экономическое развитие на местах.

Сторонники создания отделений утверждают, что этот процесс обусловит рост эффективности операций, сделает услуги более доступными и удобными для потребителя, поскольку банки с отделениями достаточно мощны, чтобы обеспечить полный спектр услуг в каждом отделенческом офисе. Кроме того, они стимулируют экономический рост, так как мощный банк способен предоставлять больше кредитов и займов. Они утверждают также, что создание отделений влечет за собой снижение числа случаев краха банков, поскольку банк с отделениями меньше зависит от уровня активности в какой-либо одной отрасли или на каком-либо одном местном рынке.

Что же показывают последние исследования по поводу этих доводов в пользу и против банковской деятельности на основе отделений? В штатах, разрешающих создание отделений, и в районах, где они созданы, банковских фирм значительно меньше, чем в штатах, придерживающихся принципа организации банковской деятельности на основе бесфилиальных банков. Однако это не обязательно означает ослабление конкуренции. По сути дела, на местных рынках, как правило, теперь больше банковских офисов на человека там, где разрешены отделения, что потенциально снижает средние расходы потребителя в расчете на банковскую операцию.

Ни банки с отделениями, ни самостоятельные банки как будто не имеют преимущества с точки зрения ускорения экономического развития районов, которые ими обслуживаются. Существуют многочисленные примеры ускоренного развития регионов, обслуживаемых как банками с отделениями, так и самостоятельными банками. Организационная структура, выбранная банком, видимо, оказывает значительно меньшее влияние на экономическое благосостояние регионов, чем такие факторы, как географическая доступность района и его местоположение (в особенности близость к морским портам, железным и автомобильным дорогам, а также концентрация населения), наличие природных ресурсов (например, нефти, угля или леса), благоприятные климатические условия, позитивное отношение людей к сбережению и расходованию денег.

2.1.4 Банковская деятельность на основе корреспондентских отношений

Существование множества банков и банковских организаций различных типов породило потребность в эффективных межбанковских отношениях, с тем, чтобы повысить эффективность предоставления финансовых услуг на местном уровне. Необходимость создания эффективных межбанковских связей стала очевидной с того времени, как чеки превратились в распространенное средство оплаты товаров и услуг. Когда вкладчики отправляют из своего города чеки в уплату за товары, произведенные вне района их проживания, без межбанковской системы инкассации чеков обойтись невозможно, поскольку именно она обеспечивает перевод средств из банка вкладчика в банк-получатель. Все банки вынуждены были согласиться с системой движения и инкассирования чеков, тем более что она оказалась эффективной и прибыльной для всех участвующих в ней банков.

Еще одна проблема возникла в связи с потребностями клиентов в кредитах. По мере развития промышленности и бизнеса и появления крупных корпораций потребность в крупных займах, зачастую значительно превышавших возможности одиночных банков, заставила банки объединяться в группы и разработать принципы синдицированного кредита. К такому способу действий прибегают обычно в связи с очень крупными кредитами, предоставляемыми, как правило, двумя или большим числом банков одному клиенту. Эта практика имеет особое значение для мелких провинциальных банков, поскольку позволяет им удовлетворять потребности своих наиболее мощных клиентов и распределять кредитный риск между несколькими банками.

Эти и другие финансовые потребности дали толчок развитию разветвленной системы банковской деятельности на основе корреспондентских отношений, внутри которой банки устанавливают между собой как формальные, так и неформальные связи. Участвующие в этой системе банки соглашаются обмениваться депозитами в порядке клиринга чеков и компенсировать друг другу расходы на любые предоставленные услуги посредством перевода большего числа депозитов на счета банков, оказывающих корреспондентские услуги. Относительно мелкие банки открывают довольно значительные счета в крупных банках главных городов. В свою очередь крупные банки, как правило, предоставляют услуги мелким банкам, например по клирингу чеков, управлению их инвестиционными портфелями, предоставлению займов под покупку оборудования и строительство новых предприятий, а также по обработке данных.

2.2 Финансовые отчеты и оценка деятельности банков

Целью менеджмента является оказание помощи управляющим банками в понимании того, каким образом информацию, содержащуюся в банковских финансовых отчетах, можно использовать в качестве вспомогательного средства в процессе принятия решений, а также для определения эффективности работы их банков.

Два наиболее важных финансовых отчета – баланс и отчет о прибылях и убытках – можно рассматривать как перечни входящих и исходящих финансовых потоков, что показано в таблице 1. В отчете о финансовом состоянии отражены размеры и состав источников средств (входящие потоки), которые привлечены банком для финансирования своей кредитной и инвестиционной деятельности, а также распределение определенной части этих средств на выдачу кредитов, покупку ценных бумаг и другие нужды в любой конкретный момент времени.

Напротив, вводимые финансовые факторы и финансовые результаты деятельности в отчете о доходах, расходах и прибыли показывают, сколько стоило банку привлечение депозитов и других источников финансирования для получения доходов от использования этих средств. К расходам относятся процентные выплаты вкладчикам и другим кредиторам банка, расходы на оплату труда наемных управляющих и рядовых сотрудников, накладные расходы, связанные с приобретением и использованием помещений и оборудования, налоги за пользование государственными услугами. В отчете о доходах, расходах и прибыли отражены также доходы (поток наличности) от продажи банковских услуг широкой публике, включая предоставление кредитов, лизинговые операции и обслуживание депозитов клиентов. Наконец, в этом отчете отражен чистый доход банка после вычета всех расходов из суммы всех доходов; часть чистого дохода возвращается в дело для целей будущего развития, часть идет акционерам в качестве дивидендов.

Баланс, или отчет о финансовом состоянии, представляет собой перечень активов, пассивов и акционерного капитала (средства владельцев), находящегося в собственности банка или инвестированного в банк, в любой момент времени. Поскольку банк является предприятием, продающим продукцию особого вида, то должно быть верным исходное уравнение баланса:

Активы = Пассивы + Акционерный капитал.

В банковском деле к активам баланса относят: наличность в хранилище и депозиты в других депозитных учреждениях (С), государственные и частные процентные ценные бумаги, покупаемые на открытом рынке (S), кредиты и финансирование аренды, предлагаемые потребителям (L), и второстепенные активы (МА). Пассивы распадаются на две важнейшие категории – депозиты, принадлежащие различным потребителям (D), и недепозитные заимствования на рынках денег и капитала (NDB). Наконец, акционерный капитал представляет собой долгосрочные средства, которые владельцы вложили в банк (EC) (см.табл.2.). Теперь формулу баланса можно представить следующим образом:

Активы = Пассивы + Акционерный капитал,

или

С + S + L + MA = D + NDB + EC

Наличность (С) как актив необходима для удовлетворения потребностей банка в ликвидных средствах (т.е. тех, которые можно без промедления расходовать в случае изъятия депозитов на предоставление кредитов и удовлетворение других непредвиденных или срочных потребностей). Капиталовложения в ценные бумаги (S) являются резервным источником ликвидности и одним из источников дохода. Кредиты (L) предоставляются главным образом с целью получения дохода, а второстепенные активы (МА) – это обычно фиксированные активы, принадлежащие банку (здание и оборудование), и инвестиции в дочерние предприятия банка (если таковые имеются). Депозиты (D) служат, как правило, основным источником финансирования банка, недепозитные заимствования (NDB) – дополнение к депозитам и средством повышения ликвидности, когда она не полностью обеспечивается наличностью и ценными бумагами. Наконец, акционерный капитал (ЕС) образует долгосрочный и сравнительно стабильный финансовый фундамент, на котором банк развивается и с помощью которого покрывает любые непредвиденные убытки.

Таблица 1.

Входящие и исходящие финансовые потоки в двух основных составляющих финансового отчета банка

| Баланс (отчет о финансовом состоянии) | |

| Исходящие финансовые потоки (использование средств или активов) | Входящие финансовые потоки (источники средств или обязательства плюс акционерный капитал) |

|

Кредиты и аренда Инвестиции в ценные бумаги Наличность и депозиты в других институтах |

Депозиты частных лиц Недепозитные заимствования Акционерный капитал |

|

Как в балансе любой фирмы, сумма привлеченных банком средств должна равняться общей сумме расходов (т.е. активы = обязательства+акционерный капитал) Отчет о прибылях и убытках (отчет о доходах, расходах и прибыли) |

|

| Финансовые результаты деятельности (доходы от использования средств и других ресурсов для производства и продажи услуг) | Вводимые финансовые факторы (издержки по приобретению средств и других ресурсов, необходимых банку для производства услуг) |

|

Доход по кредитным операциям Доход по ценным бумагам Доход по депозитам в других институтах Доход от второстепенных услуг |

Выплата процентов по депозитам Расходы по недепозитным заимствованиям Расходы на оплату труда Накладные расходы Налоги |

| Как в отчете о прибылях и убытках любой фирмы, все доходы за вычетом всех расходов дают чистый доход банка. |

Таблица 2.

Основные позиции финансовых отчетов банка.

| Баланс (отчет о финансовом состоянии) | |

|

Активы (совокупные использованные средства) Наличность (первичные резервы) Ликвидные ценные бумаги (вторичные резервы) Инвестиционные ценные бумаги Кредиты и займы: Потребительские Под залог недвижимости Коммерческим предприятиям С.-х.предприятиям Финансовым институтам Второстепенные активы (здания, оборудование и т.п.) |

Пассивы и акционерный капитал (совокупные источники средств) Депозиты: До востребования Счета НАУ Депозитные счета денежного рынка: Сберегательные Срочные Недепозитные заимствования Акционерный капитал: Акции Избыточный капитал Нераспределенная прибыль Какпитальные резервы |

| Отчет о прибылях и убытках (отчет о доходах, расходах и прибыли) | |

|

Доходы (доходы банка от предоставления услуг) Доход от кредитной деятельности Доход от инвестиционной деятельности Непроцентные источники дохода (например, плата за обслуживание депозитов) Расходы (издержки, связанные с вводимыми ресурсами, которые необходимы банку для производства услуг) Процентные выплаты по депозитам Процентные выплаты по недепозитным заимствованиям Заработная плата (расходы на оплату труда) Резервы на покрытие убытков по кредитам (создаваемые на случай появления убытков по любому из выданных кредитов) Прочие расходы Доход от уплаты налогов и без учета операций с ценными бумагами Налоги Прибыль или убыток от торговли ценными бумагами Чистый доход после вычета и учета прибыли или убытка от операций с ценными бумагами |

В формуле баланса можно увидеть следующее: пассивы и акционерный капитал банка – это совокупные средства из соответствующих источников, которые обеспечивают банку необходимую покупательную способность для приобретения активов. Активы банка представляют совокупность средств, используемых для извлечения дохода акционерами, выплаты процентов вкладчикам и оплаты труда сотрудников в соответствии с их вкладом и квалификацией. Тогда формулу баланса можно представить в упрощенном виде:

Совокупные Совокупные средства банка

использованные средства = из соответствующих источников

(активы) (пассивы и акционерный капитал)

Ясно, что под каждое направление использования средств нужен их источник, поэтому совокупные использованные средства должны равняться совокупным средствам, привлеченным из соответствующих источников.

Конечно в реальности баланс банка сложнее этого равенства совокупных поступлений совокупному их использованию, поскольку в каждой статье банковского баланса обычно содержится несколько составляющих ее позиций. Подробный баланс, или отчет о финансовом состоянии, содержит множество статей. Это видно из баланса крупной банковской организации Среднего Запада, приведенного в таблице 3. Рассмотрим основные составляющие этого документа.

Активы банка

Наличность. Первым активом в отчете о финансовом состоянии банка обычно являются наличность и депозиты на счетах «ностро». Данную статью, включающую наличность в хранилище банка, любые депозиты, помещенные в других банках (депозиты в банках-корреспондентах), наличность в процессе инкассации и счет резервов в региональном федеральном резервном банке, часто обозначают как первичные резервы. Это означает, что данный актив является первой «линией обороной» банка на случай изъятия депозитов и первым источником средств, когда в банк приходит клиент с неожиданным запросом о кредите, который банк считает себя обязанным удовлетворить. Обычно банк стремится удерживать эту статью на как можно менее высоком уровне, поскольку запас наличных денег почти или вовсе не приносит процентного дохода.

Инвестиционные ценные бумаги: ликвидная часть. Второй «линией обороной» для удовлетворения спроса на наличность и быстрой мобилизации средств являются капиталовложения в ликвидные ценные бумаги; эту статью часто обозначают как вторичные резервы. Она охватывает обычно инвестиции в краткосрочные государственные ценные бумаги – федеральные и муниципальные (штатных и местных органов), а также ценные бумаги денежного рынка, включая процентные срочные депозиты в других банках и коммерческие ценные бумаги. Вторичные резервы занимают промежуточное положение между наличностью и кредитами, обеспечивая определенный доход, но банк вкладывает в них средства главным образом потому, что их можно легко с кратковременным уведомлением конвертировать в наличность.

Инвестиционные ценные бумаги: часть, приносящая доход. Облигации, векселя и другие ценные бумаги, удерживаемые банком прежде всего с расчетом на доход, определяемой ожидаемой ставкой, называют инвестиционными ценными бумагами. Зачастую их подразделяют на ценные бумаги, облагаемые налогом (в основном это государственные облигации и векселя, ценные бумаги, выпущенные различными федеральными учреждениями, а также корпорационные облигации и векселя), и ценные бумаги, не облагаемые налогом, к которым относятся в первую очередь облигации штатов и выпущенные местными властями (муниципальные). Последние обеспечивают процентный доход, освобождаемый от федерального подоходного налога.

Инвестиционные ценные бумаги могут быть зарегистрированы в учетных книгах банка по их первоначальной стоимости, рыночной стоимости или по стоимости ниже номинальной или рыночной.

Кредиты. Несомненно, крупнейшим активом банка являются кредиты, на которые обычно приходится от половины до трех четвертей суммарной стоимости всех активов. Согласно таблице 3. в балансе по кредитам приводятся две цифры. Более крупная, называемая кредитами-брутто, равна сумме всех неоплаченных расписок в виде IOU («Я должен банку»), которые подтверждают выдачу кредитов. Общая сумма на счету резервов под покрытие убытков по кредитам на дату составления отчета о финансовом состоянии банка вычитается из суммы кредитов-брутто для получения проводки под названием кредиты-нетто в балансе, которая является мерой чистой стоимости всех выданных, но пока еще не оплаченных кредитов.

Еще одна разновидность кредитов, которая проводится отдельной позицией в отчете о финансовом состоянии, - это продажа федеральных фондов и покупка ценных бумаг в соответствии с соглашением о перепродаже. В эту позицию входят преимущественно краткосрочные кредиты.

К банковским активам относятся также чистая стоимость (скорректированная на амортизацию) зданий и оборудования, инвестиции в дочерние фирмы, предоплата страховых полисов и другие сравнительно незначительные позиции.

Пассивы

Депозиты. Основная составляющая пассивов любого банка – депозиты, представляющие собой финансовые требования к банку со стороны предприятий, частных лиц и государственных учреждений. В случае ликвидации банка из поступлений от продажи его активов прежде всего должны быть удовлетворены требования клиентов. Другие кредиторы и акционеры получат то, что останется.

Как показывает таблица 3., средства банка в значительной мере определяются депозитами, которые обеспечивают 70-80% суммарных активов банка.

Заимствования из недепозитных источников. Если депозиты являются основным источником банковских ресурсов, то довольно значительные суммы поступают и с второстепенных счетов в разделе пассивов. При прочих равных условиях чем крупнее банк, тем в большей мере он использует недепозитные источники финансирования.

Почти для всех американских банков наиболее важным источником недепозитного финансирования являются покупка федеральных фондов и продажа ценных бумаг в соответствии с соглашениями об обратном выкупе. Эта статья отражает временные заимствования банка на денежном рынке, преимущественно из резервов, предоставляемых ему в качестве кредита другими банками, или в результате реализации соглашений об обратном выкупе, когда банк заимствует средства у другого банка или крупного корпоративного клиента под обеспечение частью банковских ценных бумаг.

Собственный капитал. В отчете о финансовом состоянии статьи, относящиеся к капиталу, отражают долю владельцев (акционеров) в капитале банка. Каждый новый банк начинает деятельность с минимального капитала владельцев (обычно не менее 1 млн.долл.), а затем заимствует средства у широкой публики, чтобы «запустить» свои операции. По сути дела, банки являются организацией, которая в наибольшей степени связана с заимствованием средств для своей деятельности. На капитальные статьи обычно приходится менее 10% стоимости суммарных активов банка.

Таблица 3.

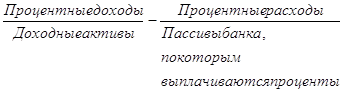

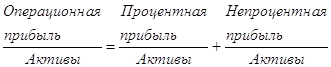

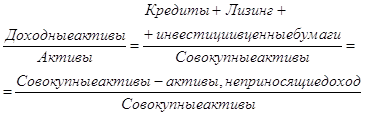

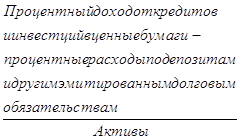

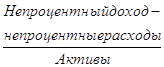

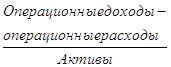

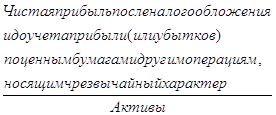

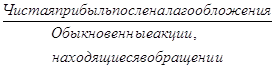

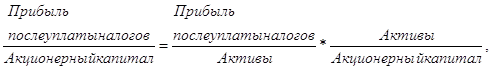

, (9)

, (9) , (10)

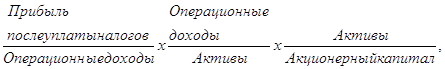

, (10) (11)

(11) , (4)

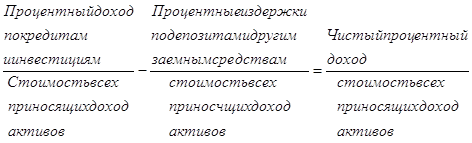

, (4) , (5)

, (5) ,

(6)

,

(6) , (7)

, (7) , (8)

, (8)

(13)

(13) , (1)

, (1)