Дипломная работа: Організація та планування кредитування

ЗМІСТ

Вступ.........................................................................................................................5

1. Кредитні операції - основа діяльності комерційних банків............................8

1.1 Економічна сутність та види кредитних операцій комерційного банку.........................................................................................................................8

1.2 Умови і форми кредитування.........................................................................17

1.3 Організація та планування процесу кредитування ......................................26

2. Аналіз кредитної діяльності КБ „ПриватБанк”..............................................36

2.1 Фінансово-екомомічна характеристика діяльності КБ „ПриватБанк”.......36

2.2 Аналіз та оцінка якості кредитного портфелю.............................................50

2.3 Процес надання кредиту.................................................................................61

3. Шляхи оптимізації кредитних операцій..........................................................72

3.1 Удосконалення кредитної політики ..............................................................72

3.2 Робота з проблемними кредитами.............................................................79

3.3 Виколристування ЕВМ в банківської системі..............................................89

4. Охорона праці у комерційному банку.............................................................97

Висновки..............................................................................................................112

Література............................................................................................................117

Додатки................................................................................................................122

ВСТУП

Значення кредиту для нормального функціонування економіки будь-якої країни важко переоцінити. В останні роки він все більше використовується і в Україні - як відомо саме кредит приносить банкам найбільший доход. За сучасних умов кредит набув своїх специфічних рис, забезпечує раціональне використання грошових ресурсів і виступає як фактор прискорення процесу розширеного відтворення, регулятор грошового обігу, тобто змінює готівковий оборот в обігу на безготівковий.

Кредит, безперечно, необхідний вже існуючому товаровиробникові. Однак ще більшою мірою він потрібен тому, хто тільки прагне організувати своє виробництво, але не має для цього стартового капіталу. Для того щоб отримати кредит, необхідно, щоб той, хто має вільні кошти довіряв тому, кому вони потрібні. Звідси і походить термін "кредит", який виник від латинського слова "сгесіо", означає вірити або приймати на віру. З часом мінялися економічні умови господарювання і відповідно трансформувався зміст терміну "кредит". За сучасних умов кредит означає систему грошових відносин, що пов'язана з тимчасовим перерозподілом власних грошових потоків підприємств, організацій та населення. Необхідність використання підприємствами кредиту зумовлена тим, що надходження коштів підприємству і його платежі не збігаються як за часом, так і за сумою. Таким чином виникнення і функціонування кредиту пов'язане з необхідністю забезпечення безперервного процесу відтворення, із тимчасовим вивільненням коштів у одних підприємствах і появою потреби в них у інших. Але це не є єдиною причиною появи кредитних взаємовідносин. У теперішній час кредитні відносини виникають за умови наявності будь-якої фінансової операції яка так чи інакше пов'язана із заборгованістю того чи іншого суб'єкту які приймають участь у цій операції. Для забезпечення всього процесу відтворення необхідно, щоб підприємства мали необхідні оборотні кошти, які вони використовують для придбання оборотних виробничих фондів. Потім ці кошти переходять у наступну стадію і перетворюються у незавершене виробництво. Далі - готова продукція. Готова продукція, в свою чергу, є товаром який призначений для продажу і відповідно реалізується на ринку. Після цього етапу виручка від реалізації зараховується на рахунок підприємства. Тобто має місце рух вартості фондів, що являє собою послідовний безперервний її перехід із однієї функціональної форми в іншу. Цьому процесу об'єктивно властива нерівномірність, обумовлена індивідуальним характером кругообігу і обороту фондів на кожному підприємстві внаслідок відмінностей організаційно-технічних характеристик виробництва і реалізації продукції. Тобто нерівномірність виникає внаслідок часової розбіжності між вивільненням коштів із обороту та авансуванням їх в оборот. Частіше за все такі розбіжності зумовлені специфікою підприємств - сезонністю виробництва. В певні періоди має місце зростання виробничих витрат порівняно із надходженням коштів від реалізації продукції на розрахунковий рахунок підприємства. Отже виникає потреба в залученні додаткових коштів. Підприємство мусить брати кредит, тому що саме він слугує тим механізмом акумуляції фінансових ресурсів який дозволяє вирішити це протиріччя. Це можуть бути банківські кредити, кошти інших кредиторів або комерційний кредит. Також мають місце такі випадки коли збільшується вихід готової продукції та починають поступати кошти від реалізації продукції, частина з яких може використовуватися на інші потреби. Таким чином можна зробити висновок, що об'єктивною економічною основою функціонування кредиту є саме такі розбіжності в потребі у коштах для підприємств сезонного виробництва. Кредит дозволяє підприємству не розосереджувати свої фінансові ресурси на придбання запасів сировини й матеріалів, та позитивно впливає на кругообіг коштів підприємства, що в свою чергу дозволяє йому працювати ритмічно й мати прибуток від своєї діяльності.

Неодмінно економічною передумовою існування кредиту є функціонування виробників на засадах комерційного розрахунку. Кредитні відносини не можуть виникнути, якщо авансовані у виробництво кошти не приймають участі в кругообігу, або коли господарюючий суб'єкт, який має намір їм скористатися, не має постійного доходу (не може покрити витрати кредитора за користування його коштами).

Не менш важливою умовою виникнення кредитних відносин є спів падіння економічних інтересів кредитора і позичальника. Кредитор повинен бути в рівній мірі зацікавлений в видачі кредиту, як і позичальник в його отриманні. Справа в тому, що кредитні відносини не можуть виникнути з того, що у кредитора є вільні грошові кошти, а у позичальника їх немає. Кредитор і позичальник повинні дійти згоди за певними економічними параметрами кредиту. Ось чому ця тема є актуальною.

Предмет дослідження – кредитні операції комерційного банку.

Метою роботи є дослідження організації та планування кредитної діяльності та розробка шляхів щодо її вдосконалення.

Об’єктом дослідження в цієї роботі є комерційний банк „ПриватБанк”

У відповідності до меті було поставлено ряд завдань:

- визначити поняття та сутність кредитних операцій комерційного банку;

- прослідкувати стадії кредитного процесу взагалі та на прикладі КБ „ПриватБанку”;

- визначити шляхи оптимізація кредитних операцій.

1. КРЕДИТНІ ОПЕРАЦІЇ – ОСНОВА ДІЯЛЬНОСТІ КОМЕРЦІЙНИХ БАНКІВ

1.1 Економічна сутність та види кредитних операцій комерційного банку

Кредитні операції - це відносини між кредитором і позичальником по наданню першим останньому певної суми грошових коштів на умовах платності, терміновості і поворотності [29, c. 128]. Банківські кредитні операції підрозділяються на дві великі групи: активні, коли банк виступає в особі кредитора, видаючи позики, і пасивні, коли банк виступає в особі позичальника, привертаючи гроші від клієнтів і інших банків в банк на умовах платності, терміновості і поворотності. Виділяються і дві основні форми здійснення кредитних операцій: позики і депозити. Відповідно активні і пасивні кредитні операції банків можуть здійснюватися як у формі позик, так і у формі депозитів. Активні кредитні операції полягають, по-перше, з позикових операцій з клієнтами і операцій за поданням міжбанківського кредиту; по-друге, з депозитів, розміщених в інших банках. Пасивні кредитні операції аналогічно складаються з депозитів третіх юридичних і фізичних осіб, включаючи клієнтів і інші банки, і позикові операції по отриманню міжбанківського кредиту.

Виходячи з вказаних характеристик можна умовно підкреслити відмінність між кредитними і позиковими операціями, кредитом і позикою. Кредит - ширше поняття, що припускає наявність різних форм організації кредитних відносин, як формуючих джерела засобів банку, так і представляючи одну з форм їх вкладення. Позика ж є лише однією з форм організації кредитних відносин, виникнення яких супроводжується відкриттям позикового рахунку.

Депозитні операції є операціями банків і інших кредитних установ по залученню грошових коштів у внески (пасивні депозити) або розміщенню засобів, що є в їх розпорядженні, у внески в інших банках або кредитний - фінансових інститутах (активні депозити). Під депозитом (внеском) в світовій банківській практиці розуміються грошові кошти або цінні папери, віддані на зберігання до фінансово-кредитних або банківських установ [72, c. 82]. Поняття “депозит” як таке має декілька значень: наряду з внесками в банках і інших кредитно-фінансових інститутах воно може означати також цінні папери, передані на зберігання в кредитно-фінансові інститути; внески під оплату митного збору, зборів, податків; внески в адміністративних органах в забезпеченні позову, явки і т.д. Традиційно всі депозити, як до запитання, так і на термін, вважаються основним джерелом банківських ресурсів. Серед активних депозитних операцій можна виділити операції по розміщенню тимчасово вільних засобів даного банку в інших банках - термінові внески в банках (або в інших кредитних установах), засоби на резервному рахунку в Центральному банку, а також засоби на кореспондентських рахунках в інших банках.

Кореспондентські відносини - договірні відносини між кредитними установами, банками, встановлювані в цілях здійснення платіжно-розрахункових операцій за дорученням один одного. Кореспондентські відносини можуть включати і інші види послуг, зокрема банки - кореспонденти можуть прокредітовати клієнта понад суму ліміту, встановленої для одного банку. Крім того, крупні банки - кореспонденти для дрібніших можуть давати консультації по управлінню інвестиційним портфелем, купувати, продавати, зберігати і управляти цінними паперами за їх дорученням. На підставі обміну листами, зразками підписів посадовців банки кореспонденти відкривають кореспондентські рахунки один одному, по яких вироблятимуться взаємні розрахунки на підставі укладеного кореспондентського договору. Операції по кореспондентському рахунку здійснюються в межах кредитного сальдо, комісія нараховується з обороту по дебету і з обороту по кредиту рахунку.

Міжбанківські депозити, як термінові, так і до запитання, в більшості випадків є засобами, які банки тримають один у одного короткий час для здійснення розрахунків, регулювання рівня ліквідності балансу, виконання вимог органів грошовий - кредитного регулювання.

Клієнтські депозити (внески) - це грошові кошти, що вносяться клієнтами на зберігання до кредитних установ, які можуть бути використані для безготівкових розрахунків або вилучені готівкою [37, c. 29]. Внески утворюються шляхом внесків готівкою і грошовими документами або через надання позики і перелік суми позики на розрахунковий рахунок (так звані уявні внески).

Розрізняються декілька видів внесків. Залежно від терміну вони підрозділяються на депозити до запитання, термінові квазітермінові, тобто привернуті на достатньо тривалий, але в той же час невизначений термін. Крім того, в окрему групу серед клієнтських внесків необхідно виділити кошти клієнтів, зарезервовані на спеціальних рахунках для розрахунків (наприклад, акредитивами, лімітованими чековими книжками і т.д.); привернуті засоби спец фондів і засоби спец призначення; кредиторську заборгованість; привернуті засоби по розрахункових операціях (наприклад, засоби розрахунку між банками, привернуті засоби по факторингових операціях і т.д.).

При аналізі структури пасивних кредитних операцій важливе значення має виділення депозитів до запитання (засоби на поточних, розрахункових рахунках) і внесків на термін. Внески до запитання можуть бути вилучені у будь-який час на першу вимогу вкладника. Вони використовуються для поточних розрахунків. По них нараховується відносно низький (або взагалі не нараховується) відсоток. Часто даний вид внеску називають чековими депозитами, оскільки засоби можуть вилучатися по рахунку шляхом виставляння чеків. Термінові внески є грошовими коштами приватних осіб, компаній, підприємств і організацій, поміщені на зберігання на наперед певний термін, але, як правило, не менше одного місяця. В більшості випадків це внески на крупніші суми. Найтиповіша форма термінових внесків приватних осіб - ощадні внески, засоби з яких можуть бути зняті з певними обмеженнями, наприклад з попереднім повідомленням. Останнім часом ощадні рахунки стали використовуватися і для безготівкових платежів, крім того, з'явилися нові види внесків, режим використовування яких поєднує переваги поточних рахунків і термінових депозитів. Режим використовування і зберігання засобів на цих “гібридних” видах рахунків визначається при відкритті рахунку. Як правило, по цих рахівницях встановлюються терміни повідомлення (наприклад, за 30 днів) про вилучення певних сум з рахунку. Деякими банками практикується також встановлення ліміту - мінімальної суми, становлячи щоденний, середньомісячний, среднеквартальний і т.д. залишок на поточному або розрахунковому рахунку, на який нараховуються відповідно вищі відсотки, ніж по сумах перевищуючих цей мінімально допустимий залишок.

Позикові операції банків можна класифікувати по різних критеріях. По-перше, залежно від тієї ролі, в якій виступає банк, - кредитора або позичальника: активні і пасивні позикові операції. Активні позикові операції складаються з операцій по кредитуванню клієнтів і наданню кредитів іншими банками і або міжбанківського кредиту. Пасивні позикові операції полягають в отриманні міжбанківського кредиту в Центральному (Національному) банку або інших комерційних банках.

По-друге, по термінах: онкольні або до запитання; короткострокові (до одного року); середнесрокові (від одного року до п'яти років).

По-третє, виходячи з наявності, якості і характеру забезпечення: позики бланкові, не мають забезпечення і засновані на довірі до позичальника, і позики забезпечені. Як забезпечення позики можуть виступати як застава товарно-матеріальних і фінансових цінностей, гарантії зобов'язання або поручительства, так і страхування ризику непогашення кредиту страховою організацією.

По-четверте, залежно від цілей кредитування: позики на збільшення капіталу (виробничих фондів); позики на тимчасове поповнення недоліку засобів; позики споживацькі цілі.

По-п'яте, на підставі відмінностей в умовах, порядку, величині і термінах сплати відсотків по кредиту суми основного боргу; режимах позикового рахунку, що відкривається; галузевої приналежності клієнта, організаційно-правової форми його діяльності і т.д.

Позикові операції банків здійснюються на підставі укладення кредитного договору, в якому фіксуються всі основні умови надання позики. Умови кредитного договору залежать в кожен конкретний момент від кредитної політики, що проводиться комерційним банком, і наступних чинників: наявність і вартість кредитних ресурсів; співвідношення ступеня ризикованої і прибутковості кредитування кожного конкретного проекту; стабільності і масштабів депозитної бази банку; установок економічної і грошовий кредитної політики держави; господарської ситуації, що склалася, в даному регіоні; кваліфікації і професіоналізму банківських працівників і т.д. Механізм кредитування і організація кредитної роботи в банку визначається кожним банком самостійно на основі діючих рекомендацій Центрального банку.

В умовах ринкової економіки найхарактернішою формою кредитування першокласних позичальників, тобто позичальники кредитуються найбільш пільгової (наприклад без перевірки забезпечення і з правом необмеженого перевищення планового розміру кредиту), є кредитування по контокоренту. Контокорент означає, що підприємству відкривається тільки один-єдиний рахунок; розрахунковий рахунок в даному випадку закривається. З урахуванням загальних принципів ведення контокорентного рахунку, практиці його використовування в нашій країні, інших країнах, з урахуванням особливостей сучасного періоду можна, на мій погляд, застосовувати наступну модель контокорентного кредиту.

Кредитування по контокоренту поєднується з наданням цільових короткострокових і довгострокових позик з окремих рахунків. Видача і погашення цільових позик кореспондуються з контокорентним рахунком.

Основою організації кредитування по контокоренту є плановий розмір кредиту. Він визначається на базі укрупненого об'єкту кредитування і є різницею між потребою в оборотних коштах і наявними їх джерелами. Потреба складається із залишку нормованих активів, товарів відвантажених, термін оплати яких не наступив, і дебіторської заборгованості. Розрахунок цієї різниці робиться клієнтом на рік з розбиттям по кварталах на основі балансу оборотних коштів. При складанні балансу враховуються відображені в кредитному договорі умови кредитування, які направлені на підвищення кредитоспроможності позичальника. При плануванні залишку активів звертається увага на вимогу банку по скороченню розміру їх окремих елементів, товарів відвантажених і дебіторської заборгованості, ліквідації тривалих неплатежів, приросту величини власних оборотних коштів.

Режим використовування планового розміру кредиту може мінятися залежно від результатів аналізу показників кредитоспроможності і характеру попиту на кредит. Перший варіант застосовується, коли практично немає зауважень по коефіцієнтах кредитоспроможності. Тут плановий розмір кредиту жорстко не обмежує рівень заборгованості і використовується тільки для спостереження за зміною цього рівня. У інших випадках, а також при не виконанні умов договору як санкція вводиться другий варіант, при якому дозволяється перевищення планового розміру кредиту тільки в певних умовах.

Контроль банку за забезпеченням поворотного руху кредиту може здійснюватися різними шляхами, і перш за все за допомогою порівняння планового і фактичного балансу оборотних коштів. Цей порівняльний аналіз робиться на основі даних квартального відліку клієнта. У випадку, якщо позичальник не умов кредитування його по 1 класу, банк ухвалює рішення про подальшим режимі його кредитування. Зокрема, розв'язується питання про можливості перевищення планового розміру кредиту, встановлення вищого рівня позикового відсотка, про оплату розрахункових документів тільки в межах виручки, що поступила.

Другим способом контролю може виступати щоквартальне складання заборгованості по контокоренту з плановим розміром кредиту. Це значить, що планування залишків ряду активів і товарів відвантажених здійснюється на базі їх середніх величин в минулі періоди(при такому підході враховуються також темпи зростання об'єму виробництва).

Як третій спосіб контролю за дотриманням принципів кредитування, і зокрема принципу терміновості, можна виділити щоквартальне порівняння планової і фактичної швидкості обороту кредиту. При уповільненні цієї швидкості вводяться штрафні надбавки до договірного відсотка.

Однією з сучасних тенденцій розвитку активних операцій банків країн ринкової економіки є тенденція подовження термінів кредитування. Довгострокове кредитування включає комплекс заходів по створенню банків довгострокових вкладень, формуванню структури відділів і розвитку форм і методів організації його видачі і погашення позик.

Організація довгострокового кредитування в умовах розподільної економіки і фондового методу фінансування капітальних вкладень була заснована на видимості простоти отримання грошей на інвестиційні цілі. Ринкове господарство приймає не всі капіталовкладення; воно уміє вибирати сферу своєї діяльності. Проте в сучасний, перехідний період для довгострокового кредитування ще не наступили сприятливі часи. Разом з тим економічну діяльність банків вже не можливо представити без операцій по довгостроковому кредитуванню. Організація довгострокового кредиту припускає виділення суб'єктів і об'єктів кредитування; порядок видачі і погашення позик.

Суб'єктами кредитування виступають: державні підприємства, СП, малі підприємства, індивідуальні позичальники.

Важливим елементом видачі кредиту є визначення об'єкту кредитування. У світовій практиці одним з основних об'єктів довгострокового кредитування виступає іпотека. Іпотечний кредит видається під заставу нерухомості - землі і будов, виробничого і житлового призначення. Зі всього різноманіття об'єктів кредитування можна виділити дві основні групи [18, с. 246]:

- виробницкі позики;

- на споживацькі цілі.

В результаті надання виробничих кредитів гроші вкладаються у виробничі капітальні вкладення. Новим видом таких позик виступають інноваційні кредити або позики на нововведення. Об'єктом кредитування інновацій є: комп'ютерна техніка, медичне устаткування, товари широкого споживання і ін.

Інформація про вибір стратегії довгострокового кредитування повинна аналізуватися відділами кредитування і інвестицій на основі даних відділу депозитів. Основою для правильного ходу банківської діяльності є узгодження термінів активних операцій з термінами пасиву банку. Якщо банк одержує свої кошти на короткі терміни, він не може видавати довгострокові позики, хоча б вони були забезпечені в подвійному розмірі.

Одним із способів забезпечення по довгострокових кредитах може виступати застава. Кредитор в даному випадку має право при невиконанні боржником забезпеченого заставою зобов'язання одержати задоволення з вартості закладеного майна переважно перед іншими кредиторами. Застава зберігає силу і під час переходу права власності на закладене майно від заставнику до іншої особи. До основних видів довгострокових кредитів під заставу відносяться [18, с. 247]:

- кредит під заставу рухомого майна;

- кредит під заставу нерухомості.

У сучасних умовах комерційні банки як і раніше стримано відносяться до видачі довгострокових кредитів, переходячи до одночасного фінансування розробок, об'єднаних загальною технологічною спрямованістю і термінами реалізації. Такий підхід заснований на об'єднанні в єдину програму комерційних і інноваційних кредитів; ряд проектів переводиться з фінансування на інноваційне кредитування.

Зміцнення і упровадження ринкових основ економіки пов'язане з розвитком кредитних відносин, використовуванням нових форм банківської співпраці. Практика господарювання примушує об'єднувати банківську діяльність в різних сферах, у тому числі і для організації консорціальних операцій. Модернізація і технічне переозброєння галузей народного господарства, здійснення великомасштабних заходів в таких областях, як енергетика, екологія, здобич сировини, упровадження науково-технічних розробок при значному скороченні традиційного джерела - засобів державного бюджету вимагають величезних кредитних ресурсів, включаючи валютні.

Потреби інвестиційної сфери не можуть бути задоволені окремими комерційними банками через обмеженість їх власних засобів і складнощами залучення кредитних ресурсів для довгострокового кредитування. Можливості надання крупного довгострокового кредиту окремого комерційного банку обмежуються також діючими нормативами банківської ліквідності, граничними розмірами позик, видаваних одному позичальнику.

Важливим і навіть вирішальним моментом при кредитуванні інвестиційних процесів виступає кредитний ризик, пов'язаний із заморожуванням ліквідних засобів на тривалий період, кредитоспроможністю позичальника, з його можливостями своєчасно здійснити проект, що кредитується.

Всі ці проблеми розв'язуються при створенні банківського об'єднання -консорциума для надання довгострокового кредиту на інвестиційні цілі. Консорціальний кредит може використовуватися і для короткострокового кредитування, якщо об'єм кредиту або кредитний ризик дуже великі для одного банку.

У консорциальной операції можуть брати участь не тільки декілька банків, але і декілька позичальників, безпосередньо причетних до здійснення заходу, що кредитується. Наприклад, можна здійснити модернізацію основного виробництва без модернізації цехів заводів-суміжників

Консорціальні кредити не є самостійною формою кредиту і базуються на тих же принципах, що і інші види банківських позик: міняються тільки механізм акумуляції кредитних ресурсів і техніка надання кредиту.

Банківські консорціуми підрозділяються на тимчасові, створюються, як правила, для фінансування однієї, звично дуже крупної операції, і постійно діючі, встановлені банками на паритетних засадах. Останні в основному використовуються для проведення операцій на валютних ринках і ринках позикових капіталів. Створення банківського консорціуму ґрунтується на цивільному кодексі, діючим в суспільстві, і нормативних актах, регулюючих діяльність комерційних банків. Діяльність кожного консорціуму здійснюється під керівництвом одного або декількох банків. При сумісному керівництві все ж таки виділяється провідний банк. Банком-організатором, як правило, виступає банк з достатньо крупними пасивами, що має певний досвід проведення великомасштабних операцій, володіє налагодженими зв'язками з фінансово-кредитними установами, кваліфікованими кадрами і що користується високою репутацією в банківській системі.

Стандартної форми кредитування консорціальних операцій не існує. При створенні консорціуму банки керуються чинним законодавством, а при оформленні кредитних відносин керуються комерційною доцільністю. Загальними підходами при організації консорціальной операції у області кредитування є: надійність позичальника і проекту, що фінансується; можливість отримання згоди інших банків на участь в кредитуванні; чітке визначення терміну і порядку видачі і погашення позики; ретельний аналіз фінансової діяльності і інвестиційних планів позичальника; можливі ризики і методи їх страхування. Залежно від характеру перерахованих чинників визначається вид позики (середньостроковий, довгостроковий), відсоток за кредит (з урахуванням попиту і пропозиції кредитних ресурсів, терміну і розміру кредиту, ступеня ризику по даній операції), техніка надання кредиту через консорціум.

Кредитні відносини між консорціумом і позичальником регулюються кредитною угодою, що містить основні економічні умови і юридичні аспекти операцій. У угоді указуються: мета, напрям кредиту, термін, сума, валюта кредиту, умови встановлення процентної ставки; містяться зобов'язання кредитора своєчасно надавати кредит, а позичальника - своєчасно і повністю погашати; обмовляється механізм кредитування, порядок використовування і погашення кредиту, терміни сплати відсотків.

Своєрідною формою консорциального кредиту починають виступати сумісні гарантії або поручительства банків за зобов'язаннями клієнта. Якщо клієнт не виконує свої зобов'язання по відношенню до своїх партнерів, то банки беруть на себе їх оплату, оформляючи цю операцію як кредит і стягуючи платню залежно від виду вимог, терміну і суми кредиту.

Нестабільність економіки, відсутність відповідних законодавчих актів, ресурсів для довгострокового кредитування і величезні кредитні ризики примушують комерційні банки в нашій країні використовувати консорціальні кредити в основному для короткострокових і середньострокових вкладень. Стримує створення банківських консорціумів для кредитування крупних інвестиційних заходів обмеженість у Центрального банку довгострокових кредитних ресурсів, що скорочує можливості їх отримання багатьма комерційними банками. З другого боку, активний попит на короткострокові кредити і кредитні ресурси, спекулятивне зростання процентних ставок робить все менш привабливими довгострокові вкладення для комерційної діяльності банків.

1.2 Умови і форми кредитування

Банківський кредит, вимоги, які пред'являються до його оформлення, володіють певними особливостями, відмінними від інших видів кредиту. Перш за все слід зазначити, що кредитні відносини банку з клієнтом будуються на принципах терміновості, поворотності, платності і забезпеченості кредиту і оформляються договором.

Банківське кредитування відрізняється наступними особливостями.

По-перше, ці правовідносини характеризуються спеціальним суб'єктним складом: кредитором в даному випадку виступає банк або інша кредитна організація, яка регулярно, професіонально на підставі спеціально виданого банком дозволу (ліцензії) здійснює подібного роду операції для витягання прибутку як основної мети своєї діяльності.

По-друге, якщо за договором позики або в результаті надання товарного або комерційного кредиту предметом договору можуть служити не тільки грошові кошти, але і інші речі, то предметом договору банківського кредиту можуть бути тільки грошові кошти.

По-третє, особливістю договору банківського кредиту є його відшкодувальний характер, тобто сплата клієнтом відсотків за користування грошовими коштами кредитної організації протягом певного терміну - на відміну від звичною договори позики, що припускає як відшкодувальний, так н безвідплатний характер правовідносин сторін.

По-четверте, забезпеченість кредиту. Як забезпечення своєчасного повернення кредиту банки приймають заставу, поручительство, гарантію іншого банку, а також зобов'язання в інших формах, допустимих банківською практикою.

По-п'яте, відмінність від договору позики кредитний договір містить вимога цільового використовування позикових засобів з вказівкою конкретних цілей.

По-шосте, кредитний договір полягає обов'язково і письмовій формі. Обов'язковість такого оформлення визначена чинним законодавством, при цьому недотримання письмової форми спричиняє за собою недійсність кредитного договору.

По-сьоме, відповідно до чинного законодавства грошові кошти за договором кредиту (договору банківської позики) можуть бути надані підприємству-позичальнику тільки в безготівковій формі.

Надання комерційними банками кредиту підприємствам здійснюється на основі кредитного договору, який інакше називають договором банківської позики. Правила надання кредиту, порядок, умови укладення кредитних договорів комерційні банки розробляють самостійно з урахуванням рекомендацій і вказівок НБУ.

Для вирішення питання про доцільність надання кредиту тому або іншому позичальнику останній зобов'язаний представити в комерційний банк певний набір документів:

- заявку на отримання кредиту;

- копії засновницьких документів позичальника, завірені нотаріально (свідоцтво про реєстрацію підприємства, статут, засновницький договір);

- баланс на останню звітну дату, завірений податковою інспекцією;

- техніко-економічне обґрунтування окупності проекту;

- копії договорів (контрактів) на підтвердження операції;

- завірену нотаріусом банківську картку із зразками підписів керівника підприємства, головного бухгалтера і відтисненням друку;

- документи, підтверджуючі наявність забезпечення кредиту (договір застави, договір поручительства, банківська гарантія і т. д.).

Залежно від фінансового стану позичальника і інших обставин вказаний перелік може бути, значно розширений.

В результаті аналізу наданих документів, а також, можливо, проведення досліджень і оцінки результатів господарсько-фінансової діяльності позичальника, його ділової репутації, платоспроможності (особливо, коли розглядається питання про надання досить крупних сум на значний термін) ухвалюється рішення про видачу кредиту. Оформлення кредитної операції виробляється шляхом укладення договору

Класифікацію кредиту традиційно прийнято здійснювати по декількох базових ознаках, до найважливіших з яких слід віднести категорії кредитора і позичальника, а також форму, в якій надається конкретна позика. Виходячи з цього можна виділити наступні шість досить самостійних форм кредиту, кожна з яких в свою чергу розпадається на декілька різновидів по більш деталізованих класифікаційних параметрах.

Банківський кредит - одна з найпоширеніших форм кредитних відносин в економіці, об'єктом яких виступає процес передачі в позику безпосередньо грошових коштів. Надається виключно банками, що мають ліцензію на здійснення подібних операцій від центрального банку. В ролі позичальника можуть виступати тільки юридичні особи, інструментом кредитних відносин є кредитний договір або кредитна угода. Дохід по цій формі кредиту поступає у вигляді позикового відсотка або банківського відсотка, ставка якого визначається за угодою сторін з урахуванням її середньої норми на даний період і конкретних умов кредитування. Класифікується по ряду базових ознак.

Терміни погашення:

- онкольні позики, що підлягають поверненню у фіксований термін після надходження офіційного повідомлення від кредитора. В даний час вони практично не використовуються, оскільки вимагають щодо стабільних умов на ринку позикових капіталів і в економіці в цілому;

- короткострокові позики, що надаються, як правило, на заповнення тимчасового недоліку власних оборотних коштів у позичальника. Середній термін погашення по цьому вигляду кредиту звичайно не перевищує одного року. Найактивніше застосовуються короткострокові позики на фондовому ринку, в торгівлі і сфері послуг, в режимі міжбанківського кредитування.

У сучасних вітчизняних умовах короткострокові кредити, що одержали однозначно домінуючий характер на ринку позикових капіталів, характеризується наступними відмітними ознаками:

а) коротшими термінами, що звичайно не перевищують одного місяця;

б) ставкою відсотка. Обернено пропорційної терміну повернення позики;

в) обслуговуванням в основному сфери обігу;

- середньострокові позики, що надаються на термін від одного року до трьох років на меті як виробничого, так і чисто комерційного характеру. Найбільше поширення набули в аграрному секторі, а також при кредитуванні інноваційних процесів з середніми об'ємами необхідних інвестицій;

- довгострокові позики (терміном зверху 3-х років), використовувані, як правило, в інвестиційних цілях. Як і середньострокові позики, вони обслуговують рух основних засобів, відрізняючись великими об'ємами передавання кредитних ресурсів. Застосовуються при кредитуванні реконструкції, технічного переозброєння, нового будівництва на підприємствах всіх сфер діяльності. Особливий розвиток одержали в капітальному будівництві, паливно-енергетичному комплексі, сировинних галузях економіки.

На Україні на стадії переходу до ринкової економіки практично не використовуються як через загальну економічну нестабільність, так і меншої прибутковості порівняно з короткостроковими кредитними операціями.

Спосіб погашення:

- позики погашаються одноразовим внеском (платежем) з боку позичальника. Традиційна форма повернення короткострокових позик, вельми функціональна з позиції юридичного оформлення, оскільки не вимагає використовування механізму числення диференційованого відсотка;

- позики, що погашаються в розстрочку протягом всього терміну дії кредитного договору. Конкретні умови (порядок) повернення визначаються договором, зокрема — в частині антиінфляційного захисту інтересів кредитора. Завжди використовуються при довгострокових позиках і, як правило, при середньострокових.

Спосіб стягування позикового відсотка:

- позики, відсоток по яких виплачується у момент її загального погашення. Традиційна для ринкової економіки форма оплати короткострокових позик, що має найбільш функціональний з позиції простоти розрахунку характер;

- позики, відсоток по яких виплачується рівномірними внесками позичальника протягом всього терміну дії кредитного договору. Традиційна форма оплати средне- і довгострокових позик, що має достатньо диференційований характер залежно від домовленості сторін (наприклад, по довгострокових позиках виплата відсотка може починатися як після закінчення першого року користування кредитом, так і через триваліший термін);

- позики, відсоток по яких утримується банком у момент безпосередньої видачі їх позичальнику. Для розвиненої ринкової економіки ця форма абсолютно нехарактерна і використовується лише лихварським капіталом.

Наявність забезпечення:

- довірчі позики (бланковий кредит), єдиною формою забезпечення повернення яких є безпосередньо кредитний договір. У обмеженому об'ємі застосовуються деякими зарубіжними банками в процесі кредитування постійних клієнтів, що користуються їх повною довірою;

- забезпечені позики як основний різновид сучасного банківського кредиту, виражаючий один з його базових принципів. В ролі забезпечення може виступити будь-яке майно, що належить позичальнику на правах власності, найчастіше — нерухомість або цінні папери. При порушенні позичальником своїх зобов'язань це майно переходить у власність банку, який в процесі його реалізації відшкодовує збитки, що зазнають. Розмір видаваної позики, як правило, менше середнеринкової вартості запропонованого забезпечення і визначається угодою сторін. У вітчизняних умовах основна проблема при оформленні забезпечених кредитів — процедура оцінки вартості майна через незавершеність процесу формування іпотечного і фондового ринків;

- позики під фінансові гарантії третіх, осіб, реальні виразом яких служить юридично оформлене зобов'язання з боку гаранта відшкодувати фактично завданого банку збитку при порушенні безпосереднім позичальником умов кредитного договору. В ролі фінансового гаранта можуть виступати юридичні особи, що користуються достатньою довірою із стропи кредитора, а також органи державної влади будь-якого рівня, В умовах розвиненої ринкової економіки набули широке поширення перш за все у сфері довгострокового кредитування, у вітчизняній практиці до теперішнього часу мають обмежене застосування через недостатню довіру з боку кредитних організацій не тільки до юридичних осіб, але і до державних органів.

Цільове призначення:

- позики загального характеру (незв'язані кредити), використовувані позичальником на свій розсуд для задоволення будь-яких потреб у фінансових ресурсах. У сучасних умовах мають обмежене застосування у сфері короткострокового кредитування, при средне- і довгостроковому кредитуванні практично не використовується;

- цільові позики (зв'язані кредити), що припускають необхідність для позичальника використовувати виділені банком ресурси виключно для вирішення задач, визначених умовами кредитного договору (наприклад, розрахунку за товари, що придбаваються, виплати заробітної платні персоналу, капітального розвитку і т. п.). Порушення вказаних зобов'язань, як вже платня наголошувалося, спричиняє за собою застосування до позичальника встановлених договором санкцій у формі дострокового відгуку кредиту або збільшення процентної ставки.

Категорії потенційних позичальників:

- сільськогосподарські позики — один з найпоширеніших різновидів кредитних операцій, характерною його особливістю є чітко виражений сезонних характер, обумовлений специфікою сільськогосподарського виробництва;

- комерційний позики, що надаються суб'єктам господарювання, функціонуючим у сфері торгівлі і послуг. В основному вони мають терміновий характер, задовольняючи потреби в позикових ресурсах в частині, що не покривається комерційним кредитом;

- позики посередникам на фондовій біржі, що надаються банками брокерським, маклерським і дилерським фірмам, що здійснюють операції по купівлі-продажу цінних паперів. Характерна особливість цих позик— початкова орієнтованість на обслуговування не інвестиційних. а ігрових (спекулятивних) операцій на фондовому ринку;

- іпотечні позики власникам нерухомості, що надаються як звичними, так і спеціалізованими іпотечними банками. У сучасній зарубіжній практиці набули таке широке поширення, що в деяких джерелах виділяються як самостійна форма кредиту;

- міжбанківські позики — одна з найпоширеніших форм господарської взаємодії кредитних організацій. Поточна ставки за міжбанківськими кредитами є найважливішим чинником, що визначає облікову політику конкретного комерційного банку по решті видів видаваних їм позик. Конкретна величина цієї ставки прямо залежить від центрального банка, що є активним учасником і прямим координатором ринку міжбанківських кредитів.

Комерційний кредит - одна з перших форм кредитних відносин в економіці, що породила вексельний обіг і тим самим активно сприяла розвитку безготівкового грошового обороту, знаходячи практичний вираз у фінансово-господарських відносинах між юридичними особами у формі реалізації продукції або послуг з відстроченням платежу. Основна мета цієї форми кредиту — прискорення процесу реалізації товарів. а отже, витягання закладеного в них прибутку.

Інструментом комерційного кредиту традиційно є вексель, що виражає фінансові зобов'язання позичальника по відношенню до кредитора. Найбільше поширення набули дві форми векселя — простий вексель, що містить пряме зобов'язання позичальника на виплату встановленої суми безпосередньо кредитору, і перекладний (тратта), представляючи письмовий наказ позичальнику з боку кредитора про виплату встановленої суми третій особі або пред'явнику векселя. У сучасних умовах функції векселя часто приймає на себе стандартний договір між постачальником і споживачем, регламентуючий порядок оплати реалізованої продукції на умовах комерційного кредиту.

У сучасних умовах на практиці застосовуються в основному три різновиди комерційного кредиту:

- кредит з фіксованим терміном погашення;

- кредит з поверненням лише після фактичної реалізації позичальником поставлених в розстрочку товарів;

- кредитування по відкритому рахунку, коли поставка наступної партії товарів на умовах комерційного кредиту здійснюється до моменту погашення заборгованості по попередній поставці.

Головна відмітна ознака споживацького кредиту - цільова форма кредитування фізичних осіб. У грошовій формі надається як банківська позика фізичній особі для придбання нерухомості, оплати дорогого лікування і т.п., в товарній — в процесі роздрібного продажу товарів з відстроченням платежу. На Україні тільки набуває поширення, обмежено використовується при кредитуванні під заставу нерухомості (найчастіше — житла). У зарубіжній же практиці споживацький кредит охоплює всі верстви працездатного населення, в основному через різні системи кредитних карток.

Основна ознака державної форми кредиту — неодмінна участь держави в особі органів виконавчої влади різних рівнів. Здійснюючи функції кредитора, держава через НБУ виробляє кредитування:

- конкретних галузей або регіонів, що випробовують особливу потребу у фінансових ресурсах, якщо можливості бюджетного фінансування вже вичерпані, а позики комерційних банків не можуть бути привернуті через дію чинників кон'юнктурного характеру;

- комерційних банків в процесі аукціонного або прямого продажу кредитних ресурсів на ринку міжбанківських кредитів.

В ролі позичальника держава виступає в процесі розміщення державних позик або при здійсненні операцій на ринку державних короткострокових цінних паперів(облігації внутрішньої державної позики).

Основною формою кредитних відносин при державному кредиті є такі відносини, при яких держава виступає позичальником засобів.

Слід зазначити, що в умовах перехідного періоду він повинен використовуватися не тільки як джерело залучення фінансових ресурсів, але і ефективного інструменту централізованого кредитного регулювання економіки.

Міжнародний кредит - рух позикового капіталу у сфері міжнародних економічних відносин, пов'язане з наданням валютних і товарних ресурсів на умовах поворотності, терміновості і сплати відсотка [7, с. 245]. Джерелами міжнародного кредиту служать: що тимчасово вивільняється у підприємств в процесі кругообігу частина капіталу в грошовій формі; грошові накопичення держави і особистого сектора, мобілізуємо банками. Міжнародний кредит відрізняється від внутрішнього міждержавною міграцією і укрупненням цих традиційних джерел за рахунок їх залучення з низки країн. В ході відтворення на певних ділянках виникає об'єктивно з: кругообігом засобів в господарстві; особливостями виробництва і реалізації; відмінностями в об'ємі і термінах зовнішньоекономічних операцій; необхідністю одночасних крупних капіталовкладень для розширення виробництва.

Розглядається як сукупність кредитних відносин, що функціонують на міжнародному рівні, безпосередніми учасниками яких можуть виступати міжнаціональні фінансово-кредитні інститути (МВФ, МБРР і ін.), уряди відповідних держав і окремі юридичні особи, включаючи кредитні організації. У відносинах з участю держав в цілому і міжнародних інститутів завжди виступає в грошовій формі, в зовнішньоторговельній діяльності — і в товарній (як різновид комерційного кредиту імпортеру). Класифікується по декількох базових ознаках: по характеру кредитів — міждержавний, приватний; формою — державний, банківський, комерційний; по місцю в системі зовнішньої торгівлі — кредитування експорту, кредитування імпорту.

Міжнародний кредит виконує наступні функції, що відображають специфіку руху позикового капіталу у сфері МЕО.

1. Перерозподіл позикових капіталів між країнами для забезпечення потреб розширеного відтворення.

2. Економія витрат обігу у сфері міжнародних розрахунків шляхом заміни дійсних грошей (золотих, срібних) кредитними, а також шляхом розвитку і прискорення безготівкових платежів, заміни наявного валютного обороту міжнародними кредитними операціями.

3. Прискорення концентрації і централізації капіталу.

Характерною ознакою міжнародного кредиту виступає його додаткова правова або економічна захищеність у формі приватного страхування і державних гарантій.

1.3 Організація та планування процесу кредитування

Одним з найважливіших напрямів діяльності комерційних банків є процес кредитування.

Хоча в перекладі з латинського “кредитувати” означає “довіряти”, проте процес кредитування в сучасних умовах є однією з ризикових активних операцій, здатних при безрозсудному підході привести до втрати ліквідності і банкрутства.

Кредитний процес - це прийом і способи реалізації кредитних відносин, розташованих в певній послідовності і прийняті даним банком [18, с. 96].

Через процес короткострокового і довгострокового кредитування відбувається функція перерозподілу грошових коштів у фінансовій системі країни. Попит господарюючих суб'єктів ринку на оборотні кошти задовольняється пропозицією від комерційних банків вільних фінансових ресурсів, привернутих в свою чергу з ринку депозитів і приватних внесків.

Процес кредитування є складною процедурою, що складається з декількох взаємодоповнюваних стадій, зневага кожної з яких чревата серйозними помилками і прорахунками.

Перша стадія кредитного процесу – програмування та планування, полягає в оцінці макроекономічної ситуації в країні в цілому, регіону роботи потенційних позичальників зокрема, аналізу галузевої динаміки вибраних напрямів кредитування, перевірці готовності персоналу банку-кредитора до роботи з різними категоріями кредитоотрімачів, ухвалення ряду внутрішньобанківських нормативних документів. Багато що їх перерахованих мною відбувається поза полем діяльності безпосереднього кредитного підрозділу і відноситься більше до роботи аналітичних і маркетингових служб банку, але присутність цих необхідних, на мій погляд, елементів аналізу роблять процес кредитування осмисленим і підготовленим.

Виходячи з проведених досліджень керівництво банку (звичне правління банку) приймає меморандум кредитної політики на конкретний період (звично 1 рік). У цьому документі висловлюються:

1) Основні напрями кредитної роботи банку на майбутній період, конкретні показники кредитної діяльності (нормативи і ліміти), забезпечуючи необхідний рівень рентабельності і захищеності від кредитних ризиків, наприклад:

а) співвідношення кредитів і депозитів;

б) співвідношення власного капіталу і активів;

в) ліміти сегментів портфеля активів банку в цілому;

г) ліміти сегментів кредитного портфеля (ліміти на кредитування підприємств однієї галузі, однієї форми власності, одного виду кредитування і т.д.). Звичайно розмір ліміту включає не більш 25 % від величини загального кредитного портфеля. Збільшення певного сегменту понад ліміт можливе за наявності способів захисту від цього підвищеного кредитного ризику;

д) клієнтські ліміти:

- для акціонерів (пайовиків);

- для старих, з певною історією взаємостосунків клієнтів;

- для нових клієнтів;

- для не клієнтів банку;

е) географічні ліміти кредитування (потрібні для банків, що мають іногородні філіали з різним рівнем підготовленості персоналу до проведення якісної кредитної роботи, а також для моно банків, але охочих проводити активні операції в певних регіонах);

ж) вимоги по проведенню роботи із забезпеченням (види застав, стандарти оформлення, маржа в оцінці і т.д.);

з) вимоги по документальному оформленню і супроводу кредитів;

и) планований рівень кредитної маржі і механізми ухвалення рішення про його зміну.

2) Наступним внутрішньобанківським нормативним документом по кредитній роботі є Положення про порядок видачі кредитів, де відображається:

а) організація кредитного процесу;

б) перелік необхідних документів від позичальника і стандарти підготовки проектів кредитних договорів;

в) правила проведення оцінки забезпечення.

Тільки після ухвалення цих документів, що регламентують кредитний процес, можна говорити про внутрішню готовність банку до роботи до другої основної стадії кредитування.

Друга стадія - надання банківської позики.

Відповідно до розроблених і прийнятих у кожного банку напрямів відбору співробітники (інспектори) кредитного підрозділу здійснюють прийом заявок на отримання позики. Залежно від видів кредитування (інвестиційне, короткострокове, кредитування юридичних осіб, кредитування фізичних осіб, як споживацьке, так і бізнес-кредитування приватних підприємців) до заявки на кредит йде отримання і підбір необхідної документації. Тут співробітник кредитного підрозділу повинен провести економічний аналіз наданої документації, зробити висновки про ринкову можливість і привабливість проведення операції, що кредитується. При проведенні такої роботи від співробітника кредитного підрозділу потрібні навики і уміння економіста, фахівця з маркетингу, знання макроекономіки, галузевих і регіональних тенденцій розвитку народного господарства. У уникненні помилок, упущених в аналізі сторін і елементів діяльності ссудоутримувача практика підказує використовування максимального формалізованого документа, заповнення (відповіді на питання) якого дозволяють скласти повну картину операції, що кредитується.

На основі проведеного аналізу вимагається вибрати найбільш оптимальний метод кредитування, вид позикового рахунку, термін кредитування, провести переговори про величину і вид позикової ставки, про спосіб погашення позики.

Окремим питанням про сучасну банківську практику проходить рішення проблеми забезпечення. Гіпертрофія цього питання пояснюється, на мій погляд, відсутністю практично діючого механізму обігу судового стягнення на несумлінного позичальника.

Зокрема, залежно від стану боржника банк-кредитор має право клопотати перед судом або про призначення зовнішнього управління майном боржника, або про його санацію, або про застосування до боржника ліквідаційних процедур.

Але поки в Україні кредитор не бачитиме реальної можливості стягнути свої засоби по неповерненому кредиту через суд, доти одним з показників професіоналізму кредитних працівників буде наявність навиків роботи із забезпеченням. Криза ліквідності і банкрутство багатьох банків прямо залежало від ризикової кредитної політики керівництва банків і невміння працювати із забезпеченням співробітників кредитних підрозділів.

Існує шість видів забезпечення зобов'язань. Не піддаючи кожну докладному аналізу, можна сказати з практики, використовувати доцільно [21, с. 46]::

- застава;

- банківська гарантія;

- поручительство;

- страхування відповідальності позичальника за непогашення кредиту та ін. Всі вказані способи забезпечення зобов'язань боржника розрізняються по ступеню дії і методам досягнення мети - спонукати виконати свої зобов'язання належним способом. Тому від оптимального вибору банком способу забезпечення зобов'язання багато в чому залежатиме і поведінка боржника.

При всьому цьому необхідно підкреслити, що позика повинна видаватися на здійснення певної господарської операції, а не в обмін на забезпечення як таке. Забезпечення - це остання лінія оборони для банку і рішення надати кредит завжди повинне базуватися на достоїнствах проекту, що фінансується, а не на привабливості забезпечення. Якщо сама основа кредитної операції пов'язана з підвищеним ризиком, було б великою помилкою видати кредит під хороше забезпечення, використавши його як джерело погашення боргу. Тому питання забезпечення повинне розв'язуватися вже після того, як кредитна операція визнана прийнятною для банку.

Взагалі питання забезпечення є індикатором для розпізнавання кредитів, що явно не повертаються. Варто співробітнику кредитного підрозділу чітко побудувати схему ухвалення забезпечення, провести високопрофесійну оцінку вартості і ліквідності матеріальних активів, що надаються, як відразу стає ясним був би кредит “проблемним” чи ні.

Найважливішою завершальною процедурою стадії надання кредиту є підготовка і укладення кредитного договору.

Третя стадія кредитного процесу - контроль за використовуванням кредиту.

Використовування позики означає напрям виділених банком коштів на здійснення платежів за зобов'язаннями господарсько-фінансової діяльності. Найважливіша умова використовування позик - ефективність кредитного заходу, дозволяючи забезпечити надходження грошової виручки і прибутку для погашення боргу банку і сплати процентних грошей.

Головна мета цієї стадії кредитного процесу - забезпечення регулярної виплати відсотків по боргу і погашення позики.

Зрозуміло, по кожній позиці існує ризик непогашення через непередбачений розвиток подій. Банк може проводити політику видачі кредитів тільки абсолютно надійним позичальникам, але тоді він упустить багато прибуткових можливостей. В той же час, якщо виникнуть труднощі з погашенням кредиту, це обійдеться банку дуже дорого. Тому розумна кредитна політика направлена на забезпечення балансу між обережністю і максимальним використовуванням всіх потенційних можливостей прибуткового розміщення ресурсів.

Труднощі з погашенням позик найчастіше виникають не випадково і не відразу. Це процес, який розвивається протягом певного часу. Досвідчений працівник банку може ще на ранній стадії помітити ознаки процесу фінансових труднощів, випробовуваних клієнтом, що зароджується, і вжити заходи до виправлення ситуації і захисту інтересів банку. Ці заходи слід вжити якомога раніше, перш ніж ситуація вийде з-під контролю і втрати стануть необоротними. При цьому слід врахувати, що збитки банку не обмежуються лише несплатою боргу і відсотків. Збиток, що наноситься банку, значно більше, і він може бути пов'язаний з іншими обставинами, які теж доводиться враховувати:

— підривається репутація банку, оскільки велике число прострочених і непогашених кредитів приведе до падіння довіри вкладників, інвесторів і т. д.;

— збільшаться адміністративні витрати, оскільки проблемні позики вимагають особливої уваги кредитного персоналу і непродуктивного витрачання часу на підтримку статус-кво;

— підвищиться загроза відходу кваліфікованих кадрів через зниження можливостей їх стимулювання в умовах падіння прибутковості операцій;

— засоби будуть заморожені в непродуктивних активах;

— виникає небезпека стрічного позову боржника до банку, який може довести, що вимогу банку про відгук позики привели його на грань банкрутства.

Всі ці втрати можуть дорого обійтися банку і набагато перевищити прямий збиток від непогашення боргу.

Особливо зупинимося на основних причинах виникнення труднощів з погашенням позик .

1. Помилки, допущені персоналом банку при розгляді кредитної заявки, розробці умов угоди і подальшому контролі. Найчастіше зустрічаються наступні порушення:

— недостатньо строге відношення до позичальника (наприклад, схвалення заявки з дружніх міркувань);

— непрофесійне проведення фінансового аналізу;

— погана структуризація позики як наслідок недостатнього знайомства кредитного працівника з потребами підприємства, специфікою галузі і т. д.;

— недостатнє забезпечення позики (наприклад, завищена оцінка застави і т. д.);

— помилки в документальному оформленні позики (пропуск в договорі важливих умов, що забезпечують інтереси банку);

— поганий контроль над позичальником в період погашення позики (відсутність обстежень компанії, перевірок забезпечення і т. п.).

2. Неефективна робота компанії, що одержала позику:

—слабке керівництво;

—погіршення якості продукції і витіснення її з ринку;

—неефективний маркетинг через відсутність плану рекламної компанії, помилок в оцінці майбутніх ринків;

—слабкий контроль за фінансами компанії (зростання дебіторської заборгованості, накладних витрат і т. п.).

Крім того, важливу роль можуть зіграти чинники, які не знаходяться під контролем банку: погіршення економічної кон'юнктури, політичні зрушення, зміна законодавства, технологічні прориви і т.д.

Як я вже говорив, труднощі з погашенням кредитів рідко виникають раптово. Як правило, є численні тривожні сигнали, що дозволяють запідозрити, що фінансове положення позичальника погіршується і що виданий йому кредит може бути не погашений в строк або взагалі перетворитися на безнадійний борг.

Ці тривожні сигнали виявляються шляхом:

— аналізу фінансових звітів;

— особистих контактів з боржником;

— повідомлень третіх осіб;

— відомостей з інших відділів банку.

В період дії кредиту від позичальника слід вимагати надання банку балансів, звітів про прибутки і збитки, звітів про надходження готівки і інших матеріалів. Їх ретельний аналіз і зіставлення з минулими звітами можуть вказати на виникаючу небезпеку. Банк повинен звернути увагу на:

— непредставлення фінансових звітів у встановлені терміни;

— різке збільшення дебіторської заборгованості;

— уповільнення оборотності запасів;

— зниження частки короткострокових активів;

— непропорційне зростання короткострокової заборгованості;

— зниження коефіцієнта ліквідності;

— збільшення частки основного капіталу в сумі активів;

— зниження об'єму продажів;

— зростання прострочених боргів;

— виникнення збитків від операційної діяльності;

— зміна умов комерційного кредитування і т.д.

Для банку важливо постійно підтримувати персональні контакти з клієнтом — відвідувати компанію і її філіали, зустрічатися з керівними кадрами, що дозволяє виявити наявність не встановленого устаткування, незайнятого персоналу, надмірних запасів. Банківських працівників повинні насторожити такі факти, як:

— зміна поведінки або звичок вищого керівного складу;

— подружні проблеми керівників;

— різка зміна відносин з банком, небажання співробітничати;

— заміна ключових співробітників;

— захоплення створенням нових підприємств, скупка нерухомості;

— погане складання фінансових звітів;

— ухвалення необґрунтованого ризику;

— встановлення нереалістичних цін на продукцію;

— повільна реакція на погіршення ринкових умов;

— слабкий операційний контроль;

— відсутність спадкоємності в керівництві;

— втрата важливих клієнтів;

— створення спекулятивних запасів;

— відстрочення заміни застарілого устаткування і т.д.

Багато можуть розкрити банку взаємостосунки позичальника з іншими діловими партнерами, що змінилися:

— отримання банком запитів про кредитоспроможність позичальника у зв'язку з його проханнями про надання пільг в оплаті товарів;

— запити про компанію з боку нових її кредиторів;

— сповіщення страхової компанії про анулювання страховки через несплату страхових премій;

— пред'явлення до оплати платіжних документів (вимог) за відсутності засобів на банківському рахунку;

— поява практики покупки компанією товарів виняткова на умовах передоплати.

Нарешті, інші відділи банку можуть повідомити важливі відомості про значне скорочення залишків на банківському рахунку клієнта і т.п. При виявленні неблагополучної (проблемної) позики необхідно негайно вжити заходи для забезпечення погашення кредиту. Перший при виявленні проблемної позики крок — об'єктивна перевірка ситуації, що склалася. Необхідно з'ясувати позицію позичальника (чи хоче він виправити положення, чи можна йому довіряти, чи здатне керівництво компанії відновити прибутковість). Крім того, необхідно врахувати і позицію банку, чи багато у нього безнадійних боргів. Якщо багато, то не слід вплутуватися в дорогу операцію судового стягнення і запропонувати улагодити справу миром, анулювавши частина боргу, що залишився.

Потім кредитний працівник банку повинен організувати зустріч з представником компанії і обговорити положення, що склалося. При цьому необхідно зробити спробу до співпраці, незалежно від того, чи вирішив банк продовжувати роботу з клієнтом або ліквідовувати позику. Якщо вдасться переконати клієнта, що положення можна виправити, слід намітити план дій, який може включати продаж активів, скорочення накладних витрат, зміна маркетингової стратегії, зміну керівництва і призначення нових осіб на ключові пости.

Інше рішення може полягати в продажу банком застави. Для цього слід перш за все перевірити документи і встановити, що банк дійсно має безумовне право розпоряджатися заставою. Потім необхідно з'ясувати, які можливості реалізації застави: звично це дорога і піднімаюча час процедура. Ідеальний варіант — співпраця з позичальником у продажу застави.

Четверта стадія кредитного процесу - повернення банківської позики.

Повернення позик означає зворотну притоку грошових коштів в банки і сплату відповідної суми відсотків. Повернення позик є вінцем всієї проведеної роботи всього кредитного підрозділу і відповіддю на питання, наскільки якісно і професіонально спрацювали співробітники на всіх попередніх стадіях кредитного процесу.

Якщо боржник без проблем повертає позику і сплачує відсотки по ній, то залишається тільки закрити кредитну справу (досьє) і має на увазі на майбутнє цього позичальника як перспективного і вже має позитивну кредитну історію в нашому банку.

Якщо відбувається неповернення позики і несплата відсотків, то тоді всім співробітникам кредитного підрозділу банку належить провести колосальну роботу по ліквідації цього проблемного кредиту, а потім повинен обов'язково пройти аналіз досконалих помилок в процесі ухвалення рішення про видачу кредиту і перевірку використовування його. А ось у разі ухвалення якісного забезпечення кредиту, що дозволяє швидко провести його реалізацію і погашення суми основного боргу, відсотків по ньому, штрафів і пені за прострочення, можна говорити про закриття проблемного кредиту при виникненні будь-якої кризової ситуації.

Ось тут і проходить перевірка кваліфікації оцінювачів, зручності вибраної схеми ухвалення забезпечення в банк. Часто в практиці через непродуманість схеми реалізації застави банки зазнають великі труднощі в легітимності реалізації забезпечення.

2. АНАЛІЗ КРЕДИТНОЇ ДІЯЛЬНОСТІ КБ „ПРИВАТБАНК”

2.1 Фінансово-економічна характеристика діяльності КБ „ПриватБанк”

Об'єктом дослідження в даній роботі є «Приватбанк». Дата заснування банку: 15.04.1995 року. Юридична адреса банку: м. Евпаторія, вул. Фрунзе, д.41/28А, т. 33295, 36502, 27135, 60355. Ліцензія НБУ на здійснення діяльності №22 від 04.12.2001 р.

«Приватбанк» - є організацією, яка має виняткове право здійснювати в сукупності наступні банківські операції: залучення у внески грошових коштів фізичних і юридичних осіб, розміщення вказаних засобів від свого імені і за свій рахунок на умовах поворотності, платності, терміновості, відкриття і веління банківських рахунків фізичних і юридичних осіб.

Банк має генеральну банківську ліцензію Національного банку України і пропонує своїм клієнтам наступні види банківських послуг:

1. Відкриття і обслуговування рахунків в національній і іноземних валютах;

2. Виконання міжнародних розрахунків у формі документарних акредитивів, інкасо і перекладів;

3. Відкриття і ведення кореспондентських рахунків “Ностро” і “Лоро” в національній і іноземних валютах;

4. Міжнародні розрахунки з використанням системи міжнародних розрахунків SWIFT;

5. Надання послуг з розміщення засобів в іноземних банках, виконання всіх видів конверсійних і депозитних операцій на міжнародних валютних ринках з використанням системи “Рейтер Ділінг”;

6. Залучення за дорученням Уряду України засобів на міжнародних кредитних ринках і обслуговування міжнародних кредитних ліній;

7. Надання коротко-, средне- і довгострокових кредитів в національній і іноземних валютах;

8. Виконання операцій в іноземних валютах на внутрішньому валютному ринку за дорученням банків: підприємств і фізичних осіб:

– представництво інтересів клієнтів на валютних біржах;

– покупка-продаж іноземної валюти на валютних біржах;

– інкасація валютної виручки торгових організацій;

– покупка-продаж наявної іноземної валюти через мережу обмінних пунктів;

– конверсійні операції з наявною іноземною валютою;

– виплата і інкасація іменних і дорожніх чеків;

– виплата клієнтам наявної валюти на витрати на відрядження;

9. Залучення засобів в національній і іноземних валютах на депозит до запитання і термінові внески від фізичних і юридичних осіб;

10. Ухвалення і надання забезпечення для платіжних договорів за дорученням своїх клієнтів;

11. Надання банківських гарантій в національній і іноземних валютах;

12. Проектне фінансування.

Кредитна політика банку заснована на загальнодоступності кредитних ресурсів підприємств всіх форм власності при максимальному забезпеченні інтересів банку щодо повернення кредитів. Економічний стан і державні пріоритети щодо інвестицій за рахунок привернутих за рубежем кредитних ресурсів зумовили напрями кредитних вкладень.

В той же час кредитні ресурси в національній валюті за рахунок власних засобів у ВКВ прямують, головним чином, новим економічним структурам на виконання проектів, що забезпечують швидкий оборот позикового капіталу.

На даній стадії аналізу формується початкове уявлення про діяльність підприємства, виявляються зміни в складі майна підприємства і їхніх джерел, установлюються взаємозв'язки між показниками.

Для зручності проведення такого аналізу доцільно використовувати так званий ущільнений аналітичний баланс - нетто, що формується шляхом додавання однорідних по своєму складі елементів балансових статей у необхідних аналітичних розтинах, як це показано на таблиці.

Таблиця 2.1

Аналіз структури активів та пасивів банку

| Показник | На 01.01.2005 | У % до валюти балансу | На 01.01.2006 | У % до валюти балансу | Відхилення (гр.4 - гр.2) |

| 1 | 2 | 3 | 4 | 5 | 6 |

| АКТИВ | |||||

| Нерухоме майно | 1183 | 37.1 | 1635 | 43.1 | +6.0 |

| Поточні активи, усього в тому числі: | 2004 | 62.9 | 2161 | 56.9 | -6. 0 |

| виробничі запаси | 734 | 23.0 | 752 | 19.8 | -3. 8 |

| готова продукція | 187 | 5.9 | 172 | 4.5 | -1. 4 |

| кошти і короткострокові фінансові вкладення | 299 | 9.4 | 259 | 6.2 | -3. 2 |

| дебіторська заборгованість | 612 | 19.2 | 780 | 20.5 | 1.3 |

| ПАСИВ | |||||

| Джерела фінансових коштів | 1932 | 60.6 | 2205 | 58.0 | -2. 6 |

| Позикові кошти - усього | 1255 | 39.4 | 1591 | 42.0 | -2. 6 |

| Короткострокові позички банків | 357 | 11.3 | 888 | 23.3 | +12.0 |

| Короткострокові позики | 245 | 7.6 | - | - | -7. 6 |

| Розрахунки з кредиторами | 653 | 20.4 | 703 | 18.5 | -1. 9 |

Одним із найважливіших критеріїв фінансового положення підприємства є оцінка його платоспроможності, під яким прийнято розуміти спроможність підприємства розраховуватися по своїх довгострокових зобов'язаннях. Отже, платоспроможним є те підприємство, у якого активи більші, ніж зовнішні зобов'язання.

Спроможність підприємства сплачувати по своїх короткострокових зобов'язаннях називається ліквідністю. Інакше кажучи, підприємство вважається ліквідним, якщо воно в стані виконати свої короткострокові зобов'язання, реалізуючи поточні активи. Виходячи зі сказаного, у практиці аналітичної роботи використовують цілу систему показників ліквідності . Роздивимося найважливіші з них.

Коефіцієнт абсолютної ліквідності (коефіцієнт терміновості) обчислюється - кошти і швидко реалізація цінних паперів(III розділ активу) до короткострокової заборгованості (результат поділу III пасиву). Він показує, яка частина поточної заборгованості може бути погашена на дату упорядкування балансу або іншої конкретної дати.

За даними нашого прикладу співвідношення коштів і короткострокових зобов'язань складає 0.24 : 1 (299:1255) на 01.01.2005 і 0.16 : 1 (259:1591) на 01.01.2006. Це говорить про те, що погасити свої зобов'язання в терміновому порядку підприємство не змогло б. Проте, з огляду на малу можливість того, що всі кредитори підприємства одночасно пред'являть йому свої боргові вимоги, і приймаючи в увагу той факт, що теоретично достатнім значенням для коефіцієнта терміновості є співвідношення 0.2 : 1, можна попередньо припустити допустимість сформованих на підприємстві співвідношень легко реалізованих активів і короткострокової заборгованості.

Уточнений коефіцієнт ліквідності - визначається як відношення коштів, цінних паперів і дебіторської заборгованості (III розділ активу) до короткострокових зобов'язань (результат III поділу пасиву балансу-нетто). Цей показник характеризує, яка частина поточних зобов'язань може бути погашена не тільки за рахунок готівки, але і за рахунок очікуваних надходжень за відвантажену продукцію, виконані роботи або зроблені послуги. Для нашого прикладу це співвідношення склало на початок року 0.73 : 1 ((299+612):1255) і на кінець року 0.65 : 1 ((259+780):1591), тобто скоротилося на 8 пунктів.

Загальний коефіцієнт ліквідності (коефіцієнт покриття) являє собою відношення всіх поточних активів (результат II розділу + результат III розділу активу) до короткострокових зобов'язань (результат III розділу пасиву балансу нетто). Він дозволяє встановити, у якій кратності поточні активи покривають короткострокові зобов'язання. У загальному випадку нормальними вважаються значення цього показника, що знаходяться в межах від 2 до 3.

Варто мати на увазі, що якщо відношення поточних активів і короткострокових зобов'язань нижче, ніж 1:1, то можна говорити про високий фінансовий ризик, пов'язаний з тим, що підприємство не в змозі оплатити свої рахунки.

Співвідношення 1:1 припускає рівність поточних активів і короткострокових зобов'язань. Приймаючи до уваги різноманітний ступінь ліквідності активів, можна з упевненістю припустити, що не всі активи будуть реалізовані в терміновому порядку, а, отже, і в даній ситуації виникає можливість фінансової стабільності підприємства.

Якщо ж значення коефіцієнта покриття значно перевищує співвідношення 1 : 1, то можна зробити висновок про те, що підприємство має у своєму розпорядженні значний обсяг вільних ресурсів, сформованих за рахунок власних джерел.

Іншим показником, що характеризує ліквідність підприємства, є оборотний капітал, що визначається як різниця поточних витрат і короткострокових зобов'язань. Іншими словами, підприємство має оборотний капітал доти, поки Поточні активи перевищують короткострокові зобов'язання (або в цілому доти, поки воно ліквідне).

У цьому зв'язку корисно визначити, яка частина власних джерел коштів вкладена у найбільш мобільні активи.

У нашому прикладі коефіцієнт маневреності складає 749 : 1932 = 0. 397 на 01.01.2005 року і 570 : 2205 = 0. 259 на 01.01.2006, що в цілому підтверджує раніше зроблені висновки щодо структури джерел формування поточних активів на підприємстві.

З метою поглибленого аналізу доцільно згрупувати всі оборотні активи по категоріях ризику. Приміром, є велика можливість того, що дебіторську заборгованість буде легше реалізувати, ніж незавершене виробництво, або витрати майбутніх періодів.

Таблиця 2.2

Зразкова класифікація поточних активів по категоріях ризику

| Ступінь ризику | Група поточних активів | Частка групи в загальному обсязі поточних активів, % | Відхилення (гр.2-гр. 4) | |

| На 01.01.2005 | На 01.01.2006 | |||

| 1 | 2 | 3 | 4 | 5 |

| Мінімальна | Наявні кошти, легко реалізовані короткострокові цінні папери. | 4.9 | 2.9 | -2. 0 |

| Мала | Дебіторська заборгованість із нормальним фінансовим положенням + запаси (крім залежаного) + готова продукція, що користується попитом. | 53.8 | 49.8 | -4. 0 |

| Середня |

Продукція виробничого технічного призначення, незавершене будівництво, витрати майбутніх періодів. |

8.8 | 9.5 | +0.7 |

| Висока |

Дебіторська заборгованість підприємств, що знаходяться у важкому фінансовому положенні, запаси готової продукції, виведеної із ужитку, залежані запаси, неліквіди. |

32.5 | 40.7 | +8.2 |

У розвиток проведеного аналізу доцільно оцінити тенденцію зміни співвідношень важкореалізованих активів і загального розміру активів, а також важкореалізованих і легко реалізованих активів. Тенденція до росту названих співвідношень указує на зниження ліквідності.

Враховуючи, що відповідно до чинного законодавства податок на майно підприємства береться з усієї сукупності основних і оборотних коштів і фінансових активів, підприємству необхідно рятуватися від подібного баласту.

Таблиця 2.3

Стан поточних активів на підприємстві

| Група поточних активів | На 01.01.2005 | На 01.01.2006 |

Зміни за рік |

|||

| у % до розміру поточних активів | тис. грн. | у % до розміру поточних активів | тис. грн. | пунк. (гр. 4 - гр.2) | ||

| 1. Виробничі запаси | 734.0 | 36.6 | 752.0 | 34.7 | 18.0 | -1. 9 |

| у тому числі – залежані | 246.0 | 12.2 | 341.0 | 15.7 | 95.0 | 3.5 |

| 2. Незавершене виробництво | 110.0 | 5.5 | 118.0 | 5.4 | 8.0 | -0. 1 |

| 3. Готова продукція | 187.0 | 9.4 | 172.0 | 7.9 | -15.0 | -1. 5 |

| у тому числі – важкореалізована | 37.0 | 1.8 | 34.0 | 1.5 | -3. 0 | -0. 3 |

| 4. Витрати майбутніх періодів | 61.0 | 3.0 | 79.0 | 3.6 | 18.0 | 0.6 |

| 5. Дебіторська заборгованість | 612.0 | 30.6 | 780.0 | 37.9 | 68.0 | 7.3 |

| у тому числі – сумнівна | 170.0 | 8.0 | 301.0 | 14.0 | 131.0 | 6.0 |

| 6. Кошти | 300.0 | 14.9 | 260.0 | 12.0 | -40.0 | -2. 9 |

|

7.Усього важкореалізовані активи (стор.1а+стор.2+ +стор.3а+стор.4+стор.5а) |

624.0 | 31.1 | 873.0 | 40.4 | 249.0 | 9.3 |

| 8. Усього поточні активи | 2004. 0 | 100.0 | 2161. | 100. | 157.0 | -- |

Для стабілізації фінансового положення підприємства керівництву і головному бухгалтеру слід ужити термінових заходів по стабілізації фінансового положення підприємства. Такими заходами повинні стати:

- удосконалення організації розрахунків із покупцями (варто мати на увазі, що в умовах інфляції, як правило, вигідніше продавати продукцію швидше і дешевше, ніж очікувати вигідних умов ії реалізації);

- проведення інвентаризації стану майна з метою виявлення активів "низької" якості і списання їх із балансу у встановленому порядку й ін.

Аналіз стану кредиторської заборгованості підприємства його покупцям показаний у таблиці.

Таблиця 2.4

Аналіз стану кредиторської заборгованості (тис. грн.)

| Показники | Залишки | У тому числі по строкам утворення (на 01.01.2006 року) | ||||

| На 01.01.05 | На 01.01.06 | до одного місяця | від 1 місяця до трьох | від 3 місяців до 6 | більше шести місяців | |

| 1. Короткострокові кредити банку | 357 | 888 | 760 | 128 | ||

| 2. Короткострокові позики | 245 | - | - | - | - | - |

| 3. Кредиторська заборгованість | 653 | 703 | 322 | 69 | 264 | 48 |

| за товари і послуги | 355 | 222 | 100 | - | 122 | - |

| по оплаті праці | 35 | 43 | 16 | 21 | 6 | - |

| по розрахунках по соцстрахуванню і забезпеченню | 17 | 12 | - | 12 | - | - |

| по платежах у бюджет | 40 | 170 | 98 | 36 | 36 | - |

| іншим кредиторам | 6 | 256 | 108 | - | 100 | 48 |

| у т.ч. по розрахунках із покупцями | - | 248 | 100 | - | 100 | 48 |

| 4. Прострочена заборгованість – усього, у тому числі | 238 | 509 | x | x | x | x |

| по короткострокових позичках | - | 128 | x | x | x | x |

| по короткострокових позиках | - | - | ||||

| по розрахунках із постачальниками | 211 | 122 | x | x | x | x |

| по розрахунках із покупцями | - | 148 | ||||

| по платежах у бюджет | 11 | 72 | x | x | x | x |

| по оплаті праці | 12 | 27 | x | x | x | x |

| по соцстрахуванню і забезпеченню | 4 | 12 | ||||

| Інформаційно: короткострокові зобов'язання, усього : | 1255 | 1591 |

Як бачимо, схована кредиторська заборгованість підприємства склала 248 тис. грн., із них 148 тис. грн. - із терміном утворення більше трьох місяців.

На ліквідність підприємства значний вплив робить термін надання кредиту.

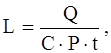

Середній період надання кредиту може бути обчислений по формулі:

Середній залишок Тривалість

заборгованості * періоду

Період кредиту = (2.1)

Сума обороту

де під сумарним оборотом розуміється розмір дебетового обороту за аналізований період по рахунках зобов'язань. Примітка : розрахунки проводяться окремо по кожному виду зобов'язань.

Для визначення середнього періоду кредиту за рік у чисельнику формули буде 360 (кількість днів у періоді), за квартал - 90, за місяць - 30.

При цьому в найбільше спрощеному виді розмір середнього залишку по видах короткострокових зобов'язань можна розрахувати за даними балансу як:

ОКЗн + ОКЗк

![]() Середній залишок = (2.2)

Середній залишок = (2.2)

заборгованості 2

де ОКЗн і ОКЗк - залишок заборгованості на початок і кінець періоду.

Для аналізу зручно використовувати таблицю.

Дані таблиці свідчать про найбільше серйозні зміни в термінах кредитування, які відбувались у поточному році по статтях короткострокових позичок банку і кредиторської заборгованості за товари, роботи і послуги.

Фінансова стійкість підприємства буде залежати від того, яким чином воно проводило в поточному періоді взаєморозрахунки зі своїми боржниками (дебіторами).

Таблиця 2.5

Аналіз короткострокових зобов'язань по термінах їхнього виникнення

| Вид зобов'язань | Середній період кредитування в попередньому році, дні | Середній залишок кредиторської заборгова ності в поточному році, тис. грн. | Оборот по дебету за поточний період, тис. грн. |

Трива лість кредиту вання в поточно му році, дні (гр.2*360)/ гр.3 |

| 1. Заборгованість по короткострокових позичках банку | 114.3 | 403.6 | 1640. 0 | 88.6 |

| 2.Кредиторська заборгованість по розрахунках із постачальниками | 49.2 | 229.3 | 1994. 0 | 41.4 |

| 3. Аванси, отримані від покупців і замовників | 64.1 | 580.0 | 3208. 0 | 65.1 |

| 4.Розрахунки з бюджетом | 31.7 | 27.4 | 314.0 | 31.4 |