Реферат: Процентні ставки та їх структура

Реферат

На тему

ПРОЦЕНТНІ СТАВКИ ТА ЇХ СТРУКТУРА

Зміст

1. Облік фактору часу у фінансових розрахунках

2. Прості відсотки

3. Складні відсотки

4. Вплив інфляції на результати фінансових розрахунків

5. Облік інфляції у фінансових розрахунках

1. Облік фактору часу у фінансових розрахунках

Розміщаючи капітал у комерційні банки, інвестиційні проекти, цінні папери і нерухомість, варто планувати не тільки згодом повернути вкладену суму, але й одержати очікуваний економічний ефект. Концепція переоцінки вартості грошей ґрунтується на тому, що ця вартість з часом змінюється. Ключову роль при описі процесу трансформації вартості коштів у часі відіграють два основних поняття: майбутня вартість грошей і їхня дійсна вартість.

Майбутня вартість грошей - це сума інвестованих у даний момент коштів, в яку вони перейдуть через певний період часу з урахуванням умов вкладення.

Сучасна вартість грошей - це сума майбутніх грошових надходжень, приведених за допомогою певного коефіцієнта (дисконту, дисконтної ставки) до сучасного періоду.

Розглянемо базові поняття фінансової математики:

а) відсоток - це доход від надання капіталу в борг у різних формах (позички, кредити й ін) або від інвестицій виробничого чи фінансового характеру;

б) процентна ставка - це величина, що характеризує інтенсивність нарахування відсотків;

в) нарощення первісної (інвестованої) суми - це збільшення даної суми за рахунок нарахованих відсотків; відношення нарощеної суми до первісної називають множником (коефіцієнтом) нарощення; множник нарощення показує, у скільки разів зріс первісний капітал;

г) період нарахування - це інтервал часу, за який нараховуються відсотки.

При проведенні фінансових розрахунків процеси нарощування вартості можуть здійснюватися як за простими, так і за складними відсотками.

Прості відсотки - це метод розрахунку доходу кредитора, одержуваного від позичальника за надані в борг гроші. Вони нараховуються на ту саму суму позикового капіталу протягом усього терміну погашення позички.

При складних відсотках платежі в кожному періоді додаються до капіталу попереднього періоду, а процентний платіж у наступному періоді нараховується на нарощену величину первісного капіталу.

Прості відсотки використовуються звичайно, коли термін погашення позички менший року, а складні - більший за рік.

2. Прості відсотки

Умовні позначки:

а) період нарахування - п років; т місяців; d днів;

б) сума позики - Ко;

в) сума відсотків - I;

г) нарощена сума боргу - Кн ',

д) процентна ставка - р.

Нарощена сума боргу розраховується за формулами:

Кн=К0* (1 + р*п); (1.1)

Кн=К0*

(1 + р![]() ); (1.2)

); (1.2)

Кн=К0*

(1 + р![]() ). (1.3)

). (1.3)

Якщо умови кредитного договору передбачають зміну процентної ставки протягом терміну кредиту, то нарощена сума боргу розраховується за формулами:

![]() (1.4)

(1.4)

![]() (1.5)

(1.5)

Кн=К0*

(1 +![]()

![]() ).

(1.6)

).

(1.6)

3. Складні відсотки

Існують два методи нарахування складних відсотків: декурсивний та антисипативний.

Декурсивний (наступний) спосіб передбачає нарахування відсотків наприкінці кожного часового інтервалу нарахування. Величина відсотків визначається, виходячи з величини використовуваного капіталу.

Антисипативний (попередній) спосіб передбачає нарахування відсотків на початку кожного часового інтервалу.

У світовій практиці широке поширення одержав декурсивний спосіб нарахування відсотків. Антисипативний метод нарахування відсотків застосовується, як правило, рідше, у періоди високої інфляції.

Розглянемо декурсивний метод нарахування відсотків.

Нарощена сума боргу (внеску) визначається за формулою:

![]() (1.8)

(1.8)

де Ко - первісна сума; s - ставка складних річних відсотків; п - період нарахування, років.

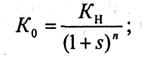

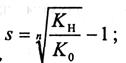

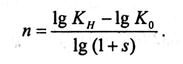

Виходячи з зазначеної формули можна знайти:

а) первісну суму:

(1.9)

(1.9)

б) ставку складних річних відсотків:

(1.10)

(1.10)

в) період нарахування:

(1.11)

(1.11)

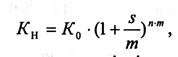

Якщо кількість розрахункових періодів у році перевищує одиницю, то для розрахунку нарощеної суми користуються формулою:

, (1.12)

, (1.12)

де т - кількість розрахункових періодів у році.

4. Вплив інфляції на результати фінансових розрахунків

Інфляція та її вимірювання. Величезний вплив на результативність фінансових операції робить інфляція, тобто підвищення загального рівня цін і, як наслідок, знецінювання грошей.

У світовій практиці облік рівня інфляції здійснюється або за коливанням курсів валют, або за коливанням рівня цін.

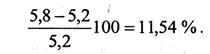

Перший підхід. Припустимо, на початку року 1 долар коштував 5,2, а наприкінці року - 5,8 грошової одиниці національної валюти. З цього випливає, що інфляція за рік склала:

Відповідно до другого підходу, інфляція виміряється за допомогою індексу цін. Індекс цін - це відношення сукупної ціни "ринкового кошика" у поточному році до ціни аналогічного "ринкового кошика" у базисному році. Наприклад, при розрахунку індексу цін на споживчі товари 2002 р. використовується як базовий період, для якого встановлюється рівень цін, що дорівнює 100. У 2006 р. індекс цін складав приблизно 118. Це означає, що в 2006 р. ціни були на 18% вищі, ніж у 2002 p., або, інакше кажучи, набір товарів, що у 2002р. коштував 100 грошових одиниць, у 2006 p. - 118.

Для кількісної оцінки впливу інфляції використовуються показники рівня інфляції і й індексу інфляції І.

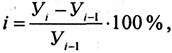

Рівень інфляції розраховується за формулою:

(1.13)

(1.13)

де Уi - рівень цін i-го року; Уi-1 - рівень цін базисного року. Індекс інфляції розраховується за формулою:

(1.14) або

(1.14) або

І = 1 + і. (1.15)

Рівень інфляції (%) показує, на скільки відсотків варто збільшити первісну суму, щоб вона зберегла купівельну спроможність на рівні базисного року.

Індекс інфляції показує, у скільки разів зросли ціни за розглянутий період часу.

"Правило величини 70":

(1.16)

(1.16)

де t - приблизна кількість років, необхідна для подвоєння рівня цін (індексу інфляції).

5. Облік інфляції у фінансових розрахунках

Інфляція сприяє знецінюванню грошей, і реальна сума боргу (внеску) скорочується. Розрахунок її величини варто робити за формулою:

![]() (1.23)

(1.23)

де Кн - нарощена сума боргу;

І - індекс інфляції за період кредитування.

Втрати кредитора, викликані інфляцією, розраховуються за формулою:

Кп = Кн - Кр. (1.24)