Курсовая работа: Система оценки кредитоспособности клиентов банка

Кафедра: «Финансы и кредит»

КУРСОВАЯ РАБОТА

по дисциплине: «Деньги. Кредит. Банки»

на тему: «Система оценки кредитоспособности клиентов банка»

Тольятти 2010

Введение

Одним из важнейших направлений деятельности коммерческих банков является кредитование своих клиентов. Перед принятием решения о выдаче кредита банк должен оценить кредитоспособность заемщика.

Оценивая кредитоспособность своих клиентов, банк ищет ответы на два главных вопроса. Во-первых, как оценить перспективу финансовой состоятельности заемщика, т.е. как убедиться в том, что у него будет возможность выполнить свои денежные обязательства по кредиту к моменту истечения срока действия кредитного договора. Во-вторых, как оценить степень готовности потенциального клиента выполнить указанные обязательства, т.е. захочет ли он это сделать, можно ли ему доверять. Оценить кредитоспособность заемщика адекватно – значит обоснованно и аргументировано ответить на оба указанных вопроса. Верное решение в отношении кредитования возможно только в том случае, когда сотрудники банка имеют возможность получить необходимую для анализа информацию и умеют грамотно обрабатывать и интерпретировать ее.

На сегодняшний день кредитные операции банка являются ведущими среди прочих как по прибыльности, так и по масштабности размещения средств. Исходным моментом в оценке возможностей потенциального клиента, желающего получить кредит, является определение банком возможности заемщика вернуть основную сумму кредита в обусловленное время и уплатить проценты за пользование им.

Один из основных способов избежания невозврата ссуды является тщательный и квалифицированный отбор потенциальных заемщиков. Главным средством такого отбора является экономический анализ деятельности клиента с позиции его кредитоспособности. Изучение кредитоспособности осуществляется для качественной оценки заемщика до решения вопроса о выдаче кредита и его условиях, определение способности и готовности клиента вернуть взятые им в долг средства в соответствии с кредитным договором.

Внедрение в банковскую практику оценки кредитоспособности вызвано прежде всего переходом к кредитованию полной потребности заемщика в дополнительных денежных средствах, необходимостью экономического обоснования условий кредитования, отражаемых в кредитном договоре, развитием и расширением кредитования. Все это требует комплексного подхода к каждому отдельно взятому субъекту кредитования.

Перед кредитными учреждениями постоянно стоит задача выбора показателей для определения способности заемщика выполнить свои обязательства по своевременному и полному возврату кредита.

Сегодня эта проблема приобрела особую остроту, т.к. нестабильная экономическая ситуация в стране серьезным образом отразилась на деятельности коммерческих банков. Кредитная деятельность банков также осложняется отсутствием у многих из них отработанной методики оценки кредитоспособности, недостаточностью информационной базы для полноценного анализа финансового состояния клиентов. Большинство средних и мелких банков вообще не имеет должного аналитического аппарата.

Прибыльность и ликвидность банка во многом зависят от финансового состояния его клиентов. Снижение риска при совершении кредитных операций возможно достичь на основе комплексного изучения кредитоспособности заемщиков, что одновременно позволит организовать кредитование с учетом границ использования кредита. Поэтому интерес к данной теме никогда не снизиться, а методики будут расширяться и дополняться. Проблема выбора показателей для оценки способности заемщика выполнять свои обязательства была актуальна во все периоды развития банковского дела и вошла в экономическую литературу как проблема определения кредитоспособности. Значение успешного решения этой задачи возрастает в связи с тем, что существуют ограничения в стремлении каждого современного банка к расширению клиентуры как предпосылки увеличения кредитных вложений и роста прибыли банка. Это побуждает банки к оптимизации состава своих клиентов, а для этого необходимо иметь четкие критерии и разработанную методику для определения финансового состояния и кредитоспособности заемщика.

Целью курсовой работы является изучение подходов к анализу кредитоспособности клиентов банка и выработка рекомендаций по совершенствованию этого анализа.

Для достижения поставленной цели сформулированы следующие задачи:

определение сущности понятия кредитоспособности заемщика;

изучение критериев и факторов оценки кредитоспособности;

определение информационной базы для качественного анализа кредитоспособности;

рассмотрение современных методик и способов оценки кредитоспособности юридических и физических лиц со стороны отечественной и зарубежной практики;

исследование методов и моделей оценки кредитоспособности клиентов и проведение анализа их кредитоспособности (на примере ОАО «Газпромбанк»);

разработка рекомендаций по совершенствованию практики применения системы оценки кредитоспособности клиентов банка.

Объектом исследования является анализ методов и способов проведения оценки кредитоспособности заемщика. При этом предметом исследования является рассмотрение отдельных вопросов, сформулированных в качестве задач данного исследования. Особое внимание уделено системам оценки кредитоспособности юридических и физических лиц.

Существует множество методик оценки качества заемщиков – методик анализа финансового положения клиента и его надежности с точки зрения своевременного погашения кредита. В первой главе данной курсовой работы повествуется о теоретических аспектах оценки кредитоспособности в отношении как юридических, так и физических лиц. Вторая глава носит практический характер и представляет собой исследование и анализ кредитоспособности клиентов ОАО «Газпромбанк». В третьей главе предложены рекомендации по улучшению применяемой в данном банке системе оценки кредитоспособности. Для наглядности в последней главе данной курсовой работы отражены таблицы, графики и диаграммы.

Теоретической основой данной курсовой работы послужили нормативные документы, статистические данные, отчетность банка с официального сайта, работы отечественных авторов, размещенные в учебных и периодических изданиях.

Глава 1. Теоретические аспекты оценки кредитоспособности заемщика

1.1 Экономическая сущность кредитоспособности

Особенности развития банковской системы, в частности российской, имеют большое значение для понимания эволюции формирования понятия «кредитоспособность», раскрытия экономического смысла, вкладываемого в данное понятие. [18; 39]

При рассмотрении заявлений на получение ссуд коммерческие банки устанавливают способность предприятий (юридических лиц) и отдельных граждан (физических лиц) эффективно использовать и своевременно возвращать полученные средства (кредитоспособность). [26; 94]

После того, как банк определил свою политику в области кредита, он должен предусмотреть систему ее надлежащей реализации. Основой последней является оценка кредитоспособности предприятий и организаций. При этом кредитоспособность как метод управления кредитом знаменует собой экономический подход к процессу организации кредитования. Необходимость такого подхода к кредитованию обусловлена целым рядом экономических предпосылок. Это прежде всего изменение субъектов кредитных отношений, начавшееся с июня 1988 года, появление и развитие кооперативных и акционерных предприятий, арендных коллективов, которые, будучи контрагентами банка и субъектами кредитных отношений, наделяются правом выбора кредитующего банка. Реализация этих процессов углубляет экономическую самостоятельность производителей, повышает требования к эффективному ведению деятельности и рациональному использованию заемных средств.

Прослеживаются новые явления и в развитии банковского дела, усиливаются экономические интересы и коммерческая сторона деятельности банков. Создаются на акционерных началах самостоятельные коммерческие, совместные и другие банки, усиливается конкуренция между ними, осуществлен переход к двухуровневой банковской системе.

Впервые понятие «кредитоспособность клиента» появилось в экономической литературе XVIII в. В своих трудах его использовали А. Смит и Д. Кейнс, Н. Бунге и В. Косинский. Конечно, и до этого времени кредиторов интересовала способность заемщиков к совершению кредитных сделок, но попытки такой оценки носили несистематический, разрозненный характер. [18; 40]

С тех пор вопросы кредитоспособности достаточно актуальны, широко освещались и освещаются в трудах экономистов. Понятие «кредитоспособность клиента» на ранних периодах трактовалось по-разному:

с точки зрения заемщика – способность к совершению кредитной сделки, возможность своевременного возврата полученной ссуды;

с позиций банка – правильное определение размера допустимого кредита. [15; 202]

Отдельные современные экономисты кредитоспособность клиента банка определяют по-разному. Они рассматривают кредитоспособность с разных точек зрения, преобладающих в тот или иной момент времени. Оценка развития кредитных отношений в России позволяет сделать вывод о тесной взаимосвязи понятия кредитоспособности и развития кредитных отношений.

Так, например, профессор О.И. Лаврушин в различных своих учебных изданиях полагает, что кредитоспособность клиента коммерческого банка – это способность заемщика полностью и в срок рассчитаться по своим долговым обязательствам (основному долгу и процентам). Кредитоспособность заемщика, пишет он, представляет собой способность к совершению сделки по предоставлению стоимости на условиях возвратности, срочности и платности, или, другими словами, способность к совершению кредитной сделки. Т.М. Костерина солидарна с мнением этого автора по данному определению.

Подобное толкование термина и его сути приводят также ряд авторов. А.М. Тавасиев: «Кредитоспособность – это способность и готовность лица своевременно и в полном объеме погасить свои кредитные долги (основную сумму долга и проценты)». С.Л. Ермаков: «Под кредитоспособностью стоит понимать способность и возможность заемщика погашать ссуды (в том числе ранее выданные) банку». В.В. Иванов: «Под кредитоспособностью заемщика понимают способность своевременно и полностью погасить кредитное обязательство – оплатить товар или возвратить сумму кредита с процентами». Н.В. Журавлева: «Кредитоспособность – возможность погасить кредиторскую задолженность».

Другое мнение по поводу понятия кредитоспособности высказывает Г.Т. Калиева: «Кредитоспособность есть качественная характеристика заемщика, необходимая для решения вопроса о возможности и условиях его кредитования, закрепляемых в кредитном договоре. Итак, кредитоспособность - это совокупность материальных и финансовых возможностей получения кредита и его предельная сумма, определяемая способностью заемщика возвратить кредит в срок и в полной сумме».

Несколько иное понимание кредитоспособности дает Г.И. Кравцова. Она считает, что это прогнозная, перспективная платежеспособность кредитополучателя, оценка которой должна охватывать предполагаемый период пользования кредитом.

Под кредитоспособностью клиента банка автор М.В. Рязанцева подразумевает наличие у него предпосылок для получения кредита и способность возвратить его в срок.

Таким образом, анализ различных суждений позволяет сделать вывод, что кредитоспособность – это оценка финансового и нефинансового состояние заемщика, позволяющее ему для совершения кредитной сделки дать банку гарантии о способности полностью и своевременно погасить кредит.

1.2 Критерии, факторы и информационная база оценки кредитоспособности

Процесс кредитования связан с действием многообразных факторов риска, способных повлечь за собой непогашенные ссуды в обусловленный срок. Поэтому до составления условий кредитования и заключения кредитного договора банк по получении заявки и необходимых документов должен тщательно изучить факторы, которые могут повлечь за собой непогашение ссуд, т.е. осуществить оценку кредитоспособности заемщика.

Основная цель оценки кредитоспособности – определить способность заемщика вернуть запрашиваемую ссуду и на основе этого формализовать в кредитном договоре условия ее предоставления. Коммерческий банк в каждом конкретном случае определяет степень риска, который он готов взять на себя, и размер кредита, возможность его предоставления в данных обстоятельствах.

В процессе оценки кредитоспособности заемщика выясняются его дееспособность, репутация, наличие капитала (владение активами), т.е. обеспеченность ссуд, состояние экономической конъюнктуры. [11; 302]

Кредитная деятельность российских банков наряду с другими обстоятельствами осложняется отсутствием у большинства из них отработанной методики оценки кредитоспособности, недостаточностью информационной базы для полноценного анализа финансового состояния клиентов. Большинство средних и мелких банков вообще не имеет должного аналитического аппарата и не поддерживает связь со специальными информационными, аналитическими и консультационными службами, сведения которых могут помочь более точно оценивать кредитоспособности заемщиков. [22; 164]

При оценке кредитоспособности заемщиков фактически надо ответить на два больших вопроса:

Как оценивать перспективную финансовую состоятельность заемщика (т.е. как убедиться в том, будет ли он располагать возможностями выполнить свои денежные обязательства по кредиту к моменту истечения срока действия кредитного договора)?

Как оценивать, насколько он готов выполнить указанные обязательства (т.е. захочет ли он это сделать, можно ли ему верить)?

Адекватно оценить кредитоспособность заемщика – значит обоснованно, доказательно ответить на оба указанных вопроса.

Решение обоих вопросов возможно только в том случае, когда сотрудники банка имеют возможность получить необходимую для анализа информацию и умеют грамотно обрабатывать и интерпретировать ее.

Изучение кредитоспособности потенциальных заемщиков связано со значительными трудностями.

Изучение кредитоспособности потенциальных заемщиков связано со значительными трудностями. В нашей стране пока трудно получить содержательную информацию о потенциальном заемщике (имеющаяся финансовая и статистическая отчетность далеко не всегда позволяет провести детальный и глубокий анализ финансово-хозяйственного положения заемщика). [8; 421]

Источниками информации при оценке кредитоспособности клиента являются собеседование с заявителем на ссуду, собственная база данных, внешние источники, инспекция на месте, анализ финансовых отчетов.

При собеседовании с заявителем банк выясняет причины обращения за ссудой, определяет, отвечает ли заявка на кредит требованиям банка, вытекающим из его ссудной политики. В процессе беседы банк может получить информацию о честности и возможностях подателя заявки, о том, потребуется ли обеспечение кредита, об истории и росте предприятия, конкурентных позициях, планах на будущее и т.д. В некоторых случаях банк может запросить у заявителя дополнительную информацию.

Банк может почерпнуть необходимую информацию о кредитоспособности клиента из картотеки на всех вкладчиков и заемщиков, если такая картотека ведется, а также использовать информацию из паспортов хозорганов, получаемую из официальных источников. Информация о кредитоспособности клиента может быть проверена по каналам внешних источников информации. [10; 140]

Отсутствие комплексного подхода в данной области не очень удачно компенсируется поиском отдельных характеристик, свидетельствовавших, по мнению специалистов того времени, о действительном уровне кредитоспособности. Выявление таких критериев позволяет понять, какой смысл вкладывали наши предшественники в понятие кредитоспособности, что является особенно актуальным сегодня, когда современное отечественное банковское сообщество также не отличается использованием комплексного, всеобъемлющего подхода к вопросам оценки кредитоспособности. [18; 40]

Кредитоспособность заемщика зависит от целого ряда факторов. И этот факт сам по себе означает трудности, поскольку каждый фактор (для банка – фактор риска) должен быть оценен и рассчитан. К этому следует добавить необходимость определения относительного «веса» каждого отдельного фактора для состояния кредитоспособности, что также чрезвычайно непросто.

Оценить же перспективы изменений всех тех факторов, причин и обстоятельств, которые будут определять кредитоспособность заемщика в будущем, еще сложнее. Способность заемщика погасить кредит имеет реальное значение для кредитора лишь в том случае, если она относится к будущему периоду, является прогнозом такой способности, причем прогнозом достаточно обоснованным, правдоподобным. Между тем все показатели кредитоспособности, применяемые на практике, обращены в прошлое, так как рассчитываются по данным за истекший период или периоды, к тому же это обычно данные об остатках («запасах») на отчетную дату, а не более точные данные об оборотах («потоках») за определенный период. Все это свидетельствует о том, что все показатели кредитоспособности имеют в некотором роде ограниченное значение.

Дополнительные сложности в определении кредитоспособности возникают в связи с существованием таких ее факторов, измерить и оценить значение которых в цифрах невозможно. Это касается в первую очередь морального облика потенциального заемщика, его репутации, кредитной истории и т.д. Соответствующие выводы никогда не могут быть признаны неопровержимыми. [8; 421]

При оценке кредитоспособности клиента, как правило, принимают во внимание такие факторы, как:

правоспособность и дееспособность заемщика для совершения кредитной сделки;

его моральный облик, репутация заемщика;

умение, т.е. желание, соединенное с возможностью оправдать оказанное доверие;

наличие обеспечительного материала кредита;

способность получать доход и исправно выполнять принятый на себя долг.

Интерес к оценке кредитоспособности клиента снизился в советское время, так как предприятия при предоставлении кредита подразделялись на «хорошо» и «плохо» работающие в зависимости от показателей их хозяйственно-финансовой деятельности. Особый интерес к кредитоспособности кредитополучателей возник в постсоветский период с переходом экономики на рыночные отношения. [15; 202]

Предварительный анализ потенциальной возможности возврата банковских ссуд основывается на изучении личных качеств первых лиц, а также ликвидности и платежеспособности предприятий. Это значит, что в основе анализа возвратности ссуд находятся психологические и экономические факторы.

Личные качества руководителя включают порядочность, возраст, состояние здоровья, наличие правопреемника и профессиональный опыт. Порядочность – главное качество, лежащее в основе эффективности предпринимательства и кредитно-расчетных отношений с банком. Основной критерий порядочности – многолетние традиции, которые определяют авторитет фирмы и ее руководителей на товарных рынках. Порядочность является гарантией того, что клиент примет все необходимые меры для своевременного возврата предоставленных средств и уплаты процентных денег. При сомнениях относительно порядочности первого должностного лица банки воздерживаются от предоставления ссуд. Поэтому они предпочитают кредитовать фирмы, владельцы и руководители которых происходят из семей, длительное время проживающих в данной местности, имеющих родовые дома и другую недвижимость и зарекомендовавших себя как честных людей, обладающих необходимым авторитетом для ведения коммерческих дел.

Возраст первого лица учитывается при выдаче ссуд следующим категориям заемщиков: 1) молодым предпринимателям не имеющим достаточного опыта в сфере бизнеса, – ссуды предоставляют только при страховке активов или под гарантию третьего лица; 2) бизнесменам преклонного возраста – при наличии правопреемника, способного принять ответственность за погашение долгового обязательства.

Состояние здоровья клиента оказывает решающее воздействие на принятие решения о кредитовании при психических, венерических, раковых и других заболеваниях. Как правило, медицинские органы не представляют банкам официальные данные о состоянии здоровья их клиентов. Поэтому при необходимости банки могут требовать соответствующие справки непосредственно от должностных лиц, заинтересованных в получении банковских ссуд. Кроме того, используется доверительная информация авторитетных лиц и других клиентов банка.

Наличие правопреемственности устанавливается с помощью соответствующих юридических документов, заверенных нотариальными органами. К этим документам относятся завещания, доверенности на ведение коммерческих дел, приказы и распоряжения о назначении на руководящие должности и другие документы.

Высокие личные качества владельцев и руководителей фирм в конечном счете находят отражение в объективных показателях коммерческой деятельности. Помимо общих показателей хозяйственно-финансовой деятельности (уровень собственного капитала, валовая товарная продукция, реализация, прибыль, рентабельность) банки проявляют интерес к специальным показателям, непосредственно влияющим на возвратность предоставленных ссуд. В современной банковской практике такие показатели ассоциируются с понятием кредитоспособности заемщика. [26; 94]

В процессе управления кредитным риском коммерческие банки используют совокупность критериев и показателей, рассмотрение и анализ которых позволяют сделать вывод об уровне кредитоспособности заемщика. Конкретный набор показателей, характеризующих деятельность предприятия в разных банках, неодинаков и видоизменяется в процессе развития кредитных отношений. [18; 39]

Критерии и показатели оценки кредитоспособности заемщика во многом определяются экономическими особенностями развития общества. Формирование товарно-денежных отношений, развитие предпринимательства и частного сектора, эволюция форм и видов кредита, государственная политика в области кредита выступают ключевыми факторами для поиска актуальных показателей кредитоспособности. Уровень развития банковского дела и сложившаяся культура кредитования также накладывают своеобразный отпечаток на процесс анализа кредитоспособности. Критерии, которые в настоящее время свидетельствуют о кредитоспособности предприятия, завтра могут не приниматься во внимание. Сегодняшний тип заемщика, пользующийся уважением и расположением банковского общества, завтра может перестать считаться таковым. [18; 40]

Оценка кредитоспособности предполагает использование прежде всего показателей, характеризующих деятельность заемщика с точки зрения возможности погашения ссудной задолженности. Однако такие показатели при всей своей важности имеют некоторые ограничения. Это обусловлено тем, что:

во-первых, многие показатели, характеризуют финансовое положение заемщика в прошлом, так как рассчитываются они по данным за истекший период; прогноз же кредитоспособности на перспективу основывается на оценке возможностей погашения ссуд в будущем;

во-вторых, такие показатели рассчитываются на основании данных об остатках на отчетные даты, а не на основе данных об оборотах за определенный период, в то время как данные об оборотах полнее характеризуют возможности погашения ссуд. [12; 189]

Таким образом, кредитоспособность клиента банка характеризуется его репутацией, кредитной историей, аккуратностью при расчетах по ранее полученным кредитам, его текущим финансовым состоянием и перспективами изменения, способностью при необходимости мобилизовать денежные средства из разных источников. При этом банк может использовать необходимую информацию о потенциальном заемщике, анализируя собственную база данных, внешние источники, финансовые отчеты. Адекватно оцененная информация и рассчитанные факторы и показатели риска позволят банку принять верное решение в отношении совершения кредитной сделки.

1.3 Методики и способы оценки кредитоспособности юридических и физических лиц

В банковской практике до сих пор практически не существует единой стандартизированной системы оценки кредитоспособности. Банки разных стран используют различные системы анализа кредитоспособности клиента. Основными причинами такого многообразия являются: различная степень доверия к количественным (поддающимся измерению) и качественным (поддающимся измерению с большим трудом, с высокой степенью допустимости) способам оценки факторов кредитоспособности; особенности индивидуальной культуры кредитования и исторически сложившейся практики оценки кредитоспособности; многообразие факторов, влияющих на уровень кредитоспособности. [15; 204]

Вместе с тем в мировой банковской практике кредитоспособность клиента являлась и является одним из основных объектов оценки при определении целесообразности осуществления кредитной сделки. В своем историческом развитии способы определения кредитоспособности постоянно совершенствуются. Ключевыми этапами оценки кредитоспособности являются финансовый (количественный) анализ, когда рассчитываются коэффициенты, характеризующие финансово-экономическое состояние предприятия, и нефинансовый анализ, основанный на использовании различных характеристик клиента: уровень менеджмента, надежность деловых партнеров, конкурентная среда, опыт работы на рынке, состав акционеров и др. Широкое развитие получила комбинация финансового и нефинансового анализов. [15; 204]

В различных странах применяются различные системы оценки кредитоспособности клиентов банка. Наиболее распространенные из них представлены в таблице 1.1.

Таблица 1.1 - Наиболее распространенные системы оценки кредитоспособности клиента

| «Правило пяти си» (США) |

CAMPARI (некоторые европейские банки) |

COPF (Германия) |

CAMEL (Мировой банк) |

PARSER (Англия) |

|

C-character (репутация заемщика) C-capacity (финансовые возможности) C-capital (капитал, имущество) C-collateral (обеспечение) C-condition (общие экономические условия) |

C-character (репутация заемщика) A-ability (способность к возврату кредита) M-merge (доходность кредитной операции) P-purpose (целевое назначение кредита) A-amount (размер кредита) R-repayment (условия погашения) I-insurance (обеспечение) |

C-competition (конкуренция в отрасли) O-organization (организация деятельности) P-personnel (персонал, кадры) F-finance (финансы, доходы) |

C-capital (достаточность собственного капитала) A-assets (размер активов) M-management (качество менеджмента) E-earning (доходность) L-liquidity (ликвидность) |

P-person (репутация заемщика) A-amount (сумма кредита) R-repayment (возможности погашения) S-security (обеспечение) E-expediency (целесообразность кредита) R-remuneration (вознаграждение банку) |

В американской практике применяется «правило пяти си». С этим методом хорошо знакомы многие российские специалисты, он позволяет оценить надежность клиента с точки зрения своевременного погашения долга банку. Основные критерии отбора клиентов по этому методу обозначены словами, начинающимися на букву «с»:

Характер заемщика (character). Под «характером» понимается репутация заемщика, степень ответственности и желание погасить долг. Моральный фактор имеет самое большое значение при определении кредитоспособности. Поэтому кредитные работники очень тщательно изучают кредитную историю заемщика, его поведение в тех или иных ситуациях, используя всевозможные источники информации, в первую очередь данные кредитных агентств (бюро).

Платежеспособность (capacity). Способность возвратить кредит – субъективное суждение о платежеспособности клиента на основе анализа истории развития его бизнеса и финансовых возможностей заемщика, которые определяют его способность погасить долг. Финансовое состояние определяется с помощью тщательного анализа доходов, расходов и перспектив их изменения в будущем.

Капитал (capital). Изучение капитала фирмы играет важную роль в определении кредитоспособности заемщика. Особенно важно выяснить соотношение суммы долга с размерами активов клиента, его оборотным капиталом, выяснить состояние дебиторской задолженности.

Обеспечение (collateral) представлено активами, которые клиенты могут предложить в залог, чтобы получить кредит. Кредитные работники изучают все приемлемые способы обеспечения, его достаточность, качество и степень реализуемости в случае непогашения кредита.

Условия (conditions). При изучении кредитоспособности заемщика принимаются во внимание «общие экономические условия», определяющие деловой климат в стране, особенности развития бизнеса в различных сектоpax и регионах и оказывающие влияние на положение как банка, так и заемщика. [13; 532]

В практике европейских, а также американских и некоторых российских банков распространение получила методика CAMPARI. Анализ в соответствии с данной методикой заключается в поочередном выделении из кредитной заявки и прилагаемых к ней финансовых документов наиболее существенных факторов, определяющих деятельность клиента, в их оценке и уточнении после личной встречи с клиентом. Эта и другие методики претендуют на комплексную оценку клиента, а не только на выяснение уровня его финансовой состоятельности.

Изложенные критерии оценки кредитоспособности клиента банка определяют содержание способов ее оценки. К числу этих способов относятся:

оценка делового риска;

оценка менеджмента;

оценка финансовой устойчивости клиента на основе системы финансовых коэффициентов;

анализ денежного потока;

сбор информации о клиенте;

наблюдение за работой клиента путем выхода на место.

Несмотря на единство критериев и способов оценки, существует специфика в анализе кредитоспособности юридических и физических лиц, крупных, средних и мелких клиентов. Эта специфика заключается в комбинации применяемых способов оценки, а также в их содержании. [17; 224]

Рассмотрение основных методик оценки кредитоспособности заемщика позволяет сделать вывод об идентичности вышеуказанных этапов в процессе оценки. Эволюционное развитие рейтинговой оценки предприятий сделало возможным такое выделение этапов, при котором имеют место достаточность, надежность и информативность оценки. [18; 52]

Оценка кредитоспособности крупных и средних предприятий основывается на фактических данных баланса, отчета о прибыли, кредитной заявке, информации об истории клиента и его менеджерах. В качестве способов оценки кредитоспособности используются система финансовых коэффициентов, анализ денежного потока, делового риска и менеджмента. [17; 224]

Для банка-кредитора финансовая состоятельность заемщика важна постольку, поскольку он рассчитывает вовремя получить обратно выданную в качестве кредита сумму и проценты на нее. [25; 249]

Современная банковская практика использует множество способов оценки финансового положения заемщика. Среди них наибольшее признание получила оценка на основе анализа финансовых коэффициентов и денежного потока. Анализ финансовых коэффициентов – наиболее распространенный способ в применении к российским коммерческим банкам. Прежде всего, это объясняется его простотой и достаточной наглядностью.

Оценка финансового состояния заемщика включает: его общую оценку, изменения за отчетный период, оценку финансовой устойчивости, определение текущей ликвидности.

Главным источником информации для определения финансового положения является баланс и отчет о прибылях и убытках.

Наряду с этим банк может использовать выписки по счетам предприятия, расшифровки балансовых статей, общую статистическую информацию, характеризующую развитие промышленности и других отраслей народного хозяйства страны.

Оценку заемщика начинают с выявления статей, которые указывают на тяжелое финансовое состояние предприятия (убытки, наличие просроченных ссуд, задолженностей, неплатежей в бюджет). Затем определяют общую стоимость имущества организации, которая равна валюте баланса, и тенденции ее изменения за анализируемый период. С этой целью валюту баланса на начало периода сравнивают с валютой баланса на конец периода. Такое сопоставление позволяет определить общее направление изменения баланса.

Далее целесообразно установить динамику объема производства и реализации продукции, а также прибыли организации.

Рассматривая изменения разделов и статей баланса, необходимо их оценить и сопоставить. Положительной оценки заслуживает увеличение в активе баланса остатков денежных средств, краткосрочных и долгосрочных финансовых вложений и, как правило, основных средств, капитальных вложении и нематериальных активов; в пассиве баланса – увеличение сумм прибыли, доходов будущих периодов, резервов предстоящих расходов. Отрицательной оценки обычно заслуживает резкий рост дебиторской и кредиторской задолженности соответственно в активе и пассиве баланса. Во всех случаях отрицательно оценивают наличие и увеличение остатка по статье «Убытки». [12; 189]

Итак, финансовый анализ начинают, как правило, с расчета финансовых показателей предприятия. Рассчитываемые показатели объединяют в группы. В состав показателей каждой группы входят несколько основных общепринятых показателей и множество дополнительных, рассчитываемых в зависимости от целей анализа и управления. Цели анализа могут предполагать как комплексный анализ финансового положения предприятия, так и сравнительно простой анализ на базе основных аналитических финансовых коэффициентов либо расчет одного из них.

Аналитические финансовые коэффициенты характеризуют соотношения между различными статьями бухгалтерской (финансовой) отчетности. Например, коэффициенты платежеспособности и ликвидности позволяют сравнивать долговые обязательства предприятия с имеющимися у него активами, коэффициент автономии определяет долю собственного капитала в совокупных активах.

В европейских странах и в США применяется практика сравнения коэффициентов со среднеотраслевыми их значениями. Наличие отклонений значений коэффициентов от среднеотраслевых является предпосылкой для более детального анализа финансового состояния фирмы. [20; 111]

Методики анализа финансового состояния заемщика в рекомендациях иностранных специалистов обычно сводятся к двум ключевым пунктам:

берется группа показателей, на базе которых рассчитываются коэффициенты, характеризующие различные стороны деятельности заемщика;

полученные значения коэффициентов сравниваются со значениями, рекомендованными в качестве нормативных (или критических).

При практической реализации этой технологии приходится решать ряд проблем. Проблема первая – сколько и каких показателей использовать для анализа.

Количество расчетных коэффициентов, рекомендуемых для анализа финансового состояния, может быть неограниченно велико. Некоторые компьютерные программы такого анализа содержат 100 и более коэффициентов. Общее правило, видимо, может быть такое: цель анализа должна определять количество и набор необходимых коэффициентов. «Необходимые» – это тот минимальный круг значимых (независимых) коэффициентов, анализ которых будет признан обязательным. Остальные будут считаться вспомогательными и могут анализироваться во вторую очередь, если в этом будет необходимость. Отсюда ясно, что верный выбор перечня анализируемых коэффициентов зависит в конечном счете от экономической квалификации кредитного работника (аналитика, эксперта).

Мировая банковская практика выработала много разнообразных групп финансовых коэффициентов, которые в принципе могут использоваться для анализа финансового состояния заемщика. Наиболее известной можно считать следующую их классификацию. [23; 498]

Проблема вторая – какие значения коэффициентов считать «нормативными» или «критическими». На Западе значения коэффициентов, характеризующих фирму, рекомендуется сравнивать с ее более ранними показателями и со средними показателями по отрасли, к которой данное предприятие относится. В наших условиях реализовать такую рекомендацию трудно, если не невозможно. Сравнение со своими прежними показателями зачастую невозможно из-за постоянного изменения «правил игры» (налоговое законодательство, другие нормативные акты). Еще сложнее сравнивать показатели анализируемого предприятия с «нормативными», поскольку таковых просто нет. В российском финансовом анализе возможность использования среднеотраслевых показателей в качестве нормативов декларируется, но ни один государственный орган не проводит подобных расчетов. Нормативные документы Банка России также не определяют порядок проведения финансового анализа. [23; 499]

В первую группу входят коэффициенты, характеризующие платежеспособность и ликвидность предприятия. Достаточно высокий уровень платежеспособности предприятия является обязательным условием возможности привлечения дополнительных заемных средств и получения кредитов. [20; 112]

Коэффициент текущей ликвидности (Ктл) показывает, способен ли заемщик в принципе рассчитаться по своим долговым обязательствам.

Ктл = Текущие активы : Текущие пассивы

Коэффициент текущей ликвидности предполагает сопоставление текущих активов, т.е. средств, которыми располагает клиент в различной форме (денежные средства, дебиторская задолженность ближайших сроков погашения, стоимость запасов, товарно-материальных ценностей и прочих активов), с текущими пассивами, т.е. обязательствами ближайших сроков погашения (ссуды, долг поставщикам, по векселям, бюджету, рабочим и служащим). Если долговые обязательства превышают средства клиента, последний является некредитоспособным. Значение этого коэффициента, как правило, не должно быть менее 1. Исключение допускается только для клиентов банка с очень быстрой оборачиваемостью капитала.

Коэффициент быстрой (оперативной) ликвидности (Кбл) имеет несколько иную смысловую нагрузку. Он рассчитывается следующим образом:

Кбл = Ликвидные активы : Текущие пассивы

Ликвидные активы представляют собой ту часть текущих пассивов, которая относительно быстро превращается в наличность, готовую для погашения долга. К ликвидным активам в мировой банковской практики относятся денежные средства и дебиторская задолженность, в российской – часть быстро реализуемых запасов.

Назначение коэффициента быстрой ликвидности – прогнозировать способность заемщика быстро высвободить из своего оборота средства в денежной форме для погашения долга банка в срок. [17; 226]

Отдельные коммерческие банки применяют обобщенный коэффициент ликвидности. Для его расчета каждому ликвидному виду актива присваивается коэффициент корректировки, учитывающий вероятность превращения их в денежную наличность, а каждому виду текущих обязательств – коэффициент корректировки, который учитывает вероятность немедленного (скорого) предъявления соответствующего обязательства к исполнению. Причем корректирующий коэффициент устанавливается в зависимости от специфики предприятия (отрасли, технологические особенности производства, спрос на продукцию, длительность дебиторской и кредиторской задолженностей и др.).

Алгоритм расчета обобщенного коэффициента ликвидности представляет собой частное от деления оборотных (ликвидных) активов, скорректированных на поправочные коэффициенты отдельных их видов на текущие обязательства, также скорректированные на поправочные коэффициенты по их отдельным видам. [13; 209]

Коэффициент платежеспособности (Кп) определяется как соотношение имеющихся денежных средств (Дс) и долговых обязательств (До) на конкретную календарную дату:

Кп = Дс : До

Как правило, расчет производится по данным на начало операционного дня банка, поскольку все счета предприятий находятся в обслуживающих их банках. К этим счетам относятся расчетные, текущие и другие счета головных предприятий и их филиалов. При квартальном или месячном составлении бухгалтерских балансов расчеты выполняются по их данным, включая приложения к этим балансам.

Коэффициент платежеспособности должен быть не менее 1. Если сумма имеющихся средств 150 млн руб., а обязательств – 100 млн руб., то коэффициент платежеспособности равен 1,5, т. е. (150:100). Этого вполне достаточно для поддержания корректности платежной дисциплины. При отрицательном значении коэффициента покрытия долга (менее 1), наблюдаемом свыше 180 дней, предприятие может быть объявлено банкротом с сообщением в печати и уведомлением поставщиков и других кредиторов. [26; 98]

Ко второй группе относят коэффициенты эффективности (оборачиваемости), которые дополняют коэффициенты ликвидности и позволяют сделать заключение более обоснованным. Если показатели ликвидности растут за счет увеличения дебиторской задолженности и стоимости запасов при одновременном замедлении их оборачиваемости, нельзя повышать класс кредитоспособности заемщика. Коэффициенты эффективности рассчитывают так:

Оборачиваемость запасов : Длительность оборота в днях = Средние остатки запасов в периоде : Однодневная выручка от реализации.

Количество оборотов в периоде = Выручка от реализации за период : Средние остатки запасов в периоде.

Оборачиваемость дебиторской задолженности в днях = Средние остатки задолженности в периоде : Однодневная выручка от реализации.

Оборачиваемость основного капитала (фиксированных активов) = Выручка от реализации : Средняя остаточная стоимость основных фондов в периоде.

Оборачиваемость активов = Выручка от реализации : Средний размер активов в периоде.

Коэффициенты эффективности анализируются в динамике, а также сравниваются с коэффициентами конкурирующих предприятий и со среднеотраслевыми показателями. [16; 157]

Третью группу представляет коэффициент финансового левеража, характеризующий степень обеспеченности заемщика собственным капиталом. Варианты расчета этого коэффициента различны, но экономический смысл один: оценка размера собственного капитала и степени зависимости клиента от привлеченных ресурсов. При расчете данного коэффициента учитываются все долговые обязательства клиента банка независимо от их сроков. Чем выше доля привлеченных средств (краткосрочных и долгосрочных), тем ниже класс кредитоспособности клиента. Окончательный вывод делают с учетом динамики коэффициентов прибыльности. [16; 158]

В четвертую группу входят показатели прибыльности. Коэффициенты прибыльности характеризуют эффективность использования всего капитала, включая его привлеченную часть. Разновидностями этих коэффициентов являются:

Коэффициенты нормы прибыльности =

а) Валовая прибыль до уплаты процентов и налогов : Выручка от реализации

б) Чистая операционная прибыль (прибыль после уплаты процентов, но до уплаты налогов) : Выручка от реализации

в) Чистая прибыль после уплаты процентов и налогов : Выручка от реализации

Коэффициенты рентабельности =

а) Прибыль до уплаты процентов и налогов : Активы или собственный капитал

б) Прибыль после уплаты процентов, но до уплаты налогов : Активы или собственный капитал

в) Чистая прибыль (прибыль после уплаты процентов и налогов) : Активы или собственный капитал

Если доля прибыли в выручке от реализации растет, увеличивается прибыльность активов или капитала, то можно не понижать рейтинг клиента даже при ухудшении коэффициента финансового левеража. [17; 227]

В пятую группу включают коэффициенты обслуживания долга, (рыночные коэффициенты) показывают, какая часть прибыли погашается процентными и фиксированными платежами. Общая сумма их расчета заключается в следующем:

Коэффициент покрытия процента = Прибыль за период : Процентные платежи за период

Коэффициент покрытия процентных платежей = Прибыль за период : (Проценты + Лизинговые платежи + Дивиденды по привилегированным акциям + Прочие фиксированные платежи).

Конкретная методика определения числителя указанных коэффициентов зависит от того, относятся ли процентные или фиксированные платежи на себестоимость или уплачиваются из прибыли.

Коэффициенты обслуживания долга показывают, какая часть прибыли используется для возмещения процентных или всех фиксированных платежей. Особое значение эти коэффициенты имеют при высоких темпах инфляции, когда величина процентов уплаченных может приближаться к основному долгу клиента или даже его превышать. Чем большая часть прибыли направляется на покрытие процентов уплаченных и других фиксированных платежей, тем меньше ее остается для погашения долговых обязательств и покрытия рисков, т.е. тем хуже кредитоспособность клиента. [16; 159]

При оценке показателей следует провести сравнительный их анализ с существующими критериальными (нормативными) и среднеотраслевыми значениями или показателями аналогичных предприятий.

Для выявления тенденций необходим также трендовый анализ показателей и анализ их динамики. Использование данных способов анализа дает возможность оценить и понять, улучшается или ухудшается финансовое положение предприятия. Как снижение значений показателей ниже рекомендуемых границ, так и повышение и движение их в одном направлении следует интерпретировать как ухудшение характеристик финансового положения предприятия.

Анализ по финансовым коэффициентам целесообразно использовать при составлении документа (например, кредитного соглашения). Если составляемый документ содержит ограничивающие условия, которые основаны на определенных соотношениях и расчетах, целесообразно выполнить анализ наиболее важных коэффициентов и учесть прогнозное развитие предприятия. Такой анализ необходим для того, чтобы знать, насколько предприятие соответствует этим критериям, построенным на оценке будущих событий в настоящий момент, и избежать неприятностей. [20; 111]

Несмотря на очевидную полезность рассматриваемых коэффициентов, нельзя не отметить, что они отражают положение дел в прошлом, да и то лишь, в основном, в части движения оборотных средств предприятий. Кроме того, они не учитывают ни репутацию заемщика, ни перспективы и особенности экономической конъюнктуры, ни оценок выпускаемой и реализуемой продукции, ни перспектив капиталовложений. Поэтому использование перечисленных и подобных им показателей дополняется оценкой финансового состояния заемщика:

на основе анализа денежных потоков (определение разницы между денежными поступлениями и расходами клиента за определенный период);

на основе анализа делового риска (определение возможности того, что кругооборот фондов клиента может не завершиться достаточно эффективно).

Недостатки способа коэффициентного анализа в определенной мере могут быть преодолены, если определять коэффициенты исходя из данных об оборотах ликвидных средств, запасах и краткосрочных долговых обязательствах. При правильной увязке соответствующих оборотов оценки кредитоспособности станут надежнее. Реализован такой подход может быть через анализ денежных потоков клиента, а именно через определение чистого сальдо его поступлений и расходов за определенный период (сопоставление притока и оттока средств). Для анализа денежного потока берутся данные как минимум за 3 года. [24; 244]

Анализ денежного потока – способ оценки кредитоспособности клиента коммерческого банка, в основе которого лежит использование фактических показателей, характеризующих оборот средств у клиента в отчетном периоде. Этим метод анализа денежного потока принципиально отличается от метода оценки кредитоспособности клиента на основе системы финансовых коэффициентов, расчет которых строится на сальдовых отчетных показателях.

Анализ денежного потока заключается в сопоставлении оттока и притока средств у заемщика за период, соответствующий обычно сроку испрашиваемой ссуды. При выдаче ссуды на год анализ денежного потока делается в годовом разрезе, на срок до 90 дней – в квартальном и т.д. [17; 232]

Модель анализа денежного потока построена на группировке элементов притока и оттока средств по сферам управления предприятием. Этим сферам в модели анализа денежного потока могут соответствовать следующие блоки:

управление прибылью предприятия;

управление запасами и расчетами;

управление финансовыми обязательствами;

управление налогами и инвестициями;

управление соотношением собственного капитала и кредитов. [17; 233]

Анализ денежного потока позволяет сделать вывод о слабых местах управления предприятием. Например, отток средств может быть связан с управлением запасами, расчетами (дебиторы и кредиторы), финансовыми платежами (налоги, проценты, дивиденды). Выявление слабых мест менеджмента используется для разработки условий кредитования, отраженных в кредитном договоре. Например, если основным фактором оттока средств является излишнее отвлечение средств в расчеты, то «положительным» условием кредитования клиента может быть поддержание оборачиваемости дебиторской задолженности в течение всего срока пользования ссудой на определенном уровне. При таком факторе оттока как недостаточная величина акционерного капитала в качестве условия кредитования можно использовать соблюдение определенного нормативного уровня коэффициента финансового левеража. [17; 235]

Иначе оценивается кредитоспособность на основе анализа делового риска. Последний связан с прерывностью кругооборота оборотных средств, возможностью не завершить эффективно этот кругооборот. Анализ такого риска позволяет прогнозировать достаточность источников погашения кредита. Тем самым он дополняет способы оценки кредитоспособности клиентов банка.

Можно указать следующие основные факторы делового риска: надежность поставщиков; диверсифицированность поставщиков; сезонность поставок; длительность хранения сырья и материалов (являются ли они скоропортящимися); наличие складских помещений и необходимость в них; порядок приобретения сырья и материалов; экологические факторы; мода на сырье и материалы; уровень цен на приобретаемые ценности и их транспортировку (доступность цен для заемщика, опасность повышения цен); соответствие транспортировки характеру груза; риск ввода ограничений на вывоз и ввоз импортного сырья и материалов. [24; 245]

Перечисленные факторы делового риска обязательно принимаются во внимание при разработке банком стандартных форм кредитных заявок технико-экономических обоснований возможности выдачи ссуды. Оценка делового риска коммерческим банком может формализоваться и проводиться по системе скоринга, когда каждый фактор делового риска оценивается в баллах.

Баллы проставляются по каждому критерию и суммируются. Чем больше сумма баллов, тем меньше риск и больше вероятность завершения сделки с прогнозируемым эффектом, что позволит заемщику в срок погасить свои долговые обязательства. [17; 236]

Деловой риск связан также с недостатками законодательной основы для совершения и завершения кредитуемой сделки, а также со спецификой отрасли заемщика. Необходимо учитывать влияние на развитие данной отрасли альтернативных отраслей, систематического риска по сравнению с ситуацией в экономике в целом, подверженность отрасли цикличности спроса, постоянство результатов в деятельности отрасли и т.д. [24; 246]

Оценка кредитоспособности заемщика представляет собой процесс отбора и анализа показателей, оказывающих влияние на величину кредитного риска, их анализ и систематизацию в виде присвоения кредитного рейтинга. [18; 51]

В целом данные анализа коэффициентов и денежного потока позволяют дать обобщенную качественную оценку кредитоспособности заемщика, которая оформляется в виде установления класса или рейтинга (в баллах) кредитоспособности.

Рейтинг кредитоспособности (кредитный рейтинг) представляет собой универсальное значение, сформированное на основании значений определенного количества показателей. Процесс присвоения кредитного рейтинга заключается в переходе от нескольких показателей, присущих деятельности заемщика, к агрегированному значению одного показателя, характеризующего класс кредитоспособности. Появление рейтинга обусловлено необходимостью единого показателя, обладающего высокой степенью информативности при анализе кредитоспособности.

Так, рассмотрение финансовых показателей предприятия в отдельности недостаточно для выявления уровня кредитоспособности предприятия в целом. Существование большого количества разрозненных показателей затрудняет процесс принятия решений при предоставлении кредита. Таким образом, оценка кредитоспособности производится по всей совокупности показателей, характеризующих, например, способность заемщика получать доход, аккумулировать денежные средства для погашения кредита, наличие достаточных активов и т.д. [18; 47]

Выделение различных категорий заемщиков позволяет дифференцировать условия кредитования и оптимизировать процентную политику кредитора, а также решить вопрос о выборе наиболее приемлемого для каждой категории заемщиков обеспечения кредита. Здесь должна идти речь не просто о выборе надежного обеспечения, а об адекватности обеспечения уровню кредитного риска. [13; 533]

Кредитоспособность мелких предприятий может оцениваться таким же образом, как и способность к погашению долга у крупных и средних заемщиков – на основе финансовых коэффициентов кредитоспособности, анализа денежного потока и оценки делового риска.

Однако использование банком финансовых коэффициентов и метода анализа денежного потока затруднено из-за состояния учета и отчетности у этих клиентов банка. У зарубежных и российских предприятий малого бизнеса, как правило, нет лицензированного бухгалтера. Кроме того, расходы на аудиторскую проверку для этих клиентов банка недоступны. Поэтому отсутствует аудиторское подтверждение отчета заемщика. В связи с этими причинами оценка кредитоспособности клиента основывается не на его финансовой отчетности, а на личном знании работником банка бизнеса данного клиента Последнее предполагает постоянные контакты с клиентом: личное интервью с клиентом, регулярное посещение его предприятия.

В ходе личного интервью с руководителем мелкого предприятия выясняются цель ссуды, источник и срок возврата долга. Клиент должен доказать, что кредитуемые запасы к определенному сроку снизятся, а кредитуемые затраты будут списаны на себестоимость реализованной продукции. Для частого посещения предприятия банк кредитует только близлежащие фирмы.

Следует отметить еще одну особенность мелких предприятий – руководителями и работниками их нередко являются члены одной семьи или родственники. Поэтому возможно смешение личного капитала владельца с капиталом предприятия. Из этого вытекает следующая особенность в организации кредитных отношений банка с предприятиями малого бизнеса за рубежом (США): погашение ссуды гарантируется владельцем, а именно его имуществом. Но в связи с этим при оценке кредитоспособности мелкого клиента учитывается финансовое положение владельца. Последнее определяется на основе личного финансового отчета.

Форма личного финансового отчета содержит сведения об активах и пассивах физического лица. При этом выделяются заложенные активы и обеспеченные пассивы. К активам относятся наличные денежные средства, акции и облигации, дебиторская задолженность родственников, друзей и других лиц, недвижимое имущество, выкупная стоимость страхования жизни и др. Пассивы складываются из долгов банкам, родственникам и другим лицам, задолженности по счетам и налогам, стоимости заложенного имущества, платежей по контрактам, кредитов, использованных для страховых платежей и др. Для более детального анализа дается расшифровка отдельных видов активов и пассивов физического лица.

Таким образом, система оценки банком кредитоспособности мелких заемщиков складывается из следующих элементов:

оценка делового риска;

наблюдение за работой клиента;

личные собеседования банкира с владельцем предприятия;

оценка личного финансового положения владельца. [17; 240]

Страны с рыночной экономикой перешли от группы финансовых коэффициентов к интегрированному показателю кредитного рейтинга с использованием метода дискриминантного анализа, согласно которому между коэффициентом и рейтингом существует линейная зависимость. Степень влияния коэффициента на значение рейтинга определяется весом коэффициента, что создает проблемы оптимального выбора весов коэффициента. Избежать данной проблемы в мировой банковской практике помогает внедрение присвоения кредитного рейтинга с использованием нейронных сетей. Нейронная система исследует нелинейную зависимость между финансовыми коэффициентами и значениями рейтингов. На основе выявленной зависимости и новых значений коэффициентов потенциального заемщика определяется рейтинг его кредитоспособности.

В мировой банковской практике конечным результатом оценки кредитоспособности клиента является не сам рейтинг, а показатель вероятности дефолта клиента (изменения кредитного рейтинга). В этой связи западными банками и мировыми рейтинговыми агентствами разрабатываются и применяются матрицы изменения кредитного рейтинга, или таблицы миграции рейтинга. Они основаны на информации прошлых периодов о дефолтах по кредитам с различным кредитным рейтингом. С их помощью оценивается вероятность изменения качества кредитного портфеля с течением времени, исходя из текущего значения рейтинга кредитоспособности. Основным показателем оценки кредитоспособности выступает не просто кредитный рейтинг кредитополучателя, а соответствующая данному рейтингу вероятность дефолта. Присвоение кредитного рейтинга перестает быть целью оценки кредитоспособности, а становится лишь одним из этапов такой оценки. [15; 205]

Оценка кредитоспособности физического лица основывается на соотношении испрашиваемой ссуды и его личного дохода, общей оценке финансового положения и имущества, составе семьи, личностных характеристиках, изучении кредитной истории клиента. [17; 241]

Как правило, для определения кредитоспособности физического лица в банковской практике применяются два взаимосвязанных метода.

Логический метод опирается на экспертную оценку с прогнозированием и предполагает взвешенный анализ личных качеств и финансового состояния потенциального заемщика. Экспертная оценка характеризует степень предпочтения одних показателей другим. На основе имеющейся информации специалист банка составляет «обобщенный образ» заявителя и сравнивает его со «стандартными образами» заемщиков, которым на основании прошлого опыта кредитования присвоена определенная группа риска.

Скоринговый метод оценки кредитоспособности частных лиц получил более широкое распространение. Он основывается на подсчете баллов по каждой позиции кредитной заявки или анкеты. Балльные системы оценки создаются банками на основе эмпирического подхода с использованием математического или факторного анализа. Эти системы используют исторические данные о «надежных» и «неблагополучных» кредитах и позволяют определить критериальный уровень оценки заемщиков.

Следует различать прямые и косвенные методики скоринговой оценки кредитоспособности клиентов. Прямые методики встречаются достаточно редко. Они предполагают, что сумма набранных клиентом баллов фактически приравнивается к той сумме кредита, на которую он обоснованно претендует. Косвенные методики распространены более широко. Их содержание заключается в придании определенных весов (баллов) различным оценочным показателям, а результатом оценки служит выведение класса.

На основе ввода перечисленной информации служащий банка получает заключение, можно ли выдавать кредит. При отрицательном ответе агентство банка может направить клиента в свою дирекцию для дополнительного рассмотрения вопроса о возможности предоставления ссуды.

Основой оценки кредитоспособности физического лица является также изучение его кредитной истории, связанной с покупкой товаров в кредит в магазинах. Банк использует сведения, содержащиеся в заявлении на выдачу ссуды: имя, адрес местожительства и номер социального обеспечения. На основе этих трех параметров можно собрать сведения от банков, организаций, выпускающих кредитные карточки, владельцев домов о всех случаях неплатежа. Банк интересуется количеством и размером имевших место неплатежей, длительностью, способом погашения просроченной задолженности. На этой основе составляется кредитная история. [17; 241]

Получить единую, синтетическую оценку кредитоспособности заемщика с обобщением цифровых и нецифровых данных нельзя. Для обоснованной оценки кредитоспособности помимо информации в цифровых величинах нужна экспертная оценка квалифицированных аналитиков.

Сложность оценки кредитоспособности обусловливает применение разнообразных подходов к такой задаче – в зависимости как от особенностей заемщиков, так и от намерений конкретного банка-кредитора. При этом важно подчеркнуть: различные способы оценки кредитоспособности не исключают, а дополняют друг друга, т.е. применять их следует в комплексе. [8; 422]

Итак, кредитоспособность заемщика представляет собой совокупность его качественных и количественных характеристик, необходимых для получения кредита и обслуживания долга по нему. На эти показатели влияет ряд факторов. Комплексная оценка этих факторов, а также анализ показателей кредитоспособности осуществляются банками на основе разработанной системы способов оценки кредитоспособности своих клиентов. Все способы взаимно дополняют друг друга. Если анализ делового риска позволяет оценить кредитоспособность клиента в момент совершения сделки только на базе одной кредитной операции и связанного с ней денежного потока, то система финансовых коэффициентов прогнозирует риск с учетом совокупного долга клиента, сложившихся средних стандартов и тенденций. Анализ денежных потоков не только оценивает в целом кредитоспособность, но и показывает на этой основе предельные размеры новых кредитов, а также слабые места в управления предприятием, из которых могут вытекать условии кредитования.

Глава 2. Анализ кредитоспособности клиентов ОАО «Газпромбанк» за 2007-2009 гг.

2.1 Оценка кредитоспособности юридических лиц - клиентов ОАО «Газпромбанк»

Практическая часть исследования была проведена на материалах ОАО «Газпромбанк».

«Газпромбанк» – один из крупнейших универсальных финансовых институтов России, предоставляющий широкий спектр банковских, финансовых, инвестиционных продуктов и услуг корпоративным и частным клиентам, финансовым институтам, институциональным и частным инвесторам. Банк входит в тройку крупнейших банков России и занимает пятое место в списке банков Центральной и Восточной Европы.

В числе клиентов «Газпромбанка» – около 3 миллионов физических и порядка 45 тысяч юридических лиц.

Использование современных технологий кредитования дает «Газпромбанку» возможность оперативно реагировать на потребности клиентов. Среди заемщиков «Газпромбанка» – крупнейшие компании газовой отрасли, металлургии, атомной промышленности, электроэнергетики, а также высокотехнологичных отраслей экономики.

В отношениях со своими заемщиками «Газпромбанк» придерживается политики открытости и прозрачности. Например, в соответствии с требованиями Банка России, еще до получения кредита «Газпромбанк» раскрывает полную стоимость кредита, которая рассчитывается индивидуально для каждого заемщика.

За время своей работы «Газпромбанк» накопил значительный опыт кредитования ведущих российских предприятий. Это позволяет Банку максимально точно учитывать потребности своих корпоративных клиентов и предлагать им кредитные продукты, оптимальные как по срокам, так и по процентным ставкам. «Газпромбанк» выдает кредиты в рублях и иностранной валюте, в том числе:

«длинные» инвестиционные кредиты, которые могут быть направлены на приобретение основных средств, модернизацию и реконструкцию производства, покупку или запуск новых бизнес-проектов;

краткосрочные кредиты, позволяющие компаниям управлять своей ликвидностью, пополнять оборотные средства и закрывать кассовые разрывы.

кредиты в форме овердрафта – выдача кредита в пределах установленного лимита производится автоматически при недостатке или отсутствии денежных средств на расчетном (текущем) счете клиента в целях оплаты поступивших платежных документов.

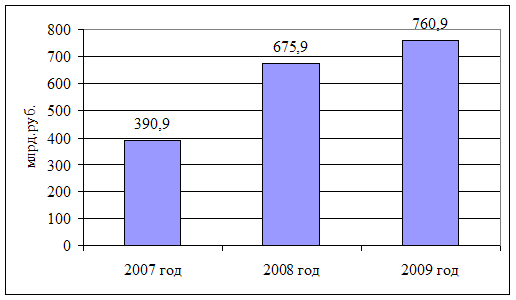

Объем кредитов, предоставленных юридическим лицам за 2007 год, составил 390,9 млрд. руб. В 2008 году резко вырос спрос на банковские кредиты со стороны заемщиков из числа наиболее крупных и конкурентоспособных российских предприятий. В 2009 году, несмотря на незначительное снижение активов банка (4%), основные показатели также продемонстрировали рост – кредиты юридическим лицам составили около 760,9 млрд. руб. Показательная динамика кредитования юридических лиц – клиентов «Газпромбанка» представлена в таблице 2.1.

Таблица 2.1 - Объем кредитования юридических лиц – клиентов «Газпромбанка»

| 2007 год | 2008 год | 2009 год | Отклонение | ||||

| Абсолютное, млрд. руб. | Относительное, % | ||||||

| 2008 к 2007 | 2009 к 2008 | 2008 к 2007 | 2009 к 2008 | ||||

| Объем предоставленных кредитов (млрд. руб.) | 390,9 | 675,9 | 760,9 | 285,0 | 85,0 | 72,9 | 12,6 |

Представим данные таблицы 2.1 графически. (Рис. 2.1)

Рис. 2.1 - Динамика объемов кредитов юридическим лицам

Так, динамика кредитов, выданных юридическим лицам, имеет положительное направление. В 2008 и 2009 гг. объем кредитов по отношению к предыдущему году вырос на 72,9% и 12,6% соответственно.

Система оценки кредитоспособности юридических лиц, принятая в ОАО «Газпромбанк», выглядит следующим образом.

На основании бухгалтерского баланса и отчета о прибылях и убытках юридического лица путем группировки активов и пассивов происходит составление агрегированного, то есть совокупного, или, как его часто называют, суммарного баланса организации и сводной таблицы ее основных финансовых показателей. Баланс и отчет нужны для того, чтобы впоследствии вычислить важнейшие показатели организации, необходимые для составления рейтинга. Показателей несколько: ликвидность, рентабельность, финансовая устойчивость и оборачиваемость. Также стоит отметить, что оценка кредитоспособности осуществляется на основе единых методологических подходов в рамках комплексной системы анализа, управления и контроля рисков, включающей в себя сочетание качественной (экспертной) и количественной (статистической) оценки кредитного риска.

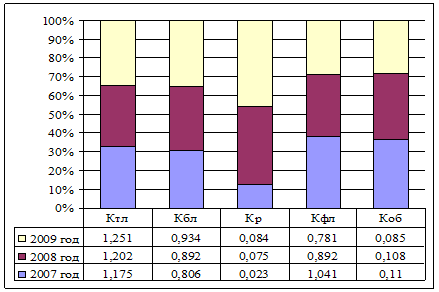

Таким образом, исходя из данных бухгалтерской отчетности банка и отчетов по движению денежных средств и о прибылях и убытках, проведен комплексный анализ различных коэффициентов финансового состояния юридических лиц – клиентов «Газпромбанка». За обобщенные показатели приняты средние значения финансовых коэффициентов всех клиентов. Динамика их изменения в течение трех лет представлена в таблице 2.2.

Таблица 2.2 - Среднестатистические финансовые показатели юридических лиц – клиентов «Газпромбанка»

| Показатели | 2007 год | 2008 год | 2009 год | Отклонение | |||

| Абсолютное | Относительное, % | ||||||

| 2008 к 2007 | 2009 к 2008 | 2008 к 2007 | 2009 к 2008 | ||||

| Коэффициент текущей ликвидности (Ктл) | 1,175 | 1,202 | 1,251 | 0,027 | 0,049 | 2,29 | 4,08 |

| Коэффициент быстрой ликвидности (Кбл) | 0,806 | 0,892 | 0,934 | 0,086 | 0,042 | 10,67 | 4,71 |

| Коэффициент рентабельности оборота (Кр) | 0,023 | 0,075 | 0,084 | 0,052 | 0,009 | 226,09 | 12 |

| Коэффициент финансового левеража (Кфл) | 1,041 | 0,892 | 0,781 | -0,149 | -0,111 | -14,31 | -12,44 |

| Коэффициент оборачиваемости активов (Коб) | 0,110 | 0,108 | 0,085 | -0,002 | -0,023 | -1,82 | -21,29 |

Анализ рассчитанных показателей позволяет сделать вывод о кредитоспособности заемщиков банка.

Так, коэффициент текущей ликвидности на протяжении рассматриваемого периода находился в норме – текущие активы превышают текущие обязательства. При этом положительное абсолютное положительное отклонение коэффициента в 2008 году на 0,027 и в 2009 году на 0,049 по сравнению с предыдущим годом означает снижающийся риск неплатежеспособности клиентов банка.

Коэффициент быстрой ликвидности имеет динамику роста, его величина находится в пределах нормы. Увеличение данного показателя говорит о том, что если в 2007 году заемщики могли погасить около 80% своих обязательств, то в 2009 году – более 90%.

Коэффициент рентабельности оборота имеет нормальные значения – выше 0,01. Резкий скачок данного показателя в 2008 году свидетельствует о повышении эффективности использования оборотных средств предприятий – клиентов банка, а, следовательно, о возрастающем доверии к ним как к заемщикам. В 2009 году значение коэффициента продолжает расти на 12% по отношению к 2008 году.

Нормативный уменьшающийся уровень коэффициента финансового левеража в 2007 году свидетельствует о преобладании клиентов второго класса кредитоспособности. В 2008 и 2009 году кредитоспособность заемщиков повышается, преобладают клиенты первого класса.

Коэффициент оборачиваемости активов заемщиков снижается с 2007 по 2009 год, свидетельствуя о положительной тенденции в размещении кредитов, высокой оборачиваемости средств, а значит и повышении уровня кредитоспособности юридических лиц.

Более наглядно значения финансовых коэффициентов в их трехлетней структуре представлены на графике. (Рис. 2.2)

Рис. 2.2 - Структурное соотношение финансовых коэффициентов за 3 года

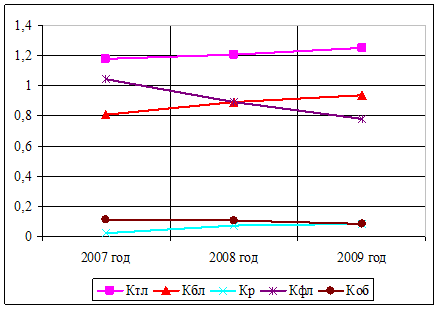

На основе проанализированных данных таблицы 2.2 составлен график динамики показателей кредитоспособности клиентов ОАО «Газпромбанк». (Рис. 2.3)

Рис. 2.3 - Динамика изменения финансовых коэффициентов в течение 3 лет

Исходя из данных таблиц 2.1 и 2.2 можно сделать вывод об улучшающейся обстановке в отношении кредитоспособности юридических лиц – клиентов ОАО «Газпромбанк». Количество выданных кредитов с 2007 по 2009 гг. росло. Так, например, резкий рост доли кредитов в 2008 году происходит за счет сокращения долей ликвидных активов: ценных, бумаг приобретенных банками, корреспондентских счетов в кредитных организациях, счетов в Банке России (по данным финансовой отчетности банка). Коэффициенты финансового состояния свидетельствуют о высоком уровне кредитоспособности заемщиков. В связи с увеличением ликвидности активов организаций и предприятий, их оборачиваемости и положительной динамикой других показателей растет их кредитоспособность, а соответственно и доверие банка к своим клиентам, так как уменьшаются кредитные риски. Следовательно, банк все больше заинтересован в выдаче кредитов юридическим лицам, поэтому объем кредитования юридических лиц с каждым годом растет.

2.2 Оценка кредитоспособности физических лиц – клиентов ОАО «Газпромбанк»

Тысячи жителей России оценили все преимущества кредитования в «Газпромбанке». Конкурентные ставки, гибкие условия, большое разнообразие кредитных программ – этим отличаются кредиты для физических лиц от «Газпромбанка».

Сегодня «Газпромбанк» предлагает населению ипотечные (жилищные) кредиты и кредиты на приобретение автомобиля (нового и подержанного). «Газпромбанк» постоянно проводит мониторинг рынка, разрабатывая и модернизируя свои кредитные продукты с учетом запросов граждан.

Способность банка оказывать такую розничную услугу вызывает поступление большого количества заявлений на выдачу кредита, которые в оптимальные сроки должны быть обработаны и оценены с учетом риска потенциальных потерь.

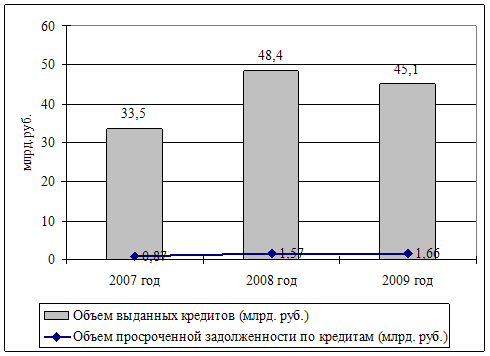

Исходя из данных официального сайта «Газпромбанка» об объеме выданных кредитов физическим лицам и данных годовой отчетности банка о просроченной задолженности по выданным кредитам, составлена таблица 2.3.

Таблица 2.3 - Объем кредитования юридических лиц – клиентов «Газпромбанка»

| Показатели | 2007 год | 2008 год | 2009 год | Отклонение | |||

| Абсолютное, млрд. руб. | Относительное, % | ||||||

| 2008 к 2007 | 2009 к 2008 | 2008 к 2007 | 2009 к 2008 | ||||

|

Объем выданных кредитов (млрд. руб.) |

33,5 | 48,4 | 45,1 | 14,9 | -3,3 | 44,5 | -6,8 |

| Объем просроченной задолженности по кредитам (млрд. руб.) | 0,87 | 1,57 | 1,66 | 0,7 | 0,09 | 80,5 | 5,7 |

Тенденция объемов кредитования физических лиц и просроченной задолженности по выданным кредитам нагляднее прослеживается на графике. (Рис. 2.4)

Рис. 2.4 - Динамика кредитования физических лиц и просроченной задолженности в течение 3 лет

Анализ данных таблицы 2.3 и рис. 2.4 позволяет сделать вывод о соотношении предоставленных кредитов и просроченной задолженности по ним. Так, с 2007 по 2008 гг. увеличивался объем кредитов, и вместе с тем росла задолженность физических лиц. С 2008 по 2009 гг. падают кредиты гражданам – клиентам банка, но несмотря на это задолженность продолжает расти.

Эту тенденцию можно объяснить общим падением платежеспособности заемщиков и должников, а, следовательно, снижением уровня их кредитоспособности. Так как их возможности по погашению долгов сократились, и на закрытие долга им необходимо больше времени, на допущенную ими просрочку начисляется больше пени и штрафов. Что и ведет к сокращению доли основного долга в общей сумме, которую должен возместить должник. В свою очередь это приводит к тому, что должники чаще отказываются от оплаты штрафов, которые могут превышать основной долг, находя их начисление несправедливым. Это существенно осложняет работу по взысканию задолженности.

Представители банка при оценке кредитоспособности физического лица сравнивают сумму запрошенного кредита и как она соотносится с личным доходом заемщика, а также проводят общую оценку финансового положения заемщика, стоимость его имущества, состав семьи, личностные характеристики, факты профессиональной биографии, кредитную историю.

«Газпромбанк» широко применяет скоринговый метод оценки кредитоспособности своих клиентов. При оценке в баллах системы отдельных показателей на первом этапе дают предварительную оценку возможности выдачи ссуды, основанную на данных анкеты заемщика. По результатам заполнения анкеты определяют число набранных заемщиком баллов. Если сумма баллов более определенной величины, то клиент получает кредит, если менее некоторой суммы баллов – отказ. Также, исходя из данной скоринговой системы, банк может принять решение о проведении экспертной оценки кредитоспособности клиентов, вошедших в допустимую или повышенную группу риска. Примерная методика балльной оценки кредитоспособности индивидуального клиента «Газпромбанка» представлена в Приложении 1.

Исходя из количества поданных физическими лицами заявок на получение кредита и результатов скоринговой оценки их кредитоспособности, составлена таблица результатов кредитных решений. (Табл. 2.4)

Таблица 2.4 - Количественное соотношение кредитных решений принятых на основании скоринга

| Показатели | 2007 год | 2008 год | 2009 год | Отклонение | |||

| Абсолютное, тыс.чел. | Относительное, % | ||||||

| 2008 к 2007 | 2009 к 2008 | 2008 к 2007 | 2009 к 2008 | ||||

| Количество человек, подавших заявки на получение кредита (тыс. чел.) | 98,1 | 144,6 | 163,3 | 46,5 | 18,7 | 47,4 | 12,9 |

| Количество человек, получивших положительное кредитное решение (тыс. чел.) | 83,7 | 121,0 | 112,7 | 37,3 | -8,3 | 44,6 | -6,9 |

| Количество человек, подвергшихся экспертной оценке (тыс. чел.) | 4,1 | 6,0 | 27,9 | 1,9 | 21,9 | 46,3 | 365 |

| Количество человек, получивших отказ в выдаче кредита (тыс. чел.) | 10,3 | 17,6 | 22,7 | 7,3 | 5,1 | 70,9 | 28,9 |

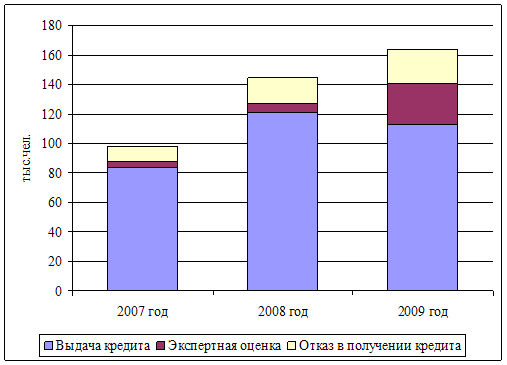

Данные таблицы 2.4 можно продемонстрировать графически. (Рис. 2.5)

Рис. 2.5 - Структура скоринговых кредитных решений в общем объеме поданных заявок

Так, в течение трех лет число желающих получить кредит возрастало. Однако в 2007 году получить положительное кредитное решение органов «Газпромбанка» удалось 85% заемщиков, в 2008 году – 83% из числа желающих. Несмотря на то что в 2009 году количество заявок на получение кредита превысило данный показатель 2008 года, объем выданных кредитов все же снизился на 6,8%.

Анализ кредитоспособности клиентов «Газпромбанка» в целом свидетельствует о положительной тенденции в области кредитования юридических и физических лиц за период 2007-2009 гг. В 2007 году активно развивалось кредитование как юридических, так и физических лиц. При этом абсолютный объем кредитов физическим лицам значительно меньше по размерам (более чем в 11 раз), чем объем кредитов юридическим лицам. За 2008 год кредиты предприятиям и организациям росли быстрее, чем кредиты физическим лицам (72,9% и 44,5% соответственно). Данные по росту кредитов в 2008 году доказывают, что «Газпромбанк» в условиях ограниченной ликвидности и масштабного кризиса на мировых финансовых рынках переключил свое внимание с потребительского кредитования на кредитование реального сектора экономики. Это также подтверждают показатели объемов кредита юридическим лицам за 2009 год.

Иная ситуация с 2008 по 2009 гг. наблюдается в области кредитования физических лиц – происходит динамика снижения выдаваемых ссуд. В 2009 году на 6,9% по сравнению с предыдущим годом снизились темпы выдачи кредитов физическим лицам. Подобная потеря интереса к кредитованию физических лиц происходит на фоне роста задолженности граждан по кредитам. Снижение также можно объяснить ужесточением кредитной политики многих банков в условиях кризиса, которое имело место еще конце 2008 года: потребительские кредиты стали менее доступны населению, часть кредитных программ были заморожены, требования, предъявляемые к потенциальным заемщикам, были повышены. В то же время выступления руководителей «Газпромбанка» свидетельствует о том, что банковские операции по кредитованию населения гораздо менее подвержены кредитному риску, чем кредитование юридических лиц. Вышесказанное приводит к выводу о грядущем интенсивном развитии данного сегмента кредитной политики банка.

Исходя из показателей динамики кредитования, анализа финансовых коэффициентов, систем оценки и отбора заемщиков, можно сделать вывод о положительном уровне кредитоспособности клиентов «Газпромбанка». Об этом также свидетельствуют годовые финансовые отчеты банка. Кредитные решения принимаются на основе комплексной оценки кредитоспособности клиентов и позволяют судить о дальнейшем развитии кредитования как юридических, так и физических лиц.

Глава 3. Рекомендации по совершенствованию системы оценки кредитоспособности клиентов в ОАО «Газпромбанк»

Система оценки кредитоспособности клиентов, принятая в «Газпромбанке», в целом соответствует стандартизированным подходам в области кредитования в прочих российских банках. Но, несмотря на достаточную разработанность и эффективность реализации данных мер, описанная во второй главе методика оценки кредитоспособности заемщиков «Газпромбанка», имеет свои плюсы и минусы.

Несомненным плюсом представленной методики оценки кредитоспособности юридических лиц можно считать наличие специально разработанных формул и поправочных коэффициентов, облегчающих работу кредитных экспертов и дающих наглядное представление о кредитоспособности потенциального заемщика. Также положительным моментом является использование для определения кредитоспособности, в дополнение к анализу на основе финансовых коэффициентов, анализа денежного потока клиента.

Однако данные методики оценки кредитоспособности в некоторой степени стандартизированы. В динамично изменяющихся социально-экономических условиях при наличии достаточно большой клиентской базы представляется возможным и даже необходимым разработка и внедрение новых способов оценки кредитоспособности в существующую в «Газпромбанке» систему.