Дипломная работа: Современные подходы к банковскому менеджменту в Республике Молдова

Содержание

Введение

Краткая экономическая характеристика BC «Moldova Agroindbank» S.A

Глава I. Нормативные акты, регламентирующие деятельность банковского менеджмента и сравнительный анализ зарубежной практики

1.1 Нормативные акты, регламентирующие деятельность банковского менеджмента

1.2 Обзор литературы по теме

Глава II. Организационные основы банковского менеджмента

2.1 Понятие и классификация банковского менеджмента

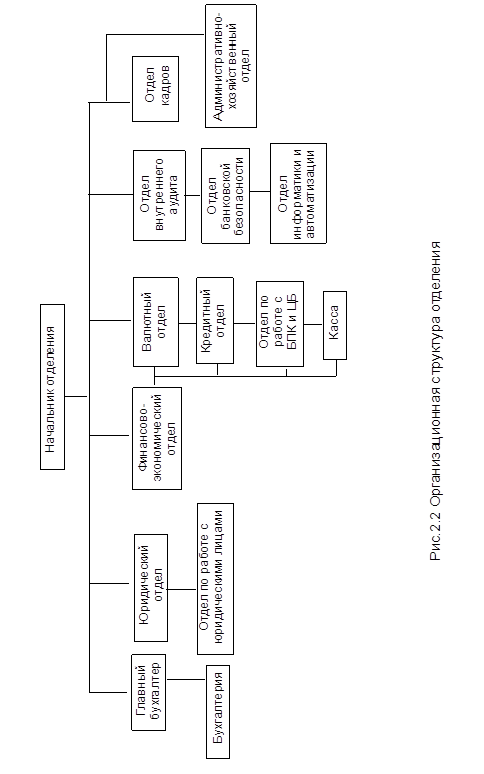

2.2 Выбор рациональной организационной структуры

2.3 Качество банковского менеджмента как важнейший фактор эффективности

Глава III. Разработка мероприятий, направленных на повышение эффективности управления услугами BC «Moldova Agroindbank» S.A.

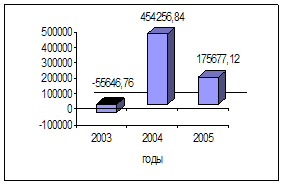

3.1 Анализ показателей управления финансовой деятельностью BC «Moldova Agroindbank» S.A

3.2 Формирование современной системы стимулирования банковского персонала

3.3 Основные направления повышения эффективности управления банковскими услугами

Заключение

Библиография

Приложения

Введение

Переход Молдовы от командно – административной к рыночной экономике вызывает необходимость освоения нового механизма и методов управления финансами. Начало широкомасштабных процессов акционирования и приватизации, рост числа вновь создаваемых коммерческих банков обусловил громадный интерес к проблеме банковского менеджмента. Однако серьезным недостатком этой реформы явилась медленная приватизация финансовой сферы, особенно коммерческих банков, в которых государственный капитал, организационные и административные связи с государственными структурами управления по прежнему играют определяющую роль.

Критерии эффективности отходят на второй план. В частности в банковской практике имеет место недоверие к новым производственным и коммерческим структурам и готовность продолжать кредитование неплатежеспособных госпредприятий, с которыми имеются давние связи. Но банкам очень трудно размещать свои кредитные ресурсы, т.к. высока степень риска. Не работает рынок недвижимости, нет рынка ценных бумаг, не создались пока еще и структуры, которые обеспечивали бы банки полной и достоверной информацией о клиентах. До 70 % предприятий остаются в собственности государства. Не введена новая система бухгалтерского учета в банках, которая соответствует международным стандартам, согласно которым каждый выдаваемый кредит оценивается с точки зрения риска. В зависимости от степени риска банки должны создавать специальные накопления для плохих кредитов, которые засчитываются в затраты банка.

Банковский менеджмент, как особая сфера управления, возникает лишь в условиях развитой рыночной экономики. При расширении круга банковских операций до уровня, принятого в цивилизованных странах, в эти услуги входят операции с ценными бумагами, кредитными карточками, валютой, помощь в экономии и распространении акций других банков и коммерческих структур, помощь клиентам в рациональном вложении их средств, оценке инвестиционных проектов, лизинг, факторинг и другие услуги. Кроме того, уставной капитал банка может стать резервным фондом для других коммерческих банков. Рыночная экономика немыслима без банковского менеджмента, основанного на реальной конкуренции на финансовом рынке между кредитными учреждениями, замене государственного финансирования предприятий, ведущего к инфляции, рыночным механизмом кредитования конкретных инвестиционных проектов и бизнес-планов, ориентированных на создание новой товарной массы. Банковский менеджмент призван не просто кредитовать ту или иную программу, но и следить за расходованием кредитов, особенно льготных, на заявленные цели, их своевременным возвратом. В своей работе я рассмотрю менеджмент как основную составляющую банковского менеджмента.

Сфера финансового предпринимательства является в Молдове наиболее прибыльной, но и наиболее рискованной. Хотя число коммерческих банков в Молдове неуклонно растет, сравнение с Западной Европой позволяет сделать вывод о пока еще слабом развитии банковского сектора с точки зрения его доли в валютном национальном продукте, особенно в регионах, а также ассортимента услуг и уровня менеджмента.

Крупные банки тратят огромные средства на максимальную автоматизацию банковского дела, внедрение компьютерных технологий, развитие системных продуктов, глобальных сетей и передовых коммуникаций, на проведение рекламных компаний. Однако при этом, банки часто упускают из внимания реальные потребности клиентов. Чтобы обеспечить себе успех и завоевать расположение клиентуры, необходимо осваивать новые методы банковского менеджмента, стратегического планирования и новые виды услуг, новые подходы к удовлетворению клиентов. Все это обусловило актуальность исследования проблем развития банковского менеджмента на современном этапе.

Объектом исследования данной дипломной работы выступает банк BC «Moldova Agroindbank» S.A., который был основан в 1991 году и расположено по адресу мун. Кишинэу ул. Cosmonauţilor, 9.

Целью дипломной работы является анализ, обоснование и предложение мероприятий по повышению эффективности управления банковским менеджментом BC «Moldova Agroindbank» S.A.

Задачи дипломной работы: изучение теоретических основ менеджмента банковских услуг: понятия и классификации банковских услуг; маркетингового подхода к менеджменту банковских услуг; качества банковских услуг как важнейшего фактора их эффективности; финансовой технологии управления оптимальным сочетанием экономических интересов банка и клиента; организационно – экономическая характеристика BC «Moldova Agroindbank» S.A., а также разработка мероприятий, направленных на повышение эффективности управления услугами банка: облуживание клиентов через Интернет (интернет-банкинг); разработка и апробация методики анализа клиентской базы банка; мероприятия по улучшению работы отделения.

Структура дипломной работы включает введение, три главы, заключение, библиографию и приложения.

В первой главе «Нормативные акты, регламентирующие деятельность банковского менеджмента и сравнительный анализ зарубежной практики» было рассмотрено правовое регулирование банковской деятельности. В этой части указан обзор литературы по теме банковский менеджмент.

Во второй части дипломной работы были рассмотрены вопросы, относящиеся к организационным основам банковского менеджмента. Приведен анализ показателей управления финансовой деятельностью BC «Moldova Agroindbank» S.A, а также рассмотрели качество банковского менеджмента как важнейший фактор эффективности.

В третьей части была осуществлена разработка мероприятий, направленных на повышение эффективности управления услугами банка и выявлены основные направления повышения эффективности управления банковскими услугами.

В заключении излагаются теоретические выводы и предложения, вытекающие из содержания выполненной работы, вскрываются недостатки действующей системы в Республике Молдова и содержатся практические рекомендации по их устранению.

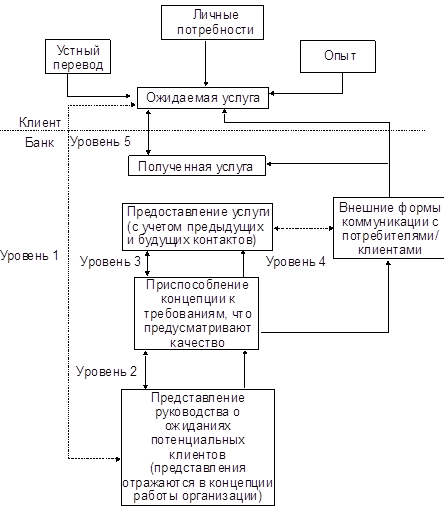

В приложении приводится Лицензия на деятельность BC «Moldova Agroindbank» S.A; дана таблица «Основные задачи банковского менеджмента; приводится «Организационная структура коммерческом банке BC «Moldova Agroindbank» S.A.»; «Приемы финансового менеджмента»; приводится пятиуровневая модель анализа качества взаимосвязи между клиентами и банком; приводится баланс BC «Moldova Agroindbank» S.A.

Информационной базой исследования послужили отечественные и зарубежные издания, материалы прессы и фактические данные хозяйственной деятельности банка BC «Moldova Agroindbank» S.A

Краткая экономическая характеристика BC «Moldova Agroindbank» S.A.

BC «Moldova Agroindbank» S.A. начал свою деятельность 8 мая 1991 г., в период, отмеченный радикальной реструктуризацией общества в целом и экономики в частности. Преобразования в обществе заставили банк разработать и принять новые, хорошо обоснованные, стратегии, которые смогли бы отвечать требованиям рынка на стадии становления. В этих целях, банк расширил сеть филиалов и представительств, освоил новые сегменты рынка банковских продуктов, установил корреспондентские отношения с иностранными банками и деловые связи с международными финансовыми учреждениями, что укрепило позицию банка на банковском рынке Республики Молдова.

BC «Moldova Agroindbank» S.A. является универсальным банком и имеет лицензию Национального Банка Молдовы на выполнение всех видов операций в национальной и иностранной валюте на всей территории Республики Молдова и на зарубежных рынках.

Основным нормативно – правовым документом, который регулирует деятельность коммерческого банка, является его устав. В соответствии с уставом BC «Moldova Agroindbank» S.A. банк является правопреемником имущества (прав и обязанностей). Весь пакет акций BC «Moldova Agroindbank» S.A. принадлежит государству.

Банк входит в состав банковской системы Республики Молдова. Имеет самостоятельный баланс, корреспондентские счета в Национальном банке Молдовы.

Банк несет полную ответственность за рациональное использование, сохранение своих и доверенных ему клиентами средств, ценностей и имущества.

Государство в соответствии с Законами Республики Молдова гарантирует полное сохранение денежных средств и других ценностей граждан, доверенных банку, и их выдачу по первому требованию.

Банк и его учреждения имеют гербовую и прочие печати, штампы, бланки со своим наименованием и символикой.

Целью деятельности банка является содействие экономическому развитию Республики Молдова, а также получение прибыли в интересах Банка и его акционеров.

Предметом деятельности банка является выполнение банковских и других операций, а также предоставление услуг в соответствии с предоставленными Национальным банком Молдовы лицензиями.

Единственная модель бизнеса, ориентированная к специализированному и эффективному обслуживанию клиентов по сегментам: Коммерческие и Ритейл, наряду с высококачественными информационными и телекоммуникационными системами, конкурентоспособными продуктами и услугами, ориентированными к клиенту, хорошо обученным персоналом и развитой сетью распределения, были определяющими для того, чтобы BC «Moldova Agroindbank» S.A. стал банком первого выбора для отечественных клиентов, а имя банка стала общеизвестной.

В условиях сложной международной конъюнктуры, которая затронула как экономику Республики Молдова, так и работу банка, обеспечилось продуманное и эффективное управление банком, что находит выражение в развитие бизнеса и полученных финансовых результатах.

BC «Moldova Agroindbank»

S.A. первый и пока единственный банк, который создал Лизинговую Компанию:

«MAIB-Leasing» S.A. Это абсолютно новое событие, которое предоставляет клиентам

самые новые и конкурентноспособные возможности финансирования. Этот продукт

объединяет: финансовую силу BC «Moldova Agroindbank» S.A. ![]() желание предоставить

клиентам качественные услуги профессионализм в идентификации и материализации

оптимальных решений для нужд.

желание предоставить

клиентам качественные услуги профессионализм в идентификации и материализации

оптимальных решений для нужд.

Виды деятельности «MAIB-Leasing» S.A.:

■ финансовый и операционный лизинг

■ факторинг с применением или нет регрессивного права

■ предоставление лизинговых и факторинговых услуг

■ предоставление финансово-консультационных и агентных услуг

■![]() предоставление

исследовательских услуг (изучение рынка)

предоставление

исследовательских услуг (изучение рынка)

■ привлечение финансовых источников путем контрактации банковских кредитов

Преимущества лизингового финансирования это возможность привлечения значительных инвестиций даже компаниями, которые не имеют необходимые финансовые средства, но имеют реальные перспективы развития.

Общая сумма для

приобретения имущества по лизингу может быть на 10-20% ниже, чем при

приобретении за наличные покупная стоимость капитальных активов распределяется

на весь период их функционирования, а точный расчет всех лизинговых расходов на

весь период договора ![]() избежание отвлечения, изначально,

всей необходимой суммы для приобретения имущества.

избежание отвлечения, изначально,

всей необходимой суммы для приобретения имущества.

Лизинговая Компания «MAIB-Leasing»S.A. зарегистрирована 10 сентября 2002. Компания является дочерним предприятием BC «Moldova Agroindbank» S.A. Банку принадлежат 100% акций. При этом банк осуществляет диверсификацию предоставленных финансовых услуг населению и предприятиям путем внедрения новой формы финансирования, каковым является лизинг.

Опыт доказал, что команда менеджеров и работников MAIB способна успешно справиться с вызовами рынка и выполнить намеченные стратегические цели банка.

Совсем неблагоприятное экономическое положение в 2009 г., тесно связанное с мировым кризисом, хотя застало банк достаточно окрепшим, породило и новые вызовы, которые заставили банк приспособить свою стратегию к новым реалиям, чтобы выдержать экзамен перед новыми требованиями рынка и быть ближе к своим клиентам.

В период своей деятельности, с момента своего образования, MAIB играл, одновременно с ролью универсального и операционного банка, и роль банка-лидера, выполняя задачи первооткрывателя и координатора. В этом смысле, банк:

■ установил отношения сотрудничества с различными международными финансовыми учреждениями, создавая предпосылки для привлечения иностранного капитала в экономику страны;

■ был инициатором создания межбанковской компании по работе с банковскими карточками, а затем получил сертификацию на чип-технологию банка в части модернизации всей сети приема чип-карточек, обеспечивающей более надежную защиту от злоупотреблений. Банк успешно завершил модернизацию всей системы приема чиповых банковских карточек, которая охватывает всю сеть банкоматов, ПОС-терминалов в предприятиях торговли, филиалов и представительств;

■ предчувствуя важность внедрения новых финансовых механизмов, банк создает в 2002 году компанию MAIB Leasing, дочернюю компанию, в которую банку принадлежит 100% акций, и которая в настоящее время возглавляет список лизинговых компаний на финансовом рынке Республики Молдова;

■ внедрил новую информационную систему Globus (Temenos) – современное и комплексное решение, поддерживающую онлайновый доступ и централизованную обработку данных в режиме реального времени, предоставляющую современные и эффективные инструменты управления и анализа и т. д.;

■ был одним из первых финансовых учреждений СНГ, которая совместно с компанией IBM в 2006 г. завершил модернизацию узлового сервера, создавая клустер-центр по обработке данных на основе платформы UNIX компании IBM с использованием технологий SAN и IBM On Demand. Cреди первых финансовых учреждений мира внедрил и использует новый, продвинутый стандарт в 4Gb Fibre Channel.

Данная архитектура информационной системы обеспечивает более надежную защиту, полный мониторинг данных и устойчивое функционирование банка, даже и в случае возможных неполадок инфраструктуры;

■ оптимизировал систему управления банковскими рисками и процедуры внутреннего контроля для защиты прибыльности банка;

■ запустил объемный план реструктуризации банка, при внедрении единственной модели бизнеса, ориентированной к специализированному и эффективному обслуживанию клиентов по сегментам: коммерческие и ритейл, будучи при этом первым банком в Республике Молдова, который создал специализированное подразделение по обслуживанию клиентов;

■ к масштабным работам по развитию систем обслуживания клиентов на расстоянии, основанные на банковской карточке и Интернет, материализуя, таким образом, предпосылки широкого применения в банке современных технологий и развития альтернативных каналов дистрибъюции: банкоматов, POS-терминалов, банковских услуг на расстоянии SMS-Banking, Telefon-Banking и Internet Banking, как для юридических лиц так и для физических;

■ расширил партнерскую сеть и усилил деятельность по осуществлению международных переводов;

■ первым в стране внедрил карточки с индивидуализированным дизайном Clic Card, предоставляющие возможность клиенту самому создать свой дизайн прямо на сайте банка;

■ внедрил программы по выработке преданности клиентов;

■ утвердил и внедрил в практику Политику корпоративного управления, которая обеспечила функционирование банка в правильное русло, а также манеру управления и внутренний контроль, ориентированные к прозрачности, ответственности, правильному информированию общественности;

■ внедрил систему «InfoTel», в помощь клиентам, заинтересованным в простом получении информации предлагаемых банком продуктов и услуг;

■ открыл первый Региональный центр – структурное подразделение банка, которое управляет и обеспечивает эффективную деятельность 22 филиалов из своего подчинения сделав акцент на такие ценности, как профессионализм, порядочность, последовательность, единство, компетентность и ответственность в деятельности филиалов, направленные на повышение эффективности и обеспечение непрерывности деятельности филиалов, представительств и ОВК из своего подчинения;

■ осуществляет, при поддержке EFSE и консультативной поддержке LFS Financial Systems GmbH, проект микрокредитования, в рамках которого применяется особая технология кредитования предпринимателей и микропредприятий работающих в сфере услуг, торговли и производства;

■ впервые банковской системе страны внедрил интегрированную систему администрирования кредитов для физических лиц - Retail Loan Application (RLA) -, функциональность которого покрывает всю деятельность пользователей в рамках банка и позволяет расширение сети банка путем использования альтернативных каналов дистрибъюции, в т. ч. совместная деятельность в рамках программ сотрудничества с коммерсантами-клиентами банка, придавая им функции агентов продаж;

■ совместно с различными международными финансовыми организациями, как EFSE, МБРР, ЕБРР, USAID, RISP, FIDA и др., банк участвует в ряде проектов по поддержке клиентов из различных сфер деятельности.

В 2009 году, ЕБРР выдал BC «Moldova Agroindbank» кредит в сумме 20 млн. евро, а EFSE 15 млн. евро, на кредитование малого и среднего бизнеса Республики Молдова, что увеличило объем наличных ресурсов остро необходимых малому бизнесу Республики Молдовы и позволило большему количеству местных предпринимателей получать банковские кредиты для развития бизнеса;

■ предложил рынку ряд новых продуктов, услуг и решений, чтобы помочь клиентам легче пройти тяжелый период нынешнего экономического кризиса, предлагая им кредитные продукты в более выгодных условиях;

■ как одно из антикризисных решений, предназначенных своим клиентам, находящихся в тяжелых условиях, банк приступил к реструктуризации кредитов или отсрочки их погашения, предлагая клиентам индивидуальные программы поддержки бизнеса;

■ успешно завершил в январе 2010 г. внедрение Проекта перехода системы Globus к версии T24;

■ в 2009 году Службой глобальных переводов "Citigroup" банку присуждена "Премия качества" за высокое качество обслуживания операций по переводу денежных средств;

■ является первым банковским учреждением Республики Молдовы, получивший в 2009 году сертификацию по самому признанному стандарту менеджмента информационной безопасности на мировом уровне - ISO 27001:2005 – предполагающий переход на качественно новую структуру организации безопасности информации, которая обеспечивает непрерывность бизнеса и рост эффективности банка.

Осознавая себя органической частью экономической системы страны, BC «Moldova Agroindbank» S.A., по-прежнему, видит главную цель своей деятельности в содействии возрождению Республики Молдова повышении уровня банковского сервиса, более полном удовлетворении растущих потребностей клиентов.

Политика банка BC «Moldova Agroindbank» S.A базируется на органическом сочетании интересов клиентов, партнеров, банка и государства, взвешенной стратегии развития, гибкой и мобильной тактике управления.

Приобретя опыт в условиях возрастающей конкуренции с коммерческими банками, BC «Moldova Agroindbank» S.A. поддерживает имидж государственного банка удерживая ведущие позиции на рынке банковских услуг и вкладов населения. В то же время, постоянно расширяя спектр банковских операций, увеличивая объемы предоставления услуг, осваивая новые сегменты рынка и диверсифицируя свою деятельность банк BC «Moldova Agroindbank» S.A уверенно приобретает черты универсального банка.

Глава I. Нормативные акты, регламентирующие деятельность банковского менеджмента и сравнительный анализ зарубежной практики

1.1 Нормативные акты, регламентирующие деятельность банковского менеджмента

Организация и деятельность банков регулируются при помощи совокупности юридических норм. К образованию и деятельности кредитных организаций имеют применение нормы, регулирующие имущественный оборот вообще, и нормы, непосредственной целью которых является урегулирование тех или иных вопросов банковской деятельности.

Закон Республики Молдова «О финансовых учреждениях» №550-XIII, с учетом изменений и дополнений по состоянию на 1 июля 2008 г. Настоящий закон направлен на защиту интересов вкладчиков и сохранение тайны вкладов, недопущение повышенного риска в финансовой системе, развитие сильного и конкурентоспособного финансового сектора и призван способствовать воздействию рыночных механизмов на оказание финансовых услуг. [Ст. 2, п.2]

В Законе рассматриваются органы управления и контроля в банке. Руководящими органами банка являются общее собрание акционеров, совет, исполнительный орган и ревизионная комиссия. Совет является органом управления банка, который выполняет функции надзора, разрабатывает и обеспечивает осуществление политики банка. Функции совета определяются уставом банка и его внутренними регламентами. [Ст. 2, п.3]

Общее руководство деятельностью осуществляет совет банка. На него возлагается также наблюдение и контроль за работой правления банка. Состав совета, порядок и сроки выборов его членов определяются уставом коммерческого банка. Совет банка определяет общие направления деятельности банка, рассматривает проекты кредитных и других планов банка, утверждает планы доходов и расходов и прибыли банка, рассматривает вопросы об открытии и закрытии филиалов банка и другие вопросы, связанные с деятельностью банка, и взаимоотношениями с клиентами и перспективами развития.

Новый «Уголовный кодекс Республики Молдова» (УК РМ), введенный в действие с 27 апреля 2001 г., в отличие от старого предусматривает уголовную ответственность за совершение преступления, связанного с нарушением правил залоговых операций (ст. 155/5 УК РМ), нарушений правил кредитования (ст.156 УК РМ) и др., что является нарушением закона, связанное с установленными правилами осуществления деятельности банков Республики Молдова. [Ст.2, п.3]

В основе банковского менеджмента лежи акт – закон «О Национальном Банке Республики Молдова» № 548 – XVIII с учетом изменений и дополнений по состоянию на 20 июня 2009 года. Данный акт определяют организацию банковской системы Республики Молдова, закладывают правовые основы, определяют правовое положение Национального банка, задачи функции, международное сотрудничество. Банку принадлежит право поддерживать денежную, кредитную и валютную систему, основанную на законах рынка, а также обращения в Экономический суд с исками, он уполномочен, устанавливать правила совершения расчетных, кредитных и иных операций, обязательных как для предприятий, так и для коммерческих банков. Национальному банку принадлежит особая роль в создании условий для устойчивого функционирования коммерческих банков.

Законодательство Республики Молдова предопределило построение ее банковской системы в соответствии с двухуровневым принципом организации. Национальный банк является банком первого уровня. Он выполняет традиционные функции, характерные для центрального банка государства: является эмиссионным и расчетным центром государства, банком банков и банкиром правительства. Национальный Банк определяет организиционно-технические принципы осуществления налично-денежного оборота:

· правила хранения, перевозки и инкассации денежной наличности

· правила выполнения кассовых операций банками и хозяйствующими субъектами

· создает и управляет резервными фондами банкнот и монеты

· устанавливает признаки платежеспособности денежных знаков

Функции Национального банка в соответствии со Статьей 5 Закона Республики Молдова:

1) согласно с разработанными Правлением Национального банка Основных принципов денежно-кредитной политики определяет и проводит денежно-кредитную политику.

2) монопольно выполняет эмиссию национальной валюты и организует ее обращение.

3) выступает кредитором последней инстанции для банков и организовывает систему рефинансирования.

4) устанавливает для банков и других финансово-кредитных учреждений правила проведения банковских операций, бухгалтерского учета и отчетности, защиты информации, ценностей и имущества.

5) организовывает и методологически обеспечивает систему денежно-кредитной и банковской статистической информации и статистики платежного баланса.

6) определяет систему, порядок и формы платежей, в том числе между банками и финансово-кредитными учреждениями.

7) определяет направления развития современных электронных банковских технологий, организовывает, координирует и контролирует изобретение электронных платежных способов, систем, автоматизации банковской деятельности и средств защиты банковской информации.

8) выполняет банковское регулирование и контроль.

9) ведет Реестр банков, их филиалов и представительств, валютных бирж и финансово-кредитных организаций, выполняет лицензирование банковской деятельности и операций в предвиденных законами случаях.

10) выполняет согласно определенных специальным законом полномочий валютное регулирование, определяет порядок проведения платежей в иностранной валюте, организовывает и выполняет валютный контроль за коммерческими банками и другими кредитными организациями, которые получили лицензию Национального банка на проведение операций с валютными ценностями.

11) обеспечивает накопление и сбережение золотовалютных резервов и проведение операций с ними и банковскими металлами.

12) реализовывает государственную политику по вопросам защиты государственных секретов в системе национального банка.

13) принимает участие в подготовке кадров для банковской системы.

Незаконная банковская деятельность выражается в осуществлении банковских операций без регистрации или специального разрешения в случаях, когда такая лицензия обязательна, либо с нарушением условий лицензирования, если это, деяние причинило крупный ущерб гражданам, организациям или государству, либо сопряжено с извлечением дохода в крупном размере.

Уголовная ответственность предусмотрена также за неправомерные действия при банкротстве, если руководителем или собственником организации должника либо индивидуальным предпринимателем при банкротстве или в предвидении банкротства были совершены действия по сокрытию имущества или имущественных обязательств сведений об имуществе, о его размере, местонахождении либо иной информации об имуществе, по передаче имущества в иное владение, отчуждению или уничтожению имущества, а равно сокрытию, уничтожению, фальсификации бухгалтерских и других документов, отражающих экономическую деятельность, и данные действия причинили крупный ущерб (ст. 155/3 УК РМ).

Инструкциями Национального Банка Молдовы установлены стандарты для банковской системы Молдовы, которые соответствуют положениям «Базельской конвенции». Наиболее важными среди них являются:

· Достаточность капитала;

· Оценка риска кредитов, выдаваемых коммерческими банками, и формирование скидок на потери по кредитам;

· Мониторинг «больших» кредитов, то есть кредитов свыше 10% от нормативного капитала банка;

· Мониторинг ликвидности банковской системы, которая в конечном итоге полагается на НБМ как на кредитора в крайних случаях;

· Ограничение займов, выдаваемых лицам, связанным с банком, а также кредитов, выдаваемых одному и тому же лицу или группе взаимосвязанных лиц.

Коммерческие банки, являющиеся акционерными обществами, независимы от государственных и правительственных органов, но должны иметь лицензию НБМ.

В соответствии с Законом Республики Молдова “О финансовых учреждениях”, перечень услуг, оказываемых банками, напрямую зависит от размера их совокупного нормативного капитала. [Ст. 4, п.2]

В законе говорится, что «…банк – это кредитная организация, которая имеет право привлекать денежные средства физических и юридических лиц, размещать их от своего имени и за свой счет на условиях возвратности, платности, срочности и осуществлять расчетные операции по поручению клиентов».

Важное значение для развития рынка банковских услуг имеет концепция маркетинга. Одним из главных принципиальных отличий банковского маркетинга XXI века является принцип глубокого и точечного сегментирования рынка продуктов, клиентов и продуктового ценообразования. Если банк не сможет проводить оптимальную сегментацию рынка, то рано или поздно рынок начнет сегментировать или разбивать банк. Исследование особенностей, функций и этапов управления качеством услуг в банке дает возможность получить важную информацию для формирования эффективной модели анализа качества взаимосвязей между клиентом и банковским учреждением.

В 2001 году был принят Закон Республики Молдова «О предупреждении и борьбе с отмыванием денег», направленный на предупреждение и пресечение незаконных финансовых действий и махинаций. [Ст.4, п.3]

Правила пользования банковскими карточками устанавливают порядок пользования банковскими карточками, финансово-юридические отношения между Банком и владельцем карточного счета (счет, с которого эмитированы банковские карточки).

Настоящие правила разработаны в соответствии с требованиями:

- Регламента Национального банка РМ № 62 от 24.02.2005 г. “О банковских карточках”;

- Регламента Национального банка РМ “По валютному регулированию на территории Республики Молдова от 13 января 1994 г.”;

- Правилам международных платежных систем Visa Int. и MasterCard Int.;

- Внутренних регламентов, инструкций и правил Банка;

«Решение о Рекомендациях Национального банка Молдовы по системам внутреннего контроля в коммерческих банках Республики Молдова».

В решении определяются основные цели банковского регулирования и надзора, является поддержание стабильности банковской системы, защита интересов вкладчиков и кредиторов. Конкретные задачи, которые ставятся перед надзорными органами непосредственно определяются этой главной целью осуществления надзора за кредитными организациями и современным состоянием банковской сферы и социально-экономической ситуацией в стране в целом. В настоящее время в связи с обострением во всем мире проблемы обращения криминальных денег также поставлена задача разработки системы мер по предотвращению отмывания «грязных» денег через коммерческие банки нашей страны.

Главная цель надзора за банковской системой — сохранение общей стабильности денежно-кредитных рынков, предотвращение системных кризисов путем постоянного наблюдения за всем банковским сообществом и принятия своевременных корректирующих мер. Особое место в этом отводится механизму ранней диагностики.

Состояние и перспективы развития кредитной системы имеют важное значение для национальных экономик Республики Молдова. В связи с этим кредитно-банковская, сфера служит объектом тщательного надзора и регулирования со стороны правительственных органов и, в частности, центрального банка. Однако в каждой стране имеются свои специфические особенности контроля за деятельностью кредитных институтов, что обусловлено особенностями исторического развития и действием различных политико-экономических факторов.

Административный совет Национального банка Молдовы внес 11 марта 2010 г. изменения и дополнения в Постановление Административного совета Национального банка Молдовы №207 от 15 августа 2007 г. «О некоторых особенностях деятельности финансовых учреждений в связи с процессом легализации капитала и перевода /вывоза из Республики Молдова физическими лицами легализованных денежных средств»

В Постановление приводятся цели банковского надзора, которые заключаются в том, чтобы определить, в достаточной ли степени менеджмент способен идентифицировать, оценить, осуществить мониторинг и контроль в отношении разных типов риска, с которым сталкивается банк.

Регулирование и надзор Национального Банка осуществляет от лица государства с целью создания условий для устойчивого функционирования банков и кредитных учреждений и на этой основе обеспечения доверия общества к банковской системе.

Проводимые Национальным Банком регулирование и надзор не касаются оперативной деятельности банков, а определяют исходные требования к созданию и функционированию банков и кредитных учреждений. Основными сферами регулирования Национального Банка являются: лицензирование и регистрация банков и кредитных учреждений; установление экономических нормативов, которых должны придерживаться коммерческие банки в своей деятельности.

Постановлением Правительства Республики Молдова «Об упорядочении производства бланков, ценных бумаг в Республике Молдова» производство бланков ценных бумаг в Республике Молдова, а также ввоз на территорию РМ бланков ценных бумаг для их изготовления осуществляется на основании лицензии, выдаваемой Министерством финансов РМ.

Закон Республики Молдова «Об акционерных обществах» № 1134 от 02.04.97 г. определяет порядок создания и правовое положение акционерных обществ, права и обязанности акционеров, а также обеспечивает защиту прав и законных интересов кредиторов и акционеров этих обществ.

Согласно Инструкции Министерства финансов Республики Молдова «О порядке и условиях выдачи лицензий на производство и ввоз на территорию Республики Молдова бланков ценных бумаг» установлен производства и ввоза бланков ценных бумаг».

Сергей Балабан в статье «Рейтинг надежности банков по итогам 2009 года» в журнале «Банки и Финансы. Profit» дает такое определение рейтинга банка, как о способности менеджмента банков эффективно привлекать и управлять ресурсами банка, надежно их размещать, соблюдая высокую ликвидность, и при этом добиваться максимально высокой рентабельности. Данная способность учитывает возможности банка выполнить обязательства перед клиентами и акционерами в случае наступления форс-мажорных обстоятельств. Банковский рейтинг не является рекомендацией для начала или прекращения сотрудничества с тем иным банком, а также не является мнением о рыночной цене акции банка.

1.2 Обзор литературы по теме

Широко используемое в настоящее время понятие "банковский менеджмент" имеет многочисленные толкования. Но в целом специалисты сходятся в одном – в том, что банковский менеджмент — это научная система управление отношения банковским делом и персоналом, занятым в банковской сфере. Именно в таком понимании банковский менеджмент рассматривается в работах таких известных авторов, как О. И. Лаврушин, Руслана Батищев, Е. Ф. Жуков, Т. В. Никитин, И. Я. Носков, О. А. Олейнчик, А. Г. Поршнева, В. М. Усоскин, Н. Д. Эриашвили.

В гораздо меньшей степени, чем общий банковский менеджмент, отечественными авторами проработана проблема банковского менеджмента в коммерческом банке. Причина в специфике деятельности коммерческого банка как финансового посредника по управлению денежными потоками, которым присуща вся совокупность функций денег. К освещению этой проблемы авторы, как правило, подходят с позиций соблюдения требований и нормативов государственных регулирующих органов, отвечающих за ликвидность банковской системы в целом.

Широко используемое в настоящее время понятие "финансовый менеджмент" имеет многочисленные толкования. Но в целом специалисты сходятся в одном — в том, что финансовый менеджмент — это управление отношениями по формированию и использованию денежных ресурсов.

В гораздо меньшей степени, чем общий финансовый менеджмент, отечественными авторами проработана проблема финансового менеджмента в коммерческом банке. Причина в специфике деятельности коммерческого банка как финансового посредника по управлению денежными потоками, которым присуща вся совокупность функций денег. К освещению этой проблемы авторы, как правило, подходят с позиций соблюдения требований и нормативов государственных регулирующих органов, отвечающих за ликвидность банковской системы в целом.

Учебное пособие Руслана Батищева «Банковский менеджмент» раскрывает сущность, содержание и основные направления банковского менеджмента. В первой части работы рассмотрены теоретические основы менеджмента банковских услуг: понятие и классификация банковских услуг; маркетинговый подход к менеджменту банковских услуг; качество банковских услуг как важнейший фактор их эффективности; финансовая технология управления оптимальным сочетанием экономических интересов банка и клиента (финансовый менеджмент клиента). [16, стр.84]

По мнению автора важное значение для развития рынка банковских услуг имеет концепция маркетинга. Одним из главных принципиальных отличий банковского маркетинга XXI века является принцип глубокого и точечного сегментирования рынка продуктов, клиентов и продуктового ценообразования. Если банк не сможет проводить оптимальную сегментацию рынка, то рано или поздно рынок начнет сегментировать или разбивать банк.

Исследование особенностей, функций и этапов управления качеством услуг в банке дает возможность получить важную информацию для формирования эффективной модели анализа качества взаимосвязей между клиентом и банковским учреждением. Применение такой модели управления качеством услуг в банке обеспечит повышение уровня прибыльности и капитализации, а также будет способствовать привлечению новых клиентов в банковские учреждения и удовлетворению интересов уже существующих клиентов банковских учреждений

Автор характеризует менеджмент банка эффективностью организации и руководства банком в постоянно изменяющихся условиях. Менеджмент является важным инструментом устойчивости банка, его неуязвимости при любых внешних потрясениях. Банковский менеджмент - это практическая деятельность, связанная с непосредственным управлением процессами осуществления коммерческим банком своих функций. В этом аспекте банковский менеджмент выступает как система разработки управляющих воздействий на объект управления: активные и пассивные операции, расчетно-кассовые операции, исполнение нормативных показателей, внутрибанковский аудит и контроль. [16, стр.69]

В пособие «Банковский менеджмент» автор Руслан Батищев представляет Банковский менеджмент в общем виде управление отношениями, связанными со стратегическим и тактическим планированием, анализом, регулированием, контролем деятельности банка, управлением финансами, маркетинговой деятельностью, персоналом, осуществляющим банковские операции. Другими словами, это — управление отношениями, касающимися формирования и использования денежных ресурсов, т.е. взаимоувязанная совокупность финансового менеджмента и управления персоналом, занятым в банковской сфере. Разделение банковского менеджмента на финансовый менеджмент и управление персоналом, по мнению автора, в коммерческом банке обусловлено структурой объекта, на который направлены управляющие воздействия банковского менеджмента. Поэтому его можно рассматривать как деятельность по внутрибанковскому регулированию, которая направлена, в первую очередь, на соблюдение требований и нормативов, установленных органами государственного надзора. [16, стр.103]

Автор показывает основное назначение банка — это посредничество в процессе перемещения денежных средств от кредиторов к заемщикам и от продавцов к покупателям. Невозможность полного совпадения экономических интересов банка и клиента связана с тем, что банк по своей экономической природе — финансовый посредник, который обеспечивает обслуживание денежных потоков в экономике, не являясь собственником привлеченных денежных средств, тогда как клиент, как правило, — владелец произведенных товаров и услуг, имеющих в основном материальное наполнение. Реальному сектору экономики необходимы инвестиции и финансирование оборотных средств, а банкам увеличение объемов производительных активов. Для реализации коммерческим банком своих функций в рыночной экономике необходимо, чтобы эти две цели были увязаны.

В учебно – практическом пособии «Инновационный менеджмент» под редакцией Уткина Э.А., Морозова Н.И., Морозова Г.И. раскрывается современный менеджмент, который становится основой процветания рыночной экономики, то инновации, нововведения представляют его сердцевину. Изучение и использование на практике возможностей инновационного менеджмента открывает дорогу к преуспеванию в бизнесе. Путь постоянного обновления всей деятельности на рынке является сегодня самым привлекательным. В книге на материалах коммерческих банков показан огромный потенциал инновационного управления, пути, формы и методы его реализации. Изложенные в работе общие подходы позволяют использовать ее основы практически в любой сфере предпринимательской деятельности. [39, стр.109]

Развитие рыночного хозяйствования происходит с множеством трудностей. Внедрение же принципов менеджмента дает немалые импульсы в процессе прогресса рынка. Менеджмент как система современного управления производством и сбытом продукции прежде всего на основе результатов интенсивного изучения и прогнозирования рынка, постоянного обновления всех сторон рыночной деятельности играет особую роль.

Какие основные задачи стоят сейчас перед менеджером? Среди них:

• обеспечить жизнеспособность своего предприятия, банка в условиях жесточайшей конкуренции, несмотря на любые рыночные коллизии и неожиданности;

• добиться максимизации прибыли в конкретных условиях хозяйствования;

• разработать и последовательно реализовывать программу развития коллектива фирмы, включая его социальные проблемы, учитывая при этом необходимость содействия разрешению социальных вопросов общества в целом;

• постоянно и оптимальным образом совершенствовать всю работу банка на основе применения наиболее современных методов управления, заблаговременно подготавливать необходимые нововведения, улучшать в соответствии с изменяющимися требованиями организационную структуру предприятия, добиваясь эффективной работы каждого работника в отдельности и коллектива в целом как единой взаимодействующей системы;

• систематически разрабатывать и внедрять в практику более совершенные формы бизнеса, проникать в новые сферы предпринимательства;

• определять и добиваться достижения на практике целей, соответствующих интересам фирмы, исходя из запросов рынка, потребителя;

Учебник «Международный менеджмент» под редакцией С. Э. Пивоварова, Л. С. Тарасевича, А. И. Майзель включает дополненный базисный материал по международному бизнесу, освещающий с учетом специфики российской экономики зарубежную практику и методику формирования стратегических и оперативных решений в международном менеджменте. [31, стр.11]

Структура учебника вытекает из реально складывающейся структуры менеджмента в международных фирмах, базирующихся как за рубежом, так и в России; вместе с тем учтены также выявившиеся за указанный период запросы студентов, для которых определенные разделы представляли особый интерес. Авторский коллектив счел полезным начать с развернутого введения (первая часть), где показаны условия осуществления международного бизнеса и значение для него изучаемого предмета. Вторая часть посвящена организации деятельности международных фирм, их формам и взаимодействию; детально рассмотрены современные формы и особенности функционирования многонациональных компаний, финансово-промышленных групп и стратегических альянсов. В третьей части изложены важнейшие вопросы международных финансов и инвестиций, значение которых для любой международной фирмы сегодня трудно преувеличить; владеющий этой проблематикой менеджер всегда будет востребован в такой фирме. Наконец, четвертая часть освещает вопросы технологического и организационного развития международной фирмы, что особенно актуально в условиях, где опыт развития фирм по понятным причинам фактически вообще отсутствует.

Многочисленные примеры, иллюстрирующие теоретические положения, а также контрольные вопросы, приложенные к каждой главе, помогут студентам лучше разобраться в излагаемом материале. Естественно, что значительная часть примеров использует иностранный опыт; тем не менее авторы пытались везде, где это возможно, апеллировать к проблемам, оценивать возможности применения зарубежных подходов в нашей стране

В учебнике М. Т. Балабанова «Основы финансового менеджмента» автор описывает финансовую систему, которая входит в социально-экономическую систему. Главным свойством социально-экономической системы является то, что в ее основе лежат интересы людей. Совокупность общественных, коллективных и личных интересов влияет на состояние системы и процесс ее развития. Любая система состоит из элементов. Под элементом системы понимается такая подсистема, которая в условиях данного исследования представляется неделимой, не подлежит дальнейшему расчленению на составляющие. Следовательно, элемент всегда является структурной частью любой системы. Например в учебнике, финансовая система, в целом, в качестве элемента системы включает финансовые фонды (денежные, основные, оборотные фонды, фонды обращения, уставной капитал). [11, стр.6]

Для финансов хозяйствующего субъекта в качестве неделимого элемента системы рассматриваются финансы структурного подразделения этого субъекта. Для финансов подразделения хозяйствующего субъекта в качестве неделимого элемента системы рассматриваются финансовые ресурсы.

По мнению автора финансовая система является сложной, динамичной и открытой системой. Сложность финансовой системы определяется неоднородностью составляющих элементов, разнохарактерностью связей между ними, структурным разнообразием элементов. Это вызывает многообразие и различие элементов системы, их взаимосвязей, тенденций, изменений состава и состояния системы, множественность критериев их деятельности. Динамичность финансовой системы обусловливается тем, что она находится в постоянно меняющейся величине финансовых ресурсов, расходов, доходов, в колебаниях спроса и предложения на капитал. Это обеспечивает увеличение и углубление связей финансовой системы с внешней средой, так как она обменивается информацией с внешней средой, но усложняет процесс ее управления. Финансовая система является открытой системой, так как она обменивается информацией с внешней средой.

Финансовый менеджмент, как форма предпринимательской деятельности означает, что управление финансовой деятельностью не может быть чисто бюрократическим, административным актом. У автора речь идет о творческой деятельности, которая активно реагирует на изменения, происходящие в окружающей среде. Финансовый менеджмент, как форма предпринимательства предполагает использование научных основ планирования и управления, финансового анализа.

В качестве специализированного источника по изучению банковского менеджмента использовалась книга Екатерины Барбэрошие под названием «Деньги и кредит». Как утверждает автор, банковская систем является важнейшей категорией современной экономики и ее появление является продуктом длительного общественного развития. Изложенный материал позволит изучить и понять коммерческий банк, как основное звено банковской системы, роль денежно – кредитной политики в рыночной экономике, и перспективы ее развития в Республике Молдова, а также и за ее пределами. [15, стр.11]

В учебнике дано знакомство с основными банковскими услугами на международном и национальном уровне. Организация и управления банковской деятельностью, в том числе и особенности этих процессов в республике Молдова. [13, стр. 76]

Целесообразность введения понятия "банковская триада" определяется автором Е. Барбэрошие возможностью с ее помощью уточнить содержание понятия "банковская технология обслуживания клиентов" и классифицировать множество этих понятий.

Установленное соответствие позволяет классифицировать банковские технологии обслуживания клиентов аналогично банковским триадам на элементарные, комбинированные и интегрированные. Реинжиниринг - это инженерно-консультационные услуги по перестройке систем организации и управления производственно-торговым и инвестиционными процессами хозяйствующего субъекта в целях повышения его конкурентоспособности и финансовой устойчивости; это концепция по подготовке к внедрению банковских технологий и перестройка бизнес-процессов, в целях достижения устойчивости управления банков и значительных улучшений таких показателей, как стоимость, качество, уровень сервиса и скорость функционирования.

В работе проанализированы различные организационные структуры, используемые в зарубежных коммерческих банках при американо-английской и континентальной европейской системах. На этой основе сделаны рекомендации для выбора наиболее рациональной структуры банками Молдовы. [15, стр.16]

При этом автором учитывается классификация этапов развития банковского менеджмента, в основе которой - многообразие финансовых услуг, технология их предоставления и степень интеграции различных финансовых институтов.

Работа коммерческого банка по организации филиала представляет собой согласованный процесс с НБМ. В учебнике систематизирован опыт практической работы по организации филиалов с учетом установленных соответствующими инструкциями НБ требований.

После регистрации филиала и организации самостоятельной работы филиала с клиентами перед головной конторой встает вопрос координации деятельности филиала в рамках общей филиальной политики. В зависимости от выбора филиальной стратегии отношения филиалов и головной конторы могут строиться по различным схемам, которые должны обеспечивать анализ деятельности филиалов и принятие мер оперативного управления. На основе методики анализа деятельности филиалов и принципов управления филиалами в головной конторе коммерческого банка формируется штатное подразделение, непосредственно осуществляющее координацию деятельности филиалов.

В учебном пособии Дронова М. Д. «Основы финансового менеджмента» раскрывается финансовая система, которая входит в социально – экономическую систему и является системой. Любая система состоит из элементов. Под элементом системы понимается такая подсистема, которая в условиях данного исследования представляется неделимой, не подлежит дальнейшему расчленению на составляющие. Следовательно, элемент всегда является структурной частью любой системы. Например, финансовая система, в целом, в качестве элемента системы включает финансовые фонды (денежные, основные, оборотные фонды, фонды обращения, уставной капитал). Для финансов хозяйствующего субъекта в качестве неделимого элемента системы рассматриваются финансы структурного подразделения этого субъекта. Для финансов подразделения хозяйствующего субъекта в качестве неделимого элемента системы рассматриваются финансовые ресурсы.

По мнению автора финансовый менеджмент является вид профессиональной деятельности, направленной на управление финансово-хозяйственным функционированием фирмы на основе использования современных методов. Финансовый менеджмент является одним из ключевых элементов всей системы современного управления, имеющим особое, приоритетное значение для сегодняшних условий экономики.

Финансовый менеджмент включает в себя:

- разработку и реализацию финансовой политики;

- принятие решений по финансовым вопросам, их конкретизацию и разработку методов реализации;

- информационное обеспечение посредством составления и анализа финансовой отчетности;

- оценку инвестиционных проектов и формирование портфеля инвестиций; оценку затрат на капитал; финансовое планирование и контроль;

- организацию аппарата управления финансово-хозяйственной деятельностью.

Методы финансового менеджмента позволяют оценить:

- риск и выгодность того или иного способа вложения денег;

- эффективность работы фирмы;

- скорость оборачиваемости капитала и его производительность.

По мнению автора финансовый менеджмент в коммерческом банке — это управление процессами формирования и использования денежных ресурсов. Он тесно связан с организационно-технологическим менеджментом — управлением банковскими подразделениями, их взаимоотношениями в различных процессах банковской деятельности, в том числе управлением персоналом банка. Наряду с проблемами финансового, организационно-технологического характера в коммерческом банке большое значение имеют проблемы информационного и логико-аналитического обеспечения финансового менеджмента коммерческого банка, оптимизации деятельности коммерческого банка как хозяйствующего субъекта и оптимизации технологических процессов и организационных структур. Последние относятся к проблемам системного анализа (исследования операций, информатики).

Цели и задачи финансового менеджмента в коммерческом банке - определение рациональных требований и методических основ построения оптимальных организационных структур и режимов деятельности функционально-технологических систем, обеспечивающих планирование и реализацию финансовых операций банка и поддерживающих его устойчивость при заданных параметрах, планирование финансовой деятельности банка и управление процессами привлечения и размещения денежных средств.

В цели и задачи финансового менеджмента в коммерческом банке не включены следующие блоки банковской деятельности: бухгалтерский учет и отчетность, валютное регулирование, банковское право, директивная отчетность и управление экономическими нормативами, включая обязательное резервирование и создание резервов под обесценение операций с ценными бумагами и выдаваемых кредитов. Это объясняется тем, что всё вышеперечисленное является директивными нормами, которые введены на уровне государства и не подлежат управлению с использованием внутренних и внешних резервов банка, которые ему предоставляют внешние условия банковской деятельности.

Банковский менеджмент, по мнению автора это практическая деятельность, связанная с непосредственным управлением процессами осуществления коммерческим банком своих функций. В этом аспекте банковский менеджмент выступает как система разработки управляющих воздействий на объект управления: активные и пассивные операции, расчетно-кассовые операции, исполнение нормативных показателей, внутрибанковский аудит и контроль и т.д.

Особое внимание в учебнике уделяется выявлению факторов неправильного менеджмента. К ним относят: технические ошибки в процессе управления из-за слабой компетентности руководителей банка и его сотрудников попытка завуалировать создавшееся тяжелое финансовое положение путем привлечения временных источников, попытки исказить отчетность путем сокрытия нереальных активов и убытков, прямой обман и мошенничество.

Своевременное выявление фактов неправильного менеджмента является задачей органов государственного надзора, которые обладают правами воздействия на подобные банки, вплоть до снятия руководства, ликвидации или реорганизации банка.

В монографии И. О. Лаврушина «Деньги, кредит, банки» автор даёт подробную характеристику сущности роли денег и кредита в экономике. Монография посвящена банкам, их роли и деятельности в условиях перехода к рыночной экономике. Учебник имеет не только теоретическую направленность, но и определенный прикладной аспект. В нем последовательно выделены три раздела. Первый раздел посвящен деньгам, второй - кредиту, третий - банкам. Раскрываемый в учебнике отечественный и зарубежный опыт, позитивные и негативные свойства некоторых теорий денег и кредита формируют более глубокое представление о путях повышения эффективности денежно-кредитного регулирования. [12, стр. 64]

В условиях межбанковской конкуренции эффективная деятельность банка зависит от уровня предоставляемых финансовых услуг. В последнее время банк все активнее осуществляет нехарактерные для него операции, внедряясь в нетрадиционные для банков сферы финансового предпринимательства, включая операции с ценными бумагами, лизинг, факторинг и иные виды кредитно-финансового обслуживания, постоянно расширяя круг и повышая качество предоставляемых услуг, конкурируя за привлечение новых перспективных клиентов.

Автор рассматривает банк, как организация, осуществляющая управление капиталом – собственным и заемным. Этот капитал рассматривается с позиции самовозрастающей стоимости или с позиции его приращения. Есть и другие понятия капитала, например "человеческий капитал", которое рассматривается с позиции отношений между людьми, определяющими успех их общей деятельности в социально-экономических процессах. По мнению автора управление человеческим капиталом — это отношение к человеку в процессе управления кредитной организацией, основанное на понимании роли человека при достижении конечного результата или цели самой организации. Для банка это могут быть прибыль, ликвидность, устойчивость, имидж и другие параметры, которые он выделяет, исходя из своей миссии или философии своего существования в обществе. Сфера банковского менеджмента охватывает построение процессов по рациональному управлению денежными потоками и использованию знаний и опыта банковского персонала как необходимого условия эффективного менеджмента в коммерческом банке. Поэтому управление человеческим капиталом неразрывно связано с управлением собственным и заемным капиталом, обеспечивая его эффективное использование в интересах банка и его клиентов.

Банковский менеджмент представляет собой управление отношениями, связанными со стратегическим и тактическим планированием, анализом, регулированием, контролем деятельности банка, управлением финансами, маркетинговой деятельностью, персоналом, осуществляющим банковские операции. Другими словами, это — управление отношениями, касающимися формирования и использования денежных ресурсов, то есть взаимоувязанная совокупность финансового менеджмента и управления персоналом, занятым в банковской сфере.

Разделение банковского менеджмента на финансовый менеджмент и управление персоналом в коммерческом банке обусловлено структурой объекта, на который направлены управляющие воздействия банковского менеджмента. Поэтому его можно рассматривать как деятельность по внутрибанковскому регулированию, которая направлена, в первую очередь, на соблюдение требований и нормативов, установленных органами государственного надзора. [12, стр.19]

Как известно, основное назначение банка — это посредничество в процессе перемещения денежных средств от кредиторов к заемщикам и от продавцов к покупателям. Невозможность полного совпадения экономических интересов банка и клиента связана с тем, что банк по своей экономической природе — финансовый посредник, который обеспечивает обслуживание денежных потоков в экономике, не являясь собственником привлеченных денежных средств, тогда как клиент, как правило, — владелец произведенных товаров и услуг, имеющих в основном материальное наполнение. Реальному сектору экономики необходимы инвестиции и финансирование оборотных средств, а банкам увеличение объемов производительных активов. Для реализации коммерческим банком своих функций в рыночной экономике необходимо, чтобы эти две цели были увязаны.

Экономические интересы коммерческого банка и клиента не совпадают полностью — имеются лишь отдельные точки их пересечения. Поэтому для решения вопросов, касающихся обеспечения обратной связи между продуктами и услугами банка, предлагаемыми непосредственно участникам свободного рынка - потребителям, на банковский менеджмент возлагается функция обратной связи с внешней средой коммерческого банка.

Рынок банковских услуг представляет собой совокупность отношений, возникающих по поводу удовлетворения потребностей клиентов банков в соответствующих видах услуг на определенной территории.

На рынке банковских услуг интересы потребителей приоритетны над интересами создателей услуг, продавцов. Поэтому обеспечение нормальной конкурентной среды является необходимой составляющей рынка и служит условием соблюдения интересов потребителей, повышения количества и качества предоставляемых услуг.

В книге «Основы менеджмента» автора М. Х. Мескон раскрывается менеджмент - это умение добиваться поставленных целей, используя труд, интеллект, мотивы поведения других людей. Менеджмент - функция, вид деятельности по руководству людьми в самых разнообразных организациях. Менеджмент - это также область человеческого знания, помогающего осуществить эту функцию. Наконец, менеджмент - это определенная категория людей, социальный слой тех, кто осуществляет работу по управлению. В книге также приводится значимость менеджмента на Западе, которое было ясно осознано в 30-е годы. Уже тогда деятельность эта превратилась в профессию, в область знаний - в самостоятельную дисциплину, а социальный слой - в весьма влиятельную общественную силу, растущая роль которой заставила заговорить о "революции менеджеров". [26, стр. 68]

В своей работе «Финансовый учет» А. Недерица рассмотрел вопросы организации, методологии и техники ведения финансового учета всех видов активов и обязательств, а также финансовых результатов деятельности предприятий. Все вопросы изложены с учетом действующих на данный момент законодательных и нормативных документов Республики Молдова, инструкций и положений по действительно бухгалтерскому учету. Для лучшего усвоения материала даны конкретные примеры, контрольные вопросы и тестовые задания.

В процессе своей деятельности коммерческий банк исходит в основном из микроэкономических факторов и устойчивости клиентов. Такой подход наиболее актуален в современных условиях, так как первичным звеном в экономической цепочке создания продукции являются создатели материальных ценностей.

В работе автора Э. А. Уткина «Управление компанией» также представлен опыт зарубежных банков. Данный опыт, безусловно, важен, однако зарубежные финансовые системы существенно отличаются от кредитно-банковской системы. Автор приводит пример, о распространении опыта Федеральной резервной системы США, которая требует тщательной нелегкой адаптации, так как отечественная банковская система в отличие от системы США построена по территориальному принципу и основана на монопольном положении, а не на экономическом районировании субъектов федерации и экономики. [39, стр.109]

Практическое внедрение банковской финансовой технологии дает банку возможность обеспечивать собственные активные операции денежными ресурсами с заданными параметрами по объемам, срокам, стоимости и в пределах установленной процентной маржи банка. Возможный "выигрыш" для кредитной организации от реализации банковской технологии складывается из следующих компонентов:

- увеличения объема продаж банковских услуг;

- диверсификации ресурсной базы банка;

- снижения риска текущей и срочной ликвидности банка за счет уменьшения объемов клиентских ресурсов с неопределенным сроком обращения;

- удовлетворения потребности клиентов в существующих и индивидуальных банковских продуктах и услугах;

- увеличения числа клиентов, пользующихся существующими и индивидуальными банковскими продуктами;

- повышения имиджа высокотехнологичного банка.

Исследование особенностей, функций и этапов управления качеством в банке дает возможность получить важную информацию для формирования эффективной модели анализа качества взаимосвязей между клиентом и банковским учреждением.

Применение такой модели управления качеством в банке обеспечит повышение уровня прибыльности и капитализации, а также будет способствовать привлечению новых клиентов.

По мнению Э. А. Уткина рынок банковских услуг представляет собой сложную область формирования спроса и предложения на производные банковской деятельности, которые относятся к товарному типу денежно-кредитных и финансовых отношении, характеризующихся свободным выбором партнеров и наличием конкуренции. Развитие этих отношений способствует увеличению спроса и предложения на услуги банков, стимулирует операции по расширению структурных элементов ассортимента и качества услуг.

Каждый банк, осуществляя деятельность в конкретных условиях места и времени, формирует собственную структуру создаваемых на рынке продуктов и услуг. При этом они исходят из сложившихся условий товарно-сырьевого, фондового, валютного и других рынков. Другими словами развитие рынка банковских услуг во многом определяется совокупностью факторов рыночной экономики, взаимно связанных с финансово-промышленным капиталом данного региона, с объёмом и структурой поступающих в отрасли экономики инвестиций и состоянием использования имеющихся здесь производственных и трудовых ресурсов.

В книге Н. Д. Эриашвили «Общая теория денег и кредита» анализируется особая сфера производственных отношений, связанная с функционированием денег, кредита, банков. На основе сопоставления западной и российской моделей денежно-кредитных и валютных отношений рассматриваются актуальные сегодня проблемы денег, кредита, рынка ценных бумаг и валютно-кредитных отношений в условиях рыночной системы хозяйствования. [41, стр.15]

Специальный раздел посвящен вопросам правового обеспечения деятельности кредитно-финансовых институтов. Представляют интерес такие темы, как рынок ссудных капиталов, современная кредитная система, валютные отношения и др.

Учебник предназначен для студентов высших и средних специальных учебных заведении, для практических работников финансовой, банковской и налоговой систем, а также для всех тех, кто интересуется проблемами денег, кредита, банков.

Авторский коллектив выражает свою точку зрения на современное денежное обращение и кредит, не претендуя на окончательное решение многих дискуссионных вопросов. На конкретном материале раскрываются основные процессы, происходящие в денежно-кредитной сфере западных стран, рассматриваются тенденции развития рынка капиталов, проблемы инфляции, сложности государственного регулирования, методы денежно-кредитной политики. Уделено внимание также различным теориям денег и кредита западных экономистов.

Книга «Деньги, кредит, банки» сочетает теоретический и практический аспекты денежных и кредитных отношений, теорию и организационные основы банковской деятельности, позволяет глубже понять их значение и механизм использования в народном хозяйстве. Деньги, кредит, банки являются частью общей экономической системы, поэтому от эффективности их функционирования зависит результативность воспроизводства. Будучи частью общей экономической системы, деньги, кредит и банки отображают закономерности и проблемы общественного развития, которые невозможно рассматривать изолированно от состояния экономики в целом. Подобное взаимодействие заметно в условиях переходного периода, в условиях кризисного состояния экономики, когда низкая эффективность производства сопровождается высокими темпами инфляции, снижением банковской активности, банкротством ряда кредитных учреждений. Раскрываемый в учебнике отечественный и зарубежный опыт, позитивные и негативные свойства некоторых теорий денег и кредита формируют более глубокое представление о путях повышения эффективности денежно-кредитного регулирования.

Наука о деньгах, кредите и банках закладывает фундамент экономических знаний в важной области экономических отношений. Она дает основу банковской профессии. В соединении с экономической теорией (политической экономией), экономикой на микро - и макроуровнях, финансами, финансовым менеджментом и другими учебными дисциплинами данный курс формирует общие взгляды банкиров на суть, значение и направление использования денег, кредита и банков в экономическом развитии. Вместе с такими направлениями науки, как банковское дело, рассматривающее организацию деятельности коммерческих банков, денежно-кредитное регулирование, раскрывающее управление денежно-кредитными отношениями на макроуровне, а также операционная техника и учет в банках, данная наука обеспечивает подготовку банкиров в качестве специалистов широкого профиля.

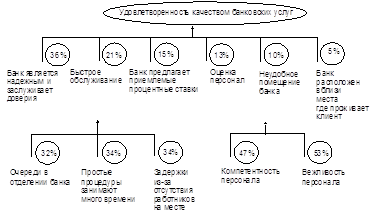

О важной роли качества банковских услуг является ученый-экономист Ю. Юран. Управление качеством, по мнению этого ученого, должно базироваться на трех процессах: планировании качества, контроле качества и совершенствовании качества.

Планирование качества отображается в годовых планах банка, где отмечаются ответственные за контроль процесса разработки и предоставления услуг, и указываются результаты, которые запланировано достичь в результате выполнения такого плана. Контроль по качеству призван, по его мнению, бороться с проявлениями неэффективности и ошибками, что случаются на этапе реализации банковской стратегии. А последний шаг - совершенствование качества заключается в ликвидации ошибок и способствует достижению учреждением наивысшего уровня эффективности [26, стр. 201].

Отсюда можно сделать вывод о том, что одна из особенностей финансового менеджмента в коммерческом банке в современных условиях — это отсутствие единообразной технологии управления экономическими процессами в кредитной организации в рамках существующей кредитно-банковской системы.

Главная же особенность финансового менеджмента в коммерческом банке в нынешних условиях обусловлена тем, что коммерческий банк — это единственный экономический субъект, который системно управляет всеми функциями денег (мера стоимости, функции обращения, платежа и накопления) и в этой связи является первичным звеном рыночной экономики.

Постоянное изменение внешних условий, в которых осуществляет деятельность кредитная организация, требует соответствующей реакции со стороны коммерческого банка — глубокого анализа финансовой и макроэкономической политики, изыскания новых способов создания прибавочного продукта. Банки должны постоянно отвечать изменяющимся требованиям рынка, своей клиентуры, небанковских финансовых организаций и обострению неценовой конкуренции.

Постоянное формирование новых направлений банковской деятельности по разработке и реализации банковских продуктов и услуг неизбежно наталкивается на трудности, вызываемые отсутствием должного взаимодействия функциональных подразделений банка, обмена информацией между ними и координации их усилий. Именно из-за отсутствия взаимодействия подразделений банка ухудшаются его основные качественные параметры и показатели, усложняются процессы принятия стратегических решений, затрудняется оценка преимуществ и недостатков выбранных решений. Поэтому, по мнению автора учебного пособия главная задача банковского менеджмента — это построение системы отношений, связанных с оптимальной организацией взаимодействия многочисленных элементов сложной динамичной системы, которую представляет собой современный коммерческий банк, а также определение оптимальных режимов его функционирования.

Авторы учебных материалов по рассматриваемой теме, рассматривают банковский менеджмент, как особую сферу управления, возникает лишь в условиях развитой рыночной экономики. При административной системе перечисление безналичных, по сути, условных сумм со счета одного предприятия на счет другого не вызывало у банка особых проблем. При переходе к рынку банк не ограничивается узким кругом функции ростовщичества - привлечением денежных ресурсов и выдачей их под проценты. При расширении круга банковских операций до уровня, принятого в цивилизованных странах, в эти услуги входят операции с ценными бумагами, кредитными карточками, валютой, помощь в экономии и распространении акций других банков и коммерческих структур, помощь клиентам в рациональном вложении их средств, оценке инвестиционных проектов, лизинг, факторинг и другие услуги. Кроме того, уставной капитал банка может стать резервным фондом для других коммерческих банков. Рыночная экономика немыслима без банковского менеджмента, основанного на реальной конкуренции на финансовом рынке между кредитными учреждениями, замене государственного финансирования предприятий, ведущего к инфляции, рыночным механизмом кредитования конкретных инвестиционных проектов и бизнес-планов, ориентированных на создание новой товарной массы.

Глава II. Организационные основы банковского менеджмента

2.1 Понятие и классификация банковского менеджмента

Банковский менеджмент - научная система управления банковским делом и персоналом, занятым в банковской сфере. Он базируется на научных методах управления, конкретизированных практикой ведения банковского дела. [16, стр.28]

Банковская деятельность представляет собой специфичную сферу бизнеса, определяющую особенности мышления и поведения занятых в нем работников, что неизбежно отражается на содержании банковского менеджмента.

Банк представляет собой, прежде всего, общественный институт, в котором сосредоточены денежные вклады множества кредиторов (юридических и физических лиц), поэтому банковский бизнес ориентируется не только на получение прибыли, но и на обеспечение сохранности взятых взаймы денежных средств, т. е. на надежность и доверие вкладчиков.

Менеджмент банка характеризуется эффективностью организации и руководства банком в постоянно изменяющихся условиях. Менеджмент является важным инструментом устойчивости банка, его неуязвимости при любых внешних потрясениях.

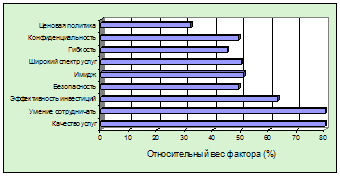

Современная ситуация в сфере банковского дела подвержена очень частым изменениям в связи с нестабильным экономическим положением в Республике Молдова. В настоящее время прибыльность банков в целом снизилась, однако банковские услуги становятся все шире и разнообразнее, что, несомненно, требует их классификации по определенным признакам. Банковские услуги, это часть банковского продукта, формирование, создание которой происходит на основе поэтапных маркетинговых исследований рынка, потребностей клиентов. Она состоит из комплекса банковских операций, необходимых для выполнения требований клиентов по реализации данной услуги на рынке удовлетворения взаимных интересов, направленных на получение прибыли. [19, стр.48]

Денежные отношения по своему содержанию и составу значительно шире финансовых отношений. Так, денежные отношения, отражающие смену форм стоимости в процессе купли-продажи, не относятся к финансовым отношениям, ибо они непосредственно не связаны с формированием и использованием целевых денежных фондов общественного назначения (public finance). Если предприятие реализует товар и получает соответствующую выручку, то в данном случае происходит смена форм стоимости, которая, естественно, влияет на финансы предприятия и тесно с ними связана, так как является необходимой предпосылкой завершения кругооборота и получения денежной выручки - непосредственного источника денежных фондов и накоплений. Вместе с тем, посредством этой части денежных отношений пока что не происходит распределение и перераспределение доходов и накоплений для удовлетворения общественных потребностей. К финансовым отношениям не относятся также денежный учет и контроль за всеми видами затрат, калькулирование себестоимости и определение цен на продукцию, "купля-продажа" товаров и услуг через систему торговых организаций, учет и хранение денежной выручки, регулирование денежного обращения в стране и т.п.

Если за счет выручки предприятие выполняет свои обязятельства перед бюджетом (налог на прибыль, налог на добавленную стоимость и т.д.), формируют собственные оборотные средства, осуществляют инвестиции, расходуют средства на социальное развитие, то такие денежные отношения являются финансовыми, поскольку они непосредственно связаны с распределением денежных доходов и накоплений в целях удовлетворения общественных потребностей.

При исследовании банковского менеджмента необходимо различать финансы предприятий и государства.

Финансы предприятий представляют собой совокупность денежных отношений, связанных с образованием, распределением и использованием денежных доходов и накоплений предприятий и организаций. Очевидно, что в основе распределения этой сферы денежных отношений на отдельные звенья лежат формы собственности и, соответственно, организационно-правовые формы самих предприятий.

Финансовые ресурсы, находящиеся в распоряжении предприятий, создаются за счет их доходов и накоплений. В формировании финансовых ресурсов предприятий принимают участие заемные средства (кредиты банка, дебиторская задолженность, средства, полученные от выпуска акций, операции с другими ценными бумагами).

Общегосударственные финансы включают государственный бюджет, государственное социальное страхование и государственный кредит.

Государственное социальное страхование - специфическая сфера денежных отношений, связанная с распределением и перераспределением части стоимости национального дохода, которая направляется на выплату пенсий, пособий и т.п. В настоящее время в нашей стране начался процесс образования негосударственных пенсионных фондов, которые, несомненно, расширяют возможности социального страхования.

Развитие банковского менеджмента тесно связано с формированием рыночного финансового механизма.

Финансовый механизм - совокупность экономико-организационных правовых форм и методов управления финансовой деятельностью государства и предприятий в процессе формирования, распределения и использования целевых государственных и негосударственных фондов денежных ресурсов для удовлетворения потребностей государства и предприятий.

В рамках финансового механизма выделяется два метода финансового воздействия на развитие предприятий со стороны государства: финансовое обеспечение и финансовое регулирование. Соотношение этих методов определяет стимулирующую роль финансов в экономическом и социальном развитии предприятий и всего общества.

Финансовое обеспечение может осуществляться в формах бюджетного финансирования на безвозвратной основе и кредитования на основе мобилизации и перераспределения временно свободных в экономике денежных средств. Ссуды банков, в отличие от бюджетных ассигнований, выдаются в соответствии с принципами обеспеченности, целевого характера, срочности, возвратности и платности.

Различные формы финансового обеспечения могут применяться на практике одновременно. Развитие системы финансового обеспечения происходит не путем вытеснения одной формы другой, а путем установления оптимального для данного этапа развития общества соотношения между ними. Нахождение таких пропорций является одной из задач финансовой политики государства.

Финансовое регулирование связано с регламентированием распределительных процессов на макроэкономическом и микроэкономическом уровне - предприятий, объединений и организаций. Поскольку финансы выражают распределительные отношения, то и содержание финансовых методов регулирования определяется способами распределения: сальдовым и налоговым. Сальдовый метод предполагает распределение по элементам, сметы затрат, среди которых один является консультативным, а остальные определяются на основании самостоятельных расчетов.

При налоговом методе вся сумма дохода распределяется по установленным законом ставкам и срокам. Этот метод финансового регулирования позволяет обеспечить: равнонапряженные требования со стороны государства ко всем предприятиям по поводу использования ими производственных, трудовых и природных ресурсов; создание равных финансовых условий всем предприятиям, независимо от форм собственности.