Дипломная работа: Социальные аспекты медицинского страхования в Российской Федерации

Федеральное агентство по образованию

Российский государственный профессионально-педагогический университет

Социальный институт

Факультет социальной работы и социальной педагогики

Кафедра социальной работы

Дипломная работа

Социальные аспекты медицинского страхования в Российской Федерации

Екатеринбург 2008

Введение

Социальная политика в развитых странах с рыночной и социально ориентированной экономикой в качестве важнейшего своего атрибута включает систему обязательного социального страхования. Ее роль и значение для социальной защиты населения являются ключевыми. Экономические, медицинские и социальные функции социального страхования позволяют справедливо и эффективно распределять финансовые ресурсы для работающих и членов их семей, оказывать медицинскую и социальную помощь в случаях наступления для них социальных рисков.

Многовековой опыт человечества показал, что образование, медицина, физическая культура, социально ориентированная экономика способны вносить весомый вклад в формирование человеческого в человеке, делая его благоразумным, добродетельным, счастливым в счастье других, свободным в свободе других, интересным для окружения. Однако в сегодняшней политико-экономической ситуации в нашей стране именно здоровье нередко становится причиной отрицательных умонастроений, психологически-социального напряжения.

С начала 90-х годов XX века в России осуществляется возвращение к принципам рыночной экономики. В условиях рынка и увеличения дифференциации граждан по доходам становится все более труднодостижимой задачей осуществление закрепленного права граждан РФ на получение бесплатной медицинской помощи – прежде всего из-за уменьшения средств бюджета.

При характеристике современного социально-экономического положения общества главное внимание принято уделять снижению доходов населения, ухудшению состояния производства, жилищной сферы и другим вопросам. Однако, как бы сложно не обстояло дело с решением этих вопросов, население, главным образом, обеспокоено не этим, а состоянием своего здоровья, которое, по их мнению, вызывает серьезные опасения.

Каждый родившийся в России человек имеет право:

– родиться здоровым;

– быть здоровым;

– на качественные условия жизни;

– на участие в жизни общества.

Современное здравоохранение России стоит на пороге трансформации в новую систему, обусловленную созданием программы медико-социального реформирования здравоохранения, позволяющей в условиях формирования рыночных отношений в России личное здоровье человека сделать фактором, всецело определяющим комфортность его существования в обществе.

Продолжается интенсивный поиск приемлемой модели отечественной системы здравоохранения, модели взаимоотношений врача и пациента в условиях становления рынка медицинских услуг, модели, которая в наивысшей степени была бы адекватна изменяющимся общественным реалиям.

В ХХ веке на долю России выпало больше всего испытаний (две мировые войны, гражданская война, другие ограниченные войны, голод, лишения и эпидемии), особенно в самом конце века, когда произошел развал единого государства, развал экономики, кризис социальной сферы, в том числе и системы здравоохранения.

Резко ухудшились демографические и медико-социальные процессы, сложилась реальная угроза выживанию и развитию народа, угроза национальной безопасности России в настоящее время и особенно в будущем.

Россия опережает большинство стран мира по таким экстенсивным показателям развития системы здравоохранения, как число врачей и больничных коек на 100 тыс. населения. Однако коэффициент смертности населения Российской Федерации, наоборот, значительно выше, чем в абсолютном большинстве индустриально развитых стран. В частности, по количеству смертей на 100 тыс. человек от инфекционных и паразитарных болезней Россия опережает практически все европейские страны. Приобретает характер эпидемий распространение туберкулеза, острых кишечных инфекций (особенно бактериальной дизентерии), сифилиса и других, относимых к разряду социальных.

Несмотря на то, что частота обращений за медицинской помощью в государственные медицинские учреждения снижается, она остается достаточно высокой и зависит, прежде всего, от состояния здоровья населения. Что можно объяснить, в частности, утратой доверия к медицинским службам государственных учреждений.

Большинство населения уровнем медицинской помощи не удовлетворено. В наибольшей степени неудовлетворенность населения вызывает невнимательность со стороны медперсонала, на втором месте – организация приема пациентов, на третьем – качество медицинского обслуживания, на четвертом – квалификация врачей.

Нерешенность самых насущных проблем российского здравоохранения и настоятельная потребность в осуществлении радикальных преобразований в системе управления его развитием в условиях ограниченных финансовых ресурсов вызывают необходимость в системе оценки и обеспечения эффективности их использования.

Социальное страхование – это особая организационно-правовая форма социальной защиты граждан. Используется как автономный и самостоятельный механизм для аккумуляции денежных средств (например, для пенсионного обеспечения), а также для выполнения других функций социальной защиты. Среди них – создание социально-оздоровительной и реабилитационной инфраструктуры (страхование от несчастных случаев на производстве); организация оздоровления трудящихся (медицинское страхование); создание новых рабочих мест (страхование по безработице); проведение мероприятий по предупреждению страховых случаев.

Страховые взносы в социальные фонды (Пенсионный фонд, фонд социального страхования, фонд ОМС) – это платежи, которые не являются налогами, не подлежат обезличиванию в государственном и региональных бюджетах. Они используются исключительно на цели защиты граждан от определенных социальных рисков и фактически являются ни чем иным как «превращенной формой» заработной платы при наступлении таких рисков как безработица, болезнь, старость, беременность и роды, несчастный случай и др.

Актуальность в том, что социальное страхование и, прежде всего, основной ее компонент – социальное медицинское страхование, в том числе и добровольное, признаны в цивилизованном мире основным и неотъемлемым правом человека, предусмотренным 22-й статьей Всеобщей декларацией прав человека.

Вышесказанное определяет актуальность анализа возможных форм и механизмов медицинского страхования на разных уровнях страхования: федеральном, региональном, а также исследование возможных направлений развития и совершенствования добровольного медицинского страхования.

Объектом исследования является медицинское страхование как элемент социальной защиты населения.

Предметом исследования являются социальные аспекты медицинского страхования в Российской Федерации.

Целью исследования является определение перспективных направлений развития медицинского страхования как элемента социальной защиты населения.

Достижение данной цели предусматривает решение следующих задач:

1. Рассмотреть сущность и механизмы появления страхования в России;

2. Изучить историю развития медицинского страхования;

3. Проанализировать классификацию и особенности медицинского страхования;

4. Рассмотреть нормативно-правовое регулирование медицинского страхования как основы защиты прав граждан;

5. Показать динамику развития обязательного медицинского страхования в Свердловской области за период 2003–2007 гг.;

6. Раскрыть проблемы добровольного медицинского страхования в Свердловской области;

7. Рассмотреть перспективы развития социальных функций медицинского страхования в Российской Федерации и Свердловской области.

Методы исследования:

− обзорно-аналитическое изучение литературы по теме исследования;

− количественный и качественный анализ статистических данных.

Научная новизна исследования состоит в том, что данная работа является комплексным исследованием, посвященным социальным аспектам медицинского страхования в Российской Федерации и Свердловской области.

Во введении обосновывается актуальность исследования, определяются его объект, предмет, цель, задачи и методы, раскрывается научная новизна работы.

В первой главе рассматривается медицинское страхование как элемент социальной защиты населения в Российской Федерации.

Во второй главе дается оценка социальной роли медицинского страхования в Свердловской области за период 2003–2007 гг.

В заключении делаются выводы и даются рекомендации по некоторым вопросам, входящим в предмет рассмотрения настоящей работы.

Структура и объем работы. Дипломная работа состоит из введения, двух глав, заключения, списка источников и литературы, приложений. Содержит 12 таблиц, 18 рисунков, 3 листа приложений. Общий объем дипломной работы составляет 96 страниц машинописного текста.

1. Медицинское страхование как элемент социальной защиты населения в Российской Федерации

1.1 Сущность и механизмы появления страхования в России

Первое определение страхования в России относится к 1781 году: «…Застрахование есть: буде кто корабль или судно, или товар или груз, или иное что для предохранения несчастливого случая или опасности, или истребления или разорения, за некоторую плату, соразмерно долготе и свойству пути или времени года, или иным обстоятельствам, отдаст обществу, учрежденному для предохранения несчастливых случаев, и получит от оного письменное обязательство во уверение, что страховое общество обязуется платить полную цену отданного на страх корабля или судна, или товара, или груза, или иного чего….».

Страховать, согласно словарю В.И. Даля, отдавать кому-либо на страх, на ответ, ручательство, т.е. платить посрочно, за обеспечение целости чего-то, с ответом на условную сумму.

Страхование по российскому законодательству представляет собой отношения по защите имущественных интересов физических и юридических лиц при наступлении определенных событий (страховых случаев) за счет денежных фондов, формируемых из уплачиваемых ими страховых взносов (страховых премий).

Страхование по законодательству США – официальный социальный механизм, предназначенный для сокращения риска путем передачи рисков нескольких индивидуальных субъектов права страховщику на основе договора между ними.

Как указывает Е.В. Коломин (1997 год), «…под широкое понятие страхования подпадают все те экономические отношения, которые выражают

создание специальных денежных фондов из взносов физических и юридических лиц и последующее использование этих фондов для возмещения тем же или другим лицам ущерба (вреда) при наступлении различных неблагоприятных событий в их жизни и деятельности, а также для выплат в иных обусловленных условиями страхования случаях».

Страхование представляет собой отношения по защите имущественных интересов физических и юридических лиц при наступлении определенных событий (страховых случаев) за счет денежных фондов, формируемых из уплачиваемых ими страховых взносов (страховых премий).

Страхование возникло и развивалось вследствие экономической необходимости защиты человека и его имущества от случайных опасностей. В страховании реализуются определенные экономические отношения, складывающиеся между людьми в процессе производства, обращения, обмена и потребления материальных благ. Оно предоставляет всем хозяйствующим субъектам и членам общества гарантии в возмещении ущерба.

Периодическая повторяемость событий стихийного характера, которые вызваны силами природы и общества и влекут материальные потери, доказывает, что они имеют объективный, закономерный характер, связанный с противоречиями экономических отношений и проблемами техногенного характера.

Возникающие в процессе воспроизводства противоречия создают объективные условия для проявления негативных последствий, имеющих случайный характер.

Страхование как экономический и социальный институт исторически возникло как реакция на всевозможные бедствия, и его непосредственное назначение состояло в удовлетворении потребностей человека в защите от случайных опасностей. Неблагоприятные природные явления и связанные с ними материальные потери первоначально воспринимались ими как явления случайные. Однако регулярность, цикличность природных катаклизмов приводили к пониманию, что они имеют закономерный характер, а ущерб, приносимый ими, может быть уменьшен либо нейтрализован с помощью простейших мер страховой защиты.

Необходимость возмещения ущерба от действия враждебных людям сил природы побуждало их вступать в определенные экономические взаимоотношения, которые в совокупности составляют экономическую категорию страховой защиты. Обязательными признаками ее являются:

а) Случайный характер страхового случая.

б) Исчисление ущерба в денежной форме.

в) Объективная потребность в возмещении ущерба.

г) Совокупность мер по предупреждению либо преодолению последствий происшедшего бедствия.

Реализация всех этих мер возможна лишь при организации особого фонда материальных средств – страхового фонда. Новое качество страховой фонд получил в связи с выделением из товарного обращения специфического товара – денег. Появление денег освободило страховой фонд от массы технических неудобств, связанных с натурально-вещественным его содержанием, открыло перед ним новые возможности.

Денежная форма страхового фонда позволила ему превратиться из элемента, обслуживающего внутриотраслевой хозяйственный оборот, в средство воздействия и гарантии развития межотраслевого хозяйственного оборота.

Осознанная человеком и обществом в целом необходимость страховой защиты формировала страховые интересы, через которые стали складываться определенные страховые отношения. Содержание страховых отношений охватывало образование и использование ресурсов.

Исторически возникнув в связи с необходимостью обеспечить компенсации убытков, не подлежащих переложению на других лиц, страхование претерпело в ходе своего длительного развития существенные изменения и распространяется сейчас на многие случаи, когда наступление убытков связано с гражданско-правовой ответственностью их причинителя. В таких случаях страхование служит для потерпевшего дополнительной гарантией охраны его имущественных интересов. В дальнейшем наряду с имущественным страхование, обеспечивающим возмещение убытков, связанных с утратой или повреждением материальных благ, появилось личное страхование, гарантирующее выплаты определенных денежных сумм при наступлении смерти, увечья, болезни, при дожитии до определенного возраста человека.

В рыночной экономике страхование выступает, с одной стороны, средством защиты бизнеса и благосостояния людей, а с другой – видом деятельности, приносящим доход. Источниками прибыли страховой

организации служат доходы от страховой деятельности, от инвестиций временно свободных средств в объекты производственной и непроизводственной сфер деятельности, акции предприятий, банковские депозиты, ценные бумаги и т.д.

Страхование служит важным фактором стимулирования производственной активности и обеспечения здорового образа жизни, создает новые стимулы роста производительности труда в соответствии с личным вкладом в производство и обеспечения собственного благополучия.

Экономическая сущность страхования связана с понятием страховая защита и предполагает ответную реакцию людей на необходимость возмещения материальных затрат, связанных с наступлением случайных неблагоприятных событий. Традиционно формируются страховые резервные фонды:

– государства;

– государственных административных единиц;

– отраслей общественного производства;

– предприятий и организаций;

– групп и отдельных людей;

– страховых организаций.

Такой способ страховой защиты известен с древних времен.

Экономической сущности страхования соответствуют его функции, выражающие общественное значение данной категории.

Главной является рисковая функция, поскольку страховой риск как вероятность ущерба непосредственно связан с основным назначением страхования по оказанию денежной помощи пострадавшим. Именно в рамках рисковой функции происходит перераспределение денежной формы стоимости среди участников страхования в связи с последствиями случайных страховых событий.

Предупредительная функция направлена на финансирование за счет части средств страхового фонда мероприятий по уменьшению страхового риска.

Страхование может нести и сберегательную функцию в случае сбережения страховых сумм с помощью страхования на дожитие в связи с потребностью в страховой защите достигнутого семейного достатка.

Контрольная функция страхования заключена в строго целевом формировании и использовании средств страхового фонда.

Таким образом, страхование принадлежит к числу наиболее старых и устойчивых форм хозяйственной жизни, уходящих своими корнями в далекую историю. Неповторимые исторические особенности становления российского государства наложили свою печать и на развитие страхования. История страхования в России – это предмет изучения и анализа возможностей использования прежней российской и существующей мировой практики в специфических современных условиях.

1.2 История развития медицинского страхования в России

Появление первых элементов страхования на Руси связывают с памятником древнерусского права – «Русской правдой» (Х–ХI вв.). В нем, в частности, приводились нормы материального возмещения вреда общиной в случае убийства. Так, за убийство члена княжеской семьи и при том, что убийца не будет пойман, община, на территории которой было совершено преступление, должна была выплатить 80 гривен, а в случае убийства простолюдина – 40 гривен.

Зарождение элементов социального страхования и страховой медицины в России началось еще в XVIII – начале XIX вв., когда на возникших первых капиталистических предприятиях появились первые кассы взаимопомощи. Сами рабочие стали создавать за свой счет (без участия работодателей) общества взаимопомощи – предшественников больничных касс. Первое страховое товарищество в России, которое занималось страхованием от несчастных случаев и страхованием жизни, появилось в 1827 г. в Санкт-Петербурге.

Согласно Кошкину И.В. развитие и формирование системы обязательного медицинского страхования в России проходило в несколько этапов.

1 этап – с марта 1861 по июнь 1903 года.

В 1861 г. был принят первый законодательный акт, вводивший элементы обязательного страхования в России. В соответствии с этим законом при казенных горных заводах учреждались товарищества, а при товариществах – вспомогательные кассы, в задачи которых входило: выдача пособий по временной нетрудоспособности, а также пенсий участникам товарищества и их семьям, прием вкладов и выдача ссуд. Участниками вспомогательной кассы при горных заводах стали рабочие, которые уплачивали в кассу установленные взносы (в пределах 2–3 процентов заработной платы). В 1866 г. был принят Закон, предусматривающий создание при фабриках и заводах больниц. Согласно этому Закону к работодателям, владельцам фабрик и заводов предъявлялось требование иметь больницы, число коек в которых исчислялось по количеству рабочих на предприятии: 1 койка на 100 работающих.

Открывшиеся в 70–80-е годы XIX в. на крупных заводах больницы были малочисленными и не могли обеспечить всех нуждавшихся в медицинской помощи. В целом медицинская помощь фабрично-заводским рабочим была крайне неудовлетворительной.

2 этап – с июня 1903 – по июнь 1912 года.

Особое значение в становлении обязательного медицинского страхования в России имел принятый в 1903 г. Закон «О вознаграждении граждан, потерпевших вследствие несчастного случая, рабочих и служащих, а равно членов их семейств на предприятиях фабрично-заводской, горной и горнозаводской промышленности». По данному Закону работодатель нес ответственность за ущерб, нанесенный здоровью при несчастных случаях на производстве, предусматривалась обязанность предпринимателя и казны выплачивать вознаграждения потерпевшим или членам их семей в виде пособий и пенсий.

3 этап – с июня 1912 по июль 1917 года.

В 1912 г.

III Государственной Думой было сделано немало для социального обновления

страны, в том числе 23.06.1912 г. был принят Закон о страховании рабочих

на случай болезни и несчастных случаев.

В декабре 1912 г. был учрежден Совет по делам страхования. В январе 1913 г.

в Москве и Санкт-Петербурге открылись Присутствия по делам страхования. С

июня-июля 1913 г. были созданы больничные кассы на многих территориях

Российской Империи. В январе 1914 г. начали появляться страховые

товарищества по обеспечению рабочих при несчастных случаях.

По Закону 1912 г. врачебная помощь за счет предпринимателя оказывалась участнику больничной кассы в четырех видах:

а) первоначальная помощь при внезапных заболеваниях и несчастных случаях;

б) амбулаторное лечение;

в) родовспоможение;

г) больничное (коечное) лечение с полным содержанием больного.

4 этап – с июля 1917 по октябрь 1917 года.

После Февральской революции 1917 г. к власти пришло Временное правительство, которое с первых шагов своей деятельности начало реформы в области обязательного медицинского страхования (Новелла от 25.07.1917 г.), включающие следующие основные концептуальные положения:

а) расширение круга застрахованных, но не на все категории работающих (поскольку одномоментно это технически было сделать невозможно, были выделены категории застрахованных);

б) предоставление права больничным кассам объединяться, при необходимости, в общие кассы без согласия предпринимателей и Страхового присутствия (окружные, общегородские больничные кассы);

в) повышены требования к самостоятельным больничным кассам по числу участников: в них должно было быть не менее 500 человек;

г) полное самоуправление больничных касс работающими, без участия предпринимателей;

д) временным правительством были приняты четыре законодательных акта по социальному страхованию, в которых серьёзно пересматривались и исправлялись многие недостатки Закона, принятого III Государственной Думой в 1912 г.

5 этап – с октября 1917 по ноябрь 1921 года.

Советская власть начала свою деятельность по реформе социального

страхования с Декларации Народного комиссара труда от 30 октября (12 ноября) 1917 г. о введении в России «полного социального страхования». Основные положения Декларации были следующие: распространение страхования на всех без исключения наемных рабочих, а также на городскую и сельскую бедноту; распространение страхования на все виды потери трудоспособности (на случай болезни, увечья, инвалидности, старости, материнства, вдовства, сиротства, безработицы); возложение всех расходов по страхованию на предпринимателей и государство; возмещение полного заработка в случае утраты трудоспособности и безработицы;

Проводимые Советским правительством реформы способствовали осуществлению полного социального страхования на началах полной централизации.

Логическим продолжением начатой политики слияния наркомздравовской и страховой медицины стало принятие Декрета от 31.10.1918 г., которым было утверждено «Положение о социальном обеспечении трудящихся». В новом Положении термин «страхование» был заменен на термин «обеспечение». Это соответствовало концепции Советского правительства о том, что через год после Октябрьской революции капитализм уже ликвидирован и Россия стала «социалистической» и, следовательно, капиталистический институт социального страхования должен был уступить свое место социалистическому институту социального обеспечения. Содержание Декрета от 31.10.1918 г. полностью этому соответствовало.

19.02.1919 г. В.И. Ленин подписал Декрет «О передаче всей лечебной части бывших больничных касс Народному Комиссариату Здравоохранения», в результате чего все лечебное дело передавалось Народному Комиссариату Здравоохранения и его отделам на местах.

Таким образом, этим Декретом кассовая медицина упразднялась. Результаты такой реформы на первых порах в деле борьбы с инфекционными заболеваниями были достаточно убедительными. Значительно снизились уровень заболеваемости социальными болезнями (туберкулезом, сифилисом и др.), детская смертность и т.д.

6 этап – с ноября 1921 по 1929 год.

C 1921 г. в стране была провозглашена новая экономическая политика (НЭП), и Правительство вновь обратилось к элементам страховой медицины, о чем свидетельствуют постановления Совета Народных Комиссаров и ВЦИК за период с 1921 по 1929 г.

15.11.1921 г. издается Декрет «О социальном страховании лиц, занятых наемным трудом», в соответствии с которым вновь вводится социальное страхование, распространяющееся на все случаи временной и стойкой утраты трудоспособности. Для организации социального страхования на случай болезни были установлены страховые взносы, ставки которых определялись Советом Народных Комиссаров и дифференцировались в зависимости от числа занятых на предприятии лиц и условий труда.

Впервые этим Декретом устанавливался порядок взимания взносов, при этом основными сборщиками стали комиссии по охране труда и социального обеспечения. По Постановлению Совета Народных Комиссаров №19 ст. 124 от 23.03.1926 г. из всех средств социального страхования образовывались следующие операционные фонды: Фонды, находящиеся в непосредственном распоряжении органов социального страхования. Фонды медицинской помощи застрахованным (ФМПЗ), находящиеся в распоряжении органов здравоохранения.

7 этап – с 1929 по июнь 1991 года.

Этот этап можно охарактеризовать как период государственного здравоохранения, в течение которого в силу объективной политической и экономической ситуации сформировался остаточный принцип финансирования системы охраны здоровья.

8 этап – с июня 1991 года по настоящее время.

Лишь с принятием Закона РСФСР «О медицинском страховании граждан в РСФСР» 28 июня 1991 г. можно начать говорить о новом этапе в развитии и дальнейшем продвижении социально значимой идеи обязательного медицинского страхования в нашей стране. Проанализируем современное состояние системы медицинского страхования в Российской Федерации как одну из основных социально-ориентированных программ. Сами рабочие стали создавать за свой счет (без участия работодателей) общества взаимопомощи – предшественников больничных касс. Первое страховое товарищество в России, которое занималось страхованием от несчастных случаев и страхованием жизни, появилось в 1827 г. в Санкт-Петербурге.

Добровольное медицинское страхование (ДМС), развиваясь как часть личного коммерческого страхования, имеет общую с ним историю. В 1835 году в России началось личное страхование, было создано частное акционерное страховое общество «Жизнь», которое до 1847 года имело монополию на личное страхование. В современном ДМС получают распространение дифференцированные программы страхования, в которые по выбору страхователей могут включаться такие элементы, как профилактическое страхование, страхование с целью реабилитации, стойкой и временной нетрудоспособности, страхование жизни.

Причиной появления медицинского страхования в России стало быстрое развитие промышленности в ее западных районах. Чем сложнее становилось производство, тем больше ценились обученные кадры. Тратить деньги на персонал стало выгодно.

В 1858 году в Риге при фабрике «П.Х. Розенкранц» появилась первая больничная касса, которая пополнялась за счет средств владельца и самих рабочих. Страховка выплачивалась в случае болезни или смерти. Позже подобные кассы появились на многих фабриках империи.

В 1912 году российская Дума приняла первый закон о социальном и медицинском страховании рабочих и членов их семей. В то время страховой системой было охвачено всего 2% населения России. Распространить практику больничных касс на весь рабочий класс в 1917 году попыталось Временное правительство, а затем и Совнарком. Параллельно сформировалась новая «советская медицина», подчинявшаяся народному комиссариату здравоохранения.

С окончанием НЭПа в 1929 году страховая медицина была ликвидирована и утверждена единая – «всеобщая и бесплатная». С 60-х годов система стала буксовать: остаточный принцип финансирования охраны здоровья приносил свои плоды. В начале 90-х ситуация переросла в критическую: денег из бюджета катастрофически не хватало, и никто не мог ответить, сколько их нужно и почему врачи получают одинаковую зарплату за неодинаковую работу. Тогда в России вспомнили о медицинском страховании. Бюджетная модель здравоохранения уступила место бюджетно-страховой медицине.

Таблица 1.1. Этапы становления российского страхового рынка

|

Страховой рынок |

Государственное регулирование страхового рынка |

||

|

I этап |

1988–1991 гг. |

Этап демонополизации страхования в СССР | Деятельность Минфина РСФСР. |

|

II этап |

1992–1995 гг. |

Этап экстенсивного роста страхового рынка Российской Федерации | Создание национальной системы государственного регулирования с центром – Федеральная служба России по надзору за страховой деятельностью. |

|

III этап |

1996 – август 1998 г. |

Этап перераспределения страховых полей | Преобразование системы государственного регулирования: развитие страхового законодательства, реорганизация органов надзора (передача функций Минфину РФ), приоритет регулирования допуска страховщиков на рынок. |

|

IV этап |

Сент. 1998 г. – наст. вр. |

Этап адаптации к новым экономическим условиям | Начало переориентации на преимущественное регулирование финансовой устойчивости страховщиков. |

|

V этап |

(в ближайшем будущем) – допуск иностранных страховщиков и интеграция в международную систему регулирования |

Формирование страхового рынка в его современном виде началось в 1988 году с принятием Закона СССР «О кооперации». Именно с этого момента начинается возрождение коммерческого страхования в России. На первом этапе – этапе демонополизации – первые страховые организации создавались практически в законодательном вакууме, без какой-либо адекватной правовой регламентации, без опыта работы, квалифицированных кадров и необходимых знаний, при полном отсутствии рыночной инфраструктуры. Источником методологических и практических разработок, страховых технологий и, в значительной степени, кадров для новых страховых компаний был старая система Госстраха СССР. Сама она к тому времени пришла в критическое состояние, особенно осложненное распадом единого страхового пространства СССР, неоднократными изъятиями средств страховых резервов государством на покрытие своих финансовых нужд и уходом многих ключевых персоналий.

На этом этапе был дан старт развитию системы обязательного медицинского страхования. Тогда был принят Закон «О медицинском страховании граждан в РСФСР» от 28.06.1991 г. №1499–1, установивший правовые основы системы. В соответствии с ним была разграничена сфера обязательного и добровольного медицинского страхования. Таким образом, установилась характерная для многих стран система медицинского обеспечения: минимум медицинских услуг – по системе ОМС, остальное – в добровольном порядке.

Этап демонополизации окончательно завершился с принятием 27 ноября 1992 года Закона «О страховании», заложившего основы правового регулирования страхового дела на ближайшие несколько лет. Несколькими месяцами раньше Указом Президента от 10.02.92 г. №133 в целях обеспечения эффективного развития рынка страховых услуг, а также защиты прав и интересов страхователей, страховщиков и государства была учреждена Федеральная служба России по надзору за страховой деятельностью (Росстрахнадзор). С ее функционированием связан второй этап в истории современной системы государственного регулирования страхового рынка России – этап экстенсивного роста.

На этом втором этапе наблюдался беспрецедентный в мировой истории рост страхового рынка. Показатель числа страховых компаний по состоянию на 01.01.1996 г. достиг 2745, а годовой объем страховой премии по добровольному страхованию – с 86,99 млрд. руб. за 1992 год до 15 680,1 млрд. руб. за 1995 год, выплаты – соответственно с 29,2 млрд. руб. до 10 261,3 млрд. руб.

Росстрахнадзор стал центральным звеном российской системы государственного регулирования страхового дела. Именно через него в основном осуществлялась государственная политика в области страхования.

К концу этапа экстенсивного роста в целом был создан страховой рынок и система его регулирования, отвечающая потребностям своего времени.

Третий этап – этап перераспределения – берет свое начало в первой половине 1996 года. Его начало связано с резким изменением нормативной базы страхования (введение в действие второй части ГК, принятие Закона РФ «Об акционерных обществах», регулирующий деятельность в том числе и страховых акционерных обществ и т.д.).

Четвертый этап – этап адаптации – начался после кризиса 17 августа 1998 года. Тогда началась переориентация на преимущественное регулирование финансовой устойчивости страховщиков.

Пятый этап – этап интеграции начался 20 ноября 1999 года, когда были утверждены соответствующие изменения в законодательство в части долей иностранного капитала.

Количественные тенденции развития российского страхового рынка образуются в результате различных процессов, происходящих в трех ключевых отраслях страхования: страховании жизни, страховании ином, чем страхование жизни, и обязательном страховании.

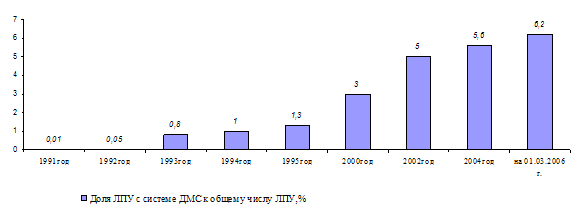

Добровольное медицинское страхование – один из новых «нетрадиционных» для России видов страхования. Рынок добровольного медицинского страхования в России пока молод – ему около десяти лет.

В нашей стране система медицинского страхования начала формироваться с 1991 года, когда был принят Закон «О медицинском страховании граждан в Российской Федерации». Он предусматривал введение системы обязательного медицинского страхования и разрешил деятельность по добровольному медицинскому страхованию.

Согласно части 5 статьи 1 Закона РФ «О медицинском страховании граждан Российской Федерации» от 28 июня 1991 г. №1499-I, «добровольное медицинское страхование осуществляется на основе программ добровольного медицинского страхования и обеспечивает гражданам получение дополнительных медицинских и иных услуг сверх установленных программами обязательного медицинского страхования». Фактически эта норма закона не соблюдается: многие страховые медицинские организации предлагают программы ДМС, охватывающие медицинские услуги, предусмотренные базовой программой ОМС.

Непродолжительная история развития добровольного медицинского страхования в России может быть охарактеризована несколькими этапами.

Первый этап ограничен 1991–1993 гг. В этот период основу ДМС составляли виды и варианты, предусматривающие прикрепление застрахованного контингента к выбранному им (или страхователем) лечебному учреждению (или нескольким лечебным учреждениям), оплату фактически оказанных в рамках программы, предусмотренной договором, услуг и возврат страхователю (застрахованным) неизрасходованного на оплату лечения страхового взноса. В указанных договорах по существу отсутствовало понятие «страховая сумма». Ответственность страховщика ограничивалась размером уплаченного взноса, иногда за минусом расходов на ведение страховых операций. В силу специфики налогообложения юридических лиц в части уплачиваемых ими страховых взносов и физических лиц в части получаемых ими страховых выплат, договоры ДМС стали использоваться страхователями – юридическими лицами не только и не столько для обеспечения застрахованным гарантий получения предусмотренной договором оплаченной медицинской помощи, сколько для выплат дополнительных средств своим сотрудникам через возврат неизрасходованного взноса.

Второй этап (1993–1994 гг.) характеризуется появлением на рынке (в дополнение к действовавшим ранее) видов добровольного медицинского страхования, предусматривающих предел ответственности страховщика по оплате оказанных застрахованным медицинских услуг в размере страховой суммы, соответствующей стоимости программы ДМС и превышающей величину страхового взноса. Эти виды договоров появились и в силу развития страховой культуры субъектов страхования, и в силу усиления требований в отношении соблюдения принципов страхования, отражаемых в существенных пунктах договора страхования, со стороны органов государственного регулирования страховой деятельностью, в частности, Федеральной службой России по надзору за страховой деятельностью. Данные виды страхования возврат страховых взносов не предусматривают.

Третий этап развития добровольного медицинского страхования начался в 1995 году, когда страховщикам было запрещено проводить операции ДМС по договорам, предусматривающим возврат страхователю неизрасходованной на оплату лечения части страхового взноса по окончании срока страхования.

Правовой основой проведения на первом этапе возвратного медицинского страхования явились ст. 6 и ст. 15 Закона РФ «О медицинском страховании граждан в РФ», декларировавшие право граждан на получение и обязанность страховой медицинской организации на осуществление возврата части страхового взноса по добровольному медицинскому страхованию, если это предусмотрено договором. Однако появившийся позже Закон РФ «О страховании» определил условия возврата части страхового взноса, связанные только с досрочным прекращением договора страхования. Порядок возврата части страхового взноса при досрочном расторжении договора ДМС, а также запрет на возврат неиспользованного страхового взноса по окончании срока действия договора добровольного медицинского страхования, были определены рядом распоряжений Росстрахнадзора, в частности письмом №09/1–3 р/02 от 07.02.95 г.

Таким образом, за это время, во-первых, были заложены основы формирования аналогичной западным системы государственного регулирования страхового рынка; во-вторых, были созданы предпосылки интеграции страхового рынка и системы его регулирования в мировое страховое хозяйство; в-третьих, были допущены негативные моменты, включая слабость использования налоговых регуляторов, отсутствие эффективных инструментов защиты потребителей страховых услуг и др. Вследствие этого выявилась необходимость дальнейшего развития и совершенствования системы государственного регулирования страхового рынка в РФ.

1.3 Классификация и особенности медицинского страхования

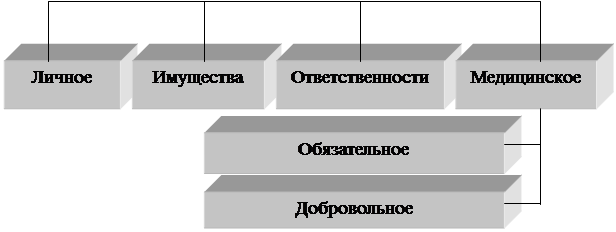

По форме организации страхование выступает как государственное, акционерное, взаимное, кооперативное. Особыми организационными формами являются медицинское страхование и перестрахование.

|

|||

|

Рисунок 1.1. Классификация страхования

Государственное страхование представляет собой организационную форму, где в качестве страховщика выступает государство в лице специально уполномоченных на это организаций.

Акционерное страхование – негосударственная организационная форма, где в качестве страховщика выступает частный капитал в виде акционерного общества, уставный фонд которого формируется из акций (облигаций) и других ценных бумаг, принадлежащих юридическим и физическим лицам, что позволяет при сравнительно ограниченных средствах быстро развернуть эффективную работу страховых компаний.

Взаимное страхование – негосударственная организационная форма, которая выражает договоренность между группой физических, юридических лиц о возмещении друг другу будущих возможных убытков в определенных долях согласно принятым условиям.

Кооперативное страхование – негосударственная организационная форма. Заключается в проведении страховых операций кооперативом.

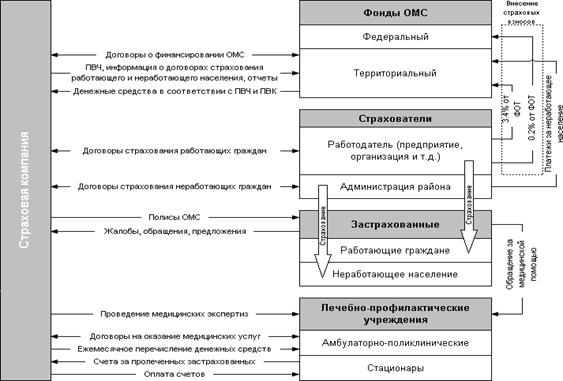

Рис. 1.2 Организационная структура обязательного медицинского страхования

Система обязательного медицинского страхования – результат социального и экономического развития, одна из устойчивых систем связи между социальной и экономической сферами общества. С одной стороны, внедрение и совершенствование ОМС позволяет обеспечить решение социальных, экономических, правовых и организационных проблем здравоохранения, с другой, система обязательного медицинского страхования, гарантируя всем гражданам Российской Федерации равные возможности в получении медицинской помощи (предоставляемой за счет средств ОМС в объеме и на условиях, соответствующих программе ОМС), через свою финансовую политику способна также в некоторой степени оказывать влияние на уровень здоровья населения.

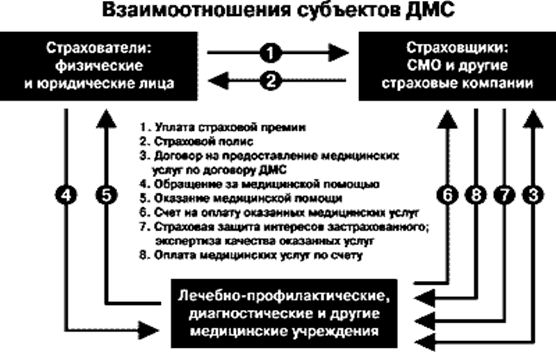

Добровольное медицинское страхование является гражданско-правовым личным страхованием, объектом которого выступают имущественные интересы застрахованных лиц в области получения квалифицированной медицинской помощи.

Цель его – гарантировать гражданам при возникновении страхового случая получение медицинской помощи за счет накопленных средств (в том числе в государственной и муниципальной системах здравоохранения) в размере частичной или полной компенсации дополнительных расходов застрахованного, вызванного обращением застрахованного в медицинские учреждения за медицинскими услугами, включенными в программу медицинского страхования, и финансировать профилактические мероприятия (диспансеризацию, вакцинацию и др.). В качестве субъектов медицинского страхования выступают гражданин, страхователь, страховая медицинская организация (страховщик), медицинское учреждение (поликлиника, амбулатория, больница и др.).

Существующая в России система медицинского страхования предусматривает альтернативу ОМС – систему добровольного медицинского

страхования.

Организационно-экономический и правовой механизм ДМС основан на следующих принципах:

1. Дополнительный характер.

Программа ДМС реализуется в дополнение к программе ОМС и включает в себя медицинские услуги, за которые государство не может гарантировать своим гражданам оплату из средств ОМС.

2. Негосударственный (частный, смешанный) характер.

Услуги по добровольному медицинскому страхованию осуществляются за счет личных средств граждан и прибыли предприятий. Государство не участвует в финансировании ДМС и не создает специализированных структур для его проведения, за исключением государственных страховых медицинских организаций, участвующих в ДМС.

3. Коммерческий рисковый характер.

Страховые медицинские организации проводят операции ДМС в целях извлечения прибыли. Финансовая устойчивость и выполнение обязательств перед страхователями и застрахованными обеспечивается за счет образования собственных страховых фондов и резервов, а также перестрахования. Участниками ДМС являются:

– страхователи (предприятия, учреждения, организации и граждане, осуществляющие страхование за счет собственных средств (прибыли или дохода);

– застрахованные (физические лица, в пользу которых заключен договор страхования, либо граждане, непосредственно заключившие договор страхования);

– страховщик (страховая организация, имеющая лицензию на проведение операций ДМС);

– медицинские учреждения, имеющие лицензию на оказание медицинских услуг, включенных в программы ДМС.

Источниками средств при ДМС являются:

– средства предприятий, учреждений, организаций, заключивших договоры по добровольному медицинскому страхованию;

– личные средства граждан, заключивших договоры по ДМС.

При осуществлении добровольного медицинского страхования страховая медицинская организация заключает договоры на оказание медицинских, оздоровительных и социальных услуг с любым медицинским и иными учреждениями, контролирует объем, сроки и качество медицинской помощи, защищает интересы застрахованных, непосредственно оплачивает по договорным ценам медицинские услуги, оказанные ЛПУ.

Выделяют две составные части добровольного медицинского страхования:

– страхование, обусловленное взаимодействием с ЛПУ;

– страхование, при котором взаимодействия с ЛПУ не происходит.

Рис. 1.3 Схема взаимоотношений субъектов ДМС

Таким образом, добровольное медицинское страхование предоставляет возможность лицам, участвующим в нем, получить медицинскую помощь и сервисные услуги (особо высокого качества) в дополнение к тем, которые включены в программу обязательного медицинского страхования.

Кроме того, в соответствии с действующим Российским законодательством ДМС предусматривает экономические механизмы поощрения лиц, сохраняющих высокий уровень здоровья и трудоспособности (выплата здоровым).

Преимущество добровольного медицинского страхования в том, что клиент лично принимает участие в формировании необходимой ему страховой программы, определяет виды и объем услуг, выбирает медицинские учреждения, в которых он хотел бы обслуживаться и лечиться.

Любое заболевание влечет за собой значительные финансовые последствия: расходы на лечение, потерю дохода вследствие временной утраты трудоспособности, расходы на приобретение медикаментов, реабилитацию и др. Этот вид медицинского страхования осуществляется на основе программ добровольного медицинского страхования и обеспечивает гражданам получение дополнительных медицинских и иных услуг сверх установленных программами обязательного медицинского страхования.

В качестве субъектов добровольного медицинского страхования выступают:

1) застрахованные (граждане Российской Федерации, иностранные граждане, лица без гражданства);

2) страхователи (дееспособные граждане или (и) организации, представляющие интересы граждан); страховые медицинские организации (юридические лица, осуществляющие добровольное медицинское страхование и имеющие государственное разрешение (лицензию) на право заниматься добровольным медицинским страхованием);

3) медицинские учреждения и предприятия (имеющие лицензии и аккредитованные в установленном законом порядке лечебно-профилактические учреждения, научно-исследовательские и медицинские институты, другие учреждения, оказывающие медицинскую помощь, а также лица, осуществляющие медицинскую деятельность на началах предпринимательства как индивидуально, так и коллективно).

Таблица 1.2. Особенности обязательного и добровольного медицинского страхования

|

Обязательное медицинское страхование |

Добровольное медицинское страхование |

| Некоммерческое | Коммерческое |

| Один из видов социального страхования | Один из видов личного страхования |

| Всеобщее или массовое | Индивидуальное или групповое |

| Регламентируется Законом «О медицинском страховании граждан в Российской Федерации» | Регламентируется Законом «О страховании» и Законом «О медицинском страховании граждан в Российской Федерации» |

| Осуществляется государственными или контролируемыми государством организациями. | Осуществляется страховыми организациями различных форм собственности. |

| Правила страхования определяются государством. | Правила страхования определяются страховыми организациями. |

| Страхователи – работодатели, государство (органы исполнительной местной власти). | Страхователи – юридические и физические лица. |

| Источник средств – взносы работодателей, государственный бюджет. | Источник средств – личные доходы граждан, прибыль работодателей. |

| Программа (гарантированный минимум услуг) утверждается органами власти. | Программа определяется договором страховщика и страхователя. |

| Тарифы устанавливаются по единой утвержденной методике. | Тарифы устанавливаются договором страховщика и страхователя. |

| Система контроля качества определяется государственными органами. | Система контроля качества устанавливаются договором субъектов страхования. |

| Доходы могут быть использованы только для основной деятельности – медицинского страхования. | Доходы могут быть использованы для любой коммерческой и некоммерческой деятельности. |

Добровольное медицинское страхование включает гораздо больший объём медицинских услуг, нежели ОМС. Если в рамках обязательного медицинского страхования медицинские учреждения, участвующие в территориальной программе ОМС, оказывают определённый перечень медицинских услуг, определённый этой программой и оплачиваемый учреждению по утвержденным тарифным соглашением тарифам, то медицинские услуги, получаемые застрахованным пациентом в рамках добровольного медицинского страхования, могут включать и дорогостоящие сложные медицинские услуги (в области стоматологии, офтальмологии, пластической хирургии и т.п.), и педиатрический патронаж коммерческой клиники, и дорогостоящие анализы, и многое другое.

1.4 Нормативно-правовое регулирование медицинского страхования как основа защиты прав граждан

Вопрос о защите прав пациента существует с далекой древности. История свидетельствует, что давно известны способы защиты населения от недобросовестных медиков и мошенников, выманивающих у пациента деньги и берущихся лечить, не имея необходимых навыков и квалификации. Эти способы, в основном, сводились к наказаниям и штрафам. Применение этих способов регулировалось законодательным путем. Так, например, в законах вавилонского царя Хаммурапи (XVIII век до нашей эры) написано: «Если врач сделает человеку тяжелый надрез бронзовым ножом и причинит смерть человеку или снимет бельмо человека бронзовым ножом и повредит глаз человека, то ему должно отрезать пальцы». В XV веке в Англии хирург, причинивший ущерб пациенту, представал перед судом и по его приговору подвергался штрафу, тюремному заключению или лишался права на лечебную практику.

Правовой основой охраны здоровья в нашей стране является, прежде всего, Конституция Российской Федерации, в соответствии со статьей 41 которой, каждый гражданин имеет право на охрану здоровья и медицинскую помощь.

К законодательным актам, регулирующим защиту прав пациента, относятся Закон Российской Федерации «О медицинском страховании граждан в Российской Федерации» (1991 год, изменения и дополнения в 1993 году) «Основы законодательства об охране здоровья граждан в Российской Федерации» (1993 год). Правовые нормы, касающиеся защиты прав граждан, регулируются также законами Российской Федерации: «О психиатрической помощи населению и гарантиях прав граждан при ее оказании» (1992 год), «О трансплантации органов и (или) тканей человека» (1992 год), «О предупреждении распространения в Российской Федерации заболевания, вызванного вирусом иммунодефицита человека» (1995 год). Указ Президента Российской Федерации «О гарантиях прав граждан на охрану здоровья при распространении рекламы» (1995 год). В целях обеспечения предусмотренных законодательством прав граждан Федеральным фондом обязательного медицинского страхования (ОМС) и территориальными фондами созданы Отделы защиты прав граждан в системе ОМС. В Федеральных и других ведущих лечебных учреждениях г. Москвы создана Федеральная справочно-информационная служба.

Территориальные фонды ОМС и страховые медицинские организации проводят работу по защите прав застрахованных. Они организуют (в случае обращения граждан) экспертизу качества медицинской помощи, выявляют виновных и (если пациенту оказывается медицинская помощь ненадлежащего качества) применяют к виновным финансовые санкции. Пациент имеет возможность через страховую компанию пригласить эксперта в случаях, когда качество и результаты лечения вызывают сомнения или нарекания.

Чрезвычайно важным вопросом в системе ОМС является знание своих прав в системе медицинского страхования.

В соответствии со ст. 6 Закона РФ «О медицинском страховании граждан РФ», граждане России в системе медицинского страхования имеют право на: обязательное и добровольное медицинское страхование (ОМС и ДМС); выбор страховой медицинской организации; выбор медицинского учреждения и врача в соответствии с договорами обязательного и добровольного медицинского страхования; получение медицинской помощи на всей территории РФ, в том числе за пределами постоянного места жительства; получение медицинских услуг, соответствующих по объему и качеству условиям договора, независимо от размера фактически выплаченного страхового взноса; предъявление иска страхователю, страховой медицинской организации, медицинскому учреждению, в том числе на материальное возмещение причиненного по их вине ущерба, независимо от того, предусмотрено это или нет в договоре медицинского страхования; возвратность части страховых взносов при ДМС, если это определено условиями договора.

Нормы,

касающиеся ОМС, устанавливаемые настоящим Законом и принятыми в соответствии с

ним нормативными актами, распространяются на работающих граждан с момента

заключения с ними трудового договора.

Защиту интересов граждан осуществляют Правительства РФ и республик в составе

РФ, органы государственного управления автономных областей и округов, краев,

областей, городов Москвы и Санкт-Петербурга, местная администрация,

профсоюзные, общественные или иные организации.

При нарушении прав граждане могут обратиться не только в вышеназванные структуры, но и в администрацию лечебно-профилактического учреждения, страховую медицинскую организацию, территориальный фонд ОМС, а также в суд.

Законодательной основой добровольного медицинского страхования в Российской Федерации являются Гражданский кодекс Российской Федерации и Закон Российской Федерации от 27 ноября 1992 года №4015–1 «Об организации страхового дела в Российской Федерации» в редакции Федерального закона от 10 декабря 2003 года №172-ФЗ «О внесении изменений и дополнений в Закон Российской Федерации «Об организации страхового дела в Российской Федерации», а также другие законодательные акты, регулирующие особенности проведения видов добровольного страхования различных категорий граждан.

Согласно пункту 3 статьи 3 Закона об организации страхового дела добровольное страхование осуществляется на основании договора страхования и правил страхования, определяющих общие условия и порядок его осуществления. Правила страхования принимаются и утверждаются страховщиком самостоятельно в соответствии с Гражданским кодексом и содержат положения о субъектах и объектах страхования, страховых случаях, о страховых рисках и порядке определения страховой суммы, страхового тарифа, страховой премии, о порядке заключения, исполнения и прекращения договоров страхования, о правах и обязанностях сторон, об определении размера убытка или ущерба, о порядке определения страховой выплаты, о случаях отказа в страховой выплате и иные положения.

Предложение на рынке страховых услуг нового страхового продукта в виде добровольного медицинского страхования явилось ответом на возникновение соответствующего спроса у различных категорий физических и юридических лиц – субъектов рынка. В свою очередь спрос на специфическую страховую услугу породили следующие обстоятельства.

Во-первых, ухудшение качества бесплатных медицинских услуг, оказываемых в рамках бюджетного здравоохранения, и появление платной медицинской помощи, предоставляемой хозрасчетными лечебными учреждениями (отделениями).

Во-вторых, принятие в июне 1991 года Закона РСФСР «О медицинском страховании граждан в РСФСР», в результате которого был изменен порядок финансирования здравоохранения.

В-третьих, ограниченность базовой (территориальной) программы обязательного медицинского страхования, определяющей объем и условия оказания медицинской помощи гражданам России.

В результате перечисленных причин появилась потребность в получении медицинских услуг, не оказываемых в рамках бюджетного здравоохранения (а затем на базе обязательного медицинского страхования) или оказываемых на низком уровне. Реализовать такую потребность стало возможно либо путем непосредственной оплаты полученной медицинской помощи или услуги, либо путем приобретения договора добровольного медицинского страхования.

Заключение договора ДМС позволяет потенциальному клиенту лечебно-профилактического учреждения смягчить тяжесть разовых (нередко довольно высоких) затрат на оплату медицинской помощи. Кроме того, договор ДМС обычно предусматривает контроль страховщиком качества оказываемых застрахованному медицинских услуг, их соответствия перечню, гарантированному программой добровольного медицинского страхования.

Указанные моменты создают преимущества получения медицинской помощи и услуг через институт страхования.

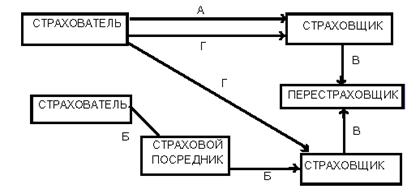

По мере развития общества страховые отношения в медицинском страховании отношения получили гражданско-правовое закрепление, что в свою очередь позволило регулировать их правовыми методами.

Рис. 1.4 Схема организации страховых правоотношений в добровольном страховании: А – прямое страхование без участия посредника. Б – прямое страхование, опосредованное участием страхового посредника. В-перестрахование. Г – сострахование

Следует отметить, что в рамках программы добровольного медицинского страхования застрахованный пациент может получать не только медицинские, но и иные услуги: частью 5 ст. 1 Закона РФ «О медицинском страховании граждан в Российской Федерации» №1499–1 от 28.06.1991 г. в качестве задачи этого вида медицинского страхования определено обеспечение получения застрахованными гражданами дополнительных медицинских и иных услуг сверх установленных программ ОМС.

Иными словами, договором может быть предусмотрено пользование пациентом палатой повышенной комфортности, получение улучшенного питания, сопутствующих услуг и т.п.

Отношения добровольного медицинского страхования регулируются договором, форма которого установлена Постановлением Правительства РФ №41 от 23.01.1992 г.

Страховая программа определяет объём медицинских услуг, оказываемых застрахованному гражданину, и является неотъемлемым приложением к договору добровольного медицинского страхования.

Существует две системы взаимодействия страховой компании и медицинского учреждения. Первая, наиболее часто используемая – когда страховая компания оплачивает счета клиники за оказанные услуги. В этом случае весь риск расходов лежит на страховой компании. Второй способ – перечисление взноса на счет клиники. В этом случае риск возможных затрат лежит на ней – если вам окажут медицинскую помощь на сумму, превышающую страховой взнос, больнице придется оказывать вам услуги бесплатно. В первом случае страховая компания может более жестко подходить к отбору необходимых медицинских процедур, во втором – к концу срока страхования более жесткой в этом отношении может быть поликлиника. В любом случае, у страховщика лучше поинтересоваться, как строятся его взаимоотношения с медицинским учреждением.

2. Оценка социальной роли медицинского страхования в Свердловской области за период 2003–2007 гг.

2.1 Динамика развития обязательного медицинского страхования в Свердловской области за период 2003–2007 гг.

Рассмотренная в первой главе модель обязательного медицинского страхования оказалась эффективной для решения главных задач советской медицины в первые десятилетия ее существования. Тут борьба с заразными болезнями, помощь жертвам военных действий и массовая профилактика рахита и авитаминозов. Однако впоследствии эффективность советской модели здравоохранения стала быстро падать. Сейчас бесплатная медицина осталась разве что в поликлиниках, функция которых свелась, по сути, к выдаче больничных листов.

Обеспечение конституционного права личности на охрану общественного здоровья и обеспечение доступности медицинской помощи достаточного объема и качества явилось важной задачей государства при переходе к рыночной экономике. В этих условиях внедрение системы обязательного медицинского страхования, изначально определенной как бюджетно-страховой, должно было сыграть значительную роль в предоставлении жителям России, как и Уральского Федерального округа, бесплатной медицинской помощи. Однако, вместо использования при построении системы обязательного медицинского страхования принципов истинной страховой системы, в настоящее время в основе нее лежит сложное сочетание отдельных элементов медицинского страхования и монопольного государственного здравоохранения.

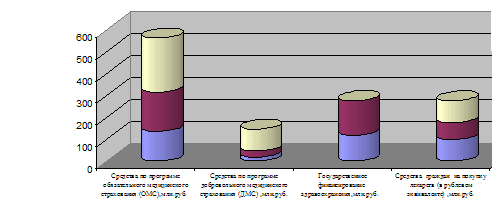

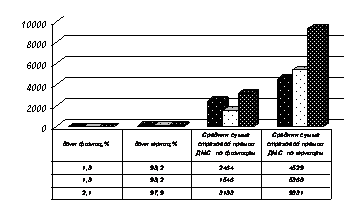

Общие затраты на здравоохранение складываются из следующих компонентов: бюджет здравоохранения (федеральный и субъектов федерации); средства ОМС; средства, полученные за платные медицинские услуги; расходы населения на лекарства [без учета стоимости биологически активных добавок (БАД) и средств личной гигиены]; нелегитимные платежи населения (табл. 2.1).

Таблица 2.1. Финансирование здравоохранения Свердловской области в млн. руб.

|

Статья расходов, млн. руб. |

2004 г. |

2005 г. |

2006 г. |

|

|

ВВП-16 750 |

ВВП-18720 |

ВВП-24380 |

||

| Государственные расходы | Федеральный бюджет | 46 | 72 | 128 |

| Бюджет Свердловской области | 242 | 280 | 410 | |

| ФОМС | 192 | 174 (154) | 185 | |

| Итого | 480 | 526 | 723 | |

| % ВВП | 2,9 | 2,8 | 2,9 | |

| Расходы населения | Платные медицинские услуги | 86 | 95 | 110 |

| Приобретение медикаментов | 100 | 120 | 130 | |

| Нелигитимные платежи | 4 | 5 | 5 | |

| Итого | 190 | 220 | 245 | |

| Общие расходы | 670 | 746 | 968 | |

| %ВВП | 4 | 4 | 4 | |

| Расходы на душу населения | 4700 | 5200 | 6800 |

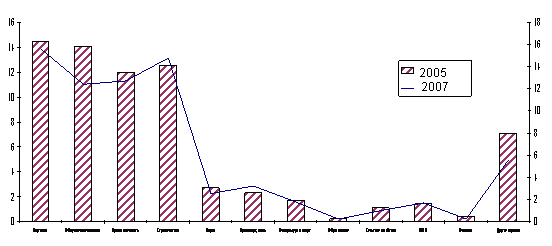

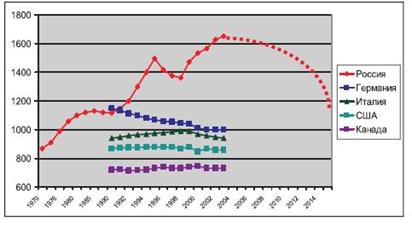

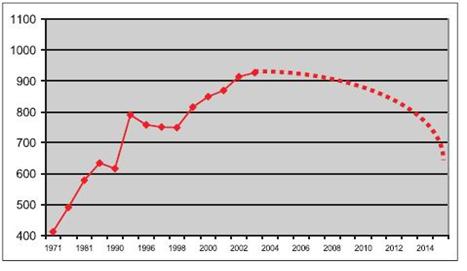

В этой связи наглядным результатом функционирования медицинского страхования служит демографическая и медицинская статистика. В начале ХХ столетия средняя продолжительность жизни была низкой (практически в два раза меньше, чем сегодня), трудящиеся подвергались высокому риску инфекционных и профессиональных заболеваний, ограниченным оставался доступ к медицинскому обслуживанию.

По состоянию на 1 января 2006 года в области проживает 4 479 296 человек постоянного населения. За январь – декабрь 2005 года в области было зарегистрировано 31 645 родившихся и 68 673 умерших человека. Естественная убыль составила 37 028 человек.

Против 2003 г., число родившихся увеличилось на 2 младенца (0,006%), а число умерших уменьшилось на 1 388 человек (2,0%). Естественная убыль уменьшилась на 1390 человек (3,6%).

На каждую 1000 жителей области пришлось 9,1 рождений и 19,8 смертей (в 2003 г. соответственно 8,9 и 19,8).

Относительные показатели смертности населения в январе – декабре 2004 года остались такими же, как и в 2003 году.

В целом по области уровень смертности превышает рождаемость в 2,2 раза, в том числе в городских поселениях – в 2 и в сельской местности – в 2,9 раза.

Из общего числа умерших 36 238 чел. – мужчины (52,8%) и 32 435 – женщины (47,2%).

Таблица 2.2. Основные причины смертности населения области в 2005 г.

|

Наименование болезней |

Структура (в %) |

| Болезни системы кровообращения | 62,2 |

| Онкологические заболевания | 11,5 |

| Неестественные причины | 10,4 |

| Неустановленные причины | 5,3 |

| Болезни органов пищеварения | 3,7 |

| Инфекционные и паразитарные болезни | 1,4 |

| Другие заболевания | 2,3 |

За январь – декабрь 2005 г. было зарегистрировано 377 случаев смерти детей первого года жизни или 12,0 на 1000 родившихся (в 2003 г. – 13,6%).

Из общего числа умерших детей 51,7% умерли от состояний, возникающих в перинатальный период; 18,8% – от врожденных аномалий; 4,5% – от гриппа, ОРЗ, пневмоний.

Уровень общей заболеваемости (болезненности) в Свердловской области, по сравнению с предыдущим годом, увеличился на 5,5% и составил 1326,3 на 1000 населения (2003 год – 1257,3 на 1000 населения). При этом рост показателя особенно выражен у взрослых, он увеличился на 6,7% и составил 1138,4 на 1000 населения (2003 год – 1066,0). В возрастной группе детей до 14 лет этот показатель увеличился на 4,6% и составил 2270,7 на 1000 соответствующего населения (2003–2169,3 на 1000 населения). В подростковой группе уровень болезненности изменился незначительно – 1747,4 на 1000 населения (2003–1713,9 на 1000).

Уровень первичной заболеваемости также увеличился на 2,8% и составил 767,7 случаев на 1000 населения (2003 – 746,9 на 1000). В возрастных группах картина следующая: у взрослых показатель первичной заболеваемости увеличился на 2,3% – 549,9 случаев на 1000 населения (2003 год – 537,3 на 1000), у детей увеличение показателя более значительное, почти 7% – 1894,3 случаев на 1000 населения (2003 год – 1770,6). У подростков, напротив, наблюдается некоторое снижение (на 2,5%) уровня первичной заболеваемости: с 1196,5 случаев до 1166,1 случаев на 1000 населения.

В структуре распространенности всех заболеваний в Свердловской области изменений практически не произошло.

Таблица 2.3. Структура распространенности заболеваний в 2005 году

| Болезни органов дыхания | 28,1% |

| Болезни системы кровообращения | 13,6% |

| Травмы и отравления | 7,3% |

| Болезни костно-мышечной системы | 7,3% |

| Болезни глаза и его придаточного аппарата | 6,6%. |

Заболеваемость с временной утратой трудоспособности в 2004 году продолжала снижаться: в случаях на 100 работающих – на 13,8% и составила 50,2 (в 2003 г. – 58,2 случаев); в днях на 100 работающих – на 11,6% и составила 667 (в 2003 г. – 754,9 дней). (Расчет показателей производился на численность населения, занятого в экономике в 2003 г.)

Вместе с тем, показатель средней продолжительности одного случая временной нетрудоспособности вырос на 0,3 дня в 2005 г. по сравнению с предыдущим годом и составил 13,3 дня (в 2003 г. – 13,0).

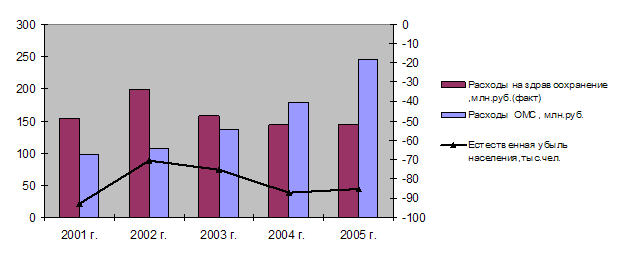

Ухудшение здоровья нации происходит на фоне постоянно снижающихся и исходно недостаточных государственных затрат на здравоохранение и медицинское страхование (рис. 2.1).

Рис. 2.1 Динамика государственного финансирования здравоохранения в реальном выражении, смертность населения Свердловской области и затраты на обязательное медицинское страхование

Доступ к медицинскому обслуживанию открыт для большинства населения и составляет предмет забот специализированных государственных и страховых организаций.

В результате произошел разрыв между декларируемыми и реальными экономическими условими получения медицинской помощи. Финансирование оказания медицинской помощи в значительной мере переносится на самих граждан и работодателей. Расходы населения на лекарственные средства и медицинские услуги устойчиво растут высокими темпами.

Таблица 2.4 . Анализ динамики финансового обеспечения здравоохранения в расчете на одного жителя Свердловской области 2001–2007 гг. и качественных показателей состояния здоровья населения в 2001–2007 гг.

|

|

Цепные темпы роста |

Темп роста за 2001–2007 гг. |

|||

|

2001 |

2003 |

2005 |

2007 |

||

| Расходы системы ОМС | 124.6 | 107,5 | 120,1 | 126,2 | 177,5 |

| Поступления из бюджетной системы РФ на финансирование здравоохранения | 121.3 | 110,2 | 93,0 | 112,5 | 146,0 |

| Всего финансовых ресурсов здравоохранения | 122,2 | 109,3 | 101,8 | 114,6 | 156,4 |

| Продолжительность жизни | 99,1 | 101,5 | - | 99,7 | 99,0 |

| Уровень заболеваемости | 103,6 | 98,6 | - | 108,2 | |

| Уровень смертности | 104,3 | 101,9 | - | 105,8 | 114,9 |

| Уровень младенческой смертности | 90,7 | 95,6 | - | 100,2 | 88,8 |

| Уровень смертности населения в трудоспособном возрасте | 108,1 | 102,3 | - | 97,1 | 122,3 |

| Общая сумма расходов на здравоохранение, к ВВП | 96,5 | 107,1 | 100,0 | 105 | 90,9 |

Из таблицы 2.4. видно, что результаты анализа эффективности здравоохранения свидетельствуют о том, что доля расходов ВВП на данную сферу снизилась за 5 лет на 9,1%. С учетом незначительного колебания этого показателя можно утверждать, что он «замер» на отметке 3%.

Однако расходы в здравоохранении на одного жителя характеризуются положительной динамикой: в среднем растут на 12% в год, в том числе за счет социального страхования – на 15%, бюджетного финансирования – на 11%. В то же время следует отметить замедление темпов роста в 2005 г., но затем их постепенное увеличение в 2007 г.

Недостаточное финансирование медицины на протяжении нескольких десятилетий не могло не отразиться на состоянии здоровья россиян. За анализируемый период продолжительность жизни снизилась на 1%. Причем российская оценка ожидаемой продолжительности жизни (65 лет) выше, чем по методике ВОЗ (1961). В стране растет заболеваемость и смертность (кроме младенческой), причем темп роста смертности трудоспособного населения опережает рост общей смертности.

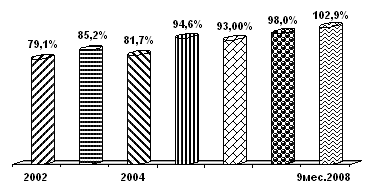

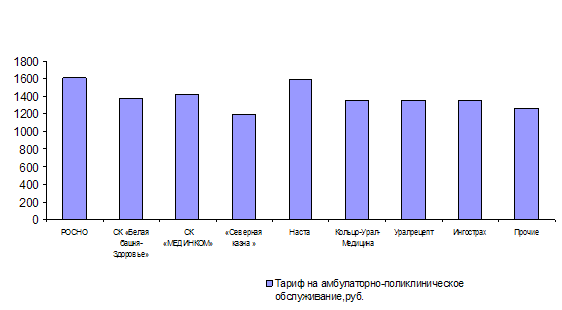

Нарастание платности медицинской помощи усиливается, несмотря на рост государственного финансирования в последние годы (рис. 2.2).

а) Динамика собираемости средств ОМС

б) Динамика государственных и частных расходов на здравоохранение в Российской Федерации в 2004–2007 гг.

Рис. 2.2 Динамика собираемости средств ОМС(а) и государственных и частных расходов на здравоохранение в Российской Федерации (2004–2007 гг.) (б)

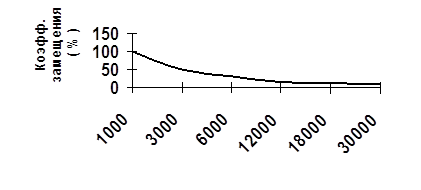

Происходит нерегулируемое замещение государственных расходов частными, снижение качества бесплатной медицинской помощи. В наибольшей мере от этого страдают малообеспеченные слои населения. Увеличивается неравенство возможностей различных социальных групп в получении качественной медицинской помощи.

Проблема усугубляется тем, что подходы к финансированию государственных гарантий оказания медицинской помощи населению не позволяют четко определить зависимость оплаты и качества помощи, которая должна бесплатно предоставляться гражданам. Ссылки на недостаточность государственного финансирования здравоохранения и на неисполнимость декларативных правил бесплатного медицинского обеспечения используются медицинскими работниками и руководителями здравоохранения в качестве оправдания снижения качества медицинских услуг и предоставление за плату услуг, которые реально должны быть оказаны для граждан бесплатно. Поэтому без конкретизации государственных гарантий медицинской помощи, разграничения медицинской помощи на бесплатные и платные медицинские услуги уже нельзя рассчитывать на то, что проблему разрыва между гарантиями и их финансовым обеспечением можно решить лишь путем увеличения размеров государственного финансирования здравоохранения.

Анализируя финансирование ТФОМСом Свердловской области «Программы государственных гарантий – 2007», следует отметить, что отличительной особенностью реализации Программы в 2007 году явилось выполнение основных мероприятий Национального проекта «Здоровье», реализация в 19 субъектах Российской Федерации пилотного проекта, направленного на повышение качества услуг в сфере здравоохранения (постановление Правительства Российской Федерации от 19 мая 2007 г. №296), осуществление обеспечения жизненно необходимыми лекарственными средствами отдельных категорий граждан, ведение медицинскими организациями раздельного учета расходов финансовых средств по источникам финансирования, видам затрат и видам медицинской помощи.

Таблица 2.5. Выполнение ТФОМСом финансирования Программы государственных гарантий (ПГГ) по оказанию гражданам Свердловской области бесплатной медицинской помощи на 2007 год

|

Виды медицинской помощи |

единицы измерения (число, в тыс.) |

Всего |

||

|

Федеральные нормативы |

Расчетные нормативы на 2007 г. |

Фактическое исполнение в 2007 г. |

||

| Скорая медицинская помощь | вызовов | 46849,13 | 46 900,38 | 49 153,24 |

| обслуж. лиц | 34272,27 | 34 466,21 | 50 278,76 | |

| рублей | 57848688,97 | 43 604 016,65 | 43 664 416,98 | |

| Амбулаторно-поликлиническая помощь | посещений | 132363,83 | 1 303349,93 | 1 242 922,69 |

| рублей | 205711800,61 | 190 275 650,56 | 191 171 497,18 | |

| Стационарная помощь | к/дней | 416477,45 | 416 347,94 | 414 192,20 |

| выбыв. больн. | 20511,35 | 20 568,41 | 31 548,94 | |

| рублей | 385406134,06 | 348 391 293,68 | 356 460 811,75 | |

| Медицинская помощь в дневных стационарах всех типов | пациенто-дней | 78801,82 | 76 088,42 | 68 133,34 |

| выбыв. больн. | 4485,86 | 4 295,18 | 5 937,05 | |

| рублей | 23513887,13 | 19 894 154,64 | 16 394 767,10 | |

| Санаторная помощь | к/дней | 8232,97 | 8 634,44 | 9 415,65 |

| выбыв. больн. | 187,39 | 196,10 | 264,39 | |

| рублей | 6013837,83 | 5 856 922,23 | 6 549 508,93 | |

| Прочие виды медицинской помощи и иных услуг | рублей | 121942754,65 | 106 113 212,00 | 100 358 082,43 |

| Высокотехнологичные виды медицинской помощи в федеральных медицинских организациях | рублей | 305647,50 | 604 911,58 | 481 445,29 |

| в медицинских организациях субъекта Российской Федерации | к\дней | 1285,92 | 1 142,90 | 1 100,81 |

| выбыв. больн. | 95,88 | 94,70 | 114,55 | |

| рублей | 5618648,23 | 5 566 025,74 | 6 302 243,69 | |

| Затраты на ведение дела в системе ОМС | рублей | 14254321,89 | 13147072,75 | 11 909 530,62 |

|

Итого |

рублей |

820615720,87 |

733453259,83 |

733 292 303,96 |

Расходы на Программу из государственных источников финансирования в 2007 году составили 897,3 млрд. руб. и возросли в текущих ценах в 3,8 раза по сравнению с 2001 годом. Программа финансировалась в отчетном году за счет бюджетов всех уровней (63,4%) и средств системы ОМС (36,6%).

Расходы системы обязательного медицинского страхования (как источника финансирования территориальных программ ОМС) возросли за семилетний период в 3,6 раза и составили в 2007 году 328,2 млрд. рублей. Наиболее существенно (в 9 раз) за период 2001–2007 гг. увеличились расходы федерального бюджета на финансирование Программы, которые составили в 2007 году 162,5 млрд. руб. (18,1% всех расходов).

Расходы федерального бюджета включали не только затраты на оказание медицинской помощи в федеральных медицинских организациях (46,7 млрд. рублей), в том числе высокотехнологичной специализированной медицинской помощи (17,3 млрд. рублей), но и расходы на профилактику, выявление и лечение ВИЧ-инфекции и гепатитов В и С (7,7 млрд. рублей), денежные выплаты медицинскому персоналу ФАПов и учреждений скорой медицинской помощи (6,7 млрд. рублей), а также средства, передаваемые ФОМС (90,7 млрд. рублей) и Фонду социального страхования Российской Федерации (10,7 млрд. рублей) на обеспечение отдельных категорий граждан жизненно необходимыми лекарственными средствами и реализацию отдельных направлений национального проекта «Здоровье».

Фонд социального страхования Российской Федерации, как распорядитель финансовых средств, в 2007 году израсходовал 8,7 млрд. рублей на оказание государственной социальной помощи отдельным категориям граждан по санаторно-курортному лечению, дополнительную оплату амбулаторно-поликлинической помощи, оказанной работающим гражданам – 1,5 млрд. рублей (средства ФОМС, переданные бюджету Фонда социального страхования Российской Федерации), дополнительные медицинские осмотры граждан, работающих в отраслях с вредными и (или) опасными производственными условиями – 2,0 млрд. рублей.

Отмечена позитивная тенденция дальнейшего сокращения объемов стационарной медицинской помощи в расчете на одного жителя с 3,002 в 2006 году до 2,911 в 2007 году. Объемы амбулаторно-поликлинической помощи в расчете на одного жителя в отчетном году увеличились с 8,527 посещения в 2006 году до 8,736 посещения в 2007 году.

Возросли объемы медицинской помощи, предоставляемой в дневных стационарах, с 0,456 в 2006 году до 0,479 в 2007 году. Объемы скорой медицинской помощи возрастали на протяжении последних четырех лет и составили в 2007 году 0,345 вызова в расчете на одного жителя (в 2006 году – 0,342).

В отличие от других видов социального страхования ОМС является всеобщим, охватывает как экономическим активное население, так и неработающее (пенсионеров, детей, учащихся, студентов, безработных) (ст. 2 Закона о медицинском страховании граждан).

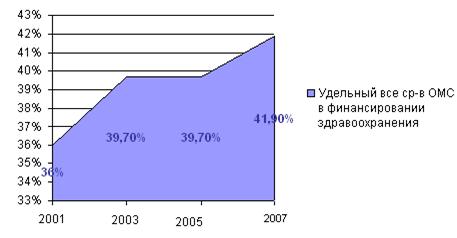

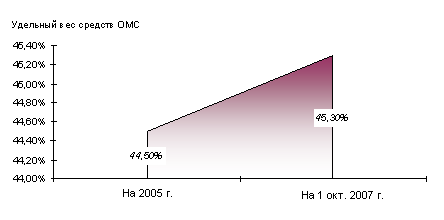

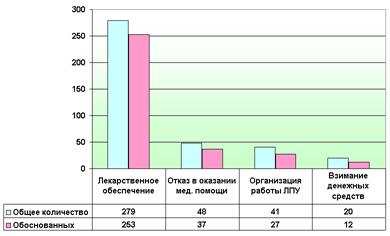

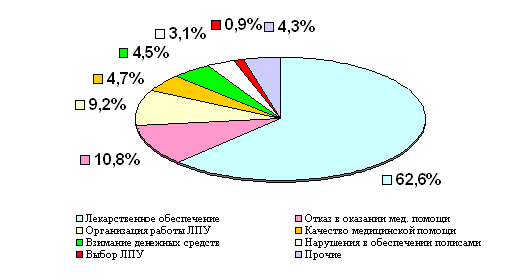

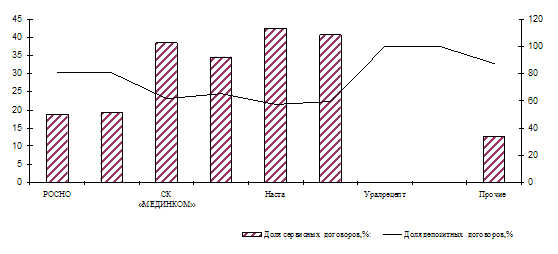

По моему мнению, медицинское страхование выступает формой страхования расходов на медицинскую помощь, то есть позволяет защищать доходы населения на случай несения повышенных социально значимых расходов. Страхование становится возможным только в том случае, если все охваченные им лица подвержены страховому риску примерно в равной степени. Поэтому в системе ОМС осуществляется покрытие только расходов, связанных с оказанием медицинской помощи, предусмотренной Программой ОМС, которая не включает лечение некоторых видов заболеваний, которые проводятся за счет средств бюджетов различных уровней. Главным изъяном является несбалансированность программ ОМС с размерами страховых платежей. Система ОМС аккумулирует лишь 41,9%(2004 год) – 45,3%(2006 год) совокупного объема государственного финансирования здравоохранения (рис. 2.3).

а) Удельный вес средств ОМС в финансировании здравоохранения Свердловской области в 2001–2007 гг. (в %)

б) Удельный вес средств ОМС в финансировании здравоохранения Свердловской области в 2005–2007 гг. (в%)

Рис. 2.3 Удельный вес средств ОМС в финансировании здравоохранения Свердловской области в 2001–2007 гг. (а) (в %) и в 2005–1-м полугодии 2007 года (б)

В качестве двух основных источников финансирования ОМС были определены: страховые взносы работодателей, вносимые ими за наемных работников; за неработающее население предполагалось получить ресурсы из бюджетов (федерального и региональных), которые вдвое должны были превышать платежи работодателей.

Страховые тарифы увязывались с учетом численности и состава населения, состояния здоровья граждан и других факторов и их величина (при условии полного покрытия расходов на уровне субъектов Федерации) оценивались в диапазоне 7–18% фонда оплаты труда.

На практике страховой тариф был установлен на уровне всего 3,6% фонда оплаты труда, что по крайней мере в 2,5–3,0 раза меньше требуемой величины. Что касается уплаты страховых взносов за неработающее население на постоянной основе и в приемлемых объемах, то эта задача не решена: отсутствует ее законодательное решение, не сформированы экономические и организационные механизмы.

Это приводит к тому, что медицинское страхование внедрено в усеченном и не страховом виде, оно не дополняет государственную медицинскую помощь, а замещает ее.

Основная причина сложившегося положения дел состоит в том, что совокупные расходы на функционирование здравоохранения (государственные и страховые) крайне низки и достигают порядка 2.8 – 3.0% ВВП, тогда как по рекомендациям Всемирной организации здравоохранения (ВОЗ) и международной организации труда (МОТ) их минимально-допустимый уровень должен составлять не менее 5% ВВП.

Для России с ее территориальной спецификой рассредоточения малонаселенных пунктов и мест проживания этот минимальный порог объемов финансирования должен быть существенно выше.

Развитые страны в среднем тратят около 6–8% ВВП на медицинское обслуживание населения, что в абсолютном выражении в расчете на одного жителя равняется примерно 2,0–2,5 тысяч долларов в год, по сравнению с 100 долларами в России.

Более того, такой важный бюджетоформирующий показатель, как расчетный норматив Минздрава России по оказанию медицинской помощи населению за счет бюджетных средств, составляет всего 1544 руб. в год на душу населения, то есть всего 50 долларов.

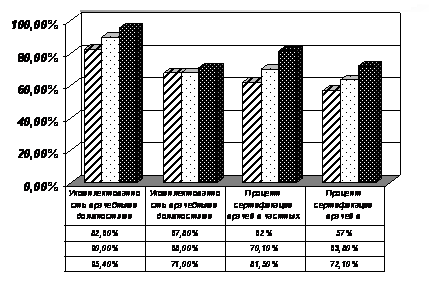

Поскольку местные бюджеты образуются за счет налоговых поступлений, в системе ОМС осуществляется перераспределение средств между поколениями. Статистика свидетельствует о том, что в России из 127,1 млн. человек (на 01.06.2006 года 86,7% населения, охваченного ОМС), 55 млн. (37,5%) составляют работающие и 72,1 млн. (49,2%) неработающие. Удельный вес страховых платежей за неработающее население в финансовой системе ОМС – 23,4%, в то время, как доля неработающих в общей массе населения – 57%.