Дипломная работа: Тарифная политика и ее влияние на комиссионный доход коммерческих банков

на тему: ТАРИФНАЯ ПОЛИТИКА И ЕЕ ВЛИЯНИЕ НА КОМИССИОННЫЕ ДОХОДЫ КОММЕРЧЕСКИХ БАНКОВ

РЕФЕРАТ

12 рис., 31 табл., 20 с. приложений, 41 источник.

Объект исследований дипломной работы – банковская система Украины, коммерческие банки АКБ «Приватбанк»(Днепропетровск) и АКБ «Финбанк» (Одесса).

Цель дипломной работы – определение сущности и структуры комиссионных доходов в коммерческих банках Украины, выявление основных факторов влияния характеристик банка и политики тарификации его банковских услуг на весовую долю комиссионных доходов в операционных доходах банка.

Задачи дипломного исследования:

- исследование сущности и классификации операций банковских услуг как источников комиссионных доходов банка;

- анализ влияния тарификации комиссий в операциях банковских услуг на роль комиссионных доходов в общих доходах коммерческих банков Украины;

- поиск перспективных направлений развития операций банковских услуг и увеличения комиссионных доходов коммерческих банков.

Метод исследований – исторический анализ и группирование.

Практическая ценность полученных результатов состоит в том, что в современных условиях конкуренции 12 основных банков Украины с остальными 145 банками уровень комиссионных доходов имеет стандартный уровень 27 – 30% в операционном доходе банка и поднимается до 35 – 38% в 12 системообразующих банках Украины, которые занимают более 50% банковского рынка и конкурентно формируют тарифную политику остальной банковской системы, создавая для себя определенные «монопольные ниши» высокодоходных комиссионных операций.

КЛЮЧЕВЫЕ СЛОВА: КОМИССИОННЫЙ ДОХОД, ТАРИФЫ ОПЕРАЦИЙ.

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1 ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ И КЛАССИФИКАЦИЯ ОПЕРАЦИЙ БАНКОВСКИХ УСЛУГ КАК ИСТОЧНИКОВ КОМИССИОННЫХ ДОХОДОВ БАНКА

1.1 Сущность операций банковских услуг клиентам банка

1.2 Классификация основных статей доходов коммерческих банков

1.3 Сущность и классификация видов комиссионных доходов банка

2 АНАЛИЗ ВЛИЯНИЯ ТАРИФИКАЦИИ КОМИССИЙ В ОПЕРАЦИЯХ БАНКОВСКИХ УСЛУГ НА РОЛЬ КОМИССИОННЫХ ДОХОДОВ В ОБЩИХ ДОХОДАХ КОММЕРЧЕСКИХ БАНКОВ УКРАИНЫ

2.1 Динамика комиссионных доходов в банковской системе Украины в 2003 – 2006 годах

2.2 Динамика и структура комиссионных доходов в коммерческом банке АКБ “Приватбанк”

2.3 Сравнительная характеристика тарификации основных комиссий в банковских операциях в АКБ “Приватбанк” и АКБ «Финбанк» (Одесса)

3 ПЕРСПЕКТИВНЫЕ НАПРАВЛЕНИЯ РАЗВИТИЯ ОПЕРАЦИЙ БАНКОВСКИХ УСЛУГ И УВЕЛИЧЕНИЯ КОМИССИОННЫХ ДОХОДОВ КОММЕРЧЕСКИХ БАНКОВ

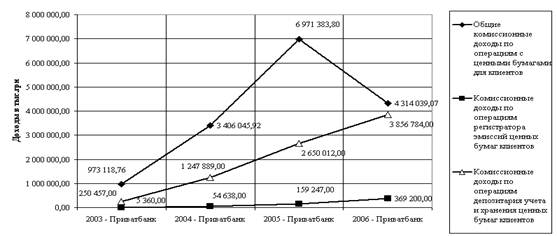

3.1 Рост комиссионных доходов АКБ «Приватбанк» при развитии кастодиальных операций по регистрации, депозитарному хранению и обслуживанию ценных бумаг клиентов

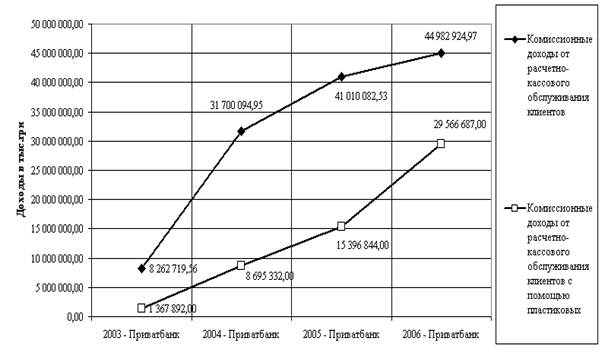

3.2 Рост комиссионных доходов АКБ «Приватбанк» при диверсификационном развитии операций с пластиковыми платежно-кредитными карточками

ВЫВОДЫ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ ССЫЛОК

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Актуальность темы дипломного исследования состоит в исследовании весовой доли сектора банковских услуг, как источников комиссионных доходов банка в общем операционном доходе банка, который включает также традиционный процентный, торговый, дивидендный и другие виды доходов.

Предмет исследований дипломной работы – структура комиссионных доходов коммерческих банков и тарификация основных банковских операций, обеспечивающих эти доходы.

Объект исследований дипломной работы – банковская система Украины, коммерческие банки АКБ «Приватбанк»(Днепропетровск) и АКБ «Финбанк» (Одесса).

Цель дипломной работы – определение сущности и структуры комиссионных доходов в коммерческих банках Украины, выявление основных факторов влияния характеристик банка и политики тарификации его банковских услуг на весовую долю комиссионных доходов в операционных доходах банка.

Задачи дипломного исследования:

- исследование сущности и классификации операций банковских услуг как источников комиссионных доходов банка;

- анализ влияния тарификации комиссий в операциях банковских услуг на роль комиссионных доходов в общих доходах коммерческих банков Украины;

- поиск перспективных направлений развития операций банковских услуг и увеличения комиссионных доходов коммерческих банков.

Метод исследований – исторический анализ и группирование.

Информационно-методологическая база исследований дипломного проекта — отчетные документы АКБ «Приватбанк» за 2001 - 2006 года, информационные материалы Национального банка Украины, Всеукраинской банковской лиги.

Практическая ценность полученных результатов дипломного исследования по основным факторам влияния характеристик коммерческого банка и его рыночной тарифной политики на уровень комиссионных доходов состоит в том, что в современных условиях конкуренции 12 основных банков Украины с остальными 145 банками уровень комиссионных доходов имеет стандартный уровень 27 – 30% в операционном доходе банка и поднимается до 35 – 38% в 12 системообразующих банках Украины, которые занимают более 50% банковского рынка и конкурентно формируют тарифную политику остальной банковской системы, создавая для себя определенные «монопольные ниши» высокодоходных комиссионных операций.

1 ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ И КЛАССИФИКАЦИЯ ОПЕРАЦИЙ БАНКОВСКИХ УСЛУГ КАК ИСТОЧНИКОВ КОМИССИОННЫХ ДОХОДОВ БАНКА

1.1 Сущность операций банковских услуг клиентам банка

Банковские услуги - это операции банковских учреждений по предоставлению услуг клиентам, которые не связаны с привлечением дополнительных ресурсов. Основной формой оплаты банковских услуг являются комиссии. Банки предоставляют клиентам разнообразные услуги, их объединяют в определенные группы по соответствующим признакам и критериям. Наиболее распространенной является классификация банковских услуг, в которой выделяют такие группы услуг: лицензированные, нелицензированные, чистые, суррогатные, комиссионные, гонорарные, спрэдовые, балансовые, внебалансовые и т.п.[27].

К лицензированным банковским услугам относятся такие, предоставление которых требует лицензии Национального банка Украины. Это, в частности: кассовое обслуживание клиентов; инкассация и перевозка денежных ценностей; ведение счетов клиентов в национальной и иностранной валюте; привлечения депозитов юридических и физических лиц; выдача гарантий и поручительств; управления денежными средствами и ценными бумагами по доверенности клиентов и т.д..

Чистыми называются услуги, которые не несут любого риска для активов банка, кроме риска операционных ошибок. Например, осуществления расчетов за собственные средства клиентов, инкассовые услуги, инкассация денежной наличности, кассовое обслуживание и др.

Суррогатными называются услуги, конечный результат от осуществления которых может повлиять на активы банка, хотя на момент предоставления услуги такого влияния не происходит. Например, гарантии, подтвержденные аккредитивы, непокрытые чеки, аваль и акцепт векселей и т.п..

К чисто комиссионным относятся услуги, за предоставление которых банк взимает с клиента плату в виде комиссии, а сам не платит никаких комиссий при их предоставлении. Это хранение ценностей в собственном депозитарии, ведение реестров собственников ценных бумаг, размещение ценных бумаг, эмитированных клиентами по их поручению и т.п..

Гонорарными называются услуги, за предоставление которых банк получает от клиентов обусловленную заведомо плату. Это лизинг, траст, консультационные и некоторые другие услуги.

К спрэдовых относят услуги, чистые доходы от которых формируются как различие между комиссией, полученной от клиента, и комиссией, уплаченной при организации данной услуги. Примером такой услуги является выдача клиентам денежной наличности за счет купленной у других банков или в учреждении НБУ. Спрэд возникает лишь тогда, когда банк использует посторонних (третьих) лиц при предоставлении услуг клиентам.

К балансовым принадлежат услуги, которые учитываются на балансовых счетах (кредитные, инвестиционные, валютные операции). Эти услуги, в свою очередь, могут быть активными и пассивными. Услуги, которые не учитываются на балансовых счетах, относят к внебалансовым (гарантии, поручительства, консультации), их предоставление не сопровождается вложением или привлечением средств.

Рынок банковских услуг в Украине находится на стадии формирования. Наибольшим спросом пользуются услуги расчетно-кассового характера. Тем не менее, с развитием рыночного отношения появляется спрос и на такие услуги, как лизинг, факторинг, гарантии, трастовые услуги.

Быстро развивается спрос на услуги банков в сфере обращения ценных бумаг: купля-продажа ценных бумаг по заявкам клиентов, размещение эмиссии ценных бумаг и т.п..

1.2 Классификация основных статей доходов коммерческих банков

Доходы и затраты, которые признаны банком от осуществления банковских операций согласно закону Украины "О банках и банковской деятельности" [1] и от других операций, которые осуществляются соответственно законодательству Украины, с целью отображения их в финансовой отчетности рассматриваются как доходы и затраты, полученные в результате операционной, инвестиционной и финансовой деятельности банка.

Доходы и затраты банка отображаются в бухгалтерском учете по счетам классов 6 и 7 Плана счетов бухгалтерского учета банков Украины, утвержденного постановлением Правления Национального банка Украины от 17.06.2004 N 280 [10] (Приложение В).

Доходы и затраты признаются при таких условиях:

а) признание реальной задолженности по активам и обязательствам банка;

б) финансовый результат операции, связанной с предоставлением (получением) услуг, может быть точно определен.

Доходы и затраты, которые возникают в результате операций, определяются договором между ее участниками или другими документами, оформленными в соответствии с требованиями действующего законодательства Украины.

Доходы и затраты признаются по каждому виду деятельности (операционной, инвестиционной, финансовой) банка.

Критерии признания дохода и затрат применяются в отдельности к каждой операции банка. Каждый вид дохода и затрат отображается в бухгалтерском учете в отдельности.

В результате использования активов банка другими сторонами доходы признаются в виде процентов, роялти и дивидендов.

Проценты признаются в том отчетном периоде, к которому они принадлежат, и рассчитываются, исходя из базы их начисления и срока пользования соответствующими активами. Роялти признаются по принципу начисления в соответствии с экономическим содержанием соответствующего соглашения. Дивиденды признаются в периоде принятия решения про их выплату.

Условием признания процентов и роялти есть вероятность получения банком экономической выгоды, а дивидендов - достоверно оцененный доход.

В операциях по торговле финансовыми инструментами прибыли и убытки признаются при наличии таких условий:

- покупателю переданы риски и выгоды, связанные с правом собственности на активы;

- банк не осуществляет дальнейшее управление и контроль за реализованными активами;

- сумма дохода может быть достоверно определена;

- есть уверенность, что в результате операции состоится увеличение экономических выгод банка;

- затраты, связанные с этой операцией, могут быть достоверно определены.

Не признаются затратами и не включаются в отчет о финансовых результатах:

- платежи по договорам комиссии, агентским соглашениям и другим аналогичным договорам в пользу комитента, принципала и т.п.;

- предыдущая (авансовая) оплата товаров, работ, услуг;

- погашение полученных кредитов, возвращение депозитов и т.п.;

- затраты, которые отображаются уменьшением собственного капитала соответственно действующему законодательству Украины.

В результате операционной деятельности в банке реализуются следующие виды доходов и затрат [13]:

- процентные доходы и затраты;

- комиссионные доходы и затраты;

- прибыли (убытки) от торговых операций;

- доход в виде дивидендов;

- затраты на формирование специальных резервов банка;

- доходы от возвращения прежде списанных активов;

- другие операционные доходы и затраты;

- общие административные затраты;

- налог на прибыль;

- непредвиденные доходы и затраты.

Процентные доходы и затраты – это операционные доходы и затраты, полученные (уплаченные) банком за использование денежных средств, их эквивалентов или средств, которые привлечены банком, суммы которых вычисляются пропорционально времени с применением эффективной ставки процента.

Комиссионные доходы и затраты – это операционные доходы и затраты по предоставленным (полученным) услугам, сумма которых вычисляется пропорционально сумме актива или обязательства, или является фиксированной.

Прибыли (убытки) от торговых операций – это результат (прибыль или убыток) от операций по купле-продаже разных финансовых инструментов, в том числе по операциям с ценными бумагами, по операциям с иностранной валютой и банковскими металлами, в ходе реализации которых банк признает прибыли и убытки:

- от реализации финансовых инвестиций;

- от изменений в оценке (переоценке) инвестиций к справедливой стоимости;

- от результата переоценки активов и обязательств в иностранной валюте и банковских металлах в случае изменения официального курса гривны к иностранным валютам (банковским металлам).

Доход в виде дивидендов – это доход, который возникает в результате использования банком ценных бумаг с нефиксированной прибылью.

Затраты на формирование специальных резервов банка - это затраты на покрытие возможных убытков от уменьшения полезности активов банка и списания безнадежных активов.

Доходы от возвращения прежде списанных активов – это средства, которые поступили для погашения задолженности, которая было признана банком безнадежной относительно получения.

Другие операционные доходы и затраты – это доходы и затраты от операций, которые не связаны с инвестиционной и финансовой деятельностью, а также те, что не включены в вышеупомянутые группы операционных доходов и затрат, в частности:

- доходы (затраты) от оперативного лизинга (аренды);

- затраты на услуги аудита;

- затраты на инкассацию;

- неустойки (штрафы, пени), которые получены (уплачены) по банковским операциям, другое.

Общие административные затраты – это операционные затраты, связанные с обеспечением деятельности банков. К ним принадлежат затраты на содержание персонала (заработная плата, затраты на социальное обеспечение, обязательные начисления, страхование, дополнительные выплаты, премии, обучение и т.п.); амортизация необоротных активов; затраты на содержание и эксплуатацию основных средств и нематериальных активов (ремонт, страхование), другие эксплуатационные затраты (коммунальные услуги, охрана и т.п.); гонорары за профессиональные услуги (юридические, медицинские и т.п.); затраты на связь (почтовые, телефонные, факс и т.п.); уплата налогов и других обязательных платежей, кроме налога на прибыль и прочие затраты, направленные на обслуживание и управление банком.

Налог на прибыль – это операционные затраты банка, связанные с уплатой налога соответственно действующему законодательству Украины и с учетом требований международных стандартов бухгалтерского учета и национальных положений (стандартов) бухгалтерского учета относительно признания отсроченных налоговых обязательств и налоговых активов.

Непредвиденные доходы (затраты) возникают в результате чрезвычайных событий, имеют одноразовый характер, не повторяются по сути и признаются по фактам событий. К ним принадлежат потери от стихийного бедствия, пожаров, техногенных аварий и т.п.; суммы страхового возмещения и покрытие потерь от чрезвычайных ситуаций.

По результатам инвестиционной деятельности банк признает:

- доходы (затраты) по операциям увеличения (уменьшения) инвестиций в ассоциированные компании;

- доходы (затраты) по операциям увеличения (уменьшения) инвестиций в дочерние учреждения;

- доходы (затраты) от реализации (приобретения) основных средств и нематериальных активов и т.п..

По результатам операций, связанных с финансовой деятельностью, банк признает:

- доходы (затраты) по операциям с ценными бумагами собственного долга;

- доходы (затраты) по субординированному долгу;

- дивиденды, которые уплачены на протяжении отчетного периода;

- доходы, которые возникают в результате выпуска инструментов собственного капитала и т.п..

Признанные банком доходы и затраты группируются по их характеру по соответствующим статьям в финансовой отчетности банка "Отчет о финансовых результатах" [11].

1.3 Сущность и классификация видов комиссионных доходов банка

Комиссионные доходы (затраты) - это доходы (затраты) по всем услугам, предоставленным (полученным) контрагентами, кроме комиссионных, которые подобны по природе процентам.

Соответственно МСБО 18 "Доход" [13] в зависимости от цели оценки гонорара за финансовые услуги и учета связанного с ним финансового инструмента признаются такие комиссии:

1) комиссии, которые являются неотъемлемой частью финансового инструмента (например, комиссии за осуществление оценки финансового состояния заемщика, оценки гарантий, залогов, за обсуждение условий кредита, за подготовку и обработку документов);

2) комиссии, полученные (уплаченные) на протяжении периода предоставления услуг (например, за обслуживание кредита);

3) комиссии, полученные (уплаченные) после выполнения определенных действий (например, за услуги банку - координатору консорциума).

К категории комиссионных принадлежат:

1. Комиссионные доходы за гарантии размещения займов от лица других кредиторов и по операциям с ценными бумагами.

2. Комиссионные доходы (затраты) от операций расчетно-кассового обслуживания, обслуживания кредитных (депозитных) счетов, за сохранение ценностей и осуществление операций с ценными бумагами.

3. Комиссионные доходы за проведение операций с иностранной валютой и за продажу или куплю монет и банковских металлов для третьих сторон.

4. Другие комиссионные доходы (затраты) по операциям, которые определяются Законом "О банках и банковской деятельности".

Комиссии, полученные (уплаченные) банком, делятся также на комиссионные: за одноразовые услуги; за услуги по обязательным результатам; за беспрерывные услуги; за услуги, которые предоставляются поэтапно.

К комиссиям за одноразовые услуги принадлежат комиссии за услуги валютного обмена. К комиссиям за услуги по обязательным результатам принадлежат: комиссии за услуги, которые предоставляются на протяжении определенного периода и считаются завершенными только после его окончания, при условии достижения предусмотренного соглашением результата (например, некоторые консультационные услуги); комиссии за услуги по заведомо определенным результатам, который не может быть получен, пока услуга не предоставлена полностью.

К комиссиям за беспрерывные услуги принадлежат арендные платежи, комиссии за расчетно-кассовое обслуживание (кроме уплаты процентов по остаткам средств на счетах контрагентов) и прочие.

К комиссиям за услуги, которые предоставляются поэтапно принадлежат, например, комиссии за предоставление консультаций, которые в соответствии с годовыми или бессрочными соглашениями предоставляются поэтапно.

Комиссии за предоставленные (полученные) услуги банка в зависимости от цели их оценки и основы учета связанного с ними финансового инструмента делятся на [13]:

а) комиссии, которая являются неотъемлемой частью дохода (затрат) финансового инструмента. Эти комиссии признаются в составе первоначальной стоимости финансового инструмента и влияют на определение сумм дисконта и премии по этим финансовым инструментом. К ним принадлежат такие комиссии:

- комиссии за инициирование кредита, которые получены (уплачены) банком и связаны с созданием или приобретением финансового инструмента, который не учитывается в торговом портфеле с признанием переоценки через прибыли/убытки;

- комиссии, которые получены (уплачены) банком по обязательствам кредитования (резервирования кредитной линии) во время инициирования или приобретения кредита;

- комиссии, которые получены (уплачены) банком при выпуске долговых обязательств, которые учитываются по амортизированной себестоимости.

Комиссии за инициирование кредита, которые получены (уплачены) банком и связаны с созданием или приобретением финансового инструмента, который не учитывается в торговом портфеле с признанием переоценки через прибыли/убытки, включают:

- комиссии за оценку финансового состояния заемщика;

- комиссии за оценку гарантий, залогов;

- комиссии за обсуждение условий инструмента;

- комиссии за подготовку, обработку документов и завершение операции и т.п..

б) комиссии, которые получены (уплачены) банком во время предоставления услуг, признаются доходами (затратами). К ним принадлежат:

- комиссии за расчетно-кассовое обслуживание клиентов;

- комиссии за обслуживание кредитной задолженности;

- комиссии за резервирование кредитной линии, которые рассчитываются на пропорциональной времени основе на протяжении срока действия обязательства;

- комиссии за управление инвестицией и т.п.;

в) комиссии, которые получены (уплачены) после выполнения определенных действий, признаются как доход (затраты) после завершения определенной операции. К ним принадлежат:

- комиссии за распределение акций (частиц) клиентов;

- комиссии за размещение ценных бумаг по операциям андеррайтинга;

- комиссии по операциям на валютном рынке и рынке банковских металлов для клиентов;

- комиссии за синдицирование кредита;

- комиссии за доверительное обслуживание клиентов и т.п..

2 АНАЛИЗ ВЛИЯНИЯ ТАРИФИКАЦИИ КОМИССИЙ В ОПЕРАЦИЯХ БАНКОВСКИХ УСЛУГ НА РОЛЬ КОМИССИОННЫХ ДОХОДОВ В ОБЩИХ ДОХОДАХ КОММЕРЧЕСКИХ БАНКОВ УКРАИНЫ

2.1 Динамика комиссионных доходов в банковской системе

Украины в 2003 – 2006 годах

По состоянию на 1 июля 2006 года лицензию Национального банка на осуществление банковских операций в Украине имели 165 банков, в том числе: 131 банк (79,3 % от общего количества действующих банков) – акционерные общества (из них: 89 банков (53,9 %) – открытые акционерные общества, 41 банки (24,8 %) – закрытые акционерные общества), 34 банка (20,6 %) – общества с ограниченной ответственностью (Приложение А) [40].

Общая характеристика финансовых показателей банковской системы Украины может быть представлена следующими группами:

а) Капитал (балансовый) банков имеет такую структуру. Уставной капитал составляет 63,7 % от капитала, эмиссионные разницы 2,5 %, общие резервы, резервный фонд и прочие фонды банков – 15,4 %, результат прошлых лет – 2,5 %, результаты отчетного года, которые ожидают утверждения – 0,3 %, результат текущего года – 7,2 %, результат переоценки основных средств, нематериальных активов и инвестиций в ассоциированные и дочерние компании – 8,4 %.

б) Обязательства банков имеют такую структуру. Средства Национального банка Украины составляют 0,5 % от общей суммы обязательств; коррсчета других банков – 3,0 %; срочные вклады (депозиты) других банков и кредиты, которые полученные от других банков – 17,1 %; средства юридических лиц - субъектов хозяйствования – 29,0 %; средства физических лиц – 37,2 %; средства небанковских финансовых учреждений – 2,7 %; средства бюджета и внебюджетных фондов – 1,2 %; кредиты, которые получены от международных и других финансовых организаций – 1,9 %, ценные бумаги собственного долга – 1,3 %; субординированный долг – 1,7 %; другие обязательства – 4,4 %.

в)Банки имеют такую структуру общих активов. Высоколиквидные акти-вы составляют – 13,1 % от суммы общих активов, кредитные операции – 75,1 %, вложения в ценные бумаги – 5,0 %, дебиторская задолженность – 0,8 %, основные средства и нематериальные активы – 4,7 %, начисленные доходы к получению – 0,9 %, другие активы – 0,4 % от суммы общих активов.

г) За І полугодие 2006 года прибыль банков составил 2147,7 млн. грн., что в 2,4 раза больше, чем за соответствующий период 2005 года ( 892,6 млн. грн.).

Сравнительно с соответствующим периодом минувшего года доходы банков увеличились на 6201,6 млн. грн. или на 52,4 % и составили 18031,0 млн. грн., в т.ч. процентные доходы составляли 13011,3 млн. грн. (или 72,2 % от общих доходов), комиссионные доходы – 3490,3 млн. грн. (19,4 %), результат от торговых операций – 997,2 млн. грн. (5,5 %), другие операционные доходы –448,5 млн. грн. (2,5 %), другие доходы – 51,2 млн. грн. (0,3 %), возврат списанных активов – 32,5 млн. грн.(0,2 %).

Сравнительно с соответствующим периодом минувшего года затраты банков увеличились на 4946,5 млн. грн. или на 45,2 % и составили 15883,3 млн. грн., в т.ч. процентные затраты составляли 7358,7 млн. грн. (или 46,3 % от общих затрат), комиссионные затраты – 320,4 млн. грн. (2,0 %), другие операционные затраты –776,0 млн. грн. (4,9 %), общие административные затраты – 5324,5 млн. грн. (33,5 %), отчисления в резервы – 1702,5 млн. грн. (10,7 %), налог на прибыль – 401,1 млн. грн. (2,5 %).

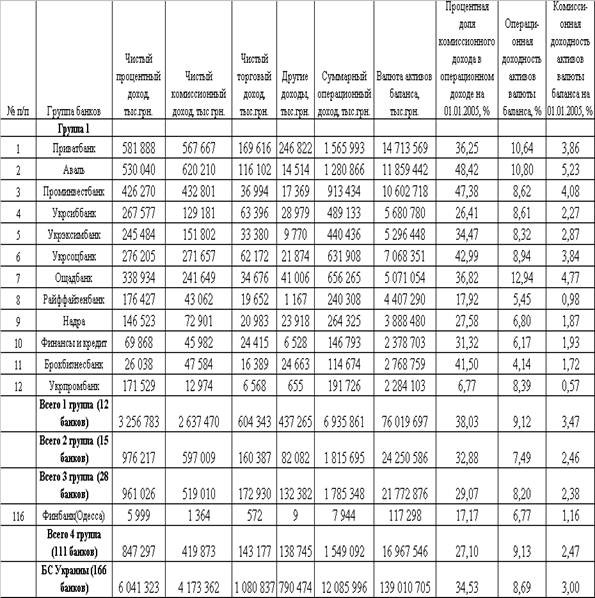

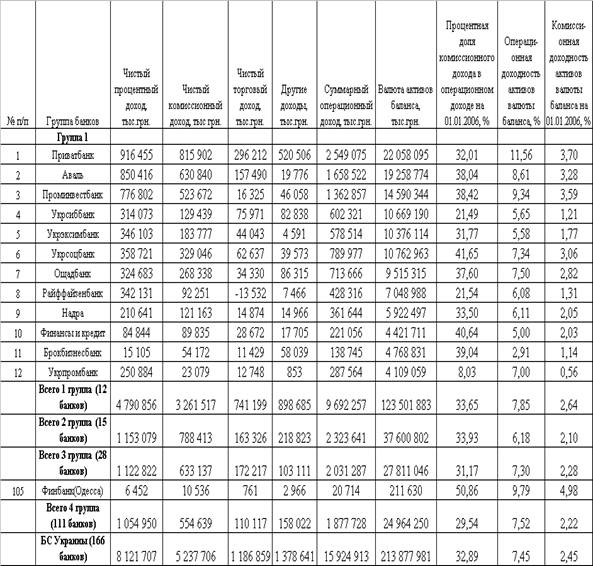

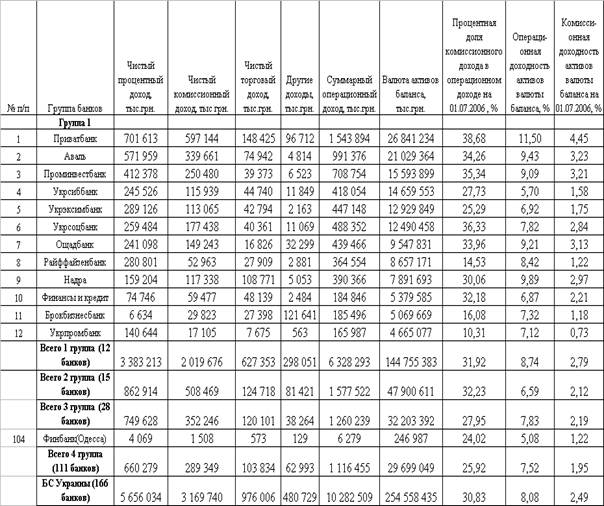

В соответствии с алгоритмом Национального банка Украины банковская система разбита на 4 рейтинговые группы по уровню валюты баланса банка [40] (таблицы 2.1-2.3): 1 группа – 12 банков (системообразующие банки); 2 гру-ппа – 15 банков (большие банки); 3 группа – 28 банков(средние банки); 4 груп-па – 111 банков (малые банки). В таблицах 2.1 – 2.3 представлена структура до-ходов в указанных группах по состоянию на 01.01.2005, 01.01.2006, 01.07.2006.

Таблица 2.1 – Структура доходов и характеристики комиссионных доходов в банковской системе Украины по состоянию на 01.01.2005

Таблица 2.2 – Структура доходов и характеристики комиссионных доходов в банковской системе Украины по состоянию на 01.01.2006

Таблица 2.3 – Структура доходов и характеристики комиссионных доходов в банковской системе Украины по состоянию на 01.07.2006

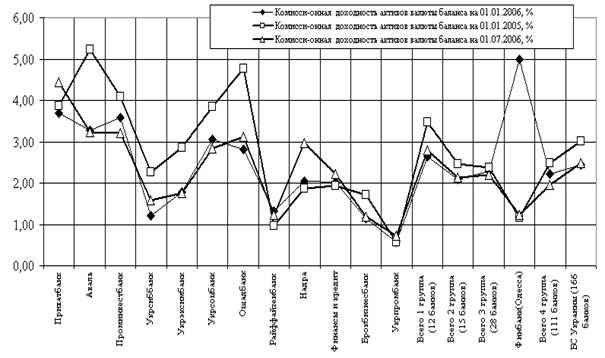

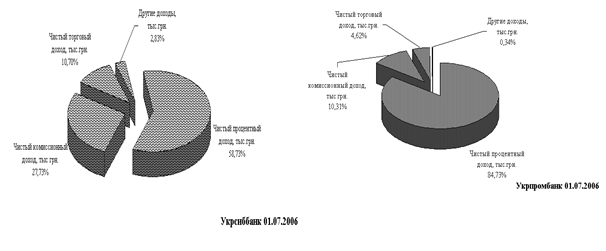

На рисунках 2.1 – 2.2 представлены сравнительные результаты расчета процентной доли комиссионного дохода в суммарном операционном доходе для основных групп банков Украины, а также результаты расчета комиссионной доходности активов балансов для основных групп банков Украины (данные расчетов представлены в таблицах 2.1 –2.3) по состоянию на 01.01.2005, 01.01.2006, 01.07.2006. В группе 1 - системообразующих банков представлены результаты по всем 12 банкам, в 4 группе показаны результаты по одному АКБ «Финбанк» (Одесса), который занимает 104 –116 рейтинговые места по объему валюты баланса.

Рисунок 2.1 - Процентная доля комиссионного дохода в суммарном

операционном доходе для основных групп банков Украины по состоянию на 01.10.2005, 01.01.2006, 01.07.2006

Рисунок 2.2 - Комиссионная доходность активов для основных групп банков Украины по состоянию на 01.10.2005, 01.01.2006, 01.07.2006

Анализ результатов, представленных в таблицах 2.1-2.3, а также на рисунках 2.1-2.2, показывает наличие в банковской системе Украины следующих тенденций в структурном месте комиссионных доходов в суммарном операционном доходе банков:

а) Процентная структурная доля комиссионных доходов в 4 группах банков имеет 2 тенденции – снижение доли по мере уменьшения валюты активов баланса банка (фактор размерности банка) и снижение доли по мере развития операций в банковской системе по времени (временной фактор):

- 38,0%(01.01.2005) - 32,0 % (01.07.2006) – для 1 группы;

- 34,0%(01.01.2005) - 32,0 % (01.07.2006) – для 2 группы;

- 32,0%(01.01.2005) - 27,0 % (01.07.2006) – для 3 группы;

- 30,0%(01.01.2005) - 26,0 % (01.07.2006) – для 4 группы;

б) Комиссионная доходность активов валюты баланса в 4 группах банков также имеет 2 тенденции – снижение уровня доходности по мере уменьшения валюты активов баланса банка (фактор размерности банка) и снижение уровня доходности по мере развития операций в банковской системе по времени (временной фактор):

- 3,5%(01.01.2005) - 2,7 % (01.07.2006) – для 1 группы;

- 2,6%(01.01.2005) - 2,1 % (01.07.2006) – для 2 группы;

- 2,4%(01.01.2005) - 2,2 % (01.07.2006) – для 3 группы;

- 2,5%(01.01.2005) - 1,9 % (01.07.2006) – для 4 группы;

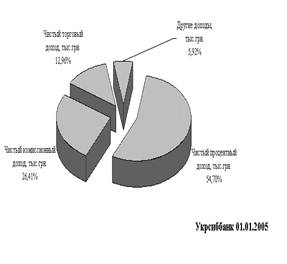

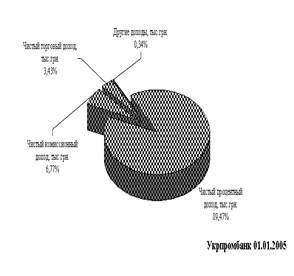

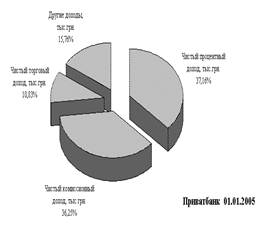

На рисунках 2.3 – 2.4 представлены индивидуальные структуры и динамика процентных долей комиссионных доходов в банках 1 группы по состоянию на 01.01.2005, 01.01.2006, 01.07.2006 года, которые показывают отсутствие единого стратегического подхода по формированию комиссионных доходов даже в малой группе 12 системообразующих банков. Так, анализ графиков рисунка 2.1 показывает, что у первых трех банков АКБ«Приватбанк», АКБ «Аваль», АКБ «Проминвестбанк»доля комиссионных доходов в операционном доходе банка (35-38%), а 12 банк 1 группы ( АКБ «Укрпромбанк») имеет структурную долю комиссионных доходов в 4 раза ниже (9-10%).

Рисунок 2.3 – Структура доходов в банках 1 группы и банке 4 группы

на 01.01.2005

|

Рисунок 2.4 – Структура доходов в банках 1 группы и банке 4 группына 01.07.2006

2.2 Динамика и структура комиссионных доходов в коммерческом банке АКБ “Приватбанк”

Закрытое акционерное общество Коммерческий банк “Приватбанк” (ЗАО КБ “Приватбанк”), зарегистрировано в Национальном банке Украины 19 марта 1992 года, регистрационный номер — 92 [39].

Приватбанк является лидером среди украинских коммерческих банков по количеству клиентов: его услугами пользуются свыше 16% населения Украины.

По состоянию на 31.12.2002 года в банке работало 15 826 сотрудников в сравнении с 10 342 сотрудниками состоянием на 31.12.2001 года. На сегодняшний день в банке работает свыше 28 тысяч сотрудников, из них 3 650 - в головном офисе банка.

Технологическая инфраструктура АКБ «Приватбанк» по состоянию на 01.09.2006 года характеризуется как [39]:

- количество филиалов и отделений по Украине – 2 224;

- количество автоматов самообслуживания (банкоматов) по

Украине – 3 234;

- количество платежных POS-терминалов в сети торговли и услуг

Украины – 18 695;

- количество эмитированных пластиковых карточек для безналичных

расчетов и работы с автоматами самообслуживания – 11 119 398;

- количество счетов юридических лиц – 233 599;

- количество счетов физических лиц-предпринимателей – 192 029.

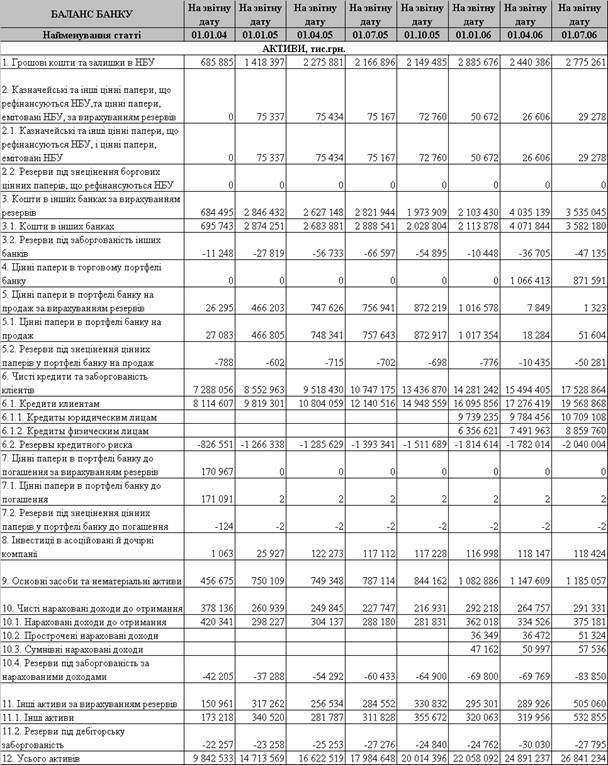

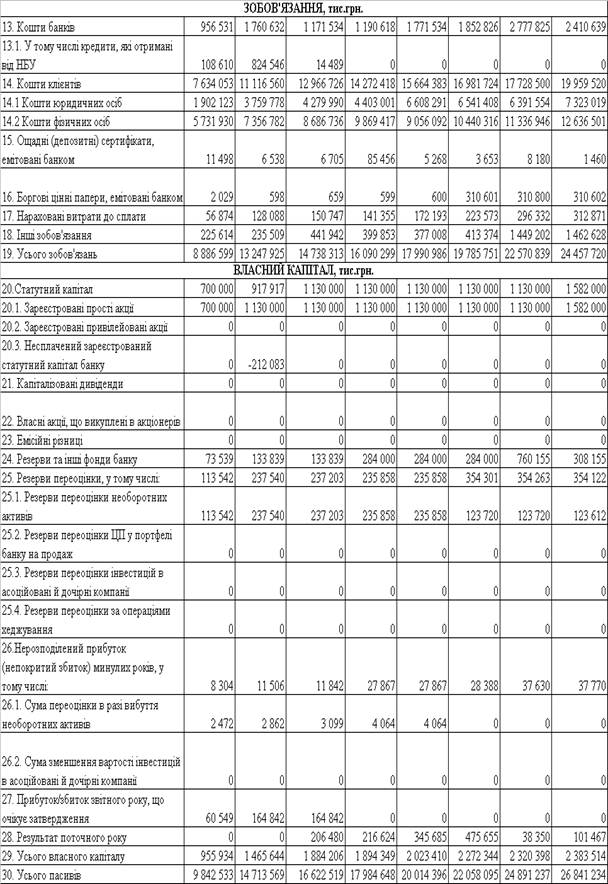

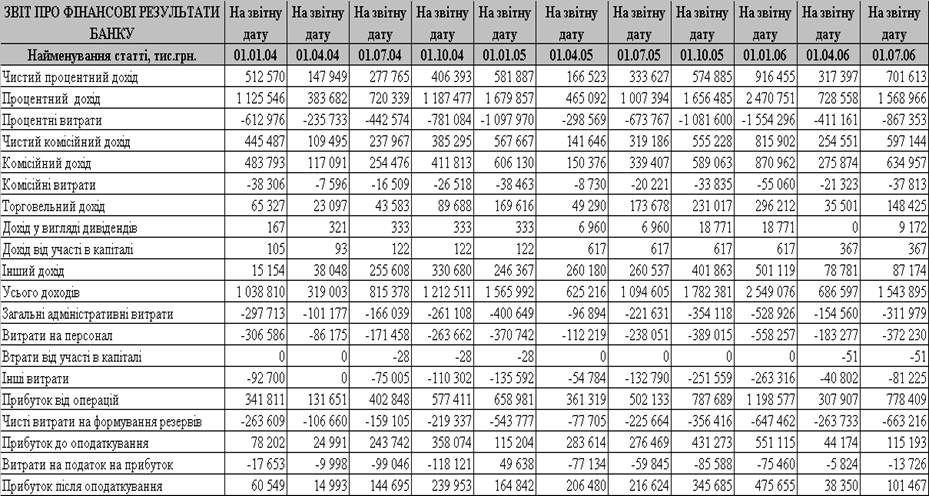

В таблицах Б.1 – Б.2 Приложения Б приведены отчетные балансы и отчеты о финансовых результатах АКБ “Приватбанк” за 2003 - 2006 года [38-40].

Состоянием на 01.01.2006 года (по результатам 2005 года) АКБ „Приватбанк” [40] является лидером и занимает следующие рейтинговые места в банковской системе Украины :

- Объем валюты активов баланса – 21 664,360 млн.грн.( 1 место);

- Объем собственного капитала – 2 307,466 млн.грн.( 1 место);

- Объем уставного капитала – 189,228 млн.евро( 2 место);

- Объем кредитно-инвестиционного портфеля

– 16 763,230 млн.грн.( 1 место);

- Объем текущих и срочных депозитов физических лиц

– 9 966,027 млн.грн.( 1 место);

- Объем текущих и срочных депозитов юридических лиц

– 4 016,333 млн.грн.( 3 место);

- Объем балансовой прибыли – 472,042 млн.грн.( 1 место);

- Прибыльность уставного капитала – 41,774 % ( 11 место);

- Прибыльность активов баланса – 2,179 % ( 6 место);

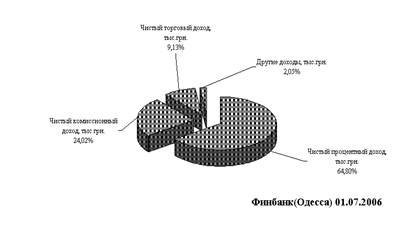

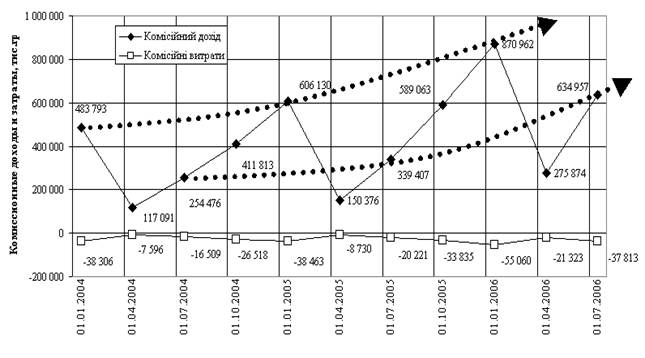

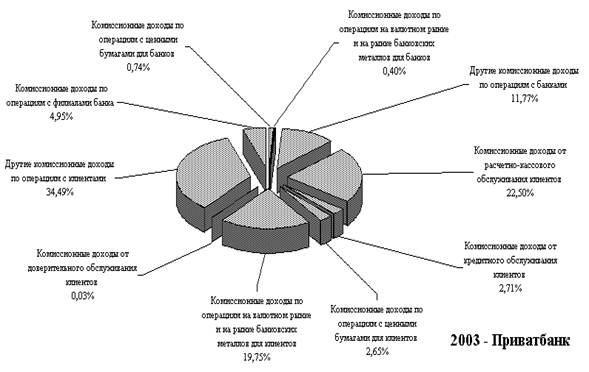

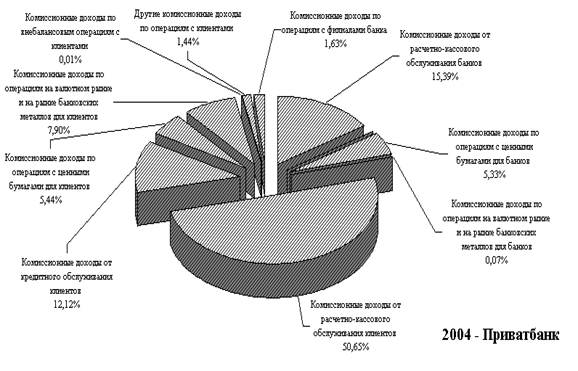

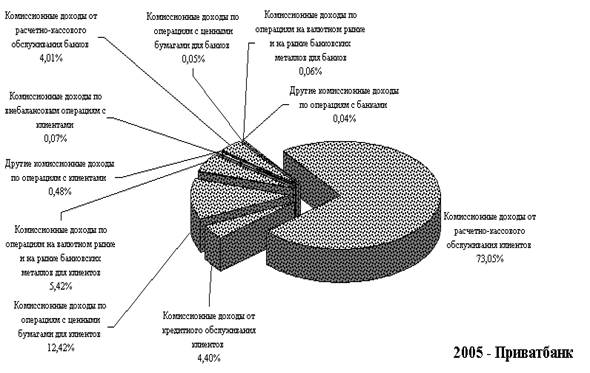

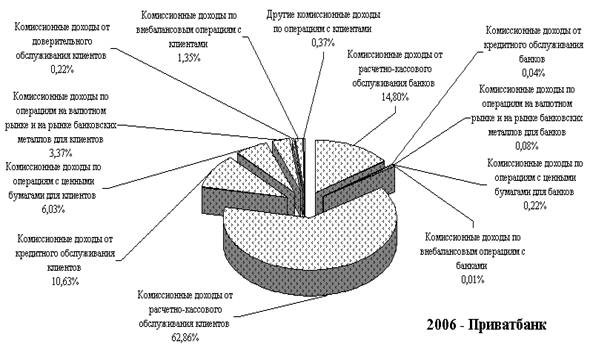

На рисунке 2.5 представлены данные по поквартальной динамике абсолютных величин комиссионных доходов и комиссионных затрат в АКБ «Приватбанк» в 2003 –2006 годах.. На рисунках 2.6 – 2.9 представлена структура комиссионных доходов АКБ «Приватбанк» в 2003 –2006 годах.

Рисунок 2.5 – Поквартальная

динамика комиссионных доходов в АКБ

Рисунок 2.5 – Поквартальная

динамика комиссионных доходов в АКБ

«Приватбанк» в 2003 –206 годах

|

Рисунок 2.6 – Постатейная структура комиссионных доходов в АКБ

«Приватбанк» в 2003 году

Рисунок 2.7 – Постатейная структура комиссионных доходов в АКБ

«Приватбанк» в 2004 году

|

Рисунок 2.8 – Постатейная структура комиссионных доходов в АКБ

«Приватбанк» в 2005 году

Рисунок 2.9 – Постатейная структура комиссионных доходов в АКБ

«Приватбанк» в 2006 году

Как оказывает совместный анализ графиков, приведенных на рисунках 2.5 – 2.9 динамика и структура комиссионных доходов АКБ «Приватбанк» в 2003 – 2006 годах характеризуется следующими показателями:

а) Устойчивым ростом объемов комиссионных доходов с уровня 483,8 млн.грн. в 2003 году до:

- 606,1 млн.грн. в 2004 году(прирост составляет +25,3%);

- 870,9 млн.грн. в 2005 году (прирост составляет + 43,7%);

- 1 270,6 млн.грн. в 2006 году по данным прогноза за полугодие (прирост составляет +45,8%);

б) Повышением структурной доли комиссионных доходов за расчетно-кассовое обслуживание клиентов и банков с уровня 27,45% в 2003 году до:

- 66,0 % в 2004 году;

- 77,1 % в 2005 году;

- 77,6 % в 2006 году по данным прогноза за полугодие;

в) Понижением структурной доли комиссионных доходов за операции на валютных рынках для клиентов с уровня 19,75% в 2003 году до:

- 7,9 % в 2004 году;

- 5,42 % в 2005 году;

- 3,37 % в 2006 году по данным прогноза за полугодие;

г) Повышением структурной доли комиссионных доходов за операции кредитного обслуживания клиентов с уровня 2,71% в 2003 году до:

- 12,2 % в 2004 году;

- 4,4 % в 2005 году;

- 10,63 % в 2006 году по данным прогноза за полугодие;

д) Повышением структурной доли комиссионных доходов за операции с ценными бумагами клиентов с уровня 2,65% в 2003 году до:

- 5,44 % в 2004 году;

- 12,42 % в 2005 году;

- 6,03 % в 2006 году по данным прогноза за полугодие;

Таким образом, суммарная процентная доля указанных 4-х секторов комиссионных доходов АКБ «Приватбанк» в 2005 – 2006 годах составила 97,6-99,34 % и определяет стратегическое направление развития комиссионных доходов в банке.

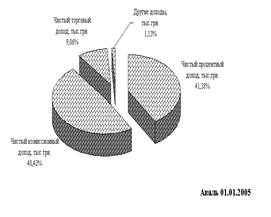

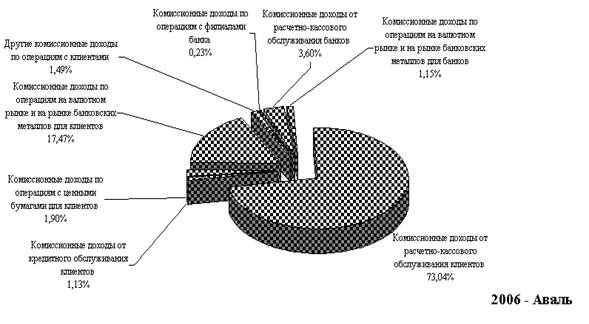

Для сравнительного анализа на рисунке 2.10 приведена постатейная структура комиссионных доходов в АКБ «Аваль» в 2006 году.

Рисунок 2.10 – Постатейная структура комиссионных доходов в АКБ

«Аваль» в 2006 году

Как показывает анализ рисунка 2.10, в АКБ «Аваль» 95,25% комиссионных доходов реализуется только в двух секторах банковских услуг – расчетнокассове обслуживание и операции для клиентов на валютном рынке, т.е. характерные для АКБ «Приватбанк» сектора кредитного обслуживания и операций с ценными бумагами клиентов в комиссионных доходах АКБ «Аваль» практически отсутствуют.

2.3 Сравнительная характеристика тарификации основныхкомиссий в банковских операциях в АКБ “Приватбанк” и АКБ “Финбанк”(Одесса)

Состоянием на 01.01.2006 года (по результатам 2005 года) АКБ „Финбанк” (Одесса) входит в 4 группу малых банков Украины (111 банков) и занимает 105 - 110 рейтинговые места в банковской системе Украины (165 банков) [40]:

- Объем валюты активов баланса – 211,630 млн.грн.( 105 место);

- Объем балансовой прибыли – 3,30 млн.грн.( 72 место);

- Прибыльность уставного капитала – 6,87 % ;

- Прибыльность активов баланса – 1,56 %;

Таким образом, сравниваемые АКБ “Приватбанк» и АКБ «Финбанк» по масштабам валюты баланса отличаются в 100 раз – объем валюты баланса АКБ «Финбанк» составляет 0,97% от объема валюты баланса АКБ «Приватбанк, объем балансовой прибыли АКБ «Финбанк» составляет 0,7% от объема балан-совой прибыли АКБ «Приватбанк.

В соответствии с данными в таблиц 2.1 – 2.3, относительное масштабирование показателей комиссионных доходов через нормирование на объем валюты баланса показало, что:

а) Относительный уровень комиссионной доходности валюты баланса в АКБ «Приватбанк» в 2006 году составил 4,45%, относительная доля комисси-онных доходов в операционных доходах составила 38,68%;

б) Относительный уровень комиссионной доходности валюты баланса в АКБ «Финбанк» в 2006 году составил 1,22%, относительная доля комиссионных доходов в операционных доходах составила 24,02%;

Рассмотрим влияние тарифов комиссионных операций в этих сравниваемых банках на структуру формирования относительной доли комиссионных доходов в операционных доходах банка и комиссионную доходность активов, представленных в таблицах 2.4 – 2.21.

Таблица 2.4 – Тарифы комиссионных вознаграждений в АКБ «Приватбанк» за операции расчетно-касового обслуживания юрлиц и предпринимателей

|

N п/п |

Услуга |

Тариф |

| 1 |

Открытие текущего счета в национальной валюте (2600, 2604, 2650): |

|

| - юридическим лицам, открывающим корпоративную пластиковую карту | 49 | |

| - в остальных случаях | 99 | |

| - предпринимателям | 29 | |

| 2 |

Плата за открытие счета для формирования уставного фонда |

0 |

| 3 |

Открытие первого валютного счета |

119 |

| 4 |

Открытие последующего валютного счета |

10,0 за каждый |

| 5 |

Проведение платежей в системе банка |

0,00 грн. |

| 6 |

Проведение безналичного платежа на счета в других банках (фин.учреждениях) с использованием СЭП НБУ в течение операционного дня (в т.ч. со ссудного счета), сумма дебетования: |

|

| до 50 грн. | 0,36 | |

| св.50 до 500 | 1,48 | |

| св.500 до 1000 | 2,96 | |

| св.1000 до 10000 | 5,92 | |

| св.10000 до 100000 | 14,87 | |

| св.100000 | 29,70 | |

| 6.1 |

Проведение безналичного платежа на счета в других банках (фин.учреждениях) с использованием СЭП НБУ в течение операционного дня (в т.ч. со ссудного счета), сумма дебетования: |

|

| до 50 грн. | 0,50 | |

| св. 50 до 1000 | 1,50 | |

| св. 1000 до 10000 | 5,00 | |

| св. 10000 | 10,00 | |

| Разрешить использование п. 6 или п. 6.1 по усмотрению руководителя РП | ||

| 7 |

Проведение расчетов клиентов по текущему счету в национальной (иностранной) валюте (2600, 2604, 2605, 2650, 2655) или счету в банковских металлах (без использования систем дистанционного обслуживания) |

10,00 грн. ежемесячно |

| 8 |

Проведение расчетов по текущим счетам клиентов в национальной (иностранной) валюте (2600, 2604, 2605, 2650, 2655) и счетам в банковских металлах с использованием систем дистанционного обслуживания |

59,00 грн. ежемесячно |

| 9 |

Начисление годовых процентов по текущим остаткам на счетах клиентов в национальн.валюте Остаток, грн: |

|

| до 10 000 | до 0,1% | |

| св.10 000 | до 5% | |

| 10 |

Закрытие счета: |

|

| - по инициативе клиента | 49 | |

| - при ликвидации предприятия | 10 | |

| 11 |

Получение наличных в кассе банка: - до 5 000 грн. |

1% от суммы + 25,00грн. (за обработку чека) * |

|

- от 5 000,01 грн. |

1% от суммы | |

| 11.1 |

Кассовое обслуживание в рамках зарплатного проекта |

0,75% |

| 12 |

Прием денежной выручки от субъектов предпринимательской деятельности в РП банка без открытия текущего счета при заключении соответствующего договора |

1% от суммы принятой выручки |

| 1 |

Открытие текущего счета в национальной (иностранной) валюте с одновременным открытием карточного счета 2605 и выдачей корпоративной платежной карточки VISA Business Electron (не более 2-х карточек) |

Входит в стоимость проведения расчетов по текущим счетам |

| 2 |

Открытие карточного счета 2605 без открытия текущего счета с выдачей корпоративной пластиковой карточки VBE (не более 2-х карт) |

Входит в стоимость проведения расчетов по текущим счетам |

| 3 |

Проведение платежей в системе банка |

Входит в стоимость проведения расчетов по текущим счетам |

| 4 |

Проведение безналичного платежа на счета в других банках (фин.учреждениях) с использованием СЭП НБУ в течение операционного дня (в т.ч. со ссудного счета) |

1,50 грн. |

| 5 |

Проведение этих же платежей, но с использованием системы дистанционного обслуживания счетов |

1,00 грн. |

| 6 |

Проведение расчетов клиентов по текущему счету в национальной (иностранной) валюте (за каждый счет 2600 и 2605) или счету в банковских металлах (без использования систем дистанционного обслуживания) |

20 грн. |

| 7 |

Проведение расчетов по текущим счетам клиентов в национальной (иностранной) валюте (в т.ч. 2605) и счетам в банковских металлах с использованием систем дистанционного обслуживания |

29 грн. |

| 8 |

Получение наличных в кассе банка: - до 5 000 грн. |

1% от суммы + 25,00грн. (за обработку чека) * |

|

- от 5 000,01 грн. |

1% от суммы |

Таблица 2.5 - Тарифы комиссионных вознаграждений в АКБ «Приватбанк» за документарные операции с юридическими лицами

| Услуга | Тариф |

|

Тарифы ПриватБанка по документарным аккредитивам |

|

| 1. Открытие аккредитива в гривне: | |

| • с покрытием* | 0.2% от суммы, но не менее 60 грн. |

| • без покрытия* | 0.2% от суммы, но не менее 60 грн. |

| 2. Авизование аккредитива в гривне** | 0.15% от суммы, но не менее 60 грн. |

| 3. Изменение условий аккредитива в гривне | 50 грн. |

| 4. Исполнение аккредитива в гривне* | |

| • эмитированного другим банком | 0.2% от суммы, но не менее 60 грн. |

| • эмитированного подразделением ПриватБанка | 0.15 % от суммы, но не менее 50 грн. |

| 5. Обслуживание непокрытого аккредитива в гривне | 5% годовых от суммы задолженности |

| 6. Перевод исполнениея по трансферабельному аккредитиву в гривне*** | 0.10% от суммы перевода исполнения по аккредитиву за каждый перевод, но не менее 50 грн. |

| 7. За подтверждение аккредитива в гривне | 0.2% от суммы, но не менее 100 грн. |

| 8. Отправка сообщений по аккредитиву в гривне: | |

| • в другие банки | 30 грн. |

| • на филиалы | 30 грн. |

| 9. Пересылка документов по аккредитиву | 30 грн. |

|

* - При стоимости услуги более 1200 грн., тариф устанавливается по согласованию с клиентом. ** - При стоимости услуги более 900 грн., тариф устанавливается по согласованию с клиентом. |

Тарифы ПриватБанка по резервным аккредитивам

| Услуга | Тариф, UAH |

| 1. Подготовительные операции | 385 |

| 2. Авизование, запрос подлинности | 0.1% от суммы, но не < 220 и не > 2750 |

| 3. Открытие, продление срока, увеличение суммы: | |

| 3.1 С обязательством иностранного банка | 0.3% от суммы/суммы увеличения, но не < 330 и не > 3850 |

| 3.2 Без обязательства иностранного банка | 0.2% от суммы/суммы увеличения, но не < 220 и не > 3300 |

| 4. Авизование изменений аккредитива, включая аннуляцию | 220 |

| 5. Платеж | 0.1% от суммы, но не <440 и не > 1100 |

| 6. Комиссия за обязательство | По согласованию |

| 7. Запрос | 110 |

| 8. Отправка сообщений: | 45 |

| 9. Отправка документов за пределы Украины | Тариф DHL (или аналогичной службы)+25 |

| 10. Отправка документов по Украине | Тариф DHL (или аналогичной службы)+5 |

| 11. Изменение, аннуляция | 220 |

Тарифы ПриватБанка по документарному инкассо

| Услуга | Тариф, UAH |

| Принятие и отправка документов на базе инкассо | 0.1% от суммы, но не менее 165 и не более 1650 |

| Представление документов, полученных на базе инкассо | 0.1% от суммы, но не менее 165 и не более 550 |

| Выдача документов без платежа или акцепта | 110 |

| Изменения, включая аннуляцию | 165 |

| Запрос | 110 |

| Отправка сообщений в другие банки | 45 |

| Отправка документов за пределы Украины | Тариф DHL (или аналогичной службы)+25 |

| Отпрака документов по Украине | Тариф DHL (или аналогичной службы)+5 |

| Возврат банку ремитенту документов, полученных на инкассо и неоплаченных клиентом | Тариф DHL (или аналогичной службы)+165 |

Таблица 2.6 - Тарифы комиссионных вознаграждений в АКБ «Приватбанк» за операции с ценными бумагами (облигации внутреннего госзайма Украины)

| ОПЕРАЦИЯ |

Сумма сделки, тыс.грн. |

Взимаемый % от суммы сделки |

|

Покупка-продажа ОВГЗ по заявке Клиента (Первичные аукционы и вторичные торги) |

10-100 >100-300 >300-800 >800-1000 >1000 |

0,5 % 0,4 % 0,2 % 0,1 % 0,05 % |

| Перерегистрация в субдепозитарии банка по заявке Клиента | - - |

0,1 % от номинальной стоимости ОВГЗ |

| Покупка-продажа ОВГЗ на вторичных торгах ФС УМВБ | - - |

комиссия Банка + 0,1% (комиссия УМВБ, устанавливается биржевым комитетом) |

|

Хранение ОВГЗ (облигаций) |

- - |

Комиссия не взимается |

| Доведение до Клиента суммы погашения и дисконтного (процентного) дохода | - - |

Комиссия не взимается |

Таблица 2.7 - Тарифы комиссионных вознаграждений в АКБ «Приватбанк» за операции подготовки и обслуживания кредитов

| Комиссия за рассмотрение кредитного проекта (взимается единоразово, в % от суммы кредита) | до 0,3% |

| Комиссия за проведение оценки обеспечения (взимается единоразово, в % от суммы кредита) | до 0,5% |

| Комиссионный. сбор за предоставление кредита, за выделение кредитной линии (взимается единоразово, в % от суммы кред. лимита) | до 1% |

| Комиссия за обслуживание кредитной линии (в % от каждой суммы, выдаваемой в пределах лимита кредитной линии) | до 0,1 % |

| Комиссия за неиспользов. часть кред. лимита за каждый день от невыбранной суммы (в % годовых) | до 10% |

| Комиссия, за досрочное погашение кредита (для кредитов свыше 3 месяцев), начисляется на сумму досрочного погашения на срок неиспользования суммы кредита (в % годовых) | до 10% |

| Комиссия за открытие ссудного счета | до 100 грн. |

Таблица 2.8 - Тарифы комиссионных вознаграждений в АКБ «Приватбанк» за гарантийные операции

| Услуга | Тариф, UAH |

| Подготовительные операции по банковской гарантии | 385 |

|

Выпуск гарантии / продление срока гарантии / увеличение суммы гарантии: |

|

| - без обязательства иностранного банка | 0.2% от суммы/суммы увеличения, но не менее 220 и не более 3300 |

| - с обязательством иностранного банка | 0.3% от суммы/суммы увеличения, но не менее 330 и не более 3850 |

| Изменение гарантии/аннуляция | 220 |

| Комиссия за обязательство | по согласованию |

| Авизование гарантии * | 0.1 % от суммы, но не менее 220 и не более 2750 |

| Авизование изменений гарантии, включая аннуляцию * | 220 |

| Запрос | 110 |

| Платеж по гарантии ** | 0.1 % от суммы, но не менее 440 и не более 1100 |

| Отправка сообщений в другие банки | 45 |

|

Отправка документов: |

|

| - за пределы Украины | Тариф DHL (или аналогичной службы) + 25 |

| - в пределах Украины | Тариф DHL (или аналогичной службы) + 5 |

Таблица 2.9 - Тарифы комиссионных вознаграждений в АКБ «Приватбанк» за операции с чеками

|

Продажа дорожных чеков American Express (в период проведения Акции с 01.07.06 по 30.06.07 г.) - 0% |

|

|

Покупка дорожных чеков, оформленных в системе ПриватБанка: |

|

| в USD/EUR | 1% (min. 20 грн) |

|

Покупка дорожных чеков, оформленных вне системы ПриватБанка: |

|

| в USD/EUR | 2% (min. 20 грн) |

| в валютах, отличных от USD и EUR | 5% (min. 20 грн) |

|

Инкассо дорожных чеков: |

|

| в USD/EUR | 3% (min.20 грн) |

|

Инкассо именных чеков: |

|

| в иностранной валюте | 3% (min.20 грн) |

Тариф банка взимается в гривне по курсу НБУ на день совершения операции.

Физические лица, которые сдают платежные документы на инкассо, обязаны оплатить комиссию, которая состоит из следующих составляющих:

1) комиссия ПриватБанка (указана в таблице тарифов);

2) комиссия банка-плательщика (эмитента чека);

3) комиссия иностранного банка-корреспондента за обработку чека.

КОМИССИИ ИНОСТРАННЫХ БАНКОВ-КОРРЕСПОНДЕНТОВ НА ЧЕКИ, ВЫПИСАННЫЕ НА СУММЫ ДО 999 EUR/ 999 USD

по чекам, выпущенным в ЕВРО (EUR):

если чек выпущен финансовыми институтами Германии - 0,50 EUR;

если чек выпущен финансовыми институтами стран, входящих в Еврозону (кроме Германии) - 3 EUR;

если чек выписан финансовыми институтами стран, не входящих в Еврозону - 4 EUR

по чекам в следующих валютах:

канадских долларах, швейцарских франках, датских кронах, швецких кронах, английских фунтах, долларах США выпущенным финансовыми институтами одной из следующих стран:

Австрия, Бельгия, Канада, Швейцария, Германия, Дания, Испания, Финляндия, Франция, Великобритания, Греция, Ирландия, Исландия, Италия, Лихтенштейн, Люксембург, Нидерланды, Норвегия, Португалия, Швеция

комиссия составляет - 4 EUR

по чекам в долларах США (USD):

выпущенных финансовыми институтами США и Канады - 0

Таблица 2.10 - Тарифы комиссионных вознаграждений в АКБ «Приватбанк» за отправление переводов WESTERN UNION в гривне (ТОЛЬКО ПО УКРАИНЕ) и долларах США

Клиентская плата за перевод гривны (только по территории Украины)

| Сумма отправки (грн.) | Клиентская плата (грн.) | Сумма отправки (грн.) | Клиентская плата (грн.) |

| 0.00 - 100.00 | 10.00 | 3 000.01 - 3 500.00 | 115.00 |

| 100.01 - 200.00 | 15.00 | 3 500.01 - 4 000.00 | 130.00 |

| 200.01 - 300.00 | 19.00 | 4 000.01 - 4 500.00 | 145.00 |

| 300.01 - 400.00 | 22.00 | 4 500.01 - 5 000.00 | 160.00 |

| 400.01 - 500.00 | 25.00 | 5 000.01 - 5 500.00 | 175.00 |

| 500.01 - 600.00 | 28.00 | 5 500.01 - 6 000.00 | 190.00 |

| 600.01 - 800.00 | 34.00 | 6 000.01 - 6 500.00 | 205.00 |

| 800.01 - 1 000.00 | 40.00 | 6 500.01 - 7 000.00 | 220.00 |

| 1 000.01 - 1 500.00 | 55.00 | 7 000.01 - 7 500.00 | 235.00 |

| 1 500.01 - 2 000.00 | 70.00 | 7 500.01 - 8 000.00 | 250.00 |

| 2 000.01 - 2 500.00 | 85.00 | 8 000.01 - 8 500.00 | 265.00 |

| 2 500.01 - 3 000.00 | 100.00 | 8 500.01 - 9 000.00 | 280.00 |

| 9 000.01 - 9 500.00 | 295.00 | ||

| 9 500.01 - 10 000.00 | 310.00 | ||

| 10 000.01 - 10 500.00 | 325.00 |

* За каждые 500 гривен от суммы свыше 10 000 гривен дополнительно оплачивается 15 гривен.

Клиентская плата за перевод долларов США по Украине и за рубеж

| Сумма отправки (USD) | Клиентская плата (USD) |

| 0.00 - 50.00 | 13.00 |

| 50.01 - 100.00 | 15.00 |

| 100.01 - 200.00 | 22.00 |

| 200.01 - 300.00 | 29.00 |

| 300.01 - 400.00 | 34.00 |

| 400.01 - 500.00 | 40.00 |

| 500.01 - 750.00 | 45.00 |

| 750.01 - 1 000.00 | 50.00 |

| 1 000.01 - 1 500.00 | 75.00 |

| 1 500.01 - 1 750.00 | 80.00 |

| 1 750.01 - 2 000.00 | 90.00 |

| 2 000.01 - 2 500.00 | 110.00 |

| 2 500.01 - 3 000.00 | 120.00 |

| 3 000.01 - 3 500.00 | 140.00 |

| 3 500.01 - 4 000.00 | 160.00 |

| 4 000.01 - 4 500.00 | 180.00 |

| 4 500.01 - 5 000.00* | 200.00 |

* В каждом интервале 500.00 USD свыше 5 000.00 USD дополнительно удерживается 20.00 USD.

Таблица 2.11 - Тарифы комиссионных вознаграждений в АКБ «Приватбанк» за операции с банковскими платежными карточками (тарифы по классическим картам VISA)

|

Наименование |

VISA Domestic / AutoCard Domestic* |

Интернет |

VISA Classic/AutoCard Classic* /StarCard |

VISA Classic Фотокарта |

|||

| гривня | гривня | доллар США | гривня | доллар США, евро | гривня | доллар США, евро | |

| Открытие карточного счета, без НДС | 10 грн | 10 грн | 2 | 50 грн | 10 | 75 грн | 15 |

| Выполнение расчетных операций по карточному счету в течение 1 года, без НДС | 20 грн | 25 грн | 5 | 100 грн | 20 | 100 грн | 20 |

| Сумма неснижаемого остатка/страхового депозита не менее | - | - | - | - | - | - | |

| Открытие карточного счет (в т.ч. дополнительного) по инициативе клиента либо в случае утери (кражи) карты, без НДС | 10 грн | 25 грн | 5 | 25 грн | 5 | 25 грн | 5 |

| Открытие дополнительного карточного счета доверенному лицу, без НДС | 15 грн | - | - | 75 грн | 15 | 75 грн | 15 |

| Выполнение расчетных операций по дополнительному карточному счету в течение года (взимается начиная с 2-го года обслуживания ), без НДС | 15 грн | 25грн | 5 | 75грн | 15 | 75грн | 15 |

| Комиссия за снятие наличных в системе ПриватБанка (в т.ч. банкоматах), без НДС | 1% | - | 1% | 1% | |||

| Комиссия за снятие наличных в системе МКПБ (в т.ч. банкоматах), без НДС | 1% | - | 1% | 1% | |||

| Комиссия за снятие наличных в зарубежных банках/банкоматах, без НДС | - | - | 1% + 15 грн | 1% + 3 долл. США | 1% + 15 грн | 1% + 3 долл. США | |

| Комиссия за снятие наличных в других украинских банках/банкоматах, без НДС | 1% + 5 грн | - | 1% + 5 грн | 1% + 5 грн | 1% + 5 грн | 1% + 5 грн | |

| Блокировка доступа к карточному счету, без НДС | 0 | 5 грн | 1 | 0 | 0 | 0 | 0 |

| Безналичная оплата товаров/услуг в торговых точках, без НДС | 0 | 0 | 0 | 0 | |||

| Безналичное зачисление средств | 0% | 0% | 0% | 0% | |||

|

Плата за обслуживание неактивного* карточного счета, в месяц, без НДС |

экв 5 грн |

* - неактивный - карточный счет, на который течение 3 месяцев после истечения срока действия карты и ее неперевыпуска отсутствовали поступления средств. В случае если остаток на неактивном карточном счете меньше экв 5 грн, комиссия устанавливается в размере остатка средств на данном картсчете.

Таблица 2.12 – Тарифы комиссионных вознаграждений в АКБ «Финбанк» (г.Одесса) за операции расчетно-касового обслуживания юрлиц и предпринимателей

| № п/п | Название операции, услуги которая предоставляется банком | НДС | Размер ставки комиссионного вознаграждения | |

| В гривне | В валюте | |||

| 1.1. | Открытие текущего счета. | нет | 50,00 грн. | |

| 1.1.1. | Открытие текущего счета клиенту, который раньше имел текущий счет в банке, в связи с его реорганизацией, изменением формы собственности и т.д. | нет | 25,00 грн. | |

| 1.2. | Закрытие счета (кроме ликвидации СХД). | нет | 150,00 грн. | |

| 1.2.1. | Закрытие счета в связи с ликвидацией, реорганизацией, изменением формы собственности. | нет | Бесплатно | |

| 1.3. | Начисление % на остаток по текущим счетам: | нет | 0,5% | Х |

| 1.4. | Выдача справок о наличии, состоянии счета, курсах валют и др. | |||

| 1.4.1. | В день обращения клиента. | нет | 25,00 грн. за одну справку | |

| 1.4.2. | На следующий операционный день. | нет | 15,00 грн. за одну справку | |

| 1.5. | Выдача дубликатов выписок и платежных документов. | нет | 15,00 грн. за один дубликат | |

| 1.6. | Выдача копии заявления-расчета об установлении лимита остатка в кассе предприятия. | нет | 10,00 грн. за одну копию | |

| 1.7. Выдача справок относительно проведенных банком платежей по внешне - экономическим контрактам клиента по письменному запросу (по одному контракту). | ||||

| 1.7.1. | По операциям до 1 года | нет | Х | 30,00 грн. |

| 1.7.2. | По операциям от 1 до 2 лет | нет | Х | 50,00 грн. |

| 1.7.3. | По операциям от 2 до 3 лет | нет | Х | 80,00 грн. |

| 1.7.4. | По операциям, которые проведены более 3-х лет назад | нет | Х | 150,00 грн. |

| 1.8. | Безналичные зачисления на текущие счета клиентов. | нет | Бесплатно | |

| 1.9. Перевод средств в пользу клиентов других банков: | ||||

| 1.9.1. | в гривнах | нет | 2,00 грн. за одно платежное поручение | |

| 1.9.2. | в долларах США (комиссионные затраты банков-корреспондентов клиентом не возмещаются). | нет |

0,1% (мин. 30,00$/ макс. 150,00$) от суммы перевода (или в гривнах по курсу НБУ) |

|

| 1.9.3. | в ЕВРО (комиссионные затраты банков-корреспондентов клиентом не возмещаются). | нет |

0,18% (мин. 30,00EURO/ макс. 200,00 EURO ) от суммы перевода (или в гривнах по курсу НБУ) |

|

| 1.9.4. | в других валютах ( комиссионные затраты банков-корреспондентов клиентом не возмещаются). | нет |

0,1% (мин 30,00$/ макс. 150,00$) от суммы перевода (или в гривнах по курсу НБУ) |

|

| 1.10. | Перевод денежных средств с текущего счета клиента в день их принятия через кассу банка денежной наличностью свыше 50 000 грн. | нет | 0,1% от суммы перевода | Х |

| 1.11. | Внесение изменений и дополнений в платежные документы, уточнение реквизитов получателя средств, которые осуществляются по вине клиента, после принятия их к выполнению банком. | нет | Х |

50,00$ за каждое изменение |

| 1.12. | Поиск исходящих платежей по просьбе клиента | нет | Х | 20,00$ за каждый платеж плюс комиссия третьих банков |

| 1.13. Аннулирование осуществленных клиентских платежей: | ||||

| 1.13.1. | в течение операционного дня | нет | Х | 25,00$ за каждый платеж |

| 1.13.2. | до двух банковских дней | нет | Х | 50,00$ за каждый платеж |

| 1.14. | Выдача денежной наличности из кассы банка по предварительно представленному заявлению на получение денежной наличности. | нет |

1% от суммы получения |

1% от суммы получения по курсу НБУ |

| 1.15. | Подкрепление касс предприятий банкнотами в национальной валюте Украины номиналами 1, 2, 5, 10, 20 и 50 гривен, так же монетами номиналом 1, 2 и 5 грн. | нет | 0,3 % от выданной суммы банкнот (монет) | Х |

| 1.16. | Подкрепление касс предприятий банкнотами в национальной валюте Украины номиналами 100 и 200 грн. | нет | 0,3 % от выданной суммы банкнот | Х |

| 1.17. | Подкрепление разменной монетой номиналами 1 коп. - 25 коп. касс предприятий | нет | 14,00 грн. за 1000 штук монет | Х |

| 1.18. | Подкрепление разменной монетой номиналами 50 коп. касс предприятий | нет | 3,00 грн. за 1000 штук монет | Х |

| 1.19. | Реализация бланков векселей. | да | 1,50 грн. за один бланк (в т.ч. НДС) | Х |

| 1.20. | Прием денежной наличности в иностранной валюте за оплату экспортных контрактов | нет | Х | 1% (мин.5,00 $) |

| 1.21. | Прием денежной наличности от населения за товары и услуги: | |||

| 1.21.1. | От 1,00 грн. до 100 грн. | нет | 1 грн. | |

| 1.21.2. | От 101грн. до 1000 грн. | нет | 1,5% | |

| 1.21.3. | От 1001грн. до 5000 грн. | нет | 1,3% | |

| 1.21.4. | От 5001 грн. до 10 000 грн. | нет | 1,0% | |

| 1.21.5. | Свыше 10 000 грн. | нет | 100 грн. | |

| 1.22. | Прием денежной наличности от населения в высшие учебные заведения г.Одессы: | |||

| 1.22.1. | До 1000 грн. | нет | 1,0% | |

| 1.22.2. | С 1001 грн. | нет | 0,5% | |

| 1.22.3. | Представительство МВД Украины. | да | 2,0% | |

| 1.23. | Выдача справки на вывоз валюты за границу на командировку, без НДС. | нет | Х | Бесплатно |

| 1.23.2. | Замена карточек образцов подписей. | да | 5,00 грн. за комплект | |

| 1.23.3. | Засвидетельствование карточек с образцами подписей. | нет | 15,00 грн. за комплект | |

| 1.24. | Предоставление выписок со счета. | да | Бесплатно | Х |

| 1.25. | Комиссия третьих банков за переводы клиентов, взысканная банками-корреспондентами (при предоставлении клиенту копии телексного сообщения о размере комиссии). | нет | В гривне по курсу НБУ на день уплаты | |

| 1.26. | Почтово-телеграфные затраты по операциям клиента. | да | Согласно счету |

Таблица 2.13 - Тарифы комиссионных вознаграждений в АКБ «Финбанк» (г.Одесса) за документарные операции с юридическими лицами

| № п/п | Название операции, услуги которая предоставляется банком | НДС | Размер ставок комиссионного вознаграждения | ||

| В гривне | В иностранной валюте | ||||

| Импортные | Экспортные | ||||

| Документарные аккредитивы: | |||||

| 2.1. | Предварительное авизование аккредитива. | нет | Х | 50,00$ | |

| 2.2. | Открытие покрытого аккредитива / увеличение суммы аккредитива. | нет | 0,2% (мин. 70,00грн./макс. 1200,00 грн.) от суммы аккредитив / увеличение | 0,4% (мин. 120,00$ / макс. 500,00$) от суммы аккредитива / увеличение | Х |

| 2.3. | Обслуживание непокрытого аккредитива / подтверждение аккредитива без денежного покрытия. | нет | В соответствии с решением Кредитного комитета Х% годовых от суммы | Х | В соответствии с решением Кредитного комитета Х% годовых от суммы |

| 2.4. | Подтверждение аккредитива с денежным покрытием в банке. | нет | 0,2% (мин. 50,00 грн./ макс.100 грн.) от суммы аккредитива | Х |

0,1% (мин. 30,00$ / макс. по договору) от суммы аккредитива в квартал |

| 2.5. | Авизование аккредитива / изменений условий аккредитива. | нет | 0,1% (мин. 70,00 грн. / макс. 900,00 грн.) от суммы аккредитива | Х |

0,2% (мин. 120,00$ / макс. 500,00$) от суммы аккредитива |

| 2.6. | Изменение условий аккредитива / аннулирование до срока его окончания / авизование изменений условий аккредитива. | нет |

50,00 грн. за каждое изменение |

40,00$ за каждое изменение |

|

| 2.7. | Прием , проверка документов на соответствие условиям аккредитива. | нет | 50,00 грн. |

0,2% (мин. 50$/ макс. 300$) от суммы аккредитива |

0,2% (мин. 50$/ макс. 350$) от суммы аккредитива |

| 2.8. | Выполнение аккредитива - платеж против документов | нет | 0,25% (мин. 100,00 грн / макс. 500,00 грн.) от суммы платежа | 0,2% (мин. 25$/ макс. 500$) от суммы аккредитива | 0,2% (мин. 25$/ макс. 500$) от суммы аккредитива |

| 2.9. | Перевод трансферабельного аккредитива в пользу другого бенефициара. | нет |

0,1% (мин. 50,00 грн.) от суммы аккредитива |

Х |

0,2% (мин. 120$ / макс. 500$) от суммы аккредитива |

| 2.10. | Документы с расхождениями (удерживается с бенефициара) за каждый документ. | нет | 20,00 грн. | 30,00$ | |

| 2.11. | Выполнение функций рамбурсного банка. | нет | 0,1% (мин. 25$/ макс. 500$) от суммы аккредитива | ||

| Документарное инкассо: | |||||

| 2.12. | Принятие и отправка документов на основании инкассо. | нет | Х | 0,1% (мин. 10,00$/ макс. 100,00$) от суммы инкассо | |

| 2.13. | Контроль получения документов и оплаты (отказа от оплаты) по инкассо, зачисление средств по инкассо. | нет | Х | 0,05% (мин. 10,00$/ макс. 100,00$) от суммы инкассо | |

| 2.14. | Получение и авизование документов по инкассо. | нет | 0,1% (мин. 10,00$/ макс. 100,00$) от суммы инкассо | Х | |

| 2.15. | Оплата документов по инкассо | нет | 0,15% (мин. 10,00$/ макс. 100,00$) от суммы инкассо | Х | |

| 2.16. | Изменение условий, аннулирование или отзыв. | нет | 25,00$ | 30,00$ | |

| 2.17. | Отправка извещений в другие банки. | нет | 10,00$ | ||

| 2.18. | Прием чеков на инкассовой основе (чистое инкассо чеков). | нет | Х | 3,5% от суммы чека | |

| 2.19. | Пересылка документов по документарным операциях. | да | Тариф DHL (UPS) + 5,00$ по курсу НБУ |

Таблица 2.14 - Тарифы комиссионных вознаграждений в АКБ «Финбанк» (г.Одесса) за расчетно-касовые операции с физическими лицами

| п/п | Название операции, услуги что предоставляется банком | НДС | Размер ставок комиссионного вознаграждения | |

| В гривне | В валюте | |||

| 3.1. | Открытие текущего счета. | нет | 10,00 грн. | 25,00 грн. |

| 3.2. | Закрытие текущего счета. | нет | Бесплатно | |

| 3.3. | Выдача справок о наличии, состоянии счета и др. | нет | 15,00 грн. за одну справку | |

| 3.5. | Перечисление денежных средств с текущих, карточных и депозитных счетов. | |||

| 3.5.1. | На счета в других уполномоченных банках Украины и иностранных банках | нет | 2,00 грн. за один перевод | 1% мин. (30USD, 30EUR, 30RUB) в валюте платежа или в гривне по курсу НБУ |

| 3.5.2. | На счета, открытые в АКБ "Финбанк" | нет | Бесплатно | |

| 3.7. | Выплата денежной наличности со счетов клиентов: | |||

| 3.7.1. | Выплата переводов, поступивших на текущий счет клиента | нет | 1% от суммы | 1% мин. (10USD, 10EUR, 10RUB) в валюте платежа или в гривне по курсу НБУ |

| 3.7.2. | Выплата наличных средств, поступивших в пользу моряков, или членов их семей | нет | Х | 0,8% мин. (8USD, 8EUR, 8RUB) в валюте платежа или в гривне по курсу НБУ |

| 3.8. | Выплата переводов без открытия текущего счета. | нет | 1% (мин. 10 грн.) от суммы | 1% мин. (15USD, 15EUR, 15RUB) в валюте платежа или в гривне по курсу НБУ |

| 3.11. | Проведение конвертации свободно-конвертируемых валют при выплате переводов. | нет | Х | 0,3% от суммы валюты что конвертируется |

| 3.12.1. | Замена карточек образцов подписей | нет | 3,00 грн. за карточку | |

| 3.12.2. | Засвидетельствование карточек с образцами подписей | нет | 5,00 грн. за карточку | |

| 3.14. | Комиссия за обмен изношенных купюр. | нет | Х | 6% от номинала купюры (по курсу НБУ) |

| 3.15. | Обмен банкноты на разменную монету. | нет | 14 грн. за 1000 шт. | Х |

Таблица 2.15 - Тарифы комиссионных вознаграждений в АКБ «Финбанк» (г.Одесса) за операции на межбанковском валютном рынке Украины

| № п/п | Название операции, услуги что предоставляется банком | НДС | Размер ставок комиссионного вознаграждения |

| 5.1. Свободная продажа валюты (по курсу Банка): | |||

| 5.1.1. | до 100.000,00$ | нет | 0,35% от суммы продажи |

| 5.1.2. | свыше 100.000,00$ | нет | 0,25% от суммы продажи |

| 5.2. | Покупка валюты, без НДС. (по курсу Банка): | нет | |

| 5.2.1. | до 100.000,00$ | нет | 0,5% от суммы покупки |

| 5.2.2. | свыше 100.000,00$ | нет | 0,3% от суммы покупки |

| 5.3. | Конверсионные операции с одной валюты в другую. | нет | 1,25% от суммы конвертации |

|

Примечание. В случае превышения фактических затрат банка над списанной со счета клиента суммой по курсу НБУ вместе с комиссией по конвертации, комиссия которая подлежит оплате клиентом, увеличивается на сумму указанной разницы. |

Таблица 2.16 - Тарифы комиссионных вознаграждений в АКБ «Финбанк» (г.Одесса) за операции с ценными бумагами

| № п/п | Название операции, услуги что предоставляется банком | НДС | Размер ставок комиссионного вознаграждения |

| 6.1. | Операции с государственными ЦБ Украины. | нет | Согласно договора |

| 6.2. | Операции с муниципальными ЦБ Украины. | нет | Согласно договора |

| 6.3. | Операции с корпоративными ЦБ. | нет | Согласно договора |

| 6.4. | Аваль векселей. | нет | Минимум 0,5% от суммы векселя |

| 6.5. | Домициляция векселей. | нет | От 0,1% до 1,5% от суммы векселя |

| 6.6. | Инкассация векселей. | нет | От 0,1% до 1% от суммы векселя |

| 6.7. | Выполнение операций по трастовым договорам. | нет | От 0,1% до 2,% от суммы операции |

| 6.8. | Выполнение Банком функций комиссионера. | нет | От 0,1% до 1,5% от суммы операции |

| 6.9. | Предоставление консалтинговых услуг клиентам | да | Согласно договора |

Таблица 2.17 - Тарифы комиссионных вознаграждений в АКБ «Финбанк» (г.Одесса) за операции подготовки и обслуживания кредитов

| № п/п | Название операции, услуги предоставляемой банком | НДС | Размер ставок комиссионного вознаграждения | |

| Юридические лица | Физические лица | |||

| 7.1. | Прием и рассмотрение кредитной заявки клиента. | да | 80,00 грн. | 25,00 грн. |

| 7.2. | Оформление документов: | |||

| 7.2.1. | по выдаче срочного кредита клиенту | да | 100,00 грн. | 30,00 грн. |

| 7.2.2. | по открытию овердрафта клиенту | да | 80,00 грн. | Х |

| 7.2.3. | по открытию кредитной линии клиенту | да | 150,00 грн. | 80,00 грн. |

| 7.3. | Оформление документов по выдаче отдельных траншей в границах открытой линии. | да | 20,00 грн. | 20,00 грн. |

| 7.4. | Изменение условий кредитного договора по инициативе клиента. | нет | 50,00 грн. | 10,00 грн. |

| 7.5. | Оформление и выдача клиенту справки о состоянии задолженности по кредитам в Банке | нет | 15,00 грн. за справку | |

| 7.6. | Установление кредитного лимита по БПК | нет | Х | 0,3% (макс. 100$) |

| 7.7. | Выдержка из Государственного реестра обременений движимого имущества Украины | 7,00 грн. | 42,00 грн. | X |

| 7.8. | Прием документов и рассмотрение заявки на кредит для СПД - физических лиц | 10.00 грн. | 60,00 грн. | X |

Таблица 2.18 - Тарифы комиссионных вознаграждений в АКБ «Финбанк» (г.Одесса) за гарантийные операции

| № п/п | Название операции, услуги что предоставляется банком | НДС | Размер ставок комиссионного вознаграждения | |

| В гривне | В валюте | |||

| 8.1. | Предоставление необеспеченных гарантий клиентам банка (в квартал от суммы гарантии). | нет | 3-5% (мин. 250,00 грн.) | 1%-3% (мин. 50,00$ ) |

| 8.2. | Предоставление гарантий, которые обеспеченные в соответствии с законом Украины "О залоге" (в квартал от суммы гарантии) | нет | 1%-3% (мин.150,00грн.) | 0,5% -2% (мин. 30,00$) |

| 8.3. | Авизование гарантий. | нет | 100,00 грн. | 30,00$ |

| 8.4. | Подтверждение гарантии (в квартал от суммы гарантии). | нет | 2% (мин. 50,00 грн.) | 2% (мин.100,00$) |

| 8.5. | Изменение условий гарантии. | нет | 150,00 грн. | 50,00$ |

| 8.6. | Аннулирование гарантии. | нет | 150,00 грн. | 50,00$ |

| 8.7. | Платеж по гарантии (от суммы гарантии). | нет | 0,2% (мин. 50,00 грн./ макс. 150,00 грн.) | 0,2% (мин. 50,00$ / макс. 150,00$) |

| 8.8. | Оформление документов по выдаче гарантии. | нет | 150,00 грн. |

Таблица 2.19 - Тарифы комиссионных вознаграждений в АКБ «Финбанк» (г.Одесса) за операции с чеками

| п/п | Название операции, услуги что предоставляется банком | НДС | Размер ставок комиссионного вознаграждения |

| 9.1. | Продажа дорожных чеков. | нет | 1% (мин. 5,00 $) от суммы чеку по курсу НБУ |

| 9.2. | Инкассо дорожных чеков: | ||

| 9.2.1. | На инкассо с выплатой покрытия через 60 дней | нет |

2 % (мин. 5,00 $) от суммы чеку по курсу НБУ |

| 9.2.2. | Инкассо именных чеков с выплатой покрытия через 60 дней | нет | 3.5 % от суммы чеку |

Таблица 2.20 - Тарифы комиссионных вознаграждений в АКБ «Финбанк» (г.Одесса) за отправление переводов WESTERN UNION в гривне (ТОЛЬКО ПО УКРАИНЕ) и долларах США

| Сумма перевода (грн.) | Комиссионный сбор (грн.) | Сумма перевода (грн.) | Комиссионный сбор (грн.) |

| 0,00-100,00 | 10,00 | 4000,01-4500,00 | 145,00 |

| 100,01-200,00 | 15,00 | 4500,01-5000,00 | 160,00 |

| 200,01-300,00 | 19,00 | 5000,01-5500,00 | 175,00 |

| 300,01-400,00 | 22,00 | 5500,01-6000,00 | 190,00 |

| 400,01-500,00 | 25,00 | 6000,01-6500,00 | 205,00 |

| 500,01-600,00 | 28,00 | 6500,01-7000,00 | 220,00 |

| 600,01-800,00 | 34,00 | 7000,01-7500,00 | 235,00 |

| 800,01-1000,00 | 40,00 | 7500,01-8000,00 | 250,00 |

| 1000,01-1500,00 | 55,00 | 8000,01-8500,00 | 265,00 |

| 1500,01-2000,00 | 70,00 | 8500,01-9000,00 | 280,00 |

| 2000,01-2500,00 | 85,00 | 9000,01-9500,00 | 295,00 |

| 2500,01-3000,00 | 100,00 | 9500,01-10000,00 | 310,00 |

| 3000,01-3500,00 | 115,00 | За каждые 500 грн. более 10000 дополнительно уплачивают 15 грн. | |

| 3500,01-4000,00 | 130,00 |

| ДОЛЛАРЫ США | |||

| Сумма перевода (USD) | Комиссионный сбор (USD) | Сумма перевода (USD) | Комиссионный сбор (USD) |

| 0,00-50,00 | 13,00 | 1750,01-2000,00 | 90,00 |

| 50,01-100,00 | 15,00 | 2000,01-2500,00 | 110,00 |

| 100,01-200,00 | 22,00 | 2500,01-3000,00 | 120,00 |

| 200,01-300,00 | 29,00 | 3000,01-3500,00 | 140,00 |

| 300,01-400,00 | 34,00 | 3500,01-4000,00 | 160,00 |

| 400,01-500,00 | 40,00 | 4000,01-4500,00 | 180,00 |

| 500,01-750,00 | 45,00 | 4500,01-5000,00 | 200,00 |

| 750,01-1000,00 | 50,00 | За каждые 500 USD более 5000 дополнительно уплачивается 20 USD | |

| 1000,01-1500,00 | 75,00 | ||

| 1500,01-1750,00 | 80,00 |

Таблица 2.21 - Тарифы комиссионных вознаграждений в АКБ «Финбанк» (г.Одесса) за операции с банковскими платежными карточками

| № п/п | Название операции, услуги предоставляемой банком | Размер ставок комиссионного вознаграждения | |

| В гривне | В валюте | ||

| 13.1. | Выплата денежной наличности по БПК банков-нерезидентов, без НДС. |

3% от суммы выплаты |

3% от суммы выплаты |

| 13.2. | Выплата денежной наличности по БПК банков-резидентов, без НДС. | Бесплатно | X |

| 13.3. | Выплата денежной наличности по БПК КБ "Приватбанк", без НДС. |

1% от суммы выплаты |

X |

| 13.4. | Выплата денежной наличности по зарплатным БПК КБ "Приватбанк", без НДС. | Бесплатно | X |

| 13.5. | Выплата денежной наличности по всем карточкам АКБ "Финбанк", без НДС: | ||

| 13.5.1. | До 10.000,- $ в месяц и эквивалент других валют | Бесплатно | Бесплатно |

| 13.5.2. | Больше 10.000,- $ в месяц |

1% от суммы выплаты |

1% от суммы выплаты |

| 13.6. | Получение денежной наличности по карточкам PRIVAT TRAVEL, без НДС: | ||

| 13.6.1. | в банкоматах АКБ "Финбанк" | 0,2% | 0,2% |

| 13.6.2. | в банкоматах КБ "Приватбанк" | 1% + 0,50$ | 1% +3,00 грн |

| 13.6.3. | в банкоматах за границей | 1% (мин. 3,00$) | X |

| 13.7. | Получение остатка | 0,5% | 0,5% |

Как показывает совместный анализ тарифов, приведенных в табл.2.4 – 2.21:

а) конкуренция между банками с учетом многофилиальности и наличия в г.Одессе не только коммерческого банка АКБ «Финбанк», но и регионального управления АКБ «Приватбанк»(Днепропетровск), приводит к универсализации тарифов на основные банковские услуги. Так; клиентская стоимость денежных переводов в системе WESTERN UNION, а также комиссии по обслуживанию эмитированных банками пластиковых карт VISA, являются одинаковыми.

б) тарифная политика, в основном, формируется в зависимости от наличия фактической клиентуры банка, привлекаемой комплексом новейших телекоммуникационных услуг и услуг банковского самообслуживания. Одновременно, объем валюты баланса, собственного страхового капитала и резервных фондов банка существенно влияют на тарифы по некоторым комиссионным операциям. Так, тарифы на банковские гарантии в АКБ «Приватбанк» составляют 0,2%(но не более 3800 грн.) в гривнах и 0,3% (но неболее 4300 грн.) в валюте, а в АКБ «Финбанк» тарифы на банковские гарантии составляют 3-5% в гривнах и 1-3% в валюте

в) существенное влияние на уровень тарифов оказывает финансовая мощь и рейтинг банка в банковской системе Украины, который позволяет диктовать свои цены на определенный сектор банковских услуг. Так, тарифы комиссии на подготовку и обслуживание кредитных проектов в АКБ «Приватбанк» составляют до 2% от суммы кредита, а в АКБ «Финбанк» - не более 180 грн. Тарифы на расчетно-кассовое обслуживание клиентов при перечислении средств по системе СЭП НБУ в другой банк составляют в АКБ «Финбанк» - 2 грн. за 1 платеж, а в АКБ «Приватбанк» тарифицированы по шкале (табл.2.4) от 0,36 грн.при суме платежа до 50 грн. до 29,70 грн. за платеж на суму 100000 грн..

Таким образом, в АКБ «Приватбанк» положительно решен вопрос о себестоимости «электронных платежей» в СЭП НБУ и «малыми» платежами за счет перераспределения нагрузки комиссии с «малых» платежей на «крупные», что существенно повышает привлекательность АКБ «Приватбанк» для населения и частных предпринимателей.

г) большое количество клиентов позволяет АКБ «Приватбанк» снизить тарифы на комиссионные услуги по покупке продаже валюты клиентов на межбанковском валютном рынке до 0,1 – 0,2%, тогда как тарифы в АКБ «Финбанк» составляют на ниже 0,35% и он, в основном, обслуживает только своих клиен-тов.

д) борьба АКБ «Финбанк» за клиентов приводит к снижению тарифов по комиссии за получение наличных по платсиковым картам АКБ «Финбанк» в банкоматах АКБ «Финбанк» до 0,2%, в то время как АКБ «Приватбанк» сохраняет уровень тарифов 1% для своих клиентов.

3 ПЕРСПЕКТИВНЫЕ НАПРАВЛЕНИЯ РАЗВИТИЯ ОПЕРАЦИЙ БАНКОВСКИХ УСЛУГ И УВЕЛИЧЕНИЯ КОМИССИОННЫХ

ДОХОДОВ КОММЕРЧЕСКИХ БАНКОВ

3.1 Рост комиссионных доходов АКБ «Приватбанк» при развитии кастодиальных операций по регистрации, депозитарному хранению и обслуживанию ценных бумаг клиентов

Новым направлением в развитиии комиссионных банковских услуг являются кастодиальные операции по регистраторской и депозитарной деятельности банка с корпоративными ценными бумагами клиентов.

В табл.3.1 –3.3 приведен перечень основных операций, осуществляемых регистратором АКБ «Приватбанк» для реестров эмитентов новых ценных бумаг и реестров зарегистрированных владельцев ценных бумаг.

Таблица 3.1 – Перечень операций регистратора АКБ «Приватбанк» и тарифы для эмитентов (обязательные)

| Операция | Расценки |

| Прием документов и внесение в систему реестра информации об эмитенте и выпуске ЦБ | 100,00 грн. |

|

Открытие счетов собственникам ЦБ с зачислением на них ЦБ в соответствии с полученным от Эмитента перечнем (реестром) собственников: - с магнитного носителя - с бумажного носителя |

0,25 грн. за каждого собственника ЦБ. 0,50 грн. за каждого собственника ЦБ. |

| Внесение изменений в систему счетов собственников ЦБ по запросу Эмитента (в случае неверного предоставления данных) | 0,70 грн. за каждую запись (по каждому собственнику ЦБ) |

|

Обслуживание (учет ЦБ) системы счетов собственников ЦБ - до десяти собственников ЦБ - до тридцати собственников ЦБ |

60,00 грн. (за квартал за всю систему реестра) 140,00 грн. (за квартал за всю систему реестра) |

| Обслуживание (учет ЦБ) системы счетов собственников ЦБ* (большее тридцати собственников ЦБ) | 0,30 грн. за одного собственника ЦБ за квартал, но не ниже 150,00 грн. за всю систему реестра |

| Ответственное сохранение сертификатов именных ценных бумаг | 140,00 грн. за каждую 1000 шт сертификатов за квартал |

| Хранение документов на протяжении 3-х лет после разрыва договора эмитентом | 420,00 грн. за каждые 5000 листов |

Таблица 3.2 - Расценки на операции Регистратора ПриватБанк дополнительные для Эмитента

| Операция | Расценки |

|

Предоставление информации о состоянии счетов собственников ЦБ на определенную дату : - на магнитном носителе - на бумажном носителе |

из расчета на один счет, учитывающий собственника ЦБ за всю систему реестра 35,00 + N*0,05 грн. 35,00 + N*0,10 грн. |

|

Предоставление информации о начисленных дивидендах собственникам ЦБ и суммы удержанного подоходного налога с собственников ЦБ (платежня ведомость): - на магнитном носителе - на бумажном носителе |

из расчета на одного учитываемого собственника ЦБ за всю ведомость 90,00 + N*0,05 грн. 90,00 + N*0,10 грн. |

| Расчетно-кассовое обслуживание по уплате дивидендов физическим лицам | 0,70 грн. + 1 % от суммы уплаченных дивидендов за расчетно-кассовое обслуживание из расчета на одного враховуємого собственника ЦБ |

|

Предоставление разнообразных видов отчетной документации, связанной с учетом и движением ЦБ на счетах собственников ЦБ Эмитента - на магнитном носителе - на бумажном носителе |

Из расчета на одну запись по лицевому счету 50,00 + К*0,05 грн. 50,00 + К* 0,10 грн. |

| Подготовка и предоставление информации акционерам и государственным органам (запрос на проведение собрания акционеров, справки про удержанный подоходный налог при уплате дивидендов, а также любая другая информация) | 1,00 грн. за печатный лист + стоимость почтовых услуг (если другое не обусловлен дополнительным соглашением) |

| Проведение корпоративных операций с ЦБ Эмитента | По согласованию сторон |

| Информационное и организационное обеспечение проведения общего собрания акционеров | По согласованию сторон |

| Оформление бланков сертификатов (временных свидетельств) | 1,00 грн. из расчета на один сертификат (временное свидетельство) |