Курсовая работа: Фондовая биржа и механизм ее деятельности

МИНИСТЕРСТВО ОБРАЗОВАНИЯ

АЗЕРБАЙДЖАНСКОЙ РЕСПУБЛИКИ

АЗЕРБАЙДЖАНСКИЙ ГОСУДАРСТВЕННЫЙ

ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ

КАФЕДРА ЭКОНОМИЧЕСКОЙ ТЕОРИИ

К У Р С О В А Я Р А Б О Т А

НА ТЕМУ: ФОНДОВАЯ БИРЖА И МЕХАНИЗМ ЕЕ

ДЕЯТЕЛЬНОСТИ

Студентка II курса

Факультета Финансы и Кредит

Группы 629

Мустафаева Ирина

Руководитель: доц. Гасанова Н.Ф.

БАКУ - 2006

СОДЕРЖАНИЕ

Введение

ГЛАВА 1: Понятие фондовой биржи и ее роль в экономике

1.1 История возникновения фондовой биржи в Азербайджане

ГЛАВА 2: Операционный механизм фондовой биржи

2.1 Инфраструктура и основы функционирования фондового рынка

ГЛАВА 3: Цифры и факты бакинской фондовой биржи

3.1: Пути дальнейшего развития на рынке государственных ценных

бумаг

Заключение

Литература

Введение.

Фондовые биржи являются непременным институтом рыночной экономики.

Фондовая биржа – это организованный, регулярно функционирующий рынок ценных бумаг и других финансовых инструментов.

Фондовые биржи благодаря торговле ценными бумагами, могут сосредотачивать в своих руках большие капиталы, которые в дальнейшем привлекаются для развития производства. Здесь осуществляется купля – продажа акций и облигаций акционерных обществ, а также облигаций государственных займов.

Биржевая игра весьма заманчива. Покупая, ценные бумаги по низкому и продавая, по высокому курсу, можно получить крупную биржевую прибыль. Являясь организатором рынка ценных бумаг, фондовая биржа первоначально занимается исключительно созданием необходимых условий для ведения эффективной торговли, но по мере развития рынка её задачей становится не только организация торговли, сколько её обслуживание. Механизм биржи разнообразен. Для осуществления работы на бирже выбирается руководящий орган биржи – биржевой комитет, в который входят крупные товаропроизводители или же их доверенные лица. Члены биржи подразделяются на биржевых посредников (брокеров и маклеров) и дельцов (или дилеров), которые проводят операции с ценными бумагами. При фондовых биржах создаются валютные биржи, где продаётся и покупается иностранная валюта.

Биржевая деятельность рассматривается в её эволюционном развитии: от сделок на наличный расчёт к форвардным сделкам, через них – к фьючерсным контрактам и, наконец, к опционной торговле, что позволяет значительно снизить риски.

ГЛАВА 1: Понятие и сущность биржевой деятельности.

Биржа предсавляет собой организационно оформленный рынок, где совершаются сделки с определёнными видами товаров. В качестве биржевых товаров могу выступать :

· Продукция производственного или потребительского назначения, которая обладает определёнными, хорошо известными для продавцов и покупателей свойствами (зерно, кофе, какао, сахар, нефть и т.д.)

· Ценные бумаги

· Иностранная валюта

Таким образом от вида продаваемых товаров могут быть, соответственно, товарные или валютные биржи. Если на бирже продаётся не один вид ценностей, то такая биржа считается универсальной.

Особенностью биржевой торговли является то, что сделки совершаются всегда в одном и том же месте, в строго определённое время – время проведения биржевого сеанса (или сессии) и по чётко установленным, обязательным для всех участников правилам. Биржа создаёт чёткую организационную структуру, чёткий механизм заключения и исполнения сделок с биржевыми ценностями и высоконадёжную систему контроля за ходом исполнения.

Если театр начинается с вешалки, то биржа начиналась с кошелька. С того самого кожаного мешочка для хранения монет, который в незапамятные времена на латыни назывался "бурс". Позже, в ХII веке, термин "бурса" распространился по Европе и приобрел свое второе значение: место выдачи или обмена денег. Именно кошелек (а точнее - скульптурное сооружение из трех кошельков) в ХIV веке украшал вход в знаменитую гостиницу фламандцев Ван дер Бурсов - излюбленное пристанище венецианских купцов, где нередко заключались товарные и финансовые сделки. Так выражение "пойти к Бурсам", а затем "ходить на бурсу" постепенно преобразовалось в современное слово "биржа".

В основе, пожалуй, всех биржевых операций лежит обмен. Поэтому если праотцами современных банков по праву считаются золотых дел мастера и ростовщики, то прародителями современных бирж были древние владельцы меняльных контор и финансовые спекулянты.

Первой фондовой биржей можно считать основанную в 1531 году Антверпенскую товарную биржу, где чуть более четырех столетий назад была впервые объявлена биржевая котировка - перечень цен на продававшиеся там коммерческие бумаги.

Фондовая биржа - стержень финансового рынка, важный институт не только вторичного рынка ценных бумаг, но и рыночной экономики в целом.

Фондовая биржа -это лучший рынок ,создаваемый для лучших ценных бумаг (крупнейшими ,пользующимися доверием и финансово устойчивыми)посредниками ,работающими на фондовом рынке.

Признаки классической фондовой биржи:

биржа-централизованный рынок ,с фиксированным местом торговли (наличие торговой площадки);

существование процедуры отбора наилучших товаров (ценных бумаг),отвечающих определенным требованиям (финансовая устойчивость и крупные размеры эмитента ,массовость ценной бумаги, как однородного и стандартного товара ,массовость спроса ,четко выраженная колебаемость цен,возможность гарантий поставки ит.д.);

существование процедуры отбора лучших операторов рынка в качестве членов биржи ;наличие временного регламента торговли ценными бумагами и стандартных торговых процедур ;

централизация регистрации сделок и расчетов по ним;

установление официальных (биржевых) котировок;

надзор за членами биржи (с позиций их финансовой устойчивости, безопасного ведения бизнеса и соблюдения этики фондового рынка).

Управляет биржей общее собрание ее членов.В организационном отношении биржа включает обычно следующие структурные подразделения:

-администрация биржи;

-регистрационное бюро;

-котировальная комиссия;

-служба информационного обеспечения;

-экспертная группа;

-биржевой арбитраж;

-рекламное бюро;

-бюро экономического анализа;

-брокерская служба;

-служба технического обеспечения.

Фондовая биржа играет важную роль в экономике. Прежде всего, она отражает ситуацию на реальном рынке товаров и служит информационным сигналом для инвесторов - куда вкладывать деньги. Кроме того, содействует концентрации капитала, финансированию частных компаний и государства. Биржа - своего рода орудие перелива капитала внутри - в межотраслевом и международном масштабах. Спекулянты, узнав о различии в ценах, скупают ценные бумаги по дешевой цене и продают по дорогой. Это выравнивает цены: там, где они были низки, происходит их рост, там, где цены были высоки, они падают. И все это способствует более эффективному перераспределению капитала по отраслям в мировом хозяйстве

Роль фондовой биржи в экономике страны определяется прежде всего степенью разгосударствления собственности , а точнее долей акционерной собственности в производстве Валового Национального Продукта. Кроме того , роль биржи зависит от уровня развития рынка ценных бумаг в целом.

К основным функциям фондовой биржи относятся следующие;

-мобилизация и концентрация свободных денежных капиталов и накоплений посредством продажи ценных бумаг.

-кредитование и финансирование государственных и иных хозяйственных организаций посредством покупки их ценных бумаг.

-обеспечение высокого уровня ликвидности вложений в ценные бумаги.

-распространение информации о товарах и финансовых инструментах, их ценах и условиях обращения,

-поддержание профессионализма торговых и финансовых посредников,

-выработка правил,

-индикация состояния экономики,ее товарных сегментов и фондового рынка.

-котировка цен.

Фондовая биржа позволяет обеспечить концентрацию спроса и предложения ценных бумаг , их сбалансированность на основе биржевого ценообразования , реально отражающего уровень эффективности функционирования акционерного капитала.

Котировка цен занимает особое место в деятельности биржи и поэтому рассмотрим этот вопрос несколько подробнее .Котировкой называется установление цены на бирже на основе постоянной регистрации заключаемых за день сделок.Цены выводятся специальной котировальной комиссией.Целью котировальной комиссии является определение наиболее характерной цены для данного рынка на данный день.Сведения о котировках регулярно публикуются в котировальных бюллетенях.

Цена по которой заключаются сделки и ценные бумаги переходят из рук в руки , называется курсом. Биржевой курс используется как ориентир при заключении сделок как в биржевом , так и во внебиржевом обороте.

1.2 История возникновения Фондовой биржи в Азербайджане

Еще в древних рукописях азербайджанский народ характеризуется как смелый, непоколебимый, отважный и предприимчивый. Не случайно 150 лет назад азербайджанский рынок стал востребованным для российских деловых людей, и первоначальное размещение ценных бумаг в нашей стране проводилось со стороны российских банков. Если учесть, что первая российская биржа появилась в Санкт-Петербурге в 1816 году, то для небольшого по тем временам Азербайджана это очень неплохой показатель. Как отмечал А.Н.Бердяев “Народ - это не количество, а качество”.

В начале XX столетия в Баку появились местные коммерческие банки, среди которых первым эмитентом ценных бумаг стал 'Бакинский торговый банк' известного нефтепромышленника Гаджи Зейналабдина Тагиева. Тогда же в Азербайджане стали создаваться акционерные общества, занятые нефтедобычей и электроэнергетикой. Их акции были в обращении на рынке ценных бумаг. Среди них можно отметить, Ново-Бакинский нефтеперерабатывающий завод, Бакинский купеческий банк и ряд других компаний, акции которых котировались на ведущих фондовых биржах Москвы, Санкт-Петербурга и других городов.

На рубеже XIX и XX столетий в Азербайджане стали открываться филиалы российских банков: Бакинский филиал Санкт-Петербургского государственного банка (1874-1920), Санкт-Петербургского международного коммерческого банка (1868-1920), Коммерческого банка 'Волжск-Камск' (1870-1920), банков 'Русский для внешней торговли' (1871-1919), 'Русский торгово-промышленный' (1890-1920), 'Северный' (1901-1910), 'Русско-Азиатский' (1910-1920), коммерческого банка 'Азов-Дон' (1877-1920) и др.

На рубеже XX-XXI вв. с восстановлением суверенитета Азербай- джанской Республики, установлением общественно-политической стабильности, подписанием нефтяного “контракта века”, послужившего инвестиционному буму, Азербайджан во главе с Президентом Гейдаром Алиевым предстал перед прогрессивным мировым экономическим сообществом как страна со сформулированной концепцией развития национальной рыночной экономики, а Президент - гарантом судьбоносных экономических реформ.

Азербайджан - небольшая страна, но она обладает огромным экономическим потенциалом: среди стран СНГ она отличается кредитоспособностью. Показательно, что в июне 2000 года Международное рейтинговое агентство Fitch IBCA присудило Азербайджану кредитный рейтинг “В+” с позитивным видением, а в 2001 году повысило рейтинг до уровня “ВВ-” в связи с выполнением страной обязательств по развитию экономики, принятых перед международными финансовыми организациями. Следует отметить, что такие высокие кредитные рейтинги крайне редко присуждаются странам, живущим в условиях военного конфликта. Присвоение суверенного кредитного рейтинга республике не только открывает для неё доступ на международные денежные и фондовые рынки мира, но и позволяет стратегическим инвесторам уверенно строить долгосрочные перспективные планы партнерства и сотрудничества в нашей стране.

Заявочными показателями положительного рейтинга Азербайджана стали самые высокие в СНГ макроэкономические результаты, особенности финансовой политики, новые перспективы нефтяной отрасли и др. На этой базе стали складываться предпосылки второго после большевистского переворота возрождения рынка ценных бумаг, как основы финансовой инфраструктуры Азербайджана.

Сегодня, размышляя о процессе создания и формирования рынка ценных бумаг в молодой суверенной республике, о пройденном пути и предстоящих задачах, вспоминается стартовая полоса, огромный нераспаханный, словно целина, пласт. Именно на нем в 1999 году началось создание цивилизованного рынка ценных бумаг Азербайджана.

В то время экономические реформы уже шли в налаженном темпе, осуществлялась подготовленная в 1995 году первая программа малой и средней приватизации. Хотя к тому времени сам рынок ценных бумаг в нашей стране еще не сформировался - в обращение пошли самые ликвидные в то время ценные бумаги - приватизационные паи и опционы.

Но уже в 1995-1998 годах население стало вникать в суть процессов снижения и повышения рыночного курса, в обиходную лексику постепенно стали входить такие экономические термины, как “спрос”, “предложение”, “цена открытия и закрытия рынка” и др., стали заключаться сделки купли-продажи акций приватизированных предприятий. Сказывалось влияние законодательных факторов: законы “О ценных бумагах” и “Об акционерных обществах”, а также финансовые инструменты, как ГКО, акции компаний и крупных банков, Межбанк готовил эмиссию депозитарных сертификатов. Но недоставало все же главного - не была подготовлена инфраструктура организованного рынка ценных бумаг. Без нее даже наращивание количества финансовых инструментов не привело бы к цивилизованной рыночной кондиции. К тому же в правительстве республики готовилась Вторая государственная программа стратегической приватизации, т.е. шел процесс, диктующий необходимость подготовки целостной инфраструктуры рынка ценных бумаг.

Рынок других ценных бумаг можно было бы расширить только на базе цивилизованного, дисциплинированного рынка. Необходимы правовая ясность, биржевая торговая площадка, профессиональные участники рынка - таковы были основные задачи Государственного комитета по ценным бумагам при Президенте Азербайджанской Республики (ГКЦБ), созданного в декабре 1998 года. В реальном режиме мы начали работать с июля 1999-го, когда указом Президента страны было утверждено положение ГКЦБ, определены приоритетные направления работы, регулирующие и контролирующие функции. В отличие от практики европейских комиссий по ценным бумагам, мы стали не только регуляторами, но и создателями рынка.

С ноября 1999 года после указа Президента о правилах лицензирования 12 видов (дилерская, брокерская, депозитарная, клиринг, лотерейная деятельность, по введению реестра, организатор торгов, на изготовление бланков всех ценных бумаг и т.д.) деятельности на рынке ценных бумаг были заложены основы формирования дисциплинированного рынка, получили лицензии десятки юридических лиц, около 200 физических лиц прошли аттестацию на подтверждение права профессионального участия на рынке. Рассматривая биржу как сегмент ускорения развития рынка, мы собрали инициативную группу по созданию фондовой биржи. На наш призыв откликнулись 18 местных и иностранных коммерческих банков и финансовых структур. После создания Бакинской фондовой биржи (БФБ) к числу учредителей присоединилась Стамбульская фондовая биржа. Это был еще один шаг на пути интеграции Азербайджана в мировое экономическое сообщество. Словом, с 2000 года и у нас функционирует такая структура, как фондовая биржа, которая является самой прозрачной структурой в экономике любой страны, площадкой, консолидирующей профессиональных участников рынка ценных бумаг.

В 2002 году начал работать проект по технической помощи Бакинской фондовой бирже, финансируемый Международной финансовой корпорацией. Реализатором проекта стала голландская компания ATOS KPMG, привлекшая специалистов Амстердамской фондовой биржи. Но это только начало. Уже биржевики договорились об оказании БФБ технической помощи со стороны греческого правительства и групп греческих бирж в 2004 году.

В 2002 году впервые была достигнута прибыльность Бакинской фондовой биржи - около 250 млн. манат, сформирован уставной капитал в размере 5,4 млрд. манатов. Согласно действующим нормативам, Государственные краткосрочные облигации (ГКО) размещаются только через БФБ. Следует признать, что на данный момент для потенциальных инвесторов ГКО являются самым привлекательным инструментом фондового рынка. Ежегодно биржа наращивает обороты по торгам ГКО, заметно растет ликвидность этих облигаций. За 6 месяцев 2003 года размещено ГКО на сумму 234.7 млрд. манат. Хочется подчеркнуть, что биржевые торги ГКО сделали краткосрочные облигации чисто рыночным инструментом. Стабильный спрос на ГКО на первичном рынке привел к снижению доходности в течение года с 17% до 10% годовых. Объем торгов на вторичном рынке в 2002 году по сравнению с предыдущим годом возрос в 30 раз, однако в абсолютной величине этого недостаточно, чтобы говорить о насыщенности

Что касается корпоративных ценных бумаг, акции ряда предприятий включены в котировальный лист БФБ, но о подлинном листинге серьезно можно будет говорить лишь после того, как национальные предприятия полностью перейдут на западные бухгалтерские стандарты.Работа в этом направленииуженачалась.

Сегодня на национальном рынке ценных бумаг работают БФБ, 2 депозитария - Национальный депозитарный центр и депозитарий компании “Партнер Инвестмент”, брокерские конторы. За 2,5 года созданы инфраструктура организованного рынка ценных бумаг, его нормативно-правовая база (в отличие от других стран, справились с этой нелегкой задачей без технической и финансовой помощи международных организаций).

При подготовке нормативно-правовой базы, как регулирующей основы инфраструктуры рынка ценных бумаг, основным принципом было не адаптироваться к местным реалиям, а приравниваться к западным стандартам. При этом были изучены англосаксонская и континентальная системы, практика всех стран СНГ. Как же иначе, ведь мы намерены в будущем интегрироваться в мировую рыночную систему? Следовательно, нормативная база рынка ценных бумаг должна зеркально отражать западную систему с учетом лишь специфических национальных особенностей. Меньше года потребовалось специалистам ГКЦБ для создания и укомплектования нормативной базы, а это более 50 регулирующих документов (сейчас их уже более 70). Были подготовлены проекты Законов “О ценных бумагах” и “Об акционерных обществах”. Эксперты Комитета принимали активное участие при подготовке Законов “Об инвестиционных фондах”, “О защите прав инвесторов на рынке ценных бумаг”. На их основе подготовлены Положение “О защите прав инвесторов на рынке ценных бумаг”, Правила “Об участии иностранных юридических и физических лиц на рынке ценных бумаг” и др. Отметим, что в рамках программы TACIS западные эксперты изучили нормативно-правовую базу ГКЦБ, ряд законопроектов и оценили их как документы, соответствующие мировым стандартам. В марте текущего года началась реализация 18-ти месячного проекта ТАСIS “Развитие рынка ценных бумаг Азербайджанской Республики” стоимостью 1 млн. 300 тыс. ЕВРО. Мы расцениваем это как особое внимание Европейского Союза к развитию организованного рынка ценных бумаг суверенного Азербайджана. В рамках проекта предусмотрены тренинги, экспертиза нормативно-правовой базы, подготовка свода требований для работы на рынке ценных бумаг, разработка механизмов для внедрения новых рыночных инструментов, создание электронной базы ГКЦБ, совершенствование системы защиты прав инвесторов. Такие значительные проекты способствуют изучению и внедрению мирового опыта в новые сферы национальной экономики. Безусловно, при наличии организованной рыночной инфраструктуры местным специалистам необходимы консультации опытных зарубежных профессионалов.

Азербайджанский рынок ценных бумаг постепенно растет, становясь основой инфраструктуры финансового рынка республики. Реальный сектор экономики поступательно наращивает объемы эмиссии ценных бумаг, но только часть из них формирует профессиональный рынок. С сентября 1999 г. по июль 2003 года был зарегистрирован выпуск акций предприятий различных отраслей промышленности, сельского хозяйства, финансового сектора на общую сумму свыше 2 трлн. манат. Все это ярко иллюстрирует динамику роста объемов сделок купли-продажи акций. Так, если за весь 2002 год суммарный объем зарегистрированных в Национальном депозитарном центре сделок по купле-продаже акций составил 99.8 млрд. манат, то за 6 месяцев 2003 года - 107.6 млрд. манат. В рыночном обращении появились новые финансовые инструменты - фьючерсы, векселя, корпоративные облигации.

Сегодняшняя наша задача сводится к формированию корпоративного рынка. Еще не все руководители АО пришли к осознанию необходимости корпоративного развития путем заимствования свободных средств на рынке. Наряду с этим мы постоянно рассматриваем возможности эффективного использования векселей в решении вопросов внутренних долгов, стимулирования внутреннего рынка, роль коммерческих банков в развитии рынка ценных бумаг, механизмы поэтапного введения новых финансовых инструментов, ратуем за повсеместное введение западных стандартов бухгалтерской отчетности и др. Шаг за шагом мы реализовываем концепцию дальнейшего развития финансового рынка и создания в будущем целостного рынка финансовых услуг согласно практике развитых стран. Наш рынок еще очень молод по сравнению с мировыми рынками. Нигде в мире рынок ценных бумаг не развивался гладко, не случайно же его называют “рынком ожиданий”, ибо жизнь нередко преподносит сюрпризы. Тем не менее тенденции позитивной динамики в экономической жизни страны, новые реалии развития на нынешнем рыночном пространстве позволяют прогнозировать, что вскоре, на наш взгляд, в Азербайджане будет создан компактный, но очень надежный корпоративный рынок.

ГЛАВА 2 : Операционный механизм фондовой биржи

РАЗНОВИДНОСТИ БИРЖЕВЫХ ОПЕРАЦИЙ

После того, как ценные бумаги прошли процедуру лнстинга и включены в котировочный лист, с ними можно осуществлять биржевые операции, то есть заключать сделки купли-продажи. Под биржевой операцией будем понимать сделку купли-продажи с допущенными на биржу ценностями, заключённую между участннками биржевой торговли в бнржевом помещении в установленное время.

Кассовые и фьючерсные сделки

Кассовая сделка (spot) характеризуется тем, что она заключается на имеющиеся у продавца в наличии ценные бумаги. Расчет же по кассовым сделкам, то есть поставка ценных бумаг продавцом покупателю и оплата их покупателем, осуществляется в ближайшие после заключения сделки дни. В ФРГ, например, этот срок не превышает двух биржевых дней, в Англни и США — пяти календарных дней.

Главной характеристикой сделки на срок является то, что исполнение продавцом и покупателем своих обязательств должно быть осуществлено в какой-то определённый момент в будущем, например, сделка заключена 1 сентября, а должна быть исполнена 1 декабря. В момент же заключения сделки у продавца может не быть продаваемых фондовых ценностей, а продавец может не иметь денег для их оплаты.

Сделки на срок обычно называются «фьючерсными» сделками (futures). Обычно при заключении фьючерсной сделки фиксируется не только количество, но и курс ценных бумаг, хотя бывают случаи, когда курс ценных бумаг устанавливается на основе их котировки на бирже в день исполнения сделки. Что касается срока исполнения фьючерсной сделки, то ценные бумаги могут быть переданы в определённый день, указанный при заключенми сделки, лнбо передаваться постепенно по извещению продавца до указанной последней даты.

Участники фьючерсной сделки вносят гарантийные взносы “маржу”,

которые служат финансовым обеспечением сделки и предназначены для того, чтобы возместить потери одного участника сделки другому из-за невозможности выполнения сделки. Если одна нз сторон нарушает со-глашение, то другая получает определенную компенсацию нз внесенного залога. Размер гарантийного взноса устанавливается биржей и зависит от коньюнктуры — прн неустойчивости рынка взнос больше и наоборот. Обычно размер гарантийного взноса колеблется в пределах 5—20% от курсовой стоимости ценных бумаг (суммы сделки).

Многне из фьючерсных сделок заключаются на условиях соглашения об обратном выкупе. В этом случае движение ценных бумаг не происходит, а одному нз участников сделки выплачивается только разница в цене.

Например, заключена фьючерсная сделка на куплю-продажу 100 акций компании «Дельта» по цене 45 долл. за акцию. В момент исполнения сделки цена акцни составила 49 долл. за акцию. Поскольку сделка была заключена с условием обратного выкупа, то продавец выплачивает покупателю разницу в цене в размере 400 долл. (4*100). Покупателю возвращается его гарантийный взнос, а разница покрывается за счёт га-рантийного взноса продавца.

Если в момент исполнения сделки цена будет 40 долл. за акцию, то покупатель может отказаться от сделки, заплатив продавцу 500 долл. (по 5 долл. за каждую акцию). В этом случае продавцу возвращается его гарантийный взнос и выплачивается разница в цене за счёт гарантийного взноса покупателя.

Фьючерсные сделки с опционом

Фьючерсная сделка с опционом характеризуется тем, что покупатель (продавец) платит продавцу (покупателю) определённую сумму денег и приобретает право на то, чтобы в течение определённого периода времени купить (продать) определённое количество ценных бумаг по установленной цене. Иными словами, один нз участников сделки приобретает опцион на покупку (опцион «call») или опцион на продажу (опцион «put»). Воспользуется ли держатель опциона своим правом, будет зависеть от того, как изменится курс ценных бумаг. Например, покупатель приобрёл опцион на покупку 100 акций компании «Дельта» по цене 45 долл. за штуку. Срок действия опциона — 3 месяца. Покупатель опциона уплатил вознаграждение по 3 долл. за акцию. В период действия опциона цена акций поднялась до 50 долл. за штуку. Держатель опциона реализует свое право и покупает 100 акций по цене 45 долл. Он может тут же продать акции за наличный расчиёт и получить за каждую акцию по 50 долл. Таким образом, его выигрыш от операции составит 2 долл. на каждую акцию или 200 долл. от всей сделки.

Если за период действия опциона цена акци не поднимется выше 45 долл., то держатель опциона откажется от покупки, потеряв при этом 300 долл. (3*100).

Если опцион приобретает продавец, то он будет стремиться реализовать свое право в том случае, если биржевой курс ценных бумаг опустится ниже цены, зафиксированной при заключени сделки.

Покупатель опциона на покупку (как и покупатель во фьючерсной сделке) рассчитывает на повышеие курса ценных бумаг, в то время как держатель опциона на продажу (как и продавец во фьючерсной сделке) рассчитывает на то, что произойдет понижение курса ценных бумаг. Каждый участник руководствуется своими соображениями и надеется получить прибыль, однако выиграть, разумеется, может только один нз участников сделки.

Стеллажные сделки

Стеллажными называются такие сделки, в которых не определено, кто в сделке будет продавцом, а кто — покупателем . Один нз участников сделки, уплатив определённое вознаграждение другому, приобретает опцион, который дает ему право в период действия опциона по своему выбору купить или продать определённое количество ценных бумаг. Например, один из участников сделки приобрёл опцион на право покупки акций компании «Бэта» по цене 80 долл. за штуку или на право продажи этих акций по цене 60 долл. за штуку. Цена данного опциона — 20 долл. за акцию.

Приобретя опцион, держатель опциона будет следить за изменением цены акций компании «Бэта». 60 долл. и 80 долл. — это так называемые «стеллажные точки». Еслн курс акций «Бэты» будет находиться между этими точками, то покупатель опциона понесёт убыток в размере 20 долл. на каждую акцию. Например, курс акций в данный момент равняется 70 долл. за акцию, а держатель опциона имеет право купить акции у продавца опциона по цене 80 долл. за акцию. Следовательно, покупать акции держатель опциона не будет. Однако держатель опциона имеет право также и продать акции по цене 60 долл. за акцию, то есть ниже рыночного курса. Следовательно, он не воспользуется и своим правом продавца.

Если же курс акций компании «Бэта» опустится ниже 60 долл. за акцию или поднимется выше 80 долл., то держатель опциона воспользуется своим правом и будет продавать или покупать акции. Если рыночный курс акций составит 40 долл., то держатель опциона, продав акции другому участнику сделки по цене 60 долл., возместит свои затраты на покупку опциона. Если курс акций упадет до 30 долл., то держатель опциона будет иметь чистую прибыль на акцию в размере 10 долл. При росте рыночного курса акций свыше 80 долл. за акцию держатель опциона воспользуется правом покупки акций у другого участника сделки. Если цена достигнет 100 долл. за акцию, то покупатель опциона возместит свои затраты на покупку опциона. А при росте цены свыше 100 долл. держатель опциона будет иметь чистую прибыль.

Фьючерсные контракты

Фьючерсные контракты — это несколько особый вид фьючерсных сделок. Термин «фьючерсный контракт» является довольно условным, так как любая фьючерсная сделка — это контракт между продавцом и покупателем, в котором зафиксированы обязательства сторон. И все же мы будем использовать это название, так как оно уже утвердилось в экономической литературе.

Сходство между фьючерсной сделкой и фьючерсным контрактом состоит в том, что продавец и покупатель и в том, и в другом случае принимают на себя обязательство продать или купить определённое количество ценных бумаг по установленной цене в обусловленное время в будущем. Различия же между фьючерсной сделкой и фьючерсным контрактом заключаются в следующем :

1. Во фьючерсной сделке количество ценных бумаг определяется по соглашению между продавцом и покупателем, в то время как во фьючерс-ном контракте количество ценных бумаг является строго определённым. Все контракты являются одинаковыми по размеру.

2. Срок исполнения сделки определяется по соглашению между про-давцом и покупателем, в контракте срок исполнения является строго фиксированной величниой (например, 30 дней со дня продажи).

3. Курс ценных бумаг при заключении сделки определяется частным образом между продавцом и покупателем, а цена контракта определяется на открытом аукционном торге на бирже.

Помимо рассмотренных выше биржевых операций в настояшее время проводятся также операции с биржевыми индексами акций. Этот вид операций будет рассмотрен позже, после ознакомления с биржевыми индексами.

Хеджирование

Курсы ценных бумаг и, прежде всего, акций испытывают сильные ко-лебания под воздействием разного рода факторов. Для того, чтобы за-страховать себя от изменения цен в момент планируемой покупки или продажи ценных бумаг, инвесторы применяют так называемое хеджиро-вание (от англ. «hedging» — ограждение, страхование от возможных потерь). Хеджирование производится с помощью заключения фьючерсных сделок, покупки и продажи опционов и фьючерсных контрактов. Например, инвестор через три месяца (именно тогда у него появятся денежные средства) собирается купить акции компании «Дельта», но по его прогнозам курс акций за это время возрастет с 45 до 50 долл. за акцию. В таком случае инвестор может заключить твердую фьючерсную сделку по цене сегодняшнего дня — 45 долл. за акцию со сроком исполнения сделки 3 месяца либо, если это возможно, купить опцион на право покупки акций через 3 месяца по цене, например, 45 долл. за акцию при стоимости опциона, например, 2 долл. Однако чаще всего для подобных целей используются фьючерсные контракты. Дело в том, что участниками рынка ценных бумаг была установлена довольно чёткая зависимость между курсами ценных бумаг по кассовым и фьючерсными сделкам — если растёт курс ценных бумаг по сделкам за наличные, то растёт и цена фьючерсных контрактов. Поэтому инвестор может заключить фьючерсный контракт на покупку акций компании «Дельта» по цене 45 долл. за штуку со сроком исполнения контракта через 3 месяца. Допустим, что к моменту истечения контракта курс акций по кассовым сделкам возрастёт, например, до 50 долл. за акцию. Контракт же обязывает продавца поставить владельцу контракта акции «Дельты» по цене 45 долл. за штуку. Однако продавец, продавая контракт, вообще-то и не собирался поставлять эти акции, поэтому он выплачивает покупателю разницу в цене в размере 5 долл. за акцию (50 - 45). То есть, можно сказать, что покупатель контракта продает через 3 месяца этот контракт обратно продавцу, но уже по более высокой цене, и таким образом страхует себя от повышения цен.

Делается это довольно просто с помощью гарантийных взносов. Продавец и покупатель контракта вносят гарантийные взносы, величина которых определяется биржей. Если покупатель ожидал, что курс акций повысится, и его ожидания сбылись, то ему возвращается его гарантийный взнос, а из гарантийного взноса продавца выплачивается сумма, на которую увеличилась цена контракта. Если же ожидания покупателя не оправдались, то из его гарантийного взноса выплачивается соответствующая сумма продавцу контракта.

Если обладатель ценных бумаг намеревается через определённое время продать ценные бумаги, а по его предположениям курс данных ценных бумаг к этому времени упадёт, то, чтобы уменьшить риск возможных потерь, хеджер будет стремиться заключить твёрдую фьючерсную сделку на продажу ценных бумаг, приобрести опцион на продажу или продать фьючерсный контракт. Допустим, хеджер заключил фьючерсный контракт на продажу акций компании «Дельта» по цене 45 долл. за штуку со сроком исполнения через 3 месяца. Через 3 месяца курс акций «Дельты» понизнлся до 40 долл. за штуку. Цена фьючерсного контракта также снизнтся до 40 долл. за штуку. Но покупатель контракта дал обязательство при заключении контракта принять эти ценные бумаги по цене 45 долл. за акцию. В таком случае покупатель выплатит продавцу разницу в размере 5 долл. за акцию (45 - 40). Следовательно, продавец ценных бумаг сможет возместить свои убытки от снижения курса акций.

Операции с фьючерсами, с одной стороны, позволяют застраховаться от возможных потерь и уменьшить риск инвесторов, с другой стороны, они создают широкий простор для деятельности разного рода биржевых спекулянтов или биржевых игроков. По своим действиям игроков условно можно разделить на две группы. Тех, которые делают ставки на повышение курса, называют «быками», а тех, кто играет на понижение, — «медведями». Наиболее опасное состояние на бирже наступает в те моменты, когда начинают паниковать «медведи».

Сделав ставку, например, на повышение курса каких-либо акций, спекулянт покупает фьючерсный контракт на акции этих компаний и рассчитывает в дальнейшем получить доход от продажи этого срочного контракта за счёт увеличения цены акций и, соответственно, цены срочного контракта.

Хотя инвестор и спекулянт покупают ценные бумаги с целью извлечения дохода, отличие инвестора от спекулянта состоит в том, что инвестор, как правило, покупает ценные бумаги на длительный срок (за исключением операций хеджирования), а спекулянты, в основном, покупают ценные бумаги на короткое время с целью извлечения прибыли за счёт изменения курсов ценных бумаг.

2.2 Инфраструктура и основы функционировани

фондового рынка

Под инфраструктурой рынка ценных бумаг обычно понимается совокупность технологий, используемых на рынке для заключения и исполнения сделок, материализованная в разных технических средствах институтах (организациях), нормах и правилах. Задачи инфраструктуры можно свести к двум основным группам:

· управление рисками на рынке ценных бумаг;

· снижение удельной стоимости проведения операций.

Основная тенденция заключается в том, чтобы позволить каждому участнику рынка принимать на себя те риски и в тех размерах, которые он сочтет нужным, пресекая при этом попытки свалить свой риск на другого, не заплатив ему за это или не заручившись его согласием. Инфраструктура рынка принимает на себя определенные виды риска, за что ее и приходится содержать (уменьшение риска вместе с доходностью).

Снижение удельной стоимости операций достигается за счет:

· стандартизации операций и документов,

· концентрации операций в специализированных структурах,

· применения новых технологий, в частности информационных.

Договора купли-продажи на бирже строго стандартизированы, в них заранее включены все условия сделки, кроме имен участников и цены. Как правило, биржевые сделки заключаются на стандартные количества акций (100 шт.), именуемых лотами. Строго обговорены сроки поставки и платежа. Ответственность сторон описана в правилах участия в торгах.

Инфраструктура рынка ценных бумаг содержит ряд подсистем, в их числе подсистемы:

· учета прав на ценные бумаги (регистраторы и депозитарии),

· торговые системы (биржи и внебиржевые),

· системы клиринга,

· системы платежа (банковская система),

· системы раскрытия информации (информационные агентства, рейтинговые агентства и др.).

Кроме того, на рынке существуют системы контроля и страховые системы.

ПРИМЕР:

Чтобы понять функции отдельных систем инфраструктуры рынки ценных бумаг, проще всего отталкивается от процесса заключения и совершения сделки и следить за тем, как отдельные его этапы стандартизируются и вычленяются в самостоятельные сферы бизнеса

Допустим, что инвестор А имеет какие-то ценные бумаги и хочет их продать, а потенциальный инвестор В имеет свободные деньги, которые хочет вложить в ценные бумаги. В процессе продажи бумаг должно произойти следующее:

I. В должен принять решение о том, какие бумаги он хочет приобрести.

II. А и В должны встретиться (не обязятельно физически)

III. А и В должны оговорить существеннные условия сделки, в том числе:

· цену сделки

· условия поставки платежа

· срок исполнения сделки

· гарантии исполнения сделки и ответственность сторон.

IV. Должен быть заключен договор купли-продажи

V. Сделка должна произойти, т.е. должны произойти:

· платеж за бумаги со стороны В,

· поставки ценных бумаг А,

· В должен проверить подлинность поставленных бумаг, а А- уплаченных денег,

· оформление соответствующих документов, удостоверяющих факт перехода прав собственности на ценные бумаги.

VI. В ряде случаев должна быть уведомлена третья сторона – эмитент.

Для обеспечения этих действий должны быть созданы указанные выше подсистемы

Наиболее развитым является биржевый рынок. Он имеет высокоразвитую инфраструктуру, способную принять на себя большую часть рисков, существенно ускорить сделки и уменьшить удельные накладные расходы. Основные задачи следующие.

Первая задача биржи заключается в том, чтобы предоставить место для рынка, т.е. централизовать место, где может происходить как продажа ценных бумаг их первым владельцам, так и вторичная их перепродажа. Членами биржи могут стать не все желающие, но лишь те, кто связал себя достаточно жесткими обязательствами и доказал свою способность выполнять их.

Второй задачей фондовой биржи следует считать выявление равновесной биржевой цены. Для установления рыночной цены используются несколько механизмов:

· аукционы (голландский - аукцион продавцов, английский - аукцион покупателей, применяется на первичном рынке);

· системы с котировками и маркет-мейкерами (маркет-тейкеры обязаны покупать только у м.-м., для бумаг с ограниченной ликвидностью);

· система, основанная на заявках (на покупку и на продажу, при совпадении заключается сделка, применяется для наиболее ликвидных бумаг);

· система со специалистами (посредники для брокеров, торгуют от своего имени).

Технически любая из этих систем может быть реализована как на "полу", так и посредством телекоммуникационных сетей.

Третья задача биржи - аккумулировать временно свободные денежные средства и способствовать передаче права собственности.

Четвертая задача фондовой биржи - обеспечение гласности, открытости биржевых торгов.

Пятая задача биржи заключается в обеспечении арбитража. При этом под арбитражем следует понимать механизм для беспрепятственного разрешения споров.

Шестая задача биржи - обеспечение гарантий исполнения сделок, заключенных в биржевом зале. Ее выполнение достигается тем, что биржа гарантирует надежность ценных бумаг, которые котируются на ней. Это достигается тем, что к обращению на бирже допускаются только те ценные бумаги, которые прошли листинг, т. е. соответствуют предъявляемым требованиям.

Седьмая задача биржи - разработка этических стандартов, кодекса поведения участников биржевой торговли.

Фондовая биржа относится к числу закрытых бирж. Это означает, что торговать на ней ценными бумагами могут только ее члены. Фондовая биржа - это некоммерческая организация, поэтому в ее деятельности заинтересованы те, кто профессионально занимается ценными бумагами:

· коммерческие банки;

· брокерские фирмы;

· инвестиционные фонды различных типов;

· инфраструктурные организации (фондовые биржи, торговые системы, регистраторы, депозитарные и расчетно- клиринговые организации и другие).

ГЛАВА 3: Бакинская фондовая биржа: цифры и факты

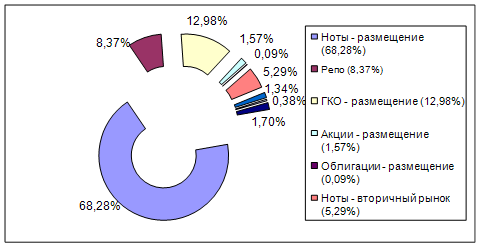

Суммарный оборот Бакинской фондовой биржи за январь-февраль 2006 года составил 100 499 209,22 маната, оборот за аналогичный период прошлого года составил 25 430 437,46 маната. Структурно по инструментам биржевой оборот выглядит следующим образом:

Из указанного объема 68 618 098,58 маната пришлось на долю размещений нот Национального банка, оборот на вторичном рынке по этому инструменту составил 5 315 094,82 маната. Оборот за январь-февраль 2005 года на первичном рынке нот составил 19 845 435,48 маната, объем сделок на вторичном рынке по этому инструменту составил 803 133,60 маната. Объем размещения ГКО Министерства финансов составил за рассматриваемый период 13 048 276,36 маната, в январе-феврале прошлого года операции по ГКО не проводились. Оборот по ГКО на вторичном рынке в январе-феврале этого года составил 1 701 228,08 маната. Оборот по репо составил в этом году 8 408 789,32 маната (репо-операции в течение января-февраля прошлого года проводились на сумму 1 988 785,39 маната). В секторе корпоративных бумаг на долю размещений акций пришлось 1 575 340 манатов (в январе-феврале 2005 года этот показатель составлял 1 856 711 манатов. Оборот на вторичном рынке по акциям составил 1 350 431 манатов (аналог по прошлом году – 598 960,96 маната. Объем размещения корпоративных облигаций за этот период составил 96 562,11 маната, оборот на вторичном рынке облигаций составил 385 388,95 маната (в январе-феврале прошлого года операции по корпоративным облигациям проводились только на вторичном рынке – на сумму в 337 411,03 маната).

Среднесуточный оборот в январе-феврале составил 2,513 млн. манатов. Отметим, что в течение прошлого года среднесуточный оборот на БФБ составил 2,057 млн. манатов.

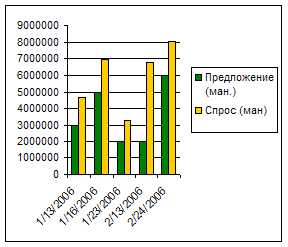

За рассматриваемый период на рынке государственных ценных бумаг наблюдалось резкое снижение доходности, что стало следствием превышение спроса над предложением:

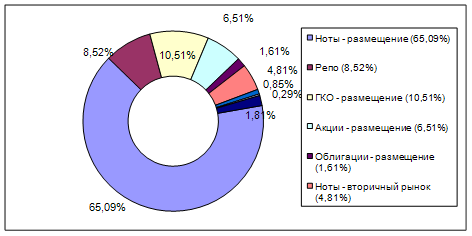

Суммарный оборот Бакинской фондовой биржи за январь-март 2006 года составил 171 108 523,85 маната, оборот за аналогичный период прошлого года составил 53 424 041,30 маната. Структурно по инструментам биржевой оборот выглядит следующим образом.

Из указанного объема 111 378 553,08 маната пришлось на долю размещений нот Национального банка, оборот на вторичном рынке по этому инструменту составил 8 231 490,86 маната. Оборот за январь-март 2005 года на первичном рынке нот составил 34 678 413,38 маната, объем сделок на вторичном рынке по этому инструменту составил 1 999 287,20 маната. Объем размещения ГКО Министерства финансов составил за рассматриваемый период 17 979 132,66 маната, в январе-марте прошлого года операции по ГКО не проводились. Оборот по ГКО на вторичном рынке в январе-марте этого года составил 3 099 369,18 маната. Оборот по репо составил в этом году 14 586 649,73 маната (репо-операции в течение января-марта прошлого года проводились на сумму 7 793 014,23 маната).

В секторе корпоративных бумаг на долю размещений акций пришлось 11 134 136 манатов (в январе-марте 2005 года этот показатель составлял 7 352 291 манатов). Оборот на вторичном рынке по акциям составил 1 458 943 манатов (аналог по прошлом году – 769 750,96 маната). Объем размещения корпоративных облигаций за этот период составил 2 754 157,11 маната, оборот на вторичном рынке облигаций составил 486 092,23 маната (в январе-марте прошлого года операции по корпоративным облигациям проводились только на вторичном рынке – на сумму в 831 284,53 маната).

Структурно по инструментам биржевой оборот выглядит следующим образом:

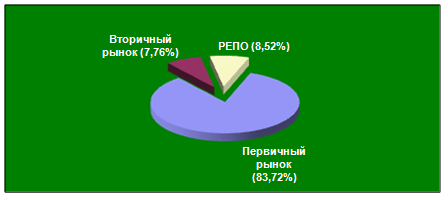

Соотношение оборотов на первичном и вторичном рынках

Январь-март - 2006

3.2 Пути дальнейшего развития на рынке государственных

ценных бумаг

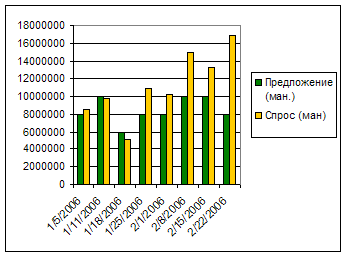

Самым актуальным вопросом на сегодняшнем рынке ценных бумаг является резкое снижение доходности по государственным бумагам. На аукционе по нотам 9 марта доходность снизилась до небывало низкого уровня: в 5,22% годовых. Притом, что в начале года этот показатель составлял 11-12% годовых.

При этом практически на всех аукционах наблюдается превышение спроса (объем подаваемых со стороны инвесторов заявок) над предложением (объем эмиссии):

ГКО: НОТЫ:

ГКО: НОТЫ:

В этой связи отметим теперь два пути дальнейшего развития на рынке государственных ценных бумаг, и в первую очередь, ГКО, так как они являются в большей степени инвестиционными бумагами и цель их выпуска связана с государственным бюджетом. Первый путь – регрессивный. В этом случае доходность стабилизируется на некотором уровне, скажем, на уровне 7% годовых, и рынок будет постепенно коллапсироваться. В некоторой степени это имеет место уже сейчас: с начала года погашены и не переразмещены три выпуска. Но в этом случае эмитенту, то есть Министерству финансов, будет сложно в случае необходимости увеличить заимствования на этом рынке. Нельзя забывать о том, что государственный бюджет предполагает погашения дефицита в размере 130 млн. манатов за счет выпуска ГКО. Очевидно, что в случае коллапсирования рынка это станет недостижимым.

Второй путь – прогрессивный. Он представляется нам значительно более дельным, как с позиции перспективы, так и с позиции текущего состоянии. В этом случае эмитенты могут расширить предложение, то есть привлекать еще больше, чем это происходит на рынке нот и ГКО, причем обеспечить возможность досрочного выкупа. Это несколько поднимет доходность, возможно до уровня рефинансирования, но рынок не будет заторможен в своем развитии, и соответственно, в любой момент на нем можно будет провести любые новые операции и процедуры. Сейчас, по нашему мнению, нельзя «отпугнуть» инвесторов на рынке госбумаг, а это очень легко можно сделать и фактором доходности и «необеспечением» предложения. Разумеется, банки, как развитые финансовые институты в конце концов найдут более доходное приложение своим средствам, нежели ГКО, а вернуть их на рынок потом будет крайне сложно.

Заключение

Итак, в марте текущего года началась реализация 18-ти месячного проекта ТАСIS “Развитие рынка ценных бумаг Азербайджанской Республики” стоимостью 1 млн. 300 тыс. ЕВРО. Мы расцениваем это как особое внимание Европейского Союза к развитию организованного рынка ценных бумаг суверенного Азербайджана. В рамках проекта предусмотрены тренинги, экспертиза нормативно-правовой базы, подготовка свода требований для работы на рынке ценных бумаг, разработка механизмов для внедрения новых рыночных инструментов, создание электронной базы ГКЦБ, совершенствование системы защиты прав инвесторов. Такие значительные проекты способствуют изучению и внедрению мирового опыта в новые сферы национальной экономики. Безусловно, при наличии организованной рыночной инфраструктуры местным специалистам необходимы консультации опытных зарубежных профессионалов. Азербайджанский рынок ценных бумаг постепенно растет, становясь основой инфраструктуры финансового рынка республики. Реальный сектор экономики поступательно наращивает объемы эмиссии ценных бумаг, но только часть из них формирует профессиональный рынок. гшггшннгн гннгнИ сегодняшняя наша задача сводится к формированию корпоративного рынка. Еще не все руководители АО пришли к осознанию необходимости корпоративного развития путем заимствования свободных средств на рынке. Наряду с этим мы постоянно рассматриваем возможности эффективного использования векселей в решении вопросов внутренних долгов, стимулирования внутреннего рынка, роль коммерческих банков в развитии рынка ценных бумаг, механизмы поэтапного введения новых финансовых инструментов, ратуем за повсеместное введение западных стандартов бухгалтерской отчетности и др. Шаг за шагом мы реализовываем концепцию дальнейшего развития финансового рынка и создания в будущем целостного рынка финансовых услуг согласно практике развитых стран.

Самым актуальным вопросом на сегодняшнем рынке ценных бумаг является резкое снижение доходности по государственным бумагам. На аукционе по нотам 9 марта доходность снизилась до небывало низкого уровня: в 5,22% годовых. Притом, что в начале года этот показатель составлял 11-12% годовых.

Наш рынок еще очень молод по сравнению с мировыми рынками. Нигде в мире рынок ценных бумаг не развивался гладко, не случайно же его называют “рынком ожиданий”, ибо жизнь нередко преподносит сюрпризы. Тем не менее тенденции позитивной динамики в экономической жизни страны, новые реалии развития на нынешнем рыночном пространстве позволяют прогнозировать, что вскоре, на наш взгляд, в Азербайджане будет создан компактный, но очень надежный корпоративный рынок.

Литература:

1. Жуков Е.Ф. «Ценные бумаги и фондовые рынки.» ЮНИТИ 2002 г.

2. Воробьёв П.В.

«Ценные бумаги и фондовая биржа.» Москва 2003 г.

3. Дегтярёва О.И., Кандинская О.А. « Биржевое дело.» Москва 2001 г.

4. Клещенко Н.Т. «Рынок ценных бумаг» Москва 2002 г.

5. Экономический журнал «Consulting & Business» Ст. «Изменения на БФБ ценных бумаг» (Январь, 2006)

6. Международный Азербайджанский Журнал «IRS Наследие» Ст. «Рынок ожиданий» оправдывает ожидания (2005 г.)