Курсовая работа: Фонды и фондовый рынок

Московский инженерно-физический институт

(государственный университет)

Экономико-аналитический институт

Курсовой проект на тему

“Фонды и фондовый рынок”

Выполнил :

студент группы

Принял:

Москва

Содержание

Введение 4

1. Фонды и фондовый рынок. 8

1.1 Краткая характеристика исследуемого объекта 8

1.2. Анализ финансово-экономического управления 11

1.3. Причинные технологии эффективности функционирования объекта 18

1.4. Формулировка требований и исходной информации для решения задач 21

2. Финансово-экономический анализ работы фондового рынка 22

Заключение 28

Список использованной литературы 30

Введение

По разнообразию финансовых инструментов и групп участников российский финансовый рынок вполне сопоставим с мировым. Основными его инструментами и сегментами являются государственные и муниципальные ценные бумаги (ГКО, ОФЗ, ОГСЗ), валютные госбумаги, рынок межбанковского кредита, валютный рынок и рынок корпоративных ценных бумаг (фондовый рынок). Фондовый рынок в отличие от предыдущих, находящихся под жестким контролем государства, наиболее чутко реагирует на состояние эмитентов и политико-экономическую политику в стране. Каждый из этих инструментов ориентирован на определенную группу участников рынка, которых можно разделить на иностранных, институциональных и частных инвесторов (граждан). При помощи прогнозирования они пытаются решить вопрос оптимального размещения свободных денежных средств.

Используемые в российской практике методы прогнозирования относятся к двум основным группам: фундаментального и технического анализа. Конкретика по их использованию, как в сочетании, так и в различных модификациях, обусловлена, прежде всего, решаемыми участниками (финансовыми менеджерами) задачами в условиях не сложившегося до конца и не устоявшегося российского фондового рынка. При этом на практике, в большинстве случаев, методики, которые авторы относят к группе технического анализа, используются при прогнозировании результата спекулятивных сделок, а фундаментального анализа при разработке стратегии портфельного инвестирования. Кроме того, выбор конкретных методов технического анализа, применяемых с успехом в мировой практике, как показал анализ, необходимо, чтобы результат не был отрицательным, осуществлять с учетом особенностей российского фондового рынка, которые, с нашей точки зрения, заключается в следующем.

Во-первых, российский рынок относится к категории развивающихся рынков (emerging market). Дневной оборот на нем достигает всего несколько десятков миллионов долларов, тогда как на американском рынке он достигает несколько десятков миллиардов. Причем примерно 75% всего оборота приходится на дюжину эмитентов - предприятий естественных монополий, так называемых "голубых фишек". По акциям второго эшелона торги имеют как правило дискретный характер с большими периодами времени между сделками. В последнее время набирает силу сектор банковских акций, а предприятия high tech или производители бытовой техники на российском фондовом рынке отсутствуют вообще.

Во-вторых, акции российских предприятий являются акциями курсового роста, а не акциями дивидендного дохода. Это связанно с недооцененностью фондового рынка. Так суммарная капитализация 200-х крупнейших предприятий России на конец 1997 г. равнялась $116 млрд., что меньше рыночной стоимости Toyota Motors, занимающей только 9-ое место в рейтинге Financial Times, а также с проводимой налоговой политикой.

Большинство компаний, нуждаясь в дополнительных инвестициях, предпочитают реинвестировать полученные прибыли в производство и не платить дивиденды по итогам года, что дает экономию на налогах и платежам по привлеченным средствам. Этим можно объяснить факт превышения стоимости обыкновенных акций над привилегированными.

В-третьих, большое присутствие на рынке иностранного капитала, по некоторым оценкам до 80 %. Именно иностранные портфельные инвесторы дали сильный толчок к оживлению рынка в 1997 г., поэтому доля их дальнейшего присутствия будет определять доходность российских финансовых инструментов. Таким образом, Россия интегрировалась в мировой финансовой рынок, что наглядно продемонстрировал мировой финансовый кризис конца прошлого года. И чем сильнее Россия будет завязана в международный рынок капитала, тем сильнее будут сказываться на ее рынках локальные финансовые катаклизмы других стран.

В-четвертых, сильное влияние политического фактора и его непредсказуемость. Экономическая политика страны олицетворяется несколькими конкретными людьми. По оценкам некоторых зарубежных рейтинговых агентств политический риск в России оценивается достаточно высоко. Ярчайший пример этому последняя отставка правительства, когда акции еще до начала торгов упали на 10 %.

В-пятых, отсутствует история деятельности российских предприятий-эмитентов, накоплен очень малый статистический материал, порой сильно искаженный и плохо адаптированный к современным методам анализа.

Это затрудняет проведение сравнительного анализа развития отраслей, а также отдельного предприятия по отношению к другим в отрасли. Поэтому полученные результаты анализа имеют большую относительную погрешность.

Также можно отметить низкую степень раскрытия информации и еще слаборазвитую инфраструктуры отечественного фондового рынка, что затрудняет расширение вложений мелких частных инвесторов, а следовательно уменьшает их роль на рынке.

Вышеперечисленные особенности показывают некорректность применения некоторых методов прогнозирования разработанных для развитых высоколиквидных рынков в российских реалиях. Например, определение даже таких элементарных характеристик рынка как цена поддержки и сопротивления невозможны при единичных сделках, т.к. основными причинами их существования является предшествующий опыт. Тем более на таких данных нельзя строить линии тренда.

Методы технического анализа, как правило, стоит применять на рынке активно торгуемых высоколиквидных акций, где очень важна скорость определения моментов изменения направления тренда. С этой позиции целесообразно применение методов графического анализа (метод японских подсвечников, построение линий поддержки и сопротивления), а также различных индикаторов, таких как MACD-гистограмма, относящаяся к группе отслеживающих трендов и позволяющая определять соотношение сил между "быками" и "медведями", и осцилляторов, помогающих выявить точки разворота тренда (стохастик-индикатор). Для прогнозирования рынка менее ликвидных бумаг, где срок вложений более длительный, чем на рынках blue chips, анализ свидетельствует о преимуществах фундаментальных методов. Результаты, формируемые на основе логического анализа и прогнозируемых (фактических) показателей работы компании или отрасли, более эффективны. Одним из оптимальных элементов механизма фундаментального анализа фондового рынка является предлагаемая авторами ранговая система.

1. Фонды и фондовый рынок.

1.1 Краткая характеристика исследуемого объекта

Организация биржевой торговли в ходе биржевой сессии оказывает значительное влияние на стабильность и ликвидность биржевого рынка. Формы организации биржевой торговли зависят в основном от состояния фондового рынка, а именно от его глубины, ширины и уровня сопротивляемости. Чем больше объём спроса и предложения на ценные бумаги, тем рынок шире, чем крупнее объёмы заявок инвесторов и концентрированнее спрос и предложение, тем глубже вторичный рынок. Сопротивляемость связана с диапазоном цен, в котором участники рынка готовы покупать или продавать ценные бумаги. Если условия функционирования рынка изменяются, существует разрыв между спросом и предложением и цена подвержена влиянию многих факторов, то биржевая торговля организуется в форме аукциона.

При небольшом объёме спроса или предложения торговля организуется в форме простого аукциона. Такой аукцион может быть организован либо продавцом, который получает предложение покупателей (аукцион продавца), либо покупателем, который ищет выгоднейшее предложение от ряда потенциальных продавцов (аукцион покупателя).

В России биржевая торговля также возрождалась, начиная с простых аукционов продавцов по типу английского аукциона, когда продавцы до начала торговых собраний подают свои заявки на продажу фондовых ценностей по начальной цене. Они сводятся в котировочных бюллетенях, которые раздаются участникам биржевого торга. В ходе аукциона, если есть конкуренция покупателей, цена последовательно повышается шаг за шагом (размер шага аукциона определяется до начала торгов), пока не остаётся один покупатель и ценные бумаги продаются по самой высокой цене.

Возможен и голландский аукцион, при котором начальная цена продавца велика и ведущий торги последовательно предлагает всё более низкие ставки, пока какая-либо из них не принимается. В этом случае ценные бумаги продаются первому покупателю, которого устраивает предложенный курс.

На аукционе втёмную, или так называемом заочном, все покупатели предлагают свои ставки одновременно и ценные бумаги приобретает тот, кто сделал самое высокое предложение.

Простой аукцион предполагает конкуренцию либо продавцов (в условиях избытка фондовых ценностей и недостатка платёжеспособного спроса), либо покупателей (при избытке платёжеспособного спроса и монопольном положении продавцов ценных бумаг). При отсутствии этих факторов, а также при достаточной глубине и ширине фондового рынка наиболее эффективной оказывается система двойного аукциона. Он предполагает наличие конкуренции между продавцами и между покупателями. Двойной аукцион как форма организации биржевой торговли наиболее полно соответствует природе фондового рынка. В свою очередь, имеются две формы двойного аукциона – это онкольный рынок и непрерывный аукцион.

Если сделки на рынке осуществляются редко, то обычно существует большой разрыв между ценой покупателя и ценой продавца (большой спрэд). Если колебания цен от сделки к сделке велики и носят регулярный характер, то такой рынок нельзя назвать ликвидным, и биржевая торговля практически не может быть организована в форме непрерывного аукциона. Более приемлемым является организация биржевой торговли по типу онкольного рынка с редким шагом. Чем менее ликвиден рынок, реже шаг аукциона и длительнее период накопления заявок на покупку и продажу ценных бумаг, тем раньше они “выстреливаются залпом” в торговый зал для одновременного исполнения.

Заказы вводятся либо устно, либо письменно, либо организация торгов осуществляется полуписьменно, полуустно. При ликвидном рынке “залпы” осуществляются несколько раз в течение биржевого дня. Частые залпы свидетельствуют о наличии постоянного спроса и предложения на ценные бумаги, о ликвидности рынка, позволяют перейти к непрерывному аукциону, который, в свою очередь, имеет три вида.

Первый из них – использование книги заказов, в которую заносятся устно передаваемые брокерами заявки, затем клерк (уполномоченный биржи) исполняет их, сличая объёмы и цены по мере их поступления. Таким образом осуществляется подбор заказов, благодаря которому конкретные покупатели торгуют с конкретными продавцами, причём в сделке могут участвовать несколько заказов. Так, крупный заказ на покупку может исполняться несколькими заказами на продажу и наоборот.

Второй вид непрерывного аукциона – табло, на котором указывается наилучшая пара цен на каждый выпуск (наивысшая при покупке, наименьшая при продаже). Эти цены служат основой для корректировки собственных заявок и построения стратегии игры в процессе биржевого торга. Проанализировав ситуацию, брокеры сами вводят цены на табло, которые видны всем трейдерам, находящимся в торговом зале. Заказы размещаются на табло в хронологическом порядке, поэтому приоритет времени играет определяющую роль. Заказ может быть не выполнен, если аналогичные заказы на ту же цену приходят раньше и поглощают заказы противоположной стороны рынка.

Третий вид непрерывного аукциона “толпа”. Трейдеры собираются вокруг клерка (уполномоченного биржи), который лишь объявляет поступающий в торговлю выпуск, а затем сами делают всё остальное (выкрикивают котировки, отыскивая контрагента). сделки в “толпе” заключаются по разным ценам, причём, например, один покупатель может заключить сделку с разными продавцами, не пытаясь определить общую цену.

Таким образом, залповый аукцион способствует установлению единой, наиболее справедливой с точки зрения рынка цены, а на непрерывном аукционе цена колеблется от сделки к сделке, поэтому попытка применить этот способ на рынке, объёмы спроса и предложения на котором незначительны либо число участников биржевой торговли ограничено, может привести к росту колебаний цен от сделки к сделке в силу неравномерности поступления заявок, и, возможно, к биржевой панике.

1.2. Анализ финансово-экономического управления

Механизм торговли

В основу механизма торговли на ММВБ в рамках основного режима торгов заложен принцип "Order driven market" — рынок конкурирующих между собой заявок, при котором сделка заключается автоматически при пересечении условий во встречных заявках. Выставление заявок и заключение сделок в Секции фондового рынка ММВБ производится в течение торгового дня, который делится на следующие периоды:

- предторговый период (определяется цена открытия);

- торговая сессия;

- послеторговый период (сделки совершаются по средневзвешенной цене, определяемой в течение последних 30 минут торговой сессии).

Торги крупными пакетами ценных бумаг (Режим переговорных сделок)

Параллельно с основным режимом торгов реализован механизм торговли крупными пакетами ценных бумаг. В рамках этого режима Участники приходят к соглашению со своим контрагентом путем выставления так называемых “адресных” (адресованных конкретному Участнику торгов) и “безадресных” (выставленных без указания конкретного Участника) заявок. В данном режиме Участники могут оговаривать срок исполнения сделки от текущего торгового дня до 30 дней после заключения сделки.

Данный режим торгов позволяет:

заключать сделки “без покрытия”, то есть без достаточного количества денег или бумаг, с последующим пополнением резервов.

не ограничивать пакет ценных бумаг размером стандартного лота и не опасаться “распыления” крупного пакета;

Важно отметить, что контроль “поставки против платежа” страхует участников и их клиентов от риска потери денежных средств и ценных бумаг. В день исполнения сделки ценные бумаги и денежные средства блокируются в РП и НДЦ, и окончательные поставка и платеж происходят только после соответствующей команды от ММВБ при выполнении контрагентами своих обязательств.

Механизм расчетов и клиринга

Клиринговые функции на рынке корпоративных ценных бумаг выполняет сама биржа на основании соответствующей лицензии, выданной ФКЦБ России. В рамках системы клиринга и расчетов ММВБ осуществляется:

- сверка сделок;

- контроль достаточности обеспечения;

- определение обязательств участников (клиринг);

- расчеты по обязательствам участников с соблюдением принципа “поставки против платежа”;

- обеспечение исполнения сделок.

Сверка

Сделка с кодом расчетов Т0 (исполнение в день заключения сделки с контролем достаточности обеспечения в момент заключения сделки), заключаемая в электронной Системе торгов ММВБ, проходит сверку в момент заключения и не требует дополнительного подтверждения со стороны ее участников после завершения торгов (т.е. является locked-in trade). При этом сверка сделки проходит по правилам ее заключения.

Сделки с кодами расчетов В0-В30 (исполнение на 0.......30 день после даты торгов без контроля достаточности обеспечения в момент заключения сделки) для включения их в клиринг должны пройти процедуру сверки.

Сверка сделок с кодами расчетов В0-В30 производится путем подачи контрагентами в дату исполнения в Систему торгов встречных отчетов о сделках. При этом участники могут гибко управлять процессом исполнения своих обязательств по разным сделкам с несколькими контрагентами, используя информацию о всех сделках, подлежащих исполнению в данный день, и о всех поданных их контрагентами отчетах о сделках, и определять последовательность исполнения этих сделок. При совпадении в отчетах параметров сделки, а также при соблюдении участниками других необходимых условий, сделка считается сверенной и регистрируется в Системе торгов ММВБ.

Контроль достаточности обеспечения

По сделкам с кодом расчетов Т0 контроль достаточности обеспечения осуществляется в момент подачи участниками в Систему торгов заявок на заключение сделок. По сделкам с кодами расчетов В0-В30 процедура контроля проводится уже после заключения сделок — в дату их исполнения.

Контроль достаточности обеспечения производится на основе мониторинга позиций участников, осуществляемого в режиме реального времени (real time positions monitoring). При этом используется стандартный алгоритм контроля как для сделок с кодом расчетов Т0, так и для сделок с кодами расчетов В0-В30.

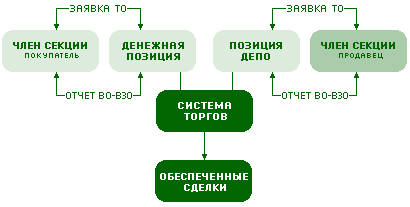

Алгоритм контроля сделок

|

Рис.1. Алгоритм контроля сделок.

Каждому участнику до начала торгов устанавливаются денежные позиции и позиции по ценным бумагам. Денежные позиции определяется на основе данных о сумме денежных средств, зарезервированных участником на соответствующем счете в Расчетной палате. Позиции по ценным бумагам устанавливаются исходя из количества ценных бумаг, задепонированных участником на соответствующих счетах депо в Уполномоченном депозитарии.

Особенностью ведения позиций участников является то, что участники могут использовать одни и те же позиции как по деньгам, так и по бумагам для совершения операций с всеми кодами расчетов.

При подаче участником заявки на продажу (отчета по сделке на поставку бумаг) автоматически уменьшается его соответствующая позиция по ценным бумагам. В случае если в результате этой операции образуется отрицательная позиция, заявка к исполнению не принимается (отчет по сделке не регистрируется) вследствие недостаточности обеспечения.

Аналогичная процедура происходит и при подаче заявки на покупку (отчета по сделке на получение бумаг). При этом уменьшается соответствующая денежная позиция участника и, если она оказывается отрицательной, заявка на покупку автоматически отклоняется (отчет по сделке не регистрируется) по причине недостаточности обеспечения.

Сделки, прошедшие процедуру контроля достаточности обеспечения, считаются обеспеченными.

Определение обязательств

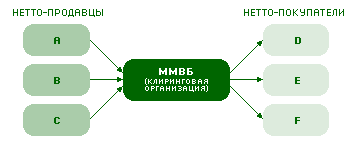

Определение обязательств участников по сделкам, заключенным на ММВБ, происходит на базе механизма многостороннего неттинга:

Многосторонний неттинг

|

Рис.2. Многосторонний неттинг.

Данный механизм обеспечивает:

Ø сокращение объема и числа транзакций;

Ø сокращение издержек участников на осуществление операций.

В многосторонний неттинг включаются только обеспеченные сделки. В ходе многостороннего неттинга происходит частичное исполнение обязательств путем взаимозачета встречных однородных требований и обязательств участников. В незачтенной части обязательства и требования участников определяются как нетто-обязательства и нетто-требования, в соответствии с которыми проводятся окончательные расчеты по итогам дня. Необеспеченные сделки в многосторонний неттинг не включаются. При этом исполнение обязательств по необеспеченным сделкам переносится на каждый следующий рабочий день, но не более, чем на 5 рабочих дней.

Расчеты

Использование системы расчетов, при которой ММВБ выступает в качестве клиринговой организации, позволило бирже:

- сократить нагрузку на подразделения Back-office участников рынка и снизить их транзакционные издержки, связанные с оформлением сделок и их исполнением;

- существенно сократить время проведения расчетов. Так, расчеты по сделкам с кодом расчетов Т0 завершаются в день их заключения, то есть на день “Т+0”;

- ввести механизм контроля за соблюдением принципа “поставки против платежа” и за счет этого исключить возможность возникновения "principal risk";

- взять на себя гарантии по исполнению сделок, заключенных на бирже.

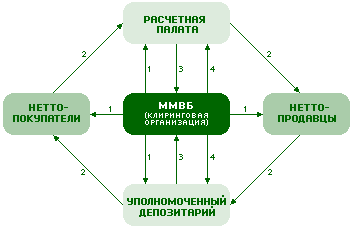

Механизм расчетов в рамках системы клиринга и расчетов ММВБ на условиях “поставки против платежа” изображен на схеме:

Механизм расчётов “поставка против платежа”

|

Рис.3. Механизм расчетов “поставка против платежа”.

1. Предоставление участникам отчетных документов по их нетто-обязательствам. Передача расчетных документов в Расчетную палату и Уполномоченный депозитарий.

2. Перевод денежных средств и ценных бумаг по счетам в Расчетной палате и Уполномоченном депозитарии (переводы остаются “условными” и “отзывными” до получения от ММВБ дополнительного распоряжения).

3. Передача на ММВБ отчетов об исполнении расчетных документов.

4. Передача в Расчетную палату и Уполномоченный депозитарий дополнительного распоряжения (переводы становятся “окончательными”)

По результатам клиринга биржа на основании рассчитанных нетто-обязательств и нетто-требований участников составляет расчетные документы, которые одновременно передает в Расчетную палату и Уполномоченный депозитарий.

В рамках системы клиринга и расчетов ММВБ проводятся только расчеты между участниками рынка как по сделкам, заключенным за их собственный счет, так и по сделкам, заключенным за счет их клиентов. Расчеты между участником и его клиентами осуществляются на двусторонней основе вне системы расчетов ММВБ и только после завершения расчетов между участниками.

Обеспечение исполнения сделок

Одним из ключевых элементов системы клиринга и расчетов является механизм обеспечения исполнения сделок, заключенных на ММВБ. На практике этот механизм означает следующее:

1. ММВБ гарантирует каждому участнику исполнение сделок с кодом расчетов Т0;

2. ММВБ обеспечивает для каждого участника исполнение сделок с кодами расчетов В0-В30 на условиях “поставка против платежа”.

Для обеспечения исполнения сделок в рамках системы клиринга и расчетов ММВБ используются следующие инструменты:

- требование о резервировании денежных средств и ценных бумаг (в том числе предварительном для сделок с кодом расчетов Т0) участниками на счетах в Расчетной палате и Уполномоченном депозитарии;

- процедура контроля достаточности обеспечения;

- процедура исключения необеспеченных сделок из многостороннего неттинга; механизм контроля за соблюдением условия “поставка против платежа”.

Основные особенности системы клиринга и расчетов на ММВБ:

1. Для повышения эффективности расчетов и сокращения издержек участников на их проведение ММВБ использует механизм многостороннего неттинга.

2. ММВБ осуществляет мониторинг позиций участников в Системе торгов в режиме реального времени, что позволяет участникам использовать средства, еще не поступившие на их счета, для заключения новых сделок.

3. Расчеты по сделкам осуществляются на условиях “поставки против платежа” с гарантиями ММВБ, что важно не только для участников рынка, но также и для их клиентов.

1.3. Причинные технологии эффективности функционирования объекта

В России развитие фондовых бирж с точки зрения их рынков и технологической цепи происходило в двух направлениях – создание, во-первых, собственно фондовых бирж, во-вторых, универсальных институтов, формирующих рынки различных финансовых инструментов и валюты, обеспечивающих также участников полным набором услуг – от организации торгов до осуществления клиринга и обеспечения расчётов как по ценным бумагам, так и по денежным средствам.

Примером первого направления является Российская торговая система (РТС), второго Московская межбанковская валютная биржа. В настоящее время РТС создаёт Расчётную палату, усиливает своё взаимодействие с Депозитарно-клиринговой компанией и начинает выполнять функции организации расчётов по заключаемым сделкам (возможно, эти функции будут выполняться дочерней структурой – Расчётной палатой). Таким образом, организация рынка по принципу единой технологической цепочки, используемому первоначально только на ММВБ, развивается на всех ведущих фондовых площадках России (РТС, МФБ, СПВБ и т. д.). На сегодняшний день ещё сохраняются различия в торгуемых инструментах. Если РТС продолжает оставаться организатором торгов по акциям, то некогда специализированные площадки по торговле акциями и облигациями (например, Московская фондовая биржа) пытаются организовать рынок валюты и дериватов. (Пионерами универсальных фондовых бирж остаются ММВБ и СПВБ, которые с 1997 г. организуют торги практически по всем видам финансовых инструментов и валюте.) В целом в России прослеживается тенденция универсализации.

Что качается технологического аспекта, то в данной области в России отмечается редкое единство – все биржи и торговые системы используют электронные торговые системы, а не механизм зального голосового аукциона . В плане регионального охвата все ведущие площадки России благодаря электронным технологиям организации торгов не ограничиваются только своими регионами и пытаются более или менее успешно привлекать региональных участников. На ММВБ работают свыше ста региональных профессиональных участников нескольких десятков регионов России, в семи городах функционируют представители ММВБ, обеспечивающие участникам доступ к торгам на ММВБ. В РТС также работают региональные участники; МФБ неоднократно декларировала свои региональные планы.

Можно отметить, что на деятельность российских бирж влияют мировые достижения и тенденции. Это вселяет надежду, что именно рынок, то есть сами профессиональные участники, в перспективе выберет наиболее эффективные площадки, оказывающие более качественные услуги с меньшими издержками.

Политические факторы, воздействующие на российский фондовый рынок, можно разделить на 4 группы:

Политика государства непосредственно в отношении фондового рынка;

Экономическая политика в целом;

Политическая ситуация в стране. Эта группа факторов объединяет наиболее “популярные” факторы, такие как:

Отношения между влиятельными группами капиталов

Отношения между центром и регионами

Отношения между преступностью и легальной частью общества

Состояние государственной власти

Преобладающие настроения общества

Факторы, связанные с международной конкуренцией. Их роль по мере развития процессов глобализации постепенно становится определяющей.

Проблемой последних нескольких лет является качественное изменение факторов этой группы: если раньше Россия конкурировала за инвестиции с другими “развивающимися рынками”, то сегодня она оказалась вовлеченной в значительно более жесткую конкуренцию с США.

Особо важными качествами, определяющими характер влияния на фондовый рынок каждого из перечисленных факторов, являются прозрачность, предсказуемость, разумность “правил игры” и склонность к их выполнению. Все эти качества в совокупности и создают “доверие” инвесторов.

Это тем более важно, потому что по сути фондовый рынок является рынком ожиданий: главное не сама ситуация с описанными факторами, а направление и интенсивность ее изменения. Надежда на успех, как правило, оказывается важнее самого успеха.

В России же политическая ситуация была и остается крайне нестабильной вот уже на протяжении длительного периода, что крайне негативно сказывается на ожиданиях потенциальных инвесторов, результатом чего является продолжение оттока капитала из страны.

1.4. Формулировка требований и исходной информации для решения задач

Одним из главных соображений, которые необходимо учитывать при анализе конкретного события или публикации экономического показателя: насколько это событие (или значение показателя) отличается от ожиданий рынка. Если вышедший показатель (событие) вполне совпадает с ожиданием рынка, то он как правило, уже и учтен рынком (то, что называется, "дисконтирован") в движении цены. Особой реакции валютных курсов на опубликованное значение (событие) может и не быть, несмотря на общую экономическую значимость показателя (процентные ставки, ВВП, инфляция и т.д.). Но если рынок ожидал одного, а вышли совсем другие цифры, или произошло неожиданное событие, то реакция рынка на существенные экономические индикаторы будет обязательно, и очень часто - весьма энергичная.

Поэтому при анализе фундаментальных факторов ваше решение может быть правильным только в том случае, если вы имели свое мнение о настроении рынка. Если вы просто прочитали чей-то прогноз, то это просто еще одно из тысяч мнений, которые в любой момент можно найти на рынке. Ему и цена такая, независимо от авторитета того, кто это мнение высказал. Дело не в авторитете прогноза, а в вашем восприятии рынка. А для того, чтобы иметь свое мнение, необходимо именно непрерывное наблюдение за жизнью рынка, за его проблемами, изменениями в настроениях и реакциях.

2. Финансово-экономический анализ работы фондового рынка

Фондовый рынок ММВБ в январе 2002 года

Конъюнктура рынка акций

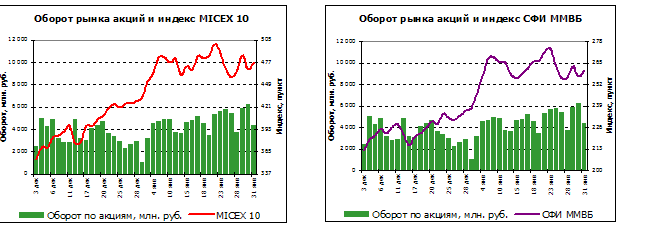

Основные показатели рынка акций ММВБ (февраль 2001 года – январь 2002 года).

|

|

Объем торгов, млрд. руб. |

Средний дневной объем торгов, млрд. руб. |

Индексы ММВБ* |

|

|

СФИ ММВБ |

ММВБ 10 |

|||

| Февраль 01 | 58,091 | 2,905 | 158,10 | 229,64 |

| Март 01 | 59,129 | 2,816 | 166,67 | 248,40 |

| Апрель 01 | 58,389 | 2,780 | 178,29 | 263,85 |

| Май 01 | 56,942 | 2,847 | 207,71 | 307,06 |

| Июнь 01 | 48,000 | 2,400 | 219,40 | 321,30 |

| Июль 01 | 50,320 | 2,287 | 200,64 | 294,83 |

| Август 01 | 42,785 | 1,860 | 193,72 | 303,36 |

| Сентябрь 01 | 50,938 | 2,546 | 167,33 | 253,06 |

| Октябрь 01 | 59,380 | 2,581 | 187,41 | 288,48 |

| Ноябрь 01 | 106,430 | 4,840 | 213,32 | 354,28 |

| Декабрь 01 | 68,570 | 3,430 | 237,63 | 433,03 |

| Январь 02 | 94,570 | 4,729 | 260,77 | 477,14 |

| Изменение (января к декабрю) | + 38% | + 38% | + 9,7% | + 10,19% |

*Примечание: значения индексов ММВБ дается на последний торговый день месяца.

В первые дни января 2002 года был продолжен рост цен на российском рынке акций, начавшийся в последние месяцы предыдущего года. После 9 января рост был приостановлен. Это можно объяснить тем, что улучшение экономического положения России по итогам 2001 года исчерпало себя как положительный фактор, приведший к росту цен на акции. Ситуация на американском рынке и на мировом рынке нефти весь январь оставалась нестабильной. Цены на “черное золото” и цены на американские акции испытывали значительные скачки. Это отразилось на ценах российских акций, которые в течение трех последних недель января не сформировали строгой тенденции.

Месячный рост фондовых индексов ММВБ: СФИ ММВБ и ММВБ 10 оказался довольно значительным (хотя и был меньше, чем в предыдущие месяцы) и составил 9,7% и 10,2% соответственно. В январе оба индекса достигли своих максимальных значений. СФИ ММВБ 23 января достиг отметки 273,74 пункта, а значение индекса десяти наиболее ликвидных акции ММВБ 10 22 января составило 500,14 пункта. Так же стоит отметить, значительные дневные колебания индексов. Для сводного фондового индекса они достигали 10 пунктов (снижение 24 января), а для ММВБ 10 – 20 пунктов (рост 29 января, снижение 14 и 24 января).

Объем торгов акциями в январе вырос на 38% по сравнению с декабрем и составил 94,6 млрд. руб., что в два раза превышает объем торгов в январе 2001 года. Средний месячный объем составил 4,73 млрд. руб., что практически повторяет рекордный показатель ноября 2001 года.

Рис.4 Оборот рынка акций и индексы ММВБ.

В январе ярко выраженного лидера роста среди “голубых фишек” на рынке наблюдалось. Больше всех выросли бумаги нефтяных компаний: “ЮКОС” - на 21,49%, “Сибнефть” - на 21,31%, “Лукойл” - на 18,45. Хотя в конце месяца и наметилась положительная динамика цен на мировых нефтяных рынках, рост акций нефтяных компаний выглядит довольно странно на фоне суммарного месячного падения цены на “черное золото”. Также заметного прогресса добились акции ОАО “Ростелеком”, подорожавшие на 17,80%, и акции Сберегательного банка РФ, подорожавшие на 16,78%

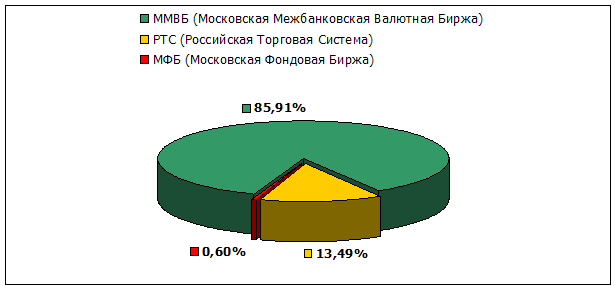

Доля фондового рынка ММВБ в общем рыночном обороте России в январе составила 86%.

Структура оборота российского рынка акций в январе 2002 года

|

Рис.5. структура оборота рынка акций в январе 2002 года.

Факторы ценообразования на фондовом рынке

В начале года начали подтверждаться прогнозы по основным показателям экономики России. На фоне прошлогодних тяжелейших финансово-экономических кризисов в таких развивающихся странах, как Турция и Аргентина, такая позитивная информация привлекает инвесторов на российский финансовый рынок. Это способствовало росту рынка акций в конце 2001 года, который продолжился в первые дни января.

Как сообщают ведущие информагентства, российские госучреждения подтверждает прогнозы итогов 2001 года. По данным, Минэкономразвития, рост валового внутреннего продукта России в 2001 году составил 5%, инфляция – 18,6%, объем промпродукции вырос на 4,9%, инвестиции в основной капитал - на 8,7%. По данным Министерства Финансов, профицит федерального бюджета в 2001 г. составил 216.1 млрд. руб., или 2.4% ВВП, доходы - 1592.3 млрд. руб., расходы - 1376.2 млрд. руб. К тому же уже стали поступать прогнозы на следующий год. Так премьер- министр РФ М. Касьянов заявил, что правительство намерено снизить инфляцию до уровня 12-14% в 2002 году. А рост ВВП, по его мнению, составит 3,3%.

Благодаря хорошим макроэкономическим показателям ситуация в России остается благоприятной для привлечения капитала на российский рынок. Но технические факторы мешают дальнейшему росту: в середине января рынок акций достиг своего пика и в последующие недели находился в состоянии неопределенности.

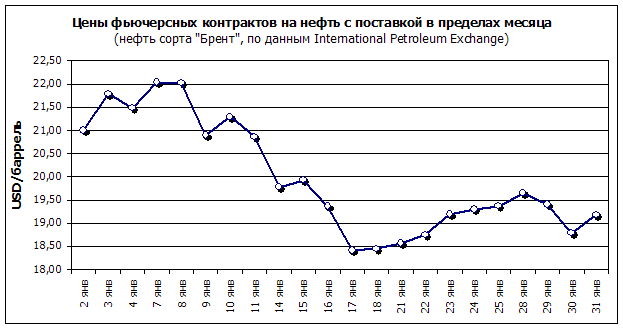

В первую очередь дальнейшему росту препятствует падение мировых цен на нефть. В первой половине месяца стоимость нефти сорта “брент” снижалась быстрыми темпами и перескочила за отметку 18,5 долл. за баррель. Одной из причин этого спада стал рост товарных запасов нефти в США – одного из главных мировых потребителей сырья. В середине месяца стало известно, что снижение квот на добычу нефти предпринятое ОПЕК в конце прошлого года – не окончательное, и может последовать дальнейшее снижение квот картелем. Под влиянием этой новости падение цен остановилось, и наметился небольшой рост. В результате стоимость фьючерсного контракта на нефть марки “Brent” с поставкой в пределах месяца на Лондонской бирже упала за месяц на 4% и составила 31 января 19,18 долл. США за баррель.

Второй фактор, препятствующий росту российского рынка – нестабильная ситуация в США. В начале месяца на американском рынке наметился небольшой рост, и технологический индекс Nasdaq вырос более чем на 5%. Но, как можно понять из сообщений СМИ, денежные власти США не разделяют оптимистических взглядов на такое развитие рынка. Глава ФРС США Алан Гринспен заявил, что пока рано говорить о восстановлении американской экономики. Он считает, что пока сохраняются риски возобновления рецессии в стране. По мнению министра финансов США Пола О’Нила, США потребуется еще 9-18 месяцев, что бы вернуться к годовым темпам роста 3,5%. Тем не менее, опасения ФРС США несколько угасли в конце месяца: прозвучало несколько оптимистичных прогнозов денежных властей, в конце месяца ФРС не снизила процентные ставки, хотя инвесторы ожидали обратного.

|

Рис.6. Цены фьючерских контрактов на нефть с поставкой в пределах месяца.

Исходя, из технических параметров можно заключить, что в январе прекратилась тенденция роста. “Быки”, попытавшиеся снова повернуть рынок к росту 22 – 23 января, были остановлены “медведями”. Большой объем торгов указывает на ожесточенную борьбу “быков” с “медведями”. В результате этой борьбы в конце месяца рынок несколько раз достиг уровня своей поддержки (для СФИ ММВБ – 255 пунктов, для ММВБ 10 – 458 пунктов), что может свидетельствовать о скором развороте рынка и начале падения цен.

По всей видимости, рынок акций в дальнейшем ожидает снижение цен. Как только индексы ММВБ опустятся за уровень своей поддержки, на рынке начнется спад. На сколько это спад будет ощутимым, зависит от внешних факторов, таких как стоимость нефти на мировых рынках и состояние американского рынка.

Заключение

Анализ фондового рынка - это исследование динамики рынка, чаще всего посредством графиков, с целью прогнозирования будущего направления движения цен. Термин “динамика рынка” включает в себя три основных источника информации: цена, объём и открытый интерес (объём открытых позиций в случае анализа рынка срочных контрактов).

Существует три постулата, на которых стоит анализ:

Рынок учитывает всё. Всё то, что каким-либо образом влияет на рыночную цену, непременно на этой самой цене отразится.

Движение цен подчинено тенденциям. Понятие тенденции или тренда (trend) одно из основополагающих в техническом анализе.

Из данного положения проистекают два следствия.

Следствие первое: действующая тенденция, по всей вероятности, будет развиваться далее, а не обращаться в собственную противоположность. Это следствие есть не что иное, как перефраз первого ньютоновского закона движения.

Следствие второе: действующая тенденция будет развиваться до тех пор, пока не начнется движение в обратном направлении, т. е. начнется тенденция обратная существовавшей тенденции.

Принципы анализа применимы и на фондовом и на финансовом рынках. Они могут с успехом найти себе применение при операциях с опционами и спрэдами. Поскольку прогнозирование цен является одним из факторов, который обязательно учитывается хеджером, использование технических принципов при хеджировании имеет неоспоримые преимущества.

Еще одной сильной стороной анализа является возможность его применения на любом отрезке времени. И совершенно не важно, играете ли вы на колебаниях в пределах одного дня торгов, когда важен каждый ценовой тик, или анализируете среднесрочную тенденцию, в любом случае используются одни и те же принципы. Иногда полагают, что для долгосрочных прогнозов более подходит фундаментальный анализ, а удел технических факторов лишь краткосрочный анализ с целью определения моментов входа и выхода из рынка. В то же время, использование недельных и месячных графиков, охватывающих динамику рынка за несколько лет, для долгосрочного прогнозирования оказывается достаточно плодотворным.

Список использованной литературы

1. Алехин Б. И. Рынок ценных бумаг. Введение в фондовые операции. М. 1991.

2. Баташов Д, Смолькин И., Фиолетов Е. Системы регулирования рынка ценных бумаг в России и за рубежом // Рынок ценных бумаг, 1999. № 22.

3. Делягин М. Современные политические факторы развития фондового рынка, 2000, № 12.

4. Жуков Е. Ф. Ценные бумаги и фондовые рынки. М. 1995.

5. Кавецкий И. М. Фондовый рынок. Санкт-Петербург. 1993.

6. Калашников А. В. Продавец - биржа – покупатель. М. 1992.

7. Кузнецов М. В., Овчинников А. С. “Технический анализ рынка ценных бумаг”, М., Инфра-М, 1996 г.

8. Миркин Я. М. 30 тезисов. Ключевые идеи развития фондового рынка // Рынок ценных бумаг. 2000. № 11.

9. Миркин Я. М. Как структура собственности определяет фондовый рынок? // Рынок ценных бумаг. 2000 г. № 1.

10. Миркин Я. М. Традиционные ценности населения и фондовый рынок. // Рынок ценных бумаг. 2000. № 7.

11. Миркин Я. М. Ценные бумаги и фондовый рынок. М.. “Перспектива”. 1995.

12. Рынок ценных бумаг: Учебник/Под ред. Галанова, А. И. Басова. - М. 1996.

13. Рынок ценных бумаг: шаг России в информационное общество / Н. Т. Клещев, А. А. Федулов, В. А. Симонов и др.; под ред. Н. Т. Клещева. – М. 1997.

14. Семенкова Е. В. “Операции с ценными бумагами”, М., Перспектива, Инфра-М, 1997 г.