Курсовая работа: Кредитные операции кредитных организаций и их учет

Содержание

Введение

1. Теоретические основы существования кредита

1.1. Сущность и необходимость кредита, его функции

1.2. Основные формы существования кредита

1.3. Принципы кредитования

2. Организация и порядок учета кредитных операций

2.1. Организация учета кредитных операций

2.1.1. Учет операций по предоставление кредитов в форме

кредитной линии

2.1.2. Учет операций по предоставлению кредита в форме овердрафта

2.2. Счета по учету кредитных операций

2.3. Проводки по учету кредитных операций

3. Особенности современного состояния кредита

3.1. Проблемы и недостатки кредитного рынка России

3.2. Перспективы развития кредитного рынка России

Заключение

Список использованных источников и литературы

Приложения

Введение

В структуре активов кредитных организаций, как и ранее, преобладают кредитные операции. В настоящее время кредит имеет огромное значение. Он решает проблемы, стоящие перед всей экономической системой. Так при помощи кредита можно преодолеть трудности, связанные с тем, что на одном участке высвобождаются временно свободные денежные средства, а на других возникает потребность в них. При помощи кредита приобретаются товарно-материальные ценности, различного рода машины, механизмы, покупаются населением товары с рассрочкой платежа.

Данная тема актуальна, поскольку кредитные отношения в современных условиях достигли наибольшего развития. В настоящее время наблюдается расширение субъектов кредитных отношений, а так же рост многообразия самих операций. Актуальность кредитования для кредитных организаций сегодня очевидна. С каждым годом оно получает все наибольшее развитие и распространение. Не случайно банк называется кредитным институтом. С каждым годом кредитные организации разрабатывают и внедряют новые кредитные программы.

Несомненно, эти события можно назвать переломными для российского рынка банковского обслуживания и банковской системы в целом.

Целью данной работы является рассмотреть кредитные операции кредитных организаций и их учет.

Данная цель достигается путем решения следующих задач:

- изучение теоретических основ существования кредита;

- исследование организации учета кредитных операций;

- изложение порядка учета кредитных операций;

- анализ современного состояния кредита, его проблем и перспектив развития;

Предметом исследования явились положения Центрального банка России, в соответствии с которыми ведется учет кредитных операций. А также литература в области экономики, финансов и банковского дела (А.Ю. Казака, О.И. Лаврушина, Г.М. Колпакова, Т.Д. Сиколенко, Е.Ф. Жукова и др.), материалы периодических изданий и дополнительные источники информации, отражающие суть данной проблемы на современном уровне.

1. Теоретические основы существования кредита

1.1. Сущность и необходимость кредита

Неотъемлемым атрибутом функционирования полноценного рынка является соответствующим образом организованная система кредита.

Кредит – форма движения ссудного капитала. Он обеспечивает трансформацию денежного капитала в ссудный и выражает отношения между кредиторами и заемщиками. Кредит, в отличие от займа, может выдать только кредитная организация. Кредитные организации предоставляют кредиты различным юридическим и физическим лицам из собственных и заемных ресурсов.

Кредитные операции – самая доходная статья банковского бизнеса. За счет этого источника формируется основная часть чистой прибыли, отчисляемой в резервные фонды и идущей на выплату дивидендов акционерам. Кредитные операции понимаются как отношения между кредитором и заемщиком по предоставлению первым последнему определенной суммы денежных средств на условиях срочности, возвратности, платности, обеспеченности.[1] Кредитные операции делятся на активные (банк выдает ссуды) и пассивные (банк берет ссуды). В международной практике качество активов наравне с достаточностью капитала является фундаментальным условием, определяющим финансовое благополучие кредитной организации. Более того, достаточность капитала в немалой мере зависит от степени надежности размещения кредитной организацией средств в активные операции. Основой активных операций следует считать операции кредитования.

Субъектами кредитных отношений в области банковского кредита являются хозяйствующие субъекты, население, государство и сами банки. Под объектом кредитования следует понимать цель кредита[2]. Цель кредита выражает конкретные временные потребности в дополнительных денежных средствах хозяйствующих и других субъектов рынка, на удовлетворение которых может быть предоставлен кредит.[3]

Необходимость кредита вытекает из особенностей кругооборота капитала. У одних хозяйствующих субъектов в определенные промежутки времени появляется временно свободные денежные средства, у других появляется потребность в них, которая удовлетворяется с помощью кредита.

Место и роль кредита в экономической системе общества определяются, прежде всего, выполняемыми им функциями:

- аккумуляция временно свободных денежных средств физических и юридических лиц, резидентов и нерезидентов;

- перераспределительная;

- замещение наличных денег и экономия издержек обращения.

В рамках первой функции осуществляется аккумуляция временно свободных денежных средств, что является основой для расширенного воспроизводства в экономике. В результате формируются особые денежные средства, накапливаемые сегодня для потребления их в будущем. На некоторое время эти средства высвобождаются из процесса кругооборота данного финансового субъекта и могут быть использованы в качестве заемных средств в кругообороте другого финансового субъекта, вернувшись к кредитору обратно с определенным приростом. Таким образом, необходимость и возможность использования кредита обусловлена наличием неравномерности в движении товарного и денежных потоков в рамках общего экономического кругооборота в обществе.[4] Важность перераспределительной функции кредита заключается в том, что посредством её реализации осуществляется перелив капитала между отраслями в рамках экономической системы. Конечным результатом такого перелива денежных средств является выравнивание нормы прибыли на вложенный капитал в разных отраслях экономики.

Функция замещения наличных денег и сокращения издержек обращения выполняется как эмиссионным банком страны, так и коммерческими банками. Денежная банкнотная эмиссия осуществляется Центральным банком путем выпуска кредитных денег. А коммерческие банки выпускают в обращение банковские векселя, чеки, обращающиеся депозиты. Данные платежные средства являются альтернативной денежным средствам, способствуют сокращению издержек обращения, а так же ускорением оборачиваемости средств в экономическом цикле. Временной разрыв между поступлением и расходованием денежных средств субъектов хозяйствования может определить не только избыток, но и недостаток финансовых ресурсов. Именно поэтому столь широкое распространение получили ссуды на восполнение временного недостатка собственных оборотных средств, используемые практически всеми категориями заемщиков и обеспечивающие существенное ускорение оборачиваемости.

Роль кредита в ускорении научно-технического процесса может быть отслежена на примере процесса финансирования деятельности научно-технических организаций, спецификой которых всегда являлся больший, чем в других отраслях, временной разрыв между первоначальным вложением капитала и реализацией готовой продукции. Именно поэтому нормальное функционирование большинства научных центров (за исключением находящихся на бюджетном финансировании) немыслимо без использования кредитных ресурсов. Столь же необходим кредит и для осуществления инновационных процессов в форме непосредственного внедрения в производство научных разработок и технологий, затраты на которые первоначально финансируются предприятиями, в том числе и за счет целевых среднесрочных и долгосрочных ссуд кредитных учреждений.

Таким образом, кредит способен оказать активное воздействие на объем и структуру денежной массы, платежного оборота, скорость обращения денег.

1.2. Основные формы существования кредита

Кредит проявляется в различных, достаточно самостоятельных формах, которые зависят, кроме всего прочего, от состава участников кредитной операции. Каждая из которых, в свою очередь, распадается на несколько разновидностей. В настоящее время различают следующие формы кредита: коммерческий, банковский, международный, потребительский и государственный.

Коммерческий кредит - кредит, предоставляемый в товарной форме продавцом покупателю в виде отсрочки платежа за проданные товары. Предоставляется в вексельной форме или по открытому счету. Как заемщиками, так и кредиторами при данной форме кредитования выступают действующие предприниматели, бизнесмены. Разновидностями коммерческого кредита являются лизинг, факторинг, форфейтинг.

Лизинг представляет собой долгосрочную аренду машин, оборудования, транспортных средств, производственных сооружений. Банковский лизинг- сделка, при которой в качестве лизингодателя выступает банк или иная кредитная организация, приобретающая по заказу лизингополучателя имущество.

Факторинг относится к посредническим услугам банка, когда банк приобретает у клиента право на взыскание долгов с должников до наступления официального срока их оплаты. В результате клиент банка получает возможность быстрее возвратить причитающиеся ему долги, продолжив нормальный производственный процесс.

Форфейтинг - форма кредитования экспортеров во внешнеторговых операциях путем продажи ими обязательств импортеров (покупателей) фирме – форфейтеру.

Банковский кредит – одна из наиболее распространенных форм кредитных отношений. Такой кредит предоставляется коммерческими банками или финансово – банковскими учреждениями. В роли заемщика могут выступать любые юридические лица. Можно классифицировать банковский кредит по срокам: краткосрочный, среднесрочный и долгосрочный. Банковский кредит имеет строго целевой и срочный характер. Обычно банки требуют обеспечения кредита. Банковский кредит предоставляется из собственного или привлеченного капитала и осуществляется в форме выдачи ссуд, учета векселей и др.

При потребительском кредите заемщиком являются физические лица, а кредиторами — кредитные организации. Цель заимствования средств – потребления. В России к потребительским ссудам относят любые виды ссуд, предоставляемых населению, в том числе ссуды на приобретение товаров длительного пользования, ипотечные ссуды, ссуды на неотложные нужды и прочие.[5]

Государственный кредит - в узком смысле - кредит, получаемый государством от юридических и физических лиц в стране и за рубежом в виде государственного займа. Основной признак этой формы кредита — непременное участие государства в лице органов исполнительной власти различных уровней.[6] В роли заемщика государство выступает в процессе размещения государственных займов или при осуществлении операций на рынке государственных краткосрочных ценных бумаг.

Международный кредит – кредит, предоставляемый государствами, банками, фирмами, другими юридическими или физическими лицами одних стран правительству, банкам, фирмам других стран. Международный кредит выполняет те же функции, что и другие формы кредита, только в международном аспекте. Россия хотя и предоставляет кредиты иностранным субъектам, однако в большей степени выступает заемщиком, нежели кредитором.

1.3. Принципы кредитования

Банковское кредитование осуществляется при строгом соблюдении принципов кредитования, которые предоставляют собой требования к организации кредитного процесса. На основе таких принципов определяется порядок выдачи и погашения ссуд, их техническое и документационное оформление. В условиях разумного ведения банковского дела необходимо учитывать воздействие только объективных принципов, не зависящих от переменных факторов. К их числу относят следующие принципы кредитования: срочность, возвратность, платность, обеспеченность, дифференцированность и планово - целевой характер использования кредита[7].

Рассмотрим подробнее каждый из принципов.

Срочность кредитования представляет собой необходимую форму возвратности кредита, т.е. кредит должен быть не только возвращен, но и возвращен в строго определенный срок. Если нарушается срок пользования ссудой, то искажается сущность кредита, он теряет свое подлинное назначение. Соблюдение этого принципа необходимо для обеспечения ликвидности самих коммерческих банков. Для каждого отдельного заемщика соблюдение срочности возврата открывает возможность получения в банке новых кредитов, а так же позволяет соблюсти свои экономические интересы, не уплачивая повышенных процентов за просроченные ссуды.

Принцип возвратности выражает необходимость своевременного возврата полученных от кредитора финансовых ресурсов после завершения их использования заемщиком. Он находит свое практическое выражение в погашении конкретной ссуды путем перечисления соответствующей суммы денежных средств за счет предоставившей её кредитной организации, что обеспечивает возобновление кредитных ресурсов банка как необходимого условия продолжения его уставной деятельности. «Золотое» банковское правило гласит, что величина и сроки финансовых требований банка должны соответствовать размерам и срокам его обязательств. Нарушение этого основополагающего принципа и приводит к банкротству банка.

Платность банковских ссуд означает внесение получателями кредита определенной платы за временное пользование для своих нужд денежными средствами. Реализация этого принципа на практике осуществляется через механизм банковского процента. Ставка банковского процента – это своего рода «цена» кредита. Банку платность кредита обеспечивает покрытие его затрат, связанных с уплатой процентов за привлеченные в депозиты чужие средства, затрат по содержанию своего аппарата, а также обеспечивает получение прибыли для увеличения ресурсных фондов кредитования (резервного, уставного) и использования их на собственные и другие нужды.

Подтверждая роль кредита как одного из предлагаемых на специализированном рынке товаров, платность кредита стимулирует заемщика к его наиболее продуктивному использованию.

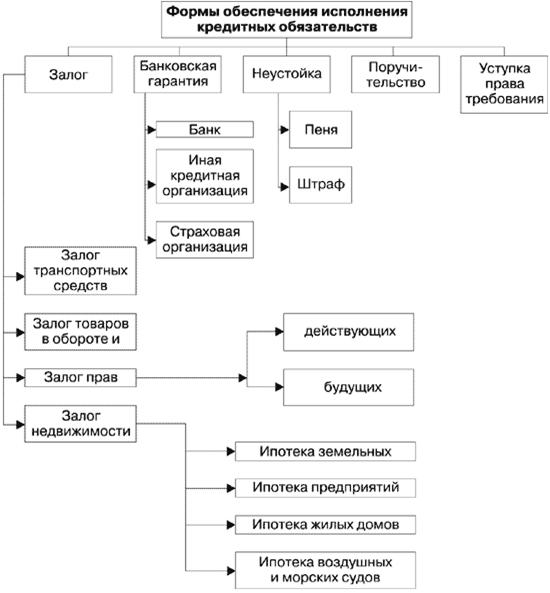

Обеспеченность кредита закрывает один из основных кредитных рисков - риск непогашения ссуды. Данный принцип подразумевает реальное обеспечение предоставленных заемщику ссуд различными видами имущества или обязательствами сторон. В качестве обеспечения своевременного возврата ссуды кредиторы по договору принимают залог, поручительство (гарантию) и обязательства в других формах, принятых практикой (см. приложение №1). В обеспечение ссуды банки могут принимать от заемщиков в залог любое его имущество, в том числе здания, сооружения, товарно-материальные ценности, товарораспорядительные документы, векселя и другие долговые обязательства, ценные бумаги (акции, облигации, казначейские обязательства и др.), иностранную валюту.

В некоторых случаях кредит может предоставляться без обеспечения, тогда он называется «бланковым». К поручительствам и залогам банки подходят по-разному. Например, «Уралсиб» выдает кредиты на покупку автотранспорта без поручителей, только под залог приобретаемого автомобиля – если сумма не превышает 500 тыс. руб. Напротив, Внешторгбанк всегда требует поручительство. Сотрудники банка считают, что особых затруднений это требование у клиентов не вызывает[8]. Обычно к поручителям предъявляются те же требования, что и к заемщику: прежде всего солидные официальные доходы. Размеры и виды обеспечения зависят от финансового положения заемщика условий ссуды, отношений с заемщиком. Для рыночной экономики проблема возврата кредита становится все более актуальной. В связи с этим практика применения различных способов кредитов должна расширяться и совершенствоваться.

Дифференцированность кредитования. Этот принцип определяет дифференцированный подход со стороны кредитной организации к различным категориям потенциальных заемщиков. Он должен выдаваться не всем потенциальным заемщикам, которым требуется, а только отобранным по их кредитоспособности. Отбор заключатся в том, что перед заключением кредитного договора специалисты кредитного отдела банка анализируют кредитоспособность будущего заемщика и изучают факторы, которые могут повлечь за собой непогашение кредита. Данный принцип кредитования направлен на снижение риска возможных убытков, связанных с не возвратом или несвоевременным возвратом заемщиком кредитной суммы.

Целевое использование кредита распространяется на большинство видов кредитных операций, выражая необходимость целевого использования средств, полученных от кредитора. При осуществлении кредитования кредитор анализирует цели, на которые заемщик испрашивает средства, а так же денежный поток, возникающий после реализации кредитуемого проекта.[9] Нарушение данного обязательства может стать основанием для досрочного отзыва кредита или введения повышенного ссудного процента.

2. Организация и порядок учета кредитных операций

2.1. Организация учета кредитных операций

Бухгалтерский учет кредитных операций ведется в соответствии с Положением № 205-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации»[10], Положением № 54-П «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)»[11] и Положением № 39-П «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками и отражения указанных операций по счетам бухгалтерского учета»[12].

Размещение денежных средств может осуществляться как в национальной валюте РФ, так и иностранных валютах.

Учет кредитных операций ведется кредитной организацией непрерывно с момента ее регистрации до реорганизации или ликвидации в порядке, установленном законодательством Российской Федерации.

В положении № 54-П определены три способа предоставления кредита:

- разовым зачислением денежных средств на банковские счета, либо выдачей наличных денег заемщику - физическому лицу;

- открытием кредитной линии:

- кредитованием банком банковского счета клиента-заемщика при недостаточности или отсутствии на нем денежных средств и оплаты расчетных документов с банковского счета клиента-заемщика (овердрафт).

А так же другими способами, не противоречащими действующему законодательству.

Уплата процентов по привлеченным или размещенным денежным средствам осуществляется в денежной форме: юридическими лицами только в безналичном порядке, а физическими лицами - в безналичном порядке и наличными денежными средствами. Погашение (возврат) денежных средств в иностранной валюте осуществляется только в безналичном порядке.

Погашение кредита производится в следующем порядке:

- путем списания денежных средств банковского счета клиента-заемщика по его платежному поручению;

- путем списания денежных средств с банковского счета клиента-заемщика (юридического лица), обслуживающегося в банке-кредиторе на основании платежного требования;

- путем перечисления средств со счетов клиентов-заемщиков (физических лиц) на основании их письменных распоряжений, перевода денежных средств;

- путем зачисления денежных средств на корреспондентский счет банка-кредитора на основании платежного поручения клиента-заемщика банка либо платежного требования банка-кредитора.

Так как кредиты могут не возвращаться в установленные сроки, коммерческий банк создает резерв на возможные потери по ссудам. Он формируется за счет отчислений, относимых на расходы банка, и его используют только для покрытия непогашенной клиентами (банками) ссудной задолженности по основному долгу. За счет указанного резерва производится списание потерь по нереальным для взыскания ссудам банка. Учет резервов ведется в 4 разделе Плана счетов в конце каждого ссудного счета путем прибавления цифры 15.

Оценка кредитных рисков производится банками по всем ссудам и всей задолженности клиентов, приравненной к ссудной, российских рублях, иностранной валюте и драгоценных металлах.[13]

Начисление процентов по выданному, но невозвращенному кредиту производится в сроки и порядке, предусмотренном кредитным договором.

В течение срока действия кредитного договора подразделение учета кредитных операций:

- ведет лицевые счета заемщиков по предоставлены кредитам;

- формирует выписки по лицевым счетам заемщиков и передает их в подразделение сопровождения кредитных операций (при необходимости);

- осуществляет контроль за информацией по кредитным договорам;

- своевременно отражает кредитные операции на счетах бухгалтерского учета;

- осуществляет контроль за правильностью расчетов сумм и сроков платежей по кредиту в извещениях, направляемых заемщикам;

- своевременно отражает неуплаченные суммы на счетах просроченных ссуд и процентов

- предоставляет в кредитующее подразделение банка аналитические и синтетические данные бухгалтерского учета по выданным кредитам по состоянию на 1-ое число месяца следующего за отчетным;

- при возникновении проблемной или просроченной задолженности – осуществляет мероприятия в части, которая может быть применена к физическому лицу.

2.1.1. Учет операций по предоставление кредитов в форме кредитной

линии

Банк России предусматривает существование двух способов открытия кредитных линий:

1. Заключением соглашения, на основании которого клиент - заемщик приобретает право на получение и использование в течение определенного срока денежных средств, сумма которых не превышает максимального размера (лимита выдачи);

2. Заключением соглашения, на основании которого клиент - заемщик приобретает право на получение и использование в течение определенного срока денежных средств, при котором размер задолженности не превышает установленного ему «лимита задолженности».

Таким образом, заемщикам банк может открывать как невозобновляемую кредитную линию (под лимит выдач), так и возобновляемую кредитную линию (под лимит задолженности). Вместе с тем допускается открытие и таких кредитных линий, где сочетается оба условия, т.е. установления заемщику одновременно и лимита выдачи, и лимита задолженности по кредитной линии. Под «лимитом выдачи» понимается заключение договора, условием которого является выдача определенной суммы средств всего по договору (накопительно). Если говорить о кредитовании «под лимит задолженности», то в этом случае не важно, сколько средств всего (накопительно) выдано, а основным условием является максимальная задолженность заемщика на каждый момент времени.

Банк ведет учет открытой заемщику кредитной линии на балансовых счетах в соответствии со сроками размещения денежных средств, определенными договором кредитной линии, по отдельным лицевым счетам, открываемым в аналитическом учете в разрезе каждой части выданного транша.

При полном или частичном погашении клиентом-заемщиком задолженности по возврату суммы основного долга по кредиту, предоставленному в рамках открытой кредитной линии, неиспользованный клиентом-заемщиком «лимит выдачи» на внебалансовом счете N 91302 не восстанавливается.

2.1.2. Учет операций по предоставлению кредита в форме овердрафта

Кредит может также выдаваться в форме овердрафта, т. е. кредитования расчетного (текущего) счета клиента на непродолжительный срок для оплаты расчетных документов при временной недостаточности средств на нем.

Овердрафт предоставляется только в том случае, если он предусмотрен договором. Фактически овердрафт является бланковой формой кредитования.

По умолчанию все средства, поступающие на банковский счет клиента, должны перечисляться в погашение овердрафта. Однако в России это условие выполняется далеко не всегда. Овердрафты учитываются на счетах раздела 4 по учету кредитов, предоставленных на балансовых счетах второго порядка под номером 01. Объем предоставляемого в соответствии с договором овердрафта учитывается на внебалансовых счетах раздела 5.

В день, определенный договором банковского счета (договором вклада) либо дополнительного соглашения к нему, допускающего проведения операций по овердрафту, клиенту – заемщику открывается лицевой счет на балансовых счетах второго порядка "Кредит, предоставленный при недостатке средств на корреспондентском, расчетном, текущем счете («овердрафт»)» (для заемщиков - физических лиц) «Кредит, предоставленный при недостатке средств на депозитном счете («овердрафт»)») на весь срок действия соответствующего договора банковского счета (договора вклада/депозита) либо дополнительного соглашения к нему.[14]

2.2. Счета по учету кредитных операций

Учет ссудной задолженности клиентов ведется на активных счетах 4 раздела плана счетов «операции с клиентами» на счетах 441 - 459 по учету ссудной задолженности.[15] Счета делятся: по счетам 1-го порядка – в зависимости от того, кому предоставлен кредит; по счетам 2-го порядка – в зависимости от срока.

На активных счетах 441 – 457 учитываются кредиты, предоставленные Минфину России, финансовым органам, внебюджетным фондам, предприятиям и организациям различной организационно-правовой структуры и различных форма собственности, а так же кредиты предоставленные физическим лицам. К данным счетам открываются активные счета второго порядка для учета ссудной задолженности по срокам погашения; счета по кредитам, предоставленным при недостатке на расчетном (текущем) счете юридических лиц и депозитном счете физических лиц (овердрафт), а так же пассивные счета для учета резервов под возможные потери по ссудам. Аналитический учет осуществляется в разрезе заемщиков по каждому кредитному договору в отдельности, по срокам предоставления. [16]

Ниже предоставлена краткая характеристика счетов учета кредитных операций.

Счет 441 – Кредиты, предоставленные Минфину России

Счет 442 - Кредиты и средства, предоставленные финансовым органам субъектов Российской Федерации и органов местного самоуправления

Счет 443 - Кредиты и средства, предоставленные государственным внебюджетным фондам Российской Федерации

Счет 444 - Кредиты и средства, предоставленные внебюджетным фондам субъектов Российской Федерации и органов местного самоуправления

Счет 445 - Кредиты и средства, предоставленные финансовым организациям, находящимся в федеральной собственности

Счет 446 - Кредиты и средства, предоставленные коммерческим организациям, находящимся в федеральной собственности

Счет 447 - Кредиты и средства, предоставленные некоммерческим организациям, находящимся в федеральной собственности

Счет 448 - Кредиты и средства, предоставленные финансовым организациям, находящимся в государственной (кроме федеральной) собственности

Счет 449 - Кредиты и средства, предоставленные коммерческим организациям, находящимся в государственной (кроме федеральной) собственности

Счет 450 - Кредиты и средства, предоставленные некоммерческим организациям, находящимся в государственной (кроме федеральной) собственности

Счет 451 - Кредиты и средства, предоставленные негосударственным финансовым организациям

Счет 452 - Кредиты и средства, предоставленные негосударственным коммерческим организациям

Счет 453 - Кредиты и средства, предоставленные негосударственным некоммерческим организациям

Счет 454 - Кредиты, предоставленные индивидуальным предпринимателям

Счет 455 - Кредиты, предоставленные физическим лицам

Счет 456 - Кредиты и средства, предоставленные юридическим лицам - нерезидентам

Счет 457 - Кредиты, предоставленные физическим лицам - нерезидентам

На активных счетах 458 «Просроченная задолженность по предоставленным кредитам и прочим размещенным средствам», 459 «Просроченные проценты по предоставленным кредитам и прочим размещенным средствам» учитываются просроченная задолженность и просроченные проценты по предоставленным кредитам и прочим размещенным средствам.

Назначение счетов N 44201, 44301, 44401, 44501, 44601, 44701, 44801, 44901, 45001, 45101, 45201, 45301, 45401, 45509, 45608, 45708 - учет кредитов, предоставленных в установленном порядке при недостаточности средств на расчетном (текущем) или депозитном (физических лиц) счете (овердрафт). Кредитование в виде овердрафт счетов по учету депозитов (вкладов) физических лиц распространяется исключительно на счета, на которых учитываются денежные средства, привлеченные на срок «до востребования».

Указанные счета корреспондируют с расчетными (текущими) счетами клиентов.

По дебету счетов отражаются:

- суммы предоставленного кредита при недостаточности средств для проведения платежей на расчетном (текущем) счете клиента в соответствии с договором. В договоре должен быть указан лимит средств, срок предоставления, процентная ставка по «овердрафту».

- суммы предоставленного кредита при недостаточности средств для проведения платежей на депозитном (вкладном) счете со сроком «до востребования» физического лица в соответствии с договором в корреспонденции с этим депозитным счетом;

- суммы восстановленных кредитов в корреспонденции со счетами по учету просроченной задолженности клиентов в связи с отсрочкой кредита.

По кредиту счетов отражаются:

- суммы погашенной задолженности по кредиту, предоставленному в форме овердрафт, в корреспонденции с расчетными (текущими) или депозитными счетами клиентов;

- суммы в оплату имущества, отнесенные на счета по учету зачетных операций, если в соответствии с договором кредитная организация покупает имущество у клиента, имеющего задолженность по кредиту.

Аналитический учет осуществляется в разрезе заемщиков по каждому кредитному договору.

Назначение счета 458 - учет просроченной задолженности по предоставленным клиентам кредитам и прочим размещенным средствам. По счетам (активные) второго порядка просроченная задолженность учитывается по группам заемщиков.

Учет резервов на возможные потери по просроченным кредитам и прочим размещенным средствам осуществляется на счете 45818.

По дебету счетов отражаются суммы просроченной задолженности по предоставленным клиентам кредитам и прочим размещенным средствам, не погашенным в срок, установленный в заключенном договоре, в корреспонденции со счетами по учету предоставленных клиентам кредитов и прочих размещенных средств.

По кредиту счетов второго порядка по учету просроченной задолженности по предоставленным клиентам кредитам и прочим размещенным средствам отражаются:

- суммы погашенной просроченной задолженности клиентов по кредитам в корреспонденции с расчетными (текущими) счетами клиентов, счетом кассы (по физическим лицам), счетами депозитов, в установленных случаях, счетами по учету расчетов с работниками по оплате труда, корреспондентскими счетами;

- суммы в оплату имущества, отнесенные на счета по учету зачетных операций, если в соответствии с договором кредитная организация покупает имущество у клиента, имеющего задолженность по кредиту, в корреспонденции с соответствующими счетами;

- суммы списанной просроченной задолженности.

Аналитический учет осуществляется в разрезе заемщиков по каждому заключенному договору.[17]

Назначение счета 459 - учет просроченных процентов по предоставленным клиентам кредитам и прочим размещенным средствам. На счетах (активные) второго порядка учитываются проценты, не погашенные в срок, по группам заемщиков.

По дебету счетов отражаются суммы просроченной задолженности по процентам по предоставленным кредитам и прочим размещенным денежным средствам, не погашенным в установленный в договоре срок. Отражаются в корреспонденции со счетом по учету предстоящих поступлений по операциям, либо со счетом по учету требований по получению процентов.

По кредиту счетов отражаются:

- суммы погашенных просроченных процентов в корреспонденции с расчетными (текущими) счетами клиентов, счетом кассы (по физическим лицам), счетами депозитов, корреспондентскими счетами, счетами по учету расчетов с работниками по оплате труда;

- суммы в оплату имущества, отнесенные на счета по учету зачетных операций, если в соответствии с договором кредитная организация покупает имущество у клиента, имеющего задолженность по кредиту, в корреспонденции с соответствующими счетами;

- суммы списанных просроченных процентов в корреспонденции со счетом по учету предстоящих поступлений по операциям. Списание с баланса кредитной организации сумм просроченных процентов осуществляется в порядке, предусмотренном нормативными актами Банка России.

Аналитический учет осуществляется в разрезе заемщиков по каждому заключенному договору.

На активных внебалансовых счетах приходуется: списанная с баланса ссудная задолженность по основному долгу, в убыток на счет 918 «просроченная задолженность по начисленным, но не полученным в срок (просроченным) процентам» на счет 91704 «Неполученные проценты по кредитам, и прочим размещенным средствам, предоставленным клиентам, списанной с балансакредитной организации»[18]. Аналитический учет ведется по каждому списанному кредиту.

2.3. Проводки по учету кредитных операций

Зачисление денежных средств на счет клиента-заемщика юридического лица, коммерческого банка и предпринимателя:

Дебет счета по учету размещенных средств, по лицевому счету клиента-заемщика (балансовые счета NN 320-323, 40308, 441-454, 456, 460-473 - активные счета)

Кредит банковского счета клиента-заемщика - балансовые счета 30109, 30111, 30112, 30113, 401-408.

Предоставление средств клиенту-заемщику - физическому лицу:

Дебет счета - балансовые счета 455, 457 (активные счета).

Кредит балансового счета 20202 «Касса кредитных организаций» - при выдаче кредита наличными деньгами или счета по учету депозитов (балансовые счета 423, 426) - при выдаче кредита в безналичном порядке.

Бухгалтерский учет выдачи кредита клиенту-заемщику, который обслуживается в другом банке:

Дебет счета - балансовые счета 320-323, 40308, 441-457, 460-473 (активные счета).

Кредит корреспондентского счета - 30102, 30104, 30106, 30110, 30114, 30115.

В день, определенный договором об открытии кредитной линии, сумма установленного клиенту – заемщику «лимита выдачи» отражается проводкой:

Дебет счета – 99998;

Кредит счета – 91302 «Неиспользованные кредитные линии по предоставлению кредитов», внебалансовых счетов.

При предоставлении заемщику части кредита (транша) в рамках открытой кредитной линии отражается обратной проводкой.

При предоставлении заемщику последней части кредита в рамках открытой кредитной линии:

Дебет счета – 91302

Кредит счета – 99998.

При этом внебалансовый счет 91302 закрывается.

В день, определенный договором об открытии кредитной линии, сумма установленного клиенту – заемщику «лимита задолженности» отражается проводкой:

Дебет счета – 99998

Кредит счета – 91309 «Неиспользованные лимиты по предоставлению кредитов в виде «овердрафт», также «под лимит задолженности».

Обеспечение кредита оформляется проводкой:

Дебет счета – 91303, 91305, 91307, 91308,

Кредит корреспондентского счета – 99999.

Учет резерва на возможные потери посудам:

Дебет счета – 70209;

Кредит счета – 44115-45157.

Восстановление резерва на возможные потери по ссудам при погашении кредита заемщиком (или при переносе в другую группу риска):

Дебет счета – 44115-45715;

Кредит счета – 70107.

Отражение в учете начисленных процентов:

Дебет счета – 47427;

Кредит счета – 47501, 32801.

При непогашении процентов они переносятся на счета просроченных процентов:

Дебет счета – 45901-17, 325;

Кредит счета – 47427.

Погашение просроченных процентов:

Дебет счета – 30102, 30109, 30111, 30112, 30113, 401;

Кредит счета – 45901-17.

Дебет счета – 47501, 32801

Кредит счета - 70101.

При неисполнении заемщиком обязательств по возврату банку суммы основного долга в день погашения этого кредита, ссудная задолженность переносится на счета по учету просроченной ссудной задолженности по основному долгу. При этом делаются следующие бухгалтерские проводки:

Дебет счета - 324, 40310, 458 (активные счета)

Кредит счета по учету размещенных денежных средств, по лицевому счету клиента-заемщика - 20-323, 40308, 441-457, 460-473.

При погашении просроченной задолженности по размещенным денежным средствам осуществляются бухгалтерские проводки в корреспонденции с балансовыми счетами учету просроченной задолженности - 324, 458, 40310 (активные счета).

При отсрочке погашения предоставленных денежных средств или заключении дополнительного соглашения к договору, согласно которому увеличивается срок действия договора, делаются следующие бухгалтерские проводки:

Дебет счета по учету размещенных денежных средств с новым сроком погашения - 320-323, 441-457, 460-473;

Кредит счета по учету размещенных денежных средств со старым сроком погашения - 320-323, 441-457, 460-473.

Списание с баланса безнадежной и нереальной для взыскания задолженности по размещенным денежным средствам:

Дебет счета – 45818;

Кредит счета – 44115 – 45715.

3. Современное состояние кредита

К особенностям современной системы организации кредитования относятся следующие:

— клиент не закрепляется за банком, а сам выбирает тот банк, чьи условия совпадают с его интересами, ему предоставлено право получать кредиты в разных банках, что создаст условия для развития конкуренции между банками. Исходя из этого выдача кредита возможна как клиенту, так и не клиенту банка. Под «не клиентом» банка понимаются юридические лица, не имеющие в данном банке расчетного (текущего) счета;

— банк торгует своими ресурсами, поэтому в основном он диктует условия предоставления кредита;

— кредитование производится как на базе укрупненного объекта, так и в объеме частных потребностей, разовых кредитов, покрывающих временный разрыв в платежном обороте;

— объем выдаваемых банком кредитов в большей части зависит от объема привлеченных средств, от этого в конечном счете зависит и объем доходов рентабельность банка.

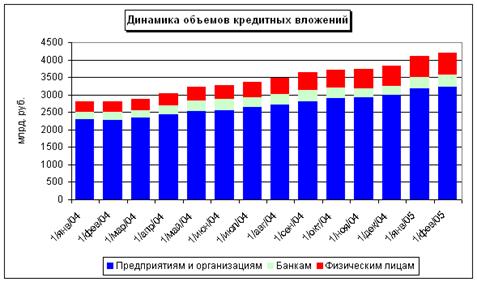

В начале 2005 года объем выданных кредитов увеличивался примерно на 2,0%.

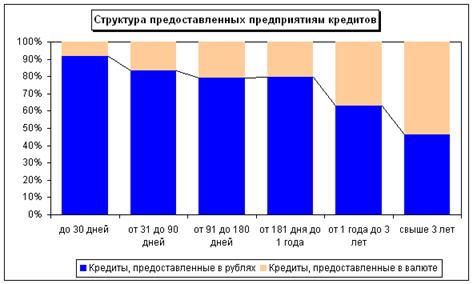

Доля валютных займов в суммарном объеме предоставленных предприятиям и организациям кредитов возрастает по мере увеличения сроков кредитования.

Источник: ЦБ РФ

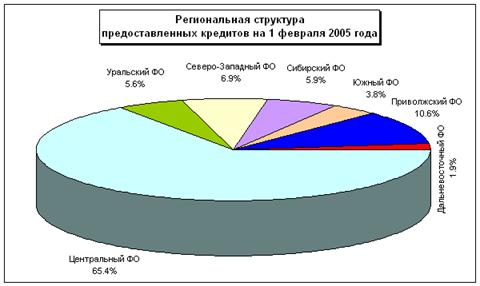

Наибольший объем кредитов предоставляется в Центральном федеральном округе.

По объему кредитования малого бизнеса Россия находится на 148 месте в мире, сообщил директор Департамента государственного регулирования в экономике Минэкономразвития Андрей Шаров, выступая на конференции «Финансовые услуги малому и среднему бизнесу» в Москве.

По данным МЭРТ, в стране насчитывается около миллиона малых предприятий, более половины из которых нуждаются в кредитах размером не более $10 тыс. Для того, чтобы сделать эти кредиты доступными правительство разработало программу развития кредитных кооперативов.[19]

Повышение эффективности банковской системы России связано с активным участием банков в кредитовании реального сектора экономики. По данным банковской статистики, темпы роста самого доходного в настоящее время вида банковских активов – кредитов нефинансовому сектору – продолжают расти. Большим спросом пользуются рублевые кредиты, доля которых в общем объеме кредитного портфеля банковского сектора достигает, по различным оценкам, 65-70%. Наиболее активными заемщиками банков выступают предприятия, работающие на внутренний рынок (предприятия электроэнергетики, сельского хозяйства, пищевой промышленности и другие).[20]

Проведенный по группе крупных коммерческих банков Санкт – Петербурга, Северо – Запада и Урала анализ практики краткосрочного кредитования показал, что среди наиболее распространенных форм преобладают разовые срочные целевые кредиты. Из них по срокам кредитования наибольший удельный вес приходится на кредиты, выдаваемые первоначально на срок до трех – шести месяцев.

В настоящее время банки кредитуют в основном своих клиентов, учредителей и дочерние (зависимые) компании. По отраслевой направленности кредитование по-прежнему приоритетными сферами вложения ресурсов банков остаются торговля и снабженческо-сбытовая деятельность, имеющие быструю оборачиваемость средств и, следовательно, кредитов, а так же достаточно высокую доходность вложений.

Характерная тенденция этого года: кредитование малого бизнеса становится все более обширным с точки зрения «отраслевой географии». И если прежде микрофинансирование интересовало в первую очередь предпринимателей из производственной сферы, то теперь по оценкам Юрия Наумова, заместителя управляющего директора департамента среднего и малого бизнеса Банка Москвы, все чаще за кредитами обращаются небольшие предприятия, действующие в сфере производства продуктов питания и предоставления услуг населению, изготовления товаров народного потребления и строительных материалов. Юрий Наумов отмечает постепенное смягчение требований банков – кредиторов к предпринимателям – заемщикам. Это выражается как в снижении ставок по кредитам и увеличении сроков кредитования, так и, зачастую, в отказе от имущественного обеспечения кредитов и требований страхования залогов. Банки, кредитующие малый бизнес, за последний год вывели на рынок достаточное количество новых продуктов.[21]

Совсем недавно кредитным организациям было значительно выгоднее работать с корпоративным сектором, нежели с населением, поскольку розничные кредиты дороже, а залоговые возможности частных клиентов - гораздо ниже. И только в период стабильности банки начинают разворачиваться в сторону населения. К этому их подталкивает снижение доходности банковской деятельности и конкуренция на денежном рынке, а также уверенность в том, что расходы на создание инфраструктуры розничного кредитования окупятся доходами с процентов.

Можно сказать, что потребительский рынок растет медленнее, чем объем кредитов физическим лицам, которые только за два года (с 1 января 2003-го по 1 ноября 2004 года) выросли почти в четыре раза[22].

Среди новых тенденций на рынке потребительского кредитования в России банкиры выделили рост грамотности заемщиков. По мнению зампреда правления банка «Стройкредит» Сергея Рыбина, сегодня на рынок оказывает влияние и «рост финансовой грамотности потенциальных заемщиков, которые предъявляют все большие требования к прозрачности кредитных схем и адекватно оценивают свои затраты, связанные с получением кредитов»[23].

Так же следует отметить, что банкам приходится проявлять все большую изобретательность в области разработки новых методов кредитования, привлечению наибольшего числа клиентов.

3.1. Проблемы и недостатки кредитного рынка России

Состояние экономики России пока не позволяет банкам проводить активную отраслевую кредитную политику. Кредитование отраслей промышленности осуществляют, главным образом, банки, созданные на базе государственных специализированных кредитных учреждений.

Серьезным препятствием для дальнейшего роста кредитных портфелей банков является ограниченность числа крупных кредитоспособных заемщиков, имеющие в банке кредитную историю и, как следствие, предельные значения норматива максимального риска на одного заемщика.

Возросшая кредитная активность имеет два важных следствия: рост банковских рисков из-за возможного роста кредитных потерь и необходимость наращивания капитала. Официальная статистика показывает невозврат потребительских кредитов на уровне 2-3%. Между тем, по данным В.Тарачева, члена Комитета по кредитным организациях и финансовым рынкам Госдумы, в регионах этот показатель достигает 5%, а в некоторых местах - 10%.[24] Многие крупные предприятия сейчас сталкиваются с тем, что серьезное вливание денежных средств – оказывается для них недоступно. Сегодня не многие банки готовы заключить договор о кредитование на срок более трех лет. Причин тому несколько: это и риски, связанные с деятельностью самих предприятий, и слабость национальной банковской системы (недостаток капитала, низкий срок привлечения средств, отсутствие опыта взаимодействия инвестиционных департаментов с предприятиями реального сектора). Свои риски банки пытаются компенсировать высокими процентными ставками и короткими сроками кредитования. Процедура получения крупного банковского кредита носит сложный и длительный характер. Такие условия неприемлемы для предприятий.

Сейчас наиболее крупные промышленные предприятия в основном привлекают кредитные ресурсы зарубежных банков, сотрудничая с ними напрямую или через их российских партнеров. Процентная ставка по таким кредитам значительно ниже, чем предлагаемая отечественными банками. Однако, как показала практика, кредитование в иностранных банках доступно лишь наиболее крупным предприятиям, имеющим высоколиквидные активы и экспортные поставки[25].

Существенным фактором, негативно влияющим на активность банков на рынке потребительского кредитования, является отсутствие цивилизованных форм взаимодействия между банками, а так же с правоохранительными органами на предмет обмена информацией о заемщиках, их кредитной истории. Это крайне важный вопрос, так как массовое потребительское кредитование по своей сути является бланковым и строится в основном на прогнозе платежеспособности и других социальных факторах частного лица. Поэтому меры, способные внести определенность в эти прогнозы, исключить действия мошенников, будут снижать кредитные риски, и, следовательно, банки смогут предложить более простые и дешевые формы кредитования.

3.2. Перспективы развития кредитного рынка России

На фоне увеличения спроса со стороны физических и юридических лиц увеличивалась ресурсная база банков, что позволяло им наращивать объемы кредитования. Вследствие этого на рынке обострилась конкуренция среди банков за привлечение высоконадежных заемщиков. В таких условиях многие банки разрабатывают и внедряют новые кредитные продукты с целью удовлетворения возрастающих запросов заемщиков. В результате на рынке наметилась тенденция к снижению ставок и удлинению сроков кредитования.

Еще одной тенденцией рынка кредитных ресурсов является рост доли рублевых займов. Снижение курса доллара которое наблюдалось в 2004 году и начале 2005 года, а также неустойчивая ситуация на валютном рынке привели к тому, что многие компании стали планировать свои денежные потоки в рублях. Соответственно повысился спрос на рублевые кредитные ресурсы.

В перспективе следует ожидать сохранения наметившихся тенденций. В частности, большинство специалистов полагают, что объемы кредитования будут увеличиваться на фоне снижения ставок и увеличения сроков кредитования. Росту объемов кредитования способствует высокий спрос и значительные объемы свободных ресурсов у банков. При этом вследствие обострения конкуренции среди банков, они будут стремиться максимально полно удовлетворить запросы заемщиков.

В целях сохранения позиций на рынке, ряд банков, вероятно, будут запускать новые проекты. В частности, как полагает Заместитель начальника Казначейства КБ «Московский Капитал» Сергей Меняйкин, помимо традиционного долгосрочного кредитования под инвестиционные проекты можно ожидать развития микрокредитования малых предприятий. Банки начинают рассматривать микрокредитование как один из источников получения доходов[26].

Правительство также намерено создать механизм гарантий для малых предприятий, которые не имеют достаточного залогового обеспечения. В соответствии с ним от предпринимателя потребуется только половина залогового обеспечения, остальное возьмут на себя банк и региональный залоговый фонд. Для предпринимателя такое поручительство будет практически бесплатным, заявил А.Шаров[27]

Как прогнозируют эксперты, к 2008 году доля населения, использующего потребительские кредиты, вырастет втрое. А значит, те банки, которые заранее начали строить инфраструктуру потребительского кредитования, уже через два - три года могут оказаться в большом выигрыше.

Банкиры сходятся на том, что и дальше потребительское кредитование будет расти опережающими темпами, однако основными игроками на нем будут крупные и некоторые средние банки, имеющие широкую филиальную сеть. По прогнозам специалистов, российский рынок потребительского кредитования будет стремительно развиваться еще в течение ближайших пяти лет, а через два года каждый третий автомобиль и каждая пятая покупка бытовой техники будут оформляться в кредит. Но наиболее активно в ближайшие годы будут развиваться овердрафтное кредитование по банковским картам, авто-кредитование и ипотека.

Кроме того, банкиры отмечают, что рынок можно назвать сформировавшимся только в столичных городах. В регионах же эта услуга только начинает свое развитие. До западных масштабов потребительского кредитования нам еще далеко. Как заявляет Ирина Линник, начальник отдела маркетинга Инвестсбербанка, - «В долгосрочной перспективе система кредитных бюро сделает банковский бизнес более устойчивым и будет способствовать развитию доступности и удешевлению кредитов для населения, сохраняя уровень дефолтов на приемлемом уровне»[28].

Дальнейшее развитие потребительского кредитования видится в том, что на российском рынке будут доминировать иностранцы. Эта тенденция будет принимать более чем реальные очертания. Отлаженные схемы работы иностранных банков способствуют быстрому достижению результатов благодаря четкой системе построения продаж, маркетинга и прочее. Кроме того, кредитные программы иностранных банков рассчитаны на людей со средним и ниже среднего доходами, которые реально нуждаются в займе. Отечественные банки пытаются привлечь одного, но состоятельного клиента и теряют на оборотах.

Заключение

В заключении отметим некоторые важные аспекты, связанные с кредитными операциями кредитных организаций и их учета:

1. Кредитные операции понимаются как отношения между кредитором и заемщиком по предоставлению первым последнему определенной суммы денежных средств на условиях срочности, возвратности, платности, обеспеченности.

2. К функциям кредита относятся:

- аккумуляция временно свободных денежных средств физических и юридических лиц, резидентов и нерезидентов;

- перераспределительная;

- замещение наличных денег и экономия издержек обращения.

3. Различают следующие основные формы кредита: коммерческий, банковский, международный, потребительский и государственный.

4. Учет кредитных операций ведется кредитной организацией непрерывно с момента ее регистрации до реорганизации или ликвидации в порядке, установленном законодательством Российской Федерации.

5. Учет ссудной задолженности клиентов ведется на активных счетах 4 раздела плана счетов «Операции с клиентами» на счетах 441 - 459 по учету ссудной задолженности.

6. Повышение эффективности банковской системы России связано с активным участием банков в кредитовании реального сектора экономики.

7. В перспективе большинство специалистов полагают, что объемы кредитования будут увеличиваться на фоне снижения ставок и увеличения сроков кредитования.

В России в настоящее время кредит не достиг того уровня, который имеется в ряде стран с развитой рыночной экономикой. Развитие кредита в нашей стране столкнулось с множеством проблем, например, слабая банковская система, несовершенство законодательства, ограниченность числа крупных кредитоспособных заемщиков, имеющих в банке кредитную историю, а так же другими.

В работе затронуты лишь некоторые из вопросов, возникающих в связи с учетом операций по предоставлению кредита в форме овердрафта и открытия кредитной линии, процедурой выдачи и погашения кредита. Изучение проблем в этой сфере, а также проработка предложений по их устранению требует более пристального внимания и глубокого изучения.

Список использованных источников и литературы

1. Положение ЦБР от 26.06.1998 г. № 39-П «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками и отражения указанных операций по счетам бухгалтерского учета» (с изм. и доп. от 24 декабря 1998 г.)

2. Положение ЦБР от 31.08. 1998 г. № 54-П «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)» (с изм. и доп. от 27 июля 2001 г.)

3. Положение ЦБР от 05.12.2002 г. № 205-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» (с изм. и доп. от 20 июня, 5 ноября 2003 г., 2 февраля, 24 марта, 7, 11, 25 июня, 9 августа, 19 ноября, 17 декабря 2004 г.)

4. Банковское дело. Учебник/Под ред. Г.Н. Белоглазовой, Л.П. Кроливецкой., - М.: Финансы и статистика, 2004. – 592с.

5. Колпакова Г.М. Финансы. Денежное обращение. Кредит. Учебник. – М.: Финансы и статистика, 2004. – 467с.

6. Жарковская Е.П. Банковское дело. – М: Омега-Л, 2004. – 440с.

7. Жуков Е.Ф. Деньги. Кредит. Банки. Учебник. – М.: Юнити – Дана, 2003. – 600с.

8. Казак А.Ю. Финансы, денежное обращение и кредит. Учебное пособие. – Ек-бург: Солярис, 2001. - 200с.

9. Лаврушин О.И. Банковское дело. Учебник. – М.: Финансы и статистика, 2004. – 418с.

10. Сиколенко Т.Д., Кулагина О.А. Учет и операционная техника в банках. Учебник.- Екатеринбург, 2005.- 201с.

11. Алиевская Е. Финансы, страхование // Деловой квартал. 2003. № 41.

12. Антонова И.. Как занять миллион // Помещик. 2005. №2(11).

13. Багиев Р.. Потребительские кредиты как признак экономической стабильности // Банковское дело в Москве. 2004. №2.

14. Ивочкин А. Правительство будет поощрять кредитование малого бизнеса // Национальный банковский журнал. 2006. №07(03).

15. Кирьянов М.. Кредитная либерализация // Екатеринбургский бизнес – журнал. 2005. №23 (3).

16. Ковалева Е.. От зарплаты до кредита // Коммерсантъ. 2005. №178 (3262)

17. Тихомирова Е.В.. Кредитные операции коммерческих банков // Деньги и кредит. 2003. №9.

Приложение №1

[1] Колпакова Г.М. Финансы. Денежное обращение. Кредит. Учебник. – М.: Финансы и статистика, 2004. – с.465

[2] Жарковская Е.П. Банковское дело. – М: Омега-Л, 2004. – с.191

[3] Банковское дело. Учебник/Под ред. Г.Н. Белоглазовой, Л.П. Кропивецкой., - М.: Финансы и статистика, 2004. – с. 592

[4] Казак А.Ю. Финансы, денежное обращение и кредит. Учебное пособие. – Ек-бург: Солярис, 2001. - С. 150

[5] Лаврушин О.И. Банковское дело. Учебник. – М.: Финансы и статистика, 2004. – С. 283

[6] Жуков Е.Ф. Деньги. Кредит. Банки. Учебник. – М.: Юнити – Дана, 2003. – С. 375

[7] Казак А.Ю. Указ. Соч. - С. 157

[8] Алиевская Е. Финансы, страхование // Деловой квартал. 2003. № 41. – С. 16

[9] Казак А.Ю. Указ. Соч. – С.158

[10] Положение ЦБР от 05.12.2002 г. № 205-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации»

[11] Положение ЦБР от 31.08. 1998 г. № 54-П «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)»

[12] Положение ЦБР от 26.06.1998 г. № 39-П «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками и отражения указанных операций по счетам бухгалтерского учета»

[13] Сиколенко Т.Д., Кулагина О.А. Учет и операционная техника в банках. Учебник.- Екатеринбург, 2005.-с.94

[14] Положение от 26.06.1998 г. № 39-П «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками и отражения указанных операций по счетам бухгалтерского учета»

[15] Сиколенко Т.Д., Кулагина О.А. Указ. Соч. - с.94

[16] Г.Н. Белоглазовой, Л.П. Кропивецкой. Указ. Соч - С. 98

[17] Положение от 05.12.2002 г. № 205-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации»

[18] Сиколенко Т.Д., Кулагина О.А. Указ. Соч. - с.96

[19] А.Ивочкин. Правительство будет поощрять кредитование малого бизнеса // Национальный банковский журнал. 2006. №07(03). - с. 13

[20] Е.В.Тихомирова. Кредитные операции коммерческих банков // Деньги и кредит. 2003. №9. с. - 39

[21] М.Кирьянов. Кредитная либерализация // Екатеринбургский бизнес – журнал. 2005. №23 (3). – с. 81

[22] Р. Багиев. Потребительские кредиты как признак экономической стабильности // Банковское дело в Москве. 2004. №2. – с. 23

[23] Е. Ковалева. От зарплаты до кредита // Коммерсантъ. 2005. №178 (3262). – с. 5

[24] А.Ивочкин. Указ. Соч. - с. 10

[25] И. Антонова. Как занять миллион // Помещик. 2005. №2(11). – с.8

[26] www.akm.ru

[27] А.Ивочкин. Указ. Соч. - с. 13

[28] Е. Ковалева.Указ. соч.– с. 6