Дипломная работа: УУчет и анализ финансовых результатов деятельности предприятия на примере ЗАО "ЧЕЛНЫВОДОКАНАЛ"

ДИПЛОМНАЯ РАБОТА

на тему: "Учет и анализ финансовых результатов деятельности предприятия на примере ЗАО «ЧЕЛНЫВОДОКАНАЛ"

Введение

Финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли. Определение финансовых результатов работы проводится сопоставлением полученных доходов с произведенными расходами.

Доходы являются источником существования предприятия. Без доходов нет прибылей, без прибылей нет предприятия. Прибыль является основным финансовым показателем деятельности предприятия. Определение прибыли – неотъемлемая составная часть учетного процесса.

Бухгалтерская прибыль используется в качестве базы для расчета налога на прибыль, показателя результатов хозяйственной деятельности фирмы, как критерий определения дивидендных выплат, а также определяющего фактора при установлении уровня заработной платы и вознаграждения администрации и т.п. Ключевыми элементами в процессе определения прибыли являются доходы и расходы. В традиционном бухгалтерском учете существуют правила и принципы определения и оценки (измерения) доходов, расходов и финансовых результатов.

Основные финансовые показатели результатов деятельности хозяйствующего субъекта отображаются в отчете о прибылях и убытках, элементами которого выступают доходы и расходы.

Проведение квалифицированного анализа работы предприятия требует знания многих наук: макро- и микроэкономики, технологии, бухгалтерского учета, маркетинга, основ промышленной психологии; в основе всех аналитических процедур лежит знание математического анализа, статистики и эконометрики. В современных условиях анализ невозможен без применения новейших компьютерных технологий.

Основное направление анализа: от сложного комплекса – к составляющим его элементам, от результата – к выводам о том, как такой результат достигнут и к чему он приведет в дальнейшем. Успешность анализа определяется различными факторами.

Во-первых, прежде чем начать выполнение каких-либо аналитических процедур, необходимо составить достаточно четкую программу анализа, включая проработку макетов аналитических таблиц, алгоритмов расчета основных показателей и требуемых для расчета и сравнительной оценки источников информационного и нормативного обеспечения.

Во-вторых, при проведении аналитических процедур показатели деятельности предприятия всегда с чем-то сравниваются. Сравнения могут проводиться с предыдущим периодом, с планом и со среднеотраслевыми показателями. Любые отклонения от нормативных или плановых значений показателей, даже если они имеют позитивный характер, должны тщательно анализироваться. Смысл такого анализа состоит в том, чтобы, с одной стороны, выявить основные факторы, вызвавшие зафиксированные отклонения от заданных ориентиров, а с другой стороны, еще раз проверить обоснованность принятой системы планирования и, если необходимо, внести в нее изменения.

В-третьих, завершенность и цельность любого анализа, имеющего экономическую направленность, в значительной степени определяется обоснованностью используемой совокупности критериев. Эта совокупность включает качественные и количественные оценки, а ее основу обычно составляют исчисляемые показатели, имеющие понятную интерпретацию и, по возможности, некоторые ориентиры (пределы, нормативы, тенденции)

В-четвертых, выполняя анализ, не нудно без необходимости гнаться за точностью оценок; как правило, наибольшую ценность представляет выявление тенденций и закономерностей.

Основная цель поведения анализа – повышение эффективности функционирования хозяйствующих субъектов и поиск резервов такого повышения.

Актуальность совершенствования бухгалтерского учета финансовых результатов заключается в заинтересованности многих пользователей учетной информации о результатах деятельности организации:

– менеджеры организации должны демонстрировать уровень своей компетентности через достижение высокого уровня финансовых результатов;

– акционерам организации хотелось получать больше дивидендов на вложенный капитал;

– государство заинтересовано в повышении финансовых результатов, так как доходная часть бюджета формируется и за счет налога на прибыль тоже.

В силу изложенных причин становится понятна ответственность бухгалтеров за правильное ведение учета финансовых результатов и своевременное обеспечение учетной информацией пользователей для анализа с целью совершенствования финансового результата.

Совершенствование учета и анализа финансовых результатов является, пожалуй, наиболее актуальной темой дипломной работы, что и определило выбор автора.

Объект исследования – ЗАО «ЧЕЛНЫВОДОКАНАЛ».

Предмет исследования – учет и анализ финансовых результатов.

Целью исследования является совершенствования учета и анализа финансовых результатов. Для достижения поставленной цели следует решить следующие задачи:

– дать понятие финансового результата деятельности предприятия;

– изучить учет финансовых результатов деятельности предприятия;

– показать значение и задачи анализа финансовых результатов деятельности предприятия;

– привести краткую характеристику ЗАО «ЧЕЛНЫВОДОКАНАЛ»;

– показать учет финансовых результатов деятельности ЗАО «ЧЕЛНЫВОДОКАНАЛ»;

– провести анализ финансовых результатов деятельности ЗАО «ЧЕЛНЫВОДОКАНАЛ»;

– рассмотреть пути совершенствования учета финансовых результатов деятельности ЗАО «ЧЕЛНЫВОДОКАНАЛ»;

– предложить направления совершенствования анализа финансовых результатов деятельности ЗАО «ЧЕЛНЫВОДОКАНАЛ».

Методологическая основа для написания дипломной работы отражена в нормативно – правовых материалах и работах отечественных и зарубежных авторов: «Бухгалтерский и налоговый учет для практиков» под редакцией Г.Ю. Касьяновой; «Самоучитель по бухгалтерскому и налоговому учету» Н.Л. Вещунова, Л.Ф. Фомина; «Комплексный анализ хозяйственной деятельности» под редакцией Гиляровской Л.Т.; «Учет прочих доходов и расходов и формирование конечного финансового результата» Козлова Е.П., Бабченко Т.Н., Галанина Е.Н.; «Особенности формирования показателей формы №2 «Отчет о прибылях и убытках» с учетом положений ПБУ 18/02» Курбангалеева О.А.; «Анализ хозяйственной деятельности предприятия» Савицкая Г.В. и других.

Практическая основа для написания дипломной работы содержится в учетной и аналитической документации ЗАО «ЧЕЛНЫВОДОКАНАЛ»: регистрах бухгалтерского учета, первичных учетных документах, внутренних стандартах организации, аналитических исследованиях финансовых результатов деятельности организации за 2005–2007 гг.

1. Теоретические аспекты учета и анализа финансовых результатов деятельности предприятия

1.1 Понятие финансового результата деятельности предприятия

Финансовый результат деятельности предприятия служит своего рода показателем значимости данного предприятия в народном хозяйстве. В рыночных условиях хозяйствования любое предприятие заинтересовано в получении положительного результата от своей деятельности, поскольку благодаря величине этого показателя предприятие способно расширять свою производственную мощность, материально заинтересовывать персонал, работающий на данном предприятии, выплачивать дивиденды акционерам и т.д. (41, С. 26). Состояние финансово-хозяйственной деятельности предприятия может быть оценено на основе изучения финансовых результатов его работы, которые зависят от совокупности условий осуществления денежного оборота, кругооборота стоимости, движения финансовых ресурсов и финансовых отношений в хозяйственном процессе.

Финансовые результаты деятельности определяются, прежде всего, качественными показателями выпускаемой предприятием продукции, уровнем спроса на данную продукцию, поскольку, как правило, основную массу в составе финансовых результатов составляет прибыль (убыток) от продажи продукции (работ, услуг) (40, С. 27). Финансовый результат представляет собой прирост (или уменьшение) стоимости собственного капитала организации, образовавшийся в процессе ее предпринимательской деятельности за отчетный период (42, С. 28).

С точки зрения бухгалтерского учета финансовый результат деятельности предприятия – это разность между доходами и расходами. Этот показатель важнейший в деятельности предприятия и характеризует уровень его успеха или неуспеха (48, С. 14). Финансовый результат деятельности предприятия является предметом исследования многих авторов. Их понимание сущности этого понятия далеко неоднозначно.

Козлова Е.П., Галанина Е.Н. считают, что сводным (интегрирующим) показателем, характеризующим финансовый результат деятельности предприятия, является балансовая (валовая) прибыль или убыток (20, С. 163). Камышанов П.И. считает, что конечный финансовый результат деятельности предприятия выражается в показателе прибыли и убытка (26, С. 188).

Литвиненко М.И. считает (39, С. 293), что в нормативных документах, регулирующих налогообложение, прибыль отождествляется с доходом. Она пишет, что это не одно и то же. Ведь доход трактуется как поток денежных средств, поступающих в резерв государства, предприятия или отдельного лица в процессе распределения национального дохода. Доход в узком смысле можно рассматривать как синоним любой из его форм (прибыль, рента, заработная плата и процент). В широком смысле понятие «доход» охватывает все денежные средства, в различных формах поступающие в распоряжения предприятия.

Сегодня в доходах предприятия наряду с прибылью все большую роль играют поступления (проценты, дивиденды) от ценных бумаг других эмитентов. В связи с этим конечный результат его финансово-хозяйственной деятельности правильнее было бы назвать не балансовой прибылью, а доходом по балансу (балансовым доходом), поскольку название показателя должно отражать его экономическую сущность.

Весьма интересным в рассмотрении сущности понятия финансового результата является подход Бреславцевой Н.А. (47, С. 43). Она считает, что практикой продиктована необходимость поиска более общего показателя, чем финансовый результат, который отражал бы состояние имущества и динамику уставного каптала, дающего целостную картину финансовой состоятельности институционной единицы. Она называет таковым показатель глобальной финансовой результативности. С ее точки зрения, он позволяет понять, исчислить, проанализировать и исследовать следующие явления и процессы: управление капитализацией; формирование прибыли любой институционной единицы; концепцию денежного и безденежного финансового результата; концепцию прибыли в обеспечении благосостояния институционой единицы; общую концепцию экономической прибыли; управление финансовыми результатами; управление финансовыми потоками; использование системы налогового контроля.

Учение А. Смита стало основой дальнейших разработок теоретических положений и практического использования глобального результата деятельности институционных единиц за определенный промежуток времени. Исходя из этой предпосылки, глобальный финансовый результат (ГР) может быть определен по формуле (1) (45, С. 59):

ГР = (А1 – К) – (А0-К) (1)

где А1, А0 – стоимость имущества на начало и конец периода;

К – постоянно сохраняемый в неприкосновенности капитал.

Таким образом, финансовый результат определяется как прирост или уменьшение стоимости имущества при постоянном капитале на начало и конец периода.

Важнейшая экономическая категория, характеризующая финансовый результат деятельности предприятии, – прибыль. Понятием «прибыль» оперируют постоянно, причем, часто не задумываясь о смысловом его содержании. Нередко прибыль олицетворяется с денежными средствами. В литературе описаны несколько подходов к определению прибыли, два из которых с условными названиями «экономический» и «бухгалтерский» можно рассматривать как базовые (49, С. 20). Суть первого подхода заключается в исчислении прибыли по результатам изменения рыночных оценок чистых активов организации, а второго – в ее расчете как разница между доходами и затратами (расходами) фирмы, относимыми к отчетному периоду.

Каждое предприятие, прежде всего, чем начать производство, определяет, какую прибыль, какой доход она сможет получить. Предпринимательская деятельность представляет собой инициативную самостоятельную деятельность граждан и их объединений, направленную на получение прибыли. Следовательно, получение прибыли – это непосредственная цель предприятия. Но получить прибыль предприятие может только в том случае, если оно производит продукцию или услуги, которые реализуются, то есть удовлетворяют общественные потребности. Прибыль – особый систематически воспроизводимый ресурс коммерческого предприятия, конечная цель развития его бизнеса. Сущность рассматриваемой экономической категории заключается в том, что необходимый уровень прибыли – это (34, С. 159):

– основной внутренний источник текущего и долгосрочного развития предприятия;

– главный источник возрастания рыночной стоимости предприятия;

– индикатор кредитоспособности;

– главный интерес собственника, поскольку он обеспечивает возможность возрастания каптала и бизнеса;

– индикатор конкурентоспособности предприятия при наличии стабильного и устойчивого уровня прибыли;

– гарант выполнения организацией своих обязательств перед государством, источник удовлетворения социальных потребностей общества.

Значительное количество показателей, характеризующих финансовые результаты деятельности предприятия, создают методические трудности для их системного рассмотрения. Различия в назначении показателей затрудняют выбор каждым участником товарного обмена тех из них, которые в наибольшей степени удовлетворяют его потребности в информации о реальном состоянии данного предприятия (12, С. 290). Например, администрацию предприятия интересует масса полученной прибыли и ее структура, а также факторы, воздействующие на ее величину. Налоговая инспекция заинтересована в получении достоверной информации обо всех слагаемых балансовой прибыли и т.д.

Таким образом, конечный финансовый результат деятельности предприятия (прибыль или убыток) слагается из финансового результата от продажи продукции (работ, услуг), основных средств и другого имущества предприятия и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям. Полученный за отчетный год финансовый результат в виде прибыли или убытка соответственно приводит к увеличению или уменьшению капитала предприятия.

Взгляды специалистов на проблему определения экономической сущности понятия финансовый результат разнообразны. В современных условиях перехода России к рыночным отношениям проблема определения сущности различных показателей, относящихся к финансовым результатам деятельности предприятия, весьма актуальна.

1.2 Учет финансовых результатов деятельности предприятия

Конечный финансовый результат (чистая прибыль или чистый убыток) слагается из финансового результата от обычных видов деятельности, а также прочих доходов и расходов, включая чрезвычайные (13, С. 537). Счет 99 «Прибыли и убытки» предназначен для обобщения информации о формировании конечного результата деятельности организации в отчетном году. По дебету счета 99 «Прибыли и убытки» отражаются убытки (потери, расходы), а по кредиту – прибыли (доходы) организации. Сопоставление дебетового и кредитового оборотов за отчетный период показывают конечный результат отчетного периода (21, С. 287).

На счете 99 «Прибыли и убытки в течение одного отчетного года отражаются:

- прибыль или убыток от обычных видов деятельности в корреспонденции со счетом 90 «Продажи»;

- сальдо прочих доходов и расходов за отчетный месяц в корреспонденции со счетом 91 «Прочие доходы и расходы»;

- потери, доходы и расходы в связи с чрезвычайными обстоятельствами хозяйственной деятельности (стихийное бедствие, пожар, авария, национализация и т.п.) – в корреспонденции со счетами учета материальных ценностей, расчетов с персоналом по оплате труда, денежных средств и т.п.;

- начисленные платежи налога на прибыль и платежи по перерасчетам по этому налогу из фактической прибыли, а также суммы причитающихся налоговых санкций – в корреспонденции со счетом 68 «Расчеты по налогам и сборам».

По окончании отчетного года при составлении годовой бухгалтерской отчетности счет 99 «Прибыли и убытки» закрывается. При этом заключительной записью декабря сумма чистой прибыли (убытка) отчетного года списывается со счета 99 «Прибыли и убытки» в кредит (дебет) счета 84 «Нераспределенная прибыль (непокрытый убыток)» (14, С. 447).

По окончании отчетного года счет 99 закрывается. Заключительными записями декабря в дебет счета 99 списывается сумма чистой (нераспределенной) прибыли за отчетный год с кредита счета 84 «Нераспределенная прибыль (непокрытый убыток)». Построение аналитического учета по счету 99 «Прибыли и убытки» должно обеспечивать формирование данных, необходимых для составления отчета о прибылях и убытках (21, С. 499). Корреспонденции по счету 99 «Прибыли и убытки» приведены в таблице 1.

Таблица 1. Корреспонденции счетов со счетом 99 «Прибыли и убытки»

| (в течение отчетного года) | |||

| По дебету | По кредиту | ||

| Убытки, потери | Корреспондирующий счет | Прибыли, доходы | Корреспондирующий счет |

| 2. Убыток от обычных видов деятельности | 90.9 | 1. Прибыль от обычных видов деятельности | 90.9 |

| 4. Сальдо прочих доходов и расходов за отчетный период | 91.9 | 3. Сальдо прочих доходов и расходов за отчетный период | 91.9 |

| 5. Доходы в связи с чрезвычайными обстоятельствами | 76 | ||

| 6. Потери и расходы в связи с чрезвычайными обстоятельствами (списаны не компенсируемые потери от стихийных бедствий, затраты по их предотвращению и ликвидации; убытки от пожаров, аварий) | 01,07,10,20,43, 41, 44, 51, 60, 69, 70, 76 | 7. Сальдо – прибыль (доход) на конец отчетного периода (если п. 1 + п. 3+п. 5>п. 2 + п. 4+п. 6) | |

| 8. Сальдо – убыток на конец отчетного периода (если п. 1 + п. 3+п. 5<п. 2 + п. 4+п. 6) | |||

| 9. Начисленные платежи налога на прибыль и платежи по перерасчетам по этому налогу из фактической прибыли, суммы причитающихся налоговых санкций | 68 | ||

| (по окончании отчетного года) | |||

| По дебету | По кредиту | ||

| Убытки отчетного года | Корреспондирующий счет | Прибыли отчетного года | Корреспондирующий счет |

| Сальдо – убыток за отчетный год | - | Сальдо – прибыль за отчетный год | - |

| Списана нераспределенная прибыль отчетного года (если п. 7>п. 8 + п. 9) | 84 | Списан непокрытый убыток отчетного года (если п. 7<п. 8 + п. 9) | 84 |

На основании главы 25 НК РФ «Налог на прибыль организаций», к доходам относятся: доходы от реализации товаров (работ, услуг) и имущественных прав; внереализационные доходы (10, С. 218).

При определении доходов из них исключаются суммы налогов, предъявляемых в соответствии с НК РФ налогоплательщиком покупателю. Доходы определяются на основании первичных документов и документов налогового учета. Налогоплательщик уменьшает полученные доходы на сумму произведенных расходов, что и признается прибылью организации и облагается налогом на прибыль (8, С. 112).

Расходами признаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, выраженные в денежной форме. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленные в соответствии с законодательством РФ. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода. В 25 главе НК РФ содержится перечень расходов, учитываемых для целей налогообложения, однако он не является закрытым (17, С. 273).

Доходом от реализации признается выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущества (включая ценные бумаги) и имущественных прав. Выручка от реализации определяется на основе всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) с учетом положений статьи 271 либо статьи 273 главы 25 НК РФ. Расходы, связанные с производством и реализацией определены статьями 253 – 264 главы 25 НК РФ (9, С. 458).

Счет 90 «Продажи» и счет 91 «Прочие доходы и расходы» предназначены для обобщения информации о доходах и расходах. Счет 90 «Продажи» служит для обобщения информации о доходах от реализации товаров (работ, услуг), имущественных прав и расходов, связанных с производством и реализацией, а также для определения финансовых результатов по ним (35, С. 560). Бухгалтерские проводки счета 90 «Продажи» приведены в таблице 2.

Таблица 2. Корреспонденции счетов со счетом 90 «Продажи»

| (в течение отчетного года) | |||

| По дебету | По кредиту | ||

| Расходы по обычным видам деятельности, налоги | Корреспондирующий счет | Доходы от обычных видов деятельности | Корреспондирующий счет |

| В течение отчетного месяца | |||

| Себестоимость продукции | 43,26 | Выручка от продажи продукции, работ, услуг | 62 |

| Себестоимость работ, услуг | 20,26 | Доходы от операций, являющихся предметом деятельности в виде: | |

| Покупная стоимость товаров | 41 | – арендной платы | 76 |

| Расходы на продажу | 44 | – лицензионных платежей | 76 |

| Налоги (НДС, акциз, экспортная пошлина) | 68 (76) | – доходов от участия в уставных капиталах других организаций | 76 |

| По окончании отчетного месяца | |||

| Списана прибыль от обычных видов деятельности | 99 | Списаны убытки от обычных видов деятельности | 99 |

| Счет 90 «Продажи», субсчет 9 «Прибыль, убыток от продаж» | |||

| По окончании отчетного года | |||

| Списана выручка | 90.1 | Списаны: | |

| – себестоимость продаж | 90.2 | ||

| – НДС | 90.3 | ||

| – акциз | 90.5 | ||

| – экспортная пошлина | 90.6 |

Синтетический счет 90 «Продажи» сальдо на отчетную дату не имеет. К счету 90 «Продажи могут быть открыты субсчета (30, С. 338):

- субсчет 90–1 «Выручка». На нем учитывается поступление активов, признаваемых выручкой;

- субсчет 90–2 «Себестоимость продаж». Учитывает себестоимость продаж, по которым на субсчете 90–1 «Выручка» признана выручкой;

- субсчет 90–3 «Налог на добавленную стоимость». На нем учитываются суммы налога на добавленную стоимость, причитающиеся к получению от покупателя (заказчика) и т.д.

Субсчет 90–9 «Прибыль (убыток) от продаж» предназначен для выявления финансового результата (прибыль или убыток) за отчетный месяц.

Записи по субсчетам 90–1 «Выручка», 90–2 «Себестоимость продаж», 90–3 «Налог на добавленную стоимость» и др. производятся накопительно в течение отчетного года. По окончании отчетного года субсчета счета 90 «Продажи» закрываются внутренними записями на субсчет 90–9 «Прибыль (убыток) от продаж» (11, С. 617).

Счет 91 «Прочие доходы и расходы» используется для обобщения информации о прочих доходах и расходах (внереализационных) отчетного периода. При счете 91 «Прочие доходы и расходы» могут быть открыты субсчета:

– 91–1 «Прочие доходы». Используется для отнесения активов, признаваемых прочими доходами (за исключением чрезвычайных);

– 91 -2 «Прочие расходы». Используется для отнесения прочих расходов (за исключением чрезвычайных);

– 91–9 «Сальдо прочих доходов и расходов». Используется для выявления сальдо прочих доходов и расходов за отчетный месяц.

Синтетический счет 91 «Прочие доходы и расходы» сальдо на отчетную дату не имеет. Записи по субсчетам 91–1 «Прочие доходы» и 91–2 «Прочие расходы» производятся накопительно в течение отчетного года. По окончании отчетного года субсчета счета 91 «Прочие доходы и расходы» закрываются внутренними записями на субсчет 91–9 «Сальдо прочих доходов и расходов» (29, С. 270).

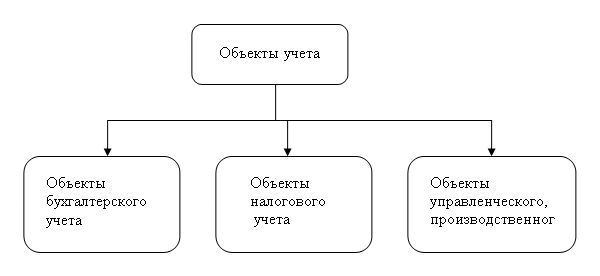

Общие правила организации учета доходов и расходов установлены статьей 248 НК РФ. Схемы учета доходов и расходов для ведения налогового учета показаны в Приложении 1 на рис. 1 и 2.

Таким образом, доходы, учитываемые при определении налоговой базы по налогу на прибыль, группируются по признаку отношения к виду деятельности, в результате которой они получены:

– доходы от реализации товаров (работ, услуг) и имущественных прав – доходы, полученные в рамках осуществления основной деятельности, а также от деятельности вспомогательных и обслуживающих производств и хозяйств в части выпуска продукции (товаров), выполнения работ или оказания услуг, предназначенных для реализации на сторону;

– внереализационные доходы.

Расходы в зависимости от характера и условий осуществления подразделяются на: расходы, связанные с производством и реализацией; внереализационные расходы. Расходы, связанные с производством и реализацией, могут быть: материальные; расходы на оплату труда; суммы начисленной амортизации; прочие расходы.

1.3 Понятие, значение и задачи анализа финансовых результатов деятельности предприятия

Основной целью анализа финансовых результатов организации является выявление основных факторов, определяющих конечный размер прибыли и изыскание резервов дальнейшего увеличения ее суммы. Основными задачами анализа финансовых результатов деятельности предприятия являются (36, С. 6):

- систематический контроль выполнения планов реализации продукции и получение прибыли;

- определение влияния как объективных, так и субъективных факторов на финансовые результаты;

- выявление резервов увеличения прибыли и рентабельности;

- анализ работы предприятия по использованию возможностей увеличения и рентабельности;

- разработка мероприятий по использованию выявленных резервов.

Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия по всем направлениям его деятельности: производственной, сбытовой, снабженческой, финансовой и инвестиционной. Они составляют основу экономического развития фирмы и укрепления ее финансовых отношений со всеми участниками предпринимательской деятельности (44, С. 45).

Прибыль обеспечивает предприятию возможности самофинансирования, удовлетворения материальных и социальных потребностей собственника капитала и работников предприятия (42, С. 29). Прибыль является также основным источником формирования доходов бюджета (федерального, республиканского, местного) и погашения долговых обязательств предприятия перед банками, другими кредиторами и инвесторами (32, С. 87). Показатели прибыли являются важнейшими в системе анализа результативности деятельности предприятия, степени ее надежности и финансового благополучия (22, С. 14).

Прибыль является конечным финансовым результатом деятельности предприятия. Предприятие может произвести большой объем продукции, однако, если она не будет реализована или реализована по цене, не обеспечивающий получение прибыли, то предприятие окажется в тяжелом финансовом состоянии (19, С. 29). Прибыль является показателем, который наиболее полно отражает эффективность производства, объем и качество произведенной продукции, состояние производительности труда, уровень себестоимости (25, С. 645).

Различных пользователей бухгалтерской отчетности интересуют только определенные показатели финансовых результатов (34, С. 99):

– администрацию интересует размер полученной прибыли и ее структура, факторы воздействующие на ее величину;

– налоговые органы заинтересованы в получении достоверной информации о всех слагаемых налогооблагаемой базы прибыли;

– потенциальных инвесторов интересуют вопросы качества прибыли, т.е. устойчивости и надежности получения прибыли в ближайшей перспективе, для выбора и обоснования стратегии инвестиций, направленной на минимизацию потерь и финансовых рисков от вложений в активы анализируемого предприятия (16, С. 93).

Основным источником информации для анализа финансовых результатов служит отчет о прибылях и убытках (форма №2), данные первичного бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи (23, С. 223). Методы и приемы, используемые при проведении анализа финансовых результатов деятельности предприятия, приведены в Приложении 2.

Под предметом экономического анализа понимаются хозяйственные процессы предприятий, социально-экономическая эффективность и конечные результаты их деятельности, складывающиеся под воздействием объективных и субъективных факторов и получающие отражение через систему экономической информации (18, С. 203).

Метод экономического анализа – это способ системного комплексного изучения, измерения и обобщения влияния отдельных факторов на выполнение хозяйственных процессов и на динамику хозяйственного развития, осуществляемый путем обработки специальными приемами показателей учета, отчетности и других источников информации (28, С. 315).

Технические приемы анализа – разнообразные способы четкого и упрощенного выражения различных явлений в их взаимосвязи и взаимозависимости, а также измерение влияния тех или иных факторов на изменение уровня соответствующих показателей (37, С. 9).

Приемы анализа: условно-традиционные и экономико-математические.

Основные традиционные приемы экономического анализа: сравнение, группировки, детализация, индексный метод, балансовый метод, метод цепных подстановок, способ относительных разниц, способ абсолютных разниц, способ пропорционального деления и долевого участия, метод «процентные числа», интегральный метод (15, С. 44).

Использование экономико-математических методов вызвано появлением вычислительной техники. Среди наиболее часто применяемых методов в данной группе можно выделить метод баллов, метод расстояний, корреляционно-регрессионный анализ, графический метод (33, С. 59).

Можно выделить следующие методы экономического анализа:

- горизонтальный анализ. Его суть заключается в сравнении каждой позиции отчетности с предыдущим периодом, в построении одной или нескольких аналитических таблиц, в которых абсолютные балансовые показатели дополняются относительными темпами роста (снижения);

- вертикальный анализ. Он определяет структуру финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом. Он позволяет увидеть удельный вес каждой статьи в его общем итоге. Обязательным элементом анализа являются динамические ряды этих величин, посредством которых можно отслеживать и прогнозировать структурные изменения состава доходов и расходов;

- трендовый анализ. Заключается в сравнении каждой позиции отчетности с рядом предшествующих периодов и определения тренда, т.е. основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируются возможные значения показателей в будущем, а следовательно ведется перспективный, прогнозный анализ;

– пространственный анализ – сравнительный анализ сводных показателей отчетности по составляющим их элементам (показатели отчетности дочерних фирм, подразделений, цехов),

– анализ относительных показателей (коэффициентов). Расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязей показателей. Он сводится к изучению уровней и динамики относительных показателей финансового состояния, рассчитываемых как отношение величин балансовых статей или других абсолютных показателей, получаемых на основе отчетности;

- факторный анализ. Это анализ влияния отдельных факторов (причин) на результативный показатель. Факторный анализ может быть как прямым (собственно анализ), т.е. дробление результативного показателя на составные части, так и обратным (синтез), когда отдельные элементы соединяются в общий результативный показатель;

- маржинальный анализ. Методика данного анализа базируется на изучении соотношения между тремя группами важнейших экономических показателей: издержки, объем производства (реализации) продукции и прибылью и прогнозирование величины каждого из этих показателей при заданном значении других. Маржинальный анализ (анализ безубыточности) позволяет изучить зависимость прибыли от небольшого круга наиболее важных факторов и на основе этого управлять процессом формирования ее величины.

Таким образом, целью анализа финансовых результатов организации является выявление основных факторов, определяющих конечный размер прибыли и изыскание резервов дальнейшего увеличения ее суммы. К основным задачам анализа финансовых результатов деятельности предприятия относятся: контроль выполнения планов реализации продукции и получения прибыли; определение влияния объективных и субъективных факторов на финансовые результаты; определение резервов увеличения прибыли и рентабельности; анализ работы предприятия в части использования возможностей увеличения и рентабельности; разработка и внедрение мероприятий по использованию выявленных резервов.

2. Учет и анализ финансовых результатов деятельности ЗАО «ЧЕЛНЫВОДОКАНАЛ»

2.1 Краткая характеристика предприятия

Закрытое акционерное общество «ЧЕЛНЫВОДОКАНАЛ» является правопреемником прав и обязанностей ОАО «КамАЗ» в части функций его структурного подразделения – предприятия водоснабжения и водоотведения в соответствии с границами раздела. Для создания общества и обеспечения его деятельности был образован и, по приказу генерального директора ОАО «КамАЗ» №419 от 19.12.1995 г., полностью внесен уставной капитал в размере 486 620 200 рублей. 100% уставного капитала принадлежит ОАО «КамАЗ», он разделен на 4 866 202 штуки простых именных акций.

Устав ЗАО «ЧЕЛНЫВОДОКАНАЛ» зарегистрирован Министерством финансов Республики Татарстан 11.01.1996 г. (реестровый номер 1686). В новой редакции Устав зарегистрирован Государственной регистрационной палатой при министерстве юстиции Республики Татарстан 11.10.1999 года (свидетельство о регистрации №1697/к(52). Месторасположение: 423808, Татарстан, г. Набережные Челны, пр. М. Джалиля 29.

Общество является юридическим лицом и имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе, оно вправе от своего имени заключать договоры, приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде. Органами управления Общества являются: Общее собрание акционеров, Генеральный директор. Высшим органом управления Общества является Общее собрание акционеров. Руководство текущей деятельностью Общества осуществляется единоличным исполнительным органом Общества – Генеральным директором, который избирается Общим собранием акционеров Общества сроком на 3 года.

Единоличным исполнительным органом Общества является генеральный директор, с которым заключается трудовой договор (контракт). Контрактом для генерального директора устанавливается система показателей. Решение по номенклатуре и значениям показателей принимает участник Общества (ОАО «КамАЗ»). Участник Общества вправе в любое время расторгнуть контракт.

ЗАО «ЧЕЛНЫВОДОКАНАЛ» принял в аренду сети управления ремонта и эксплуатации ОАО КамАЗ (УРЭИК) 01.10.2001 года. По приказу №130 от 01.01 2003 года по ОАО «КамАЗ» «ЧЕЛНЫВОДОКАНАЛ» переданы в аренду сети ПВиИК ОАО «КамАЗ» с 1 мая 2003 года.

ЗАО «ЧЕЛНЫВОДОКАНАЛ» является типичной организацией жилищно – коммунального хозяйства (ЖКХ). Известные примеры банкротства и ликвидации родственных организаций (Казводоканал, КУП «УРЭИК») свидетельствуют о том, необходимо очень внимательно рассматривать спектр факторов, влияющих на успешное продвижение услуг до конкретного потребителя и такое же успешное получение оплаты за это.

К основным важнейшим внешним и внутренним факторам, оказывающим влияние на стабильную и прибыльную работу предприятия, относятся:

– техническое состояние оборудования, характеризующее высоким (более 70%) уровнем износа, высокой аварийностью, что может привести к нарушению технологических процессов, а также с передачей сетей УРЭИК возникла проблема незащищенных поверхностей магистральных водоводов и труб городской распределительной сети;

– цена услуг ЗАО «ЧЕЛНЫВОДОКАНАЛ» остается самой низкой в республике в сравнении со средними тарифами по экономическим зонам страны. В современных условиях ЗАО «ЧЕЛНЫВОДОКАНАЛ» ресурсы, которые потребляет в процессе своего производства (кроме энергоносителей), приобретает по рыночным ценам, а всю выпускаемую продукцию в виде услуг водоснабжения и водоотведения отпускает по строго фиксированным тарифам, устанавливаемым Кабинетом Министров (КМ) Республики Татарстан.

Порядок установления тарифов на коммунальные услуги не дает возможности для установления единых принципов государственного тарифного регулирования, увязывающие изменения тарифов на газ, электрическую и тепловую энергию.

На согласование тарифов на воду и стоки проходит минимум три месяца после утверждения тарифов на газ и электроэнергию, и по анализу прошлых лет в этот период ЗАО «ЧЕЛНЫВОДОКАНАЛ» несет убытки;

– слабая инвестиционная привлекательность. Убытки ЗАО «ЧЕЛНЫВОДОКАНАЛ», возникшие за счет перекрестного субсидирования не в полной мере возмещаются из бюджета.

Для стабильной работы организации в будущем необходимо осуществить комплекс мер, направленных на ликвидацию негативных факторов внешней среды и внутренних причин и недостатков в сфере управления персоналом, финансовыми и материальными ресурсами.

Основными видами деятельности ЗАО «ЧЕЛНЫВОДОКАНАЛ» являются:

- обеспечение хозпитьевой, производственной, речной, оборотной и повторно используемой водой ОАО «КамАЗ», города Набережные Челны и сторонних организаций;

- отведение и очистка промышленных, бытовых, шламовых и ливневых стоков;

- проектирование, монтаж, пусконаладка, эксплуатация и ремонт оборудования, инженерных сетей и коммуникаций, а также зданий и сооружений, в том числе собственными силами;

- эксплуатация, обслуживание и надзор за технологическим оборудованием и объектами, поднадзорными Гостехнадзору;

- выдача технических условий потребителям на строительство, монтаж и эксплуатацию инженерных сетей и коммуникаций системы водоснабжения;

- производство товаров народного потребления;

- оказание платных услуг населению;

- оказание услуг по производству химических и бактериологических анализов воды и сточных вод для сторонних организаций и частных лиц;

- проектирование узлов учета хозпитьевой воды и стоков.

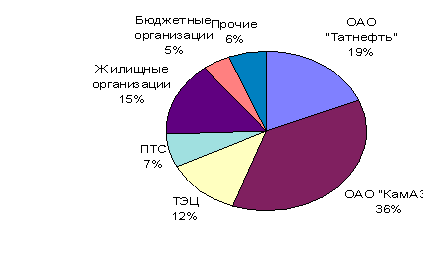

Потребителей услуг ЗАО «ЧЕЛНЫВОДОКАНАЛ» можно разделить на 7 основных групп, это разделение представлено на рисунке 1.

Рис. 1. Основные потребители услуг ЗАО «ЧЕЛНЫВОДОКАНАЛ»

ОАО «Татнефть» потребляет чуть меньше 1/3 от всего объема продаж питьевой воды. Эту воду специализированное подразделение ОАО «Татнефть» через 5 ступеней подкачки поставляет в гг. Нижнекамск, Альметьевск, Заинск, Бугульма, Азнакаево на расстояние до 200 км. Отличительная особенность нефтяников – добросовестная платежная дисциплина. Они аккуратно своевременно производят платежи за потребленную воду.

ОАО «КамАЗ», на долю которого приходится 1/6 всех объемов услуг. Главная особенность этого потребителя заключается в том, что одновременно он является и 100%-ным собственником ЗАО «ЧЕЛНЫВОДОКАНАЛ».

Коммунальное предприятие ПТС, которое обслуживает Юго-западную часть г. Набережные Челны, которое несвоевременно расплачивается за услуги ЗАО «ЧЕЛНЫВОДОКАНАЛ».

Набережночелнинская ТЭЦ, особо важный объект, единственный источник тепла для Нового города, здесь недопустимы какие-либо перебои в поставке воды. Поэтому, техническому состоянию коммуникаций, обеспечивающим подачу воды на ТЭЦ, уделяется повышенное внимание.

Бюджетные учреждения – школы, больницы, детские учреждения, административные учреждения и т.п. Это достаточно проблемная группа. Как правило, у бюджетных учреждений крайне слабая техническая служба, обслуживающая собственные внутренние сети, они имеют хроническую задолженность за услуги водоснабжения, с учетом социальной значимости их нельзя отключать за неуплату и т.д.

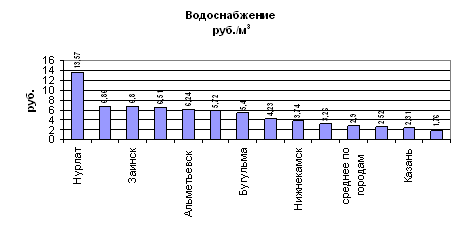

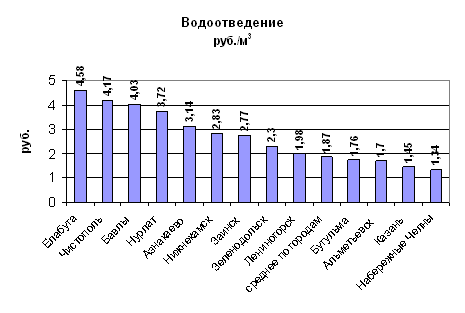

Себестоимость услуг ЗАО «ЧЕЛНЫВОДОКАНАЛ» является самой низкой среди водоканалов Республики Татарстан (см. рис. 2,3).

Рис. 2. Себестоимость услуг водоснабжения в городах РТ

ЗАО «ЧЕЛНЫВОДОКАНАЛ» по своей сути является локальным монополистом, это объясняется технологией транспортировки воды и стоков. Совершенно очевидно, что к жилым домам и промышленным предприятиям нецелесообразно прокладывать несколько трубопроводов.

Поэтому ЗАО «ЧЕЛНЫВОДОКАНАЛ» испытывает конкуренцию условно, в сравнении результатов своей деятельности с водоканалами других городов. Но для имиджа организации, а значит и для возможных инвестиций, это сравнение имеет крайне важное значение. Данные Министерства ЖКХ РТ свидетельствуют о том, что ЗАО «Челныводоканал» в этом сравнении выглядит достаточно хорошо.

Рис. 3. Себестоимость услуг водоотведения в городах РТ

Конкуренция проявляется не только в экономических показателях, но и в качестве очистки воды и стоков. В этой области результаты ЗАО «ЧЕЛНЫВОДОКАНАЛ» являются одними из лучших в регионе. Это подтверждается результатами лабораторных анализов, как собственных аккредитованных лабораторий, так и инспектирующих организаций в лице санитарно-эпидемиологических служб и органов охраны природы.

Технология подготовки питьевой воды и очистки стоков является достаточно трудоемкой. Доля затрат на энергию в себестоимости услуг ЗАО «ЧЕЛНЫВОДОКАНАЛ» составляет около 35%.

Поставщиком энергии является ОАО «КамАЗ», который владеет линиями электропередачи напряжением 110 кВт. Таким образом, ОАО «КамАЗ» является не только собственником ЗАО «ЧЕЛНЫВОДОКАНАЛ» и потребителем его услуг по водоснабжению, но и одним из главных поставщиков энергии.

Затраты на материалы для технологии составляют не более 10% от себестоимости услуг. Основными поставщиками основных материалов являются:

– глинозема – города Кувандык, Тольятти;

– хлора – города Дзержинск, Ново-Чебоксарск;

– жидкого стекла – города Уфа, Кукмор.

Общество может быть ликвидировано по решению Общего собрания акционеров или по решению суда.

Общее руководство предприятием осуществляет генеральный директор, которому подчинены главный бухгалтер и пять заместителей, в том числе: первый заместитель – технический директор, заместитель по эксплуатации и ремонту городских сетей, заместитель – директор по персоналу, заместитель – коммерческий директор, заместитель – директор по экономике и финансам. Каждый заместитель генерального директора осуществляет руководство соответствующими функциональными службами.

Организационная структура предприятия разделена на 6 блоков, для обеспечения функций руководства процессами водоснабжения и водоотведения.

Главному бухгалтеру подчинены подразделения бухгалтерии, обеспечивающие сбор и хранение первичных учетных документов, а также регистрацию и предоставление учетных данных внутренним и внешним пользователям в соответствии Законом о бухгалтерском учете РФ.

Блок организационной структуры предприятия, возглавляемый техническим директором, обеспечивает непрерывность производственного процесса водоснабжения и водоотведения.

А также разработку и реализацию промышленной и технической политик. Блок ответственен за соответствие параметров произведенной воды и очищенных стоков стандартам.

Подразделения, возглавляемые заместителем по эксплуатации и ремонту городских сетей, обеспечивают безаварийную работу внутригородских сетей водоснабжения и водоотведения.

Подразделения, подчиненные коммерческому директору, обеспечивают материальными ресурсами основной и вспомогательный производственные процессы предприятия. Обеспечение товарно-материальными ценностями (ТМЦ) проводится по заявкам от подразделений.

Директору по экономике и финансам подчинены службы: обеспечивающие оборот денежных средств предприятия; анализ финансового – хозяйственной деятельности; автоматизацию управленческой деятельности.

Службы директора по персоналу обеспечивают набор и воспроизводство персонала для выполнения производственных (основного и вспомогательного) процессов предприятия. В рамках функциональных обязанностей службы проводят набор, обучение, повышение квалификации персонала как самого значимого ресурса.

2.2 Учет финансовых результатов деятельности предприятия

Форма бухгалтерского учета в организации – автоматизированная, с использованием автоматизированной программы «1С: Предприятие», версия 7.7. «1С: Предприятие» – это система программ, предназначенная для решения широкого круга задач по автоматизации различных областей экономической деятельности. В ЗАО «ЧЕЛНЫВОДОКАНАЛ» используется сетевая версия «1С: Предприятие». Программа «1С: Бухгалтерия» предназначена для ведения синтетического и аналитического учета, подготовки отчетности и используется на всех участках учета ЗАО «ЧЕЛНЫВОДОКАНАЛ».

Для составления бухгалтерской отчетности следует иметь информацию о наличии и движении средств ЗАО «ЧЕЛНЫВОДОКАНАЛ» не только по счетам, но и в более детальных разрезах. Программа «1С: Бухгалтерия» предоставляет такую возможность. Для обозначения любого рода объектов аналитического учета в системе «1С: Бухгалтерия» используется специальный термин «субконто». Субконто группируются по видам. Так, конкретный поставщик ЗАО «Челныводоканал» (субконто) входит в группу «Контрагенты» (вид субконто). К счетам (субсчетам), на которых ведется аналитический учет, прикрепляются один или несколько видов субконто.

Регистры бухгалтерского учета являются источниками внутренней отчетности. В «1С: Бухгалтерии» они разнообразны, что значительно ускоряет и облегчает работу бухгалтера. Инструменты «1С: Бухгалтерии» позволяют выполнить формирование и использование отчетов журнально-ордерной, мемориально-ордерной, «журнал-главная» форм бухгалтерского учета. Следует отметить, что формат внутреннего бухгалтерского отчета соответствует утвержденным унифицированным формам.

Полный перечень внутренних бухгалтерских регистров (отчетов), формируемых «1С: Бухгалтерия»:

- анализ и карточка субконто, обороты между субконто, журнал-ордер счета по субконто, анализ счета по субконто, расширенный анализ субконто;

- оборотно-сальдовая ведомость, сводные проводки, шахматка;

- анализ счета по датам, анализ счета, карточка счета, журнал-ордер (ведомость) по счету, оборотно-сальдовая ведомость по счету, обороты счета (Главная книга), отчет по проводкам;

- книга продаж, книга покупок, кассовая книга;

- курсы валют, диаграммы;

- специализированные отчеты: данные расчета заработной платы; начисленные налоги с ФОТ; налоговая карточка по учету доходов НДФЛ (2-НДФЛ); справка о доходах физического лица (3-НДФЛ); индивидуальная карточка учета ЕСН; отчет по группам ОС; отчет по группам НМА; список контрагентов; список номенклатуры; инвентаризационная опись.

С помощью программы «1С: Бухгалтерия»:

- проведена автоматизация всех участков бухгалтерского учета;

- используется многоуровневый аналитический учет, количественный учет, валютный учет;

- используется многоуровневый план счетов и многомерный учет;

- выполняется ввод, хранение и печать любых первичных документов;

- ручной и автоматический ввод бухгалтерских операций, в том числе со сложными проводками, контроль корректности проводок;

- выполняется формирование и печать отчетов, предназначенных для принятия оперативных управленческих решений.

В номенклатуру видов деятельности ЗАО «ЧЕЛНЫВОДОКАНАЛ» входят:

- основная продукция – водоснабжение;

- основная продукция – водоотведение (канализация);

- основная продукция (РВКС) – деятельность подразделений УРЭИК по обслуживанию внутригородских сетей водоснабжения и водоотведения;

– продукция обслуживающих производств – деятельность теплицы, лабораторные анализы на сторону;

– ремонтные работы – ремонт внутриказамовских сетей водоснабжения и водоотведения;

Выручка ЗАО «ЧЕЛНЫВОДОКАНАЛ» учитывается по видам субконто: основная продукция; продукция обслуживающих производств (столовой); торговая деятельность (рис. 4).

| Продукция водозабора «Белоус» (ВЗС) | Вода речная | |

| Продукция станции очистки воды (СОВ) | Вода производственная | |

| Вода техническая | ||

| Вода хозпитьевая |

| Продукция районных очистных сооружений (РОС) | Ливневые стоки | |

| Хозяйственно – бытовые стоки |

| Продукция обработки промышленных стоков (ОПС) | Ливневые условно чистые стоки | |

| Оборотная вода | ||

| Особо загрязненные стоки | ||

| Повторно используемая вода | ||

| Промышленные стоки | ||

| Шламовые стоки |

| Продукция района водо-канализационных сетей (РВКС) | Ливневые стоки | |

| Хозяйственно-бытовые стоки | ||

| Хозяйственно-питьевая вода | ||

| Услуги РВК |

| Продукция обслуживающих производств | Услуги цеха по производству специальных растворов для очистки воды и канализации (ПВиК) | |

| Готовые блюда (столовая) |

Рис. 4. Субконто продукции «ЧЕЛНЫВОДОКАНАЛ»

В перечень субконто по основной деятельности входят: продукция водозабора «Белоус» (ВЗС); продукция района водо-канализационных сетей (РВКС); продукция обработки промышленных стоков (ОПС); продукция районных очистных сооружений (РОС); продукция станции очистки воды (СОВ); прочая реализация (услуги). Для учета финансовых результатов деятельности организации в программе «1С: Бухгалтерия» заложен алгоритм, официально утвержденный в нормативных документах. Для учета продаж на синтетическом счете 90 «Продажи» открыты аналитические счета 90.1 «Выручка», 90.2 «Себестоимость продаж», 90.3 «НДС», 90.9 «Прибыль (убыток) от продаж».

Понятие «анализ счета» в программе «1С: Бухгалтерия» означает свод оборотов по дебету и кредиту конкретного счета (с учетом остатков на начало и конец периода) с использованием не только уровня счетов, субсчетов, но и видов субконто. Для рассмотрения операций по учету финансовых результатов деятельности наиболее удобным инструментом программы «1С: Бухгалтерия» является регистр бухгалтерского учета «анализ счета».

Все приведенные ниже хозяйственные операции приведены по видам деятельности (видам номенклатуры). Для удобства работы сохранена редакция формы в таком виде, в котором она существует в программе «1С: Бухгалтерия», только в первой таблице. В последующем, для экономии места, заголовки форм удалены. Хозяйственные операции рассматриваются по состоянию на 1 января 2008 года.

Хозяйственные операции по учету выручки на аналитическом счете 90.1 «Выручка» приведены в таблице 1. Группировка номенклатуры проведена следующим образом:

- основная продукция водоснабжения – ВЗС, СОВ;

- основная продукция водоотведения (канализации) – РОС, ОПС;

- основная продукция РВКС. Ремонтные работы (услуги), выполняемые РВКС, разнообразны: врезка задвижки; замена задвижки на сетях потребителей; откачка стоков из колодца, откачка стоков их подвала, отключение и подключение инженерных сетей и т.п.;

- продукция обслуживающих производств – ПВиК, столовая.

Таблица 1. Хозяйственные операции на счете 90.1 «Выручка»

|

Анализ счета 90.1 по субконто Виды номенклатуры за 12 Месяцев 2007 г. |

|||||

| Субконто | Счет | С кред. Счетов | В дебет счетов | С кред. счетов | В дебет счетов |

| В валюте | В валюте | ||||

| Основная продукция | Нач. сальдо | ||||

| Водоснабжение | 62 | 393 954 218,83 | |||

| 62.1 | 393 954 218,83 | ||||

| Кон. сальдо | |||||

| Основная продукция | Нач. сальдо | ||||

| Водоотведение | 62 | 7 084 805,88 | |||

| 62.1 | 7 084 805,88 | ||||

| Обороты | 7 084 805,88 | ||||

| Кон. сальдо | |||||

| Основная продукция (РВКС) | Нач. сальдо | ||||

| 62 | 148 969 330,95 | ||||

| 62.1 | 148 969 330,95 | ||||

| Обороты | 148 969 330,95 | ||||

| Кон. сальдо | |||||

| Продукция обслуживающих производств | Нач. сальдо | ||||

| 62 | 848 241,53 | ||||

| 62.1 | 848 241,53 | ||||

| Обороты | 848 241,53 | ||||

| Кон. сальдо | |||||

| Ремонтные работы | Нач. сальдо | ||||

| 62 | 5 470 575,20 | ||||

| 62.1 | 5 470 575,20 | ||||

| Обороты | 5 470 575,20 | ||||

| Кон. сальдо | |||||

| Торговля оптовая | Нач. сальдо | ||||

| 62 | 15 756 043,22 | ||||

| 62.1 | 15 756 043,22 | ||||

| Обороты | 15 756 043,22 | ||||

| Кон. сальдо | |||||

| Нач. сальдо | |||||

| Обороты | 572 083 215,61 | ||||

| Кон. сальдо | 572 083 215,61 |

В соответствии с Положением по бухгалтерскому учету «Учетная политика предприятия» (ПБУ 1/98), бухгалтерский учет финансовых результатов деятельности ЗАО «ЧЕЛНЫВОДОКАНАЛ» осуществляется в строгом соответствии с действующим законодательством.

Как следует из таблицы 1, формирование выручки (строка 010 формы №2 «Отчет о прибылях и убытках») выполняется корреспонденцией счетов по дебету субсчета 62.1. «Расчеты с покупателями и заказчиками» и кредиту субсчета 90. 1 «Выручка» в разрезе номенклатуры, т.е. видам деятельности (номенклатуры).

Хозяйственные операции по учету себестоимости продаж на аналитическом счете 90.2 «Себестоимость продаж», представлены в табл. 2.

Таблица 2. Хозяйственные операции учета себестоимости продаж на счете 90.2

| Субконто | Счет | С кред. Счетов | В дебет счетов | С кред. счетов | В дебет счетов |

| В валюте | В валюте | ||||

| Основная продукция | Нач. сальдо | ||||

| 40 | 4 426 374,32 | ||||

| 43 | 313 095 513,58 | ||||

| Обороты | 317 521 887,90 | ||||

| Кон. сальдо | |||||

| Основная продукция | Нач. сальдо | ||||

| 20 | 208 560,01 | ||||

| 40 | 6 156 861,31 | ||||

| Обороты | 6 365 421,32 | ||||

| Кон. сальдо | |||||

| Основная продукция (РВКС) | Нач. сальдо | ||||

| 40 | 70 577 516,56 | ||||

| 43 | 53 528 148,31 | ||||

| Обороты | 124 105 664,87 | ||||

| Кон. сальдо | |||||

| Продукция обслуживающих производств | Нач. сальдо | ||||

| 40 | 973 225,88 | ||||

| 43 | 600 010,52 | ||||

| Обороты | 1 573 236,40 | ||||

| Кон. сальдо | |||||

| Торговля оптовая | Нач. сальдо | ||||

| 41 | 13 257 409,98 | ||||

| 41.1 | 13 257 259,98 | ||||

| 41.3 | 150,00 | ||||

| Обороты | 13 257 409,98 | ||||

| Кон. сальдо | |||||

| Нач. сальдо | |||||

| Обороты | 462 823 620,47 | ||||

| Кон. сальдо | 462 823 620,47 |

Бухгалтерские проводки по учету себестоимости: дебет счета 90.2, кредит счетов учета затрат – 20 «Основное производство», 40 «Выпуск продукции», 43 «Готовая продукция», 41.1 «Товары на складах», 41.3 «Тара под товаром и порожняя».

ЗАО «ЧЕЛНЫВОДОКАНАЛ» является предприятием с непрерывным циклом производства, выработанная продукция сразу поступает в распоряжение покупателя, поэтому незавершенного производства у организации не бывает.

Как следует из таблицы 2, формирование себестоимости (строка 020 формы №2 «Отчет о прибылях и убытках») выполняется корреспонденцией счетов дебету субсчета 90. 2 «Себестоимость продаж» в корреспонденции с кредитом счетов:

- 40 «Выпуск продукции», 43 «Готовая продукция» – по учету затрат водоснабжения;

- 20 «Основное производство», 40 «Выпуск продукции» – по учету затрат водоотведения;

- 40 «Выпуск продукции», 43 «Готовая продукция» – по учету затрат РВКС;

- 40 «Выпуск продукции», 43 «Готовая продукция» – по учету затрат обслуживающих производств;

- 41.1. «Товары на складах», 41.3. «Тара под товаром и порожняя» – по учету продаж товаров.

Налог на добавленную стоимость (НДС) 18% начисляется на все виды продукции. Проводки по учету НДС начисленного: кредит счета 76.Н «Отложенные налоги» субсчета 76 Н.1 «НДС», дебет субсчета 90.3 «НДС». Сумма НДС формируется в момент выписки счета-фактуры и платежного требования покупателю основной продукции ЗАО «ЧЕЛНЫВОДОКАНАЛ».

Хозяйственные операции по синтетическому счету 90 «Продажи» приведены в Приложении 3.

Хозяйственные операции по учету прибыли (убытка) от продаж по обычным видам деятельности на аналитическом счете 90.9 «Прибыль (убыток) от продаж», приведены в таблице 3.

Проводки по учету прибыли (убытка) от продаж: дебет субсчета 90.9 «Прибыль (убыток) от продаж», кредит счета 99 «Прибыли и убытки» субсчета 99.1. «Прибыли и убытки».

Таблица 3. Анализ счета учета прибыли (убытка) от продаж на счете 90.9

| Счет | С кред. счетов | В дебет счетов | С кред. счетов | В дебет счетов |

| В валюте | В валюте | |||

| 90.9 | ||||

| Сальдо на начало периода | ||||

| 99 | 26 579 139,85 | 12 587 077,27 | ||

| 99.1 | 26 579 139,85 | 12 587 077,27 | ||

| Обороты за период | 26 579 139,85 | 12 587 077,27 | ||

| Сальдо на конец периода | 13 992 062,58 |

Для учета прочих доходов и расходов на предприятии открыт синтетический счет 91 «Прочие доходы и расходы». На синтетическом счете 91 развернуты аналитические счета 91.1 «Прочие доходы», 91.2 «Прочие расходы», 91.1 «Сальдо прочих доходов и расходов». Хозяйственные операции по счету 91.1 «Прочие доходы» в разрезе субконто доходов, приведены в Приложении 4. Свод операций по субсчету 91.9 «Сальдо прочих доходов и расходов» представлен в таблице 4.

Таблица 4. Свод операций по субсчету 91.9 «Сальдо прочих доходов и расходов»

| Счет | С кред. счетов | В дебет счетов | С кред. счетов | В дебет счетов |

| В валюте | В валюте | |||

| 91.9 | ||||

| Сальдо на начало периода | 5 568 581,94 | |||

| 99 | 416 709,68 | |||

| 99.1 | 416 709,68 | |||

| Обороты за период | 416 709,68 | |||

| Сальдо на конец периода | 5 151 872,26 |

На синтетическом счете 99 «Прибыли и убытки» открыты аналитические счета 99.1 «Прибыли и убытки», 99.2 «Налог на прибыль», 99.2.1 «Условный расход по налогу на прибыль», 99.2.2 «Условный доход по налогу на прибыль», 99.2.3 «Постоянные налоговые обязательства». Хозяйственные операции по субсчету 99.1 «Прибыли и убытки» представлены в таблице 5.

Таблица 5. Хозяйственные операции по субсчету 99.1 «Прибыли и убытки»

| Субконто | Счет | С кред. Счетов | В дебет счетов | С кред. счетов | В дебет счетов |

| В валюте | В валюте | ||||

| Прибыль (убыток) от продаж | Нач. сальдо | ||||

| 90 | 12 587 077,27 | 26 579 139,85 | |||

| 90.9 | 12 587 077,27 | 26 579 139,85 | |||

| Обороты | 12 587 077,27 | 26 579 139,85 | |||

| Кон. сальдо | |||||

| Сальдо прочих доходов и расходов | Нач. сальдо | ||||

| 91 | 1 312 029,58 | 6 463 901,84 | |||

| 91.9 | 1 312 029,58 | 6 463 901,84 | |||

| Обороты | 1 312 029,58 | 6 463 901,84 | |||

| Кон. сальдо | |||||

| Нач. сальдо | |||||

| Обороты | 13 899 106,85 | 33 043 041,69 | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Кон. сальдо | 19 143 934,84 | ||||

| Налог на имущество | Нач. сальдо | ||||

| 68 | 2 065 997,00 | ||||

| 68.8 | |||||

| Обороты | |||||

| Кон. сальдо | 17 077 937,84 | ||||

| Налог на прибыль – 24% | Нач. сальдо | ||||

| 76 | 4 087 235, 20 | ||||

| 76. Н | |||||

| Обороты | |||||

| Кон. сальдо | 12 942 912,64 |

Таким образом, алгоритм бухгалтерского учета финансовых результатов деятельности на ЗАО «ЧЕЛНЫВОДОКАНАЛ» методологически выполняется в соответствии с требованиями нормативных документов. Способ реализации с помощью автоматизированной программы «1С: Бухгалтерия» имеет свои особенности: например, сложным для восприятия являются специальные термины программы.

В учетной политике ЗАО «ЧЕЛНЫВОДОКАНАЛ» для целей налогообложения на 2007 год при определении налоговой базы по налогу на прибыль доходы и расходы признаются по методу начисления. По остальным налогам и сборам выручка (доход) от продажи товаров, продукции (работ, услуг) и иного имущества определяется по мере оплаты. День оплаты является датой возникновения налогового обязательства. Исчисление квартальных авансовых платежей по налогу на прибыль производится исходя из ставки налога и фактически полученной прибыли, рассчитанной нарастающим итогом с начала налогового периода. Уплата ежемесячных авансовых платежей производится равными долями в размере одной трети подлежащего уплате квартального авансового платежа за квартал, предшествующий кварталу, в котором производится уплата ежемесячных авансовых платежей.

Начисление налога на прибыль осуществляется ежеквартально с уплатой авансовых платежей в бюджет, в течение квартала исходя из предполагаемой суммы прибыли за налогооблагаемый период и ставки налога. Начисление и уплата налоговых платежей в бюджет и государственные внебюджетные фонды производится ЗАО «ЧЕЛНЫВОДОКАНАЛ» самостоятельно. Формы регистров налогового учета, порядок отражения в них данных налогового учета утверждаются руководителем организации и являются приложениями к учетной политике организаций для целей налогообложения. Рассмотрим конкретные ситуации ЗАО «ЧЕЛНЫВОДОКАНАЛ» по учету, имевшим место в 2007 году по внереализационным доходам:

– доходы от участия в других организациях;

– доходы от операций купли продажи иностранной валюты;

– доходы в виде шрафов, пеней и (или) иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба;

– доходы от сдачи имущества в аренду (субаренду);

– доходы в виде процентов, полученных по договорам займа, кредита и т.п.;

– доходы в виде сумм восстановленных резервов, расходы на формирование которых были приняты в составе расходов и на условиях, установленных НК РФ;

– доходы в виде безвозмездно полученного имущества;

– доходы в виде дохода прошлых лет, выявленного в отчетном (налоговом) периоде;

– суммы положительных курсовых и суммовых разниц;

– доходы в виде стоимости полученных материалов при ликвидации выводимого из эксплуатации основного средства.

1. Доходы от участия в других организациях. В НК РФ (ст. 275) различаются три основные ситуации, при которых возникает объект налогообложения:

– источник дохода и его получатель – российские организации. В этом случае организация, являющаяся источником дохода, признается налоговым агентом и определяет сумму налога следующим образом: сумму налога, подлежащую удержанию из доходов налогоплательщика – получателя дивидендов, налоговый агент исчисляет исходя из общей суммы налога и доли каждого налогоплательщика в общей сумме дивидендов;

– источником дохода налогоплательщика служит иностранная организация. В этом случае сумму налога в отношении полученных дивидендов налогоплательщик определяет самостоятельно исходя из суммы полученных дивидендов и ставки 15%. Налог рассчитывается независимо от того, удержан ли соответствующий налог по месту выплаты дивидендов (на той территории, где зарегистрирован плательщик дивидендов). Исключение сделано для случаев, когда международным договором прямо предусмотрено обратное;

– источником дохода является российская организация, а получателем – иностранная. В этом случае по каждой выплате налоговая база определяется как сумма выплачиваемых дивидендов. К данной базе применяется ставка 15%.

Рассмотрим две ситуации по ЗАО «ЧЕЛНЫВОДОКАНАЛ».

1). Доля сторонней организации «КОТЭ» в уставном капитале акционерного общества равна 25%. Сумма дивидендов, подлежащих распределению за 2007 г., – 1000 тыс. руб. Общая сумма налога, подлежащего уплате, равна 22,5 тыс. руб. (1000 х 25% х 9%). Организации-участнице будет перечислена сумма, равная 227,5 тыс. руб. (1000 х 25% х 91%).

В бухгалтерском учете будут сделаны проводки:

Д-т счета 84 Кредит счета 68 – 22,5 тыс. руб.;

Д-т счета 84 К-т счета 76 – 227,5 тыс. руб.

2). Сумма прибыли, подлежащей распределению, – 1000 тыс. руб., в том числе российским участникам –700 тыс. руб., иностранным участникам – 300 тыс. руб. За этот же период получены дивиденды в размере 500 тыс. руб. Полученные дивиденды включены в прибыль, подлежащую распределению. В данном случае в бухгалтерском учете будут сделаны проводки:

Д-т счета 76 «Расчеты с разными дебиторами и кредиторами»

К-т счета 91 «Прочие доходы и расходы»

и Д-т счета 51 «Расчетные счета»

К-т счета 76 – 500 тыс. руб. на сумму полученных дивидендов;

Д-т счета 90 «Продажи», субсчет 9 «Прибыль/убыток от продаж»

К-т счета 99 «Прибыли и убытки»,

Д-т счета 91, субсчет 9 «Сальдо прочих доходов и расходов»

К-т счета 99

Д-т счета 99

К-т счета 84 «Нераспределенная прибыль (непокрытый убыток)» – 1000 тыс. руб. – на всю сумму, которая впоследствии будет распределена между участниками.

Д-т счета 84 К-т счета 68 – 57 тыс. руб. – на сумму налога с части прибыли, подлежащей распределению. Приведенная сумма определяется следующим образом:

– налоговая база: 1000 тыс. руб. (общая сумма, подлежащая распределению) – 500 тыс. руб. (сумма полученных дивидендов) – 300 тыс. руб. (сумма, подлежащая уплате иностранным участникам);

– сумма налога по ставке 6% составляет 18 тыс. руб. (200 х 9% = 18);

– сумма налога по ставке 15% (для иностранных участников) составляет 45 тыс. руб. (300 тыс. руб. х 15% = 45 тыс. руб.)

Д-т счета 76 К-т счета 84 – 937 тыс. руб. на сумму дивидендов, подлежащих перечислению участникам. В аналитике эта сумма будет отражаться с учетом распределения между всем получателями дивидендов.

2. Доходы в виде шрафов, пеней и (или) иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба. В результате нарушения качества комплектующих изделий ЗАО «ЧЕЛНЫВОДОКАНАЛ» понес убытки (вследствие производственного брака) в размере 20 тыс. руб. Условиями договора предусмотрено полное возмещение убытков и, кроме того, уплата пени в размере 10% суммы нанесенного фактического ущерба. Фактически подобные события развиваются в ЗАО «ЧЕЛНЫВОДОКАНАЛ» по двум вариантам.

Вариант 1. Сторона, понесшая убытки, согласна с тем, что возмещению подлежат только сумма фактически нанесенного ущерба и сумма пени, а сторона, по вине которой произошло нарушение, согласна с суммой предъявленных претензий. В бухгалтерском учете будут сделаны записи:

Д-т счета 28 «Брак в производстве»

К-т счетов учета производственных затрат (10 «Материалы», а также счета учета расходов по устранению брака) -20 тыс. руб.;

Д-т счета 91

К-т счета 28 – 2 тыс. руб. – на сумму внереализационных (приравненных к внереализационным в соответствии со ст. 265 НК РФ) расходов;

Д-т счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет 2 «Расчеты по претензиям»

К-т счета 91 – 22 тыс. руб. (сумма фактического ущерба + сумма пени) – на сумму, предъявленную плательщику.

В данной схеме налоговый учет будет соответствовать бухгалтерскому. В качестве расходов принимаются суммы фактического ущерба, а в качестве доходов – суммы, подлежащие поступлению от поставщика.

В случае, когда сумма стоимости производственного брака подлежит возмещению не в полном объеме, между данными финансового и налогового учете будут расхождения. Согласно Инструкции по применению Плана счетов такие суммы относятся на производственные затраты, а согласно ст. 265 НК РФ, все суммы производственного брака должны быть включены в состав внереализационных расходов.

Вариант 2. Потребитель некачественных материалов требует в судебном порядке возмещения сумм упущенной выгоды (в результате изменении рыночной конъюнктуры вследствие того, что соответствующая продукция попала в продажу в более поздние сроки). Решение о взыскании дополнительных сумм принимается в судебном порядке. Здесь необходимо замечание: обращение в суд в подобной ситуации может быть обусловлено не столько несговорчивостью делового партнера, сколько тем, что ему необходимы оправдательные документы для списания подобных сумм на прочие (внереализационные) доходы как в бухгалтерском, так и в налоговом учете. В результате судебного рассмотрения принято решение о изыскании с поставщика помимо сумм фактически нанесенного ущерба и пени, предусмотренной договором, сумм в возмещение упущенной выгоды в размере, равном половине фактического ущерба. Бухгалтерские проводки будут такими же, как и в предыдущем случае, кроме последней, в которой увеличится только сумма:

Д-т счета 76, субсчет 2 «Расчеты по претензиям»

К-т счета 91 – 32 тыс. руб. (20 + 2+10).

Учитывая практику судебных рассмотрений, прежде всего сроки рассмотрения, с большой долей вероятности можно предположить, что последняя проводка оформляется значительно позднее, нежели при первом варианте. Бывают ситуации, когда проводки оформляются в два этапа: сначала по мере выявления факта нарушения условий хозяйственного договора – на сумму фактически нанесенного ущерба и пени, предусмотренной договором, затем – по результатам судебного рассмотрения – на оставшуюся сумму.

3. Доходы от сдачи имущества в аренду (субаренду). Производится ремонт помещения, арендованного под офис. В соответствии с условиями договора аренды, ремонт производится ЗАО «ЧЕЛНЫВОДОКАНАЛ», но за счет арендатора. Учет в ЗАО «ЧЕЛНЫВОДОКАНАЛ» (арендодателя). В соответствии со ст. 252 НК РФ затраты, связанные с производством продукции (выполнением работ, оказанием услуг), подлежат включению в себестоимость этой продукции (работ, услуг) по соответствующим статьям. В бухгалтерском учете арендодателя произведенные затраты отражаются следующим образом:

Дебет счета 10 Кредит счета 60 – приобретены материальные ценности, которые будут использованы для ремонта сданного в аренду офисного помещения (без учета НДС);

Дебет счета 19 Кредит счета 60 – отражена сумма НДС, подлежащего уплате поставщику за материальные ценности, которые будут использованы для ремонта офисного помещения;

Дебет счета 20 Кредит счета 10 (68, 69, 70 и др.) – списаны расходы организации на осуществление собственными силами текущего ремонта офисного помещения, сданного в аренду;

Дебет счета 20 Кредит счета 76 – списаны расходы организации на осуществление выполненного сторонней организацией текущего ремонта офисного помещения, сданного в аренду (без учета НДС);

Дебет счета 19 Кредит счета 76 – отражена сумма НДС, подлежащего уплате подрядчику за осуществление текущего ремонта сданного в аренду офисного помещения;

Дебет счета 76 Кредит счета 51 – оплачены услуги сторонней организации по ремонту сданного в аренду офисного помещения (с учетом НДС);

Дебет счета 60 Кредит счета 51 – оплачены поставщику материальные ценности, которые были использованы для ремонта офисного помещения (с учетом НДС);

Дебет счета 68 Кредит счета 19 – отнесена на расчеты с бюджетом сумма НДС, по затратам за текущий ремонт сданного в аренду офисного помещения, и поставщику за материальные ценности, которые были использованы для ремонта офисного помещения (в соответствии с пп. 1 п. 2 ст. 171 НК РФ);

Дебет счета 62 (76) Кредит счета 90–1 – отражена задолженность арендатора по оплате выполненного арендодателем текущего ремонта сданного им в аренду офисного помещения (по согласованной сторонами стоимости, включая НДС);

Дебет счета 90–3 Кредит счета 68 – отражена сумма НДС, полученная (подлежащая получению) от арендатора за выполненный арендодателем текущий ремонт сданного в аренду офисного помещения;

Дебет счета 20 Кредит счета 26 – списаны общехозяйственные расходы;

Дебет счета 90–2 Кредит счета 20 – списана сумма фактических затрат арендодателя на ремонт сданного им в аренду офисного помещения;

Дебет счета 90–9 Кредит счета 99 или

Дебет счета 99 Кредит субсчета 90–9 – выявлен финансовый результат по оказанию арендодателем арендатору услуг по ремонту сданного в аренду офисного помещения (если по условиям договора стороны решили, что оплата услуг по ремонту сданного в аренду офисного помещения производится по фактической себестоимости, то финансовый результат будет равен нулю);

Дебет счета 51 Кредит счета 62 – получена от арендатора оплата услуг по ремонту сданного в аренду офисного помещения согласно договорной стоимости, включая НДС.

Одновременно в общеустановленном порядке в соответствии с условиями заключенного договора отражается и сумма арендной платы:

Дебет счета 76 Кредит счета 90 – отражена сумма арендной платы, начисленной за аренду офисного помещения (в том числе НДС);

Дебет счета 90 Кредит счета 68 (76) – отражена сумма НДС, полученная (подлежащая получению) от арендатора в составе арендной платы;

Дебет счета 51 Кредит счета 76 – получена арендная плата в соответствии с условиями заключенного договора (включая НДС).

4. Доходы в виде процентов, полученных по договорам займа, кредита и т.п. ЗАО «ЧЕЛНЫВОДОКАНАЛ» предоставлен заем на сумму 100 тыс. руб. на 10 месяцев из расчета 24% годовых. Условиями договора займа предусмотрена ежемесячная уплата процентов, исчисленных из сумм остатка на конец предыдущего месяца. В течение первых пяти месяцев погашение производилось равными долями (по 10 тыс. руб.). Заем погашен досрочно – в срок уплаты задолженности за шестой месяц. Условиями договора предусмотрено, что при досрочном погашении суммы займа проценты за пользование денежными средствами должны быть уплачены за весь срок (10 месяцев).

Общий размер процентов, фактически полученных организацией, составил 11 тыс. руб. ((100+ 10) х 10: 2) х 24%: 12).

За шесть месяцев должно быть получено процентов на сумму 9 тыс. руб. ((100 + 90 + 80 + 70 + 60 +50) х 24%: 12). В соответствии с требованиями НК РФ (п. 4 ст. 328) разница в размере 2 тыс. руб. (11 – 9) не учитывается в составе доходов ЗАО «ЧЕЛНЫВОДОКАНАЛ» и в составе расходов у заемщика.

5. Доходы в виде сумм восстановленных резервов, расходы на формирование которых были приняты в составе расходов и на условиях, установленных НК РФ. ЗАО «ЧЕЛНЫВОДОКАНАЛ»» на 2007 г. был создан резерв на ремонт объектов основных средств в сумме 25 тыс. руб. В течение 2007 г. резерв использован в размере 20 тыс. руб. В январе – феврале 2007 г. израсходованы еще 2 тыс. руб. На основании графика проведения ремонта работы должны быть закончены в I квартале 2008 г.

Учетной политикой для целей налогообложения предусмотрено накопление средств резерва в течение срока, превышающего налоговый период (п. 2 ст. 324 НК РФ). То есть остаток резерва на 31 декабря 2007 г. не подлежал включению в налоговую базу 2007 г. Остаток по состоянию на 31 марта 2008 г. подлежит включению в налогооблагаемую базу второго отчетного периода, независимо оттого, завершены ли работы по проведению ремонта.

6. Доходы в виде безвозмездно полученного имущества. ЗАО «ЧЕЛНЫВОДОКАНАЛ» получил безвозмездно объект основных средств рыночной стоимостью 360 тыс. руб. с годовой нормой амортизации 10% (срок полезного использования – 10 лет). Дополнительных расходов по доведению полученного объекта до состояния, в котором он пригоден к использованию в запланированных целях, нет. Акт приема-передачи оформлен в марте 2007 г.

В бухгалтерском учете сделаны следующие проводки.

В апреле 2007 г.:

Д-т счета 08 «Вложения во внеоборотные активы»

К-т счета 98 «Доходы будущих периодов» – 360 тыс. руб. – на сумму рыночной стоимости полученного объекта;

Д-т счета 01 «Основные средства»

К-т счета 08 – 360 тыс. руб.

В мае 2007 г. – апреле 2007 г.:

Д-т счета 20 «Основное производство»

К-т счета 02 «Амортизация основных средств»

и Д-т счета 98

К-т счета 91 «Прочие доходы и расходы» – 3 тыс. руб. – на сумму начисленной амортизации.

В налоговом учете вся сумма рыночной стоимости безвозмездно полученного имущества должна быть включена в налоговую базу единовременно – во II квартале 2007 г.

То есть разница между данными бухгалтерского и налогового учета будет иметь место в течение 121 месяца (10 лет + апрель 2007 г.). В данном случае расхождения между налоговым и бухгалтерским учетом будут принципиальными. В бухгалтерском учете суммы стоимости безвозмездно полученного имущества фактически присоединяются к валовой прибыли постепенно, по мере начисления амортизации, в течение всего срока полезного использования объектов основных средств и нематериальных активов. В налоговом учете налоговая база увеличивается единовременно – в момент оприходования полученных объектов.

7. Доходы в виде дохода прошлых лет, выявленного в отчетном (налоговом) периоде. В апреле 2007 г. в ЗАО «ЧЕЛНЫВОДОКАНАЛ» выявлена арифметическая ошибка в таксировке отгрузочного документа, относящегося к 2006 г., в соответствии с которым налогооблагаемая прибыль организации не была своевременно увеличена на 10 тыс. руб. В этом случае указанная сумма включается в налоговую базу второго отчетного периода, т. к. пунктом 1 ст. 54 НК РФ установлено, что при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем (отчетном) налоговом периоде налоговые обязательства пересчитываются в периоде совершения ошибки.

8. Суммы положительных курсовых и суммовых разниц. ЗАО «ЧЕЛНЫВОДОКАНАЛ» в сентябре 2007 года оплатил рублями приобретенный объект основных средств на сумму 10 тыс. долл. США. На дату оплаты курс валюты составлял 30 руб. за 1 долл. Объект введен в эксплуатацию в конце декабря 2007 года. Курс валюты составлял 29 руб. за 1 долл. В бухгалтерском учете сделаны следующие проводки.

В сентябре 2007 г.:

Д-т счета 08

К-т счета 60

и Д-т счета 60

К-т счета 51 – 300 тыс. руб. (30 х 10 000) – на сумму оплаты приобретенного объекта.

В декабре 2007 г.:

Д-т счета 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы»

К-т счета 08 «Вложения во внеоборотные активы» – 10 тыс. руб.

(30 – 29) х 10 000 – на сумму разницы, обусловленной снижением курса доллара за период между приобретением объекта и его вводом в эксплуатацию;

Д-т счета 01

К-т счета 08 – 290 тыс. руб. (300 – 10) – на сумму первоначальной стоимости объекта, введенного в эксплуатацию (принятого к бухгалтерскому и налоговому учету).

В налоговом учете вся суммовая разница (10 тыс. руб.) будет учтена в составе внереализационных доходов и увеличит налоговую базу соответствующего налогового периода.

ЗАО «ЧЕЛНЫВОДОКАНАЛ» в марте 2007 года приобретены облигации на общую сумму 10 000 долл. США. Акции котируются, и данная оценка является рыночной (это уточнение имеет существенное значение, так как для ценных бумаг, не номинируемых на организованном рынке, Инструкцией по применению Плана счетов установлен особый порядок отражения стоимости между рыночной ценой и номиналом).

Курс доллара на дату покупки составлял 28 руб., на 31 декабря 2007 года – 29 руб. Рыночная стоимость облигаций на отчетную дату составила 11 000 долл. Таким образом, в бухгалтерском учете будут отражены две суммы:

Д-т счета 58 «Финансовые вложения»

К-т счета 91 – 10 тыс. руб. – на сумму положительной курсовой разницы, образовавшейся с момента приобретения до отчетной даты;

Д-т счета 58

К-т счета 91 – 29 тыс. руб. (1000 х 29) – на сумму изменения рыночной стоимости приобретенных облигаций.

К налоговому учету будет принята только сумма изменения рыночной стоимости по курсу на дату покупки – 28 тыс. руб. (1000 х 28).

9. Доходы в виде стоимости полученных материалов при ликвидации выводимого из эксплуатации основного средства. ЗАО «ЧЕЛНЫВОДОКАНАЛ» в течение февраля – марта 2007 года провел разборку здания. В целях обеспечения сохранности материалы, получаемые от разборки, сдавались на склад и приходовались в бухгалтерском учете. В течение февраля 2007 года оприходованы материалы на общую сумму 50 тыс. руб., в течение марта – на общую сумму 20 тыс. руб.