Дипломная работа: Учет и анализ денежных средств на примере предприятия ООО "Климовская деревообрабатывающая компания"

Содержание

Введение

1. Нормативно-правовые и теоретические основы учета и анализа денежных средств предприятия

1.1 Нормативное регулирование учета денежных средств

1.2 Теоретическое обоснование учета денежных средств

1.3 Методика анализа денежных средств

2. Анализ организации работы предприятия ООО «Климовская деревообрабатывающая компания»

2.1 Организационно-правовая характеристика предприятия

2.2 Анализ финансового состояния предприятия

2.3 Организация системы бухгалтерского учета на предприятии

3. Состояние учета и анализ денежных средств в ООО «Климовская деревообрабатывающая компания»

3.1 Организация учета денежных средств на предприятии

3.2 Анализ денежных средств предприятия

3.3 Направления совершенствования учета и анализа денежных средств предприятия

Заключение

Список используемой литературы

Введение

Денежные средства характеризуют начальную и конечную стадии кругооборота хозяйственных средств, скоростью движения которых во многом определяется эффективность всей предпринимательской деятельности. Денежные средства являются единственным видом оборотных средств, обладающим абсолютной ликвидностью, т.е. немедленной способностью выступать средством платежа по обязательствам предприятия.

Объемом имеющихся у предприятия денег как важнейшего платежного средства определяется платежеспособность предприятия - одно из важнейших характеристик его финансового положения. Для определения ее уровня объем денежных средств сопоставляется с размером текущих обязательств предприятия. Абсолютно платежеспособными считаются предприятия, обладающие достаточным количеством денежных средств для расчетов по имеющимся у них текущим обязательствам. Однако всякие излишние запасы денежных средств приводят к замедлению их оборота и к прямым потерям за счет их обесценивания. Поэтому искусство управления денежными потоками заключается не в том, чтобы накопить как можно больше денег, а в оптимизации их запасов, в стремлении к такому планированию движения денежных потоков, чтобы к каждому очередному платежу предприятия по обязательствам обеспечивалось поступление денег от покупателей и других дебиторов при сохранении необходимых резервов.

Такой подход обеспечивает возможность сохранения повседневной платежеспособности предприятия, извлечения дополнительной прибыли за счет инвестиций появляющихся временно свободных денежных ресурсов без их омертвления. Все это придает особое значение анализу потоков денежных средств как важнейшему инструменту управления, контроля сохранности, законности и эффективности использования денежных средств, поддержания повседневной платежеспособности предприятия.

Бухгалтерский учет денежных средств имеет важное значение для правильной организации денежного обращения, в эффективном использовании финансовых ресурсов. Умелое распределение денежных средств само по себе может приносить организации дополнительный доход. Поэтому необходимо всегда думать о рациональном вложении временно свободных денежных средств для получения прибыли.

В процессе хозяйственной деятельности предприятия постоянно ведут расчеты с поставщиками за приобретенные у них основные средства, сырье, материалы и другие товарно-материальные ценности и оказанные услуги; с покупателями за купленные ими товары, с кредитными учреждениями по ссудам и другим финансовым операциям; с бюджетом и налоговыми органами по различного рода платежам, с другими организациями и лицами по разным хозяйственным операциям.

Необходимость приведения в соответствие современным условиям рыночной экономики системы финансового учета, практическая потребность в анализе денежных средств предприятий определяют актуальность выбранной темы выпускной квалификационной работы.

Цель выпускной квалификационной работы – учет и анализ денежных средств ООО «Климовская деревообрабатывающая компания», выявление резервов и разработка рекомендаций по повышению эффективности управления ими.

В соответствии с поставленной целью в выпускной квалификационной работе необходимо решить следующие задачи:

1. Проанализировать теоретические, прикладные источники по проблемам учета и анализа денежных средств предприятия.

2. Представить краткую характеристику объекта исследования.

3. Изучить организацию учета денежных средств на предприятии.

4. Оценить состав, структуру, динамику денежных средств на исследуемом предприятии.

5. Разработать предложения по оптимизации процесса учета и анализа денежных средств и оценить эффективность предлагаемых мероприятий.

Для решения поставленных в работе задач были использованы первичная документация, регистры учета, годовая бухгалтерская и финансовая отчетность ООО «Климовская деревообрабатывающая компания» за 2007-2009 гг.

Объект исследования – предприятие с ограниченной ответственностью «Климовская деревообрабатывающая компания».

Предмет – учетные процессы на предприятии, связанные с денежными средствами и их анализом.

Достижение конечных результатов работы обусловило использование таких научных методов и методик исследования как: экономико-статистический, монографический и расчетно-конструктивный методы; горизонтальный и вертикальный анализ баланса; метод коэффициентов (относительных показателей); сравнительный и трендовый анализ; методика комплексного анализа финансового состояния предприятий; статистические методы; метод интерпретации эмпирических результатов и проектирования параметров оптимизации процесса управления финансово-хозяйственной деятельностью предприятия.

Теоретической основой данной работы послужили труды отечественных ученых-экономистов В.В. Ковалева, Г.В.Савицкой, Е.С. Стояновой и др. Информационной базой работы послужили разработки отечественных и зарубежных ученых в области финансового учета. Также при выполнении работы использовались нормативно-правовые акты РФ, учебники и учебные пособия по финансовому менеджменту, антикризисному управлению, экономическому анализу, монографии и научные статьи в периодических изданиях, а также данные, полученные в ходе самостоятельно проведенных экономических исследований.

Выпускная квалификационная работа состоит из введения, трех глав, заключения, списка используемой литературы, включающего 41 источник информации и 27 приложений. Работа содержит 88 страниц машинописного текста, 28 таблиц, 6 рисунков.

1. Нормативно-правовые и теоретические основы учета и анализа денежных средств предприятия

1.1 Нормативное регулирование учета денежных средств

Как и любой вид деятельности юридического лица, учёта денежных средств регламентируется законодательством Российской Федерации, в частности следующими нормативными актами.

К числу основных законодательных актов относится Гражданский кодекс РФ, который регулирует права собственности, заключение сделок и договоров, возникновение обязательств, их исполнение и т.д. Всё это достоверно и полно отражает бухгалтерский учёт. [2]

Не менее важное значение для целей регулирования взаимоотношений юридического лица с государственными структурами и внебюджетными фондами, играет Налоговый кодекс РФ. [3]

Кодекс РФ об административных правонарушениях устанавливает наложение административного штрафа на должностных и юридических лиц при нарушении порядка работы с денежной наличностью и порядка ведения кассовых операций.

Основным законом, призванным упорядочить стороны хозяйственной деятельности предприятия, является Федеральный закон «О бухгалтерском учёте» от 21.11.1996г. № 129 –ФЗ. На основании закона бухгалтерский учёт представляет собой упорядоченную систему сбора, регистрации и обобщения информации в денежном выражении об имуществе, обязательствах организаций и их движении путем сплошного непрерывного и документального учёта всех хозяйственных операции. Таким образом закон регулирует основные положения бухгалтерского учёта в РФ: объекты, задачи, понятия в учёте, его сферу действия, порядок регулирования, организацию учёта, учетную политику, права и обязанности главного бухгалтера, основные требования к бухгалтерскому учёту, содержание первичной документации, регистров бухгалтерского учета, проведение инвентаризации и т.д. [6]

Положение по бухгалтерскому учету «Учетная политика организации» ПБУ 1/08 (утв. приказом Минфина РФ от 6 октября 2008 г. №106н).

Согласно него, под учетной политикой организации понимается принятая ею совокупность способов ведения бухгалтерского учёта – первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности.

Данный стандарт включает общие положения, а также разделы по формированию, раскрытию и изменению учетной политики. [8]

Положение по бухгалтерскому учёту «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» ПБУ 3/2006 регулирует особенности бухучета имущества и обязательств организаций, стоимость которых выражена в иностранной валюте, заключающиеся в пересчете стоимости этих имущества и обязательств в рубли, учет курсовых разниц.

Приложение к данному Положению содержит указание, что пересчет активов в рубли производится по курсу, действующему на дату составления отчета.

Содержание и методические основы формирования бухгалтерской отчетности организации отражаются в Положении по бухгалтерскому учёту «Бухгалтерская отчетность организации» (ПБУ 4/99).

Данное положение устанавливает состав, содержание и методические основы формирования бухгалтерской отчетности организаций, являющихся юридическими лицами (кроме кредитных и бюджетных организаций). [9]

Положением по бухгалтерскому учету «Доходы организации» ПБУ 9/99 устанавливаются правила формирования в бухгалтерском учете информации о доходах коммерческих организаций, являющихся юридическими лицами по законодательству РФ. Определен порядок отражения доходов в бухгалтерском учете организаций [10].

Положением по бухгалтерскому учету «Расходы организации» ПБУ 10/99 устанавливаются правила формирования расходов коммерческих организаций. Определен перечень расходов относящихся на себестоимость продукции. Расходы, относящиеся к операционным расходам, к внереализационным расходам, чрезвычайным расходам. [11]

Порядок ведения кассовых операций РФ утвержден Решением Совета Директоров Центрального Банка России от 22 сентября 1993 г. №40. Он содержит правила приема, хранения, выдачи наличных денег и оформления первичных документов; ведения кассовой книги; ревизии кассы и соблюдения кассовой дисциплины.

Федеральный закон от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовых машин при осуществлении наличных денежных расчетов с населением» внес изменения в проведение и документальное оформление кассовых операций [12]. В соответствии со ст.2 этого Закона при осуществлении всеми организациями и индивидуальными предпринимателями наличных денежных расчетов в случаях продажи товаров, выполнения работ или оказания услуг в обязательном порядке применяется контрольно-кассовая техника (ККТ), включенная в Государственный реестр. Принцип учета и документального оформления выручки от населения за проданные товары в розничных торговых организациях остался прежним.

Положение Центрального Банка РФ от 05.01.1998 № 14-П «О правилах организации наличного денежного обращения на территории РФ» в соответствии с которым осуществляется ревизия кассы и контроль за соблюдением расчетно-кассовой дисциплины. Указание ЦБ РФ от 20 июня 2007 года №843-У «О предельном размере расчетов наличными деньгами и расходовании наличных денег, поступивших в кассу юридического лица или кассу индивидуального предпринимателя» вводит количественное ограничение на денежные суммы, поступающие в кассу по договорам с контрагентами. Так, начиная с 21 июля 2007 года, расчеты наличными деньгами между субъектами предпринимательской деятельности в рамках одного договора могут производиться в размере, не превышающем 100 тысяч рублей. Вся денежная наличность сверх установленной нормы подлежит сдаче в банковское учреждение.

Методические указания по инвентаризации имущества и финансовых обязательств, утвержденные приказом Минфина РФ от 13 июня 1995г. № 49, содержат порядок проведении инвентаризации кассы.

Как видно из обзора нормативных документов учет денежных средств достаточно обеспечен. Его постоянное изменение и дополнение направлено на отражение реальных процессов, происходящих в нашей стране.

1.2 Теоретическое обоснование учета денежных средств

В процессе осуществления своей деятельности каждая организация налаживает хозяйственные связи с другими организациями. Например, у одних организаций она покупает материалы для производства своей продукции, другим - заказывает выполнение определенных работ и т.д. В свою очередь организация продает другим организациям свои товары или продукцию, выполняет для них работы или оказывает услуги в зависимости от вида деятельности, которыми она занимается. Иными словами, организация всё время имеет хозяйственные отношения с поставщиками и покупателями и осуществляет с ними денежные и иные расчеты. Кроме поставщиков и покупателей организация ведет денежные расчеты с банками, бюджетом, внебюджетными фондами и другими кредиторами и дебиторами.

Денежные средства организации находятся в кассе в виде наличных денег и денежных документов на счетах в банках, выставленных аккредитивах и на открытых особых счетах, чековых книжках и т.д.

Основными задачами бухгалтерского учета денежных средств являются: точный, полный и своевременный учет этих средств и операций по их движению; контроль за наличием денежных средств и денежных документов, их сохранностью и целевым использованием; контроль за соблюдением кассовой и расчетно-платежной дисциплины; выявление возможностей более рационального использования денежных средств.

Порядок хранения и расходования денежных средств в кассе установлен Инструкцией Центрального банка Российской Федерации. В соответствии с этим документом организации независимо от организационно-правовых форм и сферы деятельности обязаны хранить свободные денежные средства в учреждениях банков. Организации производят расчеты по своим обязательствам с другими организациями, как правило, в безналичном порядке через банки или применяют другие формы безналичных расчетов, устанавливаемые Банком России в соответствии с законодательством Российской Федерации. Для осуществления расчетов наличными деньгами каждая организация должна иметь кассу и вести кассовую книгу по установленной форме. [30, С. 381]

Прием наличных денег организациями при осуществлении расчетов с населением производится с обязательным применением контрольно-кассовых машин. Наличные деньги, полученные организациями в банках, расходуются на цели, указанные в чеке.

Ведение кассовых операций возложено на кассира, который несет полную материальную ответственность за сохранность принятых ценностей. В кассе можно хранить небольшие денежные суммы в пределах установленного банком лимита для оплаты мелких хозяйственных расходов, выдачи авансов на командировки и других небольших платежей. Превышение установленных лимитов в кассе допускается лишь в течение трех рабочих дней в период выплаты заработной платы работникам организации, пособий по временной нетрудоспособности, стипендий, пенсий и премий. [16, С. 5]

Для учета кассовых операций применяются следующие типовые межведомственные формы первичных документов и учетных регистров: приходный кассовый ордер (форма № КО-1), расходный кассовый ордер (форма КО-2), Журнал регистрации приходных и расходных кассовых ордеров (форма КО-3), Кассовая книга (форма КО-4), Книга учета принятых и выданных кассиром денежных средств (форма КО-5). Эти формы утверждены постановлением Госкомстата России от 18 августа 1998 г № 88 по согласованию с Минфином России и введены в действие с 1 января 1999 г.

Поступление денег в кассу и выдачу из кассы оформляют приходными и расходными кассовыми ордерами. Суммы операций записывают в ордерах не только цифрами, но и прописью. Приходные ордера подписывает главный бухгалтер или лицо, им уполномоченное, а расходные — руководитель организации и главный бухгалтер или лица, ими уполномоченные. В тех случаях, когда на прилагаемых к расходным кассовым ордерам документах, заявлениях имеется разрешительная подпись руководителя организации, подпись руководителя на расходных кассовых ордерах не обязательна. Приходные кассовые ордера и квитанции к ним, расходные кассовые ордера и заменяющие их документы должны быть заполнены четко и ясно чернилами и шариковыми ручками или выписаны на пишущей (вычислительной) машинке. Подчистки, помарки и исправления, хотя бы и оговоренные, в этих документах не допускаются. Прием и выдача денег по кассовым ордерам могут производиться только в день их составления. [30, С. 382]

Заработную плату, пенсии, пособия по временной нетрудоспособности, премии, стипендии выдают из кассы не по кассовым ордерам, а по платежным (расчетно-платежным) ведомостям, подписанным руководителем и главным бухгалтером. При получении денег работники расписываются в платежной ведомости. Если деньги выдаются по доверенности, то в тексте расходного ордера после фамилии, имени и отчества получателя денег указываются фамилия, имя и отчество лица, которому доверено получение денег. Когда деньги выдают по ведомости, перед распиской в получении денег кассир указывает «По доверенности». Доверенность остается у кассира и прикрепляется к расходному кассовому ордеру или платежной ведомости.

Приходные и расходные кассовые ордера или заменяющие их документы до передачи в кассу регистрируются бухгалтерией в журнале регистрации приходных и расходных кассовых документов. Расходные кассовые ордера, оформленные на платежных (расчетно-платежных) ведомостях на оплату труда и другие приравненные к ней платежи, регистрируются после их выдачи.

Регистрация приходных и расходных кассовых документов может осуществляться с применением средств вычислительной техники. Все операции по поступлению и расходованию денежных средств кассир записывает в кассовую книгу, которая должна быть пронумерована, прошнурована и опечатана сургучной или мастичной печатью. Количество листов в ней должно быть заверено подписями руководителей организации и главного бухгалтера. В конце рабочего дня кассир подсчитывает в кассовой книге итоги операций за день и выводит остаток денег в кассе на следующий день. Записи в кассовой книге ведут шариковой ручкой или чернилами через копировальную бумагу на двух листах. Один лист книги отрывной, его сдают в конце дня со всеми приходными и расходными документами в качестве отчета по кассовым операциям под расписку в кассовой книге. Подчистки и не оговоренные исправления в кассовой книге запрещаются. Сделанные исправления заверяются подписями кассира и главного бухгалтера организации.

Контроль за правильным ведением кассовой книги возлагается на главного бухгалтера организации. Руководители организации обязаны оборудовать кассу и обеспечить сохранность денег в помещении кассы, а также при доставке их из учреждения банка и сдаче в банк. В тех случаях, когда по вине руководителей организации не были созданы необходимые условия, обеспечивающие сохранность денежных средств при их хранении и транспортировке, они несут ответственность в установленном законодательством порядке. Помещение кассы должно быть изолировано, а двери в кассу во время совершения операции — заперты с внутренней стороны. Доступ в помещение кассы лицам, не имеющим отношения к ее работе, воспрещается. [39, С. 86]

На весь перечень работ по техническому укреплению помещения кассы и её оборудованию охранной и охранно-пожарной сигнализацией составляется техническо-сметная документация. При этом в смете расходы отражаются раздельно по источникам финансирования: расходы по текущему и капитальному ремонту относят на себестоимость продукции (работ, услуг), а расходы по установке и монтажу охранно-пожарной и охранной систем учитывают как капитальные вложения.

Хранение в кассе наличных денег и других ценностей, не принадлежащих данной организации, запрещается.

В случае внезапного оставления кассиром работы (болезнь и др.) находящиеся у него под отчетам ценности немедленно пересчитываются другим кассиром, которому они передаются, в присутствии руководителя и главного бухгалтера организации или в присутствии комиссии из лиц, назначенных руководителем организации. О результатах пересчета и передачи ценностей составляют акт за подписями указанных лиц. В малых организациях, не имеющих в штате кассира, обязанности последнего может исполнять главный бухгалтер или другой работник по письменному распоряжению руководителя организации при условии заключения с ним договора о материальной ответственности. [26, С. 182]

В сроки, установленные руководителем организации, а также при смене кассиров производится внезапная ревизия денежных средств и других ценностей, находящихся в кассе. Остаток денежной наличности в кассе сверяют с данными учета по кассовой книге. Для осуществления ревизии кассы приказом руководителя организации назначается комиссия, которая составляет акт. При обнаружении ревизией недостачи или излишка ценностей в кассе в акте указывают их сумму и обстоятельства возникновения.

В условиях автоматизированного ведения кассовой книги должна проводиться проверка правильности работы программных средств обработки кассовых документов. Ответственность за соблюдение Порядка ведения кассовых операций возлагается на руководителей организаций, главных бухгалтеров и кассиров. Лица, виновные в неоднократном нарушении кассовой дисциплины, привлекаются к ответственности в соответствии с законодательством Российской Федерации. Порядок ведения кассовых операций систематически проверяют банки.

Денежные средства, хранящиеся в кассе, учитывают на активном синтетическом счете 50 «Касса». В дебет его записывают поступление денежных средств в кассу, а в кредит — выбытие денежных средств из кассы.

К счету 50 «Касса» могут быт открыты субсчета:

50-1 «Касса Организации»;

50-2 «Операционная касса»;

50-3 «Денежные документы» и др.

На субсчете 50-1 «Касса организации» учитывают денежные средства в кассе. Если организация проводит кассовые операции с иностранной валютой, то к счету 50 «Касса» открывают субсчета для обособленного учета движения каждой наличной иностранной валюты. На субсчете 50-2 «Операционная касса» учитывают наличие и движение денежных средств в кассах товарных контор (пристаней) и эксплуатационных участков, остановочных пунктов, речных переправ, судов, в билетных и багажных кассах портов, вокзалов и т.п. Этот субсчет открывается организациями при необходимости. На субсчете 50-3 «Денежные документы» учитывают находящиеся в кассе организации почтовые и вексельные марки, оплаченные авиабилеты, марки государственной пошлины и другие денежные документы. Денежные документы учитывают на счете 50 «Касса» в сумме фактических затрат на их приобретение. [16, С. 11]

Учет поступления и выбытия денежных документов оформляют приходными и расходными кассовыми ордерами. Данные кассовых ордеров кассир записывает в книгу движения денежных документов, являющуюся регистром аналитического учета денежных документов. Аналитический учет денежных документов ведут по их видам. Один-два раза в месяц кассир составляет в кассовой книге отчет по поступившим и выбывшим документам. Синтетический учет денежных документов осуществляется в журнале-ордере № 3. По окончании отчетного периода остатки по журналу-ордеру сверяют с данными книги движения денежных документов.

На счете 55 «Специальные счета в банках» учитывают наличие и движение денежных средств в отечественной и зарубежной валютах, находящихся в аккредитивах, чековых книжках, иных платежных документах (кроме векселей), на текущих, особых и специальных счетах, а также движение средств целевого финансирования в той их части, которая подлежит обособленному хранению. К счету 55 могут быть открыты следующие субсчета:

1 «Аккредитивы»;

2 «Чековые книжки» и др.

Порядок осуществления расчетов при аккредитивной форме расчетов регулируется Центральным банком РФ. Зачисление денежных средств в аккредитивы отражается по дебету счета 55, субсчет 1, и кредиту счетов 51 «Расчетные счета», 52 «Валютные счета», 66 «Расчеты по краткосрочным кредитам и займам» и других счетов. По мере использования аккредитивов их списывают с кредита счета 55, субсчет 1, в дебет счета 60 «Расчеты с поставщиками и подрядчиками» или других подобных счетов. Неиспользованные средства в аккредитивах возвращают в организацию на восстановление того счета, с которого они были перечислены, и списывают с кредита счета 55 в дебет счетов 51,52, 66 или других счетов. Аналитический учет по субсчету 1 счета 55 ведут по каждому выставленному аккредитиву.

На субсчете 2 «Чековые книжки» учитывают движение средств, находящихся в чековых книжках. Порядок осуществления расчетов чеками регулируется банком. Выданные чековые книжки отражают по дебету счета 55, субсчет 2, и кредиту счетов 51, 52, 66 и других подобных счетов. При использовании чековых книжек соответствующие суммы списывают со счета 55 в дебет счета 76 «Расчеты с разными дебиторами и кредиторами» или других счетов (согласно выпискам банка). Суммы по чекам, выданным, но не оплаченным банком, остаются на счете 55-2. Суммы оставшихся неиспользованных чеков и возвращенных в банк списывают с кредита счета 55, субсчет 2, в дебет счетов 51, 52, 66 или других счетов. Аналитический учет по субсчету 2 ведут по каждой полученной чековой книжке.

На субсчете 3 «Депозитные счета» до 1 января 2003 г. учитывали движение средств, вложенных организацией в банковские и другие вклады. Перечисление денежных средств во вклады отражали по дебету счета 55 и кредиту счетов 51 «Расчетные счета» или 52 «Валютные счета». При возвращении кредитной организацией сумм вкладов производили обратные бухгалтерские записи. Аналитический учет по субсчету 3 вели по каждому вкладу. С 01.01.2003 г. депозитные вклады в соответствии с ПБУ19/02 «Учет финансовых вложений» должны учитываться как финансовые вложения.

На отдельных субсчетах счета 55 учитывают движение обособленно хранящихся в банке средств целевого финансирования: средств, поступивших на содержание специальных учреждений от родителей и других источников; средств на финансирование капитальных вложений (аккумулируемых и расходуемых организацией с отдельного счета); субсидий правительственных органов и т.д. В соответствии с Инструкцией Центрального банка РФ от 07.06.04 г. № 116-и «О видах специальных счетов резидентов и нерезидентов» с 18 июня 2004 г. на имя резидентов открываются в уполномоченных банках специальные счета в иностранной валюте: счет «Р1» и «Р2».

Филиалы, представительства и иные структурные единицы, входящие в состав организации и выделенные на самостоятельный баланс, которым открыты текущие счета в местных учреждениях банков для осуществления текущих расходов, отражают на отдельном субсчете к счету 55 движение указанных средств. Наличие и движение средств в иностранных валютах учитывают на счете 55 обособленно. Аналитический учет по данному счету должен обеспечить получение данных о наличии и движении денежных средств в аккредитивах, чековых книжках и т.п. на территории страны и за рубежом [15. С. 325 - 342].

Некоторые организации не могут сдавать денежную наличность в течение рабочего дня в обслуживающий их банк. В этом случае организации в соответствии с заключенными договорами вносят подготовленную денежную наличность в кассы кредитных организаций, сберегательные кассы или кассы почтовых отделений, как правило, через инкассаторов банка и отделения связи. В период с момента передачи денежных средств инкассаторам или непосредственно кредитным организациям, сберегательным кассам или почтовым отделениям сданные денежные средства учитывают на активном синтетическом счете 57 «Переводы в пути». Основанием для принятия денежных средств на учет по счету 57 являются квитанции кредитной организации, сберегательной кассы или почтового отделения, копии сопроводительных ведомостей на сдачу выручки инкассаторам или другие подобные документы. Движение денежных средств (переводов) в иностранной валюте учитывают на счете 57 обособленно.

Суммы наличных денежных средств, сданных кредитным организациям, сберегательным банкам или почтовым отделениям, списывают в дебет счета 57с кредита счета 50 «Касса». С кредита счета 57 денежные средства списывают в дебет счета 51 «Расчетные счета» (согласно выписке банка) или других счетов в зависимости от их использования (50,52,62,73).

С 1996 г. организации составляют отчет о движении денежных средств (форма № 4 годового отчета). В отчете о движении денежных средств отражают остаток денежных средств на начало отчетного года, движение денежных средств по текущей инвестиционной и финансовой деятельности, остаток денежных средств на конец отчетного года и величину влияния изменения курса иностранной валюты по отношению к рублю.

Сведения о движении денежных средств предоставляются в валюте Российской Федерации — рублях — по данным счетов 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета», 55 «Специальные счета в банках».

Отчет о движении денежных средств имеет важное значение для контроля за финансовой деятельностью организации, так как он позволяет контролировать наличный поток денежных средств.

Таблица 1 - Корреспонденции счетов по операциям учета денежных средств

| № | Операции | Корреспондирующие счета | |

| Дебет | Кредит | ||

| 1 | 2 | 3 | 4 |

| 1 | Поступили денежные средства от реализации продукции, основных средств, прочих активов | 50,51,52,55 | 62, 76, 90, 91 |

| 2 | Поступили наличные деньги со счетов в банках | 50 | 51,52,55 |

| 3 | Возвращены в кассу излишне выплаченные суммы заработной платы, неизрасходованные подотчетные суммы | 50 | 70,71 |

| 4 | Поступили наличные деньги в погашение задолженности по материальному ущербу, по вкладам в уставный капитал организации, от квартиросъемщиков и по исполнительным документам | 50 | 73, 75, 76 |

| 5 | Выявлены излишки в кассе | 50 | 91 |

| 6 | Поступили наличные деньги в счет доходов будущих периодов (арендная плата авансом, плата за коммунальные услуги и т.п.) | 50 | 98 |

| 7 | Зачислены на счета учета денежных средств полученные краткосрочные и долгосрочные кредиты банков | 50,51,52,55 | 66,67 |

| 8 | Оплачены с расчетного счета расходы по приобретению оборудования, требующего монтажа, объектов основных средств, материалов, товаров, а также расходы основных и вспомогательных цехов общепроизводственного и общехозяйственного назначения, обслуживающих производств и хозяйств, будущих периодов, расходы по продаже, затраты по продаже готовой продукции, основных средств и прочих активов | 07, 08, 10, 15, 20, 23, 25, 26, 29, 97, 44, 90, 91 | 51 |

| 9 | Сданы из кассы денежные средства для зачисления на расчетный и валютный счета, для приобретения денежных документов и на денежные переводы | 51,52,50,57 | 50 |

| 10 | Выданы из кассы заработная плата, подотчетные суммы, начисленные дивиденды сторонним работникам, суммы по исполнительным документам | 70,71,75,76 | 50 |

| 11 | Оплачены из кассы некомпенсируемые расходы, связанные со стихийными бедствиями | 99 | 50 |

| 12 | Выявлена при инвентаризации кассы недостача денежных средств и денежных документов | 94 | 50 |

| 13 | Перечислено с расчетного счета в погашение задолженности по кредитам и заемным обязательствам | 66,67 | 51 |

| 14 | Оплачены из кассы расходы, осуществленные за счет средств целевого назначения | 86 | 50 |

| 15 | Выставлен аккредитив за счет собственных средств и кредитов банка | 55 | 50,51,52, 66,67 |

| 16 | Оплачена за счет аккредитивов задолженность поставщикам и другим кредиторам | 60,76 | 55 |

| 17 | Неиспользованная сумма аккредитивов направлена на восстановление соответствующего счета | 50,51,52, 66,67 | 55 |

| 18 | Оплачена со специальных счетов задолженность перед бюджетом | 68 | 55 |

1.3 Методика анализа денежных средств

Для обеспечения финансовой независимости предприятие должно иметь достаточное количество собственного капитала. Для этого необходимо, чтобы предприятие работало прибыльно. Для обеспечения этой цели важное значение имеет эффективное управление притоком и оттоком денежных средств, оперативное реагирование на отклонения от заданного курса деятельности.

Методика анализа движения денежных средств включает в себя:

- расчет времени обращения денежных средств (финансовый цикл);

- анализ денежного потока;

- прогнозирование денежного потока.

Финансовый цикл представляет собой время, в течение которого денежные средства отвлечены из оборота [7,с.284]. Другими словами, финансовый цикл включает в себя:

- инвестирование денежных средств в сырье, материалы, полуфабрикаты и комплектующие изделия и другие активы для производства продукции;

- реализация продукции, оказание услуг и выполнение работ;

- получение выручки от реализации продукции, оказания услуг.

В силу того порядка, в котором проходят эти виды деятельности, ликвидность компании находится под непосредственным влиянием временных различий в проведении операций с деньгами для каждого вида деятельности. Расходование денег, реализация продукции и поступление денег не совпадают во времени, в результате возникает потребность либо в большем объеме денежного потока, либо в использовании других источников средств (капитала и займов) для поддержания ликвидности.

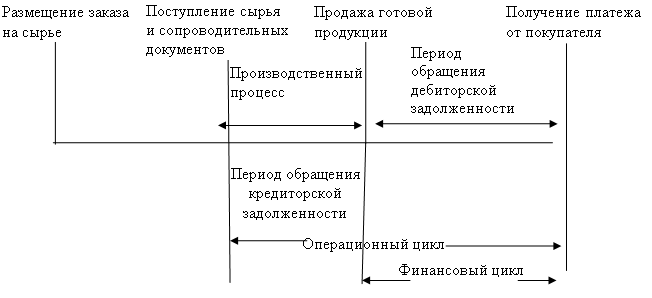

Важным моментом является определение продолжительности финансового цикла, заключенного в интервале времени с момента приобретения производственных ресурсов до момента поступления денежных средств за реализованный товар (рис. 2).

Рисунок 2 – Этапы обращения денежных средств

Из рисунка видно, что из-за возможного рассогласования по всей технологической цепочке физического движения производственных ресурсов и денежных средств необходимо следить за соотношениями компонентов операционного и финансового циклов и всего цикла деловой активности предприятия. При этом следует помнить, что приводимая схема периодизации потоков является лишь упрощенной хронологической цепочкой, которую, в принципе, нельзя наблюдать непосредственно, а можно только определять расчетным путем.

Логика представленной схемы заключается в следующем. Операционный цикл характеризует общее время, в течение которого финансовые ресурсы омертвлены в запасах и дебиторской задолженности. Поскольку предприятие оплачивает счета с временным лагом, время, в течение которого денежные средства отвлечены из оборота, то есть финансовый цикл, меньше на среднее время обращения кредиторской задолженности. Сокращение операционного и финансового циклов в динамике рассматривается как положительная тенденция. Если сокращение операционного цикла может быть сделано за счет ускорения производственного процесса и оборачиваемости дебиторской задолженности, то финансовый цикл может быть сокращен как за счет данных факторов, так и за счет некоторого замедления оборачиваемости кредиторской задолженности. Продолжительность финансового цикла (ПФЦ) в днях оборота рассчитывается по формуле:

ПФЦ = ПОЦ - ВОК = ВОЗ + ВОД – ВОК (1)

ВОЗ = ![]() (2)

(2)

ВОД = ![]() (3)

(3)

ВОК = ![]() (4)

(4)

гдеПОЦ - продолжительность операционного цикла;

ВОК - время обращения кредиторской задолженности;

ВОЗ - время обращения производственных запасов;

ВОД - время обращения дебиторской задолженности;

Т — длина периода, по которому рассчитываются средние показатели (как правило, год, т.е. Т = 360) [11, с. 268].

Расчет можно выполнять двумя способами:

- по всем данным о дебиторской и кредиторской задолженности;

- по данным о дебиторской и кредиторской задолженности, непосредственно относящейся к производственному процессу.

На основе формулы 1 в дальнейшем можно оценить характер кредитной политики предприятия, эквивалентность дебиторской и кредиторской задолженности, специфическую для конкретного предприятия продолжительность операционного цикла и его влияние на величину оборотного капитала предприятия в целом, период отвлечения из хозяйственного оборота денежных средств.

Таким образом, центральным моментом в расчете времени обращения денежных средств является продолжительность финансового цикла.

Финансовый цикл - интервал времени с момента приобретения производственных ресурсов до момента поступления денежных средств за реализованный товар. Расчет ПФЦ позволяет указать пути ускорения оборачиваемости денежных средств путем оценивания влияния показателей, используемых при определении ПФЦ.

Одним из главных условий нормальной деятельности предприятия является обеспеченность денежными средствами, оценить которую позволяет анализ денежных потоков. Основная задача анализа денежных потоков заключается в выявлении причин недостатка (избытка) денежных средств, определении источников их поступлений и направлений использования.

Цель анализа – выделить, по возможности, все операции, затрагивающие движение денежных средств. При анализе потоки денежных средств рассматриваются по трем видам деятельности: основная, инвестиционная и финансовая. Такое деление позволяет определить, каков удельный вес доходов, полученных от каждой из видов деятельности. Подобный анализ помогает оценить перспективы деятельности предприятия.

Основная деятельность - это деятельность предприятия, приносящая ему основные доходы, а также прочие виды деятельности, не связанные с инвестициями и финансами [10,с.40]. Поскольку основная деятельность является главным источником прибыли, она должна являться основным источником денежных средств.

Инвестиционная деятельность связана с реализацией и приобретением имущества долгосрочного использования [5,с.98]. В таблице 1 приведены основные направления притока и оттока денежных средств.

Таблица 1 – Основные направления притока и оттока денежных средств по основной деятельности

| Приток | Отток |

|

1. Выручка от реализации продукции, работ, услуг. 2. Получение авансов от покупателей и заказчиков. 3. Прочие поступления (возврат сумм от поставщиков; сумм, выданных п/о лицам). |

1. Платежи по счетам поставщиков и подрядчиков. 2. Выплата заработной платы. 3. Отчисления в соцстрах и внебюджетные фонды. 4. Расчеты с бюджетом по налогам. 5. Уплата процентов по кредиту. 6. Авансы выданные |

Поскольку основная деятельность является главным источником прибыли, она должна являться основным источником денежных средств.

Сведения о движении денежных средств, связанных с инвестиционной деятельностью отражают расходы на приобретение ресурсов, которые создадут в будущем приток денежных средств и получение прибыли (таб. 2).

Таблица 2 – Основные направления притока и оттока денежных средств по инвестиционной деятельности

| Приток | Отток |

|

1. Выручка от реализации активов долгосрочного использования. 2. Дивиденды и проценты от долгосрочных финансовых вложений 3. Возврат других финансовых вложений |

1. Приобретение имущества долгосрочного использования (основные средства, нематериальные активы). 2. Капитальные вложения 3. Долгосрочные финансовые вложения |

Инвестиционная деятельность связана с реализацией и приобретением имущества долгосрочного использования [6,с.98]. Инвестиционная деятельность в целом приводит к временному оттоку денежных средств.

Финансовая деятельность - это деятельность, результатом которой являются изменения в размере и составе собственного капитала и заемных средств предприятия [5,с.108]. Считается, что предприятие осуществляет финансовую деятельность, если оно получает ресурсы от акционеров (эмиссия акций), возвращает ресурсы акционерам (выплата дивидендов), берет ссуды у кредиторов и выплачивает суммы, полученные в качестве ссуды. Информация о движении денежных средств, связанных с финансовой деятельностью позволяет прогнозировать будущий объем денежных средств, на который будут иметь права поставщики капитала предприятия. Направления оттока и притока денежных средств по финансовой деятельности представлены в таблице 3.

Одним из условий финансового благополучия предприятия является приток денежных средств. Однако чрезмерная величина денежных средств говорит о том, что реально предприятие терпит убытки, связанные с обесценением денег, а также с упущенной возможностью их выгодного размещения. Если в ходе анализа выяснится, что сумма денежных средств в составе текущих обязательств уменьшается, а текущие обязательства увеличиваются, то это негативная тенденция.

Таблица 3 – Основные направления притока и оттока денежных средств по финансовой деятельности

| Приток | Отток |

|

1. Полученные ссуды и займы 2. Эмиссия акций, облигаций 3. Получение дивидендов по акциям и процентов по облигациям |

1.Возврат ранее полученных кредитов 2.Выплата дивидендов по акциям и процентов по облигациям 3.Погашение облигаций |

Для определения потоков денежных средств используют прямой и косвенный методы. Разница между ними состоит в различной последовательности процедур определения величины потока денежных средств.

Прямой метод основывается на исчислении притока (выручка от реализации продукции, работ и услуг, авансы полученные и др.) и оттока (оплата счетов поставщиков, возврат полученных краткосрочных ссуд и займов и др.) денежных средств, то есть исходным элементом является выручка. Анализ денежных средств прямым методом дает возможность оценить ликвидность предприятия, поскольку детально раскрывает движение денежных средств на его счетах и позволяет делать оперативные выводы относительно достаточности средств для платежей по текущим обязательствам, для инвестиционной деятельности и дополнительных затрат. Этому методу присущ серьезный недостаток, – он не раскрывает взаимосвязи полученного финансового результата и изменения денежных средств на счетах предприятия, поэтому применяется косвенный метод анализа, позволяющий объяснить причину расхождения между прибылью и денежными средствами.

Косвенный метод основан на анализе статей баланса и отчета о финансовых результатах, на учете операций, связанных с движением денежных средств, и последовательной корректировке чистой прибыли, то есть исходным элементом является прибыль. Косвенный метод позволяет показать взаимосвязь между разными видами деятельности предприятия, устанавливает взаимосвязь между чистой прибылью и изменениями в активах предприятия за отчетный период. Его суть состоит в преобразовании величины чистой прибыли в величину денежных средств. При этом исходят из того, что имеются отдельные виды расходов и доходов, которые уменьшают (увеличивают) прибыль, не затрагивая величину денежных средств. В процессе анализа на сумму указанных расходов (доходов) производят корректировку чистой прибыли так, чтобы статьи расходов, не связанные с оттоком средств, и статьи доходов, не сопровождающиеся их притоком, не влияли на величину чистой прибыли.

Не вызывают оттока денежных средств хозяйственные операции, связанные с начислением амортизации основных средств, нематериальных активов, которые уменьшают величину финансового результата. В данном случае уменьшение прибыли не сопровождается сокращением денежных средств (для получения реальной величины денежных средств сумма начисленного износа должна быть добавлена к чистой прибыли). При анализе взаимосвязи полученного финансового результата и изменения денежных средств следует учитывать возможность получения доходов, отражаемых в учете ранее реального получения денежных средств (например, при учете реализованной продукции по моменту ее отгрузки).

Анализ начинают с оценки изменений в отдельных статьях активов предприятия и их источников. Затем делают корректировки к данным различных счетов, влияющих на размер прибыли. Это влияние может быть разнонаправленным. В основе корректировки лежит балансовое уравнение, связывающее начальное и конечное сальдо, а также дебетовый и кредитовый обороты. Для целей анализа привлекается информация бухгалтерского баланса, форма №2 "Отчет о прибылях и убытках", а также данные Главной книги. С ее помощью отдельно определяется движение денежных средств в рамках текущей, инвестиционной и финансовой деятельности. Совокупный результат, характеризующий состояние денежных средств на предприятии, складывается из суммы результатов движения средств по каждому виду деятельности. Анализ движения денежных средств, дает возможность сделать более обоснованные выводы о том:

- В каком объеме и из каких источников были получены поступившие денежные средства, каковы направления их использования.

- Достаточно ли собственных средств предприятия для инвестиционной деятельности.

- В состоянии ли предприятие расплатиться по своим текущим обязательствам.

- Достаточно ли полученной прибыли для обслуживания текущей деятельности.

- В чем объясняются расхождения величины полученной прибыли и наличия денежных средств.

Все это обусловливает значение такого анализа и целесообразность его проведения для целей оперативного и стратегического финансового планирования деятельности предприятия. К денежным средствам могут быть применены модели, разработанные в теории управления запасами и позволяющие оптимизировать величину денежных средств. В западной практике наибольшее распространение получили модели Баумола и Миллера-Орра [7,с.296].

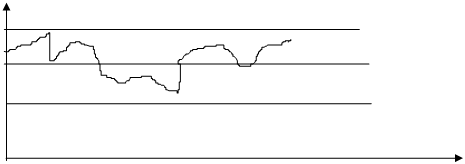

Модель Баумола предполагает, что предприятие начинает работать, имея максимальный для него уровень денежных средств, и затем постепенно расходует их. Все поступающие средства от реализации товаров и услуг вкладываются в краткосрочные ценные бумаги. Как только запас денежных средств истощается, то есть становится равным нулю или достигает некоторого заданного уровня безопасности, предприятие продает часть ценных бумаг и тем самым пополняет запас денежных средств до первоначальной величины. К денежным средствам могут быть применены модели, разработанные в теории управления запасами и позволяющие оптимизировать величину денежных средств. Таким образом, динамика остатка средств на расчетном счете представляет собой "пилообразный" график, который представлен на рисунке 3 [7,с.365].

![]()

![]()

![]()

![]()

Остаток средств

Остаток средств

на расчетном Q

счете

![]()

Q/2

![]()

Время

Рисунок 3 – График изменения остатка средств на расчетном счете (модель Баумола)

Сумма пополнения (Q) вычисляется по формуле [13, с. 5474]:

Q = ![]() (5)

(5)

где:V - прогнозируемая потребность в денежных средствах в периоде (год, квартал, месяц);

с - единовременные расходы по конвертации денежных средств в ценные бумаги;

r - приемлемый и возможный для предприятия процентный доход по краткосрочным финансовым вложениям.

Таким образом, динамика остатка средств на расчетном счете представляет собой «пилообразный» график. Таким образом, средний запас денежных средств составляет Q/2, а общее количество сделок по конвертации ценных бумаг в денежные средства (k) равно:

k = V/Q (6)

Общие расходы (OP) по реализации такой политики управления денежными потоками составят:

OP = c*k+r*(Q/2) (7)

Первое слагаемое в этой формуле представляет собой прямые расходы, второе - упущенную выгоду от хранения средств на расчетном счете вместо того, чтобы инвестировать их в ценные бумаги [13, с. 548]. Модель Баумоля проста и в достаточной степени приемлема для предприятий, денежные расходы которых стабильны и прогнозируемы. В действительности такое встречается редко. Остаток средств на расчетном счете изменяется случайным образом, причем возможны значительные колебания.

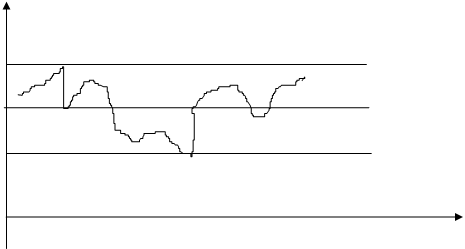

Модель Миллера-Орра позволяет определить как предприятию следует управлять денежным запасом, если невозможно предсказать каждодневный отток и приток денежных средств. При построении модели используется процесс Бернулли - стохастический процесс, в котором поступление и расходование денег от периода к периоду являются независимыми случайными событиями. Модель Миллера-Орра представлена на рисунке 4:

Запас Вложение избытка денежных

средств

Запас Вложение избытка денежных

средств

денежных Верхний предел

средств

Точка возврата

Нижний предел

Восстановление денежного запаса

Время

Рисунок 4 – Модель Миллера-Орра

Остаток средств на счете хаотически меняется до тех пор пока не достигает верхнего предела. Как только это происходит, предприятие начинает покупать ценные бумаги с целью вернуть запас денежных средств к некоторому нормальному уровню (точке возврата). Если запас денежных средств достигает нижнего предела, то предприятие продает свои ценные бумаги и пополняет запас денежных средств до нормального уровня.

При решении вопроса о размахе вариации (разность между верхним и нижним пределами), рекомендуется придерживаться следующей политики: если ежедневная изменчивость денежных потоков велика, или затраты, связанные с покупкой и продажей ценных бумаг, велики, то предприятию следует увеличить размах вариации, и наоборот. Также рекомендуется уменьшить размах вариации, если есть возможность получения дохода благодаря высокой процентной ставке по ценным бумагам.

Модель проста и в достаточной степени приемлема для предприятий, денежные расходы которых стабильны и прогнозируемы. Реализация модели осуществляется в несколько этапов:

- устанавливается минимальная величина денежных средств на р/счете;

- по статистическим данным определяется вариация ежедневного поступления средств на расчетный счет;

- определяются расходы по хранению средств на расчетном счете и расходы по трансформации денежных средств в ценные бумаги;

- рассчитывают размах вариации остатка денежных средств на р/счете;

- рассчитывают верхнюю границу денежных средств на р/счете при превышении которой необходимо часть денежных средств конвертировать в краткосрочные ценные бумаги;

- определяют точку возврата - величину остатка денежных средств на расчетном счете, к которой необходимо вернуться если фактический остаток средств на расчетном счете выходит за границы интервала [верхняя/нижняя граница].

С помощью модели Миллера-Орра можно определить политику управления средствами на расчетном счете.

2. Анализ организации работы предприятия ООО «Климовская деревообрабатывающая компания»

2.1 Организационно-правовая характеристика предприятия

Общество с ограниченной ответственностью «Климовская деревообрабатывающая компания» создано по решению единственного Участника Общества 22 мая 2002 года, в соответствии с Гражданским кодексом РФ и Федеральным законом РФ «Об обществах с ограниченной ответственностью», с целью ведения предпринимательской деятельности и получения прибыли. ООО «Климовская деревообрабатывающая компания» является юридическим лицом, действует на основании Устава и закона РФ «Об обществах с ограниченной ответственностью» и в соответствии с Гражданским Кодексом Российской Федерации. Участниками Общества являются граждане Российской Федерации – физические лица.

Полное фирменное наименование — Общество с ограниченной ответственностью «Климовская деревообрабатывающая компания». Сокращенное наименование - ООО «КДК».

ООО «Климовская деревообрабатывающая компания» расположено по адресу пгт. Климово, улица Калинина, дом 174.

ООО «КДК» осуществляет свою деятельность в соответствии с действующим законодательством РФ, ФЗ «Об обществах с ограниченной ответственностью», Уставом общества. Целью деятельности предприятия является извлечение прибыли. ООО «КДК» для достижения уставных целей осуществляет следующие виды деятельности:

- деревообработка;

- заготовка, хранение, переработка и изготовление изделий из древесины;

- производство пиломатериалов и столярных изделий;

- осуществление мероприятий по восстановлению лесного фонда;

- ведение торгово-закупочной деятельности;

- розничная и оптовая торговля;

- прочие виды деятельности, не запрещенные законодательством РФ.

Используя балансовые данные ООО «Климовская деревообрабатывающая компания» за 2007-2009 гг., можно рассчитать основные показатели деятельности предприятия, которые изменились следующим образом (табл. 4).

Таблица 4 – Основные показатели деятельности ООО «Климовская деревообрабатывающая компания» в 2007 – 2009 гг.

| Показатели | Значение | Отклонение показателей 2009 г. | |||

| 2007 г. | 2008 г. | 2009 г. | от 2007 | от 2008 | |

| Денежная выручка предприятия, т. руб. | 14220 | 13611 | 11308 | -2912 | -2303 |

| Среднегодовая численность работников, чел., в т.ч. занятых: | 92 | 85 | 58 | -34 | -27 |

| - в основном производстве, чел. | 67 | 61 | 42 | -25 | -20 |

| Величина основных производственных фондов, т. руб. | 4161 | 4257 | 4200 | 39 | -57 |

| в т.ч. по основной деятельности | 4070 | 3827 | 3744 | -326 | -83 |

| Себестоимость продукции, тыс. руб. | 10810 | 11311 | 5519 | -5291 | -5792 |

| Чистая прибыль, тыс. руб. | 3046 | 1574 | 5573 | 2527 | 3999 |

За весь исследуемый период прослеживалась следующая динамика основных экономических показателей, в целом выручка предприятия снизилась за три года на 2912 тыс. руб., а себестоимость снизилась на 5792 тыс. руб., что свидетельствует о снижении затратоемкости продукции.

Динамика прибыли предприятия заслуживает положительной оценки: если в 2007 г. финансовым результатом деятельности ООО «КДК» была прибыль в размере 3046 тыс. руб., то в 2009 г. ее значение было увеличено больше чем в полтора раза и достигло 5573 тыс. руб. В целом на предприятии ООО «КДК» наблюдается снижение торгового оборота, вложения предприятия в производственные фонды по основной деятельности также уменьшились на 326 тыс. руб. за 2007-2009 гг., а численность работников, занятых в основном производстве сократилась на 25 чел.

2.2 Анализ финансового состояния предприятия

Вначале проанализируем состав и структуру активов предприятия в динамике за три (2007-2009) года. На основании данных, приведенных в табл. 5, можно сформулировать следующие выводы.

Величина имущества предприятия ООО «КДК» в 2008 г. выросла на 8616 тыс. руб. или на 147,8%, в 2009 г. она выросла на 7691 тыс. руб. или на 98,56%, при этом:

- величина внеоборотных активов выросла на 96 тыс. руб. в 2008 по сравнению с 2007 г.;

- величина внеоборотных активов уменьшилась на 57 тыс. руб. в 2009 по сравнению с 2008 г.;

- сумма оборотных активов ООО «КДК» выросла на 829 тыс. руб. за 2008 г. в основном за счет роста суммы запасов на 929 тыс. руб. (сырье и материалы);

- краткосрочная дебиторская задолженность уменьшилась на 14 тыс. руб., а денежные средства уменьшились на 86 тыс. руб.;

- в течение 2009 г. сумма оборотных активов выросла на 7748 тыс. руб., это произошло в результате роста дебиторской задолженности на 285 тыс. руб., а также в результате увеличения запасов на 7990 тыс. руб. (рост по статье «сырье и материалы» на 344 тыс. руб. с одновременным увеличением статьи «готовая продукция» на 6746 тыс. руб. и появлением статьи «затраты в незавершенном производстве») и значительного уменьшения величины денежных средств на 527 тыс. руб.;

В структурном соотношении в составе активов ООО «КДК» произошли следующие изменения:

- соотношение между иммобилизованными и мобильными активами в 2007 г. 60,5%:39,5%; в 2008 г. 54,56%:45,44%; в 2009 г. 27,11%:72,89%;

- т.е. наблюдается увеличение доли оборотных активов в составе имущества предприятия;

Таблица 5 – Горизонтальный и вертикальный анализ активов ООО «КДК» за 2007-2009 гг., тыс. руб.

| Показатель | 2007 г. | 2008 г. | 2009 г. | Абсолютное отклонение (+/-тыс. руб. | Темп роста/снижения, % | Удельный вес, в % к валюте баланса | Абсолютное изменение (+/-), тыс. руб. | ||||||

| 2008/ 2007 г. | 2009/ 2008 г. | 2008 к 2007 г. | 2009 г.к 2008 г. | 2007 г. | 2008 г. | 2009 г. | 2008 к 2007 г. | 2009 к 2008 г. | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | |

| 1. Внеоборотные активы всего: | 4161 | 4257 | 4200 | 96 | -57 | 1,0231 | 0,9866 | 60,50 | 54,56 | 27,11 | -5,94 | -27,45 | |

| Основные средства | 4070 | 3827 | 3744 | -243 | -83 | 0,9403 | 0,9783 | 59,17 | 49,05 | 24,16 | -10,13 | -24,88 | |

| Незавершенное строительство | 91 | 430 | 456 | 339 | 26 | 4,7253 | 1,0605 | 1,32 | 5,51 | 2,94 | 4,19 | -2,57 | |

| 2. Оборотные активы всего: | 2717 | 3546 | 11294 | 829 | 7748 | 1,3051 | 3,1850 | 39,50 | 45,44 | 72,89 | 5,94 | 27,45 | |

| Запасы | 2279 | 3208 | 10894 | 929 | 7990 | 1,4076 | 3,4906 | 33,13 | 41,11 | 72,27 | 7,98 | 31,16 | |

| сырье, материалы | 1862 | 2644 | 2988 | 782 | 344 | 1,4200 | 1,1301 | 27,07 | 33,88 | 19,28 | 6,81 | -14,60 | |

| затраты в незавершенном производстве | 0 | 0 | 900 | 0 | 900 | 0,00 | 0,00 | 0,00 | 0,00 | 5,81 | 0,00 | 5,81 | |

| готовая продукция | 417 | 564 | 7006 | 147 | 6746 | 1,3525 | 12,9610 | 6,06 | 7,23 | 47,18 | 1,17 | 39,95 | |

| Дебиторская задолженность | 129 | 115 | 400 | -14 | 285 | 0,8915 | 3,4783 | 1,88 | 1,47 | 2,58 | -0,40 | 1,11 | |

| Денежные средства | 309 | 223 | 304 | -86 | -527 | 0,7217 | -1,3632 | 4,49 | 2,86 | -1,96 | -1,63 | -4,82 | |

| ИТОГО АКТИВОВ | 6878 | 7803 | 15494 | 925 | 7691 | 1,1345 | 1,9856 | 100,00 | 100,00 | 100,00 | 0,00 | 0,00 |

- такое соотношение нельзя считать приемлемым, учитывая специфику деятельности ООО «КДК» – производственная деятельность;

- удельный вес запасов и затрат в общей сумме имущества предприятия составил в 2007 г. 33,13%; в 2008 г. 41,11%; в 2009 г. – 72,27%, т.е. является достаточно значительным в составе имущества предприятия;

- удельный вес дебиторской задолженности снижается в 2008 г. с 1,88% до 1,47%, что следует расценивать положительно, однако, в 2009 г. величина дебиторской задолженности вырастает как в абсолютном, так и в относительном выражении и составляет 400 тыс. руб. или 2,58%;

- денежные средства занимают незначительное место в составе активов предприятия ООО «КДК», их удельный вес в имуществе в 2007 г. достигал значения 4,49%, а в 2009 гг. удельный вес составлял -1,96%, т.е. налицо снижение платежеспособности предприятия;

- последние два факта (рост дебиторской задолженности и уменьшение денежных средств) отрицательно характеризуют деятельность предприятия ООО «КДК» при управлении оборотными активам.

Основываясь на данных табл. 5 можно также сделать следующие выводы:

- величина основных средств снизилась на 326 тыс. руб. за исследуемый период;

- самый маленький удельный вес в составе внеоборотных активов ООО «КДК» занимает незавершенное строительство;

- самый большой удельный вес составляет удельный вес основных средств.

Проанализируем состав и структуру пассивов предприятия на основании расчетов табл. 6. За исследуемый период в источниках имущества ООО «КДК» произошли следующие изменения:

- сумма собственного капитала выросла в 2009 г. по сравнению с 2007 г. на 2051 тыс. руб. или на 35,16%, эти изменения произошли в основном за счет изменения величины нераспределенной прибыли (на 1380 тыс. руб.) и добавочного капитала (на 671 тыс. руб.), т.к. суммы других составляющих собственного капитала – уставного и резервного не изменились;

Таблица 6 – Горизонтальный и вертикальный анализ пассивов ООО «КДК» за 2007-2009 гг., тыс. руб.

| Показатель | 2007 г. | 2008 г. | 2009 г. | Абсолютное отклонение (+/-), тыс. руб. | Темп роста/снижения, % | Удельный вес, в % к валюте баланса | Абсолютное изменение (+/-), тыс. руб. | |||||

| 2008 к 2007 г. | 2009 г.к 2008 г. | 2008 к 2007 г. | 2009 г.к 2008 г. | 2007 г. | 2008 г. | 2009 г. | 2008 к 2007 г. | 2009 г.к 2008 г. | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| 1. Капитал и резервы всего: | 5833 | 5833 | 7884 | 0 | 2051 | 1,0000 | 1,3516 | 84,81 | 74,75 | 50,88 | -10,05 | -23,87 |

| 1.1. Уставный капитал | 10 | 10 | 10 | 0 | 0 | 1,0000 | 1,0000 | 0,15 | 0,13 | 0,06 | -0,02 | -0,06 |

| 1.2. Резервный капитал | 671 | 671 | 671 | 0 | 0 | 1,0000 | 1,0000 | 9,76 | 8,60 | 4,33 | -1,16 | -4,27 |

| 1.3. Добавочный капитал | 2580 | 2580 | 3251 | 0 | 671 | 1,0000 | 1,2601 | 37,51 | 33,06 | 20,98 | -4,45 | -12,08 |

| 1.4. Нераспределенная прибыль/ непокрытый убыток | 2572 | 2572 | 3952 | 0 | 1380 | 1,0000 | 1,5365 | 37,39 | 32,96 | 25,51 | -4,43 | -7,46 |

| 2. Обязательства всего: | 1045 | 1970 | 7610 | 925 | 5640 | 1,8852 | 3,8629 | 15,19 | 25,25 | 49,12 | 10,05 | 23,87 |

| 2.1. Долгосрочные обязательства | 0 | 0 | 0 | 0 | 0 | 0,0000 | 0 | 0 | 0,00 | 0 | 0 | 0 |

| 2.2. Краткосрочные обязательства | 1045 | 1970 | 7610 | 925 | 5640 | 1,8852 | 3,8629 | 15,19 | 25,25 | 49,12 | 10,05 | 23,87 |

| 2.2.1. Займы и кредиты | 435 | 1553 | 6513 | 1118 | 4960 | 3,5701 | 4,1938 | 6,32 | 19,90 | 42,04 | 13,58 | 22,13 |

| 2.2.2. Кредиторская задолженность | 610 | 417 | 1097 | -193 | 680 | 0,6836 | 2,6307 | 8,87 | 5,34 | 7,08 | -3,52 | 1,74 |

| поставщикам и подрядчикам | 265 | 75 | 358 | -190 | 283 | 0,2830 | 4,7733 | 3,85 | 0,96 | 2,31 | -2,89 | 1,35 |

| персоналу | 194 | 230 | 258 | 36 | 28 | 1,1856 | 1,1217 | 2,82 | 2,95 | 1,67 | 0,13 | -1,28 |

| государственным внебюджетным фондам | 28 | 48 | 68 | 20 | 20 | 1,7143 | 1,4167 | 0,41 | 0,62 | 0,44 | 0,21 | -0,18 |

| по налогам и сборам | 105 | 54 | 234 | -51 | 180 | 0,5143 | 4,3333 | 1,53 | 0,69 | 1,51 | -0,83 | 0,82 |

| прочие кредиторы | 18 | 10 | 179 | -8 | 169 | 0,5556 | 17,9000 | 0,26 | 0,13 | 1,16 | -0,13 | 1,03 |

| ИТОГО ПАССИВОВ | 6878 | 7803 | 15494 | 925 | 7691 | 1,1345 | 1,9856 | 100,00 | 100,00 | 100,00 | 0,00 | 0,00 |

- сумма заемных источников выросла на 6565 тыс. руб., в т.ч. за счет роста краткосрочных обязательств;

- самый большой удельный вес в структуре источников имущества занимает краткосрочная задолженность банку по займам и кредитам 6,32%, 19,9% и 42,04% в течение всего исследуемого периода соответственно;

- в соотношении между собственными и заемными источниками в 2007-2009 гг. преобладали собственные источники финансирования, к 2010 г. это соотношение составило 50,88%:49,12%, т.е. у предприятия растет зависимость от внешних источников финансирования;

- в целом структуру пассивов предприятия ООО «КДК» нельзя признать удовлетворительной, т.к. в исследуемом случае у предприятия слишком была слишком высокой зависимость от внешних кредиторов, в этом случае рекомендуется провести анализ финансовой устойчивости;

- в составе кредиторской задолженности самой большой является величина задолженности поставщикам и подрядчикам: в 2007 г. она составляла 265 тыс. руб., в 2009 г. уже 358 тыс. руб.;

- также достаточно велика задолженность персоналу предприятия к тому же наблюдается ее рост с 194 до 258 тыс. руб.;

На основании данных табл. 5 и табл. 6 можно сформулировать следующее: в структуре и динамике активов и пассивов (имущества и его источников) предприятия ООО «КДК» произошли изменения, которые можно расценивать следующим образом:

- как отрицательные: рост заемных источников финансирования имущества, рост задолженности поставщикам и персоналу, слишком большая величина запасов (отвлечение средств из оборота предприятия), отсутствие краткосрочных финансовых вложений, снижение величины наиболее ликвидных активов- денежных средств;

- как положительные: рост имущества предприятия; наличие балансовой прибыли в 2007-2009 гг.; оптимальное соотношение внеоборотных и оборотных активов; отсутствие долгосрочной дебиторской задолженности и отсутствие долгосрочной кредиторской задолженности.

Рассмотрим финансовые результаты деятельности в таблице 7.

Таблица 7 – Анализ финансовых результатов ООО «КДК» за 2007-2009 гг., тыс. руб.

| Показатели | 2007 г. | 2008 г. | 2009 г. | Изменение 2009 г. к 2007 г. +/- |

| Выручка | 14220 | 13611 | 11308 | -2912 |

| Себестоимость | 10810 | 11311 | 5519 | -5291 |

| Валовая прибыль | 3410 | 2300 | 5789 | 2379 |

| Прибыль от продаж | 3410 | 2300 | 5789 | 2379 |

| Прочие доходы | 7 | 397 | 0 | -7 |

| Прочие расходы | 257 | 963 | 216 | -41 |

| Прибыль до налогообложения | 3160 | 1734 | 5573 | 2413 |

| Налог на прибыль | 114 | 160 | 0 | -114 |

| Чистая прибыль | 3046 | 1574 | 5573 | 2527 |

В течение 2007-2009 гг. финансовым результатом предприятия была прибыль, наблюдается также ее рост на 2527 тыс. руб. Этот результат сформирован в результате доходности основной деятельности, что подтверждается положительными значениями показателя «прибыль от продаж». Результатом прочей деятельности предприятия были убытки, что подтверждается снижением значения показателя прибыль до налогообложения, по сравнению с прибылью от продаж. В целом ООО «КДК» в течение 2007-2009 гг. работало достаточно эффективно – рост имущества предприятия и полученной прибыли – положительная динамика проанализированных показателей.

Анализа ликвидности и платежеспособности необходим для оценки способности предприятия своевременно и полностью рассчитываться по всем своим обязательствам. Расчет абсолютных показателей ликвидности.

- сгруппируем активы предприятия по степени убывающей ликвидности (табл. 8) и пассивы по степени срочности их погашения (табл. 9).

- баланс считается абсолютно ликвидным, если:

А1![]() П1; А2

П1; А2![]() П2; А3

П2; А3![]() П3; А4

П3; А4![]() П4.

П4.

Таблица 8 - Группировка активов ООО «КДК» по степени ликвидности в 2007 – 2009 гг., тыс. руб.

Таблица 9 - Группировка пассивов ООО «КДК» по срочности погашения в 2007 – 2009 гг., тыс. руб.

Представим результаты группировки активов и пассивов в таблице 10.

В случае ООО «КДК» соотношения следующие:

- за 2007 г.: А1![]() П1; А2

П1; А2![]() П2; А3

П2; А3![]() П3; А4

П3; А4![]() П4;

П4;

- за 2008 г.: А1![]() П1; А2

П1; А2![]() П2; А3

П2; А3![]() П3; А4

П3; А4![]() П4;

П4;

- за 2009 г.: А1![]() П1; А2

П1; А2![]() П2; А3

П2; А3![]() П3; А4

П3; А4![]() П4;

П4;

На исследуемом предприятии в течение всех периодов наблюдается несоответствие первого условия абсолютной ликвидности – у ООО «КДК» недостаточно высоколиквидных активов для погашения наиболее срочных обязательств, т.е. присутствует риск недостаточной ликвидности. В 2007 г. эта нехватка составила 301 тыс. руб., 2008 – 194 тыс. руб., 2009 – 1401 тыс. руб., таким образом, наблюдается отрицательная динамика, что связано с ростом к 2010 г. кредиторской задолженности с одновременным снижением денежных средств до отрицательного значения. Несоответствие второго условия ликвидности обусловлено наличием краткосрочных займов и кредитов у предприятия и низких значений дебиторской задолженности.

Таблица 10 - Группировка активов и пассивов ООО «КДК» в 2007 – 2009 гг., тыс. руб.

| Актив | 2007 г. | 2008 г. | 2009 г. | |

| А1 | 309 | 223 | 304 |

|

| А2 | 129 | 115 | 400 |

|

| А3 | 2279 | 3208 | 10894 |

|

| А4 | 4161 | 4257 | 4200 |

|

| Пассив | 2007 г. | 2008 г. | 2009 г. |

|

| П1 | 610 | 417 | 1097 |

|

| П2 | 435 | 1553 | 6513 |

|

| П3 | 0 | 0 | 0 |

|

| П4 | 5833 | 5833 | 7884 |

|

| Платежный излишек/недостаток |

|

|||

| 2007 | 2008 | 2009 |

|

|

| А1-П1 | -301 | -194 | -793 |

|

| А2-П2 | -306 | -1438 | -6113 |

|

| А3-П3 | 2279 | 3208 | 10894 |

|

| А4-П4 | -1672 | -1576 | -3684 |

|

Соблюдение третьего условия ликвидности на ООО «КДК» обеспечивается из-за отсутствия долгосрочных обязательств. Четвертое условие ликвидности также соблюдается – в течение 2007-2009 гг. величина собственного капитала была выше величины внеоборотных или труднореализуемых активов. Но несмотря на это, баланс предприятия не является абсолютно ликвидным в течение 2007-2009 гг.

Значения коэффициентов ликвидности представлены в таблице 11. Значение коэффициента абсолютной ликвидности в случае ООО «КДК» в 2007-2009 гг. было достаточно низким - в этом периоде за счет имеющихся денежных средств предприятие могло погасить менее 50% кредиторской задолженности, а в 2009 г. менее 1%, т.е. значение показателя ниже нормативных значений. Для показателя срочной ликвидности обычно удовлетворяет соотношение 0,8-1,0. В случае ООО «КДК» значение этого показателя было ниже нормативного значения на протяжении 2007-2009 гг. В принципе такие изменения значения коэффициента связаны только с изменением суммы дебиторской задолженности и их следует расценивать как отрицательные. Коэффициент текущей ликвидности - удовлетворяет обычно значение 1,5-2,0. На предприятии ООО «КДК» его величина была значительно выше нормативной в течение всего исследуемого периода.

Таблица 11 - Расчет коэффициентов ликвидности ООО «КДК» за 2007-2009 гг.

| Показатель | норматив | 2007 г. | 2008 г. | 2009 г. | Отклонение показателей 2009 г. | |

| от 2007 г. | от 2008 г. | |||||

| Коэффициент абсолютной ликвидности | 0,2-0,5 | 0,5066 | 0,5348 | -0,2771 | -0,8119 | -0,7837 |

| Коэффициент срочной ликвидности | 0,8-1,0 | 0,2115 | 0,2758 | 0,3646 | 0,0889 | 0,1532 |

| Коэффициент текущей ликвидности | 1,5-2,0 | 3,7361 | 7,6930 | 10,2078 | 2,5148 | 6,4718 |

Исходя из этого, можно охарактеризовать ликвидность ООО «КДК» как недостаточную на протяжении всего исследуемого периода. Кроме того, следует отметить наметившуюся тенденцию к снижению показателей ликвидности предприятия как явно негативную.

Финансовое состояние предприятий, его устойчивость во многом зависят от оптимальности соотношения собственных и заемных средств и от оптимальности соотношения основных и оборотных средств, а также от уравновешенности активов и пассивов предприятия по функциональному признаку. С этой целью рассчитывают показатели представленные в табл. 12.

На основании этих показателей можно сформулировать следующие выводы:

1. Динамика изменения коэффициента концентрации собственного капитала (финансовой автономии, независимости) отрицательная. Удельный вес собственного капитала в валюте баланса изменился с 84,81% в 2007 г. до 50,88% в 2009 г. В случае ООО «КДК» данное соотношение удовлетворяет нормативному 0,5 в течение 2007-2008 гг., но динамика показателя говорит о недостаточности собственных источников финансирования.

Таблица 12 – Динамика финансовой устойчивости ООО «КДК» 2007–2009 гг.

| Показатель | Критерий | 2007 г. | 2008 г. | 2009 г. | Отклонение показателей 2009 г. | |

| от 2007 г. | от 2008 г. | |||||

| Коэффициент концентрации СК |

|

0,8481 | 0,7475 | 0,5088 | -0,1005 | -0,2387 |

| Коэффициент фин. напряженности |

|

0,1519 | 0,2525 | 0,4912 | 0,1005 | 0,2387 |

| Коэффициент фин. рычага |

|

0,1792 | 0,3377 | 0,9652 | 0,1586 | 0,6275 |

| Доля просроченной КЗ |

|

0,0041 | 0,0024 | 0,0032 | -0,0016 | 0,0008 |

| Доля ДЗ |

|

0,0188 | 0,0147 | 0,0258 | -0,0040 | 0,0111 |

| Уровень финансового левериджа |

|

0,0000 | 0,0000 | 0,0000 | 0,0000 | 0,0000 |

| Коэффициент обеспеченности СОС |

|

0,6154 | 0,4444 | 0,3262 | -0,1709 | -0,1183 |

| Коэффициент обеспеченности МПЗ |

|

2,5595 | 1,8183 | 0,7041 | -0,7412 | -1,1142 |

2. Коэффициент концентрации привлеченных средств (финансовой напряженности) – у данного показателя наблюдается тенденция к росту.

3. Коэффициент капитализации (плечо финансового рычага). В 2007 г. на 1 рубль собственных средств приходилось 17,92 рубля заемных, в 2008 г. и в 2009 г. на 1 рубль собственных средств приходилось 33,77 и 96,52 рубля заемных соответственно. В случае ООО «КДК» его значение велико, что может отпугнуть потенциальных инвесторов, хотя и наблюдается незначительная тенденция к его снижению.

4. Доля просроченной кредиторской задолженности. В данном случае ее доля незначительна (меньше 2%), что говорит о внимании руководства к выплате обязательств.

5. Доля дебиторской задолженности. В случае ООО «КДК» наблюдается рост данного показателя. Если в 2007 г. сумма дебиторской задолженности составляла 1,88% от суммы всего имущества, то к 2009 г. она выросла до 2,58%.

6. Коэффициент обеспеченности собственными оборотными средствами – в течение всего исследуемого периода значения коэффициента снижаются, т.е. ООО «КДК» не располагает достаточным количеством средств в обороте сформированных за счет собственных источников. Низкое значение собственных средств в обороте отрицательно сказывается на возможности предприятия осуществлять текущую финансово-хозяйственную деятельность, снижает его ликвидность и платежеспособность.

7. Коэффициент обеспеченности запасов. В случае исследуемого предприятия динамика данного показателя отрицательная и значения за весь период ниже нормативного, что оказывает отрицательное влияние на уровень финансовой устойчивости предприятия. В целом же динамика совпадает с данными предыдущего коэффициента, т.к. производственные запасы занимают значительный удельный вес в составе имущества ООО «КДК».

Кроме того, финансовая устойчивость определяется соотношением стоимости материальных оборотных средств и величины собственных и заемных источников их формирования. Поэтому дополнительно проведем экспресс анализ финансовой устойчивости ООО «КДК» для этого рассчитаем и сведем во вспомогательную таблицу 13:

1. Излишек/недостача

![]() СОС = СОС-З = СК-ВОА-МПЗ-НДС;

СОС = СОС-З = СК-ВОА-МПЗ-НДС;

2. Излишек/недостача собственных и долгосрочных источников

![]() СД = СД-З = СК+ДО-ВОА-МПЗ-НДС;

СД = СД-З = СК+ДО-ВОА-МПЗ-НДС;

3. Излишек/недостача общих источников

![]() ОИ = ОИ-З = СК+ДО+КО-ВОА-МПЗ-НДС.

ОИ = ОИ-З = СК+ДО+КО-ВОА-МПЗ-НДС.

Рассчитаем величину

собственных оборотных средств предприятия как разность между собственным

капиталом и внеоборотными активами в виду отсутствия у ООО «КДК» долгосрочных

обязательств. Сведем расчеты во вспомогательную таб. 13. В целом у предприятия

не хватает собственных средств для формирования основных производственных

фондов, что свидетельствует о прямой угрозе банкротства, хотя и наблюдается

рост собственных оборотных средств. На изменение СОС повлияло как рост суммы

внеоборотных активов и запасов, так и одновременное увеличение величины

собственного капитала. Изменения и значения второго показателя

(излишек/недостача собственных и долгосрочных источников ![]() СД) совпадает с изменением

и динамикой собственных оборотных средств из-за незначительной величины у

предприятия долгосрочных обязательств.

СД) совпадает с изменением

и динамикой собственных оборотных средств из-за незначительной величины у

предприятия долгосрочных обязательств.

Таблица 13 – Расчет финансовой устойчивости ООО «КДК» на основе соотношения оборотных средств и источников их формирования за 2007-2009 гг.

| Показатель | Усл. обозн. | 2007 г. | 2008 г. | 2009 г. | Изменение 2009/2007 |

| 1. Собственный капитал | СК | 5833 | 5833 | 7884 | 2051 |

| 2. Внеоборотные активы | ВОА | 4161 | 4257 | 4200 | 39 |

| 3. Собственные оборотные средства | СОС | 1672 | 1576 | 3684 | 2012 |

| 4. Запасы и НДС | З | 2279 | 3208 | 11198 | 8919 |

| 5. Излишек/недостаток собственных оборотных средств |

|

-607 | -1632 | -7514 | -6907 |

| 6. Долгосрочные обязательства | ДО | 0 | 0 | 0 | 0 |

| 7. Собственные и долгосрочные источники | СД | 1672 | 1576 | 3684 | 2012 |

| 8. Излишек/недостаток собственных и долгосрочных средств |

|

-607 | -1632 | -7514 | -6907 |

| 9. Краткосрочные обязательства | КО | 1045 | 1970 | 7610 | 6565 |

| 10. Общие источники финансирования | ОИ | 2717 | 3546 | 11294 | 8577 |

| 11. Излишек/недостаток общих источников |

|

438 | 338 | 96 | -342 |

Значение показателя излишек/недостача общих источников в отличие от первых двух показателей имеет положительную величину (излишек) из-за введения в расчет суммы краткосрочных обязательств. Из таблицы видно, что у ООО «КДК» наблюдается недостаток собственных средств в обороте, т.е. при формировании внеоборотных активов предприятие использует заемные источники, что в принципе недопустимо, т.к. скорость оборачиваемости основных средств предприятия всегда ниже, чем скорость оборачиваемости кредиторской задолженности, т.е. вложение заемных средств в основные производственные фонды по меньшей мере нерентабельно. В целом вышеприведенные расчеты подтверждают правильность выводов о недостаточности у предприятия ООО «КДК» собственных средств на протяжении всего исследуемого периода. Поэтому определим тип финансовой ситуации предприятия как неустойчивое финансовое состояние. Таким образом, расчеты подтверждают правильность выводов (на основе анализа структуры пассивов баланса) и свидетельствуют о неустойчивом финансовом состоянии ООО «КДК».

Проведем анализ деловой активности ООО «КДК» в направлении анализа уровня эффективности использования ресурсов коммерческой организации. Расчет показателей выполнен в табл. 14.

Таблица 14 – Показатели деловой активности ООО «КДК» 2007–2009 г.

| Показатель | 2007 г. | 2008 г. | 2009 г. | Отклонение показателей 2009 г. | |

| от 2007 г. | от 2008 г. | ||||

| Коэффициент общей оборачиваемости капитала (ресурсоотдача), оборотов | 2,07 | 1,74 | 0,73 | -1,01 | -2,39 |

| Фондоотдача, руб. | 3,49 | 3,56 | 3,02 | -0,54 | -3,43 |

| Коэффициент отдачи собственного капитала, руб. | 2,44 | 2,33 | 1,43 | -0,90 | -2,54 |

| Коэффициент оборачиваемости оборотных средств, оборотов | 5,23 | 3,84 | 1,00 | -2,84 | -6,63 |

| Период оборачиваемости, дней | 69,74 | 95,09 | 364,55 | 269,46 | -44,39 |

За исследуемый период динамика коэффициента общей оборачиваемости капитала следующая: в 2007 г. капитал ООО «КДК» совершал 2,07 оборота в год, в 2008 г. значение показателя снизилось до 1,74 оборота, в 2009 г. произошло снижение показателя до 0,73 оборота в год, в результате более быстрого роста имущества в 2009 г. чем выручки предприятия.

Коэффициент оборачиваемости оборотных средств - его рост к 2009 г. однозначно заслуживает положительной оценки. Все оборотные активы предприятия проходя полный цикл совершают от 5,23 до 1 оборота в год, что отрицательно характеризует управление активами. Соответственно с уменьшением оборачиваемости выросла и продолжительность периода оборота оборотных средств с 69,74 дней в 2007 г. до 364,55 дня в 2009 г.

В случае ООО «КДК» показатель фондоотдачи составлял порядка 3,5 руб. на каждый рубль основных фондов, т.е. был достаточно высоким, хотя это можно объяснить не качественным его содержанием, а уменьшением величины основных средств. В 2007 г. используя собственный капитал, ООО «КДК» получало 2,44 руб. выручки; в 2009 г. – 1,43 руб. (снижение показателя связано с увеличением суммы собственного капитала из-за роста такой статьи баланса как «Нераспределенная прибыль»).

Таким образом, в структуре активов и пассивов ООО «КДК» произошли изменения, которые можно расценивать следующим образом: