Дипломная работа: Учет и аудит оплаты труда

Содержание

| Введение | 3 |

| Глава 1. Значение и задачи учета труда и его оплаты | 6 |

| 1.1. Классификация и личный состав предприятия | 6 |

| 1.2. Формы и система оплаты труда | |

|

1.3. Организация бухгалтерского учета и документальное оформление труда и заработной платы на предприятии |

2 |

| 1.4. Анализ состояния оплаты труда | |

| Глава 2. Учет и организация труда в ОАО «Полиграфист» | |

| 2.1. Технико-экономическая структура предприятия | 3 |

|

2.2. Специфика действующей системы оплаты труда на предприятии |

37 |

|

2.3. Особенности организации оплаты труда в отделе сбыта предприятия |

46 |

| 2.4. Анализ заработанной палаты труда на предприятии | |

| 2.5. Контроль за использованием фонда заработной платы | 5 |

| Глава 3. Аудит учета и оплаты труда в ОАО «Полиграфист» | |

| Заключение | |

| Список использованных источников | |

| Приложения | 7 |

Введение

Учет труда и заработной платы является составной частью бухгалтерского учета. Это важнейший элемент себестоимости производства. В современных экономических условиях оплата труда не является соответствующей наградой за труд, которая должна обеспечить работающему достойный уровень жизни. Предприятия самостоятельно, используя законодательную и нормативную базу, решают этот важный политический вопрос. В начале реформ многие предприятия закрывались. Неплатежи, налоговые сборы в первую очередь, привели к нарушению системы расчетов с работниками, ограничения в размерах заработной платы привели к уходу из сферы производства большого контингента специалистов.

Новые законодательные акты не ограничивают размера оплаты, но налоговые начисления во внебюджетные фонды, постоянные изменения при расчете сумм удержаний из заработной платы, достаточно трудоемкая система начисления, удержания, расчеты с бюджетом, заставляют предприятия идти по пути начисления заработной платы по самому минимальному размеру, а выплачивать полный размер через "черную кассу".

Важно знать, что предприятие по организации производства делятся на материалоемкие, энергоемкие и трудоемкие. Там, где труд является ведущим элементом в системе затрат, уделяется особое внимание контролю за его использованием.

Труд имеет свойства нормироваться, и контроль за нормой труда и его оплатой, влияет на снижение или увеличение себестоимости продукции.

Критерием оплаты за труд должна быть достойная оценка каждого, кто принимает участие в процессе производства. Низкая оплата не стимулирует качество труда, а высокая – отражается на себестоимости и конкурентности продукции на рынке. Вот почему, многие ведущие мировые фирмы, уделяют серьезное внимание кадровым вопросам. Ведут подготовку специалистов, способных быстро и качественно выполнять работу, получать за это достойное вознаграждение.

Заработная плата во всем мире – источник дохода работающих. Она характеризует отношение государства к своим согражданам, и используется как важнейший рычаг в управлении экономикой. От размера оплаты труда зависит товарооборот, развитие строительной отрасли, индустрии отдыха, здравоохранения. По тому, как живут граждане государства можно говорить о благосостоянии. Высокий уровень доходов среднего класса населения позволяет привлекать средства в строительную отрасль, развивать индивидуальное строительство, часть свободных средств направлять на отдых или спортивные мероприятия, заниматься на платной основе любимым делом.

Россия вступает в мировое экономическое и законодательное сообщество. Всю свою деятельность государство должно строить на законодательной основе. Оплата труда – социальный и политический фактор. Правовое регулирование оплаты труда должно оставаться на государственном уровне. На любой, выполняемой низко квалифицированной работе она не должна быть ниже прожиточного уровня, не должно быть дискриминации по оплате за равный труд, качественный труд необходимо поощрять дополнительно, законодательно регулировать дополнительную оплату за особые условия труда. Оплата должна стать заботой работника на получение пособий по старости. Он должен быть заинтересован в отражении на своем лицевом счете всей суммы получаемой заработной платы, постоянно повышать свою квалификацию с целью повышения платы за труд. Для этого в государственном масштабе необходимо законодательно утвердить понятие "личный пенсионный фонд". На личный счет работника должны поступать часть заработанных средств с целью их использования при наступлении пенсионного возраста.

Трудовые доходы каждого работника определяются его личными вкладами с учетом конечного результата работы предприятия, регулируются налогами и максимальными размерами не ограничиваются Взаимоотношения работодателя и работающего формируются и законодательно отражаются договорными обязательствами, в которых предусмотрены условия для работы, оплаты, техники безопасности и т.д.

Оплата труда зависит от системы организации производственного процесса, от конечного результата и прибыли. В новых условиях рыночной экономики гарантии получения полной заработной платы не должно быть. Она зарабатывается, но коллективным договором между работодателем и работниками обсуждаются все условия, обязанности и права каждой сторон. Коллективный договор является юридическим документом при разрешении спорных вопросов при увольнении, при расчете, при выплате премий и т.д.

Таким образом, заработная плата отражает для предприятия часть себестоимости, для работника это средство достойной жизни, для государства источник налогов и формирования фондов социального страхования.

Целью данной работы является рассмотрение учета труда и заработной платы на примере ОАО «Полиграфист». Для достижения данной цели я сочла необходимым решить следующие задачи:

1. Рассмотреть организацию бухгалтерского учета и документальное оформление труда и заработной платы на предприятии

2. Рассмотреть специфику действующей системы оплаты труда на предприятии ОАО «Полиграфист» и особенности организации оплаты труда в отделе сбыта предприятия

3. Провести анализ заработанной палаты труда на предприятии

4. Провести аудит учета и оплаты труда в ОАО «Полиграфист»

В работе были использованы нормативные документы по бухгалтерскому и налоговому учету, имеющие силу в 2002 г., теоретические труды по экономике и бух.учету, а также статьи в периодической печати.

Глава 1

Значение и задачи учета труда и его оплаты

Согласно ст. 129 Трудового кодекса РФ оплата труда представляет собой систему отношений, связанных с обеспечением установления и осуществление работодателем выплат работникам за их труд в соответсвии с законами, иными нормативными правовыми актами, коллективными договорами. При этом под заработной платой понимаются вознаграждения за труд в зависимости от квалификации работника, сложности, количества, качества, условий выполняемой работы, а также выплаты компенсационного и стимулирующего характера[1].

В условиях современного хозяйствования важнейшими задачами бухгалтерского учета труда и заработной платы являются:

Ø в установленные сроки производить расчеты с персоналом по оплате труда (начисление заработной платы и прочих выплат, сумм к удержанию и выдаче на руки);

Ø своевременно и правильно относить в себестоимость продукции суммы начисленной заработной платы и обязательных налоговые отчислений в установленных размерах;

Ø собирать и группировать показатели по труду и заработной плате для целей налогообложения, оперативного руководства и составления отчетности.

Ø Для выполнения этих задач бухгалтерия должна знать порядок составления учетных документов, сводных регистров и синтетических счетов в зависимости от источников затрат.

Ø Формы и системы оплаты труда зависят от квалификационного состава предприятия.

1.1. Классификация и личный состав предприятия

Квалификационный состав работающих определяется объемами и особенностями производства и не зависит от правовой формы. Чем крупнее предприятие, разнообразнее вид деятельности, тем насыщенней и квалификационный состав. На небольших предприятиях квалификационный состав однороден. В ЧП по оказанию бытовых услуг населению по пошиву одежды в штатным расписании 1 руководитель, 1 бухгалтер – кассир, 10 единиц швей, 2 закройщика, т.е. 2 работника находятся на повременной оплате труда (или «плавающие оклады»), 12 человек будут работать на сдельной оплате труда. Тоже самое можно сказать об оказании нотариальных услуг, когда объем работ небольшой, численность 3 человека и их заработок начисляется в процентах к выполненному объему работ, премии и поощрения не предусматриваются, социальных выплат нет.

В практике начисления заработной платы применяются и другие формы. В процентах от выручки или реализации. Такой вариант характерен для торгующих организаций.

В процентах от прибыли начисляют оплату в организациях игорного бизнеса или рекламного дела. Эти организации по условиям закона вначале рассчитываются по платежам в бюджет, а затем формируют фонд заработной платы.

Для производств это не реально, так как статья "заработная плата" входит в себестоимость продукции или услуг. Продукция производится с учетом потребности, и рассчитываются все статьи затрат. Организуется технологический процесс, заказывается и привозится необходимое сырье и материалы, устанавливается оборудование, подготавливаются кадры и т.д. Применение "плавающих окладов" более приемлемо и реально. Наиболее традиционно применение всех действующих форм оплаты для средних и крупных предприятий.

Предприятия стройиндустрии, машиностроения, автотранспортные предприятия имеют разветвленную систему организации производства, большую группу организаторов и специалистов, служащих, младшего обслуживающего персонала, охрану. При условии режима работы в две смены появляются доплаты за работу в вечернее время, возникает необходимость компенсационных выплат за отклонения от нормальных условий труда, за особые условия. В данной ситуации формы и системы оплаты труда будут более разнообразны.

Следовательно, особенности оплаты труда на предприятии формируются:

1. от объема выпуска продукции,

2. от разнообразия выпуска,

3. от условий организации производственного процесса,

4. от численности,

5. технологического уровня производства,

6. отклонений от нормальных условий труда и т.д.

Численность работников предприятия делится по категориям персонала, сферам применения труда, профессионально-квалификационным признакам и т.д.

Принято следующее деление персонала:

- рабочие основного и вспомогательного производства;

- руководящие работники различных управленческих структур, подразделений и служб;

- специалисты- инженеры, механики, конструкторы, технологи, бухгалтеры и т.д.

Рабочие – непосредственно заняты в процессе производства. Основные рабочие производят продукцию, вспомогательные рабочие организуют производственный процесс путем наладки, ремонта, перевозки, погрузки и разгрузки и т.д.

В разных отраслях одни и те же специальности могут относиться к основным рабочим, а в других они уже относятся к вспомогательным.

Работники, занятые перевозкой пассажиров в транспортном предприятии, относятся к основным рабочим, а водители, перевозящие работников предприятия к месту работы и обратно к дому, относятся к вспомогательным рабочим.

К руководящему составу относятся работники, занятые организацией производства в целом и в структурных подразделениях. Это директора и их заместители, главные и ведущие специалисты.

К группе специалистов относятся работники, занятые подготовкой и оформлением документации, хозяйственным обслуживанием. Это – секретари, архивариусы, табельщики, учетчики и т.д.

Распределение по категориям персонала основывается на Общероссийском классификаторе профессий рабочих, должностей служащих и тарифных разрядов, введенный в действие Постановлением Госстандарта РФ от 26 декабря 1994 года № 367c в ред. от 01.11.1999 г.

Вследствие разграничения сферы деятельности на производственную и непроизводственную, работающие тоже подразделяются по сфере применения труда на производственный и непроизводственный персонал.

Производственный персонал занят организацией производственного процесса, участвует в изготовлении продукции, оказании услуг или работ, конечной целью такой работы является получение прибыли.

Производственный персонал делится на шесть категорий: ученики, рабочие, специалисты, служащие, МОП и охрана.

Непроизводственный персонал – это работники непромышленных предприятий. К ним относятся работающие в жилищном хозяйстве, в учреждениях здравоохранения, детских дошкольных и школьных учреждениях, спортивных базах и базах отдыха и т.д.

Работники делятся по профессиям, стажу, квалификации, на постоянных и временных, совместителей. Все это относится к личному составу.

Учетом личного состава предприятия занимается отдел кадров, в малых предприятиях этой работой может заниматься бухгалтер или секретарь.

Первичными документами по учету численности работающих являются приказы о приеме и увольнении, передвижении, предоставлении отпуска.

На работающих постоянно, временно или сезонно заводится карточка личного учета, делается соответствующая запись в трудовой книжке.

Бухгалтерия на основании приказов открывает на каждого лицевой счет с указанием справочных данных для накопления из месяца в месяц сведений о заработной плате для последующего расчета средней заработной платы.

Для учета по личному составу начислений и выплат используют унифицированные формы первичных документов, утвержденные Постановлением Госкомстата РФ от 06.04.2001 № 26 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты» (в ред. от 21.01.2003 г.).

Взаимоотношения работодателя с работником определяются договором, заключенными в письменной форме, по которому:

Работник обязуется:

- выполнять определенную этим договором работу по специальности и квалификации;

- соблюдать правила внутреннего распорядка.

Работодатель обязуется:

- предоставлять работнику согласно договора работу;

- обеспечить технику безопасности;

- выплачивать работнику заработную плату за выполненный объем и качество.

Трудовые договора по сроку действия бывают срочные и бессрочные.

Срочный трудовой договор устанавливается на определенный срок, который указывается в договоре, в том числе:

- для замены отсутствующего работника, за которым сохраняется место работы;

- на время проведения сезонных работ;

- для проведения по предотвращению стихийных бедствий, пожаров, катастроф и их последствий;

- для проведения работ по наладке и монтажу оборудования;

- по выполнению работ временного характера в связи с состоянием здоровья;

- при проведении общественных работ и т.д.

Если в договоре не определен срок, то он считается бессрочным.

Кроме срочных договоров заключаются договора гражданско-правового характера.

Учет труда и его оплата в договорах гражданско-правого характера отличается от первого. В данном случае стороны выступают как заказчик и подрядчик. В договоре подряда исполнитель обязуется выполнить определенную работу с указанием стоимости и времени ее исполнения, отражаются условия предоплаты и окончательного расчета.

К договорам гражданско-правового характера относятся:

Ø договора подряда;

Ø договора поручения;

Ø договора аренды;

Ø договора продажи;

Ø договора мены;

Ø договора комиссии и т.д.

От того, как заключен договор, зависит учет труда и его оплата.

По срочному договору учет ведется по выполненному объему и качеству, оплата осуществляется по действующему штатному расписанию и действующим расценкам, доплат за особые условия труда, премий, прочих вознаграждений. Бухгалтерия организует учет и оплату согласно принятой Учетной политике на предприятии.

По договорам гражданско-правового характера учитываются следующие особенности: если исполнитель имеет лицензию, то все взаимоотношения с государством и внебюджетными фондами осуществляет сам исполнитель. Если исполнитель выполняет работу как работник, обязанности расчета с государством выполняет предприятие.

На основании изложенного можно сделать вывод. Первичная документация по учету труда и его оплаты является, основополагающей и к ней относятся:

Ø распорядительная документация (приказы о приеме, увольнении, повышении квалификации и т. д.);

Ø табель учета рабочего времени;

Ø наряды на выполненные работы;

Ø тарифные коэффициенты, тарифные разряды, тарифные ставки;

Ø расценки;

Ø штатные расписания;

Ø Положения о премировании;

Ø расчетно-платежные ведомости;

Ø лицевые счета;

Ø личные карточки;

Ø налоговые карточки по учету доходов и подоходного налога и т.д.

Все первичные документы должны иметь реквизиты: место работы, расчетный период, разряд, код учета затрат, разряд рабочего, разряд работы, количество и качество работы.

1.2.Формы и системы оплаты труда

В современных условиях предприятие не регулирует фонд заработной платы, не ограничивает размеры его и заработной платы каждого работника.

Государственные разработки носят рекомендательный характер. Но, основными элементы регулирования обязательны к исполнению.

Минимальный размер оплаты труда не отвечает экономической справедливости. Он выполняет в основном другие назначения при регулировании отношений с государством.

Ø Выполняет роль норматива при исчислении штрафных санкций. Налогов, сборов и иных платежей, осуществляемых в соответствии с законом,

Ø Служит критерием для определения размера пособий и компенсаций, выплачиваемых в соответствии с законодательством.

Предприятие самостоятельно выбирает и утверждает формы и системы оплаты труда – тарифные ставки и оклады. При этом государственные тарифные ставки и оклады могут быть только ориентиром для организации учета и оплаты труда.

При разработке системы оплаты труда закладываются три базовые элемента, определяющие в своем сочетании все виды оплаты труда:

Ø Тарифная система,

Ø Нормы затрат труда,

Ø Формы оплаты.

Тарифная система

Она содержит информацию о размере оплаты труда работников в зависимости от количества и качества работ.

Включает в себя:

- тарифно-квалификационный справочник,

- тарифные сетки и тарифные ставки,

- схемы должностных окладов.

Тарифно-квалификационный справочник содержит подробные характеристики основных видов работ с указанием требований, предъявляемых к квалификации исполнителя. Этот справочник может служить для составления должностных инструкций по квалификации исполнителя.

Часовая ставка 1 разряда определяется делением МОТ на среднемесячную продолжительность рабочего времени.

Но, предприятия самостоятельно определяют в коллективном договоре минимальную ставку 1 разряда, даже более высокую, чем утверждена государством, но не ниже.

Тарифные ставки разрабатываются для рабочих основных и вспомогательных производств в единицу рабочего времени (час, день, месяц).

С помощью тарифных коэффициентов разрабатываются тарифные ставки соответствующих разрядов, которые утверждаются Коллективным договором.

Должностные оклады предприятие разрабатывает самостоятельно, и утверждаются штатным расписанием в пределах средств заложенных на оплату труда работников аппарата управления.

Допустимо, а иногда наиболее оправдано, применять оплату труда руководителей со специалистов в процентах от выручки, объема или дохода. Это так называемые "плавающие" оклады.

Разряды, оклады или соответствующие условия оплаты труда определяется договорами, указываются в приказах и доводятся до сведения бухгалтерии.

Нормы труда позволяют списывать затраты в себестоимость строго по лимитам.

Нормы выработки устанавливают объем работы в натуральных единицах, выполненного за единицу времени.

Документация по учету выработки доджна обеспечить работников учета данными:

- о колличестве выработанной продукции и выполненных работ;

- о соответсвии объема выполненных работ количеству израсходованных при этом материалов, сырья, полуфабрикатов;

- об уровне выполнения норм выработки и размере заработной платы[2].

Норма обслуживания устанавливает объем работ по обслуживанию определенного количества объектов в течение рабочего времени (смены, месяца).

Норма численности работников устанавливает число профессионально-квалификационного состава для выполнения заданных управленческих функций и объемов работ.

Нормы труда могут меняться, о чем за два месяца работники предприятия предупреждаются.

Формы оплаты труда делят на сдельную и повременную.

Сдельная система оплаты зависит от разряда работы и разряда исполнителя от расценки за единицу работы или расценки за определенный объем.

Для усиления стимулирования оплаты применяется система поощрения за качественный труд в виде премий из фонда оплаты труда в процентах от прямой сдельной. Размеры премий определяются Положениями о премировании, которые утверждаются на Коллективном договоре.

К разновидностям сдельной оплаты относят также:

- сдельно-прогрессивную, когда оплата производится по сдельным расценкам в пределах установленных норм выработки, а сверх выполняемый объем оплачивается по повышенным расценкам.

- Аккордная система – применяется за работы, выполненные в срок и качественно.

- Косвенно- сдельная – применяется, когда оплата по сдельным расценкам проводится при оплате труда рабочих, занятых обслуживанием рабочих мест. Труд их оплачивается по косвенным расценкам из расчета произведенной продукции основных рабочих.

Повременная форма оплаты зависит от количества отработанного времени и выполненного объема работ с учетом квалификации.

При повременной системе оплаты устанавливается нормированное задание.

Повременная система бывает простой и с условиями премирования за качественный труд.

К повременной форме оплаты труда относят и систему установленных должностных окладов по штатному расписанию.

Оплата премий производится из фонда заработной платы и из прибыли предприятия, на основе принятых Положений о премировании.

Кроме основного заработка, работники могут получать различные виды доплат компенсирующего характера за режим работы, особые условия труда, отличные от нормальных. Условия доплат регламентируются законодательно и включаются в систему оплаты труда как составная часть.

У особым условиям труда относят сезонность, отдаленность, много сменность, а также условий труда, отклоняющихся от нормальных – работа в ночное время, сверхурочные, работа в праздничные и выходные дни, тяжелые, вредные с особо вредные условия труда.

Основанием для оформления доплат является наличие документа, подтверждающего работу в этих условиях.

В последнее время гораздо чаще имеет место оплаты за простой не по вине рабочих, им оплачивается 2\3 тарифной ставки или оклада. Оплата простоя оформляется листком о простое, в котором отражаются причины простоя, его продолжительность, средняя заработная плата или тарифная ставка работника, размер оплаты и сумма[3].

В период освоения новой техники новых производств, оплата за простой не по вине рабочих производится из расчета 100% их часовой тарифной ставки.

Простой делится на внутрисменный и целосменный. В табеле учета рабочего времени по целосменным простоям ставится обозначение П. Целосменные простои характерны, как правило, для смен, участков, цехов и зависят они от внешних условий.

Внутрисменные простои оформляются в табеле учета рабочего времени буквой. В и оформляются также листками простоя. Если виновник простоя работник, то ему оплата за простой не полагается.

Оплата за брак не по вине работника оплачивается в размере 2/3 тарифной ставки повременщика соответствующего разряда.

Брак по вине работника не оплачивается. Но, допустима оплата частичного брака в процентах от годности продукции.

Брак, вызванный дефектами в обрабатываемом материале, оплачивается в установленных расценках.

По обнаруженному браку составляется акт, в котором отражаются затраты на брак и сумма потерь от брака.

Брак может исправляться другим работником, для этого ему вписывается наряд на исправление брака. У виновного за брак могут произвести вычеты из заработной платы стоимость испорченного материала согласно приказа по предприятию.

Доплаты за работу в ночное время гарантируются государством. Работа в ночное время оформляется первичными документами, отражается в табеле учета рабочего времени и оплачивается в повышенном размере от часовой тарифной ставки в размерах:

Ø если не менее 50% рабочего времени подает на ночное время, то оплачивается 40% дополнительно от часовой тарифной ставки за каждый час.

Ø Если ночная смена отсутствует, то оплачивается 20% за каждый час работы во вторую смену.

Ø При 3-х и 4-х сменном режиме работы доплаты производятся в размере 40% от часовой тарифной ставки.

Не допускаются к работе в ночное время работники моложе 18 лет, беременные женщины и женщины, имеющие детей до трех лет, другие работники по законодательству. Инвалиды к работе в ночное время могут привлекаться только с их согласия.

На предприятии могут возникнуть особые обстоятельства, когда необходимо срочно закончить работу, ликвидировать последствия пожара, стихийного бедствия, тогда организуется работа в сверхурочное время. Оплата за это время производится по приказу предприятия в первые два часа в полуторном размере, последующие часы работы в двойном от часовой тарифной ставки. Подобные работы отмечаются в табеле учета рабочего времени, их продолжительность не может превышать 4-х часов подряд в течение двух дней и 120 часов в год.

По технологическим особенностям ряд предприятий работает без остановки. Это перерабатывающие отрасли, пищевая промышленность, химическая и другие. Они продолжают работу в выходные и праздничные дни.

На таких производствах составляется график работы, с предоставлением дней отдыха в другие дни недели, за это время дополнительной оплаты не производят. Но за работу в праздничные дни, они получают доплату в двойном размере сдельщикам по расценкам, повременщикам по часовой тарифной ставке.

Предприятия, работающие по обычному графику, могут привлекать к работе в выходные и праздничные дни своих работников только с их согласия. Для этого издается приказ, в котором перечисляются фамилии работников, привлекаемых к данным работам. Такое возможно только в особых случаях с подтверждением фактов.

Возможно с согласия работника предоставления ему дня отгула за отработанное время в выходной или праздничный, но с обязательной оплатой за день отгула.

Не допускаются к работе в выходные дни работники моложе 18 лет, женщины, имеющие детей до трех лет и беременные женщины.

На производствах иногда возникают обстоятельства, связанные с временным отсутствием работника (отпуск, болезнь, учеба, вакансия).

При вакансии возможно выполнение дополнительной работы другим специалистом. Такая организация работы называется совмещением. Совмещение оформляется приказом по предприятию с указанием дополнительного объема работ и размера оплаты. Возможно оформление по совмещению нескольких работников с установлением оплаты за вакансию в размере установленного оклада, ставки.

Ряд предприятий работает в условиях повышенного риска для здоровья работников. Законодательно устанавливается перечень работников, работающих на тяжелых и особо вредных условиях труда. Он служит основой для проведения доплат за такие условия, с отнесением их в себестоимость.

Перечень профессий и работ, по которым дается право на получение доплат, утверждается и прикладывается к коллективному договору.

Бухгалтер должен внимательно следить за тем, чтобы в себестоимость продукции включались только те позиции оплаты труда, которые отражены в "Положении о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг)" раздел "Затраты на оплату труда".

В соответствии с трудовым законодательством в определенных случаях работнику оплачивается и не проработанное время. В основе расчета таких выплат лежит средний заработок. Расчет среднего заработка определяется нормативными документами. Порядок расчета среднего заработка на 2002 г. утвержден Постановлением Минтруда Россииот 14 мая 2001 г. №38. Порядок расчета среднего заработка на 2002 г. утвержден Постановлением Минтруда Россииот 14 мая 2001 г. №38. Каждый бухгалтер знает, что в начале каждого года публикуется методика расчета среднего заработка.

Средний заработок рассчитывается для начисления суммы отпускных, оплаты больничных листков, возмещения размеров ущерба, причиненного здоровью, пособий по безработице, учебных отпусков.

Средний заработок для оплаты отпусков и расчета компенсаций за неиспользованный отпуск исчисляется в следующем порядке[4].

В основу расчета среднего заработка при отработке за полный год берется та сумма средств, которая законодательно входит в этот расчет. В общую сумму средств для начисления среднего заработка не входят суммы выплаченные работнику по временной нетрудоспособности, пособие по беременности и родам, представленные дополнительные оплаченные дни отдыха, работник находился в отпуске без сохранения заработной платы, работник не работал в связи с простоем, в том числе из-за приостановки деятельности цеха, участка. Все остальные выплаты за труд входят в расчет среднего заработка.

Средняя заработная плата для начисления отпускных производится делением общей суммы на 29.60(среднее число календарных дней при оплате отпуска, установленного в календарных днях). Таким образом, формула расчета отпускных выглядит следующим образом: сумма заработной платы за 3 предыдущих месяца : 3 : 29,6 * количество календарных дней отпуска. По трудовому кодексу РФ ежегодный отпуск длится 28 календарных дней.

Отпуск предоставляется на основании приказа по предприятию, в соответствии с законодательством, и на основе утвержденного графика.

График позволяет скоординировать работу бухгалтера, так как расчет и выплата подобных средств требует большого внимания и времени, требуется также предусмотреть наличие средств на эти выплаты.

Выплаты по временной нетрудоспособности регламентируются строго в законодательном порядке.

Пособие по временной нетрудоспособности выдается на основании "Инструкции о порядке выдачи документов, удостоверяющих временную нетрудоспособность граждан" Приказ Минздравмедпрома РФ №206, Постановление ФСС РФ № 21 от 19.10.94.г. (ред. от 25.06.96.г. с изм. От 27.03.2002 г.)

Пособие по временной нетрудоспособности выдается[5]:

- при заболевании, травме, связанной с утратой трудоспособности;

- при санаторно-куротном лечении;

- при болезни члена семьи в случае необходимости ухода за ним;

- при карантине;

- при временном переводе на другую работу в связи с заболеванием туберкулеза или профессиональным заболеванием;

- при протезировании с помещением в стационар.

Пособия выплачиваются только штатным работникам за счет взносов в Фонд социального страхования.

Основанием служит листок нетрудоспособности, выданный лечебным учреждением. Правила оплаты регламентируются законодательно.

Размер пособий зависит от продолжительности непрерывного трудового стажа, особенности заболевания, полученных травм, числа несовершеннолетних детей и других причин.

Письмо ФСС РФ от 14.07.99. №02-10\05-3451 "О сохранении порядка исчислений пособий по беременности и родам из фактического заработка работника" разъясняет порядок начисления и выплат по болезни. Указан перечень выплат, на которые не начисляются страховые взносы в ФСС РФ.

В заработок, на который начисляется пособие, включают только выплаты обусловленные системой оплаты труда.

Не включаются следующие виды заработка:

- заработная плата за работу в сверхурочное время и доплаты к ней,

- оплата за работу по совместительству, как по основной работе, так и по работе на другом предприятии,

- доплаты за работу, не входящую в обязанности рабочего или служащего по основной работе,

- оплата за дни простоя, очередного и дополнительного отпуска, за время военного сбора, выполнение государственных и общественных обязанностей,

- выплаты единовременного характера (единовременные премии, компенсация за неиспользованный отпуск, выходное пособие).

Пособие начисляется исходя из форм оплаты труда, действующих на предприятии. При повременной оплате труда пособие начисляется исходя из фактического размера заработной платы за месяц, на которые начисляется страховые взносы, с включением денежных премий, доплат и надбавок. При сдельной оплате труда, пособие начисляется из расчета среднего заработка за два последние месяца, предшествующих первому числу месяца, в котором наступила нетрудоспособность.

Размер пособия зависит от непрерывного стажа работы.

Ø При стаже работы до 5 лет размер пособия 60 %,

Ø От 5 до 8 лет- 80 %,

Ø Свыше 8 лет – 100%.

Для расчета суммы пособия следует придерживатся следующего алгоритма:

· В зависимости от используемой системы оплаты труда определеить вариант расчета пособия и исчислить среднедневной заработок

· Исчислить сумму дневного пособия

· Сравнить размер дневного пособия и принятые действующим законодательством ограничения суммы выплачиваемого пособия по временной нетрудоспособности

· Определить умножением расчетной величины на количество оплачиваемых дней нетрудоспосбности сумму пособоия по временной нетрудоспособности[6].

Премии, выплачиваемые из фондов поощрения тоже входя в расчет пособий по временной нетрудоспособности из расчета 1\12 по итогам за год, или 1\3 квартальных премий из этого фонда.

Среднедневной заработок определяется делением суммы заработка начисленного для выплаты пособия на число рабочих дней (по графику) месяца нетрудоспособности. Общая сумма выплат определяется умножением дневного пособия на число рабочих дней, пропущенных по нетрудоспособности (по беременности и родам) на процент по стажу.

Начисление пособий при сдельной оплате труда берется из их среднего заработка за два последние месяца, предшествующих первому числу месяца, в котором наступила нетрудоспособность, с прибавлением к заработку каждого месяца среднемесячной заработной платы. Среднедневной заработок определяется делением всех сумм заработка на число дней работы в периоде, на который делится заработок. В число рабочих дней для подсчета среднего значения не берутся дни временной нетрудоспособности, очередного и дополнительного отпуска, освобождение от работы по законодательству.

Физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников, расположенных в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации являются налогоплательщиками налога на доходы физических лиц.

К доходам от источников в Российской Федерации относятся[7]:

1) дивиденды и проценты, выплачиваемые российской организацией или иностранной организацией в связи с деятельностью ее постоянного представительства на территории Российской Федерации;

2) страховые выплаты при наступлении страхового случая, выплачивамые российской организацией или иностранной организацией в связи с деятельностью ее постоянного представительства в Российской Федерации;

3) доходы, полученные от использования в Российской Федерации прав на объекты интеллектуальной собственности;

4) доходы, полученные от предоставления в аренду, и доходы, полученные от иного использования имущества, находящегося на территории Российской Федерации;

5)

доходы от реализации: недвижимого имущества, находящегося в Российской

Федерации; в Российской Федерации акций или иных ценных бумаг, а также долей

участия в уставном капитале организаций;

прав требования к российской организации или иностранной организации в связи с

деятельностью ее постоянного представительства на территории Российской

Федерации; иного имущества, находящегося в Российской Федерации и

принадлежащего физическому лицу;

6) вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия (бездействия) в Российской Федерации. При этом вознаграждение директоров и иные аналогичные выплаты, получаемые членами органа управления организации (совета директоров или иного подобного органа) - налогового резидента Российской Федерации, местом нахождения (управления) которой является Российская Федерация, рассматриваются как доходы, полученные от источников в Российской Федерации, независимо от места, где фактически исполнялись возложенные на этих лиц управленческие обязанности или откуда производились выплаты указанных вознаграждений;

7) пенсии, пособия, стипендии и иные аналогичные выплаты, выплачиваемые в соответствии с действующим российским законодательством или выплачиваемые иностранной организацией в связи с деятельностью ее постоянного представительства на территории Российской Федерации;

8) доходы от использования любых транспортных средств, включая морские или воздушные суда, трубопроводов, линий электропередачи (ЛЭП), линий оптико-волоконной и (или) беспроводной связи, средств связи, компьютерных сетей, находящихся или зарегистрированных (приписанных) в Российской Федерации, владельцами (пользователями) которых являются налоговые резиденты Российской Федерации, включая доходы от предоставления их в аренду, а также штрафы за простой (задержку) судна сверх предусмотренного законом или договором срока, в том числе при выполнении погрузочно-разгрузочных работ;

9) иные доходы, получаемые налогоплательщиком в результате осуществления им деятельности на территории Российской Федерации.

Объектом налогообложения признается доход, полученный налогоплательщиками: 1) от источников в Российской Федерации и (или) от источников за пределами Российской Федерации - для физических лиц, являющихся налоговыми резидентами Российской Федерации; 2) от источников в Российской Федерации - для физических лиц, не являющихся налоговыми резидентами Российской Федерации.

При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК РФ.

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

Налоговая база определяется как денежное выражение доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных статьями 218-221 Налогового Кодекса.

Налоговым периодом признается календарный год.

Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц[8]:

1) государственные пособия, за исключением пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком), а также иные выплаты и компенсации, выплачиваемые в соответствии с действующим законодательством. При этом к пособиям, не подлежащим налогообложению, относятся пособия по безработице, беременности и родам;

2) государственные пенсии, назначаемые в порядке, установленном действующим законодательством;

3)

все виды установленных действующим законодательством, законодательными

актами субъектов Российской Федерации, решениями представительных органов

местного самоуправления компенсационных выплат (в пределах норм, установленных

в соответствии с законодательством Российской Федерации), связанных с:

возмещением вреда, причиненного увечьем или иным повреждением здоровья;

бесплатным предоставлением жилых помещений и коммунальных услуг; оплатой

стоимости и (или) выдачей полагающегося натурального довольствия, а также с

выплатой денежных средств взамен этого довольствия; оплатой стоимости питания,

спортивного снаряжения, оборудования, спортивной и парадной формы, получаемых

спортсменами и работниками физкультурно-спортивных организаций для

учебно-тренировочного процесса и участия в спортивных соревнованиях;

увольнением работников, за исключением компенсации за неиспользованный отпуск;

гибелью военнослужащих или государственных служащих при исполнении ими своих

служебных обязанностей;

возмещением иных расходов, включая расходы на повышение профессионального

уровня работников; исполнением физическим лицом трудовых обязанностей (включая

переезд на работу в другую местность и возмещение командировочных расходов).

При оплате работодателем налогоплательщику расходов на командировки как внутри

страны, так и за ее пределы в доход, подлежащий налогообложению, не включаются

суточные, выплачиваемые в пределах норм, установленных в соответствии с

действующим законодательством, а также фактически произведенные и документально

подтвержденные целевые расходы на проезд до места назначения и обратно, сборы

за услуги аэропортов, комиссионные сборы, расходы на проезд в аэропорт или на

вокзал в местах отправления, назначения или пересадок, на провоз багажа,

расходы по найму жилого помещения, оплате услуг связи, получению и регистрации

служебного заграничного паспорта, получению виз, а также расходы, связанные с

обменом наличной валюты или чека в банке на наличную иностранную валюту. При

непредставлении налогоплательщиком документов, подтверждающих оплату расходов

по найму жилого помещения, суммы такой оплаты освобождаются от налогообложения

в пределах норм, установленных в соответствии с действующим законодательством.

Аналогичный порядок налогообложения применяется к выплатам, производимым лицам,

находящимся во властном или административном подчинении организации, а также

членам совета директоров или любого аналогичного органа компании, прибывающим

(выезжающим) для участия в заседании совета директоров, правления или другого

аналогичного органа этой компании;

4) вознаграждения донорам за сданную донорскую кровь, материнское молоко и иную донорскую помощь;

5) алименты, получаемые налогоплательщиками;

6) суммы, получаемые налогоплательщиками в виде грантов (безвозмездной помощи), предоставленных для поддержки науки и образования, культуры и искусства в Российской Федерации международными или иностранными организациями по перечню таких организаций, утверждаемому Правительством Российской Федерации;

7) суммы, получаемые налогоплательщиками в виде международных, иностранных или российских премий за выдающиеся достижения в области науки и техники, образования, культуры, литературы и искусства по перечню премий, утверждаемому Правительством Российской Федерации;

8)

суммы единовременной материальной помощи, оказываемой:

налогоплательщикам в связи со стихийным бедствием или другим чрезвычайным

обстоятельством в целях возмещения причиненного им материального ущерба или

вреда их здоровью на основании решений органов законодательной (представительной)

и (или) исполнительной власти, представительных органов местного самоуправления

либо иностранными государствами или специальными фондами, созданными органами

государственной власти или иностранными государствами, а также созданными в

соответствии с международными договорами, одной из сторон которых является

Российская Федерация, правительственными и неправительственными

межгосударственными организациями; работодателями налогоплательщикам,

являющимся членами семьи своего умершего работника, или налогоплательщику,

являющемуся своим работником, в связи со смертью члена (членов) его семьи;

налогоплательщикам в виде гуманитарной помощи (содействия), а также в виде

благотворительной помощи (в денежной и натуральной формах), оказываемой

зарегистрированными в установленном порядке российскими и иностранными

благотворительными организациями (фондами, объединениями), включенными в

перечни, утверждаемые Правительством Российской Федерации; налогоплательщикам

из числа малоимущих и социально незащищенных категорий граждан в виде сумм

адресной социальной помощи (в денежной и натуральной формах), оказываемой за

счет средств федерального бюджета, бюджетов субъектов Российской Федерации,

местных бюджетов и внебюджетных фондов в соответствии с программами, утверждаемыми

ежегодно соответствующими органами государственной власти; налогоплательщикам,

пострадавшим от террористических актов на территории Российской Федерации,

независимо от источника выплаты;

9) суммы полной или частичной компенсации стоимости путевок, за исключением туристических, выплачиваемой работодателями своим работникам и (или) членам их семей, инвалидам, не работающим в данной организации, в расположенные на территории Российской Федерации санаторно-курортные и оздоровительные учреждения, а также суммы полной или частичной компенсации стоимости путевок для детей, не достигших возраста 16 лет, в расположенные на территории Российской Федерации санаторно-курортные и оздоровительные учреждения, выплачиваемые: за счет средств работодателей, оставшихся в их распоряжении после уплаты налога на доходы организаций; за счет средств Фонда социального страхования Российской Федерации;

10)

суммы, уплаченные работодателями, оставшиеся в их распоряжении после

уплаты налога на доходы организаций, за лечение и медицинское обслуживание

своих работников, их супругов, их родителей и их детей при условии наличия у

медицинских учреждений соответствующих лицензий, а также наличия документов,

подтверждающих фактические расходы на лечение и медицинское обслуживание.

Указанные доходы освобождаются от налогообложения в случае безналичной оплаты

работодателями медицинским учреждениям расходов на лечение и медицинское

обслуживание налогоплательщиков, а также в случае выдачи наличных денежных

средств, предназначенных на эти цели, непосредственно налогоплательщику (членам

его семьи, родителям) или зачисления средств, предназначенных на эти цели, на

счета налогоплательщиков в учреждениях банков;

11) стипендии учащихся, студентов, аспирантов, ординаторов, адъюнктов или докторантов учреждений высшего профессионального образования или послевузовского профессионального образования, научно-исследовательских учреждений, учащихся учреждений начального профессионального и среднего профессионального образования, слушателей духовных учебных учреждений, выплачиваемые указанным лицам этими учреждениями, стипендии, учреждаемые Президентом Российской Федерации, органами законодательной (представительной) или исполнительной власти Российской Федерации, органами субъектов Российской Федерации, благотворительными фондами, стипендии, выплачиваемые из Государственного фонда занятости населения Российской Федерации налогоплательщикам, обучающимся по направлению органов службы занятости;

12) суммы оплаты труда и другие суммы в иностранной валюте, получаемые налогоплательщиками от финансируемых из федерального бюджета государственных учреждений или организаций, направивших их на работу за границу, - в пределах норм, установленных в соответствии с действующим законодательством об оплате труда работников;

13)

доходы налогоплательщиков, получаемые от продажи выращенных в личных

подсобных хозяйствах, расположенных на территории Российской Федерации, скота,

кроликов, нутрий, птицы, диких животных и птиц (как в живом виде, так и

продуктов их убоя в сыром или переработанном виде), продукции животноводства,

растениеводства, цветоводства и пчеловодства как в натуральном, так и в

переработанном виде.

Указанные доходы освобождаются от налогообложения при условии представления

налогоплательщиком документа, выданного соответствующим органом местного

самоуправления, правлениями садового, садово-огородного товариществ,

подтверждающего, что продаваемая продукция произведена налогоплательщиком на

принадлежащем ему или членам его семьи земельном участке, используемом для

ведения личного подсобного хозяйства, дачного строительства, садоводства и

огородничества;

14) доходы членов крестьянского (фермерского) хозяйства, получаемые в этом хозяйстве от производства и реализации сельскохозяйственной продукции, а также от производства сельскохозяйственной продукции, ее переработки и реализации, - в течение пяти лет, считая с года регистрации указанного хозяйства.

15) доходы налогоплательщиков, получаемые от сбора и сдачи лекарственных растений, дикорастущих ягод, орехов и иных плодов, грибов, другой дикорастущей продукции организациям и (или) индивидуальным предпринимателям, имеющим разрешение (лицензию) на промысловую заготовку (закупку) дикорастущих растений, грибов, технического и лекарственного сырья растительного происхождения, за исключением доходов, полученных индивидуальными предпринимателями от перепродажи указанной в настоящем подпункте продукции;

16) доходы (за исключением оплаты труда наемных работников), получаемые членами родовых, семейных общин малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, зарегистрированных в установленном порядке, от реализации продукции, полученной в результате ведения ими традиционных видов промысла;

17) доходы охотников-любителей, получаемые от сдачи обществам охотников, организациям потребительской кооперации или государственным унитарным предприятиям добытых ими пушнины, мехового или кожевенного сырья или мяса диких животных, если добыча таких животных осуществляется по лицензиям, выданным в порядке, установленном действующим законодательством;

18) доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования или дарения, за исключением вознаграждения, выплачиваемого наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов;

19) доходы, полученные от акционерных обществ или других организаций акционерами этих акционерных обществ или участниками других организаций в результате переоценки основных фондов (средств) в виде дополнительно полученных ими акций или иных имущественных долей, распределенных между акционерами или участниками организации пропорционально их доле и видам акций, либо в виде разницы между новой и первоначальной номинальной стоимостью акций или их имущественной доли в уставном капитале;

20)

призы в денежной и (или) натуральной формах, полученные спортсменами за

призовые места на следующих спортивных соревнованиях:

Олимпийских играх, чемпионатах и кубках мира и Европы от официальных

организаторов или на основании решений органов государственной власти и органов

местного самоуправления за счет средств соответствующих бюджетов; чемпионатах,

первенствах и кубках Российской Федерации от официальных организаторов;

21) суммы, выплачиваемые организациями и (или) физическими лицами на обучение в образовательных учреждениях, имеющих соответствующие лицензии, детей-сирот в возрасте до 24 лет;

22) суммы оплаты за инвалидов организациями или индивидуальными предпринимателями технических средств профилактики инвалидности и реабилитацию инвалидов, а также оплата приобретения и содержания собак-проводников для инвалидов;

23) вознаграждения, выплачиваемые за передачу в государственную собственность кладов;

24) доходы, получаемые индивидуальными предпринимателями от осуществления ими тех видов деятельности, по которым они являются плательщиками единого налога на вмененный доход;

25) суммы процентов по государственным казначейским обязательствам, облигациям и другим государственным ценным бумагам бывшего СССР, Российской Федерации и субъектов Российской Федерации, а также по облигациям и ценным бумагам, выпущенным по решению представительных органов местного самоуправления;

26)

доходы, получаемые детьми-сиротами и детьми, являющимися членами семей,

доходы которых на одного члена не превышают прожиточного минимума, от

благотворительных фондов, зарегистрированных в установленном порядке, и

религиозных организаций;

27) доходы в виде процентов, получаемые налогоплательщиками по вкладам в банках,

находящихся на территории Российской Федерации, если: проценты по рублевым

вкладам выплачиваются в пределах сумм, рассчитанных исходя из трех четвертых

действующей ставки рефинансирования Центрального банка Российской Федерации, в

течение периода, за который начислены указанные проценты;

установленная ставка не превышает 9 процентов годовых по вкладам в иностранной

валюте;

27)

доходы, не превышающие 2 000 рублей, полученные по каждому из следующих

оснований за налоговый период: стоимость подарков, полученных

налогоплательщиками от организаций или индивидуальных предпринимателей, и не

подлежащих обложению налогом на наследование или дарение в соответствии с

действующим законодательством;

стоимость призов в денежной и натуральной формах, полученных налогоплательщиками

на конкурсах и соревнованиях, проводимых в соответствии с решениями

Правительства Российской Федерации, законодательных (представительных) органов

государственной власти или представительных органов местного самоуправления;

суммы материальной помощи, оказываемой работодателями своим работникам, а также

бывшим своим работникам, уволившимся в связи с выходом на пенсию по

инвалидности или по возрасту; возмещение (оплата) работодателями своим

работникам, их супругам, родителям и детям, бывшим своим работникам (пенсионерам

по возрасту), а также инвалидам стоимости приобретенных ими (для них)

медикаментов, назначенных им лечащим врачом; стоимость любых выигрышей и

призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях

рекламы товаров (работ, услуг);

28) доходы солдат, матросов, сержантов и старшин срочной военной службы, призванных на учебные или поверочные сборы, в виде денежного довольствия, суточных и других сумм, получаемых по месту службы либо по месту пребывания на учебных или поверочных сборах;

29) суммы, выплачиваемые физическим лицам избирательными комиссиями, а также из средств избирательных фондов кандидатов, зарегистрированных кандидатов на должность Президента Российской Федерации, кандидатов, зарегистрированных кандидатов в депутаты Государственной Думы, кандидатов, зарегистрированных кандидатов в депутаты законодательного (представительного) органа государственной власти субъекта Российской Федерации, кандидатов, зарегистрированных кандидатов на должность главы исполнительной власти субъекта Российской Федерации, кандидатов, зарегистрированных кандидатов выборного органа местного самоуправления, кандидатов, зарегистрированных кандидатов на должность главы муниципального образования, кандидатов, зарегистрированных кандидатов на должность в ином федеральном государственном органе, государственном органе субъекта Российской Федерации, предусмотренном Конституцией Российской Федерации, конституцией, уставом субъекта Российской Федерации и избираемых непосредственно гражданами, кандидатов, зарегистрированных кандидатов на иную должность в органе местного самоуправления, предусмотренную уставом муниципального образования и замещаемую посредством прямых выборов, избирательных фондов избирательных объединений и избирательных блоков за выполнение этими лицами работ, непосредственно связанных с проведением избирательных кампаний;

30) выплаты, производимые профсоюзными комитетами (в том числе материальная помощь) членам профсоюзов за счет членских взносов, а также выплаты, производимые молодежными и детскими организациями своим членам за счет членских взносов на покрытие расходов, связанных с проведением культурно-массовых, физкультурных и спортивных мероприятий.

При определении размера налоговой базы налогоплательщик имеет право на получение следующих стандартных налоговых вычетов[9]:

1)

в размере 3 000 рублей за каждый месяц налогового периода

распространяется на следующие категории налогоплательщиков: лиц, получивших или

перенесших лучевую болезнь и другие заболевания, связанные с радиационным

воздействием вследствие катастрофы на Чернобыльской АЭС либо с работами по

ликвидации последствий катастрофы на Чернобыльской АЭС;

бывших военнослужащих и военнообязанных, призванных на военные сборы и принимавших

участие в 1988-1990 годах в работах по объекту "Укрытие"; ставших

инвалидами, получившими или перенесшими лучевую болезнь и другие заболевания

вследствие аварии в 1957 году на производственном объединении "Маяк"

и сбросов радиоактивных отходов в реку Теча, лиц, непосредственно участвовавших

в работах (в том числе военнослужащих) по сборке ядерных зарядов до 31 декабря

1961 года; лиц, непосредственно участвовавших в подземных испытаниях ядерного

оружия, проведении и обеспечении работ по сбору и захоронению радиоактивных

веществ; инвалидов Великой Отечественной войны; инвалидов из числа

военнослужащих, ставших инвалидами I, II и III групп вследствие ранения,

контузии или увечья, полученных при защите СССР, Российской Федерации или при

исполнении иных обязанностей военной службы, либо полученных вследствие

заболевания, связанного с пребыванием на фронте, либо из числа бывших партизан,

а также других категорий инвалидов, приравненных по пенсионному обеспечению к

указанным категориям военнослужащих;

2)

налоговый вычет в размере 500 рублей за каждый месяц налогового периода

распространяется на следующие категории налогоплательщиков: Героев Советского

Союза и Героев Российской Федерации, а также лиц, награжденных орденом Славы

трех степеней; лиц вольнонаемного состава Советской Армии и Военно-Морского

Флота СССР, органов внутренних дел СССР и государственной безопасности СССР,

инвалидов с детства, а также инвалидов I и II групп;

лиц, получивших или перенесших лучевую болезнь и другие заболевания, связанные

с радиационной нагрузкой, родителей и супругов военнослужащих, погибших

вследствие ранения, контузии или увечья, полученных ими при защите СССР,

Российской Федерации или при исполнении иных обязанностей военной службы, либо

вследствие заболевания, связанного с пребыванием на фронте, а также родителей и

супругов государственных служащих, погибших при исполнении служебных

обязанностей. Указанный вычет предоставляется супругам погибших военнослужащих

и государственных служащих, если они не вступили в повторный брак;

граждан, уволенных с военной службы или призывавшихся на военные сборы,

выполнявших интернациональный долг в Республике Афганистан и других странах, в

которых велись боевые действия;

3) налоговый вычет в размере 400 рублей за каждый месяц налогового периода распространяется на те категории налогоплательщиков, которые не перечислены в подпунктах 1-2 пункта статьи 218 НК, и действует до месяца, в котором их доход, исчисленный нарастающим итогом с начала налогового периода работодателем, предоставляющим данный стандартный налоговый вычет, превысил 20 000 рублей. Начиная с месяца, в котором указанный доход превысил 20 000 рублей, налоговый вычет, предусмотренный настоящим подпунктом, не применяется;

4)

налоговый вычет в размере 300 рублей за каждый месяц налогового периода

распространяется на каждого ребенка у налогоплательщиков, на обеспечении

которых находится ребенок, являющихся родителями или супругами родителей,

опекунами или попечителями, и действует до месяца, в котором их доход,

исчисленный нарастающим итогом с начала налогового периода работодателем,

предоставляющим данный стандартный налоговый вычет, превысил 20 000 рублей.

Начиная с месяца, в котором указанный доход превысил 20 000 рублей, налоговый вычет,

предусмотренный настоящим подпунктом, не применяется.

Налоговый вычет расходов на содержание ребенка (детей), установленный настоящим

подпунктом, производится на каждого ребенка в возрасте до 18 лет, а также на

каждого учащегося дневной формы обучения, аспиранта, ординатора, студента, курсанта

в возрасте до 24 лет у родителей и (или) супругов, опекунов или попечителей.

Вдовам (вдовцам), одиноким родителям, опекунам или попечителям налоговый вычет

производится в двойном размере. Предоставление указанного вычета вдовам

(вдовцам), одиноким родителям прекращается с месяца, следующего за вступлением

их в брак.

Указанный вычет предоставляется вдовам (вдовцам), одиноким родителям, опекунам или попечителям на основании их письменных заявлений и документов, подтверждающих право на данный вычет. При этом иностранным физическим лицам, у которых ребенок (дети) находится за пределами Российской Федерации, такой вычет предоставляется на основании документов, заверенных компетентными органами государства, в котором проживает ребенок (дети).

Под одиноким родителем понимается один из родителей, не

состоящий в зарегистрированном браке.

Уменьшение налоговой базы производится с месяца рождения ребенка (детей) или

месяца, в котором установлена опека (попечительство), и сохраняется до конца

того года, в котором ребенок (дети) достиг возраста или в случае смерти ребенка

(детей). Налоговый вычет предоставляется за период обучения ребенка (детей) в

учебном заведении, включая академический отпуск, оформленный в установленном

порядке в период обучения.

Установленные стандартные налоговые вычеты предоставляются налогоплательщику одним из работодателей, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты.

Дата

фактического получения дохода определяется как день:

1) выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в

банках либо по его поручению на счета третьих лиц - при получении доходов в

денежной форме; 2) передачи доходов в натуральной форме - при получении доходов

в натуральной форме; 3) уплаты налогоплательщиком процентов по полученным

заемным средствам, приобретения товаров (работ, услуг), приобретения ценных

бумаг - при получении доходов в виде материальной выгоды.

При получении дохода в виде заработной платы датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Налоговая ставка устанавливается в размере 13 процентов.

Налоговая ставка устанавливается в размере 35 процентов в отношении следующих доходов:

стоимости любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения размеров, указанных в пункте 28 статьи 217 Налогового Кодекса;

страховых выплат по договорам добровольного страхования в части превышения размеров, указанных в пункте 2 статьи 213 Налогового Кодекса;

процентных доходов по вкладам в банках в части превышения суммы, рассчитанной исходя из трех четвертых действующей ставки рефинансирования Центрального банка Российской Федерации, в течение периода, за который начислены проценты, по рублевым вкладам и 9 процентов годовых по вкладам в иностранной валюте;

суммы экономии на процентах при получении налогоплательщиками заемных средств в части превышения размеров, указанных в пункте 2 статьи 212 Налогового Кодекса.

Налоговая ставка устанавливается в размере 30 процентов в отношении всех доходов, получаемых физическими лицами, не являющимися налоговыми резидентами РФ.

Налоговая ставка устанавливается в размере 6 процентов в отношении доходов от долевого участия в деятельности организацийЮ полученных в виде дивидендов.

Сумма налога исчисляется как соответствующая налоговой ставке процентная доля налоговой базы. Общая сумма налога исчисляется по итогам налогового периода применительно ко всем доходам налогоплательщика, дата получения которых относится к соответствующему налоговому периоду.

Работники бухгалтерии должны хорошо знать все особенности расчета налога с доходов физических лиц, владеть знаниями законов и уметь применять методики расчета, иметь в наличии законодательную литературу.

1.3. Организация бухгалтерского учета и документальное оформление

учета труда и заработной платы

Учетом труда и заработной платы на предприятиях занимается отдел бухгалтерии по расчету с персоналом, на малых предприятиях этим вопросом может заниматься один бухгалтер. Но, в любом случае все они опираются на законодательную основу и правила ведения учета труда и заработной платы.

Основанием для начисления заработной платы являются первичные документы, которые должны быть представлены в бухгалтерию.

Это приказ о приеме на работу по условиям договора, в котором указывается должность, форма оплаты, условия премирования, особые условия.

Договор подряда или поручения. Штатное расписание. Документы, поступающие из производства – табель учета рабочего времени, карточки учета выработки, наряды на работу, акты- приемки по договорам подряда, заявление и приказ на отпуск, карты санаторно-курортного лечения, заявления на льготы по подоходному налогу. Утвержденные руководством предприятия документы по системам и формам оплаты труда на этом предприятия по Учетной политике, положения о премировании. Документы, поступившие от сторонних организаций – исполнительные листы, кредитные обязательства. Требования уплаты страховых взносов, решения органов опеки.

В обязанности отдела бухгалтерии по учету труда входят следующие обязанности:

Ø своевременно начислять по поступившим первичным документам заработную плату, премии, дотации, пособия по социальному страхованию, отпускных;

Ø производить расчет удержаний;

Ø начислять и перечислять в бюджет налоги, средства взносов во внебюджетные фонды;

Ø получать денежные средства на оплату из банка и их выдачу (при условии отсутствия кассира);

Ø подготавливать отчетные документы по труду и заработной плате;

Ø вести учет труда и заработной платы.

При приеме на работу каждому сотруднику присваивается табельный номер, открывается личный лицевой счет форма №Т-54, заводится налоговая карточка учета совокупного дохода физического лица.

На основе первичных документов, подтверждающих выполнение работы, бухгалтер приступает к начислению заработной платы и других выплат работнику.

В лицевой карточке ф. № Т – 54 отражаются все начисления и доходы, затем эти данные переносят в платежную ведомость ф. № Т – 53 или в расчетно-платежную ведомость ф. № Т- 49.Результаты расчетов переносятся в налоговую карточку работника. Это так называемый текущий первичный учет совокупного дохода работника и удержаний налогов с него.

По окончанию года лицевых счета и налоговые карточки сдаются в архив.

При проведении работы по начислению заработной платы бухгалтер должен определить источник, и отнести затраты по оплате труда на соответствующий счет.

Отнесение затрат на себестоимость по оплате труда должно соответствовать правилам их отнесения по Положению о составе затрат на производство и реализацию продукции (статья Затраты по заработной плате) с указанием корреспонденции счетов по учету этих затрат.

Затраты по оплате труда на производство относятся в дебет счетов 20,23, 25, 26, 44, 90.

При начислении средств на оплату из фондов предприятия (фонд потребления), производят выплаты в виде премий, материальной помощи. Затраты по этим начислениям отражаются в дебете счетов 96.

При формировании Учетной политикой счета 96 «Резервы предстоящих платежей и расходов» производятся выплаты очередных отпусков, тогда в дебете этого счета списываются суммы начисленных отпускных.

Начисление и выплата пособий по временной нетрудоспособности, по беременности и родам, пособий на погребение производится из средств Фонда социального страхования. Обычно предприятию предоставляется право использовать на собственные нужды до 75% начисленных для этих целей взносов. Остаток суммы в течение месяца подлежит возврату в фонд вместе с остальными 25%. Суммы, использованные на выплаты пособий, списываются дебетовыми проводками со счета 69-1 "Взносы в фонд социального страхования".

Пособия по временной нетрудоспособности не подлежат обложению ЕСН в соответсвии с подп.1 п.1 ст.238 НК РФ. В то же время пособия по нетрудоспособности, в том числе пособия по уходу за больным ребенком, включаются в налогоблагаемую базу налога на доходы физических лиц[10]. Таким образом, учет по временной нетрудоспособности оформляется следующей записью[11]:

| Д-т 69 К-т 70 | Начислено пособие |

| Д-т 70 К-т 68 | Начислен налог на доходы физических лиц |

| Д-т 70 К-т 50 | Выплата пособия |

В соответсвии с федеральным законом от 11 февраля 2002 г. №17-ФЗ «О бюджете фонда социального страхования РФ на 2002 г.» организации могут оплачивать больничные листы лишь в пределах 11700 руб. в месяц.

Суммы, которые предназначены для предстоящей оплаты отпускных учитываются на счете 96 «Резервы предстоящих расходов». Таким образом, оплата отпускных в бухгалтерском учете отражается следующей проводкой:

| Д-т 20 (25, 26, 44 …) К-т 96 | Создан резервный фонд на предстоящую отплату отпусков |

| Д-т 96 К-т 70 | Начислен отпуск за текущий месяц |

| Д-т 70 К-т 50 | Выплата отпускных |

Учет заработной платы ведется на пассивном счете 70 «Расчеты с персоналом по оплате труда». В кредит этого счета относятся все начисления с отнесением сумм затрат на соответствующие источники. В дебете счета отражаются все виды удержаний и выданная заработная плата.

При организации учета заработной платы используют соответствующие сводные регистры двух типов – хронологические (журналы регистрации операций), систематические (ведомости, журналы-ордера).

Важным в организации учета труда и заработной платы является наличие правильно поставленного аналитического учета по каждому работнику. Документы такого порядка подлежат правильной архивной обработке и сдачи в архив на постоянное хранение в соответствии с требованиями.

К регистрам аналитического учета относятся – лицевые счета, лицевые карточки, налоговые карточки, расчетные и расчетно-платежные ведомости.

Регистры синтетического учета это оборотные ведомости, журналы-ордера, Главная-книга и т.д.

Многие предприятия организовали компьютерный учет труда и заработной платы, что облегчает этот трудоемкий процесс.

Аналитический и синтетический учет взаимосвязаны, что позволяет бухгалтеру проводить сверки, анализ расчетов и подведение итогов расчетов по каждому работнику и в целом по предприятию.

Следующим этапом работы бухгалтерской службы по учету заработной платы является начисление взносов в государственные внебюджетные фонды социального страхования.

Создание этих фондов направлено для реализации конституционных прав граждан на социальное обеспечение по возрасту, по болезни, по инвалидности, потери кормильца, обеспечение в случае болезни, охрану здоровья и получение бесплатной медицинской помощи.

К государственным внебюджетным фондам РФ относятся:

- Фонд социального страхования РФ,

- Пенсионный фонд РФ,

- Федеральный фонд обязательного медицинского страхования,

Доходы внебюджетных фондов формируются за счет обязательных платежей по единому социальному налогу предприятиями всех форм собственности.

Платежи по единому социальному налогу начисляются на фонд оплаты труда.

Для правильного начисления взносов и их оплаты бухгалтерская служба проводит следующие работы:

1. определяет, по каким тарифам производится начисление ЕСН,

2. определяет расчетную базу,

3. исключает из базы выплаты, на которые не начисляется ЕСН,

4. правильно и во время начисляет причитающиеся суммы, отражает их в бухгалтерском учете,

5. устанавливает право и направление использования начисленных взносов,

6. правильно отражает в учете расходы по ЕСН,

7. своевременно и правильно проводит оплату сумм страховых взносов по назначению,

8. в случае несвоевременной оплаты проводит начисление пеней и отражает их в учете,

9. заполняет отчетность в установленные сроки и представляет ее по назначению.

ЕСН начисляются в процентном отношении на базу до 100000 руб..

Федеральный бюджет – 28%

ФСС - 4 %.

ФОМС тариф равен 3.6%, из них 0.2% перечисляются в федеральный фонд, 3.4% в территориальный фонд.

ЕСН в части отчислений в Пенсионный Фонд РФ начисляется по каждому работнику в зависимости от даты рождения (возраста):

| Для мужчин 1952 г. рождения и старше и женщин 1956 г. рождения и старше | Для мужчин с 1953 по 1966 г. рождения и женщин с 1957 по 1966 г. рождения | Для лиц 1967 г. рождения и моложе | |||

| 14% | 0% | 12 % | 2% | 11% | 3% |

Плательщики взносов вправе использовать в соответствии с законодательством самостоятельно начисленные суммы и осуществлять расходы по ним только из средств ФСС РФ по остальным фондам использование начисленных взносов не допускается.

Направление использования строго регламентировано и допустимо использовать средства этого фонда в пределах 75%, остальные средства подлежат перечислению, как и не использованная сумма средств, возможная к использованию.

Вся система учета труда и заработной платы на предприятии требует знаний бухгалтерского учета, знаний методик расчета и владение нормативными актами по учету труда и заработной платы.

Счет 70 «Расчеты с персоналом по оплате труда» корреспондирует со счетами:

| По дебету | По кредиту |

| 50 Касса | 08 Вложения во внеоборотные активы |

| 51 Расчетые счета | 20 Основное производство |

| 52 Валютные счета | 23 Вспомогательное производство |

| 68 Расчеты по налогам и сборам | 25 Общепроизводственные расходы |

| 69 Расчеты по социальному страхованию и обеспечению | 26 Общехозяйственные расходы |

| 71 Расчеты с подотчетными лицами | 28 Брак в производстве |

| 73 Расчеты с персоналом по прочим операциям | 29 Обслуживающие производства и хозяйства |

| 76 Расчеты с разными дебиторами и кредиторами | 44 Расчеты на продажу |

| 79 Внутрихозяйственные расчеты | 79 Внутрихозяйственные расчеты |

| 94 Недостачи и потери от порчи ценностей | 84 Нераспределенная прибыль |

| 91 Прочие доходы и расходы | |

| 96 Резервы предстоящих расходов | |

| 97 Расходы будущих периодов | |

| 99 Прибыли и убытки |

1.4. Анализ состояния оплаты труда на предприятии.

Бухгалтерский учет труда и заработной платы не должен ограничиваться только системой хорошо организованного учета. Необходимо постоянно проводить анализ состояния оплаты труда. Этой работой на крупных предприятиях занимаются отдел труда и заработной платы, плановый или финансово – экономический отдел, на малых предприятиях эту работу может выполнять бухгалтер. Базой для такого анализа являются данные бухгалтерского учета по факту и плановые нормативы по оплате на единицу изделия, объем.

Анализ необходимо делать в динамике и в соотношении доли каждого вида оплаты труда по источникам. Формы анализа, алгоритм, параметры и методику определяет само предприятие. Особенно контролируются эти статьи на предприятиях с трудоемким циклом производства, где статья " затраты на оплату" наиболее значимая. Систематический анализ позволяет выявлять негативные факторы, влияющие на повышение доли заработной платы. Руководство принимает меры по устранению этих негативных явлений. Если рост сдельного фонда, то причина может быть в низком качестве обрабатываемого материала, простои по вине организаторов или ремонтных служб, простои по внешним причинам, низкая трудовая и технологическая дисциплина, необоснованная оплата сверхурочных и т.д.

Повременная оплата относится по экономической характеристике к постоянным расходам и при снижении объемов производства ее доля сразу возрастает и влияет на финансовый результат.

Анализ проводится по всем категориям работающих видам доплат и компенсаций, по центрам затрат, и по центрам ответственности.

![]() Управленческий

анализ помогает руководству предприятия принять соответствующие меры по

устранению негативных явлений.

Управленческий

анализ помогает руководству предприятия принять соответствующие меры по

устранению негативных явлений.

На государственном уровне необходимо проводить анализ задолженности по выплате заработной платы. Выявлять куда и почему отвлекаются эти средства, и принимать решения.

Глава 2

Организация учет труда и заработанной платы в

оао "полиграфист"

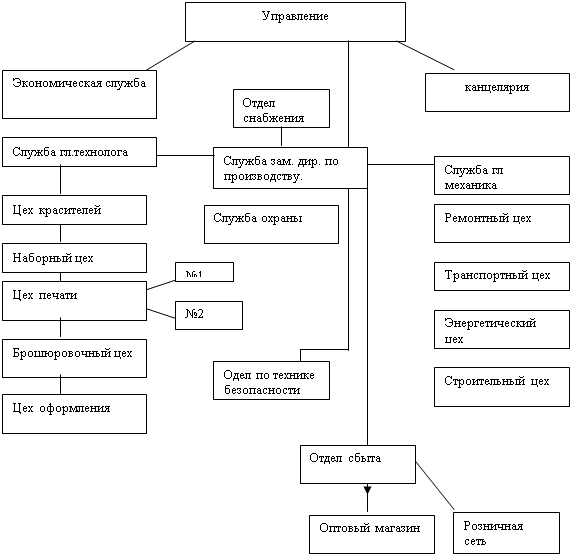

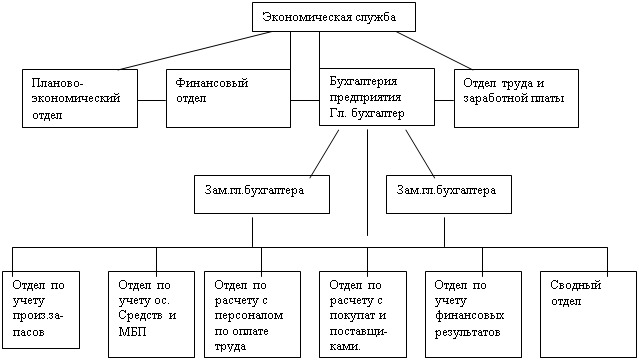

2.1. Технико-экономическая структура предприятия

ОАО «Полиграфист» было организованно в 1957 Постановлением Правительства СССР.

Основной деятельностью данного предприятия это производство школьных учебников и школьно-письменных принадлежностей. Предприятие было ведущим в своей отрасли подобного типа. Объем производимых учебников достигал более 300 тыс. Покупателями были все регионы страны.

Численность работающих около 800 человек, работа организованна в две смены. 80% работающих это женщины, что и определяло в дальнейшем специфику развития производства, организацию отдыха, строительство детских дошкольных учреждений и баз отдыха, использование фондов предприятия на цели улучшения технологии производства и техники безопасности.

В настоящее время ОАО "Полиграфист" это государственное муниципальное предприятие, подчиняющееся Министерству полиграфии и печати. Этот статус предприятие получило в 1994 году. Финансовое положение предприятия в тот год было очень тяжелым и не стабильным. Было принято решение об организации ОАО. Основные учредители Министерство полиграфии и печати 30%, 10% принадлежит городу, 50% акций осталось в распоряжении коллектива.

Свою деятельность предприятие организует на основе государственного заказа на производство учебников (математики, географии, русского языка, иностранных языков, комплектов учебников для начальных классов и т.д.) и учебных пособий для школ. В целях улучшения финансового состояния на ОАО организовано производство специальной литературы по экономике, праву, печатаются книги для детей, организованно производство печати школьных тетрадей и альбомов для рисования. Из отходов материалов налажено производство товаров народного потребления (блокноты подарочного назначения, календари разного профиля, бумага для записей и другие товары).