Дипломная работа: Учет собственного капитала и анализ эффективности его использования

КАРАГАНДИНСКИЙ ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ КАЗПОТРЕБСОЮЗА

Кафедра бухгалтерского учета и аудита

ДИПЛОМНАЯ РАБОТА

На тему: Учет собственного капитала и анализ эффективности его использования

050508 «Бухгалтерский учет и аудит»

Выполила: ст—ка гр. УА-44

Ярещенко О.Н.

Научный руководитель

Торшаева Ш.Н.

Караганда 2008

![]() Содержание

Содержание

ВВЕДЕНИЕ

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ОРГАНИЗАЦИИ УЧЕТА СОБСТВЕННОГО КАПИТАЛА

1.1 Понятие, сущность и структура собственного капитала

1.2 Классификация и принцип размещения собственного капитала предприятия

1.3 Организационно-экономическая характеристика исследуемого предприятия

2 СТРУКТУРА И СОСТОЯНИЕ УЧЕТА СОБСТВЕННОГО КАПИТАЛА В ТОО «АРШАЛЫ-НАН»

2.1 Порядок формирования и учет уставного капитала

2.2 Особенности учета резервного капитала

2.3 Учет прибыли (убытка) отчетного года и операций по движению капитала

3 АНАЛИЗ И АУДИТ СОБСТВЕННОГО КАПИТАЛА

3.1 Анализ и аудит наличия и эффективности использования собственного капитала

3.2 Пути увеличения и совершенствование учета собственного капитала

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Развитие рыночных отношений в обществе привело к появлению целого ряда новых экономических объектов учета и анализа. Одним из них является капитал предприятия как важнейшая экономическая категория и, в частности, собственный капитал. Любое предприятие, работающее обособлено от других, ведущее производственную или иную коммерческую деятельность, должно обладать определенным капиталом, представляющим собою совокупность материальных ценностей и денежных средств, финансовых вложений, затрат на приобретение прав и привилегий, необходимых для осуществления его хозяйственной деятельности.

Таким образом, собственный капитал является основным источником финансирования средств предприятия, необходимых для его функционирования.

В настоящее время основная масса предприятий находится в собственности одного и более владельцев. Учет документов, подтверждающих права собственности владельцев, а также различные операции с ними являются предметом бухгалтерского учета, который имеет свои особенности. Этим характеризуется актуальность темы дипломной работы.

Собственный капитал представляет собой совокупность средств, принадлежащих собственнику предприятия на правах собственности, участвующие в процессе производства и приносящие прибыль. Собственный капитал предприятия включает различные по своему экономическому содержанию, принципам формирования и использования источники финансовых ресурсов предприятия.

В Послании Президента Казахстана народу Казахстана «Стратегия “Казахстан-2030” на Новом этапе развития Казахстана» определены важнейшие приоритеты нашей внутренней и внешней политики. В качестве одного из направлений обозначено ускорение процесса перехода всех юридических лиц на международные стандарты финансовой отчетности [1]. В соответствии с данным приоритетом практикующие бухгалтера юридических лиц всех организационно-правовых форм должны правильно осуществить трансформацию учетных данных предприятия, отражающих активы предприятия и источники их формирования. Этим обеспечивается практическая значимость дипломной работы.

Целью данной дипломной работы явилось изучение сущности собственного капитала предприятия, а также действующей практики учета, аудит и анализа собственного капитала на материалах действующего предприятия.

В соответствии с целью дипломной работы были определены основные задачи дипломной работы:

![]() -

выявить сущность и состав собственного капитала предприятия, исследовать роль

бухгалтерского учета в отражении информации о собственном капитале;

-

выявить сущность и состав собственного капитала предприятия, исследовать роль

бухгалтерского учета в отражении информации о собственном капитале;

- определить порядок формирования и учет операций с уставным, резервным капиталом предприятия, а также порядок расчета с учредителями предприятия;

- рассмотреть принципы учета нераспределенного дохода (непокрытого убытка);

- изучить аналитические материалы, отражающие структуру, источники финансирования собственного капитала и эффективность его использования;

Объектом изучения являются практические материалы действующего предприятия ТОО «Аршалы-Нан», которое было образовано 01.05.2001 года. Основным видом деятельности предприятия является производство и реализация сельскохозяйственной продукции.

Информационной и правовой базой при написании дипломной работы послужили МСФО и методические рекомендации к ним, стандарты (положения) аудита и другие нормативно-правовые акты.

Теоретической и методологической основой послужили труды и Указы президента Республики Казахстан, Законы Республики Казахстан, постановления правительства Республики Казахстан, монографические труды отечественных и зарубежных ученых в области бухгалтерского учета: Радостовец В.К., Дюсембаев А.Б., Попова Л.А., Нурсеитов Э.О. и др.

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ОРГАНИЗАЦИИ УЧЕТА СОБСТВЕННОГО КАПИТАЛА

Всякое предприятие, работающее обособлено от других, ведущее производственную или иную коммерческую деятельность, должно обладать определенным капиталом, представляющим собою совокупность материальных ценностей и денежных средств, финансовых вложенной затрат на приобретение прав и привилегий, необходимых для осуществления его хозяйственной деятельности.

Капитал – это совокупность материальных ценностей и денежных средств, финансовых вложений и затрат на приобретение прав и привилегий, необходимых для осуществления хозяйственной деятельности организации.

В Энциклопедическом словаре капиталу дается определение: капитал - от фр., анг. capital, от лат. Сapitalis - главный) - в широком смысле – это все, что способно приносить доход, или ресурсы, созданные людьми для производства товаров и услуг. В более узком смысле - это вложенный в дело, работающий источник дохода, в виде средств производства (физический капитал). Принято различать основной капитал, представляющий часть капитальных средств, участвующую в производстве в течении многих циклов, и оборотный капитала, участвующий и полностью расходуемый в течении одного цикла. Под денежным капиталом понимают денежные средства, с помощью которых приобретается физический капитал. Термин «капитала», понимаемый как капитальные вложения материальный и денежных средств в экономику, в производство, именуют также капиталовложениями, или инвестициями. [2, с.367]

Формируется капитал предприятия как за счет собственных (внутренних), так и за счет заемных (внешних) источников. Основным источником финансирования является собственный капитал. Развитие рыночных отношений сопровождается существенными сдвигами в составе и структуре источников финансового обеспечения хозяйственной деятельности предприятия. Одним из главных показателей, характеризующих его финансовую устойчивость, становится величина собственного капитала.

Эта свойственная условиям рыночной экономики категория, заменившая традиционное понятие "источники собственных средств предприятия", позволяет более четко разграничить внутренние источники финансирования деятельности предприятия от вовлекаемых в хозяйственный оборот внешних источников в форме банковских кредитов, краткосрочных и долгосрочных займов других юридических и физических лиц, различной кредиторской задолженности.

Капитал предприятия, или капитал являются главной экономической базой создания и развития предприятия, который в процессе своего функционирования обеспечивает интересы государства, собственников и персонала [2, с.74].

Капитал предприятия характеризует общую стоимость средств в денежной, материальной и нематериальной формах, инвестированных в формирование его активов.

Собственный капитал - это чистая стоимость имущества, определяемая как разница между стоимостью активов (имущества) организации и его обязательствами. Собственный капитал отражен в третьем разделе баланса. Он представляет собой совокупность средств, принадлежащих собственнику предприятия на правах собственности, участвующие в процессе производства и приносящие прибыль.

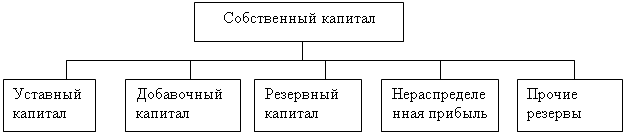

Собственный капитал предприятия включает различные по своему экономическому содержанию, принципам формирования и использования источники финансовых ресурсов предприятия: уставный капитал, неоплаченный капитал, изъятый капитал, дополнительный оплаченный капитал, дополнительный неоплаченный капитал, резервный капитал, нераспределенный доход (непокрытый убыток). [3, с.27] Такое деление необходимо для пользователей финансовой отчетностью, при анализе хозяйственной деятельности. Более высокий удельный вес собственного капитала в структуре пассива баланса говорит об устойчивом финансовом положении предприятия.

Собственный капитал характеризует общую стоимость средств организации, принадлежащих ей на правах собственности и используемых для формирования определенной части ее активов. Эта часть активов, сформированная за счет инвестированного в них собственного капитала, представляет собой чистые активы предприятия.

Функционирование собственного капитала предприятия в процессе его производительного использования характеризуется процессом постоянного кругооборота. Каждый завершенный оборот капитала состоит из ряда стадий.

В процессе кругооборота капитал предприятия проходит три стадии.

На первой стадии капитал в денежной форме инвестируется в операционные активы (оборотные и внеоборотные), преобразуясь тем самым в производительную форму.

На второй стадии производительный капитал в процессе производства продукции преобразуется в товарную форму (включая и форму произведенных услуг).

На третьей стадии товарный капитал по мере реализации произведенных товаров и услуг превращается в денежный капитал.

Средняя продолжительность оборота капитала предприятия характеризуется периодом его оборота в днях (месяцах, годах). Кроме того, этот показатель может быть выражен числом оборотов на протяжении рассматриваемого периода

Далее рассмотрим задачи учета в формировании информации о собственном капитале предприятия.

В условиях рыночной экономики и повышения требований к функционированию предприятий, которые сопровождаются частыми изменениями гражданского, налогового и бухгалтерского законодательства, неизмеримо возрастает потребность в совершенствовании организации деятельности, связанной с предотвращением отрицательных результатов в управлении, в стабильности и финансовой устойчивости работы предприятия. В этой связи каждое предприятие для достижения поставленных целей обязано выбирать наиболее оптимальные варианты решений для дальнейшего эффективного развития, что возможно при условии наличия определенной учетной политики.

Учетная политика – это способы и методы учета, регулируемые нормативными актами, с одной стороны, и учитывающие особенности деятельности предприятия, с другой, т.е. практические правила ведения учета. [6, с.282]

Развитие предпринимательства сопровождается возрастанием роли бухгалтерской информации в сферах управления, контроля и анализа предпринимательской деятельности. Юридические лица, независимо от форм собственности и видов деятельности, в соответствии с требованиями законодательства должны составлять финансовую отчетность, пользователи которой должны получать полноценную и достоверную информацию об активах предприятия и источниках и образования.

Учет собственного капитала должен обеспечивать своевременное и правильное отражение на корреспондирующих счетах операций по формированию уставного капитала, резервного капитала, отражению итоговой прибыли (убытка), операций по переоценки активов и т.д.

1.2 Классификация и принцип размещения собственного капитала предприятия

Принцип размещения собственного капитала предприятия зависит от форм его функционирования. Рассмотрим подробнее все формы функционирования собственного капитала предприятия.

Состав собственного капитала коммерческой организации приведен схеме 1.

Схема 1 – Состав собственного капитала коммерческой организации

Уставный капитал - это стартовый капитал, который необходим предприятию для производственной деятельности с целью получения в дальнейшем дохода, т.е. это сумма средств учредителей для обеспечения уставной деятельности. [4, с.153]

Уставный капитал может представлять собой объявленный капитал, который отражает суммарную номинальную стоимость оплаченных эмитированных простых, привилегированных акций, а также вклады и паи в уставный капитал ТОО. Неоплаченный капитал отражает задолженность учредителей по вкладам в уставный капитал предприятия.

Уставный капитал — основа производственно-хозяйственной деятельности предприятия любой организационно-правовой формы. Уставный капитал сочетает в себе юридически закрепленное право владения и распоряжения собственностью предприятия и одновременно основной финансовый источник начала производственно-хозяйственной деятельности предприятия. Сумма уставного капитала фиксируется в уставе предприятия в момент его регистрации

Увеличение или уменьшение уставного капитала может осуществляться в результате принятия новых участников или их выбытия. В таком случае обязательна перерегистрация новой величины уставного капитала.

По результатам обсуждения итогов финансово-хозяйственной деятельности предприятия за год общее собрание, правление или собрание собственников вправе принять решение об изменении размера уставного капитала. Увеличение может происходить за счет нераспределенного дохода, резервного капитала или путем выпуска новых акций.

Правовое регулирование уставного капитала приобретает особую значимость в силу его функций, которые подразделяются на три основные категории. Первая состоит в том, что взносы в уставный капитал представляют собой материальную базу для осуществления деятельности предприятия при его организации. Вторая функция уставного капитала имеет гарантийный характер. Акционерное общество или хозяйственное товарищество несет ответственность перед кредиторами в пределах принадлежащего ему имущества. Так, распределение дохода между акционерами допускается только в том случае, если стоимость имущества превышает определенный в уставе размер акционерного капитала. Третья функция уставного капитала устанавливает долю участия каждого акционера или участника в предприятии.

Как отмечает Радостовец В.К. - Уставный капитал предприятия представляет собой сумму средств, которыми наделяют вновь созданное предприятие для обеспечения начала деятельности. Создают его за счет размещения или продажи акций, частных вложений капиталов, государственных средств, нематериальных активов и другого имущества или имущественных прав. Помимо того, что уставный капитал представляет собой первоначальную материальную базу для вновь создаваемого юридического лица, он определяет доли участия его учредителей (акционеров, участников) и имеет гарантийный характер.

Вкладом в уставный капитал хозяйственного товарищества могут быть деньги, ценные бумаги, вещи, имущественные права, включая права на результаты интеллектуальной деятельности, и иное имущество.

Вклады учредителей (участников) в уставный капитал в натуральной форме или в виде имущественных прав оцениваются в денежной форме по соглашению всех учредителей или по решению общего собрания всех участников хозяйствующего субъекта. Если стоимость такого вклада превышает сумму, эквивалентную двадцати тысячам размеров месячных расчетных показателей, ее оценка должна быть подтверждена независимым экспертом (оценщиком).

Учредители (участники) хозяйствующего субъекта в течение пяти лет с момента такой оценки несут солидарную ответственность перед кредиторами субъекта в пределах суммы, на которую завышена оценка вклада.

В случаях, когда в качестве вклада субъекту передают право пользования имуществом, размер этого вклада определяется платой за пользование таким имуществом, исчисленной за весь срок, указанный в учредительных документах.

Не допускается внесение вкладов в виде личных неимущественных прав и иных нематериальных благ, а также путем зачета требований участников к товариществу.

Первоначальный размер уставного капитала товариществ с ограниченной и дополнительной ответственностью равен сумме вкладов учредителей и не может быть менее суммы, эквивалентной ста размерам месячного расчетного показателя на дату представления документов для государственной регистрации товарищества.

Участники указанных товариществ обязаны внести до момента регистрации товарищества не менее 25% общей суммы уставного капитала, но не менее минимального размера уставного капитала. В срок, установленный решением общего собрания, все участники должны полностью внести вклад в уставный капитал товарищества. Такой срок не должен превышать одного года со дня регистрации товарищества. При невыполнении участником товарищества обязанности по внесению доли в установленный срок товарищество должно внести невнесенную участником часть доли за счет собственного капитала, либо провести уменьшение уставного капитала до его внесенной части.

Размер объявленного уставного капитала акционерного общества равен суммарной номинальной стоимости всех объявленных к выпуску акций и выражается в единой валюте. Общество может выпустить и разместить все или только часть объявленных к выпуску акций. Для закрытого акционерного общества предусмотрен порядок полной оплаты объявленного уставного капитала к моменту государственной регистрации общества.

Объявленный уставный капитал открытого акционерного общества должен быть оплачен к моменту регистрации в размере не менее 25% минимального объявленного уставного капитала.

Минимальный размер объявленного уставного капитала составляет для открытых акционерных обществ пять тысяч размеров минимальных расчетных показателей и для закрытых - сто размеров минимальных расчетных показателей.

Количество, сроки и условия выпуска акций в пределах объявленного количества, определенного общим собранием акционеров, устанавливает решение Совета директоров общества.

Размер выпущенного (оплаченного) уставного капитала общества равен суммарной номинальной стоимости выпущенных акций. Выпущенный (оплаченный) уставный капитал может быть изменен путем выпуска новых акций или выкупа и последующего аннулирования выпущенных акций. При этом суммарная номинальная стоимость выпущенных акций не должна быть ниже минимальных размеров, установленных для выпущенного (оплаченного) уставного капитала соответствующего типа общества.

Увеличение объявленного уставного капитала общества допускается только после размещения и оплаты всех объявленных к выпуску акций; уменьшение - возможно на сумму разницы между объявленным и выпущенным (оплаченным) капиталом.

Решение об увеличении или уменьшении объявленного уставного капитала принимает общее собрание акционеров. Не допускается его уменьшение ниже минимального размера

Уменьшение объявленного уставного капитала допускается только после уведомления всех кредиторов общества не ранее чем через 30 дней после публикации объявления об этом в печатном издании и (или) после направления или письменного уведомления. Кредитор вправе в этом случае потребовать досрочного прекращения или исполнения соответствующих обязательств и возмещения им убытков.

Общество может выпускать привилегированные и (или) простые акции.

Акция - это ценная бумага, подтверждающая право ее держателя на долю в уставном капитале акционерного общества и, следовательно, на все права, вытекающие из права собственности на нее.

Привилегированные акции - это акции, владельцы которых имеют ряд привилегий по сравнению с держателями обыкновенных акций, например, преимущественное право на получение дивидендов в заранее определенном гарантированном размере или преимущественное право на часть имущества, оставшегося после ликвидации общества и т.д. Номинальная стоимость размещенных привилегированных акций не должна превышать 25% от уставного капитала общества.

Условия эмиссии (выпуска) акций, в том числе их количество, форма выпуска, а также права, которые будут иметь владельцы этих акций, фиксируются в уставе общества и проспекте эмиссии акций. Проспект эмиссии акций в обязательном порядке регистрируется в Национальном Банке РК, где при регистрации акциям данного выпуска присваивается определенный регистрационный номер.

В соответствии с законодательством акция удостоверяет следующие права акционеров:

— на получение дивидендов;

— на участие в управлении обществом;

— на часть имущества общества, оставшегося после его ликвидации.

Общество имеет право выпускать только именные акции. Движение именной акции, т.е. смена ее держателя, отмечается в строгом порядке в специальном документе - реестре акционеров акционерного общества. Использовать права, вытекающие из факта владения именной акцией, может только лицо, занесенное в реестр, или его полномочный представитель.[3, с.28]

Учет наличия и движения уставного капитала ведут на счетах подраздела 5000 "Уставный капитал" Типового плана счетов (утвержденного приказом Министра финансов от 23.05.2007 №185), в который входят пассивные счета 5010 «Привилегированные акции», 5020 «Простые акции», 5030 "Вклады и паи".

Под добавочным капиталом организации обычно понимают часть ее собственного капитала, которая выделена в качестве объекта бухгалтерского учета и показывает общую собственность всех участников предприятия.

Добавочный капитал включает:

- суммы прироста стоимости внеоборотных активов в результате дооценки основных средств, объектов капитального строительства и других активов организации со сроком полезного использования свыше 12 месяцев;

- эмиссионный доход - как сумма, полученная сверх номинальной стоимости размещенных акций;

- другие аналогичные суммы.

Порядок использования добавочного капитала определяют собственники - учредители (участники) предприятия. По рассмотрении результатов прошедшего года участниками может быть принято решение о распределении средств добавочного капитала на прирост уставного капитала либо направлении их на другие нужды.

Суммы, учтенные как добавочный капитал, как правило, не списываются, однако в некоторых случаях снижение величины добавочного капитала возможно, например:

- в связи с уменьшением первоначальной стоимости объектов основных средств на дату переоценки до восстановительной стоимости;

- на сумму разницы, образовавшуюся от превышения суммы амортизации основных средств, которая получена путем пересчета в установленном порядке, над суммой амортизации, учтенной на дату переоценки основных средств;

- при продаже, безвозмездной передаче, ликвидации при авариях, стихийных бедствиях, чрезвычайных ситуациях и при списании основных средств вследствие морального или физического износа;

- в результате направления сумм добавочного капитала на увеличение уставного капитала.

В соответствии с действующим законодательством и учредительными документами предприятия могут образовывать резервный капитал. Резервный капитал - часть собственного капитала предприятия, которая используется для покрытия потерь от операционной деятельности, для страхования от стихийных бедствий, для пополнения основного капитала, а в случае акционерных обществ, для выплаты дивидендов по привилегированным акциям, если полученного дохода окажется недостаточно. Источником образования резервного капитала является нераспределенный доход.

Таким образом, по своему существу, резервный капитал - это страховой фонд, формируемый в соответствии с законодательством и учредительными документами предприятия. Основным источником образования резервного капитала служит остающийся в распоряжении предприятия доход.

Учет резервного капитала ведут на пассивных счетах подраздела 5400 «Резервы», в который входят следующие счета: 5410 «Резервный капитал, установленный учредительными документами»", 5420 «Резерв на переоценку основных средств», 5430 «Резерв на переоценку нематериальных активов» 5450 «Резерв на пересчет иностранной валюты по зарубежной деятельности»и 5460 "Прочие резервы".

Резервный капитал организация создает на случай нехватки средств в будущем для выплаты денег по каким-либо основаниям. Следует отличать резервы, создаваемые в ходе деятельности организации, на покрытие возможных расходов и резервный капитал, который создается, например, для направления его средств на увеличение уставного капитала, выплаты части распределяемого дохода при нехватке средств чистого дохода. Резервный капитал создается за счет нераспределенного дохода организации по окончании отчетного периода.

Использование резервного капитала производится на покрытие расходов, предусмотренных налоговым кодексом, то есть на покрытие убытков от хозяйственной деятельности, для погашения облигаций акционерного общества и начисления дивидендов по привилегированным акциям, а также на выкуп акций акционерного общества. Организации других форм собственности могут образовывать резервный капитал на покрытие расходов, предусмотренных учредительными документами, только за счет чистого дохода.

В целях налогообложения резервный капитал не учитывается, так как он является частью дохода, уже обложенного налогом. Последующее налогообложение происходит только при распределении его между участниками. В налоговом законодательстве распределяемому доходу дается понятие «дивиденды», которые облагаются по ставке 15 процентов у источника выплаты такого вида дохода.

Изменение резервного капитала осуществляется в соответствии с положениями учредительных документов.

Нераспределенный доход (непокрытый убыток) предприятия представляет собой конечный финансовый результат предприятия за отчетный период выражается в виде чистого дохода к распределению, который образуется после вычета из совокупных доходов организации экономически обоснованных результатов. Поскольку финансовый результат – это итог хозяйственной деятельности предприятия за отчетный период. Финансовый результат может выражаться в форме нераспределенного дохода (превышения доходов над расходами) или в форме непокрытого убытка (превышения расходов над доходами).

Учет нераспределенного дохода (непокрытого убытка) ведут на счетах подраздела 5500 «Нераспределенная прибыль (непокрытый убыток)», в который входят следующие счета: 5510 «Нераспределенная прибыль (непокрытый убыток) отчетного года», 5520 «Нераспределенная прибыль (непокрытый убыток) предыдущих лет».

Рассмотрим операции по указанным выше счетам.

Учет нераспределенной прибыли (непокрытого убытка) отчетного года ведут на счете 5510, который предназначен для обобщения информации о наличии и движении сумм нераспределенной прибыли или непокрытого убытка, возникшего в отчетном году.

На счет 5510 списывают в конце отчетного года суммы учтенного за год дохода или убытка. При этом составляют следующую корреспонденцию счетов:

- на сумму полученного за год дохода: дебет счета 5610 «Итоговая доход (итоговый убыток)»;

- кредит счета 5510 «Нераспределенная прибыль (непокрытый убыток) отчетного года»;

- на сумму полученного за год убытка:

- дебет счета 5510 «Нераспределенная прибыль (непокрытый убыток) отчетного года»;

- кредит счета 5610 «Итоговая прибыль (итоговый убыток)».

Помимо этого, по кредиту счета 5510 "Нераспределенная прибыль (непокрытый убыток) отчетного года» отражается:

В корреспонденции со счетами подраздела 5400 «Резервы» - сумма средств резервного капитала, направляемого на погашение убытка отчетного года;

В корреспонденции с соответствующими счетами подраздела 5100 «Неоплаченный капитал» - сумма переоценки по выбывшим основным средствам, ранее не перенесенная на нераспределенный доход в течение срока службы, и долгосрочным инвестициям;

Таким образом, формы функционирования собственного капитала различны по своему экономическому содержанию, принципам формирования и использования.

1.3 Организационно-экономическая характеристика исследуемого предприятия

Законодательство Республики Казахстан определяет юридическое лицо как организацию, которая:

- имеет на праве собственности, хозяйственного ведения или оперативного управления обособленное имущество и отвечает им по своим обязательствам;

- может от своего имени приобретать и осуществлять имущественные и личные неимущественные права и обязанности;

- является истцом и ответчиком в суде;

- составляет самостоятельный баланс или смету;

- имеет фирменное наименование (товарный знак или знак обслуживания), если оно коммерческое;

- обладает правом владения, пользования и распоряжения; владеет индивидуальной печатью с логотипом и указанием организационной правовой формы и наименования, проверяемых при регистрации.

- не может действовать от имени руководителя, создателя или государства, и смена должностных лиц не влияет на действительность его прав и обязательств.

Гражданским законодательством Республики Казахстан определена гражданско-правовая форма хозяйствующих субъектов. Юридические лица могут создаваться в виде акционерных обществ, хозяйственных товариществ, производственных кооперативов, государственных предприятий. В понятие хозяйственных товариществ включаются полные товарищества, коммандитные товарищества, товарищества с ограниченной и дополнительной ответственностью [12, с.331].

Согласно Гражданскому кодексу Республики Казахстан от 27.12.94 г. юридические лица делятся на два вида:

- коммерческие, преследующие цель извлечение дохода и его распределение между участниками (акционерами);

- некоммерческие, не имеющие цели извлечение дохода. Им также запрещено распределять доход между участниками, хотя они могут заниматься предпринимательской деятельностью, но полученный доход используют для достижения целей, ради которых они созданы. Общий порядок создания, деятельности, реорганизации и ликвидации некоммерческих организаций регулируется ст.105-110 ГК РК от 27.12.94 г. № 268-ХШ и Законом Республики Казахстан от 16.01.01 г. № 142-II «О некоммерческих организациях» (с изменениями, внесенными законами РК от 24.12.01 г. № 276- II; от 16.05.03 г. № 416-II) [6, с.222].

Критерием разграничения коммерческих и некоммерческих организаций является распределение прибыли, т.е. если юридическое лицо вправе распределять прибыль между участниками (выплачивать дивиденды), то оно является коммерческим, если такое право у него отсутствует, то оно признается некоммерческим.

В отличие от коммерческих для некоммерческих организаций уставный капитал не предусмотрен и заменен имущественными взносами членов (учредителей).

Все юридические лица руководствуются в своей деятельности такими специальными учредительными документами, как:

- учредительный договор, т.е. индивидуальный юридический акт, в котором определяются порядок, взаимоотношения, обязанности, права и условия управления совместной деятельностью учредителей и юридического лица;

- устав, т.е. нормативный документ, в котором содержатся общие положения по внутренней организации деятельности (включая, порядок взаимоотношений с третьими лицами, организацию работы руководящих органов, голосование и т.п.), определяет наименование, местонахождение, порядок формирования, компетенция руководящих органов, условия реорганизации и прекращения деятельности и другие пункты, не противоречащие законодательству.

В соответствии с объектом исследования наиболее подробно рассмотрим особенности функционирования такой организационно-правовой формы юридического лица, как товарищество.

Деятельность товариществ регулируется согласно Гражданскому Кодексу Республики Казахстан (ст.58, 63-71) от 27.12.94г. 3268-Х111, где указано, что товариществом признается «коммерческая организация с разделенным на доли (вклады) учредителей (участников) уставным капиталом». [6]

Деятельность товариществ регулируется согласно Гражданскому Кодексу РК (ст.58, 63-71) от 27.12.94г. 3268-Х111, где указано, что товариществом признается «коммерческая организация с разделенным на доли (вклады) учредителей (участников) уставным капиталом». [4]

Остановимся на отдельных особенностях, преимуществах и недостатках перечисленных товариществ.

Особенности товариществ:

-после регистрации юридического лица учредители товариществ называются участниками, а работники и должностные лица получают вознаграждение лишь за свою работу, которую совершают в пределах своей компетенции, не претендуя на доли и т.п.; учредители (участники) хозяйственных товариществ и кооперативов обладают обязательственными правами, которые сводятся в основном к праву требования выдела доли в имуществе товарищества, которое возникает при ликвидации, выхода участников, а также при определенных обстоятельствах у правопреемников (наследников) участников (учредителей) товариществ;

- товарищество в отличие от общества - это объединение лиц, тогда как общество - объединение капиталов; [17, с.224]

- полное товарищество отвечает по своим обязательствам всем имуществом, числящемся на балансе, а при его недостаче за товарищество отвечают участники (ими не могут быть юридические лица) своим личным имуществом солидарно (совместно) в объеме недостающей части как в процессе ликвидации, так и в течение двух лет после прекращения деятельности или выхода из товарищества по собственному желанию или исключению;

- коммандитное товарищество состоит из двух типов компаньонов: товарищей и коммандитистов, которые отвечают по долгам всем имуществом, а в случае его недостаточности в этой части полные товарищи отвечают субсидиарно (дополнительно), а вкладчики (коммандитисты) - только суммой внесенного капитала. Вкладчики не принимают участия в осуществлении товариществом предпринимательской деятельности. Участниками не могут быть юридические лица;

- в силу преобладающего участия в его уставном капитале другого хозяйственного товарищества или в" соответствии с заключенным договором товарищества могут быть дочерними и зависимыми; кредиторы имеют право требовать выдела части имущества пропорционально доле участника по его личным долгам, т.е. требования кредиторов гарантированы не только уставным капиталом, но и личным имуществом учредителей;

- товарищество с ограниченной ответственностью отвечает по долгам всем имуществом, числящимся на балансе, а участники - только в пределах внесенных вкладов, участники ТОО, не полностью внесшие вклады, отвечают солидарно по обязательствам в пределах стоимости невнесенной части;

- товарищество с дополнительной ответственностью отвечает по долгам всем имуществом, числящимся на балансе, а при недостаточности его - участники личным имуществом в размере, кратном внесенным ими вкладам;

- основанием для прекращения деятельности хозяйственного товарищества являются случаи, если в результате уменьшения уставного капитала его размер станет меньше минимального размера, т.е. менее 100 МРП или если его участники не образуют уставный капитал в нормативные сроки. [17, с.225]

В качестве объекта исследования было выбрано ТОО «Аршалы-Нан», которое находится по адресу: Республика Казахстан, Павлодарская область, Актогайский район, пос.Краснокутский. ТОО расположено в юго-восточной части Актогайского района. Товарищество организовалось 1 мая 2001 года. ТОО является правопреемником Краснокутского производственного объединения по растениеводству, который был организован в 1971 году на землях колхоза Береке. Общая площадь землепользования 68,9 тыс.га, в том числе пахотных земель 42,4 тыс.га, сенокосов 8,6 тыс.га, пастбищ 13,6 тыс.га и 4,3 тыс.га прочих земель.

Организационно-правовая форма предприятия - товарищество ограниченной ответственностью. ТОО является юридическим лицом в соответствии с законодательством Республики Казахстан, имеет самостоятельный баланс, банковские счета, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде.

Основные виды деятельности ТОО «Аршалы-Нан»:

- производство, закуп, переработка и сбыт сельскохозяйственной продукции;

- производство и сбыт продовольственных товаров;

- коммерческая и посредническая деятельность (торгово - закупочная деятельность, создание фирменных магазинов, киосков, торговых точек, организация оптово-розничной и комиссионной торговли на собственных и арендованных площадях, реализация собственной продукции и продукции, приобретенной в результате коммерческой деятельности);

- снабженческо-сбытовая деятельность;

- иная деятельность, не запрещенная действующим законодательством Республики Казахстан.

В своей деятельности товарищество регулируется Конституцией Республики Казахстан и иным законодательством Республики Казахстан, а также Уставом ТОО «Аршалы-Нан», утвержденным учредителем ТОО «Аршалы-Нан» от 23.08.2001г. Таким образом, учредительными документами Товарищества с ограниченной ответственностью «Аршалы-Нан» являются учредительный договор и Устав. (Приложение А)

Учредительный договор Товарищества подписан участником товарищества и нотариально удостоверен. Лицо, ставшее участником Товарищества вследствие покупки доли выбывшего пика, или по иным основаниям перехода доли, считается присоединившимся к тщательному договору и уставу Товарищества с момента перехода права на долю.

Учредителем ТОО «Аршалы-Нан» является физическое лицо.

Директор – Малодушкин Максим Васильевич, действующий на основании устава ТОО является исполнительным органом. Он осуществляет оперативное управление деятельностью ТОО «Аршалы-Нан», имеет право первой подписи, руководит работой заместителей и отделов ТОО.

В структуре собственного капитала ТОО «Аршалы-Нан» присутствуют следующие формы организации собственного капитала: уставный капитал, резервный капитал, нераспределенный доход.

2 СТРУКТУРА И СОСТОЯНИЕ УЧЕТА СОБСТВЕННОГО КАПИТАЛА В ТОО «АРШАЛЫ-НАН»

2.1 Порядок формирования и учет уставного капитала

В результате проведенного исследования теоретической базы установлено, что уставный капитал является основным показателем, характеризующим размер и состояние предприятия. Он отражается в сумме, указанной в учредительных документах как совокупность вкладов учредителей.

При формировании уставного капитала необходимо исходить из того, что он образуется на основе вкладов учредителей организации, определяемых учредительными документами. Взнос вносится в национальной валюте Республики Казахстан, либо в установленном законодательством Республики Казахстан порядке, в виде зданий, сооружений, оборудования и других материальных ценностей, права пользования землей, и другими природными ресурсами, а также иных имущественных прав, включая права на результаты интеллектуальной деятельности и иное имущество.

Для обеспечения деятельности ТОО «Аршалы Нан» за счет вклада участника образуется уставный капитал в размере 240 000 (двести сорок тысяч) тенге, с последующим его увеличением, либо уменьшением в процессе хозяйственной деятельности.

Доля участника в имуществе Товарищества пропорциональна вкладу в уставный капитал и исчисляется в процентном выражении.

Вкладом в уставный капитал или оплатой размещаемых акций, помимо денежных средств и ценных бумаг, могут быть вещи, имущественные права и иное имущество, при этом вклады учредителей в натуральной форме или в виде имущественных прав оцениваются в денежной форме по соглашению всех учредителей оценщиком, действующим на основании государственной лицензии.

Вклады учредителей (участников) в уставный капитал в натурально-вещественной форме оцениваются в денежной форме по соглашению всех учредителей, зафиксированной в учредительном договоре. Если стоимость вклада превышает сумму, эквивалентную двадцати тысячам размеров месячного расчетного показателя, ее оценка должна быть подтверждена независимым экспертом.

Вклад учредителю в уставный капитал ТОО «Аршалы-Нан» внесен в виде объектов основных средств (производственного здания и склада), который был оценен в денежной форме в размере 240 000 тенге.

Доля и оценка имущественного вклада в уставном капитале ТОО «Аршалы-Нан» определяется решением учредителя как в национальной валюте Республики Казахстан, так и в иностранной валюте с применением цен мирового рынка и курса, установленного Национальным банком Республики Казахстан на дату регистрации, либо дату совершения взноса.

Вклад в уставный капитал в виде имущества является финансовым вложением предприятия. Первоначальной стоимостью финансовых вложений, приобретенных по договорам, которые предусматривают исполнение обязательств неденежными средствами, признается стоимость активов, переданных или подлежащих передаче. Стоимость активов устанавливается исходя из цены, по которой в сравнимых условиях предприятие обычно определяет стоимость аналогичных активов.

Целью оценки вклада в уставной капитал в форме недвижимости является обоснование рыночной стоимости основных средств для принятия решения о взносе его стоимости в уставной капитал.

Важность правильной оценки имущественного вклада в уставной капитал состоит и в том, что декларируемая стоимость основных средств предприятия будет является базой для исчисления налога на имущество и расчета амортизационных отчислений. Таким образом, оценка имущества будет прямо влиять на финансовую эффективность предприятия.

Для целей налогообложения передача имущества в качестве вклада в уставный капитал не признается реализацией. В связи, с чем налогом на добавленную стоимость такая передача не облагается. Сумма НДС, уплаченная при приобретении имущества, переданного впоследствии в качестве вклада в уставный капитал, учитывается в стоимости такого имущества. [7, с.212]

Основные средства принимаются к бухгалтерскому учету по первоначальной стоимости. Первоначальной стоимостью основных средств, внесенных в счет вклада в уставный капитал предприятия, признается его денежная оценка, согласованная учредителями (участниками) предприятия, если иное не предусмотрено законодательством Республики Казахстан.

Таким образом, в целом, учредительные документы ТОО «Аршалы-Нан» соответствуют законодательству Республики Казахстан, уставный капитал также сформирован в соответствии с законодательством.

Для обобщения информации о состоянии и движении уставного капитала в Типовом плане счетов бухгалтерского учета (Утвержденного приказом министерством финансов РК от 23.05.2007 № 185) предназначен подраздел 5000 «Уставный капитал».

- группа счетов 5010 «Привилегированные акции», где учитывается суммарная номинальная стоимость оплаченных эмитированных привилегированных акций.

- группа счетов 5020 «Простые акции», где учитываются суммарная номинальная стоимость оплаченных эмитированных простых акций акционерного общества

- группа 5030 «Вклады и паи» где учитывается стоимость вложений в уставный капитал предприятия.

Кредитовое сальдо счетов 5010-5030 отражает величину уставного капитала, объявленного в учредительном договоре и уставе предприятия.

- группа счетов 5110 «Неоплаченный капитал». На счетах группы отражаются операции по внесению вкладов в уставный капитал. [8, с.70]

Таким образом, сумма задолженности учредителей (участников) по их объявленным и зарегистрированным, но не внесенным в уставной капитал вкладам называется неоплаченным капиталом. Указанный капитал учитывается на одноименном активном счете 5110«Неоплаченный капитал»,

Записи по этим счетам производятся при формировании, увеличении или уменьшении уставного капитала, осуществляемых в установленном порядке, после внесения соответствующих изменений в учредительные документы предприятия с одновременной их государственной регистрацией в органе исполнительной власти. [9, с.794]

По дебету счета 5110 «Неоплаченный капитал» отражается сумма задолженности учредителей по вкладам в уставный капитал, а по кредиту – фактическое поступление сумм вкладов учредителей в уставный капитал. дебетовое сальдо (остаток) показывает сумму задолженности учредителей по их объявленным, но не оплаченным вкладам в уставный капитал.

Если предприятие полностью сформировало свой уставный капитал, соответствующий размеру, зафиксированному в учредительных документах, счет 5110 полностью закрывается и не будет иметь дебетового сальдо. [10, с.311]

Аналитический учет по группе счетов счету 5000 "Уставный капитал" организован таким образом, чтобы обеспечивать формирование информации по учредителям предприятия, стадиям формирования капитала. Кредитовые обороты по счету 5110 отражены в журнале-ордере №13.

В бухгалтерском учете ТОО отражена величина уставного капитала, зарегистрированная в уставе ТОО «Аршалы-Нан», как вклад учредителя в размере 240 000 тенге в натуральной форме в виде основных средств (производственное здание и здание склада). Доля учредителя в имуществе товарищества составляет 100%.

Первоначальный размер уставного капитала товариществ с ограниченной и дополнительной ответственностью равен сумме вкладов учредителей и не менее суммы, эквивалентной ста размерам месячного расчетного показателя на дату представления документов для государственной регистрации товарищества. 240 000 > 66 000 (МРП на 1 июля 2001 года – 660 тенге).

Внесение учредителем вклада в уставный капитал в виде основных средств происходит на основании приходного первичного документа - акта приемки-передачи основных средств. (Приложение Б)

На основании этого акта и учредительного договора бухгалтерией производятся записи (таблица 1).

Таблица 1 - Корреспонденция счетов по учету уставного капитала

| № п/п |

Содержание операции |

Корреспонденция счетов (Типовой план счетов по МСФО) |

Сумма |

|

| Д-т | К-т | |||

| 1 | Задолженность учредителей по вкладам в уставный капитал | 5110 | 5030 | 240000 |

| 2 | Поступление основных средств и нематериальных активов от учредителей в качестве уставного капитала | 2412 | 5110 | 240000 |

В практике учета могут быть случаи, что уставный капитал вносится учредителями частично в качестве нематериальных активов, частично денежными средствами, частично. Например уставный капитал предприятия объявлен в размере 100000,0 тыс.тенге. 50% - вносится в качестве денежных средств, 10% - в качестве программного обеспечения, 40% - в качестве основного средства (компьютер). В этом случае составляется следующая корреспонденция счетов:

Дебет 1030 – Kредит 5110 - 50000,0 тыс. тенге – денежные средства;

Дебет 2710 - Kредит 5110 - 10000,0 тыс. тенге – нематериальные активы;

Дебет 2410 – Кредит 5110 - 40000,0 тыс. тенге – основные средства.

При этом поступление основных средств и нематериальных активов документально сопровождается актом приемки-передачи. Поступление денежных средств – выпиской банка.

Без согласия общего собрания досрочное изъятие имущества, права пользования, внесенные учредителями в качестве вклада в уставной капитал товарищества, не допускается [9, с.792]

В процессе анализа регистров бухгалтерского учета ТОО «Аршалы-Нан» выявлено, что документы по взносу учредителем уставного капитала оформлены правильно. Ошибок в ведении бухгалтерского учета операций с уставным капиталом не обнаружено.

2.2 Особенности учета резервного капитала

Резервный капитал предприятие создает на случай нехватки средств в будущем для выплаты денег по каким-либо основаниям. Следует отличать резервы, создаваемые в ходе деятельности предприятия, на покрытие возможных расходов и резервный капитал, который создается, например, для направления его средств на увеличение уставного капитала, выплаты части распределяемого дохода при нехватке средств чистого дохода. Резервный капитал создается за счет прибыли предприятия по окончании отчетного периода.

В ТОО «Аршалы-Нан» резервный капитал создан на условиях, предусмотренных учредительными документами.

В Типовом плане счетов (Утвержденным приказом министерства финансов РК от 23.05.2007 № 185) предусмотрен подраздел 5400 «Резервы», который предназначен для учета резервов, который, в свою очередь, отражаются на счетах капитала согласно требованиям МСФО, а также в соответствии с учредительными документами и учетной политикой предприятия. [8, с.72]

Счета подраздела 5400 «Резервы» по Рабочему плану счетов разбиваются на следующие группы счетов:

- группа счетов 5410 «Резервный капитал, установленный учредительными документами» - на счетах этой группы отражается резервный капитал, установленный в соответствие с законодательством Республики Казахстан и учредительными документами.

- группа счетов 5420 «Резерв на переоценку основных средств» - на счетах этой группы отражаются операции по переоценке финансовых активов, основных средств, нематериальных активов.

- группа счетов 5430 «Резерв на переоценку нематериальных активов» - на счетах этой группы отражаются операции по переоценке нематериальных активов.

- группа счетов 5440 «Резерв на переоценку финансовых активов предназначенных для продажи» - на счетах этой группы отражаются операции по переоценке финансовых активов.

- группа счетов 5450 «Резерв на пересчет иностранной валюты по зарубежной деятельности», где отражаются курсовые разницы, возникшие по монетарной статье, которая состовляет часть чистых инвестиций организации в зарубежную организацию, и классифицируется в финансовой отчетности как собственный капитал вплоть до выбытия чистой инвестиции, после чего признаются как доход и расход.

- группа счетов 5460 «Прочие резервы», где отражаются прочие резервы, не указанные в предыдущих группах.

Уменьшение размера резервного капитала отразится как дебетовый оборот, а увеличение уставного капитала как кредитовый оборот. Порядок образования и использования резервов, создаваемых в соответствии с законодательством, достаточно распространен и известен. Отметим, что основанием для записей в бухгалтерском учете по счетам учета уставного и резервного капитала для бухгалтера является решение участника или участников товарищества. Использование средств резервного капитала осуществляется только в порядке и размерах, предусмотренных уставом организации, решением собрания и учетной политикой, если условия расходования этих средств согласованы с учредителями. На нераспределенный доход участники имеют право его распределения между собой, резервный капитал является частью этого дохода и также может быть направлен на какие-либо цели только по решению участников. В целях налогообложения резервный капитал не учитывается, так как он является частью дохода, уже обложенного налогом. Последующее налогообложение происходит только при распределении его между участниками. В налоговом законодательстве распределяемому доходу дается понятие «дивиденды», которые облагаются по ставке 15 процентов у источника выплаты такого вида дохода.

Рассмотрим пример, ТОО «Аршалы-Нан» по окончании 2005 года имеет доход (после уплаты налогов) в сумме 8000,0 тыс. тенге, которые, согласно уставу ТОО, могут быть распределены среди участников полностью. Учредитель ТОО решает распределить чистый доход на сумму 5000,0 тыс. тенге, оставшиеся 3000,0 тыс. тенге зачислить в резервный капитал. Данная операция была отражена на счетах бухгалтерского учета следующей корреспонденцией (таблица 2).

В соответствии с законодательством, резервный капитал может быть направлен на увеличение уставного капитала. Прогнозируемый доход ТОО «Аршалы-Нан» по окончании 2006 года - в сумме 10000,0 тыс. тенге. Учредителем ТОО было принято решение 6000,0 тыс. тенге направить на выплату дохода, а 4000,0 тыс. тенге направить на увеличение уставного капитала ТОО «Аршалы-Нан». При этом доля учредителя останется прежней (100%).

Таблица 2 - Корреспонденция счетов по учету резервного капитала ТОО «Аршалы-Нан»

|

№ п/п |

Наименование хозяйственных операций |

Корреспонденция счетов (Типовой план счетов по МСФО) |

Сумма |

|

||

| Дебет | Кредит | |||||

| 1 | Зачисление части прибыли в резервный капитал | 5610 | 5410 | 3000000 | ||

| 2 | Начисление дохода участнику товарищества | 5610 | 3030 | 5000000 | ||

Если изменение резервного капитала происходит за счет направления части или всего резервного капитала на увеличение размера уставного капитала (Закон Республики Казахстан «О товариществах с ограниченной и дополнительной ответственностью», ст. 26), то изменения коснутся как размера резервного капитала, так и размера уставного капитала на одинаковую сумму. [11]

Резервный капитал также может быть использован в случае отсутствия или недостаточности дохода отчетного периода на указанные цели. При этом по дебету счета 5410 «Резервный капитал, установленный учредительными документами» и кредиту счета 5610 «Итоговая прибыль (итоговый убыток) отчетного года» отражаются суммы, направленные на покрытие убытка предприятия за отчетный период.

2.3 Учет прибыли (убытка) отчетного года и операций по движению капитала

Для определения итогового финансового результата дохода или убытка и нераспределенного дохода (убытка) предназначен счет 5610 «Итоговая прибыль (итоговый убыток) отчетного года», который определяет сумму чистого дохода (убытка)за отчетный период. На этот счет в течение отчетного периода списывают финансовый результат от обычных видов деятельности, а также от операционных и внереализационных доходов и расходов. Кроме того, на счете 5611 «Итоговая прибыль (итоговый убыток) отчетного года» собирают чрезвычайные доходы и расходы. Здесь же отражают задолженность перед бюджетом по корпоративному подоходному налогу, а также штрафы за налоговые правонарушения.

В бухгалтерии ТОО «Аршалы-Нан» за январь 2007 год при закрытии разделов 6 "Доходы" и 7 "Расходы" были составлены следующие корреспонденции счетов (таблица 3).

Таблица 3 - Корреспонденция счетов по определению финансового результата ТОО «Аршалы-Нан»

| № п\п | Содержание операций | Сумма, тенге | Корреспонден-ция счетов | ||||

| Дт | Кт | ||||||

| 1 | 2 | 3 | 4 | 5 | |||

| 1 |

Закрываются счета доходов: - от реализации продукции |

535696 | 6010 | 5610 | |||

| 2 | - от выбытия активов | 136406 | 6210 | 5610 | |||

| 3 |

Закрываются счета расходов: - себестоимость реализованной продукции |

356 060,60 | 5610 | 7010 | |||

|

4 | - административные расходы | 108078 | 5610 | 7210 |

|

|

|

5 | - расходы по реализации продукции | 30815 | 5610 | 7110 |

|

|

|

6 | - расходы на выплату процентов | 32000 | 5610 | 7320 |

|

|

|

7 | - расходы по выбытию активов | 9000 | 5610 | 7410 |

|

|

|

8 | - расходы по корпоративному подоходному налогу | 4005 | 5610 | 7710 |

|

|

В результате произведенных операций в бухгалтерии предприятия выведена чистая прибыль на сумму 131 943, 40 тенге. Полученный в результате деятельности доход характеризует эффективную хозяйственную деятельность предприятия ТОО «Аршалы-Нан». Данный результат дает предпосылки для самофинансирования и формирования финансовой базы.

Финансовый результат деятельности предприятия за отчетный период отражается в финансовом отчете предприятия о доходах и расходах, который составляется на основании данных, отраженных на счетах разделов 6 «Доходы» и 7 «Расходы» рабочего плана счетов. (Приложение В)

Для хозяйственных товариществ, в отличие от акционерных обществ, установлены более упрощенные правила распределения дохода между участниками. Так, согласно Закону РК «О товариществах с ограниченной и дополнительной ответственностью», для распределения дохода достаточно наличие чистого дохода. Распределение дохода не допускается только в случае неполной оплаты всего уставного капитала. В остальных случаях все решения о распределении дохода принимаются собранием участников (решением участника, если он является единственным учредителем товарищества).

Расчеты с участниками ТОО «Аршалы-Нан» осуществляются в следующем порядке:

- распределения чистого дохода товарищества;

- передачи участникам имущества юридического лица в случае его ликвидации;

- отчуждения участником своей доли в имуществе товарищества;

- продажи доли участника ТОО.

Расчеты с участниками ТОО «Аршалы-Нан» осуществляются с учетом вклада каждого из них в уставный капитал ТОО.

Перечисленные обстоятельства и порядок расчетов с участниками товарищества излагаются в Гражданском кодексе РК и Законе РК «О товариществах с ограниченной и дополнительной ответственностью». Законодательство дает право участникам предусматривать в учредительных документах товарищества особенности распределения чистого дохода при условии, что эти особенности не противоречат существующим нормам. [11, 340]

Участники товарищества, согласно ст. 61 ГК РК, имеют право принимать участие в распределении чистого дохода. [12]

Как правило, в учредительных документах предприятий возникновение упомянутых обстоятельств оговаривается только в пределах, предусмотренных типовым уставом ТОО, тогда как законодательство позволяет более широкое раскрытие согласованных учредителями товарищества процедур. Согласно ст. 61 ГК РК, условия учредительных документов, предусматривающие устранение одного или нескольких участников от участия в распределении дохода, недействительны [12].

Завершение финансового года сопровождается соответствующим закрытием счетов раздела 6 «Доходы» и раздела 7 «Расходы» Типового плана счетов. Сальдо по этим счетам переносятся на счет 5610 «Итоговая прибыль (итоговый убыток) отчетного года»:

Дебет групп счетов раздела 6 «Доходы» - Kредит группы счетов 5610 «Итоговая прибыль (итоговый убыток) отчетного года» - на сумму полученных доходов.

Дебет 5610 – Кредит групп счетов раздела 7 «Расходы» - на сумму понесенных расходов.

Сальдо счета 5610 в последующем переносится в дебет или кредит счетов группы 5520 «Нераспределенная прибыль, (непокрытый убыток) предыдущих лет».

Порядок распределения чистого дохода должен содержаться в учредительном договоре товарищества. Участники товарищества, при принятии решения о распределении чистого дохода, вправе получить часть чистого дохода, соответствующую его доле в уставном капитале общества. Выплата дохода должна быть произведена в течение месяца со дня принятия общим собранием решения о распределении чистого дохода. [11, с.333]

С завершением финансового года предприятие ТОО «Аршалы-Нан», определив доход за отчетный год, рассматривает возможность распределения дохода между участниками товарищества. Статьей 43 Закона о товариществах за общим собранием участников ТОО закреплена исключительная компетенция в утверждении годовой финансовой отчетности и распределении чистого дохода. Согласно ст. 40 Закона товарищество не вправе распределять доход между участниками до полной оплаты всего уставного капитала товарищества.

Определение стоимости чистого дохода и его распределения между участниками товарищества осуществляются в порядке, предусмотренном положениями учредительных документов ТОО «Аршалы-Нан».

Согласно Типового плана счетов, в бухгалтерском учете определение чистого дохода осуществляется следующими корреспонденциями счетов, представленными в таблице 4.

Таблица 4 - Типовые корреспонденции по учету доходов участников товарищества по Типовому плану счетов

| Дебет | Кредит | Хозяйственная операция |

| 5610 | — сальдо образуется сведением счетов по учету доходов и расходов отчетного периода (дебет счетов по учету доходов — кредит 5610; дебет 5610 — кредит счетов по учету расходов отчетного периода). | |

| 5610 | 3030 | Прибыль текущего года, направленная на выплату доходов участникам товарищества |

| 5520 | 3030 | Прибыль прошлых лет, направленная на выплату доходов участникам товарищества |

Следует отметить, что чистый доход за отчетный период может быть до распределения уменьшен за счет отчисления части дохода в резервный капитал товарищества. Данная процедура отражается в учете следующей корреспонденцией счетов по Типовому плану счетов: Дебет 5610 «Итоговая прибыль (итоговый убыток) отчетного года» Кредит 5410 «Резервный капитал, установленный учредительными документами».

Тогда, при условии наличия нераспределенного дохода после создания или пополнения резервного капитала, распределяется оставшаяся часть чистого дохода. Условия этого распределения должны быть оговорены в учредительных документах.

Законодательством предусмотрено, что распределение между участниками товарищества чистого дохода осуществляется в соответствии с решением очередного общего собрания участников, посвященного утверждению результатов деятельности ТОО за соответствующий год. Таким образом, распределение дохода между участниками товарищества с учетом требований упомянутой статьи не допускается по результатам деятельности ТОО за другие периоды, и не иначе чем за год, сроки. Выплата дохода участникам товарищества должна быть произведена товариществом в денежной форме в течение месяца, начиная с даты принятия решения о распределении чистого дохода.

Необходимо иметь в виду, что законодательством прямо указана денежная форма выплаты, поэтому распределение дохода товарищества и выдача участникам части чистого дохода в иной форме (товаром или иным имуществом) не допускается.

Единственным участником ТОО «Аршалы-Нан» является учредитель. и при создании товарищества он внес в уставный капитал 240000 тенге, что составляет 100% уставного капитала.

За 2005 год предприятием получен чистый доход в сумме 8000000 тенге, из них по решению учредителя 3000000 тенге направлено в резервный капитал и на другие цели, оставшиеся 5000000 тенге подлежат распределению. Поскольку участникам начисляют доход в размере, соответствующем его доле в уставном капитале, то учредителю начислен доход в размере 5000000 тенге.

В соответствии с Типовым планом счетов бухгалтерского учета прибыль отчетного года, направленная на выплату дивидендов и доходов участникам товариществ, отражается по дебету счета 5610 «Итоговая прибыль (итоговый убыток) отчетного года» и кредиту счета 3030 «Краткосрочная кредиторская задолженность по дивидендам и доходам участников».

В бухгалтерском учете начисление налога с сумм дивидендов, выплачиваемых физическим лицам, отражается по дебету счета 3030 «Краткосрочная кредиторская задолженность по дивидендам и доходам участников» и 3140 «Акцизы».

С учетом приведенного примера бухгалтерские проводки будут иметь следующий вид (таблица 5).

Таблица 5 - Корреспонденция счетов по учету расчетов с учредителями

|

№ п/п |

Наименование хозяйственных операций |

Корреспонденция счетов (Типового план счетов по МСФО) |

Сумма | ||

| Дебет | Кредит | ||||

| 1 | Начисление дохода участнику товарищества | 5610 | 3030 | 5000000 | |

| 2 | Обложение налогом | 3030 | 3140 | 750000 | |

| 3 | Выплата дохода участнику | 3030 | 1030 | 4250000 | |

Юридическое лицо в своем уставе самостоятельно определяет порядок определения сумм, направляемых в резервный капитал, выплату дивидендов. Например, предприятие может направить, по решению собрания участников (акционеров), часть дохода на погашение убытка прошлых лет, другую часть — на создание резерва или выплату дивидендов.

Таким образом, в данной главе были исследованы действующая практика учета собственного капитала на предприятии.

В структуре собственного капитала ТОО «Аршалы-Нан» присутствуют следующие формы организации собственного капитала: уставный капитал, резервный капитал, нераспределенный доход.

В бухгалтерском учете ТОО отражена величина уставного капитала, зарегистрированная в уставе ТОО «Аршалы-Нан», как вклад учредителя в размере 240 000 тенге в натуральной форме в виде основных средств (здание склада). Доля учредителя в имуществе Товарищества составляет 100%. Вклад участника внесен в срок, установленный учредительным договором. Такой срок не должен превышать одного года со дня регистрации товарищества. Документы по взносу учредителем уставного капитала оформлены правильно.

В процессе исследования операций с резервным капиталом, направленным на переоценку было выявлено, что данная форма функционирования собственного капитала возникала за анализируемый период в результате переоценки активов предприятия. Резерв на переоценку учитывается на счетах группы счетов 5400 «Резервы»,

Аналитический учет резервного, дополнительного неоплаченного капитала и нераспределенного дохода ведется верно. Для отражения операций по кредиту счетов подразделов 5000 «Уставный капитал», 5400 «Резервы», 5500 «Нераспределенная прибыль (непокрытый убыток)» предназначен журнал-ордер №13.

3 АНАЛИЗ И АУДИТ СОБСТВЕННОГО КАПИТАЛА

3.1 Анализ и аудит наличия и эффективности использования собственного капитала

Собственный капитал - это активы предприятия за минусом обязательств предприятия. Более высокий удельный вес собственного капитала в структуре пассива баланса говорит об устойчивом финансовом положении предприятия.

Предварительная оценка организации собственного капитала на предприятии осуществляется с помощью изучения структуры, динамики и структурной динамики составляющих собственного капитала предприятия за несколько лет. Обязательными показателями при этом являются: абсолютные величины по статьям исходного отчетного баланса, изменения в абсолютных величинах и удельных весах, темпы прироста, изменения в процентах к величине собственного капитала.

Проведем анализ структуры и динамики собственного капитала предприятия ТОО «Аршалы-Нан» за период 2006-2007гг. Анализируемые данные представлены в таблицах 6 и 7.

Таблица 6 - Анализ структуры и динамики собственного капитала ТОО «Аршалы-Нан» за 2006 год

| Содержание | На начало года | На конец года | Отклонения удельного веса, % |

|

||||

| сумма, тенге | удель-ный вес, % | сумма, тенге | удель-ный вес, % |

|

||||

| 1 | 2 | 3 | 4 | 5 | 6 |

|

||

| Уставный капитал | 181309 | 17,76 | 186422 | 18,01 | +0,25 |

|

||

| Резервы на переоценку | 480583 | 47,07 | 463114 | 44,73 | -2,34 |

|

||

| Резервный капитал | 191665 | 18,78 | 212583 | 20,53 | +1,75 |

|

||

| Нераспределенный доход (непокрытый убыток)* | 167349 | 16,39 | 173190 | 16,73 | +0,34 | |||

| Итого собственный капитал | 1020906 | 100 | 1035309 | 100 | ||||

Таблица 7 - Анализ структуры и динамики собственного капитала ТОО «Аршалы-Нан» за 2007 год

| На начало года | На конец года | Отклонения удельного веса, % | |||

| сумма, тенге | удельный вес, % | сумма, тенге | удель-ный вес, % | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Уставный капитал | 186422 | 18,01 | 194271 | 17,98 | -0,03 |

| Резервы на переоценку | 463114 | 44,73 | 412158 | 38,14 | -6,59 |

| Резервный капитал | 212583 | 20,53 | 263193 | 24,35 | +3,82 |

| Нераспределен-ный доход (непокрытый убыток)* | 173190 | 16,73 | 211130 | 19,53 | +2,8 |

| Итого собственный капитал | 1035309 | 100 | 1080752 | 100 |

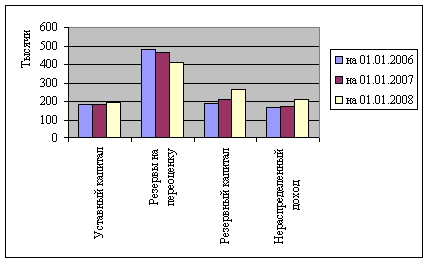

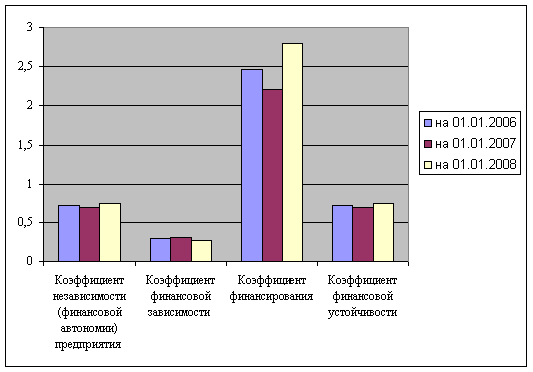

Данные таблиц 6 и 7 можно изобразить графически на рисунке 1.

Рисунок 1 – Структура собственного капитала ТОО «Аршалы-Нан» за период 2006-2008гг.

В процессе изучения структурной динамики сопоставляются структурные изменения, позволяющие сделать вывод о том, какие статьи собственного капитала повлияли на общее изменение величины собственного капитала предприятия.

Таким образом, на основании данных таблиц 7 и 8 и рисунка 1 можно сделать следующие выводы. Анализируя структуру собственного капитала предприятия ТОО «Аршалы-Нан», можно заметить, что наибольшую долю в структуре занимает статья «Резервы на переоценку». Данная статья баланса образовалась за счет остатков на синтетических счетах 5320 «Резерв на переоценку», на котором отражаются операции, связанные с переоценкой основных средств.

Вторым по значимости показателем является величина резервного капитала, установленного учредительными документами: его доля на конец 2005 года составляет 18,78%, на конец 2006 – 20,53% и на конец 2007 года – 24,53%. Таким образом, удельный вес резервного капитала постоянно растет, что положительно характеризует финансовую политику ТОО «Аршалы-Нан» в области распределения полученных доходов, поскольку резервный капитал используется для покрытия потерь от операционной деятельности, для страхования от стихийных бедствий, для пополнения основного капитала, и, накапливая резервный капитал, руководство ТОО «Аршалы-Нан» может использовать его для выплаты дивидендов по привилегированным акциям, если полученной прибыли окажется недостаточно.

Уставный капитал предприятия на начало и конец 2006 года занимал третью по величине удельного веса позицию в структуре собственного капитала предприятия, а на конец 2007 года его удельный вес уменьшился до 17,98% в совокупном собственном капитале, а чистый (нераспределенный доход) увеличился до 19,53%.

В целом, за 2006 год собственный капитал предприятия ТОО «Аршалы-Нан» увеличился на 14 403 тенге. Основным источником пополнения собственного капитала является чистый (нераспределенный доход) предприятия, который оставляется в обороте предприятия в качестве внутреннего источника самофинансирования долгосрочного характера. Несмотря на это, увеличение произошло за счет увеличения резервного капитала. За счет полученных доходов в 2006 году собственный капитал увеличился на 0,34%.

В 2007 году ситуация продолжала улучшаться. Собственный капитал предприятия, за счет увеличения резервного капитала и нераспределенного дохода, увеличился на 45 443 тыс.тенге. Таким образом, на основе анализа структуры, динамики и структурной динамики собственного капитала предприятия ТОО «Аршалы-Нан» можно сделать вывод, что структура собственного капитала оптимальна, его величина имеет устойчивую тенденцию к повышению, т.е. динамика также удовлетворительная.

В области структурной динамики можно заметить, что величина дополнительного неоплаченного капитала в структуре собственного капитала предприятия снижается, но это не может значительно повлиять на общее финансовое положение предприятия, поскольку наиболее важными статьями баланса в области собственного капитала являются резервный и уставный капитал.

Анализ эффективности использования собственного капитала предприятия проводится путем определения результатов, полученных от использования собственного капитала предприятия.

При этом изучаются показатели, отражающие соотношение собственных и заемных средств в формировании активов предприятия, а также различные показатели оборачиваемости и рентабельности собственного капитала предприятия.

На первоначальном этапе анализа эффективности использования собственного капитала предприятия рассмотрим источники финансирования активов предприятия.

Как известно, совокупные активы предприятия составляют долгосрочные активы (основные средства и нематериальные активы) и текущие активы (оборотный капитал), стоимость которых отражается в самостоятельном бухгалтерском балансе предприятия.

Оборотный капитал предприятия образуется как за счет собственного капитала, так и за счет краткосрочных заемных средств. Основным источником финансирования является собственный капитал, в состав которого входят уставный капитал и накопленный капитал (резервный и добавочный капиталы, нераспределенный доход).

Сумму собственного оборотного капитала предприятия можно рассчитать таким образом: из общей суммы текущих активов вычесть сумму текущих обязательств (V раздел баланса). С помощью данного метода произведем расчет источников финансирования оборотного капитала на предприятии ТОО «Аршалы-Нан» за 2006-2007 года. Результаты расчета отразим в таблице 9.

Таблица 8 - Расчет источников финансирования оборотного капитала на предприятии ТОО «Аршалы-Нан» за период 2006-2007 года.

| Показатель | на 01.01.06 | на 01.01.07 | на 01.01.08 |

| Общая сумма текущих активов | 740757 | 770529 | 769410 |

| Общая сумма текущих обязательств предприятия (V раздел баланса) | 415655 | 468586 | 385281 |

| Сумма собственного оборотного капитала | 325102 | 301943 | 384129 |

| Доля в сумме текущих активов, %: | 43,89 | 39,19 | 49,93 |

| Сумма собственного капитала | 1020906 | 1035309 | 1080752 |

| Сумма заемного капитала | 415655 | 468586 | 385281 |

Приведенные в таблице 8 данные показывают, что на начало 2006 года оборотный капитал предприятия ТОО «Аршалы-Нан» был на 43,89% сформирован за счет собственных средств, на конец 2006 года доля заемных средств в формировании текущих активов составила 60,81%, а собственных – 39,19%. Это свидетельствует о повышении финансовой зависимости предприятия ТОО «Аршалы-Нан» от внешних источников финансирования.

Вообще, характеризуя соотношение собственных и заемных средств в формировании оборотного капитала ТОО «Аршалы-Нан» можно сформулировать следующее: на начало и на конец 2006 года положение предприятия в этой области можно было определить как неустойчивое, тем более, что на конец 2006 года доля собственного капитала в формировании оборотного капитала имела тенденцию к снижению. Тем не менее, на конец 2007 года положение несколько выровнялось, хотя желательно, чтобы оборотный капитал предприятия формировался на 50% из собственных средств и на 50% из заемных. Тогда обеспечивается гарантия погашения внешнего долга.

Собственный оборотный капитал предприятия (синонимы: собственные оборотные активы, собственные оборотные средства, чистый оборотный капитал, чистый рабочий капитал) - это те оборотные активы, которые остаются у предприятия в случае единовременного полного (стопроцентного) погашения краткосрочной задолженности предприятия. Другими словами, это тот запас финансовой устойчивости, который позволяет предприятию осуществлять деятельность, не опасаясь за свое финансовое положение даже в самой критической ситуации (когда все кредиторы предприятия одновременно потребуют погасить образовавшуюся текущую задолженность).

Недостаток собственного оборотного капитала приводит к увеличению переменной и уменьшению постоянной части текущих активов, что также свидетельствует об усилении финансовой зависимости предприятия и неустойчивости его положения [13, с.452].

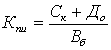

Далее рассчитаем коэффициент маневренности ТОО «Аршалы-Нан», который характеризует долю собственного оборотного капитала в общей сумме собственного капитала предприятия.

Коэффициент маневренности капитала, который рассчитывается по следующей формуле:

(1)

(1)

Где Кмк – коэффициент маневренности капитала;

Сок – собственный оборотный капитал;

Ск – совокупный собственный капитал.

Коэффициент маневренности капитала показывает, какая часть собственного капитала находится в обороте, т.е. в той форме, которая позволяет свободно маневрировать этими средствами. Коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств предприятия. Нормальное ограничение коэффициента маневренности > 0,5. Этот коэффициент показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства, а какая часть капитализирована [13, с.453].

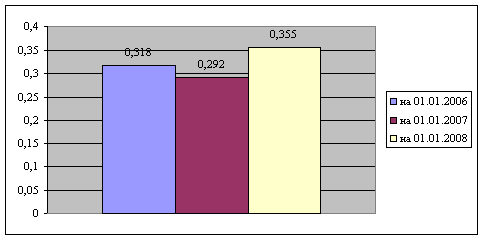

Рассчитанные по формуле 1 данные за период 2006-2007 года отобразим в таблице 9.

Таблица 9 - Расчет коэффициента маневренности собственного капитала на предприятии ТОО «Аршалы-Нан»

| Показатели | На начало 2006 | На конец 2006 | На конец 2007 |

| Сумма собственного оборотного капитала | 325102 | 301943 | 384129 |

| Общая сумма собственного капитала (III раздел баланса) | 1020906 | 1035309 | 1080752 |

| Коэффициент маневренности собственного капитала | 0,318 | 0,292 | 0,355 |

Динамику изменения маневренности собственного капитала предприятия можно изобразить графически на рисунке 2.

Рисунок 2 - Динамика изменения коэффициента маневренности собственного капитала предприятия ТОО «Аршалы-Нан» за период 2006-2007гг.

Анализируя данные таблицы 9 и рисунок 2, можно заметить, что на предприятии ТОО «Аршалы-Нан» по состоянию на конец 2006 года доля собственного капитала, находящаяся в обороте, понизилась на 0,026 по отношению к началу года, но в 2006 году ситуация улучшилась незначительно. Поэтому необходимо рассмотреть источники восстановления независимости от заемного капитала.

В целом, характеризуя величины коэффициента маневренности, можно сделать вывод, что данный коэффициент на предприятии ТОО «Аршалы-Нан» не отвечает ограничениям на него (>0.5).

Поэтому проведем внутренний анализ влияния факторов на изменение наличия собственного оборотного капитала на предприятии ТОО «Аршалы-Нан» за период 2006-2007гг. Анализ проводится с целью углубленного изучения причин изменения запасов, оборачиваемости текущих активов, наличия собственного оборотного капитала, а также резервов сокращения долгосрочных и текущих материальных активов, ускорения оборачиваемости средств, увеличения собственного оборотного капитала. Результаты факторного анализа отобразим в таблице 10.

Таблица 10 - Анализ влияния факторов на изменение наличия собственного оборотного капитала

| Фактор | Расчет влияния | Уровень влияния, тг |

| 1 | 2 | 3 |

|

1.Постоянный (перманентный) капитал 1.1 Уставный капитал 1.2. Резерв на переоценку 1.3. Резервный капитал 1.4. Сумма нераспределенного дохода (непокрытого убытка) 1.5. Долгосрочные кредиты и займы |

194271-181309 412158-480583 263193-191665 211130-167349 |

12962 -68425 71528 43781 |

|

2. Долгосрочные активы 2.1. Основные средства 2.2. Долгосрочные финансовые вложения 2.3. Незавершенные капитальные вложения 2.4. Нематериальные активы |

-(696623-695804) | -819 |

| Итого | 59846-819 | +59027 |

В результате проведения анализа влияния факторов на изменение наличия собственного оборотного капитала на предприятии ТОО «Аршалы-Нан» за период 2006-2007гг. было выявлено, что за отчетный период сумма собственного оборотного капитала предприятия увеличилась в целом на 59027 тыс.тенге.

В целом, характеризуя состояние финансовой устойчивости, зависящей от равновесия между активами предприятия и источниками их формирования, можно сделать следующие выводы:

- за анализируемый период отмечено фактическое увеличение суммы собственного оборотного капитала, его доля в общей сумме оборотного капитала также увеличилась на конец 2007 года;

- о повышении финансовой зависимости предприятия ТОО «Аршалы-Нан» от внешних источников финансирования в 2006 году свидетельствуют следующие факторы – если на начало 2006 года оборотный капитал был на 56,11% сформирован за счет заемных средств, то на конец 2006 года доля заемных средств в формировании текущих активов составила 60,81%. На начало 2008 года ситуация несколько стабилизировалась, но все же доля заемного капитала предприятия преобладает в источниках формирования оборотного капитала предприятия ТОО «Аршалы-Нан» (50,7%).

- доля собственного капитала, находящаяся в обороте имеет устойчивую тенденцию к повышению - за отчетный период сумма собственного оборотного капитала увеличилась в целом на 59027 тыс.тенге.

Это произошло, главным образом, за счет увеличения сумм уставного, резервного капиталов, а также суммы нераспределенного дохода на 43781 тыс.тенге.

Изменения в составе долгосрочных активов ТОО «Аршалы-Нан» не могли значительно повлиять на изменения собственного оборотного капитала, поскольку были несущественными.