Курсовая работа: Економічна оцінка пасиву балансу підприємства

Зміст

Вступ

Розділ 1. Порядок проведення економічної оцінки пасиву балансу

1.1 Значення та джерела економічної оцінки пасиву балансу

1.2 Мета та завдання аналізу пасиву балансу підприємства

Розділ 2. Аналіз пасиву балансу ВАТ «Артон» за 2006-2007 роки

2.1 Аналіз складу, структури та динаміки пасиву балансу

2.2 Оцінка показників ефективності використання капіталу підприємства

Розділ 3. Оптимізація структури пасивів ВАТ «Aртон» на наступний період

Висновки та пропозиції

Список використаних джерел

Додатки

Вступ

Діяльність підприємства в умовах ринкової економіки будь-якої форми власності, організаційно-правового статусу і галузевої спрямованості безпосередньо залежить від фінансового капіталу та його структури. Досягнення стратегічних цілей підприємства також значно залежить від ефективності управління капіталом підприємства та його структурою, тобто визначення загальної потреби в них, формування оптимальної структури, умов їх залучення.

Сучасне економічне становище потребує від власників та фінансових менеджерів підприємств ефективного управління, уважного контролю та своєчасного коригування структури капіталу підприємства, бо оптимальна структура капіталу дозволяє отримувати максимальний прибуток, рентабельність, фінансову стійкість та високі показники ліквідності та платоспроможності. Існують певні методичні підходи, метою яких є забезпечення такого співвідношення внутрішніх та зовнішніх джерел фінансового капіталу підприємства, яке б дозволило досягти найвищих показників господарської діяльності підприємства. Для контролю за поточним станом структури капіталу необхідно регулярно визначати показники оцінки ефективності управління капіталом підприємства.

Актуальність даної теми полягає в тому, що пасиви підприємства розглядаються як одна із найважливіших категорій фінансового менеджменту, оскільки представляють капітал підприємства, який є передумовою для власне його функціонування. Тому слід постійно аналізувати склад пасивів в розрізі динаміки, оцінювати їх структурні зміни, ефективність використання по роках та розробляти їх напрямки оптимізації.

Метою даної курсової роботи є проведення економічної оцінки пасивів підприємства, дослідження основних критеріїв та показників оцінки ефективності управління капіталом підприємства та його структурою і шляхів оптимізації структури капіталу підприємства.

Для досягнення цієї мети в курсовій роботі було встановлено наступні задачі:

1. Визначення загального порядку проведення економічної оцінки пасиву балансу на підприємстві;

2. Розгляд теоретичних аспектів структурного аналізу пасиву балансу;

3. Дослідження складу пасивів підприємства;

4. Проведення аналізу пасивів в динаміці;

5. Оцінка структурних змін, які відбулися в складі пасивів;

6. Аналіз ефективності використання капіталу;

7. Визначення напрямків оптимізації складу пасивів підприємства.

Об’єктом дослідження є відкрите акціонерне товариство «Артон», яке розташоване в м. Чернівцях. Предметом дослідження є джерела формування капіталу ВАТ «Артон», тобто його пасив.

При написанні курсової роботи було використано теоретичну літературу з фінансового та економічного аналізу, фінансову звітність підприємства. Проблеми управління капіталом підприємства та його структурою широко висвітлюються провідними вченими-економістами: І.О. Бланком, Р.А. Герасименко В.В. Ковальовим, Є.С. Стояновою, Т.В. Тепловою та ін.

Джерелами інформації для написання даної курсової роботи і проведення економічної оцінки пасивів балансу підприємства є такі форми звітності:

1. Бухгалтерський баланс підприємства (форма № 1);

2. Звіт про фінансові результати (форма № 2);

3. Звіт про рух грошових коштів (форма № 3);

4. Звіт про власний капітал (форма № 4);

5. Примітки до річної фінансової звітності (форма № 5);

6. Оперативні дані підприємства.

Завдання роботи визначають її структуру: в першому розділі розкрито теоретичні основи економічної оцінки пасиву балансу (окреслені завдання аналізу, його зв’язок з іншими питаннями та відповідно методика економічної оцінки пасиву балансу); в другому прикладному розділі проведено аналіз джерел формування капіталу, аналіз складу, структури та динаміки пасиву балансу, здійснена оцінка показників ефективності використання капіталу ВАТ «Артон» за 2006-2007 роки; в третьому практично-прикладному розділі вказано проблеми та шляхи оптимізації структури пасиву балансу (зроблено на основі проведеного аналізу конкретні, економічно обґрунтовані пропозиції щодо вирішення проблемних питань економічної оцінки пасиву балансу та шляхи їх реалізації).

Розділ 1. Порядок проведення економічної оцінки пасиву балансу

1.1 Значення та джерела економічної оцінки пасиву балансу

Перехід до ринкової економіки жадає від підприємства підвищення ефективності виробництва, конкурентоздатності продукції і послуг на основі впровадження досягнень науково-технічного прогресу, ефективних форм господарювання і керування виробництвом, активізації підприємництва і мобілізації невикористаних резервів. Важлива роль у реалізації цієї задачі приділяється оцінці пасивів підприємств.

Для аналізу джерел формування майна підприємства застосовується матричний баланс. Матрична модель – це прямокутна таблиця, елементи (клітинки) якої відображають взаємозв’язок об’єктів. Вона зручна для фінансового аналізу, оскільки є простою та наочною формою поєднання різнорідних, але взаємопов’язаних економічних явищ. Аналіз за матричною моделлю можна формалізувати і виконувати на комп’ютері, що дає змогу оперативно змінювати та доповнювати модель.

У ринковій економіці пасив балансу показує, яка величина засобів (капіталу) вкладена в господарську діяльність підприємства, хто і якою мірою брав участь у створенні майнової маси підприємства. Він визначається як зобов'язання за отримані цінності чи як вимоги на отримані підприємством ресурсів. Зобов'язання розрізняються по суб'єктах: одні з них є зобов'язаннями перед власниками підприємства, інші - перед кредиторами, банками. Такий розподіл зобов'язань у балансі має важливе значення при визначенні терміновості їхнього погашення.

Аналіз джерел майна підприємства тобто його пасиву здійснюється за даними балансу (форма №1). Джерелами економічної оцінки пасиву балансу виступають статті пасиву балансу, які групуються по ступені терміновості повернення зобов'язань. У бухгалтерському балансі власний капітал підприємства відбивається в першому розділі пасиву "Власний капітал". Основна стаття цього розділу "Статутний капітал" показує суму засобів, інвестовану власниками для забезпечення статутної діяльності підприємства. У цьому ж розділі відбиті залишки резервних фондів, утворених на підприємстві відповідно до законодавства й установчих документів, нерозподілений прибуток.

У статті „Пайовий капітал” наводиться сума пайових внесків членів спілок та інших підприємств, що передбачена установчими документами.

У статті „Додатковий вкладений капітал” акціонерні товариства показують суму, на яку вартість реалізації випущених акцій перевищує їхню номінальну вартість.

У статті „Інший додатковий капітал” відображаються сума до оцінки необоротних активів, вартість активів, безкоштовно отриманих підприємством від інших юридичних або фізичних осіб, та інші види додаткового капіталу.

У статті „ Резервний капітал” наводиться сума резервів, створених відповідно до чинного законодавства або установчих документів за рахунок нерозподіленого прибутку підприємства.

У статті „Нерозподілений прибуток (непокритий збиток)” відображається або сума прибутку, яка реінвестована у підприємство, або сума непокритого збитку. Сума непокритого збитку наводиться в дужках та вираховується при визначенні підсумку власного капіталу.

У статті „Неоплачений капітал” відображається сума заборгованості власників (учасників) за внесками до статутного капіталу. Ця сума наводиться в дужках і вираховується при визначенні підсумку власного капіталу.

У статті „Вилучений капітал” господарські товариства відображають фактичну собівартість акцій власної емісії або часток, викуплених товариством у його учасників. Сума вилученого капіталу наводиться в дужках і підлягає вирахуванню при визначенні підсумку власного капіталу.

Другий розділ пасиву „Забезпечення наступних витрат і платежів” відображає нараховані у звітному періоді майбутні витрати на платежі (витрати на оплату майбутніх відпусток, гарантійні зобов’язання тощо), величина яких на дату складання балансу може бути визначена тільки шляхом попередніх (прогнозних) оцінок, а також залишки коштів цільового фінансування і цільових надходжень, які отримані з бюджету та інших джерел.

У третьому розділі пасиву „Довгострокові зобов’язання” показується сума заборгованості підприємства банкам за отриманими від них позиками, яка не є поточною. Наводиться заборгованість підприємства щодо зобов’язань із залучення позикових коштів (у інших суб’єктів господарювання), на які нараховуються відсотки. Показується сума податків на прибуток, що підлягають сплаті в майбутніх періодах внаслідок тимчасової різниці між обліковою ставкою та податковою базами оцінки.

Четвертий розділ "Поточні зобов'язання" включає короткострокові (до 1 року) кредити банків і позики, а також притягнуті в ході розрахунків засоби кредиторів. Вони погашаються протягом року за рахунок поточних активів. Сюди входить заборгованість за внесками до позабюджетних фондів передбачених чинним законодавством, також відображається сума заборгованості за відрахуваннями до пенсійного фонду, на соціальне страхування, страхування майна підприємства та індивідуальне страхування його працівників [2].

Загальним для 3 і 4 розділів є те, що тут відбиваються зовнішні джерела. Вони не належать підприємству, але протягом визначеного часу використовуються їм у господарській діяльності.

Отже, варто відзначити функціонування підприємства в умовах ринкової економіки та світової фінансової кризи вимагає від підприємства всебічного пожвавлення для досягнення цілей, утримання позицій на ринку та конкурентоспроможної позиції. Тому важливим є постійний аналіз та моніторинг складу пасивів тобто капіталу, яким володіє підприємство.

1.2 Мета та завдання аналізу пасиву балансу підприємства

Джерела фінансування господарської діяльності (пасиви підприємства) складаються з власного капіталу і резервів, довгострокових позикових коштів та кредиторської заборгованості. Узагальнено джерела коштів поділяються на власні і позикові.

Під капіталом підприємства розуміють матеріальні засоби і грошові кошти, які вкладені в підприємство з метою здійснення господарської діяльності, тобто капітал – це кошти, якими володіє суб’єкт господарювання для здійснення своєї діяльності з метою отримання прибутку. Від того яким капіталом володіє суб’єкт господарювання, настільки оптимальною є його структура залежить фінансова стабільність підприємства і результат його діяльності.

Основні завдання аналізу капіталу:

1. Вивчення вихідних умов функціонування підприємства;

2. Встановлення змін по наявності та структурі капіталу та оцінка змін, що відбулися;

3. Пошук шляхів нарощування капіталу, зростання його рентабельності та зміцнення фінансової стійкості.

Основні принципи формування капіталу:

1. Забезпечення мінімальних витрат для обсягу залученого капіталу і суми активів підприємства;

2. Визначення перспектив розвитку господарської діяльності;

3. Забезпечення оптимізації структури капіталу;

Важливим для аналізу джерел фінансових ресурсів підприємства є визначення показників структури капіталу. Виділяють такі показники структури капіталу:

Коефіцієнт фінансової стабільності дорівнює відношенню власного капіталу до залученого:

![]() , (1.1)

, (1.1)

де ![]() — коефіцієнт фінансової

стабільності;

— коефіцієнт фінансової

стабільності;

ВК — власний капітал;

ЗК — залучений капітал.

Нормативне значення цього коефіцієнта для вітчизняних підприємств дорівнює одиниці. Більшість західних аналітиків уважають оптимальним значення коефіцієнта фінансової стабільності від 0,5 до 0,7. У вітчизняних сільськогосподарських підприємств останнім часом він перебуває, як правило, в межах від 4 до 6.

Коефіцієнт структури довгострокових вкладень, його розраховують як відношення довгострокових зобов'язань до необоротних активів:

![]() ,

(1.2)

,

(1.2)

де ![]() — коефіцієнт структури

довгострокових вкладень;

— коефіцієнт структури

довгострокових вкладень;

ДЗ — довгострокова заборгованість;

НА — необоротні активи.

Коефіцієнт структури довгострокових вкладень допомагає оцінити частку зовнішніх джерел фінансування необоротних , активів. На жаль, у більшості вітчизняних підприємств значення коефіцієнта структури довгострокових вкладень дорівнює нулю чи майже дорівнює. Це є свідченням відсутності довгострокових кредитів і позик у підприємства. Як наслідок більшість із них не мають можливостей до оновлення своїх виробничих потужностей та придбання нових технологій виробництва [16].

Коефіцієнт забезпеченості власним капіталом показує частку власного капіталу в загальному обсязі капіталу підприємства. Він відповідно дорівнює відношенню власного капіталу до всього капіталу підприємства:

![]() , (1.3)

, (1.3)

де ![]() — коефіцієнт

забезпеченості власним капіталом;

— коефіцієнт

забезпеченості власним капіталом;

ВК — власний капітал;

![]() — загальна величина капіталу підприємства.

— загальна величина капіталу підприємства.

Щодо оптимального значення цього коефіцієнта існують різні думки. Багато аналітиків вважають, що він не повинен бути меншим за 0,5—0,6. Хоча, наприклад, у японських компаніях він, як правило, дорівнює 0,2—0,3. У більшості вітчизняних сільськогосподарських підприємств значення цього коефіцієнта коливається в межах 0,8—0,9.

Коефіцієнт фінансової залежності показує частку позикового капіталу в загальному обсязі капіталу підприємства. Він визначається шляхом:

, (1.4)

, (1.4)

де ![]() — коефіцієнт фінансової

залежності;

— коефіцієнт фінансової

залежності;

ПК — сума позикового капіталу.

Цей коефіцієнт доповнює коефіцієнт фінансової незалежності, і відповідно вважається, що він не повинен перевищувати 0,4—0,5.

Коефіцієнт співвідношення поточних зобов'язань і власного капіталу дає змогу порівняти суму короткострокових кредитів, позикових коштів, довгострокових зобов'язань, належних до виплати у поточному році, та кредиторської заборгованості з власним капіталом підприємства. Формула його розрахунку відповідно така:

![]() , (1.5)

, (1.5)

де ![]() — коефіцієнт

співвідношення поточних зобов'язань і власного капіталу;

— коефіцієнт

співвідношення поточних зобов'язань і власного капіталу;

ПЗ — поточні зобов'язання.

Співвідношення поточних зобов'язань і власного капіталу не повинно перевищувати одиниці. З фінансової точки зору більш сприятливим є низький рівень співвідношення поточних пасивів і власного капіталу.

Співвідношення необоротних активів і власного капіталу. Цей показник дає можливість оцінити загальний фінансовий стан підприємства через співвідношення необоротних активів з джерелами їхнього фінансування. Формула його розрахунку така:

![]() , (1.6)

, (1.6)

де ![]() — коефіцієнт

співвідношення необоротних активів і власного капіталу.

— коефіцієнт

співвідношення необоротних активів і власного капіталу.

У практиці західних компаній найбільш поширені значення цього коефіцієнта коливаються в межах від 0,5 до 1,3. Якщо значення зазначеного коефіцієнта перевищує одиницю, це означатиме, що підприємству не вистачає власних коштів для фінансування придбання основних засобів та інших необоротних активів і воно залучає для цього зовнішнє фінансування. При цьому важливо звернути увагу, за рахунок яких зовнішніх джерел фінансується інша частина необоротних активів. Якщо це довгострокові зобов'язання, то це цілком нормальна ситуація. Коли ж джерелом фінансування виступають поточні пасиви, це може бути свідченням критичного фінансового стану підприємства.

Ефективність використання капіталу підприємства характеризується показниками:

Рентабельність всього вкладеного капіталу (![]() ):

):

![]() , (1.7)

, (1.7)

де ЧП — чистий прибуток підприємства;

![]() — середня величина авансованого

капіталу.

— середня величина авансованого

капіталу.

Рентабельність капіталу після сплати податків (![]() ):

):

![]() , (1.8)

, (1.8)

де ФВ — фінансові витрати.

Рентабельність власного капіталу (![]() ):

):

![]() , (1.9)

, (1.9)

де ![]() — середня величина

авансованого власного капіталу.

— середня величина

авансованого власного капіталу.

Рентабельність залученого капіталу (![]() ):

):

![]() , (1.10)

, (1.10)

де ![]() — середня величина

залученого капіталу.

— середня величина

залученого капіталу.

Рентабельність перманентного капіталу (![]() ):

):

![]() , (1.11)

, (1.11)

де ![]() — середня величина

довгострокового залученого капіталу [10].

— середня величина

довгострокового залученого капіталу [10].

Коефіцієнт

оборотності власного капіталу (![]() ):

):

![]() ,

(1.12)

,

(1.12)

де ![]() — чистий дохід від

реалізації продукції;

— чистий дохід від

реалізації продукції;

![]() — середня величина власного

капіталу.

— середня величина власного

капіталу.

Якщо цей коефіцієнт дуже високий, то це означає значне перевищення рівня продаж над вкладеним капіталом, що спричиняє збільшення кредитних ресурсів і можливість досягнення того рівня, коли кредитори більше беруть участь у підприємницькій діяльності, ніж власники. У такому разі відношення зобов’язань до власного капіталу збільшується, знижується безпека кредиторів і у підприємства можуть виникнути труднощі, пов’язані зі зменшенням доходів. Навпаки, низький коефіцієнт означає бездіяльність частини власних коштів. У такому випадку цей коефіцієнт виявляє необхідність вкладання власних коштів у інші джерела доходів.

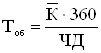

Тривалість

обороту капіталу визначається (![]() ):

):

, (1.13)

, (1.13)

де ЧД — чистий дохід від реалізації продукції.

Коефіцієнт

віддачі капіталу (![]() ):

):

![]() ,

(1.14)

,

(1.14)

Оптимальне значення більше 1.

Коефіцієнт

завантаження капіталу (![]() ):

):

, (1.15)

, (1.15)

Оптимальне значення цього коефіцієнта менше одиниці.

Цей коефіцієнт є оберненим до коефіцієнта віддачі капіталу, і він показує скільки капіталу використовується для одержання 1 грн. виручки від реалізації. Оптимальне значення менше одиниці.

Якщо підприємство використовує лише власні кошти для покриття активів, то воно обмежує їхню рентабельність приблизно половинним рівнем економічної рентабельності:

![]() ,

(1.16)

,

(1.16)

де ![]() — рентабельність власних

коштів підприємства, %;

— рентабельність власних

коштів підприємства, %;

![]() — рентабельність усіх

авансованих коштів підприємства для покриття активів, %.

— рентабельність усіх

авансованих коштів підприємства для покриття активів, %.

Якщо підприємство використовує залучені кошти, то воно збільшує або зменшує рентабельність власних коштів залежно від співвідношення власних і залучених коштів у пасиві і від процентної ставки. Тоді й виникає ефект важеля:

![]() (1.17)

(1.17)

Отже, ефект важеля визначається двома складовими:

1. Різницею економічно рентабельності та середньої процентної ставки на позичковий капітал (СЗ);

2. Співвідношенням залучених (ПК) і власних (ВК) коштів [10].

Об’єднавши дві складові, отримаємо:

![]() .

(1.18)

.

(1.18)

Зазначені вище показники характеризують джерела фінансових ресурсів підприємств, їх ефективність використання і частку у забезпеченості ними основної діяльності підприємства. До методики аналізу джерел фінансових ресурсів належить розрахунок ефекту фінансового левериджу, особливо при визначенні доцільності залучення позикових ресурсів.

Термін "леверидж" — запозичення американського терміна "Leverage". В буквальному розумінні леверидж означає дію невеликої сили (важеля), за допомогою якої можна переміщати доволі важкі предмети. Стосовно до економіки він трактується як деякий фактор, невелика зміна якого може призвести до суттєвої зміни низки результатних показників. Для того, щоб зрозуміти сутність показника левериджу представимо модель чистого прибутку як різницю між виторгом від реалізації продукції та витратами (умовно-постійними і умовно-змінними) виробничого і фінансового характеру.

Взаємозв'язок між прибутком і витратами підприємства для одержання цього прибутку виражається за допомогою показника "леверидж".

Фінансовий леверидж - це взаємозв'язок між прибутком і співвідношенням позикового та власного капіталів, потенційна можливість впливати на прибуток шляхом зміни обсягу і структури власного та позикового капіталу. Фінансовий леверидж означає включення в структуру капіталу підприємства позикового капіталу, який дає постійний прибуток. Цей показник розглядають як важіль, за допомогою якого можна значною мірою змінити результати виробничо-фінансової діяльності підприємства.

Рівень фінансового левериджу вимірюється відношенням темпів зростання чистого прибутку (∆ЧП%) до темпів зростання валового прибутку (∆П%):

![]() . (1.19)

. (1.19)

Він показує, у скільки разів темпи зростання чистого прибутку перевищують темпи зростання валового прибутку. Це перевищення забезпечується за рахунок ефекту фінансового важеля, складовою якого є його плече, тобто відношення позикового капіталу до власного. Залежно від конкретних умов підприємство має можливість збільшувати чи зменшувати плече важеля і тим самим впливати на прибуток і рентабельність.

Рівень фінансового левериджу прямо пропорційно впливає на ступінь фінансового ризику підприємства та норму прибутку, яку вимагають акціонери. Чим вищою є сума відсотків до виплати (а вони, до речі, є постійними обов'язковими витратами), тим менший чистий прибуток. Таким чином, чим вищий рівень фінансового левериджу, тим вищим е фінансовий ризик.

Ті підприємства, фірми, котрі мають значну частку позикового капіталу, мають назву підприємств, фірм з високим рівнем фінансового левериджу, або фінансове залежного підприємства; підприємства, фірми, які фінансують свою діяльність тільки за рахунок власного капіталу, називаються фінансово незалежними. Зарубіжні економісти рекомендують вимірювати ефект фінансового левериджу. Вплив левериджу на результати діяльності буде позитивним у тому разі, якщо прибуток на власний капітал перевищує прибуток на загальну суму активів [15].

Ефект фінансового левериджу обчислюється за формулою:

, (1.20)

, (1.20)

Однак інші вчені для більш точного визначення ефекту фінансового левериджу застосовують іншу формулу, яка враховує більше чинників при обрахунку ефекту фінансового левериджу:

![]() , (1.21)

, (1.21)

де П — ставка податку на прибуток;

ЕР — економічна рентабельність;

ССК — середня ставка за кредит;

ЗК — обсяг залучених коштів;

ВК — обсяг власних коштів.

Ця формула містить такі складові:

1. Диференціал фінансового левериджу (ЕР – ССК),який характеризує різницю між рівнем рентабельності активів підприємства і рівнем ставки відсотка за кредит.

2. Коефіцієнт фінансового левериджу ЗК/ВК, який характеризує обсяг позичкового капіталу на одиницю власного капіталу. Уважають, що коефіцієнт фінансового левериджу не повинен перевищувати одиниці, інакше фінансовий ризик буде значним, і підприємство може потрапити у залежність від зовнішнього джерела фінансування.

Якщо диференціал фінансового левериджу має позитивне значення, то будь-яке збільшення коефіцієнта фінансового левериджу буде вести до його зростання [3, 48].

На жаль, фінансовий леверидж як показник переваги рентабельності власного капіталу над рентабельністю всіх активів у вітчизняній практиці фінансового аналізу майже не застосовується. Із встановленням ринкових відносин, стабілізацією кредитної політики цей важливий показник фінансового аналізу посяде своє місце серед показників, що характеризують фінансовий стан підприємства.

За допомогою поданої у цьому розділі методики дослідження джерел фінансових ресурсів підприємства дослідимо структуру і забезпеченість джерелами утворення майна ВАТ «Артон».

Відзначимо, що економічна оцінка пасиву балансу та порядок її проведення відіграють одну із вирішальних ролей в комплексному аналізі підприємства. Саме оцінка пасиву балансу дозволяє сформувати оптимальну структуру капіталу на підприємстві, визначити необхідний обсяг власного та позикового капіталу, визначити вартість капіталу. Використовуючи показники фінансової стійкості можна проаналізувати ефективність використання капіталу, фінансову незалежність, автономію, доцільність залучення позикових ресурсів.

Розділ 2. Аналіз пасиву балансу ВАТ «Артон» за 2006-2007 роки

2.1 Аналіз складу, структури та динаміки пасиву балансу

Економічна оцінка пасиву балансу проводиться на прикладі відкритого акціонерного товариства «Артон», що знаходиться за адресою м. Чернівці, пр. Незалежності, 106. ВАТ «Артон» засновано у 1995 році. Дане товариство зареєстроване у ліцензійно-реєстраційні палаті Чернівецької міської ради 16.10.1995 р. та взято на облік у всіх відповідних інстанціях (Державна податкова інспекція у місті Чернівці, Фонд соціального страхування України, Шевченківський районний відділ Чернівецького обласного управління Пенсійного фонду України, Чернівецьке обласне управління статистики). Метою завданням даного товариства є задоволення потреб населення, підприємств та організацій в товарах та послугах, одержання прибутків від фінансово-господарської діяльності і задоволення на їх основі інтересів акціонерів та членів трудового колективу. Завданням товариства є виготовлення пожежних сигналізацій та димових сповіщувачів. Підприємство працює дещо нестабільно, як бачимо із балансу та звіту про фінансові результати (додаток А,Б,Е,Ж) основні фінансові показники мають негативну тенденцію. Зокрема результатом діяльності ВАТ «Артон» в 2005 та 2006 роках був прибуток відповідно 1186,6 та 74,8 тис. грн., однак в 2007 році підприємство отримало збиток в розмірі 2398,8 тис. грн. Негативна тенденція має також валюта балансу, яка в 2007 році зменшилась на 2482,4 тис.грн. порівняно із 2006 і становила 9222,0 тис.грн.

Аналіз джерел фінансових ресурсів підприємства здійснюється за даними балансу. Для того, щоб ефективніше дослідити джерела формування фінансових ресурсів ВАТ “Артон” необхідно визначити структуру пасиву балансу цього підприємства. Потрібно також проаналізувати на якому переважно капіталі працює підприємство – власному чи позиковому, чи не прихований у структурі, що склалася, ризик для інвесторів, чи ця структура сприятлива для ефективного використання капіталу, визначити в якому напрямку рухається товариство (розширюється чи згортається). Про це все можна сказати, дослідивши зміни які відбулися в структурі пасиву балансу в 2006 та 2007 роках.

Таблиця 2.1 Склад і структура джерел коштів ВАТ “Артон” в 2006 р.

| Джерела коштів | На початок року | На кінець року | Відхилення | Темп приросту | |||

| тис. грн | % до підсумку | тис. грн | % до підсумку | тис.грн (+, -) | % до початку року | ||

| Власний капітал | 8213,0 | 82,2 | 8163,3 | 69,8 | -49,7 | -0,6 | -0,6 |

| Статутний капітал | 3618,7 | 36,2 | 3618,7 | 30,9 | - | - | - |

| Додатковий капітал | 7,7 | 0,1 | 6,1 | 0,1 | -1,6 | -20,8 | -20,8 |

| Резервний капітал | 70,3 | 0,7 | 74,1 | 0,6 | +3,8 | +5,4 | +5,4 |

| Нерозподілений прибуток | 4516,3 | 45,2 | 4464,4 | 38,2 | -51,9 | -1,1 | -1,1 |

| Позикові кошти | 1780,2 | 17,8 | 3538,3 | 30,2 | 1758,1 | +98,8 | +98,8 |

| Короткострокові кредити | 300,0 | 3,0 | 861,2 | 7,4 | +561,2 | +187,1 | +187,1 |

| Кредиторська заборгованість та поточні зобов'язання | 1480,2 | 14,8 | 2677,1 | 22,9 | 1196,9 | +80,9 | +80,9 |

| Доходи майбутніх періодів | |||||||

| ВСЬОГО | 9993,2 | 100,0 | 11701,6 | 100,0 | 1708,4 | +17,1 | +17,1 |

Як бачимо з наведеної таблиці розмір власного капіталу зменшився на 49,7 тис. грн. або на 0,6 % відносно валюти балансу. Це насамперед пов’язано із зменшенням у структурі власного капіталу нерозподіленого прибутку, він зменшився на кінець 2006 р. порівняно з його початком на 51,9 тис. грн. або на 2,9 % відносно валюти балансу. В 2006 р. також проводилися відрахування до резервного фонду в сумі 3,8 тис. грн., що становить 5% від отриманого річного прибутку підприємства (74,8 тис. грн.).

Незначне зменшення відбулося у статті пасиву “інший додатковий капітал”, яке становило в абсолютній величині 1,6 тис. грн. та у відносній 1,6%, відносно початку року.

Сума позикових коштів у 2006 році збільшилася на 1578,1 тис. грн. або на 102,9 % відносно валюти балансу. Це насамперед пов’язано із залученням короткострокового банківського кредиту – 561,2 тис. грн. та збільшенням кредиторської заборгованості за товари, роботи та послуги - 99,9 тис. грн.

Як бачимо з таблиці поточні зобов’язання за розрахунками з одержаних авансів збільшилися на 783,4 тис. грн. або на 7,8 % відносно валюти балансу. Це означає, що товариство почало більше отримувати авансів під виконання роботи, а також суми попередньої оплати покупцями і замовниками за продукцію і виконані роботи.

Поточні зобов’язання за розрахунками з бюджетом збільшилися на 402,5 тис. грн. або на 4,0 % відносно валюти балансу. Зменшились поточні зобов’язання за розрахунками: зі страхування на 2,6 тис. грн., з оплати праці на 65,4 тис. грн. та було повністю погашено інші поточні зобов’язання.

Структура капіталу підприємства, яке аналізується, несе в собі певний ризик для інвесторів, оскільки зменшилась частка власного капіталу та відповідно зросло навантаження на підприємство за рахунок залучення короткострокового банківського кредиту, однак підприємство працює переважно на власному капіталі, який на кінець року зменшився на 2,9% притому, що валюта балансу зросла 1708,4 тис. грн. або 17,1%.

Розглянемо склад і структуру пасиву балансу в 2007 році.

Таблиця 2.2

Склад і структура джерел коштів ВАТ “Артон” в 2007 р.

| Джерела коштів | На початок року | На кінець року | Відхилення | Темп приросту | |||

| тис. грн | % | тис. грн | % | тис.грн (+, -) | % до початку року | ||

| Власний капітал | 8163,3 | 69,8 | 5578,4 | 60,5 | -2584,9 | -31,7 | -31,7 |

| Статутний капітал | 3618,7 | 30,9 | 3618,7 | 39,2 | - | - | - |

| Додатковий капітал | 6,1 | 0,1 | 4,6 | 0,0 | -1,5 | -24,6 | -24,6 |

| Резервний капітал | 74,1 | 0,6 | 74,1 | 0,8 | 0,0 | 0,0 | 0,0 |

| Нерозподілений прибуток | 4464,4 | 38,2 | 1881,0 | 20,4 | -2583,4 | -57,9 | -57,9 |

| Позикові кошти | 3538,3 | 30,2 | 3641,8 | 39,5 | 103,5 | 2,9 | 2,9 |

| Короткострокові кредити | 861,2 | 7,4 | 1848,0 | 20,0 | 986,8 | 114,6 | 114,6 |

| Кредиторська заборгованість та поточні зобов'язання | 2677,1 | 22,9 | 1793,8 | 19,5 | -883,3 | -33,0 | -33,0 |

| Доходи майбутніх періодів | |||||||

| ВСЬОГО | 11701,6 | 100,0 | 9220,2 | 100,0 | -2481,4 | -21,2 | -21,2 |

Як бачимо із вище наведеної таблиці негативні тенденції в структурі балансу проглядаються і в 2007 р. насамперед зменшення самого підсумку балансу на 2481,4 тис.грн. або 21,2%. Основним фактором, який вплинув на даний показник є зменшення власного капіталу на 2584,9 тис .грн. або 31,7%, це спричинено негативним результатом діяльності підприємства тобто його збитковістю у звітному періоді внаслідок чого зменшився нерозподілений прибуток на 57,5% із 8163,3 тис. грн. на початок року до 5578,4 тис. грн. відповідно на кінець року. Інший додатковий капітал дещо зменшився, а відрахування до резервного фонду підприємства не проводилися.

Також відмітимо, що підприємство залучило в 2007 році короткостроковий кредит на сумі 1706,1 тис. грн. та відповідно зменшило поточні зобов’язання за такими статтями як «Кредиторська заборгованість за товари і послуги» на 136,9 тис. грн, та «Поточні зобов’язання за розрахунками з одержаних авансів» на 789,1 тис. грн. Водночас виникли зобов’язання за статтями розрахунків із учасниками та внутрішніх розрахунків.

Для наочного представлення динаміки та структури пасиву балансу ВАТ «Артон» побудуємо діаграму.

Рис. 2.1 Структура пасивів ВАТ «Артон» в 2005-2007 рр.

Проведемо аналіз власного капіталу підприємства. Як бачимо власний капітал підприємства складається із нерозподіленого прибутку, статутного капіталу, резервного та іншого додаткового капіталу. Відсутні пайовий додатковий вкладений та вилучений капітали. Позитивним фактором у функціонуванні підприємства є наявність резервного капіталу, що зменшує фінансовий ризик від можливих збитків або неплатежів, але як бачимо відрахування із чистого прибутку до резервного фонду в 2007 році не проводилися. Обсяг резервного капіталу на базовому підприємстві створений у розмірі 2,1% від статутного капіталу. Результати дослідження приведемо у таблиці 2.3

Таблиця 2.3

Динаміка структури власного капіталу ВАТ «Артон» в 2006 р.

|

Джерело |

Сума, тис. грн. | Структура капіталу, % | |||

| На поч. року | На кінець року | На поч. року | На кінець року | Відхилення | |

Статутний капітал |

3618,7 | 3618,7 | 44,5 | 44,3 | -0,2 |

| Додатковий капітал | 7,7 | 6,1 | 0,1 | 0,1 | - |

| Резервний капітал | 70,3 | 74,1 | 0,9 | 0,9 | - |

| Спеціальні фонди і цільове фінансування | |||||

| Нерозподілений прибуток | 4561,3 | 4464,4 | 55,4 | 54,6 | -0,7 |

| Всього | 8213,0 | 8163,3 | 100,0 | 100,0 | - |

З даних наведеної таблиці можна зробити висновок, що суттєвих змін в структурі власного капіталу не спостерігається.

Таблиця 2.4

Динаміка структури власного капіталу ВАТ «Артон» в 2007 р.

| Джерело капіталу | Сума, тис. грн. | Структура капіталу, % | |||

| На поч. року | На кінець року | На поч. року | На кінець року | Відхилення | |

Статутний капітал |

3618,7 | 3618,7 | 44,3 | 64,9 | +20,6 |

| Додатковий капітал | 6,1 | 4,6 | 0,1 | 0,1 | - |

| Резервний капітал | 74,1 | 74,1 | 0,9 | 1,3 | +0,4 |

| Спеціальні фонди і цільове фінансування | |||||

| Нерозподілений прибуток | 4464,4 | 1881,0 | 54,6 | 33,7 | -20,9 |

| Всього | 8163,3 | 5578,4 | 100,0 | 100,0 | - |

З даних таблиці видно, що на підприємстві в звітному році зросла частка статутного капіталу (+20,6%) у загальному обсязі власного капіталу, це спричинено зменшенням нерозподіленого прибутку (20,9% або 2584,9 тис.грн.) внаслідок того, що підприємство отримало збиток в 2007 році.

Як бачимо в динаміці та структурі пасивів ВАТ «Артон» відбулися значні зміни, що значною мірою пов’язані з фінансовим результатом діяльності підприємства. Зменшилась частка власного капіталу на 49,7 тис. грн. або на 0,6 % відносно валюти балансу в 2006 році порівняно із 2005, в 2007 р. обсяг власного капіталу зменшився на 2584,9 та становив 5578,4 тис.грн. Дані зрушення відбулися за рахунок збитку 2007 року, який зменшив нерозподілений прибуток. Збільшилась вага позикових коштів завдяки залученню короткострокового кредиту банку на 561,2 тис.грн. та 986,8 тис.грн. відповідно в 2006 та 2007 роках. Це є негативним явищем для підприємства і збільшує його залежність перед кредиторами.

2.2 Оцінка показників ефективності використання капіталу підприємства

Аналіз джерел майна підприємства також включає визначення показників, за допомогою яких ми можемо проаналізувати джерела утворення майна відкритого акціонерного товариства “Артон”, тобто їх структуру, ефективність використання та ін. Також, порівнюючи обраховані показники та коефіцієнти з їх оптимальним значенням, які встановили і вирахували численна кількість показників (в тому числі й іноземні), ми зможемо оцінити докладніше структуру капіталу, забезпеченість ним виробничо-господарської діяльності, достатність та ефективність його використання ефективність. Необхідним є також відзначення тенденції щодо розвитку показників. Зобразимо ці показники у вигляді таблиці (табл. 2.4).

Таблиця 2.4

Аналіз показників використання капіталу ВАТ “Артон” за 2006-2007 рр

|

№ |

Назва показника | Значення показника |

Відхилення |

||

| На кінець 2006 р. | На кінець 2007 р. | ||||

| 1 | Робочий (функціонуючий) капітал | 2849,6 | 1138,7 | -1710,9 | |

| 2 | Коефіцієнт фінансової стабільності | 2,307 | 1,532 | -0,775 | |

| 3 | Коефіцієнт забезпеченості власним капіталом | 0,698 | 0,605 | -0,093 | |

| 4 | Коефіцієнт фінансової залежності | 0,302 | 0,395 | +0,093 | |

| 5 | Коефіцієнт співвідношення поточних зобов’язань і власного капіталу | 0,433 | 0,653 | +0,22 | |

| 6 | Коефіцієнт співвідношення необоротних активів і власного капіталу | 0,651 | 0,796 | +0,145 | |

| 7 | Рентабельність всього вкладеного капіталу, % | 0,7 | -22,9 | -22,2 | |

| 8 | Рентабельність капіталу після сплати податків, % | 3,8 | -17,7 | -13,9 | |

| 9 | Рентабельність власного капіталу, % | 0,9 | -34,9 | -34,0 | |

| 10 | Рентабельність позиченого капіталу, % | 2,8 | -66,8 | -64,0 | |

| 11 | Рентабельність перманентного капіталу,% | 0,9 | -34,9 | -34,0 | |

| 12 | Коефіцієнт оборотності всього капіталу | 1,677 | 1,5 | -0,177 | |

| 13 | Коефіцієнт оборотності власного капіталу | 2,647 | 2,284 | -0,363 | |

| 14 | Коефіцієнт віддачі капіталу | 1,677 | 1,5 | -0,177 | |

| 15 | Коефіцієнт завантаження капіталу | 0,596 | 0,667 | +0,071 | |

| 16 | Тривалість обороту власного капіталу, дні | 136 | 158 | +22 | |

| 17 | Тривалість обороту капіталу, дні | 240 | 240 | 215 | -25 |

| 18 | Коефіцієнт фінансового левериджу | 0,433 | 0,653 | +0,22 |

Коефіцієнт фінансової стабільності, який обраховується за формулою 1.1, зменшився на 0,775. Так в 2006 році він становив 2,307, що далеко не дорівнює оптимальному значенню цього коефіцієнта, яке становить одиниці для вітчизняних підприємств, хоча більшість західних аналітиків вважають, що воно має дорівнювати від 0,5 до 0,7. Це значення є свідченням того, що підприємство веде виробничу діяльність майже цілком за рахунок власних ресурсів, які у своїй більшості дуже обмежені. Як наслідок, не закуповує нову техніку, забезпеченість сировиною та матеріальними засобами перебуває на низькому рівні. Таке перевищення над оптимальним значенням спричинене значною різницею між абсолютними значеннями власного і позиченого капіталів. У структурі капіталу частка власного капіталу становить 69,8 %, а позиченого 30,2 % у 2006 році та 60,5 % і 39,5% відповідно у 2007 році (табл 2.1). Для того щоб цей показник відповідав оптимальному значенню, тобто необхідно зменшити власний капітал, що є недоцільно або збільшити позичений до розміру власного капіталу відповідних років. Це можна здійснити за рахунок залучення довгострокових кредитів, які б спрямовувалися на розширення матеріально-технічної бази підприємства та введення нових об’єктів у виробництво, що у свою чергу призвело б до збільшення валюти балансу, розширенню виробництва та ін.

Коефіцієнт забезпеченості власним капіталом (фінансової незалежності, автономії) (ф-ла 1.3) зменшився на 0,093 від 0,698 у 2006 році до 0,605 у 2007 р.. Більшість аналітиків вважають, що оптимальне значення цього коефіцієнта не повинен бути меншим за 0,5—0,6. На даному товаристві він становить 0,6–0,7, що, безумовно, не є свідченням його фінансової стабільності, а свідчить лише про відсутність зовнішнього фінансування. Як було вже вище сказано для досягнення оптимального значення цього показника необхідно залучити зовнішні джерела фінансування.

Коефіцієнт співвідношення поточних зобов’язань і власного капіталу (ф-ла 1.4) збільшився в поточному році із 0,433 на 0,65.3 Співвідношення поточних зобов'язань і власного капіталу не повинно перевищувати одиниці, інакше фінансовий стан підприємства буде критичним. Середнє значення цього коефіцієнта 0,4-0,6 свідчить про залежність товариства від короткострокового фінансування.

Співвідношення необоротних активів і власного капіталу (ф-ла 1.5) за останні два роки становило 0,651 та 0,796 відповідно (оптимальне значення цього коефіцієнта, 0,5–1,3, як свідчить практика західних компаній). Це означає, що товариству повністю вистачає власних коштів для фінансування придбання основних засобів та інших необоротних активів, однак воно не залучає для цього зовнішнє фінансування.

Коефіцієнт оборотності власного капіталу (ф-ла 1.11) зменшився на 0,363 (2,674 в 2006 році і 2,284 в 2007 році).

Рентабельність всього вкладеного капіталу (ф-ла 1.6) зменшилася на 34% і досягла негативного значення 34,9%. Це відбулося за рахунок отриманого в 2007 році збитку 2398,8 тис.грн. (додаток Б). Відповідно всі інші показники прибутковості в 2007 році як можемо побачити із даних таблиці мають негативне значення. Коефіцієнт завантаження капіталу (ф-ла 1.15)зменшився на 0,071, це відбулося за рахунок зменшення валюти балансу в поточному періоді. У 2007 році цей коефіцієнт становить 0,667, що є негативним порівняно з попереднім періодом, оскільки товариство використовує 0,667 капіталу для одержання 1 грн. виручки від реалізації, а в минулому періоді він становив 0,596, що означало залучення 59,6% капіталу для одержання 1 грн. виручки від реалізації продукції.

Отже, ВАТ “Артон” здійснює свою діяльність практично повністю за рахунок власних коштів. Частка позикових ресурсів, що використовується даним підприємством досить невелика. Про це свідчать розраховані на основі методики аналізу, зазначеної в пункті 1.2 значення показників і дослідження структури статей пасиву балансу в пункті 2.1.

Дані, які приводяться в пасиві балансу ВАТ „Артон”, дозволяють визначити, які зміни пройшли в структурі власного і позиченого капіталу, скільки запозичено в оборот підприємства довгострокових і короткострокових позичених коштів; пасив показує, звідки взялись кошти, кому зобов’язане за них підприємство.

Розділ 3. Оптимізація структури пасивів ВАТ «Артон» на наступний період

Формування оптимальної структури капіталу підприємства для фінансування необхідного обсягу затрат та забезпечення бажаного рівня доходів є одним із найважливіших завдань, що вирішуються в процесі фінансового управління підприємством.

Шляхи оптимізації структури капіталу були вперше запропоновані професором І.О. Бланком у працях, опублікованих в 1988–2000 рр. Згідно з ним, оптимальна структура капіталу відображає таке співвідношення використання власного та позикового капіталу, при якому забезпечується найбільш ефективний взаємозв’язок між коефіцієнтами рентабельності власного капіталу та коефіцієнтом фінансової стійкості підприємства, тобто максимізується його ринкова вартість.

Будь-яке підприємство для фінансування своєї діяльності потребує достатнього обсягу фінансування, яке залежить від періоду обігу активів та відповідних ним пасивів. Активи та пасиви підприємства за строками обігу можна поділити на коротко та довгострокові. Залучення того чи іншого джерела фінансування пов’язане з витратами зі сплати процентів за користування цими джерелами. Загальна сума коштів, що сплачується за користування певним обсягом залучених фінансових ресурсів, як уже зазначалося вище, називається вартістю капіталу. В оптимальному варіанті передбачається, що обігові кошти підприємств фінансуються за рахунок довгострокових джерел. Завдяки цьому оптимізується загальна сума витрат щодо залучення коштів.

Розглянемо значення коефіцієнта фінансової стабільності у 2007 році становив 1,532. Як вже було зазначено більшість західних аналітиків вважають оптимальним значенням цього коефіцієнта від 0,5 до 0,7. Таке перевищення показника, обчисленого на основі даних ВАТ “Артон” над його оптимальним значенням свідчить про те, що дане підприємство веде виробничу діяльність майже цілком за рахунок власних ресурсів, які у своїй більшості обмежені. Для того, щоб розширити свою діяльність, збільшити обсяг випуску продукції і наблизити показник фінансової стабільності до оптимальних значень необхідно залучати їм на 2008 рік додаткові кошти за рахунок збільшення поточних зобов’язання або взяття довгострокових кредитів банків.

Дослідимо чи спроможне дане підприємство виплатити відсотки в рахунок погашення взятих в майбутньому кредитів за допомогою показника фінансового левериджу, обчисленого станом на 2007 рік (ф-ла 1.24):

![]()

Як бачимо, коефіцієнт фінансового левериджу набуває від’ємного значення при ставці відсотка за кредит 25 %. Це означає, що дане підприємство при даній рентабельності капіталу не спроможне погасити взятий кредит. Це означає що ВАТ „Артон” потрібно залучити необхідну суму коштів за рахунок векселів виданих, кредиторської заборгованості за товари, роботи, послуги, а також збільшення поточних зобов’язань за розрахунками.

Багато аналітиків вважають, що цей коефіцієнт не повинен бути меншим за 0,5-0,6. У 2007 році цей показник на ВАТ “Артон” становив 1,532, що безумовно, не є свідченням їхньої фінансової стабільності, а свідчить лише про відсутність зовнішнього фінансування. Таким чином, аналізуючи коефіцієнт забезпеченості власним капіталом, необхідно передусім звертати увагу, на наявність економічно виправданих джерел фінансування в пасиві балансу. Якщо підприємство має чіткий бізнес-план, веде агресивну політику, спрямовану на завоювання ринків збуту своєї продукції, розширює виробничі потужності (що й пропонується досліджуваному підприємству), то величина коефіцієнта забезпеченості власним капіталом навіть 0,2-0,3 не свідчить про його критичний фінансовий стан.

Що ж до коефіцієнта співвідношення поточних зобов’язань і власного капіталу то його значення на ВАТ “Артон” повністю відповідає оптимальному значенню і за останній звітний період (2007 рік) він становив 0,653 це ж саме стосується і коефіцієнта співвідношення необоротних активів і власного капіталу.

За рахунок залучення довгострокових кредитів відбуватиметься придбання основних засобів, збільшення обсягу випуску продукції, а це в свою чергу призведе до збільшення виручки від реалізації продукції, збільшення чистого прибутку. Збільшення останніх двох перелічених статей збільшить як рентабельність позиченого капіталу, так і власного і всього вкладеного. Також зменшиться тривалість обороту, і в свою збільшиться кількість оборотів.

Для початку діяльності підприємство формує власний фінансовий капітал. До його складу входять певні складові, такі як: статутний, пайовий, додатковий вкладений, інший додатковий, резервний, неоплачений, вилучений капітал і нерозподілений прибуток.

Звичайно позитивним є те, що для здійснення своєї діяльності підприємство використовує власні кошти, але не завжди негативним є залучення кредитів.

Так власний капітал має такі переваги:

1. Власний капітал є фінансовою основою функціонування підприємства.

2. Формування власного капіталу є простішим порівняно із залученням позикового капіталу.

3. Власний капітал забезпечує більшу можливість генерування прибутку в усіх сфера діяльності.

Однак є й свої недоліки у власного капіталу:

1. Обмеженість обсягу залучення фінансових ресурсів для розширення операційної та інвестиційної діяльності підприємства.

2. Висока вартість

3. Неможливе забезпечення перевищення коефіцієнта фінансової рентабельності підприємства над економічною рентабельністю.

Коли підприємство здійснює діяльність виключно за рахунок власного капіталу, тоді воно функціонує в давно установлених масштабах. Підприємство не розширює свою діяльність , не закуповує нове устаткування, обладнання, не робить інвестиції в інші суб'єкти господарювання. Це означає , що підприємство працює щоб функціонувати, а не розширювати діяльність, не завойовувати нові території. Ці дії можуть у майбутньому принести значні прибутки, якщо ж раціонально, ефективно проводити фінансово-економічну політику.

Не завжди погано, коли підприємство залучає в свою діяльність позикові ресурси, зокрема, кредит. Зокрема , кредит краще ніж зобов'язання . За рахунок цих коштів воно може розширити діяльність, створити, можливо, нові робочі місця і площі, покращити устаткування.

У нашому випадку, ми бачимо, що ВАТ «Артон» не має довгострокових зобов'язань, тобто воно не бере кредити. Підприємство не розширює свою діяльність і не оновлює матеріально-технічну базу. У підприємства є лише поточні зобов'язання і короткострокові кредити банку.

ВАТ слід би взяти довгостроковий кредит, оновити матеріально-технічну базу, основні засоби. Це може призвести до покращення його діяльності і збільшення у майбутньому прибутку. Отже, кредит не завжди впливає негативно, у нього є й позитивні сторони:

1. Широкими можливостями залучення (за наявності гарантії або застави);

2. Збільшенням фінансового потенціалу підприємства при необхідності істотного зростання темпів росту обсягу господарської діяльності;

3. Можливістю збільшувати приріст рентабельності власного капіталу (за рахунок забезпечення розширення господарської діяльності).

Однак використання позичкового капіталу має й недоліки:

1. Складність залучення, оскільки воно залежить від рішення інших господарських суб'єктів (кредиторів), які при певному негативному іміджі підприємства можуть відмовити у видачі кредиту;

2. Необхідність надання відповідних сторонніх гарантій (страхових компаній, інших господарських суб'єктів) або застави. При цьому гарантії надаються, як правило, на платній основі;

3. Зниження норми рентабельності активів, оскільки прибуток підприємства зменшується на суму відсотків, що виплачуються за кредит;

4. Зниження рівня фінансової стійкості підприємства, а звідси зростання ризику банкрутства.

Таким чином, підприємство, що використовує позичковий капітал, має більш високий фінансовий потенціал свого розвитку і можливості приросту рентабельності власного капіталу, однак втрачає свою фінансову стійкість (при збільшенні частки позикового капіталу коефіцієнт автономії прямує до нуля).

Доцільно також звернути увагу й на проблему залучення підприємствами довготермінових кредитів та визначення ролі облігацій як інструменту залучення довготермінових кредитних ресурсів, який заповнюватиме вільну нішу нього проблемного та мінливого сегмента кредитного ринку.

Банківські кредити є одним із найпоширеніших способів залучення довготермінових позичкових ресурсів у розвинених країнах. В українській економіці простежується зовсім протилежне. Кредитні установи віддають перевагу стратегії задоволення короткотермінових потреб позичальників у кредитних ресурсах, що стримує їх у здійсненні довготермінових потреб.

Хоча залучення кредитного капіталу за допомогою облігацій підприємств є перспективним і привабливим способом, але через нормативну невизначеність у сфері обігу та випуску фондових інструментів вітчизняний ринок корпоративних облігацій перебуває на стадії розвитку. Пріоритетність цього сегмента фондового ринку пов’язана із поширеністю комерційного кредитування, наявністю розроблених та апробованих методик та схем його реалізацій підприємствами України одне одного. Відсутність досвіду та методик оцінки доцільності залучення кредитних ресурсів за допомогою облігацій, методів і алгоритмів визначення ефективної структури джерел кредитного капіталу стримують активність вітчизняних підприємств на ринку облігацій.

Для оптимізації величини капіталу слід також проаналізувати власний капітал і валюту балансу, їхні темпи росту повинні бути приблизно на однакових рівнях.

Підприємство також доцільно збільшувати власний, статутний, що можна зробити за рахунок випуску облігацій, продажем простих і привілейованих акцій. Співвідношення між ними повинно забезпечити оптимальну структуру капіталу. Облігації і привілейовані акції - це постійної вартості цінні папери , за якими відсотки/дивіденди повинні бути виплачені незалежно від отримання підприємством прибутку. Крім того підприємство може збільшити цей капітал за рахунок зміни номінальної вартості акцій.

Для формування оптимальної структури власного капіталу необхідно прагнути до максимізації ринкової вартості акцій. Досягнення цієї мети повинно базуватися на: поліпшенні використання нзниженні ризику шляхом максимального використання левериджу при збереженні платоспроможності і ліквідності; спрощенні і досягненні гнучкості капіталу; підвищенні рентабельності за рахунок максимізації використання левериджу, мінімізації витрат на випуск цінних паперів.

Світовий досвід свідчить, що акціонерні товариства європейських країн і США, як правило, виплачують дивіденди акціями. Така форма виплати доходів на вкладений капітал приваблива для акціонерів у зв'язку із зростанням ринкової вартості капіталу акціонерного товариства, а висока ліквідність вторинного ринку акцій знижує їхні інвестиційні ризики. Виплата дивідендів акціями може здійснюватися як за рахунок додаткової їх емісії, так і за рахунок власних акцій, що викуплені. Тому виплата дивідендів акціями є доцільно для даного товариства [5,86].

Щодо умов роботи акціонерних товариств в Україні, то виплата доходів на вкладений капітал акціями цього ж підприємства повинна здійснюватися, вважаємо, з урахуванням певних чинників.

По-перше, така форма виплати дивідендів може бути приваблива лише для акціонерів тих підприємств, що мають стабільні джерела надходження доходів і прибутку в розмірах, що збільшуються. На жаль, частка таких акціонерних підприємств у загальній їх кількості в нашій країні незначна.

По-друге, ефективність виплати дивідендів акціями, повинна оцінюватися у взаємозв'язку зі сформованою системою оподаткування дивідендів.

Розглядаючи оптимізацію структури капіталу ВАТ «Артон» на наступний період варто відзначити насамперед про наявність великого обсягу короткострокового кредиту, яке отримало підприємство. Водночас спостерігається в 2007 році скорочення розміру валюти балансу та зменшення розміру власного капіталу, як у відносній так і абсолютній величинах. Оптимізація структури капіталу підприємства повинна насамперед орієнтуватися на використанні альтернативних джерел формування капіталу, зокрема запозичення американського досвіду виплати дивідендів акціями, що сприяє збільшенню власного капіталу та водночас підвищенню фінансової стійкості підприємства. Це є досить важливим аргументом в умовах недостатності або неспроможності залучення кредиту та фінансової кризи.

Висновки та пропозиції

Отже, підсумовуючи вище сказане, можна зробити висновок, що економічна оцінка пасиву балансу є одним з найважливіших розділів аналізу фінансового стану підприємства. Причиною цього є надзвичайно велике практичне значення. Без чіткої, прозорої інформації про стан, структуру та динаміку змін у майні підприємства, наскільки раціонально воно поєднувало власні й позичкові джерела фінансування, неможливе ефективне управління підприємством. Оцінка балансу має ряд переваг: методика економічної оцінки пасиву балансу охоплює всі основні напрямки фінансово-господарської діяльності підприємства; покладаючись на думку висококваліфікованих експертів, можна уникнути помилкової оцінки підприємства, яка допустима при суто цифрових розрахунках із застосуванням шкали/градацій; Таким чином, аналіз балансу підприємства ВАТ «Артон» показав не зовсім задовільні результати.

ВАТ «Артон» використовує для забезпечення своєї діяльності переважно внутрішні кошти, а саме власний капітал, який становить 69,8 % у 2006 році і 60,5 % відповідно у 2007 році. Частка позикових коштів також досить значна (30,2 % у 2006 році; 39,5 % у 2007 році). Всю частку позикових ресурсів становлять поточні зобов’язання, тобто відсутнє довгострокове фінансування підприємств. Це свідчить про те що підприємство на даний момент не веде політику розширення підприємства, не закупляє нове обладнання, інвентар та ін. Але варто відзначити, про наявність досить значного об’єму короткострокового кредиту, який може в подальшому загрожувати фінансовій стабільності підприємства, особливо в умовах світової фінансової кризи. Необхідним по мірі можливості для підприємства на нашу думку є переведення короткострокового кредиту в довгостроковий, що дасть змогу зменшити кредитне навантаження та підвищити прибутковість підприємства.

Також вважаємо за необхідне говорити не лише про проблеми оптимізації капіталу, особливо власного, а й про таргетування. Питання таргетування структури власного капіталу підприємств практично не висвітлюється в наукових джерелах. Під таргетуванням структури власного капіталу розуміють особливості формування принципів оптимізації, яких дотримуються асоційовані підприємства для установлення цільової структури власного капіталу з метою досягнення високих фінансових результатів чи зменшення збитків підприємства і його учасників та замовників, а також зростання фінансової стійкості.

Отже можна дійти таких висновків:

1. Пристосування підприємства до розробки механізму емісії і розміщення власних облігацій на фондовому ринку є потенційним кроком до поліпшення процесу залучення кредитних ресурсів.

2. Залучення ВАТ “Артон” кредитних ресурсів за допомогою такого інструменту, як облігації має стати не панацеєю чи єдиним способом їхнього залучення, а лише додатковим щодо кредитування методом.

3. Одним із напрямів поліпшення стратегії залучення кредитного капіталу даного підприємства є розробка ними внутрішніх нормативних документів, за допомогою яких вони зможуть оцінювати перспективність та доцільність способів залучення та структуру джерел позичкових ресурсів.

4. Із розвитком вітчизняного фондового ринку, а саме такого його сегмента, як ринок облігацій, залучення підприємствами кредитних ресурсів поліпшить не лише ступінь надходжень їх до підприємств, а й дасть змогу створити конкуренцію банківському кредитуванню, що приведе до зниження процентної ставки за банківськими кредитами, поліпшення умов кредитування, створення передумов до розвитку довготермінового банківського кредитування та інших видів залучення кредитних ресурсів.

Варто відзначити, що загалом на базовому підприємстві структура пасиву балансу містить певні недоліки, пов’язані із зменшенням власного капіталу і збільшенням кредиторської заборгованості. Водночас бачимо від’ємні значення показників рентабельності всього вкладеного капіталу, капіталу після сплати податків, рентабельності власного та позиченого капіталів в 2007 році вони становили відповідно -22,9%, -17,7%, -34,9% та -66,8%. Також відзначимо про неспроможність підприємства залучити кредит, про це можна судити виходячи із розрахованого від’ємного значення коефіцієнта фінансового левериджу, яке становило -0,007. Поряд із цим на ВАТ «Артон» спостерігається зменшення фінансової стабільності, оскільки даний показник зменшився в 2007 році порівняно з 2006 із 2,307 до 1,532 відповідно. Негативну тенденцію щодо зменшення мають також коефіцієнти віддачі капіталу та забезпечення власним капіталом, які зменшились відповідно на 0,177 та 0,093.

Список використаних джерел

1. Про бухгалтерський облік та фінансову звітність в Україні: Закон України від 16 липня 1999 р. № 996 – ХІV // Все про бухгалтерський облік. – 2001. - № 37.

2. Положення (стандарт) бухгалтерського обліку 2 “БАЛАНС”, затверджене наказом Міністерства фінансів України № 87 від 31 березня 1999р.

3. Ананьєв О.М. Оцінка вибору обсягу залучених коштів кооперативного підприємства. // Фінанси України.– № 4.– 2006.– С. 42-52.

4. Бодаковський В.Ю. Проблеми залучення кредитних ресурсів вітчизняними підприємствами. // Фінанси України.– № 5.– 2007.– С. 106-112.

5. Герасименко Р.А. Особливості формування фінансових ресурсів акціонерних підприємств. // Фінанси України.– № 6.– 2006.– С. 82-92.

6. Губина И.А. Анализ ликвидности предприятия на основе баланса // Світ бухгалтерського обліку. – 1998.-№2- с. 75-79.

7. Мец В.О. Економічний аналіз фінансових результатів та фінансового стану підприємства: Навч. посібник. - К.: КНЕУ, 1999. - 132 с.

8. Мних Є.В., Ференц І.Д. Економічний аналіз: Навчальний посібник. - Львів: "Армія України", 2000. - 144 с.

9. Покропивний С.Ф. Економіка підприємств: Підручник в 2-х т. – К.: Вид-во “Хвиля-Прес”, 1995.

10. Попович П.Я. Економічний аналіз діяльності суб'єктів господарювання: Підручник. - Тернопіль: Економічна думка, 2001. - 454 с.

11. Слав’юк Р.А. Структурування власного капіталу підприємств України. Фінанси України № 8, 2007. с. 123-131.

12. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: 7 изд., перераб. и доп. – Минск: ООО “Новое знание”, 2002.

13. Салига С.Я., Дацій Н.В., Корецька С.О., Нестеренко Н.В., Салига К.С. Фінансовий аналіз: Навчальний посібник. – К.: Центр навчальної літератури, 2006. – 210 с.

14. Тарасенко Н.В. Економічний аналіз: Навчальний посібник. Львів, Магнолія Плюс, 2006. – 344 с.

15. Цал-Цалко Ю.С. Фінансова звітність підприємства та її аналіз: Навч. Посібник. – К.: ЦУЛ, 2002. – 360 с.

16. Шеремет О.О. Фінансовий аналіз: Навчальний посібник. – К.: Кондор, 2005. – 196с.

17. Шиян Д.В., Строченко Н.І. Фінансовий аналіз: Навч. посібн. – К.: Видавництво А.С.К., 2003. – 240 с.