Контрольная работа: Изучение операций на рынке производных финансовых инструментов

Оглавление

Задание 1

Задание 2

Задание 3

Задание 4

Задание 5

Задание 6

Список литературы

Задание 1

Опишите фьючерсный контракт на примере краткосрочного процентного фьючерса. Дайте определение основных элементов его конструкции.

Решение:

Фьючерсным контрактом называется соглашение на выполнение в будущем уже достигнутых договоренностей о продаже или покупке стандартной величины некоторого базисного актива по фиксированной в момент заключения соглашения цене.

Фьючерсные контракты заключаются на срочных биржах и отличаются от форвардных контрактов большей стандартизацией размеров и сроков, а также способом предоставления гарантий.

Краткосрочный процентный фьючерс - фьючерсный контракт, использующий в качестве базисного актива банковские срочные депозиты. Обычно приобретение фьючерсного контракта предусматривает обязательство по созданию наличного депозита на срок поставки фьючерса с зафиксированной в контракте ставкой процента.

Краткосрочные процентные контракты котируются на базе индексной цены. Она определяется как:

i = 100 - d,

где d – доходность финансового инструмента, лежащего в основе контракта, записанная в процентах.

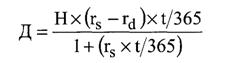

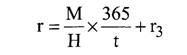

Цена фьючерсного контракта определяется по формуле:

![]()

где N – номинал контракта.

t - срок в днях до поставки по фьючерсному контракту.

Краткосрочные процентные фьючерсы, использующие в качестве базисного актива банковские срочные депозиты, выглядят необычными с той точки зрения, что соответствующие депозитные сертификаты не могут быть куплены за наличные деньги. Фьючерсные контракты по срочным депозитам не базируются на депозитах, которые уже существуют во время заключения фьючерсной сделки. Скорее, приобретение фьючерсного контракта предусматривает обязательство по созданию наличного депозита на срок поставки фьючерса с зафиксированной в контракте ставкой процента, если фьючерсная позиция не будет закрыта оффсетной сделкой до срока истечения контракта. В результате невозможно установить связь цен фьючерсных контрактов с текущими процентными ставками путем учета затрат поддержания контракта. Для установления зависимости фьючерсных цен и текущих депозитных процентных ставок используется комбинация займов и депозитов на наличном рынке с различными сроками.

Краткосрочные процентные контракты котируются на базе индексной цены. Она определяется как

![]()

где r — доходность финансового инструмента, лежащего в основе контракта, записанная в процентах.

Пример. Доходность инструмента составляет 10%. Котировка фьючерсной цены в этом случае равна:

![]()

И наоборот, если фьючерсная цена равна 90%, то доходность финансового инструмента составляет 10%. Указанная система котировки сохраняет обратную зависимость между ценой инструмента и его доходностью, которая существует для первичных процентных бумаг.

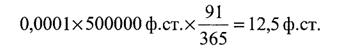

Биржа определяет для контрактов шаг цены, то есть минимальный размер ее изменения, например, один базисный пункт. Допустим, что в основе контракта лежит финансовый инструмент, выписанный на 91 день, номиналом 100000 ф. ст. Шаг цены равен одному базисному пункту, тогда цена шага, то есть его размер в денежном выражении, будет равна:

![]()

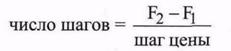

Число шагов, на которое изменилась фьючерсная цена, за период времени от tl до t2, можно узнать из формулы:

где Fl— фьючерсная цена в момент tl;

F2 — фьючерсная цена в момент t2

Выигрыши-потери инвестора по сделке подсчитываются следующим образом:

![]()

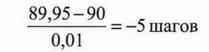

Пример. Инвестор купил два фьючерсных контракта по цене 90. Через несколько дней он закрыл свои позиции по цене 89, 95. Шаг цены — один базисный пункт, цена шага 2, 49 ф. ст., Цена изменилась на

Потери инвестора составили

![]()

После сделанных выше предварительных замечаний рассмотрим в качестве примера фьючерсный контракт на трехмесячный стерлинговый депозит, который предлагается на Лондонской Международной Бирже Финансовых Фьючерсов (ЛИФФЕ).

Условия контракта

Срок — три месяца.

Номинальная стоимость — 500 тыс. ф. ст.

Начальная маржа — 750 ф. ст.

Нижний уровень маржи равен начальной марже.

По контракту на дату поставки покупатель должен разместить в определенном банке на открытом ему продавцом трехмесячном депозите 500 тыс. ф.г. Условия контракта предоставляют покупателю также право осуществить взаиморасчет с продавцом деньгами. Существуют четыре месяца поставки — март, июнь, сентябрь и декабрь. Днем поставки считается первый рабочий день после последнего торгового дня. Последний торговый день — это третий вторник месяца поставки. Максимально возможное отклонение цены в течение торгового дня от котировочной цены предыдущего дня составляет 100 базисных пунктов. Цена шага равна:

По данному контракту возможны три варианта действий инвестора. Рассмотрим их последовательно.

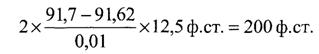

I. Вкладчик приобрел два контракта по цене 91, 62 и через 15 дней продал их по цене 91, 65. Его доход за отмеченный период составил:

![]()

После завершения операции ему возвращается 1500 ф. ст., которые он внес в качестве начальной маржи. Доходность его сделки составила за 15 дней

![]()

Эффективный процент в расчете на год равен:

![]()

II. Инвестор купил два контракта по цене 91, 62 с целью получить на день поставки два депозита. В последний торговый день продавец организует все необходимое для открытия двух депозитов в одном из банков, которые принимаются ЛИФФЕ. В день поставки покупатель переводит 1 млн. ф. ст. в выбранный банк. В последний торговый день расчетная палата объявляет цену поставки, то есть цену, по которой будут произведены окончательные взаиморасчеты между сторонами. Данная цена определяется следующим образом. В последний торговый день между 930 и 1100 палата наугад выбирает из имеющегося у нее списка банков 16 банков, предлагающих трехмесячные депозиты. Из сделанной выборки она исключает три самые высокие и низкие ставки по депозитам, а на основе оставшихся ставок вычисляет среднюю арифметическую. Цена поставки определяется как 100 минус полученная котировочная ставка. Допустим, что определенная вышеуказанным способом котировочная ставка равна 8, 3%, тогда

![]()

В результате роста цены контракта (91, 7) покупатель в качестве переменной маржи должен получить выигрыш в размере:

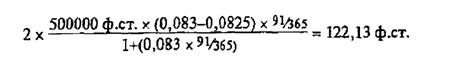

Кроме того, ему возвращается 1500 ф. ст. начальной маржи. В соответствии с полученной котировочной ставкой стерлинговый депозит, на который покупатель переводит деньги, должен принести ему доходность 8, 3%. Однако реальная ставка в выбранном банке может отличаться от данной величины. Допустим, она составляет 8, 25%. Тогда покупатель должен получить от продавца дополнительную сумму денег, чтобы доходность на его инвестиции равнялась 8, 3%. Данная сумма определяется по формуле:

где Д— сумма доплаты;

rs — котировочная ставка;

rd— ставка по выбранному депозиту;

t — число дней, на которые открыт депозит;

Н — номинал депозита.

В нашем примере покупатель дополнительно должен получить от продавца

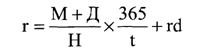

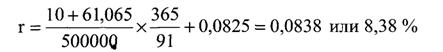

Когда инвестор приобретал депозит, то он преследовал цель обеспечить себе процентную ставку на уровне 8, 38%. Проверим, получил ли вкладчик требуемый уровень доходности на свои инвестиции. Для этого воспользуемся следующей формулой:

где r — доходность операции М— сумма переменной маржи.

III. Покупатель выбирает вместо поставки взаиморасчет с продавцом деньгами. В этом случае ему выплачивается переменная маржа, равная 200 ф. ст., и возвращается начальная маржа. Как и в предыдущем варианте инвестор обеспечил себе возможность получить доходность по сделке, равную 8, 38%. Данный результат можно проверить по формуле

Задание 2

Объясните, каким образом связана фьючерсная цена с ценой базового актива на рынке спот? Как может быть определена действительная стоимость?

Решение:

Цены фьючерсных контрактов устанавливаются в процессе торговли. Цены фьючерсов при этом завися от цены активов на рынке спот. В момент заключения контракта эти цены различаются. Разница между фьючерсной ценой и ценой актива на рынке спот называется базисом контракта.

Цена фьючерса – справедливая цена

Рассмотрим взаимосвязь фьючерсной цены и соответствующей облигации, допущенной к поставке.

Трейдер, желающий приобрести облигации в будущем, может либо купить фьючерсный контракт сегодня, уплатив только часть стоимости, а именно дополнительную маржу, либо приобрести сегодня облигацию на спот рынке и держать ее. В последнем случае возникает необходимость произвести затраты в виде полной стоимости облигации, однако, они могут быть возмещены получением купонного дохода (НКД). С другой стороны, фьючерсная позиция не требует ни финансовых затрат, ни наличия реальных длинных спот-позиций на рынке.

Следовательно, для поддержания на рынке равновесия цена фьючерса должна определяться так, чтобы покупка фьючерсов и непосредственно облигаций приводила к одинаковому результату. Теоретически должно быть невозможно провести безрисковую прибыльную операцию на спот и срочном рынке (проведение таких операций называется арбитраж).

Ниже приводится сравнение этих двух инвестиционных стратегий:

| Время | Период | Приобретение фьючерса: инвестиции/стоимость | Покупка облигации на спот рынке: Инвестиции/стоимость |

| Сегодня | Открытие фьючерсной позиции (никаких денежных затрат) | Приобретение облигации (рыночная цена плюс НКД) | |

| Период обращения фьючерса | Инвестирование сэкономленных свободных средств на денежном рынке | Получение купона (если имеется) и инвестирование соответствующей суммы на денежном рынке | |

| Время поставки |

Стоимость портфеля: Облигации (приобретенные по цене фьючерса) + доход от инвестиций |

Стоимость портфеля: Стоимость облигации включая НКД + все полученные купоны + все проценты, полученные на сумму инвестированных купонов |

Учитывая факторы, приведенные ниже, цена фьючерса получается из следующего соотношения (формула, приведенная здесь, является упрощенной; в частности, не принимаются во внимание: конверсионный коэффициент, процент, полученный по инвестированному купону, различия в условиях заимствования и размещения средств, различия в принятых в проффесиональной среде соглашениях о способе исчислении периодов времени):

Цена фьючерса = Цена на спот рынке + Стоимость фондирования – Доход от спот-позиции

Математически это можно представить так (обратите внимание, что количество дней в году зависит от правил соответствующего рынка).

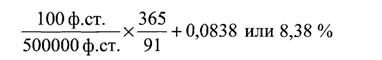

Затраты на поддержание позиции и базис

Разница между доходами от спот-позиции (купонный доход) и стоимостью фондирования считается затратами на поддержание позиции (“cost of carry”). Цена фьючерса может быть также представлена как:

Цена облигаций, допущенных к поставке = Цена фьючерса + Затраты на поддержание позиции

Базис – это разница между ценой облигаций на спот рынке (цена облигаций, допущенных к поставке) и ценой фьючерса. Тогда:

Цена облигаций, допущенных к поставке = Цена фьючерса + Базис

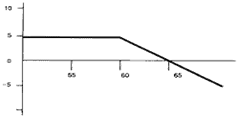

Цена фьючерса может быть либо ниже, либо выше, чем цена базового актива. Это зависит от того, являются ли затраты на поддержание позиции положительными или отрицательными. Базис убывает при приближении срока исполнения. Этот эффект называется «сходимость базиса» и может быть объяснен тем фактом, что при уменьшении оставшегося времени обращения фьючерса, снижается как стоимость фондирования, так и доход от облигаций. В день исполнения базис равен нулю. Таким образом, цену фьючерса можно считать эквивалентом цены базового инструмента.

Сходимость базиса (схематически)

Можно проследить следующую зависимость:

Стоимость фондирования > Доход от спот-позиции: – > Затраты на поддержание позиции отрицательны

Стоимость фондирования < Доход от спот-позиции: – > Затраты на поддержание позиции положительны

Действительная цена контракта – это та цена, которая соответствует равновесию на фьючерсном рынке и рынке спот.

Действительная стоимость определяется величиной издержек на поддержание фьючерсной позиции, т. е. на немедленной приобретение актива и хранение его до срока исполнения контракта. Эти издержки называют еще ценой доставки (D).

Fдейств = S + D

К издержкам определяющим цену доставки относятся:

1. затраты на финансирование позиции по базовому активу в виде

а) процентов за кредит при безрисковой ставке, если актив приобретается за счет заемных средств.

б) или упущенных процентов по возможному размещению средств, при приобретении актива за свой счет;

2. затраты связанные с хранением и страхованием актива;

3. затраты на транспортировку актива.

Для финансовых фьючерсов особое значение имеет первый компонент. Если h - доля цены доставки в цене спот (h = D / S), то

Fдейств = S· (1 + h).

Если во время действия контракта актив приносит промежуточные доходы, то они уменьшают цену доставки. Если промежуточные доходы в относительном выражении q, то в общем виде действительная цена контракта примет вид:

Fдейств = S· (1 + h – q).

Задание 3

Рассматривается фьючерсный контракт на акции компании АВС, которая в данный момент не выплачивает дивиденды. По контракту предусматривается поставка 1000 акций через год. Ставка доходности ГКО составляет 6 % в год.

а) если сейчас акции АВС продаются по цене 120 долл. за акцию, то какой должна быть фьючерсная цена?

б) если курс акций упадет на 3% то как изменится фьючерсная цена и фьючерсный счет инвестора (уровень маржи) ?

в) если маржа по контракту составляет 12 тысяч долларов, то чему равна доходность (в%) позиции инвестора?

Решение:

Определим альтернативный доход, который может получить инвестор если он продаст акции немедленно.

Дальт = 120 * (1 + 0, 06) = 127, 2 долл. за акцию.

Тогда фьючерсная цена контракта должна составлять не менее 127, 2 тыс. долл. Если котировка контракта меньше этой цены, то инвестору будет выгоднее продать акции сейчас.

Если курс акций уменьшиться на 3%, т. е.

С = 120 * (1 – 0, 03) = 116, 4 долл. за акцию

Дальт = 116, 4 * (1 + 0, 06) = 123, 384 долл. за акцию.

Тогда фьючерсная цена контракта должна составлять не менее 123, 384 тыс. долл. Фьючерсный счет инвестора определим как разность между ценой фьючерсного контракта и суммой получаемой при продаже акций.

123, 384 – 116, 4 = 6, 984 тыс. долл.

Если маржа составляет 12 тыс. долл. при цене акций 120 долл. за акцию, это означает что фьючерсная стоимость контракта составит:

F = 120 + 12 = 132 тыс. долл.

Доходность определяется как отношение дисконтированных доходов к текущей стоимости актива:

Доходность = 12 / (1 + 0, 06) / 120 * 100 = 9, 434 %

Задание 4

Назовите основные переменные, влияющие на стоимость опциона, и объясните их воздействие на примере опциона «колл».

Решение:

Опцион – контракт, согласно которому одна сторона (покупатель) покупает право, а другая сторона (продавец) принимает на себя обязательства поставить или принять актив на условиях контракта.

Основными переменными определяющими стоимость опциона являются – цена исполнения (Е), опционная премия (pm) и курс спот (S) базового актива.

Факторы, которые существенно влияют на опционную премию, включают такие переменные, как:

стоимость подлежащего интереса и соотношение между этой стоимостью и ценой исполнения опциона, текущая стоимость сопутствующих основанию интересов (related interests — например, фьючерсы на подлежащий интерес опциона), стиль опциона, индивидуальные прогнозы участников рынка по поводу будущей изменчивости акции-основания, времени до конца срока действия опциона , ожидаемые выплаты дивидендов по акциям-основаниям, текущие процентные ставки, текущие валютные курсы (в случае опционов на иностранную валюту), величина рынка данного опциона, величины спроса и предложения на рынке по данному опциону , а также по сопутствующим основанию интересам, информация о сделках и ценах на рынке данного опциона и рынках сопутствующих интересов, а также другие факторы, влияющие на цены, акции, сопутствующие интересы в целом. Таким образом, следует понимать, что опционная премия не должна необходимым образом соответствовать или коррелировать с любой теоретической формулой цены опциона, графиком, ценой последней сделки или котировками акции-основания, сопутствующих интересов или других опционов в какое-то конкретное время.

Изменчивость — мера величины диапазона колебаний цены инструмента за определенный период времени — не дает индикации направления, в котором будет изменяться цена. Чем более изменчив основной инструмент, тем выше премия опциона, так как велика вероятность, что в результате использования опциона будет получена прибыль. Измерение изменчивости ставит несколько проблем, однако это единственная переменная, влияющая на цену опциона, которую непосредственно нельзя наблюдать. Существуют два наиболее распространенных метода измерения видов исторической изменчивости и предполагаемой изменчивости.

Историческая изменчивость определяется путем изучения исторически сложившихся цен на основные ценные бумаги и использования математической модели для измерения колебаний от среднего значения.

Предполагаемая изменчивость измеряется путем применения модели ценообразования опционов противоположным образом. Другими словами, если в цене опциона известны все переменные, включая фактическую премию, которая платится на рынке за опцион, можно рассчитать предполагаемую изменчивость. Несмотря на существование этих моделей, важную роль играет точка зрения трейдера; именно она — основной фактор в определении изменчивости.

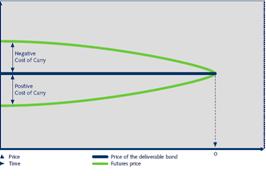

Рассмотрим опцион «колл»

Колл - опцион на покупку базисного актива.

Местная процентная ставка, или ставка, не подверженная риску, — это фактор, влияющий на премии опционов. Так как премия обычно выплачивается вперед, она должна быть уменьшена с учетом «дополнительных издержек» опциона — затрат на выплату процентов, которые покупатель может возместить, положив премию на депозит. Это означает: чем выше внутренние процентные ставки, тем ниже должна быть премия; в противном случае покупатель для получения более высокой прибыли может зарабатывать на своем капитале.

Опционные стратегии

В приведенных ниже примерах в качестве базисного актива используется акция компании «А», текущая рыночная цена которой составляет 60 руб.

Длинный колл

Здесь инвестор приобретает право на покупку акций по цене исполнения 60 руб., уплатив премию в 5 руб. Равновесие для него наступает в точке пересечения графика с осью абсцисс, где текущая рыночная цена равна цене исполнения плюс премия. При дальнейшем отклонении текущей цены инвестор получает неограниченную прибыль, зависящую от конечной цены акции, на время окончания опциона. В то же время максимальная величина его убытков составляет 5 руб. вне зависимости от падения цены акции.

Короткий колл

В данном случае инвестор продал опцион «колл». Равновесие наступает в точке пересечения с графиком. При дальнейшем росте цены выше 65 руб. образуются убытки.

В стратегии длинный колл покупатель приобретает право на покупку опциона по цене исполнения Е, при этом опционная премия составит pm. Ожидаемая цена спот S.

При использовании стратегии длинный колл, покупатель опциона несет максимальный убыток в размере опциональной премии, и получает неограниченную прибыль.

1) затраты составят опциональную премию pm. Они равны максимальным потерям покупателя, если курс спот будет ниже курса исполнения (S < E). В этом случае опцион не исполняется.

2) Если рыночная ситуация будет следующей: (E < S < E + pm). В этом случае опцион исполняется, но все равно является убыточным.

3) (S > E + pm). В этом случае опцион выполняется и покупатель получает прибыль. Р = S – (E + pm)

Для продавца (короткий колл) все наоборот прибыль фиксирована, а убытки неограниченны.

1) При ситуации (S < E) прибыль продавца равна опциональной премии pm.

2) При ситуации (E < S < E + pm) продавец опциона еще будет иметь прибыль, но она будет уменьшаться от pm до 0.

3) При ситуации (S > E + pm) продавец опциона несет убытки в размере (E + pm) – S

Задание 5

Проведите анализ позиций покупателя и продавца опциона «колл» на фондовый индекс, текущее значение которого составляет 320, курс исполнения опциона – 300, премия равна 25 пунктам индекса. К какой категории относится опцион в момент заключения контракта?

Решение:

Опцион «колл» с ценой исполнения E = 300, и премией pm = 25. В момент заключения контракта значение индекса S = 320.

Потери (прибыль) покупателя или продавца будут определятся значением индекса в момент истечения опциона - S.

Если рыночная ситуация будет следующей: S < E (S < 300), то в этом случае опцион не исполняется. Продавец опциона получает прибыль, а покупатель опциона несет убытки в размере опционной премии pm. Т. е. убытки покупателя – 25 в значениях индекса.

Если рыночная ситуация отражается неравенством: E < S < E + pm (300 < S < 325). В этом случае опцион исполняется, при этом продавец получает прибыль, а покупатель несет убытки. Найдем размер этих убытков:

Р = S – (E + pm) = 320 – (300 + 25) = – 5 в значениях индекса

Если рыночная ситуация отражается неравенством: S > E + pm (S > 325), то в этом случае опцион выполняется. При этом продавец несет убытки, а покупатель получает прибыль в размере Р = S – (E + pm)

В момент заключения контракта S > E, для опциона «колл» это определяет категорию «с выигрышем» («в деньгах»).

Задание 6

Рассмотрите следующий портфель опционов. Инвестор продает июньский опцион «колл» на акции Microsoft c ценой исполнения $85 и премией $3, 375. Одновременно выписывает июньский опцион «пут» с ценой исполнения $80 и премией $4, 75.

а) начертите диаграмму выплат по такому портфелю на дату истечения опционов;

б) какими будут прибыль (убытки) по этой позиции, если курс продажи акций Microsoft составит $82? А если — $90?

в) в чем состоит прогноз инвестора в отношении курса акций Microsoft, который оправдал бы эту позицию?

Решение:

Инвестор продает опцион «колл» и покупает опцион «пут»

Первая позиция – это длинный «колл». В этой стратегии прибыль ограничена опционной премией, убытки не ограничены. На рисунке она изображена сплошной линией.

Вторая позиция – это короткий «пут». В этой стратегии убытки ограничены опционной премией, прибыль не ограничена. На рисунке она изображена штриховой линией.

Синтетическая позиция – это сумма двух первых. Прибыль в этой стратегии получается при повышении курса спот выше

((Eколл – pm колл) + (Епут + pm пут.)) / 2

Если курс акций составит 82$, то оба опциона исполняются, инвестор несет убытки:

Р = 3, 375 – (85 – 82) + (82 – 80) – 4, 75 = – 2, 375 $ за акцию

При курсе акций 90$, исполняется только опцион «пут», инвестор получает прибыль

Р = 3, 375 + (90 – 80) – 4, 75 = 8, 625 $ за акцию

Данная стратегия предназначена для получения прибыли от роста курса акций. Т. е. инвестор прогнозирует рост курса.

Список литературы

1. Буренин А.Н. Рынки производных финансовых инструментов. — М.: ИНФРА-М, 1996. — 368 с.

2. Буренин А.Н. Рынок ценных бумаг и производных финансовых инструментов: Учебное пособие — М.: Научно-техническое общество имени академика С.И.Вавилова, 2007. – 348 с.

3. Валютный и денежный рынок. Курс для начинающих (Серия «Reuters для финансистов»)/Пер. с англ. — М.: Альпина Паблишер, 2007. — 340 с.

4. Галиц Л. Финансовая инженерия: инструменты и способы управления финансовым риском. — М.: ТВП, 1998. — 576 с.