Реферат: Иностранные инвестиции в России

Негосударственное образовательное учреждение

МОСКОВСКИЙ ПСИХОЛОГО-СОЦИАЛЬНЫЙ ИНСТИТУТ

ЭЛЕКТРОСТАЛЬСКИЙ ФИЛИАЛ

Факультет экономики, менеджмента и международного туризма

РЕФЕРАТ

По курсу: «Иностранные инвестиции»

На тему: «Иностранные инвестиции в России»

Выполнила студентка

группы ДФ-05

Проверил старший

Преподаватель

Электросталь, 2008 год

Содержание

Введение

1.Иностранные инвестиции

1.1 Иностранные инвестиции в России за 2007 год

1.2 Иностранные инвестиции в стратегические месторождения

2.Инвестиционная привлекательность

2.1 Инвестиционная привлекательность регионов России

2.2 Калужская область - центр иностранных инвестиций

Заключение

Список используемой литературы

Введение

Необходимым условием развития экономики является высокая инвестиционная активность. Она достигается посредством роста объемов реализуемых инвестиционных ресурсов и наиболее эффективного их использования в приоритетных сферах материального производства и социальной сферы. Инвестиции формируют производственный потенциал на новой научно-технической базе и предопределяют конкурентные позиции стран на мировых рынках. При этом далеко не последнюю роль для многих государств, особенно вырывающихся из экономического и социального неблагополучия, играет привлечение иностранного капитала в виде прямых капиталовложений, портфельных инвестиций и других активов.

Связь инвестиционной активности и экономического роста неодносторонняя, здесь налицо взаимообусловленность. Экономический рост, завися от инвестиционной активности, в свою очередь предопределяет реальные возможности страны в инвестировании на каждом конкретном этапе развития. Иными словами: чем выше темпы приростов валового национального продукта и национального дохода, тем больше возможностей для расширенного воспроизводства инвестиционных ресурсов и формирования на этой основе наиболее рациональной инвестиционной политики. При современном постоянно прогрессирующем уровне интеграции мировой хозяйственной деятельности инвестиционная активность и, соответственно, экономический рост во многих странах, причем не только развивающихся, но и развитых, поддерживается и усиливается участием иностранного капитала. И главное здесь в том, что иностранные инвестиции в экономику той или иной страны становятся своего рода катализатором ускоренного экономического и социального развития. При этом было бы неоправданно сводить все дело к созданию на основе иностранных инвестиций какого-то нового производства, хотя это, разумеется, тоже очень важно. Но еще важнее роль таких инвестиций как фактора, активизирующего включение в хозяйственный процесс ранее плохо использовавшегося природного, производственного, трудового потенциала.

Иностранный капитал, органично соединяясь с национальными усилиями и ресурсами, генерирует по принципу цепной реакции высокий интегральный эффект на основе применения более прогрессивных средств труда, повышения квалификации работников и улучшения использования имеющихся производственных ресурсов.

1. Иностранные инвестиции России

1.1 Иностранные инвестиции в России за 2007 год

Россия поставила рекорд по привлечению иностранных инвестиций. В минувшем году в национальную экономику было впрыснуто $121 млрд, что более чем в 2,2 раза больше, чем годом ранее. Но эксперты опасаются, что долларовое наводнение не столько поможет модернизировать средства производства в стране, сколько послужит ухудшению макроэкономических параметров - инфляции и курса рубля.

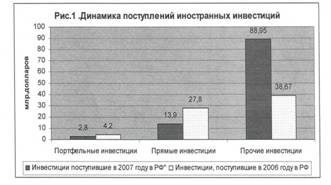

Опубликованный Госкомстатом в марте инвестиционный баланс 2007 года подтвердил не самые лучшие ожидания аналитиков. Выяснилось, что приток иностранных инвестиций больше чем в 1,6 раза превысил отток: из России в 2007 году за рубеж "утекло" $74,6 млрд. При этом прямые иностранные инвестиции в Россию в 2007 году выросли в 2 раза до $27,8 млрд, портфельные вложения увеличились на треть до $4,2 млрд. Но больше всего приходится на финансовые и торговые кредиты, которые в статистики фигурируют под рубрикой "прочие инвестиции"- таких в прошлом году было получено $88,95 млрд, что в 2,3 раза превышает уровень 2006 года (рис.1).

Основные странами-инвесторами в Россию в 2007 году являлись Великобритания, Нидерланды, Кипр, Люксембург, Швейцария, Франция, Германия, Ирландия, США (рис.2). На долю этих стран приходилось 86,3% от общего объема накопленных иностранных инвестиций, в том числе на долю прямых -85,1% общего объема накопленных прямых иностранных инвестиций, поэтому речь может идти скорее о возврате в экономику страны средств зарегистрированных в иностранных государствах, что служит скорее негативным фактором и указывает на недоверие иностранных компаний к России.

Иностранные прямые инвестиции концентрируются преимущественно в отраслях с высокой оборачиваемостью капитала. Определенный избыток капитала в странах-донорах, а также потребность в продвижении своих товаров на емкий российский рынок обуславливают заинтересованность нерезидентов в приобретении контроля над секторами российской экономики, ориентированными, прежде всего, на удовлетворение быстро растущего потребительского спроса. Иностранный капитал лишь в редких случаях обеспечивает передачу России передовых технологий. Чтобы иностранные инвестиции стали безусловным благом, надо выработать четкую государственную политику и приоритеты их привлечения, а также на деле обеспечить равные права российского и иностранного капитала в России.

Рекордсменом по привлечению инвестиций в 2007 году стала сфера торговли - туда было впрыснуто $47,3 млрд. Различные сферы обрабатывающей промышленности получили в 2007 году почти $32 млрд, а добыча полезных ископаемых - 17,4 млрд. Казалось бы, такие крупные суммы, приходящие в розницу, машиностроение и металлообработку, а также в горную промышленность не могут не радовать и свидетельствуют о развитии основных секторов экономики, причем не только тех, которые ориентированные на сырьевой экспорт. Но сам объем пришедших денег, а также их соотношение с "экспортом" инвестиций не может не послужить разгону инфляции, а также чрезмерному укреплению рубля. От последнего фактора страдают экспортно-ориентированные отрасти, которые, в прочем сами виноваты в долларовом наводнении.

Что же касается инфляции, что о необходимости борьбы с ней неоднократно говорил президент Владимир Путин, который на своей последней пресс-конференции в середине февраля критиковал правительство за то, что оно не справилось с этой проблемой. И пообещал, что задача обуздания роста цен и тарифов станет одним из основных пунктов повестки дня того кабинета министров, который он возглавит после мая. Но сделать этого будет довольно сложно: во-первых, инвестиционный поток не собирается тормозить и в этом году, как ожидают аналитики, могут быть поставлены новые рекорды. Кроме того, в прошлом году были побиты все рекорды чистого притока капитала: 82,3 млрд против ожидаемых 40-50 млрд. Возможно, что российская экономика станет "тихой гаванью" для мировых инвесторов на фоне не утихающего мирового финансового кризиса, которые многие склонны называть "прелюдией рецессии". Глава Минфина Алексей Кудрин говорит, что трудно предугадать влияния на Россию коллапса на мировых финансовых рынках, поэтому его ведомство ожидает, что в 2008 году приток капитала может составить от $40 до $80 млрд.

Правда, с начала года российским макроэкономическим параметрам везет. В январе 2008 года уже был зарегистрирован чистый отток капитала на уровне $9 млрд. Минфин надеется, что в феврале-апреле тенденция сохранится, и Россия останется донором денег для мирового рынка - хотя бы до середины весны. Однако причина оттока очень простая - российские резиденты обслуживают свой внешний долг, сейчас пришло время делать выплаты. Но эта проблема имеет и другую сторону: аналитики не исключают, что крупным госкомпаниям, в частности, "Роснефти", придется прибегать к новым заимствованиям, чтобы погасить уже имеющиеся. Другая монополия, РЖД , в 2008 году собирается привлекать на внешних и внутреннем рынках до $2-3 млрд. Кудрин уже предупреждал госкомпании о необходимости сокращать заимствования, чтобы совсем уж не зажигать "зеленый свет" перед инфляцией. Но эта просьба, похоже, услышана не была. Финансовые власти страны надеются, что быстрый рост импорта, обусловленный растущим внутренним платежеспособным спросом, поможет сократить "нефтяное" и капитальное инфляционное давление. Остается дождаться конца года, чтобы посмотреть, как это получится у Минфина.

В аутсайдерах традиционно можно увидеть две целевые для развития России отрасли: образование и здравоохранение, их иностранные граждане практически игнорируют. Так, согласно опросу, который провел известный социолог Марк Урнов, 72% россиян полагают, что иностранный капитал нельзя пускать в нефтедобычу, энергетику и т.д. Эти отрасли, считают они, должны быть под контролем государства.

Подобную тенденцию также демонстрирует опрос руководителей и топ-менеджеров российских предприятий, проведенный совместно Ассоциацией Менеджеров и ИД «Коммерсант». Большинство респондентов (60%) довольно спокойно отметили, что политика государства, как была, так и остается протекционистской. Причем, значительное количество опрошенных (86,6%) выразили уверенность в том, что для иностранных инвесторов должен быть абсолютно закрыт сектор ВПК, а также электроэнергетика (53,1%), 33.3% респондентов полагают, что зарубежным вкладчикам нельзя доверять топливный комплекс , 26.9% за то, чтобы собственными силами поднимать нефтедобывающую и перерабатывающую промышленности, 25.3% не готовы видеть иностранцев в авиастроении, а 20% - в таких отраслях, как связь и телекоммуникации.

С другой стороны, по мнению россиян, многие отрасли должны быть открыты для привлечения зарубежного капитала, поскольку нуждаются в инновационном подходе. Это, прежде всего, автомобилестроение (93,1%), производство потребительских товаров (86,9%), авиастроение (74,5%), и машиностроение (73,1 %).

Что же касается правительства, то оно не разочаровало своих граждан. Подготовлен проект изменений законодательства об участии иностранных акционеров в капитале российских стратегических компаний. Законопроект основан на концепции "разрешительного" регулирования.

1.2 Иностранные инвестиции в стратегические месторождения

Новый порядок допуска иностранных инвесторов к стратегическим месторождениям может быть введен в действие уже в 2008 году поправками в закон "О недрах". Закон же об ограничении иностранных инвестиций в стратегические отрасли экономики, как предполагается, вступит в силу лишь с 1 января 2009 года. К стратегическим отраслям, в частности, были отнесены следующие: производство специальной и военной техники, авиастроение, космическая деятельность, атомная энергетика, разработка участков недр федерального значения. Последние варианты законопроектов, которые будут рассмотрены Госдумой 19 марта, тем не менее предполагают жесткие ограничения на иностранное участие в капитале компаний, занимающихся разработкой стратегических месторождений. Судьба законопроектов, ограничивающих иностранные инвестиции в стратегические отрасли, будет решена в течение двух недель. Как заявил один из разработчиков документа, директор юридического департамента Мин-промэнерго Владимир Тараскин, вероятнее всего, последний рабочий вариант законопроекта будет принят на заседании Госдумы 19 марта в том виде, в котором он сейчас находится в комитете Госдумы по строительству и земельным отношениям. По его словам, какие-либо существенные доработки потребуются только в том случае, если после выборов президента будет принято соответствующее политическое решение "так высоко, как может только быть".

Подготовленный ко второму чтению последний вариант законопроекта расширяет перечень стратегических предприятий за счет рыболовства, электронных СМИ, а также недропользователей, работающих на стратегических месторождениях, в том числе на шельфе. Согласование правительственной комиссии потребуется при покупке иностранным инвестором более 50% акций стратегического предприятия или более 25%, если покупателем является компания с гос. участием. Для добывающих предприятий ограничения жестче: согласовывать придется покупку более 10% акций и более 5%, если покупателем является компания с гос. участием. По словам господина Тараскина, глава Минприроды Юрий Трутнев настоял, чтобы поправки в законы "О недрах" и "О шельфе" были введены в действие после официального опубликования. Закон же об ограничении иностранных инвестиций в стратегические отрасли вступит в силу с 1 января 2009 года.

Напомним, что работа над законопроектом "О порядке осуществления иностранных инвестиций в коммерческие организации, имеющие стратегическое значение для национальной безопасности РФ" велась в Минпромэнерго с 2005 года. В 2007 году законопроект был внесен в Госдуму и прошел первое чтение, предполагалось, что он вступит в силу до конца 2007 года. Однако ведомства не успели увязать порядок допуска инвесторов в стратегические отрасли с внесением поправок в закон "О недрах", которые давали определение стратегических месторождений. Рассмотрение законопроекта было перенесено на 2008 год, ответственным за доработку был назначен комитет Госдумы по строительству и земельным отношениям во главе с Мартином Шаккумом. Законопроект содержал перечень из 39 стратегических видов деятельности в таких отраслях, как производство вооружений и спецтехники, космическая, авиационная, атомная промышленность и т. д. Предполагалось, что согласовываться в правительственной комиссии будет лишь приобретение иностранным инвестором более 50% акций стратегического предприятия.

Однако, как пояснил советник главы МЭРТа Юрий Любимов, представители МЭРТа и администрации президента настояли на введении критерия "плавающий контроль". По их мнению, согласовываться должны все сделки, в результате которых иностранный инвестор приобретает контроль над стратегическим предприятием независимо от размера приобретаемого пакета акций. В итоге законопроект вобрал в себя оба подхода. Чтобы защитить портфельных инвесторов, покупающих на бирже минимальные пакеты акций и не претендующих на контроль, авторы законопроекта уточнили, что приобретение менее 10% акций не считается установлением контроля и не подлежит согласованию (это исключение не распространяется на сырьевые компании). Если инвестор претендует на промежуточный пакет, то, по словам господина Любимова, ему следует запросить уполномоченный орган, будет ли считаться такая сделка установлением контроля. В случае положительного ответа ему следует пройти предусмотренную процедуру согласования.

Представители инвесторов не удовлетворены законопроектом. Как заявил замглавы законодательного комитета Ассоциации европейского бизнеса, адвокат компании Beiten Burkhardt Алекс Столярский, в законопроекте нет четкого определения контроля над предприятием, не говорится, что делать инвестору, если он приобретает акции компании, "дочка" или "внучка" которой является стратегическим предприятием. Он также отметил, что из законопроекта при подготовке ко второму чтению исчезли ограничения по срокам: раньше сделка считалась согласованной, если уполномоченный орган не дал ответ в течение шести месяцев, теперь этой нормы нет. В комитете Госдумы по строительству и земельным отношениям сообщили, что окончательного варианта законопроекта еще нет. Есть лишь набор поправок к законопроекту, поданных Мартином Шаккумом и другими депутатами. Поправки проработаны рабочей группой и согласованы с заинтересованными ведомствами, однако решение рекомендовать их к принятию будет приниматься на заседании комитета в середине марта — уже после выборов президента.

2. Инвестиционная привлекательность России

2.1 Инвестиционная привлекательность регионов России

Россия, являясь страной с большим ресурсным и интеллектуальным потенциалами, не входит в число ведущих стран по инвестиционной привлекательности, хотя в последнее время ощущается прогресс в доверии по отношению к России со стороны зарубежных и российских инвесторов. Это происходит из-за того, что в России существует множество рисков, которые являются препятствием для российских и зарубежных инвесторов. В то же время международный имидж России сильно влияет на возможности регионов по привлечению инвестиций. В нашей стране есть определенное число благополучных регионов, где риск инвесторов потерять свои вложенные средства сводится к минимуму, а ресурсный потенциал высок. Именно поэтому актуально стоит вопрос об оценке инвестиционной привлекательности как страны в целом, так и каждого региона в отдельности.

Эффективная инвестиционная политика призвана создать благоприятный инвестиционный климат не только для государства, но и для частных инвесторов. Без инвестиций невозможно повысить технический уровень производства и конкурентоспособность отечественной продукции на внутреннем и мировом рынках. Естественно, что инвестиционной политикой должны заниматься законодательная и исполнительная власть не только на федеральном, но и на региональном уровне. Именно на региональных органах управления лежит ответственность за формирование благоприятного инвестиционного климата на территории для привлечения частных отечественных и зарубежных инвестиций.

Во все большем числе регионов местные администрации проводят активную работу по стимулированию и поддержке инвестиционной деятельности. Постепенно складывается группа регионов - лидеров в области формирования инвестиционной культуры и организации инвестиционного процесса.

Повышение роли регионов в активизации инвестиций осуществляется по нескольким направлениям. К числу основных относятся следующие направления:

1. Развитие регионального инвестиционного законодательства. Выделяются в этом отношении Республики Татарстан и Коми, Ярославская область.

2. Поддержка инвестиций со стороны местных властей путем предоставления льгот.

3. Формирование инвестиционной открытости и привлекательности регионов, их инвестиционного имиджа, в том числе посредством культурного составления каталогов предприятий, каталогов инвестиционных проектов и т.п. Здесь также выделяются Республики Татарстан, Коми, Ярославская область.

4. Активная деятельность по привлечению иностранных инвестиций. Характерно, что при еще малой привлекательности страны в целом для иностранных инвесторов, есть регионы, в которых эта привлекательность сопоставима со странами Европы. Сюда можно отнести к лидерам в этом отношении Нижний Новгород и Нижегородскую область, Оренбургскую область, Республику Коми. Активно и результативно ведется работа по привлечению иностранных инвестиций в Новгородской области. Следующими идут регионы Центрального Черноземья и Поволжья, где с государственной поддержкой можно в короткие сроки повысить инвестиционную привлекательность для иностранного капитала.

5. Формирование инвестиционной инфраструктуры. Так, в пяти регионах созданы залоговые фонды, деятельность которых открывает возможность предоставления государственных гарантий со стороны субъектов федерации. В Республике Коми действует перестраховочная компания. Получают развитие бизнес-центры, совершенствуется система связи и т.д. Особое значение приобретает повышение уровня экономического обоснования инвестиционных проектов на основе стандартов, заложенных в современные общепринятые в мире методики, а также выбор критериев отбора этих проектов с учетом приоритетных задач развития регионов. Для повышения уровня проработанности программ важно вовлечение в эту деятельность банков. Перспективно также составление так называемого инвестиционного паспорта региона, содержащего информацию, необходимую для потенциальных инвесторов. Регионы России сильно дифференцированы по соотношению инвестиционного риска и инвестиционного потенциала.

Выделим характерные типы регионов:

1. Инвестиционный потенциал умеренный, но риск минимальный. Подобное характерно для Белгородской области и Татарстана. Это структурно сбалансированные регионы. В этой группе оказались обе российские столицы - они сулят инвесторам огромные возможности при минимальном риске. Москва и Санкт-Петербург очень сильно (в несколько раз) оторвались от остальных регионов, как по большинству видов риска, так и почти по всем видам потенциала (за исключением разве что ресурсно-сырьевого). Регионов с минимальным риском и низким потенциалом (типа Монако или Багам) в России нет вообще. Это свидетельствует о том, что регионы с незначительным потенциалом при существующей в России ситуации не в состоянии создать устойчивые низко-рисковые условия инвестирования.

2. Умеренный уровень инвестиционного риска и потенциал ниже среднего. К этому типу относятся почти половина субъектов Федерации (точнее, сорок один). Попадание в эту группу обусловлено двумя основными причинами. С одной стороны, это снижение некогда более солидного потенциала кризисных промышленных регионов - Владимирской, Ивановской, Тульской областей и др. (такие регионы в основном все еще сохраняют изрядный инвестиционный потенциал). С другой стороны, сюда относится часть изначально экономически слабо развитых регионов с достаточно низким инвестиционным риском: Ненецкий и Коми-Пермяцкий АО, Кабардино-Балкарская Республика, регионы Северо - Запада.

3.Регионы с высоким инвестиционным риском и значительным потенциалом. Их оказалось всего три: Красноярский край, Республика Саха (Якутия), Ямало-Ненецкий АО. Они имеют высокие уровни риска по всем без исключения составляющим. Соответственно инвестирование сюда сопряжено со значительными объективными трудностями (труднодоступность, высокий уровень загрязнения окружающей среды в местах концентрации хозяйственной деятельности и т. п.), а также с рядом субъективных факторов (например, специализацией на добывающих отраслях промышленности). Регионы, относящиеся к этому типу, представлены как преимущественно промышленно развитыми территориями (Нижегородская, Пермская, Самарская, Иркутская области и др.), так и наиболее крупными промышленно-аграрными (Краснодарский край, Волгоградская, Саратовская, Ростовская области). При условии существенного снижения экологической, социальной, криминальной и законодательной составляющих инвестиционного риска, к ним со временем вполне может присоединиться и Красноярский край.

Эти регионы обладают всеми предпосылками для экономического роста и должны образовать «каркас» новой территориальной структуры хозяйства страны. В приоритетном развитии этих субъектов РФ как раз и должна заключаться региональная социально-экономическая и структурно-инвестиционная политика нового российского правительства. Ее успешная реализация позволит этим регионам выступить в роли «локомотивов» экономики, а в перспективе, возможно, стать интеграторами активно обсуждаемого сейчас процесса укрупнения субъектов Федерации.

4.Группа еще с более низким потенциалом представлена преимущественно автономиями и наиболее слабо развитыми республиками, а также отдельными территориально и экономически изолированными регионами Дальнего Востока (Сахалинская и Камчатская области).

5.Очень высокий риск при низком потенциале. Неблагоприятная этнополитическая ситуация, сложившаяся в Чечне, Дагестане и Ингушетии, делает эти районы пока мало привлекательными для инвесторов.

При анализе инвестиционного потенциала региона следует отметить, что он отличается значительной «консервативностью». В последние годы его относительно быстрое наращивание происходило лишь в узкоспециализированных регионах нефтегазодобычи. Вообще роль российских крупных компаний в отраслях экономики регионов России в целом довольно значительна, и она определяется теми активами, которыми бизнес-группы владеют сейчас в различных регионах. Приход крупного бизнеса в те или иные отрасли региона привел, как правило, к увеличению роли этих отраслей в экономике регионов (иначе говоря, к росту зависимости экономики субъектов РФ от отраслей их специализации). Это можно проследить на ряде ключевых отраслей - нефтяной, угольной и других.

Инвесторы продолжают игнорировать потенциально благоприятный инвестиционный климат, созданный в ряде регионов страны. Их активность не соответствует ни достаточно весомому местному инвестиционному потенциалу, ни относительно низкому риску. Так, отечественные инвесторы недостаточно учитывают довольно благоприятное сочетание инвестиционного климата и потенциала в Центральной России (в Ивановской, Владимирской, Ярославской, Тамбовской, Смоленской и Орловской областях, а также в Псковской, Мурманской областях и в Республике Мордовия). Иностранные инвесторы уделяют недостаточно внимания Оренбургской, Астраханской, Курской, Пензенской, Костромской областям, Чувашии, Адыгее, Мордовии, Ненецкому АО.

Выявленные межрегиональные инвестиционные диспропорции во многом обусловлены общим дефицитом как отечественных, так и иностранных инвестиционных ресурсов, привлекаемых в Россию вследствие ее общей высокой (а с 2007 года и сверхвысокой) инвестиционной рисковостью на фоне других стран мира. Существенным фактором недоинвестирования является также и слабая информированность об инвестиционном климате того или иного региона.

Постепенное создание более благоприятных условий для инвестирования существенно повышает роль регионов в развитии инвестиционной деятельности. Слабость государственной поддержки инвестиций на федеральном уровне тем более усиливает потребность перенесения центра тяжести формирования многих аспектов благоприятного инвестиционного климата в регионы. Одним из методов поддержки регионов России, является реализация Федеральной адресной инвестиционной программы (ФАЙЛ), которая включает финансирование Федеральных целевых программ (ФЦП), часть из которых напрямую относится к регионам. Как правило, ФЦП направлены на социально-экономическое развитие каких-то конкретных округов.

Наибольшим инвестиционным потенциалом обладают Москва и Санкт-Петербург, а также регионы, обладающие мощным ресурсно-сырьевым потенциалом, то есть большинство регионов-доноров.

Хотелось бы обратить внимание на укоренение в современной региональной проблематике такого понятия, как «имидж региона». Имидж региона — это некоторый набор признаков и характеристик, которые на эмоционально-психологическом уровне ассоциируются у широкой общественности с конкретной территорией.

Необходимость формирования собственного имиджа каждого региона и усиление моментов узнаваемости российских территорий очевидна. Потому что, в конечном итоге, это способствует привлечению внимания к региону, дает возможность более эффективно лоббировать свои интересы, улучшать инвестиционный климат, получать дополнительные ресурсы для развития региональной экономики, становиться кадровым резервом федеральных элит. Более того, продвижение имиджа регионов — перспективный путь преодоления трудностей в формировании имиджа России в целом. И об этом нельзя забывать.

2.2 Калужская область - центр иностранных инвестиций

В феврале 2008 года стало известно, что крупнейшая южнокорейская компания Lotte Confectionary к 2009 году построит в городе Обнинске Калужской области кондитерскую фабрику стоимостью в несколько десятков миллионов долларов. «В соответствии с уже достигнутыми договоренностями, правительство региона предоставит южнокорейской компании участок в районе города Обнинска размером около 13 гектаров, на котором и разместится фабрика», -заявил начальник управления инвестиций Министерства экономического развития региона Максим Шерейкин.

И если появление в Калужской области инвестиций из Азии пока не стало тенденцией, то европейские компании уже давно осваивают данный регион. Так, недавно французская компания PSA Peugeot Citroen подписала соглашение о сотрудничестве и инвестициях с правительством Калужской области и городом Калугой. Планируется, что в Калуге будет построен новый завод, который займет площадь порядка 200 гектаров, четвертая часть из которых будет отведена под склад комплектующих. Запустить завод планируется в 2010 году. Так как автомобили от компании PSA Peugeot Citroen «Made in Kaluga» - дело будущего, то, уже начиная с этого года, российские покупатели смогут приобрести автомобили марок Skoda Octavia и Skoda Octavia Tour, произведенные в Калуге. Примечательно, что с началом производства в России стоимость техники снизилась. Для Skoda Octavia Tour понижение составило 19-34 тысячи рублей, а для Skoda Octavia - 26 - 58 тысяч.

В ноябре 2007 года немецкий концерн Volkswagen открыл собственный завод в России и с конвейера сошли первые Volkswagen Passat и Skoda Oktavia. Кроме этих автомобилей, в следующем 2008 году на заводе в Калуге начнут собрать еще одну или даже две модели. Официально их имена не разглашаются. В 2009 году завод в Калуге должен выйти на проектную мощность в 150 тыс. автомобилей в год. И к трем-четырем собираемым моделям прибавится еще две: кроссовер Volkswagen Tiguan и бюджетную модель на базе Volkswagen

Polo специально для России. Таким образом, российский проект немецкого автоконцерна обещает стать самым широкомасштабным по количеству собираемых здесь моделей. Проект Volkswagen для российского автопрома стал также самым дорогим. Инвестиции составили около 500 млн евро.

По мнению Сергея Чернышева, генерального директора российского подразделения компании Ruukki, ведущего европейского поставщика компонентов, систем и комплексных решений на базе металла для строительства и машиностроения, «повышение качества выпускаемой продукции - еще один позитивный итог увеличения инвестиционных проектов на территории Калужской области».

В 2007 году европейская компания Ruukki приобрела местный завод «Венталл»; после приобретения компания инвестировала около 30 млн евро в модернизацию завода и расширение спектра выпускаемой продукции: полнокомплектных зданий и других металлоконструкций для промышленного строительства.

Как сообщает «Строительство и недвижимость», на состоявшемся 14 ноября 2007 года в Калуге Дне качества компания Ruukki получила сразу четыре диплома в номинации «Лучшая продукция производственно-технического назначения», что еще раз подтвердило правильность выбранной стратегии по модернизации завода. Как отмечает губернатор Калужской области Анатолий Артамонов, «работа по повышению качества товаров и услуг на предприятиях и организациях области имеет решающее значение для роста конкурентоспособности региона и его успешного социально-экономического развития».

По словам Чернышева, «выбор Калужской области в качестве объекта инвестиций не случаен. Регион имеет очень удобное географическое расположение недалеко от основных источников сбыта, развитую транспортную инфраструктуру. Немаловажно и наличие здесь таких научных центров, как город Обнинск - настоящая «кузница» высококвалифицированных кадров». Неудивительно и то, что именно Калужская область вошла в число 7 российских технопарков, которые начнут действовать уже в этом году. Безусловно, придание этого статуса региону станет еще одним мощным стимулом для привлечения сюда иностранных и отечественных инвестиций.

Заключение

Привлечение национальных и иностранных инвестиций является крайне важным для современной российской экономики. Наличие достаточных инвестиционных ресурсов, в первую очередь, позволит произвести модернизацию существующих производственных фондов, а также создать новые высокотехнологичные предприятия, что положительно отразится на экономическом росте страны.

Для улучшения инвестиционного климата, и современного политического и экономического состояния России представляется возможным проведение следующих мероприятий:

обеспечение политической стабильности и последовательности реформ в стране,

проведение мероприятий по дальнейшему сокращению инфляции, -

налоговое стимулирование инвестиционной деятельности,

развитие фондового рынка и стимулирование сохранения российского капитала в стране.

В заключение хочется отметить, что инвестиции представляют собой сложный механизм, способный в значительной степени увеличить экономический потенциал государства. Поэтому успех, достигнутый в данной сфере, во многом предопределит успешную реализацию социально-экономических реформ и экономическое развитие страны в целом.

Список литературы

1. М. Делягин, О. Тиньков Инвестиции //Финанс-2007.- №10.- С.21-25.

2. А.Гудков. Инвестиционная привлекательность регионов. // Коммерсант.- 2008.-№3.- С.3-5.

3. С.Письменный. Иностранные инвестиции в стратегические месторождения. // Коммерсант. -2008.-№3.

4. А.Навой. Прямые инвестиции: непрямой путь в экономику. // Вопросы эко номики.-2007-№11.

5. А.Варков. Калужская область -центр иностранных инвестиций. // Калужские НОВОСТИ.-2007.- №139.

6. Рамилова А. Прямые иностранные инвестиции как объект государственного регулирования // Российский экономический журнал - 2007- № 7.