Курсовая работа: Інвестиційна діяльність промислового підприємства й оцінка економічної ефективності інвестиційного проекту

МІНІСТЕРСТВО ОСВІТИ І НАУКИ УКРАЇНИ

ДОНЕЦЬКИЙ НАЦІОНАЛЬНИЙ ТЕХНІЧНИЙ УНІВЕРСИТЕТ

Кафедра економіки і маркетингу

КУРСОВА РОБОТА

з дисципліни “Фінанси, грошовий обіг та кредит: Інвестування”

на тему “Інвестиційна діяльність промислового підприємства й оцінка економічної ефективності інвестиційного проекту”

Виконавець:

студентка групи

Консультант: проф. В. П. Лисяков

Донецьк – 2009

МІНІСТЕРСТВО ОСВІТИ І НАУКИ УКРАЇНИ

ДОНЕЦЬКИЙ НАЦІОНАЛЬНИЙ ТЕХНІЧНИЙ УНІВЕРСИТЕТ

ФАКУЛЬТЕТ ЕКОНОМІКИ

Кафедра економіки і маркетингу

Спеціальність «Економіка підприємства»

ЗАВДАННЯ

на курсову роботу з дисципліни «Фінанси, грошовий обіг та кредит: Інвестування» студенту групи ЕГП-06

Тема роботи: «Інвестиційна діяльність промислового підприємства й оцінка економічної ефективності інвестиційного проекту.»

Строк здачі студентом закінченої роботи 30.05.09.

Вихідні дані до роботи наведені в додатку А.

Зміст розрахунково-пояснювальної записки.

Теоретичний розділ:

Розрахунковий розділ:

Дата видачі завдання 15.02.09.

Робота закінчена

Студент

Керівник роботи Лисяков Володимир Пилипович

РЕФЕРАТ

Курсова робота 25 стор., 2 рис., 10 джерел, 1 додаток

Ціль виконання курсової роботи – отримати навички необхідні для оцінки економічної ефективності інвестиційного проекту, закріпити теоретичні знання, отримані після вивчення курсу «Фінанси, грошовий обіг та кредит: Інвестування», ознайомитись з науково-методичними джерелами інвестиційної діяльності, навчитися робити висновки щодо доцільності прийняття інвестиційного проекту.

Методи дослідження: аналіз літературних джерел, методи оцінки ефективності інвестицій ЮНІДО.

У курсовій роботі розглянуто особливості інвестиційного процесу, вказані головні схеми управління інвестиційним проектом, а також з’ясовано, що джерелами фінансування інвестицій на підприємстві є: власні кошти (прибуток, амортизаційні відрахування, суми отриманих страхових виплат на відшкодування збитків внаслідок природних катаклізмів тощо); асигнування державного та місцевого бюджетів, що надаються на зворотній основі (державне фінансування); залучені кошти у вигляді кредитів, наданих державою на зворотній основі, кредитів вітчизняних та зарубіжних банків та інших інституційних; іноземні інвестиції у формі як прямих, так і портфельних. Розглядаючи поняття інвестицій як економічної категорії, джерела їх формування, класифікацію, слід розглянути ще кілька понять, пов'язаних з цим поняттям, які зустрічаються в літературі.

На умовному прикладі розрахувати показники фінансово-економічної ефективності інвестиційного проекту.

КЛАСИФІКАЦІЯ ІНВЕСТИЦІЙ, СУБ’ЄКТИ І ОБ’ЄКТИ ІНВЕСТИЦІЙНОЇ ДІЯЛЬНОСТІ, ДЖЕРЕЛА ІНВЕСТИЦІЙ, ІНВЕСТИЦІЙНИЙ ПРОЦЕС, ПОКАЗНИКИ ЕФЕКТИВНОСТІ ІНВЕСТИЦІЙ, ТОЧКИ БЕЗЗБИТКОВОСТІ.

ЗМІСТ

1 ТЕОРЕТИЧНА ЧАСТИНА

1.1 Інвестиційний процес і управління інвестиційною діяльністю.

1.2 Джерела фінансування інвестицій на підприємстві.

2 РОЗРАХУНКОВА ЧАСТИНА

2.1 Розрахунок зворотних грошових потоків.

2.2 Розрахунок показників фінансово-економічної ефективності проекту.

2.3 Визначення показників беззбитковості проекту.

ВИСНОВОК

ПЕРЕЛІК ПОСИЛАНЬ

ДОДАТОК А

ВСТУП

Трансформування економіки України в ринкову вимагає глибокого дослідження інвестиційних проблем розвитку як на макро-, так і на мікрорівні. Помилки у виборі напрямів інвестування, у спрямуванні коштів у малоефективні, недостатньо обґрунтовані проекти призвели до припинення інвестиційних процесів і, як наслідок, - до поглиблення інвестиційної кризи в Україні загалом, в більшості її регіонів, на підприємствах.

Необхідність виходу з важкої інвестиційної кризи вимагає розробки нової методології і теорії управління інвестиційним процесом, яка в теперішній час, по суті, втрачена. Негативна тенденція щорічного зменшення обсягів інвестицій і низької їх віддачі зумовлює обґрунтовану критику економічного механізму, що функціонує в інвестиційній сфері.

Більшість зусиль, спрямованих на покращення інвестиційного клімату, будуть марними, поки не підвищиться довіра інвесторів до держави. А цьому, однозначно, не сприяє політична нестабільність та мінлива законодавча база в Україні.

Ситуація, яка склалася в інвестиційній сфері, призводить до руйнування і масового вибуття виробничих фондів, втрати потенціалу майбутнього економічного росту і оновлення виробництва, економічної незалежності держави. Все це зумовлює гостру необхідність формування і ефективного використання інвестиційних ресурсів в Україні загалом, в її регіонах, у кожному елементі підприємницької структури на мікрорівні.

Пошук ефективних джерел і ресурсів фінансування інвестицій є однією з найбільших проблем, яка виникає в процесі здійснення інвестиційної діяльності.

Формування інвестиційних ресурсів потрібно розглядати як одне з найважливіших завдань не тільки інвестиційної, але і фінансової стратегії підприємства (фірми). Вироблення такої стратегії повинно забезпечити необхідними джерелами і коштами як реалізацію інвестиційних проектів, так і нормальне функціонування і фінансову стійкість виробничої діяльності на перспективу.

Інвестиційну привабливість України визначають насамперед політичними, соціальними факторами, недостатньою фінансовою стабільністю вітчизняної економіки. До суттєвих чинників, що не сприяють залученню іноземного капіталу, належать відсутність ринкової інфраструктури, недостатня економічна ефективність інвестиційних проектів. На даний час механізм державного захисту капіталу інвесторів потребує чітких регламентованих рішень довготривалого характеру, коли законодавчі акти будуть відображати чітко окреслені умови вкладання, як зовнішніх, так і внутрішніх ресурсів, насамперед з метою формування сприятливого середовища для економічного розвитку пріоритетних галузей, модернізації виробництва, впровадження передових технологій.

Пошук шляхів підвищення ефективності прийняття інвестиційних рішень потребує вдосконалення як організаційно-технічних, так і аналітично-методичних підходів до оцінки інвестиційної привабливості підприємств. Вважаємо, що впровадження методик рангування, інтегральної оцінки, оцінки та аналізу ефективності за грошовими потоками дозволить більш кваліфіковано обґрунтовувати доцільність інвестиційних рішень, а застосування системи комплексних фінансово-економічних показників, що можуть використовуватися для оцінки привабливості інвестиційних проектів буде сприяти підвищенню ефективності інвестиційної діяльності.

1 ТЕОРЕТИЧНА ЧАСТИНА

1.1 Інвестиційний процес і управління інвестиційною діяльністю

З часу реформування економіки поняття інвестиції ввійшло в економічну літературу в країнах Східної Європи, включаючи країни СНД, що можна пояснити реформуванням економіки цих держав. Раніше поняття інвестицій трактувалося як сукупність витрат, які реалізуються у формі довгострокових вкладень капіталу в галузі народного господарства (виробничі фонди), тобто інвестиції ототожнювались з поняттям "капітальні вкладення".

Вітчизняні і зарубіжні економісти розглядають інвестиції як довгострокове вкладання капіталу в різні сфери і галузі економіки, інфраструктуру, соціальні програми, охорону навколишнього природного середовища як всередині країни, так і за кордоном з метою розвитку виробництва, соціальної сфери, підприємництва, одержання прибутку.

Промислові та інші підприємства постійно зіштовхуються з необхідністю інвестицій, тобто вкладанням внутрішніх і зовнішніх коштів у різноманітні програми і окремі заходи з метою організації нових, підтримки і розвитку діючих виробництв (виробничих потужностей), технічної підготовки виробництва, отримання прибутку та інших кінцевих результатів. Це можуть бути грошові кошти, цільові банківські вклади, паї, акції, інші цінні папери, технології, машини і обладнання, ліцензії, будь-яке майно або майнові права, інтелектуальні цінності, кредити.

Сам термін "інвестиції" походить від латинського слова "invest", що в прямому розумінні означає "вкладати". В

широкому розумінні інвестиції являють собою вкладання капіталу з метою його

збільшення в майбутньому. При цьому приріст капіталу має бути достатнім для того,

щоб компенсувати інвестору відмову від використання ним наявних коштів на

споживання в поточному періоді, одержати винагороду за ризик поповнити втрати

від інфляції в майбутньому періоді![]() .

.

Таким чином, інвестиції - це те,

що відкладається на завтра з метою більш ефективного споживання в майбутньому.

Одну їх частину становлять споживчі блага, які не використовуються в поточному

періоді, вони відкладаються на збільшення запасів, іншу - ресурси, які

направляються на розширення виробництва. Інвестиціями можуть бути як грошові

кошти, так і акції, цінні папери, пайові внески, рухоме і нерухоме майно,

авторські права. З точки зору фінансів, інвестиції - це всі види активів

(коштів), які вкладаються в господарську діяльність з метою одержання доходу, а

з точки зору економіки, інвестиції - це витрати на створення, розширення і

технічне переозброєння основного і неосновного капіталу![]() .

.

Законом України інвестиції трактуються як всі види майнових і

інтелектуальних цінностей, що вкладаються в об'єкти підприємницької та інших

видів діяльності, внаслідок якої створюється прибуток (доход) або досягається

соціальний ефект ![]() . Такими цінностями закон

визначає:

. Такими цінностями закон

визначає:

- кошти, цільові банківські вклади, паї, акції та інші цінні папери;

- рухоме та нерухоме майно;

- майнові права, що випливають з авторського права, досвід та інші інтелектуальні цінності;

- сукупність технічних, технологічних та інших знань, оформлених у вигляді технічної документації, навичок та виробничого досвіду, необхідних для організації того чи іншого виду виробництва, але не запатентованих;

- права користування землею, водою, ресурсами, будинками, спорудами, обладнанням, а також інші майнові права;

- інші цінності.

Об'єктами інвестування можуть бути підприємства, які будуються, реконструюються або розширюються, інші основні фонди, які орієнтовані на вирішення певного завдання. Вони відрізняються за обсягом виробництва (масштабами проектів, виробництва продукції, робіт і послуг), спрямованістю (виробничі і соціальні), за характером і змістом етапів здійснення проектів, за формами власності (державні або приватні), за характером і ступенем участі держави (кредити, пакети акцій, податкові пільги, гарантії), окупністю коштів, ефективністю кінцевих результатів та іншими ознаками.

Інвестиції класифікуються за різними ознаками і можуть поділятися на матеріально-речові, якщо вони здійснюються у вигляді виробничого обладнання, грошові, якщо вони спрямовані на створення матеріально-речових цінностей, інтелектуальні, якщо вони надаються у вигляді нових технологій. Такий поділ є відносно умовним, бо і матеріально-речові і інтелектуальні інвестиції можуть бути виражені у грошовій формі.

Розглянемо класифікацію інвестицій за окремими ознаками, яка проводиться з метою обліку, аналізу і планування.

1. За об'єктами вкладання коштів виділяють реальні та фінансові інвестиції.

Реальні (капіталоутворюючі) інвестиції - це вкладання в галузі економіки та види економічної діяльності, що забезпечують приріст виробничих та невиробничих фінансових активів, тобто вкладання в основний капітал, запаси матеріальних обігових коштів, матеріально-речові цінності чи придбання земельних ділянок, об'єктів природокористування тощо. Це можуть бути нематеріальні активи, пов'язані з науково-технічним прогресом і які характеризуються як інноваційні інвестиції.

Фінансові інвестиції - це вкладання коштів в різноманітні фінансові активи, серед яких найбільшу частку займає вкладання в цінні папери, акції, облігації.

Співвідношення між реальними та фінансовими інвестиціями залежить від типу і рівня розвитку економіки та його інституцій. У провідних країнах з ринковою економікою переважають саме фінансові інвестиції, оскільки основним джерелом залучення коштів для реалізації інвестиційних проектів є випуск цінних паперів та реалізація їх на фондовому ринку. З позиції залучення коштів ці два види інвестицій справді різні, але вони є потоком грошових коштів, спрямованих на створення матеріально-технічної бази, включаючи НДДКР. Реальний приплив коштів у формі фінансових інвестицій відбувається лише при продажу цінних паперів на первинному ринку, а фінансові операції на вторинному ринку лише змінюють власника цінних паперів, при цьому реального припливу коштів у підприємство, що емітувало ці папери, не відбувається. Тому фінансовими слід називати лише ті інвестиції, які утворюються на первинному ринку цінних паперів. Фінансові операції на вторинному ринку можуть лише посередньо збільшити інвестиції в тому випадку, якщо динаміка акцій компанії має позитивну тенденцію, що забезпечує безпроблемну їх реалізацію при додатковій емісії.

2. За характером участі в процесі інвестування виділяють прямі і непрямі інвестиції. Тобто фінансові інвестиції, які реалізуються у вигляді цінних паперів, котрі надають право власності (право володіння акціями), в залежності від обсягу, який концентрується в одного власника, можна розділити на прямі і портфельні інвестиції.

Під прямими інвестиціями розуміють безпосередню участь інвестора у виборі об'єктів інвестування і вкладання коштів. Прямі інвестиції відповідають такому обсягу цінних паперів, який дає право їх власникові суттєво впливати на розробку та прийняття управлінських рішень в напрямку розвитку компанії і навіть на повний контроль над нею. Пряме інвестування здійснюють в основному підготовлені інвестори, які мають точну інформацію про об'єкт інвестування і добре знайомі з механізмом інвестування.

Портфельні інвестиції хоча й надають право власності, але їх обсяг незначний у сукупності всіх цінних паперів, емітованих підприємством, а тому вони не можуть впливати на ухвалення рішень щодо управління ними. В більшості випадків власники портфельних інвестицій не ставлять собі за мету управління підприємством (компанією), їх більше цікавить розмір дивідендів, які вони одержують за свої акції. Портфельними ці інвестиції називають тому, що їх власники не обмежуються купівлею акцій одного підприємства, а мають у своєму володінні частку акцій інших підприємств, що пояснюється прагненням одержувати стабільний прибуток за вкладеним капіталом і зведенням до мінімуму ризику щодо його втрати. Така сукупність акцій різних компаній у володінні одного інвестора називається портфелем.

Тому під непрямими інвестиціями розуміють інвестування, опосередковане

іншими особами (інвестиційними або іншими фінансовими посередниками). Не всі

інвестори мають достатню кваліфікацію для ефективного вибору об'єктів

інвестування і наступного управління ними. В цьому випадку вони купують цінні

папери, які випускаються інвестиційними або іншими фінансовими посередниками

(це можуть бути інвестиційні сертифікати інвестиційних фондів і інвестиційних

компаній), а останні зібрані таким чином інвестиційні кошти розміщують за своїм

вибором у найбільш ефективні об'єкти інвестування, беруть участь в управлінні

ними, а одержані доходи розподіляють між своїми клієнтами![]() .

.

Для України досить важливими є прямі інвестиції, бо в цьому випадку інвесторами виступають значні транснаціональні корпорації, визнані лідери в світовому розвитку. Не слід очікувати змін на краще від розвитку портфельного інвестування. Хоча портфельні інвестиції і надають необхідні фінансові ресурси, з позицій виробника в технологічному плані не відбувається змін на краще. Портфельні інвестори завжди прагнуть вкладати кошти в підприємства зі стабільним прибутком та гарантованими перспективами у майбутньому, тоді як прямі інвестори можуть вкладати кошти в підприємства, які при докорінній реконструкції та модернізації в майбутньому даватимуть значні прибутки.

Доповнюють реальні та фінансові інвестиції інноваційні та інтелектуальні інвестиції.

Інноваційні інвестиції - це вкладання коштів у нематеріальні активи, що забезпечують розвиток науково-технічного прогресу та впровадження інновацій з метою створення нових або збереження чи розширення існуючих ринків збуту. В промислово розвинутих країнах з високим рівнем техніки і технології інновації за своїм змістом наближені до реальних інвестицій. Разом з тим в окремі періоди доводиться здійснювати інвестиції в підтримку технічно відсталих, малопродуктивних галузей виробництв.

Інтелектуальні інвестиції - це вкладання коштів у формування творчого потенціалу та професійних навичок громадян в усіх сферах суспільно-економічного життя, а також придбання об'єктів інтелектуальної власності, якими є авторські права, винаходи, патенти, промислові зразки, інша інтелектуальна продукція. В більшості випадків за своїм змістом і напрямками використані інтелектуальні інвестиції одночасно є інноваціями.

Україна має потужний науковий потенціал, однак кризові явища призвели до втрати попиту на наукову продукцію на внутрішньому ринку, що пояснюється падінням загального рівня інвестицій на тлі інфляції, зростанням взаємо заборгованості і переорієнтацією економічної діяльності з реального сектора в сектор швидкоплинних фінансових операцій. Збереження наукового потенціалу та розробка інноваційної продукції в умовах структурної деформації економіки України є особливо актуальними, оскільки значна технологічна відсталість більшості вітчизняних підприємств після лібералізації економічних відносин спричинила розвиток негативних тенденцій, які монетарними заходами усунути неможливо. Вихід з кризового стану та переорієнтація економіки на сталий розвиток можливі лише за умови широкомасштабної реалізації інноваційних проектів.

3. За періодом інвестування розрізняють короткострокові і довгострокові інвестиції.

Короткострокові інвестиції - це вкладання капіталу на період не більше року (це можуть бути короткострокові депозитні вклади, купівля короткострокових ощадних сертифікатів).

Довгострокові інвестиції - це вкладання капіталу на період, який триває більше року. Такий поділ прийнятий в практиці обліку, але, як показує досвід, він вимагає деталізації. В досвіді діяльності значних інвестиційних компаній довгострокові інвестиції деталізують так: 1) до 2 років; 2) від 2 до 3 років, 3) від 3 до 5 років; 4) більше 5 років.

4. За формами власності інвестиції ділять на приватні, державні,

власність іноземних інвесторів, спільні інвестиції ![]() .

.

За розподілом інвестицій за формами власності можна оцінити характер економічної формації, рівень розвитку економічних відносин в країні та ступінь державного втручання в суспільний розвиток. Форма власності впливає на ефективність інвестування, оскільки процедура розробки інвестиційних проектів та контроль за їх виконанням відрізняються для інвесторів з різною формою власності.

Приватні інвестиції - це вкладання коштів, яке здійснюється громадянами, а також підприємствами недержавних форм власності.

Під державними інвестиціями розуміють вкладання коштів, яке здійснюється центральними і місцевими органами влади і управління за рахунок коштів і бюджетів, позабюджетних фондів, а також державними підприємствами і установами за рахунок власних і позичених коштів. Джерела державних інвестицій поділяються на внутрішні і зовнішні. Внутрішнім джерелом державних інвестицій є кошти державного та місцевих бюджетів. Значним внутрішнім джерелом цього виду інвестицій є продаж облігацій державної позики, кредити Національного банку тощо. В Україні одним із засобів подолання інфляційних проявів є скорочення видатків бюджету через значну його дефіцитність. В зв'язку з тим, що соціальні видатки не можна скорочувати, то основною статтею скорочення видаткової частини бюджету стало скорочення видатків на народне господарство та державні капітальні вкладення. Кошти, одержані від продажу державних цінних паперів, не мали інвестиційної спрямованості, а використовувались для покриття дефіциту бюджету, а їх широкомасштабний продаж обмежив кредитні можливості комерційних банків, які і без того мали низьку кредитоспроможність. Надмірне застосування цього механізму мобілізації коштів стало одним із вагомих чинників фінансової кризи, яка спалахнула в Росії і не обійшла Україну в серпні-вересні 1998 р.

Зовнішніми джерелами державних інвестицій є кредити міжнародних організацій, урядів зарубіжних країн та приватних інвесторів, продаж державних цінних паперів на зовнішньому ринку тощо. Іноземними інвестиціями є вкладення, які здійснюються іноземними громадянами, юридичними особами, державами.

Вирішальне значення для обсягів зовнішніх інвестицій має економічний

клімат в країні, в яку спрямовуються інвестиції. Від економічного клімату в

країні залежить структура зовнішніх інвестицій, співвідношення між обсягами

кредитів, наданих міжнародними організаціями, урядами закордонних країн, з

одного боку, та обсягами іноземних інвестицій - з другого. Основними чинниками,

які формують економічний клімат та інвестиційну привабливість, у відповідності

до класифікації ризиків, що виникають при реалізації інвестиційного проекту ![]() , є:

, є:

■ стабільність економічного законодавства та поточні економічні ситуації;

■ зовнішньоекономічна політика країни-одержувача;

■ політична ситуація в країні;

■ коливання ринкової кон'юнктури, цін, валютних курсів тощо. В Україні ці умови досить нестабільні, а це визначає її низьку інвестиційну привабливість для закордонних інвесторів. Великий попит на інвестиційні ресурси в світі при їх обмеженості є досить проблематичними умовами для широкомасштабного іноземного інвестування в нашій країні.

Під спільними інвестиціями розуміють вкладення, які здійснюються суб'єктами даної країни і іноземних держав.

5. За регіональною ознакою виділяють інвестиції всередині країни і за кордоном.

Інвестиції всередині країни (внутрішнє інвестування) - це вкладання коштів в об'єкти інвестування, які розташовані в територіальних межах даної країни.

Під інвестиціями за кордоном (іноземні інвестиції) розуміють вкладання коштів в об'єкти інвестування, розташовані за межами територіальних кордонів даної країни (до цих інвестицій належать також придбання різноманітних фінансових інструментів інших країн - акцій іноземних компаній, облігацій інших держав тощо)

Перехід країн до ринкової економіки викликав значний інтерес до методів управління в умовах ринку. Одним із найефективніших сучасних напрямків у цій сфері є Управління проектами.

Управління проектами (англ. — Project Management) — мистецтво керівництва та координації людських та матеріальних ресурсів протягом всього життєвого циклу проекту шляхом застосування системи сучасних методів та техніки управління для досягнення певних результатів з складу та обсягу робіт, вартості, якості та задоволення вимог учасників проекту [7].

Основними завданнями управління проектами є:

Ø визначити основні цілі проекту та їх обґрунтувати;

Ø виявити структуру проекту;

Ø визначити необхідні обсяги та джерела фінансування;

Ø підбір виконавців (учасників) проекту, зокрема, через тендери чи конкурси;

Ø підготовити та заключити контракти;

Ø визначити строки виконання проекту, скласти графік його реалізації, визначити обсяги необхідних ресурсів;

Ø визначити кошторис та бюджет проекту;

Ø спланувати та врахувати усі ризики;

Ø забезпечити контроль за виконанням проекту.

Основою управління с інвестиційний проект, який розглядається як керована зміна вихідного стану будь-якої системи (наприклад, підприємства), пов'язана з витратою часу та коштів. Дослідження процесу та регулювання змін, що здійснюються у проекті за розробленими раніше правилами в межах бюджету та часових обмежень визначає зміст цієї категорії.

Основними напрямками управління інвестиційним проектом є:

- управління розробкою проектної документації (інвестиційне проектування);

- організація фінансування інвестиційного проекту;

- управління реалізацією інвестиційних проектів (матеріально-технічна підготовка проектів, організація торгів, тендерів та укладання контрактів);

- організація контролю (моніторингу) за реалізацією інвестиційного проекту.

На практиці існує три схеми управління інвестиційними проектами:

«Основна» система. Керівник (менеджер) проекту — представник (агент) замовника, фінансової відповідальності за рішення, що приймаються, не несе. Ним може бути будь-яка фірма — учасник проекту. В цьому випадку менеджер проекту відповідає за координацію та управління ходом розробки та реалізації проекту, а у контрактних відносинах з іншими учасниками проекту він не перебуває. Переваги — об'єктивність менеджеру, а недоліки — ризик за долю проекту лежить на замовнику.

Система «розширеного управління». Керівник (менеджер) проекту приймає відповідальність за проект у межах фіксованої (кошторисної) ціни. Менеджер забезпечує управління та координацію процесів проекту за угодами між ним і учасниками проекту в межах фіксованої ціни. Ним може бути підрядна або консалтингова фірма (іноді інжинірингова). Консалтингова фірма керує проектом, координує поставки та роботи з інжинірингу. Ризик несе підрядник.

Система «під ключ». Керівник (менеджер) проекту — проектно-будівельна фірма, із якою замовник заключає контракт «під ключ» за обумовленою вартістю проекту [8].

У сучасному вигляді Управління проектами розвивається з 60-х років XX століття і початково було пов'язано з матричними організаційними структурами та сітьовими графіками. В подальшому у процесі свого розвитку воно включило у свою сферу велику кількість інших аспектів та методів управління, таких як вартість, ризик, якість, робота з учасниками проекту та зацікавленими сторонами, організація проектних колективів, прийняття рішень, інформатика вирішення конфліктів тощо. Сьогодні «Управління проектами» с самостійним напрямком у інвестиційній сфері зі своєю методологією понятійним апаратом та методами.

Засновником теорії Управління проектами вважають німецького економіста Роланда В. Гутча. Його заслуга в тому, що він довів міжнародну значимість Управління проектами, яка привела до ідеї формування INTERNETy. Розвивати порозуміння поза мовних та культурних бар'єрів, покращувати особливості Управління проектами та інтегрувати їх у єдину концепцію — це основне завдання, яке він ставив перед собою. Під його керівництвом у Відні в 1967 р. на Першому світовому конгресі з управління проектами 400 учасниками було створено INTERNET, а у 1979 р. у Гармині (західна Німеччина) на Шостому світовому конгресі з управління проектами було визначено, що основою подальшого розвитку Управління проектами є не сітьові методи, а методи, які забезпечують найефективнішу реалізацію певних в інвестиційних проектах результатів за складом та обсягом робіт, вартості, якості та задоволенню учасників інвестиційного проекту .

Сьогодні Управління проектами — це управління змінами, наука та мистецтво успішного втілення проектів від зародження ідеї до завершення в організації нового підприємства, реконструкції чи технічного озброєння, чи у реформуванні економіки. Міжнародна асоціація Управління проектами INTERNET — це найбільша міжнародна організація у сфері Управління проектами, яка об'єднує понад 20 національних співтовариств Європи, а також інших країн. Членом Міжнародної асоціації Управління проектами є й Українська асоціація Управління проектами (УкрНЕТ), яка ефективно працює в Україні з 1991 р.

Крім Української асоціації Управління проектами в Україні у сфері Управління проектами активно працюють також такі організації як:

• Асоціація «Укрконсаятинг»;

• ДП «Укрпромзовнішекспертиза»

• ДП «Укрінвестекспертиза»;

• Підприємство «Технології інвестиційний консалтінг» та інші.

Основними напрямками діяльності їх діяльності в Україні є:

• проектний та фінансовий менеджмент;

• реструктуризація підприємств;

• супроводження проектів;

• підготовка техніко-економічного обґрунтування інвестицій;

• аналіз ринку продукції проектів:

• навчання сучасним методам управління проектами;

• пошук ділових партнерів під конкретні проекти тощо.

Потенційною сферою інтересів Управління проектами в Україні є зміни відносин власності (роздержавлення підприємств та організацій, акціонування, корпоратизація); розвиток інвестиційного ринку — поступовий перехід до відносного балансу пропозиції та платоспроможного попиту зміни організаційних форм власності; виробничих схем та методів і засобів управління інвестиційною діяльністю.

Однак, для подальшого розвитку за застосування в інвестиційній сфері Управління проектами в Україні необхідно:

по-перше, щоб усі доступні методи та засоби Управління проектами задовольняли реальним вітчизняним умовам та вимогам здійснення проектів;

по-друге, підготовити спеціалістів з Управління проектами, які здатні забезпечити розвиток та застосування Управління проектами на практиці;

по-третє, сформувати ринок Управління проектами як усвідомленої необхідності для використання цього інструменту у керуванні змінами.

1.2 Джерела фінансування інвестицій на підприємстві

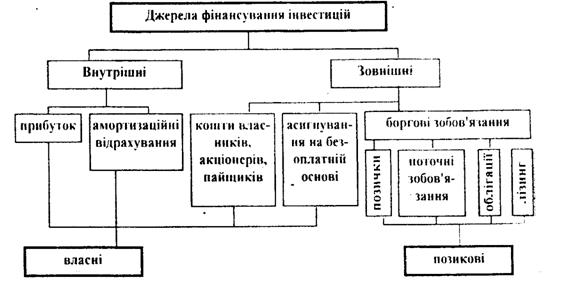

Характер походження фінансових ресурсів впливає на ефективність інвестиційних процесів. Це вимагає вивчення особливостей використання окремих джерел фінансування і їхнього впливу на ефективність інвестицій. Аналіз наявних можливостей фінансування й оцінку їхнього впливу на ефективність інвестиційних процесів доцільно проводити на основі класифікації джерел. Насамперед в залежності від місцезнаходження джерела поділяються на внутрішні (прибуток і амортизаційні відрахування) та зовнішні, що включають усі можливості за межами підприємства (рис. 1.1). Це облігаційні позики, банківські і бюджетні кредити, лізинг, бюджетні інвестиційні асигнування, безоплатні і добродійні внески, пожертвування організацій, підприємств і громадян. Ці джерела в залежності від характеру власності поділяються на дві групи: власні і позикові.

Характер походження фінансових коштів, умови їхнього залучення, максимальний термін використання впливають па ефективність інвестиційних процесів і обумовлюють специфічні особливості інвестиційного планування. Окрім того, у підприємств різних організаційних форм, форм власності та розмірів існують різні можливості їх використання.

Це потребує вивчення особливостей використання окремих груп джерел фінансування та їхнього впливу на результат здійснення проектів.

Розглянемо особливості внутрішніх джерел підприємства коштів, отриманих у результаті господарської діяльності (прибуток, амортизаційні відрахування), тобто самофінансування. Воно має ряд переваг: підвищуються сталість, надійність і кредитоспроможність підприємства; виключаються витрати на фінансування. Слід зазначити, що на механізм формування і використання власних фінансових ресурсів підприємства значний вилив робить податкова політика держави, покликана забезпечити розвиток національною господарства. Крім того, можливості внутрішнього фінансування підприємств можуть бути обмежені низькими результатами виробничо-господарської діяльності. В той же час використання тільки внутрішніх джерел через їхню недостатність може знижувати можливості господарювання підприємств. Тому для фінансування інвестицій часто використовуються зовнішні джерела, що включають прирівняні до власних кошти і позиковий капітал. Власні зовнішні джерела включають кошти власників підприємств, акціонерів, пайовиків. Зовнішнє фінансування на основі власних коштів переважніше, тому що воно не знижує фінансової сталості підприємства і полегшує умови одержання коштів. Другим різновидом зовнішньою фінансування є використання коштів, наданих кредиторами. Основою його залучення є кредитні відносини, що призводять до додаткових витрат за рахунок оплати процентів і, як наслідок, до зниження прибутку.

Рис.1.1. Класифікація джерел фінансування інвестицій.

Фінансове забезпечення інвестиційних процесів спрямовано на пошук

оптимального варіанта - максимальної віддачі від вкладення коштів при мінімумі

витрат. Вибір найкращого варіанта фінансування в умовах обмежених фінансових

можливостей підприємства буде забезпечено тільки на основі встановлення

призначення фінансування, його спрямованості й інших специфічних аспектів,

пов'язаних із використанням![]() .

.

З огляду на різноманіття видів зовнішніх джерел фінансування, на стадії планування необхідно здійснювати вибір оптимального варіанта, в основу якого покладений принцип ранжирування. Традиційно потенційні джерела фінансування оцінюються по вартості їхнього залучення, при цьому спрощуються інші аспекти, пов'язані з використанням капіталу. Так, наприклад, значний інтерес при вирішенні питання фінансування інвестицій за рахунок позикового капіталу представляють розмір застави та наявність об'єкта застави в потенційного інвестора; максимально можливий розмір використання капіталу; можливий термін використання фінансових ресурсів; додаткова вартість капіталу. Особливу увагу при ранжируванні потенційних джерел фінансування треба приділяти реальності їх залучення, котра може бути оцінена з двох позицій: по-перше, реальної наявності необхідної суми коштів і, по-друге, дії законодавчих і нормативних актів, що регулюють їхнє використання. З огляду на викладене, розглянемо специфіку використання зовнішніх джерел капіталу для фінансування інвестиційних проектів.

Найпоширенішим позиковим джерелом фінансування є використання коштів, наданих кредиторами. Основою залучення цього джерела є не участь власників фінансових ресурсів в інвестиційних процесах, а кредитні відносини, що призводять до додаткових витрат у вигляді виплати процентів, слідством чого є зниження фінансових результатів реалізації проектів. Проте використання кредиту має і позитивні сторони, серед яких одержання можливості розвитку виробництва, збільшення прибутковості власного капіталу. Варто підкреслити, що в періоди інфляції середньострокове кредитування з фіксованою ставкою процента часто більш привабливо, ніж випуск звичайних акцій. Це пояснюється тим, що розмір дивідендів на акції зростає в міру зростання доходів від інвестування, а розмір процентів, виплачуваних по кредитах, у грошовому виразі залишається постійним, але фактично складає все менший процент від доходу в період інфляції.

Мета кредиту, як правило, визначає його терміни, графік використання та графік обслуговування боргу. Як правило, термін кредиту обмежується очікуваним терміном реалізації проекту (або часом, на який позичальник має потребу в кредиті) та очікуваною спроможністю клієнта обслуговувати борг, що відбивається в імовірних потоках платежів. По терміну надання капіталу в користування позичальнику розрізняють короткострокові (до одного, двох років), середньострокові (до п'яти років) та довгострокові (понад п'яти років) позикові джерела, іноді на строк термінового кредиту банк відкриває позичальнику кредитну лінію, котра являє собою зобов'язання банку перед позичальником надавати йому протягом визначеного періоду кредити в межах узгодженого ліміту. Відкриття кредитної лінії дає ряд переваг для кожної з взаємодіючих сторін. Так, позичальник одержує можливість реально оцінити перспективи реалізації проектів, скоротити накладні витрати та втрати часу, пов'язані з веденням переговорів і укладанням окремих кредитних угод; банк одержує постійного клієнта на визначений період.

Значний інтерес представляє лізингове фінансування інвестиційних проектів. Лізинг являє собою підприємницьку діяльність, спрямовану на інвестування власних або залучених фінансових коштів, котра полягає в наданні лізингодавцем у виняткове користування на визначений термін лізингоодержувачеві майна, котре є власністю лізингодавця або придбається ним у власність за дорученням та узгодженням із лізингоодержувачем у відповідного продавця майна за умови сплати лізингоодержувачем періодичних лізингових платежів. При цьому лізингові платежі включають: суму, що відшкодовує при кожному платежі частину вартості об'єкта лізингу, який амортизується за оплачуваний термін; суму, виплачувану лізингодавцю як процент за отриманий кредит для придбання ним майна за договором лізингу; платіж як винагороду лізингодавцю за отримане в лізинг майно; відшкодування страхових платежів за договором страхування об'єкта лізингу, якщо об'єкт застрахований лізингодавцем; інші витрати лізингодавця, передбачені договором лізингу.

Рішення про здійснення лізингової угоди засновується в більшій мірі на спроможності лізингоодержувача генерувати достатню суму коштів для виплати лізингових платежів і не потребує додаткового забезпечення, тому що власність на активи зберігається за лізингодавцем. Позитивними характеристиками використання лізингу для фінансування інвестицій є гнучкий графік виплат відповідно до виробничих циклів і потоків готівки; сприятливий податковий режим, який полягає у віднесенні лізингових платежів у повному обсязі на собівартість продукції, наслідком чого с зменшення відтоку коштів.

Одним із джерел фінансування довгострокових інвестиційних проектів можна

вважати одержання позики під заставу нерухомості (іпотечні позики). У цьому

випадку власник майна одержує позику в заставника й у якості забезпечення

повернення боргу передає останньому право на переважне задоволення своєї вимоги

з вартості закладеного майна у випадку відмови від погашення або неповного

погашення заборгованості. Для фінансування інвестиційних проектів

використовуються такі різні види іпотечних позик: стандартна, при якій

погашення боргу та виплата процентів здійснюються рівними частками; позика з

ростом платежів, на початковому етапі якої внески збільшуються з постійним темпом,

а далі виплачуються незмінними платежами; іпотека з заставним рахунком, що

передбачає відкриття спеціального рахунку, на котрий одержувач фінансових

коштів вносить деяку суму для підстрахування виплати внесків на першому етапі

здійснення проекту; позика зі зниженою ставкою, при якому заставний рахунок

відкриває продавець устаткування, що поставляється![]() .

.

Найбільше поширеними об'єктами застави є житлові будинки, земля, інші види нерухомості, що знаходяться у власності юридичних і фізичних осіб. Проте слід зазначити, що довгострокові інвестиційні проекти характеризуються високим ступенем ризику, у зв'язку з чим використання даного джерела фінансування проектів є практично неможливим.

Прискоренню взаємних платежів і оборотності коштів сприяє факторинг, який представляє собою фінансово-посередницьку операцію, що складається в поступці постачальником фінансовому посереднику (фактор-банку або спеціалізованій фактор-компанії) своїх прав вимагати від споживача оплати поставленої їм продукції. З економічної точки зору факторинг являє собою покупку боргів фінансовим посередником із негайною оплатою їх постачальнику. Факторингові операції здійснюються в двох формах: без регресу (права зворотного викупу) і з регресом (права зворотної вимоги до постачальника повернути сплачену суму); у першому випадку фінансовий посередник бере на себе ризик неплатежу, що виникає при відмові платника виконати свої зобов'язання.

Значний інтерес при вирішенні питання фінансового забезпечення інвестицій викликає така форма фінансування господарської діяльності, як форфейтинг. У випадку використання форфейтингу для фінансування інвестиційної діяльності інвестор, що не має в момент укладання контракту необхідної суми фінансових коштів для оплати крупного об'єкта, що купується, виписує продавцю комплект векселів, загальна вартість яких відповідає вартості продаваного об'єкта з урахуванням процентів за відстрочку платежів (тобто за наданий комерційний кредит); при цьому терміни платежів по векселях рівномірно розподілені в часі. Отриманий комплект векселів продавець враховує в банку без права обороту на себе й одержує гроші за реалізований товар; при цьому продавець звільняється від майнової відповідальності у випадку, якщо банк не зуміє стягти з векселедавця необхідну суму коштів. Таким чином, фактично комерційний кредит надає не сам продавець, а банк, що прийняв комплект векселів.

Використання форфейтингу для фінансування інвестиційної діяльності має ряд переваг: прискорює оборот капіталу, знижує ризик неплатежів, зменшує розмір дебіторської заборгованості. Проте слід зазначити, що форфейтинг для інвестора є найбільше дорогою формою фінансування, оскільки кредит дається через посередника. До того ж укладання форфейтингових договорів здійснюється тільки для підприємств, які характеризуються високими фінансовими показниками, що в умовах нестабільної роботи більшості підприємств не завжди можливо.

Таким чином можна зробити висновок, що на рівні підприємства, згідно з законом України “Про інвестиційну діяльність” визначаються такі джерела фінансування інвестицій:

- власні фінансові ресурси інвестора (прибуток, амортизація, відшкодування збитків від аварій, стихійного лиха, грошові нагромадження і заощадження громадян, юридичних осіб тощо);

- позичкові фінансові кошти інвестора (облігаційні позики, банківські та бюджетні кредити;

- залучені фінансові кошти інвестора (кошти, одержані від продажу акцій, пайові та інші внески громадян і юридичних осіб);

- бюджетні інвестиційні асигнування;

- безплатні та доброчинні внески, пожертвування організацій, підприємств і громадян.

Джерела фінансування інвестицій в Положенні про фінансування і державне кредитування капітального будівництва, що здійснюється на території України, затвердженому наказом Мінекономіки України, Міністерства фінансів України, Державного комітету у справах містобудування і архітектури України від 23.09.1996 р. № 127/201/173. До бюджетних асигнувань належать кошти державного бюджету і бюджетні позики, включені до інвестиційного розділу Державної програми економічного і соціального розвитку України, а також кошти з місцевих бюджетів і позабюджетних фондів.

2 РОЗРАХУНКОВА ЧАСТИНА

2.1 Розрахунок зворотних грошових потоків

Відповідно умовам виробничої ситуації приймається, що чистий річний зворотний грошовий потік, тобто щорічне повернення засобів (інвестованих коштів) однаково і його розмір можна визначити по формулі:

Pft= At

+ (![]() Sv

+

Sv

+ ![]() SПТ

)* VФ * Jv *(1 – Н/100), (2.1)

SПТ

)* VФ * Jv *(1 – Н/100), (2.1)

![]() грн.

грн.

де At – річні амортизаційні відрахування по основних фондах, що обумовлені інвестиційним проектом, грн.;

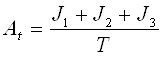

Річні амортизаційні відрахування по основних фондах визначаються:

, (2.2)

, (2.2)

А![]() =

= ![]() грн.

грн.

де J1, J2, J3 – інвестиційні витрати відповідно в 1-й, 2-й, 3-й роки здійснення інвестиційного проекту, грн.;

Т – тривалість експлуатаційної фази проекту, років.

![]() Sv – зниження

собівартості одиниці продукції при збільшенні річного обсягу виробництва і

реалізації продукції, грн./од. Очікувану зміну собівартості одиниці продукції

можна визначити, виходячи з особливостей тих груп витрат, на які впливають

виробничі показники, що змінюються при реалізації інвестиційного проекту

інвестиційного проекту впливають, користаючись методом індексів.

Sv – зниження

собівартості одиниці продукції при збільшенні річного обсягу виробництва і

реалізації продукції, грн./од. Очікувану зміну собівартості одиниці продукції

можна визначити, виходячи з особливостей тих груп витрат, на які впливають

виробничі показники, що змінюються при реалізації інвестиційного проекту

інвестиційного проекту впливають, користаючись методом індексів.

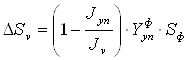

Зміна

собівартості одиниці продукції ![]() Sv при реалізації

проекту відбувається за рахунок зменшення умовно-постійних витрат при

збільшенні обсягу виробництва і може бути визначена по формулі:

Sv при реалізації

проекту відбувається за рахунок зменшення умовно-постійних витрат при

збільшенні обсягу виробництва і може бути визначена по формулі:

, (2.3)

, (2.3)

![]() грн./од.

грн./од.

![]()

де DSv – зміна собівартості одиниці продукції при зміні обсягу виробництва, грн. /од.;

Jуп - індекс зміни умовно-постійних витрат;

Jуп =(100+DИуп )/100, (2.4)

Jуп =(100+4,2)/100=1,042

де DИуп – зміна умовно-постійних витрат при реалізації проекту, %

Jv - індекс зміни обсягу виробництва;

JV=(100+DV)/100, (2.5)

JV= (100+16)/100=1,16

де DV – зміна обсягу виробництва при реалізації проекту, %;

![]() - питома вага умовно-постійних

витрат у собівартості продукції, частки одиниці;

- питома вага умовно-постійних

витрат у собівартості продукції, частки одиниці;

S ф – собівартість одиниці продукції до реалізації проекту, грн./од;

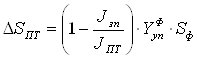

![]() SПТ - зміна собівартості одиниці продукції

внаслідок зміни продуктивності праці і середнього рівня заробітної плати при

реалізації проекту, грн./од. Визначається по формулі

SПТ - зміна собівартості одиниці продукції

внаслідок зміни продуктивності праці і середнього рівня заробітної плати при

реалізації проекту, грн./од. Визначається по формулі

, (2.6)

, (2.6)

![]() грн./од.

грн./од.

де JЗП - індекс зміни середньої заробітної плати працюючих;

JЗП=(100+DЗП)/100, (2.7)

JЗП=(100+6)/100=1,06

де DЗП – зміна середньої заробітної плати при реалізації проекту, %

JПТ - індекс зміни продуктивності праці

JПТ=(100+DПТ )/100, (2.8)

JПТ=(100+12)/100=1,12

де DПТ - – зміна продуктивності праці при реалізації проекту, %.

VФ – обсяг виробництва продукції до реалізації проекту, одиниць

Н – ставка податку на прибуток, %.

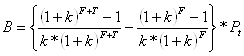

Оскільки розрахункові значення чистих річних поворотних грошових потоків в усі роки однакові, сучасне значення кумулятивного (сумарного за всі роки експлуатаційної фази проекту) зворотного грошового потоку можна визначити за допомогою сучасного стандартного значення ануїтету по формулі

![]() , (2.9)

, (2.9)

![]() = 1,55

= 1,55

де АPt, k – стандартне сучасне (поточне) значення ануїтету 1 грошової одиниці (ануїтет-фактор) за t років при ставці дисконтування k, рівної вартості кредитних ресурсів у частках одиниці.

Оскільки чисті зворотні грошові потоки починаються не з 1-го року реалізації проекту, а після закінчення інвестиційної фази, то сучасне значення кумулятивного зворотного грошового потоку можна визначити, віднявши з ануїтету за весь життєвий цикл проекту ануїтет за період інвестування, коли зворотні грошові потоки відсутні, по формулі

, (2.10)

, (2.10)

36756829,89 грн.

36756829,89 грн.

де B – сучасне значення кумулятивного (сумарного за всі роки експлуатаційної фази проекту) зворотного грошового потоку, грн.; F – число років інвестування проекту;

T – тривалість експлуатаційної фази проекту, років.

Тобто згідно з розрахунками отримали, що щорічне повернення інвестиційних коштів становить 19761736,5 грн., а річні амортизаційні відрахування 10450000 грн. Проаналізувавши вихідні дані можна зробити висновок, що при реалізації проекту на 90% вигіднішим є зміна собівартості одиниці продукції за рахунок зменшення умовно-постійних витрат при збільшенні обсягу виробництва, ніж зміна її внаслідок зміни продуктивності праці і середнього рівня заробітної платні.

2.2 Розрахунок показників фінансово-економічної ефективності проекту

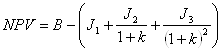

Чиста поточна вартість проекту (NPV) визначається:

, (2.11)

, (2.11)

![]() - 1259136,5 грн.

- 1259136,5 грн.

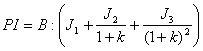

Індекс рентабельності проекту (PI) визначається:

, (2.12)

, (2.12)

![]() 0,97

0,97

Внутрішня норма рентабельності проекту (IRR) визначається з умови:

![]() , (2.13)

, (2.13)

Визначення внутрішньої норми рентабельності здійснюється методом підстановки різних значень ставок дисконтування k (у тому числі з огляду на них при обчисленні значень кумулятивного зворотного грошового потоку В).

Для наближеного визначення IRR можна використовувати “метод хорди”, заснований на тім, що реальна криволінійна залежність між NPV і k замінюється прямолінійною залежністю між ними. Для реалізації цього методу необхідно установити значення k1, при якому NPV1 позитивна і значення k2, при якому NPV2 від’ємна.

Так як k2 =0,19 і NPV2 = - 1259136,5 грн., то визначимо значення k1 , при якому NPV1>0. Припустимо, що k1= 0,12, тоді:

В1=

NPV1= 47827354,68-

(18100000+![]() )

= 8566640,4 грн.

)

= 8566640,4 грн.

Наближений розрахунок внутрішньої норми рентабельності виконується по формулі:

![]() , (2.14)

, (2.14)

![]()

2.3 Визначення показників беззбитковості проекту

Визначаються грошова, бухгалтерська та фінансова точки беззбитковості. Грошова точка беззбитковості розраховується по формулі:

![]()

![]() , (2.15)

, (2.15)

![]() од.

од.

де Иуп – величина річних умовно-постійних витрат, включаючи амортизаційні відрахування, грн./рік. Їхня величина визначається:

![]() , (2.16)

, (2.16)

![]() 17000*9700*

17000*9700*![]() = 63816300 грн./рік

= 63816300 грн./рік

Ц – ціна одиниці продукції, грн./од.;

а v – перемінні витрати на одиницю продукції, грн./од.

![]() , (2.17)

, (2.17)

![]() грн./од.

грн./од.

Бухгалтерська точка беззбитковості проекту визначається по формулі:

![]() , (2.18)

, (2.18)

![]() од.

од.

Фінансова точка беззбитковості проекту визначається по формулі:

![]() , (2,19)

, (2,19)

![]() од.

од.

де ГАPТ, k – сучасне значення щорічного чистого доходу (еквівалентного ануїтету), що відшкодовує інвестовані кредитні ресурси

![]() , (2.20)

, (2.20)

![]() 15844487,56 грн.

15844487,56 грн.

На підставі аналізу показників

фінансово-економічної ефективності і беззбитковості проекту можна зробити

висновок, що реалізація проекту є економічно недоцільною. Це витікає з того, що

поточна вартість має від’ємне значення (NPV<0),

індекс рентабельності проекту менше одиниці (PI<1),

а IRR<k![]() - проект приймати не треба.

- проект приймати не треба.

ВИСНОВОК

Аналіз поглядів вітчизняних і зарубіжних економістів зводиться до того, що інвестиції розглядаються як довгострокове вкладання капіталу в різні сфери і галузі економіки, інфраструктуру, соціальні програми, охорону навколишнього природного середовища як всередині країни, так і за кордоном з метою розвитку виробництва, соціальної сфери, підприємництва, одержання прибутку.

Згідно з законом України “Про інвестиційну діяльність” визначаються такі джерела фінансування інвестицій:

- власні фінансові ресурси інвестора (прибуток, амортизація, відшкодування збитків від аварій, стихійного лиха, грошові нагромадження і заощадження громадян, юридичних осіб тощо);

- позичкові фінансові кошти інвестора (облігаційні позики, банківські та бюджетні кредити;

- залучені фінансові кошти інвестора (кошти, одержані від продажу акцій, пайові та інші внески громадян і юридичних осіб);

- бюджетні інвестиційні асигнування;

- безплатні та доброчинні внески, пожертвування організацій, підприємств і громадян.

Розглянувши інвестиційний проект на

підставі аналізу показників фінансово-економічної ефективності і беззбитковості

проекту можна зробити висновок, що реалізація проекту є економічно недоцільною.

Це витікає з наступного: поточна вартість має від’ємне значення (NPV<0), індекс рентабельності проекту менше одиниці (PI<1), а IRR<k![]() .

.

ПЕРЕЛІК ПОСИЛАНЬ

1. Музиченько А.С. Інвестиційна діяльність в Україні: Навч. посіб.- К.: Кондор, 2005.- 406 с.

2. Герасимова С.В. Методичне та кадрове забезпечення управління інвестиційною діяльністю акціонерних товариств// Актуальні проблеми економіки. – 2004. - №12. – с. 151-159.

3. Про інвестиційну діяльність: Закон України // Відомості Верховної Ради України. – 1992. – № 10. – Ст. 138; 1998. – №33. – Ст. 226; 1999. – №31. – Ст. 248.

4. Марголин А. М., Бистряков А.Я. Економічна оцінка інвестицій: Підручник. – М.: «ТАНДЕМ», 2001. – 240 с.

5. Організація управлінського обліку в інвестиційній діяльності// Проблеми науки. – 2008. - №4. – с. 2-7.

6. Вишивана Б.М. Управління інвестиційною діяльністю в Україні// Фінанси України. – 2004. - №10. – с.82-88.

7. Гойко А.Ф. Методи оцінки ефективності інвестицій та пріоритетні напрями їх реалізації. – К.: ВІРА-Р,1999.- 320 с.

8. Чумаченько М. Амортизаційні відрахування – суттєве джерело фінансування інвестицій підприємства// Бухгалтерський облік і аудит. – 2004. -№8.- с.6-8.

9.Конспект лекцій з дисципліни “Фінанси, грошовий обіг та кредит: “Інвестування” для студентів спеціальності 7.050107 “Економіка підприємства” спеціалізацій “Економіка гірничої промисловості”, “Маркетинг підприємства” денної і заочної форм навчання / Лисяков В. П. Донецьк, ДонНТУ, 2006. – 107 с. (№ К28).

10. Захарін С.В. Регулювання власних джерел фінансування інвестицій діяльності підприємств// Актуальні проблеми економіки. – 2008. - №5. - с.161-168.