Контрольная работа: Кредитні ризики

Ризик властивий будь-якій формі людської діяльності, це пов'язано з безліччю умов і чинників, що впливають на позитивний результат рішень, що ухвалюються людьми. Історичний досвід показує, що ризик недоотримання намічених результатів особливо виявляється при товарно-грошових відносинах, конкуренції учасників господарського обороту.

Походження терміну «ризик» є грецьке слово ridsikon, ridsa – скеля. З італійської мови risiko – небезпека, погроза; risicare – лавірувати поміж скель. У французькій мові risdoe – погроза, ризикувати.

У роботі А.П. Альгіна поняття ризику розглядається набагато ширше, тобто як діяльність, пов'язана з подоланням невизначеності у ситуації з неминучим вибором, у процесі якого є можливість оцінити ймовірності досягнення передбачуваного результату, невдач та відхилень від поставленої мети.

На думку Є.С. Стоянової, «економічний ризик» – це ймовірність виникнення збитків або недоотримання прибутку в порівнянні з прогнозом.

Сутність ризику розкривають його основні елементи:

1) ймовірність відхилення від припустимої мети, заради якої здійснювалась обрана альтернатива;

2) ймовірність досягнення бажаного результату;

3) відсутність упевненості у досягненні поставленої мети;

4) ймовірність матеріальних, моральних та інших втрат, які пов'язані зі здійсненням обраної в умовах невизначеності альтернативи.

Наявність ризику пов'язана з невизначеністю. Невизначеність – досить широке поняття, яке відображає об'єктивну неможливість отримання абсолютного знання про внутрішні та зовнішні умови їх функціонування, неоднозначність параметрів. Невизначеність трактують також як фундаментальну характеристику недостатньої забезпеченості процесу прийняття економічних рішень знаннями стосовно певної проблемної ситуації. Невизначеність можна трактувати та деталізувати як недостовірність, неоднозначність..

В.В.Вітлінський, П.І. Верченко, А.В.Сігал, С.І. Наконечний пропонують здійснювати класифікацію ризиків за такими ознаками:

1) щодо масштабу та розмірів – ризик глобальний, локальний;

2) щодо аспектів – ризик психологічний, соціальний, економічний, юридичний, політичний, медико-біологічний тощо;

3) щодо міри об'єктивності та суб'єктивності рішень – ризик з об'єктивною чи об'єктивно-суб'єктивною ймовірністю;

4) щодо міри ризиконасиченості рішення – ризик мінімальний, середній, оптимальний, максимальний;

5) щодо типу – ризик раціональний, нераціональний, авантюрний;

6) щодо часу прийняття рішення – ризик випереджувальний, своєчасний, запізнілий;

7) щодо чисельності осіб, які приймають рішення – ризик індивідуальний, груповий;

8) за терміном оцінки та урахування ризиків;

9) щодо ситуації прийняття рішення – ризик стохастичний, конкуруючий, розпливчатий, комплексний. Найбільш важливі елементи ризиків, на думку В.М. Гранатурова:

1) час виникнення, за яким елементи ризиків розподіляються на ретроспективні, поточні і перспективні;

2) основні фактори виникнення, за якими ризики діляться на політичні й економічні. Політичні ризики, пов'язані зі змінами політичних обставин, які впливають на діяльність підприємства. На економічні ризики впливають зміни в економіці підприємства або країни;

3) характер обігу, за яким ризики поділяються на зовнішні та внутрішні. На рівень зовнішніх ризиків впливають політичні, економічні, демографічні, соціальні, географічні фактори. Внутрішні ризики залежать від діяльності самого підприємства;

4) характер наслідків, залежно від якого ризики можна поділити на чисті й спекулятивні. Чисті ризики означають ймовірність прийняття негативного або нульового результату. Спекулятивні ризики можуть нести в собі як збитки, так і додатковий прибуток;

5) найбільша класифікаційна група – це за сферою виникнення, яка основується на сфері діяльності підприємств.

Певний інтерес становить класифікація ризиків, запропонована відомим економістом Й. Шумпетером, який виокремлює два види ризиків:

- ризик, пов'язаний з можливим технічним провалом виробництва. Сюди він відносить також загрозу втрати благ, пожежі, пошкодження, зумовлені стихійними лихами;

- ризик, пов'язаний з відсутністю комерційного успіху.

У повсякденній діяльності підприємств виникає потреба в організації систем управління економічними ризиками. Під системою управління економічними ризиками слід розуміти сукупність взаємопов'язаних і взаємодійних задач, принципів, факторів, підходів, методів та етапів управління, які забезпечують досягнення поставлених цілей в умовах ризику і невизначеності.

Таким чином, під економічним ризиком треба розуміти властивість суб'єкта підприємницької діяльності залежно від впливу зовнішніх і внутрішніх чинників переходити зі стану нормального функціонування в непередбачений стан, тобто у стан функціонування гірший ніж планувався, при якому виникає ймовірність втрати підприємством частини своїх активів, неотримання прибутку або виникнення додаткових витрат у результаті здійснення виробничо-комерційної діяльності.

Об'єктивна необхідність дослідження та вивчення сукупного ризику підприємства пояснюється тим фактом, що будь-яка його операційна, інвестиційна та фінансова діяльність у ринковому середовищі здійснюється виключно в умовах загрози формування негативних фінансово-економічних результатів – скорочення прибутків, падіння ринкової вартості підприємства або, у найгіршому випадку, оголошення неплатоспроможності підприємства із наступною його ліквідацією за процедурою банкрутства.

Це, у свою чергу, дає змогу говорити про існування своєрідних центрів формування ризиків, на основі яких можна структурувати три узагальнюючі рівні центрів формування ризику. Загалом центр формування ризику підприємства – це системоутворююча сукупність факторів формування невизначеності в його підприємницькій діяльності під час здійснення господарських операцій у рамках операційної, інвестиційної та фінансової діяльності, їх якісних характеристик, а також визначення основних їх кількісних параметрів.

Формування класифікаційних ознак на основі наведеного вище структурування ризиків підприємства дає змогу виділити такі основні види ризиків:

- операційний ризик, формування якого притаманне господарським операціям, які реалізуються в межах операційної діяльності підприємства;

- інвестиційний ризик, формування якого притаманне господарським операціям, які реалізуються в межах інвестиційної діяльності підприємства;

- фінансовий ризик, формування якого притаманне господарським операціям, які реалізуються в межах фінансової діяльності підприємства.

Сьогодні немає єдиного підходу до визначення сутності фінансових ризиків, вибору методів та способів їхньої мінімізації. Щоб покращити розвиток підприємств та господарювання в цілому, необхідно розробити, впровадити конкретні методики та напрямки управління фінансовими ризиками на практиці, які допоможуть вітчизняним підприємствам скоротити негативні наслідки їхнього прояву та підвищити ефективність функціонування й прибутковість.

Будь-яка господарська діяльність супроводжується небезпекою втрат, що випливають зі специфіки тих чи інших господарських операцій. Мета кожної підприємницької діяльності – отримання максимального доходу при мінімальних витратах капіталу в умовах конкуренції. Здійснення цієї мети потребує порівняння розмірів вкладеного у виробничо та несистематичні.

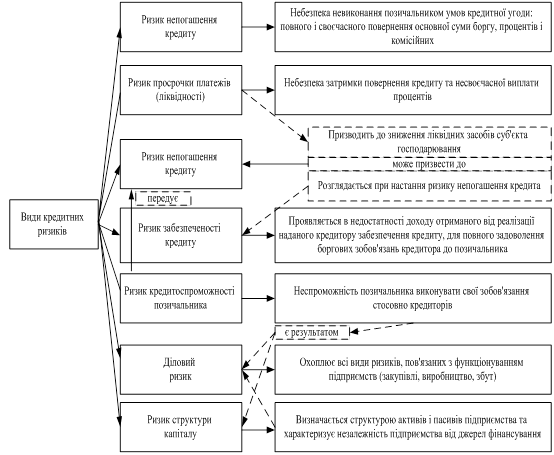

Рисунок 1 – Класифікація видів фінансових ризиків підприємства

2. Кредитні ризики в системі фінансових ризиків

Кредитний ризик – це ризик несплати позичальником основного боргу та процентів по ньому відповідно зі строками та умовами кредитної угоди.

Кредитний ризик, однаковою мірою стосується всіх контрагентів підприємства. Виникнення кредитного ризику можна пов'язати зі спадом виробництва та/або попиту на окремий вид продукції, товарів та послуг, невиконанням договірних зобов’язань, виникненням форс-мажорних обставин тощо.

Дослідження умов виникнення ризиків в діяльності підприємства можна дозволило виявити основні з них. Це:

– неефективне планування та прогнозування ринкової ситуації і фінансово-господарської діяльності при наданні кредиту;

– недостатнє обґрунтування оцінки ділової, фінансової і кредитної спроможності клієнта-споживача продукції підприємства, та його гарантій, а отже низький рівень ймовірності повернення коштів;

– виникнення непередбачених обставин, зумовлених політико-правовими, соціально-економічними і іншими факторами, що ускладнюють повернення кредиту підприємством-контрагентом;

– форс-мажорні обставини;

– вплив кримінального середовища, в тому числі, порушення персоналу підприємства, які призводять до фінансових втрат тощо.

В цілому ж кредитний ризик може бути пов'язаний з:

– формою власністю позичальника, а отже наявністю пріоритетних напрямків та законодавчих обмежень використання кредитних ресурсів;

– неплатоспроможністю підприємства-контрагента;

– нецільовим використанням кредиту;

– невиконанням попередніх зобов'язань підприємства-контрагента;

– збитковістю галузі застосування кредиту;

– безперспективністю подальшого розвитку позичальника, в тому числі за умови його банкрутства і ліквідації;

– складним фінансовим станом підприємства, яке отримало кредитні ресурси кредиту тощо.

Вищенаведене дозволяє стверджувати про наявність щільного зв’язку між кредитним ризиком і іншими видами ризиків, які виникають в процесі функціонування і розвитку суб’єкта господарювання. Так, наприклад, кредитний ризик в багатьох випадках пов'язаний з:

– ризиком зниження фінансової стійкості, який генерується недосконалістю структури капіталу, що породжує незбалансованість за обсягами позитивного і негативного грошових потоків підприємства;

– ризиком неплатоспроможності підприємства, який проявляється у зниженні рівня ліквідності оборотних активів, та призводить до розбалансованості позитивного і негативного грошових потоків підприємства в часі;

– процентним ризиком, який полягає в непередбаченій зміні процентної ставки на фінансовому ринку і може призвести до погіршення власних кредитних умов підприємства відносно його дебіторів, тобто підприємство буде надавати своїм дебіторам кращі умови, ніж само буде мати;

– правовим ризиком, тобто ризиком втрат через порушення вимог чинного законодавства, або наявність в ньому «лазівок»;

– рівнем професійної культури і професійної компетенції фахівців фінансово-економічних і юридичних підрозділів підприємств, з якістю кредитного менеджменту та рівнем документарного забезпечення укладання кредитних угод;

– криміногенним ризиком, ризиком шахрайства, які проявляються в розкраданні чужого майна або придбання прав на чуже майно шляхом обману або зловживання довірою;

– ризиком втрати ділової репутації, як самого підприємства, так і його контрагентів, пов’язаним з неспроможністю оцінити якісний склад учасників кредитних відносин;

– валютним ризиком, за умови, що підприємство проводить зовнішньоекономічну діяльність.

– інфляційним ризиком, який проявляється в знеціненні реальної вартості капіталу, а також очікуваних доходів від здійснення фінансових операцій в умовах інфляції, тощо.

Проблема кредитного ризику досліджується багатьма вченими як в Україні, так і за кордоном. Проте дослідники майже не приділяють належної уваги аналізу галузевих аспектів кредитних ризиків та розробці механізмів його мінімізації з врахуванням цього фактору, хоч наголошують на високій ризикованості об’єктів кредитування у промисловості.

Аналіз публікацій цих авторів та робіт зарубіжних учених показав, що більшість із них зводить сутність кредитного ризику до ризику неповернення позичальником основного боргу та відсотків за кредитною угодою. Підкреслюючи, що кредитний ризик є специфічним ризиком банку, більшість авторів кредитний ризик пов’язує саме з банківською діяльністю [58, с. 142].

Окремі автори у роботах, кредитний ризик розглядають як ризик емітента, який випустив боргові цінні папери, тобто взяв на себе певні фінансові зобов’язання [37, с. 97]. Оскільки цінні папери можуть випускати як підприємства, так і держава, то є можливість виділити три типи кредитного ризику: кредитний ризик банку, підприємства та держави, які взяли на себе певні фінансові зобов’язання.

На нашу думку, зводити кредитний ризик лише до невиконання кредитних зобов’язань недоцільно. На це вказується і в наукових джерелах. Зокрема, Р.В. Пікус наголошує на тому, що не можна зводити кредитний ризик до простого дефолту [90, с. 440]. Адже суть кредитного ризику полягає в більш глибокому понятті – стосунках між кредитором і позичальником.

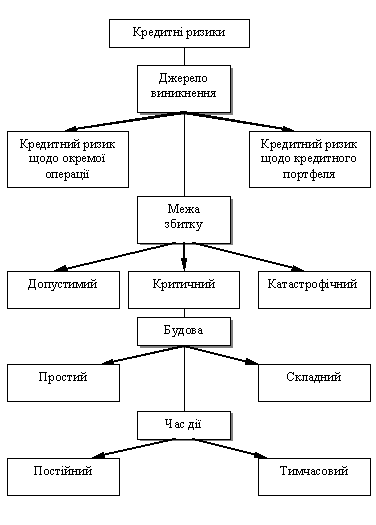

Для систематизації існуючих підходів до поняття та класифікації кредитних ризиків пропонуємо виділити кілька основних критеріїв, за якими можна їх розрізняти. Першим таким критерієм є джерело виникнення або сфера появи кредитного ризику.

Як вказує Л.О. Примостка кредитний ризик можна розглядати як кредитний ризик на рівні окремої позики так і ризик кредитного портфеля, відповідно до цього виділяються і методи управління кредитним ризиком [69, с. 85]. Вітлінський В.В. та очолюваний ним колектив авторів суттєво розширюють суть кредитного ризику. Вони визначають його як поняття, що асоціюється не лише з процесом кредитування, а й має відношення до всіх фінансових угод, для яких характерним є виникнення пари «кредиторська вимога-боргове зобов’язання». Це стосується кореспондентських рахунків даного комерційного банку в інших банках, операцій з фінансовими інструментами, операцій з цінними паперами, а також лізинговими та факторинговими операціями» [43, с. 30]. Такий підхід безумовно є досить широким і стосується різноманітних фінансових операцій. Але виходячи з того, що кредитний ризик, є перш за все ризиком, пов’язаним із кредитними відносинами така позиція авторів не є виправданою.

Уткін Є.А. розподіляє кредитний ризик на кілька інших структурних позицій: ризик неповернення кредиту, депозитний ризик, лізинговий, факторинговий, форфейтинговий [84, с. 61]. Суть ризику неповернення кредиту випливає з назви цього виду ризику. Депозитний ризик пов’язаний з відзиванням вкладниками своїх внесків з кредитної установи до моменту закінчення угоди. Під лізинговим ризиком вчений розуміє ризик, який виникає при лізингових операціях як втрата комерційної репутації, погіршення фінансового стану лізингоодержувача, економічної, соціально-політичної та фіскально-монетариської ситуації в країні перебування цієї компанії, зниження ціни продажу та обсягів угод, умов експлуатації об’єкту лізингу. Факторинговий ризик – це ймовірність одержання певного результату внаслідок купівлі спеціалізованою фінансовою компанією грошових вимог експортера до імпортера. Форфейтинговий ризик – це ризик кредитної організації з оплати боргового зобов’язання імпортеру, без права регресу боргових і платіжних документів на попереднього власника.

Перевагою даного підходу є те, що автор вводить нові типи кредитного ризику. Водночас цим переліком не вичерпується різновиди ризиків, пов’язані з відображенням різновидів кредитів. Тому перелік таких ризиків можна доповнювати відповідно до класифікації кредитів.

Тому відповідно до критерію – джерело виникнення, кредитний ризик можна класифікувати на кредитний ризик щодо кредитної операції та портфельний кредитний ризик. Перший – стосується кредитної операції щодо конкретного позичальника та залежить від здатності позичальника повернути позичені кошти, другий – виникає як сукупність ризику за кредитними операціями.

Другим критерієм, на нашу думку, може служити межа збитку кредитного ризику. Саме негативний результат є відправною точкою, який визначає критерій межі збитку. У спеціальній літературі [41, с. 67] наводиться «піраміда» ризиків, яка передбачає поділ ризиків на звичайні, малі, середні, великі та катастрофічні ризики. Звичайно, втрати у разі настання катастрофічних ризиків є найбільшими, а у разі звичайних ризиків – найменшими.

Такий же поділ ризиків можна зустріти і в зарубіжній літературі, зокрема Гофман Клаус виділяє три типи ризиків: малий, середній, великий. Перший призводить до зміни шляхів підприємницької мети, середній ризик сприяє тому, що підприємець змінює мету та стратегію підприємства, а великий ризик взагалі загрожує існуванню підприємства [18, с. 23]. Глущенко В.В. конкретизує межі ризику за величиною збитку і каже, що допустимий ризик – це ризик, у результаті якого суб’єкту господарської діяльності загрожує втрата прибутку, критичний ризик загрожує втратою виручки, а катастрофічний ризик викликає неплатоспроможність підприємства [26, с. 23].

Виходячи з цього, виникає питання, який ризик можна вважати катастрофічним, а який таким, що не несе суттєву загрозу окремому суб’єкту господарювання? Наприклад, катастрофами у США до 1997 р. вважалися події, які впливали на багатьох людей і завдавали збитків на 5 млн. дол. Сьогодні такими вважаються події, які спричинили збитки на суму у 25 млн. дол. [59, с. 42].

Катастрофічний стан у банківській діяльності означає банкрутство банку. Так, вітчизняним законодавством встановлено норматив «великих» кредитних ризиків, який не може перевищувати 8 – кратний розмір регулятивного капіталу банку. І, як відмічають, В.І. Грушко та Л.Ю. Петриченко, недотримання вимог нормативів діяльності комерційного банку може призвести до граничної небезпеки [27, с. 24].

Із виділенням рівня ризику, залежно від межі збитку, пов’язано і те, що окремі автори виділяють ризик банкрутства [8, с. 27]. Адже банкрутство найчастіше є наслідком незадовільних результатів господарювання або катастрофічних ризиків.

Звичайно, виправданою є розробка моделей визначення неплатоспроможності підприємств або банкрутства для суб’єктів господарювання однієї галузі. У такому випадку, враховуючи галузевий аспект, визначення допустимого, критичного або катастрофічного ризику є точним. Відомо, що у США вже у 80‑роках економісти звернули увагу на той факт, що швидке зростання активів банку може призвести до концентрації вкладень з підвищеним ступенем ризику та зниження якості управління активами. Тому було розроблено модель GSM, сприяла розпізнаванню початкової стадії процесів, що переростають у неплатоспроможність банків [81, с. 120].

Спеціалісти у галузі страхування до проблеми величини збитку від ризику підходять з позиції покриття збитків. Так, у підручнику [82, с. 12] зазначається «…перевага самострахування полягає в тому, що воно допомагає оперативно відшкодувати невеликі збитки. …Один великий ризик може призвести до необхідності ліквідувати підприємство».

Виходячи із сказаного вище, можна зробити такий висновок. Допустимий ризик – це ризик, який не призводить до суттєвих змін фінансового стану суб’єкта господарювання, а збитки, що виникають при цьому можуть покриватися за рахунок резервних фондів підприємства. Така ситуація є характерною і для фінансових установ. Так, банки формують резерви залежно від якості кредитного портфеля, диференційованого за рівнем кредитного ризику та розміру можливих втрат. Страхові організації формують страхові резерви для відшкодування збитків страхувальників та гарантійні фонди, а для покриття власних ризиків – резерв коливань збитковості.

Критичний ризик призводить до змін у фінансовому стані суб’єкта господарювання. Збитки, що виникають при цьому, можуть покриватися як із резервних фондів підприємства, так і з фондів страхових організацій. Катастрофічний ризик призводить до втрат фінансових ресурсів та банкрутства організації.

Тому відповідно до зазначеного критерію кредитний ризик можна класифікувати на: допустимий, критичний та катастрофічний.

Наступним критерієм класифікації є фактор впливу на ризик [43, с. 141]. Причому, як вказують Ю.А. Соколов і Н.А. Амосова сьогодні «…недооцінюється можливість діалектичного переходу власне ризику у категорію фактору, який спричиняє ризик і навпаки» [81, с. 17]. Тобто виходячи з цього можна констатувати, що на окремий ризик впливає велика кількість різноманітних факторів. Причому, класифікація цих факторів є ще більш складною, на наше переконання, тому що повинна стосуватися як аспектів на рівні підприємства, галузі, так і впливу зовнішніх факторів, а також враховування людського фактору.

Окремий фактор та його вплив буває настільки сильним, що він може трансформуватися в окремий ризик і стати його складовою. Такий процес у фаховій літературі зі страхування називається кумуляцією ризиків, під яким традиційно розуміють концентрацію різних ризиків в одному місці. Як вказують спеціалісти, певна сукупність ризиків у конкретний час і в конкретному місці є надзвичайно співзалежною [18, с. 71].

Враховуючи це, можна виділити таку класифікаційну ознаку кредитних ризиків як їх будова. За цією ознакою вчені розглядають структуру кредитного ризику, як ризик невиконання зобов’язань за кредитною угодою, такий ризик є простим за своєю суттю [80, с. 506]. Інші автори враховуючи, сучасний рівень розвитку кредитних відносин з урахуванням макропроцесів вказують на те, що переважна більшість кредитних ризиків є складними як за суттю, так і за подальшою класифікацією. Тобто складний кредитний ризик характеризується тим, що має у своєму складі його підвиди або окремі елементи.

Так, В.М. Попович та А.І. Степаненко представляють загальну структуру кредитних ризиків чотирма групами: банківськими; ризиками виконання; конкурентними ризиками; ризиками країни [68, с. 140]. У кожній з названих груп у свою чергу виділяються конкретні різновиди ризиків. Ризики країни підрозділяються на політичні, законодавчі, макроекономічні, ризики переводу грошей. Конкурентні ризики поділяються на галузеві, специфічні ризики позичальника, ризики партнерів позичальника. Ризики виконання на – інноваційні, операційні, проектні, фінансові ділові, стратегічні. Банківські ризики у своїй структурі мають ризики ліквідності, процентні, валютні, ризики зловживань позичальника, ризики зловживань службовця банку та інші.

Така структура кредитного ризику враховує багато факторів впливу на кредитний ризик, але водночас не відображає особливостей конкретного позичальника. Крім того викликає сумнів і те, що вчені у структурі кредитних ризиків показують банківські ризики. Така позиція є не точною, адже банківська діяльність включає кредитну, а не навпаки.

Інші автори структуру кредитного ризику розглядають як сукупність ризиків пов’язаного із позичальником, способом забезпечення кредиту, системного ризику та форс-мажорного ризику [67, с. 118]. Вчені детально зупиняються на виокремленні видів ризиків пов’язаних із способом забезпечення кредиту, вказуючи що існує ризик гаранту, ризик страхувальника, ризик пов’язаний із предметом застави. Далі кожен вид ризику поділяють на об’єктивний ризик, суб’єктивний та юридичний ризики. Недоліком наведеної структури кредитного ризику є те, що автори не досить чітко сформулювали різницю між об’єктивний, суб’єктивним та юридичним ризиками у складі ризику пов’язаного із гарантом, позичальником та страхувальником [67, с. 119].

З боку кредитора цікавою є структура кредитного ризику, що представлена В.В. Вітлінським, О.В. Пернарівським, Я.С. Наконечним, Г.І. Великоіваненком [43, с. 57]. Вони розглядають кредитний ризик як сукупність ризику щодо позичальника та ризику щодо способу забезпечення.

Під кредитним ризиком щодо позичальника автори розуміють категорію, яка пов’язана з подоланням невизначеності та конфліктності в ситуації вибору й відображає міру того, що позичальник може не виконати свої зобов’язання перед банком щодо повернення боргу за умовами кредитного договору з урахуванням впливу керованих і некерованих чинників, прямих і зворотних зв’язків. Цей кредитний ризик можна класифікувати як спосіб забезпечення. Такий ризик є об’єктивно-суб’єктивною економічною категорією, яка пов’язана з подоланням невизначеності та конфліктності в ситуації неминучого вибору й відображає міру того, що банку не вдасться своєчасно та в повному обсязі скористатися забезпеченням позики для покриття можливих втрат від неї [43, с. 57].

Учені стверджують, що кредитний ризик щодо кредитної угоди – це одночасний прояв кредитного ризику щодо позичальника та кредитного ризику щодо способу забезпечення кредиту [43, с. 58]. До того ж на практиці кредитний ризик щодо забезпечення менш враховується. І це є помилковим рішенням багатьох банків, як вказують учені.

Інші автори визначають структуру кредитного ризику із двох основних складових: зумовлені проблемами позичальників, та зумовлені технічно-організаційними проблемами банку. Кожна із цих груп також поділяється на окремі елементи. Так, ризики, зумовлені проблемами позичальників, підрозділяються на ризики позичальника-фізичної особи та позичальника-юридичної особи. Ризики, зумовлені технічно-організаційними проблемами визначаються як ризики персоналу та технічні ризики [17, с. 89].

Одним із критеріїв, на який варто звернути увагу є критерій часу дії. За цією ознакою кредитні ризики можна поділити на тимчасові та постійні. Причому, постійність або тимчасовість кредитних ризиків залежить від діяльності окремого суб’єкта господарювання. Банк постійно наражається не лише на кредитний ризик, але і на ризики, які супроводжують діяльність його позичальників. Уникаючи кредитування цієї категорії позичальників, банк може говорити про тимчасовий ризик стосовно цієї категорії позичальників. Тимчасовим є кредитний ризик і для позичальника, який уклав кредитну угоду, після виконання зобов’язань за кредитною угодою такий вид ризику перестає існувати.

Отже, при класифікації кредитних ризиків у сучасних наукових джерелах не існує єдиної точки зору щодо його сутності та змістовного наповнення. Тому було виділено критерії класифікації, які сприяють систематизації поглядів вчених-економістів та практиків на проблему кредитного ризику.

Особливістю вищезгаданих робіт є те, що вони всі стосуються кредитного ризику комерційного банку, але слабо враховують особливості конкретного позичальника, адже саме від його діяльності буде залежати вчасне повернення кредиту. Тому це наводить на думку, що конкретний позичальник також наражається на кредитний ризик, уклавши кредитну угоду із фінансовою установою. Адже у такому разі, позичальник може не лише втратити майно, передане у заставу, але і інші фінансові активи, якщо він вчасно і в повному обсязі не розрахується за позичені кошти. На повернення позичальником кредиту суттєво впливають ризики, як внутрішні, зумовлені особливостями ведення власної підприємницької діяльності, так і зовнішні – спричинені природно-економічним середовищем.

Рис. 2 Класифікація кредитних ризиків

Тому кредитний ризик стосовно позичальника можна розглядати як позицію трьох складових: застава, зовнішнє середовище та внутрішнє, яке знаходить своє відображення у конкретних ризиках стосовно цих елементів.

З огляду на попередньо викладені позиції стосовно структури кредитного ризику можна зробити висновок, що кредитний ризик є не просто ризиком банківської установи щодо виконання кредитної угоди із позичальником, але і ризиком конкретного позичальника. Виходячи з того, що ризик є багатовимірною величиною, що характеризує можливі відхилення від цілей, від бажаного результату з урахуванням контрольованих і неконтрольованих, прямих та зворотних зв’язків [22, с. 38].

Оскільки діяльність конкретного позичальника залежить від зовнішнього середовища, тобто системи, в якій відбувають кредитні відносини, то вплив цих ризиків є суттєвим на розширення кредитування або навпаки, скорочення. Зміна політичної, економічної ситуації в країні – досить важливий чинник, що впливає на діяльність підприємства. До системних ризиків можна віднести такі ризики: цінові, процентні, валютні, інфляційні ризики та ризики державного регулювання [96, с. 165].

Процентний ризик здебільшого негативно впливають на процес повернення коштів у випадку зростання процентної ставки та появи додаткових вимог з боку фінансових установ. Процентний ризик тісно пов’язаний із обліковою політикою центрального банку, адже збільшуючи офіційну облікову ставку центральний банк збільшує вартість кредитів, і навпаки, зменшуючи її здешевлює вартість кредитних ресурсів. Інфляційні ризики проявляються через знецінення національної грошової одиниці в порівнянні з іноземною валютою, що сприяє девальвації обігових коштів сільськогосподарських підприємств. Валютні ризики є небезпечними стосовно валютних втрат, пов’язаних із зміною курсу іноземної валюти відносно національної, при проведенні також зовнішньоторговельних операцій.

Дії органів державної влади часто є ще однією причиною ризиків в виробництві. Ці ризики пов’язані, передусім, зі змінами у державній політиці, що можуть спричинювати певні адміністративні обмеження у виробництві продукції. Так, зміни у заходах державної політики щодо введення експортного або імпортного мита може негативно позначитися на прибутковості виробництва окремих видів продукції.

Цінові ризики проявляються через зміну цін на продукцію, що виробляють підприємства.

Наступна складова кредитного ризику промислового підприємства – виробничий ризик. Під виробничим ризиком ми розуміємо – ризик ймовірних втрат, зумовлений особливостями виробничого процесу у промисловості. Складовими виробничого ризику промислових підприємств можуть бути: ризик втрати сировини для виробництва певного виду продукції, ризик зниження продуктивності праці та технологічний ризик. Виробничий ризик це ризик, що постійно присутній у діяльності промислових підприємств, адже здійснюючи діяльність у промисловому виробництві, підприємство лише може прийняти ряд заходів щодо зменшення впливу несприятливих чинників, що виникають.

Третьою складовою кредитного ризику промислового підприємства є ризик щодо застави, який поділяється на ризик втрати заставленого майна та ризик зниження ліквідності застави. Перший проявляється у випадках реальної втрати майна.

Ризик зниження ліквідності застави виникає за умови змін у зовнішньому середовищі. Наприклад, інфляційні процеси можуть спричинити зменшення реальної вартості майна, а надходження на ринок нових видів продукції може зменшити попит на заставлену продукцію – і як результат – комерційний банк може вимагати додаткового забезпечення від позичальника.

Звідси можна зробити висновок, що джерелами кредитного ризику при кредитуванні промислових підприємств є виробниче середовище, макроекономічні процеси, що супроводжують економіку нашої держави, та об’єктивні умови здійснення виробничого процесу в промисловості.

3. Стратегія і тактика управління кредитними ризиками на підприємстві

Наявність такої складної класифікації фінансових ризиків та існування щільних зв’язків між різними видами ризиків вимагають розробки і обґрунтування підходів до їх управління.

Базуючись на теорії систем, можна визначити систему управління кредитним ризиком як сукупність об'єкту, предмету, суб'єкта, які управляють за допомогою застосування комплексів взаємозв'язаних етапів і використовування достатнього ресурсного забезпечення.

Підходи до управління ризиками можна поділити на стратегічний і тактичний. Стратегічний пов’язаний з прийняттям довгострокових рішень, поточний – з рішеннями, що приймаються в короткостроковому періоді.

Необхідно зауважити, що стратегічний підхід не оперує конкретними рішеннями і ресурсами, а лише визначає оптимальні напрямки та їх співвідношення. До задач стратегічного підходу відноситься встановлення граничних значень ризиків, які визначаються перш за все стратегічною оцінкою зовнішнього середовища. Визначення такої оцінки пов’язано з аналізом і прогнозом критичних точок середовища. Розвиток факторів може відбуватись як еволюційним, так і революційним шляхами. Останній пов’язаний з стрімким розвитком подій при досягненні певного рівня, який можна назвати рівнем насичення. На основі таких рівнів можна визначати критичні значення ризиків, які і являють собою стратегічну задачу по управлінню ризиками.

Тактичний підхід полягає у визначенні рівня ризиків на найближче майбутнє і порівнянні його з критичним значенням. Зауважимо, що підприємство, яке займається виробничо-збутовою діяльністю, характеризується високим рівнем кредитного ризику, управління яким здійснюється в рамках тактичного підходу. Зупинимось на ньому більш докладно. Цей ризик по-перше, приводить до зростання поточної дебіторської заборгованості, по-друге, обумовлює великий обсяг сумнівних боргів, частина з яких не може бути погашена покупцем-боржником і підлягає списанню. Тобто, ефективне управління кредитним ризиком підприємства пов’язано, перш за все з оптимізацією розмірів і своєчасного повернення дебіторської заборгованості споживачів за товари, роботи, послуги.

Управління поточною дебіторською заборгованістю передбачає:

Аналіз поточної дебіторської заборгованості підприємства в попередньому періоді.

Вибір та обґрунтування кредитної політики підприємства відносно дебіторів. Зважаючи на галузеву приналежність підприємства, характер продукції, що реалізується, прийнятний рівень ризику, підприємство може орієнтуватись на консервативний, помірний або агресивний тип політики.

Визначення можливої суми оборотного капіталу який спрямовується в дебіторську заборгованість.

Розробка системи кредитних умов яка включає: кредитний період, кредитний ліміт, систему цінових знижок при здійсненні негайних розрахунків за придбану продукцію, систему штрафних санкцій за порушення зобов’язань тощо.

Формування стандартів оцінки та диференціація умов надання кредиту.

Формування системи інкасації поточної дебіторської заборгованості.

Забезпечення використання на підприємстві сучасних форм рефінансування поточної дебіторської заборгованості.

Побудову ефективних форм контролю за рухом та інкасацією поточної дебіторської заборгованості.

Рис. 3. Система управління кредитним ризиком підприємства

Залежність промислового виробництва від ринкових та економічних умов зумовлює певні особливості в управлінні кредитними ризиками промислових підприємств.

Перша особливість, на нашу думку, стосується рівнів управління кредитним ризиком промислових підприємств. Українські вчені підкреслюють, що у вітчизняній банківській практиці управління кредитним ризиком здійснюється на двох рівнях: на макрорівні – Національним банком України та на мікрорівні – за допомогою формування кредитної політики банку та встановлення внутрішньобанківських лімітів кредитування [43, с. 121]. У літературі зустрічається виділення і трьох рівнів управління кредитними відносинами у промисловості [26, с. 129–135], відповідно можна виділити і три рівні управління кредитним ризиком сільськогосподарського підприємства.

Перший рівень має управляти кредитним ризиком на рівні підприємства. Від управління кредитним ризиком на цьому рівні залежить здатність підприємства не втратити основні засоби, майбутню готову продукцію та інше майно передане у заставу. Адже його втрата може спричинити неодержання доходів, що у кінцевому результаті може викликати втрату фінансових ресурсів промислового підприємства.

Саме на цьому рівні повинна бути організована ефективна система ризик-менеджменту, одним із елементів якої є організація страхового захисту промислового підприємства. Адже сплачуючи страхові премії страховикам, підприємство убезпечує власну діяльність від ризиків, що мають постійний вплив на виробничий процес. Завдяки організації страхового захисту, промислове підприємство спроможне здійснювати безперервний виробничий процес, адже збитки, які виникли, будуть покритті страховим відшкодуванням.

Другий рівень передбачає сукупність методів управління кредитним ризиком на рівні кредитора. Банки повинні виходити із необхідності забезпечення єдності інтересів його акціонерів, вкладників, суб’єктів господарювання, а також враховувати інтереси держави. Тому вони здійснюють цілий комплекс методів стосовно зменшення кредитного ризику промислового підприємства.

Зокрема, банки, що спеціалізуються на наданні кредитів промисловим підприємствам, розробляють методики визначення кредитоспроможності з урахуванням особливостей галузі. Використовують і інші методи управління ризиком: структурування виданого кредиту, створення резервів під видані кредити, диверсифікація кредитного портфеля та інші [69, с. 86].

Аналіз кредитоспроможності позичальника промислового підприємства традиційно охоплює дослідження виробничих показників діяльності позичальника, наявності власних основних засобів, забезпечення позичальника технікою, необхідними площами для зберігання виробленої продукції, наявність замкнених циклів виробництва продукції. Крім того, обов’язковою складковою такого аналізу є визначення показників фінансового стану позичальника. До яких відносять: показники ліквідності, фінансової стійкості та інші фінансово-економічні показники.

Інший метод управління кредитним ризиком промислового підприємства це структурування кредиту. Під яким розуміють процес відпрацювання таких параметрів кредиту, які задовольняли б потреби клієнтів та зменшували кредитний ризик.

Резервування як метод управління кредитним ризиком полягає в акумуляції частини коштів на спеціальному рахунку для компенсації неповернених кредитів. Процес обов’язкового резервування при кредитуванні промислових підприємств вимагає перегляду. З цією метою доцільно сформувати спеціальний режим резервування коштів комерційними банками, які кредитують промислове господарство. Крім того, комерційні банки можуть ширше використовувати можливості страхових компаній по страхуванню власних кредитних ризиків.

Під диверсифікацією розуміють розподіл кредитного портфеля серед широкого кола позичальників, які різняться між собою розміром капіталу, формою власності, умовами, сферами діяльності.

Останній рівень встановлює законодавчо-нормативні акти, які визначають основні правила здійснення кредитних відносин. Причому необхідно підкреслити, що виділення державного рівня управління кредитним ризиком слабо представлено в літературі. Хоча саме від нормативно-правового поля створеного у державі залежить система повернення виданих кредитів. Крім того, держава з метою розвитку певної галузі може визначати спеціальний режим її кредитування. Так відбулося із запровадженням компенсаційного механізму кредитування сільського господарства.

Тому виходячи із позицій викладених вище можна стверджувати, якщо держава прямо або опосередковано приймає участь у кредитному механізмові окремих позичальників, можна говорити про виділення державного рівня управління кредитним ризиком. Цей рівень використовує різні методи впливу на кредитний ризик, основними з яких є зміна облікових ставок, встановлення норм обов’язкових резервів комерційними банками, розроблення механізму страхування виробничих ризиків промислових підприємств за умов державної підтримки. Провідником в управлінні кредитним ризиком на цьому рівні є Національний банк України та відповідне міністерство.

Використання різноманітних методів і правил, їх поєднання у системі управління кредитним ризиком промислових підприємств ведуть до такого поняття як механізми мінімізації кредитних ризиків. Загалом поняття «механізм» запозичене економічною наукою із механіки, як відображення певного виду діяльності. Тоді, під механізмами мінімізації кредитних ризиків промислових підприємств будемо розуміти сукупність засад, правил і методів спрямованих на зниження втрат від наслідків кредитних ризиків на відповідних рівнях управління. Адже уникнути повністю цього виду ризику неможливо, його можна лише зменшити або мінімізувати втрати, які виникають за кредитних відносин.

Крім виділення суб’єктів та об’єктів та завдань рівнів управління кредитним ризиком, важливою складовою цієї системи є виділення етапів управління ним.

Ці етапи є послідовними та характерними для двох основних рівнів управління кредитним ризиком сільськогосподарського підприємства: на рівні кредитора та підприємства. На першому етапі управління кредитним ризиком відбувається дві послідовні дії це ідентифікація кредитного ризику, суть якої в тому щоб визначити чинники впливу на кредитний ризик та оцінка кредитного ризику, яка полягає у тому, щоб кількісно визначити результати, до яких призведе прояв кредитного ризику. Комерційний банк ідентифікує кредитний ризик залежно від особливостей позичальника та здійснює кількісну оцінку його параметрів. Оцінка кредитного ризику промислового підприємства дає змогу побачити, які активи втратить підприємство у разі неповернення кредиту та відсотків на них і відповідно підрахувати доходи, які воно може втратити не повернувши кредит. Після цього здійснивши ці процедури комерційний банк обирає стратегію управління кредитним ризиком, яка полягає у фінансуванні кредитного ризику та контролю за кредитними ризиками.

Під фінансуванням кредитного ризику розуміють процес створення фінансових ресурсів для покриття збитків, що можуть виникнути у результаті кредитних операцій. Причому фінансування може здійснюватися у двох формах самофінансування кредитного ризику та трансферт ризиків.

У першому випадку комерційних банк створює необхідні резерви для відшкодування збитків за кредитними операціями, що встановлено нормативними документами [95, с. 141].

У другому передає кредитний ризик спеціалізованим установам за певну плату – страхову премію, адже під трансфертом ризиків найчастіше розуміють саме перенесення ризику у сферу страхування [15, с. 42].

Звичайно на цьому рівні управління кредитним ризиком важливе місце необхідно виділити для контролю за кредитним ризиком. У комерційних банках створенні цілі підрозділи, які здійснюють контроль за виданими кредитами, використовуючи різноманітні форми контролю та методи перевірки кредитів. На рівні позичальника, вибору стратегії управління кредитним ризиком промислового підприємства практично не приділяють уваги. Це пов’язано із рядом причин.

Основною з яких є слабкий фінансовий стан підприємств та недостатня кількість знань під час прийняття рішення щодо ризику. На цьому рівні підприємство повинне прийняти рішення щодо фінансування або трансферту ризиків, що є характерними для нього.