Реферат: Методи оцінки ризиків інвестиційних проектів

Методи оцінки ризиків інвестиційних проектів

Метою аналізу проектних ризиків є надання оцінки всім видам ризиків проекту, а також визначення:

а) можливих шляхів зниження ризиків;

б) ступеня доцільності реалізації проекту за наявного рівня ризику та способів його зниження.

Аналіз проектних ризиків передбачає вирішення таких завдань:

- виявлення ризиків проекту;

- оцінка ризику проекту;

- визначення чинників, що впливають на ризик;

- пошук шляхів скорочення ризику;

- врахування ризику при оцінці доцільності реалізації проекту;

- врахування ризику при оцінці доцільності реалізації способу фінансування проекту.

При оцінці проектів передбачається, що всі вихідні величини, зокрема величини грошових потоків, відомі або можуть бути точно визначені. У реальній ситуації такого практично не буває. Параметри, які визначають величину грошових потоків, можуть набувати значень, які неабияк відхиляються від очікуваних.

Приміром, 1987 року на стадії розробки інвестиційного проекту побудови Євротунелю інвестиції оцінювались на суму $8 млрд, а на час відкриття тунелю ці інвестиції перевищили всі очікувані межі і склали $12,33 млрд. У практиці реалізації інвестиційних проектів таких прикладів чимало. Крім того, слід зважати на той факт, що в реальному бізнесі поширення інформації практично завжди має асиметричний характер, тобто, частина учасників проекту має важливу інформацію, якої не має решта учасників.

У цілому, інвестиційний проект на всіх стадіях його життєвого циклу подібний до складного організму. Його функціонування супроводиться переплетінням настільки різноманітних причинно-наслідкових взаємо-зв'язків, що передбачити їх з високою точністю практично неможливо.

З огляду на це стає ясно, що детерміністський підхід не може бути міцним фундаментом для адекватного аналізу інвестиційних проектів. Більш прийнятним є схоластичний підхід, при якому аналітик усвідомлює, що він готує інформаційну базу для прийняття рішень в умовах непевності. Ступінь непевності в різних ситуаціях може бути відмінним, а отже, неоднаковим буде і ризик.

У цілому, ризик є складною для розуміння категорією, коріння якої сягає глибин філософських проблем причинності, випадковості, проблем пізнання світу та поводження цілеспрямованих систем. Напевне тому, доволі нелегко дати всеосяжне й чітке визначення ризику, запропонувати універсальну кількісну міру його оцінки.

Існує принаймні два підходи до визначення ризику — у термінах втрат і збитків та в термінах непевності.

У термінах втрат ризик визначається як імовірність того, що збитки перевищать певне значення. Існує також визначення ризику як математичного очікування втрат чи збитків.

В інвестиційному й фінансовому менеджменті найчастіше під ризиком розуміють міру непевності в одержанні очікуваних доходів від заданих інвестицій.

Очевидно, що для загального визначення ризику слід виходити з того, за яких умов він виникає.

Система потрапляє в поле дії фактора ризику за наявності трьох умов:

1) система прагне до певної мети;

2) система має вибір шляху її досягнення;

3) вибір здійснюється в умовах непевності.

З огляду на це можна сформулювати загальне визначення ризику. Ризик — це міра непевності в досягненні системою заданої мети при обраному способі досягнення цієї мети.

Якщо прийняти це формулювання, то вищенаведене визначення ризику в термінах втрат є його окремим випадком, коли мета системи — існування без втрат і збитків.

Якщо конкретизувати загальне визначення ризику для аналізу проекту, то метою системи є одержання очікуваного рівня доходності, а способом досягнення мети — реалізація даного проекту. Тобто, ризик проекту — це міра непевності в одержанні очікуваного рівня доходності при реалізації даного проекту.

З огляду на причини виникнення, проектні ризики поділяються на такі види:

- ризик, пов'язаний з нестабільністю законодавства і наявної економічної ситуації, умов інвестування та використання прибутку;

- зовнішньоекономічний ризик (можливість запровадження обмежень на торгівлю й поставки, закриття кордонів тощо);

- ризик несприятливих політичних змін у країні чи регіоні;

- ризик неповноти й неточності інформації проекту;

- ризик мінливості ринкової кон'юнктури; ризик природних катаклізмів;

- виробничо-технологічний ризик (аварії, вихід з ладу устаткування, виробничий брак тощо);

- ризик непередбачуваності дій учасників проекту.

Проектні ризики бувають зовнішні та внутрішні. Зовнішні ризики, у свою, чергу поділяються на непередбачувані і передбачувані.

Зовнішні непередбачувані ризики зумовлені:

- зміною політичної ситуації та непередбачуваними державними заходами регулювання у сферах землекористування, оподаткування, ціноутворення, експорту-імпорту, охорони довкілля і т.д.;природними катастрофами (повенями, землетрусами, кліматичними змінами і т.п.);

- злочинами та несподіваним зовнішнім екологічним і соціальним впливом;

- зривами у створенні необхідної інфраструктури, банкрутствами, затримками у фінансуванні, помилками у визначенні цілей проекту.

Зовнішні непередбачувані ризики врахувати практично неможливо.

Зовнішні ж передбачувані ризики при аналізі проекту можна врахувати. До таких ризиків відносяться:

- ринковий ризик через погіршення можливостей одержання сировини, підвищення на неї цін, зміну вимог споживачів продукції, посилення конкуренції тощо;

- операційний ризик, пов'язаний з відступом від цілей проекту й неможливістю підтримання управління проектом;

- ризик шкідливого екологічного впливу;

- ризик негативних соціальних наслідків;

- ризик зміни валютних курсів;

- ризик непрогнозованої інфляції;

- ризик податкового тиску.

Внутрішні ризики поділяються на планово-фінансові, пов'язані зі зривом планів робіт і перевитратою коштів, та технічні, пов'язані зі зміною технології, погіршенням якості продукції, помилками в проектно-технічній документації і т.д.

При аналізі ризиків важливо виділити групу ризиків, які можуть бути застраховані. Коли відбувається певна ризикова подія, інвестор має підстави сподіватися на відшкодування втрат, пов'язаних із цим ризиком.

До ризиків, які надаються до страхування, належать:

- прямі майнові збитки, пов'язані з перевезеннями, роботою обладнання, поставкою матеріалів;

-

непрямі

збитки, спричинені демонтажем і переміщенням

пошкодженого майна, повторним встановленням обладнання, не

одержанням орендної плати;

- ризики, що підлягають обов'язковому страхуванню (від нещасних випадків на виробництві, від захворювань, від пошкодження майна, від викрадення транспортних засобів).

Вищенаведені види ризиків зустрічаються в будь-якому проекті. Для їх зниження використовуються методи управління ризиками, опис яких подано наприкінці цього розділу.

Проектні ризики зумовлені особливостями його життєвого циклу. Для оцінки ризику при виборі варіанта інвестування можна застосовувати метод експертних оцінок ризиків у різних фазах проекту.

При аналізі ризиків у передінвестиційній фазі оцінюють фінансово-економічну життєздатність проекту, організаційно-технічний потенціал, функції та завдання основних учасників, виконувані роботи й рівень гарантій по інвестиціях та кредитах.

В інвестиційній фазі оцінюють структуру управління проектом, перебіг реалізації проекту і якість виконання проектних робіт.

В експлуатаційній фазі оцінці підлягають фактори, які негативно впливають на реалізацію проекту. Це затримка будівництва, перевищення витрат, непогодженість щодо фінансування, неспроможність контрагентів, втручання держави, виникнення збитків, підвищення цін на сировину та енергоносії, некваліфіковане управління персоналом.

Аналіз ризиків у передінвестиційній фазі лежить в основі вибору варіанта інвестування, однак при цьому прогнозуються ризики і в інвестиційній та експлуатаційній фазах.

Як приклад застосування методу експертних оцінок ризиків рекомендується нижче наведена схема. (табл. 1)

Таблиця 1

Оцінка ризиків у різних фазах проекту

| Фактор ризику | Пріоритет V | Середня оцінка Р | Вага W | Ймовірність P´W |

| 1. Передіивестиційиа фаза | ||||

| 1. Розробка концепції проекту (правильна, помилкова) | 3 | 8 | 0.4 | 3.2 |

| 2. Ефективність інвестицій(ефект є, | 1 | 6 | 4 | 24 |

| ефекту немає) | ||||

| 3. Місце розташування об'єкта | 3 | 5 | 0.4 | 2 |

| (доступне, важкодоступне) | ||||

| 4. Ставлення місцевої влади | 3 | 5 | 0.4 | 2 |

| (конструктивне, деструктивне) | ||||

| 5. Прийняття рішення щодо | 3 | 7 | 0.4 | 2,8 |

| інвестування (витрати мінімальні, | ||||

| вигоди максимальні) | ||||

| Разом | 34 | |||

| 2. Інвестиційна фаза | ||||

| 1. Платоспроможність фірми | 1 | 9 | 4 | 36 |

| (стабільна, нестабільна) | ||||

| 2. Зміна в технічному й робочому | 3 | 7 | 0.4 | 2.8 |

| проектах (немає змін, істотні зміни) | ||||

| 3.Зрив строків будівництва | 2 | 9 | 2.2 | 19.8 |

| (немає, ризик значний) | ||||

| 4. Зрив строків поставок сировини, | 2 | 8 | 2.2 | 17.6 |

| матеріалів, комплектуючих | ||||

| (немає, ризик значний) | ||||

| 5. Кваліфікація персоналу | 3 | 3 | 0.4 | 1.2 |

| (висока, низька) | ||||

| 6. Підвищення цін на сировину, | 3 | 4 | 0.4 | 1.6 |

| енергію, комплектуючі через інф- | ||||

| ляцію (понад 5%, понад 100%) | ||||

| 7. Підвищення вартості обладнання | 3 | 3 | 0.4 | 1.2 |

| внаслідок валютних ризиків (понад | ||||

| 5%, понад 10%) | ||||

| 8. Невиконання контрактів парт- | 3 | 5 | 0,4 | 2 |

| нерами (немає, ризик значний) | ||||

| 9 Підвищення витрат на зарплату | 3 | 4 | 0,4 | 1.6 |

| (понад 5%, понад 100%) | ||||

| 10.Підвищення витрат у зв'язку з | 3 | 8 | 0,4 | 3,2 |

| несподіваними державними заходами | ||||

| податкового і митного регулювання | ||||

| (немає, ризик значний) | ||||

| Разом | 87 | |||

| 3. Експлуатаційна фаза | ||||

| 1. Забезпеченість обіговими | 3 | 6 | 0.4 | 2.4 |

| коштами (висока, низька) | ||||

| 2. Поява альтернативного продукту | 3 | 5 | 0.4 | 2 |

| (конкурентоспроможність висока, | ||||

| низька) | ||||

| 3. Рівень інфляції (низький, високий) | 3 | 4 | 0.4 | 1.6 |

| 4. Неплатоспроможність споживачів | 2 | 8 | 2.2 | 17.6 |

| (незначний час, тривалий час) | ||||

| 5. Зміна цін на сировину, матеріали, | 2 | 4 | 2.2 | 8.8 |

| перевезення (падіння на 10%, | ||||

| зростання на 10%) | ||||

| 6. Надійність технології (достатня, | 3 | 4 | 0.4 | 1,6 |

| недостатня) | ||||

| 7. Щомісячне зростання ставки | 3 | 3 | 0.4 | 1.2 |

| рефінансування (до 5%, понад 5%) | ||||

| 8. Недостатній рівень заробітної плати | 2 | 8 | 2.2 | 17.6 |

| (зростання на кожен процент інфляції, | ||||

| зниження при зростанні інфляції) | ||||

| 9. Загроза забруднення довкілля | 3 | 2 | 0.4 | 0,8 |

| (є, немає) | ||||

| 10. Ставлення до проекту населення і | 3 | 3 | 0.4 | 1.2 |

| влади (позитивне, вкрай негативне) | ||||

| Разом | 54.8 | |||

| Всього по фазах проекту | 175 |

По кожній фазі проекту складається вичерпний перелік факторів ризику. При цьому кожен фактор характеризується показниками пріоритету та питомої ваги кожного фактора в їх сукупності. Значення пріоритетів і питомих ваг визначаються експертним шляхом.

У прикладі виділено три пріоритети (1, 2, 3). Вони зумовлюють значення ваг. Перший і останній пріоритети визначають відповідно мінімальне і максимальне значення. Скажімо, відношення ваг, що відповідають першому й третьому пріоритетам, дорівнює "10". Якщо позначити всі фактори ризику в третьому пріоритеті як "х", то середньоарифметичне значення в першому пріоритеті становитиме "10 х". Вага фактора ризику в другому пріоритеті становитиме (10+1)/2 = 5.5х.

У прикладі враховано 25 факторів ризику. Питома вага фактора ризику в третьому пріоритеті дорівнює 0.4. У другому відповідно — 2.2, у першому — 4.

Максимальний ризик — 250 (25 • 10), мінімальний — 25.

У прикладі експерти ставили оцінку з ранжируванням від кращих — "1" до гірших — "10". Потім одержані в процесі експертизи бали підсумовуються за всіма показниками з урахуванням вагових коефіцієнтів і складається узагальнена оцінка ризиків. Якщо узагальнена оцінка ризику дорівнює від 25 до 100, проект відноситься до малоризикованих, від 100 до 160 — до середньоризикованих, від 160 до 250 — до високоризикованих. У прикладі вона дорівнює 175. Отже, проект належить до високоризикованих.

Кількісний підхід до оцінки ризику

Ідея кількісного підходу до оцінки ризику грунтується на тому, що невизначеність може бути поділена на два види.

Якщо невизначені параметри спостерігаються досить часто за допомогою статистики або імітаційних експериментів, то можна визначити частоти появи даних подій. Такий тип невизначеності має назву статистичної невизначеності. При достатній кількості спостережень частоти розглядаються як наближене значення ймовірностей подій.

Якщо окремі події, які нас цікавлять, повторюються досить рідко або взагалі ніколи не спостерігалися і їх реалізація можлива лише в майбутньому, то має місце нестатистична невизначеність. У цьому випадку використовується суб'єктивна ймовірність, тобто експертні оцінки її величини. Концепція суб'єктивної ймовірності грунтується не на статистичній частоті появи події, а на ступені впевненості експерта в тому, що задана подія відбудеться.

Методологічною базою аналізу ризику інвестиційних проектів є розгляд вихідних даних як очікуваних значень певних випадкових величин з відомими законами ймовірнісного розподілу.

Математичний апарат, використовуваний при цьому підході, розглядається докладно в курсах теорії ймовірності та математичної статистики.

Законом розподілу випадкової величини називається закон відповідності між можливими значеннями випадкової величини та їх імовірностями.

Наприклад, доходність певного інвестиційного проекту може характеризуватися наведеним нижче законом розподілу (табл.2):

Таблиця 2

Розподіл доходу проекту за ймовірністю одержання

| Ймовірність одержання доходу (Р) |

Рівень очікуваного доходу (X) (умови, од.) |

|

0,2 0,5 0,3 |

200 800 1000 |

Випадкова величина, яка набуває певних окремих значень, називається дискретною.

Таблиця є прикладом закону розподілу дискретної випадкової величини.

Закон розподілу характеризується кількома показниками, зокрема математичним очікуванням, дисперсією, середньоквадратичним відхиленням, коефіцієнтом варіації.

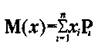

Математичним очікуванням, або середнім очікуваним значенням випадкової величини X, називається число, яке дорівнює сумі добутків значень величини (х) на відповідні ймовірності (Рі):

Невизначеність характеризується розсіянням можливих значень випадкової величини довкола її очікуваного значення.

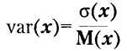

Для характеристик ризику як міри невизначеності використовуються такі показники:

1) дисперсія

![]()

2) середньоквадратичне відхилення

![]()

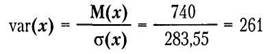

3) коефіцієнт варіації

Наприклад, для інвестиційного проекту, закон розподілу якого подано в таблиці, ці характеристики становлять:

1) середнє очікуване значення доходу

![]()

2) дисперсія

![]()

3) середньоквадратичне

відхилення![]()

4) коефіцієнт варіації

Найчастіше як міру ризику використовують середньоквадратичне відхилення. Чим більше його значення, тим більший ризик. Розглянемо інвестиційні проекти А і В, закони розподілу NPV яких задано в таблиці 3:

Таблиця 3

Розрахунок середнього очікуваного значення NPV для двох проектів

| Проект А | Проект В | ||

|

Можливі значення NPV (ХА) |

Відповідні Ймовірності (Рл) |

Можливі значення NPV (Хв) |

Відповідні ймовірності (Рв) |

| 100 | 0.2 | -7200 | 0.2 |

| 500 | 04 | 1000 | 0.3 |

| 700 | 0.3 | 3000 | 0.3 |

| 1500 | 0.1 | 5000 | 0.2 |

| 760 | 760 |

![]()

Тобто, очікуване значення NPV для обох проектів однакове. Втім, величини їх середньоквадратичного відхилення істотно різняться:

σ(хв) значно більше σ(хА), а отже, ризик проекту В вищий від ризику проекту А.

Якщо порівнюються два проекти з різними очікуваними значеннями NPV, то використовується коефіцієнт варіації, який показує частку ризику на одиницю очікуваного значення NPV.

Основною ідеєю аналізу рівня власного ризику проекту є оцінка невизначеності очікуваних грошових потоків від даного проекту. Цей аналіз може бути проведений різними методами — від неформальної інтуїтивної оцінки проекту до складних розрахункових методів та використання статистичного аналізу й математичних моделей.

Практично всі розрахункові значення грошових потоків, на яких заснований проектний аналіз, є очікуваними значеннями випадкових величин з певними законами розподілу. Ці розподіли можуть мати більшу чи меншу варіацію, що є відображенням більшої чи меншої невизначеності, тобто ступеня власного ризику проекту.

Характер розподілу ймовірностей грошових потоків та їх кореляції одного з одним зумовлює характер розподілу ймовірностей NPV проекту і, таким чином, рівень власного ризику даного проекту.

Розглянемо три методи оцінки власного ризику:

1)аналіз чутливості (sensitivity analysis);

2)сценарний аналіз (scenario analysis);

3)імітаційне моделювання методом Монте-Карло (Mоnte Carlo Simulation).

Аналіз чутливості — це техніка аналізу проектного ризику, яка показує, як зміниться значення NPV проекту при заданій зміні вхідної змінної за інших рівних умов.

Проведення аналізу чутливості — досить проста операція, яка легко піддається алгоритмізації, що зводиться до таких кроків:

1-й крок. Визначення ключових змінних, які справляють вплив на значення NPV.

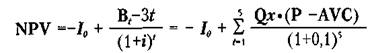

2-й крок. Встановлення аналітичної залежності NPV від ключових змінних.

3-й крок. Розрахунок базової ситуації — встановлення очікуваного значення NPV при очікуваних значеннях ключових змінних.

4-й крок. Зміна однієї з вхідних змінних на потрібну аналітикові величину (в %). При цьому всі інші вхідні змінні мають фіксоване значення.

5-й крок. Розрахунок нового значення NPV та його зміни в процентах.

4-й і 5-й кроки проводяться послідовно для всіх вхідних змінних, вносяться до таблиці й зображуються графічно, тобто, аналітик одержує серію відповідей на питання "а що, коли?".

6-й крок. Розрахунок критичних значень змінних проекту та визначення найбільш чутливих із них.

7-й крок. Аналіз одержаних результатів і формування чутливості NPV до зміни різних вхідних параметрів.

Критичне значення показника — це значення, при якому чиста теперішня вартість дорівнює нулю (NPV=0).

Приклад. Розглядається проект освоєння технологічної лінії переробки молока та випуску сиру. Первинні інвестиції дорівнюють 50 000 грн., період життя проекту 5 років. Проект передбачає випуск нової продукції обсягом 5 тис. кг за ціною 10 грн.

Витрати на оплату

праці на одиницю продукції складають 4 грн.,

а на матеріали 3 грн; вартість капіталу 10%. Зробимо аналіз чутливості проекту.

Розрахуємо чисту теперішню вартість проекту.

= 50000 + 5000 – (10 – 4 – 3) * 3,791 = 6861 грн.

(3,791 — це

величина ануїтету надходжень від проекту при

ставці дисконту 10% за 5 років).

Оскільки NPV позитивна, проект є доцільним.

Розрахунок еластичності NPV за змінними проекту та критичних значень показників проекту наведено у таблиці 4.

Таблиця 4.

Аналіз чутливості проекту і важливості змінних

| Показники |

Базове знання показника |

Базова NPV | Зміна показника | Нова величина NPV |

% ЗМІНИ NPV |

еластичність NPV | рейтинг показника важливості |

можливість прогнозування показника |

критичне значення показників NPV=0 | |

| відносна |

нове значення |

|||||||||

|

Ставка дисконту Обсяг продажів Ціна Затрати на працю Затрати на матеріали Період життя |

10 5000 10 4 3 5 |

6,861 6,861 6,861 6,861 6,861 6,861 |

↑10% ↓10% ↓10% ↑10% ↑10% ↓10% |

11% 4500 9 4,4 3,3 4,5 |

5440 1180 -1200 -717 1178 1865 |

20,7 82,8 276 110,5 82,8 72 |

0,207 0,288 0,76 1,105 0,828 0,72 |

5 3 1 2 3 4 |

середня висока середня низька залежно від продукту середня низька висока низька |

19% 4396 9,6 4,3 3,4 7,5 |

Критичне значення обсягу продажів дорівнює

– 50000 + Q (10 – 7) * 3,791 Q = 4396 одиниць.

Якщо порівнюються два проекти, то проект з більш чутливою NPV розглядається як ризикованіший, оскільки малі зміни вхідної змінної спричиняють великий розкид значень NPV довкола очікуваного, тобто більшу невизначеність, а отже, і більший ризик.

Аналіз чутливості досить простий у практичному застосуванні, однак має істотні недоліки. Наприклад, NPV інвестиційних проектів по розробці вугільних родовищ практично завжди чутлива до змін змінних витрат та ціни продажів. Однак, якщо фірмою укладено контракт на поставку фіксованого обсягу вугілля за ціною, яка враховує інфляцію, даний проект може бути цілком безпечним незважаючи на високу чутливість NPV.

Це говорить про те, що власний ризик проекту залежить не тільки від чутливості NPV до зміни значень вхідних змінних, а й від інтервалу ймовірних значень цих змінних, який визначається їх імовірнісним розподілом.

Аналіз чутливості розглядає зміну окремих змінних проекту, виявляючи величину їх критичних значень. В аналізі чутливості розглядається окремий вплив кожної змінної на результуючу величину. Втім, на практиці всі змінні впливають на результати проекту одночасно, погіршуючи або поліпшуючи результуючу величину чистої поточної вартості проекту. Тому наступним кроком при аналізі ризиків є аналіз сценаріїв, який на основі прогнозу ймовірності настання базового, песимістичного чи оптимістичного сценаріїв покаже можливість реалізації даного проекту.

Аналіз сценаріїв — це техніка аналізу інвестиційного ризику, що дає змогу врахувати як чутливість NPV до зміни вхідних змінних, так і інтервал, в якому перебувають їх імовірні значення.

Для проведення сценарного аналізу аналітик має одержати інформацію про кількісні характеристики "поганої" множини станів (низький рівень продажів, низькі ціни збуту, високі змінні витрати тощо) та "хорошої" множини станів.

Для цих значень змінних розраховується NPV, а відтак порівнюється з очікуваним базовим значенням NPV. Тобто, проводиться розрахунок NPV за песимістичним, оптимістичним та базовим сценаріями.

Результати сценарного аналізу можуть бути використані для визначення математичного очікування NPV, середньоквадратичного відхилення, варіації. Для цього необхідна експертна оцінка ймовірності реалізації кожного сценарію. Щоб одержати інформацію про ризикованість проекту, слід порівняти коефіцієнт варіації NPV даного проекту з коефіцієнтом варіації "середнього" проекту фірми.

Сценарний аналіз є досить досконалим інструментом для оцінки власного ризику інвестиційного проекту, але й цей метод не позбавлений недоліків. Його обмеженість полягає в тому, що розглядається лише кілька дискретних значень результатів проекту, тим часом як у реальності цих значень може бути нескінченно багато.

Більш потужним інструментом аналізу проектного ризику є імітаційне моделювання методом Монте-Карло.

Назва методу сягає тих часів, коли ще тільки зароджувалися математичні основи аналізу ризику в азартних іграх, осередком яких було місто з найбільшою кількістю казино — Монте-Карло.

Вперше використання імітаційного моделювання в аналізі інвестиційних проектів запропонував Девід Хертц (David В. Hertz). Його публікація на цю тему з'явилась у журналі "Harvard Business Review" 1964 року.

Здійснення імітації вимагає досить потужного комп'ютера та ефективних програмних продуктів. Першим кроком експерименту є встановлення закону ймовірнісного розподілу випадкових величин вхідних змінних, від яких залежить величина грошових потоків. Відтак за допомогою датчика випадкових чисел, введеного у програму, проводиться відповідно до відомого закону розподілу вибір значень вхідних змінних.

Для цих реалізацій випадкових величин розраховуються значення змінних, які з ними тісно пов'язані, приміром, податки. Відтак значення цих змінних використовуються для розрахунку грошових потоків, NPV, IRR та інших характеристик.

Цей етап імітаційного моделювання для різних реалізацій вхідних випадкових величин повторюється достатню кількість разів, скажімо, 500. Таким чином, на підставі великої кількості результатів імітаційних експериментів утворюється закон імовірнісного розподілу NPV, IRR та інших характеристик, які цікавлять аналітика.

Імітаційне моделювання для дев'яти вхідних змінних схематично подано на рис. 1.

Вхідні змінні

х1 — обсяг ринку

х2 — ціна продажів

х3 — індекс зростання ринку

х4 — частка ринку

х5 — необхідні інвестиції

х6 — залишкова вартість інвестиції

х7 — операційні витрати

х8 — постійні витрати

х9 — строк служби обладнання.

Для початку в посібнику розглянуто структуру проектного ризику та існуючі методи його виміру. Втім, найголовніше питання полягає в тому, як одержана інформація має бути використана, щоб прийняти обгрунтоване рішення про схвалення чи відхилення проекту.

Нині в процесі прийняття інвестиційних рішень використовується два методи врахування ризику

Метод еквівалента впевненості (certainty equivalent approach);

Метод визначення дисконтної ставки з урахуванням ризику (risk-adjusted discount rate approach).

Обидва методи засновані на компенсації ризику згідно з аксіомою: інвестори не візьмуть на себе додатковий ризик, якщо не чекають при цьому одержання додаткового доходу.

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Рис. 1. Імітаційне моделювання для дев'яти вхідних змінних

Метод визначення дисконтної ставки з урахуванням ризику

Дисконтна ставка є одним з найважливіших інструментів, що дає змогу провести експертизу проекту з урахуванням наявного в ньому ризику, а також порівняти різні інвестиційні проекти.

Викладені вище методи оцінки проектів, засновані на розрахунку NPV, IRR, періоду окупності і т.п., неявно передбачають, що порівнюються проекти з однаковим рівнем ризику та однаковою структурою капіталу. Така думка чималою мірою спрощує реальність і тому може призвести до серйозних помилок при оцінці проектів. Перш ніж порівнювати два проекти з різним рівнем ризику, треба уможливити їх порівняння. Зрозуміло, що проектові з вищим рівнем ризику має відповідати більша величина дисконтної ставки, тобто, дисконтна ставка повинна містити параметр, який зростає при збільшенні ризику.

Таким чином, дисконтна ставка К°, що враховує ризик, повинна мати таку структуру:

![]()

де ![]() — дисконтна ставка без

урахування ризику;

— дисконтна ставка без

урахування ризику; ![]() —

премія за ризик.

—

премія за ризик.

Відтак значення чистої наведеної вартості проекту, розраховане за формулою

![]()

буде надійнішою основою для оцінки проекту, ніж NPV, розрахована за безризиковою ставкою.

На практиці досить складно визначити напевне, на яку величину слід збільшити чи зменшити дисконтну ставку, тобто, якою величиною очікуваного доходу слід заплатити за власний ризик.

Здебільшого фірми розвинених країн розглядають одночасно всю сукупність інвестиційних проектів. У такому разі на практиці застосовується двокрокова процедура введення параметра ризику в дисконтну ставку.

На першому кроці вся сукупність поданих на розгляд проектів поділяється на групи відповідно до середнього ризику та структури капіталу для кожної групи. На основі даних про середній ризик і структуру капіталу для кожної групи розраховується середньозважена вартість капіталу. Ця величина береться за дисконтну ставку для середньоризикових проектів усередині групи.

На другому кроці в кожній групі виділяються три типи проектів — з високим, середнім і низьким ризиком. Як уже зазначалося, для середньоризикових проектів дисконтна ставка дорівнює середньозваженій вартості капіталу, розрахованій для даної групи.

Для проектів з високим ризиком дисконтна ставка збільшується на 2-3%, а для проектів з низьким ризиком вона зменшується на 1-2%.

Наприклад, якщо середньозважена вартість капіталу по групі проектів становить 12%, то середньоризикові проекти цієї групи будуть дисконтуватися за ставкою 12%, низькоризикові — близько 10%, високоризикові — за ставкою 15%.

Звісно, ця процедура не є досконалою, оскільки багато в чому залежить від інтуїції та досвіду менеджера, але, принаймні, дає змогу певною мірою врахувати різну структуру капіталу та неоднаковий рівень ризику порівнюваних проектів.

Управління проектними ризиками. Теорія управління ризиками заснована на таких принципах:

1) У ринковій економіці межа між макро- і мікрорівнями стирається з огляду на спільність інтересів учасників ринку;

2) всі ризики справляють вплив на всіх учасників ринку одночасно на всіх рівнях економіки, але неоднаковою мірою та різною залежністю;

3) із збільшенням ризику доходність зменшується у процентному відношенні до ризику;

4) сферою допустимих значень доходності є довірчий інтервал ризику з певними граничними значеннями;

5) при оцінці ефективності проекту ставка дисконту (і) та внутрішня норма рентабельності (IRR), окрім складових реальної доходності, темпів інфляції та їх добутку, повинні враховувати ступінь ризику проекту;

6) зміни основних показників доходності залежать від можливості фірми управляти ризиком.

Для ефективного управління ризиками застосовуються методи диверсифікації, страхування та хеджирування.

Під диверсифікацією розуміється інвестування фінансових ресурсів у більш ніж один вид активів, тобто процес розподілу інвестицій між різними об'єктами вкладення, які безпосередньо між собою не пов'язані.

Диверсифікація передбачає два основні способи управління ризиками — активний і пасивний.

Активне управління являє собою прогнозування розміру можливих доходів від реалізації кількох інвестиційних проектів.

Пасивне управління передбачає створення незмінного ринку із заздалегідь визначеним рівнем ризику і стабільне утримування своїх позицій на ринку. Пасивне управління характеризується низьким оборотом і мінімальним рівнем концентрації обсягів продукції. Диверсифікація з пасивним управлінням застосовується здебільшого для зниження ризиків інвестиційних проектів.

Страхування ризиків — це передача певних ризиків страховій компанії.

Застосовуються три основні способи страхування: майнове, страхування від нещасних випадків і страхування втрати прибутку.

Майнове страхування може мати такі форми: страхування ризику підрядного будівництва, страхування вантажів, страхування обладнання.

Страхування ризику підрядного будівництва має на меті страхування незавершеного будівництва від ризику матеріальних збитків чи шкоди. Залежно від страхових випадків договори страхування ризику підрядного будівництва можуть мати форму стандартного чи розширеного договору страхування від пожежі або договору страхування від усіх ризиків. Договір страхування від усіх ризиків забезпечує страхування від будь-яких ризиків матеріальних збитків чи шкоди застрахованого майна, за винятком тих ризиків, котрі окремо обумовлено в договорі як такі, що не підлягають страхуванню.

Страхування вантажів передбачає захист від матеріальних збитків чи пошкоджень будь-яких транспортованих вантажів. Страхування охоплює всі ризики, включаючи форс-мажорні обставини, і поширюється на переміщення товарів зі складу вантажовідправника до складу вантажоодержувача.

Страхування обладнання використовується при поставках чи оренді великої кількості дорогого обладнання.

Страхування від нещасних випадків включає страхування загальної громадянської та професійної відповідальності.

Страхування загальної громадянської відповідальності є формою, страхування від нещасних випадків з метою захисту учасників проекту від тілесних ушкоджень, особистих збитків чи пошкодження майна.

Страхування професійної відповідальності здійснюється лише в тому разі, коли організація відповідає за підготовку проекту, управління проектом або надання інших професійних послуг по проекту.

При страхуванні втрати прибутку об'єктом страхування є прибуток, який одержав би страхувальник, якби страхова подія не призвела до зриву чи зупинення проекту. Об'єктом страхування може бути виручка від реалізації або чистий прибуток.

Хеджирування — це процес страхування ризику від можливих збитків шляхом переносу ризику зміни ціни з однієї особи на іншу.

Хеджирування здійснюється через укладення контракту, який призначений для страхування ризиків зміни цін — хеджа — між стороною, що страхує ризик (хеджером), та стороною, що перебирає ризик на себе (спекулянтом). Предметом контракту можуть бути різні активи — товари, валюта, акції, облігації тощо.

Хеджирування може здійснюватися на підвищення або зниження цін. Хеджер прагне знизити ризик, спричинений невизначеністю цін на ринку, продаючи форвардні, ф'ючерсні чи опційні контракти. Це дає змогу спрогнозувати доходи чи витрати, хоча ризик не зникає. Його перебирає на себе спекулянт, який іде на одержання прибутку, граючи на різниці цін.

Підсумовуючи сказане, зробимо висновки.

Для відбору проектів належить оцінити проектні ризики.

Аналіз проектних ризиків та визначення методів їх зниження є найважливішим етапом підготовки проектів.

Найбільш поширеними методами аналізу ризиків проекту є аналіз чутливості, метод сценаріїв та метод Монте-Карло, які дозволяють виділити найбільш важливі змінні проекту, визначити їх можливе відхилення і спрогнозувати поведінку цих змінних в умовах невизначеності зовнішнього середовища.

Вивчення джерел та причин виникнення ризиків проектів дозволяє з'ясувати методи їх зниження та способи управління.

До найважливіших методів управління проектними ризиками належать страхування, хеджування та диверсифікація.

Список використаної літератури

1. Про інвестиційну діяльність. Закон України від 18 вересня 1991 р. №1560-ХІІ.

2. Про усунення дискримінації в оподаткуванні суб'єктів підприємницької діяльності, створених з використанням майна та коштів вітчизняного походження. Закон України від 17 лютого 2000 р. №1457-ІІІ.

3. Про спеціальні економічні зони та спеціальний режим інвестиційної діяльності в Донецькій області. Закон України від 24 грудня 1998 р. № 356-ХІV.

4. Положення про типовий бізнес-план. Затверджено наказом Фонду Державного майна України від 26.10.1994 р. №301.

5. Методика складання бізнес-планів. Затверджено наказом Агенства з питань запобігання банкрутству підприємств та організацій від 21.04.1997 р. №56.

6. Бланк И.А. Инвестиционный менеджмент. - К.: Итем, 1995.

7. Верба В. А., Загородніх О. А. Проектний аналіз: Підручник - К.: КНЕУ, 2000.

8. Верба В.А., Гребешкова О.М., Востряков О.В. Проектний аналіз: Навч.-метод, посібник для самост. вивч. дисц. - К.: КНЕУ, 2002.

9. Волков ИМ., Грачева MB. Проектный анализ: Учебник для вузов. - М.: Банки и биржи, ЮНИТИ, 1998.

10. Єлейко ЯЛ., Єлейко О.І., Раєвський К.Є. Інвестиції, ризик, прогноз. - Львів: Львівський банківський інститут, 2000.

11. Липсиц И.В., Коссов В.В. Инвестиционный проект: Методы подготовки и анализа: Учеб.-справ, пособие. - М.: БЕК, 1996.

12. Лапішко М.Л. Основи фінансово-статистичного аналізу економічних процесів. - Львів: Світ, 1995.

13. Мелкумов Я.С. Экономическая оценка эффективности инвестиций. - М.: ДИС, -1997.

14. Пересада А.А. Інвестиційний процес в Україні. - К.: Лібра, 1998.

15. Савчук В.П., Прилипко СИ., Величко Е.Г. Анализ и разработка инвестиционных проектов. - К.:Абсолют-В, Эльга, 1999.

16. Проектний аналіз: Навч.посіб. /під ред. С.О.Москвіна. - К.: Лібра, 1998.

17. Управление инвестициями: в 2-х т. / Под ред. В.В.Шеремета. - М.: Высшая школа, 1998.

18. Бизнес-план инвестиционного проекта /Под ред. И.А.Иванниковой. М.: Экспертное бюро 1997.

19. Бизнес-план инвестиционного проекта: Отечественный и зарубежный опыт. Современная практика и документация. /Под ред. В.М.Попова. - 4-е изд. - М.: Финансы и статистика, 1997.

20. Сборник бизнес-планов с комментариями и рекомендаціями / Под. ред.В.М.Попова. - 2-е изд. - М.: Финансы и статистика, 1998.