Контрольная работа: Методика інвестування підприємств

В таблиці 1.1 наведенi данi про господарську дiяльнiсть пiдприємства.

Таблиця 1.1. Данi про господарську дiяльнiсть пiдприємства

| Параметри виробництва продукцiї | Визначити параметри точки беззбитковостi | ||||

|

Обсяг виробництва, Аз |

Кiлькiсть виробничих циклiв за рiк, В | Цiна одиницi виробу, С | Постiйнi витрати на один виробничий цикл, D | Змiннi витрати на одиницю виробу, Е | |

| шт. | разiв | грн | грн | грн | Беззбитковий рiвень цiни |

| 2750,00 | 3 | 9,00 | 4800,00 | 5,08 |

1.а. Визначити обсяг рiчного прибутку F (грн) пiдприємства.

Обсяг рiчного прибутку пiдприємства визначається як рiзниця мiж доходом вiд реалiзацiї вироблених виробiв – Аз*С – i сумарними затратами – постiйними та змiнними Аз*Е. Таким чином,

F = Аз*С – (Аз*Е + В*D) = 2750*9 – (2750*5,08 + 3*4800) = -3620 (грн)

Як бачимо, прибуток виявився вiд'ємним, тобто дане пiдприємство працює зi збитками, i щоб отримати прибуток, треба знизити витрати або пiдняти доход за рахунок пiвищення параметрiв обсягу Аз i/або цiни С.

1.b. Визначити параметри точки беззбитковостi для даного пiдприємства.

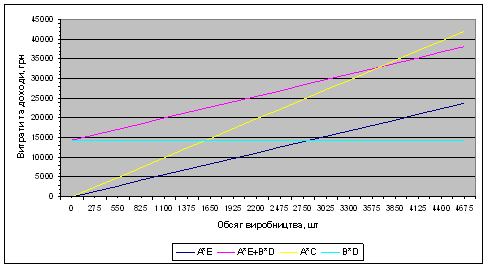

Для цього побудуємо графiки доходiв i витрат пiдприємства в координатах «Обсяг виробництва» – «Витрати та доходи» на основi розрахункової таблицi 1.2.

Таблиця 1.2. Розрахункова таблиця для побудови графiкiв доходiв i витрат

| A | A*E | B*D | A*E+B*D | A*C |

| 0 | 0 | 14400 | 14400 | 0 |

| 275 | 1397 | 14400 | 15797 | 2475 |

| 550 | 2794 | 14400 | 17194 | 4950 |

| 825 | 4191 | 14400 | 18591 | 7425 |

| 1100 | 5588 | 14400 | 19988 | 9900 |

| 1375 | 6985 | 14400 | 21385 | 12375 |

| 1650 | 8382 | 14400 | 22782 | 14850 |

| 1925 | 9779 | 14400 | 24179 | 17325 |

| 2200 | 11176 | 14400 | 25576 | 19800 |

| 2475 | 12573 | 14400 | 26973 | 22275 |

| 2750 | 13970 | 14400 | 28370 | 24750 |

| 3025 | 15367 | 14400 | 29767 | 27225 |

| 3300 | 16764 | 14400 | 31164 | 29700 |

| 3575 | 18161 | 14400 | 32561 | 32175 |

| 3850 | 19558 | 14400 | 33958 | 34650 |

| 4125 | 20955 | 14400 | 35355 | 37125 |

| 4400 | 22352 | 14400 | 36752 | 39600 |

| 4675 | 23749 | 14400 | 38149 | 42075 |

Вiдповiднi графiки представленi на рисунку 1.1 за даними таблицi 1.2 i розрахунками, проведеними в п. 1.а.

Рисунок 1.1.

З рисунка видно, що даному пiдприємству для беззбитковостi треба виробляти (точка перетину лiнiй А*С та А*Е+В*D) значно бiльше продукцiї А = А0, а саме:

А0*С = А0*Е+В*D

А0 = В*D/(С – Е) = 3*4800/(9 – 5,08) = 3673,46948 ≈ 3673 шт. виробiв.

Беззбитковий рiвень цiни С0 вирахуємо з того, що доход в точцi беззбитковостi повинен скласти Аз*С0 i повинен дорiвнювати сумарним витратам Аз*Е+В*D. Таким чином,

Аз*С0 = Аз*Е+В*D

С0 = Е + В*D/ Аз = 5,08 + 3*4800/2750 = 10,31636 ≈ 10,32 грн.

Задача 1.2

На пiдставi даних таблицi 1.3 визначити напрямок вкладання вiльних коштiв пiдприємства i суму прибутку вiд такого вкладення.

Таблиця 1.3. Данi про напрямки вкладання вiльних коштiв пiдприємства

| Обсяг вiльних коштiв, S | Термiн розмiщення коштiв, Т | Напрямки вкладання | |||

| Депозит з нарахуванням простих вiдсоткiв | Депозит з нарахуванням складних вiдсоткiв | ||||

| Вiдсоткова ставка, t | Перiодичнiсть нарахування вiдсоткiв, n | Вiдсоткова ставка, t | Перiодичнiсть нарахування вiдсоткiв, n | ||

| тис. грн | рокiв | % | разiв/рiк | % | разiв/рiк |

| 9,25 | 1,00 | 4,80 | 6 | 12,00 | 12 |

2.а. При нарахуваннi простих вiдсоткiв перiодичнiсть їх нарахування протягом року не має значення. Тому прибуток p в кiнцi термiну розмiщення коштiв визначається формулою:

p = S * Т * t / 100 = 9,25 * 1 * 4,80 / 100 = 0,444 тис. грн,

а загальна сума становитиме: P = S + p = 9,25 + 0,444 = 9,694 тис. грн.

2.b. При нарахуваннi складних вiдсоткiв до уваги береться перiодичнiсть їх нарахування протягом року. При всякому наступному нарахуваннi вiдсотки нараховуються на загальну суму грошей, в яку входять вкладенi кошти S i прибутки попереднiх перiодiв. Розрахунки зручно проводити в таблицi 1.4.

Таблиця 1.4. Розрахунок прибуткiв при нарахуваннi складних вiдсоткiв

| Рiк | № перiода нарахування вiдсоткiв, i |

Прибуток за даний перiод, pi |

Загальний прибуток на кiнець перiоду, Pi |

| 1 | 0 | – | 9,2500 |

| 1 | 0,0925 | 9,2500+0,0925 = 9,3425 | |

| 2 | 0,0934 | 9,3425+0,0934 = 9,4360 | |

| 3 | 0,0944 | 9,4360+0,0944 = 9,5304 | |

| 4 | 0,0953 | 9,5304+0,0953 = 9,6257 | |

| 5 | 0,0963 | 9,6257+0,0963 = 9,7220 | |

| 6 | 0,0972 | 9,7220+0,0972 = 9,8192 | |

| 7 | 0,0982 | 9,8192+0,0982 = 9,9174 | |

| 8 | 0,0992 | 9,9174+0,0992 = 10,0166 | |

| 9 | 0,1002 | 10,0166+0,1002 = 10,1168 | |

| 10 | 0,1012 | 10,1168+0,1012 = 10,2180 | |

| 11 | 0,1022 | 10,2180+0,1022 = 10,3202 | |

| 12 | 0,1032 | 10,3202+0,1032 = 10,4234 | |

| Сума | – | 1,1733 | 9,2500+1,1733 = 10,4233 |

Номер i кiлькiсть перiодiв нарахування вiдсоткiв залежить вiд термiну розмiщення коштiв Т i перiодичностi нарахування вiдсоткiв протягом року n. В розрахунках будуть приймати участь:

Вiдсоткова ставка одного перiоду tn = t / n = 12 / 12 = 1%/пер.

Прибуток за даний i-й перiод pi = Pi-1 * tn / 100 = Pi-1 * 0,01

Загальний прибуток на кiнець i-го перiоду Pi = Pi-1 + pi

За цими формулами заповнюємо таблицю 1.3 (в тис. грн). Як бачимо, сума в кiнцi термiну спiвпала зi значенням P12, що говорить про точнiсть наших розрахункiв.

Такий ж результат можна отримати при застосуваннi формули для розрахунку майбутньої вартостi будь-якого нинiшнього вкладу (чи позики):

PT*n = FV = S*(1+ tn)T*n = 9,25*(1+0,01)^(1*12) = 10,4233 тис. грн,

де множник (1+ tn)T*n називається множником нарощування. Як бачимо, сума в

Можна задля iнтересу пiдрахувати рiзницю при нарахуваннi простих i складних вiдсоткiв. При простих вiдсотках

p12 = S * t / 100 = 9,25 * 12 /100 = 1,11 тис. грн;

P12 = S + p12 = 9,25 + 1,11 = 10,36 тис. грн.

Таким чином, при складних вiдсотках маємо виграш 10,4233 – 10,36 = 0,0633 тис. грн = 63,30 грн. Така незначна рiзниця обумовлена невеликим термiном розмiщення коштiв – лише 1 рiк.

Процес визначення поточної вартостi PV майбутнього доходу або платежу PT*n здiйснється череp дисконтування:

PV = PT*n /(1+ tn)T*n = PT*n *(1+ tn)-T*n.

Тут множник (1+ tn)-T*n називається дисконтним множником.

Порiвнюючи результати, отриманi в п.п. 2.a i 2.b задачi, доходимо висновку, що напрямом вкладання вiльних коштiв пiдприємства повинен бути депозит з нарахуванням складних вiдсоткiв.

Задача 2

В таблицi 2.1 наведенi данi про склад i характеристики пакету цiнних паперiв.

Таблиця 2.1. Склад i характеристики пакету цiнних паперiв

| Ринкова вартiсть пакету, S | Склад пакету | |||||||||

| Облiгацiї | ||||||||||

| Вид | Номi-нал, N | Термiн обiгу, T | Прiоди-чнiсть нарахування, r | Купонна ставка, k | Норма дохiдно-стi, d |

Кiль-кiсть облiгацiй, Pо |

||||

| тис. грн | – | грн/шт. | рокiв | разiв/рiк | % | % | шт. | |||

| 325 | З перiодичною виплатою | 800 | 4 | 1 | 12 | 15 | 90 | |||

| Склад пакету | ||||||||||

| Акцiї | ||||||||||

| Вид | Рiвень дивiдендiв, E | Темп росту дивiдендiв, h | Норма дохiдностi, d |

Кiлькiсть, Ра |

||||||

| – | грн/шт. | % | % | шт. | ||||||

| Зi зростаючим рiвнем дивiдендiв | 105 | 7 | 14 | 175 | ||||||

Визначити поточну ринкову вартiсть пакету i доцiльнiсть його придбання iнвестором.

Внутрiшня (поточна ринкова) вартiсть V однiєї облiгацiї в момент t розраховується за формулою Вiльямса, яка для нашого випадку має вигляд:

V(t) = ∑ k*N/(1+d)i + N/(1+d)n, i = 1 ÷ n,

де n = r*T = 1*4 = 4 – кiлькiсть нарахувань купонної ставки протягом термiну обiгу Т. Розрахунки для нашого варiанту завдання дають:

Vо(t) = 0,12*800/(1+0,15) + 0,12*800/(1+0,15)^2 +0,12*800/(1+0,15)^3 +0,12*800/(1+0,15)^4 + 800/(1+0,15)^4 = 731,48053 грн.

Розрахумо тепер внутрiшню вартiсть однiєї акцiї. Для цього застосовується формула Гордона для рiвномiрно зростаючих дивiдендiв у випадку, коли d = 14% > h = 7%:

Vа(t) = E *(1+h) / (d – h) = 105*(1+0,07)/(0,14–0,07) = 1605 грн.

Тепер треба пiдрахувати поточну вартiсть Sп всього пакету:

Sп = Pо * Vо + Ра * Vа = 90*731,48 + 175*1605 = 346708,1875 ≈ 346,708 тис. грн.

Оскiльки ця сума бiльша нiж S, тобто Sп = 346,708 > S = 325,000, то для iвестора придбання цього пакету є доцiльним.

Задача 3

У таблицi 3.1 наведенi показники доходностi й iншi данi про цiннi папери.

Таблиця 3.1. Показники доходностi й iншi данi про цiннi папери

| Розрахунковий показник доходностi | Облiгацiї | |||||||||||||

| Тип | Цiна придбання, С | Номiнал, N | Термiн обiгу, T | Строк до погашення | Рiчний купонний дохiд | |||||||||

| Ставка, k | Сума | |||||||||||||

| – | – | грн | грн | рокiв | днiв | % | грн | |||||||

| Сукупна | З виплатою в кiнцi перiоду | 700 | 600 | 4 | – | 8 | – | |||||||

| Акцiї | ||||||||||||||

| Тип | Цiна придбання, C | Номi-нал, N | Термiн використання iнвесто-ром, T | Термiн володiння | Рiчний рiвень дивiдендiв | Темп приросту дивiдендiв | ||||||||

| Ставка, k=E/N | Сума, E | |||||||||||||

| – | грн | грн | рокiв | днiв | % | грн | % | |||||||

| Зпостiйним рiвнем дивiдендiв | 355 | 350 | 5 | – | 7/350 = 0,02 = 2% | 7 | 0 | |||||||

Визначити, який вид цих паперiв є найбiльш привабливим для придбання. При цьому урахувати, що продаж цiнних паперiв вiдбувається за номiналом.

Для аналiзу дохiдностi облiгацiї використовуємо формулу Вiльямса, яку для нашого випадку треба записати у виглядi:

V(t) = ∑ k*C/(1+d)i + C/(1+d)n = N, i = 1 ÷ T,

або F = ∑ k*C/(1+d)i + C/(1+d)n – N = 0,

де невiдомим є d – очiкувана норма дохiдностi. Для її визначення знову вдамося до способу послiдовних iтерацiй з використанням лiнiйної iнтерполяцiї. Розпишемо формулу Вiльямса:

F = 0,08*700/(1+d) + 0,08*700/(1+d)^2 + 0,08*700/(1+d)^3 + 0,08*700/(1+d)^4 + 700/(1+d)^4 – 600

Приймемо спочатку d1 = 0,13. Тодi

F1 = 0,08*700/(1+0,13) + 0,08*700/(1+0,13)^2 + 0,08*700/(1+0,13)^3 + 0,08*700/(1+0,13)^4 + 700/(1+0,13)^4 – 600 = -4,1065.

Оскiльки F1 = -4,1065 < 0, значить вiзьмемо d2 = 0,125. Тодi

F2 = 0,08*700/(1+0,125) + 0,08*700/(1+0,125)^2 + 0,08*700/(1+0,125)^3 + 0,08*700/(1+0,125)^4 + 700/(1+0,125)^4 – 600 = 5,32236 > 0.

Тепер проведемо лiнiйне iнтерполювання за формулою:

d = (d1* F2 – d2* F1) / (F2 – F1) =

= (0,13*5,32236 – 0,125* – 4,1065) / (5,32236 + 4,1065) = 0,12782.

Пiдставляючи це значення в формулу для F, отримаємо:

F = 0,08*700/(1+0,12782) + 0,08*700/(1+0,12782)^2 + 0,08*700/(1+0,12782)^3 + 0,08*700/(1+0,12782)^4 + 700/(1+0,12782)^4 – 600 = -0,02014 ≈ 0.

Таким чином, норма дохiдностi облiгацiй становить dо = 0,1278 = 12,78% на рiк.

Розрахуємо норму дохiдностi акцiй з постiйним рiвнем дивiдендiв. Для цього виду акцiй формула Вiльямса перетворюється на формулу суми членiв нескiнчено спадної геометричної прогресiї:

V(t) = E / d = N, або F = E / d – N = 0,

звiдки d = E / N = 7 / 350 = 0,02, тобто dа = 2%.

Як бачимо, dа = 2% << dо = 12,78%, тому облiгацiї є найбiльш привабливими для придбання.

Задача 4

В таблицях 4.1 та 4.2 наведенi данi про джерела формування iнвестицiйного капiталу i про надходження по окремих iнвестицiйних проектах.

Таблиця 4.1. Джерела формування iнвестицiйного капiталу

| Структура iнвестицiйного капiталу | Рiвень iнфляцiї | |||||

| Залучений | Запозичений | Власний | ||||

| Обсяг | Цiна | Обсяг | Цiна | Обсяг | Цiна | |

| у. о. | % | у. о. | % | у. о. | % | % |

| 4000 | 10 | 0 | 0 | 3000 | 12 | 5 |

Таблиця 4.2. Надходження по окремих iнвестицiйних проектах

| Проект | Рiк (номер) |

Сума надходжень, si |

| – | – | у. о. |

| А | 1 | 1000 |

| 2 | 1500 | |

| 3 | 4300 | |

| 4 | 2000 | |

| 5 | 1500 | |

|

Сума, SА = ∑ si |

10300 | |

| В | 1 | 1500 |

| 2 | 2000 | |

| 3 | 3000 | |

| 4 | 3000 | |

| 5 | 3000 | |

|

Сума, SВ = ∑ si |

12500 | |

| С | 1 | 2500 |

| 2 | 2500 | |

| 3 | 2500 | |

| 4 | 2500 | |

| 5 | 2500 | |

|

Сума, SС = ∑ si |

12500 |

4.1. Визначити обсяг та цiну iнвестицiйного капiталу без врахування рiвня iнфляцiї.

Обсяг iнвестицiйного капiталу С – це сума залученого С1, запозиченого С2 та власного С3 капiталiв i вираховуться за формулою:

С = ∑ Сi = 4000 + 0 + 3000 = 7000 у. о.

Цiну iнвестицiйного капiталу с визначимо як суму цiн залученого с1 = С1*%1, запозиченого с2 = С2*%2 та власного с2 = С3*%3 капiталiв:

с = ∑ сi = (4000*10 + 0*0 + 3000*12) / 100 = 760 у. о.

4.2. Визначити цiну iнвестицiйного капiталу з врахуванням рiвня iнфляцiї.

Цiна iнвестицiйного капiталу з врахуванням рiвня iнфляцiї вираховуться як сума цiни капiталу без врахування iнфляцiї i добутку цiєї цiни на рiвень iнфляцiї:

с% = ∑ сi +%*∑ сi/100 = 760* (1 + 5/100) = 798 у. о.

4.3. Для кожного проекту визначити:

4.3.а. Чистий приведений дохiд без урахування ставки дохiдностi – NPV

Це – рiзниця мiж величиною грошових надходжень S i сумою (обсягом) iнвестицiй:

NPV = S – C

Проект А: NPV = 10300 – 7000 = 3300 у.о.

Проект В: NPV = 12500 – 7000 = 5500 у.о.

Проект С: NPV = 12500 – 7000 = 5500 у.о.

4.3.b. Iндекс дохiдностi – PI

Iндекс дохiдностi – коефiцiєнт чистого доходу – вираховується за формулою:

PI = NPV / С

де NPV – чистий приведений дохiд, С – вартiсть iнвестицiй.

Проект А: PI = 3300/7000 = 0,47143, або 47,14%

Проект В: PI = 5500/7000 = 0,78571, або 78,57%

Проект С: PI = 5500/7000 = 0,78571, або 78,57%

4.3.с. Внутрiшню норму доходностi – IRR

Внутрiшня норма доходностi (прибутку) – це норма прибутку вiд нових iнвестицiй, за якої рiчнi iнвестицiї i майбутнi позитивнi грошовi потоки дорiвнюють один одному:

С = ∑Ni / (1+IRR)i, i = 1, 2, 3, 4, 5

Невiдоме значення IRR знаходимо як розв'язок цього рiвняння. Оскiльки це – трансцендентне рiвняння, його розв'язок будемо шукати чисельним (iтерацiйним) методом з використанням лiнiйного интерполювання.

Проект А: 7000 = 1000/(1+IRR) + 1500/(1+IRR)2 + 4300/(1+IRR)3 +

+ 2000/(1+IRR)4 + 1500/(1+IRR)5

Чисельний метод (аналогiчно тому, як це робилося в задачi 2) дає IRR = 0,134 (тобто норма доходностi складає 13,4%), оскiльки

1000/(1+0,134) + 1500/(1+0,134)^2 + 4300/(1+0,134)^3 + 2000/(1+0,134)^4 +

+ 1500/(1+0,134)^5 – 7000 = 0,03665 ≈ 0.

Проект В: IRR = 0,2015, або 20,15%, оскiльки

1500/(1+0,2015) + 2000/(1+0,2015)^2 + 3000/(1+0,2015)^3 + 3000/(1+0,2015)^4 + 3000/(1+0,2015)^5 – 7000 = 0,05325 ≈ 0.

Проект С: IRR = 0,21722 ≈ 0,2172, або 21,72%, оскiльки

2500/(1+0,21722) + 2200/(1+0,21722)^2 + 2500/(1+0,21722)^3 + 2500/(1+0,21722)^4 + 2500/(1+0,21722)^5 – 7000 = -0,00895 ≈ 0.

4.3.d. Дисконтований перiод окупностi – DPP

Перiод окупностi iнвестицiй у роках:

DPP = ∑ IK / ГНр,

де ∑ IK = С = 7000 у. о. – сума iнвестицiй у проект, передбачена кошторисом (обсяг iнвестицiйного капiталу), ГНр – середньорiчнi грошовi надходження. Рахуємо:

Проект А: ГНр = (1000+ 1500+ 4300+ 2000+1500)/5 = 2060 у.о.

DPP = 7000/2060 = 3,39806 ≈ 3,4 рокiв

Проект В: ГНр = (1500+ 2000+ 3*3000)/5 = 2500 у.о.

DPP = 7000/2500 = 2,8 рокiв

Проект С: ГНр = 5*2500/5 = 2500 у.о.

DPP = 7000/2500 = 2,8 рокiв

4.4. На пiдставi обчислених показникiв визначити напрямок вкладання коштiв, тобто вибрати найкращий iнвестицiйний проект

В таблицi 4.3 зведенi всi обчисленi вище показники по трьох проектах.

Таблиця 4.3. Економiчнi показники по iнвестицiйних проектах

| № проекту | NPV | PI | IRR | DPP |

| – | у. о. | % | % | рокiв |

| А | 3300 | 47,14 | 13,40 | 3,4 |

| В | 5500 | 78,57 | 20,15 | 2,8 |

| С | 5500 | 78,57 | 21,72 | 2,8 |

Як видно з таблицi, найкращим є проект С, оскiльки вiн має найвище значення IRR, хоча по iншим показникам проекти В i С однаковi.

4.5. Висновки по задачi

Головний критерiй оцiнки доцiльностi здiйснення iнвестицiйної дiяльностi – рiвень окупностi, тобто швидкiсть повернення iныестору вкладених коштiв через грошовi потоки, що їх генерує це вкладення. Додатнє значення NPV вказує на доцiльнiсть iнвестування коштiв, оскiльки проект є прибутковим. Такими є всi три проекти. Але в нашому випадку рiвень рентабельностi IRR, а також рiвень окупностi DPP виявилися найбiльш прийнятними для третього проекту С.