Дипломная работа: Налогообложение игорного бизнеса

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ РОССИЙСКОЙ ФЕДЕРАЦИИ

ДИПЛОМ

Налогообложение игорного бизнеса

2009

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1 ОСНОВНЫЕ АСПЕКТЫ НАЛОГООБЛОЖЕНИЯ ИГОРНОГО БИЗНЕСА

1.1 Понятие игорного бизнеса, особенности осуществления

1.2 Общая характеристика налогообложения игорного бизнеса

1.3 Основные направления налогового контроля игорного бизнеса

2 ОБЩЕЕ СОСТОЯНИЕ И НАЛОГООБЛОЖЕНИЯ ИГОРНОГО БИЗНЕСА В РОССИЙСКОЙ ФЕДЕРАЦИИ

2.1 Оценка налоговых поступлений от деятельности игорных заведений в консолидированный бюджет Российской Федерации

2.2 Меры государственного регулирования игорного бизнеса в Российской Федерации

2.3 Социальный аспект налогообложения игорного бизнеса

3 ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ И НАЛОГООБЛОЖЕНИЯ ИГОРНОГО БИЗНЕСА В РОССИЙСКОЙ ФЕДЕРАЦИИ

3.1 Организационные проблемы создания и функционирования игорных зон

3.2 Контрольная работа налоговых органов процесса организации игорных зон

3.3 Судебная практика споров по налогообложению игорного бизнеса

ЗАКЛЮЧЕНИЕ

БИБЛИОГРАФИЧЕСКИЙ СПИСОК

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Развитие рыночных отношений легализовало некоторые виды деятельности, среди которых игорный бизнес занимает немалое место. В настоящее время игорный бизнес - бурно развивающаяся отрасль в инфраструктуре отдыха и развлечений.

Отсутствие опыта регулирования этого вида деятельности, неоднозначное отношение населения и законодателей к появлению индустрии азартных игр определяют необходимость четко выстроенной политики в его отношении.

Игорный бизнес и в целом индустрия развлечений воспринимаются как неминуемое (допустимое в разумных пределах) социальное явление, требующее достаточно четкой правовой регламентации.

Одним из механизмов такого регулирования в демократических странах с развитыми налоговыми системами традиционно выступают в своем дополняющем сочетании достаточно жесткая лицензионно-разрешительная система и налоговые стимуляторы развития соответствующего вида экономической деятельности в четко отведенных территориальных зонах. При этом очерчивание таких зон осуществляется не посредством установления административных барьеров (ибо они как правило, менее эффективны), а с помощью введения различных налоговых режимов, в том числе путем локализации на отведенной территории льготных режимов взимания с субъектов игорного бизнеса налогов и сборов.

Выбор и формирование соответствующей модели налогообложения игорного бизнеса непосредственно сопряжен с уровнем развития налоговой системы (и в целом — правовой системы) конкретного государства.

В Российской Федерации, в последние годы попытки решения проблемы государственного регулирования исключительно административно-запретительными методами показала свою несостоятельность. В условиях продолжающейся налоговой реформы постепенно повышается значение налоговых механизмов управления экономикой, однако в настоящее время понимание возможностей использования тех или иных стимулирующих методов, а главное практика их реализации в законодательстве о налогах и сборах оставляет пока желать много лучшего.

Перечисленные выше проблемы в определенной части обусловлены и отсутствием целостного (системного) взгляда на многие проблемы функционирование системы налогообложения в виде налога на игорный бизнес, его правовую основу. Указанные обстоятельство свидетельствует о существенном практическом и теоретическом значении формирования и развития учения о налогообложении игорного бизнеса, что определяет актуальность темы данного исследования.

Цель данной выпускной квалификационной работы – изучить состояние и перспективы налогообложения игорного бизнеса в Российской Федерации, для достижения поставленной цели решаются следующие задачи:

- рассмотреть основные аспекты налогообложения игорного бизнеса;

- дать понятие игорного бизнеса и описать особенности его осуществления;

- охарактеризовать основные направления налогового контроля игорного бизнеса;

- описать общее состояние и налогообложение игорного бизнеса в Российской Федерации на современном этапе;

- оценить налоговые поступления от налогообложения игорного бизнеса в бюджет Российской Федерации;

- охарактеризовать меры государственного регулирования налогообложения и размещения игорных зон;

- рассмотреть социальный аспект налогообложения игорного бизнеса;

- исследовать проблемы и перспективы развития и налогообложения игорного бизнеса в Российской Федерации;

- изучить организационные проблемы создания и функционирования игорных зон;

- описать контрольную работу налоговых органов процесса организации игорных зон;

- дать обзор судебной практики споров по налогообложению игорного бизнеса.

Объектом исследования являются общественные правоотношения, складывающиеся в процессе нормативно-правовой регламентации системы налогообложения в виде налога на игорный бизнес, а так же ее использования и применения на практике.

Предмет исследования — нормы налогового права, посредством которых осуществляется нормативно-правовая регламентация системы налогообложения в виде налога на игорный бизнес в Российской Федерации, действующая практика применения налогового законодательства в отношении игорного бизнеса как вида экономической деятельности.

Методологическую основу исследования составляют общенаучные и частнонаучные методы исследования, в том числе: конкретно-исторический, формально-логический, сравнительно-правовой, системно-структурный, метод технико-юридического анализа и другие методы, широко применяемые в науке.

1 ОСНОВНЫЕ АСПЕКТЫ НАЛОГООБЛОЖЕНИЯ ИГОРНОГО БИЗНЕСА

1.1 Понятие игорного бизнеса, особенности осуществления

Игорный бизнес не является реализацией услуг. Это особый вид предпринимательской деятельности, связанной с извлечением дохода в виде выигрыша или платы за проведение азартных игр либо пари.

Азартная игра - это основанное на риске соглашение о выигрыше, заключенное двумя или несколькими участниками между собой либо с организатором игорного заведения (организатором тотализатора) по правилам, установленным организатором игорного заведения (организатором тотализатора).

Пари - основанное на риске соглашение о выигрыше, заключенное двумя или несколькими участниками между собой либо с организатором игорного заведения (организатором тотализатора), исход которого зависит от события, относительно которого неизвестно, наступит оно или нет.

Статистика современного игорного бизнеса берёт начало с советских времён. А именно – с 1988 года. По сохранившимся обрывочным данным можно сделать вывод, что на начало 1991 года в стране работали три казино и было всего около 500 игровых автоматов.

В

конце 1991 года игорный бизнес уже серьёзно развивается. Казино открываются не только

в Москве, но и в Санкт-Петербурге и в некоторых регионах. В сфере казино уже работают

такие известные впоследствии компании, как «Ниневия-гранд», «АНО и Лойко» и «Конти».

Начинает развиваться производство игорного оборудования, появляются компании «КСИ»,

«РИО», «Уникум». Стоит отметить, что многие из начинавших игорный бизнес в начале

90-х годов работают в нём и по сегодняшний день.

В течение двух лет в Москве открываются всё новые и новые казино и залы игровых

автоматов. Игорный бизнес постепенно появляется в регионах, в основном стараниями

работавшей к тому моменту Ассоциации деятелей игорного бизнеса.

В 1994 году ситуация уже кардинально меняется. Согласно статистике налоговых органов на начало 1994 года в 87 субъектах Российской Федерации (из 89) было зарегистрировано 496 компаний, занимающихся игорной деятельностью. Игорный бизнес развивается в Москве – 86 предприятий, Санкт-Петербурге – 57, Ростове-на-Дону – 12, Владивостоке – 7, в Краснодарском крае – 51, в Ставропольском крае – 14, в Ленинградской области – 20, Московской области – 15, Волгоградской – 10 и Мурманской области – 9.

Уровень правовой сознательности предпринимателей к тому времени был катастрофический. Налоговые проверки показали, что 315 из 454 охваченных проверкой предприятий игорного бизнеса в Российской Федерации осуществляли свою деятельность без специального разрешения (лицензии) на право занятия этой деятельностью.

По результатам первой серьёзной проверки предприятий игорного бизнеса, проведённой по заданию Госналогслужбы России, налоговыми органами было предъявлено к взысканию в бюджет и доначислено около 4 млрд руб. (неденоминированных рублей). В 1995-1996 годах игорный бизнес всё больше и больше набирает обороты. В стране работает отраслевая общественная организация – Ассоциация деятелей игорного бизнеса, наладившая диалог с местными властями (в основном с правительством Москвы). Бизнес живёт, развивается. Однако отсутствие необходимого правового регулирования и сверхвысокое налогообложение по-прежнему не позволяют в должной мере наладить конструктивный диалог с федеральной властью и определить место игорного бизнеса в экономической и социальной жизни России.

К

тому времени на рынке уже работают такие известные компании, как «Игровое Ателье»,

«ГЕМ», «Карт», «ОДА». Среди игорных заведений большую известность получают казино

«Метрополь», «Голден Пэлас», «Арбат», «Метелица», «Конти», «Беверли Хиллз».

По приблизительным подсчётам, в отрасли было занято к тому времени около 80 тысяч

человек.

С

1998 года игорный бизнес развивался всё интенсивней и интенсивней. Для его объективной

оценки Госналогслужбой России после вступления в силу Закона № 142-ФЗ «О налоге

на игорный бизнес» [6] была организована работа по ежемесячному мониторингу общего

числа зарегистрированных объектов налогообложения в налоговых органах по их видам.

К середине 1998 года в стране работало более 800 игорных заведений.

Как видно из динамики изменений количества игорных заведений в стране и объектов

налогообложения, в течение всего четырёх месяцев в целом по стране наблюдался постоянный

рост как общего количества игорных заведений, так и каждого вида объектов обложения

налогом на игорный бизнес, зарегистрированных в органах Госналогслужбы России.

Так, количество игорных заведений, состоящих на учёте в налоговых органах, в декабре 1998 года увеличилось по сравнению с сентябрём того же года на 40 процентов, при общем увеличении объектов налогообложения на 34,8 процента. Максимальный темп прироста в абсолютном и относительном выражении в отчетном периоде наблюдался по игровым автоматам (36,5 процента). Этому способствовало, прежде всего, принятие Закона «О налоге на игорный бизнес», который дал сильный толчок постепенной легализации игорного бизнеса на территории Российской Федерации.

Таким образом, в течение рассматриваемого периода в общем по Российской Федерации наблюдается постоянный рост как общего количества игорных заведений, так и каждого вида объектов обложения налогом на игорный бизнес, зарегистрированных в налоговых органах.

Первый этап внедрения системы налогообложения в России, начавшийся в 1990 г., не предполагал специальной концепции налогообложения игорного бизнеса. Налог взимался в рамках Закона РФ "О налоге на прибыль предприятий и организаций" по ставке 90% и зачислялся в бюджеты субъектов Федерации.

В 1998 г. был принят Закон "О налоге на игорный бизнес" (от 31.07.98 № 142-ФЗ) [6], который в корне изменил подход к налогообложению игорного бизнеса, впервые определив специфику этого вида деятельности и соответствующие этому принципы налогообложения. Данное в Законе определение игорного бизнеса как вида предпринимательской деятельности, не являющегося реализацией продукции (товаров, работ, услуг) и связанного с извлечением игорным заведением дохода от участия в азартных играх и пари в виде выигрыша и платы за их проведение, является ключевым для последующего подхода к определению объекта налогообложения. Кроме того, в Законе были четко определены такие понятия, как игорное заведение, пари, азартная игра, игровой стол, игровой автомат, касса игорного заведения, что на тот момент было новым в налоговом законодательстве. Объектами налогообложения являлись: игровые столы, предназначенные для проведения азартных игр, в которых игорное заведение участвует как сторона или как организатор, игровые автоматы, кассы тотализаторов или кассы букмекерских контор.

Введение в 1998 г. специальной системы налогообложения игорного бизнеса совпало и по времени и концептуально с введением единого налога на вмененный доход для определенных видов деятельности и представляет собой налог на вмененный доход для каждого ранее перечисленного объекта налогообложения. Ставки налога установили в размерах, кратных минимальному размеру оплаты труда (МРОТ). Минимальный размер ставок в месяц составлял за каждый игровой стол 200 МРОТ, за каждый игровой автомат - 7,5 МРОТ, за каждую кассу тотализатора - 200 МРОТ, за каждую кассу букмекерской конторы - 100 МРОТ, а конкретные размеры ставок определяли органы законодательной власти субъектов Федерации. Надо отметить еще и ту особенность законодательства, что для крупных заведений, имеющих более 30 столов или более 40 игровых автоматов, предусматривалось снижение ставки налога на 20% для каждого объекта соответствующих параметров.

Положительная динамика поступления налога, простота и прозрачность законодательства сделали его содержание базовым для гл. 29 Налогового кодекса "Налог на игорный бизнес" [5]. При этом, учитывая резко выраженную специфику отрасли и негативное отношение к ней значительного количества депутатов Государственной Думы, на стадиях принятия гл. 29 Налогового кодекса РФ дискуссия практически отсутствовала, и не было ни воздержавшихся, ни выступавших против.

В процессе работы над гл. 29 Налогового кодекса РФ было принято решение сменить статус налога на игорный бизнес с федерального на региональный, что является вполне разумным, учитывая природу налога и то, что это соответствует принципам бюджетной политики государства по отношению к регионам.

Если рассматривать материал главы 29 Налогового кодекса РФ с позиции ясности изложения и однозначности толкования, то очевидно, что он выигрывает по сравнению с ранее действующим законодательством. Учитывая отсутствие специальных законов, определяющих правовой статус игорного заведения, очень важно четко определить ряд специфических понятий, используемых в игорном бизнесе. Значительно более четко и профессионально сформулировано само понятие "игорный бизнес", вместо ранее используемого понятия "игорное заведение" введены термины "организатор игорного заведения" и "организатор тотализатора", появилось новое понятие "участник", характеризующее физическое лицо, принимающее участие в азартных играх, определено понятие "игровое поле", уточнена и конкретизирована ранее применявшаяся терминология.

Объекты налогообложения, принципы их учета и контроля за деятельностью в целом не изменились, хотя общеизвестно, что игорный бизнес плохо поддается государственному и налоговому контролю.

Однако необходимо отметить и очевидные недостатки данной главы. В п. 2 ст. 366 [5] налогоплательщику предписывается обязанность поставить на учет в налоговом органе по месту своей регистрации в качестве налогоплательщика каждый объект налогообложения. В п. 3 этой же статьи налогоплательщика обязывают зарегистрировать в налоговых органах по месту своей регистрации в качестве налогоплательщика любое изменение количества объектов налогообложения. Таким образом, из текста Закона следует, что место регистрации объекта налогообложения увязывается не с местом ведения предпринимательской деятельности, а с местом регистрации его владельца. Очевидно, что эти места далеко не всегда совпадают. Учитывая, что Налоговым кодексом устанавливаются только нижние и верхние границы ставок налога на игорный бизнес, ясно, что предприниматели будут стремиться зарегистрировать деятельность в регионах с минимальными ставками, а вести бизнес там, где им это удобно и выгодно. Здесь налицо простой вариант легального налогового планирования, возможного в результате явного упущения в налоговом законодательстве. Если учесть, что нижняя граница ставки налога на игорный бизнес отличается от верхней в 5 раз, вероятность злоупотребления представляется высокой.

Значительные изменения в организации и налогообложении игорного бизнеса были введены Федеральным законом "О государственном регулировании деятельности по организации и проведению азартных игр и о внесении изменений в некоторые законодательные акты Российской Федерации" от 26.12.2006 № 244-ФЗ [10].

Игорные заведения должны отвечать следующим требованиям (согласно Федерального Закона "О государственном регулировании деятельности по организации и проведению азартных игр и о внесении изменений в некоторые законодательные акты Российской Федерации" от 26.12.2006 № 244-ФЗ [10]):

1) игорные заведения могут располагаться только в зданиях, строениях, сооружениях, являющихся объектами капитального строительства, занимать указанные объекты полностью или располагаться в единой обособленной их части;

2) игорное заведение не может быть расположено в зданиях, строениях, сооружениях физкультурно-оздоровительных и спортивных учреждений (за исключением букмекерских контор и тотализаторов);

3) площадь зоны обслуживания участников азартных игр в казино не может быть менее чем восемьсот квадратных метров, и в ней должны находиться касса игорного заведения, гардероб, места для отдыха посетителей игорного заведения, туалет. В доступном для посетителей игорного заведения месте должны быть размещены текст Федерального закона, установленные организатором азартных игр правила азартных игр и правила посещения игорного заведения, лицензия на организацию и содержание тотализаторов и игорных заведений;

4) в зоне обслуживания участников азартных игр в казино должно быть установлено не менее чем десять игровых столов, а также могут быть установлены игровые автоматы, кассы тотализатора и (или) букмекерской конторы. Игровые столы и игровые автоматы, установленные в казино, должны находиться исключительно в собственности организатора азартных игр;

5) в служебной зоне игорного заведения должны находиться помещение для отдыха работников организатора азартных игр, специально оборудованное помещение для приема, выдачи и временного хранения денежных средств, помещение для организации службы безопасности игорного заведения;

6) в случае установки игровых автоматов в зоне обслуживания участников азартных игр в казино на данное игорное заведение распространяются требования, установленные пунктами 8, 10;

7) площадь зоны обслуживания участников азартных игр в зале игровых автоматов не может быть менее чем сто квадратных метров, и в ней должны находиться касса игорного заведения и туалет;

8) в зоне обслуживания участников азартных игр в зале игровых автоматов должно быть установлено не менее чем пятьдесят игровых автоматов, а также могут находиться кассы тотализатора и (или) букмекерской конторы;

9) в служебной зоне зала игровых автоматов должно находиться специально оборудованное помещение или должно быть установлено оборудование для приема, выдачи и временного хранения денежных средств;

10) игровые автоматы, установленные в зале игровых автоматов, должны находиться исключительно в собственности организатора азартных игр. Технологически заложенный средний процент денежного выигрыша каждого игрового автомата должен быть не ниже чем девяносто процентов;

11) в зоне обслуживания участников азартных игр в букмекерской конторе должна находиться касса букмекерской конторы, а также может находиться касса тотализатора;

12) организатор азартных игр в букмекерской конторе при помощи специального оборудования обязан обеспечить прием, единый учет, обработку ставок и выплаты выигрыша;

13) организатор азартных игр в букмекерской конторе вправе самостоятельно определять событие, от которого зависит исход пари, за исключением случаев, установленных федеральными законами;

14) положения пунктов 11 – 13 применяются также в отношении касс букмекерских контор, расположенных в казино, залах игровых автоматов;

15) в зоне обслуживания участников азартных игр в тотализаторе должна находиться касса тотализатора;

16) организатор азартных игр в тотализаторе при помощи специального оборудования обязан обеспечить прием, единый учет, обработку ставок и выплату выигрыша;

17) организатор азартных игр в тотализаторе обязан обеспечить участникам азартных игр возможность наблюдать развитие и исход события, от которого зависит результат пари, в том числе при помощи специального оборудования.

Игорные заведения, не отвечающие указанным требованиям, должны были прекратить свою деятельность с 01.07.2007 г.

Указанным Федеральным Законом [10] вводятся требования к букмекерским конторам и тотализаторам.

Букмекерские конторы и тотализаторы могут располагаться только в зданиях, строениях, сооружениях, являющихся объектами капитального строительства и не могут быть расположены:

1) в объектах жилищного фонда, объектах незавершенного строительства, во временных постройках, в киосках, под навесами и в других подобных постройках;

2) в зданиях, строениях, сооружениях, в которых расположены детские, образовательные, медицинские, санаторно-курортные учреждения;

3) в зданиях, строениях, сооружениях автовокзалов, железнодорожных вокзалов, речных вокзалов, речных портов, аэропортов, на станциях и остановках всех видов общественного транспорта (транспорта общего пользования) городского и пригородного сообщения;

4) в помещениях, в которых осуществляется деятельность, не связанная с организацией и проведением азартных игр или оказанием сопутствующих азартным играм услуг;

5) в зданиях, строениях, сооружениях, которые находятся в государственной или муниципальной собственности и в которых расположены федеральные органы государственной власти, органы государственной власти субъектов Российской Федерации, органы местного самоуправления, государственные или муниципальные учреждения и унитарные предприятия;

6) в зданиях, строениях, сооружениях, в которых расположены культовые и религиозные организации.

Имеющие соответствующие лицензии игорные заведения при условии их соответствия требованиям, указанным выше, вправе продолжить свою деятельность до 30 июня 2009 года.

Таким образом, осуществление игорного бизнеса в настоящее время находится в пограничном временном отрезке, отделяющем текущие условия ведения данного бизнеса от полного переноса данного бизнеса в определенные законодательно игорные зоны.

1.2 Общая характеристика налогообложения игорного бизнеса

Необходимость принятия самостоятельного закона о введении налога на игорный бизнес вызвана в первую очередь тем, что в указанной сфере деятельности весьма сложно контролировать правильность ведения бухгалтерского учета и формирования налоговой базы в форме валового дохода. Поэтому, несмотря на масштабные денежные обороты и достаточно высокий уровень доходности предприятий, осуществляющих игорный бизнес, поступления налогов в этой сфере были очень низкими. В связи с этим встал вопрос о необходимости коренного пересмотра подхода к налогообложению в этой отрасли.

Налог на игорный бизнес построен на принципиально иной, нежели другие налоги, основе. Суть нового подхода состоит в том, что этот налог базируется на принципе вмененного дохода, когда государство, учитывая невозможность полного учета всех доходов, отказывается от него и устанавливает налог исходя из расчета возможного дохода различных видов игровых учреждений, принуждая налогоплательщика платить налог исходя из условно определенного дохода. Естественно, что доход в этом случае не может являться налоговой базой, и объектом обложения этим налогом являются принципиально иные показатели, не связанные напрямую с финансово-хозяйственной деятельностью.

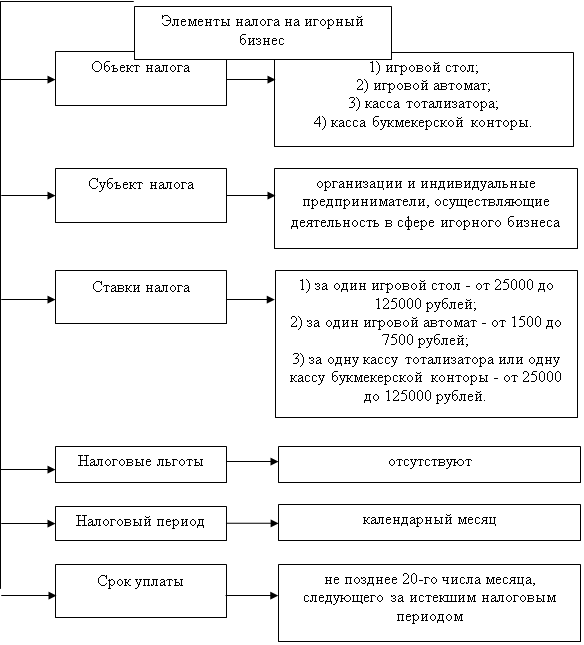

Плательщиками налога на игорный бизнес являются организации и индивидуальные предприниматели, осуществляющие деятельность в сфере игорного бизнеса (ст. 365 Налогового кодекса РФ) [5].

Организации и предприниматели, занимающиеся игорным бизнесом, не вправе применять упрощенную систему налогообложения (пп. 9 п. 3 ст. 346 Налогового кодекса РФ). Если же помимо игорного бизнеса они осуществляют иные виды деятельности, то по этим видам применяется обычная система налогообложения (в соответствующих случаях – система налогообложения единым налогом на вмененный доход).

Объектами налогообложения признаются:

1) игровой стол;

2) игровой автомат;

3) касса тотализатора;

4) касса букмекерской конторы.

По каждому из объектов налогообложения, указанных в статье 366 Налогового Кодекса [5], налоговая база определяется отдельно как общее количество соответствующих объектов налогообложения.

Налоговым периодом признается календарный месяц.

Налоговые ставки устанавливаются законами субъектов Российской Федерации в следующих пределах:

1) за один игровой стол - от 25000 до 125000 рублей;

2) за один игровой автомат - от 1500 до 7500 рублей;

3) за одну кассу тотализатора или одну кассу букмекерской конторы - от 25000 до 125000 рублей.

В случае, если ставки налогов не установлены законами субъектов Российской Федерации, ставки налогов устанавливаются в следующих размерах:

1) за один игровой стол - 25000 рублей;

2) за один игровой автомат - 1500 рублей;

3) за одну кассу тотализатора или одну кассу букмекерской конторы - 25000 рублей.

Сумма налога исчисляется налогоплательщиком самостоятельно как произведение налоговой базы, установленной по каждому объекту налогообложения, и ставки налога, установленной для каждого объекта налогообложения. В случае, если один игровой стол имеет более одного игрового поля, ставка налога по указанному игровому столу увеличивается кратно количеству игровых полей.

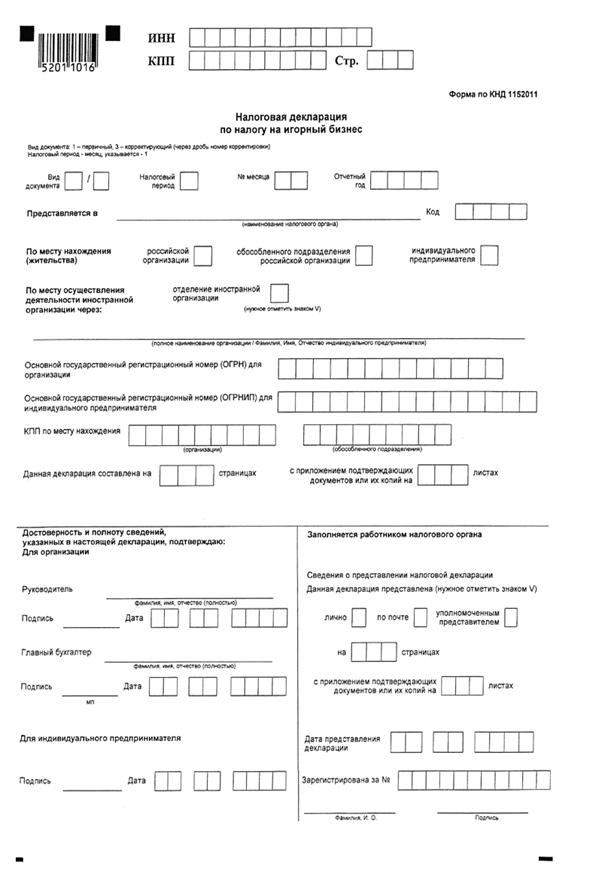

Налоговая декларация за истекший налоговый период представляется налогоплательщиком в налоговый орган по месту регистрации объектов налогообложения, если иное не предусмотрено настоящим пунктом, не позднее 20-го числа месяца, следующего за истекшим налоговым периодом. Форма налоговой декларации утверждается Министерством финансов Российской Федерации (Приложение А).

Налогоплательщики, в соответствии со статьей 83 Налогового Кодекса отнесенные к категории крупнейших, представляют налоговые декларации в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

При установке нового объекта (объектов) налогообложения до 15-го числа текущего налогового периода сумма налога исчисляется как произведение общего количества соответствующих объектов налогообложения (включая установленный новый объект налогообложения) и ставки налога, установленной для этих объектов налогообложения. При установке нового объекта (объектов) налогообложения после 15-го числа текущего налогового периода сумма налога по этому объекту (объектам) за этот налоговый период исчисляется как произведение количества данных объектов налогообложения и одной второй ставки налога, установленной для этих объектов налогообложения. При выбытии объекта (объектов) налогообложения до 15-го числа (включительно) текущего налогового периода сумма налога по этому объекту (этим объектам) за этот налоговый период исчисляется как произведение количества данных объектов налогообложения и одной второй ставки налога, установленной для этих объектов налогообложения.

Описанные выше элементы налога на игорный бизнес можно представить в виде схемы (Приложение Б).

Налог, подлежащий уплате по итогам налогового периода, уплачивается налогоплательщиком по месту регистрации в налоговом органе объектов налогообложения, указанных в пункте 1 статьи 366 Налогового Кодекса, не позднее срока, установленного для подачи налоговой декларации за соответствующий налоговый период, в соответствии со статьей 370 Налогового Кодекса [5].

Таким образом, налог на игорный бизнес построен на принципиально иной, нежели другие налоги, основе. Он базируется на принципе вмененного дохода, когда устанавливается налог исходя из расчета возможного дохода различных видов игровых учреждений. Доход не является налоговой базой, и объектом обложения этим налогом являются принципиально иные показатели, не связанные напрямую с финансово-хозяйственной деятельностью.

1.3 Основные направления налогового контроля игорного бизнеса

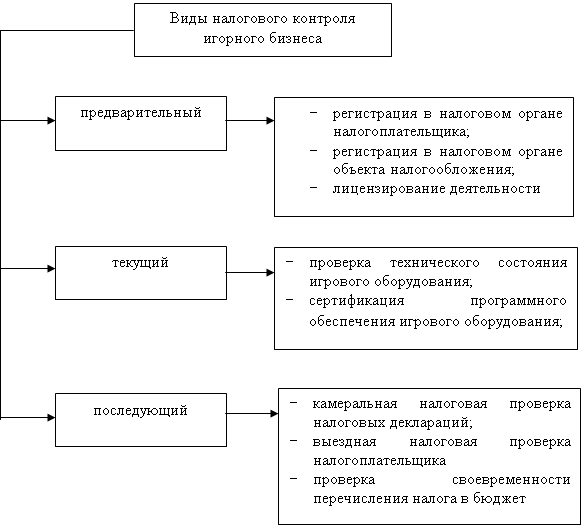

Налоговый контроль игорного бизнеса осуществляется в следующих видах:

- предварительный контроль;

- текущий контроль;

- последующий контроль.

Виды налогового контроля в виде схемы представлены в Приложении В.

Предварительный налоговый контроль осуществляется в следующих формах:

- регистрация в налоговом органе налогоплательщика;

- регистрация в налоговом органе объекта налогообложения;

- лицензирование деятельности.

Текущий налоговый контроль подразумевает проверку технического состояния игрового оборудования; сертификацию программного обеспечения игрового оборудования.

Последующий налоговый контроль состоит из камеральной налоговой проверки налоговых деклараций; выездной налоговой проверка налогоплательщика; проверка своевременности перечисления налога в бюджет.

В соответствии с пунктом 1 статьи 83 НК РФ [5] налогоплательщики подлежат постановке на учет в налоговых органах по месту нахождения организации, месту нахождения ее обособленных подразделений, месту жительства физического лица, а также по месту нахождения принадлежащего им недвижимого имущества и транспортных средств и по иным основаниям, предусмотренным НК РФ. Обособленным подразделением организации согласно пункту 2 статьи 11 НК РФ [5] признается любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места. Признание обособленного подразделения организации таковым производится независимо от того, отражено или не отражено его создание в учредительных или иных организационно-распорядительных документах организации, и от полномочий, которыми наделяется указанное подразделение. При этом рабочее место считается стационарным, если оно создается на срок более одного месяца.

Если организация, осуществляющая предпринимательскую деятельность в сфере игорного бизнеса, оборудует стационарные рабочие места вне места своего нахождения, это является созданием обособленного подразделения. Следовательно, организация обязана встать на учет в налоговом органе по месту нахождения обособленного подразделения. Таким образом, объект налогообложения должен быть зарегистрирован в налоговом органе по месту нахождения обособленного подразделения организации (при использовании объекта налогообложения по месту нахождения обособленного подразделения организации).

Статьей 366 НК РФ определен перечень объектов игорного бизнеса, которые облагаются налогом и подлежат регистрации в налоговом органе. К ним относятся:

- игровой стол - специально оборудованное у организатора игорного заведения место, предназначенное для проведения азартных игр с любым видом выигрыша. Организатор игорного заведения участвует в азартной игре через своего представителя. Игровой стол состоит из одного или нескольких игровых полей;

- игровой автомат - специальное оборудование (механическое, электрическое, электронное), установленное организатором игорного заведения. Оно используется для проведения азартных игр с любым видом выигрыша. Представители организатора не принимают участия в азартной игре;

- касса тотализатора или букмекерской конторы - специально оборудованное место у организатора игорного заведения (тотализатора), где учитывается общая сумма ставок и определяется сумма выигрыша, подлежащая выплате.

Каждый объект налогообложения должен быть зарегистрирован в налоговом органе по месту установки этого объекта не позднее, чем за два рабочих дня до установки каждого объекта. Если объекты налогообложения планируется установить на территории того субъекта Российской Федерации, где налогоплательщик не состоит на учете, он обязан встать на учет в налоговых органах по месту установки таких объектов также не позднее, чем за два рабочих дня до даты установки каждого объекта налогообложения.

Предпринимательская деятельность в области игорного бизнеса в части организации тотализатора также имеет свои особенности. Организация, осуществляющая такую деятельность, может создавать сеть пунктов, объединенных в единую систему, которые принимают ставки на исход какого-либо события, а также выплачивают соответствующие выигрыши. Общая сумма сделанных ставок может учитываться как в головном подразделении организации, организующей тотализатор, так и в самих пунктах тотализатора.

При определении количества объектов налогообложения у тотализатора, имеющего сеть пунктов, объединенных в единую систему, следует также иметь в виду, что специфика данного вида предпринимательской деятельности требует специального оборудованного места для осуществления приема ставок и выплат соответствующих сумм выигрышей.

Поэтому, в том случае если, организация тотализатора позволяет учитывать общую сумму ставок и подлежащую выплате сумму выигрыша в каждом территориально обособленном подразделении, то объектом налогообложения, подлежащим регистрации, будет являться каждое территориальное обособленное структурное подразделение тотализатора.

Если же организация тотализатора не позволяет учитывать общую сумму ставок и сумму выигрыша, подлежащую выплате, в каждом территориально обособленном подразделении, то объектом налогообложения, подлежащим регистрации в налоговых органах, будет являться головное подразделение организации.

В отношении игровых автоматов следует иметь в виду следующее: если игровой автомат расположен вне места нахождения организации (места нахождения обособленного подразделения организации), постановка на учет данного объекта налогообложения осуществляется в налоговом органе по месту нахождения организации.

Индивидуальный предприниматель, осуществляющий предпринимательскую деятельность в сфере игорного бизнеса на территории субъекта Российской Федерации по месту своего жительства, а также на территории других субъектов Российской Федерации, обязан поставить все имеющиеся объекты налогообложения налогом на игорный бизнес на учет в налоговом органе по месту своего жительства. Для регистрации объекта или объектов налогообложения налогоплательщик должен представить в налоговый орган заявление о регистрации.

Форма заявления о регистрации объекта (объектов) налогообложения налогом на игорный бизнес утверждена Приказом Минфина Российской Федерации от 24 января 2005 года № 8н "Об утверждении формы заявления о регистрации объекта (объектов) налогообложения налогом на игорный бизнес".

Обязанностью налогоплательщика является и регистрация в налоговых органах по месту регистрации объектов налогообложения и регистрация любого изменения количества объектов налогообложения. Такая регистрация осуществляется не позднее, чем за два рабочих дня до даты установки или выбытия каждого объекта.

Рекомендуемая форма заявления о регистрации изменений количества объектов налогообложения налогом на игорный бизнес утверждена Приказом МНС Российской Федерации от 24 января 2005 года №ВГ-3-22/5@ "Об утверждении рекомендуемой формы заявления о регистрации изменений количества объектов налогообложения налогом на игорный бизнес".

При этом в заявлении налогоплательщик должен указать только те объекты налогообложения, которые подлежат установке (выбытию).

Заявление о регистрации может быть представлено налогоплательщиком в налоговый орган лично или через представителя, также оно может быть направлено в виде почтового отправления с описью вложения.

Объект налогообложения считается зарегистрированным с даты представления налогоплательщиком в налоговый орган заявления о регистрации объекта (объектов) налогообложения налогом на игорный бизнес.

Выбывшим объект налогообложения считается с даты представления налогоплательщиком заявления о регистрации изменений (уменьшений) количества объектов налогообложения.

Факт регистрации подтверждается обязательной выдачей налогоплательщику свидетельства о регистрации. Рекомендуемая форма свидетельства о регистрации объекта (объектов) налогообложения налогом на игорный бизнес утверждена Приказом Минфина Российской Федерации от 24 января 2005 года №7н "Об утверждении формы свидетельства о регистрации объекта (объектов) налогообложения налогом на игорный бизнес и приложения к свидетельству о регистрации объекта (объектов) налогообложения налогом на игорный бизнес".

Свидетельство о регистрации должно быть выдано налогоплательщику в течение пяти рабочих дней с даты получения заявления от налогоплательщика о регистрации объектов налогообложения.

Внесение изменений в ранее выданное свидетельство, связанное с изменением количества объектов налогообложения, или выдача нового свидетельства осуществляется также в течение пяти рабочих дней с даты получения заявления об изменении количества объектов налогообложения. Согласно Письму МНС Российской Федерации от 30 июля 2004 года "22-1-14/1345@ "О налоге на игорный бизнес" [21] факт получения нового свидетельства о регистрации объектов налогообложения или факт внесения изменений в ранее выданное свидетельство определяется налогоплательщиком в заявлении. Количество вносимых изменений в свидетельство главой 29 НК РФ не установлено. Если налогоплательщику выдается новое свидетельство о регистрации объектов налогообложения налогом на игорный бизнес, ранее выданное свидетельство изымается налоговым органом, а вновь выданному свидетельству присваивается новый номер.

За нарушение сроков регистрации объектов налогообложения, изменения их количества главой 29 НК РФ предусмотрен штраф, который взимается в трехкратном размере ставки налога, установленной для соответствующего объекта игорного бизнеса.

Если налогоплательщик допустит нарушение во второй раз, то размер штрафа увеличится вдвое и составит уже шестикратный размер ставки налога. По указанному налогу объект обложения в силу специфики данного вида налогообложения совпадает с налоговой базой.

Для полного учета объектов налогообложения законодательство установило обязательную регистрацию игорного бизнеса в территориальных органах Федеральной налоговой службы по месту нахождения объектов до момента их установки с обязательным получением в налоговых органах свидетельства о регистрации. При этом налогоплательщики обязаны хранить в игорном заведении копию свидетельства о регистрации общего количества объектов налогообложения каждого вида объектов игорного бизнеса.

Если в игорном заведении изменяется количество объектов налогообложения какого-либо вида объектов игорного бизнеса, то на налогоплательщика возложена законом обязанность зарегистрировать данный факт в налоговом органе в течение пяти рабочих дней со дня установки или выбытия этого объекта с получением свидетельства о регистрации или внесением изменения в ранее выданное свидетельство.

Если в ходе проверки налоговый орган выявит наличие на территории игорного заведения незарегистрированных объектов налогообложения или несоблюдение налогоплательщиком установленного порядка уплаты налога более двух раз в течение календарного года, это может явиться основанием для постановки налоговым органом вопроса об отзыве лицензии на осуществление предпринимательской деятельности в сфере игорного бизнеса.

Приведем выдержку из Письма МНС Российской Федерации от 27 августа 2004 года №22-1-14/1475 "О налоге на игорный бизнес", касающуюся регистрации в налоговых органах игровых автоматов [21]:

"Игровые автоматы могут быть объединены в игровой развлекательный комплекс. При этом игровой автомат, входящий в данный комплекс, может иметь все основные блоки игрового автомата, либо отдельные из вышеперечисленных блоков могут быть общими для всего комплекса.

В процессе игры на игровом автомате, входящем в игровой комплекс, игровая ситуация одного игрока не зависит от игровых ситуаций других игроков, каждый игровой автомат полностью автономен в реализации случайного выпадения результата игры после сделанной ставки.

Учитывая изложенное, в случае если оборудование каждого из нескольких игровых мест игрового автомата "Столбик" подпадает под вышеуказанные понятия игрового автомата, то игровой автомат "Столбик" будет являться игровым комплексом, состоящим из нескольких игровых автоматов, объединенных в один корпус. В связи с этим регистрации в установленном порядке в налоговых органах подлежит каждый игровой автомат, входящий в состав игрового развлекательного комплекса "Столбик".

В случае, если хотя бы одно из вышеуказанных условий будет отсутствовать, например, игровая ситуация одного игрока будет зависеть от игровых ситуаций других игроков и каждый игровой автомат, входящий в игровой комплекс, не будет автономен в реализации случайного выпадения результата игры после сделанной ставки, регистрации в установленном порядке в налоговых органах подлежит один игровой автомат, независимо от количества игроков.

В аналогичном порядке следует рассматривать и игровые автоматы "Ромашка". Многие налогоплательщики задают вопрос о том, будут ли являться объектами налогообложения налогом на игорный бизнес игровые автоматы с выигрышем в виде мягкой игрушки. В Письме МНС Российской Федерации от 12 марта 2004 года №22-1-14/413 "О налоге на игорный бизнес" [21] сказано, что игра является одним из способов развлечения и характерная для некоторых игр направленность на развитие реакции либо способности к анализу не лишает их наличия азарта. Исходя из этого, игровые автоматы с выигрышем в виде мягкой игрушки подпадают по действие главы 29 Налогового кодекса РФ [5].

Лицензирование игорного бизнеса осуществляется в настоящее время в соответствии с Федеральным Законом «О лицензировании отдельных видов деятельности» от 08.08.2001 г. № 128-ФЗ (с изменениями на 22 июля 2008 года) (в ред. от 6 августа 2008 года) [7], положения данного закона утрачивают силу с 30 июня 2009 года с введением Федерального закона от 29 декабря 2006 года № 244-ФЗ [10].

Проверка технического состояния игрового оборудования осуществляется налоговыми органами в соответствии с Приказом Минфина РФ от 10.12.2007 № 100н «Об утверждении Инструкции о порядке проведения Федеральной налоговой службой проверки технического состояния игрового оборудования и соблюдения организаторами азартных игр требований, предъявляемых к игорным заведениям» [17].

Данная Инструкция устанавливает порядок осуществления Федеральной налоговой службой непосредственно и (или) через свои территориальные органы проверок технического состояния игрового оборудования и контроля за соблюдением организаторами азартных игр требований, предъявляемых к игорным заведениям.

В ходе проверки технического состояния игрового оборудования проводятся:

а) проверка наличия Декларации о соответствии игрового оборудования требованиям, предъявляемым к игровому автомату, форма которой утверждена постановлением Правительства Российской Федерации от 23 августа 2007 г. № 540 «О составе и порядке предоставления организатором азартных игр сведений, необходимых для осуществления контроля за соблюдением требований законодательства о государственном регулировании деятельности по организации и проведению азартных игр» (Собрание законодательства Российской Федерации, 2007, № 35, ст. 4323);

б) проверка соответствия данных игровых автоматов, копий сертификатов, подтверждающих результаты экспертизы игровых программ, с целью установления отсутствия в них недекларированных возможностей по изменению технически заложенного процента денежного выигрыша, находящихся в игорном заведении, данным, указанным в Декларации;

в) проверка значения технически заложенного среднего процента выигрыша, установленного в каждой игровой программе, осуществляемая визуальным контролем значения процента, выведенного на экран меню настройки игрового автомата, которое сверяется со значением технически заложенного процента выигрыша, указанного в Декларации.

В ходе контроля соблюдения организаторами азартных игр требований, предъявляемых к игорным заведениям, проводятся:

а) проверка соблюдения организаторами азартных игр требований, установленных частями 1 и 2 статьи 16 Федерального закона от 29 декабря 2006 г. № 244-ФЗ «О государственном регулировании деятельности по организации и проведению азартных игр и о внесении изменений в некоторые законодательные акты Российской Федерации»;

б) проверка дополнительных требований, установленных Правительством Российской Федерации в соответствии с Федеральным законом.

В соответствии с Налоговым кодексом РФ налоговые органы проводят плановые и внеплановые проверки. Проверка проводится на основании распоряжения соответствующего территориального налогового органа.

Распоряжение о проведении проверки должно содержать следующие сведения:

- номер и дата распоряжения о проведении проверки;

- наименование органа, проводящего проверку;

- наименование проверяемого юридического лица - организатора азартных игр (далее – проверяемый организатор азартных игр);

- правовые основания проведения проверки;

- цели, задачи и предмет проводимой проверки;

- фамилия, имя, отчество и должность лица (лиц), уполномоченного на проведение

- проверки;

- дата начала и окончания проверки.

Копия распоряжения о проведении проверки заверяется печатью соответствующего территориального налогового органа.

Продолжительность проверки, численный и персональный состав проверяющей группы устанавливаются исходя из объема предстоящих контрольных действий проверяемого организатора азартных игр и других обстоятельств. При необходимости для проведения проверки могут привлекаться специалисты иных организаций. Решение о включении указанных специалистов в состав проверяющей группы принимается по согласованию с руководителем соответствующей организации.

Проверка не может продолжаться более одного месяца. Срок проведения проверки исчисляется с даты начала проведения проверки, указанной в распоряжении и до дня подписания акта проверки руководителем проверяемого организатора азартных игр (его представителем). В случае отказа руководителя проверяемого организатора азартных игр (его представителя) подписать или получить акт проверки, днем окончания проверки считается день направления проверяемому организатору азартных игр акта проверки в порядке, установленном пунктом 26 Инструкции. Срок проведения проверки может быть продлен не более чем на один месяц руководителем (заместителем руководителя) налогового органа, назначившим проверку, на основе мотивированного представления руководителя проверяющей группы.

Руководитель проверяющей группы должен:

- предъявить руководителю проверяемого организатора азартных игр распоряжение о проведении проверки либо его заверенную печатью копию;

- представить участников проверяющей группы;

- решить организационно-технические вопросы проведения проверки.

Контрольные действия могут проводиться сплошным или выборочным способом. В случае выявления в результате проведения проверки нарушений требований законодательства, руководителем налогового органа по месту постановки на учёт организатора азартных игр выносится предписание об устранении выявленных нарушений:

- о прекращении деятельности всех игорных заведений (структурных подразделений) организатора азартных игр, не соответствующих требованиям, установленным частями 1 и 2 статьи 16 Федерального закона [10];

- об устранении иных нарушений.

В предписании также указывается на необходимость подачи в налоговый орган (по месту регистрации объектов налогообложения игорного бизнеса) заявлений о регистрации изменений (уменьшения) количества объектов налогообложения.

В случае невыполнения в срок предписания налогового органа об устранении нарушений законодательства, должностными лицами налогового органа составляются протоколы об административном правонарушении по признакам части 1 ст.19.5 и ст. 19.7 Кодекса Российской Федерации об административных правонарушениях [4].

Результаты проверки оформляются актом проверки.

Акт проверки составляется в двух экземплярах: один экземпляр для проверяемого организатора азартных игр; один экземпляр для налогового органа, которым была проведена проверка. При составлении акта проверки должна быть обеспечена объективность, обоснованность, системность, четкость, доступность и лаконичность (без ущерба для содержания) изложения.

Результаты проверки, излагаемые в акте проверки, должны подтверждаться результатами контрольных действий, письменными объяснениями должностных, материально ответственных и иных лиц проверяемого организатора азартных игр, другими материалами.

Копии документов, подтверждающие выявленные в ходе проверки нарушения, заверяются подписью руководителя проверяемого организатора азартных игр или его представителя, печатью проверяемого организатора азартных игр и прилагаются к акту проверки. Каждый экземпляр акта проверки подписывается руководителем проверяющей группы, участниками проверяющей группы и руководителем проверяемого организатора азартных игр (его представителем). О получении одного экземпляра акта проверки руководитель проверенного организатора азартных игр (его представитель) делает запись в экземпляре акта проверки, который остается в налоговом органе, которым была проведена проверка. Такая запись должна содержать дату получения акта проверки, подпись лица, которое получило акт, и расшифровку этой подписи. В случае отказа руководителя проверенного организатора азартных игр (его представителя) подписать или получить акт проверки руководителем проверяющей группы в конце акта делается запись об отказе указанного лица от подписания или от получения акта. При этом акт проверки в тот же день вручается руководителю проверяемого организатора азартных игр (его представителю) под расписку или направляется проверенному организатору азартных игр заказным почтовым отправлением с уведомлением о вручении либо иным способом, свидетельствующим о дате его направления проверенному организатору азартных игр (его представителю).

Документ, подтверждающий факт направления акта проверенному организатору азартных игр, приобщается к материалам проверки. Акт проверки со всеми приложениями представляется руководителем проверяющей группы руководителю (заместителю руководителя) налогового органа, назначившему проверку не позднее 5 рабочих дней со дня окончания проверки.

Камеральная проверка поданных деклараций по налогу на игорный бизнес проводится налоговыми органами без выезда к месту нахождения налогоплательщика.

Камеральная налоговая проверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа в течение трех месяцев со дня представления налогоплательщиком налоговой декларации (расчета) (п. 2 в ред. Федерального закона от 26.11.2008 № 224-ФЗ) [10].

Если камеральной налоговой проверкой выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок.

Налогоплательщик, представляющий в налоговый орган пояснения относительно выявленных ошибок в налоговой декларации (расчете) и (или) противоречий между сведениями, содержащимися в представленных документах, вправе дополнительно представить в налоговый орган выписки из регистров налогового и (или) бухгалтерского учета и (или) иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию (расчет).

Лицо, проводящее камеральную налоговую проверку, обязано рассмотреть представленные налогоплательщиком пояснения и документы. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений налогоплательщика налоговый орган установит факт совершения налогового правонарушения или иного нарушения законодательства о налогах и сборах, должностные лица налогового органа обязаны составить акт проверки в порядке, предусмотренном статьей 100 Налогового Кодекса РФ [5].

При проведении камеральных налоговых проверок налоговые органы вправе также истребовать в установленном порядке у налогоплательщиков, использующих налоговые льготы, документы, подтверждающие право этих налогоплательщиков на эти налоговые льготы.

При проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы, если иное не предусмотрено настоящей статьей или если представление таких документов вместе с налоговой декларацией (расчетом) не предусмотрено Кодексом.

В случае, если до окончания камеральной налоговой проверки налогоплательщиком представлена уточненная налоговая декларация (расчет) в порядке, предусмотренном статьей 81 Кодекса [5], камеральная налоговая проверка ранее поданной декларации (расчета) прекращается и начинается новая камеральная налоговая проверка на основе уточненной налоговой декларации (расчета). Прекращение камеральной налоговой проверки означает прекращение всех действий налогового органа в отношении ранее поданной налоговой декларации (расчета). При этом документы (сведения), полученные налоговым органом в рамках прекращенной камеральной налоговой проверки, могут быть использованы при проведении мероприятий налогового контроля в отношении налогоплательщика.

Выездная налоговая проверка проводится в соответствии с положениями ст. 89 Налогового Кодекса РФ [5].

Выездная налоговая проверка проводится на территории (в помещении) налогоплательщика на основании решения руководителя (заместителя руководителя) налогового органа.

В случае, если у налогоплательщика отсутствует возможность предоставить помещение для проведения выездной налоговой проверки, выездная налоговая проверка может проводиться по месту нахождения налогового органа.

Решение о проведении выездной налоговой проверки выносит налоговый орган по месту нахождения организации или по месту жительства физического лица. Решение о проведении выездной налоговой проверки организации, отнесенной в порядке, предусмотренном статьей 83 Кодекса [5], к категории крупнейших налогоплательщиков, выносит налоговый орган, осуществивший постановку этой организации на учет в качестве крупнейшего налогоплательщика.

Самостоятельная выездная налоговая проверка организации по месту нахождения, филиала или представительства проводится на основании решения налогового органа по месту нахождения обособленного подразделения.

Решение о проведении выездной налоговой проверки должно содержать следующие сведения:

- полное и сокращенное наименования либо фамилию, имя, отчество налогоплательщика;

- предмет проверки, то есть налоги, правильность исчисления и уплаты которых подлежит проверке;

- периоды, за которые проводится проверка;

- должности, фамилии и инициалы сотрудников налогового органа, которым поручается проведение проверки.

Форма решения руководителя (заместителя руководителя) налогового органа о проведении выездной налоговой проверки утверждается федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов (Приказ ФНС РФ от 31.05.2007 г. № ММ -№-06/338»).

Выездная налоговая проверка в отношении одного налогоплательщика может проводиться по одному или нескольким налогам. Предметом выездной налоговой проверки является правильность исчисления и своевременность уплаты налогов.

В рамках выездной налоговой проверки может быть проверен период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении проверки.

Налоговые органы не вправе проводить две и более выездные налоговые проверки по одним и тем же налогам за один и тот же период.

Налоговые органы не вправе проводить в отношении одного налогоплательщика более двух выездных налоговых проверок в течение календарного года, за исключением случаев принятия решения руководителем федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, о необходимости проведения выездной налоговой проверки налогоплательщика сверх указанного ограничения.

При определении количества выездных налоговых проверок налогоплательщика не учитывается количество проведенных самостоятельных выездных налоговых проверок его филиалов и представительств.

Выездная налоговая проверка не может продолжаться более двух месяцев. Указанный срок может быть продлен до четырех месяцев, а в исключительных случаях - до шести месяцев. Основания и порядок продления срока проведения выездной налоговой проверки устанавливаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

В рамках выездной налоговой проверки налоговый орган вправе проверять деятельность филиалов и представительств налогоплательщика.

Налоговый орган вправе проводить самостоятельную выездную налоговую проверку филиалов и представительств по вопросам правильности исчисления и своевременности уплаты региональных и (или) местных налогов.

Налоговый орган, проводящий самостоятельную выездную проверку филиалов и представительств, не вправе проводить в отношении филиала или представительства две и более выездные налоговые проверки по одним и тем же налогам за один и тот же период.

Налоговый орган не вправе проводить в отношении одного филиала или представительства налогоплательщика более двух выездных налоговых проверок в течение одного календарного года. При проведении самостоятельной выездной налоговой проверки филиалов и представительств налогоплательщика срок проверки не может превышать один месяц.

Срок проведения выездной налоговой проверки исчисляется со дня вынесения решения о назначении проверки и до дня составления справки о проведенной проверке.

Руководитель (заместитель руководителя) налогового органа вправе приостановить проведение выездной налоговой проверки для:

1) истребования документов (информации) в соответствии с пунктом 1 статьи 93.1 Кодекса [5];

2) получения информации от иностранных государственных органов в рамках международных договоров Российской Федерации;

3) проведения экспертиз;

4) перевода на русский язык документов, представленных налогоплательщиком на иностранном языке.

Приостановление проведения выездной налоговой проверки по основанию, указанному в подпункте 1 пункта, допускается не более одного раза по каждому лицу, у которого истребуются документы.

Приостановление и возобновление проведения выездной налоговой проверки оформляются соответствующим решением руководителя (заместителя руководителя) налогового органа, проводящего указанную проверку.

Общий срок приостановления проведения выездной налоговой проверки не может превышать шесть месяцев. В случае, если проверка была приостановлена по основанию, указанному в подпункте 2 пункта, и в течение шести месяцев налоговый орган не смог получить запрашиваемую информацию от иностранных государственных органов в рамках международных договоров Российской Федерации, срок приостановления указанной проверки может быть увеличен на три месяца.

На период действия срока приостановления проведения выездной налоговой проверки приостанавливаются действия налогового органа по истребованию документов у налогоплательщика, которому в этом случае возвращаются все подлинники, истребованные при проведении проверки, за исключением документов, полученных в ходе проведения выемки, а также приостанавливаются действия налогового органа на территории (в помещении) налогоплательщика, связанные с указанной проверкой.

Повторной выездной налоговой проверкой налогоплательщика признается выездная налоговая проверка, проводимая независимо от времени проведения предыдущей проверки по тем же налогам и за тот же период.

При проведении повторной выездной налоговой проверки может быть проверен период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении повторной выездной налоговой проверки.

Постановлением Конституционного Суда РФ от 17.03.2009 № 5-П положение, содержащееся в абзацах четвертом и пятом пункта 10 статьи 89 Налогового кодекса Российской Федерации, согласно которому повторная выездная налоговая проверка налогоплательщика может проводиться вышестоящим налоговым органом в порядке контроля за деятельностью налогового органа, проводившего первоначальную выездную налоговую проверку, признано не соответствующим Конституции Российской Федерации в той мере, в какой данное положение по смыслу, придаваемому ему сложившейся правоприменительной практикой, не исключает возможность вынесения вышестоящим налоговым органом при проведении повторной выездной налоговой проверки решения, которое влечет изменение прав и обязанностей налогоплательщика, определенных не пересмотренным и не отмененным в установленном процессуальным законом порядке судебным актом, принятым по спору того же налогоплательщика и налогового органа, осуществлявшего первоначальную выездную налоговую проверку, и тем самым вступает в противоречие с ранее установленными судом фактическими обстоятельствами и имеющимися в деле доказательствами, подтвержденными данным судебным актом [14].

В соответствии с частью 3 статьи 79 Федерального конституционного закона от 21.07.1994 № 1-ФКЗ [11] акты или их отдельные положения, признанные неконституционными, утрачивают силу.

Повторная выездная налоговая проверка налогоплательщика может проводиться:

1) вышестоящим налоговым органом - в порядке контроля за деятельностью налогового органа, проводившего проверку;

2) налоговым органом, ранее проводившим проверку, на основании решения его руководителя (заместителя руководителя) - в случае представления налогоплательщиком уточненной налоговой декларации, в которой указана сумма налога в размере, меньшем ранее заявленного. В рамках этой повторной выездной налоговой проверки проверяется период, за который представлена уточненная налоговая декларация.

Если при проведении повторной выездной налоговой проверки выявлен факт совершения налогоплательщиком налогового правонарушения, которое не было выявлено при проведении первоначальной выездной налоговой проверки, к налогоплательщику не применяются налоговые санкции, за исключением случаев, когда невыявление факта налогового правонарушения при проведении первоначальной налоговой проверки явилось результатом сговора между налогоплательщиком и должностным лицом налогового органа.

Выездная налоговая проверка, осуществляемая в связи с реорганизацией или ликвидацией организации-налогоплательщика, может проводиться независимо от времени проведения и предмета предыдущей проверки. При этом проверяется период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении проверки.

Налогоплательщик обязан обеспечить возможность должностных лиц налоговых органов, проводящих выездную налоговую проверку, ознакомиться с документами, связанными с исчислением и уплатой налогов.

При проведении выездной налоговой проверки у налогоплательщика могут быть истребованы необходимые для проверки документы в порядке, установленном статьей 93 Кодекса [5].

Ознакомление должностных лиц налоговых органов с подлинниками документов допускается только на территории налогоплательщика, за исключением случаев проведения выездной налоговой проверки по месту нахождения налогового органа, а также случаев, предусмотренных статьей 94 Кодекса [5].

При необходимости уполномоченные должностные лица налоговых органов, осуществляющие выездную налоговую проверку, могут проводить инвентаризацию имущества налогоплательщика, а также производить осмотр производственных, складских, торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения, в порядке, установленном статьей 92 Кодекса [5].

При наличии у осуществляющих выездную налоговую проверку должностных лиц достаточных оснований полагать, что документы, свидетельствующие о совершении правонарушений, могут быть уничтожены, сокрыты, изменены или заменены, производится выемка этих документов в порядке, предусмотренном статьей 94 Кодекса [5].

В последний день проведения выездной налоговой проверки проверяющий обязан составить справку о проведенной проверке, в которой фиксируются предмет проверки и сроки ее проведения, и вручить ее налогоплательщику или его представителю.

В случае, если налогоплательщик (его представитель) уклоняется от получения справки о проведенной проверке, указанная справка направляется налогоплательщику заказным письмом по почте.

По результатам выездной налоговой проверки в течение двух месяцев со дня составления справки о проведенной выездной налоговой проверке уполномоченными должностными лицами налоговых органов должен быть составлен в установленной форме акт налоговой проверки.

Таким образом, налоговый контроль за деятельностью игорного бизнеса осуществляется в виде предварительного, текущего и последующего контроля.

Предварительный налоговый контроль осуществляется в следующих формах: регистрация в налоговом органе налогоплательщика; регистрация в налоговом органе объекта налогообложения; лицензирование деятельности. Текущий налоговый контроль подразумевает проверку технического состояния игрового оборудования; сертификацию программного обеспечения игрового оборудования. Последующий налоговый контроль состоит из камеральной налоговой проверки налоговых деклараций; выездной налоговой проверка налогоплательщика; проверка своевременности перечисления налога в бюджет.

2 ОБЩЕЕ СОСТОЯНИЕ И НАЛОГООБЛОЖЕНИЯ ИГОРНОГО БИЗНЕСА В РОССИЙСКОЙ ФЕДЕРАЦИИ

2.1 Оценка налоговых поступлений от деятельности игорных заведений в консолидированный бюджет Российской Федерации

Налоговые поступления составляют основу доходной части консолидированного бюджета Российской Федерации.

Единство бюджетной системы реализуется через единую социально-экономическую политику и правовую базу, использование единых бюджетных классификаций и форм бюджетной документации, взаимодействие бюджетов всех уровней и согласование принципов бюджетного процесса.

Федеральный бюджет РФ является основным финансовым планом государства, утверждаемым Федеральным собранием (принимается Государственной думой и одобряется Советом Федерации) и имеющим статус федерального закона [3]. Через федеральный бюджет мобилизуются финансовые ресурсы, необходимые для последующего их перераспределения и использования для целей государственного регулирования экономического развития страны и реализации социальной политики на территории всей России.

Составление и исполнение бюджета базируется на бюджетной классификации, в которой выделяются направления государственной деятельности, вытекающие из основных функций государства.

В этой связи главной проблемой, вытекающей из структуры формирования доходов бюджета РФ, остается распределение налоговых доходов и неналоговых отчислений между местными и федеральным бюджетом, т. е. вопрос бюджетного федерализма.

Доходы бюджета - часть централизованных финансовых ресурсов государства, необходимых для выполнения его функций. Они выражают экономические отношения, возникающие в процессе формирования фондов денежных средств, и поступают в распоряжение органов власти.

Налоги являются главным методом перераспределения национального дохода; обеспечивают преобладающую долю доходов бюджета. Доля налогов в доходах субъектов федерации значительно меньше. Эти бюджеты формируются за счет закрепленных (собственных) и регулирующих доходов.

Доходы бюджетов разных уровней формируются за счет налоговых и неналоговых доходов, а также доходов целевых внебюджетных фондов. Объем поступлений неналоговых доходов и их виды устанавливаются в соответствующих бюджетах.

К налоговым доходам относятся федеральные налоги и сборы, региональные налоги и сборы, местные налоги и сборы, а также пени, предусмотренные в налоговом законодательстве Российской Федерации. Это обязательные, безвозмездные, невозвратимые платежи, взыскиваемые государственными учреждениями с целью удовлетворения государственных потребностей.

Бюджет Российской Федерации формируется в соответствии с Бюджетным кодексом РФ – Федеральный закон от 31.07.1998 № 145-ФЗ (в ред. от 09.04.2009) [3] и Федеральным законом «О федеральном бюджете на 2009 год и на плановый период 2010 и 2011 годов» от 31.10.2008 г. № 204-ФЗ [9].

В соответствии со ст. 39 Бюджетного кодекса РФ доходы бюджетов формируются в соответствии с бюджетным законодательством Российской Федерации, законодательством о налогах и сборах и законодательством об иных обязательных платежах.

Доходы от федеральных налогов и сборов, региональных и местных налогов, иных обязательных платежей, других поступлений, являющихся источниками формирования доходов бюджетов бюджетной системы Российской Федерации, зачисляются на счета органов Федерального казначейства для их распределения этими органами в соответствии с нормативами, установленными Кодексом, законом (решением) о бюджете и иными законами субъектов Российской Федерации и муниципальными правовыми актами, принятыми в соответствии с положениями Кодекса, между федеральным бюджетом, бюджетами субъектов Российской Федерации, местными бюджетами, а также бюджетами государственных внебюджетных фондов в случаях, предусмотренных законодательством Российской Федерации.

Органы Федерального казначейства осуществляют в установленном Министерством финансов Российской Федерации порядке учет доходов, поступивших в бюджетную систему Российской Федерации, и их распределение между бюджетами в соответствии с кодом бюджетной классификации Российской Федерации, указанным в расчетном документе на зачисление средств, а в случае возврата (зачета, уточнения) платежа соответствующим администратором доходов бюджета - согласно представленному им поручению (уведомлению).

Денежные средства считаются поступившими в доходы соответствующего бюджета бюджетной системы Российской Федерации с момента их зачисления на единый счет этого бюджета.

К доходам бюджетов относятся налоговые доходы, неналоговые доходы и безвозмездные поступления.

К налоговым доходам бюджетов относятся доходы от предусмотренных законодательством Российской Федерации о налогах и сборах федеральных налогов и сборов, в том числе от налогов, предусмотренных специальными налоговыми режимами, региональных и местных налогов, а также пеней и штрафов по ним.

К неналоговым доходам бюджетов относятся:

- доходы от использования имущества, находящегося в государственной или муниципальной собственности, после уплаты налогов и сборов, предусмотренных законодательством о налогах и сборах, за исключением имущества автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных;

- доходы от продажи имущества (кроме акций и иных форм участия в капитале, государственных запасов драгоценных металлов и драгоценных камней), находящегося в государственной или муниципальной собственности, после уплаты налогов и сборов, предусмотренных законодательством о налогах и сборах, за исключением имущества автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных;

- доходы от платных услуг, оказываемых бюджетными учреждениями, после уплаты налогов и сборов, предусмотренных законодательством о налогах и сборах;

- средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного Российской Федерации, субъектам Российской Федерации, муниципальным образованиям, и иные суммы принудительного изъятия;

- средства самообложения граждан;

- иные неналоговые доходы.

Доходы от налога на игорный бизнес в размере 100% формируют региональные бюджеты, которые входят в консолидированный бюджет Российской Федерации.

Состав поступлений в краевой бюджет налогов за 2006-2008 гг. представлен в Приложении Г.

Поступления налога на прибыль организаций в краевой бюджет Приморского края в 2007 году составили 7 431,4 млн. рублей. По сравнению с 2006 годом поступления выросли на 1 875,2 млн. рублей, или на 33,7%.

Поступления налога на доходы физических лиц, в январе-декабре 2007 года составили 9 467,8 млн. рублей и выросли по сравнению с соответствующим периодом 2006 года на 29,8%.

Налога на имущество организаций в январе-декабре 2007 года поступило в краевой бюджет Приморского края 2 297,3 млн. рублей, что на 30,3% больше поступлений соответствующего периода 2006 года.

Поступления транспортного налога в краевой бюджет составили в январе-декабре 2007 года 490,2 млн. рублей и выросли относительно января - декабря 2006 года в 1,6 раза.

Единого налога, взимаемого в связи с применением упрощенной системы налогообложения в краевой бюджет Приморского края в январе-декабре 2007 года поступило 1 099,1 млн. рублей, что на 43,2% больше поступлений соответствующего периода 2006 года.

В краевой бюджет Приморского края в январе-декабре 2007 года мобилизовано налога на игорный бизнес 537,9 млн. рублей, что на 40,0% больше поступлений соответствующего периода 2006 года.

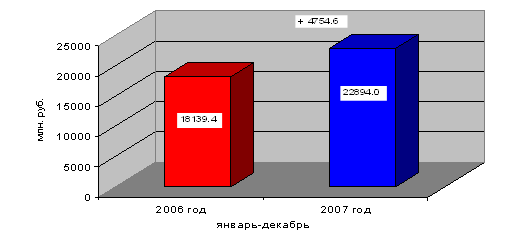

Всего в 2007 году в краевой бюджет Приморского края поступило 22 894,0 млн. рублей администрируемых доходов, что на 26,2% больше, чем в 2006 году.

Показатели поступления администрируемых УФНС России по Приморскому краю доходов в краевой бюджет Приморского края в январе – декабре 2006 - 2007 гг. представлены на рис. 2.1.

Рисунок 2.1. Показатели поступлений, администрируемых УФНС России по Приморскому краю доходов в краевой бюджет Приморского края в январе – декабре 2006 - 2007 гг.

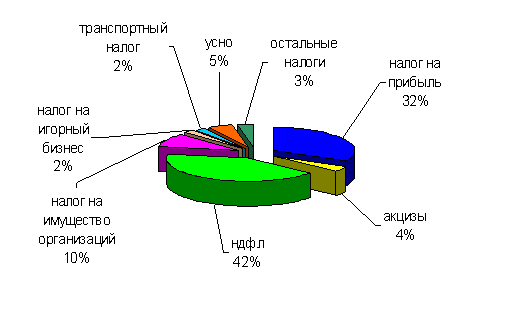

Структура поступлений, администрируемых УФНС России по Приморскому краю в краевой бюджет Приморского края по видам налогов за январь – декабрь 2007 года (в %) приведена на рис. 2.2.

Рисунок 2.2. Структура поступлений, администрируемых УФНС России по Приморскому краю в краевой бюджет Приморского края по видам налогов за январь – декабрь 2007 года (в %)

Основная масса доходов краевого бюджета Приморского края обеспечена поступлениями НДФЛ (42%) и налога на прибыль (32%).

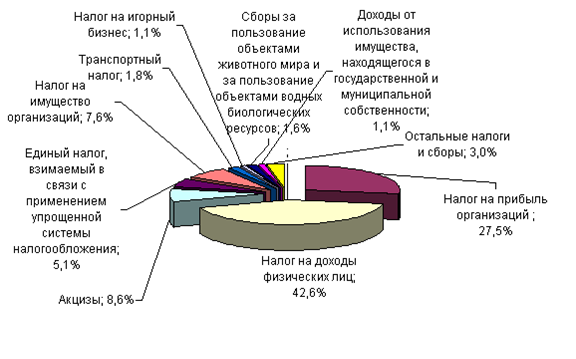

Структура поступлений, администрируемых УФНС России по Приморскому краю в краевой бюджет Приморского края по видам налогов за январь – декабрь 2008 года (в %) приведена на рис. 2.3.

Приведенные данные свидетельствуют о том, что на 2008 год прогнозируется увеличение доли налоговых и неналоговых доходов краевого бюджета по отношению к фактически исполненному бюджету за 2006 год – на 2,1 процентных пункта, по отношению к плановым назначениям на 2007 год – на 3,6 процентных пункта и соответственно снижение доли безвозмездных поступлений.

Структура налоговых и неналоговых доходов проекта краевого бюджета на 2008 год: налоговых и неналоговых доходов проекта краевого бюджета на 2008 год:

Рисунок 2.3. Структура поступлений, администрируемых УФНС России по Приморскому краю в краевой бюджет Приморского края по видам налогов за январь – декабрь 2008 года (в %)

Основную массу доходов краевого бюджета Приморского края в 2008 г. также обеспечили поступления НДФЛ (42,6%) и налога на прибыль (27,5%).

Таким образом, доля налога на игорный бизнес в структуре доходов краевого бюджета за период 2006-2008 гг. является незначительной - 2,1% в 2006 г., 2,0% в 2007 г. и 1,1% в 2008 г., кроме того, она имеет тенденцию к сокращению.

Региональные бюджеты входят в состав консолидированного бюджета Российской Федерации. Рассмотрим поступление налога на игорный бизнес в консолидированный бюджет Российской Федерации за период 2007-2008 гг.

Таблица 2.1 - Поступление налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации в 2007-2008 гг. (млрд. руб.)

| Показатель | Поступило доходов | ||

| 2006 г. | 2007 г. | 2008 г. | |

| Всего по налоговым и другим доходам | 6 763,4 | 8 643,4 | 10 032,8 |

| Налоговые доходы | 5 748,3 | 7 360,2 | 8 455,7 |

| Налог на игорный бизнес | 31,1 | 31,5 | 26,4 |

| В % к всем доходам | 0,46 | 0,36 | 0,26 |

| В % к налоговым доходам | 0,54 | 0,43 | 0,31 |

Источник: Официальный сайт Министерства финансов Российской Федерации. Электронный ресурс. Режим доступа: www.minfin.ru

Таким образом, можно сделать вывод о том, что налоговые поступления в консолидированный бюджет Российской Федерации от налога на игорный бизнес за период 2006-2008 гг. составили незначительную долю, которая на протяжении первых двух лет оставалась примерно на одном уровне, а в 2008 г. сократилась. Сокращение было вызвано, по-видимому, в результате закрытия части игорного бизнеса в связи с реформированием правил его осуществления, относимым к игорным зонам.

2.2 Меры государственного регулирования игорного бизнеса в Российской Федерации

Переход к ведению игорного бизнеса на отведенных законодательно территориях – игорных зонах ведется на основании Федерального закона от 29 декабря 2006 г. № 244-ФЗ «О государственном регулировании деятельности по организации и проведению азартных игр и о внесении изменений в некоторые законодательные акты Российской Федерации» [10].

Этим Законом вводятся ограничения осуществления деятельности по организации и проведению азартных игр.

Деятельность по организации и проведению азартных игр может осуществляться исключительно в игорных заведениях, соответствующих требованиям, предусмотренным Федеральным законом, другими федеральными законами, законами субъектов Российской Федерации, иными нормативными правовыми актами Российской Федерации.

Деятельность по организации и проведению азартных игр с использованием информационно-телекоммуникационных сетей, в том числе сети «Интернет», а также средств связи, в том числе подвижной связи, запрещена.

Игорные заведения (за исключением букмекерских контор и тотализаторов) могут быть открыты исключительно в игорных зонах в порядке, установленном указанным Федеральным законом. Игорные зоны не могут быть созданы на землях поселений.

Организаторами азартных игр могут выступать исключительно юридические лица, зарегистрированные в установленном порядке на территории Российской Федерации. Не могут выступать организаторами азартных игр юридические лица, учредителями (участниками) которых являются Российская Федерация, субъекты Российской Федерации или органы местного самоуправления.

Стоимость чистых активов организатора азартных игр в течение всего периода осуществления деятельности по организации и проведению азартных игр не может быть менее:

1) 600 миллионов рублей – для организаторов азартных игр в казино и залах игровых автоматов;

2) 100 миллионов рублей – для организаторов азартных игр в букмекерских конторах и тотализаторах.