Курсовая работа: Обоснование ставки дисконтирования

Содержание

Введение

1. Обоснование ставки дисконтирования

2. Расчет показателей эффективности инвестиционных проектов (NPV, IRR, PI, DPP)

3. Формирование инвестиционного портфеля

4. Определение чувствительности инвестиционных проектов

5. Определение точки безубыточности и запаса финансовой прочности

Литература

Введение

Инвестиционная деятельность является важным аспектом развития современного предприятия и связана с необходимостью принятия решений о вложении капитала.

Актуальность данной темы невозможно оспаривать. Ведь именно с помощью инвестиций осуществляется расширенное воспроизводство основных средств и материально-технической базы предприятия. Инвестиции позволяют предприятиям увеличивать объем производства и, соответственно, прибыли. От размера и эффективности инвестиций зависят себестоимость, ассортимент, качество, новизна и привлекательность продукции, т.е. ее конкурентоспособность. Осуществление инвестиционной деятельности невозможно без стратегического подхода, т.е. без разработки инвестиционной стратегии.

Инвестиционная стратегия представляет собой систему долгосрочных целей инвестиционной деятельности организации, определяемых общими задачами ее развития и инвестиционной идеологией, а также выбор наиболее эффективных путей их достижения.

На выбор инвестиционной стратегии предприятий могут влиять различные факторы, которые могут играть роль ограничителей роста производства, поэтому важно принять оптимальную инвестиционную стратегию.

Под оптимальной инвестиционной стратегией понимается такое инвестиционное поведение предприятия (или тип стратегии), при котором заявленные цели (мотивы) адекватны способам их достижения (то есть формам инвестиций и источникам финансирования).

Процесс разработки оптимальной инвестиционной стратегии является важнейшей составной частью общей системы стратегического выбора предприятия, основными элементами которого являются миссия, общие стратегические цели развития, система функциональных стратегий в разрезе отдельных видов деятельности, способы формирования и распределения ресурсов.

1. Обоснование ставки дисконтирования

Для выполнения финансово-экономических расчетов при оценке того или иного проекта необходимо определить ставку дисконтирования. Определение ставки дисконтирования – один из наиболее спорных моментов среди инвесторов. Существует несколько точек зрения на процесс определения ставки дисконтирования.

Одни эксперты [Ковалев, стр. 356], "определяя ставку дисконтирования, обычно исходят из так называемого безопасного или гарантированного уровня доходности финансовых инвестиций, который обеспечивается государственным банком по вкладам или при операциях с ценными бумагами. При этом может даваться добавка за риск, причем, чем более рисковым считается рассматриваемый проект или финансовый контракт, тем больше размер премии за риск".

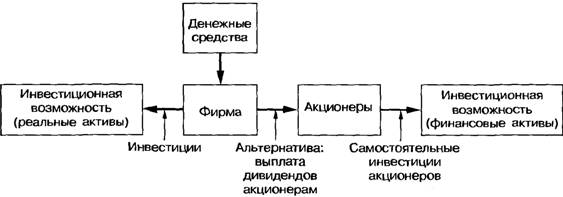

Другие (например, Р. Брэйли, С. Майерс) считают, что ставка дисконтирования представляет собой альтернативные издержки инвестирования в проект, а не на рынке капитала, т.е. вместо осуществления проекта X деньги можно отдать акционерам, которые вложат их в финансовые активы.

Из рисунка видно, что альтернативные издержки осуществления проекта представляют собой доходность, которые могли бы получить акционеры, если бы инвестировали свои деньги по собственному усмотрению. Таким образом, при дисконтировании денежных потоков проекта по ожидаемой доходности сопоставимых финансовых активов, определяется, сколько инвесторы готовы заплатить за проект.

В данной курсовой работе будем исходить из первой точки зрения. Максимальный процент по вкладам для частных лиц в Сбербанке (от 10000 руб., на 2–3 года) – 14,5%. Полагаем, что процентная ставка банка учитывает инфляцию. Предположим, что инвестор считает данный проект низко рисковым. Премия за риск составит 4,5%. Таким образом, ставка дисконтирования составит 14,5%+4,5%=19%.

2. Расчет показателей эффективности инвестиционных проектов (NPV, IRR, PI, DPP)

1. Чистая приведенная стоимость (Net Present Value, NPV) рассчитывается по формуле:

![]()

![]() , где (1)

, где (1)

CFk – поступление в k-м базисном периоде (обычно, приток средств);

IC – исходная инвестиция (отток средств);

r – ставка дисконтирования, по которой элементы денежного потока будут приводиться к одному моменту времени.

Этот метод основан на сопоставлении величины исходной инвестиции (IC) с суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока.

Очевидно, что если:

NPV > 0, проект принять следует;

NPV < 0, не следует принимать проект;

NPV = 0, в случае принятия проекта ценность компании не изменится.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение ряда лет, то формула для расчета NPV модифицируется следующим образом:

![]() , где (2)

, где (2)

k – число периодов получения доходов;

j – число периодов инвестирования средств в проект;

ICd – дисконтированная сумма инвестиционных затрат.

В данной курсовой работе инвестиции являются разовыми, поэтому будем использовать формулу (1).

2. Внутренняя норма доходности (Internal Rate of Return, IRR)

IRR – это значение коэффициента дисконтирования r, при котором NPV проекта равен нулю.

Если обозначить IC=CF0, то IRR находится из уравнения:

![]() (3)

(3)

Экономический смысл критерия IRR заключается в следующем: коммерческая организация может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя "стоимость капитала" (СС), под которым понимается либо WACC, если источник средств точно не идентифицирован, либо стоимость целевого источника, если таковой имеется. При этом связь между данными показателями такова: если: IRR > CC, то проект следует принять; IRR < СС, то проект следует отвергнуть; IRR = СС, то проект ни прибыльный, ни убыточный.

3. Индекс рентабельности инвестиции (Profitability Index, PI).

Этот метод является следствием метода расчета NPV. Индекс рентабельности инвестиции определяется по формуле:

![]() . (4)

. (4)

Индекс прибыльности показывает, во сколько раз поступления от реализации проекта превысят инвестиционные затраты. Очевидно, что если: РI > 1, то проект следует принять; PI < 1, то проект следует отвергнуть; РI = 1, то проект ни прибыльный, ни убыточный.

4. Дисконтированный срок окупаемости инвестиции (Discounted Payback Period, DPP).

Некоторые специалисты при расчете показателя "срок окупаемости" (Payback Period, PP) рекомендуют учитывать временной аспект. В этом случае в расчет принимаются денежные потоки, дисконтированные по показателю WACC, а соответствующая формула для расчета дисконтированного срока окупаемости (DPP) имеет вид:

DPP = min n, при котором ![]() . (5)

. (5)

Правило дисконтированной окупаемости сводится к вопросу: "Сколько времени должен длиться проект, чтобы он имел смысл с точки зрения чистой приведенной стоимости?". Эта модификация принципа окупаемости позволяет избежать ошибок, связанных с равновзвешенной оценкой всех денежных потоков, возникающих за период окупаемости. Но правило дисконтированной окупаемости не учитывает денежные потоки, выходящие за пределы периода окупаемости.

Выполним расчеты.

1. NPV

Для расчета этого показателя необходимо найти CFk (поступление в k-м базисном периоде). Для этого из годовой выручки (годовой объем продаж*цену) необходимо вычесть себестоимость в год (переменные затраты на единицу продукции*годовой объем продаж + условно-постоянные затраты).

| Себестоимость в год, тыс. руб. | |||||

| Годы / Варианты | 3 | 9 | 6 | 12 | 15 |

| 1-й год | 47000 | 17600 | 65300 | 25800 | 21250 |

| 2-й год | 55000 | 17600 | 65300 | 25800 | 23300 |

| 3-й год | 55000 | 17600 | 65300 | 25800 | 23300 |

| 4-й год | 55000 | 17600 | 65300 | 25800 | 23300 |

| 5-й год | 55000 | 17600 | 65300 | 25800 | 23300 |

| Поступления в k-базисном периоде (CFk) | |||||

| Годы / Варианты | 3 | 9 | 6 | 12 | 15 |

| 1-й год | 8184 | 9100 | 8780 | 12280 | 7732 |

| 2-й год | 13934 | 9100 | 8780 | 12280 | 11032 |

| 3-й год | 13934 | 9100 | 8780 | 12280 | 11032 |

| 4-й год | 13934 | 9100 | 8780 | 12280 | 11032 |

| 5-й год | 13934 | 9100 | 8780 | 12280 | 11032 |

| Дисконтированные денежные потоки, тыс. руб., NPV | |||||

| Годы / Варианты | 3 | 9 | 6 | 12 | 15 |

| 0-й год | -23000 | -24000 | -16000 | -22000 | -18600 |

| 1-й год | 6877 | 7647 | 7378 | 10319 | 6497 |

| 2-й год | 9840 | 6426 | 6200 | 8672 | 7790 |

| 3-й год | 8269 | 5400 | 5210 | 7287 | 6547 |

| 4-й год | 6948 | 4538 | 4378 | 6124 | 5501 |

| 5-й год | 5839 | 3813 | 3679 | 5146 | 4623 |

| NPV, тыс. руб. | 14773 | 3824 | 10846 | 15548 | 12359 |

2. IRR

Для проекта №3 IRR = 42,91%

Для проекта №9 IRR = 25,96%

Для проекта №6 IRR = 46,834%

Для проекта №12 IRR = 47,94%

Для проекта №15 IRR = 44,41%

3. PI

| Показатель / Вариант | 3 | 9 | 6 | 12 | 15 |

| Сумма дисконтированных денежных потоков | 37773 | 27824 | 26846 | 37548 | 30958 |

| Первоначальные инвестиции | 23000 | 24000 | 16000 | 22000 | 18600 |

| PI | 1,64 | 1,16 | 1,679 | 1,706 | 1,66 |

4. DPP

Для проекта №3 = 6877+9840+8269 = 24986>23000, DPP=3 года

Для проекта №9 = 7647+6426+5400+4538 = 24011>24000, DPP=4 года

Для проекта №6 = 7378+6200+5210 = 18788 >16000, DPP=3 года

Для проекта №12 = 10319+8672+7287 =26278>22000, DPP=3 года

Для проекта №15 = 6497+7790+6547 = 20834>18600, DPP=3 года

3. Формирование инвестиционного портфеля

С точки зрения инвесторов наиболее значимым является критерий доходности. Все проекты имеют положительный NPV, наиболее высокий NPV (15548 тыс. руб.) у проекта 12, самый низкий (3824 тыс. руб.) у проекта 9.

С точки зрения внутренней нормы доходности необходимо отобрать проекты IRR, которых выше, чем установленная инвестором норма дисконта. По данному критерию подходят все проекты. Наибольший IRR у проекта 6 (46,834%), наименьший – у проекта №9 (25,96%).

С точки зрения индекса прибыльности, наиболее прибыльным является проект №12 (1,706), наименее прибыльным – проект №9 (1,16).

С точки зрения периода окупаемости, быстрей всех (за 3 года) окупятся проекты №3, 6, 12, 15.

Таким образом, инвестиционный портфель будет состоять из проектов №3, 12, 15. Наиболее выгодным проектом является проект №12, т.к. у него высокая доходность и наименьший срок окупаемости. Проект №15 попал в портфель, т.к. NPV у него выше, чем у его "конкурента" проекта №6, несмотря на то, что IRR и PI незначительно меньше.

| Показатель / Проект | 3 | 12 | 15 |

| NPV, тыс. руб. | 14773 | 15548 | 12359 |

| IRR, % | 42,91 | 47,94 | 44,4 |

| PI | 1,64 | 1,706 | 1,66 |

| DPP, лет | 3 | 3 | 3 |

4. Определение чувствительности инвестиционных проектов

Анализ чувствительности проводится с целью учета и прогноза влияния изменения входных параметров (инвестиционные затраты, приток денежных средств, барьерная ставка, уровень реинвестиций) инвестиционного проекта на результирующие показатели.

Наиболее удобный вариант – это относительное изменение одного из входных параметров (пример – все притоки денежных средств минус 5%) и анализ произошедших изменений в результирующих показателях.

Для анализа чувствительности главное – это оценить степень влияния изменения каждого (или их комбинации) из входных параметров, чтобы предусмотреть наихудшее развитие ситуации в бизнес плане (инвестиционном проекте).

Таким образом, рассматривается обычно пессимистический, наиболее вероятный и оптимистический прогнозы и рассчитываются результаты инвестиционного проекта.

Результаты анализа чувствительности учитываются при сравнении взаимозаменяемых и не комплиментарных (невзаимозаменяемых с ограничением по максимальному бюджету) инвестиционных проектов. При прочих равных условиях выбирается инвестиционный проект (проекты) наименее чувствительный к ухудшению входных параметров.

В анализе чувствительности речь идет не о том, чтобы уменьшить риск инвестирования, а о том, чтобы показать последствия неправильной оценки некоторых величин. Анализ чувствительности сам по себе не изменяет факторы риска.

Формула для сравнения исходных параметров с рассчитанными по данным анализа чувствительности [Анализ чувствительности]:

![]() ,

где

,

где

![]() –

изменение величины в %;

–

изменение величины в %;

Аисх – исходное (начальное) значение параметра А;

Аач – параметры, рассчитанные по данным анализа чувствительности (конечное значение А).

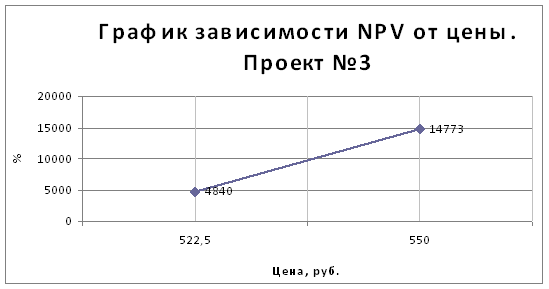

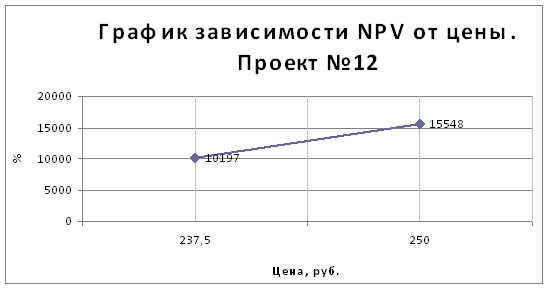

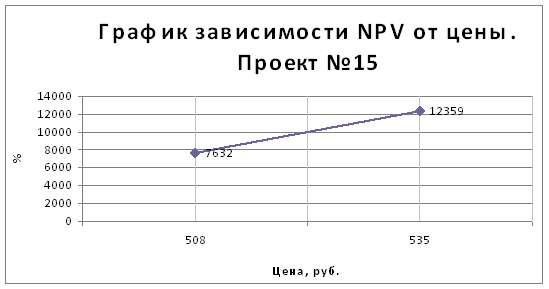

Показатель "цена"

Предположим, что из-за изменений на рынке необходимо снизить цену на 5%.

Себестоимость не изменится.

| Поступления в k-базисном периоде (CFk) | |||

| Годы / Варианты | 3 | 12 | 15 |

| 1-й год | 5434 | 10530 | 6382 |

| 2-й год | 10496,5 | 10530 | 9412 |

| 3-й год | 10496,5 | 10530 | 9412 |

| 4-й год | 10496,5 | 10530 | 9412 |

| 5-й год | 10496,5 | 10530 | 9412 |

| Дисконтированные денежные потоки, тыс. руб., NPV | |||

| Годы / Варианты | 3 | 12 | 15 |

| 0-й год | -23000 | -22000 | -18600 |

| 1-й год | 4566 | 8849 | 5363 |

| 2-й год | 7412 | 7436 | 6646 |

| 3-й год | 6229 | 6249 | 5585 |

| 4-й год | 5234 | 5251 | 4693 |

| 5-й год | 4399 | 4413 | 3944 |

| NPV, тыс. руб. | 4840 | 10197 | 7632 |

В результате расчетов выяснилось, что NPV чувствителен к изменению цены. При снижении цены на 5% проекты не будут приносить убытки. NPV проектов №3 снизится в 3 раза, №12 в 1,5 раза, №15 в 1,6 раз.

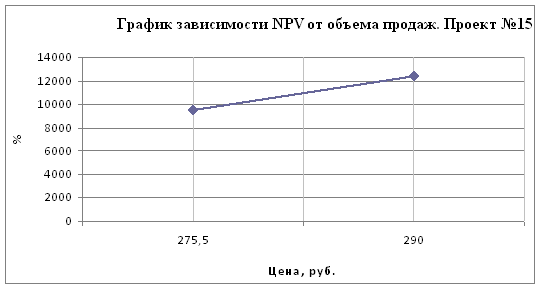

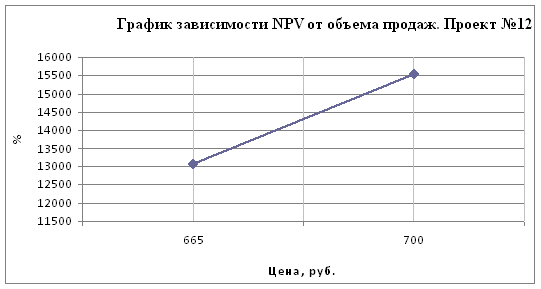

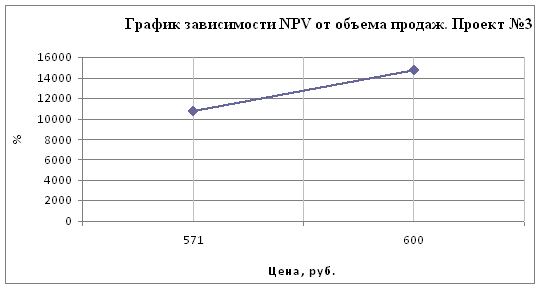

Показатель "объем продаж"

Предположим, что объем продаж снизился на 5%. Тогда,

| Показатели / Варианты | 3 | 12 | 15 |

| Объем продаж, тыс. шт. | |||

| 1-й год | 95 | 133 | 47,5 |

| 2-й год | 119 | 133 | 57 |

| 3-й год | 119 | 133 | 57 |

| 4-й год | 119 | 133 | 57 |

| 5-й год | 119 | 133 | 57 |

| Себестоимость в год, тыс. руб. | |||

| Годы / Варианты | 3 | 12 | 15 |

| 1-й год | 45400 | 24855 | 20737,5 |

| 2-й год | 53080 | 24855 | 22685 |

| 3-й год | 53080 | 24855 | 22685 |

| 4-й год | 53080 | 24855 | 22685 |

| 5-й год | 53080 | 24855 | 22685 |

| Поступления в k-базисном периоде (CFk) | |||

| Годы / Варианты | 3 | 12 | 15 |

| 1-й год | 7034 | 11475 | 6907 |

| 2-й год | 12554 | 11475 | 10042 |

| 3-й год | 12554 | 11475 | 10042 |

| 4-й год | 12554 | 11475 | 10042 |

| 5-й год | 12554 | 11475 | 10042 |

| Дисконтированные денежные потоки, тыс. руб., NPV | |||

| Годы / Варианты | 3 | 12 | 15 |

| 0-й год | -23000 | -22000 | -18600 |

| 1-й год | 5911 | 9643 | 5804 |

| 2-й год | 8865 | 8103 | 7091 |

| 3-й год | 7450 | 6809 | 5959 |

| 4-й год | 6260 | 5722 | 5008 |

| 5-й год | 5261 | 4809 | 4208 |

| NPV, тыс. руб. | 10747 | 13086 | 9470 |

В результате расчетов выяснилось, что NPV чувствителен к изменению объема продаж. Так, во всех трех случаях снижение этого показателя на 5% не приведет к убыткам по всем проектам. NPV проекта №3 снизится в 1,4 раза, проект №12 – в 1,2 раза, проект №15 – в 1,3. Таким образом, проект №12 менее всех остальных чувствителен к изменению объема продаж.

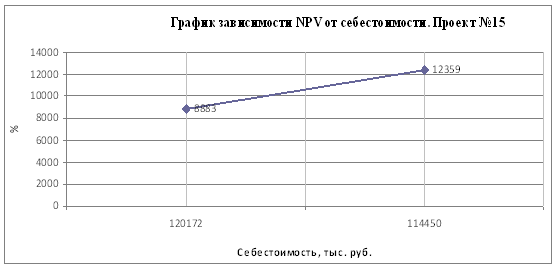

Показатель "себестоимость"

Предположим, что себестоимость увеличилась на 5%. Тогда,

| Себестоимость в год, тыс. руб. | |||

| Годы / Варианты | 3 | 12 | 15 |

| 1-й год | 49350 | 27090 | 22312 |

| 2-й год | 57750 | 27090 | 24465 |

| 3-й год | 57750 | 27090 | 24465 |

| 4-й год | 57750 | 27090 | 24465 |

| 5-й год | 57750 | 27090 | 24465 |

Поступления в k-базисном периоде (CFk) |

|||

| Годы / Варианты | 3 | 12 | 15 |

| 1-й год | 5834 | 10990 | 6670 |

| 2-й год | 11184 | 10990 | 9867 |

| 3-й год | 11184 | 10990 | 9867 |

| 4-й год | 11184 | 10990 | 9867 |

| 5-й год | 11184 | 10990 | 9867 |

| Дисконтированные денежные потоки, тыс. руб., NPV | |||

| Годы / Варианты | 3 | 12 | 15 |

| 0-й год | -23000 | -22000 | -18600 |

| 1-й год | 4903 | 9235 | 5605 |

| 2-й год | 7898 | 7761 | 6968 |

| 3-й год | 6637 | 6522 | 5855 |

| 4-й год | 5577 | 5480 | 4920 |

| 5-й год | 4687 | 4605 | 4135 |

| NPV, тыс. руб. | 6701 | 11603 | 8883 |

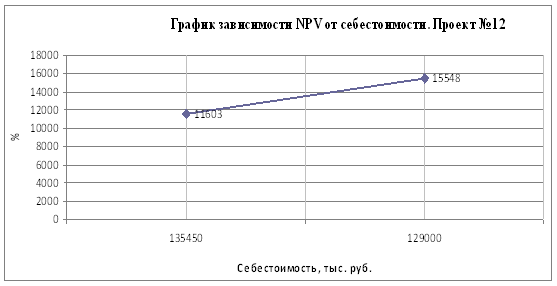

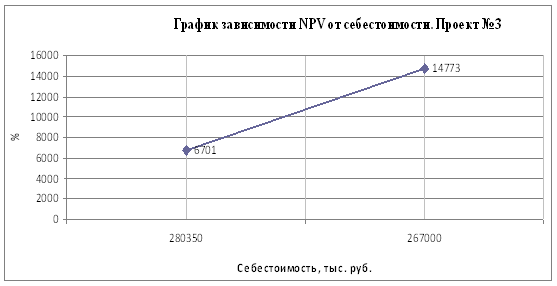

В результате расчетов выяснилось, что NPV чувствителен к изменению себестоимости. При увеличении себестоимости на 5% проекты не будут приносить убытки, NPV проектов №3, №12 и №15 снизятся почти в 2,2 раза, в 1,3 раза и в 1,4 раза, соответственно.

Показатель "объем инвестиций"

Предположим, что объем инвестирования снижен на 5%. Тогда:

| Поступления в k-базисном периоде (CFk) | |||

| Годы / Варианты | 3 | 12 | 15 |

| 1-й год | 8174,8 | 12126 | 7620,4 |

| 2-й год | 13924,8 | 12126 | 10920,4 |

| 3-й год | 13924,8 | 12126 | 10920,4 |

| 4-й год | 13924,8 | 12126 | 10920,4 |

| 5-й год | 13924,8 | 12126 | 10920,4 |

| Дисконтированные денежные потоки, тыс. руб., NPV | |||

| Годы / Варианты | 3 | 12 | 15 |

| 0-й год | -21850 | -20900 | -17670 |

| 1-й год | 6870 | 10190 | 6404 |

| 2-й год | 9833 | 8563 | 7712 |

| 3-й год | 8263 | 7196 | 6480 |

| 4-й год | 6944 | 6047 | 5446 |

| 5-й год | 5835 | 5081 | 4576 |

| NPV, тыс. руб. | 15895 | 16177 | 12947 |

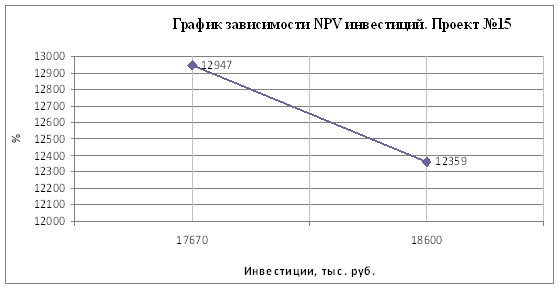

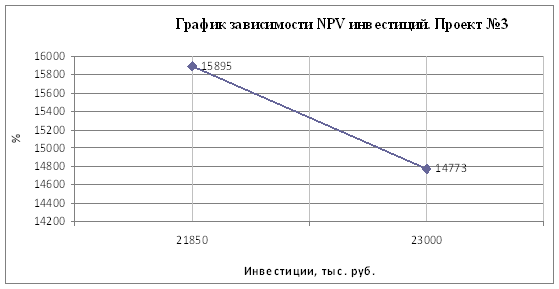

Снижение объема инвестиций на 5% приведет к увеличению NPV всех проектов. Наибольшая зависимость наблюдается у проекта №3.

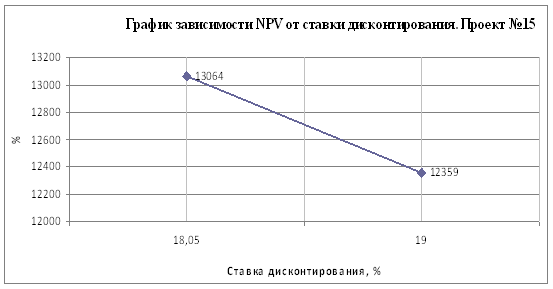

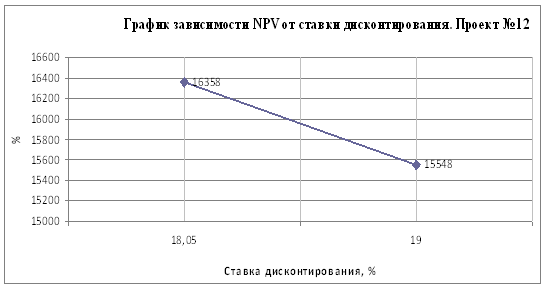

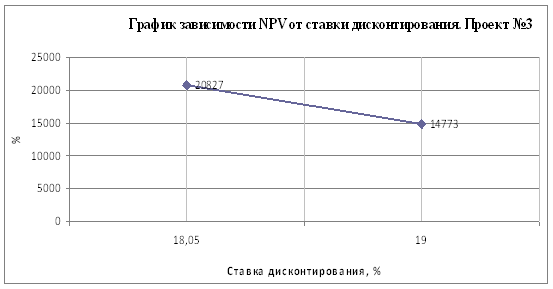

Показатель "ставка дисконтирования"

Предположим, что ставка дисконтирования 18,05%. Тогда,

| Дисконтированные денежные потоки, тыс. руб., NPV | |||

| Годы / Варианты | 3 | 12 | 15 |

| 0-й год | -23000 | -22000 | -18600 |

| 1-й год | 8335 | 10402 | 6550 |

| 2-й год | 11187 | 8812 | 7916 |

| 3-й год | 9477 | 7464 | 6706 |

| 4-й год | 8028 | 6323 | 5681 |

| 5-й год | 6800 | 5356 | 4812 |

| NPV, тыс. руб. | 20827 | 16358 | 13064 |

Если предположить, что рисковость проекта, например, была переоценена, и использовать ставку дисконтирования, равную 18,05%, то NPV соответственно увеличится. Наибольшая зависимость от ставки дисконтирования проявляется в проекте №3.

Анализ чувствительности показал, что наиболее привлекательным для инвесторов является проект №3.

5. Определение точки безубыточности и запаса финансовой прочности

Определим точку безубыточности и запас финансовой прочности для проекта №3.

Точка безубыточности = Постоянные затраты/(Цена ед. продукции – Переменные затраты на ед. продукции).

Точка безубыточности для проекта 3 = 15000/(550–320) = 65,2 тыс. ед.

Запас финансовой прочности = (Объем продаж – Объем продаж в точке безубыточности)/Объем продаж*100%

Запас финансовой прочности для проекта №3 (для первого года) = (100–65,2)/100*100 = 34,8%

Запас финансовой прочности для проекта 3 (для 2–5 годов) = (125–65,2)/125*100 = 50%

При снижении объема производительности на 34,8% и на 50% в последующих годах проект будет ни прибыльным, ни убыточным.

Литература

1. Анализ стоимости инвестированного капитала. Объяснение WACC. Средневзвешенная стоимость капитала. – http://www.12manage.com/methods_wacc_ru.php

2. Анализ чувствительности. – http://www.financial-analysis.ru/methodses/metIASensitivityAnalysis.php

3. Бясов К.Т. Основные аспекты разработки инвестиционной стратегии организации // Финансовый менеджмент. – 2003. – №4. – [Электронный ресурс]. – http://www.dis.ru/library/fm/archive/2003/4/696.php

4. Инвестиционный анализ. – http://www.financial-analysis.ru/methodses/metInvestmentAnalysis.php

5. Ковалев В.В. Введение в финансовый менеджмент. – М.: Финансы и статистика, 2006.

6. Р. Брейли, С. Майерс. Принципы корпоративных финансов. 2007