Отчет по практике: Отчёт о Народном банке РК

МИНИСТЕРСТВО ОБРАЗОВАНИЯ и науки

Республики Казахстан

Северо-Казахстанский государственный университет имени Манаша Козыбаева

Экономический факультет

Кафедра "Финансы и кредит"

Отчет

о __________________________ практике

(вид практики)

студента (ки) ____________________________

Ф.И.О. студента (ки)

Специальность «Финансы и кредит»

Группа Фс-06-3 Форма обучения очная

Место прохождения практики «Народный банк Казахстана» Кызылжарский район (наименование предприятия)

Руководитель практики от СКГУ Уржунцева Т.П.

Руководитель практики от предприятия Исабекова К.

Период прохождения практики:с 23 июня по 2 августа 2008г.

Всего дней _________________

Отработано дней ____________

Не отработано дней __________

из них по уважительной причине ________

Петропавловск, 2008 г

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. История образования и развития банка

2. Денежные операции банков

2.1 Депозитные и кредитные операции банков

2.2 Кредитование Народным Банком малого и среднего бизнеса, экономика Кызылжарского района

2.3 Расчетно-кассовые операции банков

2.4 Прочие услуги и операции банков

3. Учет денежных средств в Кызылжарском Управлении АО «Народного Банка Казахстана»

3.1 Результаты деятельности банка в 2008года

4. Цели и задачи развития Банка на 2008год

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

1. История образования и развития банка

Народный Сберегательный Банк Казахстана основан в 1936 году на базе системы сберегательных учреждений национального масштаба (Государственных трудовых сберегательных касс). До 1992 года являлся частью сберегательной системы бывшего СССР. После провозглашения независимости Казахстана был создан Сберегательный Банк Республики Казахстан. В 1993 году он реорганизуется в “Народный Банк Казахстана”, со 100-процентным участием Правительства Республики Казахстан в капитале. Банк был зарегистрирован 20 января 1994 года. 23 августа 1995 года Национальным Банком Республики Казахстан Банку была выдана Генеральная лицензия №43.

В 1995 году Банк преобразуется в Акционерное общество закрытого типа. В июле1998 года решением Общего собрания акционеров Банк был реорганизован в Открытое Акционерное Общество “Народный Сберегательный Банк Казахстана”.

В 1998 году в собственности Правительства Республики Казахстан находилось 80 процентов акций. 10 процентов акций принадлежало частным вкладчикам. 10 процентов пакет реализован казахстанским инвесторам. В 1999 году уставной капитал Банка был увеличен с 3 до 3,6 миллиардов тенге путем размещения четвертой эмиссии акций. После проведения пятой дополнительной эмиссии в 2000 году уставной капитал банка увеличился с 3,6 миллиардов тенге до 5,4 миллиардов тенге, а доля государства в капитале Банка составила 33,3 процента плюс одна акция.

Являясь одним из крупнейших банков, Народный Банк присутствует во всех сегментах финансового рынка. В 2001 году перед банком стояла задача сохранения своей доли на рынке обслуживания крупных корпоративных клиентов и в то же время активизации работы с малым и средним бизнесом, уделяя особое внимание поддержке предпринимательской активности населения. При этом, будучи банком с самой обширной филиальной сетью в стране, вся история которого связана с развитием сберегательного дела, Народный Банк традиционно сохраняет в качестве долгосрочного приоритета расширение спектра услуг для широких слоев населения.

Народный Банк Казахстана имеет статус народного общества и является членом Мирового Института Сберегательных Банков и участником национальной системы обязательного коллективного страхования депозитов физических лиц.

Собственный капитал банка на 31 декабря 2001 года составил 8,05 миллиардов тенге. Являясь ведущим сберегательным финансовым институтом страны, Банк обслуживает более 17,3 миллиона счетов частных лиц и более 48,9 тысяч счетов компаний и предприятий. Филиалы Банка находятся во всех крупных населенных пунктах. Сеть учреждений Народного Банка насчитывает 632 единицы, в том числе 20 областных и региональных, 157 районных филиалов и 455 расчетно-кассовых отделов. Общая численность персонала Банка составляет 8261 человек.

Являясь одним из крупнейших банков, Народный Банк присутствует во всех сегментах финансового рынка. Перед банком стоит задача сохранения своей доли на рынке обслуживания крупных корпоративных клиентов и в то же время активизации работы с малым и средним бизнесом, уделяя особое внимание поддержке предпринимательской активности населения. При этом, будучи банком с самой обширной филиальной сетью в стране, вся история которого связана с развитием сберегательного дела, Народный Банк традиционно сохраняет в качестве долгосрочного приоритета расширение спектра услуг для широких слоев населения.

Таблица 1 Важнейшие показатели деятельности в 1999-2001 годах.

(тысяч тенге)

| Активы, обязательства, капитал | 2001 | 2000 | 1999 |

Активы |

129989745 | 103288865 | 57160094 |

| Обязательства | 121936097 | 95449971 | 51404302 |

| Уставной капитал | 5422600 | 5422600 | 3615067 |

| Собственный капитал | 8053648 | 7838894 | 5755792 |

| Депозиты клиентов | 97220224 | 77949498 | 45597069 |

| Ссуды и депозиты, предоставленные банкам и клиентуре | 94286113 | 54399291 | 21479143 |

| Ссуды клиентам | 82739085 | 50964526 | 20675001 |

| Денежные средства и счета в Национальном Банке | 8451498 | 6481575 | 4420063 |

| Основные финансовые результаты | 2001 | 2000 | 1999 |

Всего операционный доход |

14725693 | 10465116 | 11559562 |

| Вознаграждение (интерес) чистое | 6988076 | 3597330 | 3137469 |

| Чистый непроцентный доход | 7737617 | 6867786 | 8422093 |

| Операционные расходы | 9943629 | 8268403 | 8461631 |

| Чистый операционный результат | 4782064 | 2196713 | 3097931 |

| Расходы на формирование резервов по рисковым активам | 4548410 | 1966396 | 2467549 |

| Прибыль (чистый финансовый результат) | 233654 | 230317 | 630382 |

Возврат на средние активы, % |

0,21 |

0,33 | 1,40 |

| Возврат на средний уставной капитал, % | 4,31 | 6,14 | 20,61 |

|

Капитал к активам, % Обязательства к капиталу |

6,2 15,1 |

7,59 12,18 |

10,10 8,93 |

Поскольку оборот денежных средств в экономике тесно связан с функционированием банковской системы, целесообразно вопрос учета денежных средств рассмотреть на примере учета в банках.

Современный банк - это организация, созданная для привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности и срочности.

Основное назначение банка - посредничество а перемещении денежных средств от кредиторов к заемщикам и от продавцов к покупателям.

Наряду с банками перемещение денежных средств на рынках осуществляют и другие финансовые учреждения: инвестиционные фонды, страховые компании, биржи, брокерские, дилерские фирмы и т.д. Но банки как субъекты финансовой системы имеют два существенных признака, отличающих их от всех других субъектов.

Во-первых, для банков характерен двойной обмен долговыми обязательствами: они размещают свои собственные долговые обязательства (депозитные и сберегательные сертификаты, облигации, векселя), а мобилизованные таким образом средства размещают в долговые обязательства и ценные бумаги, выпущенные другими.

Во-вторых, банки отличает принятие на себя безусловных обязательств с фиксированной суммой долга перед юридическими и физическими лицами. Этим банки отличаются от различных инвестиционных фондов, которые все риски, связанные с изменением стоимости их активов и пассивов, распределяют среди своих акционеров.

Но не многообразие услуг, предоставляемых банками, объясняет их роль в современной экономике. Исключительное значение банков определяется прежде всего тем, что они могут:

- образовывать платежные средства;

- выпускать платежные средства в оборот;

- осуществлять изъятие платежных средств из оборота.

Банки создают новые деньги в виде кредитов. Выпуск их в оборот осуществляется в виде записи на счет клиента суммы кредитных денег. Изъятие из оборота осуществляется в процессе погашения кредита заемщиком.

Таким образом, банки могут влиять на развитие отраслей и сфер экономики, кредитуя это развитие.

Во-вторых, возрастание роли банков в экономической жизни общества связано с изменением вещественной формы денег, а именно широким использованием безналичных средств и расчетов.

Кроме того, банк является платежным агентом по безналичным расчетам. Денежные расчеты в экономике осуществляется в форме движения наличных денег и денег в безналичной форме.

Безналичные деньги могут храниться только в банках на счетах юридических лиц. Банки зачисляют поступившие на эти счета суммы, выполняют распоряжения предприятии об их перечислении и выдаче со счетов, а также проводят другие банковские операции, предусмотренные банковскими правилами и договорами.

Безналичные расчеты все шире вторгаются и в сферу денежных отношений физических лиц. Зачисление доходов на банковские счета, использование чеков, пластиковых карт для расчетов расширяет зависимость физических лиц от банков, делая банки кровеносной системой рыночной экономики.

Одним из крупнейших представителей банковской системы является АО “ Народный банк Казахстана”.

В настоящее время Народный банк способен предложить клиенту множество видов разнообразных банковских продуктов и услуг. Широкая диверсификация операций позволяет банку сохранять клиентов и оставаться рентабельным даже при весьма неблагоприятной рыночной коньюктуре.

Народный банк осуществляет следующие банковские услуги:

- валютный обмен, история свидетельствует, что одной из первых услуг, предложенных банками, стали валютнообменные операции. В современной банковской деятельности эти операции имеют огромное значение, поскольку экономические связи субъектов хозяйствования постоянно расширяются и глобализируются.

2 Денежные операции банков

2.1. Депозитные и кредитные операции банков.

Уже в древние времена банкиры начинали учитывать коммерческие векселя. Этим они предоставляли займы местным торговцам, которые продавали банку долговые обязательства своих покупателей с целью быстрейшей мобилизации средств. От учета коммерческих векселей лежал недолгий путь к прямому кредитованию деловых предприятий.

- посредничество в кредите стало одной из важных функций коммерческого банка. Это посредничество осуществляется путем перераспределения денежных средств, временно высвобождающихся в процессе кругооборота денежных фондов юридических лиц и денежных доходов физических лиц. Главным критерием перераспределения ресурсов выступает прибыльность их использования заемщиком.

Перераспределение ресурсов осуществляется по горизонтали от хозяйственных связей - от кредитора к заемщику.

Плата за отданные и полученные средства формируется под влиянием спроса и предложения заемных средств. В результате достигается свободное перемещение финансовых ресурсов в хозяйстве, соответствующее рыночному типу отношений.

Денежные средства могут перемещаться от кредиторов к заемщикам и без посредничества банков, однако при этом резко возрастают риски, потери денежных средств, отдаваемых в ссуду, поскольку кредиторы и заемщики не осведомлены о платежеспособности друг друга, а размер и сроки предложения денежных средств не совпадают с размерами и сроками потребности в них.

Банки привлекают средства, которые могут быть отданы в ссуду в соответствии с потребностями заемщиков, и на основе широкой диверсификации своих активов снижают совокупные риски владельцев денег, размещенных в банке.

Стимулы к накоплению и сбережению денежных средств формируются на основе гибкой депозитной политики банков. Помимо высоких процентов, выплачиваемых по вкладам, кредиторам банка необходимы гарантии надежности помещения накопленных ресурсов в банк.

Значение посреднической функции банков для успешного развития экономики состоит в том, что они своей деятельностью уменьшают степень риска и неопределенности в экономической системе, аккумулируя свободные денежные средства и превращая их в мощный инвестиционный ресурс.

Кредит представляет собой финансовую категорию, т.е. входит в систему финансов. Таким образом, при кредите заимодавцем выступает банк или кредитная организация, а предметом займа являются только деньги. Этим кредит отличается от ссуды или займа.

Кредит представляет собой форму движения денежного капитала кредитора. Он обеспечивает превращение капитала кредитора в заемный капитал заемщика. Сущность кредита проявляется в аккумуляции временно свободных денежных средств одного лица и передаче их за плату во временное пользование другому лицу.

Сущность кредита проявляется в его функциях. Являясь частью финансов, кредит выполняет те же три функции, что и сами финансы:

- формирование денежных фондов и получение наличных денежных средств;

- использование денежных фондов и наличных денежных средств;

- контрольная функция.

В то же время кредит является самостоятельной финансовой категорией и имеет свои специфические функции. Это:

1. Аккумуляция временно свободных денежных средств.

2. Перераспределительная функция.

3. Замещение наличных денег безналичными деньгами в денежном обращении.

Содержанием функции аккумуляции временно свободных денежных средств является постепенное накопление денег в течение определенного периода для инвестирования их одной суммой в определенное мероприятие в будущем. В основе данной функции кредита лежит движение денег по схеме: “сбережение-инвестирование”. Постепенно накопляемые денежные средства могут оставаться свободными вплоть до момента их инвестирования. Эти свободные деньги являются источником кредитного капитала и могут представляться в кредит или взаймы.

Содержание функции замещения наличных денег безналичными деньгами в денежном обращении проявляет себя в процессе осуществления платежей и расчетов не наличными деньгами, а различными платежными средствами. Замещения денег в обороте способствует ускорению их оборачиваемости в экономике государства.

Наиболее распространенной классификацией кредитов является следующая:

1. По формам (кредиты бывают коммерческие, банковские, потребительские, государственные, ипотечные, международные);

2. По срокам (краткосрочные, среднесрочные, долгосрочные).

3. По видам обеспечения (обеспеченные и необеспеченные).

Принцип кредитования - это основополагающие условия, на которых выдается кредит заемщику. Такими принципами кредитования являются:

- срочность;

- возвратность;

- платность.

Принцип срочности означает, что кредит выдается на четко указанный срок. Этот срок оговаривается в кредитном договоре.

Принцип возвратности кредита заключается в том, что по окончанию срока кредитного договора заемные деньги должны быть возвращены кредитору в полной сумме и с процентами. В случае не возврата кредита в срок заемщику начисляются пени, размер которых устанавливается в кредитном договоре. Для гарантии возврата финансового кредита используют разные виды обеспечения этого возврата.

Основными видами обеспечения кредита являются поручительство, гарантия, заорг, страхование ответственности заемщика за непогашение кредита.

Важным условием обеспечения возвратности кредита является оценка кредитоспособности заемщика и предоставления кредита только кредитоспособному и платежеспособному заемщику.

Под кредитоспособностью хозяйствующего субъекта понимаются наличие у него предпосылок для получения кредита и способность возвратить его в срок. Кредитоспособность заемщика характеризуется его аккуратностью при расчетах по ранее полученным кредитам, его текущим финансовым состоянием и перспективами изменения, способностью при необходимости мобилизовать денежные средства из различных источников. Прежде чем предоставить кредит, банк определяет степень риска, который он готов взять на себя, и размер кредита, который может быть предоставлен.

Ликвидность хозяйствующего субъекта - это его способность быстро погашать свою задолженность. Она определяется соотношением величины задолженности и ликвидных средств, т.е. средств, которые могут быть использованы для погашения долгов. По существу, ликвидность хозяйствующего субъекта означает ликвидность его баланса. Ликвидность баланса выражается в степени покрытия обязательств хозяйствующего субъекта его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Ликвидность означает безусловную платежеспособность хозяйствующего субъекта и предполагает постоянное равенство между активами и обязательствами как общей сумме, так и по срокам наступления.

|

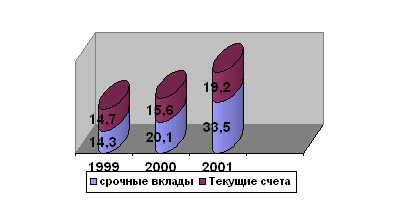

рисунок 1 Депозиты населения (миллиард тенге)

Рост всех депозитов клиентов Банка (19,3 миллиардов тенге или на 25 процентов) в 2001 году произошел, главным образом, за счет срочных депозитов населения (13,5 миллиардов тенге или на 67 процентов от начала года), что соответствует общей тенденции, сложившейся на рынке депозитов среди банков второго уровня. При этом только в июле-августе объем срочных депозитов населения вырос на 7 миллиардов тенге, на что повлияла акция Правительства по легализации капиталов, а также рост в июле ставок привлечения Банка примерно на 1 процент по срочным вкладам в иностранной валюте, открываемым путем перевода легализованных денег со специальных счетов. Поэтому, несмотря на стабильную ситуацию на валютном рынке и низкий уровень девальвации национальной валюты (1,65 процента на конец сентября 2001 года против 3,13 процента в 2000 году), открывались в основном валютные счета. За 2001 год доля вкладов в СКВ выросла до 46 процентов от общей суммы депозитов населения.

Кроме акции по легализации капиталов, на увеличение темпов роста вкладов населения во втором полугодии 2001 года повлияла активизация розничного бизнеса Банка - более агрессивная рекламная политика, обновление депозитной линии с введением розыгрышей призов и лотерей среди вкладчиков. В результате за последние месяцы 2001 года была преодолена тенденция к снижению доли на рынке депозитов физических лиц, сохранявшаяся в течение ряда лет. Но в целом за январь-декабрь 2001 года доля Народного Банка на рынке банковских вкладов населения снизилась с 39 процентов до 28,4 процентов. Ставка расходов по вкладам населения снизилась с 7,18 процентов до 6,0 процентов годовых, что соответствовало общей тенденции среди банков второго уровня в 2001 году.

По состоянию на 01.03.2007. обязательства Управления по вкладам составили 156629,9 тыс.тенге. По сравнению с аналогичной датой прошлого года, обязательства Управления по вкладам увеличились 30171,2 тыс.тенге или на 23,9% .

Структура обязательств Управления приведена в следующей таблице:

| № | Типы вкладов |

На 01.03.06г Тыс.тенге |

На 01.03.07г Тыс.тенге |

| 1 | Вклад до востребования | 412,9 | 686,6 |

| 2 | Текущие счета | 22340,2 | 29118,1 |

| 3 | Срочные депозиты физ.лиц | 89831,4 | 112951 |

| 4 | Начисленные проценты | 1128 | 1746 |

| 5 | Неподвижные | 12746,2 | 12625,4 |

| Итого | 126458,7 | 156,629,9 |

Удельный вес срочных депозитов в общей сумме обязательств Управления по состоянию на 01.03.2007 года составляют 72%. Рост обьема срочных депозитов в сравнении с аналогичной датой прошлого года составило 23,1 тыс.тенге или 25,7%

Размеры расчетного кредитного портфеля в 2001 году росли опережающими темпами. При увеличении ссудного портфеля клиентуре брутто на 64 процента размеры кредитования частных лиц выросли в 2,5 раза и составили 7,4 миллиарда тенге, а его доля в общем, кредитном портфеле клиентов выросла с 5,8 процента до 8,8 процента. Высокие темпы роста розничного портфеля Банка обусловили укрепление позиций Банка на массовом рынке и расширение доли Банка за январь-декабрь с 20,3 процента до 24,1 процента.

При общем количестве заемщиков 66 тысяч человек, только по потребительскому кредитованию в 2001 году были поставлены и достигнуты следующие цели: создание 25 кредитных подразделений в областных и региональных филиалах; разработка и внедрение программного средства поддержки продуктов розничного кредитования Банка; создание единой базы данных на 52 тысяч клиентов.

В 2001 году Банк впервые в стране открыл Центр потребительского кредитования, где предусмотрено участие всех сторон кредитного процесса - специалисты по кредитам, правовые работники, оценщики, нотариальная служба, представитель центра по недвижимости, бухгалтеры. С их помощью клиенту Банка предоставлена возможность оформить все документы в одном месте в течении 3-5 дней.

Два года устойчивого роста экономики сопровождались ростом предпринимательской активности населения в целом. В Банке были разработаны две программы кредитования частных лиц на бизнес цели: региональная программа кредитования физических лиц и программа кредитования малого предпринимательства по кредитной линии ЕБРР. По этой программе в Алма-атинском и Карагандинском Областных Филиалах микро кредитование частных предпринимателей осуществляется в форме “экспресс кредиты”.

|

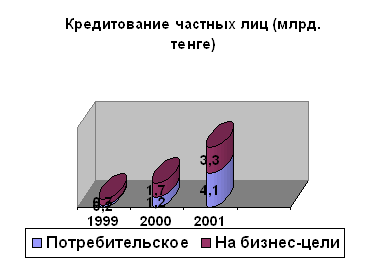

Рисунок 2 Кредитование частных лиц (миллиард тенге)

В розничном портфеле значительно выросла доля потребительского кредитования на покупку определенных групп товаров, составив на конец года 4,14 миллиардов тенге. В 2001 году в Банке действовало пять программ потребительского кредитования (под гарантию предприятия, на приобретение автомобиля, на потребительские цели, кредитование работников Банка на неотложные нужды и на улучшение жилищных условий). Наибольшей популярностью пользовалась программа кредитования населения на приобретение товаров длительного пользования, бьем ссудного портфеля по которой на конец года составил 2,4 миллиардов тенге.

Растет кредитование населения с использованием кредитных пластиковых карточек, которое Банк практикует с 1998 года. За 2001 год остатки на карт счетах по кредитным платежным карточкам выросли на 90 процентов достигнув 141,2 миллионов тенге.

Народный Банк осуществляет денежные переводы частных лиц как по территории Казахстана, так и за границу.

Переводы по системе “Срочные расчеты физических лиц” успешно используются как физическими лицами для проведения операций неторгового характера, так и юридическими лицами для сбора аккумуляции массовых платежей от физических лиц на свои банковские счета. Ежедневно по системе обрабатывается около 2000 срочных переводов.

Растет популярность среди клиентов Банка системы MoneyGram - срочной денежной телеграммы с гарантированным получением наличной валюты через 20 минут после отправления. Отправить и получить маниграмму можно во всех областях и крупных городах Казахстана, странах СНГ и по всему миру. За 2001 год по системе проведено 10 тысяч переводов (рост в 2,6 раза) с оборотом 5,6 миллионов долларов США.

В 2001 году была запущена в работу новая система по переводу денег без открытия лицевых счетов между физическими лицами в тенге “экспресс переводы”. Система позволяет производить расчеты в тенге в течении нескольких минут без открытия счетов отправителя и получателя. С начала работы было принято 5,3 тысяч перевода физических лиц на общую сумму 582,4 миллионов тенге. К системе подключены филиалы, имеющие хорошие каналы связи - 102 филиала по городам, в том числе 55 филиала по городам Казахстана, 47 филиалов по городу Алма-Аты.

Народный Банк осуществляет продажу и прием к оплате дорожных чеков “AmerikanExpress”. Принимаются к оплате дорожные чеки и других известных компаний - “Thomas Cook”, “Citicorp”, “Swiss Bank” и “VISA INTERNATIONAL SERVICE Association” с моментальной оплатой. За 2001 год бьем продажи чеков “AmerikanExpress” составил 2373 тысячи долларов, что превысило объем продажи 1999 года в 2,8 раза.

В 2001 году наблюдалось снижение объемов покупки и продажи чеков и соответственно полученного комиссионного вознаграждения в связи с развитием данного бизнеса банками-конкурентами.

Несмотря на активизацию в 2001 году других банков на рынке платежных карточек, Народный Банк уверенно лидирует как по количеству карточек в обращении, так и по качеству клиентов. За 2001 год доля Банка в совокупных показателях банков второго уровня возросла с 75,3 процента до 79,8 процента по количеству карточек (рост на 257 тысяч единиц) и с 74,7 процента до 78,6 процента по числу клиентов, использующих карточки (рост на 232 тысячи человек).

Банк предлагает клиентам широкий выбор платежных карт: Visa, Visa Electron/Plus, Eurocard/Mastercard, Cirrus/Maestro, Altin. Наибольшей популярностью по-прежнему пользуются карточки Visa Electron/Plus и Altyn, основная масса которых дебетные карточки, оформлявшиеся сотрудникам организаций в рамках зарплатного проекта. Только в течение 2001 года количество организаций, получающих зарплату посредством карточек, возросло на 1800 единиц, достигнув к концу года 4091. Растет количество клиентов Банка среди студентов и пенсионеров.

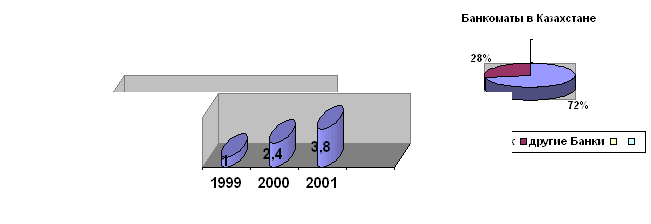

Как необходимое условие продвижения массового продукта, Банк продолжал расширять сеть обслуживания владельцев карточек. На конец 2001 года в нее входило почти 700 предприятий торговли и сервиса, более 650 пунктов выдачи наличных и 313 банкоматов. Количество установленных POS-терминалов и импринтеров на предприятиях торговли и сервиса составило 1134 единицы, а вся сеть обслуживания за год возросла почти на 300 единиц, достигнув 2774 точек обслуживания. С 17 банками агентами заключены соглашения. Таким образом, обслуживание платежных карточек Банка доступно практически во всех регионах

Казахстана. Банк обладает серьезным техническим потенциалом, имея один из самых мощных в СНГ процессинговых центров, который уже сегодня готов обслуживать от 3 до 5 миллионов платежных карточек.

Почти 83 процента финансовых транзакций, проведенных в сети обслуживания Народного Банка, составляют транзакции в банкоматах, 16 процентов - транзакции по снятию наличных денег в филиалах банка, 1 процент - транзакции в предприятиях торговли и сервиса. Тем не менее, бьем торговых операций по снятию наличных денег в филиалах банка, 1 процент - транзакции в предприятиях торговли и сервиса. Тем не менее, бьем торговых операций по карточкам Народного Банка в 2001 году вырос более чем в 3 раза, достигнув 2,2 миллиарда тенге. Почти, в 4 раза вырос бьем операций по выдаче наличных денег, составив на конец года 104,9 миллиарда тенге.

Кроме наращивания объемных показателей Банк продолжал расширять спектр услуг, предоставляемых с помощью платежных карточек. В 2001 году Банк начал кредитование частных лиц по кредитным карточкам под будущие поступления в пределах 70 процентов месячной заработной платы на карт-счетах. Причем размер кредитного лимита не должен превышать 70 процентов месячной заработной платы. Услуга быстро стала популярной среди населения. За год бьем кредитования по карточкам увеличился на 80 процентов. В результате доходность по кредитным картам в 2001 году возросла с 20,6 процента до 24,7 процента годовых. Рост объемов кредитования с помощью платежных карточек позволил получить в отчетном году положительный чистый процентный доход по карточкам в размере 5,3 миллиона тенге, против 8,5 миллиона тенге убытков в 2000 году.

Рисунок 3 Остатки на карточных счетах

(миллиардов тенге)

Рисунок 4 Объем кредитования по карточкам (миллионов тенге)

Рисунок 5 Банкоматы в Казахстане

В целом чистый доход по карточкам вырос в 2,3 раза, составив на конец года 521,6 миллиона тенге. Большую часть чистого дохода (98 процентов) составляет комиссионный доход; в основном это комиссия за зачисление денег, комиссия за выдачу наличных и комиссия от платежных систем VISA и Europay.

Широкая филиальная сеть позволяет Банку поддерживать значительное количество пунктов (на конец года - 459) и работать с населением по купле-продаже наличной свободно конвертируемой валютой практически на всей территории Казахстана. Около 97 процентов объема операций с иностранной валютой приходится на доллар США. Банк по-прежнему занимает одну из ведущих позиций на рынке наличной иностранной валюты, но за отчетный год наблюдалось снижение доли Банка на внутреннем рынке нетто-продаж наличного доллара США с 31,2 до 26,0 процента.

Около 95 процентов объема операций по наличной иностранной валюте составляют ее продажи. Общий объем операций (покупка и продажа) наличной иностранной валюты в 2001 году остался практически на уровне 2000 года и составил 665,2 миллиона долларов. Из них 644 миллиона долларов приходится на доллар США. Чистый доход по операциям с наличной валютой снизился по сравнению с прошлым годом на 25 процентов и составил 985 миллиона тенге или 60,7 процента чистого дохода по диллинговым операциям.

Народный Банк Казахстана с 1996 года имеет Лицензию на право осуществления операций с драгоценными металлами, а с 1999 года Народный Банк Казахстана осуществляет покупку и продажу мини слитков из аффинированного золота. Банк предлагает к продаже мини слитки массой 20, 50 и 100 грамм. Стандартные слитки производятся на аффинажном заводе Valcambi SA, принадлежащем банку Credit Suisse First Boston (Швейцария), продаются и принимаются к покупке по всему миру. За 2001 год общий оборот по реализации аффинированного золота составил 4,2 миллиона тенге, экспортировано 105,1 тысяч унций золота.

Разветвленная филиальная сеть, развитая платежно-расчетная система, ведущие позиции на рынке пластиковых карточек и соответствующий опыт работы, позволяют Банку эффективно осуществлять агентские функции по расчетам Правительства с населением и государственными предприятиями.

За 2001 год выплачено пенсий и всех видов пособий за счет финансируемых за счет республиканского и местного бюджета в размере 163,3 миллиардов тенге, на 9,8 процентов больше, чем в 2000 году, получено 978,4 миллиона тенге комиссионного вознаграждения, (рост на 18,3 процента).

С февраля 2001 года с республиканским Государственным центром по выплате пенсий заключен Договор о предоставлении услуг по выплате специальных государственных пособий областными филиалами Банка, размер комиссионного вознаграждения за услуги Банка установлен 0,6 процента. Ежемесячные выплаты за счет средств местного бюджета составляли более 400 миллиона тенге. Кроме того, по специальному агентскому соглашению пенсионерам КНБ выплачено пенсий и пособий на сумму 113,1 миллиона тенге.

В рамках трехсторонних договоров, заключенных между Народным Банком, Украинским и Белорусским Фондами “Взаимопонимания и Примирения” и Министерством труда и социальной защиты населения Республики Казахстан, произведены выплаты денежных компенсаций бывшим узникам фашизма на сумму 69322DM и 8400USD.

Сумма выплат единовременных компенсаций пострадавших от ядерных испытаний на Семипалатинском ядерном полигоне, от массовых политических репрессий и от экологического бедствия в Приаралье составила 442 миллиона тенге.

Пенсионерам Банк предоставляет дополнительные услуги по зачислению пенсионных выплат во вклады. Начиная с 1 июля 2001 года, Государственный центр по выплате пенсий совместно с Народным Банком проводит централизованное зачисление пенсий и пособий на сберегательные и карточные счета пенсионеров и получателей пособий по новой технологии в формате МТ102. Это освободило филиалы Банка от необходимости регулярного предварительного приема, сверки и корректировки списков от ГЦВП.

Продолжается работа по переводу пенсионеров на обслуживание через пластиковые карточки ”Алтын”. Прямое зачисление пенсионных сумм на карточные счета, минуя областные, региональные филиалы Банка, значительно сократило время на зачисление пенсионных сумм на счета пенсионеров и позволило им раньше пользоваться своими пенсионными деньгами с помощью платежной карточки. В настоящее время открыто более 100 тысяч карт-счетов для лиц, получающих пенсии и пособия. С августа 2001 года Народный Банк пошел на снижение размера комиссионного вознаграждения за финансовые услуги по переводу пенсионных сумм на карт-счета с 0,6 до 0,35 процента. Для удобства пенсионеров действуют специальные депозиты “Золотой возраст” с льготными повышенными ставками.

В 2001 году продолжалась работа по привлечению государственных организаций на обслуживание. На конец года 66 процентов государственных учреждений республики получают заработную плату через вклады и карт-счета Народного Банка с общей численностью сотрудников более 500 тысяч человек. Выплачено по чекам Казначейства и зачислено на банковские счета - 70,2 миллиарда тенге.

Кроме того, Банк осуществляет прием налоговых платежей от населения и государственных учреждений.

2.2 Кредитование Народным Банком малого и среднего бизнеса, экономика Кызылжарского района

Банк сохраняет ориентацию на кредитование малого и среднего бизнеса. Объем кредитных ресурсов данному сектору экономики (включая фермерские хозяйства) составил на конец года 46,5 миллиардов тенге ( рост на 15,5 миллиарда тенге с начала года). Но при значительном росте объемов кредитования доля кредитов малому и среднему бизнесу в кредитном портфеле Банка брутто снизилась за год с 60 до 53 процентов.

В Народном Банке действует ряд специальных кредитных программ, направленных на финансовую поддержку перспективных секторов экономики:

программа по предоставлению банковских займов отечественным производителям товаров и услуг, направленная на кредитование отечественных производителей товаров народного потребления, услуг, продуктов питания и другой продукции импортозаменяющих и экспортоориентированных производств не сырьевого характера.

региональная программа кредитования субъектов малого бизнеса по кредитной линии Европейского Банка Реконструкции и Развития, разработана по инициативе ЕБРР и ЗАО “Фонд развития малого предпринимательства”, направлена на кредитование оборотного капитала, закупки сырья, малых инвестиций для закупки дополнительного оборудования, помещений, финансирование строительства и др.

региональная программа кредитования субъектов малого и среднего бизнеса, направлена на развитие малого и среднего предпринимательства в производстве, на транспорте, в сфере услуг.

программа сельскохозяйственного кредитования по линии Всемирного Банка разработана для предприятий, крестьянских и фермерских хозяйств, имеющих статус частных производителей и работающих в сельской местности.

овердрафт, (краткосрочное кредитование) субъектов малого и среднего бизнеса.

программа со-финансирования совместно с районными и областными акиматами по линии бюджетного кредитования субъектов малого предпринимательства.

В рамках Программы сельскохозяйственного кредитования продолжалось кредитование сельскогозяйственных предприятий Акмолинской и Алматинской областей. В 2001 году Банк начал работать по Программе бюджетного софинансирования в Южно-Казахстанвской области, разработан и утвержден проект участия Банка по этой программе в Акмолинской области. Программа кредитования малого бизнеса по кредитной линии ЕБРР работала в 13 Филиалах Банка.

В мировой хозяйственной системе, по данным ООН, малые и средние предприятия являются работодателями почти для 50 процентов трудоспособного населения. В таких странах, как Япония, Италия, Швейцария на малых предприятиях сосредоточена преобладающая часть рабочей силы.

Малый и средний бизнес в США охватывает более чем 23 миллионов компаний, производит более половины ВНП страны, обеспечивает работой 54 процента трудоспособного населения страны, является основным источником создания новых рабочих мест.

Администрация малого и среднего бизнеса США (АМБ)- центральное ведомство, занимающееся решением вопросов малого и среднего бизнеса, координирует работу других государственных структур США, имеет более 100 отделений во всех штатах, около 1000 местных центров по оказанию помощи малому бизнесу.

Основная задача АМБ - предоставление гарантий под выделение различного рода займов для помощи вновь созданным компаниям. Гарантии обычно выдаются по займам со сроком погашения 10-25 лет со ставкой не более 2,75 процента годовых.

Кроме того, АМБ осуществляет предоставление гарантийных обязательств в строительных проектах с участием малого бизнеса; выдачу грандов фирмам на развитие, а также на проведение научно-технических исследований, осуществляемых по заказу правительства США; оказание содействия малому бизнесу в продвижении товаров и услуг за рубежом; предоставление помощи малым предприятиям в восстановлении после чрезвычайных ситуаций; специальные программы для различных слоев общества.

Правительство и других стран также уделяет большое внимание развитию и поддержке малого предпринимательства, как основному источнику создания новых рабочих мест и роста занятости населения, а также сокращения социальных обязательств бюджета.

Перечень стран в которых малому и среднему бизнесу уделяется повышенное внимание, не ограничен лишь промышленно развитыми государствами. Опыт, накопленный в этой сфере нашими ближайшими соседями - Польшей, Венгрией, Чехией, - также заслуживает пристального изучения. Таким образом, по моему мнению, развитие малого и среднего бизнеса служит локомотивом движения экономики во многих государствах мира, в том числе и в Казахстане.

Существующие услуги Народного Банка, а также осуществление его программ должны способствовать развитию экономики Казахстана. Разветвленная сеть его филиалов способна провести эти мероприятия через регионы республики.

Филиал Народного Банка есть и в Кызылжарском районе Северо-Казахстанской области, поэтому основные проблемы региона невозможно решить без участия услуг банка. Показатели экономики района стабилизируются.

По состоянию на 1 января 2003 года, в районе действует 1307 хозяйствующих субъектов, в том числе 1241 в малом бизнесе, из них 621 крестьянское хозяйство.

Итоги социально-экономического развития Кызылжарского района свидетельствуют о сохранении тенденций к увеличению темпов экономического роста района за 2002 год.

Положительные тенденции в развитии района сопровождались прежде всего ростом промышленного производства, а именно переработки сельскохозяйственной продукции, снижения численности безработных, улучшения финансового состояния в реальном секторе экономики. Исполнен государственный и местный бюджет, отсутствует задолженность по пенсиям, государственным социальным пособиям, заработной плате бюджетникам.

Так как район сельскохозяйственный, специализирующийся на производстве зерновых культур, мясомолочном скотоводстве и птицеводстве, главной задачей является выполнение агропродовольственной Программы, а именно создание благоприятных условий для эффективного производства высококачественной сельскохозяйственной продукции, ее переработки и реализации.

В 2002 году валовой сбор зерна в весе доработки составил 209,4 тысяч тонн, из него пшеницы 136,4 тысяч тонн. Урожайность зерновых при этом составила 16,0 центнеров с гектара.

На протяжении 2000-2002 годов наблюдается рост поголовья скота во всех категориях хозяйств и производства животноводнической продукции. В 2002 году произведено 8,1 тысяча тонн мяса, 51,2 тысяч тонн молока или соответственно 105,0 и 105,3 процентов к 2001 году, яиц произведено 47764 тысяч штук - 87,9 процентов.

В 2002 году в перерабатывающей промышленности района продолжалось сохранение позитивных тенденций, достигнутых в 2000-2001 годах. Объемом переработки сельскохозяйственных продуктов составил 674,4 миллиона, с ростом объема выпуска пищевых продуктов на 16 процента.

По сравнению с 2001 годом хозяйствующими субъектами больше произведено всех продуктов питания, но особенно молока на 44 процента, масла сливочного на 26 процентов, сыра и творога на 86 процентов, макаронных изделий в 6 раз, освоен выпуск сгущенного молока, которого произведено 56 тонн.

Принимаемые меры по увеличению доходной части бюджета такие как, - проведение клиринговых операций, работа с погашением всех видов налогов и других платежей, осуществление контроля за реализацией этилового спирта и алкогольной продукции, нефтепродуктов позволили увеличить поступление налогов в бюджеты всех уровней на протяжении последних трех лет, а в 2002 году их поступило более 332 миллиона тенге или 104,2 процента к 2001 году.

В районе проводится работа по привлечению внебюджетных средств по разработанным программам оптимизации и в 2002 году исполнение составило в сумме более 20 миллиона тенге.

Анализ развития малого бизнеса за последние 2000-2002 годы позволяет предположить, что им начат этап устойчивого развития в экономике района.

Об этом свидетельствует рост количества действующих субъектов малого бизнеса. За два последних года их возросло на 336, в том числе за 2002 год на 182 субъекта. В малом бизнесе занято более 6 тысяч человек.

За 2002 год субъектами малого предпринимательства произведено продукции, выполнено работ и услуг на сумму более чем 800 миллионов тенге или больше 2001 года на 3 процента и поступило налогов и других платежей на уровне 2001 года на сумму более 67 миллионов тенге.

За 2002 год бьем инвестиционных вложений в основной капитал составил 139, 8 миллионов тенге или 103 процента к 2001 году.

В целом положительная тенденция развития реального сектора экономики и социальной сферы сохраняется, о чем свидетельствуют итоги социально-экономического развития района за 2002 год.

За 2002 год бьем производства промышленной продукции составил 829,5 миллионов тенге, что выше 2001 года на 11,1 процента. Производством промышленной продукции занимаются более 70 предприятий и производств.

По итогам 2002 года сложилась следующая структура промышленности: доля обрабатывающего сектора - 81,8 процента, в том числе переработка сельхозпродукции - 99,4 процента; производство готовых металлических изделий, машин и оборудования - по 0,2 процента.

В районе развита переработка сельскохозяйственных продуктов. И в 2002 году в перерабатывающей промышленности продолжалось сохранение позитивных тенденций, достигнутых в 2000 и 2001 годах.

Объем переработки сельскохозяйственной продукции составил 674, 8 миллионов тенге или 116 процента к 2001 году.

По сравнению с 2000-2001 годом возросло производство молочных и мясных продуктов, муки, крупы.

В районе несколько крупных перерабатывающих предприятий, выпускающих наибольший бьем пищевых продуктов, это ЗАО “Молсервис АЗФ” - 23,3 процента, ТОО “Тортуманов и К” - 11,9 процента, Бишкульская ПТФ – 11 процента, КТ “Зинченко и К” - 16,8 процента. Данные предприятия ежегодно добиваются повышения объемов выпускаемой продукции. Повысили показатели 2000 года: ЗАО “Молсервис АЗФ” - 102,4 процента, ТОО “Тортуманов и К” - 139,4 процента.

За 2001-2002 год введены в эксплуатацию: 3 цеха по переработке молока, 3 мельницы, 3 хлебопекарни, один колбасный цех. Создано дополнительно с учетом расширения производства ранее действующих предприятий 97 рабочих мест, в том числе в перерабатывающей промышленности 64.

В перерабатывающей отрасли в районе развита переработка молока и выпуск молочных продуктов. За 2002 год произведено молока обработанного и жидких сливок 6827 тонн, 56 тонн молока сгущенного, масла сливочного 91 тонна и 352 тонны кисломолочной продукции.

Произведено мяса и мясных продуктов 595 тонн. Производство муки составило 3048 тонн, крупы - 43 тонны.

В 2001-2002 году продолжалась работа по совершенствованию системы обеспечения перерабатывающих предприятий сырьем. В результате – увеличен, по сравнению с 2001 бьем закупа у населения молока и мяса (от 100 до 102,3 процента соответственно). В несколько раз увеличен закуп кожсырья, шерсти и пуха-пера.

В 2002 году на предприятиях промышленного производства было занято более 500 человек, осталось на уровне 2001 года. Рост объемов производства позволил создать в 2001 году 53, в 2002 году 44 рабочих места.

В перерабатывающей промышленности создано: 2001 год - 36, 2002 год - 26 рабочих мест. Остальные рабочие места созданы за счет расширения производства.

Предпринимательские структуры района занимают ведущее место в переработке сельскохозяйственной продукции. В руках частных предпринимательских структур находятся: 21 хлебопекарня, 3 цеха по переработке и производству молочной продукции, 6 колбасных цехов, цех по выпуску мясных консервов, 11 мельниц, 4 цеха по производству крупы и макаронных изделий, 3 предпринимателя занимаются выпуском пельменей и другой мясной продукции. В промышленном производстве занято свыше 200 человек, в том числе в переработке 178.

По сравнению с 2001 годом производство промышленной продукции частными структурами возросло на 13 процентов, численность занятых на 14 процентов. За 2002 год промышленными предприятиями малого бизнеса произведено продукции на 184.4 миллиона тенге, в том числе переработка сельхозпродукции - 178.7 миллиона тенге.

В рамках Программы льготного кредитования из средств областного бюджета на развитие сельского хозяйства в 2002 году были выделены кредитные средства четырем субъектам малого предпринимательства на сумму более 11 миллионов тенге.

По состоянию на 1 января 2002 года в районе действует 41 агроформирование различной формой собственности и 621 крестьянское хозяйство, за которыми закреплено 96 процентов имеющихся посевных площадей района.

Валовой сбор зерна в 2002 году составил 209,4 тысяч тонн в весе после доработки, из него пшеницы - 3,5 миллионов тонн.

Народный Банк Казахстана осуществляет целенаправленную кредитную деятельность в регионах республики. С 1996 года осуществляет поддержку реального сектора экономики. За это время было разработано более десятка различных программ кредитования для субъектов малого и среднего бизнеса. Они отличаются отраслевыми особенностями, сроками кредитования, схемами погашения, источниками финансирования и другими параметрами.

Начиная с 2000 года в банке была проведена реструктуризация, создан департамент по работе с малым и средним бизнесом. В областных и региональных филиалах созданы управления кредитования малого и среднего бизнеса, в штат введены должности заместителя директоров филиалов по этой работе. Все это позволило банку за 2000-2002 годы значительно увеличит бьем кредитования малых и средних предприятий, доведя ссуды им почти до половины размера кредитного портфеля.

За последние три года бьем кредитования субъектов малого и среднего бизнеса, возрос с 8,1 до 25,8 миллионов тенге, что составляет 22,6 процента от ссудного портфеля банка. При этом ставки кредитования снизились с 17-30 до 11-22 процента годовых по кредитам; выданным в тенге, и с22,3 до 18 процентов годовых по кредитам в иностранной валюте. Было прокредитовано 7208 малых и средних предприятий, год назад было всего 4247 заемщиков. Всего было открыто благодаря кредитам Народного Банка около полумиллиона рабочих мест.

К работе в секторе малого и среднего предпринимательства банк относится как к одной из своих долгосрочных задач и придерживается трех принципов. Первый - дифференцированное отношение к заемщику. Обязательно изучаются его кредитная история, региональные условия производства и сбыта, востребованность продукции рынком, возможности усиления обеспеченности кредита. Принцип второй - комплексность кредитования. При акценте на реальный сектор банк стремится поддержать всю производственную цепочку и сделать кредитование сбалансированным в рамках кредитного портфеля. Поэтому внимание также уделяется сервисным, закупочным и иным компаниям.

Принцип третий - постоянный поиск и мобилизация кредитных ресурсов. Банк стремится принимать участие во всех программах, которые разрабатываются на правительственном уровне. В рамках собственных кредитных программ банк работает над повышением оборачиваемости и возвратности средств от товаропроизводителей, стремится, чтобы процесс поступления денег к новым заемщикам был ритмичным и своевременным.

Банк также ставит своей задачей содействие представителям малого предпринимательства. Мы способствуем повышению уровня производства продукции для населения, расширению услуг транспорта, увеличению спектра оказания строительных, бытовых, транспортных, косметологических и других услуг, развитию сферы общественного питания, улучшению качества автозаправочного сервиса и других видов производства и услуг. Используя кредитные ресурсы Народного Банка, субъекты малого и среднего бизнеса получили возможность обновить свой парк основных средств, пополнить оборотные средства, расширить бизнес, создать новые рабочие места. Можно привести немало примеров стабильного сотрудничества Народного Банка с субъектами малого и среднего бизнеса, но, учитывая объявление Года села, приведем лишь один проект: разведение и откорм высокопродуктивной породы крупного рогатого скота крестьянским хозяйством “Бело-Каменское”. Его поддержка банком позволила создать в сельской местности более 500 рабочих мест.

Народный Банк реализует ряд программ кредитования малого и среднего бизнеса по линии международных финансовых институтов в Казахстане. В том числе программу Европейского банка реконструкции и развития по поддержке малого бизнеса, программу Всемирного банка по поддержке сельхозпроизводителей и пост приватизационных предприятий, программу кредитования малого и среднего бизнеса по линии Исламского банка развития. Это серьезные проекты. Так, по программе ЕБРР текущий бьем ссудного портфеля по сравнению с 1999 годом увеличился в 6,7 раза. Основная часть выданных кредитов приходится на предпринимателей из сферы торговли, услуг и производства. Кредитование осуществляется в сжатые сроки и предполагает предоставление в банк упрощенного пакета документов, что очень выгодно для предпринимателей. Это обстоятельство более всего привлекает клиентов - представителей малого предпринимательства. Большую роль играют и принятые в ЕБРР сроки кредитования - от года до трех лет. У Европейского банка в ОАО “Народный Банк Казахстана” есть постоянные клиенты. 60 процентов из них уже получили по второму и третьему кредиту. Они имеют положительную кредитную историю.

В последние два-три года все большую поддержку в банке получают предложения областных акиматов по совместному кредитованиюсубьектов малого и среднего бизнеса. В настоящее время банком реализуется программы кредитования весенне-полевых и уборочных работ совместно с акиматами Северо-Казахстанской, Павлодарской, Кызылординской областей.

В 2002 году Народный Банк подписал меморандумы о сотрудничестве с администрациями практически всех областей Казахстана. Таким образом, банк получил возможность осуществлять совместно с регионами программы по кредитованию среднего и малого бизнеса, финансированию долгосрочных проектов агропромышленного комплекса, энергетики и строительства, перерабатывающей и других отраслей промышленности, а также социальных программ. Кроме того, банк активизировал свою деятельность в области финансового лизинга. За 11 месяцев 2002 года было предоставлено субъектам малого и среднего бизнеса оборудования в лизинг на общую сумму 1,33 миллиарда тенге.

2.3 Расчетно - кассовые операции банков.

В эпоху средневековья банки начинали практиковать хранение золота, ценных бумаг и других ценностей своих клиентов в собственных надежных хранилищах. Сегодня в банках безопасным хранением ценностей занимаются отделы аренды сейфов, где под замком находятся ценности клиентов, пока последним не понадобится доступ к своей собственности.

Банк принимает на себя инкассацию платежей и осуществление выплат по операциям клиента, а также осуществляет инвестирование избытков наличности в краткосрочные бумаги и кредиты.

Расчетно-кассовые операции это ведение счетов юридических и физических лиц и осуществление расчетов по их поручению. Учитывая, что для юридических лиц в нашем государстве хранение средств в банках является обязательным, функция расчетно-кассового обслуживания является одной из приоритетных в деятельности банка.

Банк заинтересован в привлечении юридических лиц на расчетно-кассовое обслуживание. Это связано с тем, что деньги, находящиеся на банковском счете, представляют собой привлеченные средства банка, в соответствии с объемом которых строится его предпринимательская деятельность.

Наряду с расчетно-кассовым обслуживанием банк может предложить широкий круг операций, в которых заинтересовано юридическое лицо: доверительное управление имуществом и портфелем ценных бумаг, консультационное обслуживание, кредитование и другие. Вместе с тем выбор клиентом банка для расчетно-кассового обслуживания обязывает банк к обеспечению высокого качества оказания расчетных услуг, которые должны выполняться своевременно, экономично, надежно. Поскольку контакты с банком по расчетно-кассовому обслуживанию регулярны, то в зависимости от качества работы банка клиенты принимают решение о целесообразности дальнейшего сотрудничества с банком, о формах такого сотрудничества, о степени обоснованности и установленных банком тарифов на расчетно-кассовые услуги. Именно поэтому расчетно-кассовое обслуживание является “визитной карточкой” любого банка.

После открытия клиентом счета в Народном банке банк предоставляет набор услуг, связанных с:

- открытием и ведением расчетного, текущего и других счетов клиента;

- организацией и проведением безналичных расчетов;

- выполнением операций с наличными деньгами.

Порядок открытия и круг операций, осуществляемых с расчетного или текущего счета, регламентируется Национальным банком республики Казахстан, а механизм функционирования соответствующего счета определяется банком по согласованию с конкретным клиентом и закрепляется договором по расчетно-кассовому обслуживанию.

В соответствии с договором банк принимает на себя ряд обязательств:

- проводить по счету клиента в пределах своей компетенции все виды банковских операций, предусмотренных действующим законодательством;

- обеспечивать сохранность всех денежных средств, поступивших на счет клиента;

- приводить операции по списанию средств со счета клиента по безналичным расчетам по его поручению;

- обеспечивать конфиденциальность информации о хозяйственной деятельности клиента и операциях, проводимых по его счету;

- выдавать клиенту выписки с его счета.

Расчетный, текущий или любой другой счет может открываться клиенту, как за отдельную плату, так и бесплатно. За услуги по расчетному обслуживанию банк взимает с клиента плату в размере установленного договором фиксированного процента от суммы совершаемого платежа.

Согласно законодательству_ Республики Казахстан “О банках и банковской деятельности”, клиент имеет право на свободный выбор для расчетно-кассового обслуживания и может открывать столько счетов, сколько ему необходимо. На основании договора открываются:

- расчетные счета: коммерческим организациям и гражданам, имеющим статус предпринимателя;

- текущие счета: бюджетным организациям и, как правило, филиалам, представительствам, отделениям и другим обособленным подразделениям юридических лиц на основании их ходатайства и с указанием, какого рода операции будут производится по этом счетам.

Расчетный счет - счет для осуществления предпринимательской деятельности, который открывается предприятиям, работающим на принципах коммерческого расчета и имеющим статус юридического лица. Поэтому счету осуществляются все операции, связанные с реализацией товаров и услуг, обеспечением их производства, производственными и иными расходами. На этот счет зачисляется выручка. С этого счета списывается деньги для заработной платы, оплаты стоимости приобретаемых комплектующих и др., уплачиваются налоги. Этот счет позволяет совершать практически любые операции, поскольку владелец сам определяет направления использования средств, время и размеры производимых операций в соответствии с действующим законодательством. Кроме того, выделяют следующие разновидности расчетного счета:

- счет для осуществления совместной деятельности;

- счет для выполнения работ по соглашениям о разделе продукции.

Текущий счет - это счет для финансирования некоммерческих юридических лиц, представительств, структурных подразделений, не осуществляющих предпринимательской деятельности. Текущий счет предназначен для хранения денег, целевого финансирования его владельца, а также расчетных операций. По сравнению с владельцем расчетного счета самостоятельность владельца текущего счета существенно ограничена, поскольку он распоряжается средствами на текущем счете в строгом соответствии со сметой, утвержденной вышестоящей организацией.

Как правило, расчетно-кассовое обслуживание осуществляется банками платно. В этом случае в договоре предусматривается специальный раздел о стоимости услуг и порядок расчетов за них. В договорах может предусматриваться плата за открытие счета, комиссионные за операции по расчетному счету, за кассовое обслуживание клиентов. Договор может включать размер процентной ставки, уплачиваемой клиентам за стабильный минимальный или средний остаток средств на расчетном счете клиента.

В договоре на расчетно-кассовое обслуживание предусматривается ответственность обеих сторон за невыполнение взятых на себя обязательств. Так, банк несет ответственность за несвоевременное или неправильное списание средств со счета клиента или зачисление банком сумм, причитающихся клиенту. Клиент, в свою очередь, несет ответственность:

- за достоверность документов, представляемых для открытия счета и ведения операций по нему;

- за несвоевременное предоставление кассового прогноза на предстоящий квартал;

- за нарушение сроков оплаты услуг, оказываемых банком;

- за неполучение наличных денег, забронированных банком для него в день, указанный в заявке, и другие.

После предоставления всех указанных документов на открытие счета, подписания договора на расчетно-кассовое обслуживание по распоряжению управляющего банком счету предприятия присваивается номер и заводится лицевой счет для учета его средств.

При переоформлении счета в связи с его реорганизацией в банк представляются те же документы, что и при открытии счета. При изменении наименования или подчиненности необходимо не позднее месяца со дня переименования или изменения подчиненности представить заявление владельца счета о соответствующих изменениях и копию данного решения.

Закрытие счета может быть осуществлено по решению владельца счета, собственника имущества предприятия, банка, арбитражного суда. По инициативе клиента договор банковского счета может быть расторгнут в любое время и без всяких условий.

Кроме договора банковского счета между предприятием и банком может быть заключен договор банковского вклада, по которому банк берет на себя обязательства хранения денежных средств, выплаты по ним доходов, возвращения данных сумм по требованию, выполнения поручений вкладчика по расчетам по вкладу. Вклад может быть внесен предприятием на определенный срок, с правом досрочного получения под меньший процент дохода либо для целевого использования данных средств в соответствии с поручением предприятия. Банковский вклад может быть оформлен депозитным сертификатом, который представляет собой письменное свидетельство банка о вкладе, удостоверяющее право вкладчика или его преемника на получение суммы депозита и процентов по нему по истечении установленного срока.

В Кыжылжарском Управлении №250300 на момент прохождения учебной практики открыто 51 действующих юридических лиц. По данным ПО Colvir CS за 2006 год Управление открыло 33 юридических лиц из них:

- 2- в инвалюте,

-4- КГКП,

-11-ТОО,

-6- КХ,

-10-ИП.

2.4 Прочие услуги и операции банков.

Банки, где работают опытные финансисты, могут дать квалифицированный совет, особенно когда вопрос стоит об оптимальном использовании кредита, сбережений, инвестировании средств. Банк может предложить своему клиенту приобрести оборудование с помощью лизингового соглашения, по которому банк покупает оборудование и сдает в аренду клиенту. В соответствии с заключенным договором клиент должен вносить лизинговые платежи, которые в конечном счете полностью покрывают стоимость купленного банком и сданного в аренду оборудования.

Лизинг означает форму долгосрочной аренды, связанную с передачей в пользование имущества для предпринимательской деятельности.

Предметом лизинга могут быть любые не потребляемые предприятия, имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может быть использовано для предпринимательской деятельности ,за исключением имущества, запрещенного местными законами для свободного обращения, и имущества, для которого установлен особый порядок обращения, а также земельных участков и природных объектов. По своему экономическому содержанию лизинг является категорией намного более широкой , чем простое понятие аренды.

Фактический лизинг - это единый комплекс трех одновременно совершаемых операций: аренды, кредитования и материально- технического снабжения предприятия.

Лизинг - это вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга физическим и юридическим лицам за определенную плату на определенный срок и на определенных условиях, обусловленных договором с правом выкупа имущества лизингополучателем.

В лизинговой сделке участвуют: лизингодатель, лизингополучатель и продавец предмета лизинга.

Лизингодатель представляет собой хозяйствующий субъект или индивидуального предпринимателя, осуществляющего лизинговую деятельность, т.е. передачу по договору в лизинг специально приобретенного для этого имущества. Иначе говоря, лизингодатель - это арендодатель данного имущества.

Лизингополучатель - это гражданин или хозяйствующий субъект, получающий имущество в пользование по договору лизинга. Таким образом, лизингополучатель - это арендатор.

Продавец лизингового имущества - хозяйствующий субъект - изготовитель машин и оборудования, а также другой хозяйствующий субъект или гражданин, продающий имущество, являющееся предметом лизинга.

Лизингодатель по договору лизинга обязуется приобрести в собственность указанное лизингополучателем имущество у определенного продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование для предпринимательских целей. При этом лизингодатель не несет ответственности за выбор предмета лизинга и продавца. Он должен уведомить продавца о том, что оборудование предназначено для передачи в финансовую аренду определенному лицу.

Риск случайной гибели или случайной порчи арендованного имущества переходит к лизингополучателю в момент передачи ему арендованного имущества, если иное предусмотрено договорами лизинга.

Лизингополучатель вправе предъявить требования непосредственно продавцу имущества, являющегося предметом договора купли-продажи, заключенного между продавцом и лизингодателем, в отношении качества и комплектности имущества, сроков поставки и в других случаях надлежащего исполнения договора продавцом.

В отношениях с продавцом лизингодатель и лизингополучатель выступают как солидарные кредиторы, то есть любой из них вправе предъявить требования в полном объеме. До предъявления требования одним из солидарных кредиторов продавец вправе исполнять обязательство любому из них по своему усмотрению.

Договор лизинга заключается в письменной форме. Договором лизинга обязательства сторон, которые исполняются сторонами других договоров, образуются путем заключения другими субъектами лизинга обязательных и сопутствующих договоров.

К обязательным договорам относятся договор привлечения денежных средств, договор залога, договор гарантии, договор поручительства и другие. Договор лизинга должен содержать следующие существенные положения:

- точное описание предмета лизинга;

- объем передаваемых прав собственности;

- наименование места и указания порядка передачи предмета лизинга;

- указание срока действия договора лизинга;

- порядок балансового учета предмета лизинга;

В связи с формированием рынка ценных бумаг получает развитие и такая функция банков, как посредничество в операциях с ценными бумагами.

Банки имеют право выступать в качестве:

- инвестиционных институтов, которые могут осуществлять деятельность на рынке ценных бумаг в качестве посредника;

- инвестиционного консультанта;

- инвестиционной компании;

- инвестиционного фонда.

Выступая в качестве финансового брокера, банки выполняют посреднические функции при купле-продаже ценных бумаг за счет и по поручению клиента на основании договора комиссии или поручения.

Как инвестиционный консультант банк оказывает консультационные услуги своим клиентам по поводу выпуска и обращения ценных бумаг.

Если банк берет на себя роль инвестиционной компании, то он занимается:

- организацией выпуска ценных бумаг и выдачей гарантий по их размещению в пользу третьего лица;

- куплей-продажей ценных бумаг от своего имени и за свой счет, в том числе путем котировки ценных бумаг, т.е. объявляя на определенные бумаги “цены продавца” и “цены покупателя”,по которым он обязуется их продавать и покупать.

Банк выступает в качестве инвестиционного фонда, когда размещает свои ресурсы в ценные бумаги от своего имени. В этом случае все риски, связанные с таким размещением, все доходы и убытки от изменения рыночной стоимости приобретенных ценных бумаг относятся на финансовый результат банка.

Наряду с экономическим понятием “банковские операции и услуги” в юридический оборот введено понятие “банковские операции и сделки”.

Общими особенностями банковских операций и услуг являются: их длящийся характер, доверительные свойства, осуществление по стандартным правилам в соответствии с законодательством или банковскими правилами и обычаями.

По действующему законодательству Республики Казахстан к банковским операциям относятся:

1. Привлечение во вклады денежных средств физических и юридических лиц.

2. Размещение указанных средств от своего имени и за свой счет.

3. Открытие и ведение банковских счетов физических и юридических лиц.

4. Осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам.

5. Инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц.

6. Купля -продажа иностранной валюты в наличной и безналичной формах.

7. Привлечение во вклады и размещение драгоценных металлов.

8. Выдача банковских гарантий.

9. Выдача поручительства за третьих лиц, предусматривающего исполнение обязательств в денежной форме.

10. Приобретение права требования от третьих лиц исполнения обязательств в денежной форме.

11. Доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами.

12. Осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Республики Казахстан.

13. Предоставление в аренду физическим и юридическим лицам специальных помещений и находящихся в них сейфов для хранения документов и ценностей.

14. Лизинговые операции.

15. Оказание консультационных и информационных услуг.

3. Учет денежных средств в Кызылжарского Управления АО «Народный Банк Казахстана»

3.1 Результаты деятельности банка в 2007 года

По результатом финансово –хозяйственной деятельности с начало года доходы Управления на 01.03.2007 год составили 6 409 тыс.тенге, при этом расходы составили 4 675 тыс.тенге, чистый доход 1 734 тыс.тенге, уточненный финансовый результат со знаком минус-360 тыс.тенге.

Структура доходов и расходов с учетом перераспределения выглядит следующим образом ( уточненный финансовый результат):

| Показатели |

На 01.03.2006г. Тыс.тенге |

На 01.03.2007г. Тыс.тенге |

||

| сумма | % | сумма | % | |

| Процентные доходы | 3 207 | 69,5 | 4 544 | 70,9 |

| непроцентные доходы | 1 405 | 30,5 | 1 865 | 29,1 |

| Перераспределяемые доходы | 631 | 701 | ||

| Процентные расходы | 1 128 | 35 | 1 746 | 37,3 |

| Непроцентные расходы | 2 094 | 65 | 2 930 | 62,7 |

| Перераспределяемые расходы | 602 | 1 457 | ||

| Корпоротивный подоходный налог | 366 | 1 338 | ||

| Прибыль (убыток) | 1 390 | 1 734 |

По итогам сравнительного анализа деятельности Управления по состоянию на 01.03.2006г и 01.03.2007г., наблюдается увеличение процентных доходов, основную часть которых составляют доходы по кредитам на потребительские цели.

Структура доходов (исполнение бюджета):

| Наименование | На 01.03.2007г | |

| факт | Бюджет | |

| Кредиты физическим лицам | 4 544 | 4 158 |

| Доходы по диллинговым операциям | 15 | 45 |

| От услуг по выплате пенсий и пособий | 247 | 150 |

| От услуг по обслуживанию бюджетных организаций | 279 | 170 |

| От услуг по обслуживанию юридических лиц | 404 | 438 |

| От услуг по обслуживанию физических лиц | 663 | 536 |

| То операций по пластиковым карточкам | 105 | 100 |

| То перечисленной сумм во вклады | 21 | 160 |

| От прочих услуг | 132 | 314 |

| Штрафы, пеня, неустойки | 125 | 0 |

Рассмотрено исполнение бюджета по доходной части на 1 марта 2007г. отклонение от доведенного бюджета наблюдается по доходам от диллинговых (неисполнение доведенного бюджета на 66,7%%), от перечислений сумм во вклады (неисполнение доведенного бюджета на 86,9%).Выполнение на 109,3% наблюдается по кредитам физическим лицам, от услуг по обслуживанию бюджетных организаций на 164,1%, от услуг по выплате пенсий и пособий на 164,7%, от услуг по обслуживанию физическим лицам на 123,7%.

Структура расходов :

| Наименование | На 01.03.2007г | |

| факт | Бюджет | |

| Процент расходов (депозиты физ.лиц) | 1 746 | 1 492 |

| Непроцентные расходы в т.ч.: | ||

| Расходы на персонал | 1 892 | 1 115 |

| Общехозяйственные и административные расходы | 742 | 626 |

| Налоги и сборы, кроме налога на прибыль | 9 | 7 |

| Расходы по страхованию депозитов физ.лиц | 118 | 143 |

| Прочие операционные расходы | 104 | 122 |

| Амортизация отчисления | 63 | 79 |

4. Цели и задачи развития Банка на 2008 год.

Народный Банка Казахстана предоставляет на всей территории страны всем слоям населения, предприятиям различных форм собственности и государственным учреждениям максимально широкий спектр банковских услуг на уровне международных стандартов, обеспечивая тем самым сохранность, эффективное размещение и приумножение средств клиентов и акционеров.

Стратегическая цель развития Банка - возвращение лидирующей роли универсального банка в Казахстане с оптимальной деятельности и поддержанием рациональных пропорций в ориентации работы с частной и корпоративной клиентурой.

Реализация данной цели предполагает дальнейшую универсализацию деятельности Банка при сохранении ориентации на обслуживание населения.

Основными задачами Банка на будущий период являются:

1. Дальнейшее наращивание размеров капитала до уровня, позволяющего обеспечить необходимое расширение объемов привлечения ресурсов и безусловное исполнение пруденциальных нормативов Национального Банка РК.

2. Повышение доходности операций и поддержание в условиях снижающихся ставок необходимого уровня маржи (не менее 5%) и годового уровня возврата на уставный капитал порядка 20%-21%.

3. Расширение деятельности Банка на международных финансовых рынках путем привлечения и использование кредитных линий, предоставляемых международными финансовыми институтами; активизация работы по поиску проектов для эффективного размещения средств Банка на внешних рынках, оживление деятельности иностранных представительств.

4. В розничном бизнесе:

- сохранение и упрочнение лидирующего положения на рынке депозитов физических лиц, приоритетное развитие розничного кредитования, развитие системы ипотечного кредитования, повышение качества обслуживания населения.

- Продолжение работы по оптимизации филиальной сети в соответствии со стратегическими целями Банка по диверсификации бизнеса и региональными задачами развития.

- Сохранение партнерских взаимоотношений с РГКП “ГЦВП” и ОАО “Казпочта” по выплате пенсий и пособий в городах и регионах республики. Повышение эффективности операций по выплате пенсий и пособий за счет перевода пенсионеров и получателей пособий на обслуживание через карточные счета Банка, введение технологии обслуживания физических лиц через текущие счета.

- Развитие карточной платежной системы в направлении сохранения лидирующих позиций и расширения числа и функциональности предлагаемых технологических новых карточных продуктов, полного перехода на типовые технологии.

- Сохранение и развитие партнерских взаимоотношений с органами центральной и местной государственной власти, государственными компаниями и предприятиями для дальнейшего развития бизнеса в регионах.

5. В сфере малого и среднего бизнеса

- Активизация деятельности и достижение лидирующих позиций в сфере малого и среднего бизнеса за счет ускоренного развития бизнеса в регионах, существенного увеличения ссудного портфеля филиалов, расширение спектра и повышения комплексности банковских услуг, предоставляемых субъектам малого и среднего бизнеса.

- участие в целевых и региональных программах финансирования малого и среднего бизнеса по линиям международных финансовых институтов и софинансировании совместно с органами исполнительной власти (акиматами) социально значимых и экономически эффективных проектов.

6. В корпоративном бизнесе:

- В корпоративном бизнесе - укрепление позиции банка в приоритетных отраслях экономики путем увеличения объемов кредитования и привлечения средств корпоративных клиентов, дальнейшего развития системы высококачественных и конкурентоспособных услуг корпоративной клиентуре.

- Активизация деятельности Банка на рынке вексельного обращения, форфейтинговых операций, предоставления комплексных услуг финансового консультирования на рынке ценных бумаг и по управлению корпоративными финансами.

7. Фокусирование деятельности организационной структуры Банка на рост финансовых результатов, повышение степени согласованности принятия решений и уровня управления активами и пассивами.

8. Завершение формирования комплексной системы управления рисками Банка, эффективной системы налогового администрирования и создание централизованной системы формирования управленческой информации.

9. Завершение перехода на международные стандарты учета и обновление учетной политики; поэтапное формирование автоматизированной системы вспомогательного учета операций.

10. Продолжение поэтапного формирования интегрированной банковской информационной системы Банка (БИС) в рамках реализации Концепции развития информационных технологий, дальнейшая автоматизация основной и административно-хозяйственной деятельности Банка.

11. Развитие и модернизация распределенной корпоративной телекоммуникационной сети, создание единого центра управления корпоративной сетью передачи данных, внедрение системы мониторинга и управления корпоративными информационными ресурсами.

12. Повышение уровня информационной безопасности и технической защиты, развитие структурированной системы безопасности информационных потоков Банка с единым центром управления.

ЗАКЛЮЧЕНИЕ

Поскольку оборот денежных средств в экономике тесно связан с функционированием банковской системы, целесообразно вопрос учета денежных средств были рассмотрены на примере учета в банках. Современный банк - это организация, созданная для привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности и срочности.

Основное назначение банка - посредничество в перемещении денежных средств от кредиторов к заемщикам и от продавцов к покупателям.

Наряду с банками перемещение денежных средств на рынках осуществляют и другие финансовые учреждения: инвестиционные фонды, страховые компании, биржа, брокерские, дилерские фирмы и т. д. Но банки как субъекты финансовой системы имеют два существенных признака, отличающих их от всех других субъектов.

Во-первых, для банков характерен двойной обмен долговыми обязательствами: они размещают свои собственные долговые обязательства (депозитные и сберегательные сертификаты, облигации, векселя), а мобилизованные таким образом средства размещают в долговые обязательства и ценные бумаги, выпущенные другими.

Во-вторых, банки отличает принятие на себя безусловных обязательств с фиксированной суммой долга перед юридическими и физическими лицами. Этим банки отличаются от различных инвестиционных фондов, которые все риски, связанные с изменением стоимости их активов и пассивов, рас определяют среди своих акционеров.

Но не многообразие услуг, предоставляемых банками, объясняет их роль в современной экономике. Исключительное значение банков определяется, прежде всего, тем, что они могут:

- образовывать платежные средства;

- выпускать платежные средства в оборот;

- осуществлять изъятие платежных средств из оборота.

Учет денежных средств является основой учета всех имеющихся фондов средств для развития производств, для совершенствования технологии, средств для учета результатов труда и эффективности производства. Строгому учету подтверждены средства клиентов поступающие на их счета и платежи, также средства находящихся самого Банка в форме наличности, валюты, ценных бумаг и т. д. С 1995 года учет банковской системе переведен на новый план счетов приближенный к учету принятому во всех рыночных экономиках. Это упростило переводы операции с валютой, банковскую статистику и сравнимость эффективности работы банков Казахстана с банками других стран. В результате произведенного анализа исследований данной выпускной работе сделаны выводы о том, что в целом учет в банке обеспечивает сохранность, эффективное размещение и приумножение средств клиентов и акционеров. Стратегическая цель развития Банка - возвращение лидирующей роли универсального банка в Казахстане с оптимальной диверсификацией деятельности и поддержанием рациональных пропорций в ориентации работы с частной и корпоративной клиентурой.

Реализация данной цели предполагает дальнейшую универсализацию деятельности Банка при сохранении ориентации на обслуживание населения.

Основными задачами Банка на будущий период являются:

- В розничном бизнесе - сохранение существующей доли на рынке депозитов физических лиц, приоритетное развитие системы розничного кредитования, повышение качества обслуживания населения;

- В корпоративном бизнесе - завоевание лидирующих позиций в области финансирования приоритетных отраслей экономики;

- В сфере малого и среднего бизнеса - значительное увеличение ссудного портфеля Филиалов, расширение спектра и повышение комплексности банковских услуг;

- Повышение доходности операций и достижение годового уровня возврата на уставной капитал порядка 20-21процентов;

- Наращивание размеров капитала до уровня, позволяющего обеспечить необходимое расширение объемов привлечения ресурсов и безусловное исполнение пруденциальных нормативов Национального Банка Республики Казахстан;

- Развитие партнерских взаимоотношений с органами центральной и местной государственной власти; сохранение лидирующего положения по выплате заработной платы работникам государственных учреждений, доставке пенсии и пособий;