Курсовая работа: Роль денег в общественном воспроизводстве

Министерство образования и науки Российской Федерации

Государственное образовательное учреждение

«Оренбургский государственный университет»

Факультет экономики и управления

Кафедра банковского дела

КУРСОВАЯ РАБОТА

По дисциплине «Деньги. Кредит. Банки»

Деньги в современных условиях

Руководитель работы

_________________ Л.А.Мусина

«_____» _______________ 2006 г.

Исполнитель

Студент гр. 05 ФК-2

__________________ К.Г.Малюкова

«_____» _________________ 2006 г.

Оренбург 2006

Содержание

Введение……………………………………………………………………….….3

Глава 1: Сущность денег и их функция…………..........………………………4

Глава 2:Роль денег в современной экономике

2.1 Роль денег в достижении макроэкономической стабильности…………12

2.2 Деньги и инфляция………………………………………….....……….…..15

2.3 Роль денег в процессе ценообразования…………………………..……...23

2.4 Влияние электронных денег на состояние денежно-кредитной системы.29

2.5 Роль золота в современной экономике……………………………...…….36

Заключение…………………………………………………………...……..……41

Список использованной литературы…………………………....…….……….42

Введение

Российская макроэкономика еще очень молода, нет упорядоченной информационной базы. Поэтому трудно составить однозначное, максимально правильное мнение по интересующему вопросу. Еще труднее найти оптимальное решение волнующей проблемы.

При переходе нашей страны от плановой к рыночной экономике, роль денег в нашей стране резко возросла.

Если раньше дефицитом были товары и люди искали возможность потратить свои деньги на что-нибудь полезное, то теперь такой проблемы нет - были бы деньги. Следовательно, дефицитом стали деньги…

Рыночная экономика не может существовать без денег.

Целью данной работы является анализ роли денег в экономике, так как для понимания механизмов функционирования рыночной экономики важно ясное понимание роли денег в ней. Действительно, деньги выполняют функции. Все эти функции денег отражены в следующем определении: деньги - это средство оплаты товаров и услуг, средство измерения стоимости, а также средство сохранения стоимости. Вообще, исследовать происхождение денег, их функции и роль в экономике - значит исследовать развитие торговли, обмена, возникновение этого этапа развития человеческой цивилизации, который Ф.Хайек назвал «расширенным порядком человеческого сотрудничества».

Реально в экономике существует постоянное движение товарных и денежных потоков навстречу друг другу. Поэтому при анализе экономической жизни общества необходимо рассматривать взаимодействие между производственными решениями фирмы и спросом на товары и услуги со стороны домашних хозяйств, которое приводит к равновесию между выпуском продукции и доходов. Но этот анализ не принимает в расчет роль денег в экономике, как правило, к изменению уровня выпуска продукции уровня доходов.

Так как наиболее полно охарактеризовать сущность денег можно через выполняемые ими функции, то в данной работе буду проанализированы следующие функции денег:

-деньги как мера стоимости;

- деньги как средство обращения;

- деньги как средство накопления;

- деньги как средство платежа.

Однако только теория не может дать четкого представления об изучаемом предмете, поэтому в работе будет проанализировано выполнение деньгами своих функций в российской экономике.

1. Сущность денег и их функция.

Переход первобытно-общинного строя от присваивающей к производящей экономике, привело к возникновению излишек продуктов питания (зерно, мясо), а в последствии орудий, предметов обихода. Возникла необходимость в учете и сбыте (перераспределения) излишек. Возникли первые, товарообменные операции между племенами.

При обмене, требовалось определить: в каких меновых соотношениях одно племя, занятое, скажем, животноводством, сможет правильно обменять образовавшиеся у него излишки мяса, на зерно, выращенное земледельцами. Первоначально не было какого-то общепризнанного всеми эквивалента (равного по стоимости блага), с помощью которого можно измерять стоимость всех остальных товаров. Этот простой обмен одной вещи на другую носил одноразовый и случайный характер.

Позже товары стали изготовляться в большем разнообразии. Владелец какого-то товара мог выменять его на несколько иных полезных продуктов, каждый из которых служил ему средством обмена. Но и в этом случае обмен не всегда устраивал продавцов и покупателей. Подобные заторы в обмене возникают подчас и до сих пор при бартерной торговле.

Когда же производство и обмен товаров стали постоянными, то в каждой стране и в крупных экономических регионах появились на местных рынках наиболее ходовые продукты, на которые можно было обменять другие полезности.

Однако международная торговля не могла принимать в расчет подобные местные эквиваленты. В результате выделился один - признанный всеми народами - всеобщий эквивалент: деньги. Деньги представляли собой товар, который функционировал в качестве меры стоимости и средства обращения. Для выполнения роли денег более всего подходило золото-благородный металл, обладающий большой стоимостью. Золото имеет также другие необходимые качества: делимость, портативность (благодаря большому удельному весу золота требовалось меньше по сравнению, например, с медью), наличие в достаточном количестве для обмена, большую стоимость (добыча 1 г золота требует больших затрат труда). Золото функционировало как деньги, с одной стороны, в тех случаях, когда оно должно было выступать в своей золотой телесности, как денежный товар, т.е. там, где оно выступало, не чисто идеально,- как мера стоимости,- и не каким то, что способно быть замещенным своими представителями - как средство обращения. Поскольку золото стало общепризнанным воплощением стоимости, оно стало выступать измерителем стоимости всех товаров. С другой стороны золото функционировало как деньги единственный образ стоимости, или единственная адекватная меновая стоимость, в противовес всем другим товарам, которые выступали как потребительские стоимости.

Итак, деньги - особый товар, являющийся единственным всеобщим эквивалентом.

Вывод: можно заметить, что деньги стали оказывать сильное и решающее влияние на успешное перераспределение товарных потоков. В зависимости от характера и направленности общественных связей между людьми деньги превращаются в удивительную силу. Определенные представления о таких взаимосвязях дает анализ функций денег - их конкретных назначений.

Деньги выполняют пять функций: меры стоимости; средства обращения; средства образования сокровищ, накоплений и сбережений; средства платежа; мировых денег[13].

Функция денег как меры стоимости. Деньги как всеобщий эквивалент измеряют стоимость всех товаров. Но не деньги делают товары соизмеримыми, а количество затраченного на их производство общественно необходимого труда. При металлическом обращении эту функцию выполняли действительные деньги (золото и серебро), которые сами обладали стоимостью, но и они выражали стоимость товаров идеально, т. е. в виде мысленно представляемых денег.

Формой проявления стоимости товара является его цена. Однако стоимость товара превращает меновые отношения в возможность количественных оценок при помощи денег. На стадии формирования товарных отношений деньги сыграли роль средства, приравнивавшего к деньгам другие товары, они сделали их соизмеримыми не просто как продукты человеческого труда, а как части одного и того же денежного материала - золота и серебра. В результате товары стали соотноситься друг с другом в постоянной пропорции, т.е. возник масштаб цен как определенный вес золота или серебра, принятый государством за денежную единицу. С помощью масштаба цен, цена товара, как показатель величины стоимости преобразуется в прейскурантную или рыночную цену, выраженную в национальный денежных единицах.

При обращении неразменных кредитных денег механизм действия функции меры стоимости изменяется. Поскольку «кредитные деньги - это форма проявления денежного капитала и обслуживают они не обращение товара, а капитала, то выполнение ими функции меры стоимости осуществляется не только и сфере обмена, но и в сфере производства». А это означает, что в развитом рыночном хозяйстве цена формируется не только на рынке, но и в сфере производства, на рынке же происходит ее окончательная корректировка. Цена товаров в таких условиях зависит от двух факторов: стоимости банкноты, которая определяется стоимостью представляемых ею товаров, и количеством банкнот в обращении; соотношением спроса и предложения на данный товар на рынке.

При обращении неразменных кредитных денег цена находит подтверждение непосредственно в товарах, а не в золоте. Поэтому цена есть форма проявления менового отношения данного товара ко всем товарам, а не специфически к одному желтому металлу.

Функция денег как средства обращения. В этой функции денежные средства выступают в качестве посредника в обращении, которое совершается по формуле

Т (товар) - Д (деньги) - Т (товар)

Отличие товарного обращения от непосредственного обмена товара на товар отличается тем, что оно обслуживается деньгами в качестве средства обращения, благодаря чему преодолеваются индивидуальные, временные и пространственные границы, характерные для прямого товарообмена.

Однако если товары уходят после их реализации из обращения, то деньги остаются в этой сфере, непрерывно обслуживая товарообмен. Данное обстоятельство ведет не к ликвидации, а к усугублению противоречий обмена, так как возникающий разрыв между куплей и продажей товаров в одном звене вызывает подобный разрыв и в других звеньях, что может привести к экономическим кризисам. Базой экономических кризисов являются структурные сдвиги в производстве и реализации общественного продукта.

Особенность функции денег как средства обращения заключается в том, что эту функцию выполняют, во-первых, реальные, или наличные, деньги, а во-вторых, знаки стоимости - бумажные и кредитные деньги. В настоящее время, когда золото демонетизируется, функцию средства обращения выполняют кредитные деньги. Причем они функционируют и как покупательное средство, и как средство платежа: если метаморфоза. Т - Д - Т не прерывается, то обращение товаров происходит на основе денег как покупательного средства. Если же происходит разрыв во времени между покупкой и продажей товаров, то деньги выступают как средство платежа.

Формула. Т - Д - Т соответствует простому товарному производству, когда обращение товаров реализуется на основе денег как покупательного средства. Такой вывод вытекает не только из факта количественного превалирования сделок, где деньги употребляются как покупательное средство. Товар «деньги» по существу не приспособлен, самостоятельно выполнять функцию платежа, поскольку последняя предполагает в качестве необходимого условия принуждение, гарантию и доверие.

Иное положение складывается при капиталистическом товарном производстве. Здесь доминирует формула. Д - Т - Д1, где. Д, как правило, является средством обращения не товаров, а капитала.

Но хотя функция платежного средства присуща кредитным деньгам, а покупательного – товару - деньгам, или денежному товару, это не значит, что каждая из форм денег не может выполнять данных функций. Главное различие между металлическими и кредитными деньгами кроется не в том, что они по-разному выполняют функцию средства обращения, а в том, что первые опосредствуют движение товаров, а вторые - движение капитала.

Функция денег как средства образования сокровищ, накоплений и сбережений. Функцию накопления сокровищ раньше выполняли полноценные и реальные деньги - золото и серебро. Поскольку деньги представляют всеобщее воплощение богатства, то возникает стремление к их накоплению. Но для этого необходимо прервать две метаморфозы в товарообмене. Т - Д - Т. В данном случае за продажей товара следует купля другого товара, а деньги выпадают из обращения и превращаются в «золотую куколку», т. е. в сокровище.

В докапиталистических формациях существовала простейшая форма накопления богатства, когда извлеченные из обращения золото и серебро хранились в сундуках, кубышках, закапывались в землю. В условиях металлического денежного обращения функция накопления сокровищ выполняла важную экономическую роль - стихийного регулятора закона денежного обращения. Во всех пунктах обращения накоплялись золотые сокровища самых различных размеров. Чтобы удержать у себя золото как деньги, т.е. как элемент созидания сокровищ, необходимо было воспрепятствовать его обращению, его растворению как покупательного средства в средствах потребления.

С ростом товарного производства превращение денег в сокровище становится необходимым условием регулярного возобновления воспроизводства. Стремление к получению наибольшей прибыли заставляет предпринимателей не хранить деньги как мертвое сокровище, а пускать их в оборот.

В условиях металлического денежного обращения и размена банкнот на золото центральные эмиссионные банки были обязаны иметь золотые запасы в виде резервов внутреннего денежного обращения, размена банкнот на золото и резерва международных платежей. В настоящее время все эти функции золотого запаса центрального банка отпали в связи с изъятием золота из внутреннего денежного обращения, прекращением размена банкнот на золото и отменой золотых паритетов, т. е. исключением благородного металла из международного оборота.

Вместе с тем золото продолжает храниться в центральных банках как стратегический резерв.

Сегодня золото наряду с кредитными деньгами используется государством для создания централизованных золотовалютных резервов страны, сосредоточенных в центральных банках.

С прекращением размена банкнот на золото и изъятием его из обращения средством накопления и сбережений населения становятся кредитные деньги. Они по своей природе, как и денежный капитал, представляемый ими, не являются сокровищем. «Если в одном месте деньги застывают в качестве сокровищ, то кредит немедленно превращает их в активный денежный капитал в другом процессе обращения».

Следовательно, особенность кредитных денег как средства накопления состоит в том, что они накапливаются в процессе постоянного обращения. Если они оседают в сундуках, то превращаются из денег в бумажные символы. Выполняя эту функцию, кредитные деньги опосредствуют также процесс аккумуляции временно свободных денежных средств и накоплений и превращение их в капитал. Но главное - кредитные деньги выполняют функцию накопления, прежде всего для осуществления расширенного воспроизводства, когда требуется накопить необходимую денежную сумму. Накопление денег нужно и при движении оборотного капитала, когда образуется разрыв в продаже продукции и покупке сырья и т. д. Таким образом, кредитные деньги, выполняя функцию накопления, способствуют сглаживанию нарушений в кругообороте капитала.

Накоплению краткосрочного капитала способствуют расширение и концентрация банковского дела, экономное использование резерва обращения. Накопление долгосрочного капитала осуществляется главным образом с помощью эмиссии ценных бумаг. Акции и облигации являются резервуаром, в который как бы стекаются высвобождающиеся денежные средства и из которого они извлекаются в случае необходимости.

С деньгами как средством образования сокровищ можно совершать следующие операции:

1. Покупка драгоценных металлов или камней (ювелирные изделия);

2. Покупка имущества и вещей, имеющих небольшой, но постоянный спрос;

3. Покупка долговых обязательств;

4. Покупка ценных бумаг, имеющих постоянный спрос;

5. Покупка иностранной валюты;

6. Хранение местной валюты дома в виде наличных денежных накоплений;

7. Хранение местной валюты в банке в виде безналичных денежных средств.

Но не смотря на все преимущества этой функции, деньги как средство образования сокровищ все же имеют определенные недостатки:

1. Наличные деньги не приносят их владельцу дохода, в отличие от банковских вкладов, акций, облигаций и др.

2. В период быстрой инфляции деньги не могут служить в качестве средства накопления, так как они постоянно обесцениваются. В таких ситуациях люди предпочитают хранить деньги только в течение короткого периода, и задолго до наступления инфляции приобретают на них недвижимость или иные активы, которые, хотя и не являются ликвидными, но не утрачивают своей стоимости, как деньги. В условиях гиперинфляции национальные деньги меняют на более устойчивую иностранную валюту.

Функция денег как средства платежа. После применения денег в качестве средства платежа значительно расширяется в связи с развитием кредита и кредитной системы, которые одновременно суживают применение денег как средства обращения. Развитие кредитных отношений и функции денег как платежного средства приводит к появлению кредитных денег. Кредит порождает долговые обязательства – векселя. В момент погашения долга деньги и выступают как средство платежа. По мере расширения товарно-денежных отношений наличные деньги стали заменяться векселями, выдаваемыми отдельными лицами. Вексель – это составленное в узаконенной форме письменное безусловное долговое обязательство векселедателя или иного указанного в нем плательщика уплатить по истечении срока сумму, указанную в векселе.

Вексель вошел в широкую практику в связи с развитием коммерческого кредита, который предоставляют друг другу товаропроизводители.

Применение денег в качестве средства платежа заключается в следующем:

· продаже товаров в кредит, необходимость которой связана с неодинаковыми условиями производства и реализации товаров, разной продолжительностью их производства и обращения, сезонным характером производства;

· выплате заработной платы рабочим и служащим.

Следовательно, деньги, выполняя функцию средства платежа, имеют свою специфическую форму движения, отличную от формы движения денег как средства обращения. Это можно изобразить следующим образом:

Т – Д – Т - функция денег как средства обращения,

![]() Т – О- функция денег как средства платежа.

Т – О- функция денег как средства платежа.

О – Д

Функция денег как средства платежа заключает в себе непосредственное противоречие. Так как платежи взаимно погашаются, деньги функционируют лишь идеально как счетные деньги, или мера стоимости. Деньги выступают не как средство обращения, не как лишь переходящая и посредствующая форма обмена веществ, а как индивидуальное воплощение общественного труда, как самостоятельная меновая стоимость, или абсолютный товар. Таким образом, если при функционировании денег как средства обращения имеет место встречное движение денег и товаров, то при их использовании в качестве средства платежа в этом движении имеется разрыв. Покупая товар в кредит, должник дает продавцу вексель, т. е. долговое обязательство, которое будет окончательно оплачено лишь через определенный срок (3-6 мес.).

В условиях развитого товарного хозяйства деньги в функции средства платежа объединяют многих товаропроизводителей. В связи с этим разрыв одного звена в цепи платежей ведет к развитию кризисных явлений и массовому банкротству товаровладельцев. Чтобы смягчить данные негативные явления, вводится система предуведомленных платежей, основанная на автоматическом зачислении на счет клиента заработной платы, пенсий и других денежных выплат, на списании средств для оплаты коммунальных расходов, квартирной платы и различных взносов.

В результате применения системы предуведомленных платежей сокращается использование наличных денег. Так, заработную плату наличными деньгами получают в Англии только 10 % трудящихся, во Франции - менее 10 %, в ФРГ и Канаде - около 5 %, а в США - примерно 1 %.[17]

Ускорению платежей, сокращению издержек обращения и повышению рентабельности предприятий способствует введение в платежный оборот электронных денег.

Эта система особенно быстрыми темпами внедрялась в механизм платежных отношений США, где в 70-х гг. Конгресс санкционировал создание Национальной комиссии по системе переводов денежных средств. Федеральная резервная система вместе с Казначейством разработала и внедрила данную систему на общенациональном уровне: модернизирована коммуникационная сеть для межбанковских переводов - вместо разрозненных каналов функционирует единая сеть, состоящая из 14 связанных между собой коммуникационных процессов и охватывающая все депозитные учреждения США. Основными элементами указанной система являются автоматизированные расчетные палаты, система автоматизированного кассира и система терминалов, установленных в пунктах покупки.

На базе электронных денег возникли кредитные карточки. Они способствуют сокращению платежей наличными деньгами, обслуживая розничный торговый оборот и сферу услуг, служат средством расчетов, замещающим наличные деньги и чеки, а также одновременно инструментом кредита, позволяющим владельцу получить краткосрочную ссуду деньгами или в форме отсрочки платежа.

Порядок использования кредитной карточки заключается в следующем. Потребитель получает от специальной компании-эмитента или банка пластиковую карточку, на которой указаны присвоенный номер счета и секретный код для опознания владельца. В момент покупки товара или оказания услуг карточка предъявляется в учреждение, которое входит в данную систему платежа (торговые точки, отели, бензоколонки, рестораны и т. д.). Продавец выписывает счет за проданные товары (оказанные услуги) с указанием даты покупки, фамилии, номера карточки и т. д., покупатель подписывает счет. Затем счет пересылается в банк, который немедленно оплачивает его, а потом инкассирует долг с покупателя. Раз в месяц покупателю присылается общий счет, который может быть оплачен в течение льготного периода (25-30 дней). Покупатель может также пролонгировать платеж, при этом он получает кредит, за который уплачивает высокий процент - 1,5 %о в месяц, или 18 % в год.

Таким образом, значение кредитных карточек заключается в том, что их применение сужает сферу использования наличных денег и чеков, является мощным стимулом в реализации товаров и устранении кризисных явлений в экономике

Функция мировых денег. Выходя за пределы внутренней сферы обращения, деньги сбрасывают с себя приобретенные ими в этой сфере локальные формы-масштаба цен, монеты, разменной монеты, знаков стоимости - и опять выступают в своей первоначальной форме слитков благородных металлов. Функция мировых денег возникла в докапиталистических формациях, но получила полное развитие с созданием мирового рынка. На этом рынке деньги сбрасывали «национальные мундиры», т. е. выступали в виде слитков золота (995-й пробы). Парижским соглашением 1867 г. единственной формой мировых денег было признано золото.[19]

Мировые деньги имеют троякое назначение и служат: всеобщим платежным средством; всеобщим покупательным средством; материализацией общественного богатства. В качестве международного платежного средства деньги выступают при расчетах по международным балансам, главным образом по платежному. Как международное покупательное средство деньги используются при прямой покупке товаров за границей и оплате их наличными (например, при неурожае - покупка зерна, сахара и т. д.). В качестве материализации общественного богатства деньги являются средством перенесения национального богатства из одной страны в другую при взимании контрибуций, репараций или предоставлении займов.

В период действия золотого стандарта преобладала практика окончательного сальдирования платежного баланса с помощью золота, хотя в международном обороте применялись в основном кредитные орудия обращения.[33]

В ХХ в. золотой стандарт перестал существовать, завершилась эра товарных денег.

Интенсификация мировых связей расширила внедрение кредитных орудий обращения в международный оборот (вексель, чек и т. д.). В 1930 г. в Женеве были подписаны Международные конвенции о переводном и простом векселе, а в 1931 г. - Международная конвенция, регулирующая выдачу, обращение и оплату чеков.

Особенность применения векселей и чеков в международном обороте заключалась в том, что они не выполняли роль окончательного платежного средства, как золото. Поэтому исключение желтого металла из международного оборота, когда перестал действовать стихийный механизм «золотых точек», привело к сильным колебаниям валютных курсов. Поскольку мировой банкноты не было, место золота заняли путем внеэкономического принуждения, ведущие национальные банкноты, главным образом английский фунт стерлингов и доллар США.

Роль денег в рыночной экономике.[16] Деньгам принадлежит ключевая роль в рыночной экономике. Проявляется это в следующем.

1. Общественная роль денег, их функция в экономической системе состоит в том, что они выступают в качестве связующего звена между товаропроизводителями.

Будучи конкретизированными, в определенном предмете, они являются как бы всеобщим условием общественного производства, «инструментом» общественных экономических связей независимых товаропроизводителей, орудием стихийного учета общественного труда в товарном хозяйстве.

2. Деньги играют и качественно новую роль - они становятся капиталом, или самовозрастающей стоимостью. Деньги превращаются в денежный капитал в воспроизводстве индивидуального капитала благодаря тому, что их функционирование включено в кругооборот промышленного капитала, и они представляют собой исходный пункт и результат кругооборота последнего:

| Д | – | Т |

|

СП Рс |

… | П. | – | Т1 | – | Д1 |

Деньги обслуживают также производство и реализацию общественного капитала, выступая в виде денежных потоков, которые движутся как внутри первого подразделения (производство средств производства), так и внутри второго (производство предметов потреблении), а также между ними.

Роль денег как капитала проявляется через их функции. Так, стоимость товаров, произведенных на предприятиях, выражается в деньгах. При этом деньги служат и мерой стоимости и де нежным капиталом. Если же продукция продается за наличный расчет, а на вырученные деньги покупаются средства производства, то деньги служат и средством обращения, и капиталом. Если продукция продается в кредит и по истечении срока кредита долговые обязательства погашаются деньгами, то здесь они служат и капиталом, и средством платежа.

Если же деньги накапливаются с целью покупки в дальнейшем средств производства и расширения объема производства, то они выступают и как сокровище, и как капитал. И, наконец, если предприятие открывает дочернюю фирму за границей, то деньги в данном случае выступают и как мировые деньги и как капитал.

3. С помощью денег происходит образование и перераспределение национального дохода через государственный бюджет, налоги, займы и инфляцию.

4. Деньги являются объектом денежно-кредитного регулирования экономики промышленно развитых стран, основанного на монетаристской теории денег. В этих странах с учетом общеэкономических задач устанавливается на год (в России на месяц) денежный ориентир изменения денежной массы и в соответствии с ним проводится ее регулирование при помощи кредитных инструментов центрального банка.

Денежно-кредитное регулирование, как правило, направлено на сдерживание роста денежной массы, преодоление инфляционных процессов и стимулирование роста ВНП.

2.1. Роль денег в достижении макроэкономической стабильности.

Макроэкономическое равновесие предполагает наличие определенных пропорций на денежном рынке. Денежный рынок-рынок, где продается и покупается особый товар, и где в результате взаимодействия спроса и предложения денег устанавливается равновесное количество денег в обращении и достигается равновесная ставка процента. Денежный рынок включает все те финансовые институты, которые двигают и регулируют денежные потоки, поддерживают рациональное соотношение между спросом и предложение денег.

Следовательно, элементами денежного рынка являются: спрос на деньги, их предложение, равновесная ставка процента, как цена денег. Проанализируем каждый из них.

Спрос на деньги определяется величиной денежных средств, которые хранят хозяйственные агенты, другими словами, это спрос на денежные запасы в реальном выражении, т.е. с учетом индекса цен. Реальные денежные запасы характеризуют соотношение денежной массы, включающей в себя не только наличность, но также остатки средств на текущих счетах, и общего уровня цен в экономике. Денежная масса включает в себя следующие составляющие (точнее агрегаты): М0,М1,М2,М3.[36]

|

М0= Наличные деньги: монеты и бумажные деньги |

М1= М0+депозиты до востребования + денежные средства на расчетных и текущих счетах организаций и учреждений |

М2= М1+срочные и сберегательные депозиты |

М3= М2+сберегательные и депозитные сертификаты + облигации государственного займа и другие ценные бумаги. |

| М0+М1-деньги в узком смысле | М2+М3-деньги в широком смысле |

Спрос на деньги зависит от тех функций, которые выполняют деньги.

Функции денег как средство обращения формирует:

· спрос на деньги для сделок (операционный спрос, трансакциональный).

Функция денег как средство сбережения формирует:

· спрос на деньги как средство накопления богатства (спекулятивный спрос, спрос на деньги как активы).

Общий спрос на деньги зависит от уровня объёма ВНП и ставки процента.

Современные теории спроса на деньги анализируют предпочтения отдельных экономических агентов в отношении поддержания определенного уровня реальных денежных запасов. Важнейшую роль в развитии современных теорий спроса на деньги сыграли монетаристская (классическая) и кейнсианская теории.

Обе эти теории основываются на количественной теории денег (увеличение государством предложения денег приводит к росту общего уровня цен).

Что касается монетаристской теории, то в ней спрос на деньги, выводится из трансакционального спроса уравнением обмене Фишера:MV=PQ.Предполагается, что скорость обращения денег величина неизменная, тогда спрос на деньги определяется величиной ВНП в экономике.

Следовательно, можно выделить факторы, которые влияют на трансакциональный спрос на деньги:

· реальный объем ВНП,

· уровень цен.

Особенность кейнсианской теории заключается в том, что в ней выделены три мотива, побуждающих людей хранить сбережения в денежной форме: трансакционный мотив (включается спрос на деньги для заключения сделок), спекулятивный мотив (хозяйственные агенты хранят свои сбережения в денежной форме, и в форме реальных и финансовых активов), мотив предосторожности (спрос на деньги для незапланированных денег).

Таким образом, кейнсианская агрегатная модель денежного рынка соединяет функции спроса на транссакционные (причем трансакционный спрос на деньги не зависит от уровня процентной ставки) и спекулятивные запасы денежных средств, а также учитывает мотив предосторожности.

В кейнсианской модели равновесие на денежном рынке устанавливается при равенстве величины спроса и величины предложения.

Переходя к предложению денег необходимо сказать, что предложение – это то количество денег, которое обращается на рынке и предлагается всем субъектам макроэкономики. По поводу предложения денег в экономике имеются различные точки зрения:

· монетаристская (предложение денег носит экзогенный характер, т. е зависит от факторов, находящихся за пределами денежной системы, т.е. не зависит от спроса на них, следовательно, предложение является автономным);

· кейнсианская (предложение имеет эндогенный характер, т.е. определяется состоянием экономики, следовательно, зависит от спроса на них);

· современная (предложение денег носит промежуточный характер, т е. в каких-то экономических ситуациях зависит от состояния экономики, а в каких-то ситуациях зависит от роли государства).

Денежно-кредитная политика — одно из основных средств воздействия государства на экономические процессы. Как система согласованных мероприятий в области денежного обращения и кредита эта политика направлена на регулирование основных макроэкономических показателей. Конечные цели денежно-кредитной политики: обеспечение стабильности цен, полная занятость, рост реального объема производства, устойчивый платежный баланс. Достижение этих целей — глобальная задача.

Текущая денежно-кредитная политика ориентируется на более конкретные цели, отражающие ее специфику. В связи с этим выделяют промежуточные цели, регулирующие значение ключевых переменных в денежной системе на достаточно продолжительных временных интервалах (год и более). К ним относятся: денежная масса, процентная ставка, обменный курс.

И, наконец, каждодневные последовательные действия Центрального банка направлены на достижение так называемых тактических целей. Последние определяют характер денежно-кредитной политики. Жесткая монетарная политика в качестве цели предполагает поддержание на определенном уровне денежной массы. Цель, преследующая фиксацию процентной ставки, характерна для гибкой денежно-кредитной политики.

Осуществляя политику, направленную на обеспечение экономической стабильности в государстве, правительства и центральные банки разрабатывают основные направления денежно-кредитной политики на определенный срок, формулируют промежуточные цели, достижение которых обеспечивает выполнение задачи более высокого порядка, корректируют и конкретизируют выполнение тактических целей.

2.2. Деньги и инфляция.

Деньги подвержены инфляции. Инфляция-это обесценение денег, снижение их покупательной способности; заполнение сферы обращения денежными знаками сверх действительной потребности национального хозяйства. Инфляция проявляется не только в повышении цен. Наряду с открытой, ценовой имеет место скрытая, или подавленная, инфляция, проявляющаяся, прежде всего в дефиците товаров и услуг при неизмененных ценах или невыплате заработной платы в срок, что означает ее последующую выплату обесцененными деньгами[28].

Но не всякое повышение цен служит показателем инфляции. Цены могут повышаться в силу улучшения качества продукции, ухудшения условий добычи топливно-сырьевых ресурсов, изменения общественных потребностей.

Существует и несколько иной взгляд на инфляцию- с теоретической точки зрения, инфляцию можно определить как дисбаланс между совокупным спросом и предложением на товарно-денежном рынке.

(предложение денег)MV=PQ(спрос на деньги).

В эпоху золотого стандарта бумажные деньги, разменянные на золото, обесценивались по отношению к их золотому эквиваленту. Попытка наладить выпуск бумажных денег в отрыве от их золотого обеспечения была обречена на провал.

После отмены золотого стандарта исчезло объективное мерило определения необходимого количества бумажных денег в обращении.

Бесспорно одно: падение покупательной способности денег и повышение цен на товары теснейшим образом взаимосвязаны.

Увеличение денежной массы государством часто происходит более высокими темпами, чем темпы роста стоимости товарной массы и услуг. Поэтому инфляция становится постоянным явлением во всех странах. При относительно стабильных объёме и структуре производства и постоянной скорости обращения денег основным фактором ценовых сдвигов становится изменение объёма денежной массы. Если предложение денег равно спросу на них, то уровень цен остается неизменным. Увеличение количества денег в обращении приводит к повышению цен.

Но связь между денежной массой и движением цен не только прямая, но и обратная: растут цены - увеличивается денежная масса, увеличивается количество денег в обращении - растут цены.

Вывод: факторы инфляции носят чаще всего денежный характер:

· неравномер ный рост цен на товары и услуги, что приводит к обесцениванию денег, снижению их покупательной способности.

· понижение курса национальной денежной единицы по отношению к иностранным.

· увеличение цены золота, выраженной в национальной денежной единице.

Природа возникновения - несоответствие между обращением товарной и денежной массы, порождаемое чаще всего выпуском в обращение избыточных наличных и безналичных денег, не обеспеченных товарами.

Причины инфляции[1]:

1. монополия государства, позволяющая иметь большие расходы, чем доходы;

2. дефицит товаров и услуг, сокращающийся за счет дополнительной эмиссии денег;

3. монополия профсоюзов, выступающих защитниками за рост уровня заработной платы, даже в условиях существования безработицы;

4. монополия крупнейших корпораций, что приводит к повышению цен на используемые ресурсы и потребляемые товары и услуги;

5. инфляционные ожидания-покупателей и товаропроизводителей;

6. внешнеэкономический Фактор-влияние неустойчивости всего мирового хозяйства на экономику страны - импортируемый фактор.

В зависимости от разных обстоятельств инфляционное обесценение денег подразделяется на следующие виды.

1. По характеру этого процесса:

· открытая инфляция - ничем не сдерживаемый, свободный и продолжительный рост цен;

· скрытая, или подавленная, инфляция-государство устанавливает жесткий контроль над ценами в условиях товарного дефицита. При этом допускается снижение качества продукции без уменьшения цен на нее, искусственно завышаются цены на новые изделия. Одновременно растут цены на черном рынке.

2. По месту распространения:

· национальная инфляция - рост цен происходит в границах одной страны;

· мировая инфляция - охватывает группу стран или все мировое хозяйство.

3. По темпам повышения цен:

· ползучая инфляция - цены поднимаются постепенно, но неуклонно-примерно на 10% в год;

· галопирующая инфляция - цены возрастают быстро - от 20 до 200% в год; такой темп может вызвать тяжелые экономические и социальные последствия (падение производства, закрытие многих предприятий, снижение уровня населения);

· гиперинфляция - катастрофический рост цен-500-1000% и более в год.

Такой стремительный взлет инфляции возможен только при бумажном денежном обращении и неконвертируемой денежной единице, он предполагает неограниченную эмиссию денег и одновременное падение уровня производства. Другая особенность гиперинфляции - быстрое сокращение реальной массы денег.

Поэтому достаточно продолжительная гиперинфляция неминуемо приводит к катастрофе всей финансовой системы. Быстро остановить гиперинфляцию можно, перейдя к новым деньгам.

Экономика не может нормально функционировать с такими темпами роста цен. Из трех функций денег:

- средства сохранения стоимости;

- единицы счета;

- средства обращения.

Остается только последняя, да и то относительно, так как для крупных сделок используются доллары. Если гиперинфляцию вовремя не остановить, то она приведет к развалу экономической системы.

Во всей мировой истории зарегистрировано всего 15 случаев гиперинфляции, но почти все они приходятся на последнее столетие.

При гиперинфляции рост цен становится основным фактором, определяющим экономическое поведение. Население стремительно сокращает объем имеющихся у них реальных кассовых остатков, чтобы избежать инфляционного налога. Цены измеряются не в местной валюте, которая слишком быстро изменяет свою реальную стоимость, а в устойчивой инвалюте (например, в долларах).

Общей чертой всех гиперинфляций является колоссальное увеличение номинального предложения денег, возникающее из-за необходимости финансировать громадный бюджетный дефицит. Она порождает резкое падение реальной величины собранных налогов, что увеличивает бюджетный дефицит или требует нового сокращения государственных расходов только для сохранения прежнего уровня дефицита.

Таким образом, инфляция представляет собой весьма сложный, необычайно противоречивый феномен. Рассмотрим динамику инфляции за период 2005 года на потребительском рынке.

За 2005 год инфляция на потребительском рынке составила 10.9% против 11.7% в прошлом году[7].

Почти до середины года цены повышались темпами, опережающими прошлогодние показатели. В итоге за январь-май 2005 г. прирост цен (7.3%) был почти в 1.4 раза выше аналогичного показателя за 2004 год (5.3 процента).

Прирост потребительских цен без учета товаров и услуг необязательного пользования за этот период ($.5%) был еще выше, чем годом ранее (5.7%). Это свидетельствует о более высоком росте спроса на товары (услуги) первой необходимости вследствие роста платежеспособного спроса наименее обеспеченных слоев населения в связи со значительным повышением их денежных доходов (из-за монетизации ряда льгот, повышения пенсий, увеличения выплат бюджетникам и др.).

Рост денежных доходов наименее обеспеченных групп населения привел к повышению спроса на продовольственные товары и услуги, опережающего их предложение, что отразилось на опережающей динамике цен на мясные товары, плодоовощной продукции, ряда рыночных услуг.

На опережающих темпах инфляции также сказался повышенный рост административных тарифов в начале года, вдвое превышавший аналогичные прошлогодние показатели, связанный с принятием решения о переходе населения на 100% оплату услуг ЖКХ; сокращением дотаций из федерального бюджета; более значительным, чем в 2004 году, повышением регулируемых цен на отпускаемые для населения энергоносители естественными монополиями (оптовые цены газ с 1 января были увеличены на 25.1%, предельный размер повышения тарифов на электроэнергию был повышен также до 25%) с целью сокращения перекрестного субсидирования последних

Правительство и Банк России принимали меры по снижению темпов инфляции. В I полугодии 2005 г. денежная политика была достаточно жесткой, поддерживался стабильным номинальный курс рубля. В целях увеличения предложения продовольственных товаров в мае был смягчен режим импорта. Пристальное внимание уделялось росту регулируемых тарифов (намеченное вторичное повышение цен на газ для населения в апреле практически не было введено, тарифы в электроэнергетике для населения росли более медленными темпами, чем установленный предел их повышения).

В итоге с июня 2005 г. темпы инфляции замедлились. Во II полугодии 2005 г. темпы роста цен были почти вдвое ниже по сравнению с аналогичным периодом предыдущего года (2.7% против 5.3 процента).

Поквартальная динамика цен в 2005 году (прирост цен за период, в %)

| I квартал | II квартал | III квартал | IV квартал | год | |

| 2005 год | 5.3 | 2.6 | 0.6 | 2.1 | 10.9 |

| (справочно) 2004 год | 3.5 | 2.5 | 1.8 | 3.4 | 11.7 |

На замедлении темпов инфляции во второй половине 2005 года сказались также такие факторы, как значительное сезонное снижение цен на продукцию сельского хозяйства в летний период и осенью благодаря хорошему урожаю 2005 года; значительный рост импорта мясных (на 23-33%) и других продовольственных товаров; приостановление роста цен на горюче-смазочные материалы с 19 сентября до конца 2005 года по решению крупнейших производителей нефтепродуктов.

В августе 2005 г. была зафиксирована дефляция на 0.1% (последний раз дефляция была в августе 2003 г.), в том числе за счет более значительного сезонного снижения цен на плодоовощную продукцию, чем в прошлом году.

Вместе с тем уровень инфляции в 2005 году превысил целевой уровень в 8.5%, установленный Федеральным законом о бюджете

Сравнительная динамика цен в отдельных сегментах потребительского рынка

Цены на продовольственные товары в начале года росли опережающими темпами, и за I полугодие 2005 г. их прирост был более чем в 1.4 раза выше, чем годом ранее (8.6% против 6%). Во II полугодии цены в среднем практически не росли (прирост на 0.9% против 5.9% во II полугодии 2004 г.). Отсюда следует сделать вывод, что за 2005 год прирост цен на продовольственные товары составил 9.6%, что ниже, чем годом ранее (12.3%).

Типы и механизмы инфляции[32]:

· Инфляция спроса .

Причиной инфляции спроса является увеличение платежеспособности спроса на товары, по сравнению с его прежней величиной.

Если такой процесс происходит по большинству видов товаров на протяжении длительного времени, то будет инфляционный процесс. Такой вид инфляции является наиболее изученным.

Предотвратить инфляцию спроса можно с помощью:

- законодательного замораживания заработной платы;

- сокращения бюджетного дефицита, который может стать важным источником дополнительного спроса;

- ограничения массы денег в обращении.

Следует отметить, что эти меры, проанализированы и проверены в условиях доминирования конкурентных механизмов ценообразования. Монопольные механизмы ценообразования в силу своего аномального реагирования на изменение спроса способны усугубить протекание инфляцию спроса и уменьшить эффективных принимаемых мер.

Инфляция предложения - превышение спроса над предложением в результате сокращения предложения. Эту инфляцию характеризует инфляционная спираль: рост цен в экономике вызывает обнищание беднейшей части населения, что заставляет государство индексировать заработную плату, а это способствует росту цен на остальные ресурсы, что приводит к сокращению предложения.

Инфляция издержек - по мнению ряда экономистов, обладает некоторыми предпосылками к самопогашению. Причиной инфляции издержек является рост издержек производства, который может быть обусловлен как внешними причинами (удорожание критического импорта), так и внутренними (рост материальных затрат).

Повышение цен в результате роста издержек ведет к сокращению производства, следовательно, происходит обострение конкуренции, поиск средств, направленных на рационализацию производства, снижение производственных и трансакционных издержек.

Увеличение издержек производства приводит к смещению кривой предложения вправо вниз. При этом новая равновесная цена также будет больше прежней. Общее повышение цен увеличивает издержки производства в номинальном исчислении, что приведет к новому смещению кривой предложения.

В отличие от инфляции спроса, для инфляции издержек характерно сокращение объемов реализуемой продукции вместе с ростом цен.

Ограничение доходов потребителя при росте цен приводит к смещению кривой вниз, точка пересечения новой кривой спроса с новой кривой предложения будет соответствовать не столь большому росту цен, как для старой кривой спроса.

Особенно трудным является выход из инфляции издержек в ситуации, когда кривая спроса пересекает кривую предложения на кейнсианском участке.

Уменьшение спроса на продукцию вследствие уменьшения объема ее реализации и уменьшения доходов потребителей на кейнсианском участке не приведет к падению цен, а уменьшит объем производства. Уменьшение объема производства может привести к росту себестоимости продукции за счет накладных расходов и других фиксированных компонентов затрат. Это приведет к новому смещению вправо кривой предложения.

Такой процесс, сочетающий в себе инфляцию издержек (повышение цен) и спад производства (по эффекту храповика) характерен для стагфляции.

Ограничение спроса для стагфляции не даст положительного результата, а лишь углубляет кризисные явления.

Выходом здесь может быть только целенаправленная политика снижения издержек производства, прежде всего тех компонентов, которые в наибольшей степени определяют себестоимость продукции.

ПОСЛЕДСТВИЯ ИНФЛЯЦИИ.

В какой-то мере, говоря о показателях и типах инфляции, уже затрагивался вопрос о последствиях инфляции, ее влиянии на экономику.

Многие экономисты придерживаются той точки зрения, что незначительная инфляция (например, при ежегодном росте цен на 3-4 %), сопровождаемая соответствующим ростом денежной массы, способна стимулировать производство. В соответствии с уравнением обмена

MV=PQ, некоторый рост денежной массы М создает своеобразный стимул для увеличения объема выпускаемой продукции Q. Рост массы обращающихся денег ускоряет платежный оборот, способствует активизации инвестиционной деятельности. В свою очередь, рост производства приведет к восстановлению равновесия между товарной и денежной массой при более высоком уровне цен.

Процесс этот противоречив. С одной стороны, увеличиваются денежные прибыли, расширяются капвложения, а с другой – рост цен ведет к обесценению неиспользуемого капитала.

От инфляции могут выиграть люди, взявшие деньги в кредит, если не оговорено, что процент за кредит должен учитывать инфляционный рост цен. Взяв в качестве ссуды, к примеру, 1млн. руб., дебитор должен через оговоренный срок вернуть взятую сумму (с процентами). Но если за это время покупательная способность упадет вдвое, то сумма, которая будет возвращена банку, по своей реальной покупательной способности окажется наполовину меньше, по сравнению с взятой в кредит (без учета процентов).

Но каковы бы ни были позитивные функции инфляции, выходя из-под контроля и даже оставаясь относительно слабой, регулируемой, инфляция оказывает на ход экономического развития целый комплекс сугубо отрицательных, негативных влияний.

Инфляция сужает мотивы к трудовой деятельности, ибо она подрывает возможности нормальной реализации ценовых заработков.

Особенно значительное влияние инфляция оказывает на распределение дохода и накопления, на экономический рост и на платежный баланс страны.

Влияние инфляции на распределение дохода. Вместе с ростом цен повышаются абсолютные размеры получаемого дохода.

Влияние инфляции на накопление. Инфляция сокращает накопления. Обесценение идет одновременно по двум направлениям: уменьшение реального денежного капитала и снижение его доходности. Обесценение вкладов на ранних стадиях инфляции незначительно, однако, чем выше инфляция, тем меньше товаров и услуг, можно приобрести на деньги, находящиеся на вкладе.

Доходность сбережений сохраняется до тех пор, пока ставка процента по вкладам выше темпа роста цен. Сбережения приносят доход, который постепенно становится все меньше. Если ставка процента становится отрицательной, т.е. меньше темпа роста цен, сбережения утрачивают смысл. Чем выше уровень инфляции, тем сильнее “ бегство от денег “, которое в свою очередь усиливает рост цен.

Вместе с изменением структуры накоплений происходит и изменение структуры кредита. Инфляция делает предоставление средств невыгодным для кредитора и выгодным для должника. Рост цен сокращает долю долгосрочных, а затем и среднесрочных кредитов. Сокращение сбережений сопровождается сокращением инвестиций.

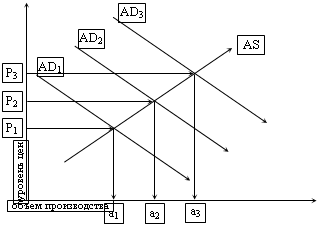

Влияние инфляции на экономический рост. Кейнсианская теория и ее последователи считают, что слабая инфляция стимулирует экономическое развитие. Предположим, что равновесный объем производства при уровне цен Р1 находится в точке Q1 (см. рис. 1). Экономика использует имеющиеся трудовые и материальные ресурсы не полностью. Если уровень цен повысится до Р2, то это вызовет рост доходов и совокупный спрос АД1 переместится в положение АД2. Рост цен обусловит перераспределение денежного дохода в пользу социальных групп, обладающих большей предельной склонностью к сбережению, что будет стимулировать увеличение инвестиций. Этот процесс будет продолжаться до тех пор, пока в экономике будут существовать неиспользованные ресурсы, а рост цен будет относительно небольшим[28].

В отличие от последователей Кейнса, представители различных направлений неоклассических теорий считают, что даже слабая инфляция негативно влияет на экономическое развитие:

1) рост цен приведет к тому, что сначала вкладчики замедлят темпы роста вкладов, а затем станут уменьшать их, перемещая в сферу потребления;

2) перспектива сбыта в условиях роста цен становится неопределенной, и расширение производства в такой ситуации становится рискованным и даже бессмысленным;

Влияние инфляции на платежный баланс. Еще одним негативным последствием инфляции является ухудшение платежного баланса страны или чистого экспорта Хn, который представляет собой разницу между импортом и экспортом.

Предположим, что существует ряд стран, торгующих друг с другом и у которых объем экспорта равен объему импорта (Xn =0). Если в какой-то из этих стран начнется постепенный постоянный рост цен, то экспорт из этой страны станет сокращаться, а импорт – расти. Платежный баланс становится отрицательным.

Основные направления стабилизации денежного обращения.

Рис.1.

АНТИИНФЛЯЦИОННАЯ ПОЛИТИКА ГОСУДАРСТВА, МЕРЫ РЕГУЛИРОВАНИЯ ИН Ф ЛЯЦИИ[28].

Антиинфляционная политика - комплекс мер по государственному регулированию экономики, направленных на борьбу с инфляцией.

Два пути:

1. Дефляционная политика - направлена на сокращение бюджетного дефицита, ограничение кредитной экспансии, сдерживание денежной э миссии. В соответствии с монетаристскими рецептами применяется таргетирование - регулирование темпа прироста денежной массы в определенных пределах в соответствии с темпом роста ВНП.

2.Политика регулирования цен и доходов, име ю щая целью увязать рост заработков с ростом цен. Одним из средств служит индексация доходов, определяемая уровнем прожиточного минимума или стоимостью стандартной потребительской корзины и согласуемая с динамикой индекса цен. Для сдерживания нежелательных явлений могут устанавливаться пределы повышения цен или замораживание заработной платы, ограничиваться выдача кредитов и т.д.

МЕРЫ РЕГУЛИРОВАНИЯ:

· стабилизация и стимулирование производства,

· совершенствование налоговой системы,

· создание рыночной инфраструктуры,

· повышение ответственности предприятий за результаты хозяйственной деятельности,

· регулированию курса национальной валюты,

· проведение определенных мер по регулированию цен и расходов,

· достижение политической стабильности,

· структурная реформа, направленная на преодоление возникших в экономике диспропорций.

Стимулируют инфляцию и дефицит госбюджета, им монополии поставщиков и производителей. Практически действует не одна, а комплекс причин и взаимосвязанных факторов. Поэтому и методы борьбы с инфляцией обычно носят комплексный характер; они постоянно уточняются и корректируются.

2.3. Роль денег в процессе ценообразования.

Вопрос о роли денег в экономике рассматривается обычно в русле классической и неоклассической традиции, с учетом кейнсианской или монетаристской версии функции спроса на деньги, а также идей Й. Шумпетера, который не мыслил экономическое развитие без денег и кредита. К сожалению, анализ позитивных, практически важных моментов, внесенных в денежную теорию Дж. Кейнсом, Й. Шумпетером и в известных аспектах М. Фридменом, крайне затруднен исходным постулатом, выдвинутым экономистами-классиками: полезность денег основана исключительно на их меновой стоимости, то есть на полезности тех благ, которые на них можно купить. Из такого взгляда нетрудно вывести, что нехватка денег может быть компенсирована за счет снижения товарных цен. Не удивительно, что на практике перевес получают упрощенные методы денежного регулирования, которые сводятся к ограничению количества денег в обращении[5].

Притягательная сила денег, как предпочтительная форма богатства разлагает натуральное хозяйство: для приобретения денег полезные вещи и услуги выносят на рынок, превращают их в товары. Рассуждения о том, что деньги возникают из товарообмена, неверны. На вырученные от продажи товара деньги можно приобрести любой товар. Но от сюда вовсе не следует, что появление денег было связано с практическими трудностями обмена, когда один товар пытались выменять на другой, в то время как другие тоже обменивали свои товары. Напротив, товары могут появиться на рынке только тогда, когда на нем уже существует такой товар, который обменивается на другие независимо от индивидуальных потребностей товаровладельцев. Такой товар должен удовлетворять всеобщей потребность-потребность сохранять и накапливать плоды хозяйственной деятельности, что и переводит его в деньги.

В современном обществе основным источником дохода является продажа товара на рынке. Поэтому цена товара, находящегося в избытке по сравнению со спросом, который предъявляется на него при данной цене, должна снизиться в результате конкурентной борьбы. Вывод: производственные ресурсы, вынесенные на рынок, будут полностью вовлечены в производство товаров при том условии, что между ценой и спросом на товар существует обратная зависимость. Согласно закону убывающей предельной полезности такой характер зависимости объясняется тем, что предельная полезность денег убывает с меньшей скоростью, чем предельная полезность любого товара. Если это так, то предельную полезность денег можно принять в качестве постоянной величины, что зафиксирует принципиальное соотношение между скоростью убывания предельной полезности денег и предельной полезности товара (не денег). Скорость убывания предельной полезности различных хозяйственных благ неодинакова- прежде всего потому, что неодинакова субъективная оценка благ как хранилищ богатства. Чем выше такая оценка, тем сравнительно медленнее убывает полезность при одинаковом в процентном отношении увеличении количества блага, которым распоряжается или желает распоряжаться хозяйствующий субъект.

Характеристика денег как средства сохранения плодов хозяйственной деятельности вступает в противоречие с товарным обесценением денег, которое порой встречается в рыночной экономике. Но товарное обесценение денег объясняется в общем случае тем, что мотив, побуждающий хранить деньги, ослабляется спекулятивным мотивом, в основе которого также лежит притягательная сила денег.

Эффект притягательной силы денег остается в поле зрения экономистов, которые твердо усвоили, что спрос на деньги со стороны товаровладельцев исчерпывается их спросом на другие товары, а потому увеличение количества денег ведет лишь к пропорциональному повышению денежных цен, не затрагивая меновые пропорции (относительные цены), которые определяются на товарных рынках.

Крупнейший представитель неоклассической школы экономической мысли А.Маршалл не раз высказывался в том смысле, что анализ зависимости между ценой и спросом приводит к четким (однозначным) выводам только тогда, когда изменение (корректировка) цены не оказывает влияние на бюджетное ограничение, посредством которого фиксируется покупательная способность хозяйствующего субъекта. Этим объясняется особое внимание, которое уделяется в книге Маршалла потребительскому спросу как конечному регулятору всего спроса, и тому обстоятельству, что за редким исключением потребитель расходует на приобретение отдельного товаров лишь незначительную часть своего денежного дохода. Таким образом, количество денег и соответственно их предельная полезность для потребителя в результате изменения цены отдельного товара практически не изменится. Избыточный спрос (предложение) на различных рынках сокращается только в том случае, если все участники рыночной торговли увеличивают спрос на одни товары и соответственно сокращают спрос на другие. Такая однозначная реакция гарантирована только тогда, когда изменение цены одинаково влияет на бюджетное ограничение (размеры богатства) все участников торговли. В рамках двухпродуктовой модели рыночного обмена это исключено. Но как только мы выходим за ее рамки, пропорции обмена принимают стандартную денежную форму. Причем поскольку в денежных ценах непосредственно фиксируются пропорции обмена товаров на деньги, необходимо определить абсолютный уровень товарных цен, по отношению к которому изменение денежной цены товара означает изменение относительной цены или менового отношения, где данный товар может быть замещен другими.

С другой стороны, денежный рынок, точно так же, как рынок любого товара, образуется номинальным количеством денег. Поэтому если по каким-то причинам возникает избыточный спрос (предложение) на денежном (товарном) рынке, меновая ценность денежной единицы не может не изменяться.

Не случайно еще в 19 веке появилась теория идеальной денежной единицы измерения, а во второй половине 20 века вопрос о причине внедрения денег в хозяйственный оборот (почему деньги, а не бартер) занял одно из центральных мест в дискуссиях западных экономистов. Между тем, можно заметить, что деньги удовлетворяют изначальную и непреходящую потребность хозяйствующих субъектов сохранять плоды своей деятельности. Они не устранимы по той простой причине, что не устранимы различия между хозяйственными благами как хранилищами богатства. Вывод: главная трудность в анализе товара и денег преодолена, как только понято происхождение товара и денег. Правильное понятие о происхождении (назначении) денег и на этой основе понятие о товаре как средстве приобретения денег позволяет соединить теорию денег с теорией стоимости.

Согласно версии Смита, необходимость использования денег вытекает из рассогласованности индивидуальных предпочтений. Эта версия не выдерживает строгой критики. Поскольку товар представляет собой полезную вещь. Владелец любого товара обменяет свой товар на другой, предложив достаточно выгодные для владельца другого товара условия обмена.

Если исходить из развитой системы разделения труда, конкуренции и любых других условий, определяющих набор равновесных цен, отличительным признаком которых является независимость их формирования от поведения отдельных участников торговли. И владелец одного товара возьмет любой предложенный товар, так, как ему при заданных ценах безразлично, какой товар служит орудием обмена.

В последние десятилетия широкое распространение получила концепция трансакционных издержек, что дает строгое обоснование необходимости денег при обмене.

Вывод: бартерным расчетам присущи такие же или даже меньшие транссакционные издержки по всем компонентам, кроме одного – издержкам измерения. Нет оснований считать, что издержки поиска, ведения переговоров превышают такого же рода издержки при денежных расчетах. И только постоянно меняющиеся пропорции обмена, обусловливающие высокие транссакционные издержки измерения этих пропорций, дают явное преимущество денежной экономике.

Стоимость или равновесная цена как нечто, лежащее в основе меновых отношений, бесспорно, зависит от предпочтений участников торговли и размеров их бюджетного ограничения. Но столь же очевидно, что во всяком производящем обществе бюджетное ограничение включает рабочую силу-способность к труду, которую не так-то просто учесть в каких-то номинальных единицах.

Существует мнение, что в натуральном хозяйстве есть нечто подобное проценту, поскольку и там происходит накопление богатства. Но энергия этого накопления, в отсутствии адекватных экономических форм (деньги-товар-стоимость)невелика. Неудивительно, что натуральное хозяйство рано или поздно разлагается под воздействием притягательной силы денег, которая в качестве предпочтительной формы богатства превращает полезные вещи и услуги в товары[17].

Всеобщим законом развития денежно-товарного хозяйства является, поэтому увеличение денежных накоплений как основы товарных форм богатства. При этом денежные накопления должны увеличиваться как в стоимостном, так и в номинальных выражениях, так, как одно не существует без другого.

Что касается равновесных цен, то они устанавливаются в ходе рыночного пересмотра с учетом и на основе абсолютного уровня цен, который определяется в свою очередь, на основе уравнения обмена. Так, как объем производства товаров определяется на рынке рабочей силы, возникает неясность: как определить равновесную относительную цену на этом рынке, если она лежит в основе абсолютного уровня цен или покупательной силы денег. Ведь заработная плата - сквозной элемент издержек производства. Вывод: при прочих равных условиях снижение заработной платы ведет к снижению товарных цен, то есть повышению покупательной силы денег. Если же исходить, что покупательная сила денег определяется на денежном рынке и, следовательно, может быть зафиксирована независимо от равновесной заработной платы, получается, что и объем производства товаров определяется на денежном рынке, потому, что скоро никакого другого уравнения для определения покупательной силы денег, кроме уравнения обмена – нет.

Когда говорят, что товар как таковой обладает стоимостью, обычно имеется в виду, что он требует тех или иных издержек для своего производства (воспроизводства) или характеризуется предельной полезностью, не равной нулю.

Но для измерения этой стоимости нужны деньги. Причем за ценой товаров скрывается не только их стоимость, но и стоимость денег, потому, что последнюю невозможно определить через стоимость товаров даже тогда, когда в качестве денег выступают благородные металлы. В рамках неоклассической теории данный вывод бесспорен. Если стоимость товара определяется через предельную полезность, стоимость денег не может быть определена через стоимость товаров, так, как деньги принципиально отличаются от товаров тем, что их предельная полезность не зависит от их количества, то есть сохраняется неизменной. Уподобляя деньги товаром, невозможно разъяснить, как формируется равновесная устойчивая цена, то есть цена, которая свидетельствует о равенстве планируемого спроса и предложения и которая совпадает со стоимостью в рамках теории трудовой стоимости.

Что касается рыночной экономики, то здесь возникают особые трудности, так как равновесная цена устанавливается не сразу. Она является результатом взаимодействия спроса и предложения. Очевидно, что предельная полезность товаров и предельная полезность денег как средства покупки товаров для участников любого товарного рынка зависит от количества денег и товаров, которые находятся в их распоряжении. Следовательно, если какая-то часть наличного запаса товаров продана по цене ниже равновесной, более чем вероятно, что в ходе последующих покупок (продаж) цене так и не достигнет равновесного уровня. Но благодаря наличию рабочей силы, стремящейся получить прибыль, при более или менее продолжительном функционировании рынка цена на нем приближается к равновесной.

Если говорить о цене рабочей силы, то она подвержена колебаниям. В большей степени колебаниям подвержен процент, под который занимают деньги для покупки рабочей силы и других товаров. Устанавливается равновесная цена на все производимые в обществе товары. Рост производства является функцией денег и кредита. Еще одна функция ликвидность характеризует не только деньги, то также товар - его способность замещать деньги в качестве хранилища богатства и средства сохранения стоимости по сравнению с другими. Различия в ликвидности товаров будут сказываться при снижении цен. Цены на сравнительно высоколиквидные товары будут снижаться медленнее по сравнению с ценами на других товарных рынках. Было бы неверно недооценивать в этой связи негативные последствия повышения уровня цен, поскольку уровень цен - один из факторов, определяющих стоимость денежных накоплений. Даже незначительный рост цен, если он не компенсируется процентом по денежным активам, содержит реальную угрозу своего ускорения, так, как потери в стоимости денежных накоплений оборачиваются, как можно заметить нарушение единства в процессах ценообразования.

Развитие товарного производства неотделимо от денег, так, как деньги есть форма богатства, ради которой товары выносятся на рынок. Поэтому избыточный спрос (предложение) на денежном (товарном) рынках нельзя устранить повышение покупательной силы денег по отношению к товарам. Это очевидно, когда речь идет о погашении займов. Но займы фиксируются в денежных единицах потому, что товары оцениваются в денежных единицах, поскольку выносятся на рынок ради приобретения денег. Снижение товарных цен восполняет недостаток денег для роста производства только в том случае, если стимулирует приток новых денег на товарные рынки.

С другой стороны, поскольку товар есть средство приобретения денег, избыточное предложение (спрос) на денежном (товарном) рынках устраняется путем увеличения предложения товаров. По достижении оптимального уровня производства и занятости увеличение количества денег вовсе не обязательно приводит к повышению цены, соответственно, к падению стоимости денежных накоплений. Как средство сохранения стоимости деньги пользуются неограниченным спросом. Поэтому избыточное предложение денег может и должно быть поглощено (при правильной процентной политике) увеличившимся спросом на деньги.

Чтобы контролировать уровень цен без ущерба для производства и занятости, нужно держать под жестким контролем не денежную массу и/или процент по финансовым активам, а процент по денежным накоплениям (активам).

К сожалению, это простое денежное правило остается тайной, так, как в рамках общепринятого взгляда на происхождение (назначение) товара и денег, увеличение денежных накоплений как всеобщий закон развития товарного производства подменяется законом цен, как он формулируется количественной теорией денег.

2.4. Влияние электронных денег на состояние денежно-кредитной системы.

Электронные деньги являются новой экономической категорией, появившейся в результате непрерывной эволюции денежных форм, стремительное развитие которой обусловлено бурным ростом электронных технологий платежа. Четкая интерпретация электронных денег является необходимым условием для взвешенной оценки их влияния на денежно-кредитную систему и разработки адекватных мер, направленных на регулирование деятельности в этой сфере.

Деньги как средство платежа все больше принимают электронную форму, становясь «электронными деньгами». Получившие распространение со второй половины 70-х гг. электронные устройства и системы связи, используемые для перевода денежных средств, осуществления кредитных и платежных операций посредством передачи электронных сигналов имеют следующие преимущества по сравнению с бумажными деньгами:

1. увеличение скорости передачи платежных инструкций;

2. упрощение обработки банковской корреспонденции;

3. снижение стоимости обработки платежной документации.

Автоматическое ведение банковских счетов (зачисление и списание средств, переводы со счета на счет, начисление процентов, контроль за состояние расчетов и т.д.) осуществляется созданными в банках электронно-вычислительными центрами.

В наиболее общем случае электронные деньги подразделяются в зависимости от устройства хранения электронной стоимости[14]:

· на основе многоцелевых предоплаченных карт (т. е. карт с хранимой стоимостью, или электронные кошельки, которые являются перезаряжаемыми. Такие карты представляют собой многоцелевые предоплаченные карты, на микропроцессоре которых хранится информация о денежной стоимости, сумма которой может снижаться или возрастать в зависимости от проводимых с картой операций);

· на основе предоплаченных программных /сетевых продуктов (т.е. цифровые наличные. В данном случае денежная стоимость сохраняется в памяти компьютеров на жестких дисках или других устройствах хранения информации (например, на картах памяти), и с помощью специального программного обеспечения осуществляется ее перевод по электронным коммуникационным сетям);

· на основе предоплаченной стоимости, хранимой в виртуальных бумажниках на удаленных серверах эмитента(В таких системах для перевода стоимости держателю электронных денег требуется получить дистанционный доступ к серверу и только после этого с помощью программно-аппаратных средств эмитента может осуществляться перевод электронных денег по коммуникационным сетям).

Первоначально получили распространение платежные пластиковые карточки.

В 90-х годах в обращение поступили платежные карточки нового поколения,- многоцелевые предоплаченные карты, на микропроцессоре которых хранится информация о денежной стоимости, сумма которой может снижаться или возрастать в зависимости от типа проводимых с картой операций, и обладающие более высокой степенью защиты.

В России платежные пластиковые карточки появились в начале 1992г., когда началось распространение карточек международной организации «Виза интернасьональ». В 1994г. появляется принципиально новая система безналичных электронных расчетов с помощью пластиковых карточек с микросхемой «Оптимум-карт».

Аналогичные карточки используются и в других странах.

Широкое внедрение на территории России системы безналичных вкладных операций и расчетов населения по широкому спектру услуг на базе кредитных карточек является одной из ключевых мер по повышению эффективности функционирования денежно-кредитной системы и ее интеграции в общемировую систему.

По имеющимся расчетам, внедрение системы компьютерного денежного обращения (СКДО) на территории России даст:

· эффект существенного сокращения объемов наличной денежной массы,

· ускорение оборота денежной единицы,

· повышения качества и сокращения сроков обслуживания населения по всем видам расчетно-кассовых и вкладных операций,

· более жесткого контроля за финансово-хозяйственной деятельностью,

· значительного ограничения возможности злоупотреблений и хищений денежных средств.

С момента появления электронных денег ряд международных финансовых институтов предложили собственные определения термина «электронные деньги» (e-money).Однако ни одно из них нельзя признать унифицированным, удовлетворяющим целям денежной теории и бизнес - практики. Можно выделить несколько подходов к определению электронных денег, в рамках которых интерпретация электронных денег различается. Условно их можно разделить на европейский, североамериканский и азиатский.

В рамках европейского подхода электронные деньги рассматриваются как новая форма денег, которая требует особого режима регулирования их эмиссии и обращения. Термин «электронные деньги» обозначает «предоплаченные или хранящие стоимость финансовые продукты, в которых информация о фондах или стоимости, доступной потребителю для многоцелевого использования, хранится на электронном устройстве, находящемся в его владении». Данное определение включает как предоплаченные карты, также известные как электронные кошельки, так и предоплаченные программные продукты, используемые в компьютерных сетях, также известные как цифровые наличные. Оно является типичным примером подхода физического владения, используемого для интерпретации электронных денег, который характеризуется следующими особенностями:

1. электронные деньги являются денежной стоимостью, хранящейся на электронном устройстве, которое находится в физическом владении потребителя;

2. устройство для осуществления трансакций (платежный инструмент) с использование электронных денег потребителя (карта, мобильный телефон, персональный компьютер) должно в тоже время быть устройством, которое содержит электронные деньги (т.е. содержит запись о сумме электронных денег);

3. системы электронных денег не могут работать на основе индивидуальных счетов, поскольку фактически это делало бы электронные деньги одной из форм депозитов.

В настоящее время широко используется в Европе определение электронных денег, предложенное Директивой Европейского парламента, направленной на регулирование деятельности институтов-эмитентов электронных денег. Согласно этой Директиве «электронные деньги являются денежной стоимостью представленной требованием на эмитента, которая:

1. хранится на электронном устройстве;

2. эмитируется по получению средств эмитентом в размере, не менее внесенной в качестве предоплаты денежной суммы;

3. принимается в качестве средства платежа иными институтами (помимо эмитента)».

Данное определение так же, как определение электронных денег Центрального Банка является примером функционального подхода, используемого для интерпретации электронных денег, который характеризуется следующими особенностями:

1. электронные деньги являются денежной стоимостью, хранящейся на электронном устройстве;

2. устройство для осуществления трансакций (платежный инструмент) с использование электронных денег потребителя (карта, мобильный телефон, персональный компьютер) является технологически нейтральным в том смысле, что оно может либо содержать запись о сумме электронных денег непосредственно, либо предоставлять немедленный доступ к источнику, содержащему такую запись (например, удаленному компьютерному серверу эмитента);

3. системы электронных денег могут работать как на основе индивидуальных счетов, так и на основе общеэмиссионных счетов, поскольку функционально и те, и другие не являются депозитами.

Определение, предложенное в Директиве ЕС по электронным деньгам с той или иной степенью в 2000-2004 гг. было внедрено в денежные и банковские законодательства стран. Различия, которые можно обнаружить, связаны с широтой и точностью формулировок термина «электронные деньги».

Во-первых, электронные деньги это - денежная стоимость, хранимая на электронном информационном носителе в форме требования на эмитента, которое принимается третьими лицами, как средство платежа, не будучи законным средством[15].

Во-вторых, это денежная стоимость, представленная обязательством эмитента, которая без наличия индивидуального счета сохраняется в электронном устройстве и принимается как средство платежа иными лицами, чем эмитент.

В-третьих, это сумма денег на электронном устройстве, находящемся в распоряжении потребителя.

В настоящее время функциональный подход к интерпретации электронных денег является более востребованным, поскольку только технологически нейтральная интерпретация позволяет полностью реализовать потенциальные выгоды от внедрения электронных денег в качестве нового средства платежа. Среди таких выгод следует отметить:

· сокращение трансакционных издержек,

· снижение платежных/расчетных рисков,

· развитие конкуренции в сфере розничных платежей,

· стимулирование достижения критической мысы пользователей.

В рамках североамериканского подхода, электронные деньги не рассматриваются в качестве новой формы денег, а трактуются как новый вид финансовых или платежных услуг, предоставляемых либо кредитными, либо иными институтами. Согласно широкому определению электронных денег, предлагаемому «Актом об унификации денежных услуг», термин «электронные деньги относится к деньгам или денежными субститутам, которые преобразованы в информацию, хранимую на микрочипе или персональном компьютере, для того, чтобы они могли быть переданы по информационным сетям, таким, как Интернет».

В более узком смысле электронные деньги рассматриваются в качестве денежной стоимости (хранимой стоимости), определяемой отдельно от термина «деньги».

Так, денежная стоимость выступает как средство платежа, но не является при этом универсально принимаемым и не предусматривает обязательный обмен на традиционные денежные формы.

Таким образом, в рамках этого подхода электронные деньги чаще всего уподобляют другим предоплаченным финансовым продуктам, таким, как дорожные чеки или денежные приказы.

В рамках азиатского подхода используется однозначное определение электронных денег. В странах, придерживающихся этого подхода, электронные деньги часто рассматриваются либо в качестве новой формы депозита, либо в качестве близкого им заменителя.

Согласно этому подходу, электронные деньги - «это электронное средство платежа, хранящее денежную стоимость в электронной форме (или право требования денежной стоимости), эмитированную в обмен на наличные или депозитные деньги».

Вывод: электронные деньги рассматривается в большинстве азиатских стран как одна из новых форм банковского долга (новый вид депозита),используемых в качестве средства платежа.

В России, в настоящее время нет официального определения электронных денег.