Курсовая работа: Финансовый рынок Российской Федерации

Введение

Актуальность заявленной темы связана, в первую очередь. С текущим экономическим положением, сложившимся в России и в мире в результате финансового кризиса. Чаще всего в России (в том числе и в официальных документах) используется достаточно узкое понимание финансового рынка как рынка ценных бумаг. Так, деятельность Федеральной службы по финансовым рынкам сконцентрирована в основном на надзоре и контроле фондового рынка.

Гораздо более правильной является широкая трактовка финансового рынка, включая все его основные сегменты – фондовый, кредитный, валютный, страховой и другие, поскольку движение финансовых потоков и сделки с денежным капиталом осуществляются не только через фондовый, но и через другие сегменты.

Целью курсовой работы является изучение финансового рынка Российской Федерации. Исходя из поставленной цели в работе определены следующие задачи: 1. дать четкое определение финансового рынка и его основных сегментов; 2. изучить характерные черты и показатели работы основных сегментов финансового рынка Российской Федерации; 3. определить влияние мирового финансового кризиса на финансовый рынок РФ.

Объектом исследования является система экономических отношений хозяйствующих субъектов по поводу движения денежных капиталов на территории РФ (финансовый рынок РФ). Предметом исследования являются различные сегменты финансового рынка РФ (фондовый, кредитный, валютный, страховой и пр.).

Методическую базу исследования составили такие общенаучные методы как анализ и синтез, индукция и дедукция, метод формализации, а также методы системного и институционального анализа, статистический метод.

Источниковую базу исследования составляют федеральные законы, указы Президента РФ, постановления и распоряжения Правительства РФ, а также статистические и аналитические отчеты, подготовленные для публикации уполномоченными органами власти.

При написании курсовой работы бала использована различная литература: учебные издания, монографии, статьи, размещенные в периодической печати, а также различные электронные ресурсы: официальные сайты органов управления различными сегментами финансового рынка, Интернет-ресурсы различных частных компаний, осуществляющих свою деятельность на финансовом рынке.

Курсовая работа состоит из введения, двух глав, заключения, списка использованных источников и литературы, приложения.

1. Финансовый рынок: понятие и основные элементы

1.1 Финансовый рынок. Классификация финансовых рынков

Финансовый рынок - это рынок, на котором в качестве товара выступают финансовые ресурсы. Именно через посредство финансового рынка происходит распределение денежных средств между участниками экономических отношений.

Целью финансового рынка является обеспечение эффективной аккумуляции денежных средств и их реализации тем структурам, которые нуждаются в финансовых ресурсах. Эффективность финансового рынка подразумевает следующее: 1. минимально короткий срок, который проходят ресурсы от момента их выставления на продажу до момента покупки и использования в хозяйственном обороте; 2. минимальный разрыв в цене, по которой продает ресурсы их первичный владелец, и цене, по которой их покупает конечный потребитель.

Субъектами финансового рынка выступают хозяйствующие субъекты, государство, домашние хозяйства, финансово-кредитные учреждения и различные финансовые посредники.

Финансовые посредники обеспечивают непосредственные связи между основными субъектами финансовых отношений, оказывая им помощь в формировании и эффективном использовании денежных фондов. К числу основных финансовых посредников относятся коммерческие и сберегательные банки, кредитные союзы, инвестиционные фонды и компании, пенсионные фонды, страховые компании, фондовые биржи. Находясь между кредиторами и заемщиками, финансовые посредники при необходимости объединяют средства нескольких кредиторов для удовлетворения значительных потребностей заемщиков, а также берут на себя вероятные риски (риск ликвидности, кредитный риск, процентный риск), получая за услуги комиссионное вознаграждение.

В научной литературе можно встретить разные классификации финансовых рынков. Так, Г.Б. Поляк выделяет следующие виды финансовых рынков:

1. по срокам размещения средств: рынок денег и рынок капиталов. На рынке денег средства размещаются на срок в пределах одного года, на рынке капиталов - на срок свыше одного года;

2. по форме организации движения денежных потоков финансовый рынок делится на рынок кредитов, рынок ценных бумаг, рынок лизинговых услуг, рынок факторинговых услуг, страховой и валютный рынки. Иногда к финансовому рынку относят и рынок драгоценных металлов, хотя в современной валютной системе золото и другие драгоценные металлы официально лишились статуса денежных;

3. по месту нахождения финансовые рынки делятся на: внутренние или национальные, основная ресурсная база этих рынков основывается на национальных источниках, и мировые рынки, ресурсы которых складываются за счет средств резидентов различных государств;

4. по участию в проведении сделки посредников финансовый рынок делится на рынок без посредников и рынок с участием профессиональных посредников.

5. в зависимости от уровня развития финансовые рынки делятся на развитые и развивающиеся (формирующиеся).

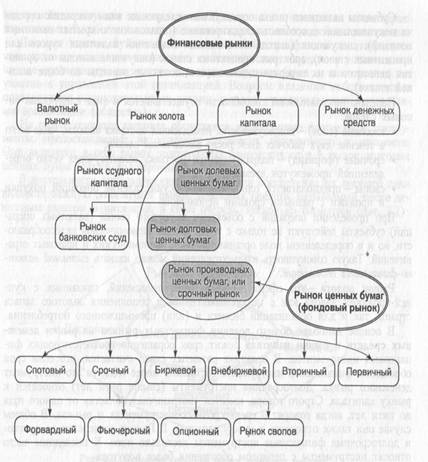

В. В. Ковалев с коллегами приводит несколько иную классификацию финансовых рынков. Выделение данных видов автор ставит в зависимость от целей исследования, а также от особенностей развития отдельных сегментов финансового рынка. Как видно из схемы, основными видами финансовых рынков считаются: валютный рынок, рынок золота, рынок денежных средств и рынок капитала, который, в свою очередь, подразделяется на рынок ссудного капитала и рынок долевых ценных бумаг.

В работах Л.Н. Карсавиной дается двойная классификация финансовых рынков: в зависимости от объекта сделки финансовый рынок включает такие сегменты, как валютные рынки, рынки ссудных капиталов, фондовые и страховые рынки, рынки золота. Помимо классификации финансового рынка по сегментам, в данной работе дается также и классификация по различным организационным критериям. Так, различаются: 1. организованные (официальные, закрытые) рынки, доступ на которые ограничен, и неорганизованные (неофициальные, открытые), доступные для всех участников; 2. первичный рынок, где торгуют вновь выпущенными финансовыми активами, и вторичный, где обращаются уже существующие финансовые инструменты; 3. постоянные рынки, где сделки могут осуществляться в любое время с использованием имеющегося помещения, оборудования, информационных технологий, и нерегулярные рынки, например аукционы; 4. по масштабу - национальные, региональные, мировые рынки.

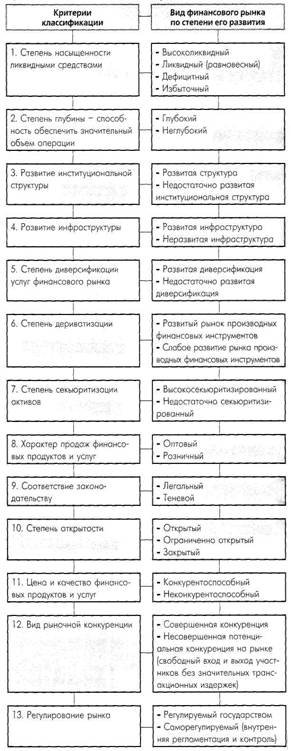

Дополнительно к уже приведенной классификации в новейших работах Л.Н. Карсавиной предложена системная классификация финансовых рынков с учетом таких критериев как степень насыщенности ликвидными средствами, развитие институциональной структуры и инфраструктуры, степень дериватизации и др. Полная схема данной классификации представлена в приложении.

Таким образом, все классификации финансового рынка можно поделить на две категории: 1. классификация по сегментам (валютные, фондовые, страховые и пр.). Данная классификация используется подавляющим большинством авторов. 2. Классификация по степени развитости рынков (их местонахождению, насыщенности и пр.). Эта классификация используется также большинством авторов, но каждый из них вносит в нее свое видение проблемы.

Чаще всего используется первая классификация. В соответствии с ней рассмотрим основные сегменты финансового рынка: 1. денежный рынок (рынок денежных средств); 2. рынок капитала; 3. валютный рынок; 4. страховой рынок; 5. рынок драгоценных металлов и камней.

1.2 Сегменты финансового рынка

Денежный рынок – это структурный элемент финансового рынка, на котором предметом купли и продажи служат сами деньги. Причем это не обязательно наличные деньги, денежная масса на данном рынке представляет собой совокупность всех денежных средств, как наличных, так и безналичных, обеспечивающих обращение товаров и услуг в экономической системе государства.

Участниками денежного рынка являются с одной стороны лица, предоставляющие деньги на срок до одного года (кредиторы), а с другой стороны - лица заимствующие деньги на определённых условиях (заёмщики): коммерческие банки; центральные банки; министерство финансов; компании; физические лица; международные финансовые организации; другие финансово-кредитные учреждения.

В системе денежной массы можно выделить активную часть (денежные средства, реально обслуживающие хозяйственный оборот) и пассивная часть (денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами). Помимо названных частей денежного рынка существуют так называемые «квазиденьги», которые представляют собой денежные средства на срочных счетах, сберегательных вкладах, в депозитах, сертификатах, акциях инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства. Как правило, на денежном рынке деньги предоставляются в краткосрочный заем на срок до одного года.

Спрос и предложение на деньги на денежном рынке определяется ставкой ссудного процента, которая является ценой заемных денег. Спрос на деньги определяется величиной денежных средств, которые хранят хозяйственные агенты, то есть это спрос на денежные запасы в реальном выражении. Спрос на деньги возникает в следующих случаях: а) для заключения сделок купли-продажи (определяется общим денежным доходом экономики государства); б) как средство приобретения прочих финансовых активов – облигаций, акций и пр. (определяется стремлением получить доход в форме дивидендов и процентов). Следовательно, спрос на деньги находится в прямой зависимости от уровня дохода и в обратной зависимости от величины процентной ставки.

Роль и функции денежного рынка заключается в обслуживании движения оборотного капитала фирм, краткосрочных ресурсов банков, учреждений, государства и частных лиц.

Рынок капитала – это механизм взаимодействия спроса фирм на заемный капитал для инвестиций, с одной стороны, и предложения заемных средств со стороны фирм и домашних хозяйств – с другой. В отличие от денежного рынка на рынке капитала обращаются финансовые инструменты фондового рынка, заемные средства со сроком погашения более одного года.

Этот многообразный по своим формам рынок включает в себя: фондовый рынок (или рынок ценных бумаг); рынки недвижимости; рынок заемных средств.

Финансовые институты, такие как банки, страховые компании, фонды и инвестиционные компании играют на этом рынке важную роль. Рынок капиталов координирует действия владельцев сбережений, которые предоставляют свои средства для реализации, с действиями инвесторов, занятых поисками средств для финансирования различных видов деятельности.

Рынок капиталов служит важнейшим источником долгосрочных инвестиционных ресурсов для правительств, корпораций и банков

Фондовый рынок - составная часть рынка капиталов; рынок торговли ценными бумагами, как допущенными к торгам на какой-либо бирже, так и торгуемыми вне биржи, т.е. на внебиржевом рынке.

Товаром на этом рынке являются акции компаний. Инвестирование средств в этот сегмент финансового рынка привлекательно для инвестора по двум причинам. Во-первых, инвестируя в акции той или иной компании, инвестор получает право на получение своей доли прибыли от прибыли компании - так называемые дивиденды, которые обычно составляют до 10% от суммы инвестированных средств. Во-вторых, стоимость самой приобретенной акции может увеличиться (при успешном развитии компании). Таким образом, доходность от инвестиций в акции имеет две составляющие - дивиденд и разница между ценой приобретения акции и текущей ценой акции.

Основным предназначением национального фондового рынка является привлечение временно свободных средств в экономику страны, обеспечение их эффективного использования. Возможность свободной купли-продажи ценных бумаг на фондовом рынке позволяет инвестору самостоятельно выбирать время, на которое он желает разместить свои средства в тот или иной бизнес-проект.

Валютный рынок представляет собой систему устойчивых экономических и организационных отношений, возникающих в результате операций по купле-продаже иностранной валюты и различных валютных ценностей. Главной задачей валютного рынка является обслуживание международных экономических отношений. На современном этапе валютный рынок выглядит как совокупность национальных, региональных и мировых рынков, грани между которыми практически стерты.

Валютный рынок FOREX (от англ. FOReign EXchange market) – представляет собой совокупность операций по купле-продаже иностранной валюты, и предоставлению ссуд на конкретных условиях (сумма, обменный курс, процентная ставка) с выполнением на определенную дату.

Основными участниками валютного рынка являются: коммерческие банки, валютные биржи, центральные банки, фирмы, осуществляющие внешнеторговые операции, инвестиционные фонды, брокерские компании; постоянно растет непосредственное участие в валютных операциях частных лиц.. Современный Форекс сформировался в 70-е годы XX века, когда крупнейшие страны предпочли перейти от фиксированных курсов обмена валют к плавающим. Товаром на этом рынке являются валюты различных стран. Доходность инвестирования на этом рынке зависит от изменения котировок валют.

На котировки валют могут влиять различные факторы: макроэкономические показатели, изменения уровня процентных ставок и т.д.); политические факторы (выборы президента); настроения участников рынка, их ожидания, слухи; форс-мажорные обстоятельства (террористические акты, природные катаклизмы и т.д.).

Главными валютами, на долю которых приходится основной объем всех операций на рынке FOREX, являются сегодня доллар США, евро, японская йена, швейцарский франк и британский фунт стерлингов.

Страховой рынок представляет собой совокупность экономических отношений по купле-продаже страховой услуги, выражающихся в защите имущественных интересов физических и юридических лиц при наступлении страховых случаев за счет денежных средств (взносов, премий) страхователей.

В структурном плане страховой рынок может быть представлен в двух аспектах: организационно-правовом и территориальном. В организационно-правовом аспекте он представлен акционерными, взаимными, частными и государственными страховыми организациями, в территориальном - местным (региональным), национальным (страна, республика и т. д.) и мировым (например, общеевропейский страховой рынок стран - членов ЕС). С точки зрения сфер обслуживания местные страховые рынки именуются еще внутренними, национальные - внешними, а мировые - глобальными.

Основными составляющими внутреннего страхового рынка являются материальные и финансовые ресурсы страховой организации. Главными задачами внутреннего рынка являются формирование спроса на страховые услуги (маркетинг и реклама), заключение договоров и продажа страховых полисов (сертификатов), проведение целесообразной и гибкой тарифной политики, регулирование собственной инфраструктуры.

В настоящее время в мировой практике страхования усилились тенденции по специализации и универсализации деятельности страховщиков. Страховые организации все больше выполняют функции специализированных кредитных институтов, занимающихся кредитованием различных сфер и отраслей хозяйственной деятельности, и во многих странах занимают после коммерческих банков ведущие позиции в качестве поставщиков ссудного капитала.

Кроме того, характер аккумулируемых страховыми организациями денежных ресурсов позволяет использовать их для долгосрочных производственных капиталовложений через рынок ценных бумаг (векселя, облигации и др.). Такими возможностями банки, оперирующие сравнительно краткосрочными средствами, не располагают. Следует также отметить, что приток денежных средств в страховые организации в виде страховых взносов, доходов от активных операций (инвестирование, спонсорство, депозитирование и др.), как правило, значительно превышает суммы страховых выплат страхователям, что позволяет страховым организациям постоянно увеличивать инвестиционные вложения в доходные сферы хозяйствования, грандиозные перспективные проекты, долгосрочные ценные бумаги, государственные краткосрочные облигации, под недвижимость и др. Все это характеризует страховой рынок как сложную многофакторную финансовую систему.

Рынок драгоценных металлов. Товаром на этом рынке являются драгоценные и редкоземельные металлы (серебро, золото, платина, палладий и др.). В прошлом практически все валюты прошли стадию своего обеспечения тем или иным драгоценным металлом, начиная с серебра (серебряный доллар) и заканчивая золотым обеспечением. Традиционно размер золотого запаса страны, включающего в себя не только золото, но и платину и палладий, отражается на силе и слабости экономики страны. Инвестирование средств в рынок драгоценных металлов позволяет извлекать прибыль, связанную с котировками цен на драгоценные металлы, т.к. всегда драгметаллы можно «обменять» на деньги.

Рынок драгоценных металлов можно рассматривать с двух точек зрения: функциональной и институциональной. С функциональной точки зрения рынок драгоценных металлов и драгоценных камней представляет собой торгово-финансовый центр, в котором сосредоточены торговля ими и другие коммерческие и имущественные сделки с этими активами. С этой позиции функционирование рынка драгоценных металлов должно обеспечить промышленное и ювелирное потребление драгоценных металлов и драгоценных камней, создание золотого запаса государства, страхование от валютных рисков, получение прибыли за счёт арбитражных сделок.

С институциональной точки зрения рынок драгоценных металлов представляет собой совокупность специально уполномоченных банков, бирж драгоценных металлов.

По своему назначению драгоценные металлы играют двоякую роль: они предназначены для промышленного использования (техника, электроника, медицинское оборудование, протезирование и т, д.); они являются предметом инвестиций (изготовление монет, ювелирных изделий), используются как сокровища, резервы.

Фондовый, кредитный, валютный, страховой рынки позволяют использовать временно свободные капиталы как на национальном, так и на глобальном уровнях. Деятельность финансового рынка позволяет вновь вовлечь временно свободные денежные капиталы в общий кругооборот капитала, обеспечивая непрерывность воспроизводства и прибыли предпринимателям.

Положительная роль финансового рынка состоят в его перераспределительной функции: через него денежный капитал направляется на развитие экономики, в том числе инновационное. Негативная роль финансового рынка в развитии экономики связана с преобладанием спекулятивных виртуальных сделок в интересах обогащения его институциональных участников вместо перераспределения денежного капитала в приоритетные инновационные проекты с учетом общенациональных интересов. Эта негативная роль усиливается при кризисных потрясениях на разных его сегментах, что отрицательно влияет на участников рынка и социально-экономическое развитие страны.

2. Развитие финансового рынка России

2.1 Ресурсы иностранных финансовых рынков

В условиях недостатка финансовых ресурсов исключительно большое значение имеет доступ российских заемщиков к иностранным финансовым рынкам.

В середине 90-х годов приток средств с мирового финансового рынка начал набирать темпы. Одному из первых рамочная кредитная линия была открыта в конце октября 1995 г. АвтоВАЗбанку под инвестиционные проекты. После финансового кризиса 1998 г. в РФ доверие иностранных кредиторов к российским заемщикам было подорвано. Некоторые заемщики смогли восстановить это доверие только в 2001-2002 гг.

Укрепление финансового положения РФ в начале XXI в. привело к тому, что для решения проблемы недостатка финансовых ресурсов российские организации вновь начали активно привлекать средства на мировом финансовом рынке. В 2005 г. российские компании заимствовали из-за рубежа более 53 млрд долларов. Активное привлечение иностранных инвестиций продолжалось и в последующие годы: так, в 2006 году эта сумма превысила 55 млрд долларов, а в 2007 возросла более чем в 2 раза и превысила 120 млрд долларов. В общей структуре иностранных инвестиций преобладают долгосрочные капиталовложения, однако прямых инвестиций здесь не так уж и много (23 – 24%), преобладают вложения денежных средств в форме кредитов (от 68 до 74% от общего объема инвестиций).

Основную роль в приросте российских частных займов сыграли госкомпании. «Газпром» привлек необеспеченный синдицированный кредит на более чем 13 млрд. долл., чтобы приобрести «Сибнефть», а «Роснефтегаз» занял у западных банков 7,5 млрд. долл. на покупку 10,74% акций «Газпрома».

В связи с тем, что многие российские компании увеличили капитализацию, улучшили структуру, доверие западных инвесторов к ним возросло, и они могут получить кредиты на мировом рынке. Так, «ЛУКойл» занимал на покупку канадской компании, металлургические компании «Русал» и «Суал» за счет кредитов рефинансировали долги, а «Северсталь» и Новолипецкий металлургический комбинаты финансировали модернизацию оборудования.

2.2 Государственное регулирование финансового рынка РФ

Государственное регулирование финансового рынка РФ осуществляет несколько структур. Рынок кредитов, обслуживаемый кредитными организациями, организует Центральный банк России, который устанавливает правила осуществления расчетов в РФ и проведения банковских операций; лицензирует кредитные организации; регулирует и контролирует деятельность кредитных организаций; организует регулирование и валютный контроль.

Указом Президента РФ от 9 марта 2004 г. № 314 образована Федеральная служба по финансовым рынкам (ФСФР), которой переданы функции по контролю и надзору упраздненной Федеральной комиссии по рынку ценных бумаг.

ФСФР разрабатывает основные направления развития рынка ценных бумаг; разрабатывает и утверждает единые требования к правилам осуществления профессиональной деятельности с ценными бумагами; устанавливает обязательные требования к операциям с ценными бумагами, нормы допуска ценных бумаг к их публичному размещению, обращению, котированию и листингу, расчетно-депозитарной деятельности; лицензирует различные виды профессиональной деятельности на рынке ценных бумаг, а также приостанавливает или аннулирует указанные лицензии. ФСФР также лицензирует негосударственные пенсионные фонды, компании, управляющие паевыми инвестиционными фондами.

Государственное регулирование осуществляет и Федеральная служба страхового надзора, которая лицензирует страховые организации; выполняет надзор за финансовым состоянием страховщиков; разрабатывает методические и нормативные документы в области страхования.

Указом Президента РФ от 17.10.2008 № 1489 был создан Совет при Президенте по развитию финансового рынка РФ как совещательный орган. Основными задачами Совета являются: рассмотрение вопросов, связанных с развитием финансового рынка и обеспечением его стабильности, а также оценка эффективности принимаемых в этой области мер; подготовка предложений Президенту по защите прав инвесторов и предотвращению кризисов на финансовом рынке, дальнейшему развитию финансового рынка и обеспечению его стабильности; проведение по поручению Президента экспертизы проектов федеральных законов, касающихся развития финансового рынка и обеспечения его стабильности и др.

В системе регулирования РФ негосударственные структуры - объединения профессиональных участников - еще не играют такой важной роли, как за рубежом. Наиболее активно функционируют на рынке ценных бумаг саморегулируемые организации (СРО) - добровольные объединения профессиональных участников рынка на некоммерческой основе, действующие в рамках существующего законодательства. Саморегулируемые организации могут принимать форму ассоциаций, профессиональных союзов, профессиональных общественных организаций.

Основными саморегулируемыми организациями на российском рынке ценных бумаг являются: Национальная ассоциация участников фондового рынка (НАУФОР); Национальная фондовая ассоциация (НФА); Профессиональная ассоциация регистраторов, депозитариев (ПАРТАД и др.

Банки РФ объединяют две основных ассоциации - Ассоциация региональных банков России, созданная в 1990 г., и Ассоциация российских банков, образованная в 1991 г.

Самый крупный из союзов страховщиков - Всероссийский союз страховщиков, который объединяет более 200 страховых компаний. В качестве ассоциированных членов в него входят Российских союз автостраховщиков, Межрегиональный союз медицинских страховщиков, Национальный союз страховщиков ответственности.

В РФ отсутствует структура, объединяющая и координирующая деятельность всех названных институтов, как отсутствует и нормативный акт, регулирующий финансовый рынок как единое целое.

В последние годы в России много делается для развития финансового рынка и приближения его по уровню организации к развитым рынкам. В частности, это касается повышения доверия инвесторов к финансовым институтам, снижения кредитных рисков, системы ценообразования.

2.3 Повышение доверия инвесторов

В целях защиты прав вкладчиков банков РФ, укрепления доверия к банковской системе и стимулирования привлечения сбережений населения в 2003 г. был принят Закон «О страховании вкладов физических лиц в банках РФ» (№ 177-ФЗ) в целях: защиты прав вкладчиков банков РФ; укрепления доверия к банковской системе; стимулирования привлечения сбережений населения.

Участие в системе страхования вкладов обязательно для всех банков. Банк считается участником системы со дня его постановки на учет до дня снятия с учета. Страховым случаем признается одно из следующих обстоятельств: отзыв у банка лицензии ЦБ на осуществление банковских операций или введение ЦБ моратория на удовлетворение требований кредиторов банка. Возмещение по вкладам выплачивается вкладчику в размере 100% суммы вкладов в банке, в отношении которого наступил страховой случай, но не более 700 000 руб.

Если вкладчик имеет несколько вкладов в одном банке в сумме свыше 700 000 руб., возмещение выплачивается по каждому пропорционально размеру. Если страховой случай наступил в отношении нескольких банков, размер страхового возмещения исчисляется в отношении каждого банка отдельно. Размер возмещения рассчитывается исходя из размера остатка денежных средств по вкладу в банке на конец дня наступления страхового случая.

Для минимизации рисков банков и других кредиторов при предоставлении ими кредитов и займов и соответственно снижения стоимости кредита для добросовестных заемщиков в РФ в 2005 г. начала создаваться система «Бюро кредитных историй». Закон «О кредитных историях» от 30 декабря 2004 г. № 218- ФЗ определил понятие и состав кредитной истории, основания, порядок формирования, хранения и использования кредитных историй; регламентировал деятельность бюро кредитных историй; установил особенности создания, ликвидации и реорганизации бюро кредитных историй, а также принципы их взаимодействия с источниками формирования кредитной истории, заемщиками, органами государственной власти, органами местного самоуправления и Банком России.

Закон непосредственно касается отношений, которые возникают между заемщиками и организациями, заключающими с физическими лицами, в том числе с индивидуальными предпринимателями, и (или) юридическими лицами договоры займа (кредита). При предоставлении займа информация передается в бюро кредитной истории только с согласия заемщика. Бюро при рассмотрении вопроса о предоставлении займа может обеспечить кредиторов информацией, характеризующей добросовестность заемщика.

2.4 Рынок кредитов России

Кредиты могут предоставляться только организациями, имеющими статус кредитных и традиционно выступающими в качестве финансовых посредников. Согласно ГК РФ по кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее. Рынок кредитов преимущественно обеспечивается в РФ коммерческими банками. Поэтому кроме ГК РФ кредитные операции регулируются Законом «О банках и банковской деятельности» 1990 г. в редакции Федерального закона 2009 г. и Законом «О Центральном банке РФ» от 10 июля 2002 г. № 86-ФЗ.

Минимальный размер уставного капитала для создаваемых банков на день подачи ходатайства о государственной регистрации и выдаче лицензии в территориальное учреждение Банка России должен составлять сумму, эквивалентную 180 млн. рублей.

В последние годы рынок кредитов активно развивался. На 1 января 2008 г. в Российской Федерации действовало 1136 кредитных организации с 3455 филиалами.

Объем рынка кредитов и его структуру иллюстрирует приложение. Как можно видеть из таблицы, объемы кредитов, предоставляемые всем видам заемщиков, неуклонно возрастали на протяжении 2006 – 2008гг.

Для предоставления кредитов коммерческие банки должны привлекать средства физических и юридических лиц и таким образом обеспечивать формирование своих финансовых ресурсов. Следовательно, обратной стороной рынка кредитов является рынок депозитов. Для привлечения средств на срок или до востребования банк может заключить договор банковского вклада (депозита).

В соответствии с ГК РФ по договору банковского вклада (депозита) одна сторона (банк), принявшая поступившую от другой стороны (вкладчика) или поступившую для нее денежную сумму (вклад), обязуется возвратить сумму вклада и выплатить проценты на нее на условиях и в порядке, предусмотренном договором.

Для хранения средств клиентов, необходимых для обеспечения их текущей деятельности, заключается договор банковского счета. По договору банковского счета банк обязуется принимать и зачислять поступающие на счет, открытый клиенту (владельцу счета), денежные средства, выполнять распоряжения клиента о перечислении и выдаче соответствующих сумм со счета и проведении других операций по счету. Банк может использовать имеющиеся на счете денежные средства, гарантируя право клиента беспрепятственно распоряжаться этими средствами.

Объем рынка депозитов и его структуру иллюстрирует приложение. Как можно видеть из таблицы, объемы банковских вкладов как физических, так и юридических лиц также возрастали на протяжении 2006 – 2008гг.

2.5 Рынок драгоценных металлов России

Россия, как страна, обладающими собственными значительными запасами и месторождениями драгоценных металлов, имеет практически все необходимые предпосылки для развития внутреннего рынка драгоценных металлов. В последние годы на создание рынка оказали положительное влияние такие факторы, как: формирование основных участников рынка; рост объемов добычи металлов и соответственно рост предложения; приток иностранных инвестиций в добывающую отрасль; увеличение промышленного потребления; повышение спроса со стороны частных инвесторов; формирование цены на металлы с учетом конъюнктуры мирового рынка.

В РФ более развит первичный рынок, основными участниками которого выступают предприятия добывающей и перерабатывающей промышленности. На вторичном рынке наибольшее развитие получили межбанковский, оптовый и экспортный рынки. В стадии развития находится розничный сектор, а биржевой только формируется.

Субъекты добычи и производства драгметаллов представлены на первичном рынке предприятиями золотоплатиновой промышленности. В качестве институциональных инвесторов выступают государственные органы в лице государственного учреждения по формированию Государственного фонда драгоценных металлов и драгоценных камней РФ, хранению, отпуску и использованию драгоценных металлов и драгоценных камней (Гохран России), уполномоченных органов исполнительной власти субъектов РФ и Банка России, специально уполномоченных банков.

Первичный рынок золота и прочих драгметаллов в РФ представлен тремя секторами:

1. прямой внутренний, субъектами которого выступают государственные органы, за исключением ЦБ РФ, уполномоченные банки и промышленные предприятия, так как они в соответствии с законодательством могут приобретать металл у производителей с целью стратегических или промышленных запасов. Кроме того, они могут использовать драгоценные металлы для проведения операций на внутреннем и внешнем рынках. Уполномоченные банки приобретают металл для формирования собственных активов или его реализации на вторичном рынке, а также по поручению клиентов;

2. посреднический внутренний, на котором операции проводят уполномоченные банки, реализующие драгоценный металл промышленным потребителям и ЦБ РФ. Законодательно ЦБ РФ не имеет права проводить операции напрямую с производителями металлов и свои права на покупку может реализовать только через посредничество уполномоченных институтов. Приобретенные драгоценные металлы ЦБ РФ может направлять на увеличение золотых резервов (однако на практике они уже длительный период остаются без изменений), на чеканку монет с последующей их реализацией коммерческим банкам и на проведение операции на внутреннем и внешнем рынках;

3. прямой экспортный, субъектами которого являются добывающие компании, имеющие право самостоятельно экспортировать драгоценные металлы их потребителям - иностранным покупателям.

Вторичный рынок представлен более широким кругом участников и операций. Кроме участников первичного рынка это и частные инвесторы. Помимо сделок с металлами в физической форме на вторичном рынке проводятся операции в обезличенном виде (обезличенные металлические счета, ценные бумаги), которые имеют значительное преимущество над первыми, поскольку не облагаются НДС. Ведущее место на вторичном рынке занимают коммерческие банки. Однако расширению их деятельности, с одной стороны, препятствует низкий уровень спроса, а с другой - неразвитость нормативной базы, взимание НДС при операциях со слитками и монетами, отсутствие полностью сформированной рыночной инфраструктуры.

Важный шаг в развитии рынка золота был сделан в июне 2006 г. Российская торговая система (РТС) и рамках своей срочной секции FORTS начала торговать фьючерсными контрактами на золото. Первая «номинальная» сделка по фьючерсному контракту на золото была заключена с расчетом в июле по цене 626,5 долларов за унцию. Только в течение одного дня торгов заключено 70 сделок на 46, 793 млн руб.

Фьючерсы и опционы на золото это уникальные финансовые инструменты, которые обеспечивают всем желающим лицам доступ на рынок золота. Это способ торговли золотом по мировым ценам, альтернатива традиционным инвестициям в золото, таким как слитки, монеты, акции золотодобывающих предприятий и обезличенные металлические счета. По удобству покупки и продажи активов, а также по транзакционным издержкам фьючерсные и опционные контракты значительно превосходят остальные способы инвестиций в золото.

2.6 Рынок ценных бумаг России

Рынок ценных бумаг в России - это молодой динамичный рынок с быстро нарастающими объемами операций, с различными финансовыми инструментами и диверсифицированной регулятивной и информационной инфраструктурой.

Важное значение в организации рынка ценных бумаг имеет фондовая биржа. Деятельность фондовых бирж в России регулируется Федеральным законом «О рынке ценных бумаг» и Федеральным законом «О защите прав и законных интересов инвесторов на рынке ценных бумаг.

К обращению на фондовой бирже допускаются:

1. ценные бумаги в процессе размещения и обращения, прошедшие предусмотренную Федеральным законом процедуру эмиссии и включенные фондовой биржей в список ценных бумаг, допускаемых к обращению на бирже в соответствии с ее внутренними документами.

Ценные бумаги, не включенные в список обращаемых на фондовой бирже, могут быть объектом сделок на бирже в порядке, предусмотренном ее внутренними документами;

2. иные финансовые инструменты в соответствии с законодательством Российской Федерации.

Рынок государственных ценных бумаг обычно занимает ведущее место (до 50%) в общем объеме рынка ценных бумаг (государственных и корпоративных). Российские государственные ценные бумаги по своим масштабам преобладают и на фондовом рынке в России.

Хотя число видов государственных ценных бумаг, обращающихся на российском рынке, достаточно велико, первенство прочно захватили облигации федерального займа (ОФЗ). Доходность ОФЗ различных видов составляла в 2005 – 2007 гг. от 5,3 до 7,1%. Между тем, в 90-е гг. их доходность доходила до 100% годовых и более, что, в конечном итоге, и привело к дефолту 1998 г.

Рынок государственных облигаций в своей большей части является централизованным фондовым рынком. Ядром этого рынка стала Московская межбанковская валютная биржа (ММВБ), на которой сосредоточены торговая, расчетная и депозитарная системы, обеспечивающие на современном уровне организацию торговли основными видами государственных ценных бумаг в режиме компьютерных торгов.

Российский рынок корпоративных акций условно делится на две части: рынок наиболее ликвидных акций, насчитывающий акции примерно 20-30 компаний, относящихся к отраслям нефтегазодобычи, электроэнергетики, телекоммуникаций, металлургии, транспорта, которые постоянно продаются и покупаются по рыночным ценам; и рынок всех остальных акций, прежде всего региональных предприятий, которые практически отсутствуют в свободном обращении, а это акции порядка 40 000 акционерных обществ открытого типа. Кроме эмитентов, к числу участников фондового рынка в настоящее время можно отнести около 3000 инвестиционных компаний, свыше 2000 коммерческих банков, порядка 1000 страховых организаций и столько же негосударственных пенсионных фондов.

Привлекательность российского фондового рынка обусловлена: высокой доходностью вложений в акции; стабильной макроэкономической ситуацией (за счет высоких цен на экспортируемое сырье); укреплением курса рубля по отношению к доллару; отменой требований резервирования средств при проведении валютных операций, установленных законодательством о валютном регулировании и валютном контроле (после чего доля нерезидентов на российском рынке резко выросла); переизбытком ликвидности на глобальных рынках в результате низких процентных ставок. Российский рынок догнал ведущие развивающиеся рынки по показателю «цена акции/прибыль», и российские компании перестали быть недооцененными

Повышение ликвидности рынка акций вызвало заметный рост капитализации российских компаний и динамики волатильности цен акций. Капитализация российских компаний выросла с 472 млрд. долл. до 908 млрд, или в 1,9 раза. Россия после Китая стала крупнейшим развивающимся рынком. Более быстрыми темпами, чем капитализация, росли показатели ликвидности биржевого рынка акций. Объем биржевых торгов акциями на фондовых биржах ММВБ, РТС и Санкт-Петербург увеличился с 180,2 млрд. долл. до 597,0 млрд, или в 3,3 раза.

По размеру капитализации российские биржи переместились с 19-го на 15-е место в мире, опередив рынки Республики Корея, Индии, Бразилии и Тайваня. Позитивным фактором биржевого рынка акций в России явился также заметный рост показателя оборачиваемости акций, рассчитываемого в международной практике путем деления среднемесячного биржевого оборота акций на сумму рыночной капитализации. Так, в 2006 г., коэффициент оборачиваемости акций составил 5,5% по сравнению с 3,2% в 2005 г.

2.7 Валютный рынок РФ

Органами валютного регулирования в Российской Федерации являются Центральный банк РФ и Правительство РФ. Основным законодательным актом, регулирующим валютные отношения, валютное регулирование и валютный контроль в Российской Федерации, является Федеральный закон «О валютном регулировании и валютном контроле».

В настоящее время в Российской Федерации действует режим плавающего валютного курса, который зависит от спроса и предложения рубля на валютных биржах страны, в том числе на ММВБ. Рубль не является полностью конвертируемой валютой. Основной задачей курсовой политики Банка России остается защита и обеспечение устойчивости рубля путем сглаживания резких колебаний его валютного курса, не обусловленных наличием устойчивых экономических тенденций.

В течение всего периода существования российского валютного рынка конверсионные операции Банка России, направленные на решение этой задачи, воздействовали на динамику курса рубль/доллар США. При этом обеспечение стабильности номинального курса доллара США к рублю приводило к значительным колебаниям рублевого курса других значимых для Российской Федерации иностранных валют, включая евро. С учетом сложившейся в настоящее время роли Европейского Союза в системе внешнеэкономических связей России и возрастания роли евро в качестве второй ведущей мировой валюты существующий «долларовый» подход к определению показателей устойчивости рубля перестал отвечать задачам курсовой политики Банка России.

Банк России с 1 февраля 2005 г. перешел к использованию в качестве операционного ориентира курсовой политики стоимости корзины валют, состоящей из 0,1 евро и 0,9 доллара США. По мере адаптации участников внутреннего валютного рынка к работе в новых условиях Банк России пересматривал состав бивалютной корзины в сторону повышения доли евро: с 15 марта 2005 г. она состояла из 0,2 евро и 0,8 доллара США, в настоящее время она состоит из 0,45 евро и 0,55 доллара США.

2.8 Страховой рынок РФ

Развитие российского страхового рынка во второй половине 2000-х гг. можно охарактеризовать как период устойчивого роста, причем как количественного, так и качественного. Накануне мирового финансового кризиса участники рынка казались «окрепшими» и готовыми к последующим шагам по повышению платежеспособности и освоению новых видов страхования. Успешно пройдя все этапы повышения капитализации, разделение на «жизнь» и «не-жизнь», страховщики активизировали сделки по слиянию и поглощению, что не замедлило отразиться на росте концентрации рынка. Сейчас количество проводивших операции страховщиков, осуществляющих как ОМС, так и иные виды страхования, постепенно сокращается; за пять лет рынок покинула почти треть участников. Так, если в 2005 году, страховую деятельность осуществляли 1077 организаций, то в 2008 году их число сократилось до 786. В конце 2009 года их число сократилось до 702. Крупнейшими страховыми компаниями являются: «Росгосстрах», «РОСНО», «Ингосстрах», «Россия», «СОГАЗ».

Темп прироста уставного капитала страховщиков сократился, что является результатом взаимодействия двух процессов на страховом рынке:

1. медленное изменение количества крупных страховщиков, обладающих уставными капиталами более 500 млн. руб. Уставные капиталы именно этих страховщиков составляют почти 70% в суммарном уставном капитале на страховом рынке;

2. быстрое сокращение количества компаний с уставными капиталами до 120 млн. руб., чему способствовала политика ФССН очистки страхового рынка от страховщиков с недостаточной капитализацией и/или осуществляющих схемные операции.

Указанный период оказался весьма насыщенным с точки зрения введения законодательных новшеств. Упрощенный порядок оформления ДТП при мелких авариях, не повлекших нанесение вреда жизни и здоровью, а также процедура прямого урегулирования убытков, позволяющая потерпевшему обращаться в «свою» страховую компанию, - эти нововведения улучшили ОСАГО с точки зрения потребителя и позволили страховщикам удерживать страхователей неценовым способом.

Важным событием на страховом рынке стало также установление на законодательном уровне Правил обязательного страхования гражданской ответственности перевозчика перед пассажирами воздушного судна, позволяющие реализовать нормы и лимиты ответственности, предусмотренные в Воздушном кодексе Российской Федерации.

2.9 Российский финансовый рынок в условиях мирового финансового кризиса

Накануне кризиса российская экономика демонстрировала очень хорошие макроэкономические показатели: значительный профицит бюджета и счета текущих операций, быстрый рост золотовалютных резервов и средств в бюджетных фондах. Вместе с тем в последние годы было допущено некоторое ослабление денежно-кредитной и бюджетной политики. Так, в 2007 г. расходы федерального бюджета увеличились в реальном выражении на 24,9%, то есть их рост более чем в три раза превышал рост ВВП. В экономике сформировались устойчиво низкие процентные ставки, фактически отрицательные в реальном выражении, что привело к бурному росту кредитования. Естественным результатом стал "перегрев" экономики. С одной стороны, это способствовало усилению инфляционного давления, а с другой - быстрому наращиванию внешних заимствований. Всего за три года (2005 - 2007) внешний долг негосударственного сектора увеличился почти в четыре раза. На начало 2005 г. он составил 108 млрд. долл. США, а на конец 2007 г. - 417,2 млрд. Быстрый рост государственных расходов и импорта маскировался повышением цен на нефть и другие товары российского экспорта. Однако фактически описанные процессы делали российскую экономику уязвимой к воздействию глобального кризиса.

Привлечение российскими банками средств на мировом рынке капитала позволило им проводить экспансию на кредитном рынке, что привело к повышению доступности денежных ресурсов и снижению ставок на внутреннем рынке заимствований. Чистая международная инвестиционная позиция кредитных организаций устойчиво ухудшалась. В конце 2005 г. ее значение составило -20,827 млрд. долл. США, а в конце III квартала 2008 г. - -99,651 млрд.

Снижение цен на нефть и ограничение заимствований на внешнем рынке вызвали существенное ослабление платежного баланса во втором полугодии 2008 г. Чистый приток частного капитала в размере 83 млрд. долл. США в 2007 г. превратился в его чистый отток в размере 130 млрд. долл. в 2008 г.

В последнее время замедление темпов роста кредитного портфеля приняло ярко выраженный характер. В ноябре 2008 г. по сравнению с октябрем объем выданных кредитов населению даже сократился на 0,7%, прирост банковских кредитов предприятиям составил всего 0,7%. По итогам 2008 г. задолженность перед кредитными организациями нефинансовых организаций выросла на 32,6% против 46,9% за тот же период 2007 г.

На динамику банковских кредитов в 2008 г. оказало влияние и то, что в период кризиса многие организации начали сворачивать инвестиционные программы, сокращать текущие расходы. Банки стали ужесточать требования к финансовому состоянию граждан в связи с возрастающими рисками непогашения кредитов (снижение покупательской способности, увеличение числа безработных). В ближайшее время банкам придется больше внимания уделять привлечению ресурсов с внутреннего рынка.

Ожидается, что в период до 2011 г. внешние условия развития российской экономики ухудшатся по сравнению с предшествующим трехлетним периодом. Ожидаемое в текущем году замедление роста спроса в группе стран – ведущих импортеров российских товаров, снижение темпов роста потребительских цен в группе стран – ведущих поставщиков товаров в Россию, а также низкие цены на сырьевые товары будут воздействовать на российскую экономику в направлении ограничения темпов экономического роста и сдерживания инфляции.

В зависимости от сценарных вариантов развития экономики Банк России предполагает увеличение денежного агрегата М2 в 2010 и 2011 гг. 16 - 25% и 14 - 22% соответственно.

Переход к формированию денежного предложения преимущественно за счет увеличения валового кредита банкам при снижении роли прироста чистых международных резервов позволит более эффективно использовать процентные инструменты денежно-кредитного регулирования, сделать действенным процентный канал трансмиссионного механизма денежно-кредитной политики. В то же время уменьшение присутствия Банка России в операциях на внутреннем валютном рынке даст возможность повысить гибкость курсовой политики, осуществить постепенный переход к режиму свободно плавающего валютного курса.

В начале развития кризисных процессов в мировой экономике Банк России поддерживал неизменный курс национальной валюты по отношению к бивалютной корзине. Это сопровождалось снижением международных резервов и сокращением денежной массы. С середины ноября 2008 г. он приступил к плавному ослаблению национальной валюты посредством постепенного расширения коридора допустимых колебаний стоимости бивалютной корзины. За 2008 г. реальный эффективный курс рубля к иностранным валютам укрепился на 4,5%, в том числе в декабре по отношению к ноябрю ослабел на 3,6%.

На начальном этапе для поддержки банковской ликвидности Минфин России размещал свободные средства федерального бюджета на депозитах коммерческих банков. Кроме того, в 2008 г. на внутреннем финансовом рынке были размещены средства ГК «Фонд ЖКХ» (180 млрд. руб.), ГК «Роснано» (130 млрд. руб.), а также Фонда национального благосостояния (175 млрд. руб.).

Важное место среди неотложных мер по поддержанию банковской ликвидности заняли операции предоставления Банком России кредитов коммерческим банкам без обеспечения. Данные операции охватывают широкий круг банков, имеющих кредитные рейтинги международных и/или российских рейтинговых агентств.

В 2008 г. из федерального бюджета выделено 200 млрд. руб. в виде имущественного взноса в ГК «Агентство по страхованию вкладов» (АСВ) для капитализации проблемных банков, а также открыта кредитная линия без лимита Банком России АСВ на цели поддержки банков, которые испытывают проблемы. На 14 января 2009 г. использовано 114,3 млрд. руб. за счет кредитной линии Банка России и 32,2 млрд. руб. за счет средств АСВ.

В качестве антикризисной меры увеличен объем страхования вкладов населения с 400 тыс. до 700 тыс. руб., Банку России предоставлены полномочия по страхованию межбанковских кредитов за счет собственных средств.

В связи с финансовым кризисом и в продолжение Стратегии развития финансового рынка РФ на 2006 - 2008 годы, Правительством РФ была принята Стратегия развития финансового рынка Российской Федерации на период до 2020 года.

Данная Стратегия определяет приоритетные направления деятельности государственных органов в сфере регулирования финансового рынка на период до 2020 года за исключением вопросов развития банковского и страхового секторов, а также вопросов их регулирования, контроля и надзора.

Целью Стратегии является обеспечение ускоренного экономического развития страны посредством качественного повышения конкурентоспособности российского финансового рынка и формирования на его основе самостоятельного финансового центра, способного сконцентрировать предложение широкого набора финансовых инструментов, спрос на финансовые инструменты со стороны внутренних и внешних инвесторов и тем самым создать условия для формирования цен на такие финансовые инструменты и соответствующие им активы в РФ.

К 2020 году предполагается решение следующих задач развития финансового рынка: 1. повышение емкости и прозрачности финансового рынка; 2. обеспечение эффективности рыночной инфраструктуры; 3. формирование благоприятного налогового климата для его участников; 4. совершенствование правового регулирования на финансовом рынке.

Наличие самостоятельного финансового центра в той или иной стране является одним из важнейших признаков конкурентоспособности экономик таких стран, роста их влияния в мире, обязательным условием их экономического, а значит, и политического суверенитета. В этой связи обеспечение долгосрочной конкурентоспособности российского финансового рынка и формирование в России самостоятельного финансового центра является важнейшим приоритетом долгосрочной экономической политики.

Задача создания самостоятельного финансового центра в России предполагает совершенствование налогообложения на финансовом рынке. Без формирования благоприятного налогового климата невозможно качественно повысить ликвидность рынка финансовых инструментов и привлекательность долгосрочных инвестиций, расширить спектр инструментов, обращающихся на финансовом рынке, перечень операций и оказываемых услуг, а также создать условия для преимущественного развития организованного рынка финансовых инструментов.

Заключение

Финансовый рынок представляет собой систему экономических отношений хозяйствующих субъектов по поводу распределения денежных средств между данными участниками экономических отношений. Целью финансового рынка является обеспечение эффективной аккумуляции денежных средств и их реализации тем структурам, которые нуждаются в финансовых ресурсах.

Основными сегментами финансового рынка являются: рынок кредитов, рынок ценных бумаг (или фондовый рынок), валютный рынок, рынок драгоценных металлов, страховой рынок.

Стержнем национальных и мировых финансовых потоков остаются материальные процессы воспроизводства, закономерности кругооборота функционирующего капитала. На одних участках высвобождаются временно свободные капиталы, на других возникает спрос на них. Бездействие, омертвление капитала противоречит его природе и законам рыночной экономики. Фондовый, кредитный, валютный, страховой рынки разрешают это противоречие на национальном и глобальном уровнях. Деятельность финансового рынка позволяет вновь вовлечь временно свободные денежные капиталы в общий кругооборот капитала, обеспечивая непрерывность воспроизводства и прибыли предпринимателям.

На финансовом рынке действуют главным образом профессиональные участников – банки, специализированные финансово-кредитные учреждения, биржи (в основном фондовые), которые осуществляют аккумуляцию и перераспределение денежных капиталов. Значительная роль принадлежит и органам государственной власти. В РФ такими органами власти являются: Министерство финансов, Центральный банк, Федеральная служба страхового надзора, федеральная служба по финансовым рынкам и другие. Имеются также и негосударственные структуры - объединения профессиональных участников, которые у нас еще не играют такой важной роли, как за рубежом. Наиболее активно функционируют на рынке ценных бумаг саморегулируемые организации участников финансового рынка.

Во второй половине 2000-х гг. активно развивались все сегменты финансового рынка: рынок кредитов, рынок драгоценных металлов, фондовый, страховой и валютный рынки. По степени насыщенности ликвидности средствами отечественный финансовый рынок не относится к высоколиквидным. Его ликвидность нестабильна и зависит не столько от привлечения национальных денежных накоплений, сколько от внешних факторов. Наиболее активно росла емкость фондового рынка, который по объему капитализации занял 13-е место в мире, обогнав рынки ценных бумаг Южной Кореи, Бразилии, Индии, Мексики, Саудовской Аравии.

Развитие финансового рынка РФ осуществляется с учетом нарастания процессов глобализации мировой финансовой системы, роста интернационализации рынков ценных бумаг, трансграничных инвестиционных сделок и усиления конкуренции крупнейших мировых финансовых центров.

Специфика российского финансового рынка состоит в том, что его деятельность в большей степени регулируется государством, чем рыночными методами. А его рыночное саморегулирование находится в стадии формирования.

О повышении качества государственного регулирования финансового рынка свидетельствуют принятые меры. В их числе: усиление надзора над функционированием его основных сегментов; создание бюро кредитных историй; ужесточение требований к размещению страховых резервов, структуре собственного капитала компаний. Это повышает капитализацию участников финансового рынка, объемы торгов на нем, поступление инвестиций в экономику. Регулирование финансового рынка направлено на его гармонизацию с международными стандартами, повышение прозрачности информации о деятельности профессиональных участников рынка и их ответственности.

Несмотря на бурное развитие российского финансового рынка, действие целого ряда негативных тенденций, господствующих на нем еще с момента его создания, сохраняется. К таким негативным моментам, в первую очередь, относятся следующие.

1. Недостаток ресурсной базы. Важную роль в качестве первичных продавцов финансовых ресурсов на рынках принадлежит коммерческим структурам, которые, осуществляя хозяйственную деятельность, накапливают полученную прибыль, амортизацию, создают различные резервные фонды, а также населению. В качестве продавца финансовых ресурсов на современном этапе в РФ могло бы выступить государство, учитывая размеры накопленного Стабилизационного фонда, однако в целях ограничения инфляции местом его инвестирования остаются рынки развитых зарубежных государств.

2. Узость внутреннего предложения ресурсов. По проведенным опросам население готово вкладывать в ценные бумаги не более 3% своих сбережений. В банковском секторе, несмотря на введение системы страхования вкладов, доля россиян, потерявших интерес к банковским услугам по размещению средств, увеличилась в 2005 г. на 12%.

3. Чрезмерная концентрация собственности, торговой активности на ограниченной группе финансовых инструментов (семь - десять акций генерируют более 90% торгов), а также сверхконцентрация в столице внутренних денежных ресурсов страны (более 60%) и финансовых институтов (40-80%), финансовых ресурсов в Москве; очень незначительная доля акционерных капиталов, находящихся в свободном обращении; олигополия в структуре финансовых посредников и институциональных инвесторов (в различных сегментах внутреннего рынка доминируют по восемь - десять игроков).

Специфической чертой нынешнего финансового кризиса в России (в отличие от кризиса 1997-1998 годов) является весьма активное участие государства и контролируемых им хозяйствующих субъектов в процессе урегулирования возникающих проблем. В рамках антикризисных программ значительная часть финансового сектора перешла от частных владельцев под контроль государства.

Утвержденная Стратегия развития финансового рынка РФ на период до 2020 года, основной целью видит обеспечение ускоренного экономического развития страны через повышение конкурентоспособности российского финансового рынка и формирование на его основе самостоятельного финансового центра (при активнейшей роли государства в этом процессе).

Список использованных источников и литературы

1. Федеральный закон от 02.12.1990 № 395-1 «О банках и банковской деятельности».

2. Гражданский кодекс Российской Федерации от 26.01.1996 №14-ФЗ.

3. Федеральный закон от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг».

4. Федеральный закон от 05.03.1999 № 46-ФЗ «О защите прав и законных интересов инвесторов на рынке ценных бумаг».

5. Федеральный закон от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)».

6. Федеральный закон от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле».

7. Федеральный закон от 23.12.2003 №177-ФЗ «О страховании вкладов физических лиц в банках РФ».

8. Федеральный закон от 30.12.2004 № 218-ФЗ «О кредитных историях».

9. Федеральный закон от 01.12.2007 № 315-ФЗ «О саморегулируемых организациях».

10. Указ Президента РФ от 17.10.2008 № 1489 «О Совете при Президенте Российской Федерации по развитию финансового рынка Российской Федерации».

11. Постановление Правительства РФ от 30.06.2004 № 317 «Об утверждении Положения о Федеральной службе по финансовым рынкам».

12. Постановление Правительства РФ от 30.06.2004 № 330 «Об утверждении Положения о Федеральной службе страхового надзора».

13. Распоряжение Правительства РФ от 1 июня 2006 г. № 793-р «Об утверждении Стратегии развития финансового рынка РФ на 2006 - 2008 годы».

14. Распоряжение Правительства РФ от 29.12.2008 № 2043-р «Об утверждении Стратегии развития финансового рынка Российской Федерации на период до 2020 года».

15. Доклад о развитии страхового рынка России в 2007 – 1 полугодии 2008 года. – М., 2009.

16. Доклад о развитии страхового рынка России в 2008 – 1 полугодии 2009 года. – М., 2009.

17. Финансы России. 2008: Статистический сборник. – М.: Росстат, 2008.

18. Международные валютно-кредитные и финансовые отношения: Учебник для вузов / Под ред. Л.Н. Красавиной. – М.: Финансы и статистика, 2006.

19. Рынок ценных бумаг: Учебник / Под ред. В.А. Галанова, А.И. Басова. – М.: Финансы и статистика, 2006.

20. Финансы: Учебник / Под ред. В.В. Ковалева. – М.: ООО «ТК Велби», 2003.

21. Финансы: учебник для студентов вузов / Под ред. Г.Б. Поляка - М.: ЮНИТИ-ДАНА, 2008. С. 438.

22. Абрамов А., Радыгин А. Финансовый рынок России в условиях государственного капитализма //Вопросы экономики. – 2007. – № 6. – С. 28-44.

23. Карсавина Л.Н. Финансовый рынок как фактор инновационного развития экономики: системный подход //Банковское дело. – 2008. – № 8. – С. 12-18.

24. Кудрин А. Мировой финансовый кризис и его влияние на Россию //Вопросы экономики. – 2009. – № 1. С. 9-27.

25. Мишина В.Ю., Головнин М.Ю. Российский валютный рынок: достижения на пути либерализации //Проблемы прогнозирования. – 2006. – № 4. – С. 113-125.

26. Радыгин А. Государственный капитализм и финансовый кризис: факторы взаимодействия, издержки и перспективы //Экономическая политика. – 2008. – № 6. – С. 88-105.

27. Группа компаний «Алхимия финансов» [Электронный ресурс]. Режим доступа: www.alchemyfinances. com

28. Группа компаний InstaForex [Электронный ресурс]. Режим доступа: www.fx-trader.ru

29. Группа компаний uptrading [Электронный ресурс]. Режим доступа: www.uptrading.ru

30. Лиховидов В.Н. Фундаментальный анализ мировых валютных рынков: методы прогнозирования и принятия решений // Он-лайн библиотека трейдера. [Электронный ресурс]. Режим доступа: www.trader-lib.ru

31. Официальный сайт Федеральной службы страхового надзора. [Электронный ресурс]. Режим доступа: www.fssn.ru

32. Официальный сайт Центрального банка Российской Федерации. [Электронный ресурс]. Режим доступа: www.cbr.ru

33. Страхование. [Электронный ресурс]. Режим доступа: www.insurans.ru

Приложение 1

Классификация финансовых рынков

Приложение 2

Классификация видов финансовых рынков по степени их развития

Приложение 3

Таблица 1 - Объем инвестиций, поступивших от иностранных инвесторов, по типам

| 2005 | 2006 | 2007 | ||||

| Млн. долл. США | В процентах к итогу | Млн. долл. США | В процентах к итогу | Млн. долл. США | В процентах к итогу | |

|

Всего инвестиций |

53651 |

100 |

55109 |

100 |

120941 |

100 |

|

в том числе: прямые инвестиции |

13072 | 24,4 | 13678 | 24,8 |

27797 |

23,0 |

|

из них: взносы в капитал |

10360 | 19,3 | 8769 | 15,9 | 14794 | 12,2 |

| лизинг | 143 | 0,3 | 90 | 0,1 | 82 | 0,1 |

| кредиты, полученные от зарубежных совладельцев предприятий | 2165 | 4,0 | 3897 | 7,1 | 11664 | 9,7 |

| прочие прямые инвестиции | 404 | 0,8 | 922 | 1,7 | 1257 | 1,0 |

| портфельные инвестиции | 453 | 0,8 | 3182 | 5,8 | 4194 | 3,5 |

|

из них: акции и паи |

328 | 0,6 | 2888 | 5,2 | 4057 | 3,4 |

| долговые ценные бумаги | 125 | 0,2 | 294 | 0,6 | 128 | 0,1 |

|

из них: векселя |

121 | 0,2 | 93 | 0,2 | 125 | 0,1 |

| прочие инвестиции | 40126 | 74,8 | 38249 | 69,4 | 88950 | 73,5 |

|

из них: торговые кредиты |

6025 | 11,2 | 9258 | 16,8 | 14012 | 11,6 |

| прочие кредиты | 33745 | 62,9 | 28458 | 51,6 | 73765 | 61,0 |

|

в том числе: на срок до 180 дней |

2656 | 4,9 | 3057 | 5,5 | 3429 | 2,8 |

| на срок свыше 180 дней | 31089 | 58,0 | 25401 | 46,1 | 70336 | 58,2 |

| прочее | 356 | 0,7 | 533 | 1,0 | 1173 | 0,9 |

Приложение 4

Таблица 2 - Объемы кредитов, предоставленных организациям, физическим лицам и кредитным организациям (на начало года; миллиардов рублей)

| 2006 | 2007 | 2008 | |||||||

| Всего | в том числе | Всего | в том числе | Всего | в том числе | ||||

| в рублях | в иностр. валюте | в рублях | в иностр. валюте | в рублях | в иностр. валюте | ||||

|

Предоставленные кредиты - всего |

6212,0 |

4244,1 |

1967,9 |

9218,2 |

6537,8 |

2680,5 |

13923,8 |

10182,9 |

3740,9 |

|

из них: организациям |

4484,4 | 3110,1 | 1374,3 | 6298,1 | 4601,2 | 1696,9 | 9532,6 | 7101,8 | 2430,8 |

| кредитным организациям | 668,0 | 250,9 | 417,1 | 1035,6 | 357,9 | 677,7 | 1418,1 | 514,3 | 903,8 |

| физическим лицам | 1055,8 | 883,1 | 172,7 | 1882,7 | 1578,6 | 304,1 | 2971,1 | 2566,7 | 404,4 |

Приложение 5

Таблица 3 - Вклады юридических и физических лиц в рублях и иностранной валюте, привлеченные кредитными организациями Российской Федерации на начало года, миллиардов рублей

Всего3464,3 |

741,6 | 2722,7 | |

| 2007 |

4866,0 |

1113,92 | 3752,2 |

| 2008 |

8383,5 |

3231,8 | 5151,6 |

Приложение 6

Таблица 4 - Доходность основных финансовых инструментов (на конец года; процентов годовых)

| 2005 | 2006 | 2007 | |

| Индикаторы рыночного портфеля: | |||

| ОФЗ-ФК | 6,1 | 5,3 | 6,1 |

| ОФЗ-ПД | 6,5 | 6,2 | 6,2 |

| ОФЗ-АД | 6,8 | 6,6 | 6,6 |

| ОФЗ-АД-ПК | 7,1 | 7,0 | 6,5 |

|

Средневзвешенные процентные ставки по кредитно-депозитным операциям кредитных организаций по срокам погашения до 1 года по кредитам, предоставленным в рублях: нефинансовым организациям |

11,1 | 10,5 | 10,8 |

| физическим лицам | 21,6 | 17,9 | 20,9 |

| кредитным организациям | 4,6 | 5,0 | 4,2 |

|

по кредитам, предоставленным в долларах США: нефинансовым организациям |

9,2 | 8,4 | 9,1 |

| физическим лицам | 10,8 | 13,3 | 13,7 |

| кредитным организациям | 4,1 | 5,2 | 4,4 |

|

по вкладам (депозитам), привлеченным в рублях от: нефинансовых организаций |

3,4 | 4,3 | 4,2 |

| физических лиц | 3,6 | 4,0 | 5,2 |

| кредитных организаций | 4,6 | 5,0 | 4,0 |

| по вкладам (депозитам), привлеченным в долларах США от: нефинансовых организаций | 3,9 | 5,1 | 4,5 |

| физических лиц | 2,4 | 2,5 | 3,6 |

| кредитных организаций | 4,0 | 5,5 | 4,8 |

ОФЗ – Облигации федерального займа

ОФЗ-ПД – Облигации федерального займа с постоянным доходом

ОФЗ-ФК – Облигации федерального займа с фиксированным доходом

ОФЗ-АД – Облигации федерального займа с амортизацией долга

ОФЗ-АД-ПК – Облигации федерального займа с амортизацией долга и переменным купонным доходом

Приложение 7

Таблица 5 - Текущая структура бивалютной корзины

Период действия |

Число единиц иностранной валюты в составе корзины |

| 8 февраля 2007 г. – настоящее время | 0,55 долларов США / 0,45 евро |

| 1 декабря 2005 г. – 7 февраля 2007 г. | 0,6 долларов США / 0,4 евро |

| 1 августа 2005 г. – 30 ноября 2005 г. | 0,65 долларов США / 0,35 евро |

| 16 мая 2005 г. – 31 июля 2005 г. | 0,7 долларов США / 0,3 евро |

| 15 марта 2005 г. – 15 мая 2005 г. | 0,8 долларов США / 0,2 евро |

| 1 февраля 2005 г. – 14 марта 2005 г. | 0,9 долларов США / 0,1 евро |

| Европейская система центральных банков: организация и задачи ... | |

|

Московская банковская школа Дипломная работа На тему: Европейская система центральных банков: организацияв: организация и задачи деятельности. Студентки гр.523 на ... Согласно уставу ЕЦБ центральные банки должны передать ему (на кредитной основе) валютные резервы на общую сумму, эквивалентную 50 млрд. евро (в дальнейшем эта сумма по решению ... В предстоящий период, особенно после 2002 года, следует ожидать, что удельный вес доллара в мировой валютной системе будет снижаться, а удельный вес евро - возрастать. |

Раздел: Рефераты по экономике Тип: дипломная работа |

| Влияние мировой валютной системы на национальную экономку России | |

|

Санкт-Петербургский государственный технический университет Факультет экономики и менеджмента Кафедра национальной экономики Проект допущен к защите ... Действительно ли евро имеет шанс потеснить доллар на мировых валютных рынках? В 1998 г., при шестикратном росте общего объема валютных операций на Московской межбанковской валютной бирже, по сравнению с предыдущим годом удельный вес операций с долларом США ... |

Раздел: Рефераты по экономике Тип: реферат |

| Банковская система России: современные проблемы и перспективы развития | |

|

Оглавление Введение Глава 1. Банковская система РФ, ее сущность, функции и структура 1.1 Понятие и признаки банковской системы 1.2 Правовой статус и ... Совокупный объем предоставленной рублевой ликвидности по сделкам "валютный своп" Банка России по инструментам рубль/доллар США и рубль/евро в отчетный период составил 194,8 млрд ... Дополнительными факторами, оказавшими влияние на их рост, являлись получение дохода от операций с активами Банка России в иностранной валюте и драгоценных металлах и изменения ... |

Раздел: Рефераты по банковскому делу Тип: дипломная работа |

| Государственные и муниципальные финансы | |

|

СТРУКТУРА КУРСА Раздел 1. Основы государственных и муниципальных финансов. Тема 1. Роль и место государственных и муниципальных финансов в финансовой ... Вследствие прочих изменений (в основном валютной переоценки, связанной главным образом с падением обменного курса евро к доллару США) внешний долг в эквиваленте долларов США ... Курс акций, облигаций и других ценных бумаг - цена ценных бумаг на фондовой бирже. |

Раздел: Рефераты по финансовым наукам Тип: учебное пособие |

| Международные валютно-финансовые отношения | |

|

Основные экономические понятия в сфере мировой экономики Понятие "деятельность" - все осмысленные и целенаправленные действия человека и групп людей ... Участниками валютного рынка являются также инвестиционные фонды, финансовые компании и брокеры, работающие на фондовых и фьючерсных биржах. Ведущие фондовые биржи мира торгуют иностранными акциями, если они удовлетворяют их требованиям. |

Раздел: Рефераты по международным отношениям Тип: шпаргалка |