Курсовая работа: Формирование фондового портфеля ОАО "Энергия"

Федеральное агентство по образованию РФ

Государственное образовательное учреждение

высшего профессионального образования

«Ижевский Государственный Технический Университет»

Факультет « Менеджмент и маркетинг»

Кафедра «Финансы и кредит»

Курсовая работа

по дисциплине: «Теория портфельного инвестирования»

на тему: «Формирование фондового портфеля

ОАО «Энергия»

Ижевск 2006

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ И ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ ПОРТФЕЛЬНОГО ИНВЕСТИРОВАНИЯ

1.1. Понятие инвестиционного портфеля

1.2. Типы портфелей

1.3. Принципы портфельного инвестирования

1.4. Модели формирования портфеля

ГЛАВА 2. МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ РАЗРАБОТКИ СТРАТЕГИИ ФИНАНСОВЫХ ИНВЕСТИЦИЙ

2.1. Экономическая сущность и особенности формирования инвестиционной стратегии

2.2. Принципы разработки инвестиционной стратегии

2.3. Особенности формирования стратегии финансовых инвестиций предприятием

2.4. Этапы разработки стратегии

2.5. Анализ различных видов стратегий, применяемых на практике

ГЛАВА 3. ФОРМИРОВАНИЕ ПОРТФЕЛЯ ФИНАНСОВЫХ ИНВЕСТИЦИЙ ОАО «ЭНЕРГИЯ»

3.1. Особенности деятельности ОАО «Энергия»

3.2. Разработка стратегии формирования фондового портфеля

3.3. Этапы формирования фондового портфеля

3.3.1. Анализ макроэкономических факторов

3.3.2. Анализ инвестиционной привлекательности отраслей

3.3.3. Анализ российских эмитентов

3.4. Оценка эффективности стратегии

3.5. Мониторинг портфеля

ЗАКЛЮЧЕНИЕ

ЛИТЕРАТУРА

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Экономическая деятельность отдельных хозяйствующих субъектов, физических лиц и страны в целом в значительной мере характеризуется объемом и формами осуществляемых инвестиций.

Развитие любого предприятия невозможно представить без инвестиционной деятельности. Профессиональное управление инвестиционной деятельностью позволяет более эффективно осуществлять развитие фирмы, то есть добиваться заданных целей с минимумом инвестиционных затрат.

В инвестиционной деятельности предприятия необходимо управлять как прямыми инвестициями в реальные объекты, так и портфельными (финансовыми) инвестициями в различные финансовые инструменты для осуществления быстроликвидных операций на фондовом рынке и привлечения на этой основе дополнительных средств для реализации программ развития.

Портфельные инвестиции являются важнейшей составляющей инвестиционной программы развития предприятия. В процессе разработки данной программы формируются инвестиционные портфели.

Цель курсовой работы – приобретение теоретических и практических навыков инвестиционного анализа российского фондового рынка и формирования стратегии портфельного инвестирования.

Данная курсовая работа состоит из трех разделов. Первый посвящен теоретическим основам портфельного инвестирования, второй – методологии разработки стратегии финансовых инвестиций и анализу различных видов стратегий, применяемых на практике. Третий раздел связан с формированием портфеля ценных бумаг ОАО «Энергия», расчетом показателей по отдельному инструменту и портфелю в целом, мониторингом данного портфеля.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ И ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ ПОРТФЕЛЬНОГО ИНВЕСТИРОВАНИЯ

1.1 Понятие инвестиционного портфеля

В сложившейся мировой практике фондового рынка под инвестиционным портфелем понимается некая совокупность ценных бумаг, принадлежащих физическому или юридическому лицу, выступающая как целостный объект управления. Это означает, что при формировании портфеля и в дальнейшем, изменяя его состав и структуру, менеджер формирует новое инвестиционное качество. Основную проблему, которую необходимо решать при формировании портфеля ценных бумаг, составляет задача распределения инвестором определенной суммы денег по различным альтернативным вложениям так, чтобы наилучшим образом достичь своих целей.

Смысл портфеля – улучшить условия инвестирования, придав совокупности ценных бумаг такие инвестиционные характеристики, которые недостижимы с позиции отдельно взятой ценной бумаги и возможны только при их комбинации [14].

Главной целью инвестора при формировании им портфеля финансовых инвестиций (инвестиционного портфеля) выступает обеспечение определенного (желательно, повышающего) уровня его доходности при одновременном снижении степени рискованности. Из этой цели вытекает ряд локальных целей:

1) достижение высокого уровня дохода от операций в составе инвестиционного портфеля в краткосрочном периоде;

2) обеспечение высоких темпов прироста капитала, вложенного в финансовые инвестиции, в долгосрочном периоде;

3) минимизация уровня рисков, типичных для финансовых инвестиций;

4) обеспечение необходимой степени ликвидности инвестиционного портфеля;

5) минимизация налогового бремени инвестиционного портфеля [12].

1.2 Типы портфелей

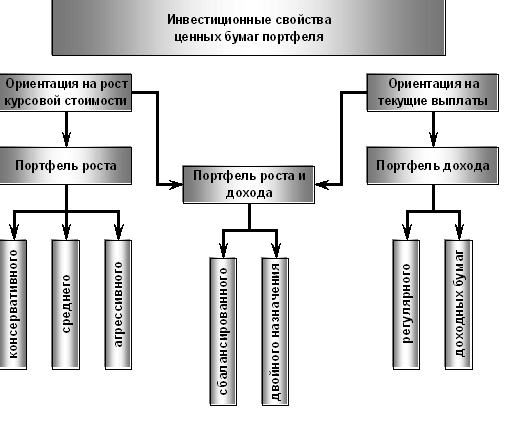

С учетом инвестиционных качеств ценных бумаг можно сформировать различные портфели ценных бумаг, в каждом из которых будет собственный баланс между существующим риском, приемлемым для владельца портфеля, и ожидаемой им отдачей (доходом) в определенный период времени. Соотношение этих факторов и позволяет определить тип портфеля ценных бумаг. При этом важным признаком при классификации типа портфеля становится то, каким способом, при помощи какого источника данный доход получен: за счет роста курсовой стоимости или текущих выплат дивидендов, процентов (рис. 1.1).

Портфель роста – инвестиционный портфель, сформированный по критерию максимизации темпов прироста капитала, вкладываемого в финансовые инструменты в долгосрочном периоде, иначе говоря, по критерию роста рыночной стоимости предприятия за счет возрастания стоимости его капитала в процессе финансовых инвестиций. Инвестор отказывается от высокодоходных вложений, приносящих инвестиционную прибыль в краткосрочном периоде. Данный портфель ориентирован на акции компаний, растущие на фондовом рынке по курсовой стоимости. Цель такого портфеля – увеличить капитала инвесторов за счет разницы в рыночной стоимости при покупке и продаже активов. Дивиденды не являются обязательным элементом. Наличие портфеля роста свидетельствует об устойчивом финансовом состоянии предприятия инвестора.

Темпы роста курсовой стоимости совокупности акций, входящих в портфель роста, определяют виды портфелей, составляющие данную группу.

Портфель агрессивного роста нацелен на максимальный прирост капитала. В состав данного типа портфеля входят акции молодых, быстрорастущих компаний. Инвестиции в портфеле являются достаточно рискованными, но вместе с тем могут приносить самый высокий доход.

Портфель консервативного роста является наименее рискованным. Он состоит в основном из акций крупных, хорошо известных компаний, характеризующихся, хотя и невысокими, но устойчивыми темпами роста курсовой стоимости. Состав портфеля остается стабильным в течение длительного периода времени. Инвестиции портфеля нацелены на сохранение капитала.

Портфель среднего роста представляет собой сочетание инвестиционных свойств портфелей агрессивного и консервативного роста. В данный тип портфеля включаются наряду с надежными ценными бумагами, приобретаемыми на длительный срок, рискованные фондовые инструменты, состав которых периодически обновляется. При этом гарантируется средний прирост капитала и умеренная степень риска вложений. Надежность обеспечивается ценными бумагами консервативного роста, а доходность – ценными бумагами агрессивного роста.

Портфель дохода - инвестиционный портфель, критерием формирования которого выступает максимизация доходности в краткосрочном периоде или максимизация уровня прибыли от финансовых операций. При этом не учитывается, как текущие высокодоходные финансовые вложения влияют на темпы прироста инвестируемого капитала в перспективе. Данный портфель ориентирован на получение высокого текущего дохода – процентных и дивидендных выплат. Портфель дохода составляется в основном из акций, которые характеризуются умеренным ростом курсовой стоимости и высокими дивидендами, облигаций и других ценных бумаг, инвестиционным свойством которых являются высокие текущие выплаты.

Портфель регулярного дохода формируется из высоконадежных ценных бумаг и приносит средний доход при минимальном уровне риска.

Портфель доходных бумаг состоит из высокодоходных облигаций корпораций, ценных бумаг, приносящих высокий доход при среднем уровне риска.

Портфель роста и дохода формируется для избежания возможных потерь на фондовом рынке, как от падения курсовой стоимости, так и низких дивидендных или процентных выплат. Одна часть финансовых активов, входящих в состав данного портфеля, приносит владельцу рост капитальной стоимости, а другая – доход. Потеря одной части может компенсироваться возрастанием другой.

Портфель двойного назначения состоит из бумаг, приносящих его владельцу высокий доход при росте вложенного капитала (ценные бумаги инвестиционных фондов двойного назначения).

Сбалансированные портфели предполагают сбалансированность не только доходов, но и риска, который сопровождает операции с ценными бумагами. Эти портфели в определенной пропорции состоят из ценных бумаг, быстро растущих в курсовой стоимости, и из высокодоходных ценных бумаг. Как правило, они формируются из обыкновенных и привилегированных акций и облигаций [12, 15].

Рис. 1.1. Классификация портфелей в зависимости от источника дохода [15]

По отношению к финансовым рискам выделяют следующие типы портфелей: спекулятивный, компромиссный и консервативный.

Спекулятивный портфель – портфель, сформированный по критерию максимизации прибыли от финансовых операций в текущем периоде. В структуре спекулятивного портфеля содержатся наиболее высокорискованные и высокодоходные финансовые инструменты. Формирование такого портфеля позволяет получить максимально возможную норму прибыли на капитал, вложенный в финансовые инвестиции. Вместе с тем при подобном портфеле наиболее велик риск значительной или полной потери финансовых вложений капитала. Как правило, в данный тип портфеля входят акции, по которым их эмитенты обещают сверхдивиденды, займы под проценты, уровень которых значительно выше банковского.

Компромиссный портфель – портфель, сформированный в виде определенной совокупности финансовых инструментов, по которой уровень риска близок среднерыночному. При этом и норма прибыли на вложенный капитала также приближается к среднерыночному значению. В данном портфеле имеются как высокорискованные ценные бумаги с высокой доходностью, так и низкорискованные с низкой доходностью.

Консервативный портфель – портфель, который сформирован по критерию минимизации уровня риска финансовых инвестиций. Из состава этого портфеля исключаются ценные бумаги, уровень инвестиционного риска по которым выше среднерыночного. Такой портфель обеспечивает наибольшую защиту от финансовых рисков. В его составе могут быть государственные облигации, акции наиболее известных и стабильных компаний [12].

В мировой практике также существуют и специализированные портфели. Ценные бумаги объедены в них не по общим целевым признакам, а по установленным специальным локальным критериям (вид ценной бумаги, уровень риска, отраслевая или региональная принадлежность) [2].

В зависимости от цели инвестирования различают консервативного, умеренного, агрессивного, стратегического и нерационального инвесторов. Каждому типу инвестора соответствует свой тип портфеля (табл. 1.1).

Таблица 1.1. Классификация портфелей в зависимости от типа инвестора [6]

| Тип инвестора | Цели инвестирования | Степень риска | Тип финансового актива | Вид портфеля |

| Консервативный | Защита от инфляции | Низкая | Государственные ценные бумаги, акции и облигации крупных стабильных эмитентов | Высоконадежный, но низкодоходный |

| Умеренный | Длительное вложение капитала и его рост | Средняя | Малая доля государственных ценных бумаг, большая доля ценных бумаг крупных и средних, но надежных эмитентов с длительной рыночной историей | Диверсифици-рованный |

| Агрессивный | Спекулятивная игра, возможность быстрого роста вложенных средств | Высокая | Высокая доля высокодоходных ценных бумаг небольших эмитентов, венчурных компаний | Рискованный, но высокодоходный |

| Стратегический | Управление и контроль в акционерном обществе | Высокая | Акции определенных эмитентов | Пакет одноименных акций |

| Нерациональный | Нет четких целей | Низкая | Произвольно подобранные ценные бумаги | Бессистемный |

1.3 Принципы портфельного инвестирования

При формировании инвестиционного портфеля следует обратить внимание на следующие характеристики:

1) безопасность вложений (неуязвимость инвестиций от потрясений на рынке инвестиционного капитала);

2) стабильность получения дохода;

3) ликвидность вложений, то есть их способность участвовать в немедленном приобретении товара (работ, услуг), или быстро и без потерь в цене превращаться в наличные деньги.

Ни одна из инвестиционных ценностей не обладает всеми перечисленными выше свойствами. Поэтому неизбежен компромисс. Если ценная бумага надежна, то доходность будет низкой, так как те, кто предпочитают надежность, будут предлагать высо к ую цену и собьют доходность. Главная цель при формировании портфеля состоит в достижении наиболее оптимального сочетания между риском и доходом для инвестора. Иными словами, соответствующий набор инвестиционных инструментов призван снизить риск вкладчика до минимума и одновременно увеличить его доход до максимума.

Основной вопрос при ведении портфеля – как определить пропорции между ценными бумагами с различными свойствами. Так, основными принципами построения классического консервативного (малорискового) портфеля являются принцип консервативности, принцип диверсификации и принцип достаточной ликвидности.

Принцип консервативности. Соотношение между высоконадежными и рискованными долями поддерживается таким, чтобы возможные потери от рискованной доли с подавляющей вероятностью покрывались доходами от надежных активов. Инвестиционный риск состоит не в потере части основной суммы, а только в получении недостаточно высокого дохода.

Принцип диверсификации . Диверсификация вложений – основной принцип портфельного инвестирования.

Диверсификация уменьшает риск за счет того, что возможные невысокие доходы по одним ценным бумагам будут компенсироваться высокими доходами по другим бумагам. Минимизация риска достигается за счет включения в портфель ценных бумаг широкого круга отраслей, не связанных тесно между собой, чтобы избежать синхронности циклических колебаний их деловой активности. Оптимальная величина – от 8 до 20 различных видов ценных бумаг.

Достаточный объем средств в портфеле позволяет проводить отраслевую и региональную диверсификации.

Принцип отраслевой диверсификации состоит в том, чтобы не допускать перекосов портфеля в сторону бумаг предприятий одной отрасли. Дело в том, что катаклизм может постигнуть отрасль в целом. Например, падение цен на нефть на мировом рынке может привести к одновременному падению цен акций всех нефтеперерабатывающих предприятий. То же самое относится к предприятиям одного региона. Одновременное снижение цен акций может произойти вследствие политической нестабильности, забастовок, стихийных бедствий, введения в строй новых транспортны х магистралей, минующих регион.

Излишняя диверсификация может привести к таким отрицательным результатам, как:

1) невозможность качественного портфельного управления;

2) покупка недостаточно надежных, доходных, ликвидных ценных бумаг;

3) рост издержек, связанных с поиском ценных бумаг (расходы на предварительный анализ);

4) высокие издержки при покупке небольших партий ценных бумаг.

Издержки по управлению излишне диверсифицированным портфелем не дадут желаемого результата, так как доходность портфеля вряд ли будет возрастать более высокими темпами, чем издержки в связи с излишней диверсификацией.

Принцип достаточной ликвидности. Он состоит в том, чтобы поддерживать долю быстрореализуемых активов в портфеле не ниже уровня, достаточного для проведения неожиданно подворачивающихся высокодоходных сделок и удовлетворения потребностей клиентов в денежных средствах. Практика показывает, что выгоднее держать определенную часть средств в более ликвидных (пусть даже менее доходных) ценных бумагах, зато иметь возможность быстро реагировать на изменения конъюнктуры рынка и отдельные выгодные предложения [15].

1.4 Модели формирования портфеля

На сегодняшний день наиболее распространены две модели определения характеристик портфеля: модель Марковица и модель Шарпа. Обе модели созданы и успешно работают в условиях уже сложившихся относительно стабильных западных фондовых рынков.

Модель Марковица. Модель основана на том, что показатели доходности различных ценных бумаг взаимосвязаны: с ростом доходности одних бумаг наблюдается одновременный рост по другим бумагам, третьи остаются без изменения, а по четвертым наоборот доходность снижается. Такой вид зависимости не является детерминированным, то есть однозначно определенным, а стохастическим, и называется корреляцией.

Модель Марковица имеет следующие основные допущения:

- в качестве доходности ценной бумаги принимается математическое ожидание доходности;

- в качестве риска ценной бумаги принимается среднее квадратическое отклонение доходности;

- принимается, что данные прошлых периодов, используемые при расчете доходности и риска, в полной мере отражают будущие значения доходности;

- степень и характер взаимосвязи между ценными бумагами выражается коэффициентом линейной корреляции.

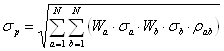

По модели Марковица доходность портфеля ценных бумаг – это средневзвешенная доходностей бумаг, его составляющих и определяется формулой:

![]() (1.1)

(1.1)

где N – количество ценных бумаг в портфеле;

Wi – процентная доля данной бумаги в портфеле;

ri – доходность данной бумаги.

Риск портфеля ценных бумаг определяется средним квадратическим отклонением доходности портфеля:

, (1.2)

, (1.2)

где Wa, Wb - процентны доли данных бумаг в портфеле;

σa, σb – риск данных бумаг (среднеквадратическое отклонение);

ρab – коэффициент линейной корреляции.

Основной недостаток модели Марковица – ожидаемая доходность ценных бумаг принимается равной средней доходности по данным прошлых периодов. Поэтому модель Марковица рационально использовать при стабильном состоянии фондового рынка, когда желательно сформировать портфель из ценных бумаг различного характера, имеющих более или менее продолжительный срок жизни на фондовом рынке [1].

Модель Шарпа. Модель Шарпа рассматривает взаимосвязь доходности каждой ценной бумаги с доходностью рынка в целом.

Основные допущения модели Шарпа:

- в качестве доходности ценной бумаги принимается математическое ожидание доходности;

- существует некая безрисковая ставка доходности Rf, то есть доходность некой ценной бумаги, риск которой всегда минимален по сравнению с другими ценными бумагами;

- взаимосвязь отклонений доходности ценной бумаги от безрисковой ставки доходности с отклонениями доходности рынка в целом от безрисковой ставки доходности описывается функцией линейной регрессии;

- под риском ценной бумаги понимается степень зависимости изменений доходности ценной бумаги от изменений доходности рынка в целом;

- считается, что данные прошлых периодов, используемые при расчете доходности и риска, отражают в полной мере будущие значения доходности.

По модели Шарпа отклонения доходности ценной бумаги связываются с отклонениями доходности рынка функцией линейной регрессии вида:

![]() , (1.3)

, (1.3)

где (ri – Rf) – отклонение доходности ценной бумаги от безрисковой;

(Rm – Rf) – отклонение доходности рынка от безрисковой;

α, β – коэффициенты регрессии.

Исходя из формулы (1.3), можно по прогнозируемой доходности рынка ценных бумаг в целом рассчитать доходность любой ценной бумаги, его составляющей:

![]() , (1.4)

, (1.4)

где αi, βi – коэффициенты регрессии, характеризующие данную ценную бумагу.

Теоретически, если рынок ценных бумаг находится в равновесии, то коэффициент αi будет равен нулю. Но так как на практике рынок всегда разбалансирован, то αi показывает избыточную доходность данной ценной бумаги (положительную или отрицательную), то есть насколько данная ценная бумага переоценивается или недооценивается инвесторами.

Коэффициент β называют β-риском, так как он характеризует степень зависимости отклонений доходности ценной бумаги от отклонений доходности рынка в целом. Основное преимущество модели Шарпа — математически обоснована взаимозависимость доходности и риска: чем больше β-риск, тем выше доходность ценной бумаги.

Кроме того, модель Шарпа имеет особенность: существует опасность, что оцениваемое отклонение доходности ценной бумаги не будет принадлежать построенной линии регрессии. Этот риск называют остаточным риском. Остаточный риск характеризует степень разброса значений отклонений доходности ценной бумаги относительно линии регрессии. Остаточный риск определяют как среднее квадратическое отклонение эмпирических точек доходности ценной бумаги от линии регрессии. Остаточный риск i-ой ценной бумаги обозначают σri.

В соответствии с моделью Шарпа доходность портфеля ценных бумаг – это среднее взвешенное значение показателей доходности ценных бумаг, его составляющих, с учетом β-риска. Доходность портфеля определяется по формуле:

![]() (1.5)

(1.5)

где Rf – безрисковая доходность;

Rm – ожидаемая доходность рынка в целом;

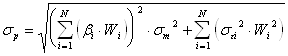

Риск портфеля ценных бумаг может быть найден с помощью оценки среднего квадратичного отклонения функции Rf и определяется по формуле:

, (1.6)

, (1.6)

где σm – среднее квадратическое отклонение доходности рынка в целом;

βi, σri – β-риск и остаточный риск i-ой ценной бумаги.

Основной недостаток модели – необходимость прогнозировать доходность фондового рынка и безрисковую ставку доходности. Модель не учитывает колебаний безрисковой доходности. Кроме того, при значительном изменении соотношения между безрисковой доходностью и доходностью фондового рынка модель дает искажения. Таким образом, модель Шарпа применима при рассмотрении большого количества ценных бумаг, описывающих большую часть относительно стабильного фондового рынка [16].

ГЛАВА 2. МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ РАЗРАБОТКИ СТРАТЕГИИ ФИНАНСОВЫХ ИНВЕСТИЦИЙ

2.1 Экономическая сущность и особенности формирования инвестиционной стратегии

Эффективным инструментом перспективного управления инвестиционной деятельностью организации, подчиненного реализации целей ее общего развития в условиях происходящих существенных изменений макроэкономических показателей, системы государственного регулирования рыночных процессов, конъюнктуры инвестиционного рынка и связанной с этим неопределенностью, выступает инвестиционная стратегия.

Инвестиционная стратегия – система долгосрочных целей инвестиционной деятельности организации, определяемых общими задачами ее развития, а также выбор наиболее эффективных путей их достижения [3, 15].

Инвестиционную стратегию можно представить как генеральное направление (программу, план) инвестиционной деятельности организации, следование которому в долгосрочной перспективе должно привести к достижению инвестиционных целей и получению ожидаемого инвестиционного эффекта. Инвестиционная стратегия определяет приоритеты направлений и форм инвестиционной деятельности организации, характер формирования инвестиционных ресурсов и последовательность этапов реализаций долгосрочных инвестиционных целей, обеспечивающих предусмотренное общее развитие организации [15].

Процесс разработки инвестиционной стратегии является важнейшей составной частью общей системы стратегического выбора предприятия, основными элементами которого являются миссия, общие стратегические цели развития, система функциональных стратегий в разрезе отдельных видов деятельности, способы формирования и распределения ресурсов.

Актуальность разработки инвестиционной стратегии организации определяется рядом условий. Важнейшим из таких условий является интенсивность изменений факторов внешней инвестиционной среды. Высокая динамика основных макроэкономических показателей, связанных с инвестиционной активностью организаций, темпы научно-технологического прогресса, частые колебания конъюнктуры инвестиционного рынка, непостоянство государственной инвестиционной политики и форм регулирования инвестиционной деятельности не позволяют эффективно управлять инвестициями предприятия на основе лишь ранее накопленного опыта и традиционных методов финансового менеджмента. В этих условиях отсутствие разработанной инвестиционной стратегии, адаптированной к возможным изменениям факторов внешней инвестиционной среды, может привести к тому, что инвестиционные решения отдельных структурных подразделений организации будут носить разнонаправленный характер, приводить к возникновению противоречий и снижению эффективности инвестиционной деятельности в целом.

Одним из условий, определяющих актуальность разработки инвестиционной стратегии организации, является ее предстоящий этап жизненного цикла. Каждой из стадий жизненного цикла организации присущи характерные ей уровень инвестиционной активности, направления и формы инвестиционной деятельности, особенности формирования инвестиционных ресурсов. Разрабатываемая инвестиционная стратегия позволяет заблаговременно адаптировать инвестиционную деятельность организации к предстоящим кардинальным изменениям возможностей ее экономического развития.

Еще одним существенным условием, определяющим актуальность разработки инвестиционной стратегии, является кардинальное изменение целей операционной деятельности организации, связанное с открывающимися новыми коммерческими возможностями. Реализация таких целей требует изменения производственного ассортимента, внедрения новых производственных технологий, освоения новых рынков сбыта продукции и т. п. В этих условиях существенное возрастание инвестиционной активности организации и диверсификация форм его инвестиционной деятельности должны носить прогнозируемый характер, обеспечиваемый разработкой четко сформулированной инвестиционной стратегии [3].

Факторы, определяющие инвестиционную стратегию предприятия:

· этапы жизненного цикла предприятия;

· перспективы развития предприятия;

· финансовое состояние предприятия на момент инвестирования;

· наличие временно свободных денежных средств [15].

2.2 Принципы разработки инвестиционной стратегии

В основе разработки инвестиционной стратегии организации лежат принципы новой управленческой парадигмы — системы стратегического управления. К числу основных из этих принципов, обеспечивающих подготовку и принятие стратегических инвестиционных решений в процессе разработки инвестиционной стратегии организации, относятся:

1) принцип инвайронментализма. Этот принцип состоит в том, что при разработке инвестиционной стратегии организация рассматривается как определенная система, полностью открытая для активного взаимодействия с факторами внешней инвестиционной среды. Открытость предприятия как социально-экономической системы и его способность к самоорганизации позволяют обеспечивать качественно иной уровень формирования его инвестиционной стратегии;

2) принцип соответствия. Являясь частью общей стратегии развития организации, инвестиционная стратегия носит по отношению к ней подчиненный характер, поэтому она должна быть согласована со стратегическими целями и направлениями операционной деятельности организации. Инвестиционная стратегия при этом рассматривается как один из главных факторов обеспечения эффективного развития организации в соответствии с избранной общей стратегией. Кроме того, разработанная инвестиционная стратегия должна обеспечивать сочетание перспективного, текущего и оперативного управления инвестиционной деятельностью;

3) принцип инвестиционной предприимчивости и коммуникабельности. Данный принцип заключается в активном поиске эффективных инвестиционных связей по всем направлениям и формам инвестиционной деятельности, а также на различных стадиях инвестиционного процесса. Инвестиционное поведение такого рода связано с постоянной трансформацией направлений, форм и методов осуществления инвестиционной деятельности на всем пути к достижению поставленных стратегических целей с учетом изменяющихся факторов внешней инвестиционной среды;

4) принцип инвестиционной гибкости и альтернативности. Инвестиционная стратегия должна быть разработана с учетом адаптивности к изменениям факторов внешней инвестиционной среды. Помимо прочего в основе стратегических инвестиционных решений должен лежать активный поиск альтернативных вариантов направлений, форм и методов осуществления инвестиционной деятельности, выбор наилучших из них, построение на этой основе общей инвестиционной стратегии и формирование механизмов эффективной ее реализации;

5) принцип минимизации инвестиционного риска. Практически все основные инвестиционные решения, принимаемые в процессе формирования инвестиционной стратегии, в той или иной степени изменяют уровень инвестиционного риска. В первую очередь это связано с выбором направлений и форм инвестиционной деятельности, формированием инвестиционных ресурсов, внедрением новых организационных структур управления инвестиционной деятельностью. Особенно сильно уровень инвестиционного риска возрастает в периоды колебаний ставки процента и роста инфляции;

6) принцип компетентности. Какие бы специалисты не привлекались к разработке отдельных параметров инвестиционной стратегии организации, ее реализацию должны обеспечивать подготовленные специалисты – финансовые менеджеры [3].

2.3 Особенности формирования стратегии финансовых инвестиций предприятием

В зависимости от объекта вложения средств инвестиции предприятия можно разделить на реальные и финансовые.

Под реальными инвестициями понимаются инвестиции как в материально осязаемые активы (земля, оборудование, жилье), так и нематериальные, связанные с непосредственным развитием производства.

Финансовые инвестиции – вложение денежных средств в ценные бумаги предприятий-эмитентов. В российской практике они выступают в форме финансовых вложений. Для признания активов в качестве финансовых вложений необходимо единовременное выполнение следующих условий:

· наличие правильно оформленных документов, подтверждающих сущетсование права предприятия на финансовые вложения и на получение денежных средств или других активов, вытекающих из этого права;

· переход к предприятию финансовых рисков, связанных с финансовыми вложениями (ценовой риск, риск неплатежеспособности должника, риск ликвидности);

· способность приносить предприятию экономические выгоды (доход) в будущем в форме процентов, дивидендов или прироста капитала [13].

Существуют значительные отличия реального и финансового инвестирования. Особенности затрат на приобретение материальных активов:

а) требуют больших расходов;

б) фонды вкладываются на длительные периоды времени, причем решения об инвестициях нельзя (или очень трудно) изменить;

в) решения об инвестициях, как правило, оказывают решающее влияние на способность фирмы достичь своих финансовых целей;

г) решение о замене материальных активов определяет пути дальнейшего развития фирмы;

д) инвестиции в материальные активы требуют соответствующих инвестиций и в оборотный капитал.

Один из недостатков реального инвестирования – интервальное протекание процессов инвестирования и получения финансовых результатов от него. Интервальное протекание реального инвестирования связано с особенностями циклов и этапами его прохождения [15].

В отличие от реальных капиталовложений финансовые инвестиции более ликвидны благодаря способности обращения финансовых активов на вторичном фондовом рынке. Конъюнктура финансового рынка позволяет получать значительно больший уровень прибыли на вкладываемый капитал, чем операционная деятельность на товарных рынках.

Таким образом, инвестирование в финансовые инструменты имеют ряд особенностей. Во-первых, данный вид инвестирования не требует больших вложений. Во-вторых, сформированный портфель финансовых инструментов в сравнении с портфелем реальных инвестиций обладает более высокой ликвидностью и, следовательно, более легок в управляемости.

Подавляющая часть предприятий финансовые инвестиции осуществляет с целью получения дополнительного инвестиционного дохода от использования свободных денежных средств. Однако данное инвестирование является более рискованным по сравнению с реальными инвестициями. При этом на доходность финансовых инструментов влияет множество факторов, из которых большая часть – внешние факторы, не зависящие от инвестора.

Быстрое изменение деловой ситуации на фондовом рынке предполагает необходимость более оперативного управления портфелем финансовых активов по сравнению с реальными инвестиционными проектами. Поэтому портфельный инвестор вынужден систематически анализировать и своевременно корректировать состав и структуру своего фондового портфеля [13].

2.4 Этапы разработки стратегии

Процесс разработки инвестиционной стратегии организации осуществляется по следующим этапам:

1) формирование стратегических целей инвестиционной деятельности;

2) определение инвестиционных возможностей инвестора;

3) определение сроков инвестирования;

4) анализ рынка объектов инвестирования;

5) разработка наиболее эффективных путей реализации целей инвестиционной деятельности;

6) конкретизация инвестиционной стратегии по периодам ее реализации;

7) оценка разработанной стратегии;

8) мониторинг [15].

Формирование стратегических целей инвестиционной деятельности должно отвечать определенным требованиям.

Во-первых, цели должны быть достижимыми. В них должен быть заключен определенный вызов для организации, ее сотрудников и финансового менеджмента. Они не должны быть слишком легкими для достижения. Но они также не должны быть нереалистичными, выходящими за предельно допустимые возможности исполнителей. Хотя в основе разработки стратегических инвестиционных целей лежит идеальное представление или желаемый образ стратегической инвестиционной позиции организации, их необходимо сознательно ограничивать по критерию реальной достижимости с учетом факторов внешней инвестиционной среды и внутреннего инвестиционного потенциала.

Во-вторых, цели должны быть гибкими. Стратегические цели инвестиционной деятельности организации следует устанавливать таким образом, чтобы они оставляли возможность для их корректировки в соответствии с теми изменениями, которые могут произойти в инвестиционной среде. Финансовые менеджеры должны помнить об этом и быть готовыми внести модификации в установленные цели с учетом новых требований, выдвигаемых к организации со стороны внешней инвестиционной среды, общего экономического климата или параметров внутреннего инвестиционного потенциала.

В-третьих, цели должны быть измеримыми. Это означает, что стратегические инвестиционные цели должны быть сформулированы таким образом, чтобы их можно было количественно измерить или оценить, была ли цель достигнута.

В-четвертых, цели должны быть конкретными. Стратегические инвестиционные цели должны обладать необходимой специфичностью, помогающей однозначно определить, в каком направлении должны осуществляться действия. Цель должна четко фиксировать, что необходимо получить в результате инвестиционной деятельности, в какие сроки ее следует достичь и кто будет ответственным лицом за основные элементы инвестиционного процесса. Чем более конкретна цель, чем яснее намерения и ожидания, связанные с ее достижением, тем легче выразить стратегию ее достижения.

В-пятых, цели должны быть совместимыми. Совместимость предполагает, что стратегические инвестиционные цели соответствуют миссии организации, ее общей стратегии развития, а также краткосрочным инвестиционным и другим функциональным целям.

В-шестых, стратегические инвестиционные цели должны быть приемлемыми для основных субъектов влияния, определяющих деятельность организации. Стратегические цели инвестиционной деятельности организации разрабатываются для реализации в долгосрочной перспективе главной цели финансового менеджмента — максимизации благосостояния собственников организации [3].

Основными целями инвестора могут быть следующие:

1) обеспечение темпов роста капитала. Эта цель представляет собой увеличение капитала компании в долгосрочной перспективе;

2) обеспечение темпов роста текущего дохода. Так как осуществление инвестиционной деятельности требует мобилизации значительных финансовых ресурсов, в том числе заемных, при формировании инвестиционного портфеля следует обеспечить включение в него финансовых инструментов с высокой текущей доходностью, обеспечивающих поддержание постоянной платежеспособности компании;

3) сохранение капитала. Данная цель подразумевает обеспечение минимизации инвестиционных рисков. В процессе минимизации общего уровня рисков основное внимание должно быть уделено минимизации риска потери капитал, а лишь затем минимизации риска потери доходов;

4) обеспечение достаточной ликвидности инвестиционного портфеля. В целях достижения эффективной управляемости инвестиционным портфелем, обеспечения возможностей быстрого реинвестирования капитала в более выгодные проекты портфель или его часть должны носить высоколиквидный характер, то есть при необходимости быстро превращаться в деньги [15].

В процессе формирования портфеля ценных бумаг инвестор должен определиться со структурой портфеля, то есть выбрать оптимальное соотношение конкретных видов ценных бумаг в портфеле.

Процесс формирования портфеля ценных бумаг включает три этапа.

На первом этапе инвестором или по его поручению брокером анализируется информация о состоянии экономики в целом, об отдельных отраслях экономики, инвестиционных компаниях, банках, паевых фондах. Такой информацией может быть статистическая отчетность, публикуемая в разных средствах массовой информации, и другие источники. На ее основании делаются предположения по поводу роста или снижения цен на те или другие бумаги, попытка оценить уровень инфляции в стране, изменения в денежном обращении, вероятные потребности государства в финансировании, влияние на курс валюты и другое.

Итогом первого этапа является список ценных бумаг, наиболее доходных и наименее рискованных для включения в портфель в определенный период времени.

На втором этапе проводится анализ отдельных сегментов рынка ценных бумаг для выявления наиболее благоприятных для инвестирования на данный момент, анализируется состояние эмитентов, в чьи финансовые инструменты инвестируется капитал. При анализе компаний изучаются финансовые аспекты и будущая коммерческая жизнеспособность самой компании, счет прибылей и убытков, баланс, анализ денежных потоков, результаты деятельности компании в прошлом и прогнозы на будущее. Для оценки качества ценных бумаг для инвестирования могут использоваться методы фундаментального и технического анализа.

Фундаментальный анализ включает методы оценки влияния микро- и макроэкономических показателей на курс ценных бумаг определенных компаний в будущем. Для проведения фундаментального анализа рассматриваются данные о выпускаемой продукции, размерах активов, выручки и прибыли, что позволяет в дальнейшем определить, являются ли акции компании недооцененными или переоцененными в сравнении с их текущей реальной рыночной ценой. В рамках фундаментального анализа для оценки эффективности работы компании рассматриваются показатели рентабельности, финансовой устойчивости, темпа роста компании и другое. Фундаментальный анализ применяется при включении в портфель ценных бумаг, в основном акций и облигаций.

Технический анализ включает все методы предсказания краткосрочного движения рыночных цен, которые опираются только на статистику прошлых сделок, объемов торговли, числа заключенных сделок, временных рядов рыночных цен. Все технические прогнозы используют движение цен в прошлом для предсказания их будущих движений в целях определения наиболее благоприятного времени заключения сделок с ценными бумагами. Такие прогнозы предполагают наличие корреляции между прошлым и будущим.

В отличие от фундаментального анализа при использовании технического анализа стремятся установить не ценность или привлекательность бумаг определенной компании, а общие тенденции на рынке и, исходя из этого, рекомендовать инвесторам общий курс действий.

Результатом этого этапа является окончательный список портфеля.

На третьем этапе на основе полученного основного списка формируется тот или иной тип портфеля [5].

2.5 Анализ различных видов стратегий, применяемых на практике

Принято условно разделять инвестиционные стратегии на три основных класса в зависимости от присущего им соотношения риск/доходность: консервативные, сбалансированные, агрессивные (табл. 2.2).

На практике управляющие компании предлагают большое количество разновидностей данных инвестиционных стратегий в зависимости от предпочтений инвесторов (табл.2.3).

Таблица 2.2.Возможные результаты реализации различных стратегий

| Стратегия инвестирования | Возможная доходность |

Риск (возможность убытков) |

Ликвидность |

|

Консервативная |

низкая | низкий или отсутствует | высокая |

|

Сбалансированная |

средняя | средний | средняя |

|

Агрессивная |

высокая | высокий | низкая |

Для тех, кто не желает рисковать своим вложенным капиталом и стремится его сохранить, управляющие компании предлагают консервативные стратегии. Для инвесторов, чьими целями являются обеспечение темпов роста капитала и получение максимального дохода, управляющими компаниями разработаны стратегии, которые носят агрессивный характер. Данный тип стратегий обладает высоким уровнем доходности и риском, превышающим среднерыночный. Для инвесторов, которые желают получать стабильный доход, но не готовы идти на высокий риск, предлагается смешанный вариант - сбалансированная стратегия.

От выбранной стратегии зависит структура фондовых портфелей инвесторов. В состав портфеля консервативного инвестора входят корпоративные, государственные и муниципальные облигации, которые являются низкорискованным финансовым инструментом. Структуру фондового портфеля агрессивного инвестора составляют акции компаний малой капитализации и «голубых фишек». Сбалансированная стратегия включает в состав портфеля акции и облигации различных эмитентов, тем самым наделяя портфель инвестора средними значениями уровня риска и возможной доходности.

Управляющие компании ориентированы на средних и крупных инвесторов (минимальные суммы инвестирования денежных средств варьируются от 500 тыс. до 30 млн руб.). За доверительное управление данные компании взимают вознаграждение. В зависимости от условий договора вознаграждения взимаются либо от стоимости чистых активов, либо от полученного дохода, либо от стоимости чистых активов и их прироста.

Таблица 2.3. Примеры инвестиционных стратегий, применяемых на практике

| Управляющая компания (УК) | Инвестиционная стратегия | Тип стратегии | Состав портфеля | Доход-ность, % | Риск, % | Срок инвести-рования, год | Минимальная сумма | Вознаграждение |

|

||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

|

||||||

| УК «Ренессанс Капитал» | 1. Портфель фиксированный доход | Консервативная | Краткосрочные и среднесрочные российские корпоративные и муниципальные долговые инструменты | 10-12 | 2,5 | 0,5-1 | 1 млн долл. |

1,5% от суммы инвестирования + 15% от полученного дохода |

|

||||||

| 2. Портфель облигаций | Консервативная | Российские корпоративные, муниципальные и государственные долговые инструменты | 12-15 | 6,0 | 1-1,5 |

|

|||||||||

| 3. Консервативный сбалансированный портфель | Сбалансирован-ная | Акции (20%), облигации (80%) | 15-20 | 9,0 | 1-1,5 |

|

|||||||||

| 4. Портфель российских ликвидных акций | Агрессивная | Акции и привязанные к акциям инструменты | 25-35 | 25,0 | 1-2 |

|

|||||||||

| 5. Портфель акций компаний малой капитализации | Агрессивная | Российские акции с малой рыночной капитализацией и/ или малой ликвидностью и привязанные к акциям инструменты (2, 3 эшелон) | 50-60 | 40,0 | 2 |

|

|||||||||

| 6. Активный сбалансированный портфель | Сбалансирован-ная | Акции 50(75), облигации 50(25) | 20-25 | 15,0 | 1-1,5 |

|

|||||||||

| УК «Максвелл Эссет Менеджмент» | 1. Сохранение капитал | Консервативная | Облигации надежных эмитентов | 10-15 | 2,0 | 1 | 1 млн долл. | 2% от стоимости чистых активов |

|

||||||

| 2. Умеренная | Сбалансирован-ная | Облигации, акции российских эмитентов | 10-25 | Не более 10,0 | 2 |

|

|||||||||

| 3. Агрессивная | Агрессивная | Акции «голубых фишек» | 25-35 | Не более 20,0 | 2 |

|

|||||||||

| 4. Долгосрочный рост | Агрессивная | Акции компаний второго, третьего эшелонов | Свыше 40 | Свыше 20,0 | 3 |

|

|||||||||

| УК «ОФГ ИНВЕСТ» | 1. Защита от инфляции | Консервативная | Корпоративные облигации (50%), ОФЗ (45%), | 12-14 | Низкий | 1 | 10 млн руб. | 1% от стоимости чистых активов + |

|

||||||

| муниципальные облигации (5%) | 10 млн руб. | 10% от превышения над прибылью 3% | |||||||||||||

| 2. Сбалансированный доход | Сбалансирован-ная | Корпоративные облигации (45%), акции (25%), ОФЗ (до 35%) | 16-19 | Средний | 1 |

1,5% от стоимости чистых активов + 15% от превышения над прибылью 5% |

|||||||||

| 3. Прирост капитала | Агрессивная | Акции компаний в таких отраслях, как нефть, газ (65%), энергетика (10%), телекоммуникации (10%), другие (10%) | 25-30 | Высокий | 1 |

2% от стоимости чистых активов + 20% от превышения над прибылью 8% |

|||||||||

| УК «ОЛМА-Финанс» | 1. Срочный рынок | Консервативная | Фьючерсные контракты на обыкновенные акции | Низкая | Низкий | 0,5 | 500 тыс. руб. | 15% от прироста стоимости чистых активов | |||||||

| 2. Консервативная | Консервативная | Облигации | Низкая | Низкий | 1 | 1 млн руб. | |||||||||

| 3. Универсальная | Сбалансирован-ная | До 97,5% высоколиквидных облигаций, до 30% акций «голубых фишек» | Средняя | Средний | 1 | 1 млн руб. | |||||||||

| 4. Умеренная | Сбалансирован-ная | До 60% облигации, до 60% акций «голубых фишек» | Средняя | Средний | 1 | 1 млн руб. | |||||||||

| 5. Индекс РТС | Агрессивная | Индекс РТС | Высокая | Высокий | 1 | 1 млн руб. | |||||||||

| 6. Агрессивная | Агрессивная | До 100% акций «голубых фишек», до 20% акций компаний 2 эшелона | Высокая | Высокий | 0,5 | 500 тыс. руб. | |||||||||

| 7. Оптимальная | Агрессивная | Акции «голубых фишек», до 15% срочных контрактов | Высокая | Высокий | 1 | 1 млн руб. | |||||||||

| 8. Перспективная | Агрессивная | До 50% акций «голубых фишек», до 50% акций компаний 2 эшелона, до 30% фьючерсных контрактов | Высокая | Высокий | 1 | 1 млн руб. | |||||||||

| 9. Спекулятивная | Агрессивная | Акции «голубых фишек» и компаний 2 эшелона | Высокая | Высокий | 0,5 | 500 тыс. руб. | |||||||||

| 10. «Второй эшелон» | Агрессивная | Акции компаний 2 эшелона | Высокая | Высокий | 1 | 1 млн руб. | |||||||||

ГЛАВА 3. ФОРМИРОВАНИЕ ПОРТФЕЛЯ ФИНАНСОВЫХ ИНВЕСТИЦИЙ ОАО «ЭНЕРГИЯ»

3.1 Особенности деятельности ОАО «Энергия»

ОАО «Энергия» специализируется в области поставок энергетического оборудования для нужд энергетики, металлургии, химии, производства строительных материалов, других отраслей промышленности и жилищно-коммунального хозяйства в масштабах Российской Федерации.

В настоящее время ОАО «Энергия» позиционирует себя, как профессиональный поставщик энергетического оборудования. Одновременно с этим, на современном рынке энергетического оборудования появилась потребность в более глубокой проработке поставленных задач по проведению модернизации имеющегося энергооборудования, поставке нового оборудования, с реализацией технологии энергосбережения и увеличения КПД.

Исходя из данного подхода, ОАО «Энергия» осуществляет:

1) проектирование и необходимые согласования новых решений в области энергетического оборудования;

2) производство отдельных видов оборудования для энергетики и любых отраслей промышленности;

3) поставку, монтаж, наладку энергетического оборудования;

4) гарантийное и послегарантийное обслуживание.

ОАО «Энергия» поставляет:

- котельное и котельно-вспомогательное оборудование для энергетики, промышленных предприятий и отраслей ЖКХ;

- тягодутьевые машины для энергетики, всех отраслей промышленности и ЖКХ, а также вентиляционное оборудование;

- редукционно-охладительные установки, охладительные установки, редукционные установки для установки на трубопроводах пара и горячей воды тепловых электростанций, а также на других предприятиях и объектах;

- арматуру энергетическую: высокого, среднего и низкого давления для установки на трубопроводах пара и горячей воды тепловых электростанций, а также на других предприятиях и объектах;

- сосуды, теплообменное и водоподготовительное оборудование для энергетики, промышленных предприятий и ЖКХ;

- теплообменники пластинчатые, используемые на всех промышленных предприятиях и в отраслях ЖКХ.

Все производимое и поставляемое оборудование имеет необходимые сертификаты.

ОАО «Энергия» стремится к постоянному укреплению и расширению деловых связей, а также осуществляет индивидуальный подход к каждому Заказчику.

3.2 Разработка стратегии формирования фондового портфеля

ОАО «Энергия» планирует через 6 мес. приобрести дополнительное оборудование для расширения производства. Для реализации этой цели предприятию необходимы дополнительные средства в размере 800 тыс. руб., которые оно планирует получить благодаря финансовым инвестициям.

На формирование портфеля финансовых инвестиций с целью получения дополнительных средств для развития производства ОАО «Энергия» выделило 6,5 млн. руб.

Срок инвестирования – 6 мес.

Основная цель инвестора – обеспечение темпов роста вложенного капитала.

Предприятие является умеренно-агрессивным инвестором, желающим обеспечить себя доходностью в размере 25% годовых при риске вложений не более 10%.

ОАО «Энергия» предлагается сформировать диверсифицированный фондовый портфель, включающий малую долю государственных ценных бумаг и большую долю ценных бумаг крупных и средних, но надежных эмитентов с длительной рыночной историей. Также в портфель необходимо включить денежные средства для обеспечения среднего уровня ликвидности данного портфеля.

В соответствии с этим предлагается стратегия «Сбалансированный портфель», определяющая структуру портфеля, который включает 60% акций «голубых фишек» и других надежных компаний (они приносят наибольшую доходность), 10% государственных краткосрочных облигаций, которые являются безрисковыми ценными бумагами, 20% корпоративных облигаций надежных и стабильных эмитентов и 10% денежных средств.

3.3 Этапы формирования фондового портфеля

3.3.1 Анализ макроэкономических факторов

Среди макроэкономических факторов, влияющих на развитие российского фондового рынка, выделяются:

1) динамика ВВП;

2) уровень инфляции;

3) изменение курсов валют;

4) изменение мировых цен на нефть;

5) динамика мировых фондовых индексов;

6) объем золотовалютных запасов государства и их изменение;

7) уровень денежной ликвидности на финансовых рынках;

8) динамика и объем иностранных инвестиций в РФ;

9) изменение процентных ставок (ставки ФРС, ставки рефинансирования ЦБ РФ);

10) изменение налогового законодательства;

11) уровень деловой активности;

12) другие.

Проанализируем изменение следующих факторов за период 2003 – 2007 гг. (табл. 3.1).

Таблица 3.1. Динамика макроэкономических показателей

| Фактор | 2003 | 2004 | 2005 |

2006 (на 16.11.06) |

2007 (прогноз) |

| Рост ВВП, % | 7,3 | 7,1 | 6,4 | 6,1 | 5,7 |

| Инфляция, % | 12,0 | 11,7 | 10,9 | 8,5 | 6,5-8,0 |

| Золотовалютные резервы, млрд. долл. | 77,8 | 124,5 | 182,2 | 277,0 | 369,6 |

| USD/RUR | 29,45 | 27,75 | 28,79 | 26,66 | 26,5 |

| Профицит консолидированного бюджета РФ, млрд. руб. | 180,2 | 761,92 | 1612,9 | 1694,6 | 1501,8 |

| DJIA | 10 453,90 | 10 783,01 | 10 717,5 | 12 305,82 | - |

| ММВБ | 514,71 | 552,22 | 1 011,00 | 1 519,01 | - |

Текущая макроэкономическая ситуация в стране остается достаточно благоприятной:

- государственный бюджет год от года формируется профицитным (таким он планируется и на 2007 г.);

- золотовалютные резервы Центрального Банка и объем стабилизационного фонда растут практически каждый месяц (лишь в августе произошло снижение золотовалютных резервов ЦБ РФ по причине досрочного погашения долга перед Парижским клубом кредиторов на сумму более $20 млрд.);

- темпы роста промышленного производства и ВВП хотя постепенно и замедляются, тем не менее остаются на высоком уровне;

- курс национальной валюты постоянно укрепляется по отношению к основным мировым валютам (евро и доллару).

Все это в совокупности приводит к тому, что международные рейтинговые агентства с определенной периодичностью заявляют о повышении кредитного рейтинга России.

Кроме того, поддержку рынку акций будет оказывать и прогнозируемый до конца года относительно высокий уровень рублевой ликвидности банковского сектора (наполнение рублями будет идти как за счет продажи валюты экспортерами Центральному Банку, так и за счет притока в страну иностранных инвестиций).

Прогнозируя динамику цен российских акций, необходимо, в первую очередь, ответить на два вопроса: что будет с ценами на нефть, и какова будет в процентная политика ФРС США. Процентная ставка ФРС более предсказуема по сравнению с конъюнктурой мирового нефтяного рынка. После 17-кратного повышения базовой процентной ставки с 1% до 5,25% годовых американский Центральный Банк на двух последних своих заседаниях (8 августа и 20 сентября) принимал решения не повышать «стоимость денег». В настоящее время очень высока вероятность того, что до конца года ставка так и останется на уровне 5,25% годовых, поскольку эффект от ее повышения сказывается на экономике с временным лагом. Экономисты пока не пришли к единому мнению о том, какой будет политика Федеральной Резервной Системы в ближайшем будущем, однако многие инвесторы уверены в том, что ФРС снизит процентную ставку по федеральным фондам в 2007 г., ссылаясь, в частности, на замедление темпов роста американской экономики. Снижение ставки ФРС уменьшает вывод инвестиций за рубеж и делает более привлекательным вложение в российский фондовый рынок.

3.3.2. Анализ инвестиционной привлекательности отраслей

Инвестиционная привлекательность отраслей – сравнительная оценка предпочтительности выбора инвесторами отраслей экономики как объекта инвестиционной деятельности.

Проведем анализ инвестиционной привлекательности таких отраслей, как машиностроение, металлургия, элктроэнергетика, телекоммуникации, нефтегазовая отрасль.

Машиностроение.

Таблица 3.2. Основные показатели машиностроительной отрасли, %

| Показатели | Года | |||

| 2002 | 2003 | 2004 | 2005 | |

| 1 | 2 | 3 | 4 | 5 |

| Доля в общей капитализации российского фондового рынка | 1,8 | 2 | 2,4 | 2,1 |

| Отраслевая рентабельность продаж | 5,4 | 3,9 | 3,3 | 3,1 |

| Темп роста производства | 108,6 | 109.2 | 111,7 | 108,5 |

| Темп роста продаж | 109,5 | 109,1 | 111,5 | 114,1 |

| Доля в российском экспорте | 9 | 6 | 4,9 | 4,7 |

| Темпы прироста инвестиций | 19,5 | 18,8 | 16,9 | 14,7 |

Проанализировав данные табл. 3.2, можно сделать вывод о том, что российские машиностроительные компании сейчас не в лучшей форме. Об этом свидетельствуют падение темпов прироста инвестиций в отрасль и снижение рентабельности продаж. Доля в общей капитализации за 2002 – 2005 гг. увеличилась незначительно. Машиностроение можно рассматривать для инвестирования в долгосрочной перспективе, данная отрасль достаточно рискованная для инвестирования в кратко- и среднесрочной перспективе.

Телекоммуникации.

Телекоммуникационный рынок активно развивается во всем мире. Основной причиной этого роста стало стремительное развитие Интернета и построение больших корпоративных сетей. Именно в то время телекоммуникационные компании вложили очень значительные средства в развитие всей телекоммуникационной инфраструктуры. В таблице 3.3 представлены данные по телекоммуникационной отрасли в динамике.

Таблица 3.3. Основные показатели телекоммуникационной отрасли

| Показатели | Года | |||

| 2002 | 2003 | 2004 | 2005 | |

| 1 | 2 | 3 | 4 | 5 |

| Доля в общей капитализации российского фондового рынка | 7,2 | 7 | 8,9 | 10,2 |

| Общий объем инвестиций, млд.руб. | 50,8 | 84,7 | 118,6 | 164,8 |

| Темп роста инвестиций в отрасль, % | 120 | 166 | 140 | 138,95 |

|

Объем иностранных инвестиций, млн.долл. |

436 | 681 | 1369 | 1892 |

|

Капитальные вложения, млн. руб |

1905,8 | 39716,6 | 65216,2 | 66690,2 |

| Темп роста производства, % | 120 | 134 | 137 | 139 |

| Темп роста продаж, % | 118 | 135 | 136 | 138 |

По данным табл. 3.3 можно отметить, что все показатели имеют положительную тенденцию. Отрасль растет примерно на 40% ежегодно, что является положительной тенденцией, то есть за последние четыре года инвестиции в связь возросли в 3,2 раза. По темпам роста зарубежных инвестиций в российскую связь в 2005 г. можно говорить об инвестиционном росте в отечественной телекоммуникационной отрасли. Но нужно отметить, что эти вложения практически полностью состоят из кредитов, в то время как доля прямых и портфельных инвестиций чрезвычайно низка.

Большая часть бумаг представителей телекоммуникационного сектора обладает значительным потенциалом роста. Однако в отношении «телекоммуникационных» бумаг существует большая неопределенность, связанная со сроками приватизации «Связьинвеста», которая может сыграть свою негативную роль и оставить акции компаний связи в аутсайдерах.

Металлургическая отрасль.

Таблица 3.4. Динамика основных показателей металлургии

| Показатель | Года | |||

| 2002 | 2003 | 2004 | 2005 | |

| Доля в общей капитализации российского фондового рынка, % | 10,5 | 9,2 | 8 | 6 |

| Объем иностранных инвестиций в отрасль, млн.долл. | 2403 | 2802 | 4833 | 3087 |

| Темп роста иностранных инвестиций в отрасль, % | 117,0 | 116,6 | 172,5 | 163,9 |

| Темп роста производства, % | 98,7 | 101,1 | 104,0 | 102,2 |

| Рентабельность по отрасли, % | 10,8 | 16,4 | 25,5 | 27 |

За период 2002 – 2005 гг. металлургическая отрасль развивалась очень динамично. В основном, увеличение цен на промышленные металлы было обусловлено активно растущим спросом со стороны США и развивающихся стран Азиатского региона, в особенности Китая. В 2003 – 2004 гг. отмечался рост объема производства в черной металлургии, который составил 8%, в цветной металлургии - 5,7%. Положительным моментом также является, что на 1.01.2005 г. прибыль металлургической отрасли оказалась очень высокой составила 454 млрд. рублей, в том числе черной металлургии - 284,6 млрд. руб., цветной - 169,4 млрд. рублей. Таким образом., на основании вышерассмотренных факторов, можно сделать вывод, что данная отрасль является привлекательной для инвестирования.

Электроэнергетика.

Таблица 3.5. Динамика показателей развития электроэнергетической отрасли

| Показатель | Года | |||

| 2002 | 2003 | 2004 | 2005 | |

| Доля в общей капитализации российского фондового рынка, % | 12,5 | 11,2 | 12,0 | 7 |

| Объем иностранных инвестиций, млн. долл. | 24 | 35 | 93 | 328 |

| Темпы роста инвестиций в отрасль, % | 115,8 | 145,8 | 265,7 | 352,7 |

| Темп роста производства, % | 102,7 | 102,6 | 101,0 | 101,2 |

| Рентабельность активов по отрасли, % | 2,0 | 2,2 | 2,1 | 4,1 |

Объем инвестиций в данную отрасль с каждым годом увеличивается. Это говорит о том, что инвесторы настроены оптимистично по поводу дальнейшего развития электроэнергетической отрасли. Если попробовать оценить, насколько котировки ценных бумаг компаний электроэнергетики и связи будут устойчивы, можно заметить, что в электроэнергетическом комплексе идет полномасштабная реструктуризация, в результате которой должна возрасти общая конкурентоспособность отрасли и ее привлекательность для инвесторов.

В отраслевой структуре капитализации рынка доля нефтегазового сектора (благодаря «Газпрому») за год увеличилась с 56 до 62%. Впрочем, произошло это в основном за счет сокращения долей металлургии и телекоммуникационного сектора. Зато предприятия нефтехимической промышленности и добычи и производства драгметаллов начинают играть все более заметную роль. Доля этих предприятий в общей капитализации рынка превысила 1%. Приближается к этой границе и доля угольных компаний. Возрос почти в три раза и объем сделок через организованные площадки. Если в прошлом году почти сотня компаний из списка через такие площадки сделки не заключали, то сейчас они идут полным ходом.

Однако немало еще на российском рынке и застойных сегментов. Акции ряда предприятий присутствуют и нередко даже торгуются на рынке, однако расширения сегмента или активизации торговли в нем не происходит. К таким сегментам в первую очередь можно отнести финансовый. Несмотря на ожидания профучастников, расширения этого сегмента за счет прихода новых эмитентов не произошло [11].

Акции нефтегазовых компаний на российском фондовом рынке занимают лидирующие позиции по уровню капитализации. Благодаря этому данный сектор имеет максимальный вес практически во всех фондовых индикаторах, определяя тем самым в значительной степени их динамику. В течение последних нескольких лет и вплоть до середины текущего года конъюнктура мировых цен на нефть была благоприятна для ценных бумаг нефтегазовых компаний, которые выступали локомотивами роста на отечественном фондовом рынке. В этот период наилучшие результаты с точки зрения доходности демонстрировали участники рынка, имевшие максимальную долю вложений в «нефтяные» акции.

3.3.3 Анализ российских эмитентов

«Голубыми фишками» являются следующие эмитенты:

1) ОАО «Газпром»;

2) НК ЛУКОЙЛ;

3) ОАО «Сбербанк»;

4) ОАО «Сургутнефтегаз»;

5) ОАО «Татнефть»;

6) ОАО «ГМК» Норильский Никель»;

7) РАО «ЕЭС России»;

8) ОАО «Ростелеком».

Они занимают лидирующие позиции в списке самых крупнейших компаний России (Прил. 1). Помимо них в первую двадцатку также входят такие крупнейшие компании, как НОВАТЭК, АФК «Система», Газпром нефть, Северсталь, МосЭнерго, МТС, «ТНК-ВР Холдинг».

Проведем оценку инвестиционной привлекательности данных компаний с помощью финансовых показателей (табл. 3.6):

1) P/E – соотношение рыночной цены и чистой прибыли на одну акцию;

2) EPS – чистая прибыль на одну акцию;

3) ROA – рентабельность активов;

4) ROE – рентабельность собственных средств;

5) ROS – рентабельность продаж.

Таблица 3.6. Система финансовых коэффициентов российских эмитентов на 16.11.2006 г. (за 4 квартала) [19]

| Эмитент | P/E | EPS, $ | ROA, % | ROE, % | ROS, % | ||

| факт. | по отрасли | факт. | по отрасли | ||||

| Газпром | 18,05 | 18,68 | 0,6 | 7,2 | 13,0 | 25,5 | 24,8 |

| ЛУКОЙЛ | 8,87 | 18,68 | 9,24 | 14,8 | 23,2 | 25,5 | 12,0 |

| Сургутнефтегаз | 28,64 | 18,68 | 0,05 | 15,1 | 15,0 | 25,5 | 30,8 |

| Татнефть | 42,75 | 18,68 | 0,11 | 2,5 | 3,3 | 25,5 | 11,7 |

| ГМК Норильский Никель | 7,27 | 16,15 | 19,65 | 25,6 | 34,3 | -41,1 | 47,3 |

| РАО ЭЕС | 50,77 | -59,77 | 0,02 | 0,1 | 3,0 | 3,9 | 2,4 |

| Сбербанк | 10,9 | 40,99 | 60,8 | - | 16,5 | 12,2 | - |

| Ростелеком | 109,0 | 11,37 | 0,05 | 2,8 | 2,0 | 15,9 | 2,4 |

| МТС | 11,84 | 11,37 | 0,65 | 12,0 | 33,8 | 15,9 | 19,9 |

| НОВАТЭК | 38,59 | 18,68 | 0,15 | 16,3 | 18,5 | 25,5 | 29,4 |

| АФК «Система» | 20,92 | 40,99 | 54,97 | 2,8 | 16,4 | 12,2 | 7,0 |

| Газпром нефть | 6,3 | 18,68 | 0,67 | 27,2 | 44,7 | 25,5 | 16,7 |

| ТНК-ВР Холдинг | 7,48 | 18,68 | 0,3 | - | - | 25,5 | 21,4 |

| МосЭнерго | -535,66 | -59,77 | 0 | -2,7 | -0,9 | 3,9 | -0,4 |

| МТС | 11,84 | 11,37 | 0,65 | 12,0 | 33,8 | 15,9 | 19,9 |

| Северсталь | 12,87 | 16,15 | 1,02 | 5,2 | 8,2 | -41,1 | 11,6 |

Компания привлекательна для финансовых вложений, если выполняются следующие условия:

1) коэффициент P/E ниже среднеотраслевого, так как высокий коэффициент P/E можно рассматривать как свидетельство высокого риска;

2) рентабельность собственного капитала выше среднего показателя по отрасли;

3) чем выше коэффициент рентабельности продаж, тем привлекательнее компания.

Согласно этим условиям и табл. 3.6, наиболее привлекательными для инвестирования являются такие компании, как Газпром, Газпром нефть, ЛУКОЙЛ, ГМК Норильский Никель, Северсталь, Сбербанк. Таким образом, акции данных эмитентов будут включены в фондовый портфель ОАО «Энергия».

Для выбора корпоративных облигаций проанализируем финансовое состояние эмитентов с помощью следующих показателей (табл. 3.7):

1) долг на капитал – показатель, характеризующий отношение между общей задолженностью предприятия и его общим собственным капиталом. Величина этого показателя должна быть меньше или равна единице (предельное значение 1), причем чем ближе значение показателя к нулю, тем надежнее финансовое состояние предприятия-эмитента в целом;

2) коэффициент покрытия текущих обязательств ликвидными активами – характеризует существующее на предприятии соотношение между суммой ликвидных активов и размером текущих обязательств. Он показывает способность предприятия обеспечить покрытие своих текущих долгов за счет активов, которые могут быть легко реализованы без значительных потерь. Значение этого коэффициента должно быть не менее 2. Финансовое состояние предприятия в целом считается тем надежнее, чем выше этот показатель;

3) коэффициент покрытия облигаций – отношение суммы активов, обеспечивающих облигации, к сумме облигационного займа. Активы, обеспечивающие облигации – это часть общей суммы активов предприятия, остающаяся после вычетов суммы убытков, задолженности акционеров по взносам в уставный капитал, суммы нематериальных активов, расчетов с бюджетом и расчетов по оплате труда. Чем выше значение данного коэффициента, тем надежнее вложения в облигации данного предприятия;

4) коэффициент покрытия процентных выплат по облигациям – определяется как отношение чистого дохода предприятия к сумме процентных выплат по облигациям. Чем выше величина данного коэффициента, тем выше вероятность полной и своевременной выплаты процентов по облигациям эмитента [4].

Таблица 3.7. Показатели финансового состояния эмитентов облигаций

| Эмитент | Долг на капитал |

Коэффициент покрытия текущих обязательств ликвидными активами |

Коэффициент покрытия облигаций |

Коэффициент покрытия процентных выплат по облигациям |

| Газпром | 0,30 | 2,60 | 0,18 | 0,07 |

| Газпром нефть | 0,33 | 2,31 | 0,25 | 0,23 |

| НК ЛУКОЙЛ | 0,26 | 2,44 | 0,45 | 0,23 |

| Сбербанк России | 0,41 | 2,38 | 0,15 | 0,06 |

| ГМК Норильский Никель | 0,12 | 2,41 | 0,44 | 0,26 |

| МТС | 0,42 | 1,86 | 0,37 | 0,29 |

| ТНК-ВР Холдинг | 0,56 | 1,68 | 0,48 | 0,31 |

| МосЭнерго | 0,64 | 1,59 | 0,23 | 0,11 |

| Северсталь | 0,28 | 2,46 | 0,46 | 0,31 |

Проанализировав полученные показатели финансового состояния компаний (табл. 3.7), было решено включить в фондовый портфель облигации ОАО «Газпром», НК ЛУКОЙЛ, ГМК «Норильский Никель» и ОАО «Северсталь», так как финансовое состояние этих эмитентов соотвествует рекомендуемым значениям надежности.

3.4 Оценка эффективности стратегии

Рассчитаем доходность и риск каждого актива, входящего в фондовый портфель акций, используя данные прил. 2 и следующие формулы:

ri = ![]() , (3.1)

, (3.1)

где ri – доходность акции;

Р1 – цена акции на момент продажи;

Р – цена приобретения акции.

σri = ![]() , (3.2)

, (3.2)

где σri – среднеквадратичное отклонение акции (риск);

![]() ri – средняя доходность акции за период

n;

ri – средняя доходность акции за период

n;

n – рассматриваемый период.

Доходность акций за период 10.01.06 – 16.11.06 представлена в таблице 3.8.

Таблица 3.8. Доходность акций за период 10.01.06 – 16.11.06

| Эмитент | Доходность акции, % |

| Лукойл | 30,74 |

| Газпром | 24,94 |

| Северсталь | 19,59 |

| ГМК Норильский Никель | 57,44 |

| Газпром нефть | 6,60 |

| Сбербанк (прив.) | 57,67 |

Используя возможности Excel, с помощью «Анализ данных» – «Ковариация» построим матрицу значений коэффициентов ковариации между доходностями акций (табл. 3.9) и вычислим риск каждой бумаги, входящей в портфель.

Используя возможности Excel, с помощью «Анализ данных» – «Корреляция» построим матрицу значений коэффициентов парной корреляции между доходностями акций (табл. 3.10).

Определим доходность и риск портфеля данных акций с помощью формул (1.1) и (1.2). Предположим, что в фондовый портфель входят акции в равных долях, тогда доходность и риск портфеля выглядят следующим образом (табл. 3.11):

rА = 0,167×(30,74 + 24,94 + 19,59 + 57,44 + 6,60 + 57,67) = 32,89 (%)

σАр2 = 0,1672×(5,43 + 5,85 + 5,08 + 8,29 + 4,91 + 7,85) + 2×0,1672×(0,76×2,3 ×2,4 + 0,47×2,3×2,3 + 0,50×2,3×2,4 + 0,83×2,3×2,9 + 0,78×2,4×2,9 + 0,45×2,3×2,9 + 0,69×2,2×2,3 + 0,62×2,4×2,2 + 0,46×2,3×2,2 + 0,68×2,2×2,9 + 0,52×2,8×2,3 + 0,61×2,4×2,8 + 0,40×2,3×2,8 + 0,51×2,9×2,8 +0,39×2,2×2,8) = 3,8 (%)

Таблица 3.9. Риски акций, входящих в портфель инвестора

| Лукойл | Газпром | Северсталь | ГМК Норильский Никель | Газпром нефть | Сбербанк (прив.) | Риск отдель-ной бумаги, % | |

| Лукойл | 5,434696 | 2,3 | |||||

| Газпром | 4,313052 | 5,847679 | 2,4 | ||||

| Северсталь | 2,478412 | 2,729241 | 5,067084 | 2,3 | |||

| ГМК Норильский Никель | 5,54676 | 5,466258 | 2,935766 | 8,295237 | 2,9 | ||

| Газпром нефть | 3,585841 | 3,343322 | 2,290151 | 4,31635 | 4,914914 | 2,2 | |

| Сбербанк (прив.) | 3,38274 | 4,107697 | 2,531798 | 4,086638 | 2,432828 | 7,846275 | 2,8 |

Таблица 3.10. Матрица значений коэффициентов парной корреляции между доходностями акций

| Лукойл | Газпром | Северсталь | ГМК Норильский Никель | Газпром нефть | Сбербанк (прив.) | |

| Лукойл | 1 | |||||

| Газпром | 0,765077 | 1 | ||||

| Северсталь | 0,472288 | 0,501385 | 1 | |||

| ГМК Норильский Никель | 0,826109 | 0,784845 | 0,452823 | 1 | ||

| Гапром нефть | 0,693818 | 0,623632 | 0,45891 | 0,675996 | 1 | |

| Сбербанк (прив.) | 0,518023 | 0,606422 | 0,40153 | 0,506547 | 0,391761 | 1 |

Таблица 3.11. Портфель инвестора с равными долями

| Акция |

Доля в портфеле (Wi) |

Доходность, % (ri) |

Риск, % |

Wi × ri |

| Лукойл | 0,167 | 30,74 | 2,3 | 5,13 |

| Газпром | 0,167 | 24,94 | 2,4 | 4,16 |

| Северсталь | 0,167 | 19,59 | 2,3 | 3,27 |

| ГМК Норильский Никель | 0,167 | 57,44 | 2,9 | 9,59 |

| Газпром нефть | 0,167 | 6,60 | 2,2 | 1,10 |

| Сбербанк (прив.) | 0,167 | 57,67 | 2,8 | 9,63 |

| Всего | 1,0 | - | 1,95 | 32,89 |

Используя все полученные значения в процессе анализа и, вводя дополнительные ограничения (целевая доходность, максимизация доходности или минимизация риска), можно вычислить с помощью «Поиск решения» доли активов, входящих в данный портфель (табл. 3.12).

Таблица 3.12. Портфель инвестора после максимизации доходности

| Акция |

Доля в портфеле (Wi) |

Доходность, % (ri) |

Риск, % |

Wi × ri |

| Лукойл | 0,15 | 30,74 | 2,3 | 4,61 |

| Газпром | 0,15 | 24,94 | 2,4 | 3,74 |

| Северсталь | 0,10 | 19,59 | 2,3 | 1,96 |

| ГМК Норильский Никель | 0,20 | 57,44 | 2,9 | 11,49 |

| Газпром нефть | 0,05 | 6,60 | 2,2 | 0,33 |

| Сбербанк (прив.) | 0,35 | 57,67 | 2,8 | 20,18 |

| Всего | 1,00 | - | 2,14 | 42,31 |

Рассчитаем коэффициент β (табл. 3.13). Данный коэффициент оценивает изменения в доходности отдельных акций в сопоставлении с динамикой рыночного дохода. Также он может исользоваться для определения ожидаемой ставки дохода:

β = ![]() , (3.3)

, (3.3)

![]() где rm – доходность всех акций, обращающихся на рынке (доходность индекса РТС);

где rm – доходность всех акций, обращающихся на рынке (доходность индекса РТС);

rm – среднеарифметическая величина показателя доходности акций;

σm2 – дисперсия рыночного индекса.

Таблица 3.13. Коэффицент бета акций эмитентов, входящих в портфель

| Акция | Коэффициент β |

| Лукойл | 3,327 |

| Газпром | 1,411 |

| Северсталь | 0,162 |

| ГМК Норильский Никель | 1,9381 |

| Газпром нефть | 0,982 |

| Сбербанк (прив.) | 2,502 |

Акции эмитентов НК ЛУКОЙЛ, Газпром, ГМК «Норильский Никель», Сбербанк характеризуются как агрессивные и являются более рискованными, чем рынок в целом.

Акции эмитентов Северсталь и Газпром нефть характеризуются как защищенные и остаются менее рискованными, чем рынок в целом. Эффективность данных ценных бумаг аналогична рыночной эффективности.

Рассчитаем доходность и риск порфеля корпоративных облигаций (табл. 3.14). Доходность облигации возьмем равной годовой ставке купона, а риск – равным разнице между доходностью облигации и безрисковой ставкой.

Таблица 3.14. Доходность и риск корпоративных облигаций

| Облигация (серия выпуска) | Номинал, руб. |

Доля в портфеле Wi |

Ставка купона, % годовых (ri) |

Wi × ri |

Риск, % |

| Газпром (4) | 1 000 | 0,35 | 8,22 | 2,88 | 2,22 |

| Лукойл (2) | 1 000 | 0,15 | 7,25 | 1,09 | 1,25 |

| ГМК Норильский Никель (2009) | 30 000 | 0,15 | 7,125 | 1,07 | 1,125 |

| Северсталь(1) | 1 000 | 0,35 | 8,1 | 2,84 | 2,1 |

| Всего | - | 1,00 | - | 7,88 | 1,88 |

Помимо акций и корпоративных облигаций в фондовый портфель ОАО «Энергия» включены ГКО и денежные средства. Доходность ГКО составляет 6%, а денежных средств 0%, риск по денежным средствам равен инфляции, а ГКО являются безрисковым фондовым инструментом. Рассчитаем доходность и риск портфеля в целом:

Дпорт = ДА × ХА + До × Хо + ДГКО × ХГКО, (3.4)

σпорт = σА × ХА + σо × Хо + σДС × ХДС, (3.5)

где Дпорт – доходность фондового портфеля инвестора;

ДА, До, ДГКО – доходность портфеля акций, портфеля корпоративных облигаций и портфеля государственных облигаций соответственно;

σпорт – риск фондового портфеля инвестора;

σА, σо σДС – риск портфеля акций, портфеля корпоративных облигаций и денежных средств соответственно;

ХА, Хо, ХГКО, ХДС – доля акций, корпоративных облигаций, государственных облигаций и денежных средств в портфеле инвестора соответственно.

Дпорт = 42,31 × 0,6 + 7,88 × 0,2 + 6,00 × 0,1 = 27,57 (%)

σпорт = 2,14 × 0,6 + 1,88 × 0,2 + 8 × 0,1 = 2,46 (%)

Рекомендуемый портфель ОАО «Энергия» выглядит следующим образом (табл. 3.15).

Таблица 3.15. Структура фондового портфеля ОАО «Энергия»

| Объекты инвестирования | Доля в портфеле | Доходность, % | Риск, % |

|

Акции в т.ч. Лукойл Газпром Северсталь ГМК Норильский Никель Газпром нефть Сбербанк

(прив.) |

0,6 0,09 0,09 0,06 0,12 0,03 0,21 |

25,39 2,77 2,24 1,18 6,89 0,20 12,11 |

1,28 0,21 0,22 0,14 0,35 0,07 0,59 |

|

Корпоративные облигации в т.ч. Газпром Лукойл ГМК Норильский Никель Северсталь |

0,2 0,07 0,03 0,03 0,07 |

1,58 0,58 0,22 0,21 0,57 |

0,38 0,16 0,04 0,03 0,15 |

| Государственные облигации (ГКО) | 0,1 | 0,6 | 0 |

| Денежные средства | 0,1 | 0 | 0,8 |

| Итого | 1,0 | 27,57 | 2,46 |

Разработанная инвестиционная стратегия является приемлемой для предприятия-инвестора, так как согласована с его общей стратегией развития и удовлетворяет его основным критериям: доходность портфеля не ниже 25% годовых, а риск не превышает 10%.

3.5 Мониторинг портфеля

ОАО «Энергия» предлагается активная модель управления фондового портфеля, то есть тщательное отслеживание и немедленное приобретение инструментов, отвечающих инвестиционным целям портфеля, а также быстрое изменение состава фондовых инструментов, входящих в портфель.

Отечественный фондовый рынок характеризуется резким изменением котировок, динамичностью процессов, высоким уровнем риска. Все это позволяет считать, что его состоянию адекватна активная модель мониторинга, которая делает управление портфелем эффективным.

ЗАКЛЮЧЕНИЕ

Приняв решение о целесообразности инвестирования денежных средств в финансовые активы, предприятие-инвестор чаще всего работает не с отдельным активом, а с некоторым их набором, называемым портфелем ценных бумаг, или инвестиционным портфелем.

Цели инвестора

формулируются в виде инвестиционной стратегии.

Инвестиционная стратегия – это план инвестиционной деятельности, следование

которому в долгосрочной перспективе должно привести к достижению инвестиционных

целей и получению ожидаемого инвестиционного эффекта. Свои цели инвестор

реализует путем приобретение различных активов на определенный срок.

При формировании портфеля и в дальнейшем, изменяя его состав, структуру менеджер-управляющий формирует новое инвестиционное качество с заданным соотношением риск/доход. Однако созданный портфель представляет собой определенный набор из корпоративных акций, облигаций с различной степенью обеспечения и риска и бумаг с фиксированным гарантированным государством доходом. Теоретически портфель может состоять из бумаг одного вида. Его структуру можно изменить путем замещения одних бумаг другими. Вместе с тем каждая ценная бумага в отдельности не может достичь подобного результата.

Таким образом, портфель ценных бумаг является тем инструментом, с помощью которого инвестору обеспечивается требуемая устойчивость дохода при минимальном риске.

Разработанная инвестиционная стратегия является приемлемой для предприятия-инвестора, так как она согласована с его общей стратегией развития и удовлетворяет его основным критериям: требуемая доходность портфеля и величина риска.

ЛИТЕРАТУРА

1. Анискин Ю. П. Управление инвестициями: Учебное пособие. – М.: Изд-во ОМЕГА-Л, 2006. – 192 с.

2. Аньшин В. М. Инвестиционный анализ: Учебно-практическое пособие. – М.: Дело, 2000. – 280 с.

3. Бясов К. Т. Основные аспекты разработки инвестиционной стратегии организации. // Финансовый менеджмент. - №4. – 2003.

4. Донцов С. С. Оценка инвестиционной привлекательности предприятия посредством анализа надежности его ценных бумаг // Финансовый менеджмент. - №3. – 2003. – с. 32-34

5. Зверев В. А. Порядок формирования портфеля ценных бумаг. // Справочник экономиста. - №9. – 2006.

6. Иванов А., Саркисян А. Обоснование структуры инвестиционного портфеля. // Журнал для акционеров. - №9. – 2001. – с. 41-47