Курсовая работа: Аналіз ефективності діяльності комерційного банку з використанням стандартизованої рейтингової системи CAMEL

вступ

1. Теоретичний розділ

1.1 Завдання та складові банківського аналізу

1.2 Окремі положення фінансового менеджменту банку

2. Розрахунково-аналітичний розділ

2.1 Аналіз адекватності капіталу

2.2 Аналіз якості активів

2.3 Аналіз прибутковості банку

2.4 Аналіз ліквідності

2.5 Визначення зведеного рейтингу банку

3. Проектний розділ

Висновки

перелік посиланЬ

вступ

Успішний розвиток і надійність банківської системи в умовах ринкової економіки багато в чому залежать від постановки в банках аналітичної роботи, що дозволяє давати реальну і всебічну оцінку результатам діяльності банків, виявляти їхні сильні і слабкі сторони, визначати конкретні шляхи вирішення проблем, що виникають. Кваліфіковано зроблений фінансово-економічний аналіз банківської діяльності є джерелом цінної інформації та відправним пунктом ефективного управління як окремим комерційним банком, так і банківською системою в цілому.

Аналіз діяльності банку - це система спеціальних знань, методів та прийомів пов’язаних із: комплексним дослідженням банківської діяльності і тенденцій її розвитку; визначенням ступеня впливу на банківську діяльність різноманітних зовнішніх та внутрішніх факторів, науковим обґрунтуванням планово-прогнозних завдань та управлінських рішень, що забезпечують досягнення вагомих результатів; вимірюванням та оцінкою результатів роботи банку та пошуком резервів подальшого підвищення її ефективності.

Банківський аналіз можна класифікувати за багатьма критеріями і використовувати різні його види в залежності від напрямків досліджень.

Загальний фінансово-економічний аналіз розкриває зміст фінансових показників, які характеризують діяльність банку в цілому.

Операційно-вартісний аналіз дає можливість оцінити вартість і рентабельність окремих видів операцій та їх значення у формуванні прибутку банку і виробити основні напрямки грошово-кредної політики банку з метою збільшення доходів.

Функціональний аналіз дає змогу виявити спеціалізацію діяльності банку та здійснити оцінку ефективності і доцільності виконання банком відповідних функцій.

Структурний аналіз дозволяє згрупувати дані банківського балансу за статтями і клієнтами та вивчити діяльність банку в динаміці.

Аналіз ефективності менеджменту банку дозволяє вдосконалити структуру управлінського апарату та спрямувати зусилля на підвищення кваліфікації працівників і оптимізації взаємозв'язків між ними.

За масштабністю вказані види аналізу відносяться до внутрішніх, тобто таких, що здійснюються, виходячи з потреб самого банку. З метою отримання найбільш об’єктивної оцінки надійності банку виконується зовнішній аналіз, що базується на узагальнюваній рейтинговій оцінці діяльності банківської установи.

Метою курсової роботи є проведення всебічного аналізу ефективності діяльності комерційного банку з використанням стандартизованої рейтингової системи CAMEL.

Для досягнення поставленої мети необхідно розв’язати наступні завдання:

- розкрити теоретичні основи фінансового аналізу і управління діяльністю комерційного банку;

- провести аналіз фінансового стану комерційного банку за методикою CAMEL;

- визначити зведений рейтинг банку та розробити рекомендації щодо підвищення ефективності його діяльності.

1. Теоретичний розділ

1.1 Завдання та складові банківського аналізу

Аналіз банківської діяльності є системою спеціальних знань, пов'язаних із дослідженням тенденцій усебічного розвитку, науковим обґрунтуванням планів і управлінських рішень, контролем за їх виконанням, оцінкою досягнутих результатів, а також пошуком, вимірюванням і обґрунтуванням резервів підвищення ефективності фінансових показників діяльності банку.

У процесі комплексного аналізу банківської діяльності необхідно використовувати таку методику, яка найбільшою мірою сприятиме його ефективності. В аналізі банківської діяльності методика являє собою сукупність аналітичних способів і правил вивчення діяльності банку, спрямованих ми дослідження різних об'єктів аналізу. Вони допомагають одержані найбільш повну оцінку фінансової стійкості та прибутковості банку, яка враховується його керівництвом у процесі прийняття управлінських рішень щодо вироблення подальшої стратегії розпитку банку.

Особливостями методу аналізу банківської діяльності є: використання системи показників, які характеризують діяльність банку; вивчення факторів та причин їх зміни; виявлення і вимірювання взаємозв'язку між ними. Для проведення комплексного аналізу банківської діяльності використовуються такі методи:

1. Метод порівняння. Передбачає зіставлення невідомого (досліджуваного) явища, предметів із відомими, вивченими раніше, з метою визначення їх спільних рис або відмінностей. За допомогою цього методу визначаються загальне і специфічне в економічних явищах, вивчаються зміни досліджуваних об'єктів, тенденції і закономірності їх розвитку.

2. Метод приведення показників до порівнянного вигляду. Наприклад, щоб згрупувати усі видані банком кредити, необхідно привести їх суми до порівнянного вигляду (оскільки банк видає кредити як у національній, так і в іноземній валюті); для цього суми кредитів в іноземній валюті трансформуються в гривневий еквівалент множенням на відповідний валютно-обмінний курс, і тільки після цього підсумовуються усі видані банком кредити (гривневі кредити і гривневі еквіваленти кредитів в іноземній валюті). Цей метод використовується також у разі порівняння фактичних показників із показниками попередніх періодів.

3. Метод використання абсолютних і відносних показників. Абсолютні показники характеризують кількісні розміри наданих кредитів, залучених коштів, капіталу банку та ін., а відносні відбивають співвідношення певних абсолютних показників. Відносні показники виражаються у формі коефіцієнтів (за базу взято 1) або відсотків (за базу взято 100). До них відносять показники виконання плану, динаміки, структури (питома вага), ефективності та ін.

4. Метод групувань дає змогу через систематизацію даних балансу розібратися в сутності аналізованих явищ і процесів. Під час аналізу банківської діяльності застосовуються різні угруповання рахунків балансу, а саме: власних і залучених коштів, довго- і короткострокових кредитів, термінів активно-пасивних операцій (для розрахунку показників ліквідності), видів доходів, витрат і прибутків.

5. Балансовий метод слугує головним способом для визначення співвідношень, пропорцій двох груп взаємозалежних та урівноважених економічних показників, підсумки яких мають бути тотожними. Цей метод допомагає зрозуміти економічний зміст функціонування банку.

6. Графічний метод.

7. Метод табличного відображення аналітичних даних. Результати аналізу звичайно подаються у вигляді таблиць.

За допомогою аналізу установлюються найсуттєвіші факторні показники, які впливають на зміни результатів діяльності банку. Виявлення і вимірювання взаємозв'язку між показниками, що аналізуються, забезпечує комплексне, органічно взаємозв'язане дослідження роботи комерційного банку. Основними об'єктами аналізу банківської діяльності є такі: 1) фінансово-економічна ситуація у країні; 2) заходи щодо формування капіталу банку, а також його структура; 3) якість активів (кількісний і якісний аналізи структури кредитно-інвестиційного портфеля банку); 4) показники прибутковості функціонування банку, що дають змогу судити про ефективність його роботи; 5) темпи зростання банку; 6) показники ліквідності й платоспроможності банку, які характеризують його фінансову стійкість; 7) показники економічних нормативів.

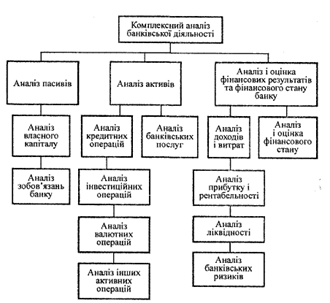

Ця класифікація є узагальненою і в разі необхідності може бути деталізована. На рис. 1.1 показана система комплексного аналізу банківської діяльності сучасного комерційного банку, що включає аналіз власного капіталу, зобов'язань банку, аналіз активів (у тому числі аналіз кредитних операцій, інвестиційних та інших операцій банку з цінними паперами, валютних та інших активних операцій, аналіз банківських послуг), аналіз доходів і витрат банку, аналіз прибутку і рентабельності, аналіз ліквідності, аналіз банківських ризиків та аналіз фінансового стану банку.

Рис. 1.1 - Система комплексного аналізу банківської діяльності сучасного комерційного банку

1.2 Окремі положення фінансового менеджменту банку

Головна мета процесу управління банківським капіталом полягає в залученні та підтримці достатнього обсягу капіталу для розширення діяльності й створення захисту від ризиків. Величина капіталу визначає обсяги активних операцій банку, розмір депозитної бази, можливості запозичення коштів на фінансових ринках, максимальні розміри кредитів, величину відкритої валютної позиції та ряд інших важливих показників, які істотно впливають на діяльність банку.

У банківській практиці використовуються два методи управління капіталом:

• метод внутрішніх джерел поповнення капіталу;

• метод зовнішніх джерел поповнення капіталу.

За першим методом головним джерелом зростання капіталу є нерозподілений прибуток банку. Реінвестування прибутку - найприйнятніша і порівняно дешева форма фінансування банку, який прагне розширити свою діяльність. Такий підхід до нарощування капітальної бази дає змогу не розширювати коло власників, а отже, зберегти існуючу систему контролю за діяльністю банку і виключити зниження дохідності акцій внаслідок збільшення їх кількості в обігу.

Чистий прибуток банку, що залишився в його розпорядженні після виплати податків, може бути спрямований на виконання двох основних завдань: 1) забезпечення певного рівня дивідендних виплат акціонерам; 2) достатнє фінансування діяльності банку. Отже, дивідендна політика банку справляє значний вплив на можливості розширення капітальної бази за рахунок внутрішніх джерел.

Завдання менеджменту полягає у визначенні оптимального співвідношення між величиною прибутку, що спрямовується на поповнення капіталу, та розміром дивідендних виплат акціонерам банку. Низький рівень дивідендів призводить до зниження ринкової вартості акцій та спонукає власників до їх продажу, що означає відплив акціонерного капіталу з банку. Така дивідендна політика не заохочує потенційних акціонерів і може створити проблеми при залученні капіталу в майбутньому, оскільки акції з низькими дивідендами не матимуть попиту на ринку.

Високий рівень дивідендних виплат приваблює акціонерів, але сповільнює процес накопичення капіталу. Це стримує зростання обсягу активних операцій, які генерують доходи банку, та підвищує загальний рівень ризику. Зниження надійності банку також може стати причиною відпливу капіталу через продаж акціонерами своїх акцій, які стають надто ризиковими. Дивідендна політика впливає не лише на внутрішні джерела поповнення капіталу, а й на зовнішні, адже можливості додаткового залучення капіталу значною мірою визначаються розміром дивідендів.

Оптимальною дивідендною політикою є така, яка максимізує ринкову вартість акцій банку. Дохідність акцій банку має бути не нижчою за дохідність інших видів інвестицій з таким самим рівнем ризику. У розвинених країнах середній рівень дохідності банківських акцій становить 14-17%.

Переваги методу внутрішніх джерел поповнення капіталу:

1) незалежність від кон'юнктури ринку;

2) відсутність витрат із залучення капіталу зовні;

3) простота застосування, оскільки кошти просто переводяться з одного бухгалтерського рахунку на інший;

4) відсутність загрози втрати контролю над банком з боку акціонерів.

Недоліки методу внутрішніх джерел поповнення капіталу:

1) повне оподаткування, оскільки на поповнення капіталу спрямовується чистий прибуток після виплати всіх податків;

2) виникнення проблеми зменшення дивідендів;

3) повільне нарощування капіталу.

Залучення капіталу за рахунок зовнішніх джерел можливе кількома способами: 1) емісія акцій; 2) емісія капітальних боргових зобов'язань (субординований борг); 3) продаж активів та оренда нерухомості.

Менеджмент банку вдається до зовнішніх джерел зростання капітальної бази в разі, коли потрібно забезпечити швидке отримання великих обсягів коштів. Наприклад, в умовах гіперінфляції капітал банків швидко знецінюється і прибутку може не вистачити навіть на компенсацію втрат. Якщо органами банківського нагляду переглянуті норми достатності капіталу, то перед менеджментом банку постає завдання швидко й істотно наростити капітал, що можливо лише за рахунок зовнішніх джерел.

Найпопулярнішим зовнішнім джерелом є емісія звичайних та привілейованих акцій. Випуск та розміщення на ринку акцій банку - це найдорожчий з погляду вартості спосіб нарощування капіталу. Така процедура пов'язана з високими витратами та супроводжується значним ризиком, який полягає у можливості зниження прибутку на одну акцію та втрати контролю над банком з боку акціонерів. Якщо емісія акцій значна і акціонери не в змозі викупити всі нові акції, то перед банками постає загроза зміни власників шляхом концентрації контрольного пакета акцій. Водночас розширення кола акціонерів створює сприятливі умови для залучення додаткових коштів у майбутньому.

Плануючи емісію акцій, менеджмент банку має зважити свої можливості й оцінити, чи буде забезпечено достатній рівень прибутковості для підтримки стабільного рівня дивідендів. Якщо цього досягти не вдається, то акції банку знецінюватимуться. Законодавством більшості країн передбачена державна реєстрація емісії цінних паперів, до яких належать і банківські акції. У реєстрації може бути відмовлено, якщо виявлено фінансові зловживання та махінації, прострочені борги перед бюджетом та кредиторами, збиткову діяльність. Цей порядок діє і в Україні. Отже, не всі банки мають доступ до такого джерела поповнення капіталу як емісія акцій.

Капітальні боргові зобов'язання являють собою довгострокові позичкові кошти, вкладені в банк зовнішніми інвесторами. Емісія може проводитись у формі випуску в обіг довгострокових цінних паперів або боргових зобов'язань.

Передбачається, що такі зобов'язання банку мають характер субординованих, тобто в разі банкрутства вони є другорядними порівняно із зобов'язаннями перед вкладниками, але мають пріоритет перед акціонерами при встановленні порядковості виплат.

Субординовані зобов'язання менш ризикові, ніж акції банку, тому мають нижчий рівень дохідності, а для банку є дешевшим джерелом поповнення капіталу порівняно з емісією акцій.

Здебільшого капітальні зобов'язання випускаються на 10-15 років під фіксовану ставку, або на дисконтній основі, коли дохід забезпечується за рахунок зростання їх курсової вартості.

Привабливість для банку такого способу нарощування капіталу визначається правилами оподаткування, коли процентні виплати за таким боргом відносяться на витрати банку і не оподатковуються.

Але не всі банки можуть скористатися таким джерелом поповнення капіталу, оскільки доступність його значною мірою визначається банківським законодавством конкретної країни. У деяких країнах, наприклад США, субординований борг включається до розрахунку як капітал другого порядку (додатковий).

А в інших, зокрема в Україні, субординована заборгованість не входить до складу капіталу, а відноситься до запозичених коштів банку.

Перевага методу поповнення капіталу шляхом випуску субординованих зобов'язань і цінних паперів полягає в підвищенні показників прибутковості на одну акцію за умови, що такі кошти приносять дохід, який перевищує процентні виплати за ними.

Але такий спосіб формування капіталу зменшує стійкість банку (співвідношення власних та залучених коштів) і підвищує ризик, що може негативно вплинути на ціну акцій банку.

Управління прибутковістю банку. Згідно із сучасною економічною теорією та практикою максимізація ринкової вартості кожної фірми розглядається як пріоритетне завдання фінансового менеджменту. Найвиразнішим показником роботи компанії, у тому числі й банку, є ринкова ціна її акцій. Якщо вартість акцій не підвищується до очікуваного рівня, то акціонери можуть зажадати позбавитися від них, що неминуче призведе до фінансових ускладнень і негативних наслідків.

Головна мета банківського менеджменту полягає в максимізації вартості акціонерного капіталу банку, яка залежить від чистого прибутку та рівня ризику. Вартість акцій банку зростатиме, якщо очікується підвищення дивідендних виплат або знижується рівень ризику, що його приймає на qe6e банк.

На практиці для оцінювання діяльності банку використовують показники прибутковості.

1. Процентна маржа (процентний прибуток) банку визначається як різниця між процентними доходами та процентними витратами.

2. Непроцентна маржа (непроцентний прибуток) банку обчислюється як різниця між непроцентними доходами (комісійні доходи, прибуток від торговельних операцій, штрафи отримані і т.ін.) та непроцентними витратами (комісійні витрати, витрати на утримання персоналу, експлуатаційні витрати і т.ін.). Показник непроцентної маржі часто буває від'ємним, оскільки непроцентні витрати, як правило, перевищують непроцентні доходи.

3. Прибуток до оподаткування обчислюється як різниця між загальними доходами та загальними витратами і складається з процентної та непроцентної маржі.

4. Чистий прибуток - це прибуток, що залишається в розпорядженні банку після виплати податків ( прибуток після оподаткування).

Наведені показники прибутковості вимірюються в грошових одиницях і значною мірою залежать від розмірів банку, а через це не придатні для порівняльного аналізу. Тому для виявлення ефективності роботи банку здебільшого застосовують відносні показники прибутковості.

5. Чиста процентна маржа ЧПМ визначається як відношення різниці між процентними доходами ПД і процентними витратами ПВ до активів А банку, %:

ЧПМ = (ПД - ПВ) : А * 100

Чиста процентна маржа може обчислюватися щодо працюючих або загальних активів. У деяких країнах органи регулювання банківської діяльності вважають за доцільне знаменником цього показника брати активи, які приносять дохід (працюючі активи). Така думка ґрунтується на тому, що процентний прибуток потрібно порівнювати лише з тією частиною активів, яка генерує сукупні доходи банку. Згідно з інструктивними матеріалами НБУ чиста процентна маржа обчислюється щодо загальних активів банку. Пропонований метод обчислення має на меті оптимізувати співвідношення працюючих та непрацюючих активів банку, оскільки активи, за якими не отримується дохід, значно знижують показник чистої процентної маржі.

6. Чиста непроцентна маржа обчислюється як відношення непроцентного прибутку до активів банку.

7. Чиста маржа операційного прибутку визначається відношенням різниці між операційними доходами та операційними витратами (включаючи процентні) до сукупних активів банку.

Цей показник можна подати у вигляді двох складових - процентного прибутку на одиницю активів та непроцентного прибутку на одиницю активів. Такий поділ дає уявлення про співвідношення доходів від основної діяльності (кредитів, інвестицій, лізингу тощо) та непроцентних доходів, одержаних від надання платних фінансових послуг клієнтам. Із загостренням конкуренції банки шукають нові «нетрадиційні» джерела доходів, які дають змогу диверсифікувати діяльність і підвищувати розмір сукупного прибутку за рахунок непроцентних доходів.

8. У випадках, коли непроцентна маржа банку має від'ємне значення і розрахунок її співвідношення з активами втрачає сенс, доцільно використовувати показник відношення непроцентних доходів до середніх загальних активів. Він характеризує залежність банку від таких видів діяльності, які не пов'язані з одержанням процентів (торговельні операції, комісійні, непередбачені доходи).

9. Чистий спред ЧС (спред прибутку) є традиційним показником прибутковості банку і визначається як різниця між середньозваженими процентами за активами та за пасивами банку, %:

ЧС = (ПД : ПА * 100) – (ПВ : ПП * 100)

де ПА - активи, які приносять процентний дохід; ПП - пасиви, за якими виплачуються проценти.

За допомогою цього показника оцінюються ефективність виконання банком функції посередника між вкладниками та позичальниками, а також рівень конкуренції на ринку. Як правило, при загостренні конкурентної боротьби спред скорочується і менеджери банку змушені шукати інші шляхи одержання прибутків.

10. Чистий прибуток у розрахунку на акцію (ЕРS) визначається відношенням чистого прибутку до кількості звичайних акцій, що перебувають в обігу. Цей показник слугує індикатором рівня дохідності коштів, вкладених акціонерами в банк, і являє собою оцінку виплат на користь основних власників.

Найважливішими показниками діяльності банку є прибутковість активів і прибутковість капіталу.

11. Показник прибутку на активи ROA визначається відношенням чистого прибутку (після оподаткування) ЧП до середньої вартості загальних активів А, %:

ROA = ЧП : А * 100

RОА може застосовуватися як показник ефективності роботи керівництва банку.

12. Показник прибутку на капітал RОЕ визначається відношенням чистого прибутку до вартості акціонерного капіталу банку К, %:

RОЕ = ЧП : К * 100

RОЕ показує рівень дохідності складених акціонерами коштів і може слугувати орієнтиром при виборі найпривабливішого напрямку інвестування. При цьому слід пам'ятати, що високий рівень дохідності пов'язується з високим ризиком.

Показники RОЕ та RОА істотно впливають на ринкову ціну акцій банку, тому менеджери у процесі управління банком приділяють особливу увагу саме цим коефіцієнтам та їх взаємозв'язку:

RОЕ = RОА * (А : К)

ЧП : К = (ЧП : А) * (А : К)

Така залежність вказує на взаємозв'язок прибутку із джерелами формування банківських ресурсів, а точніше зі співвідношенням власних та залучених коштів. Навіть банк із невисоким показником прибутковості активів може досягти відносно високого рівня прибутковості капіталу за рахунок максимально можливого використання боргових зобов'язань.

Показники прибутковості відіграють важливу роль у діяльності банку, оскільки досягнення задовільного рівня прибутку дозволяє поповнювати капітал, формує основу життєдіяльності та зростання банку, а також забезпечує прийнятний рівень дивідендних виплат акціонерам. Завдання максимізації банківських прибутків розглядається як ключовий напрямок роботи керівництва банку. Проте сфера управління прибутковістю не є автономною, а тому рішення щодо максимізації прибутків мають прийматися у взаємозв'язку з допустимими рівнями ризиків.

Узагальнюючи підходи до вирішення проблеми ризик-прибуток, можна виокремити дві основні моделі управління банком, які формалізують обрану ним політику поведінки на ринку. Перша модель управління максимізує прибуток П за умови обмеження рівня ризику Р встановленням максимально допустимого його значення Р'. При цьому використовуються незбалансовані підходи до управління активами і зобов'язаннями банку, стратегії нехеджування ризиків.

У другій моделі управління цільова функція мінімізує ризик, а обмеженням є вимога утримання показників прибутковості на певному рівні, не нижчому за заданий П'. Така модель використовується, коли рівень чистого прибутку, що його отримує банк, влаштовує керівництво і основною метою є стабілізація результатів. Це досягається за допомогою збалансованих методів управління активами і зобов'язаннями та стратегій хеджування ризиків.

На практиці менеджмент банку може паралельно використовувати обидві моделі, застосовуючи їх щодо різних видів банківських операцій. При цьому успіх у досягненні поставленої мети значною мірою залежить від методів управління ризиками, застосовуваних у банку.

Банківська ліквідність відіграє життєво важливу роль як у діяльності самих банків, так і фінансовій системі країни. Щоденна робота з підтримки достатнього рівня ліквідності є неодмінною умовою самозбереження та виживання банку. без ліквідності банк не може виконувати свої функції і проводити операції з обслуговування клієнтів, тому вирішення проблем ліквідності повинно мати найвищий пріоритет у роботі керівництва банку. фактично банківська діяльність заснована на довірі, і якщо підривається довіра до банку, то все інше руйнується дуже швидко. У міжнародній банківській практиці під ліквідністю банку розуміють його здатність швидко і в повному обсязі задовольняти покладені потреби у грошових коштах.

Найбільший попит на ліквідні засоби виникає у банків з двох основних причин: через зняття клієнтами коштів зі своїх рахунків та у зв’язку з надходженням кредитних заявок, які банк вирішує задовольнити. Потреба у грошових коштах підвищується також у разі настання строків погашення заборгованості за позиками банку, термінів платежів до бюджету або виплати дивідендів акціонерам.

Отже, проблеми ліквідності можуть виникнути як при здійсненні пасивних операцій банку (зняття коштів з клієнтських рахунків, погашення заборгованості банку тощо), так і внаслідок проведення активних операцій (видача чи пролонгація кредитів), якщо рішення про розміщення коштів приймається раніше, ніж знайдено відповідні джерела фінансування.

У практичній діяльності банків вироблено кілька загальних підходів (стратегій) до управління ліквідністю, а саме:

· стратегія трансформації активів (управління ліквідністю через активи);

· стратегія запозичення ліквідних засобів (управління ліквідністю через пасиви);

· стратегія збалансованого управління ліквідністю (через активи і пасиви).

Кожна з стратегій має свої переваги і недоліки, а економічна доцільність їх застосування визначається характеристиками банківського портфеля, станом фінансових ринків, особливостями зовнішнього середовища.

Стратегія трансформації активів

Сутність цього підходу полягає в нагромадженні високоліквідних активів, які повністю забезпечують потреби ліквідності банку. у разі виникнення попиту на ліквідні засоби активи продаються доти, доки не будуть задоволені потреби у грошових коштах. Отже, відбувається перетворення (трансформація) активів у грошову форму.

За такого підходу ліквідність характеризується як запас. При цьому активи повинні мати таку властивість, як стабільність цін (тобто можливість продажу значної їх кількості без суттєвого зниження ціни), а також мати ліквідний вторинний ринок для швидкого перетворення на гроші.

Управління ліквідністю через управління активами є традиційним і найпростішим підходом. Здебільшого така стратегія використовується невеликими банками, які не мають широких можливостей запозичення коштів та доступу на грошові ринки.

Стратегія трансформації активів оцінюється як менш ризикова порівняно з іншими, але одночасно і досить дорога з погляду вартості. Продаж активів супроводжується певними витратами (комісійні, брокерські, біржові внески тощо), а також призводить до погіршення стану балансу, оскільки продаються низькоризикові активи. Крім того, банк втрачає майбутні доходи, які могли б бути згенеровані такими активами. Іноді банк змушений продавати активи за зниженими ринковими цінами, якщо виникає нагальна потреба у грошових коштах. Підтримка значного запасу ліквідних коштів y цілому знижує показники прибутковості банку.

Стратегія запозичення ліквідних засобів

Зміст даного підходу полягає в запозиченні грошових коштів у кількості, достатній для повного покриття потреб у ліквідних засобах. Позики здійснюють лише після виникнення попиту на грошові кошти, щоб уникнути нагромадження високоліквідних активів, які приносять низькі доходи. Якщо попит підвищується, то банк запозичує кошти за вищою ставкою, доки повністю не задовольнити погребу в ліквідних засобах. За такого підходу до управління ліквідність характеризується як потік, а не як запас.

Необхідною умовою застосування стратегії запозичення ліквідності є досить високий ступінь розвитку фінансових ринків, які дають змогу в будь-який час і в будь-яких кількостях позичати ліквідні кошти. У міжнародній практиці цей підхід застосовується з 60-х років. Саме на цей період припав бурхливий розвиток міжнародних ринків грошей та міжбанківських ринків.

Основними джерелами запозичення ліквідних коштів для банків є міжбанківські позики, угоди РЕПО, депозитні сертифікати, позики в євровалюті та механізм рефінансування операцій комерційного банку центральним банком. На вибір джерела впливають такі характеристики, як доступність, відносна вартість коштів, терміновість та тривалість потреби в ліквідних засобах, правила регулювання, обмеження.

Великі міжнародні банки найчастіше використовують розглядувану стратегію у процесі управління ліквідністю, іноді повністю задовольняючи потребу в ліквідних засобах саме таким способом.

Управління ліквідністю через управління пасивами оцінюється як найбільш ризикова стратегія, оскільки супроводжується підвищенням ризику зміни відсоткових ставок та ризику доступності запозичених коштів. Це означає, що вартість підтримки ліквідності таким способом може бути як нижчою, ніж у разі застосування інших методів, так і значно вищою. Часто банки змушені робити позики за невигідною ціною або в період, коли зробити це непросто. Крім того, банкові, який має проблеми з ліквідністю, важче знайти кредитора, а вартість позики відчутно зростає.

Стратегія збалансованого управління ліквідністю

Згідно зі збалансованим підходом до управління ліквідністю частина попиту на ліквідні засоби задовольняється за рахунок нагромадження високоліквідних активів, а решта - за допомогою проведення операцій запозичення коштів.

З метою зниження ризиковості банки часто укладають попередні угоди про відкриття кредитних ліній з ймовірними кредиторами, що допомагає вчасно забезпечити непередбачені потреби в грошових коштах. Через високу вартість стратегії трансформації активів і значну ризиковість стратегії запозичення більшість банків зупиняють свій вибір на компромісному варіанті управління ліквідністю - стратегії збалансованого (одночасного) управління і активами, і пасивами.

2. Розрахунково-аналітичний розділ

2.1 Аналіз адекватності капіталу

Таблиця 1 – Розрахунок розміру капіталу банку Н1

|

Статті балансу |

Сума, грн. |

|

1. Основний капітал |

15 037 908 |

| 1.1. Статутний фонд | 14 763 120 |

| 1.1.1. Зареєстрований сплачений | 14 000 000 |

| 1.1.2. Зареєстрований несплачений | 763 120 |

| 1.2. Загальні резерви | 1 300 048 |

| 1.3. Нерозподілені прибутки минулих років | - |

| 1.4. Власні цінні папери в портфелі на продаж | 2 308 |

| 1.5. Нематеріальні активи | 259 832 |

|

2. Додатковий капітал |

16 404 756 |

| 2.1. Фонди банку | 10 902 136 |

| 2.2. Результати поточного року | 5 502 620 |

|

3. Сума додаткового капіталу, що приймається до розрахунку |

15 037 908 |

|

4. Загальний капітал |

30 075 816 |

|

5. Відрахування від загального капіталу |

306 724 |

| 5.1. Вкладення в акції та інші боргові зобов’язання банків | - |

| 5.2. Вкладення в асоційовані компанії | 306 724 |

|

6. КАПІТАЛ БАНКУ |

29 769 092 |

Таблиця 2 – Активи, зважені за групами ризику

|

Активи |

Сума за балансом, грн. |

Відсотки ризику |

Сума зважених активів, грн. |

|

Група І |

0 |

||

| - Каса і прирівняні до неї кошти | 2 333 652 | - | |

| - Кошти на коррахунку в НБУ | 4 633 219 | - | |

| - Вкладення в державні боргові зобов’язання | 7 352 050 | - | |

|

Група ІІ |

10 |

||

| - Кредити, надані центральним органам державного управління | - | - | |

|

Група ІІІ |

20 |

||

| - Кредити, надані місцевим органам державного управління | - | - | |

|

Група ІV |

50 |

||

| - Кошти, розміщені в інших банках | 8 030 251 | 4 015 126 | |

|

Група V |

100 |

||

| - Операції з корпоративними цінними паперами | 470 154 | 470 154 | |

| - Кредити, надані банком | 41 547 495 | 41 547 495 | |

| - Факторингові зобов’язання | 122 100 | 122 100 | |

| - Дебітори | 3 712 783 | 3 712 783 | |

| - Основні фонди | - | - | |

| - Гарантії, надані банком | - | - | |

| - Інші активи | 58 627 996 | 58 627 996 | |

|

Загальна сума |

126 829 700 |

|

108 495 654 |

Н3 = 29 769 092 : 108 495 654 * 100 % = 27,44 %

Таблиця 3 – Розрахунок платоспроможності банку

|

Назва показника |

Значення |

| 1. Платоспроможність банку (фактична), % | 27,44 |

| 2. Додаткові вимоги до платоспроможності: | |

| 2.1. Фактична сума “великих” кредитів, грн. | 13 756 640 |

| 2.2. Нормативна сума “великих” кредитів, грн. | 238 152 736 |

| 2.3. Відхилення, % | - 19,44 |

| 3. Необхідна платоспроможність (нормативна), % | 8,00 |

Таблиця 4 – Аналіз адекватності капіталу банку

| Нормативи капіталу | Нормативне значення | Фактичне значення | Відхилення |

| 1. Мінімальний розмір капіталу, євро | 3 000 000 | 5 953 818 | 2 953 818 |

| 2. Мінімальний розмір статутного фонду, євро | 1 000 000 | 2 952 624 | 1 952 624 |

| 3. Платоспроможність банку, % | 8 | 27,44 | 19,44 |

| 4. Достатність капіталу, % | 4 | 23,47 | 19,47 |

Н4 = 29 769 092 : 126 829 700 * 100 % = 23,47 %

2.2. Аналіз якості активів

Таблиця 5 – Класифікація активів банку

| Актив | Сума, грн. | Питома вага, % | Коефіцієнт зважування | Зважена сума, грн. |

| 1. Каса та прирівняні до неї кошти | 2 333 652 | 1,84 | - | - |

| 2. Кошти на коррахунку в НБУ | 4 633 219 | 3,65 | - | - |

| 3. Кошти на коррахунках в інших банках | 8 030 251 | 6,33 | 0,5 | 4 015 126 |

| 4. Кредити, надані банкам | 2 522 972 | 1,99 | 1,0 | 2 522 972 |

| 5. Цінні папери, придбані банком | 7 822 204 | 6,17 | 1,0 | 7 822 204 |

| 6. Кредити надані, у т.ч.: | 41 547 495 | 32,76 | 6 755 336 | |

| - задовільні | 22 535 103 | 17,77 | - | - |

| - особливо згадані | 13 756 640 | 10,85 | 0,2 | 2 751 328 |

| - субстандартні | 864 298 | 0,68 | 0,5 | 432 149 |

| - сумнівні | 2 731 983 | 2,15 | 0,7 | 1 912 388 |

| - збиткові | 1 659 471 | 1,31 | 1,0 | 1 659 471 |

| 7. Факторинг | 122 100 | 0,096 | 1,0 | 122 100 |

| 8. Нематеріальні активи | 259 832 | 0,20 | 1,0 | 259 832 |

| 9. Матеріальні активи | 15 410 172 | 12,15 | 1,0 | 15 410 172 |

| 10. Дебітори | 3 712 783 | 2,93 | 1,0 | 3 712 783 |

| 11. Інші активи | 40 435 020 | 31,88 | 1,0 | 40 435 020 |

| 12. УСЬОГО | 126 829 700 | 100,00 | 81 055 545 | |

| 13. Власні кошти (капітал) банку | 29 769 092 | |||

| 14. Співвідношення класифікованих активів до капіталу, % | 272,28 |

Найбільшу питому вагу в складі активів займають кредити надані, особливо задовільні, що є позитивним. 31,88 % займають інші активи.

2.3 Аналіз прибутковості банку

Таблиця 6 – Аналіз структури доходів банку

| Статті доходів | Сума, грн. | Питома вага, % |

| 1. Операційні та різні доходи | 9 750 514 | 79,75 |

| 2. Штрафи, пені, неустойки одержані | 595 100 | 4,87 |

| 3. Доходи майбутніх періодів | 20 566 | 0,17 |

| 4. Інші доходи | 1 860 042 | 15,21 |

| УСЬОГО доходів | 12 226 222 | 100,00 |

Таблиця 7 – Аналіз структури витрат банку

| Статті витрат | Сума, грн. | Питома вага, % |

| 1. Операційні видатки та витрати на утримання апарату управління | 2 099 039 | 31,22 |

| 2. Витрати майбутніх періодів | 230 554 | 3,43 |

| 3. Відвернені кошти за рахунок прибутку | 2 006 621 | 29,84 |

| 4. Збитки | 9 396 | 0,14 |

| 5. Інші витрати | 2 377 992 | 35,37 |

| УСЬОГО витрат | 6 723 602 | 100,00 |

Таблиця 8 – Аналіз рівня надходжень банку

| Показники |

Значення |

| 1. Доходи банку, грн. |

12 226 222 |

| 2. Витрати банку, грн. |

6 723 602 |

| 3. Прибуток, грн. |

5 502 620 |

| 4. Чистий прибуток, грн. |

3 743 394 |

| 5. Вартість усіх активів, грн. |

126 829 700 |

| 6. Коефіцієнт прибутковості, % |

2,952 |

| 7. Витрати на 1 грн. доходів, грн. |

0,550 |

2.4 Аналіз ліквідності

Таблиця 9 – Скориговані сукупні активи

| Актив | Сума, грн. | Коефіцієнт коригування | Скориговані активи |

| 1. Каса та прирівняні до неї кошти | 2 333 652 | 1,00 | 2 333 652,0 |

| 2. Кошти на коррахунку в НБУ | 4 633 219 | 1,00 | 4 633 219,0 |

| 3. Кошти на коррахунках в інших банках | 8 030 251 | 1,00 | 8 030 251,0 |

| 4. Кредити, надані банком | 2 522 972 | 0,50 | 1 261 486,0 |

| 5. Цінні папери, придбані банком | 7 822 204 | 1,00 | 7 822 204,0 |

| 6. Кредити надані, у т.ч.: | 41 547 495 | 1,00 | 41 547 495,0 |

| 7. Факторинг | 122 100 | 1,00 | 122 100,0 |

| 8. Нематеріальні активи | 259 832 | 0,50 | 129 916,0 |

| 9. Матеріальні активи | 15 410 172 | 0,50 | 7 705 086,0 |

| 10. Дебітори | 3 712 783 | 1,00 | 3 712 783,0 |

| 11. Інші активи | 40 435 020 | 1,00 | 40 435 020,0 |

| 12. УСЬОГО | 126 829 700 | 117 733 212,0 |

Таблиця 10 – Розрахунок нормативів ліквідності банку

| Назва нормативу | Нормативне значення | Фактичне значення |

| 1. Миттєва ліквідність, % | > = 20 | 61,79 |

| 2. Загальна ліквідність, % | > = 100 | 124,77 |

| 3. Співвідношення високоліквідних активів до робочих активів, % | > = 20 | 27,12 |

З таблиці видно, що банк дотримується всіх нормативів ліквідності.

2.5 Визначення зведеного рейтингу банку

Таблиця 11 – Шкала рейтингової оцінки доходності банку

| Компоненти рейтингової оцінки доходності банку | Компоненти рейтингової оцінки доходності банку | Бали |

| 1. Адекватність капіталу | 1 | |

| 2. Якість активів | 5 | |

| 3. Якість управління | 2 | |

| 4. Доходність | 1 | |

| 5. Ліквідність | 3 | |

| Усього | 12 | |

| Рейтингова оцінка | 2,4 | |

| РЕЙТИНГ | 2 |

3. Проектний розділ

Фінансовий стан банку можна вважати надійним і стабільним. За таких умов банк має можливість пристосовуватися до умов економічної кон’юнктури і роботи банківського сектора.

Проблеми, які можуть виникати або існують в банку, в змозі бути вирішені керівництвом банку. Банку можна запропонувати в подальшому намагатися чітко відслідковувати зміни в законодавстві.

З оцінки показників видно, що банк в змозі в майбутньому здійснювати розширення своєї діяльності.

Можна запропонувати банку намагатися в подальшому здійснювати нарощування статутного капіталу або власного капіталу (за рахунок нерозподіленого прибутку, наприклад).

Статутний фонд акціонерного товариства може бути збільшений шляхом додаткового випуску акцій або шляхом збільшення номінальної вартості акцій.

Рішення про додатковий випуск акцій, як правило, приймається на загальних зборах акціонерів кваліфікованою більшістю голосів (3/4 присутніх). В Україні закон дозволяє приймати рішення про збільшення статутного фонду, не більше ніж на 1/3, правлінню акціонерного товариства. Банки цим часто користуються для спрощення процедури і прискорення ухвалення рішення, а також, щоб уникнути необхідності проводити позачергові збори акціонерів, що займає багато часу і потребує витрат. Акції випускаються шляхом проведення відкритої підписки, результати якої реєструються в НБУ та Державній комісії з цінних паперів і фондового ринку. У разі потреби в проспекті емісії акцій можна передбачити пріоритетне право акціонерів на придбання акцій нового випуску.

Переваги такого способу збільшення статутного фонду полягають у тому, що:

• шляхом організації нового випуску акцій можна мобілізувати на ринку додаткові фінансові ресурси, яких може не бути в акціонерів;

• з'являється можливість залучити нових акціонерів, в яких зацікавлений банк у плані стратегічного співробітництва, тобто можливості залучення солідних клієнтів для обслуговування, диверсифікації галузевої структури акціонерів, розширення їх географії, у тому числі залучення іноземного капіталу, тощо;

• за умови успішної діяльності банку акції нової емісії можна реалізовувати з курсовою націнкою та одержувати емісійний прибуток;

• «розбавлення» капіталу (тобто збільшення частки дрібних акціонерів, які не справляють реального впливу на управління акціонерним товариством) призводить до зменшення пакета акцій, що забезпечує контроль над акціонерним товариством.

Водночас при збільшенні статутного фонду банку шляхом нового випуску акцій для старих акціонерів можуть виникнути й негативні моменти:

• зменшення своєї частки в статутному фонді банку і, відповідно, ступеня контролю над акціонерним товариством;

• перерозподіл акцій на користь нових акціонерів і трата старими акціонерами контрольного пакета акцій.

Разом з тим, за правильної організації випуску нових акцій ці питання контролюються.

Рішення про збільшення номінальної вартості акцій також приймається загальними зборами акціонерів. При цьому можливі два варіанти такої операції. По-перше, номінальна вартість акцій може бути збільшена шляхом доплати кожним акціонером відповідної суми до нового номіналу належних йому акцій. У такому випадку необхідна добровільна згода всіх акціонерів, що може створити певні технічні труднощі. Якщо якийсь акціонер не згодний доплачувати, акціонерне товариство може викупити в нього акції за існуючою ціною. По-друге, можна провести доплату до нової номінальної вартості з прибутку банку після сплати податків. У такому випадку видатки акціонерне товариство бере на себе і фактично переказує зароблений прибуток у статутний фонд.

Переваги збільшення статутного фонду шляхом збільшення номінальної вартості акцій полягають у тому, що:

• не змінюється коло акціонерів;

• не змінюються частки акціонерів у статутному фонді, а відповідно, й сформований на даний момент ступінь їх контролю над акціонерним товариством.

Негативним моментом у такому способі є те, що залучення в банк додаткових фінансових ресурсів обмежується можливостями старих акціонерів або можливостями самого банку. Не вирішуються також питання розширення бази акціонерів і клієнтів.

Висновки

В роботі були висвітлені наступні теоретичні положення діяльності банків:

- загальна характеристика аналітичної роботи в комерційних банках;

- основні методи оцінювання діяльності банків;

- загальна характеристика рейтингової системи САМЕL.

Було визначено зведений рейтинг за методикою САМЕL конкретного банку та запропоновані рекомендації з покращення результатів його діяльності.

перелік посилань

1. Закон України “Про банки і банківську діяльність” від 07.12.2000р. за № 2121-ІІІ (зі змінами і доповненнями).

2. Інструкція про порядок регулювання діяльності банків в Україні, затверджена Постановою Правління НБУ від 28.08.2001 р. № 368 (зі змінами і доповненнями).

3. Методика розрахунку економічних нормативів регулювання діяльності банків в Україні, затверджена постановою Правління НБУ від 28.11.2001р. №489 (зі змінами і доповненнями).

4. Аналіз діяльності комерційних банків: навчальний посібник/ За ред. Ф.М. Бутенець, А.М. Герасимович. - Житомир, 2001. – 384 с.

5. Аналіз банківської діяльності: Підручник / За ред. А.М. Герасимовича. – К.: КНЕУ, 2003. – 599 с.

6. Аналіз банківської діяльності: сучасні концепції, методи та моделі / За ред. Л.О. Примостки. - К.: КНЕУ. -2002. – 313 с.

7. Банківський менеджмент: Навч. посібник / За ред. О.А. Кириченко. - К.: “Знання - Прес”, 2002. – 434 с.

8. Васюренко О.В. Банківський менеджмент: Посібник. – К.: Вид. центр “Академія”, 2001. – 320 с.

9. Васюренко О.В. Банківські операції: Навч. посібник. – 5-е вид. – К.: Т-во “Знання”, КОО, 2006. – 311 с.

10. Васюренко О.В., Волохата К.О. Економічний аналіз комерційних банків: Навч. посіб. – К.: Знання, 2006. – 463 с.

11. Заруба О.Д. Фінансовий менеджмент у банках. - К.: Знання, 1997. – 172 с.

12. Кириченко О., Гіленко І., Ятченко А. Банківський менеджмент: Навч. пос. для вищ. навч. закладів. – К: Основи, 1999. – 671 с.

13. Кочетков В.М. Основи аналізу банківської діяльності. Навчальний посібник. – К.: ЄУФІМБ, 2005. – 116 с.

14. Любунь О.С., Грушко В.І. Фінансовий менеджмент у банку. Навч. посібник. – К.: Слово, 2004. – 296 с.

15. В.І. Міщенко, А.П. Яценюк, В.В. Коваленко, О.Г. Корнєва. Банківський нагляд: Навч. посібник – Київ: Знання, 2004. – 406 с.

16. Примостка Л.О. Фінансовий менеджмент у банку: Навч. посіб. - К.: КНЕУ, 1999.- 280с.

17. Примостка Л. Аналіз активів і пасивів комерційного банку: концептуальні підходи, методи та моделі // Регіональна економіка.-2000.-.№4. - С.87-94.

18. Роуз П. Банковский менеджмент. - М.: Дело ЛТД, 1995. - 768 с.

19. Склеповий Є.В. Банківська справа – К.: Фінанси і статистика, 2002. – 408 с.

20. Щибиволок З.І. Аналіз банківської діяльності: Навчальний посібник.-К.: Знання, 2006.- 311 с.