Дипломная работа: Анализ и аудит финансовой отчетности предприятия

План

Введение

I. Организационно-методические основы формирования финансовой отчётности

1.1 Экономическая природа, цели и виды финансовой отчётности предприятия

1.2 Структура и содержание финансовой отчетности

II. Анализ финансовой отчетности и его роль в развитии экономики предприятий Республики Узбекистан

2.1 Методика горизонтального анализа финансовой отчетности предприятия

2.2 Методика вертикального анализа финансовой отчетности предприятия

2.3 Анализ предприятия при помощи аналитических коэффициентов

Ш. Организация аудиторской проверки финансовой отчетности предприятия и пути ее совершенствования

3.1 Цели, задачи и нормативное регулирование аудита в Республике Узбекистан и пути его совершенствования

3.2 Методика аудита бухгалтерского баланса предприятия

3.3 Методика аудита отчета о финансовых результатах предприятия

Заключение

Список использованных источников

Приложения

Введение

На современном этапе развития анализа и аудита в их результатах заинтересованы не только собственники, но и сами экономические субъекты, нормальное развитие которых зачастую невозможно без привлечения средств инвесторов, спонсоров и кредиторов. Чтобы привлечь финансовые вложения экономический субъект должен быть преуспевающим, а его финансовая отчетность должна вызывать доверие у потенциальных инвесторов и кредиторов. В связи с этим перед каждой организацией встаёт задача формирования полной и достоверной информации о своей финансово-хозяйственной деятельности, необходимой внутренним и внешним пользователям. С расширением круга пользователей учетной информации о финансово-хозяйственной деятельности коммерческих организаций, существенно возрастает интерес участников экономического процесса к объективной и достоверной информации об их финансовом положении и деловой активности. В этих обстоятельствах анализ и аудит финансовой отчетности превратились в важнейшие инструменты, способствующие повышению качества бухгалтерской отчетности.

Президент И.А Каримов в своей книге «Мировой финансово-экономический кризис, пути и меры по его преодолению в условиях Узбекистана» отметил, что «для нейтрализации воздействия мирового финансового кризиса и преодоления его последствий у нас в стране есть все необходимые условия. За истекший период сформирован достаточно прочный фундамент экономического и финансового потенциала страны, созданы надежные механизмы управления финансово-банковской инфраструктурой». Также президент отметил, что «с учетом растущей интегрированности нашей экономики в мирохозяйственные и финансово-экономические связи, мировой кризис, прежде всего его последствия, оказал и продолжает оказывать на Узбекистан негативное воздействие. Однако, несмотря на все возникшие проблемы и трудности, Республике удалось добиться в 2008 году не только стабильного функционирования экономики, но и обеспечить высокие устойчивые темпы ее роста. В 2008 году валовой внутренний продукт вырос и составил 109 процентов, темпы роста в промышленности составили 112,7 процента, в том числе в производстве потребительских товаров – 117,7 процента, сфера услуг выросла на 21,3 процента»[1].

Вследствие актуальности и практической значимости составления и проведения анализа и аудита финансовой отчётности для написания выпускной квалификационной работы выбрана именно эта тема.

За последние годы было утверждено достаточное количество нормативных документов и издано большое количество монографий, учебников и учебных пособий в области бухгалтерского учета и отчетности, финансово-экономического анализа и аудита, экономико-математические методы в решении аналитических задач таких отечественных и зарубежных ученых-экономистов, как М.И. Баканов, В.И. Бариленко, И.А. Бланк, В.В. Бочаров, Л.Т. Гиляровская, А.В. Грачев, Ф.Г. Гулямова, Л.Л. Ермолович, Л.В. Донцова, О.В. Ефимова, В.В. Ковалев, Н.П. Любушин, М.В. Мельник, В.Ф Палий, В.В. Панков, Г.В. Савицкая, Р.С. Сайфулин, М.М. Тулаходжаева, А.Н. Хорин, А.Д. Шеремет и др.. Также имеются переводы на русский язык зарубежной литературы, где раскрываются сущность, содержание и особенности бухгалтерской отчетности, анализа и аудита экономических субъектов рыночных отношений в мировом сообществе.

Целью написания данной выпускной квалификационной работы является изучение методики и методологии проведения анализа и аудита бухгалтерской отчетности.

Для достижения этой цели поставлены следующие задачи:

· изучение сущности, содержания и структуры бухгалтерской отчётности;

· проведение анализа показателей деятельности предприятия, эффективности производства, финансового состояния предприятия;

· изучение теоретических и методических основ аудита финансовой отчетности.

Объектом исследования выступает финансово-хозяйственная деятельность ряда предприятий и организаций, в которых проведена аудиторская проверка финансово-хозяйственной деятельности со стороны аудиторской организации “FTF - AUDIT” ООО.

При написании работы было использовано множество различная литература, включая гражданское и налоговое законодательство, а также учебная литература и труды отечественных и зарубежных авторов.

Работа состоит из введения, трех глав, заключения и списка литературы.

I. Организационно-методические основы формирования финансовой отчётности

В настоящее время наличие достоверной информации о финансовом состоянии хозяйствующего субъекта является важнейшим условием успешной деятельности любого хозяйствующего субъекта. Согласно принципу непрерывности деятельности организации, организация будет продолжать функционировать в обозримом будущем. Однако для целей анализа, контроля, принятия решений, а также налогообложения необходимо периодически иметь сводные данные об имущественном положении организации и финансовых результатах ее деятельности. Эта необходимость приводит к составлению бухгалтерской (финансовой) отчетности. Отчетность выполняет важную функциональную роль в системе экономической информации. Она интегрирует информацию всех видов учета (бухгалтерского, статистического, оперативно-технического), обеспечивает связь и сопоставление плановых, нормативных и учетных данных, представленных в виде таблиц, удобных для восприятия информации всеми пользователями.

В соответствии с Национальным стандартом бухгалтерского учета № 1 «Учетная политика и финансовая отчетность» - «финансовая отчетность является способом представления финансовой информации, характеризующей деятельность хозяйствующего субъекта за определенный период, независимо от того, является ли он отдельным самостоятельным хозяйствующем субъектом или входит в консолидированную группу хозяйствующих субъектов»[2].

В российском Положении по бухгалтерскому учету № 4/99 «Бухгалтерская отчетность организации» дано следующее определение – «финансовая отчетность – это единая система данных об имущественном и финансовом положении организации и о результатах ее хозяйственной деятельности, составляемая на основе данных бухгалтерского учета по установленным формам»[3].

На наш взгляд наиболее полное и исчерпывающее определение финансовой отчетности сформулировано доктором экономических наук, профессором Е.А. Мизиковским – «финансовая отчетность – комплексная система показателей, характеризующих имущественное и финансовое состояние хозяйствующего субъекта и результаты его деятельности на отчетную дату и за отчетный период, составляемая по данным бухгалтерского учета по типовым (общегосударственным) формам и предназначенная для внешних пользователей и управленческого персонала хозяйствующего субъекта»[4].

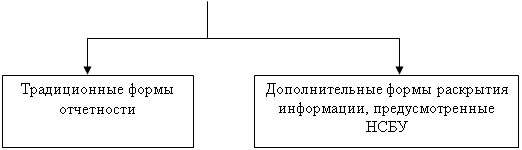

В реальных условиях (как правило, в коммерческих предприятиях) функционирует единая система бухгалтерского учета, сочетающая в себе функции управленческого, финансового и налогового учета. Разделение на сферы происходит лишь при формировании выходной информации. Структура отчётности, формируемой в настоящее время на предприятиях Узбекистана, представлена на рис. 1.1.

|

|||

|

|

|

|

|

Рис.1.1. Структура отчетности, формируемой на предприятии.

Показатели бухгалтерской отчётности прямо и косвенно формируются из счетов Главной книги или выводятся из учётных данных, получаемых в результате специальных расчётов. Отсюда вытекает органическая связь между бухгалтерским учётом и отчётностью, которая состоит в том, что сводные учётные данные переходят в соответствующие формы отчётности в виде синтезированных итоговых показателей. Данные отчетности используются внешними пользователями. Вместе с тем отчетность необходима для оперативного руководства хозяйственной деятельностью и служит исходной базой для последующего планирования. Особая значимость бухгалтерской отчетности состоит в том, что это единственный информационный источник, который, во-первых, хорошо структурирован, во-вторых, по сути, унифицирован, в-третьих, является обязательным к регулярному появлению (в любой стране бухгалтерская отчетность обязательно составляется хотя бы раз в год) и, в четвертых, является общедоступным (по крайней мере, не полностью закрытым для пользователей).

Внешняя и внутренняя отчетность предприятий является информационной базой для проведения аудита финансово-хозяйственной деятельности организации.

Пользователи отчетности делятся на пользователей внутренней и внешней отчетности. Пользователями внутренней отчетности является руководство (администрация) хозяйствующего субъекта. Содержание, порядок формирования и способы предоставления информации для внутренних пользователей определяются руководством организации.

Одной из причин различия бухгалтерских (финансовых) отчетов разных стран является ориентация отчетности на различные группы внешних пользователей. Так, например, в Великобритании круг внешних потребителей отчетности ограничивается в основном акционерами и кредиторами. В Испании система бухгалтерского учета и отчетности предусматривает предоставление специального отчета, пользователи которого включают акционеров, кредиторов, служащих, правительство, а также конкурентов. В некоторых странах закон требует, чтобы бухгалтерские отчеты были подготовлены в соответствии с налоговым законодательством. В таких государствах (например, Германии) основным пользователем финансовой отчетности является налоговый орган.

В Узбекистане группы заинтересованных внешних пользователей финансовой отчетности определены Концептуальной основой для подготовки и представления финансовой отчетности. Заинтересованными пользователями внешней отчетности считаются лица, имеющие какие-либо потребности в информации об организации и обладающие достаточными познаниями и навыками для того, чтобы понять, оценить и использовать эту информацию. Заинтересованными пользователями могут быть настоящие и потенциальные инвесторы, кредиторы, поставщики, покупатели, работники, а также правительственные учреждения, министерства, ведомства, общественность и другие заинтересованные пользователи*.

В рыночной экономике целью отчетности является предоставление необходимой полезной информации всем потенциальным пользователям, заинтересованным в получении достоверных данных о финансовом положении и его изменениях, о результатах хозяйственной деятельности организации либо консолидированной группы предприятий, эффективности управления и степени ответственности руководителей за порученное дело.

Обобщенная информация о деятельности организации используется различными заинтересованными пользователями для принятия определенных деловых решений. Классификация финансовой отчетности по различным признакам представлена на рис. 1.2.

Рис. 1.2. Классификация финансовой отчетности

Из рисунка 1.2. видно, что исходя из интересов информационных потребностей пользователей бухгалтерской отчетности ее можно классифицировать по различным признакам:

1. По видам:

· бухгалтерская - единая система данных об имущественном и финансовом положении организации и о результатах ее хозяйственной деятельности. Составляется по данным бухгалтерского учета.

· статистическая - составляется по данным статистического, бухгалтерского и оперативного учета и отражает сведения по отдельным показателям хозяйственной деятельности организации, как в натуральном, так и в стоимостном выражении.

· оперативная - составляется на основе данных оперативного учета и содержит сведения по основным показателям за короткие промежутки времени - сутки, неделю, месяц. Эти данные используются для оперативного контроля и управления процессами снабжения, производства и реализации продукции.

2. По периодичности составления:

· периодическая отчетность – это отчеты за квартал и отчеты за полугодие;

· годовая отчетность- это отчеты за год.

3. По степени обобщения данных:

· Первичные - составляются организациями;

· Сводные - составляются вышестоящими или материнскими организациями на основании первичных отчетов.

Составление отчетности является завершающим этапом учетного процесса. Бухгалтерская отчетность как источник информации о деятельности предприятия используется, прежде всего, для управления его экономикой и принятия необходимых мер по его развитию. Тщательное изучение и анализ показателей отчетности дают возможность выявлять недостатки в работе и определять пути их устранения; принимать решения инвесторам по поводу целесообразности расходования средств.

2. Структура и содержание финансовой отчетности

Наиболее важной информационной системой организации является система бухгалтерского учета и финансовой отчетности. Данная система позволяет получить основную экономическую информацию об организации, доступную для пользователей. Под отчётностью в широком смысле подразумевается совокупность всех учётных записей, позволяющая проследить хозяйственную деятельность организации. В более узком смысле отчётность представляет собой систему таблиц, отражающих сводные данные, по которым можно судить о финансовом состоянии организации и эффективности её деятельности.

Бухгалтерская отчётность выполняет следующие функции:

· является средством наблюдения пользователями за работой организации;

· является информационной базой для принятия управленческих решений руководителями организации;

· даёт возможность обобщения экономических показателей на региональном и общегосударственном уровнях;

· служит средством контроля;

· является базой для разработки текущих и перспективных планов.

В соответствии с Законом Республики Узбекистан «О бухгалтерском учете» годовая финансовая отчетность состоит из следующих общих форм отчетов:

· бухгалтерский баланс – форма № 1;

· отчет о финансовых результатах – форма № 2;

· отчет о движении основных средств – форма № 3;

· отчет о денежных потоках – форма № 4;

· отчет о собственном капитале – форма № 5;

· справка о дебиторской и кредиторской задолженностях – форма № 2а.

Полугодовая и квартальная финансовая отчетность представляется в следующем объеме общих форм отчетов:

· бухгалтерский баланс – форма № 1;

· отчет о финансовых результатах – форма № 2;

· справка о дебиторской и кредиторской задолженностях – форма № 2а.

Обязательные реквизиты и требования, предъявляемые к финансовой отчетности следующие:

· наименование субъекта, форма собственности, юридический адрес, подчиненность, идентификационный номер налогоплательщика и другие реквизиты для распознавания субъекта;

· охватывают ли финансовые отчеты индивидуальное предприятие или группу предприятий;

· отчетная дата или период, охваченный финансовыми отчетами;

Для правильного понимания представленной отчетной информации следующие реквизиты должны быть также раскрыты и при необходимости повторены:

· валюта, которой измерены финансовые отчеты и, если использованы несколько валют, то валюты, в которых они выражены;

· уровень точности, использованный в представлении цифр финансовых отчетов.

Бухгалтерский баланс является одной из составных частей финансовой отчетности, аккумулирует и раскрывает информацию об имущественном и финансовом положении хозяйствующего субъекта. В бухгалтерском балансе необходимо раскрыть:

1. Долгосрочные активы:

· основные средства;

· нематериальные активы;

· долгосрочные инвестиции;

· оборудование к установке;

· капитальные вложения;

· долгосрочная дебиторская задолженность;

· долгосрочные отсроченные расходы;

2. Текущие активы:

· товарно-материальные запасы;

· расходы будущих периодов;

· текущая часть отсроченных расходов;

· дебиторская задолженность;

· денежные средства;

· краткосрочные финансовые вложения;

· прочие текущие активы;

3. Собственный капитал:

· уставный капитал;

· добавленный капитал;

· резервный капитал;

· выкупленные собственные акции;

· нераспределенная прибыль (непокрытый убыток);

· целевые поступления;

· резервы предстоящих расходов и платежей;

4. Обязательства:

· долгосрочные обязательства;

· текущие обязательства[5].

Отчет о финансовых результатах характеризует финансовую деятельность хозяйствующего субъекта за отчетный период и представляется способом, который позволяет понять различные аспекты этой деятельности. В отчете о финансовых результатах необходимо раскрыть:

1. Чистую выручку от реализации;

2. Валовой финансовый результат от реализации;

3. Прочий операционный доход и расход от основной деятельности;

4. Финансовый результат (прибыль или убыток) от основной хозяйственной деятельности;

5. Прочий доход и расход по финансовой деятельности;

6. Финансовый результат от общехозяйственной деятельности;

7. Чрезвычайную прибыль и убыток;

8. Общий финансовый результат (прибыль или убыток) до уплаты налога на доход (прибыль);

9. Чистую прибыль (убыток) отчетного периода[6].

Отчет о движении основных средств представляет дополнительную информацию о движении основных средств, начислении износа основных средств, также в этом отчете представляется информация об основных средствах, сданных и принятых в аренду[7].

Отчет о денежных потоках позволяет пользователям оценить изменения в финансовом положении хозяйствующего субъекта, обеспечивая их информацией о поступлении и выбытии денежных средств полученных от операционной, инвестиционной или финансовой деятельности за отчетный период[8].

Отчет о собственном капитале раскрывает информацию о состоянии собственного капитала на начало и конец отчетного периода и об изменениях в его составе в течение отчетного периода[9].

В справке о дебиторской и кредиторской задолженностях отражается состояние дебиторской и кредиторской задолженностей предприятия на последнюю дату отчетного периода.

Финансовая отчетность содержит также дополнительную информацию - примечания, расчеты и пояснения (в виде пояснительной записки). Пояснения к финансовой отчетности должны раскрывать учетную политику предприятия и обеспечивать пользователей отчетности дополнительными данными, которые необходимы для реальной оценки имущественного и финансового положения предприятия[10].

II. Анализ финансовой отчетности и его роль в развитии экономики предприятий Республики Узбекистан

2.1 Методика горизонтального анализа финансовой отчетности предприятия

Анализ финансовой отчетности представляет собой оценку финансово - хозяйственной деятельности фирмы в прошлом, настоящем и предполагаемом будущем.

Целью анализа финансовой отчетности является определение наиболее эффективных путей достижения прибыльности компании, а основными задачами является анализ доходности и оценка финансовых рисков предприятия.

Анализ финансовой отчетности проводится, прежде всего, для выявления и устранения проблем в текущей деятельности фирмы, для выработки и принятия оптимальных решений по вопросам повышения эффективности производственно-сбытовых операций, рационального использования имеющихся ресурсов, повышения платежеспособности и усиления устойчивости финансового положения фирмы, а также для обеспечения выполнения плановых финансовых показателей и обязательств фирмы перед кредиторами и инвесторами. Практически все пользователи финансовых отчетов предприятий используют методы финансового анализа для принятия решений по оптимизации своих интересов. Собственники анализируют финансовые отчеты для повышения доходности капитала, обеспечения стабильности развития фирмы. Кредиторы и инвесторы анализируют финансовые отчеты, чтобы минимизировать свои риски по займам и вкладам. Можно твердо говорить, что качество принимаемых решений целиком зависит от качества аналитического обоснования решения.

Нами был проведен анализ финансовой отчетности ОАО предприятия «Х». Открытое Акционерное Общество Предприятие «Х» создано в соответствии с Постановлением Кабинета Министров РУз №147 от 19.03.1994г. и приказом Комитета по управлению государственным имуществом и поддержке предпринимательства РУз № 06-К-ПО от 12.01.1995г. Устав ОАО Предприятия «Х» был утвержден Учредительным собранием акционеров от 20.04.1995 г. с уставным фондом 30403 тыс. сум, распределенным на 60806 шт. акций.

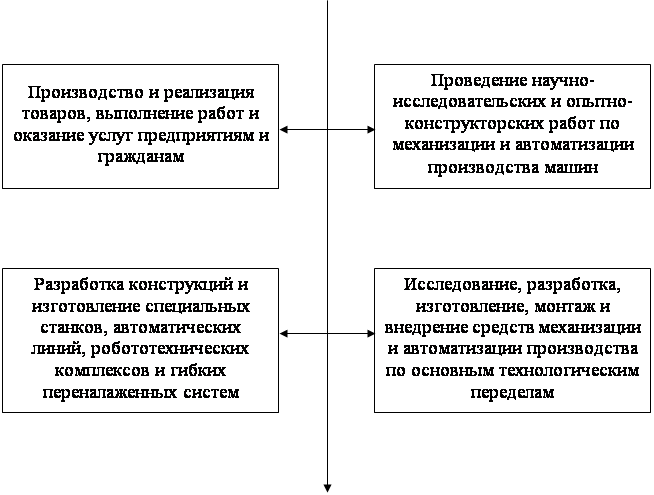

В соответствии с Уставом Предприятие осуществляет свою деятельность в следующих направлениях: производство и реализация товаров, выполнение работ и оказание услуг предприятиям и гражданам; проведение научно-исследовательских и опытно-конструкторских работ по механизации и автоматизации производства машин; разработка конструкций и изготовление специальных станков, автоматических линий, робототехнических комплексов и гибких переналаженных систем; исследование, разработка, изготовление, монтаж и внедрение средств механизации и автоматизации производства по основным технологическим переделам; прочие не запрещенные законодательством РУз виды деятельности. Это можно увидеть на рисунке 3.

|

|||||

|

|||||

|

Рис 3. Виды деятельности ОАО Предприятия «Х»

Для осуществления уставных целей и задач Предприятие имеет соответствующую производственную и управленческую структуру.

Финансовые отчеты компании оформляются в соответствии с реквизитами, присвоенными «Свидетельством о включении хозяйствующего субъекта в государственный регистр предприятий и организаций»

Основу информационного обеспечения анализа финансового состояния ОАО Предприятия «Х» составляет бухгалтерская отчетность. С позиций обеспечения управленческой деятельности можно выделить три основных требования, которым должна удовлетворять бухгалтерская отчетность. Она должна содержать данные, необходимые для принятия обоснованных управленческих решений в области инвестиционной политики; оценки динамики и перспектив изменения прибыли предприятия; оценки имеющихся у предприятия ресурсов, происходящих в них изменений и эффективности их использования.

Информационным источником для расчета показателей и проведения анализа исследуемого предприятия служит годовая и квартальная финансовая отчетность.

Основным источником информации, в котором отражаются показатели финансового состояния организации является бухгалтерский баланс. На основе структуры баланса приводится горизонтальный анализ баланса предприятия (приведен в таблице 1.).

Цель горизонтального анализа (Horizontal Percentage Analyses) – выявить изменения баланса всех показателей за период по разделам баланса путём сопоставления данных на конец периода с началом периода.

Таблица 1

Горизонтальный анализ баланса предприятия

|

Наименование показателя |

На начало отчетного периода | % | На конец отчетного периода | % |

|

Актив |

||||

|

Долгосрочные активы |

446778 | 100 | 440243 | 98,5 |

| Остаточная (балансовая) стоимость | 411363 | 100 | 407343 | 99,0 |

| Долгосрочные инвестиции | 35355 | 100 | 32855 | 92,9 |

|

Текущие активы |

1401339 | 100 | 1573058 | 112,3 |

| Товарно-материальные запасы | 875647 | 100 | 1080263 | 123,4 |

| Расходы будущих периодов | 436 | 100 | 15478 | |

| Дебиторы | 443916 | 100 | 411486 | 92,7 |

| Денежные средства | 81339 | 100 | 65831 | 80,9 |

|

Всего по активу баланса |

1848117 | 100 | 2013301 | 108,9 |

|

Пассив |

||||

|

Собственный капитал |

1009319 | 100 | 1319746 | 130,7 |

| Уставный капитал | 250704 | 100 | 250704 | |

| Резервный капитал | 415078 | 100 | 428414 | 103,2 |

| Нераспределенная прибыль (непокрытый убыток) | 343537 | 100 | 640628 | 186,5 |

|

Обязательства |

838798 | 100 | 693555 | 82,7 |

| Долгосрочные обязательства | 0 | 0 | ||

| Текущие обязательства | 838798 | 100 | 693555 | 82,6 |

|

Всего по пассиву баланса |

1848117 | 100 | 2013301 | 108,9 |

Как показывают данные таблицы валюта баланса за год увеличилась и составила на конец отчетного периода 2013301 тыс.сум, что превышает сумму на начало года на 165184 тыс.сум или на 8,9 %. Это изменение было вызвано увеличением текущих активов на 171719 тыс.сум в активе баланса и ростом собственного капитала на 310427 тыс.сум в пассиве баланса на конец отчетного периода.

Долгосрочные активы на конец года уменьшились на 6535 сум или на 1,5% и составили 440243 тыс.сум, что вызвано уменьшением остаточной стоимости основных средств на сумму 4020 тыс.сум, уменьшением остаточной стоимости нематериальных активов на 15 тыс.сум и уменьшением суммы долгосрочных инвестиций в дочерние хозяйственные общества на сумму 2170 тыс.сум. Как уже было отмечено наблюдается рост текущих активов на171719 тыс.сум, что составило112,3% от суммы на начало года. Изменение данного показателя произошло из-за увеличения товарно-материальных запасов на сумму 204616 тыс.сум.

Произошло увеличение собственного капитала по сравнению с началом года на 310427 тыс.сум или на 30,7%. Это вызвано увеличением резервного капитала на 13336 тыс.сум или 3,2% и увеличением суммы нераспределенной прибыли на 297091 тыс.сум или на 86,5%. Обязательства предприятия на конец года уменьшились на 145243 тыс.сум или на 17,3% и составили 693555 тыс.сум. Изменение вызвано уменьшением суммы текущих обязательств предприятия на 145243 тыс.сум, долгосрочные обязательства у предприятия отсутствуют.

Нами также был проведен горизонтальный анализ отчета о финансовых результатах ОАО Предприятия «Х».

Цель горизонтального анализа отчета о финансовых результатах – выявить изменения отчета о финансовых результатах всех показателей за период по разделам отчета путём сопоставления данных за отчетный период с данными за соответствующий период прошлого года.

Горизонтальный анализ отчета о финансовых результатах ОАО Предприятия «Х» приведен в таблице 2.

Таблица 2

Горизонтальный анализ отчета о финансовых результатах предприятия

|

Наименование показателя |

За соответствующий период прошлого года |

За отчетный период |

||||

|

Доходы (прибыль) |

Расходы (убытки) |

% |

Доходы (прибыль) |

Расходы (убытки) |

% |

|

| Чистая выручка от реализации продукции (товаров, работ и услуг) | 1631618 | х | 100 | 2738544 | х | 167,8 |

| Валовая прибыль (убыток) от реализации продукции (товаров, работ и услуг) | 352958 | 100 | 837454 | 237,3 | ||

| Расходы периода | х | 793761 | 100 | х | 969183 | 122,1 |

| Прибыль (убыток) от основной деятельности | 257969 | 100 | 241102 | 93,5 | ||

| Доходы от финансовой деятельности, всего | 22533 | х | 100 | 3550 | х | 15,8 |

| Расходы по финансовой деятельности | х | 226 | 100 | х | 1843 | 815,5 |

| Прибыль (убыток) от общехозяйственной деятельности | 280276 | 100 | 242809 | 86,6 | ||

| Чистая прибыль (убыток) отчетного периода | 117642 | 100 | 5107 | 4,3 |

Из данных таблицы видно, что валовая прибыль от реализации продукции за отчетный период по сравнению с данным показателем за соответствующий период прошлого года увеличилась на 484496 тыс.сум или 137,3% и составила 837454 тыс.сум. Увеличение валовой прибыли произошло за счет превышения чистой выручки от реализации продукции над себестоимостью реализованной продукции, что является положительным показателем в деятельности предприятия.

Также за отчетный период наблюдается увеличение расходов периода на сумму 175422 тыс.сум или 22,1%, что составляет 969183 тыс.сум, что было вызвано увеличением расходов по реализации и административных расходов по сравнению с соответствующими показателями прошлого года, но в силу увеличения валовой прибыли от реализации продукции, это изменение вполне нормально и не несет отрицательного влияния на финансовую деятельность предприятия.

Прибыль от основной деятельности предприятия составила 241102 тыс.сум, что меньше соответствующего показателя за прошлый отчетный период на 16867 тыс.сум или на 6,5%. Это изменение было вызвано увеличением расходов в отчетном периоде и уменьшением прочих доходов от основной деятельности по сравнению с прошлым отчетным периодом, что является отрицательным показателем в деятельности предприятия.

Доход от финансовой деятельности предприятия составил 3550 тыс.сум, что меньше дохода от финансовой деятельности за прошлый отчетный период на 18983 тыс.сум или на 84,2%. Изменение данного показателя произошло за счет отсутствия доходов от долгосрочной аренды и отсутствия прочих доходов от финансовой деятельности, а также уменьшения дохода от валютных курсовых разниц.

Расход по финансовой деятельности предприятия составил 1843 тыс.сум, что превышает расходы по финансовой деятельности за прошлый отчетный период на 1617 тыс.сум или на 715,5%. Увеличение данного показателя оказывает отрицательное влияние на финансовую деятельность предприятия, по сравнению с прошлым отчетным периодом эти изменения произошли в основном из-за убытков от валютных курсовых разниц, также имели место расходы в виде процентов и расходы в виде процентов по долгосрочной аренде.

Прибыль от общехозяйственной деятельности совпадает с прибылью до уплаты налога на доходы за отсутствием у предприятия чрезвычайных прибылей или убытков и составляет 242809 тыс.сум, что меньше соответствующего показателя за прошлый отчетный период на 37467 тыс.сум или на 13,4%.

Чистая прибыль отчетного периода предприятия составила 5107 тыс.сум, что меньше чистой прибыли предприятия за прошлый отчетный период на 112535 тыс.сум или на 95,7%. Это отрицательное влияние на финансовую деятельность предприятия связано с увеличением сумм прочих налогов и сборов в отчетном периоде.

2.2 Методика вертикального анализа финансовой отчетности предприятия

На основе баланса ОАО Предприятия «Х» нами был проведен его вертикальный анализ.

Цель вертикального анализа (Vertical Percentage Analyses) – изучение структуры показателей баланса и расчёт удельного веса отдельных статей в итоге баланса. В таблице 3 представлен вертикальный анализ баланса.

Таблица 3

Вертикальный анализ баланса предприятия

|

Наименование показателя |

На начало отчетного периода |

Уд.вес % |

На конец отчетного периода |

Уд.вес % |

|

Актив |

||||

|

Долгосрочные активы |

446778 |

24,1 |

440243 |

21,9 |

| Остаточная (балансовая) стоимость основных средств | 411363 | 22,2 | 407343 | 20,3 |

| Долгосрочные инвестиции | 35355 | 1,9 | 32855 | 1,6 |

|

Текущие активы |

1401339 |

75,9 |

1573058 |

78,1 |

| Товарно-материальные запасы | 875647 | 47,4 | 1080263 | 53,6 |

| Расходы будущих периодов | 436 | 0,1 | 15478 | 0,8 |

| Дебиторы | 443916 | 24 | 411486 | 20,4 |

| Денежные средства | 81339 | 4,4 | 65831 | 3,3 |

|

Всего по активу баланса |

1848117 |

100 |

2013301 |

100 |

|

Пассив |

||||

| Собственный капитал |

1009319 |

54,6 |

1319746 |

65,6 |

| Уставный капитал | 250704 | 13,6 | 250704 | 12,5 |

| Резервный капитал | 415078 | 22,5 | 428414 | 21,3 |

| Нераспределенная прибыль (непокрытый убыток) | 343537 | 18,5 | 640628 | 31,8 |

|

Обязательства |

838798 |

45,4 |

693555 |

34,4 |

| Долгосрочные обязательства | 0 | 0 | ||

| Текущие обязательства | 838798 | 45,4 | 693555 | 34,4 |

|

Всего по пассиву баланса |

1848117 |

100 |

2013301 |

100 |

Анализируя вертикальную структуру актива баланса предприятия «Х», можно увидеть что удельный вес долгосрочных активов в общем имуществе предприятия на конец года 21,9%, текущие же активы составляют большую часть имущества предприятия, то есть 78,1 % на конец года. При этом следует отметить, что удельный вес долгосрочных активов на конец отчетного периода по сравнению с соответствующими показателями на начало отчетного периода уменьшился, а текущих активов соответственно увеличился на 2,3%. Уменьшение удельного веса долгосрочных активов связано с уменьшением остаточной стоимости основных средств и уменьшением суммы долгосрочных инвестиций, что не оказывает негативного влияния на финансовую деятельность предприятия. Увеличение удельного веса текущих активов связано с приобретением предприятием товарно-материальных запасов, что не является отрицательным показателем в деятельности предприятия и увеличением незавершенного производства, что приводит к замедлению оборачиваемости оборотных средств, что в свою очередь приводит к неэффективному использованию денежных средств и как следствие может оказать негативное влияние на финансовую деятельность предприятия.

При анализе вертикальной структуры пассива баланса предприятия «Х», можно отметить, что доля собственного капитала на конец года составляет 65,6%, а доля обязательств равна 34,4%. Удельный вес за отчетный период собственного капитала был увеличен, а обязательств уменьшен на 11%. Увеличение удельного веса собственного капитала связано с ростом суммы нераспределенной прибыли, что является положительным показателем в деятельности предприятия. А уменьшение удельного веса обязательств предприятия связано с уменьшением сумм задолженностей по платежам в бюджет и отсутствием отсроченных доходов на конец отчетного периода, это является положительным результатом для финансовой деятельности предприятия.

Нами также был проведен вертикальный анализ отчета о финансовых результатах ОАО Предприятия «Х».

Цель вертикального анализа отчета о финансовых результатах – изучение структуры показателей отчета и расчёт удельного веса отдельных статей в итоге отчета о финансовых результатах. Вертикальный анализ отчета о финансовых результатах представлен в таблице 4.

Таблица 4

Вертикальный анализ отчета о финансовых результатах предприятия

|

Наименование показателя |

За соответствующий период прошлого года |

За отчетный период |

||||

|

Доходы (прибыль) |

Расходы (убытки) |

Уд. вес |

Доходы (прибыль) |

Расходы (убытки) |

Уд.вес

|

|

| Чистая выручка от реализации продукции (товаров, работ и услуг) | 1631618 | х | 100 | 2738544 | х | 100 |

| Валовая прибыль (убыток) от реализации продукции (товаров, работ и услуг) | 352958 | 21,6 | 837454 | 30,6 | ||

| Расходы периода | х | 793761 | 48,7 | х | 969183 | 35,4 |

| Прибыль (убыток) от основной деятельности | 257969 | 15,8 | 241102 | 8,8 | ||

| Доходы от финансовой деятельности | 22533 | х | 1,4 | 3550 | х | 0,1 |

| Расходы по финансовой деятельности | х | 226 | 0,01 | х | 1843 | 0,1 |

| Прибыль (убыток) от общехозяйственной деятельности | 280276 | 17,2 | 242809 | 8,9 | ||

| Чистая прибыль (убыток) отчетного периода | 117642 | 7,2 | 5107 | 0,2 |

Анализируя вертикальную структуру отчета о финансовых результатах предприятия «Х», можно сделать вывод, что за отчетный период относительно чистой выручки от реализации продукции (100%) удельный вес следующих показателей таков: валовая прибыль от реализации продукции – 30,6%; расходы периода – 35,4%; прибыль от основной деятельности – 8,8%; доходы от финансовой деятельности – 0,1%; расходы по финансовой деятельности – 0,1%; прибыль от общехозяйственной деятельности – 8,9%; чистая прибыль отчетного периода – 0,2%.

По сравнению с прошлым отчетным периодом следует отметить рост удельного веса валовой прибыли от реализации продукции, что произошло из-за уменьшения себестоимости реализованной продукции и является положительным результатом для финансовой деятельности предприятия. Также следует отметить, уменьшение по сравнению с показателем за прошлый отчетный период, удельного веса расходов периода в отчетном периоде, что связано с уменьшением суммы прочих операционных расходов и является положительным результатом в деятельности предприятия предприятия. Удельный вес прибыли от основной деятельности в отчетном периоде по сравнению с прошлым отчетным периодом уменьшился, вследствие уменьшения показателя прочих доходов от основной деятельности в отчетном периоде. По сравнению с прошлым отчетным периодом произошло уменьшение удельного веса доходов по финансовой деятельности, за счет отсутствия доходов от долгосрочной аренды и отсутствия прочих доходов от финансовой деятельности. Кроме того, следует отметить рост удельного веса расходов по финансовой деятельности в отчетном периоде, за счет возникновения расходов в виде процентов, расходов в виде процентов по долгосрочной аренде, что является нормальным показателем для финансовой деятельности предприятия и убытков от валютных курсовых разниц, что является отрицательным показателем в деятельности предприятия. Удельный вес прибыли от общехозяйственной деятельности и прибыли до уплаты налогов по сравнению с прошлым отчетным периодом уменьшился почти в два раза, что связано с изменениями в отчетном периоде в составляющих эту прибыль показателях. За счет произошедших в удельном весе изменений выше перечисленных показателей, произошло уменьшение удельного веса чистой прибыли отчетного периода, что является относительно отрицательным результатом для финансовой деятельности предприятия.

2.3 Анализ предприятия при помощи аналитических коэффициентов

В условиях рыночной экономики система аналитических коэффициентов является ведущим элементом анализа финансового состояния предприятия. Основные финансовые коэффициенты отчетности позволят нам дать оценку финансовой устойчивости и платежеспособности ОАО Предприятия «Х».

Финансовая устойчивость в долгосрочном плане характеризуется соотношением собственных и заемных средств. Данный показатель дает наиболее общую оценку финансовой устойчивости организации. Основные показатели финансовой устойчивости представлены в таблице 5.

Таблица 5

Основные показатели финансовой устойчивости предприятия

| Показатель | Расчетная формула | Нормативное значение | На начало периода | На конец периода | Отклонение |

|

Коэффициент автономии |

Ст.480 : Ст.400 | ≥ 0,5 | 0,55 | 0,66 | 0,11 |

| Коэффициент финансовой устойчивости | Ст.480 : Ст.770 | > 1 | 1,2 | 1,9 | 0,7 |

| Коэффициент соотношения заемных и собственных средств | Ст.770 : Ст.480 | ≤ 1 | 0,83 | 0,53 | - 0,3 |

Одной из важнейших характеристик устойчивости финансового состояния предприятия, его независимости от заемных источников средств является коэффициент автономии, равный доле источников собственных средств в общем итоге актива баланса. Нормальное ограничение коэффициента автономии больше или равным 0.5 означает, что все обязательства предприятия могут быть покрыты источниками его собственных средств. Как видно из таблицы коэффициент автономии предприятия на конец отчетного периода имеет тенденцию к росту и составляет 0,66. Рост коэффициента автономии свидетельствует об увеличении финансовой независимости предприятия, снижения риска финансовых затруднений в будущих периодах. Такая тенденция, с точки зрения кредиторов, повышает гарантии погашения предприятием своих обязательств.

Коэффициент финансовой устойчивости предприятия показывает удельный вес источников финансирования в общем итоге пассива баланса. Нормальное значение данного коэффициента больше 1. Показатель на начало отчетного периода имел значение выше нормы, к концу отчетного периода организация значительно уменьшила долю своих обязательств за счет уменьшения сумм задолженностей по платежам в бюджет и отсутствием отсроченных доходов, вследствие чего показатель стал еще выше рекомендуемого уровня на 0,7 и составил 1,9.

Коэффициент соотношения заемных и собственных средств равен отношению величины обязательств предприятия к величине его собственных средств. Нормальное ограничение для коэффициента соотношения заемных и собственных средств меньше или равен 1. Чем значение коэффициента меньше 1, тем меньше зависимость предприятия от заемных средств. К концу отчетного периода коэффициент уменьшился на 0,3 и составил 0,53, что свидетельствует о достаточной независимости предприятия от заемных средств и является положительным показателем для предприятия.

Одним из показателей, характеризующих финансовое положение предприятия, является платежеспособность, т.е. возможность своевременно погашать свои платежные обязательства наличными денежными ресурсами.

Платежеспособность предприятия означает возможность погашения им в срок и в полном объеме своих долговых обязательств.

Ликвидность баланса – возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее – это степень покрытия долговых обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств.

Понятия платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности баланса и предприятия зависит платежеспособность. В то же время ликвидность характеризует как текущее состояние расчетов, так и перспективу. Предприятие может быть платежеспособным на отчетную дату, но при этом иметь неблагоприятные возможности в будущем, и наоборот.

При проведении анализа ликвидности активы и пассивы баланса группируются по следующим признакам: по степени убывания ликвидности (активы); по степени срочности оплаты (пассивы).

Рассмотрим ликвидность баланса ОАО Предприятия «Х» в таблице 6.

Таблица 6

Абсолютные показатели, характеризующие ликвидность баланса организации на начало и конец года

АктивНаиболее ликвидные активы (А1) Ст. 320(ден ср-ва + деб зад-ть) |

81339 | 65831 |

Наиболее срочные обязательства (П1) Ст. 770 |

838798 | 693555 |

|

|

Быстро реализуемые активы (А2) Ст. 210 |

443916 | 411486 |

Краткосрочные пассивы (П2) Ст. 730+740 |

- | - |

|

|

Медленно реализуемые активы (А3) Ст. 140 |

875647 | 1080263 |

Долгосрочные пассивы (П3) Ст. 570+580+590 |

- | - |

|

|

Трудно реализуемые активы (А4) Ст. 130 |

446778 | 440243 |

Постоянные пассивы (П4) Ст. 480 |

1009319 | 1319746 |

|

Для определения ликвидности баланса следует сопоставить итоги приведенных в таблице групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место соотношения:

А1 ≥ П1, А2 ≥ П2, А3 ≥ П3, А4 ≤ П4.

Выполнение первых трёх неравенств означает выполнение и четвёртого неравенства, поэтому практически существенным является сопоставление итогов первых трёх групп по активу и пассиву. Четвёртое неравенство носит балансирующий характер и в то же время имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости – наличии у предприятия собственных оборотных средств.

На начало года выполнялись второе, третье и четвертое неравенства. На конец года ситуация не изменилась. Можно сказать, что ОАО Предприятие «Х» в настоящий момент обладает ликвидностью баланса???.

В процессе анализа также следует рассчитать и коэффициенты ликвидности, которые приведёны в таблице 7.

Таблица 7

Коэффициенты ликвидности предприятия

Показатели |

Формула | Нормативное значение | На начало года | На конец года |

| Коэффициент абсолютной ликвидности |

Ст.320 Ст.600 |

≥0,2 | 0,1 | 0,1 |

|

Коэффициент текущей ликвидности |

Ст. 390 Ст. 600 |

≥2 | 1,7 | 2,3 |

|

Коэффициент срочной ликвидности |

Ст. 210+320+380 Ст. 600 |

≥1 | 0,6 | 0,7 |

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Нормальное ограничение данного показателя больше или равен 0.2. Это означает, что хозяйствующий субъект может немедленно погасить 20-50 процентов текущих обязательств. В нашем случае данный показатель и на начало и на конец года равен 0,1, что не соответствует нормативному значению и свидетельствуют о не способности предприятия немедленно погасить свои текущие обязательства.

Коэффициент текущей ликвидности показывает платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств, т.е. мобилизовав все возможные средства. Уровень коэффициента текущей ликвидности или покрытия зависит от отрасли производства, длительности производственного цикла, структуры запасов и затрат и ряда других факторов. Нормальным для него считается значение больше либо равно 2. В нашем случае показатель к началу года меньше нормативного значения – 1,7, а к концу года оптимален – 2,3.

Коэффициент срочной ликвидности отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами. Нормативное значение данного коэффициента больше или равен 1. В нашем случае и на начало и на конец года данный показатель не соответствует нормативному значению. Что свидетельствует, что имеющихся у предприятия наиболее ликвидных активов и счетов к получению не достаточно для погашения текущих обязательств.

III. Организация аудиторской проверки финансовой отчетности предприятия и пути ее совершенствования

3.1 Цели, задачи и нормативное регулирование аудита в Республике Узбекистан и пути его совершенствования

В соответствии с Законом Республики Узбекистан «Об аудиторской деятельности», «под аудиторской деятельностью понимается предпринимательская деятельность аудиторской организации по проведению аудиторской проверки и оказанию профессиональных услуг».14

Аудиторские организации могут оказывать следующие профессиональные услуги:

- постановка, восстановление и ведение бухгалтерского учета;

- составление финансовой отчетности;

- перевод национальной финансовой отчетности на международные стандарты бухгалтерского учета;

- анализ финансово-хозяйственной деятельности хозяйствующих субъектов;

- консалтинг по бухгалтерскому учету, налогообложению, планированию, менеджменту и другим вопросам финансово-хозяйственной деятельности;

- составление расчетов и деклараций по налогам и другим обязательным платежам.

Наличие достоверной информации позволяет повысить эффективность функционирования рынка капитала и дает возможность оценивать и прогнозировать последствия различных экономических решений.

Собственники и прежде всего, коллективные собственники – акционеры, пайщики, а также кредиторы, лишены возможности самостоятельно убедится в том, что все многочисленные операции предприятия зачастую очень сложные, законны и правильно отражены в отчетности, так как обычно не имеют ни доступа к учетным записям, ни соответствующего опыта, и поэтому нуждаются в услугах аудиторов.

Независимое подтверждение информации о результатах деятельности предприятия и соблюдение ими законодательства необходимо государству для принятия решений в области экономики и налогообложения.

Отсюда и определяются цели и задачи аудиторской деятельности.

Цель аудита – это выражение мнения о достоверности финансовой отчетности аудируемых лиц и соответствии порядка ведения бухгалтерского учета законодательству.15

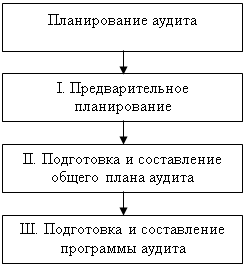

Задачи аудиторской организации весьма многогранны с ними можно ознакомится на рисунке 3.

|