Курсовая работа: Особенности банковской деятельности и планирования ОАО "НБД Банк"

НИЖЕГОРОДСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ

КАФЕДРА «МЕНЕДЖМЕНТ»

КУРСОВАЯ РАБОТА

«Особенности банковской деятельности и планирования ОАО “НБД Банк”»

Выполнил:

Студент гр

Проверил:

Доцент кафедры «Менеджмент»

Нижний Новгород

2007 г.

Содержание

Введение

1. Банк. Банковская деятельность

1.1 Характеристика банка как субъекта экономики

1.1.1 Банковская деятельность

1.2 Функции коммерческого банка

1.3 Структура управления коммерческим банком

1.4 Ресурсы коммерческого банка, их структура и характеристика

1.5 Модель планирования на основе портфельных ограничений

1.6 Модель модифицированного балансового уравнения

2. Характеристика ОАО «НБД-Банк»

2.1 Общие сведения о НБД-Банке

2.2 Направления деятельности банка

2.3 Партнёры банка

3. Кредитование малого и среднего бизнеса

3.1 Работа банков с бизнесом

3.2 НБД-Банк – обслуживание малого и среднего бизнеса

4. Работа с физическими лицами (вкладчиками)

4.1 Вкладчики банков

4.2 Вклады НБД-Банка для физических лиц

5. Анализ результатов деятельности НБД-Банка за 2006 г

6. Планирование агрегированного бухгалтерского баланса НБД-Банк на 2007 г..34

Заключение

Список литературы

Приложение

Введение

Банк, Банковская деятельность, «НБД-Банк», Ресурсы банка, Бухгалтерский баланс, Кредитование, малый и средний бизнес, «EBRD», Вкладчики, «Экспресс-кредит», План на 2007 год.

Стр. – 41, табл. – 13, рис. – 7, приложение -1

Цель курсовой – обобщение результатов анализа банковской деятельности, особенностей управления и планирования, выработка предварительных рекомендаций по составлению плана на текущий год

Объект – финансово-экономические процессы НБД-Банка

Задачи :

1. выявить результаты деятельности на определённый момент,

2. определить динамику изменения финансовых показателей за определенный период,

3. составить план агрегированного баланса на 2007 год.

Методы:

· внешний мониторинг деятельности НБД-Банка,

· структурный анализ отчётности банка,

· метод коэффициентов.

Источники информации:

· финансовая отчётность банка (бухгалтерский баланс, отчёт о прибылях и убытках),

· учредительные документы банка (Устав),

· СМИ,

· другие.

Актуальность темы связана с особым интересом, проявляемым в последнее время обществом и государством к вопросам развития банковской отрасли. Укрепление экономики, стабильность национальной валюты создали благоприятные условия для её роста.

Современное банковское дело – это динамичный бизнес во всём мире и в России в частности. В России банковский бизнес в полном объёме очень молод, тем не менее, он уже успел пройти все основные фазы становления и падения, характерные для стран с устоявшейся рыночной экономикой.

Роль банков в экономике очень велика. В процессе своей деятельности они вступают во взаимоотношения как с другими банками и клиентами разных форм собственности, так и с различными субъектами хозяйственной жизни страны.

НБД-Банк является универсальным финансовым институтом и предлагает свои услуги, как предприятиям, так и частным лицам. Свою деятельность НБД-Банк начал в 1992 году. Он был основан крупнейшими промышленными предприятиями Нижегородской области. Постепенно наращивая финансовый и кадровый потенциал, НБД - Банк стал одним из лидеров среди нижегородских банков по привлечению в регион западных инвестиций, занял значительную долю рынка по обслуживанию малого и среднего бизнеса, проведению внешнеторговых операций, обслуживанию вкладов и платежей частных лиц.

НБД-Банк поддерживает региональный малый и средний бизнес, предлагая предприятиям выгодные условия финансирования. Банк развивает отношения с зарубежными партнерами, результатами которых становятся инвестиции в экономику региона. В рамках проекта «Лидер года. Малый и средний бизнес» НБД-Банк проводит образовательные семинары для руководителей компаний.

Собственный капитал банка возрос в 2006 году на 83,1% и на отчетную дату достиг величины 650 804 тыс. руб. Активы банка за истекший год увеличились на 44,6% и составили на конец года 3 941 546 тыс. руб.

1. БАНК. БАНКОВСКАЯ ДЕЯТЕЛЬНОСТЬ

1.1 Характеристика коммерческого банка как субъекта экономики

Деятельность банковских учреждений так многообразна, что их действительная сущность оказывается действительно неопределённой. В современном обществе банки занимаются разнообразными видами операций. Они не только организуют денежный оборот и кредитные отношения; через них осуществляется финансирование народного хозяйства, страховые операции, купля-продажа ценных бумаг, а в некоторых случаях посреднические сделки и управление имуществом.

Банк как учреждение или организация. Наиболее массовым представлением о банке является его определение как учреждения, как организации. Однако следует отметить, что банк как организация, как объединение людей исторически являлся уделом частного лица и лишь впоследствии с развитием банковского дела, особенно в современных условиях хозяйствования, превратился в крупные, средние и мелкие объединения.

Банк как предприятие. Как и любое предприятие, банк является самостоятельным хозяйствующими субъектом, обладает правами юридического лица, производит и реализует продукт, оказывает услуги, девствует на принципах хозрасчета. Мало чем отличаются и задачи банка как предприятия. Он решает вопросы, связанные с удовлетворением общественных потребностей в своём продукте и услугах, реализацией на основе полученной прибыли социально-экономических интересов, как членов его коллектива, так и интересов собственников его имущества.

Банк торговое предприятие. банки действуют в сфере обмена, а не производства. Это обстоятельство дало основание ряду авторов считать, что банк – это торговое предприятие. Банки действительно как бы покупают ресурсы, продают их, функционируют в сфере перераспределения, содействуют обмену товарами. Банки иеют своих продавцов, хранилища, особый товарный знак, их деятельность во многом зависит от оборачиваемости. На этом, однако, сходство между банками и сферой торговли в основном заканчивается.

Банк как посредническое предприятие. Функционирование банка в сфере обмена порождает и другие представления о его сущности. Нередко банк характеризуется как посредническая организация. Основанием для этого служит особый прилив ресурсов, временно оседающих у одних и требующих применения у других.

Банк как агент биржи может самостоятельно организовывать биржевые операции, выполнять операции по торговле ценными бумагами. Однако ни исторически, ни логически это не превращает банк в часть биржевой организации.

Банк как кредитное предприятие. Постепенно банк в свою очередь всё более становился кредитным центром, что дало возможность его определять как кредитное предприятие. Однако это не даёт основания для смешения банка с кредитом.

Структура банка – такое устройство, которое даёт ему возможность функционировать как специфическому предприятию. В этом смысле устройство банка:

1. включает банковский капитал как специфический капитал, освободившийся от промышленного и торгового капитала, как капитал, существующий преимущественно в заёмной форме и находящийся только в движении;

2. охватывает банковскую деятельность, отличающуюся от деятельности других предприятий и институтов характером своего продукта, ставший главным его занятием;

3. состоит из особой группы людей, имеющих специфические знания в области банковского дела и управления банком;

4. можно назвать производственным, ибо в него входит банковская техника, здания, сооружения, средства связи и информации, производственные материалы.

С учётом анализа специфики банка, банк можно определить как предприятие или денежно-кредитный институт, осуществляющий регулирование платежного оборота в наличной и безналичной формах.

1.1.1 Банковская деятельность

Под банковской деятельностью понимают всю производственно-хозяйственную и финансовую деятельность банков и небанковских кредитных организаций, включая управленческий её аспект. Банковская деятельность может быть раскрыта через следующие понятия:

· Банковский продукт – конкретный способ, каким банк оказывает ту или иную услугу, т.е. упорядоченный комплекс взаимосвязанных организационных, технико-технологических, информационных, финансовых, юридических и иных действий, составляющих целостный регламент взаимодействия сотрудников банка с обслуживаемым клиентом, единую технологию обслуживания клиента;

· Банковская операция – сами практические действия сотрудников банка в процессе обслуживания клиента, форма воплощения в действительность банковского продукта;

· Банковская услуга – результат банковской операции, то есть итог или полезный результат банковской операции, состоящий в удовлетворении заявленной клиентом потребности.

Качественные банковские услуги являются главным с точки зрения клиентов результатом деятельности банка. Главный результат той же деятельности, но уже с точки зрения самого банка, - это получение прибыли.

Главное законодательно закреплённое назначение банка состоит в том, чтобы аккумулировать свободные денежные средства и собранные таким образом средства предоставлять в кредит за плату.

Особенности банковской деятельности:

1. преобладание в ресурсах банков привлечённых и заёмных средств, влекущее высокую ответственность за эффективное использование, прежде всего средств вкладчиков и кредиторов;

2. чрезвычайная изменчивость параметров функционирования финансовых рынков, требующая от сотрудников постоянной аналитической напряжённости и высочайшей оперативности;

3. необходимость постоянно и одновременно работать с самыми разнообразными клиентами, противоречивые интересы и цели которых надо согласовывать;

нематериальный характер банковских продуктов и услуг.

1.2 Функции коммерческого банка

Основными функциями коммерческого банка являются:

1. привлечение временно свободных денежных средств;

2. предоставление ссуд;

3. осуществление денежных расчётов и платежей в хозяйстве;

4. выпуск кредитных средств обращения;

5. консультирование и предоставление экономической и финансовой информации.

Особенность посреднической функции коммерческих банков состоит в том, что главным критерием перераспределения ресурсов выступает прибыльность их использования заёмщиком.

Перераспределение ресурсов осуществляется по горизонтали хозяйственных связей от кредитора к заёмщику при посредстве банков без участия промежуточных звеньев в лице вышестоящих банковских структур, на условиях платности и возвратности.

Плата за отданные и полученные взаймы средства формируется по влиянием спроса и предложения заёмных средств. В результате достигается свободное перемещение финансовых ресурсов в хозяйстве. Значение посреднической функции коммерческих банков для успешного развития и функционирования и развития рыночной экономики состоит в том, что они своей деятельностью уменьшают степень риска и неопределенности в экономической системе.

Коммерческие банки, выступая на финансовом рынке со спросом на кредитные ресурсы, не только мобилизуют имеющиеся в хозяйстве сбережения, но и формируют достаточно эффективные стимулы к накоплению средств. Стимулы к накоплению и сбережению денежных средств формируются на основе депозитной политики коммерческого банка.

Свыше 90% всей потребности в денежных средствах для осуществления кредитных операций банк покрывает за счёт привлечённых средств. Традиционно основную часть этих средств составляют депозиты, т.е. деньги, внесенные в банк клиентами – частными лицами и компаниями – хранящиеся на их счетах и используемые в соответствии с режимом счёта и банковским законодательством.

Наряду с ведением депозитных счетов, банки всё чаше используют другие методы мобилизации денежных капиталов главным образом путём получения займов на денежном рынке (учета векселей, межбанковских кредитов, выпуска коммерческих ценных бумаг и т.д.). Основанная цель этих операций – улучшение ликвидной позиции банка.

Расчетные функции коммерческих банков. Платёжный механизм – структура экономики, которая опосредует «обмен веществ» в хозяйственной системе. Методы платежа делятся на наличные и безналичные. В крупном обороте доминируют безналичные платежи и расчёты, основная масса которых походит через коммерческие банки.

Консультирование осуществляется крупными банками обычно на платной основе. Данные услуги банка являются востребованными, т.к. аналитический аппарат банка традиционно хорошо развит и имеет большое количество информации о состоянии экономики страны.

Предоставление кредитов и ссуд – одна из основных функций банков. В практике банков проводится разграничение между коммерческими ссудами и персональными кредитами. Стоимость кредита складывается из процентов и комиссионных платежей.

При оценке экономической роли коммерческих банков следует иметь ввиду, что кредитные операции способствуют увеличению объёма и бесперебойности производства и реализации продукции потребителям; расчётные операции опосредуют осуществление процессов оплаты продукции потребителями, а также взаимного контроля участников расчётных операций; операции с ценными бумагами увеличивают приток средств для развития производственной и торговой деятельности; кассовые операции и их регулирование позволяют улучшать снабжение оборота наличными деньгами.

1.3 Структура управления коммерческим банком

Структуру управления банком составляют обще банковские органы управления и руководство всех его внутренних и внешних подразделений. Организационная структура управления банком (ОСУ) и функции соответствующих органов – вторичные производные от набора элементов организационной структуры банка и выполняемых ими задач. В тоже время в процессе текущей жизнедеятельности банка именно они могут и должны играть «первые роли», своими современными и обоснованными управленческими действиями.

Главной задачей органов управления банка, прежде всего высшего эшелона, можно считать создание и постоянное совершенствование самой системы управления, т.е. хорошо продуманных, внутренне непротиворечивых организационных структур управления с чётко сформулированными задачами.

Система управления подразумевает разграничение полномочий каждого уровня управления, каждого подразделения и сотрудника, закрепление этих полномочий в нормативных документах.

Управленческие действия имеют место в ходе планирования и регулирования, однако они были бы невозможны и некачественны без адекватного анализа и контроля.

С точки зрения формирования в организации простой, но эффективной системы управления к задачам управления можно отнести:

1. анализ

2. планирование

3. регулирование

4. контроль.

На этапе анализа собственно управленческие решения не принимаются. Однако если бы принятие таких решений на последующих этапах не основывалось на результатах аналитической работы, это было бы грубейшим нарушением элементарных основ управления. Поэтому анализ – это предварительное, подготовительное и необходимое звено содержания управления. Не принимаются управленческие решения и в ходе контроля, однако такие решения обязательно приходится принимать по его результатам, в этом смысле контроль также является хотя и весьма важным, но вспомогательным звеном содержания управления.

Технология управления – как именно осуществляется управление – раскрывает механизм управления.

Качественный механизм управления – это обоснованная, внутренне согласованная и комплексно принимаемая совокупность средств, посредством которых органы, подразделения или отдельные лица, принимающие решения воздействуют на объект управления.

Механизм управления включает:

· принципы управления

· методы управления,

· способы принятия решений.

Принципы управления используются как качественные ориентиры, которыми необходимо руководствоваться как при определении перспектив, так и в повседневной деятельности организации.

Общие принципы управления:

· направленность на достижение конкретных целей;

· ориентированность на создание заинтересованности сотрудников в достижении необходимых результатов;

· соответствие целей (результатов) и средств управления;

· комплексность процесса;

· гибкость организационных структур управления.

Специальные принципы банковского управления:

· принцип неукоснительного соблюдения норм действующего банковского и иного законодательства;

· принцип максимизации удобств для клиентов;

· принцип минимизации рисков;

· принцип максимизации прибыли при минимальных общих затратах, минимальной собственной доле в пассивах, минимальном размере резервов;

· принцип постоянной ориентации на инновации.

Разные банки или их группы могут применять перечисленные принципы с теми или иными особенностями.

Строгого и общепринятого определения понятия «метод управления» не существует. Но обычно под этим понимают приём или способ воздействия на объект, а тем самым – приём или способ достижения цели.

1.4 Ресурсы коммерческого банка их структура и характеристика

В условиях рыночной экономики исключительно важны процессы формирования банковских ресурсов, оптимизации их структуры и, в связи с этим, - качество управления всеми источниками средств, которые образуют ресурсный потенциал коммерческого банка. Первостепенное значение проблемы формирования ресурсов вызвано тем, что с переходом к рыночной модели экономики, ликвидации монополии государства на банковское дело, построением двухуровневой банковской системы характер банковских ресурсов претерпевает существенные изменения.

Банк может выдавать (размещать) кредиты, проводить другие активные операции, приносящие доходы, лишь в пределах имеющихся у него свободных ресурсов. Следовательно, операции, в результате которых формируются такие ресурсы банка (пассивные операции), играют первичную и определяющую роль по отношению к операциям активным, логически и фактически предшествуют им и определяют объём и масштабы доходных операций.

Понятно, что банк, как и любой хозяйствующий субъект, для обеспечения своей деятельности должен располагать определённой суммой денежных средств и материальными активами, которые составляют его ресурсы. С другой стороны, с точки зрения происхождения эти ресурсы состоят из собственного капитала банка и заёмных средств, привлечённых ими на время со стороны (занятых у других лиц). Таким образом, ресурсы банка представляют собой совокупность собственных и привлечённых средств, имеющихся в распоряжении банка и используемых им для ведения активных (кредитных и иных) операций.

В основном банки работают на привлеченных средствах (около 70-80% пассива). На долю собственных средств банка приходится от 22 до 30%, в то время как у коммерческих предприятий она находится на уровне 50-60%. Эту разницу можно объяснить – характерной особенностью банковского бизнеса – выполнять роль финансового посредника.

Следует отметить, что структура ресурсов разных банков отличается большим разнообразием, что объясняется специфическими особенностями деятельности каждого банка.

Поскольку основную часть денег, за счёт которых живёт и работает банк, составляет привлечённые им средства (привлечённые за плату), поэтому проблема формирования ресурсов имеет для него огромное значение. От совокупности объёма ресурсов, которыми банк располагает, зависят масштабы его деятельности, что порождает конкурентную борьбу за ресурсы между банками, банками и кредитными и прочими организациями и предприятиями, а также другие специфические особенности банковской деятельности. Следует помнить, что банковская деятельность, в отличие от других видов деятельности, даже в кредитно-финансовой сфере регламентируется гораздо жестче, в том числе и в плане привлечения ресурсов.

1.5 Модель планирования на основе портфельных ограничений

Успешное планирование банковской деятельности невозможно без четких ориентиров, одним из которых является структура портфеля банка или структура его баланса на основе соблюдения определенных соотношений в активе и пассив путем закрепления блоков (отдельных) статей пассивов за определенными блоками (отдельными) статей активов. Традиционным для российских банков способом управления активами является способ, который обеспечивает объединение всех привлеченных средств и собственных ресурсов в общий финансовый пул с распределением его в те виды активных операций, которые определялись относительно благоприятной для банков конъюнктурой финансового рынка вне зависимости от источников формирования денежных средств и их сроков привлечения.

Принципиально важный момент планирования банковской деятельности – программирование или разработка модели банка, которое наиболее полно отвечает требованиям рынка. Под моделированием банка подразумеваются принципы построения банковского портфеля и управления им с помощью динамической экономико-математической модели по оптимизации привлечения и размещения денежных ресурсов банка.

В основе построения модели банка на основе портфельных ограничений баланса лежат следующие принципы:

· прогноз цены финансового инструмента, т.е. любой потенциальной активной или пассивной операции банка;

· специфика обращения финансового инструмента (срок операции, налогообложение, внешние и внутренние ограничения на конкретный финансовый инструмент);

· портфельные ограничения, которые включают в себя согласование по срокам, объема и стоимости операций привлечения и размещения ресурсов банка;

· размах (уровень) мультипликатора капитала, обеспечивающий максимальный мультипликативный эффект при заданных портфельных ограничениях.

Схематично модель планирования может быть представлена так:

| ПАССИВЫ | АКТИВЫ |

|

Онкольные обязательства Депозиты и вклады Межбанковские кредиты Собственный капитал |

Первичные резервы (касса и т.п.), вторичные резервы (государственные ценные бумаги), банковские ссуды, краткосрочные кредиты Ценные бумаги (включая корпоративные), вторичные резервы, другие ссуды Первичные резервы, ценные бумаги Инвестиции, ценные бумаги и др. направления вложений |

Моделирование деятельности банка на основе портфельных ограничений даёт возможность производить вариантные расчёты оптимальных прогнозных (плановых) стратегий банка при различных допущениях на настоящую и будущую (возможную) конъюнктуру финансового рынка и выработать, таким образом, наиболее благоприятную стратегию деятельности банка, с помощью которых можно управлять его моделью.

1.6 Модель модифицированного балансового уравнения

Существующие подходы к анализу деятельности банка определяются во многом различными его видами и методами. При решении вопросов кредитования и установления корреспондентских отношений с другими коммерческими банками представляется необходимым определить общее состояние ликвидности и прибыльности (доходности), установить специализацию и значимость видов деятельности отдельных банков.

В основе модели анализа лежит модифицированное балансовое уравнение: Активы = Пассивы, или уравнение баланса для анализа эффективности использования оборотных средств банка. Главная цель модели анализа заключается не в выявлении величины прибыльности и уровня ликвидности банка, а в квалифицированном использовании имеющихся в распоряжении банка пассивов и определении различных сторон финансового состояния банка с позиции сбалансированности между прибыльностью и ликвидностью. Модель анализа позволяет выявить оптимальное соотношение прибыльности и ликвидности банка, или определить, соблюдает ли менеджмент банка в активных и пассивных операциях необходимую диверсификацию и рациональность управления портфелем банка.

Данный подход к анализу оптимизации соотношения прибыльности и ликвидности банка основан на том, что в процессе управления ликвидностью необходимо соблюдать определённые соотношения в активах и пассивах или метод закрепления отдельных статей пассивов за определенными статьями активов. Метод группировки позволяет путём систематизации данных баланса разобраться в сущности анализируемых явлений и процессов. Критерии, степень детализации, а также прочие особенности группировок статей актива и пассива баланса определяются целями проводимой аналитической работы. По этому принципу построен агрегированный баланс банка (табл.1), определяется качество активов и структура пассивов и строится оценка ликвидности.

Табл. 1 агрегированный баланс банка

| Агрегат | Статьи актива банка | Агрегат | Статьи пассива банка |

|

А1 а2 а3 а4 а5 А6 а7 а8 а9 А10 а11 а12 а13 а14 А15 а16 а17 а18 а19 |

Кассовые активы, всего: Касса Резервные требования Средства в РКЦ Средства на корреспондентских счетах Ценные бумаги, всего: Государственные ценные бумаги Ценные бумаги в портфеле Учтённые банком векселя, не оплаченные в срок Ссуды, всего: Краткосрочные Банковские Долгосрочные Просроченные Прочие активы, всего: Инвестиции Капитализированные и нематериальные активы Прочие активы Отвлеченные средства, расходы и убытки |

О1 о2 о3 О4 о5 о6 о7 О8 о9 о10 С1 с2 с3 С4

с5 с6 с7 с8 |

Онкольные обязательства Вклады до востребования Корреспондентские счета Срочные обязательства Срочные вклады и депозиты Банковские займы Обращающиеся на рынке долговые обязательства Прочие обязательства, всего: Кредиторы Прочие обязательства Всего обязательств (О1+О4+О8) Стержневой капитал, всего: Уставный фонд Фонды банка Дополнительный капитал, всего: Резервы под обеспечение вложений в ценные бумаги Резервы Переоценка валютных средств Прибыль |

|

(А1+А6+А10+А15) |

(О1+О4+О8+С1+С4) |

Все таблицы модели анализа банка снабжены алгоритмами расчётов на основе обозначений, принятых в настоящем агрегированном балансе банка, значения, которых соответствуют нормативам, установленным Базельским соглашением в июле 1998 года.

Для формирования объективного представления о финансово- экономическом состоянии банка используются два блока анализа.

Первый блок анализа образован показателями качества активов и пассивов, их ликвидности и может служить также для оценки финансовой устойчивости банка – заёмщика.

Второй блок анализа включает в себя оценку эффективности деятельности банка, дополнительные или детализирующие показатели эффективности, причины изменения основных показателей и детализацию факторов эффективности деятельности.

Группа показателей качества активов позволяет их оценить по отношению к ресурсной базе банка. Доходные активы наиболее важно оценивать по отношению к платным активам (К2), поэтому данному коэффициенту отдано предпочтение перед традиционным показателем К1, поскольку доходные активы могут не обеспечить необходимого уровня доходности для выполнения обязательств по платным ресурсам.

Табл. 2 Анализ активов банка

| Определение показателя | Расчёт | Оптимальное значение коэффициента | Экономическое значение показателя |

|

К1= доходные активы/ активы К2= доходные активы/платные пассивы К3= Ссуды/ обязательства К4= банковские займы/ банковские ссуды К5=ссуды/ капитал К6= просроченные ссуды/ ссуды К7= резервы на ссуды/ ссуды |

(а5+А6+А10+а16+а18)/ (А1+А6+А10+А15) (а5+А6+А10+а16+а18)/ (О1+О4) А10/ (О1+О4+О8) о6/а12 А10/(С1+С4) а14/А10 с6/А10 |

0,75 – 0,85 ≥ 1 > 0,7 (агрессивная политика) <0,6 (осторожная политика) ≥ 1- заёмщик ≤1- кредитор ≤8 ≤0,04 ≤0,04 |

Удельный вес доходообразующих активов в составе активов Отношение доходных активов к платным ресурсам Агрессивная или осторожная кредитная политика банка; при агрессивной политике верхний предел 0,78, далее – неоправданно опасная деятельность; при осторожной кредитной политике нижний предел – 0,53, ниже – возможность убытков Возможность проведения агрессивной или осторожной кредитной политики банка: если банк – заёмщик, то допускается К3=0,6; если банк – кредитор, то допускается К3= 0,7 Рискованность ссудной политики: значение выше 8 свидетельствует о недостаточности капитала или об агрессивной кредитной политике банка Удельный вес просроченных ссуд в ссудном портфеле банка Резервы на покрытие убытков по ссудам; не менее величины К6 |

Как правило, аналитики рынка межбанковского кредитования изучают расшифровки сумм кредитов (депозитов), выданных (внесенных) другим банком, не обращая внимания на структуру пассивов банка, что приводит к принципиально неверным выводам. Поэтому в показателях структуры пассивов отражены параметры, характеризующие устойчивость банка, структуру обязательств, степень минимизации риска ликвидности или издержек, уровень достаточности капитала.

Табл.3 Анализ пассивов банка

| Определение показателя | Расчёт | Оптимальное значение коэффициента | Экономическое значение показателя |

|

К11= капитал/ активы К12=онкольные и срочные обязательства/ активы К13=займы/активы К14=онкольные обязательства/ все обязательства К15=сарочные вклады/ все обязательства К16=займы во всех обязательствах К17=прочие обязательства/ все обязательства К18=стержневой капитал/ собственный капитал |

(С1+С4)/ (А1+А6+А10+А15) (О1+О4)/ (А1+А6+А10+А15) (о6+о7)/ (А1+А6+А10+А15) О1/(О1+О4+О8) о5/(О1+О4+О8) о6/(О1+О4+О8) О8/(О1+О4+О8) С1/(С1+С4) |

0,08 – 0,15 0,5-0,7 0,2-0,35 0,2-0,4 0,1-0,3 0,25-0,4 Стремится к min ≥0,5 |

Финансовая устойчивость банка: при к< 0,08– граница чрезвычайной опасности, при к>0,15- нетехнологичный и неконкурентоспособный банк Уровень срочности и надёжности Уровень срочности и надёжности Степень минимизации риска устойчивости или затрат: 0,2-минимизация риска устойчивости;0,4- минимизация операционных издержек Степень минимизации риска устойчивости или затрат: 0,1-минимизация затрат;0,3- минимизация риска устойчивости Степень минимизации риска устойчивости или затрат: 0,25-минимизация затрат; 0,4- минимизация риска устойчивости Степень пассивной устойчивости и качество управления прочими обязательствами (штрафы, пени, неустойки) Уровень достаточности стержневого капитала |

Раздел ликвидности банка отражает степень обеспечения наиболее неустойчивых по срокам обязательств ликвидными средствами банка

Табл.4 Анализ ликвидности банка

| Определение показателя | Расчёт | Оптимальное значение коэффициента | Экономическое значение показателя |

|

К8= кассовые активы/ онкольные обязательства К9=кассовые активы/ онкольные и срочные обязательства К10=портфель ценных бумаг/ обязательства |

А1/О1 А1/(О1+О4) а7/(О1+О4 + +О8) |

0,2-0,5 0,05-0,3 0,15-0,4 |

Степень покрытия наиболее неустойчивых обязательств ликвидными средствами Степень покрытия ликвидными средствами депозитов и вкладов; используется совместно с К8 для сглаживания возможных искажений структуры депозитов и вкладов Потенциальный запас ликвидности при использовании вторичных ликвидных ресурсов; при К10=0,4 и К13=0,35 возникает риск убыточности; при К10≤0,15 и К3≥0,7 возникает риск ликвидности банковского портфеля |

Эффективность деятельности или прибыльность банка, построена на основе формулы Дюпона. Эта комбинация позволяет аналитику «моментально» оценить значимость практически каждого из основных компонентов деятельности банка и выяснить, какие параметры банковской деятельности в наибольшей степени повлияли на его прибыльность.

Табл.5 Анализ эффективности деятельности банка

| Определение показателя | Расчёт | Оптимальное значение коэффициента | Экономическое значение показателя |

|

К19=прибыль/ активы К20= прибыль/ доходы К21= доход/ активы К22=прибыль/ капитал К23= мультипликатор капитала |

с8/(А1+А6+ +А10+А15) с8/d3 (d1+d2*)/ (А1+А6+А10+А15) с8/С1 (А1+А6+А10+А15)/ (С1+С4) |

1-4 8-20 14-20 15-50 8-16 |

Эффективность работы активов Сколько прибыли получено с каждого рубля доходов Сколько доходов получено с каждого рубля активов Эффективность использования собственного капитала |

Для более тщательного анализа, если в этом есть необходимость, можно воспользоваться дополнительными показателями эффективности и провести детализацию факторов, которые влияют на эффективность деятельности банка

Табл.6 Дополнительные показатели эффективности

| Определение показателя | Расчёт | Оптимальное значение коэффициента | Экономическое значение показателя |

|

К24= процентная маржа/ доходные активы К25=спред К26=процентные доходы/ процентные расходы |

е1/(а5+А6+ +А10+а16) d1/(а5+А6+ +А10+а16) - -r1/(О1+О4) d1/r1 |

1-3 - |

Эффективность работы доходных активов: уровень чистого процентного дохода от доходных активов Разброс процентных ставок между вложениями и привлечением ресурсов; отрицательное или слишком маленькое значение К25 свидетельствует о неэффективной процентной политике или убыточности; высокая величина К25 означает либо недоиспользование возможности в привлечении дополнительных ресурсов (К14 иК16), либо слишком рискованный портфель активов (К3 и К5) |

2. ХАРАКТЕРИСТИКА НБД БАНКА

2.1 Общие сведения об НБД Банке

НБД-Банк является универсальным финансовым институтом и предлагает свои услуги, как предприятиям, так и частным лицам. Свою деятельность НБД-Банк начал в 1992 году. Он был основан крупнейшими промышленными предприятиями Нижегородской области. Постепенно наращивая финансовый и кадровый потенциал, НБД - Банк стал одним из лидеров среди нижегородских банков по привлечению в регион западных инвестиций, занял значительную долю рынка по обслуживанию малого и среднего бизнеса, проведению внешнеторговых операций, обслуживанию вкладов и платежей частных лиц.

Миссия НБД-Банка – предоставление широкого спектра финансовых и специальных экспертных услуг высокого качества для развития регионального бизнеса и содействия росту благосостояния населения.

Именно стабильно активная работа НБД-Банка на рынке финансовых услуг способствует ежегодному росту его основных показателей. По состоянию на 01.01.2007 активы НБД-Банка составляют 3,9 млрд. рублей, кредитный портфель - 3 млрд. рублей; объем денежных средств физических лиц - более 1,6 млрд. рублей.

По рейтингу журнала Эксперт-Волга «Банки ПФО» по итогам 2006 года (на 01.01.07) НБД-Банк занял 20 место по размеру активов и 16 место по объему капитала среди 115 банков Приволжского Федерального округа. По данным «Коммерсантъ-Первый рейтинг» за 2006 год, входит в число крупнейших банков России «Топ-200» и занимает 156 место.

По данным независимого рейтингового агентства «Рус-Рейтинг», на сегодняшний день НБД-Банк имеет наивысший краткосрочный рейтинг кредитоспособности среди региональных банков Нижегородской области - «ВВ».

Сеть НБД-Банка включает 17 офисов, объединенных в единую информационную систему.

Основная работа НБД-Банка направлена на активную поддержку регионального малого и среднего бизнеса – крайне важного для общего развития экономики и создания рабочих мест. НБД-Банк разрабатывает и предлагает предпринимателям комплексные программы по решению их бизнес - задач, предоставляет ресурсы для реализации долгосрочных проектов региональных малых и средних предприятий.

Предоставление предприятиям долгосрочных финансовых ресурсов возможно в том числе благодаря развитому тесному сотрудничеству НБД-Банка с первоклассными международными финансовыми организациями.

В настоящий момент НБД-Банк единственный региональный банк, который одновременно сотрудничает с Европейским банком реконструкции и развития (EBRD), Международной финансовой корпорацией (IFC), Немецкой банковской группой (KFW), Немецкой корпорацией по инвестициям и развитию (DEG), Агентством США по Международному развитию (USAID), Голландским фондом развития (FMO), Черноморским банком торговли и развития (BSTDB), Landesbank Sachesen (Германия), National City Bank (США), Коммерцбанком (Германия), Райффазенбанком (Австрия), Дрезднербанком (Германия), Американ Экспресс (США).

НБД-Банк является единственным нижегородским банком, в состав акционеров которого вошел Европейский Банк Реконструкции и Развития. В 2001 году ЕБРР приобрел 25% голосующих акций НБД-Банка, что свидетельствует о долгосрочном интересе западных коллег к банку.

Главным в своей работе НБД-Банк считает эффективное решение задач предпринимателей. В связи с этим при разработке банковских программ учитываются потребности и пожелания клиентов, а также специфика бизнеса. НБД-Банк предоставляет финансирование предприятиям различных сфер: торговля, производство, автотранспорт, телекоммуникации, сфера услуг и др.

Для НБД-Банка важно, чтобы бизнес каждой компании, а, значит, и предоставленные ей средства, способствовали развитию экономики региона в целом. А это возможно только, когда предприниматель является профессионалом своего дела и качественно управляет предприятием. Именно поэтому НБД-Банк поддерживает значимые для эффективного развития предпринимательства мероприятия и выступает организатором уникального регионального образовательно-исследовательского проекта «Лидер года. Малый и средний бизнес».

«Лидер года»- это уникальный проект. Такого проекта, в котором банк выступает организатором и образовательных семинаров для предпринимателей, и исследований рынка для них же, больше пока нет нигде. Цель проекта - объединить деловое сообщество, создать площадку для общения предпринимателей, консультантов, банкиров, журналистов - площадку для обмена мнениями о развитии малого и среднего бизнеса.

Проект построен на смешивании ингредиентов – рыночная информация, плюс знания: как и какой информацией можно и нужно пользоваться руководителю компании для успешного управления бизнесом.

Партнер проекта – Центр Предпринимательства США - России. Они предложили две идеи, воплотив которые улучшился проект и в части исследований, и в части образовательного направления.

Спрос на знания, навыки в управлении бизнесом сейчас очень высок. И будет ещё выше. Конкуренция усиливается, потребители становятся всё более и более требовательными, поэтому руководитель начинает думать: а как мне выжить в этом безумном мире? Философия проекта - эффективные технологии для эффективного бизнеса. Технологии управления, технологии принятия решений в бизнесе. Это – то же самое, что делает банк в своей финансовой сфере. Банк даёт предпринимателям деньги и консультации по конкретным ситуациям. А проект – знания и навыки более общего, фундаментального характера – как управлять людьми, как грамотно выстроить структуру предприятия, как создать успешный брэнд, как правильно пользоваться русским языком при взаимодействии с партнерами и клиентами, как правильно позиционировать свою компанию, на каких принципах вырабатывать стратегию предприятия и т.д. Можно сказать, что проект «Лидер года. Малый и средний бизнес» - это некая просветительская миссия банка, направленная на то, чтобы клиенты банка стали ещё богаче.

НБД-Банк предлагает качественную и экономичную систему расчетно-кассового обслуживания для юридических лиц и предпринимателей. В качестве расчетных услуг юридическим лицам Банк предлагает следующие виды продуктов и услуг:

- безналичные переводы денежных средств, через расчетную сеть Банка России и развитую сеть корреспондентских отношений

- подключение к системе «Интернет-Банк»

Для проведения расчетов 1170 клиентов Банка (в 2005 году – 1142) используют систему «Интернет-Банк». Банк предоставляет клиентам следующие услуги в области обслуживания внешнеторговых операций:

- банковские переводы

- документарные операции (аккредитивы, гарантии, инкассо)

- операции с дорожными чеками

- валютный контроль

Качественное и эффективное обслуживание внешнеторговых операций достигается установлением партнерских взаимоотношений с банками-корреспондентами на основе открытости и прозрачности деятельности.

В работе с частными лицами НБД-Банк руководствуется принципом выгоды и удобства обслуживания для клиента. Например, вкладчики банка могут не только сохранить свои сбережения, но и, открыв определенный вид вклада, имеют возможность участвовать в розыгрыше призов для детей, получить бесплатную подписку на популярные газеты и журналы, бесплатно застраховать свое имущество или воспользоваться юридическими консультациями. Также в НБД - Банке частные лица могут получить автокредит, ипотечный кредит на покупку квартиры или дома, а также оперативно решать свои повседневные задачи - оплачивать услуги различных организаций (коммунальные, телефонные и др.), осуществлять денежные переводы и т.д.

В качестве расчетных услуг физическим лицам Банк предлагает следующие виды продуктов:

- денежные переводы в системе «Анелик»

- расчеты с использование пластиковых карт

- обслуживание коммунальных и других платежей

- приобретение дорожных чеков.

С помощью пластиковых карт международной системы "EuroCard/Master Card” физическое лицо может получать наличные деньги в банкоматах и банках, обслуживающих пластиковые карты "EuroCard/MasterCard" как в России, так и за рубежом; осуществлять расчеты за товары и услуги на предприятиях, принимающих к оплате пластиковые карты "EuroCard/MasterCard" как в России, так и за рубежом. Главное преимущество данных карт – общедоступность и широкое распространение.

НБД-Банк постоянно ведет активную социальную деятельность в регионе. Ее главный принцип - содействие полноценному развитию, воспитанию и образованию детей. Одним из основных направлений работы в этой сфере стало участие в программе вакцинации детей Нижегородской области, реализуемой Международным Фондом Вишневской-Ростроповича совместно с Правительством США, администрацией Нижегородской области и рядом известных фармацевтических фирм-спонсоров проекта. Сегодня НБД-Банк поддерживает образовательные и развивающие программы для детей Нижегородской области, например, олимпиада "Таланты Земли Нижегородской", спортивные соревнования по детскому футболу и другие мероприятия.

2.2 Направления деятельности банка

В настоящее время ОАО «НБД-Банк» занимает значительную долю регионального рынка по работе с предприятиями малого и среднего бизнеса, по обслуживанию вкладов и платежей предприятий и частных лиц, по проведению внешнеторговых операций.

Целевая клиентская группа, которую определил для себя НБД-Банк – это субъекты малого и среднего бизнеса. Именно на этом, по мнению руководства, наиболее экономически устойчивом сегменте рынка, фокусируется Банк, предоставляя кредитные услуги. Концентрация усилий на удовлетворении спроса на кредитные услуги предприятиям малого и среднего бизнеса привела к необходимости изменения инфраструктуры Банка.

Основной целью деятельности банка является привлечение денежных средств от физических и юридических лиц, осуществление кредитно-расчетных и иных банковских операций и сделок с физическими и юридическими лицами для получения прибыли.

Миссия ОАО «НБД-Банк»:

· региональное финансовое учреждение, оказывающее широкий спектр высококачественных банковских услуг, предназначенных для предприятий малого и среднего бизнеса и частных лиц, со специальным набором экспертных услуг более крупным предприятиям;

· стать ведущим региональным Банком с признанной прочностью, стабильностью и осторожным ведением своей основной деятельности;

· достичь показателя прибыли на капитал, сравнимый с большинством рентабельных российских банков, а также добиться признания важного, независимого, частного российского банка, предлагающего конкурентоспособный диапазон услуг, поддерживающего высокую международную репутацию на основе профессионально подготовленного и твердо ориентированного на рынок в высочайшей степени опытного и единого по духу руководства и персонала с использованием современной информационной технологии.

ОАО «НБД-Банк» осуществляет следующие виды банковских операций:

1. Привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок) в рублях и иностранной валюте.

2. Размещение привлеченных во вклады (до востребования и на определенный срок) денежных средств физических и юридических лиц от своего имени и за свой счет в рублях и иностранной валюте.

3. Открытие и ведение банковских счетов физических и юридических лиц в рублях и иностранной валюте.

4. Осуществление расчетов по поручению физических и юридических лиц, в том числе уполномоченных банков-корреспондентов и иностранных банков, по их банковским счетам в рублях и иностранной валюте.

5. Инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц.

6. Купля-продажа иностранной валюты в наличной и безналичной формах.

7. Выдача банковских гарантий в рублях и иностранной валюте.

8. Осуществление брокерской деятельности на рынке ценных бумаг в рублях.

9. Осуществление дилерской деятельности в рублях и иностранной валюте.

10.Осуществление депозитарной деятельности.

11.Совершение фьючерских и опционных сделок в биржевой торговле на территории РФ в рублях и иностранной валюте.

ОАО «НБД-Банк» осуществляет следующие операции в иностранной валюте:

1. Конверсионные операции на биржевом и внебиржевом рынке.

2. Срочные сделки (опционы, форварды, фьючерсы).

3. Предоставление кредитов в иностранной валюте, открытие кредитных линий.

4. Привлечение средств от международных финансовых институтов (ЕБРР, МФК и др.).

5. Операции с наличной иностранной валютой.

6. Привлечение средств на валютные депозиты.

7. Международные переводы через сеть банков-корреспондентов.

8. Операции с банковскими чеками в иностранной валюте.

9. Обслуживание экспортно-импортных операций.

10.Документарные операции (гарантии, аккредитивы, инкассо).

11.Вложения в ценные бумаги, номинированные в иностранной валюте.

12.Привлечение и размещение межбанковских кредитов в иностранной валюте, операции своп.

2.3 Партнеры НБД Банка

Европейский банк реконструкции и развития (EBRD) является международной финансовой организацией созданной в 1991 году, с целью оказания помощи государствам Центральной и Восточной Европы и странам бывшего советского блока в создании нового частного сектора в условиях демократии. Сегодня инвестиционные инструменты ЕБРР используются в целях становления рыночной экономики в 29 странах - от Центральной Европы до Центральной Азии.

ЕБРР является крупнейшим инвестором в регионе, и помимо выделения своих средств привлекает значительные объемы прямых иностранных инвестиций. Его владельцами являются 61 стран и две международные организации (Европейский инвестиционный банк и Европейский Союз). Однако, хотя его акционерами и являются представители государства, ЕБРР вкладывает капитал главным образом в частные предприятия, как правило, совместно со своими коммерческими партнерами.

Россия является одним из центров инвестиционной активности Европейского банка. На сегодняшний день EBRD реализует проекты в более чем в половине российских регионов.

НБД-Банк и EBRD совместно работают в области кредитования регионального малого бизнеса с 1994 года. В 2001 году ЕБРР приобрел 25% голосующих акций НБД-Банка. НБД также является участником программы торгового финансирования ЕБРР с 2004 года.

Международная финансовая корпорация (IFC) инвестиционное подразделение Группы Всемирного банка. Было основано в 1956 году. Головной офис корпорации находится в Вашингтоне. IFC координирует свою деятельность с другими институтами Группы Всемирного банка, но имеет полную правовую и финансовую независимость. Капитал корпорации формируют 178 стран-членов корпорации. Они же совместно определяют ее политику.

Миссия IFC - привлечение иностранных инвестиций в частный сектор стран с переходной экономикой, что способствует снижению уровня бедности и улучшению условий жизни людей.

Россия стала акционером и членом IFC в 1993 году.

Немецкая корпорация по инвестициям и развитию является государственной инвестиционной компанией со штаб-квартирой в Кельне.

DEG является одним из крупнейших финансовых институтов Европы. Уже более 40 лет DEG предоставляет средства предприятиям частного сектора в развивающихся странах и странах с переходной экономикой. За время своего существования корпорация профинансировала более 1300 компаний

Агентство США по Международному развитию (USAID) было создано в 1961 году. Целью работы Агентства является проведение программ Правительства США по социально-экономическому развитию и оказанию технической помощи более чем в 100 странах мира.

В России Агентство является частью Посольства США в Москве и оказывает содействие российским гражданам, общественным организациям, представителям бизнеса, которые активно участвуют в выполнении проектов, направленных на развитие в России демократического общества, совершенствование системы общественного здравоохранения и пропаганду здорового образа жизни, создание равных возможностей для улучшения благосостояния и повышения уровня жизни населения в условиях рыночной экономики. Программы Агентства работают во всех регионах Российской Федерации.

Голландский фонд развития (FMO) является международным банком развития Нидерландов. FMO основан в 1970 году в результате сотрудничества голландского Правительства и предприятий частного сектора. Правительству Нидерландов принадлежит контрольный пакет акций - 51%. Держателями остальных акций являются ведущие голландские банки, а также профсоюзы, предприятия и частные лица.

FMO осуществляет инвестиции в компании и финансовые институты в развивающихся странах и странах с развивающейся экономикой. Благодаря участию правительства Нидерландов FMO имеет возможность принимать риски, которые коммерческие организации не могут или пока не могут принять. На сегодняшний день FMO реализует проекты в свыше 40 странах мира.

Черноморский банк торговли и развития (BSTDB) международная финансовая организация, основанная правительствами Албании, Армении, Азербайджана, Болгарии, Грузии, Греции, Молдавии, Румынии, России, Турции и Украины. Штаб-квартира ЧБТР расположена в г. Салоники (Греция). Имея уставный капитал в 1 млрд. СДР (около 1,45 млрд. долл.США) , банк содействует экономическому развитию и региональному сотрудничеству путем предоставления кредитов, гарантий и других финансовых услуг для проектов в государственном и частном секторе в странах-членах. ЧБТР обладает международным кредитным рейтингом Ваа1 от Moody’s.

Райффазенбанк (Австрия) занимает 9-е место среди крупнейших российских банков по размеру активов по результатам 3-го квартала 2006 года (ЦЭА Интерфакса). На сегодняшний день Банк располагает 20 отделениями в Москве, 5 отделениями в Санкт-Петербурге, региональными филиалами в Екатеринбурге, Самаре, Новосибирске, Челябинске, Нижнем Новгороде, Краснодаре, Красноярске и Перми. По размеру корпоративного кредитного портфеля Райффазенбанк занимает 9-е место по результатам 3-го квартала 2006 года (ЦЭА Интерфакса). Среди лидирующих розничных банков России Райффазенбанк находится на 8-м месте по объему кредитов для частных лиц и 8-м месте по объему частных депозитов согласно данным по итогам 3-го квартала 2006 года (ЦЭА Интерфакса).

ЗАО «Райффазенбанк Австрия» является дочерней структурой Райффайзен Интернациональ Банк-Холдинг АГ (Райффайзен Интернациональ) – холдинга, управляющего дочерними банками и лизинговыми компаниями на 16ти рынках в Центральной и Восточной Европе. 11,7 миллионов клиентов обслуживаются в более чем 2 775 отделениях. Представительства в Литве и Молдове расширяют зону присутствия Группы в регионе. Райффайзен Интернациональ является полностью консолидированной дочерней структурой Райффайзен Центральбанк Австрия АГ (РЦБ), владеющего 70 процентами обычных акций холдинга, остальные 30 процентов акций находятся в свободном обращении и торгуются на Венской Фондовой Бирже. РЦБ – головной банк группы Райффайзен, крупнейшей банковской группы в Австрии, – является ведущим корпоративным и инвестиционным банком и лидирующим банком в Австрии.

Landesbank Sachesen (Германия) Ландесбанк Саксонии, основанный в 1992 году, представляет саксонским и иностранным корпоративным клиентам индивидуальные решения в области финансирования и собственного капитала, а также на рынке ценных бумаг. Наряду с коммерческой банковской деятельностью Sachsen LB выполняет функции центрального банка сберегательных касс Саксонии и банка федеральной земли Саксонии. Активы банковской группы Sachsen LB на 31.12.2005 составляют 68,4 миллиардов евро, персонал группы насчитывает 597 человек. За более чем десять лет работы на российском рынке Sachsen LB накопил огромный опыт работы с российскими предприятиями, финансовыми институтами и правительственными учреждениями. При этом основными направлениями деятельности являются долгосрочное экспортное и проектное финансирование, торговое финансирование, а также участие в консорциальных кредитах в пользу заемщиков из ведущих отраслей российской промышленности. У Sachsen LB налажены партнерские отношения с целым рядом российских регионов (например, Поволжский и Северо-западный федеральные округа), а также с ведущими российскими банками и корпоративными компаниями.

3. КРЕДИТОВАНИЕ МАЛОГО И СРЕДНЕГО БИЗНЕСА

3.1 Работа банков с бизнесом

Все заявления о взаимодействии финансовых организаций и малого бизнеса до сих пор чаще были просто пиаром, данью моде. Банки не любят возиться с малым бизнесом. Расширение этой сферы с помощью банков было почти невозможным, потому что малому бизнесу предлагались практически те же условия, что и крупным компаниям.

Поддержкой начинающих предприятий практически никто не занимается. По данным статистики, только от двух до 15 % предпринимателей пользуются услугами банков, страховых и лизинговых компаний. Сами предприниматели отмечают, что 80 или даже больше процентов средств для становления бизнеса они получают либо за счёт собственных сбережений, либо благодаря «теневым схемам».

Из 185 млрд. долл., выданных в виде кредитов банками в 2005 г., лишь 5 млрд. долл., по оценкам рейтингового агентства «Эксперт РА», досталось малому бизнесу. Для сравнения , крупный бизнес одолжил у банков 140 млрд. долл.

Почему банки неохотно кредитуют малые предприятия? Причин несколько. Первая – большой риск невозврата. Существует определённая статистика, по которой за первые год-полтора своего существования погибают 50% вновь образованных фирм. Для тех, кто просуществовал от 2 до 6 лет, риск чуть снижается. Но всё равно разорится, может каждая четвертая компания. С теми, кто прожил более 7 лет, всё более или менее стабильно. Им можно было бы давать кредит. Но проблема в том, что деньги нужны. Но проблема в том, что деньги нужны как раз в первые 3-4 года существования.

Второй минус- отсутствие залога. С начинающего предпринимателя взять практически нечего. Банки стараются искать приемлемые схемы, чтобы хоть как-то обеспечить кредит. Некоторые кредиторы выдают займы на приобретение так называемых основных средств( оборудование, транспорт, недвижимость), которые тут же берут в залог по кредиту. Есть варианты кредитов под инкассируемую выручку, товары в обороте. Но это требует бумажной волокиты при оформлении, большого количества поручительств. Наконец, предприниматель может пытаться получить кредит под залог личного имущества (квартиры, машины и т.д.).

Сейчас начинает работать схема, которую уже давно пытается внедрить Министерство экономического развития. Федеральный бюджет даёт региональным властям или уполномоченным организациям деньги, а те в свою очередь выступают гарантом по кредитам для местных предпринимателей. По такому принципу работает уже несколько крупных российских банков. Есть и определённые законодательные сложности. Центральный банк РФ обязывает банки создавать так называемый неприкосновенный резерв. То есть банк должен «отложить» в качестве страховки сумму, равную половине, а то 100% суды. Для небольших банков, у которых недостаточно денег, это невозможно.

Последняя причина неразвитости кредитов для мелкого бизнеса - отсутствие знаний и опыта у самих банков. Не каждый кредитор может сегодня оценить риски нестабильного российского бизнеса.

Сроки и ставки тоже оставляют желать лучшего – в среднем год-два по 15-17% годовых. При этом крупное предприятие имеет шанс получить кредит на гораздо более длительные сроки и под меньший процент.

Тем не менее, условия постоянно меняются в лучшую сторону. За последний год объём кредитов малому бизнесу увеличился на 50%. Если малые предприятия смогут вовремя и сполна расплачиваться по долгам, банки непременно увеличат предложение.

3.2 НБД-Банк – обслуживание малого и среднего бизнеса

На протяжении уже 15 лет основная работа НБД-Банка направлена на активную поддержку регионального малого и среднего бизнеса. У многих банков есть отделы по работе с малым бизнесом, но для НБД-Банка малый и средний бизнес – это вся жизнь, он работал и работает исключительно для него.

За 15 лет специализированной работы банк изучил малый и средний бизнес, знает тонкости организации малых предприятий и учитывает специфику деятельности во всех сферах бизнеса. Тысячи компаний использовали возможности НБД-Банка и вложили полученные средства в развитие собственного бизнеса.

Продукты банка ориентированы на универсальность бизнеса. НБД-Банк предлагает индивидуальные решения для каждого предприятия – будь то микро-, малый или средний бизнес. Это очевидно из технологии работы: анализ бизнеса, время принятия решения – весь процесс организован так, чтобы сотрудничество с банком стало максимально эффективным и при этом простым.

Для НБД-Банка важно, чтобы бизнес каждой компании, а, значит, и предоставленные ей средства, способствовали развитию экономики региона в целом. А это возможно только, когда предприниматель является профессионалом своего дела и качественно управляет предприятием. Именно поэтому НБД–Банк не только финансирует бизнес, но и поддерживает значимые для эффективного развития предпринимательства социальные проекты. Банк является постоянным участником тематических конференций, круглых столов, посвященных вопросам развития бизнеса.

Кроме того, НБД-Банк выступает организатором уникального регионального образовательно-исследовательского проекта «Лидер года. Малый и средний бизнес». В ходе мероприятий проекта руководители предприятий получают в комплексе актуальную информацию, практические знания и передовые технологии по эффективному развитию их бизнеса в условиях жесткой конкуренции.

НБД-Банк не «продаёт» деньги в привычном смысле этого слова. Когда компании обращаются в банк, в первую очередь определяются все возможные пути достижения цели. Одним предприятиям нужен «быстрый» кредит – им НБД-Банк предлагает продукты, позволяющие получить необходимые средства с минимальными затратами сил и времени. У других может быть более сложный проект, который требует особого решения. Для этих компаний в НБД-Банке продумают и разработают индивидуальную схему финансирования. При этом вся работа индивидуальна, и в каждом конкретном случае решение, которое находит банк, является оптимальным.

В работе с малым и средним бизнесом НБД-Банк использует нестандартную кредитную технологию, немеющую широкого распространения в России. Эта технология позволяет проводить экспресс-аудит компании, на основе которого определяется, как на самом деле организован бизнес и как его организация влияет на финансы предприятия. За счёт такого подхода руководитель бизнеса получает независимое, экспертное мнение специалистов банка об организации компании, о её слабых местах, если такие существуют, и может направить средства и силы на их устранение.

В зависимости от своей цели в НБД-Банке предприятие может получить средства как на короткий срок (кредитование оборотных средств – до 1 года), так и воспользоваться инвестиционным кредитованием (средствами на срок до 7 лет). Например, компании необходимо своевременно пополнить оборотные средства, расширить ассортимент своего товара или торговую площадку под него, а может приобрести необходимое оборудование или складское помещение. В любом случае специалисты банка потребуют подходящий финансовый инструмент для удобного и эффективного решения этих и многих других бизнес - задач. При этом НБД-Банк старается сделать совместную работу наиболее выгодной для предприятия – предоставляет возможность поэтапного финансирования проекта с индивидуальным графиком выплат; учитывает сезонные факторы в бизнесе; предусматривает возможность предоставления кредитов при недостаточном залоговом обеспечение и т.д.

НБД-Банк постоянно совершенствует используемые банковские технологии; обеспечивает надёжность и высокое качество предлагаемых услуг; расширяет возможности инвестиционного кредитования региональных предприятий, привлекая средства из-за рубежа. В частности, в прошлом году особое внимание было уделено расширению возможностей предпринимателей по быстрому беззалоговому кредитованию. По программе «Экспресс-кредит» были до 2-х лет удлинены сроки кредитования и увеличены кредитные лимиты.

«Экспресс-кредит» предназначен для решения различных задач:

· для пополнения оборотного капитала;

· для покупки оборудования, транспорта, минимаркетов;

· для ремонта недвижимости;

· для потребительских целей.

Условия кредита:

1. до 300 000 рублей;

2. без залога;

3. решение о выдаче- за 1 день;

4. срок кредитования – до 2 лет;

5. обеспечение – поручительство.

Пример расчёта процентов по экспресс-кредиту.

1 января 2007 года Вы получили кредит в размере 200 тыс. рублей на 12 месяцев. Первый платёж по кредиту ровно через месяц после выдачи. Ежемесячные платежи будут равными и составят 19399, 18 руб. (сумма может меняться при попадании взноса на выходные и праздничные дни).

Табл.7 Пример выплаты процентов по кредиту

| Номер взноса | Дата платежа | Гашение кредита, руб. | Гашение процентов, руб. | Остаток по кредиту, руб. |

| 01.01.2007 | 200000 | |||

| 1 | 01.02.2007 | 14949,86 | 4449,32 | 185050,14 |

| 2 | 01.03.2007 | 14841,37 | 4557,81 | 170208,77 |

| 3 | 01.04.2007 | 15342,15 | 4057,03 | 154866,62 |

| 4 | 01.05.2007 | 15584,79 | 3814,39 | 139281,83 |

| 5 | 01.06.2007 | 16079,31 | 3319,87 | 123202,52 |

| 6 | 01.07.2007 | 16364,69 | 3034,49 | 106837,83 |

| 7 | 01.08.2007 | 16767,75 | 2631,43 | 90070,08 |

| 8 | 01.09.2007 | 17252,30 | 2146,88 | 72817,78 |

| 9 | 01.10.2007 | 17605,67 | 1793,51 | 55212,11 |

| 10 | 01.11.2007 | 18083,17 | 1316,01 | 37128,94 |

| 11 | 01.12.2007 | 18484,69 | 914,49 | 18644,25 |

| 12 | 01.01.2008 | 18644,25 | 459,21 | 0,00 |

|

200000 |

32494,44 |

Расчёт произведён по ставке 29% годовых.

4. РАБОТА С ФИЗИЧЕСКИМИ ЛИЦАМИ (ВКЛАДЧИКАМИ)

4.1Вкладчики банков

Типичный вкладчик российских банков – человек с ежемесячным доходом более 3 тысяч рублей на каждого члена семьи. Ему больше 45 лет, он специалист с высшим образованием, квалифицированный рабочий или пенсионер. Живёт в крупном городе с населением более полумиллиона. Такой «портрет» складывается из итогов соцопроса ВЦИОМа, который был организован Агентством по страхованию вкладов (АСВ).

Выяснилось, что количество людей, пользующихся услугами банков, выросло по сравнению с 2005 годом с 57 до 63%. Остальных социологи записали в «резерв долгосрочного развития банковской системы».

Кстати, здесь можно легко нарисовать портрет «типичного невкладчика». Это человек с низкими доходами, старше 60 лет, житель села, у которого объективно мало возможностей пользоваться услугами банков, да и нет особого желания этого делать.

17% населения относятся к «потенциальным вкладчикам», то есть имеют свободные средства, но не торопятся отнести их в банк. Неудивительно, ведь вложения в недвижимость и паевые инвестиционные фонды стали в 2006 году наиболее доходными вложениями денег , по данным Центра макроэкономических исследований компании БДО Юникон. В результате резкого скачка цен на жильё средняя доходность вложений в недвижимость составила 60%, а благодаря росту курса акций большинства российских компаний некоторые ПИФы получили до 80% дохода. А из всех вкладов населения только годовые рублёвые депозиты обеспечили защиту сбережений от инфляции, их реальная доходность составила 0,39 %.

По данным ВЦИОМа 40% населения делают сбережения «на непредвиденный случай, про запас», а это психологически несовместимо с рисковыми комбинациями. Доля людей, которые считают настоящий момент подходящим для накоплений, выросла за год с 20 до 29%. Что скорее всего связано с ростом реальных доходов значительной части населения.

Идеальный же банк, по мнению людей, - это крупный (53%) государственный (72%), давно работающий на рынке (81%) и «с более высоким процентом по вкладам» (54%).

Возможности «типичного вкладчика» пока весьма скромны. 46% опрошенных оценивают возможную сумму сбережений не более чем в 30 тысяч рублей. Группа вкладчиков многочисленна в Северо-Западном (44%) и Дальневосточном(45%) федеральных округах. Минимальная доля вкладчиков среди жителей Южного федерального округа – 27%.

Представители АСВ подчеркнули, что под влиянием системы страхования вкладов 3% опрошенных, в том числе 4% вкладчиков, собираются открыть новый вклад, а 6% вкладчиков уже увеличили размер имеющегося вклада. Кроме того, 6% вкладчиков намерены разбить свой вклад на несколько новых, размеры которых не превышают суммы страхового возмещения.

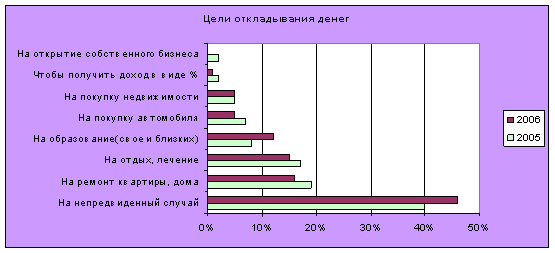

Табл.8 Цели хранения денег населением в банках

| 2005 | 2006 | |

| На непредвиденный случай | 40% | 46% |

| На ремонт квартиры, дома | 19% | 16% |

| На отдых, лечение | 17% | 15% |

| На образование(свое и близких) | 8% | 12% |

| На покупку автомобиля | 7% | 5% |

| На покупку недвижимости | 5% | 5% |

| Чтобы получить доход в виде % | 2% | 1% |

| На открытие собственного бизнеса | 2% | 0% |

Рис. 1 Цели хранения денег населением в банках

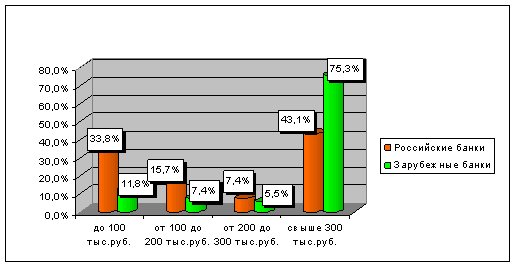

Табл.9 Где хранят деньги потребители

| вклады | Российские банки | Зарубежные банки |

| до 100 тыс. руб. | 33,8% | 11,8% |

| от 100 до 200 тыс. руб. | 15,7% | 7,4% |

| от 200 до 300 тыс. руб. | 7,4% | 5,5% |

| свыше 300 тыс. руб. | 43,1% | 75,3% |

Рис.2 Какие вклады лежат в российских банках и представительствах зарубежных банков в России.

4.2 Вклады НБД Банка для физических лиц

Важнейший источник привлечения кредитных ресурсов - средства физических лиц. Работа с вкладами населения является для НБД-Банка одним из приоритетных направлений деятельности. Вступление НБД-Банка в систему страхования вкладов еще раз подтверждает репутацию банка как надежного финансового института, а вкладчикам дает еще и дополнительные гарантии сохранности денежных средств со стороны Государственной корпорации «Агентство по страхованию вкладов».

Свои вклады доверяют НБД-Банку более 21 тысяч клиентов - от пенсионеров до преуспевающих предпринимателей.

На сегодняшний день вкладчикам предлагается четыре вида вкладов: «Дети - наше будущее», «Пенсионный», «Ценный» и «Премиальный». В зависимости от того, хочет ли клиент получать ежемесячный доход или накопить денежные средства к определенному сроку, все вклады делятся на доходные и накопительные. В соответствии с концепцией «ценных вкладов» НБД-Банка, каждый из вкладов обладает дополнительными возможностями: владельцы вклада «Дети – наше будущее» принимают участие в розыгрыше призов для детей, те, кто выбрал вклад «Ценный» имеют возможность бесплатно застраховать свое имущество, вклад «Премиальный» - повышенные процентные ставки для постоянных клиентов. И независимо от вида вклада всем вкладчикам НБД-Банка предоставляются скидки в ряде магазинов и фирм в Нижнем Новгороде.

Для владельцев социально ориентированных «Пенсионных» вкладов Банком предоставлена возможность бесплатно воспользоваться консультациями юридического центра «Ваша защита» по вопросам в области пенсионного, жилищного, наследственного, гражданского и семейного права.

В течение года перед Новым годом и Праздником Победы вводятся ставшие уже традиционными вклады «Новогодний» и «Победа».

Ставки по счетам частных вкладчиков в рублях ориентированы, прежде всего, на уровень инфляции с целью защиты интересов населения от падения покупательной способности национальной валюты и, в зависимости от сроков привлечения, находятся в диапазоне от 1% до 11,0% годовых Продуктовый ряд депозитных продуктов включает в себя вклады в Евро, при этом ставки по вкладам в долларах США и Евро унифицированы - от 2 % до 7% годовых. Ставки по вкладам до востребования во всех валютах – 0,1% годовых.

Табл.10 Процентные ставки по вкладам «Дети – наше будущее», «Пенсионный», Ценный»

| Сумма/срок | 30дн. | 60дн. | 90дн. | 120дн. | 180дн. | 1 год | 540дн. | 2 года |

| От 1000 до 99999,99руб. | 4% | 4,5% | 6% | 7% | 8% | 9% | 9,5% | 9,5% |

| От 100000 до 299999,99руб. | 4,5% | 5% | 6,5% | 9,25% | 9,5% | 9,75% | 10% | 10% |

| От 300000 руб. | 5% | 6% | 7% | 9,75% | 10% | 10,25% | 10,5% | 10,5% |

| От 100 до 9999,99$ | 2% | 3% | 4,5% | 5,5% | 5,75% | 6% | 6,5% | 6,5% |

| От 10000$ | 3% | 3,5% | 5% | 6% | 6,25% | 6,5% | 7% | 7% |

| От 100 до 9999,99 евро | 2% | 3% | 4,5% | 5,5% | 5,75% | 6% | 6,5% | 6,5% |

| От 10000 евро | 3% | 5% | 5% | 6% | 6,25% | 6,5% | 7% | 7% |

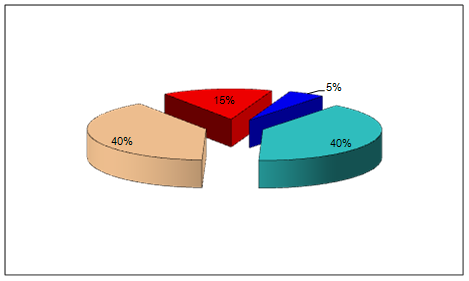

Рис.3 Структура вкладов в НБД-Банке

В НБД Банке 5% вкладов размещаются на срок 1- 3 месяца, 40 % - на 4-6 месяцев, 40% - на 1 год, 15 % на 1,5-2 года.

5. АНАЛИЗ РЕЗУЛЬТАТОВ КОММЕРЧЕСКОЙ ДЕЯТЕЛЬНОСТИ НБД-БАНКА ЗА 2006 ГОД

Собственный капитал банка возрос в 2006 году на 83,1% и на отчетную дату достиг величины 650 804 тыс. руб. Активы банка за истекший год увеличились на 44,6% и составили на конец года 3 941 546 тыс. руб. (см. Приложение).

Денежные средства и средства в Банке России увеличились на 49 589 тыс. руб. и составили на отчетную дату 323 223 тыс. руб., при этом объем обязательных резервов, депонируемых в Банке России, увеличился с 35 727 до 53 453 тыс. руб., вследствие роста остатков на клиентских счетах.

Основное направление деятельности банка - это кредитование субъектов реального сектора экономики. За 2006 год кредитный портфель банка возрос на 1 003 328 тыс. руб. (52,1%) с 1 924 498 тыс. руб. до 2 927 826 тыс. руб.

Общая сумма процентных доходов за 2006 год составила 431 648 тыс. руб. (2005 г. – 298 607 тыс. руб.).

Растущая год от года конкуренция на рынке кредитных услуг и требовательность клиентов к качеству их предоставления постоянно требует от банка совершенствования кредитных технологий и разработки новых кредитных продуктов. Продолжая расширять спектр кредитных продуктов, Банк предлагал разнообразные виды кредитов: в рублях и иностранной валюте, с плавающими и фиксированными процентными ставками, краткосрочные и среднесрочные, с аннуитетными платежами и равномерными погашениями основной суммы долга, кредитные линии. Среди них кредиты на пополнение оборотных средств, на обновление торгового ассортимента, инвестиционные кредиты, программы финансирования внешнеторговых операций, целевые кредитные программы такие как, например, кредиты на покупку автомобиля и др. Широкий ассортимент предоставляемых кредитов позволяет клиентам наиболее точно выбрать подходящую форму финансирования собственного предприятия.

Для того чтобы обеспечить доступность предложенного спектра кредитных продуктов, НБД-Банк предлагал клиентам разнообразные варианты залогового обеспечения и гарантий, расширив их перечень за счет взаимовыгодного сотрудничества с различными фондами.

Значительное внимание в 2006 году было уделено ипотечному кредитованию. Рынок ипотечных кредитов развивается высокими темпами и имеет очень высокий потенциал и перспективы дальнейшего развития в нижегородском регионе.

Начатый в 2004 году проект ипотечного кредитования с государственным предприятием «Нижегородский ипотечный корпоративный альянс» (ГП НО «Ника») получил свое развитие в 2006 году в долгосрочную ипотечную программу. Подписанное соглашение между НБД-Банком и ГП НО «НИКА» стало новым этапом развития ипотечного кредитования в Нижегородском регионе. Новая программа дает возможность семьям с совокупным доходом от 5 тыс. руб. в месяц получить кредит от 100 тыс. руб. Сроки кредитования составляют от 2 до 27 лет. Кредиты предоставляются и погашаются в рублях по ставке 14-15% годовых. В собственность можно приобрести не только квартиру, но и дом на всей территории области. Совместная программа НБД-Банка и ГП НО «НИКА» реализуется в рамках Федеральной системы ипотечного жилищного кредитования. Программа решает одну из важнейших социально-экономических задач - обеспечение населения жильем. За 2006 год выдано кредитов более чем на 73 980 тыс. руб. Средний срок кредитов 207 месяцев.

Чтобы обеспечить стабильные условия финансовой деятельности и избежать колебаний величины прибыли от списания потерь по ссудам, Банк создает резервы на возможные потери по ссудам. Риск кредитования российских предприятий по-прежнему остается достаточно высоким, значительное влияние на это оказывают макроэкономические условия и институциональные элементы риска, к которым относятся неэффективная система налогообложения производственной и финансовой деятельности, узость законодательной базы в сфере защиты прав кредиторов, недостаточная прозрачность отчетности предприятий и организаций. Банком в полном объеме созданы резервы на возможные потери по ссудам.

Рост спроса на кредитные ресурсы со стороны предприятий и частных лиц Нижегородского региона обусловил необходимость интенсивного роста ресурсной базы, которую банк планомерно увеличивает в сотрудничестве со своими зарубежными партнерами, например, ЕБРР, МФК (IFC), KFW и DEG.

В своей деятельности Банк стратегически ориентируется на привлечение денежных средств от западных финансовых институтов.

В 1 квартале 2006г. привлечены средства в размере 2.0 млн. долларов США от DEG TSCH (Deutsche Entwicklungsgesellschaft).

Во 2 квартале 2006г. привлечены средства в размере 1,8 млн. долларов США от Германского государственного банка (KFW). Для расширения кредитования предприятий малого среднего бизнеса во 2 квартале 2006г. Банком привлечены рублевые средства Райфайзенбанка в сумме 200 млн. руб.

В 3 кв. 2006 г. получены средства от Финансовой компании развития (FMO, Голландия) в сумме 2,5 млн. долларов сроком на 5 лет. Получен кредит от Немецкой корпорации по инвестициям и развитию (DEG) в сумме 5 млн.ЕВРО. В рамках подписанной кредитной линии в сумме 5 млн. долларов, получен второй транш в сумме 2,5 млн. долларов от долгосрочного партнера банка – Европейского банка реконструкции и развития.

Важнейший источник привлечения кредитных ресурсов - средства физических лиц. Работа с вкладами населения является для НБД-Банка одним из приоритетных направлений деятельности. Вступление НБД-Банка в систему страхования вкладов еще раз подтверждает репутацию банка как надежного финансового института, а вкладчикам дает еще и дополнительные гарантии сохранности денежных средств со стороны Государственной корпорации «Агентство по страхованию вкладов».

Свои вклады доверяют НБД-Банку более 21 тысяч клиентов - от пенсионеров до преуспевающих предпринимателей.

На сегодняшний день вкладчикам предлагается четыре вида вкладов: «Дети - наше будущее», «Пенсионный», «Ценный» и «Премиальный». В зависимости от того, хочет ли клиент получать ежемесячный доход или накопить денежные средства к определенному сроку, все вклады делятся на доходные и накопительные. В соответствии с концепцией «ценных вкладов» НБД-Банка, каждый из вкладов обладает дополнительными возможностями: владельцы вклада «Дети – наше будущее» принимают участие в розыгрыше призов для детей, те, кто выбрал вклад «Ценный» имеют возможность бесплатно застраховать свое имущество, вклад «Премиальный» - повышенные процентные ставки для постоянных клиентов. И независимо от вида вклада всем вкладчикам НБД-Банка предоставляются скидки в ряде магазинов и фирм в Нижнем Новгороде.

Для владельцев социально ориентированных «Пенсионных» вкладов Банком предоставлена возможность бесплатно воспользоваться консультациями юридического центра «Ваша защита» по вопросам в области пенсионного, жилищного, наследственного, гражданского и семейного права.

Активная работа по привлечению вкладов позволила увеличить депозитную базу на 313 812 тыс. руб., прирост вкладов в 2006 году составил 24,8%. По состоянию на 01.01.2007 г. сумма остатков на счетах физических лиц превысила 1,5 млрд. руб. и составила 1 578 371 тыс. руб. (2005 год – 1 264 559 тыс. руб.)

Еще одним источником привлеченных ресурсов для целей кредитования являются срочные средства юридических лиц. В качестве инструментов для их привлечения Банк использует депозиты и собственные векселя.

Административно-хозяйственные расходы банка на содержание персонала и обеспечение функционирования собственной инфраструктуры увеличились за 2006 год на 36 572 тыс. руб. Увеличение расходов обусловлено расширением сети дополнительных офисов и модернизацией оборудования, а также общим ростом цен.

Ставка налога на прибыль в 2006 году составляла 24%. Сумма начисленного налога на прибыль составила 20 560 тыс. руб. (2005 год – 16 399 тыс. руб.). Налогооблагаемая база по налогу на прибыль определяется по методу начисления в соответствии с Налоговым Кодексом РФ. Отражение сумм доходов и расходов на счетах прибылей и убытков осуществляется по кассовому методу в соответствии с Положением Банка России 205-П.

Основное влияние на увеличение собственных средств банка оказал рост прибыли. За 2005 год получено 283 898 тыс. руб. чистой прибыли (в 2004 году – 72 705 тыс. руб.). Показатель достаточности капитала составил 16,2% (2004 год – 15,1%), что в 1,6 раза превышает установленный Банком России минимум и дает возможность для дальнейшего роста.

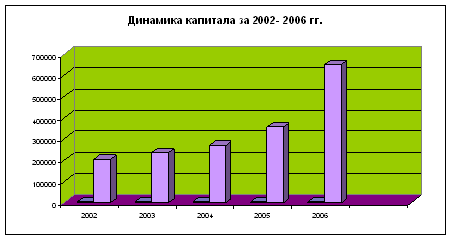

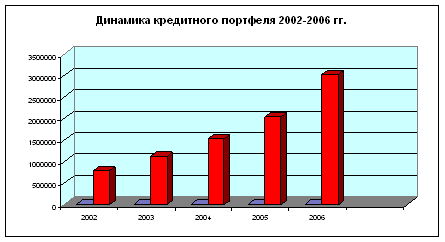

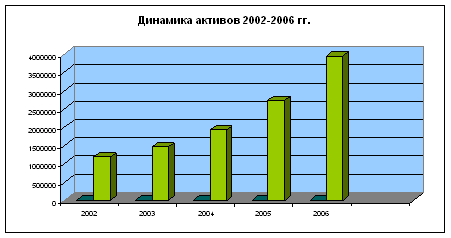

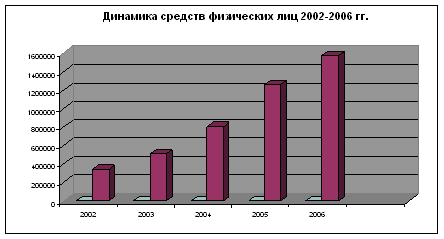

Табл.11 Динамика основных финансовых показателей за 2002 – 2006 гг.

|

Наименование показателя |

2002 |

2003 |

2004 |

2005 |

2006 |

| Капитал, тыс. руб. | 202 141 | 232 403 | 267 508 | 355 515 | 650 804 |

| Достаточность капитала, % | 24,20% | 17,10% | 15,60% | 15,10% | 16,20% |

| Активы (нетто), тыс .руб. | 1 177 076 | 1 463 744 | 1 910 378 | 2 726 191 | 3 941 546 |

| Кредитный портфель, тыс. руб. | 780 686 | 1 115 711 | 1 515 451 | 2 018 839 | 3 020 085 |

| Средства физических лиц, тыс. руб. | 340 409 | 506 406 | 804 202 | 1 264 559 | 1 578 371 |

Рис.4 Динамика капитала за 2002-2006 гг

Рис.5 Динамика кредитного портфеля за 2002-2006 гг.

Рис.6 Динамика активов

Рис.7 Динамика средств физических лиц

По результатам анализа баланса и отчёта о прибылях и убытках можно сделать следующие выводы:

· Банк активно управляет собственным портфелем активов и пассивов, прибыль формируется за счёт выдачи средств предприятиям на выгодной основе;

· Структура активов вместе с их ростом остаётся практически без изменения, основную их часть составляют доходообразующие статьи. Это свидетельствует об эффективной банковской деятельности и высокой конкурентоспособности НБД Банка;

· Финансовая устойчивость банка высока. Она достигается за счёт высокого уровня собственного капитала в составе средств банка и сбалансированностью между условиями привлеченных средств и выдаваемых кредитов.

6. ПЛАНИРОВАНИЕ АГРЕГИРОВАННОГО БУХГАЛТЕРСКОГО БАЛАНСА НА 2007 г.