Контрольная работа: Облік у вільних економічних та офшорних зонах

Облік у вільних економічних та офшорних зонах

План

1. Вільні економічні зони: поняття, види, порядок створення

2. Функціонування вільних економічних зон в Україні

3. Поняття та види офшорних компаній

4. Міжнародний офшорний бізнес

5. Організація та ведення обліку зовнішньоекономічних операцій з підприємствами, зареєстрованими в офшорних зонах

Література

1. Вільні економічні зони: поняття, види, порядок створення

Поняття та передумови створення ВЕЗ

Економічний феномен під назвою "спеціальні (вільні) економічні зони" (СЕЗ, ВЕЗ) в сучасному вигляді виник у роки "великої депресії" в США.

На сьогодні вже функціонує більш як 700 вільних економічних зон, які розташовані практично в усіх країнах світу. Однак, найбільша кількість вільних зон сконцентрована в країнах, що розвиваються, а частка продукції, виробленої на території всіх вільних економічних зон, перевищує 5 % від загального обсягу світової торгівлі.

Вільна економічна зона являє собою частину національної території країни, на якій встановлюється спеціальний правовий режим економічної діяльності та порядок застосування законодавства країни.

Щодо створення вільних економічних зон існує два основні концептуальні підходи:

> територіальний, згідно з якими вільна економічна зона функціонує як конкретно визначена територія, на яку поширюється певний режим;

> режимний, що передбачає введення особливого режиму, який надає певні переваги фірмам, що розташовані в будь-якій місцевості країни, якщо вони відповідають певним критеріям.

Схематично основні умови та мета створення вільної економічної зони зображені на рис. 1.1.

|

Умови |

Мета |

| митні пільги | розвиток даного регіону |

| свобода пересування ресурсів | оволодіння світовим досвідом |

| пільгове оподаткування | розширення зовнішньоекономічних зв'язків |

| задоволення інвестування | випробування нововведень |

Типи вільних економічних зон

| За місцем розташування | Внутрішні | розташовані у внутрішніх районах країни |

| Зовнішні | розташовані безпосередньо біля державного кордону | |

| За характером об'єктів зонування | Локальні | створені на основі невеликих територій окремих підприємств, транспортних вузлів |

| Комплексні | значні за розміром територіальні утворення, адміністративно-територіальні одиниці, які виконують різноманітні функції | |

| За характером взаємовідносин з національною економікою | Інтеграційні | у механізмі яких закладено принцип тісної взаємодії з суб'єктами господарської діяльності поза зоною, розвиток горизонтальних зв'язків |

| Анклавні | створюються переважно з метою збільшення припливу вільно конвертованої валюти і локалізуються на невеликій території при незначному спілкуванні з рештою економіки |

Зовнішньоторговельні зони — частина території країни, де товари іноземного походження можуть зберігатись, купуватись та продаватись без сплати мита та митних зборів або з її відстрочкою.

Ці дані зони створюються з метою активізації зовнішньої торгівлі. Вони можуть бути організовані у формі вільних портів (порто-франко), вільних митних зон (зони Франко), митних складів.

Комплексні виробничі зони - частина території держави, на якій вводиться спеціальний (пільговий податковий, валютно-фінансовий, митний тощо) режим економічної діяльності.

Такі зони створюються з метою стимулювання підприємництва, залучення інвестицій в пріоритетні галузі господарства, розширення зовнішньоекономічних зв'язків, залучення нових технологій, забезпечення зайнятості населення. Вони можуть мати форму експортних виробничих зон, де розвивається передусім експортне виробництво, орієнтоване на переробку власної сировини та переважно складальні операції, та імпортних зон, головна функція Яких - розвиток імпортозаміщуючих підприємств

Науково-технічні зони - вільні економічні зони, спеціальний правовий режим яких орієнтований на розвиток наукового та виробничого потенціалу, досягнення нової якості економіки шляхом стимулювання фундаментальних досліджень, з подальшим втіленням результатів наукових розробок у виробництво.

Вільні економічні зони можуть існувати у формі регіональних інноваційних центрів - технополісів, районів інтенсивного наукового розвитку, високотехнологічних промислових комплексів, науково-виробничих парків (технологічних, дослідних, промислових, агропарків), а також локальних інноваційних центрів та опорних інноваційних пунктів.

Туристично-рекреаційні зони - вільні економічні зони, що створюються в регіонах, що мають багатий природний, рекреаційний та історико-культурний потенціал.

Такі вільні економічні зони створюються з метою ефективного використання цього потенціалу та зберігання, а також активізації підприємницької діяльності (в тому числі з залученням іноземних інвесторів) в сфері рекреаційно-туристичного бізнесу.

Зони прикордонної торгівлі - частина території держави на межі з іншими країнами, де діє спрощений порядок перетину кордону та торгівлі.

Крім вищезазначених, можуть створюватись вільні економічні зони інших типів, а також комплексні спеціальні (вільні) економічні зони, що об'єднують в собі і елементи зон різних типів.

Принципи функціонування ВЕЗ

Функціонування вільних економічних зон можливе при дотриманні певних принципів.

Зокрема, будучи невід'ємною частиною території країни, вільні економічні зони залишаються під повною юрисдикцією держави та діють згідно з її законодавством.

Встановлення особливого економічного режиму функціонування вільних економічних зон не звільняє її від участі у формуванні фінансових і бюджетних ресурсів держави, регіону та місцевих органів влади.

Вільні економічні зони мають всіляко сприяти не лише інтересам певного регіону, а й держави в цілому, виходу на зарубіжні ринки, розширенню експортно-імпортних можливостей і створенню конкурентоспроможного експортного потенціалу.

Шляхом ініціювання розробки, прийняття і введення в дію відповідних законодавчих актів і виконавчих рішень щодо вільних економічних зон створюються найбільш сприятливі умови для вільного зовнішнього товарообігу, переміщення капіталів, новітніх технологій, науково-технічних розробок, широкої інвестиційної та інноваційної діяльності, розвитку виробничої і ринкової інфраструктури, сучасних засобів сполучень.

Передбачені законодавством пільгові умови податкової, митної, фінансово-кредитної, інвестиційної і цінової політики в межах вільної економічної зони мають здійснюватися за рахунок внутрішніх джерел доходів і нагромаджень від додаткового стимулювання розвитку товаровиробників і товарообігу, підвищення ефективності зовнішньоекономічної діяльності. Для виділення бюджетних дотацій на зазначені цілі немає ґрунтовних підстав, бо цей чинник є першою характерною ознакою і критерієм оцінки неефективної діяльності вільної економічної зони. Державна казна, навпаки, повинна очікувати збільшення від вільної економічної зони додаткових надходжень до бюджету.

Ефективне функціонування вільної економічної зони неможливе без високорозвиненої банківської системи, функціонування на її території змішаних та іноземних банків, які б стимулювали залучення в зону іноземних капіталів та інвесторів.

Мотивація підприємницької діяльності та високопродуктивної праці, рівень і умови життя населення, різних його соціальних верств складатиметься в економічній зоні, як і в будь-яких інших регіонах країни, за кінцевими результатами ефективності праці, обсягів одержаних доходів, співвідношення фондів нагромадження і споживання в кожній господарській структурі та в межах всієї зони.

Держава при створенні вільної економічної зони повинна:

Ø врахувати географічне положення регіону, його соціальну та транспортну інфраструктуру;

Ø не допускати, щоб у вільній економічній зоні існували підприємства з чітко вираженими відмінностями в рівні рентабельності;

Ø проводити зважену політику відбору інвестиційних проектів;

Ø впровадити спрощену та прискорену процедуру рішення всіх організаційних питань;

Ø систематизувати галузеві та територіальні пріоритети розвитку економіки регіону;

Ø забезпечити політичну стабільність в країні;

Ø встановити протиріччя в податковій політиці на території вільної економічної зони;

Ø гарантувати конкретність та стабільність в питаннях, пов'язаних з наданням в зонах пільгового режиму.

Переваги ВЕЗ

Діяльність підприємств, зареєстрованих у вільній економічній зоні, має ряд переваг. Найбільш суттєвими з них є податкові пільги: звільнення від квот, мита та інших податків на імпорт. Більшість країн пропонують повне або часткове звільнення підприємства від податку на прибуток протягом перших 20-25 років функціонування. Часто податки замінюються річними зборами за право працювати у ВЕЗ, що складають символічну суму. Серед інших переваг можна виділити договори про податкові кредити, відповідно до яких податки, сплачені іноземною філією в вільній економічній зоні на свої репатрійовані надходження, кредитуються за рахунок податкових зобов'язань материнської корпорації перед урядом; надання фінансових ресурсів за низькими ставками (в деяких випадкам в вільній економічній зоні навіть створюються фінансові системи, об'єднані з міжнародними банками).

Саме завдяки пільгам, які надаються на території вільної економічної зони, суб'єкти підприємництва мають змогу отримувати високі прибутки: в середньому їх норма складає 30-35% в рік, а в азіатських вільних економічних зонах - до 40%. Строк окупності вкладених коштів в таких зонах істотно скорочується та складає 2-3,5 роки.

2. Функціонування вільних економічних зон в Україні

Передумови створення ВЕЗ в Україні

Основними передумовами створення ефективного функціонування вільних економічних зон в Україні є вигідне географічне розташування держави, розвиненість її зовнішньоекономічних зв'язків, наявність природнокліматичних умов, значних трудових і природних ресурсів, відповідного науково-технічного потенціалу і транспортної інфраструктури.

Україна має бути зацікавлена у створенні насамперед зовнішньоторговельних, виробничих і науково-технічних зон.

В Україні створена певна законодавча база функціонування вільних економічних зон, таких як "Закарпаття", "Інтерпорт - Ковель", "Порто-франко" (Одеса), "Аджалик" (Одеська обл.), "Жовква", "Мостиска", "Яворів" (всі три - Львівська обл.), зональні проекти Миколаївської та Чернівецької облдержадміністрацій, Дніпропетровської області.

Концепцією створення вільних економічних зон в Україні рекомендується з метою практичного відпрацювання організаційних, фінансових та виробничих механізмів віддавати перевагу локальним вільним економічним зонам, що розміщуються на невеликих територіях і мають вузьку спеціалізацію.

Але на території різних вільних економічних зон застосовуються не всі з вище перерахованих пільг, а лише частина. Для прикладу наведемо характеристику трьох основних вільних економічних зон України.

ПЕЕЗ "Сиваш"

Метою створення Північно-кримської експериментальної економічної зони (ПЕЕЗ) "Сиваш" було відродити промислові підприємства Армянська, Красноперекопська та Красноперекопського району.

Для ПЕЕЗ "Сиваш" встановлені наступні пільги:

Ø податок на прибуток знижується на 50 %;

Ø сировина, матеріали та обладнання, які ввозяться для власного виробництва, не оподатковуються ПДВ та митом;

Ø вивезення за кордон продукції, що виробляється, не підлягає квотуванню та ліцензуванню.

СЕЗ "Донецьк" та "Азов"

З початку 90-х років в Донецькій обл. серйозно ставляться до створення в себе вільної економічної зони. За ці роки був розроблений проект закону "Про спеціальні економічні зони та спеціальний режим інвестиційної діяльності в Донецькій області". Було підраховано та обґрунтовано кожен етап роботи з моменту, коли зона отримає реальне "право на життя", і до 2025 року розписаний.

Спеціальний режим інвестиційної діяльності на території Донецької області передбачає створення відразу двох спеціальних економічних зон: "Донецьк" та "Азов", що створені на строк 60 років.

В спеціальній економічній зоні "Донецьк" повинні розміщуватись підприємства, що застосовують новітні технології з метою виробництва товарів на експорт та внутрішній ринок, а також з метою створення імпортозамінюючих виробництв. В спеціальній економічній зоні "Азов" розташовуються підприємства, що здійснюють операції з обслуговування транзитних вантажів, їх зберігання, упакуванню, а також торгівлі та виробництва товарів на експорт. Крім того, в спеціальній економічній зоні можуть, розташовуватись банківські, страхові, аудиторські та фінансові підприємства.

У вільній економічній зоні передбачено:

Ø оподаткування прибутку за ставкою 20 %;

Ø пільги з оподаткування репатрійованого прибутку для нерезидентів (2/3 від встановленої ставки 15 %);

Ø звільнення продукції, виготовленої в зоні для експорту, та товарів, ввезених в зону для власного споживання, від сплати мита та ПДВ.

Імпорт товарів для власного виробництва та експорт товарів виробництва вільної економічної зони не підлягають ліцензуванню та квотуванню.

Ввезений із-за митних кордонів товар може використовуватись:

Ø по-перше, для повторного вивезення за митні кордони України (реекспорт);

Ø по-друге, для ввезення на митну територію України;

Ø по-третє, для виробничих потреб, тобто як сировина та матеріали.

Імпорт ввезеного в спеціальну економічну зону товару без його переробки дає можливість здійснювати зовнішньоторговельні операції без ПДВ та ввізного мита.

Ввезення товарів із спеціальної економічної зони на митну територію України оподатковуються як при імпорті, тобто ввізне мито, акциз та ПДВ знімаються при перетині кордонів спеціальної економічної зони. Це перетворює зону в свого роду ліцензійний склад, де знаходяться імпортні товари до того часу, коли для них знайдеться покупець, готовий оплатити їх вартість разом з імпортними податками. Такий режим може виявитись привабливим для імпортерів, особливо консигнаторів (комісіонерів) у зовнішньоекономічних договорах.

У випадку експорту товарів, вироблених в спеціальній економічній зоні з використанням раніше ввезеної на територію спеціальної економічної зони сировини та матеріалів, вивізне мито та акциз не стягуються, а ПДВ стягується за нульовою ставкою.

Але всі ці пільги не поширюються на бартерні операції. Операції купівлі-продажу, що відбуваються всередині вільної економічної зони, також підлягають оподаткуванню в загальному порядку.

Застосування спеціального режиму інвестиційної діяльності до суб'єктів підприємництва передбачає:

Ø звільнення на період реалізації інвестиційного проекту (але не більше як 5 років) від обкладання ввізним (експортним) митом сировини, матеріалів, обладнання (крім підакцизних товарів) та від ПДВ - обладнання в момент його ввезення в Україну;

Ø звільнення від оподаткування на 3 роки нових підприємств, інвестиції в які еквівалентні не менш як 1 млн. дол. З четвертого по шостий роки — оподаткування прибутку таких підприємств здійснюється за ставкою 50 % від діючої. Ця пільга застосовується з моменту отримання першого прибутку.

ВЕЗ "Славутич"

З метою створення нових робочих місць для працевлаштування персоналу Чорнобильської АЕС, що вивільняється у зв'язку з достроковим виведенням її з експлуатації в адміністративних межах міста Славутича Київської області утворюється вільна економічна зона "Славутич".

Суб'єктом вільної економічної зони "Славутич" надаються наступні пільги щодо оподаткування:

Ø звільнення на перші два роки з моменту реєстрації в зоні від оподаткування прибутку суб'єктів зони, у яких кількість працюючих осіб, вивільнених у зв'язку з достроковим виведенням з експлуатації блоків Чорнобильської АЕС, які мали там основне місце роботи, становить протягом звітного періоду не менше як 50 % загальної чисельності (але не менше як 10 працівників) та фонд оплати праці таких працюючих протягом звітного періоду не менш як 25 % суми загальних витрат на оплату праці, що включаються до складу валових витрат, а загальна сума фактично вкладених інвестицій у створення нового підприємства чи створення нових робочих місць шляхом розширення виробництва (реконструкції, технічного переозброєння) є еквівалентною не менш як 200 тис. дол. США. На наступні 3 роки податок на прибуток таких суб'єктів оподатковується за ставкою в розмірі 50 % діючої ставки оподаткування;

Ø звільнення від плати за землю на період функціонування зони "Славутич" її суб'єктів, які мають земельні ділянки в цій зоні і в яких виконуються наведені вище умови;

Ø звільнення від сплати збору до Державного інноваційного фонду;

Ø звільнення від сплати збору до Фонду для здійснення заходів щодо ліквідації наслідків Чорнобильської катастрофи та соціального захисту населення;

Ø звільнення від сплати збору на обов'язкове соціальне страхування на випадок безробіття;

Ø звільнення від обкладання ввізним митом сировини, матеріалів, устаткування та обладнання (крім підакцизних товарів), які ввозяться в Україну суб'єктами зони для потреб власного виробництва, пов'язаного з реалізацією інвестиційних проектів.

В Житомирській області пріоритетними видами діяльності е виробництво м'ясних продуктів, молочних продуктів, тканин з інших матеріалів, ґрунтування та дублення шкіри, виробництво штучних або синтетичних волокон, виробництво тари з пластмас (виробництво мішків).

За допомогою вільних економічних зон відбувається швидка та ефективна інтеграція регіонів в систему світових господарських зв'язків. Територія отримує потужний імпульс для розвитку комунікаційної, ділової та соціальної інфраструктури.

3. Поняття та види офшорних компаній

Поняття офшорних зон. Офшорний бізнес сьогодні знаходиться в авангарді розвитку світових виробничих сил. Невеликі країни заохочують створення на своїй території офшорних компаній, щоб розвивати офшорний бізнес, що приносить додатковий доход цим країнам.

Офшорною зоною (центром) вважається країна або територія, законодавство якої дозволяє реєстрацію та функціонування офшорних компаній, що створюють прибуток з джерел, які діють поза країною або територією реєстрації.

Офшорні компанії - іноземні компанії, які зареєстровані в офшорних центрах країн, що надають їм особливі пільги. Такі компанії мають право на діяльність тільки за кордоном.

Тим самим офшорна компанія не дає права укладати угоди з місцевими фізичними особами (мешканцями зони) або юридичними особами (резидентами). Офшорним компаніям надаються реальні податкові пільги, одночасно спрощується звітність, знімаються валютні обмеження.

Основні переваги, які власники можуть отримати, використовуючи офшорні компанії, полягають в наступному:

Ø досягнення анонімності і конфіденційності;

Ø низькі ставки податків або їх відсутність;

Ø відсутність контролю валютного обміну;

Ø можливість вільного використання валюти;

Ø банківські рахунки в будь-якій валюті;

Ø ефективна і недорога банківська система;

Ø прибуток (капітал) в твердій валюті, в надійних банках і в стабільній країні;

Ø можливість отримання дозволу на роботу і виду на житло;

Ø можливість законного володіння нерухомістю за кордоном.

Крім того, особливо широкі перспективи відкриваються саме у зв'язку з утворенням системи закордонних філій і проведенням на регулярній основі великих крупних внутрішньофірмових операцій.

Основними ознаками офшорної компанії є те, що вона:

1) не веде комерційної діяльності на території, де вона зареєстрована;

2) як правило звільнена від сплати податків або сплачує податок по зниженій процентній або фіксованій ставці;

3) має статус нерезидента або звільненого як такого, що не веде на даній території комерційну діяльність, резидента;

4) наявність посередника (секретарської компанії) в країні реєстрації.

Типи офшорних кампаній

| Фірми-копилки | просто накопичуються грошові кошти, перевага визначається ступенем конфіденційності інформації про власників (Ліхтенштейн) |

| Підприємства для проведення транзитних торгівельних операцій | існують подвійні схеми, коли реєструється компанія у відповідній офшорній зоні, а інша в респектабельній країні, яка слугує в якості транзиту для фінансових потоків. Основний прибуток для використання таких схем осідає в безподатковій офшорній компанії |

| Фірми "Роялті" | збирають різні ліцензійні виплати за патенти, авторські гонорари та інші подібні відрахування |

| Фірми-перевізники та судноплавні компанії | займаються морськими та авіаперевезеннями, як власними так і зафрахтованими судами та літаками під прапором офшорної держави; фірми, що здійснюють експедиторську діяльність |

| Страхові компанії | займаються перестрахуванням страхових ризиків або страхують "дружні" компанії |

| Банки, банківські філії та кредитні установи | ця діяльність в офшорних зонах ліцензується (Швейцарія) |

| Фінансові компанії та брокерські фірми | таким структурам необхідна репутація (Люксембург, Швейцарія, Нідерланди, Ліхтенштейн, Ірландія) |

| Інвестиції та трастові компанії | управляють грошовими активами клієнтів (Нідерланди) |

| Холдингові компанії | в Люксембурзі, при певних умовах, холдингові компанії повністю звільняються від податків |

| Штаб-квартири компаній | найом великої кількості співробітників. Основним параметром для створення подібної структури буде розмір прибуткового податку |

| Інформаційні агентства та видавничі фірми | країни з низьким рівнем оподаткування авторських винагород, низькою вартістю виробництва поліграфічної продукції, хорошими засобами комунікації (Кіпр і Мен) |

Підприємці, які бажають заснувати офшорну компанію повинні володіти детальною інформацією щодо майбутніх витрат (рис. 1.4).

Витрати

| На стадії реєстрації | витрати на підготовку) документів, що вимагаються законом. Оплата послуг адвоката та секретарської фірми; збір за реєстрацію фірми, держмито та податки на капіталізацію; додаткові витрати на виготовлення комплекту візитних карток, фірмових бланків, печаток (круглої та корпоративної) та посвідчення особи |

| На стадії експлуатації | річний комісійний збір; оплата разових послуг (відкриття рахунку, зміна назви офшорної фірми, зміна директорів тощо); оплата додаткових послуг спеціалістів, що епізодично залучаються офшорною фірмою (погодинна оплата складає 100-200 дол. в годину); плата за послуги посередників (фінансові компанії, секретарські компанії) |

Реєстрацію офшорної компанії підприємці можуть проводити як самостійно, так і за допомогою компаній, що надають послуги по реєстрації. Другий варіант виглядає більш пріоритетним, оскільки посередники мають більше інформації, а відповідно, мають переваги в оперативності, що зекономить не менше двох тижнів та обійдеться дешевше (див. таблицю 1.1). Можна придбати вже зареєстровану офшорну компанію або зареєструвати нову. Доцільно користуватись послугами вже відомих посередницьких організацій, серед яких - представництва європейських юридичних компаній в Україні, прибалтійські та російські банки. Спробу можливого шахрайства можна визначити за низькими цінами на послуги, що надаються.

Таблиця 1.1. Затрати на реєстрацію та обслуговування у ВЕЗ

| Вільна економічна зона | Витрати на реєстрацію | Витрати по обслуговуванню | Податки та збори за рік |

| 1 | 2 | 3 | 4 |

| Кайманові острови | USD 2000 | USD 2200 | USD 500 |

| Багамські острови | USD 1100 | USD 1400 | USD 100 |

| Беліз | USD 1100 | USD 1280 | USD 100 |

| Антигуа | USD 2000 | USD 2000 | USD 100 |

| Бермудські острови | USD 3000 | USD 4000 | USD 1200 |

| Панама | USD 1200 | USD 1250 | USD 200 |

| Острови Теркс та Кайкос | USD 1100 | USD 1390 | USD 300 |

| Штати США, в яких діє ВЕЗ | USD 500-900 | USD 1400 | Прибутки, отримані поза межами США, не оподатковуються |

| Швейцарія | USD 6000 | USD 8000 | Податок на прибуток не нижче 9 % |

| Кіпр | USD 1650 | USD 1700 | Податок в розмірі 4,5 % від декларованого прибутку |

| Гібралтар | GBP600 | GBP900 | GBP 230 |

| Нормандські острови | GBP800 | GBP1000 | GBP600 |

| Люксембург | USD 6000 | USD 5000 | Холдингові компанії прибутку не сплачують |

| Ліхтенштейн | USD 4500 | USD 4000 | USD 1500 |

| Мальта | 5 % від задекларованого прибутку | ||

| Сейшельські острови | USD 1200 | USD 1400 | USD 500 |

| Гонконг | USD 1500 | USD 1700 | USD 300 |

| Науру | USD 1400 | USD 1800 | USD 100 |

Підприємці самі вирішують, якою мірою використовувати послуги фінансових та секретарських компаній.

Секретарська компанія контролює статус офшорної компанії з урахуванням законодавства, здійснює зберігання архівів та документів, працює з кореспонденцією, обслуговує зареєстрований офіс.

Секретарські компанії здійснюють послуги по управлінню на основі "фідуціарного" контракту.

Основними функціями секретарської компанії є:

1. Правильна реєстрація офшорної компанії, в деяких державах навіть без присутності клієнта на місці реєстрації, надання клієнту з числа своїх працівників номінальних директорів та секретарів.

2. Допомога у виборі юрисдикції та типу компанії.

3. Допомога у дотриманні формальних вимог (зберігання в офісі СК статутних документів та першого екземпляру друку відповідно до вимог деяких країн зберігати їх в межах держави, в якій зареєстрована компанія).

4. Юридична підтримка.

5. Інформація про поточні зміни законодавства.

6. Спостереження за діяльністю офшорної компанії та додержання законності.

7. Зберігання конфіденційності клієнта.

8. Пересилка кореспонденції.

Бухгалтерські послуги секретарських компаній включають:

Ø складання річного фінансового звіту відповідно до стандартів;

Ø ведення бухгалтерських фірм;

Ø відкриття банківських рахунків та управління ними по дорученню клієнта;

Ø сприяння в проведенні аудиторських перевірок та надання аудиторських послуг.

Перелік країн, що відносяться до офшорних зон, щороку оприлюднюється Кабінетом Міністрів України.

4. Міжнародний офшорний бізнес

Кіпр, Великобританія

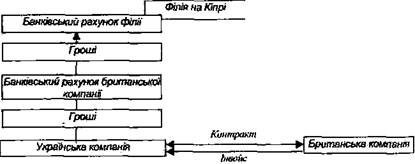

Кіпр - дуже зручна юрисдикція для здійснення холдингової діяльності. Країна-острів з населенням трохи більше 700 тис. осіб і без природних багатств, без значних запасів корисних копалин і води може здійснювати велику інвестиційну діяльність за кордоном. Останнім часом Кіпр є однією з найпоширеніших юрисдикцій для українських підприємств. Для прикладу можна навести наступну ситуацію: для того, щоб уникнути зменшення витратної статті консалтингова компанія представляє українським бізнесменам варіант компанії з реєстрацією в Англії. При цьому така компанія має податкову резиденцію Кіпру через розташоване відділення такої компанії на Кіпрі, що веде управління цією англійською компанією (рис. 1.5).

Рис. 1.5. Використання податкової угоди з Кіпром

Між Великобританією і Кіпром, а також Кіпром і Україною укладено міжнародні угоди "Про уникнення подвійного оподаткування". Наприклад, в англо-кіпрському договорі передбачено, що у випадку, якщо англійська компанія веде свою діяльність поза межами Великобританії і там же отримує прибуток, він оподатковується податком на прибуток в країні місцезнаходження її головного офісу або контори. Таким чином, якщо припустити, що така компанія відповідає всім вище перерахованим вимогам і при цьому вона має свій керівний офіс на Кіпрі, вона буде оподатковуватися кіпрським податком на прибуток, який складає 4,25 %. При здійсненні угоди з такою англійською компанією її український партнер не буде зменшувати свою витратну статтю.

У випадку ведення інвестиційної діяльності через англійську компанію всі дивіденди, отримані від діяльності українського емітента цінних паперів, не будуть оподатковуватися податком в Україні на основі договору "Про уникнення подвійного оподаткування" між Україною і Кіпром.

Таким чином, англійська резидентська компанія представляє інтереси респектабельної, надійної і законної юридичної особи з низьким оподаткуванням на Кіпрі.

Такі англійські компанії без особливих ускладнень реєструються в Лондоні. Номінальні директори, секретар і акціонери знаходяться на Кіпрі, з відділенням на Кіпрі, що визначає податкову юрисдикцію Кіпру.

При відкритті відділення на Кіпрі податкова інспекція Кіпру видає податковий сертифікат з підтвердженням постійного місцезнаходження компанії і її органів ефективного управління на Кіпрі, який відправляється податковій інспекції Англії. Після отримання сертифікату податкова інспекція Англії видає свій сертифікат, який підтверджує статус податкового нерезидента Англії.

Діяльність такої компанії ведеться в особі англійської компанії, використовуючи юридичну адресу і рахунок в банку, який за вибором клієнта може бути як в Англії, так і на Кіпрі.

Вигода від цього очевидна: авторитет "не офшорної" юрисдикції при використанні податкової резиденції Кіпру. Таку компанію можна вдало використовувати окрім торгових операцій і для здійснення інвестицій в Україну, що ліквідує податок на дивіденди кіпрського акціонера або податок на дохід, що отримується від кредитування українського підприємства, міжнародних перевезень, авторських прав і ліцензій і інших доходів.

Швейцарія

Швейцарія - нейтральна західноєвропейська парламентська республіка, визнається еталоном політичної, економічної і соціальної стабільності. Населення - 6,87 млн. чоловік, з яких 17 % складають іноземці. 65% населення розмовляє німецькою мовою, 18 - французькою, 10- італійською, 0,9 - старовинною ретороманською. Не дивлячись на багатомовність, швейцарці визнають себе єдиним народом. Протестанти складають 50,4 % населення, католики - 43,9 %. В Швейцарії всупереч офіційній назві - Швейцарська конфедерація - реалізовано федеративне улаштування: 23 кантони, три з яких розділені на півкантони. Кожний з кантонів має свою конституцію, парламент і уряд. Законодавча влада належить двопалатному федеральному парламенту. Рівень безробіття та інфляції складають, відповідно, близько 5 і 3,3 % в рік. Місцева валюта - швейцарський франк - є резервною валютою в міжнародних розрахунках (1 шв. франк приблизно дорівнює 0,66 дол. США).

Під офшорною компанією в Швейцарії мають на увазі компанії холдингові і "прописані" (які найбільшою мірою відповідають поняттю офшорної компанії). Федеральний податок з цих компаній не стягується, такі компанії мають прибуток виключно за кордоном і не ведуть бізнес в Швейцарії. Треба мати на увазі, що створена нерезидентами холдингова або "прописана" компанія може бути позбавлена місцевою владою податкових привілеїв, якщо механізм створення нею прибутку повністю оснований на пільгах, що випливають з багаточисельних міждержавних податкових договорів, заключених Швейцарією.

Відмітимо, що швейцарським кодексом передбачено лише дві форми організації бізнесу - акціонерне товариство з обмеженою відповідальністю відкритого ("AG" або "SA", мінімальний акціонерний капітал — 100 тис. шв. франків) та закритого ("GmbH" або "SARL", мінімальний акціонерний капітал - 20 тис. шв. франків) типів. При заснуванні компанії одночасно сплачують федеральний гербовий збір (3 % від капіталу) та кантональне мито ( яке в більшості випадків становить 1000 шв. франків). Вартість реєстрації - 800 шв. франків. В цілому організація компанії в Швейцарії обходиться не менш як в 5000 шв. франків. Реєстрація офшорної компанії здійснюється через місцевого представника. Тривалість заснування такої компанії займає від двох тижнів до одного місяця залежно від кантону, де реєструється юридична адреса. Засновниками офшорної компанії можуть бути будь-які юридичні та фізичні особи, не менше трьох для AT відкритого та двох - для закритого типу.

Ліхтенштейн

Князівство Ліхтенштейн з 1923 p. є в митній унії з Швейцарією, входить в її поштову та валютну системи. Ця мала європейська держава, площа якої всього 160 км. кв., розташована в Центральних Альпах між Швейцарією та Австрією, за прибутками на душу населення займає третє місце в світі. ВНП Ліхтенштейну в перерахунку на одного мешканця (70 тис. шв. франків) в 1,5 разів перевищує цей показник в Швейцарії. Населення країни становить 30 тис. чоловік, з яких 17% - чужоземці (швейцарці, австрійці), державна мова - німецька, 87 % населення - католики. В столиці Ліхтенштейну, місті Вадуц, мешкає 5 тис. чоловік. З 1862 p. Ліхтенштейн є конституційною монархією, парламент країни (ландтаг) складається з 25 депутатів. Промисловість князівства (понад точне машино- та приладобудування) майже на 100 % спрямована на експорт. Важливими джерелами прибутків є туризм, виноробство та офшорний бізнес.

Мінімальний початковий капітал для акціонерних товариств з обмеженою відповідальністю відкритого типу складає 50 тис. шв. франків, компанії усіх інших видів (крім трестів) - ЗО тис. шв. франків. При реєстрації компаній стягується одночасний гербовий збір з початкового капіталу за ставкою 2 % для фонду і 3 % для усіх інших. Втрати на реєстрацію компаній усіх типів складають 800 шв. франків, час, необхідний на їх затвердження -три-чотири дні. Всі типи компаній, крім фондів, платять щорічний збір у розмірі 0,01 %' з чистої вартості капіталу, але не менше суми 1000 шв. франків. Гербовий збір за переміщення акцій та облігацій складає для закордонних і ліхтенштейнських емітентів відповідно, 0,3 і 0,15% їх вартості. Офшорні компанії в окремих випадках оподатковуються податком на збільшення ринкової вартості капіталу, яке тут розглядається як форма прибутку (не більше 7,5 % від чистого прибутку). Якщо компанія виплачує дивіденди по акціях або паях, то вона відраховує з них до казни князівства чотиривідсотковий "купонний" збір. Мінімальна кількість як засновників, так і власників будь-якої компанії є однією юридичною або фізичною особою, громадянство значення не має. Всі типи компаній в Ліхтенштейні повинні мати зареєстрований офіс, а також принаймні одного директора - ліхтенштейнця, уповноваженого на основі кваліфікаційної урядової ліцензії діяти в якості адвоката, законного представника і довіреної особи. Останній може бути службовцем, а не її акціонером.

Серед іноземних засновників найбільшою популярністю користуються два типи компаній - Anstalt і AT з обмеженою відповідальністю.

Anstalt - найбільш проста форма, яка потребує мінімальних затрат організації бізнесу. Це компанія з капіталом, неподіленим на акції, яка може займатися будь-якими видами бізнесу, за виключенням банківської справи та деяких інших. Зазвичай такі компанії засновуються ліхтенштейнськими юридичними або трестовими компаніями, а потім на основі "Декларації про поступку прав" передаються анонімному власнику - дійсному інвестору. Даний документ, як правило, зберігається в сейфі одного з швейцарських або австрійських банків, що забезпечує подвійну секретність по відношенню до особи інвестора. Але в останній час в деяких країнах (зокрема, у США, Італії, Бельгії) спостерігається тенденція не визнавати за ліхтенштейнським Anstalt статус юридичної особи. Тому більш надійною, хоч і більш дорогою, формою організації офшорного бізнесу в Ліхтенштейні є AT відкритого типу.

З метою забезпечення безподаткового статусу ліхтенштейнські AT, як і в Швейцарії, повинні діяти або як холдингові, або як "прописані" компанії, але до них застосовуються не такі жорсткі вимоги. Єдиним мінусом у ліхтенштейнському офшорному бізнесі є повна відсутність у князівстві договорів про уникнення подвійного оподаткування (є такі договори тільки з Австрією та деякими кантонами Швейцарії).

В Ліхтенштейні діють близько 300 фірм, які здійснюють консалтингові послуги в області офшорного бізнесу, включаючи реєстрацію компаній. До державного реєстру Ліхтенштейну занесено 60 тис. компаній.

Зазначимо, що нещодавно Ліхтенштейн увійшов у протиріччя з позицією Швейцарії, з якою він знаходиться у зовнішньополітичній унії, з приводу участі в будь-яких міжнародних урядових організаціях та проявив інтерес до входження в ЄС. У зв'язку з цим перспектива подальшого розвитку офшорного бізнесу в цій країні є дуже туманною.

Вануату (Нові Гібриди)

Вануату - архіпелаг у південній частині Тихого океану. Основна група островів розміщена в 600 км на північний схід від Нової Каледонії і в 800 км на захід від Фіджі. В Республіці Вануату проживає 150 тис. чол., з яких 95 % - аборигени. Державні мови: англійська, французька та мова біслама. Вануату - парламентська республіка, яка стала незалежною в 1980 р. Однопалатний парламент складається з 46 депутатських місць і збирається кожні чотири роки. Протягом 74 років острова Нові Гібриди знаходилися під спільним управлінням Франції та Великобританії, що призвело до неповторного і вдалого змішування двох культур. Сільськогосподарська продукція складає більше 90% всіх надходжень від експорту. Двадцять п'ять років у країні діє законодавство, ініціююче створення офшорних підприємств за британським зразком.

За останні 20 років у країні спостерігається різке економічне зростання. Формування розвинутого фінансового центру, поява кваліфікованої робочої сили - все це у поєднанні з туристичним бумом і впровадженням сучасних технологій в області телекомунікацій дозволяє говорити про свого роду "економічне чудо Ванатау". З 2001 p. ці острови є типовою податковою гаванню.

Протягом 20 років країна зміцнює свої позиції одного з найбільших офшорних центрів в Океанії. Спостерігаються серйозні гарантії політичної стабільності і незмінності урядового курсу в сфері економіки. На островах забезпечується найсуворіша конфіденційність в сфері офшорного бізнесу. В країні відсутні: прибутковий податок, податок на корпорації, спадщину, вивіз капіталу, прибуток з біржової діяльності, з обігу, держконтроль за валютним обміном і звіт про переміщення фінансових засобів. Країна повною мірою інтегрована в світову систему телекомунікацій і е членом світового поштового союзу. На Вануату діє багато фірм, що представляють кваліфіковану фінансову і юридичну експертизу, а жорстка конкуренція гарантує високу якість обслуговування клієнтів. Характерною особливістю Вануату е значні податкові пільги по відношенню до офшорних банків і страхових компаній. Мінімальний повністю оплачений капітал банку чи фінансової компанії повинен складати 125-130 тис. дол.

Угорщина

Після лібералізації економічної діяльності в 2008 p. в Угорщині (прийняті закони про економічне суспільство і про іноземні інвестиції) почався бум по відкриттю фірм. На сьогоднішній день в Угорщині функціонує більше 140 тис. нових підприємств, з них більше 20 тис. - з іноземними інвестиціями. Найбільш популярні товариства з обмеженою відповідальністю (близько 100 тис.), які повинні мати мінімальний статутний капітал в розмірі 9300 дол. Зазначимо, що для акціонерних товариств цей капітал в 10 разів більше. Податок на прибуток з угорських офшорних компаній складає 5,4 % (85 % знижка від діючої ставки податку на прибуток, яка дорівнює 36 %). Ці компанії всередині країни не можуть займатися промисловим виробництвом і наданням фінансових послуг (можливі тільки консалтингові і маркетингові послуги для нерезидентів). Для них відсутня анонімність, і вони повинні приваблювати до роботи угорських адвокатів.

Інгушетія (Росія)

Зона економічного сприяння Інгушетія має частково офшорний режим. Мінімальний статутний капітал для ІПП і ТОВ складає 2,5 млн. крб., для АТЗТ - 25 млн. крб. Ліміт реєстрації встановлений в 15 тис. компаній в період з 01.07.04 p. по 01.07.08 р. Реєстраційний збір (послуги з реєстрації, пред'явлення юридичної адреси і податкових пільг) складає 3953 дол. для російських підприємств і 4953 дол. - для закордонних. Загальний обсяг податкових пільг для учасників, зони досягає 80 % від діючих умов оподаткування. На кінець 2004 p. зареєстровано більше 3000 компаній. Податок на прибуток складає 13 % (в Росії - 38 %).

Панама

Офшорна компанія в Панамі може бути створена з оголошеним капіталом в 10000 дол., але він лише частково підлягає терміновій оплаті. Мінімальна кількість засновників-акціонерів - 2 чоловіки. Компанія повинна мати не менше трьох директорів, що виконують функції президента, секретаря та скарбника. В ній необхідно мати резидента для зв'язку компанії з місцевою адміністрацією. Витрати по заснуванню і реєстрації офшорної компанії в Панамі оцінюються в 650 дол. Реєстраційний збір для компанії з оголошеним капіталом в 10 тис. дол. складає 50 дол., річний збір - 150 дол. Він сплачується протягом трьох місяців після реєстрації, а з другого року діяльності компанії - в день чергової річниці реєстрації компанії. Прострочка в оплаті річного збору тягне за собою штраф в ЗО дол., несплата річного збору призводить до ліквідації компанії. Утримання офшорної компанії обходиться приблизно в 500 дол. в рік.

5. Організація та ведення обліку зовнішньоекономічних операцій з підприємствами, зареєстрованими в офшорних зонах

У випадку сплати за товари (роботи, послуги) або у випадку укладання договорів, що передбачають таку оплату на користь нерезидентів, розташованих в офшорних зонах, або при здійсненні розрахунків через банківські рахунки витрати платників податку на оплату таких товарів (робіт, послуг) включаються у валові витрати в сумі, що складає 85 % від сплаченої вартості.

Ведення бухгалтерського обліку аналогічно до його ведення з підприємствами, які здійснюють облік в загальному порядку.

Приклад 1.1

ТОВ "Полісся" уклало договір з фірмою Instrument AG, зареєстрованою в Монако, про поставку імпортних товарів (криштальних ваз). Контрактна вартість товару відповідно до ВМД становить 1000 дол. США.

Курс НБУ на дати здійснення операції

| Дата | Курс, грн. /дол. США |

| 10.12.2009 | 5,40 |

| 20.12.2009 | 5,50 |

Журнал реєстрації господарських операцій ТОВ "Полісся за грудень 2009 р.

| № on | Дата | Зміст господарської операції | Сума | Кореспонденція рахунків | ||

| дол. | грн. | Д-т | K-m | |||

| 10.12 | Платіжне доручення Сплачено ввізне мито (5 %) та митні збори (0,2 %) 5400 х (0,05 + 0,002)= 280,8 | 280,8 | 311 | 311 | ||

| 2 | 10.12 | ВМД Відображено ПДВ на дату оформлення ВМД (5400 + 5400 х 0,05) х 0,2 = 11340 | 1134,0 | 644 | 641 | |

| 3. | 10.12 | Платіжне доручення Сплачено ПДВ | 1134,0 | 641 | 311 | |

| 4. | 1012 | ВМД Оприбутковано імпортні товари від іноземного постачальника | 1000 | 5400,0 | 281 | 632 |

| 5 | 10.12 | Платіжне доручення Включено сплачені суми ввізного мита та митних зборів до вартості товарів | 280,8 | 281 | 642 | |

| 6. | 10.12 | ВМД Включено до податкового кредиту сплачену суму ПДВ | 1134,0 | 641 | 644 | |

| 7. | 20.12 | Перераховано валютні кошти за товар без включення 15 % до складу валових витрат | 150 | 825,0 | 632 | 312 |

| 8. | 20.12 - | Перераховано валютні кошти за товар з віднесенням 85 % до складу валових витрат | 850 | 4675,0 | 632 | 312 |

| 9. | 20.12 | Відображено негативну операційну курсову різницю 1000 х (5,5 - 5,4) = 100 | 100,0 | 945 | 632 |

Література

1. Андрийчук В. «Стратегічні засади та напрями формування ефективної ЗЕП України» // «Політика і наш час» - 2009 – №1.

2. Белов А.П. Международные договоры и иные документы по вопросам внешнеэкономической деятельности // Право и экономика. – 2007.

3. Будкин Н. «Украина и ЕС. Либерализация сотрудничества» // Политдумка – 2005 - № 2-3.

4. Герчикова И.Н. Менеджмент: Учебник. – 2-е изд., перераб. и доп. – М.: Экономистъ, 2007. – 480 с.

5. Зубарев И.В., Ключников И.К. Механизм экономического роста транснациональных корпораций. – М.: Высшая школа, 2005. – 204 с.

6. Манекин Р.В. «Экономическое положение на Украине (внешнеэкономический аспект)».

7. Мескон М.Х., Альберт М., Хедоури Ф. Основы менеджмента. ‑ М.: Дело, 2006.

8. Журнал «Таможенный брокер» // ПКП «Ст-друк» - Киев – декабрь 2006.

9. Портер М. Международная конкуренция: Пер. с англ. – М.: МО, 2003. – 216 с.

10. Таможенный Кодекс Украины.