Контрольная работа: Сучасний інвестиційний ринок

МІНІСТЕРСТВО ОСВІТИ І НАУКИ УКРАЇНИ

КИЇВСЬКА АКАДЕМІЯ МІЖНАРОДНОЇ ЕКОНОМІКИ МІЖНАРОДНИХ ВІДНОСИН

Контрольна робота

з Міжнародної інвестиційної діяльності

на тему: “Сучасний інвестиційний ринок”

Виконав: студент 5 курсу

Факультет економічний

Спеціальності: міжнародна економіка

Огороднік О.П.

Перевірив: Крапівін В. П.,

к.е.н., доцент

Київ, 2011

План

ВСТУП

1 Визначення сутності поняття інвестицій, інвестиційного ринку та його інфраструктура

2 Загальна характеристика фінансових ринків у сучасній ринковій економіці

3 Сучасні тенденції прямого іноземного інвестування в умовах глобалізації економічного розвитку і світової фінансової кризи

ВИСНОВКИ

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

ВСТУП

В системі відтворення, безвідносно до його суспільної форми, інвестиціям належить найважливіша роль в справі відновлення і збільшення виробничих ресурсів, а, відповідно, і забезпечення відповідних темпів економічного росту. Якщо уявити суспільне відтворення як систему виробництва, розподілу, обміну та споживання, то інвестиції, головним чином, стосуються першої ланки – виробництва, і, можна сказати, складають матеріальну основу його розвитку.

У данній контрольній роботі розкрито поняття інвестицій, ринкову інфраструктуру та фінансовий ринок як складову сучасного інвестиційного ринку. Також проаналізовано

стан і розкрито перспективи прямого іноземного інвестування в умовах глобальної фінансової кризи, визначено тенденції динаміки й особливості географічної структури потоків прямих іноземних інвестицій та їх розподілу за видами економічної діяльності.

В умовах загальносвітової рецесії важливою складовою відновлення і розбудови економічного потенціалу є здатність ефективно використовувати не лише внутрішні, але й, особливо, інтернаціональні ресурси і фактори виробництва, що забезпечується через міжнародну інвестиційну діяльність, зокрема, через таку її форму як пряме інвестування, ефективністю якого багато в чому визначається успішність просування економіки кожної країни на шляху інноваційного розвитку й інтеграції у світове співтовариство, що вказує на доцільність дослідження впливу глобалізації сучасної інтерсистеми і світової фінансової кризи на стан і тенденції прямого іноземного інвестування.

Аналіз останніх наукових досліджень і публікацій. Останнім часом проблемі дослідження розвитку світових інвестиційних процесів присвячено наукові праці багатьох вітчизняних і закордонних учених, серед яких Б.В. Губський, І. Дравік, В.В. Козюк, Д.Г. Лук’яненко, Ю.В. Макогон, В.В. Мельник, І.Л. Сазонець, А.С. Філіпенко, М.Г. Чумаченко, У. Шарп та інші. Проте, дослідження впливу глобалізаційних процесів на динаміку прямого іноземного інвестування наразі залишається дискусійним, а науково обґрунтовані рекомендації і пропозиції щодо його оптимізації у контексті сучасних кризових явищ – недостатньо розробленими.

Метою цієї контрольної роботи є дослідження сучасного стану міжнародної інвестиційної діяльності, виявлення й якісна оцінка глобалізаційних тенденцій і перспектив прямого іноземного інвестування в умовах світової фінансової кризи.

Дана контрольна робота складається з вступу, трьох розділів, висновків, списку використаних джерел всього 11 найменувань. Загальний обсяг роботи становить 20 сторінок.

1 Визначення сутності поняття інвестицій, інвестиційного ринку та його інфраструктура

Саме поняття інвестиції (від лат. Investio - одягаю) значить вкладення капіталу в галузі економіки як в самій країні так і за її межами.

Інвестиції – це грошові, майнові, інтелектуальні цінності, які вкладають в об’єкти підприємницької та інших видів діяльності з метою отримання прибутку. Їх можна робити в основні (будівлі, споруди, машини и й устаткування тощо) та оборотні (для формування виробничих запасів товарно – матеріальних цінностей тощо) фонди, у нематеріальні ресурси й активи (цінні папери. патенти, ліцензії тощо).

Інвестиції – це те, що “відкладають” на завтрашній день, для того щоб мати можливість більше споживати в майбутньому. Одна частина інвестицій – це споживчі блага, які не застосовуються в поточному періоді, а відкладаються в запас (інвестиції на збільшення запасів). Інша частина – це ресурси, які направляються на розширення виробництва (вклади в споруди, машини то будівлі).

Таким чином, інвестиціями вважаються ті економічні ресурси, які направлені на збільшення реального капіталу суспільства, тобто на розширення чи модернізацію виробничого апарату. Інвестиції відіграють центральну роль в економічному процесі, вони визначають загальний ріст економіки. В результаті інвестування засобів в економіку збільшуються обсяги виробництва, росте національний прибуток, розвиваються та йдуть в перед в економічній конкуренції галузі та підприємства, що в найбільшому степені задовольняють попит на ті чи інші товари та послуги. Отриманий приріст національного прибутку частково знову накоплюється, проходить подальше збільшення виробництва, процес повторюється безперервно. Таким чином інвестиції, що утворюються за рахунок національного прибутку, в результаті його розподілу, самі обумовлюють його ріст, розширене відтворення. При чому, чим ефективніше інвестиції, тим більше ріст національного прибутку, тим значніші абсолютні розміри накопичення (при даній його частці), які можуть бути знову вкладеними в виробництво. При достатньо високій ефективності інвестицій приріст національного прибутку може забезпечити підвищення частки накопичення при абсолютному рості споживання.

Інвестицій відіграють важливу роль у розвитку і функціонуванні підприємства. Розрізняють: валові інвестиції (ВІ) – це сукупний обсяг інвестицій за конкретний період, спрямованих на будівництво, придбання засобів праці і приріст товарно – матеріальних цінностей; чисті інвестиції (ЧІ) – це сума нових інвестицій, зменшена на суму амортизаційних відрахувань (А) за деякий період часу.

За об’єктами вкладання засобів інвестиції поділяються на реальні та фінансові.

Реальні інвестиції – це вкладання грошових коштів у реальні активи (матеріальні і нематеріальні). Вкладання засобів у нематеріальні реальні активи, пов’язані з НТП, називають інноваційними інвестиціями..

Фінансові інвестиції – це вкладання грошових коштів у різні фінансові активи, передусім у цінні папери для придбання прав на участь у діяльності інших фірм, боргових прав тощо.

Крім того, є також короткотермінові інвестиції – це вкладення капіталу на період не більше одного року; та довготермінові інвестиції – це вкладання капіталу на період понад один рік. У практиці великих інвестиційних компаній довготермінові інвестиції деталізують так: а) до двох років; б) від двох до трьох років; в) від трьох до п’яти років; г) понад п’ять років.

За формою власності інвестиції поділяються на приватні, державні, іноземні та спільні. Розрізняють також поняття “пряме інвестиційне підприємство” та “іноземна пряма інвестиція”.

Пряме інвестиційне підприємство – це акціонерне чи неакціонерне підприємство, у якому іноземний інвестор є власником не менше 10% звичайних акцій або їхнього еквівалента в неакціонерному підприємстві, або ж має право голосу в акціонерному підприємстві.

Іноземна пряма інвестиція – вкладення капіталу, яке передбачає контроль інвестора над закордонними підприємствами чи компаніями.

Економісти розділяють також інвестиції з огляду на спрямованість дій, виділяючи чотири їхні види: нетто-інвестиції – це інвестиції на заснування проекту (початкові інвестиції); екстенсивні інвестиції – це інвестиції на розширення (збільшення) виробничого потенціалу; реінвестиції – повторні інвестиції за рахунок використання прибутку, отриманого від первинного вкладення капіталу; брутто-інвестиції – це нетто-інвестиції плюс реінвестиції.

Дійсність інвестиційної діяльності, як на мікро так і на макрорівні, визначається ефективністю використання інвестиційних ресурсів. В цьому плані вирішальне значення мають результати господарської діяльності інвестиційних галузей. Їх технічний рівень, організація виробництва, розвиток підприємництва, здатність до засвоєння інновації здійснюють основний вплив на інвестиційний цикл, окупність і віддачу інвестиційних ресурсів.

Інвестиційний ринок - це економічна категорія, що являє собою збалансованість попиту та пропозиції на інвестиції. Інвестиційний ринок формує суб’єкт - інвестор, тобто господарюючий суб’єкт, в якого виникає попит на інвестиції та інвестиційні товари.

У країнах з розвинутими ринковими відносинами інвестиційний попит і пропозиція збалансовані через механізм ціноутворення на базі зрівноважених цін на інвестиції та інвестиційні товари. Система зрівноважених цін формується мікроекономічними пропорціями у процесі виробництва та збуту, головною з яких є співвідношення “інвестиції - приріст інвестиційних товарів (капітального майна)”. При цьому ринок характеризується випереджаючим розвитком інвестиційної пропозиції та відносно стабільним попитом. Для стимулювання інвестиційного попиту товаровиробників і розвитку конкуренції між ними держава застосовує систему заходів антимонопольного регулювання.

Механізм дії ціни зрівноваженості полягає у такому. Інвестор, вкладаючи кошти, розраховує отримати максимальний прибуток за мінімальних витрат. Він віддає перевагу найприбутковішим активам (інвестиційним товарам) з найвищою нормою прибутку на вкладений капітал. Ця ефективна галузь залучає більшу масу капіталу. Відповідно попит на інвестиційні товари починає перевищувати пропозицію, та їх ціна збільшується. Висока ринкова ціна таких товарів є індикатором їх привабливості для інвесторів з точки зору віддачі інвестицій - їх дохідності.

Перелив інвестицій у зазначену галузь призведе, врешті-решт, до підвищення пропозиції цього інвестиційного товару та, як наслідок, до зниження його ціни. Інвестиції ж спрямовуватимуться на нові високоприбуткові виробництва, що у майбутньому неминуче призведе до розширення попиту на інвестиційні товари, виробництва їх нових видів і стимулювання діяльності інвесторів у використанні прибутку та нагромадженні капіталу, а також до створення умов для розвитку будівельних фірм, які виступають на ринку основними продавцями інвестиційного товару. У примітивному розумінні, фінансовий ринок капіталу - це місце зустрічі, де підприємці та фірми, які прагнуть запозичити гроші, зустрічаються з тими, в кого вони є вільними.

Інвестиційна діяльність завжди починається з ринку, оскільки заощаджень і поточних доходів потенційному інвестору, як правило, не вистачає. Крім цього, інвестор зазвичай намагається залучити акціонерний капітал з метою зменшення ризику та розподілу відповідальності. Наведена схема ринкових відносин, суб’єктом яких є інвестор (рис. 1.1).

Сегментація інвестиційного ринку - це сукупність ринку споживчих товарів, ринку споживчого кредиту, ринку інвестиційних товарів і ринку фінансових ресурсів.

Рис. 1.1. Схема взаємодії ринків

Ринок реальних активів (інколи вживається термін “матеріальні чи фізичні активи”) пропонує такі інвестиційні товари та послуги: нерухомість, ділянки під будівництво (іпотечний ринок); обладнання, будівельні матеріали, дослідницькі, конструкторські, будівельні, монтажні, пуско-налагоджувальні та інші роботи і послуги (підрядний ринок); нові технології, ліцензії, патенти на винаходи і відкриття, досвід, знання, ноу-хау, інжинірингові послуги (ринок інтелектуальних цінностей).

Ринок фінансових ресурсів поділяється на: грошовий ринок; ринок капіталів; кредитний ринок.

Ринок капіталів, у свою чергу, класифікується як первинний та вторинний (торгівля цінними паперами, які були випущені раніше і перебувають в обігу). Фондові біржі є вторинними ринками капіталів, оскільки на них котируються цінні папери, які вже перебувають в обігу.

Найважливішою складовою ринку інвестицій є ринок інвестиційних товарів. Виробництво і рух цих товарів на ринку забезпечується елементами інвестиційної інфраструктури. Головне завдання інвестиційної інфраструктури - обслуговування інвестиційної сфери, задоволення інвестиційного попиту.

Інвестиційний ринок - це система, що включає: суб’єктів (інвесторів, підрядників, замовників, проектні і науково-дослідні організації та ін.); об’єктів (матеріальні і нематеріальні, права, ліцензії, патенти, ноу-хау та ін.); інфраструктуру ринку (банки, біржі, пенсійні фонди, страхові компанії, інвестиційні фонди, інженерно-консультаційні фірми, суд, арбітраж та ін.); ринковий механізм; контроль з боку держави за дією ринкового механізму. [1]

Також слід зазначити, що зовнішне інвестування в Україні на сьогодні регламентується такими блоками нормативних актів: Конституцию України, загальними нормативно-правовими актами України, законодавчими актами України, пов'язаними із здійсненням іноземних інвестицій, та міжнародними договорами, пов'язаними з здійсненням іноземних інвестицій, учасником яких є Україна, i які становлять частину национального законодавства України.

Окрім того, держава забезпечує захист конкуренції в підприємницької діяльності та переслідує зловживання монопольним становищем на ринку, неправомірне обмеження конкуренції та недобросовісної конкуренції.[2]

Іноземні інвестори, юридичні або фізичні особи можуть набувати частки статутного фонду українських підприємств у розмірі до 100%. Фактично, не існує ніяких обмежень щодо форми здійснення інвестицій в Україну. Внески до статутного фонду можуть бути здійснені грошовими коштами або майном (у вигляді матеріальних чи нематеріальних активів). Однак державні ліцензійні і адміністративні органи можуть обмежувати галузі для здійснення інвестицій.

Закон України “Про режим іноземного інвестування” надає відносно мінімальні умови сприяння і гарантій для всіх видів іноземних інвестицій. Закон визначає “іноземну інвестицію” як цінності, що вкладаються іноземними інвесторами в об'єкти інвестиційної діяльності відповідно до законодавства України з метою отримання прибутку або досягнення соціального ефекту. Українська юридична особа визнається підприємством з іноземною інвестицією, якщо вона має у своєму статутному фонді (тобто капіталі) не менше 10% іноземного капіталу; максимальна частка інвестора у статутному фонді не визначена. Обов'язковою є державна реєстрація іноземних інвестицій у місцевих органах влади. На незареєстровані іноземні інвестиції не поширюються права і пільги, передбачені Законом.

Закон зазначає, що іноземні інвестиції можуть здійснюватися у різних формах, між якими: створення спільного підприємства; придбання акцій існуючих підприємств; придбання рухомого чи нерухомого майна; створення підприємства, що повністю належить іноземним інвесторам; придбання майнових прав шляхом купівлі цінних паперів; придбання прав на користування землею та використання природних ресурсів.

Іноземні інвестори мають право здійснювати інвестиції у вигляді:

- іноземної валюти;

- валюти України - при реінвестиціях в об'єкт первинного інвестування чи в нові підприємства;

- будь-якого рухомого або нерухомого майна та майнових прав, пов'язаних з ним;

- акцій, облігацій та інших цінних паперів, а також корпоративних прав;

- грошових вимог та права на вимоги щодо виконання договірних зобов'язань, які гарантовані першокласними банками і мають вартість у іноземній валюті;

- будь-яких прав інтелектуальної власності, вартість яких у конвертованій валюті підтверджена згідно з законами країни інвестора, включаючи авторські права, промислові зразки, знаки для товарів і послуг, ноу-хау тощо;

- права на здійснення господарської діяльності, включаючи права на користування надрами та використання природних ресурсів, наданих відповідно до законодавства, та договорів, вартість яких у конвертованій валюті підтверджена і оцінена згідно з законами країни інвестора.

Іноземні інвестиції можуть здійснюватися шляхом передачі основних засобів в обмін на частку у статутному фонді (капіталі) підприємства України. Ці основні засоби повинні бути оцінені в іноземній конвертованій валюті та у національній валюті України за домовленістю сторін на основі цін міжнародних ринків або ринку України за офіційним курсом валюти України, визначеним Національним банком України. Треба зазначити, що згідно з чинним законодавством України іноземна інвестиція у вигляді майна звільняється від сплати ПДВ та ввізного мита.

Якщо інвестиція відчужується протягом трьох років з часу зарахування її на баланс українського підприємства, всі відповідні імпортні збори підлягають сплаті.

Законодавством України про іноземні інвестиції передбачено захист іноземних інвестицій в Україні від конфіскації державою за винятком випадків надзвичайного характеру. Такі випадки включають заходи по евакуації/рятуванню у зв'язку з катастрофами, аваріями або епідеміями. Іноземні інвестори мають право на компенсацію урядовими органами збитків, пов'язаних з вищезазначеними випадками [3].

2 Загальна характеристика фінансових ринків у сучасній ринковій економіці

Фінансовий ринок - це відносини між населенням, підприємствами (філіями) і державою з приводу перерозподілу вільних коштів на основі повної економічної самостійності, механізму саморегуляції ринкової економіки, внутрішньо- та міжгалузевого переливання фінансових ресурсів. Він доповнює і коригує бюджетний метод, що був єдиним в умовах планової економіки.

З практичного погляду фінансовий ринок означає операції з цінними паперами і може охоплювати як окрему країну, так і регіон або економічний міждержавний простір. Оскільки операції з цінними паперами здійснюють конкретні економічні суб'єкти, як правило, організаційно оформлені, то існує інституціональна структура фінансового ринку, що є сукупністю інвестиційних фірм і фондових бірж.

У ринковій економіці існує два типи операцій: первинне розміщення і вторинний ринок. За допомогою операцій на первинному ринку задовольняється попит на позичковий капітал з боку підприємців. Переливання позичкового капіталу в конкретну галузь здійснюється шляхом емісії і розміщення цінних паперів. У цілому на первинному фінансовому ринку протистоять один одному позичковий і фінансовий капітали однакової вартості.

На відміну від процесів переливання капіталів безпосередньо у сфери конкретного підприємства на первинних ринках на вторинних ринках власність переважно перетворюється на капітал. Вторинні ринки, реєструючи кон'юнктуру, виокремлюють основні напрями нових вкладень, тобто переливання капіталів між галузями і територіями.

У сучасних умовах пріоритет віддається таким інвестиційним якостям цінних паперів, як стабільна прибутковість, швидке збільшення вкладеного в папери капіталу і їх ліквідність. У розвинених країнах такі якості найбільшою мірою мають акції, що займають нині основне місце у списках фондових бірж. Оскільки акції менш надійні порівняно з іншими цінними паперами, то на біржі одержують доступ акції тільки великих корпорацій, що займають надійне становище на ринках і мають стабільний фінансовий стан.

Таким чином, вибір кращих цінних паперів, що безперервно відбувається упродовж усієї еволюції фінансових ринків, породжує ринки організовані (фондові біржі) і неорганізовані. Неорганізовані ринки завжди орієнтуються на біржі щодо якості та котирування цінних паперів. У результаті формується цілісна система фінансових ринків, де роль універсального індикатора ринкової кон'юнктури виконує фондова біржа.

Ефективність виконання двох основних функцій фінансового ринку - індикатора кон'юнктури і переливання капіталів - залежить переважно від ліквідності ринку і ступеня його монополізації. Ліквідність фінансового ринку означає його місткість, тобто спроможність залучення цінних паперів. Місткість ринку визначається насамперед кількістю учасників фондових угод. Чим більше учасників - як емітентів (закладів або підприємств, що здійснюють емісію цінних паперів), так і інвесторів, - тим більші обсяги угод з цінними паперами, швидший їх обіг, ширші можливості контролю за професійними працівниками.

Неліквідний ринок характеризується:

- невеликою кількістю учасників;

- незначним вибором цінних паперів;

- малим обсягом угод;

- істотним розривом між цінами покупців і продавців.

Неліквідний ринок не відбиває повною мірою руху дійсного і позичкового капіталів і, отже, дає викривлене уявлення про ринкову кон'юнктуру. Тим самим рух фінансового капіталу набирає хаотичного, часто випадкового характеру, оскільки втрачає орієнтири вигідних вкладень.

Неліквідний фінансовий ринок характерний, як правило, для країн із слаборозвиненими ринковими відносинами, а також для країн з високим рівнем монополізації ринку.

Підвищенню ліквідності фінансових ринків значною мірою сприяє їх спекулятивна форма. Якщо на первинних ринках спекулятивна складова набирає форми встановленого прибутку, то на вторинних є грою на курсовій різниці.

Спекулятивна складова, ґрунтуючись на безперервних коливаннях співвідношення попиту і пропозиції, позначається на зміні курсів цінних паперів. Насправді спекулянти або гравці не тільки користуються змінами курсів, а й самі постійно впливають на зміну співвідношення попиту і пропозиції. Спекуляція фондовими цінностями - процес безперервний, само відтворювальний.

Позитивний вплив спекуляції на ліквідність фінансового ринку полягає в тому, що вона розширює місткість ринку, залучаючи в обіг нові й нові цінні папери і забезпечуючи додатковий приплив позичкового капіталу. Причому приплив капіталу відбувається за рахунок мобілізації власних нагромаджень спекулянтів (гравців) у процесі розрахунків за курсовими різницями і кредитування фондових угод (банківські позички, депортні та репортні угоди).

Спекулятивні угоди, збільшуючи ринковість цінних паперів, сприяють інтенсифікації припливу позичкового капіталу на фінансові ринки, підвищенню курсів цінних паперів, пожвавленню кон'юнктури. Це ще більшою мірою посилює швидкодію механізму переливання капіталу.

На ефективність функціонування фінансового ринку істотно впливає ступінь його монополізації, що має своєрідні форми прояву. Це зумовлюється:

- по-перше, однорідною фінансовою формою вираження інвестиційного попиту і пропозиції;

- по-друге, - відокремленням фінансових ринків від ринків конкретних інвестиційних товарів.

Монополізація фінансових ринків є "несумлінною" спекуляцією. В умовах монополізації фінансовий ринок перестає бути індикатором загальноекономічної структури. Це означає, що фінансовий ринок викривлено відображає процеси, що відбуваються у сфері виробництва та руху реального капіталу. Очікування інвесторів і тенденції руху дійсного капіталу, що зумовлює майбутню прибутковість, не збігаються, тобто потоки позичкових капіталів і далі спрямовуються в галузі, де вже відбулося граничне насичення капіталом. Це, у свою чергу, призводить до максимально можливого відповідно до місткості цього ринку розширення обсягу пропозиції певних товарів і до зниження цін на них. У результаті зменшуються обсяги продажів, доходи і дивіденди.

Швидкодія механізму переливання капіталів на вторинних ринках посилюється ще й тому, що на основі індикації курсових співвідношень, здійсненої фондовими біржами і системами позабіржових ринків, відбувається постійна диверсифікація індивідуальних портфелів цінних паперів. Таким чином, ефективність функціонування фінансових ринків забезпечується в сучасних умовах переважно за рахунок розшарування функцій “поділу праці” між окремими організаційно відособленими ланками загального ринку.

Первинні ринки, переважно у формі позабіржових ринків, в умовах розвинених країн є основним каналом ліквідності для корпорацій нефінансового сектора. Дедалі підвищується значення цього джерела ліквідності й для комерційних банків, інших інститутів фінансового сектора. Первинні ринки виконують роль амортизатора циклічності, своєрідного фінансового буфера. Ця роль зовні відображається у зміні обсягів і структури емісій у різних фазах економічного циклу. Так, у фазі кризи у корпорацій нефінансового сектора виникає гостра потреба у грошовому капіталі для обслуговування платоспроможного обсягу. Оскільки у кризовому періоді показники платоспроможності та кредитоспроможності підприємств різко погіршуються, зменшуються можливості одержання короткострокового банківського кредиту. Відбувається поступове переорієнтування з короткострокових джерел фінансування у формі банківських кредитів на довгострокові у формі облігаційних позик. З практики розвинених країн випливає, що в умовах кризи у структурі емісій різко збільшується частка облігацій.

Фінансовий ринок як спосіб поєднання інтересів інвесторів і емітентів діє через систему інститутів. У розвинених країнах вирізняють такі типи ринків: фондові біржі, при біржові (паралельні) та позабір-жові ринки, у складі яких виокремлюють ринки роздрібних та оптових операцій інвестиційних корпорацій. Фондові біржі становлять офіційний організований ринок.

За основними характеристиками до фондових бірж близькі так звані біля біржові “паралельні” ринки. Це створювані при великих біржах спеціальні підрозділи зі зниженими (порівняно з біржовими) вимогами до компаній - емітентів акцій і до характеристик випусків акцій. Прикладами організації таких підрозділів є “ринок не котируваних цінних паперів” при Лондонській фондовій біржі, “паралельний ринок” - при Амстердамській фондовій біржі, “другий ринок” - при Паризькій біржі.

Інші типи ринків становлять у сукупності неофіційний неорганізований ринок, тобто ринок неформальний, який не має фіксованого місця. У країнах з високорозвиненими ринковими відносинами, наприклад у США, неорганізований ринок поділяється на два великі блоки. Перший здійснює операції дилерсько-брокерських фірм з різноманітною клієнтурою або між собою. Звичайно ці фірми є членами якоїсь, найчастіше великої біржі. За діяльність на фінансовому ринку вони одержують комісійні. Другий блок неорганізованого ринку становлять фірми, які не є членами бірж і не отримують комісійних. Клієнтами цих фірм є великі інституціональні інвестори, зазвичай фінансові заклади, що здійснюють операції з великими пакетами цінних паперів (оптові операції). Оскільки зареєстровані на біржі брокерські фірми обмежені в масштабах укладених угод, то оптовий ринок обслуговують незареєстровані фірми, що спеціалізуються тільки в певній галузі.

Зворотним боком підвищення мобільності великих капіталів є прискорення процесу вирівнювання середньої норми прибутку в масштабах суспільства. Зовні це виражається у вирівнюванні прибутковості всіх типів інвестицій, що починає коливатися навколо ставки позичкового відсотка як оцінки граничної ефективності інвестицій. Як показує світова практика, розрив у прибутковості вкладень може досягатись одним із шляхів: монополізацією ринку, стимулюванням інновацій, подальшим підвищенням мобільності капіталу на основі генерації нових фінансових інструментів, а також через спеціальні керуючі впливи з боку держави.

Керуючий вплив держави може поширюватися на сферу як виробничих інвестицій, так і фінансових. Для переважної більшості емітентів та інвесторів, включаючи й державу як кредитора і позичальника, можливість одержання додаткового капіталу і прибутку реалізується через фінансові інновації. Останні становлять процеси конструювання і запровадження в обіг нових фінансових інструментів, систем інструментів, технологій фінансового інвестування тощо, ще більшою мірою підвищуючи гнучкість реакції фінансового ринку на кон'юнктурні впливи. При цьому істотно підвищується роль чинників суто ринкового ризику, зокрема інфляційних і кон'юнктурних очікувань інвесторів.

Вважаємо, що у перспективі ринок позичкових капіталів, який існує нині у двох складових - як грошовий ринок і як ринок капіталів, - перетвориться на єдиний фінансовий ринок з тісними взаємозв'язками всіх його елементів. Це зумовлює необхідність збалансованого єдиного керування всіма потоками капіталів на основі тісної індикації ринкової кон'юнктури. У цьому зв'язку ще більше підвищиться роль фондової біржі як реєстратора і регулятора кон'юнктури. Водночас розвиватимуться інвестиційні та фінансові інститути, які функціонують за принципом єдності всіх грошових потоків і тому надзвичайно широко диверсифікують свою діяльність у сфері не тільки фінансових, а й виробничих інвестицій.

Отже, проаналізувавши генезис фінансового ринку, можна зробити таке узагальнення: по-перше, будь-яка економічна система, що ґрунтується на ринкових відносинах, має пройти певний шлях розвитку, еволюціонувати у вищі форми; по-друге, "революційні" методи впровадження вищих форм ринкових відносин у неадаптовану до ринку економічну систему не дадуть позитивних результатів. Навпаки, можуть стати генератором нестабільності. Щоб цього не сталося, за будь-якої економічної системи треба ретельно порівнювати її ринкові можливості, ступінь готовності до ринку з різними моделями організації ринкових відносин. Тільки на цій основі може виникнути ефективна економіка ринкового типу. [4]

3 Сучасні тенденції прямого іноземного інвестування (ПІІ) в умовах глобалізації економічного розвитку і світової фінансової кризи

Аналіз контенту новітньої офіційної світової статистики та вивчення узагальненої думки, що наразі склалась у науковій економічній літературі, дозволяє виділити характерні риси й усталені тенденції сучасної міжнародної інвестиційної діяльності, які сформувались під впливом фінансової глобалізації, транснаціонального перерозподілу і консолідації капіталу[5].

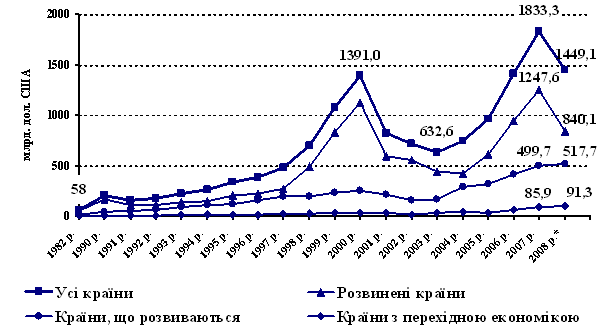

За даними конференції ООН у справах торгівлі і розвитку (ЮНКТАД) [6], у 2007 р. світові притоки прямих іноземних інвестицій (ПІІ) зросли на 29,9 % проти 2006 р., становлячи 1833 млрд. дол. США, що перевищує попередній рекорд, досягнутий у 2000 р. (1391,0 млрд. дол.), і продовжує безперервне чотирирічне зростання, яке спостерігалось після стрімкого (більше ніж двократного) падіння світових притоків ПІІ у 2001-2003 рр.

Фінансова криза, що розпочалась у розвинених країнах у другій половині 2007 р. і наразі охопила весь світ, швидко розповсюдившись до країн, що розвиваються, і країн з перехідною економікою, не спричинила істотного впливу на обсяг притоків ПІІ у 2007 р., проте 2008 р. її наслідки у сфері прямого інвестування стали сповна відчутними і, за попередніми оцінками [7], призвели до скорочення річних притоків ПІІ на 21 % до 1449,1 млрд. дол., що відповідає обсягу 2006 р. (рис.3.1). При цьому, у контексті такої рецесії найбільш враженими виявились розвинені країни, де скорочення притоків ПІІ становило 32,7 %, тоді як притоки ПІІ у країни, що розвиваються, і транзитивні країни у 2008 р. продовжували зростати, хоча значно повільнішими темпами ніж роком раніше (103,6 % і 106,2 % проти 121,0 % і 150,3 % відповідно).

Рис. 3.1. Динаміка річних притоків ПІІ в світову

економіку і в групи країн [7]

Разом з тим, скорочення можливості щодо інвестування внаслідок обмеження доступу до фінансових ресурсів як усередині країн через зменшення отримуваних корпоративних прибутків, так і поза їх межами через зменшення наявності коштів і зростання їх вартості, посилюване негативним впливом на схильність до інвестування економічних прогнозів, особливо щодо ситуації у розвинених країнах, вражених сильною рецесією, і супроводжуване скороченням виробництва, різкими коливанням валютних курсів, посиленням інфляційного тиску, зростанням цін на сировину і загальною нерівновагою у глобальному масштабі, імовірно, призводитимуть до подальшого скорочення світового обсягу ПІІ у наступні кілька років. Такі висновки підтверджуються і прогнозами експертів [7], за оптимістичним сценарієм яких припускається підйом і швидке зростання ПІІ, починаючи вже з кінця 2009 р., за найбільш імовірним стверджується, що ПІІ почнуть підійматись після падіння лише у 2011 р., тоді як за песимістичним – не раніше 2012 р.

Загальносвітовою тенденцією міжнародного інвестування у цілому є суттєве збільшення валових потоків капіталу і випереджаюче зростання прямих іноземних інвестицій у порівнянні із зростанням світового виробництва і міжнародної торгівлі. Так, за винятком 2005 р. відтоки ПІІ зростали швидше за притоки, тоді як обидва потоки випереджали зростання світового валового внутрішнього продукту (ВВП), валового нагромадження основного капіталу й експорту товарів і нефакторних послуг – усереднені за період 2004-2007 рр. річні темпи зростання цих показників становили відповідно 134,4 %, 137,2 %, 110,2 % і 116,1 %. Якщо розглянути більш довгострокову ретроспективу, можна констатувати у цілому справедливість зробленого висновку, втім залежно від досліджуваного періоду він не завжди залишається показовим. Наприклад, за період 1998-2007 рр. усереднений річний темп зростання світового обсягу притоків ПІІ становив 111,9 %, ненабагато перевищуючи зростання світового ВВП (105,9 %) і світової торгівлі (109,2 %), а за період між двома піковими щодо обсягу притоків ПІІ роками (2000-2007 рр.) взагалі був менший (106,7 % проти 107,2 % і 111,5 % відповідно). З одного боку це може пояснюватись циклічністю економічних процесів і світогосподарської динаміки у цілому, а з іншого – інвестиційними лагами у міжнародній економіці.

Дослідження тенденцій динаміки структури світових потоків ПІІ традиційно проводять за такими основними напрямками як перерозподіл капіталів між країнами і перерозподіл між секторами економіки і видами економічної діяльності, що зумовлює зосередження наукового інтересу на цих аспектах.

У 2007 р. зростання притоків ПІІ спостерігалось в усіх трьох основних групах реципієнтів, які традиційно виділяє економічна статистика: у розвинених країнах – на 32,6 %, у країнах, що розвиваються, – на 21,0 %, у країнах з перехідною економікою – на 50,3 %, хоча було не таким стрімким порівняно із 2006 р., в якому темпи приросту відповідно становили 53,9 %, 30,5 % і 84,6 %.

Аналіз розподілу світового обсягу притоків ПІІ за цими групами країн виявляє певні структурні коливання, проте щороку найбільша частка ПІІ (від 56,4 % до 82,8 %) спрямовується у розвинені країни. 2007 рік також не є виключенням: у розвинені країни спрямовано 1247,6 млрд. дол. (68,1 %), у країни, що розвиваються, – 499,7 млрд. дол. (27,3 %), у країни з перехідною економікою – 85,9 (4,7 %) [5]. Разом з тим, починаючи з 2000 р., частка ПІІ у розвинені країни поступово скорочується.

За підсумками 2007 р. Сполучені Штати Америки зберегли свої позиції як найбільшої країни-реципієнта (232839 млн. дол., або 12,7 % світового обсягу), за якою йдуть Сполучене Королівство (223966 млн. дол., або 12,2 %), Франція (157970 млн. дол., або 8,6 %), Канада (108655 млн. дол., або 5,9 %) і Нідерланди (99438 млн. дол., або 5,4 %). Європейський Союз був найбільшим приймаючим регіоном, залучивши майже дві третини загального обсягу ПІІ у розвинені країни (804290 млн. дол.). Серед країн, що розвиваються, і країн з транзитивною економікою трьома найбільшими реципієнтами були Китай (83521 млн. дол., або 4,6 %), Гонконг (59899 млн. дол., або 3,3 %) і Російська Федерація (52475 млн. дол., або 2,9 %). В усіх названих країнах обсяг притоку іноземного капіталу перевищив аналогічний показник попереднього року.

Відтоки ПІІ у 2007 р. становили 1996,5 млрд. дол., причому порівняно з обсягом притоків їх зростання відбувалося швидшими темпами як у світі в цілому – 150,9 %, так і за групами країн: з розвинених країн – 155,6 %, з країн, що розвиваються, – 119,2 %, з країн з перехідною економікою – 216,0 % проти обсягу у 2006 р.

Основним джерелом ПІІ у 2007 р., як і в усі попередні роки, залишались розвинені країни, на частку яких припадало 84,8 % (1692,1 млрд. дол.) світового вивозу ПІІ, хоча остання дещо скоротилась проти 91,4 % у 2000 р. При цьому більше половини світових потоків ПІІ (57,2 %, або 1142,2 млрд. дол.) було вивезено з Європейського Союзу, у т.ч. 13,3 % – із Сполученого Королівства, 11,3 % – із Франції. ТНК з країн, що розвиваються, і країн з перехідною економікою продовжували розширювати свої міжнародні інвестиційні операції, причому у першій групі країн домінуюче становище за обсягом вивезених ПІІ займав Гонконг (53,2 млрд. дол., або 2,7 %), а у другій – Російська Федерація (45,7 млрд. дол., або 2,3 %). Загальні обсяги ПІІ, вивезених з цих груп країн, становили відповідно 253,1 млрд. дол. (12,7 %%) і 51,2 млрд. дол. (2,6 %) [6, 7].

Отже, географічна структура сучасних міжнародних інвестиційних процесів є досить складною і віддзеркалює не тільки власне світову інвестиційну кон’юнктуру, але й тенденції та особливості економічного розвитку окремих країн і регіонів. Тут важливими тенденціями останнього часу з одного боку є переважна концентрація міжнародних інвестицій у розвинених країнах, які наразі залишаються також й основними експортерами ПІІ (з оглядку на зосередження в них світового виробництва і доходів), а з іншого – поява крупних нових країн базування ПІІ і приймаючих країн із відповідним підвищенням ролі інвестицій нових індустріальних держав в економіці розвинених країн, переорієнтацією і прискоренням перетоку коштів з промислово розвинутих країн до країн, що розвиваються, та зростанням відтоків ПІІ з країн, що розвиваються, і країн з перехідною економікою. Останнє багато в чому зумовлене ринковою уніфікацією світового економічного розвитку, трансформаційними змінами й активною політикою щодо залучення ПІІ цими країнами, а також відносною інвестиційною ненасиченістю їх економік через кризу внутрішнього інвестування у початковий період ринкової трансформації за очевидної інвестиційної привабливості багатьох видів економічної діяльності. У цілому, за період 2002-2008 рр. середній щорічний темп зростання світового обсягу притоків ПІІ становив 103,3 %, тоді як прямі інвестиції у країни, що розвиваються, у середньому зростали швидше (111,9 %), а у розвинені країни і у країни з перехідною економікою – повільніше (94,8 % і 95,5 % відповідно). Крім цього, з посиленням глобалізації світової економіки, лібералізацією інвестиційної, фінансової і податкової політики, формуванням вільних економічних зон у розвинених країнах і в країнах з перехідною економікою зростає кількість офшорних територій, а відтак – і їх роль як учасників прямого іноземного інвестування.

Аналіз галузевої спрямованості прямого іноземного інвестування показує, що станом на 01.01.2007 р., так само як і в попередні роки, майже дві третини (62,2 %, або 7720 млрд. дол.) світового сумарного обсягу ввезених ПІІ припадає на послуги (проти 49 % у 1990 р.), причому у розрізі груп країн-реципієнтів ситуація істотно не змінюється: у цей сектор економік розвинених країн і країн, що розвиваються, іноземними інвесторами спрямовано відповідно 62,1 % і 63,8 %, країн з перехідною економікою – 45,3 % обсягу ввезених до них ПІІ. У рамках самого сектора основними реципієнтами ПІІ є такі види економічної діяльності як фінансова діяльність (2434,6 млрд. дол., або 19,6 % сумарного обсягу ввезених ПІІ), підприємницька діяльність (2055,5 млрд. дол., або 16,6 %), торгівля (1339,5 млрд. дол., або 10,8 %) і діяльність транспорту та зв’язку (772,4 млрд. дол., або 6,2 %). Останніми роками також спостерігається певне зростання потоків ПІІ, спрямованих у первинний сектор світової економіки, переважно у добувну промисловість, – як наслідок сумарний їх обсяг збільшився до 988,7 млрд. дол., що становить 8 % від загальносвітового підсумку і відповідає рівню кінця 80-х рр. минулого століття, тоді як частка ПІІ в обробну промисловість продовжує скорочуватись і на 01.01.2007 р. становить лише 28,4 % (3520,6 млрд. дол.) проти 41 % у 1990 р. [8]. У рамках вторинного сектору основними реципієнтами є хімічне виробництво, в якому зосереджено 735,2 млрд. дол. ввезених ПІІ, або 5,9 % світового сумарного обсягу, виробництво електричного й електронного устаткування (349,6 млрд. дол., або 2,8 %), виробництво харчових продуктів, напоїв та тютюнових виробів (348,5 млрд. дол., або 2,8 %), виробництво транспортних засобів та устаткування (331,9 млрд. дол., або 2,7 %) і металургійне виробництво та виробництво готових металевих виробів (280,4 млрд. дол., або 2,3 %).

У структурі вивезених ПІІ на 01.01.2007 р. також превалює сектор послуг (8173,2 млрд. дол., або 64,1 % світового обсягу), причому основними джерелами інвестицій є підприємницька діяльність (2835 млрд. дол., або 22,2 %), фінансова діяльність (2758,7 млрд. дол., або 21,6 %), торгівля (914,9 млрд. дол., або 7,2 %) і діяльність транспорту та зв’язку (606,1 млрд. дол., або 4,8 %).

Отже, у галузевій структурі світових потоків ПІІ відбувається їх зміщення до сегментів діяльності з більш високою складовою знань і з високою доданою вартістю, посилюється розрив між реальним і фінансовим секторами економіки країн світового співтовариства, між матеріально-речовими і фінансово-інвестиційними потоками, зокрема через операції спекулятивного характеру «глобальних гравців» на міжнародному інвестиційному ринку, що разом з глобілізаційними процесами призводить до виникнення суттєвої асиметричності і диспропорційності у світогосподарському розвитку. При цьому, незважаючи на динамізм та акселерацію ринку інформаційно-комунікаційних технологій, у галузевій структурі ПІІ за останні кілька років значних зрушень не відбулося. Разом з тим, загальновідомим є факт, що підвищення рухливості капіталів і переорієнтація їх потоків з сфер, які жорстко регулюються, мають низьку норму прибутку і характеризуються більш інтенсивною конкуренцією, на сектори світового ринку з підвищеною доходністю (а отже, і з вищим ризиком), у короткостроковій перспективі неодмінно призводить до нестабільності світової фінансової системи, що, власне, наразі й відбулось.

Як показує практика, міжгалузевий перерозподіл потоків ПІІ у перспективі може суттєво впливати на міжнародні економічні зв’язки, особливо на світові позиції тих національних економік, які значною мірою залежать від стану в одній чи кількох галузях, адже зміни на ринках, де вони оперують, можуть підірвати їх нормальне функціонування. Як запобіжний захід щодо таких наслідків має провадитись своєчасна й адекватна структурна перебудова економіки, яка поряд із значними внутрішніми інвестиціями зазвичай потребує також і масштабних зовнішніх вливань, отже, міжнародні інвестиції у цьому контексті можуть розглядатись як механізм покращення внутрішньої структури національної економіки та підвищення її адаптаційного потенціалу до кон’юнктурних шоків на рівні світової економіки.

Основними факторами зростання світових потоків ПІІ у 2007 р. були стійке економічне зростання у більшості регіонів світу, збільшення прибутків компаній, які нараховують понад 1,1 трлн. дол., у результаті чого реінвестовані доходи стали важливою складовою ввезених ПІІ (за оцінками, на них припадало близько 30 % сукупного притоку ПІІ), і розширення трансграничних зливань і поглинань, вартісний обсяг яких підвищувався (на 46,5 %, сягнув 1637,7 млрд. дол.) через зростання цін на акції і відповідне збільшення вартості компаній на фондовому ринку, а кількість (на 11,8 %, 10145 угод) – через сприятливі умови фінансування (на відміну від кінця 90-х рр. минулого століття операції переважно фінансувались за допомогою готівки або боргових інструментів, а не через обмін акціями) і тиск глобальної конкуренції, що стимулював ТНК зміцнювати їх конкурентоспроможність шляхом поглинання закордонних компаній.

Отже, вплив глобалізації змінює не лише мотиваційні критерії прямого інвестування (дедалі вагомішим фактором у мотивації до вибору країн-реципієнтів стає орієнтація на ефективні ринки з мінімальним рівнем інформаційної асиметрії і високою транспарентністю нагляду за фінансовим сектором), але і його види. Так, аналіз головних компонентів потоків ПІІ вказує на зростання питомої ваги реінвестованих прибутків, а також на превалювання транскордонних зливань і поглинань ТНК у загальному обсязі ПІІ, хоча за прогнозами експертів, останні поступово втратять свою домінуючу роль у світогосподарських інвестиційних трендах, поступаючись прямим інвестиціям у нові об’єкти, тобто у створення за кордоном нових потужностей, особливо у країнах з транзитивною економікою.

Разом з тим, глобальний інвестиційний ринок наразі перебуває у стані постійного руху, а також охоплений світовою фінансовою кризою, що ускладнює адекватне прогнозування майбутніх потоків прямих іноземних інвестицій.

За умов транснаціоналізації економічного розвитку еволюція регулювання прямого іноземного інвестування останніми роками супроводжується його лібералізацією на основі реалізації відповідних заходів на всіх рівнях з огляду на наявність у сучасного міжнародного інвестиційного ринку потенціалу саморегуляції, який (ринок), щоправда, знаходиться під регулятивним впливом країн базування і приймаючих країн (національні режими інвестиційної діяльності), дво- і багатосторонніх інвестиційних угод, міжнародних організацій тощо. Разом з тим, сьогодні ані національні уряди, ані міжнародні організації не в змозі ефективно регулювати міжнародні інвестиційні потоки, упереджувати і нейтралізувати кризові явища і процеси, що мають усе більш системний характер і руйнівні наслідки. Отже, зважаючи на безпрецедентний тиск глобально орієнтованих ТНК, тенденції до інтеграції і глобалізації інвестиційного ринку, які чинять як позитивний, так і негативний вплив на розвиток національних економік і світогосподарську динаміку у цілому, проблеми реалізації міжнародно-скоординованих і взаємоузгоджених регулятивних дій, моніторингу, нагляду, контролю тощо набувають дедалі більшої актуальності.

ВИСНОВКИ

Інвестиціями вважаються ті економічні ресурси, які направлені на збільшення реального капіталу суспільства, тобто на розширення чи модернізацію виробничого апарату. Інвестиції відіграють центральну роль в економічному процесі, вони визначають загальний ріст економіки. В результаті інвестування засобів в економіку збільшуються обсяги виробництва, росте національний прибуток, розвиваються та йдуть в перед в економічній конкуренції галузі та підприємства, що в найбільшому степені задовольняють попит на ті чи інші товари та послуги. Отриманий приріст національного прибутку частково знову накоплюється, проходить подальше збільшення виробництва, процес повторюється безперервно. Таким чином інвестиції, що утворюються за рахунок національного прибутку, в результаті його розподілу, самі обумовлюють його ріст, розширене відтворення. При чому, чим ефективніше інвестиції, тим більше ріст національного прибутку, тим значніші абсолютні розміри накопичення (при даній його частці), які можуть бути знову вкладеними в виробництво.

Таким чином, всесвітня фінансова криза вплинула не тільки на всі сектори економіки, а й на середній та великий бізнес, на банківські та кредитні установи, й на інвестиційний ринок України. Скорочення обсягів і вимоги, що посилилися до проектів фінансування і позичальників приведуть до природного скорочення кількості введених в експлуатацію проектів. Отож, необхідно сприйяти більш привабливому інвестиційному клімату країни для залучення капіталу, поліпшувати законодавчу базу у сфері узгодження та розподілу ризиків, покращувати умови банківського кредитування, а також вирішувати інші проблеми, які стримують розвиток проектного фінансування в Україні.

Також, сучасний стан прямого іноземного інвестування, з одного боку, відбиває ретроспективні тенденції транскордонного руху інвестиційного капіталу, що склались в умовах інтеграції і глобалізації, а з іншого – зумовлює масштаби і темпи майбутньої міжнародної інвестиційної діяльності і міжнародного виробництва, рівнем й ефективністю яких багато в чому визначаються новітні напрями розвитку світової економіки і майбутня її структура. Тому в контексті набуття тенденціями прямого іноземного інвестування негативного характеру через вплив світової фінансової кризи, надзвичайної актуальності і потреби негайного вирішення набуває проблема розробки і впровадження механізму глобального співробітництва і глобального регулювання у фінансово-інвестиційній сфері світової економіки для запобігання подальшого поширення порушень і диспропорцій, що в ній утворились, до виробничої сфери із наступною мультиплікацією в ній наслідків падіння інвестиційних потоків.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. http://studentam.net.ua/content/view/5243/132/

2. http://www.dnipr.da-kyiv.gov.ua/?id=51

3. http://www.dnipr.da-kyiv.gov.ua/?id=52

4. http://fingal.com.ua/content/view/1173/87/1/2/

5. Дравік І. Зростання значення прямих іноземних інвестицій у стратегічному розвитку сучасних підприємств / І. Дравік // Економіка і держава. – 2008. – № 4. – С.23-26.

6. UNCTAD. World Investment Report 2008: Transnational Corporations, and the Infrastructure Challenge. – New York and Geneva : UNITED NATIONS, 2008 – 411 p.

7. UNCTAD. Assessing the impact of the current financial and economic crisis on global FDI flows. – 2009. – January. – 23 p.

8. http://www.unctad.org

9. Міжнародна інвестиційна діяльність / Лук’яненко Д.Г., Мозговий О.М., Губський Б.В. та ін. ; за ред. Д.Г. Лук’яненка. – К. : КНЕУ, 2003. – 387 с.

10. Мельник В.В. Міжнародна інвестиційна діяльність / В.В. Мельник, В.В. Козюк. – Тернопіль : Карт-бланш, 2003. – 249 с.

11. Сазонець І.Л. Інвестування: євроінтеграційний напрям / Сазонець І.Л. – Д. : Вид-во ДНУ, 2007. – 120 с.