Курсовая работа: Стан та тенденції розвитку банківської системи України

ЗМІСТ

ВСТУП.. 3

СТАН ТА ТЕНДЕНЦІЇ РОЗВИТКУ БАНКІВСЬКОЇ СИСТЕМИ УКРАЇНИ 5

1.1. Загальна характеристика банківської системи. 5

1.2. Формування ресурсів банківської системи. 22

1.3. Розміщення ресурсів банків України. 30

1.4. Фінансові результати діяльності банківської системи. 33

ВИСНОВКИ..

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ.. 39

ДОДАТКИ.. 40

ВСТУП

На сучасному етапі економічного розвитку, в умовах трансформації національної економіки, серед проблем, пов’язаних з виходом України з кризового стану, важливе місце посідає завдання формування ефективної банківської системи. Як найважливіший елемент відтворювальної структури економіки банківські установи організують рух і перерозподіл ресурсів суспільства в їх грошовому виразі. Через банківську систему проходять грошові розрахунки і платежі господарюючих суб’єктів та населення в цілому. Саме комерційні банки виконують важливу функцію мобілізації тимчасово вільних грошових ресурсів і перетворення їх у реальний капітал, здійснюючи різноманітні кредитні, інвестиційні та інші операції і забезпечуючи, таким чином, потреби економіки в додаткових ресурсах.

Серед суб’єктів фінансово-господарської діяльності комерційні банки – це саме та галузь, яка повинна бути спроможна своєчасно прогнозувати динаміку економічної кон’юнктури, а також якнайшвидше та досить гнучко реагувати на будь-які зміни, що відбуваються на фінансовому ринку.

Метою даного звіту є визначення сучасного стану та тенденції розвитку банківської системи України.

Досягнення мети передбачає вирішення наступних завдань:

1) розробка загальної характеристики банківської системи;

2) аналіз процесу формування ресурсів банківської системи;

3) здійснення аналізу фінансових результатів діяльності банків України;

4) зібрати документи, якими оформлюються депозитні, розрахунково-касові, та кредитні операції банку.

Саме ці питання будуть висвітлені в даному звіті, для з’ясування яких, будуть використані наступні методи аналізу:

- читання звітності;

- горизонтальний аналіз;

- вертикальний аналіз;

- математичні методи.

Об’єктом дослідження обрано статистичну інформацію Національного банку України, комерційних банків та Державного Ощадного банку України.

РОЗДІЛ 1. СТАН ТА ТЕНДЕНЦІЇ РОЗВИТКУ БАНКІВСЬКОЇ СИСТЕМИ УКРАЇНИ

1.1. Загальна характеристика банківської системи

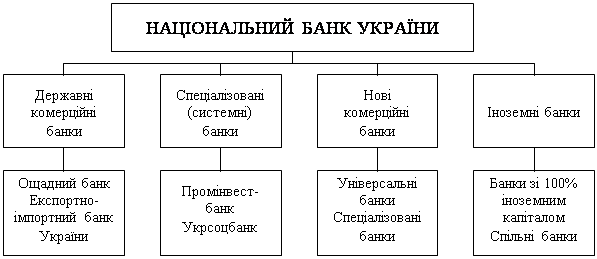

Законодавче забезпечення функціонування банківської системи України було здійснене з прийняттям в 1991 р. Закону України «Про банки і банківську діяльність». Україна як й інші незалежні держави, що виникли в економічному просторі колишнього СРСР, задекларувала необхідність побудови ефективної фінансово-кредитної системи, створено у вигляді дворівневої структури управління фінансовими ресурсами, яка представлена, по-перше, Національним банком України та його підрозділами, по-друге – комерційними банками різних форм власності, спеціалізації та територіального статусу [4].

Банківська система – основна ланка кредитно-фінансової системи, невід’ємна частина структури ринкової економіки. Банківська система України зображена на рисунку 1.1.

Рис. 1.1. Банківська система України

Статус і принципи діяльності Національного банку України визначені основним законом держави – Конституцією України. Статті, які стосуються функціонування Національного банку, вміщено у двох розділах, присвячених законодавчій і виконавчій гілкам влади. Правовий статус Національного банку України визначається також Законами України «Про Національний банк України», «Про банки і банківську діяльність», декретом Кабінету Міністрів України «Про систему валютного регулювання і валютного контролю» та іншими законодавчими актами.

Правовий статус центрального банку можна охарактеризувати таким чином: це державний орган управління з покладеними на нього особливими завданнями у сфері грошово-кредитних відносин і банківської діяльності. Для виконання цих завдань центральний банк наділяється відповідними державно-владними і цивільно-правовими повноваженнями. [8]

Правовий статус Національного банку має комплексний характер, що властиво статусові органів держави. Він складається з конституційної правосуб’єктності та галузевих статусів (адміністративно-правового та цивільно-правового). Основний зміст правового статусу НБУ становлять його функції та повноваження. Національний банк України як орган держави зі спеціальним статусом реалізує функції держави, виконуючи вимоги законодавчих актів[7].

Принципи організації діяльності Національного банку України визначені Конституцією України та Законом України «Про Національний банк України».

Національний банк України є юридичною особою, має відокремлене майно, що є об’єктом права державної власності та перебуває у його повному господарському віданні і статутний капітал у розмірі 10 млн. грн., який є державною власністю і служить для забезпечення зобов'язань Національного банку України.

Згідно зі статтею 99 Конституції України, прийнятою в 1996 році, основною функцією центрального банку держави – Національного банку України є забезпечення стабільності грошової одиниці – гривні.

Національний банк України у відповідності із Законом України «Про Національний банк України» є центральним банком України, особливим центральним органом державного управління, її емісійним центром, проводить єдину державну політику в галузі грошового обігу, кредиту, зміцнення грошової одиниці, організує міжбанківські розрахунки, координує діяльність банківської системи в цілому, визначає курс грошової одиниці відносно валют інших країн. Національний банк визначає вид грошових знаків, їх номінал, відмінні ознаки і систему захисту. Національний банк України зберігає резервні фонди грошових знаків, дорогоцінні метали та золотовалютні запаси, накопичує золотовалютні резерви і здійснює операції з ними та банківськими металами. Національний банк України встановлює порядок визначення облікової ставки та інших процентних ставок за своїми операціями, дає дозвіл на створення комерційних банків шляхом їх реєстрації та видає ліцензії на виконання банківських операцій, встановлює банкам та іншим фінансово-кредитним установам нормативи обов'язкового резервування коштів.

Відповідно до Конституції України основною функцією Національного банку є забезпечення стабільності грошової одиниці України.

Національний банк виконує такі функції:

1. монопольно здійснює емісію національної валюти України та організує її обіг;

2. відповідно до розроблених Радою Національного банку України основних засад грошово-кредитної політики визначає та проводить грошово-кредитну політику;

3. виступає кредитором останньої інстанції для банків і організує систему рефінансування;

4. встановлює для банків правила проведення банківських операцій, бухгалтерського обліку і звітності, захисту інформації, коштів та майна;

5. організовує створення та методологічно забезпечує систему грошово-кредитної і банківської статистичної інформації та статистики платіжного балансу;

6. визначає систему, порядок і форми платежів, у тому числі між банками;

7. визначає напрями розвитку сучасних електронних банківських технологій, створює, координує та контролює створення електронних платіжних засобів, платіжних систем, автоматизації банківської діяльності та засобів захисту банківської інформації;

8. здійснює банківське регулювання та нагляд;

9. веде Державний реєстр банків, здійснює ліцензування банківської діяльності та операцій у передбачених законами випадках;

10. веде офіційний реєстр ідентифікаційних номерів емітентів платіжних карток внутрішньодержавних платіжних систем;

11. здійснює сертифікацію аудиторів, які проводитимуть аудиторську перевірку банків, тимчасових адміністраторів та ліквідаторів банку;

12. складає платіжний баланс, здійснює його аналіз та прогнозування;

13. представляє інтереси України в центральних банках інших держав, міжнародних банках та інших кредитних установах, де співробітництво здійснюється на рівні центральних банків;

14. здійснює відповідно до визначених спеціальним законом повноважень валютне регулювання, визначає порядок здійснення операцій в іноземній валюті, організовує і здійснює валютний контроль за банками та іншими фінансовими установами, які отримали ліцензію Національного банку на здійснення валютних операцій;

15. забезпечує накопичення та зберігання золотовалютних резервів та здійснення операцій з ними та банківськими металами;

16. аналізує стан грошово-кредитних, фінансових, цінових та валютних відносин;

17. організує інкасацію та перевезення банкнот і монет та інших цінностей, видає ліцензії на право інкасації та перевезення банкнот і монет та інших цінностей;

18. реалізує державну політику з питань захисту державних секретів у системі Національного банку;

19. бере участь у підготовці кадрів для банківської системи України;

20. визначає особливості функціонування банківської системи України в разі введення воєнного стану чи особливого періоду, здійснює мобілізаційну підготовку системи Національного банку;

21. здійснює інші функції у фінансово-кредитній сфері в межах своєї компетенції, визначеної законом [1].

Організаційна структура НБУ побудована за принципом централізації з вертикальним підпорядкуванням. Організаційну структуру НБУ наведено в додатку А.

Повноваження Ради Національного банку:

- відповідно до загальнодержавної програми економічного розвитку та основних параметрів економічного та соціального розвитку України до 15 вересня розробляє Основні засади грошово-кредитної політики і вносить їх Верховній Раді України для інформування, здійснює контроль за виконанням Основних засад грошово-кредитної політики;

- здійснює аналіз впливу грошово-кредитної політики України на стан соціально-економічного розвитку України та розробляє пропозиції щодо внесення відповідних змін до неї;

- затверджує Регламент Ради Національного банку України;

- затверджує кошторис доходів та витрат Національного банку та подає Верховній Раді України та Кабінету Міністрів України до 1 вересня поточного року прогнозовані відомості про сальдо кошторису для включення до проекту Державного бюджету України на наступний рік;

- приймає рішення про збільшення розміру статутного капіталу Національного банку;

- визначає аудиторську компанію для проведення аудиторської перевірки Національного банку, розглядає аудиторський висновок та затверджує бухгалтерський баланс Національного банку, публікує в офіційних друкованих засобах масової інформації щорічний баланс Національного банку;

- затверджує щорічно до 1 липня звіт про виконання кошторису Національного банку та розподіл прибутку за звітний бюджетний рік;

- затверджує рішення Правління Національного банку про участь у міжнародних фінансових організаціях;

- вносить рекомендації Правлінню Національного банку в межах розроблених Основних засад грошово-кредитної політики стосовно:

- методів та форм прогнозування макропоказників економічного і соціального розвитку України, а також грошово-кредитної політики;

- окремих заходів монетарного і регулятивного характеру та їх впливу на економічний і соціальний розвиток України;

- політики курсоутворення та валютного регулювання;

- розвитку банківської системи та окремих нормативних актів з питань банківської діяльності;

- вдосконалення платіжної системи;

- інших питань, віднесених законом до компетенції Ради Національного банку;

- вносить рекомендації Кабінету Міністрів України стосовно впливу політики державних запозичень та податкової політики на стан грошово-кредитної сфери України;

- з метою забезпечення виконання Основних засад грошово-кредитної політики має право застосування відкладального вето щодо рішень Правління Національного банку з питань:

ü диверсифікації активів Національного банку та їх ліквідності;

ü лімітів позабалансових зобов'язань;

ü формування резервів, покриття фінансових ризиків;

ü порядку відрахувань доходів до Державного бюджету України;

ü мінімального розміру золотовалютних резервів;

ü з інших питань, віднесених до її компетенції.

Рада Національного банку не може надавати рекомендації щодо доцільності призначення на посади чи звільнення з посад Голови Національного банку, членів Правління Національного банку або давати персональну оцінку діяльності окремих посадових осіб Національного банку[3].

Рада Національного банку дає оцінку діяльності Правління Національного банку щодо виконання Основних засад грошово-кредитної політики та з інших питань, рішення з яких є обов'язковими для Правління Національного банку [1].

У разі неодноразового невиконання або неналежного виконання Правлінням Національного банку рішень Ради Національного банку, які є обов'язковими згідно з цим Законом, Рада Національного банку має право звернутися до Голови Національного банку або до Верховної Ради України та Президента України з викладенням своїх позицій.

Операції Національного банку України можуть бути розділені на дві групи: пасивні – операції зі створення та залучення ресурсів та активні – операції з розміщення створених і залучених ресурсів. Активні й пасивні операції Національного банку відображаються в його балансі. Наведемо для прикладу баланс НБУ станом на 1 січня 2003 року. Баланс НБУ наведено в додатку Б.

З даних наведених в балансі НБУ, найбільш вагомими джерелами ресурсів є: готівка в обігу – 48,3% пасивів; кошти Міжнародного Валютного Фонду – 34,8% пасивів; кошти банків та інших клієнтів – 9,9% пасивів; капітал і резерви – 4,9% пасивів;

Розміщення ресурсів НБУ здійснювалось за такими основними напрямками: розміщені кошти та депозити – 40,9% активів; надані кредити, всього 19,9% активів; вимоги до Міжнародного Валютного Фонду – 17,4% активів; вкладення в цінні папери – 15,8% активів;

До основних пасивних операцій Національного банку України належать залучення коштів від міжнародних фінансових організацій, емісія банкнот, вклади банківських установ, формування капіталу і резервів.

Основними активними операціями є кредитування уряду та комерційних банків, фінансування міжнародних фінансових організацій, інвестиції в державні цінні папери.

Як уже було зазначено, банківська система України складається з двох рівнів: перший представлений Національним банком, другий – комерційними банками. Комерційні банки – кредитні установи, що здійснюють універсальні банківські операції для підприємств, установ і населення головним чином за рахунок грошових коштів, залучених у вигляді внесків і депозитів. Комерційні банки здійснюють на договірних умовах кредитне, розрахунково-касове та інше банківське обслуговування юридичних і фізичних осіб. Приймають і розміщують грошові вклади своїх клієнтів, ведуть рахунки банків-кореспондентів, а також можуть виконувати всі або деякі з таких операцій:

Ø фінансування капітальних вкладень за дорученням власників або розпорядників капіталів, що інвестується;

Ø випуск платіжних документів та інших цінних паперів (чеків, акредитивів, векселів, акцій, сертифікатів, облігацій, тощо);

Ø купівля, продаж і зберігання державних цінних паперів, а також цінних паперів інших емітентів;

Ø видача доручень, гарантій та інших зобов’язань за третіх осіб, які передбачають Ії виконання у грошовій формі;

Ø касове виконання державного бюджету;

Ø придбання права вимоги з постачання товарів і надання послуг, прийняття ризиків виконання таких вимог та їх інкасування (факторинг);

Ø купівля у підприємств і громадян та продаж їм іноземної валюти;

Ø купівля і продаж у держави і за кордоном дорогоцінних металів, природних дорогоцінних каменів, а також виробів з них;

Ø довірчі операції (залучення і розміщення коштів; управління цінними паперами тощо)за дорученням клієнтів;

Ø надання консультативних та інших послуг, пов’язаних із банківською та іншою комерційною і господарською діяльністю.

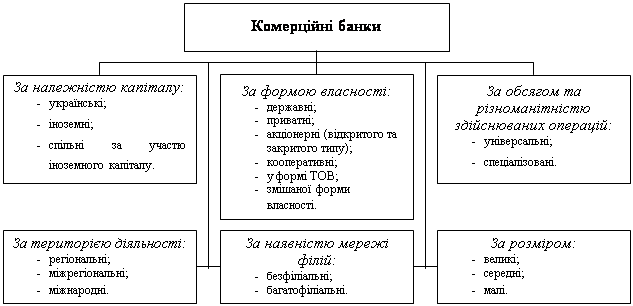

Комерційним банкам України забороняється вести діяльність у сфері матеріального виробництва і торгівлі матеріальними цінностями, а також діяльністю з усіх видів страхування. Їм забороняється використовувати свої союзи та інші об’єднання для досягнення згоди, спрямованої на монополізацію ринку банківських послуг, установлення монопольних ставок і комісійних винагород, обмеження конкуренції у банківській справі [8].

Класифікацію комерційних банків зображено на рисунку 1.2.

Рис. 1.2. Класифікація комерційних банків

Комерційні банки різних видів і форм власності можуть створюватись у вигляді акціонерного товариства, товариства з обмеженою відповідальністю або кооперативного банку. Учасниками банку можуть бути юридичні й фізичні особи, резиденти та не резиденти, а також держава в особі Кабінету Міністрів України або уповноважених ним органів.

Статутний фонд новостворюваного комерційного банку формується тільки за рахунок власних коштів засновників у грошовій формі, що включає можливість використовувати розподільний механізм для залучення бюджетних і кредитних ресурсів у банківську власність. Розмір статутного фонду визначається засновниками банку, але не може бути меншим за нормативні вимоги НБУ. Ці вимоги спрямовані на те, щоб забезпечити певний рівень надійності банку і його спроможності відповідати за своїми зобов’язаннями.

Мінімальний розмір статутного капіталу на момент реєстрації банку не може бути меншим:

Ø для місцевих кооперативних банків – 1 млн. євро;

Ø для комерційних банків, які здійснюють свою діяльність на території однієї області, – 3 млн. євро;

Ø для банків, які здійснюють свою діяльність на території всієї України, – 5 млн. євро.

Перерахування розміру статутного капіталу у гривні здійснюється за офіційним курсом гривні до іноземних валют, установленим НБУ на день укладання уставного договору.

Державна реєстрація банків здійснюється Національним банком України відповідно до вимог цього Закону та нормативно-правових актів Національного банку України.

Уповноважені засновниками банку особи подають Національному банку України для державної реєстрації такі документи:

1. заяву про реєстрацію банку;

2. установчий договір (крім державного банку);

3. статут банку;

4. рішення про створення банку (протокол установчих зборів) або Постанову Кабінету Міністрів України про створення державного банку;

5. бізнес-план, що визначає види діяльності, які банк планує здійснювати на найближчий рік, та стратегію діяльності банку на найближчі три роки згідно із встановленими Національним банком України вимогами;

6. інформацію про фінансовий стан учасників, які матимуть істотну участь у банку. У разі коли засновником банку є юридична особа, надається інформація про членів ради директорів і осіб, які мають істотну участь у цій юридичній особі;

7. бухгалтерську і фінансову звітність за останні чотири звітних періоди (квартали) - для учасників - юридичних осіб, які матимуть істотну участь у банку, довідку Державної податкової адміністрації України про доходи за останній звітний період (рік) - для учасників - фізичних осіб, які матимуть істотну участь у банку;

8. відомості про кількісний склад спостережної ради, правління (ради директорів), ревізійної комісії;

9. копію платіжного документа про внесення плати за реєстрацію банку, що встановлюється Національним банком України;

10. нотаріально завірені копії установчих документів учасників, які є юридичними особами та матимуть істотну участь у банку;

11. копії звіту про проведення відкритої підписки на акції - для банку, який створюється у формі відкритого акціонерного товариства;

12. відомості про професійну придатність та ділову репутацію голови та членів правління (ради директорів) і головного бухгалтера банку [2].

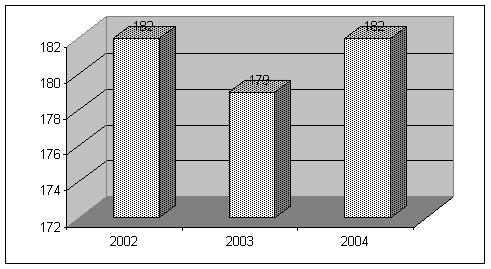

За станом на 1 січня 2005 року в Державному реєстрі банків значиться 182 банки, з них 160 банків мають ліцензію Національного банку України на здійснення банківських операцій, у тому числі: 132 банки – акціонерні товариства (з них: 92 - відкриті акціонерні товариства (2 банки - державні), 40 - закриті акціонерні товариства), 28 банків – товариства з обмеженою відповідальністю, 19 банків з іноземним капіталом в т. ч. 7 банків з 100% іноземним капіталом.

На підставі офіційних даних Національного банку України, розглянемо кількісні зміни у складі банків за останні три роки. Кількісні зміни у складі банків України зображено на рисунку 1.3.

Рис. 1.3. Кількість банків за реєстром

З діаграми 1.3. видно, що у 2002 та 2004 роках кількість банків в Україні є однаковою (182), в 2003 році у порівнянні з 2002 і 2004 роками кількість банків менша (179). В цілому можна зробити висновок, що кількість банків в Україні залишається відносно сталою, що може свідчити і про достатню насиченість банківськими послугами, і про недостатній розвиток банківської справи та законодавства в цій сфері

Розподіл банків за організаційно-правовою формою наведено в таблиці 1.1

Таблиця 1.1

Аналіз банків за організаційно-правовою формою

| Показник | Роки | ||

| 2002 | 2003 | 2004 | |

| - акціонерні товариства: | 136 | 133 | 132 |

| Відкриті | 94 | 94 | 92 |

| у тому числі державні | 2 | 2 | 2 |

| Закриті | 42 | 39 | 40 |

| - товариства з обмеженою відповідальністю | 20 | 24 | 28 |

| - кооперативні | 1 | - | - |

З даних наведених у таблиці 1.1, питому вагу займають акціонерні товариства – 87% (2002р.), 85% (2003р.), 82% (2004р.), серед акціонерних товариств найбільш поширені є відкриті акціонерні товариства 69% (2002р.), 71% (2003р.), 70% (2004р.). Банків у формі товариства з обмеженою відповідальністю за аналізуємий період збільшилось з 20 (2002р.) до 28 (2004р.). За три досліджуваних періоди існував лише один кооперативний банк у 2002 році.

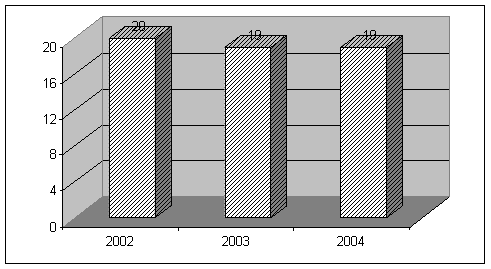

Кількість банків з іноземним капіталом зображено на рисунку 1.4.

Рис.1.4. Кількість банків з іноземним капіталом

Кількість банків з іноземним капіталом за аналізуємий період залишається практично не змінною. Кількість банків зі 100% іноземним капіталом не змінювалася у період 2002-2004рр. і становить 7 банків. В основному зазначені банки входять до 2-ї та 4-ї груп. Балансовий капітал банків з іноземним капіталом становить 17,5% від балансового капіталу банківської системи України, загальні активи – 15,6%, кредитний портфель – 16,7%.

Розподіл банків за регіонами наведено в додатку В. Здійснивши аналіз даних додатку В можна зробити висновок, що найбільша концентрація банків зосереджена в м. Києві – 85 (2002р.), 83 (2003р.), 89 (2004р.). Що стосується інших областей України, то тут лідерами є Дніпропетровська, Харківська, Одеська та Донецька області, тому що в даних областях кількість банків приблизно однакова і знаходиться в межах від 9 до 13 банків. Є області в яких не існує жодного банку: Вінницька, Житомирська, Київська, Кіровоградська, Миколаївська, Рівненська, Тернопільська, Херсонська, Хмельницька, Черкаська.

Особливість діяльності ВАТ «Державний ощадний банк України»:

Виникнення перших ощадних структур на території України датоване другою половиною ХVІІІ століття в Галичині. Подальшого розвитку система набула за часів царської Росії, Австро-Угорської імперії, Польщі і в радянській період.

У 1991 році Україна виходить зі складу Радянського Союзу і проголошує свою незалежність. З проголошенням Ощадним банком України самостійності і відокремленням від Ощадбанку СРСР мали місце негативні явища. Залишки на вкладах, цінних паперах і страхових полісах населення України залишилися в Росії, а у новоствореного банку виник автоматично внутрішній борг, що з часом збільшувався [5].

Після прийняття 20 березня 1991 року Закону України «Про банки та банківську діяльність» Ощадний банк України набув спеціального статусу. 31 грудня 1991 року Ощадбанк зареєстровано як самостійну банківську установу в Національному банку України – «Державний спеціалізований комерційний ощадний банк України».

В умовах економічної кризи, що охопила всі сфери життєдіяльності суспільства, Ощадбанк проявив гнучкість та належну керованість процесами. Завдяки розвинутій мережі установ та кваліфікованим кадрам банк успішно виконав свої зобов’язання у державній приватизаційній програмі, провів обмін грошових знаків.

Враховуючи українську перспективу – масову приватизацію та розвиток малого бізнесу, Ощадбанк активно сприяє своїм клієнтам у їх діяльності як приватних власників та підприємців.

Державний ощадний банк України - один з найбільших банків нашої країни. Мережа його підрозділів складає 25 регіональних управлінь, 441 відділення та 7416 філій, охоплюючи всі куточки країни.

Центральний апарат банку знаходиться в м. Києві. Ощадний банк – велике підприємство, де зайнято близько 35 тис. працівників.

Ощадбанк контролює значну частину ринку особистих вкладів населення, оперує більш як 90 мільйонами рахунків. Банк має тісні зв'язки з іноземними банками в багатьох країнах світу. Вже не один рік Ощадбанк підтримує добрі відносини з німецькими ощадкасами, які мають багаторічний досвід ощадної справи, а також Фондом міжнародного співробітництва, Комітетом TACIS Європейської Комісії. На правах членства банк входить до всесвітньо відомих організацій Visa International, Europay International. Ощадбанком встановлено прямі кореспондентські відносини з провідними іноземними банками [6].

З метою вдосконалення структури й організації управління Державним спеціалізованим комерційним Ощадбанком України та для створення умов для більш ефективної реалізації державою прав власника постановою Кабінету Міністрів України від 21 травня 1999 року Ощадний банк перетворено у відкрите акціонерне товариство «Державний ощадний банк України».

Ощадний банк – єдиний серед українських банків, який має закріплену законом державну гарантію збереження вкладів громадян та їх видачі за першою вимогою.

Організаційна структура Ощадбанку наведена в додатку Г.

Система управління Ощадбанком побудована за адміністративно-територіальним принципом так, щоб у кожному адміністративному центрі держави була установа Ощадбанку.

Ощадбанк охоплює територію всієї країни, надаючи різноманітні послуги її населенню. Це дає можливість концентрувати зусилля та кошти банку на ключових напрямках у межах системи, використовуючи коливання кон’юнктури в своїх інтересах та інтересах клієнтів.

Система складається з установ 4-х рівнів, загальну діяльність яких координує Спостережна Рада [5].

Економічна основа грошових заощаджень – відкладання на певний час грошей після задоволення невідкладних потреб населення. При стабільній економічно-фінансовій ситуації в країні ці кошти осідають на рахунках у банках і тільки частина – у готівковій формі населення.

До фінансових ресурсів банку входять сукупність грошових коштів, які перебувають у його розпорядженні на певну дату.

Аналіз пасивів Ощадбанку показує, що статутний капітал банку станом на 01.01.2005р. складає 301 млн.грн. і за цим показником банк перебуває на 7 місці серед банків України. Резервний фонд створено в сумі 11 млн.грн. станом на 01.01.2005р. Власні кошти банку на кінець 2004 року становили 376 млн.грн.

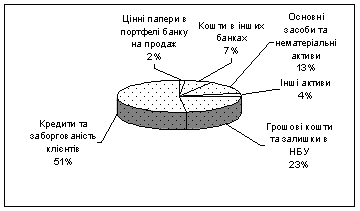

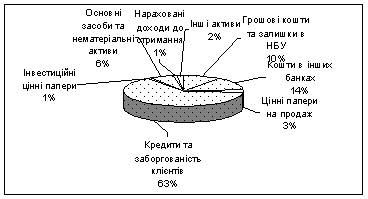

Структура активів балансу Ощадбанку України наведена на рисунку 1.6.

Рис. 1.6. Структура активів балансу Ощадбанку України (на 1 січня 2005 року)

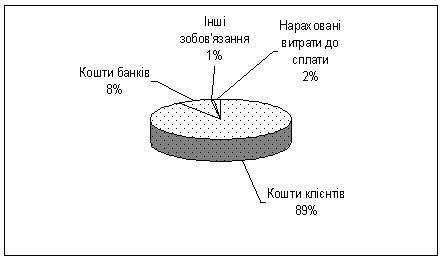

У пасиві балансу левова частка залучених коштів припадає на заощадження громадян. Структура пасивів балансу Ощадбанку України наведена на рисунку 1.7.

Рис. 1.7. Структура пасивів балансу Ощадбанку України (на 1 січня 2005 року)

Динаміку основних показників Ощадбанку України наведено таблиці 1.2

Таблиця 1.2

Основні показники діяльності Ощадбанку України за період 2002-2004рр. тис.грн.

| № п/п | Показники | Роки | ||

| 2002 | 2003 | 2004 | ||

| 1 | Грошові кошти, кошти в НБУ та на коррахунках в інших банках | 867 624 | 1 586 789 | 1 083 848 |

| 2 | Інші активи | 11 296 | 68 631 | 130 682 |

| 3 | Основні засоби та нематеріальні активи | 440 091 | 459 857 | 492 206 |

| 4 | Кошти клієнтів | 3 629 815 | 5 210 047 | 4 250 015 |

| 5 | Кошти банків | 42 153 | 63 180 | 375 877 |

| 6 | Нараховані витрати до сплати | 65 045 | 70 090 | 79 251 |

| 7 | Процентний дохід | 394 354 | 310 578 | 531 296 |

| 8 | Комісійні доходи | 219 447 | 230 086 | 290 196 |

| 9 | Чистий прибуток | 1 804 | 2 788 | 1 396 |

Згідно аналізу, проведеного на підставі таблиці 1.2, чистий прибуток ощадбанку у 2004 році був найменший по всіх досліджуваних роках: у 2 та 1,5 разів менше ніж 2003 та2004 роках відповідно. Проте процентний дохід у 2004році збільшився на 71,1%, а комісійний – на 26,1%. Поступово зростали і витрати Ощадбанку: на 7,8 та 13,1% відповідно у 2003 та 2004 роках. Значно збільшилась (у 1,5 та 5,9 разів у 2003 та 2004 рр.) сума коштів, отриманих від інших банків. Кошти, що були залучені від клієнтів Ощадбанку, грошові кошти, кошти в НБУ та на коррахунках в інших банках мали таку динаміку: у 2003 році порівняно з 2002 роком сума коштів від клієнтів збільшилась на 43,6%, грошові кошти, кошти в НБУ та на коррахунках в інших банках – на 82,9%, а у 2004 році зменшилась на 22,6 та 46,4% у порівнянні з 2003 роком. Інші активи, основні засоби та нематеріальні активи мали позитивну тенденцію до зростання по всіх досліджуваних роках.

1.2. Формування ресурсів банківської системи

Складовою частиною банківських ресурсів є власні кошти або капітал, що відіграє неабияку роль у зміцненні довіри клієнтів як до окремого банку, так і до банківської системи в цілому. Залучені ресурси можуть формуватися банком шляхом залучення, позичення або проведення рефінансування. Джерела формування ресурсів банківської системи поділяються на депозитні та не депозитні. До депозитних джерел відносять: залишки на поточних рахунках, кошти на вкладних рахунках. До не депозитних: кошти кредиторів (кредити від фінансових організацій та банків), кошти від реалізації цінних паперів власного боргу, кошти від проведення операцій з наявними активами (операції РЕПО, сек’ютеризація активів, продаж позик або кредитів).

Структура капіталу банківської системи України наведена в таблиці 1.3

Таблиця 1.3

Структура капіталу банківської системи України тис. грн.

| № п/п | Показники | Роки |

|

||||||

| 2002 | 2003 | 2004 |

|

||||||

| 1 | 2 | 3 | 4 | 5 |

|

||||

| 1 | Статутний капітал | 5 998 120 | 8 116 111 | 11 648 338 |

|

||||

| 2 | Капіталізовані дивіденди | 36 668 | 26 000 | 2 000 |

|

||||

| 3 | Акції, що викуплені у акціонерів | 41 750 | 26 530 | 44 952 |

|

||||

| 4 | Емісійні різниці | 264 850 | 285 951 | 417 342 | |||||

| 5 | Резерви та фонди банку | 685 458 | 1 367 343 | 1 839 590 | |||||

| 6 | Результати переоцінки | 790 286 | 1 224 007 | 2 035 828 | |||||

| 7 | Прибуток звітного року, що очікує затвердження | 684 515 | 899 329 | 1 263 759 | |||||

| 8 | Усього власного капіталу | 708 952 653 | 12 881 878 | 18 421 431 | |||||

У структурі капіталу всієї банківської системи головне місце належить статутному капіталу на 01.01.05 – 63%, результати переоцінки на 01.01.05 становлять 11%. Резерви та фонди банку зросли у 2003 році 50%, а в 2004 році збільшились на 25% у порівнянні з 2003 роком. Банки все більше використовують переоцінку основних засобів і нематеріальних активів, їх величина збільшилась з 790 млн.грн. (2002р.) до 2 млрд.грн. (2004р.). Загалом статутний капітал зростав з 5998 млн.грн. (2002р.) до 11648 млн.грн. (2004р.). З 2002 по 2004 роки прибуток, що очікує затвердження зріс практично вдвічі з 684 млн.грн. до 1,2 млрд.грн.

Банки двох перших груп нарощують капітал за рахунок усіх його складових. Капітал банків 3 та 4 групи зростає нижчими темпами, що свідчить про зменшення питомої ваги капіталу цих груп в загальному розмірі капіталу банківської системи. При цьому зменшення частки капіталу банків 3 групи в деякій мірі пояснюється зменшенням кількості банків на 3. В 4 групі кількість банків зросла з 99 до 105, але багато банків працюють збитково.

Отже, протягом 2004 року мала місце тенденція до підвищення рівня капіталізації банків.

Поліпшилась й структура за розміром регулятивного капіталу. Кількість банків, регулятивний капітал яких перевищує 10 млн.євро збільшилась з 45 до 59, водночас кількість банків, регулятивний капітал яких не досягав 3 млн.євро зменшилась з 4 до 1.

Динаміка змін статутного капіталу банківської системи зображена на рисунку 1.8.

Рис.1.8. Динаміка змін статутного капіталу банківської системи України

Балансовий капітал банків за 2004 рік збільшився на 43,0% (за 2003 рік — на 29,0%) і на 01.01.2005 р. становив 18421,4 млн.грн. Структура його розподілу за групами банків практично не змінилася: на І групу припадало 41,6% від загального обсягу балансового капіталу, на II — 16,6; Ш — 16,8; IV — 25,0%. Збільшення зазначеного показника відбулося за рахунок зростання статутного капіталу (на 3 489,8 млн.грн. або на 43,0%), результату переоцінки основних засобів і нематеріальних активів та інвестицій в асоційовані й дочірні компанії (на 811,8 млн.грн. або на 66,3%), загальних резервів та інших фондів банку (на 459,1 млн.грн. або на 34,5%), емісійних різниць (на 131,4 млн.грн. або на 45,9%).

Середній розмір статутного капіталу банків за регіонами наведено в додатку Д.

Структура зобов’язань комерційних банків України наведена в таблиці1.4.

Таблиця 1.4

Структура зобов’язань комерційних банків України станом на

01.01.2005 року, тис.грн.

| № п/п | Показник | Група 1 | Група 2 | Група 3 | Група 4 | Всього | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||||

| 1 | Зобов’язання усього | 63696396 | 21185341 | 18678821 | 12365917 | 115926449 | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||||

| 2 | Кошти банків | 10365142 | 3692382 | 4336420 | 1956573 | 20350517 | ||||

| 3 | У тому числі кредити, які отримані від НБУ | 2915708 | 412434 | 204838 | 148968 | 3681948 | ||||

| 4 | Кошти клієнтів | 51276997 | 16744590 | 13239851 | 9673183 | 90934621 | ||||

| 5 | Ощадні (депозитні) сертифікати, емітовані банком | 170482 | 26790 | 205382 | 75027 | 477681 | ||||

| 6 | Боргові цінні папери, емітовані банком | 13591 | 52838 | 66273 | 16950 | 149652 | ||||

| 7 | Нараховані витрати до сплати | 534458 | 203829 | 137028 | 123938 | 999253 | ||||

| 8 | Інші зобов’язання | 1335699 | 464912 | 693867 | 520246 | 3014725 | ||||

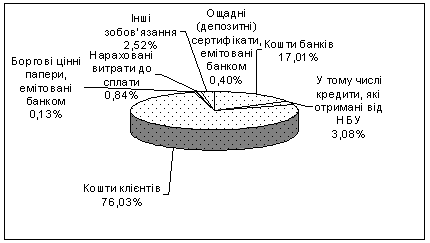

У структурі зобов’язань комерційних банків найбільша питома вага, припадає на кошти клієнтів – 76% від загальної суми зобов’язань або 90934621тис.грн. Це пояснюється тим, що головним чином, увесь безготівковий обіг в народному господарстві концентрується на рахунках підприємств та організацій. Юридичні особи, згідно із законодавством України, повинні зберігати свої кошти на банківських рахунках.

На другому місці у структурі зобов’язань комерційних банків знаходяться кошти банків – 20350517 тис.грн. чи 17%.

Це дві найвагоміші статті зобов’язань. Інші займають у сукупності 7 % (3,08% складають кредити отримані від НБУ, 2,52% – інші зобов’язання, 0,84%-нараховані витрати до сплати, 0,40% – ощадні (депозитні) сертифікати, емітовані банком, 0,13% – боргові цінні папери, емітовані банком).

Структура зобов’язань комерційних банків України станом на 01.01.2005 року зображено на рисунку 1.9.

Рис. 1.9. Структура зобов’язань комерційних банків України станом на 01.01.2005

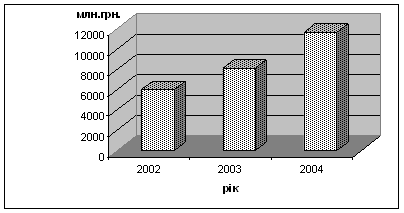

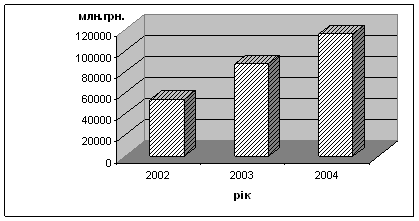

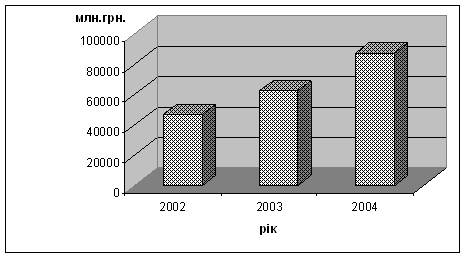

Динаміка змін зобов’язань банківської системи України за останні 3 роки зображена на рисунку 1.10.

Рис.1.10. Динаміка змін зобов’язань банківської системи України

З рисунку 1.10. видно, що зобов’язання банківської системи зростають з кожним роком у 2002 році вони становили 53912 млн.грн., у 2003 році зобов’язання банківської системи збільшились на 62% у порівняні з 2002 роком, а в 2004 році у порівнянні з 2003 р. зобов’язання зросли на 33% або на 28574 млн.грн., і на 01.01.2005 становлять 115 926 млн.грн.

Кошти, які громадяни вкладають до банківських установ – це їхні заощадження, тобто частина доходу, яка не використовується для придбання товарів і послуг та сплати податків. Вклади можуть здійснюватись як у національній, так і в іноземній валюті. Основні тенденції розвитку ринку вкладів населення за видами валют представлені в таблиці 1.5.

Таблиця 1.5

Кошти населення у комерційних банках України за 2003-2004 рр.

| На кінець періоду |

У національній валюті |

В іноземній валюті |

Разом | |||

| млн.грн. | % | млн.грн. | % | млн.грн. | % | |

| 2002 | 25636 | 68 | 12079 | 32 | 37715 | 100 |

| 2003 | 41794 | 68 | 19571 | 32 | 61365 | 100 |

| 2004 | 52759 | 64 | 30200 | 36 | 82959 | 100 |

З таблиці 1.5 можна побачити, що за період 2002-2003 роки частка коштів у іноземній валюті становила 32% від усіх вкладів населення. У 2004 році частка коштів у національній валюті зменшилась на 2% у порівнянні з 2003 роком і склала 64% від усіх вкладів населення. Можна зробити висновок, що більша частина вкладів населення в банківській системі зберігається в національній валюті. Це свідчить про зростання довіри населення до національної валюти.

Вклади населення у комерційних банках в національній валюті представлено в таблиці 1.6.

Таблиця 1.6

Вклади населення у комерційних банках за 2002-2004 рр. в національній валюті

| На кінець періоду | До запитання | Строкові | Разом | |||

| млн.грн. | % | млн.грн. | % | млн.грн. | % | |

| 2002 | 13880 | 54 | 11765 | 46 | 25636 | 100 |

| 2003 | 20109 | 48 | 21685 | 52 | 41794 | 100 |

| 2004 | 25765 | 49 | 26994 | 51 | 52759 | 100 |

Як бачимо з таблиці 1.6, у 2002 році депозити до запитання переважали строкові вклади і становили відповідно 54% – до запитання та 46% – строкові. За період 2003-2004 роки, частка строкових депозитів перевищувала вклади до запитання (2003рік: вклади до запитання – 48%, строкові – 52%; 2004рік: вклади до запитання – 49%, строкові – 51%). Це пояснюється тим, що лише вони приносять дохід, який покриває витрати спричинені інфляцією, а також про зростання довіри населення до національної валюти.

Коштів, що залучені банками від юридичних і фізичних осіб представлені в таблиці 1.7.

Таблиця 1.7

Кошти, залучені банками від фізичних та юридичних осіб

| Період | Кошти фізичних осіб, млн. грн. | Кошти юридичних осіб, млн. грн. | ||||

| до запитання | строкові | усього | до запитання | строкові | усього | |

| 2002 | 4962 | 14125 | 19087 | 13542 | 6161 | 19703 |

| 2003 | 7262 | 24861 | 32123 | 17596 | 10391 | 27987 |

| 2004 | 10112 | 34226 | 42369 | 26070 | 14754 | 40824 |

З таблиці 1.7 видно, що в 2002 році від юридичних осіб було залучено коштів більше на 616 тис. грн. ніж від фізичних, у 2003 та у 2004 роках вклади фізичних осіб перевищували кошти від юридичних осіб на 4136 та 1545 млн. грн. відповідно.

Серед вкладів фізичних осіб переважають строкові вклади: у 2002, 2003 та 2004 роках сума коштів по строковим вкладам перевищувала суму коштів по вкладам до запитання на 84,2, 42,3 та 38,5% відповідно.

У випадку з коштами від юридичних осіб склалася протилежна ситуація: кошти до запитання перевищують строкові кошти на 119,8, 69, 3 та 76,7% у 2002, 2003 та 2004 роках відповідно.

Для формування банківських ресурсів також використовуються міжбанківський кредит – це форма кредитування банками один одного; джерело додаткових ресурсів, що надається на невеликий строк для підтримки поточної ліквідності та розширення обсягу активних операцій. Проте частка міжбанківських кредитів як одного з найбільш дорогих видів ресурсів у ресурсній базі банку не повинна перевищувати 20%, щоб не призвести банк до залежності від ситуації на грошовому ринку.

Динаміка використання не депозитних джерел у формуванні ресурсів банків представлена в таблиці 1.8.

Таблиця 1.8

Використання банками міжбанківського кредиту та емісія цінних паперів власного боргу

| Період | Міжбанківські кредити | Емісія цінних паперів власного боргу | ||

| млн. грн. |

частка у структурі зобов’язань |

млн. грн. |

частка у структурі зобов’язань |

|

| 2002 | 10919,5 | 13,9 | 743,3 | 1,4 |

| 2003 | 16317,2 | 16,1 | 219,7 | 0,9 |

| 2004 | 20350,5 | 16,6 | 149,7 | 0,2 |

З таблиці 1.8 можна зробити висновок, що частка міжбанківських кредитів у загальній структурі зобов’язань по всіх досліджуваних роках є оптимальною (13,9, 16,1 та 16,6% відповідно у 2002, 2003 та 2004 роках). У 2004 році сума міжбанківських кредитів порівняно з 2002 роком зросла майже у 2 рази. Це свідчить про інтенсивний розвиток взаємовідносин між банками. Процес емісії цінних паперів власного боргу дещо призупинився на кінець 2004року і становить 149,7млн.грн.

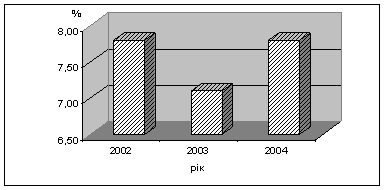

Середньорічні процентні ставки за депозитами у банківській системі України за останні три роки практично не змінились і становлять 7,4% за 2002рік, 6,8% за 2003 рік, 7,4% за 2004 рік.

Динаміка змін середньорічних процентних ставок за депозитами у національній валюті наведена на рисунку 1.11.

Рис. 1.11. Динаміка змін середньорічних процентних ставок за депозитами у національній валюті

Аналіз, проведений на підставі даних рисунку 1.11, свідчить про значні (на 0,7 в. п. знизилась у 2003 році та 0,7 в. п. зросла у 2004 році) зміни середньорічних процентних ставок за депозитами в національній валюті.

1.3. Розміщення ресурсів банків України

Структуру активів банківської системи України станом на 01.01.2005 зображено на рисунку 1.12.

Рис.1.12. Структуру активів банківської системи України станом на 01.01.2005

З рисунку 1.12 видно, що серед активів банківської системи України основне місце займають кредити та заборгованість клієнтів 63%. На другому місці кошти в інших банках 14%. Інші статті активів займають у сукупності 23%.

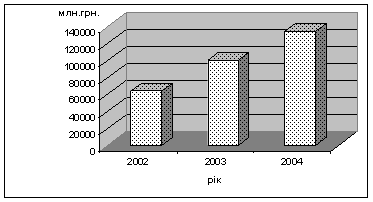

Динаміку змін активів банківської системи за останні три роки зображено на рисунку 1.13.

Рис.1.13. Динаміка змін активів банківської системи України

З рисунку 1.13. можна зробити висновок, що за останні три роки спостерігається тенденція до збільшення розміру активів банківської системи. Розмір активів у 2004 році виріс на 34% у порівнянні з 2003 роком і становить 134348млн.грн.

Динаміка змін обсягів кредитів банківської системи наведена на рисунку1.14.

Рис.1.14. Динаміка змін обсягів кредитів банківської системи України

З рисунку 1.14 видно, що обсяги кредитів банківської системи за останні три роки зросли практично в двічі з 46735млн.грн. в 2002 році до 87519млн.грн. в 2004 році. Це свідчить про те що банківська система з кожним роком все більше здійснює кредитування економіки країни.

На ринку банківського кредитування більш ніж 50% кредитних вкладень у економіку здійснюється банками що входять до першої групи. Саме ці банківські установи мають найбільші можливості кредитувати великі проекти і відіграють ключову роль у соціально-економічному розвитку України. Банками-лідерами даного ринку є ПриватБанк, Аваль, Промінвестбанк, Ощадбанк, Укрсоцбанк і т.д.

За розміром активів банки поділяють на чотири групи:

- I (активи банку перевищують 2,5 млрд. грн.);

- II (активи – понад 1,3 млрд. грн.);

- III (активи – понад 0,4 млрд. грн.);

- IV (активи – менше 0,4 млрд. грн.).

Структура активів банківської системи України представлена в таблиці1.9.

Таблиця 1.9

Структура активів банківської системи України станом на 01.01.05.

млн. грн.

| № п/п | Показник | Група банків | |||

| І | ІІ | ІІІ | ІV | ||

| 1 | Кредити та заборгованість клієнтів | 47890 | 14946 | 13823 | 10860 |

| 2 | Основні засоби та нематеріальні активи | 4935 | 1144 | 1230 | 1435 |

| 3 | Інші активи | 1457 | 277 | 392 | 309 |

| 4 | Нараховані доходи до отримання | 776 | 189 | 230 | 226 |

| 5 | Кошти в інших банках | 8046 | 5092 | 3859 | 2362 |

| 6 | Загальні активи | 71351 | 24251 | 21773 | 16968 |

Зробивши порівняльний аналіз структури активів за групами банків на основі даних таблиці 1.9, можна стверджувати, що питому вагу (48,9% у банках першої групи, 62,3% - другої, 57,5% - третьої, 56,2% - четвертої) серед загальної суми активів по всім групам банків займають кредити та заборгованість клієнтів. Також вагоме місце (приблизно 16%) в структурі активів банківської системи України належать коштам в інших банках. У банках першої групи досить велика сума нарахованих доходів до отримання, інших активів, основних засобів та нематеріальних активів.

Середньорічні процентні ставки за кредитами в банківській системі України наведені в таблиці 1.10.

Таблиця 1.10

Середньорічні процентні ставки за кредитами за період 2002-2004 рр.

| Період | Кредити | ||

| з урахуванням овердрафту | |||

| Усього | в національній валюті | в іноземній валюті | |

| 2002 | 20.8 | 24.8 | 11.9 |

| 2003 | 17.5 | 20.2 | 11.6 |

| 2004 | 15.2 | 17.9 | 12.3 |

З таблиці 1.10 видно що за аналізуємий період процентні ставки знизились з 20,8% в 2002 році до 15,2% в 2004 році.

Щодо кредитів що надаються в національній валюті, то середньорічні проценті ставки знизились з 24,8% у 2002 році до 17,9% в 2004 році. Ситуація з кредитами в іноземній валюті дещо інша: у 2004 році вони виросли на 3% в порівнянні з 2002 роком і становлять 12,3%.

1.4. Фінансові результати діяльності банківської системи

Структура доходів банківської системи України представлена в таблиці 1.11

Таблиця 1.11

Структура доходів банківської системи України за період 2002-2004 рр.

млн. грн.

| № п/п | Показник | Роки | ||

| 2002 | 2003 | 2004 | ||

| 1 | Чистий комісійних дохід | 2599 | 3079 | 4114 |

| 2 | Чистий процентний дохід | 6901 | 4576 | 5780 |

| 3 | Чистий торговельний дохід | 669 | 581 | 1062 |

| 4 | Інший операційний дохід | 63 | 123 | 1174 |

| 5 | Непередбачувані доходи/витрати | 0,976 | 0,015 | 0,092 |

| 6 | Загальний дохід | 10233 | 8359 | 12130 |

Проаналізувавши дані таблиці 1.11 можна стверджувати, що помітне збільшення (на 45,1%) загального доходу в 2004 році відбулося в основному за рахунок зростання чистого торгівельного доходу – на 82,8% (у 2003 році зменшився на 15,1%), процентного доходу – на 26,3% (у 2003 році зменшився на 50,8%), комісійного доходу – на 33,6% (у 2003 році на – 18,5%) та іншого операційного доходу – у 9,5 разів (у 2003 році – у 2 рази). Проте непередбачувані доходи дещо зменшувались з кожним досліджуваним роком.

Структура витрат банківської системи України представлена в таблиці 1.12

Таблиця 1.12

Структура витрат банківської системи України за період 2002-2004 рр.

млн. грн.

| № п/п | Показник | Роки | ||

| 2002 | 2003 | 2004 | ||

| 1 | Загально-адміністративні витрати | 302 | 3127 | 2958 |

| 2 | Витрати на персонал | 1899 | 2506 | 3370 |

| 3 | Чисті витрати на формування резервів | 926 | 1510 | 2380 |

| 4 | Податок на прибуток | 402 | 449 | 409 |

| 5 | Інші операційні витрати | 597 | 1024 | 1367 |

| 6 | Загальні витрати | 1126 | 8616 | 10484 |

Аналіз, проведений на основі даних таблиці 1.12, свідчить про збільшення (на 21,7%) у 2004 році загальної суми витрат за рахунок збільшення витрат на персонал – на 34,5% (у 2003 році на 31,9%), витрат на формування резервів – на 57,6% (у 2003 році на 63,1%), інших операційних витрат – на 33,5% (у 2003 році на 71,5%). Проте витрати на податок на прибуток були найбільшими у 2003 році порівняно із 2002 та 2004 роками. Загальні адміністративні витрати різко зросли (у 10,5 разів) у 2003 році, але потім дещо знизились у 2004 році.

Порівняльний аналіз груп банків за структурою доходів і витрат наведено в таблиці 1.13.

Таблиця 1.13

Доходи, витрати та величина прибутку по групам банків України

млн. грн.

| № п/п | Група банків | Роки | ||||||||

| 2002 | 2003 | 2004 | ||||||||

| Доходи | Витрати | Чистий прибуток | Доходи | Витрати | Чистий прибуток | Доходи | Витрати | Чистий прибуток | ||

| 1 | Група 1 | 5897 | 5581 | 316 | 4833 | 4451 | 382 | 4123 | 3542 | 581 |

| 2 | Група 2 | 1322 | 1235 | 87 | 1110 | 964 | 146 | 1128 | 868 | 260 |

| 3 | Група 3 | 1811 | 1607 | 204 | 1460 | 1219 | 241 | 1653 | 1349 | 304 |

| 4 | Група 4 | 1437 | 1361 | 76 | 1016 | 959 | 57 | 1325 | 1208 | 117 |

Аналіз проведений на основі даних таблиці 1.13, показав, що найбільш прибутковою є діяльність банків І та ІІІ групи, але найбільший дохід по всіх досліджуваних роках отримували банки І групи. Чистий прибуток банків І групи у 2003 році зріс на 17,3%, а у 2004 році – на 52,1%. Суттєво збільшився чистий прибуток банків ІІ групи у 2004 році – майже у 2 рази.

Порівнявши динаміку доходів і витрат банківської системи України, можна стверджувати, що найбільш витратною є діяльність банків І групи та ІV групи.

Основні показники діяльності банківської системи України представлені таблиці 1.14.

Таблиця 1.14

Основні показники діяльності банківської системи

млн. грн.

| № п/п | Показник | Роки | ||

| 2002 | 2003 | 2004 | ||

| Активи | ||||

| 1 | Високоліквідні активи | 9043 | 16043 | 20198 |

| 2 | Кредитний портфель | 46736 | 73442 | 98312 |

| 3 | Чисті активи | 63896 | 100234 | 133264 |

| 4 | Довгострокові кредити | 10690 | 28136 | 45704 |

| 5 | Проблемні кредити | 2113 | 2500 | 2951 |

| 6 | Вкладення у цінні папери | 4402 | 6534 | 8673 |

| 7 | Загальні активи | 67774 | 105539 | 140332 |

| Пасиви | ||||

| 1 | Балансовий капітал | 9983 | 12882 | 17159 |

| 2 | Статутний капітал | 5998 | 8116 | 10754 |

| 3 | Зобов’язання банків | 53913 | 87352 | 116105 |

| 4 | Вклади фізичних осіб | 11165 | 19092 | 32113 |

| 5 | Пасиви, усього | 63896 | 100234 | 133264 |

З таблиці 1.14, можна зробити висновок, що статутний капітал банків зріс на 43,0% (у 2003 році на 35,3%) і становив 10754 млн. грн., балансовий капітал збільшився у 2004 році на 33% в порівнянні з 2003 роком. Загалом пасиви банківської системи за аналізуємий період збільшувались в 2003 році на 57% в порівнянні з 2002 роком, а в 2004 році на 33% в порівнянні з 2003 роком.

Щодо активів, то спостерігається терція до збільшення усіх статей активів (чисті активи у 2004 році збільшились на 33% в порівнянні з минулим роком; високоліквідні активи зросли в 2004 році на 25% в порівнянні з минулим роком). В цілому активи зросли у 2004 році на 32% в порівнянні з 2003 роком.

ВИСНОВКИ

Написання звіту про проходження практики, дало змогу здійснити порівняльний аналіз тенденцій та напрямів діяльності банківської системи в цілому, а також проаналізувати сучасний стан банківської системи.

Банківська система України не зважаючи на складнощі, обумовлені політичною ситуацією в державі, посилення нестабільності валютного, фінансового ринків, протягом 2004 року розвивалася динамічніше, ніж інші сектори економіки й залишалася найбільшим сегментом фінансового ринку країни.

Темпи зростання активно-пасивних операцій у тричі перевищували темпи економічного зростання в країні у цілому. Так, за 2004 рік обсяги активних банків збільшилися на 34,1% (за 2003 рік – на 55,7%), кредитного портфеля – 32,3% (за 2003 рік – 57,1%), зобов’язання – 32,7% (за 2003 рік – 62%), а ВВП – на 12% (9,6%).

Водночас слід зазначити що порівняно з попереднім роком у 2004-му послабилася інтенсивність динаміки зростання, а збільшення обсягів активно-пасивних операцій було нерівномірним. Так за перші три квартали обсяги діяльності банків зросли (активи збільшились на 34,1%, зобов’язання – на 36,1%), а у четвертому зменшилися активи на 0,1%, зобов’язання на 2,5%. Обсяги капіталу на 8,1% зросли, що дало змогу знизити фінансову напругу в банках, а також забезпечити незначне зростання обсягів кредитування (на 0,2%).

Становлення банківської системи тісно пов’язане зі створенням ефективного механізму управління банківською діяльністю, дійової системи регулювання і контролю банківських операцій. Це, у свою чергу, потребує глибокого вивчення основ сучасної банківської справи, дослідження сутності й особливостей надання різноманітних банківських послуг, відстежування та врахування міжнародного досвіду, а також перспективних можливостей розвитку фінансово-кредитної системи України в цілому.

В результаті написання звіту було здійснено характеристику банківської системи України, проведено аналіз процесу формування ресурсів банківської системи, було зібрано документи, щодо оформлення основних банківських операцій, а також здійснено аналіз фінансових результатів діяльності банків України.

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

1. Про Національний банк України. Закон України № 679-ХІV від 20.05.1999р.

2. Про банки і банківську діяльність. Закон України № 2121-ІІІ від 07.12.2000р.

3. Про Національний банк України: Закон України від 20 травня 1999 року // Відомості ВРУ від 10.10.1999. – 1999, №29, стаття 238.

4. Васюренко О. В. Банківські операції: Навч. посіб. – 4-те вид., перероб. і доп. – К.: Знання, 2004. – 324 с.

5. Р. Коцовська, В. Ричаківська, Г. Табачук, Я. Грудзевич, М. Вознюк Операції комерційних банків: – 2-ге вид., доп. – Львів: ЛБІ НБУ, 2001.– 516 с.

6. Петрук О.М. Банківська справа: Навч. Посібник / За ред.д.е.н., проф. Ф.Ф.Бутинця. – К.: Кондор.,2004.- 461 с.

7. Романишин В.О., Уманців Ю.М. Центральний банк і грошово-кредитна політика: Навчальний посібник.–К.:Атіка, 2005.– 480 с.

8. Гроші та кредит: Підручник. – 3-тє вид., перероб. і доп. / М.І. Савлу, А.М.Мороз, М.Ф. Пуховкіна та ін.; За заг. ред. М.І.Савлука. – К.:КНЕУ, 2002.– 598 с.

9. www.bank.gov.ua – сайт Національного банку України.

10. www.finance.ua – cайт професійних учасників фінансового ринку.

| Оподаткування сільськогосподарських товаровиробників в сучасних умовах ... | |

|

Міністерство фінансів України Дніпропетровська державна фінансова академія ДИПЛОМНА РОБОТА Тема роботи: Оподаткування сільськогосподарських ... в 2003 році необоротні активи зросли на +55,5% відносно рівня 2002 року за рахунок руху основних фондів(з 2,88 млн.грн. до 4,48 млн.грн.), в 2004 році необоротні активи відносно ... ЗАКОН УКРАЇНИ "Про Державний бюджет України на 2004 рік" // від 27 листопада 2003 року N 1344-IV (Із змінами і доповненнями, внесеними Законами України станом від 17 червня 2004 ... |

Раздел: Рефераты по финансовым наукам Тип: дипломная работа |

| Управління вартістю кредитного портфеля банку | |

|

ДИПЛОМНА РОБОТА на тему: "Управління вартістю кредитного портфеля банку" ЗМІСТ ВСТУП РОЗДІЛ 1 ТЕОРЕТИЧНІ ЗАСАДИ УПРАВЛІННЯ ВАРТІСТЮ КРЕДИТНОГО ... Об"єкт дипломного дослідження - система управління кредитним портфелем банку ПАТ КБ "Хрещатик", який за обсягом валюти балансу 6,4 млрд.грн. займає у 2010 році 0,9% банківського ... ... позичальником кредитних зобов"язань та внутрішній грошовий потік повернення створеного резерву на кредитний ризик при повному виконанні позичальником кредитних зобов"язань (сума ... |

Раздел: Рефераты по банковскому делу Тип: дипломная работа |

| Споживче кредитування та його розвиток в Україні | |

|

МІНІСТЕРСТВО ОСВІТИ ТА НАУКИ УКРАЇНИ КИЇВСЬКИЙ НАЦІОНАЛЬНИЙ ЕКОНОМІЧНИЙ УНІВЕРСИТЕТ ім. ВАДИМА ГЕТЬМАНА Кредитно-економічний факультет Кафедра ... За кредитним договором банк або інша фінансова установа (кредитодавець) зобов'язується надати грошові кошти (кредит) позичальникові у розмірі та на умовах, встановлених договором ... Як показує аналіз наведених характеристик, відносна процентна частка резервів до загальної суми кредитів зросла від рівня 10,18% у 2001 році до рівня 12,9% у 2004 році та ... |

Раздел: Рефераты по банковскому делу Тип: дипломная работа |

| Розробка заходів з підвищення ефективності операційної діяльності ВАТ ... | |

|

Міністерство освіти та науки України Національний гірничий університет Інститут економіки Кафедра економіки підприємства ПОЯСНЮВАЛЬНА ЗАПИСКА ... структурна частка необоротних активів в валюті балансу з рівня 35,61% у 2005 році зросла до рівня 45,73% у 2007 році за рахунок зростання структурної частки основних засобів з ... 225 "Звіту про фінансові результати" у сумі 23934,8 тис. грн. пояснюються списанням дебіторської заборгованності на суму комерцій-них втрат, які виникли у 2002 р. та створенням ... |

Раздел: Рефераты по экономике Тип: дипломная работа |

| Оцінка фінансового стану позичальника - проблеми та шляхи розвитку (на ... | |

|

МІНІСТЕРСТВО ОСВІТИ ТА НАУКИ УКРАЇНИ ДНІПРОПЕТРОВСЬКИЙ НАЦІОНАЛЬНИЙ УНІВЕРСИТЕТ ДИПЛОМНА РОБОТА на тему "ОЦІНКА ФІНАНСОВОГО СТАНУ ПОЗИЧАЛЬНИКА ... При класифікації кредитних операцій за ступенями ризику і віднесенні їх до груп, за якими розраховується резерв за факторингом, наданими зобов'язаннями (аваль), виконаними ... Як показує аналіз наведених характеристик, відносна процентна частка резервів до загальної суми кредитів зросла від рівня 10,18% у 2001 році до рівня 12,9% у 2004 році та ... |

Раздел: Рефераты по банковскому делу Тип: дипломная работа |