Дипломная работа: Совершенствование инфокоммуникационного сопровождения банковской деятельности

ДИПЛОМНАЯ РАБОТА

Совершенствование инфокоммуникационного сопровождения банковской деятельности

|

|

Выполнила: |

|

|

студентка 5 курса, специальности «Финансы и кредит», очной формы обучения Комаревцева Анна Григорьевна |

|

|

|

СОДЕРЖАНИЕ

| ВВЕДЕНИЕ | 4 | |

|

1. Теоретические основы банковских инфокоммуникаций |

7 | |

| 1.1. Сущность, виды и специфика банковских услуг предоставляемых посредствам инфокоммуникаций | 7 | |

| 1.2. Зарубежная и отечественная практика внедрения информационных технологий в банковскую сферу | 25 | |

|

1.3. Порядок обеспечения защиты и безопасности банковской информации |

33 | |

|

2. Анализ банковских инфокоммуникаций на примере филиала ОАО «МИнБ» в г. Ставрополе |

42 | |

| 2.1. Организационно-экономическая характеристика банка | 42 | |

| 2.2. Финансовый анализ деятельности кредитной организации | 49 | |

| 2.3. Анализ услуг предоставляемых банком в сфере инфокоммуникаций | 66 | |

|

3. Совершенствование инфокоммуникационного сопровождения деятельности ОАО «МИнБ» филиал в г.Ставрополе

|

81 | |

|

3.1. Анализ стандарта криптографической защиты информации на примере филиала ОАО «МИнБ» в г. Ставрополе.

|

81 | |

| 3.2. Методы совершенствования инфокоммуникационного деятельности Ставропольского филиала ОАО «МИнБ» | ||

| 3.3 Внедрение новых видов инфокоммуникационного сопровождения в банке и их эффективность | ||

| ЗАКЛЮЧЕНИЕ | ||

| СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ | ||

| ПРИЛОЖЕНИЯ |

ВВЕДЕНИЕ

В последнее десятилетие банковская деятельность в России переживает период бурных изменений, которые вызваны, с одной стороны, радикальным преобразованием экономической системы, а с другой – внедрением новых информационных технологий и глобализацией финансовых рынков. На волне радикальных рыночных реформ банковская система страны коренным образом изменилась: она приобрела двухуровневую структуру, увеличилось количество банковских организаций, при этом все они основывают свою деятельность на рыночных принципах, что создает условия для разбития конкуренции на рынке банковских услуг.

Внедрение информационных технологий открыло перед банками новые возможности по управлению рисками, развитию прогрессивных форм обслуживания клиентов, дальнейшей диверсификации их деятельности. Информационные технологии стали основой многих финансовых инноваций, привели к созданию различных финансовых инструментов, которые сократили степень неполноты и несовершенства финансовых рынков.

В новых условиях банки вынуждены противостоять широкому кругу потенциальных конкурентов. Информатизация финансовой деятельности ускорили процессы глобализации, означающие для банков необходимость ориентироваться в своей деятельности не на национальные, а в большей степени на глобальные рынки, соответствовать международным стандартам банковских операций и требованиям к управлению рисками. Как правило, внедрение современных банковских технологий снижает уровень рисков, сопутствующих проведению расчетов.

Таким образом, актуальность темы выпускной квалификационной работы заключается в необходимости критического анализа традиционных и новых банковских технологий проведения расчетных, платежных, валютных и других операций, а так же поиска путей их синтеза, что пока не нашло достойного отражения в экономической литературе. В настоящее время практически отсутствуют работы, посвященные комплексным исследованиям состояния банковских технологий в отечественной практике и особенностей их освоения российскими банками. Во многом это объясняется тем, что само понятие «банковская технологий» появилось не так давно и используется в банковской практике только в течении последних десяти лет. В научной экономической литературе недостаточно проработан вопрос эффективности применения банковских технологий в расчетной системе. Отсутствуют критерии оценки их эффективности. В этой связи возникает необходимость исследований теоретических и практических аспектов функционирования инфокоммуникаций в банковской сфере.

Учитывая актуальность и характер исследуемых вопросов, в выпускной квалифицированной работе использовалась научная литература, изучение которой позволило определить цели и задачи работы.

Целью исследования является изучение практики освоения банковских инфокоммуникаций для проведения расчетных, платежных, валютных и других операций отечественными кредитными организациями и разработка рекомендаций по повышению эффективности их использования.

Для реализации поставленной цели потребовалось решить следующие задачи, определившие логику выпускной квалифицированной работы и ее структуру:

· определить сущность, специфику и виды банковских инфокоммуникаций;

· охарактеризовать внедрение банковских технологий в России и за рубежом;

· привести порядок обеспечения безопасности информации банка, в разрезе применения банковских технологий;

· дать характеристику ОАО «МИнБ» и его филиала в г. Ставрополе;

· провести финансовый анализ деятельности ОАО «МИнБ»;

· дать рекомендации по совершенствованию банковских инфокоммуникаций в филиале ОАО «МИнБ» в г. Ставрополе.

Объектом исследования выступает ОАО «МИнБ» филиал в г. Ставрополе, а предметом – экономические отношения, складывающиеся в процессе проведения различных операций на основе банковских технологий.

Структура работы представлена введением, тремя главами и заключением.

В первой главе рассматриваются сущность банковских инфокоммуникаций, их виды и специфика, приводится зарубежная и отечественная практика внедрения информационных технологий в банковскую сферу, а также как обеспечивается безопасность банковской информации при эксплуатации банковских технологий.

Во второй главе приведено организационное построение Ставропольского филиала ОАО «МИнБ», проанализирована деятельность головного банка, и охарактеризованы инфокоммуникации данного банка.

В третьей главе на основе изученного материала и анализа деятельности объекта исследования выявлены достоинства и недостатки действующий системы банковских технологий в филиале ОАО «МИнБ» в г. Ставрополе, и предложены методы совершенствования банковских инфокоммуникаций в данном филиале.

В заключении представлены основные выводы выпускной квалификационной работы и предложения по совершенствованию инфокоммуникационного сопровождения банка.

1. Теоретические основы банковских инфокоммуникаций

1.1. Сущность, виды и специфика банковских услуг предоставляемых посредствам инфокоммуникаций

Банковская деятельность создает благодатную почву для внедрения новых информационных технологий. Вкладывая средства в программное обеспечение, компьютерное и телекоммуникационное оборудование и создание базы для перехода к новым вычислительным платформам банки стремятся к удешевлению и ускорению своей рутинной работы и победе в конкурентной борьбе.

Целью работы является рассмотрение тех банковских инфокоммуникаций, без которых не может обойтись современный банк. В настоящее время, не возможно не применение современными банками того или иного вида инфокоммуникации, так как они могут упустить довольно большую прибыль, а на рынке банковских услуг стать неконкурентными.

В данной работе понятия банковские технологии отождествлены с понятием банковские инфокоммуникации.

Согласно определению данному Бреусенковым С., под банковской технологией следует понимать созданную банком систему производства и доставки банковского продукта целевой аудитории с целью удовлетворения ее потребностей [20].

По нашему мнению, под банковскими инфокоммуникациями следует понимать все те банковские продукты, которые могут быть осуществлены только с помощью коммуникационных средств связи, ими выступают стационарный телефон с режимом тонального набора номера, мобильный телефон и Интернет.

К специфическим услугам банков оказываемых с применением телекоммуникационной среды относятся типичные для них формы работы:

· осуществление денежных переводов по средствам международных систем денежных переводов;

· безналичные расчеты с использованием пластиковых карт осуществляемые посредством банкоматов и оборудования эквайринга;

· удаленное банковское обслуживание клиентов с использованием сети Интернет и мобильного телефона (Интерент-банкинг, мобильный-банкинг);

· оказание дополнительных услуг по применению того или иного банковского продукта.

А теперь подробнее рассмотрим каждый из видов.

Одним из видов банковского продукта осуществление, которого невозможно без применения сети Интернет и телефона являются денежные переводы. Мы рассмотрим системы денежных переводов, которые позволяют переводить физическим лицам денежные средства без открытия банковского счета, так как считаем это наиболее актуальным, в силу того, что банковская комиссия за проведения денежных переводов приносить немалую прибыль банку, совершаемому такую операцию, а также потому, что в настоящее время это единственный надежный и удобный способ перевести денежные средства в другой регион или страну при необходимости. Большие объемы переводов формируют иностранные рабочие, отправляющие заработанные в России деньги своим семьям, а также коммерсанты, осуществляющие оплату за товары. Кроме того, услугой денежных переводов многие все чаще пользуются чтобы отправить необходимую сумму для лечения, отдыха или учебы за рубежом или в пределах страны своим родственникам [38].

Законодательная и нормативная база осуществления физическими лицами денежных переводов (если перевод осуществляется в иностранной валюте) представлена ФЗ РФ от 10.12.2003 г. № 173-ФЗ «О валютном регулировании и валютном контроле» (в ред. федерального закона от 29.06.2004 № 58-ФЗ), и Указанием Банка России от 30.03.2004 г. № 1412-У «Об установлении суммы перевода физическим лицом-резидентом из Российской Федерации без открытия банковских счетов». В этих нормативных документах представлены порядок и условия осуществления физическими лицами (резидентами и нерезидентами) переводов денежных средств. Согласно законодательству резиденты могут перевести иностранную валюту и валюту Российской Федерации из Российской Федерации без открытия банковских счетов через один уполномоченный банк (или его филиал) в течение одного операционного дня на сумму, не превышающую эквивалент 5 тыс. долларов США. Нерезиденты могут осуществлять без открытия счета переводы иностранной валюты и валюты РФ из России и в Российскую Федерацию без ограничений [7].

Большинство зарегистрированных в России трансграничных переводов физических лиц приходится на международные и российские системы денежных переводов. Одними из первых на российском рынке денежных переводов появились крупные международные операторы с апробированными технологиями, надежностью и высокой скоростью передачи данных при осуществлении операций. Широкая сеть пунктов обслуживания клиентов по всему миру позволила им быстро завоевать значительную часть российского рынка.

Большинство российских систем образовались за последние 3-4 года. Практически все российские операторы рынка были сформированы на базе кредитных организаций, которые и стали их расчетными центрами. Существенной предпосылкой для создания системы переводов было наличие большого количества филиалов на территории России и обширной базы корреспондентских счетов в банках-нерезидентах или счетов банков-нерезидентов в российских банках.

В настоящее время на территории Российской Федерации осуществляют свою деятельность более 15 систем денежных переводов: Anelik, Contact, Inter Express, Migom, MoneyGram, PrivatMoney, Ria Envia, STB-Экспресс, Travelex Worldwide Money Ltd, UNIStream, VIP Money Transfer, Western Union, Быстрая Почта, Гута Спринт, СтранаЭкспресс и другие. Кроме названых систем трансграничные денежные переводы физических лиц осуществляют кредитные организации, имеющие лицензию Банка России на проведение операций в иностранной валюте. По процедурам они мало отличаются от операций по переводу денег через системы, но у них пока более низкая скорость осуществления переводов и меньший территориальный охват.

Банковский сектор все больше заинтересован в оказании услуг по осуществлению переводов физических лиц не только из-за естественной потребности в диверсификации бизнеса, но и по причине минимальных рисков, сопровождающих такие операции (клиент сразу оплачивает комиссию за доставку денег в пункт назначения) [37].

Как известно, платой за осуществление денежного перевода является комиссия. Стоит отметить, что комиссия и скорость отправки различна. Каждая система денежных переводов предлагает свои услуги по различным тарифам. Системы денежных переводов, осуществляемые в России и установленные на них тарифы и время совершения перевода представлены в табл. 1.1.

Таблица 1.1 – Виды денежных переводов на территории России

|

Система |

Время осуществления перевода |

Комиссия |

| Money Gram | 10 минут (с учетом графика работы пункта обслуживания и местных правил) | от 2 до 6 % в зависимости от суммы перевода |

| Migom | около 5-10 минут | от 2 до 3 % в зависимости от суммы перевода |

| UNIStream | от 10 до15 минут | от 1 до 3 % в зависимости от суммы перевода |

| Contact | от 1 минуты до 24 часов | рубли - 2%, USD - 3% |

| VIP Money Transfer (Лидер) | около 5 минут | от 1,5 до 4 % в зависимости от страны |

| Western Union | около 15 минут | от 300 рублей и от 6 долларов США в зависимости от страны и суммы перевода |

| Anelik | от 3 до 24 часов | от 1,5 до 3% |

| Быстрая Почта | от 1 минуты до 24 часов | от 1,5 до 3% |

| STB-Экспресс | несколько минут | от 1,5 до 3% |

| Inter Express | от 5 до10 минут | от 2,5% |

Как видно из таблицы наиболее «дешевыми» денежными переводами являются переводы UNIStream, комиссия за услуги составляет от 1 до 3 % в зависимости от суммы перевода. Наиболее приемлемыми по оплате услуг денежными переводами являются Anelik, STB-Экспресс, Быстрая Почта, где плата за услуги от 1,5 до 3 %. Самыми «дорогими» денежными переводами являются Western Union, так как комиссия за денежный перевод от 3 000 руб. и менее составляет 300 рублей, то есть 10 %. Но при увеличении суммы комиссия уменьшается (при переводе суммы 144 000 руб. комиссия составляет 5 760 руб., то есть 4 %). Самыми быстрыми переводами являются Migom, MoneyGram, VIP Money Transfer, Inter Express, STB-Экспресс около 5-10 минут. А вот очень большая разность во времени проведения операции у переводов Contact, Быстрая Почта, Anelik (от 1 минуты до 24 часов).

Стоит отметить, что за последние два года не только увеличились объемы переводных средств, но и уменьшалась комиссия банка за перевод. Сегодня сектор денежных переводов становится все более значимым на финансовом и банковском рынках, способствует повышению общего уровня капитализации банковского сектора. На рынке денежных переводов в России преуспели исключительно частные банки. Именно они продемонстрировали максимально адаптационные возможности к новым условиям [25].

Системы денежных переводов созданы с использованием современных средств связи и обработки информации, поэтому каждый перевод защищен надежной современной системой безопасности международного уровня, гарантирующей, что деньги будут доставлены только указанному в заявке лицу [47].

Также денежные переводы характеризуются тем, что новейшая электронная технология и всемирная сеть позволяет осуществлять быстрые выплаты денежных переводов всего через несколько минут после их отправления [54]. Перевод может быть выдан наличными или зачислен на счет получателя. Валюта при выдаче денежных средств по желанию может отличаться от валюты перевода [40]. Программное обеспечение денежных переводов, построенное на современных Интернет-технологиях, предоставляемое банкам-агентам, удобно в применении и позволяет получать информацию не только по проводимым операциям, но и особенностям валютного законодательства других стран [41]. Международные системы денежных переводов характеризуются такими качествами как удобство, доступность, надежность, безопасность и быстрота проведения операции.

Дав характеристику денежным переводам, следует рассмотреть применение банковых карт, т.к. в настоящее время все большее число людей в мире используют для расчетов за товары и услуги именно это удобное и безопасное средство платежа.

В данной работе понятие пластиковые карты тождественно с понятием банковские карты.

Согласно определению Белоглазовой Г.Н., под банковской картой следует понимать средство для составления расчетных и иных документов, подлежащих оплате за счет клиента. С ее помощью можно оплатить покупку в торговой сети и снять наличные деньги со счета [10].

Применение банковских карт позволяет не только автоматизировать банковские операции, их учет, но и привлечь на банковские счета дополнительные ресурсы, обеспечить новые доходы для банка и гарантировать клиентам высокий уровень безопасности при использовании банковских карт. Эти факторы обусловили широкое применение банковских карт в последнее десятилетие. Банковские карты также могут быть использованы при выплате стипендий и заработной платы, пенсионных проектов, для реализации программ целевой социальной поддержки и т.д.

Часто карта предусматривает возможность предоставления ее держателю дополнительных услуг: скидок при покупке товаров и услуг, страхования его жизни и имущества, получения краткосрочного кредита банка при недостаточности средств на счете и т.д.

Положение Банка России «О порядке эмиссии кредитными организациями банковских карт и осуществления расчетов по операциям, совершаемым с их использованием» № 23-П от 9 апреля 1998 г. устанавливает требования к кредитным организациям относительно эмиссии ими банковских карт, правила осуществления расчетов и порядок учета операций с применением пластиковых карт.

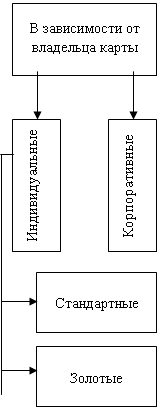

В приложениях 1 и 2 представлены виды пластиковых карт и их характеристика.

Непосредственным элементом системы электронных платежей является банкомат (ATM – Automated Teller Machine). Использование банкоматов стало первой попыткой банков предоставить клиенту возможность работы со своим счетом в любое удобное для него время. В общем случае банкомат представляет собой устройство, которое выполняет следующие типовые финансовые операции: выдачу наличных денег с различных счетов; прием вкладов на текущий, срочный и др. счета; перевод денег с текущего на срочный и, наоборот; платежи путем списания средств с текущего или срочного счетов, наложенные платежи.

Кроме того, для управления работой банкомата необходимо специальное приклад н ое программное обеспечение и телекоммуникационно е оборудование для подсоединения к компьютерной сети. Разработано два режима работы банкоматов, они представлены на рис. 1.1.

Рис. 1.1 – Режимы работы банкоматов

Как видно на рисунке банкоматы могут работать в двух режимах: off-line и on-line. Обычно банкоматы, работающие в off-line режиме, фиксируют (записывают) информацию о проведе н ной операции в своей памяти и на специальной магнитной полоске . Банкомат, работающий в режиме off-line, обслуживает специальный сотрудник - кассир банка, который п ериодич е ски вручную заполняет банкомат наличностью, а также вносит в память банкомата данные о просроченных платежах, счетах, утерянных карточках и др. В более современных системах такая информация закладывается в банкомат периодически в специальном сеансе связи банкомата по коммутируемым или выделенным линиям связ и с центральной базой данных банка. Другой режим работы банкомата - on-line. Если банкомат работает в этом режиме, он может выдавать клиенту справки о текущем состоянии его счета. Использование банкоматов в данном режиме требует надежной телекомму н икационной среды и значительных вычислительных ресурсов банковской системы. В таком случае в ней должна быть п редусмотрена возможность работы с сетью банкоматов в режим е on-lin e [48].

Использование банкоматов для выполнения простых банковских операций высвобождает банковских служащих, позволяя им сосредоточиться на оказании более специализированных видов услуг, и дает возможность в долгосрочной перспективе сократить затраты на предоставление услуг населению. Применение автоматов-кассиров позволяет приблизить свои услуги к клиентам. Их ценность для потребителя в том, что они расширяют временные и пространственные рамки, в которых клиент может осуществлять банковские операции, например по получению наличных денег и осуществлению вкладных операций. В связи с этим банкоматы делятся на обычные банкоматы (с возможностью получения наличных денег) и банкоматы с функцией приема наличных (совмещение услуг выдачи и приема денежных средств). Для банка же АТМ является эффективным средством, которое позволяет сокращать персонал отделений и получать большую прибыль, а также для сохранения позиций на потребительском рынке, получения преимуществ в конкурентной борьбе. Столь бурное развитие АТМ объясняется также и тем, что банки стремятся создавать альтернативу закрытым банковским учреждениям в субботние и воскресные дни. С точки зрения расходов, применение автоматов считается эффективным, так как в этих условиях отпала необходимость в дополнительных расходах на помещения и обслуживающий персонал.

С точки зрения клиента, пользование АТМ имеет преимущества в быстроте, удобстве обслуживания и возможности осуществлять операции через банкомат в любое время дня и ночи. В будущем банками предполагается увеличить число банкоматов, повысить их надежность, а также увязать услуги, предоставляемые АТМ, с услугами, оказываемыми отделениями, банковским обслуживанием клиентов на дому и др.

Далее мы рассмотрим деятельность кредитной организации по осуществлению расчетов с предприятиями торговли и услуг, т.е. эквайринг.

Эквайринг - это деятельность кредитной организации по осуществлению расчетов с предприятиями торговли или услуг по операциям с использованием банковских карт [30].

Банк или компания, осуществляющая операции по взаимодействию с точками обслуживания карточек именуется эквайером.

В банке-эквайере существует подразделение – авторизационный центр, принимающее запросы от торговых точек, а также от пунктов выдачи наличных денег и переадресовывающее эти запросы банку-эмитенту для проведения авторизации и получения разрешения на проведение платежа.

Между предприятием торговли и банком-эквайером заключается письменный договор, который определяет процесс проведения платежей. Оплата услуг компании обслуживающему ее банку за каждую сделку, проведенную по платежной системе производится в виде комиссии.

Банк-эквайрер взимает с продавца за каждую покупку определенный процент, именуемый учетным процентом.

Для разрешения эмитентом карты проведения платежа с помощью карты производится авторизация. Авторизационный запрос - это запрос на получение разрешения на транзакцию, направляемый из торговой точки или банкомата в авторизационный центр. Продавец или кассир может передавать запрос на авторизацию по телефону (голосовая авторизация). Для подтверждения авторизации банк-эмитент посылает код, состоящий из букв и цифр. Код авторизации обязательно включается в чек, вручаемый продавцом вместе с покупкой клиенту (покупателю).

Существует специальный стоп-лист – это некий список номеров банковских карточек, которые не принимаются к обслуживанию. В стоп-лист заносятся утерянные или украденные карточки [50]. Схема расчетов с использованием пластиковых карт приведена на рис. 1.2.

|

|

Рис. 1.2 - Схема расчетов с использованием пластиковых карт

Данная схема действует следующим образом. На основе заключенных договоров банк-эмитент выдает банковские карты своим клиентам, открывая им при этом карточный счет. Чтобы произвести оплату покупатель (держатель карты) предъявляет карту для оплаты покупки в магазине. У банка запрашивается разрешение на совершение операций (по телефону или через электронный терминал) – процесс авторизации. Банк через платежную систему связывается с банком, выпустившим карту, получает разрешение на проведение операции и дает разрешение предприятию. Далее клиент подписывает чек/слип. Операция завершена (оформление операции осуществляется не более 1-2 минут). Взаимодействие участников платежной системы строится на платной основе - комиссии: вознаграждение получают как эмитент, так и эквайрер, а также процессинговый центр [17].

Прием карт осуществляется с использованием механического или электронного оборудования.

Механическое оборудование (импринтер) предназначено для оформления слипа (чека) оплаты по карте. При использовании импринтера кассиру необходимо с его помощью получить оттиск карты на слипе, внести в слип необходимые реквизиты клиента, связаться с авторизационным центром по телефону и получить разрешение на проведение операции (голосовая авторизация).

Электронный терминал (POS-терминал) - электронное устройство, предназначенное для автоматизированного совершения операций с использованием карт [44].

В табл. 1.2 отражены действия кассира при использовании различного оборудования.

Таблица 1.2 – Порядок действий кассира при проведении платежа посредствам механического и электронного оборудования эквайринга

| При использовании импринтера | При использовании POS-терминала |

|

1.проверяет платежеспособность карты, по телефону связываясь с оператором центра авторизации для получения разрешения на проведение операции; 2.с помощью импринтера делает оттиск карты на слипе; 3. вносит в слип необходимые данные клиента. |

кассир проводит карту через считывающее устройство терминала, после чего: 1. терминал считывает информацию с магнитной полосы карты и проверяет ее платежеспособность, автоматически запрашивая у банка разрешение на проведение операции; 2. кассир с помощью терминала оформляет чек; в конце дня с помощью терминала кассир передает в Банк электронный журнал, содержащий информацию обо всех операциях. |

Наличие POS-терминала позволяет принимать к оплате так называемые электронные карты Visa Electron и Cirrus/Maestro и др., что значительно ускоряет проведение операции оплаты и сокращает срок возмещения средств по проведенным операциям.

Банк как расчетное учреждение производит установку в местах реализации товаров необходимого оборудования, проводит бесплатное обучении сотрудников предприятия правилам обслуживания держателей карт и оформления операций производимых ими. Так же он проверяет платежеспособность карты при проведении операции оплаты товара или услуги по карте. Банк производит бесплатную инкассацию слипов, возмещение сумм операций оплаты с использованием карт в кратчайшие сроки (от 2 дней). Так же функции банка заключаются в бесплатном предоставлении необходимых расходных материалов и оперативной консультации в случае возникновения затруднений при оформлении данных операций.

Достоинства эквайринга состоят в следующем. Во-первых, повышается конкурентоспособность предприятия и увеличиваются его обороты за счет привлечения новых клиентов-держателей пластиковых карт. Во-вторых, клиенты предприятий смогут расходовать большие суммы и делать это значительно чаще, поскольку они не будут ограничены имеющимися наличными денежными средствами. Владельцы карт легче решаются на незапланированные покупки. В-третьих, не придется опасаться фальшивых банкнот и мошенничества, работать с картами намного проще и безопаснее [49]. Так же банк гарантирует выгодные условия обслуживания и возмещение средств в кратчайшие сроки. Оборудование, рекламные материалы и обучение банк предоставляет бесплатно. В-четвертых, работа с POS-терминалом позволяет предприятию за считанные секунды провести авторизацию, значительно сократив время обслуживания клиента у кассы. Импринтер рассматривается как резервное устройство, необходимое на случай сбоев каналов связи [43].

Современные банки предлагают своим клиентам воспользоваться комплексом дистанционного обслуживания, который позволяет круглосуточно получать информационное и финансово-сервисное обслуживание простым, удобным и безопасным способом без прямого контакта с банком, вне зависимости от места нахождения клиента. Виды дистанционного обслуживания представлены в табл. 1.3.

Как видно из таблицы дистанционное обслуживание может быть представлено услугами SMS-сервис, Телебанк и Телефон-сервис. По мере развития мобильных форм сети Интернет, все большее количество банков открывает своим клиентам возможность доступа к банковскому счету при помощи сотовых телефонов, поддерживающих протокол WAР (Wireless Access Protocol) и SMS (Short Message Service) – что и представляет собой мобильный банкинг. В случае WAP-банкинга сотовый телефон играет примерно ту же роль, что и компьютер при Интернет-банкинге.

Таблица 1.3 – Виды дистанционного обслуживания клиентов- владельцев пластиковых карт

| Виды дистанционного обслуживания | Характеристика данного вида дистанционного обслуживания |

| SMS-сервис | Позволяет клиенту получить на свой мобильный телефон в виде SMS оперативную информацию о зачислении или списании средств со счета карты, остатке на счете карты, а также об истечении срока ее действия. Также система позволяет блокировать карту на основании SMS- запроса |

| Телебанк | Система, позволяющая получить информационное обслуживание и управлять счетом банковской карты с помощью устройства, подключенного к Интернет, например, - персонального компьютера, КПК или мобильного телефона. Все операции проводятся через специальный сайт. |

| Телефон-сервис | Система, позволяющая клиенту посредством телефона с функцией тонального набора получить круглосуточный доступ к информации об операциях по счету, совершенных с использование карты, о статусе карты, остатке и дате истечения ее срока действия, последних пополнениях и списаниях со счета карты, а также о дополнительных услугах, предоставляемых по карте. |

Очевидным преимуществом WAP-банкинга является его удобство для пользователя: возможность навигации по сайту банка, наглядное представление и удобный ввод информации.

SMS-банкинг основан на технологии передачи коротких сообщений SMS – специального канала передовой связи для передачи служебной информации. С помощью SMS на сотовый телефон передается информация из банка, например, список счетов или выписка по счету, а в банк – данные, введенные клиентом [32].

На данный момент большинство банков предоставляет лишь возможность доступа к информации о движении денежных средств по счетам, значительно реже - возможность осуществлять платежи по заданному списку корреспондентов, перечислять денежные средства на карточные счета, проводить платежи по счетам внутри банка.

Следует отметить, что каждый банк

самостоятельно устанавливает размеры комиссионного вознаграждения по данным видам

услуг.

Следует отметить, что каждый банк

самостоятельно устанавливает размеры комиссионного вознаграждения по данным видам

услуг.

Дистанционное обслуживание клиентов – владельцев

пластиковых карт обладает определенными качествами. Характеристика каждого вида

качеств дистанционного обслуживания держателей банковских карт представлены на

рис.1.3.

Дистанционное обслуживание клиентов – владельцев

пластиковых карт обладает определенными качествами. Характеристика каждого вида

качеств дистанционного обслуживания держателей банковских карт представлены на

рис.1.3.

|

|

||

|

Рис. 1.3 – Характеристика качеств дистанционного обслуживания клиентов – владельцев пластиковых карт

Интернет-банкинг, или удаленное обслуживание клиентов является одним из самых перспективных направлений деятельности современных банков, обеспечивающих его конкурентоспособность.

В общем смысле, как это и следует из названия, удаленный банкинг - это предоставление банковских услуг не в банковском офисе при непосредственном контакте клиента и банковского служащего, а на дому, в офисе клиента, т.е. везде, где это удобно последнему. Необходимо добавить, что если система полностью автоматизирована, чаще всего она доступна круглосуточно в любой день недели, в отличие от самого банка, работающего по строгому расписанию.

Можно выделить четыре основные разновидности удаленного банкинга: PC banking, video banking, telephone banking и Internet banking.

Под РС-банкингом (PC banking), как правило, подразумевают доступ к счету с помощью персонального компьютера, осуществляемый посредством прямого модемного соединения с банковской сетью, а не через Интернет. Клиенту при этом предоставляется специальное программное обеспечение для работы со счетом.

Видео банкинг (video banking) – это, по сути, система интерактивного общения клиента с персоналом в банке, своего рода видеоконференция. Обычно для видео банкинга применяются устройства, называемые «киосками» (kiosk). Это аппараты с сенсорным экраном, позволяющие клиенту получить доступ к различной информации, а также «вживую» пообщаться со служащим в банке и провести с его помощью практически любые операции. Эти устройства устанавливаются, разумеется, не дома, а в супермаркетах, университетах или других людных местах. Часто «киоски» совмещаются с банкоматами.

Одной из популярных разновидностей удаленного банкинга на сегодня остается обслуживание по телефону (telephone banking) - в силу распространенности и доступности телефонных терминалов. В этом случае операции совершаются с помощью тонового набора. Телефонный банкинг является пока самой совершенной системой сточки зрения мобильности, так как если у вас есть под рукой телефон - значит, вам доступны банковские услуги. Для организации работы Телефон-банка на стороне банка необходимо установить голосовой модем (например, Acorp) или модемный пул, при этом клиенту будет достаточно воспользоваться телефоном, поддерживающим тональный набор для пользования услугами системы. Дополнительные возможности открывает использование телефонов с дисплеем (screen-phone). С другой стороны, телефон - это изначально средство устного общения, и для совершения банковских операций приспособлен плохо, поэтому количество банков и их клиентов, работающих в Интернет, постоянно растет.

Порядок информирования кредитными организациями Банка России об использовании в своей деятельности технологий, основанных на телекоммуникациях через Интернет устанавливается Указанием ЦБ РФ от 1.03.2004 г. № 1390-У «О порядке информирования кредитными организациями Центрального банка Российской Федерации об использовании в своей деятельности Интернет-технологий».

Интернет-банкинг - это возможность совершать все стандартные операции, которые могут быть осуществлены клиентом в офисе банка (за исключением операций с наличными), через сеть Интернет.

Услуги Интернет-банкинга позволяют проводить следующие операции:

· осуществлять все коммунальные платежи, оплачивать счета за связь и прочие услуги;

· производить денежные переводы, в том числе в иностранной валюте, на любой счет в любом банке;

· переводить средства в оплату счетов за товары (например, купленные через Интернет-магазины);

· покупать и продавать иностранную валюту,

· пополнять или снимать денежные средства со счета банковой карты;

· открывать счета и переводить на них денежные средства;

· получать информацию о состоянии счета за определенный период в различных форматах;

· получать информацию о платежах в режиме реального времени;

· передавать в банк платежные документы;

· получать выписки со счетов клиентов;

· получать электронные копии платежных документов по зачислению средств на счета клиентов;

· обмениваться с банком электронными текстовыми сообщениями:

· получать справочную информацию (перечень выполняемых банковских операций, курсы валют и т. д.);

· осуществлять импорт (экспорт) информации с системой автоматизации предприятия-клиента.

· пользоваться другими дополнительными услуги (имеется в виду, например, брокерское обслуживание).

Системы удаленного доступа Интернет-банкинга могут работать как в режиме реального времени on-line, так и в off-line режиме, без непосредственного подключения к глобальной сети.

Режим реального времени представляет собой порядок контроля и исполнения платежных документов, обеспечивающий проведение расчетных операций непрерывно в течение операционного дня и немедленно по поступлении платежных документов [9].

Подробно подсистемы on-line и off-line режима работы системы удаленного доступа представлены в приложении 3 [45].

Преимущества Интернет-банкинга в том, что клиенту не нужно дозваниваться до модемного пула банка, достаточно иметь выход в Интернет, и главное, клиенту не нужно устанавливать специальное программное обеспечение на своем компьютере. Все необходимые операции и платежи он может осуществлять с помощью браузера при заполнении стандартных web-форм (иногда могут использоваться Java-апплеты).

В настоящее время понятие Интернет-банкинг охватывает целый ряд программных продуктов, которые с определенной степенью условности можно разбить на следующие группы: системы управления счетами клиентов (системы «Интернет-Клиент»); платежные и расчетные системы, в том числе те, в которых Интернет используется только в качестве среды передачи информации; системы карточного процессинга; системы онлайновой торговли ценными бумагами; интерфейсные модули для взаимодействия с внешними системами электронной коммерции (например, модули, реализующие связь «банк – Интернет – магазин»).

Разработчиками подобных систем являются как банки, так и «софтварные» компании. Последними выступают компании: Диасофт, Faktura.ru, R-Style Softlab, БИФИТ, Канопус и др. Разработчики и банки возлагают большие надежды на развитие удаленных сервисов, без которых уже не возможно представить современные банки, особенно банки, которые претендует на обслуживание массового клиента [36]. Основная особенность процесса создания модулей, взаимодействующих с внешними системами электронной коммерции, состоит в обязательной организации совместной работы с разработчиками этих систем. Кроме того, важно, чтобы к их разработке здесь были привлечены высококвалифицированные специалисты по соответствующим предметным областям (например, в области Интернет-торговли, страхования и пр.) [11].

Что касается информационной безопасности, то конфиденциальность информации о финансовых операциях клиента обеспечивается надежной криптографической защитой, основанной на алгоритмах электронной цифровой подписи и шифрования. Кроме того, банк гарантирует техническую поддержку при установке системы и начальном обучении персонала; обновлении программного обеспечения при появлении новых версий системы; консультации при работе с системой по телефону.

Важнейшей проблемой дальнейшего развития и совершенствования удаленного банкинга является модернизация коммуникационных систем. Современные телекоммуникационные системы для ведения банковских операций на дому и в офисе, по мнению специалистов, будут неизбежно усложняться и затем широко использоваться во всех странах мира.

Подводя итог по данному параграфу, следует отметить следующее.

Используя новейшие информационные технологии, системы телекоммуникаций и различные программно-аппаратные средства, банки могут значительно расширить рынок банковских услуг, повысить культуру и качество обслуживания клиентов. Политика банка в сфере оказания услуг частным клиентам и впредь будет ориентирована на внедрение новых банковских продуктов, перспективных направлений работы и стремление предвосхищать потребности клиентов.

Рассмотрев сущность, виды и специфику услуг банка предоставляемых посредствам инфокоммуникаций можно приступить к рассмотрению их возникновения, а именно что дало толчок к внедрению пластиковых карт и удаленного обслуживания клиентов банками на основе зарубежной практики и когда произошло их появление на российском банковском рынке.

1.2. Зарубежная и отечественная практика внедрения информационных технологий в банковскую сферу

В сегодняшнем мире функционирование банков невозможно без автоматизации банковских процессов. Стремление участников банковского сектора обслуживать максимальное число клиентов в минимальные сроки с наибольшей отдачей и наименьшими рисками обеспечивается современными информационно-технологическими решениями. Но как же происходило само развитие информационных технологий в банковской сфере.

Если смотреть на банковский бизнес через призму информационных технологий, то с момента его зарождения имело место непрерывное совершенствование инструментов обработки информации - в целях наибольшего удобства для клиента, эффективности для банка, безопасности и надежности. Тем не менее до 60-х годов XX века технологический прогресс по сравнению с первыми средневековыми банками в Италии состоял в основном в появлении арифмометров, телефонной и телеграфной связи. В то же время набор и сложность банковских услуг и продуктов выросли в сотни раз. За неимением альтернатив современный банк сложился как доведенный до совершенства инструмент работы с бумажной документацией. Такого разнообразия названий форм бумаги (банкнота, вексель, чек, ордер, квитанция, платежное поручение, аккредитив и т.п.) не произвела ни одна другая профессия в мире (за исключением, может быть, производителей японских бумажных фонариков). Волна компьютеризации 50-70-х годов привела к тому, что были информатизированы базовые ключевые процессы внутри банка - журнал транзакций, сведение ежедневного баланса, переводы (СВИФТ и т.п.). В 80-е годы добавилась автоматизация ряда «периферийных» процессов, завязанных на клиента, - кредитные карты, чеки, информация о счетах и т.п. И те, и другие процедуры было относительно просто автоматизировать в силу того, что заключаемые в них данные были легко формализуемы и поддавались простой стандартной обработке. Речь шла в основном о простой числовой информации.

Новый этап наступил в середине 90-х, когда ажиотаж вокруг Интернета заставил банки задуматься, как информационные системы могли бы помочь активнее взаимодействовать с клиентом, дешевле и эффективнее продавать все более широкий спектр продуктов и услуг. Новые информационные системы могли дать глубину и насыщенность, которой были лишены уже теперь традиционные системы типа «банковский день», архитектуры «клиент-сервер», транзакционные системы типа «Виза». Они могли дать возможность состыковать разномастные информационные системы, к тому же «повернув» их к клиенту [22].

В 1995 г. появились первые банки, которые предложили клиентам PC-banking на качественно новом уровне, позволяющем в полной мере максимально эффективно применять наиболее удобные для человека способы работы с информацией (текст, графика, звук, видео) и обеспечивающем при этом приемлемую мобильность и доступность услуг всем, кто использует коммуникационные и сервисные возможности сети Интернет. За рубежом банк, который стал первым обслуживать клиентов через Интернет, был Security First Network Bank.

В России развитие Интернет-банкинга испытывало трудности, так как в стране не было богатых традиций массового использования банковских услуг. Основателем виртуального банкинга в России следует считать «Автобанк», который уже в мае 1998 г. предложил своим клиентам данный вид услуг. С 1998 г. за «Автобанком» и другие российские банки, ориентируясь на него, начали развивать это новое направление - Интернет-сервис и сейчас оно набирает обороты [11]. Всего же в мире сейчас насчитывается более 300 банков, предлагающих полноценный Интернет-сервис, обеспечивающий оборот электронных денег и сопутствующий ему виртуальный товарообмен.

Можно выделить следующие причины появления такого рода услуг.

1. Уже с конца 70-х годов, когда на рынке появились банкоматы и телефонный банкинг, каналы предоставления банковских услуг стали постоянно расширяться.

2. При этом и телефонный, и PC-банкинг получили достаточно широкое распространение благодаря высокой востребованности банковских услуг со стороны как корпоративных, так и частных клиентов. Стоит отметить, что Интернет-банкинг попал на благодатную, подготовленную почву. И хотя на Западе среди услуг home banking для частных лиц самой массовой формой по-прежнему остается телефонное обслуживание, системы Интернет-банкинга считаются наиболее перспективными.

3. В начале 80-х гг. особого накала достигла борьба западноевропейских банков за пальму первенства в предоставлении своим клиентам банковских услуг на дому. В ноябре 1982 г. строительное общество Nottingam Building Society совместно с Банком Шотландии и британской телефонной компанией British Telecom внедрило систему Homelink, она начала функционировать в середине 1983 г. Затем аналогичные системы стали создавать крупные банки и другие кредитные институты [14].

Изначально продукты банковских инфокоммуникаций внедряемых российскими кредитными учреждениями разработаны зарубежными банками. При этом существуют серьезные объективные препятствия на пути внедрения российскими банками зарубежных технологий.

Во-первых, высока стоимость пакета. Цены вообще высоки по российским меркам: это не тысячи и не десятки, а сотни тысяч долларов. Мало того, они высоки даже в минимальной конфигурации, ибо, как правило, приходится приобретать и те модули, которые сегодня не нужны банку.

Во-вторых, велико расхождение западной банковской технологии с российскими нормами и практикой. Усугубляется это отсутствием в России стабильного законодательства в финансовой и банковской сферах.

В-третьих, нелегко найти полное взаимопонимание с зарубежной компанией–поставщиком и получить от нее необходимую поддержку.

Влияние этих отрицательных факторов столь велико, что, хотя известен опыт внедрения некоторыми крупными российскими банками зарубежных систем, но прямое использование международных банковских технологий в условиях России можно считать пока несостоявшимся.

Синтез технологий - один из путей к решению. В качестве примера, можно рассмотреть российскую фирму ФОРС. Результатом работы ФОРС в этом направлении явилось создание АБС «Ва-Банк ПЛЮС» - системы, сохраняющей все достоинства западных банковских систем и вместе с тем полностью отвечающей российскому законодательству и отечественной банковской практике. Сращивание технологий предоставляет выгоды двоякого рода. Потенциальным пользователям западных технологий оно обеспечивает полное соответствие российскому законодательству, т. е. позволяет разрешить все вопросы внутренних расчетов через РКЦ, отчетности ЦБ РФ и многие другие. С другой стороны, для сегодняшних российских банков открывается возможность ценой сравнительно небольших затрат перейти на рельсы самой современной банковской технологии. В дальнейшем, по мере роста интереса этих пользователей к новым видам банковских операций они могут, оставаясь в тех же технологических рамках, просто докупать и подключать к системе необходимые функциональные расширения.

Можно выделить следующие проблемы, с которыми могут сталкиваться российские банки, внедряя тот или иной продукт банковской инфокоммуникации.

Во-первых, неспособность кредитных учреждений продать и даже просто объяснить продуктовый ряд.

Во-вторых, сложность управления множеством продуктов и услуг, предоставляемых через разные каналы круглосуточно 7 дней в неделю.

В-третьих, сегодня банки во многом усугубляют свои проблемы, создавая или поддерживая традиционные системы дистрибуции для поддержки каждого нового канала. Это значительно увеличивает сложность системной среды и усложняет модификацию продуктов и услуг и их взаимодействие. Каждый канал повышает сложность системы, приводит к росту количества устройств, которые нуждаются в управлении и интеграции. Эти каналы нужно синхронизировать: данные банкомата должны в точности совпадать с данными, которые заказчик получает по телефону, через Интернет и в отделении банка.

В-четвертых, по мере появления все новых нетрадиционных банковских продуктов становится все труднее собирать их в существующую традиционную инфраструктуру дистрибуции банка. В результате клиент вынужден отдельно общаться с разными системами, используя, например, Интернет или оператора из центра обработки вызовов. Сегодня оператору приходится эмулировать десятки разных терминалов, чтобы обрабатывать обращения заказчиков.

Центры телефонного обслуживания постепенно уходят от децентрализованной модели, сконцентрированной на продуктах, и переходят к работе прежде всего с клиентами, опираясь при этом на весь портфель корпоративных продуктов и услуг. В результате создается совершенно новая глобальная инфраструктура поддержки заказчиков.

Можно высказать гипотезу, что в течение 5 будущих лет ведущие банки, значительно сократят оперативные расходы и повысят удовлетворенность клиентов за счет внедрения веб-архитектуры во всех каналах распределения продуктов. Банки объединят традиционные системы отделений и операторов, банкоматов и Интернет-банкинга в единую инфраструктуру с доступом через браузер. В результате значительно повысится удовлетворенность клиентов.

Другим, но не менее важным аспектом многоканальной стратегии банков (помимо интеграции каналов общения) является лучшее знание своего клиента. Практика показала, что банки, предлагающие розничные услуги, получают основную прибыль от 20 % клиентов. Это значит, что большинство клиентов банка не приносят ему никакой прибыли. Кроме того, следует учитывать, что стоимость продажи нового продукта существующему клиенту составляет всего 10 % от стоимости продажи продукта новому клиенту. Ключевые предпосылки успеха в области развития информационных услуг банка представлены на рис. 1.4.

Рис. 1.4 - Предпосылки развития информационных услуг банка

Чтобы добиться успеха, банки должны сконцентрировать усилия на удержании наиболее прибыльных клиентов (причем прибыльность должна оцениваться на протяжении всего жизненного цикла) и на привлечении в банк как можно большей доли их средств. В рамках стимулирования со стороны государственных органов дальнейшего развития Интернет-банкинга в России, нецелесообразно принятие специального закона о банковской деятельности в сети Интернет. Целесообразнее внесение соответствующих поправок в Закон «О банках и банковской деятельности», а возможность оказания банком услуг Интернет-банкинга должна быть указана в лицензии на право осуществления банковских операций, выдаваемой Банком России.

Для решения поставленных перед ним задач Банку России, необходимо постоянно осуществлять меры в целях адекватного контроля Интернет-банкинга и мониторинга степени вовлеченности российских банков в процесс Интернет-банкинга (табл. 1.4).

Таблица 1.4 - Меры применяемые Банком России, с целью правового регулирования Интернет-банкинга.

| Точки зрения | Меры применяемые Банком России |

| С точки зрения осуществления мониторинга степени вовлеченности российских банков в процесс Интернет-банкинга |

1. введение для банков уведомительного порядка открытия информационного, коммуникационного или операционного сайта в сети Интернет и регулярное раскрытие Банком России этой информации для всех заинтересованных лиц; 2. отслеживание ряда параметров, таких, как: доля счетов, предназначенных для проведения операций с использованием сети Интернет, в общем количестве открытых счетов; количество клиентов, являющихся пользователями сети Интернет; объемы операций и др. |

| С точки зрения адекватного контроля Интернет-банкинга |

1. установление для кредитных организаций, оказывающих услуги Интернет-банкинга, дополнительных требовании по организации системы внутреннего контроля; 2. оказание содействия образованию саморегулируемых организаций из числа кредитных организаций-участников Интернет-банкинга; 3. коррекция правил расчета обязательных экономических нормативов с целью учета новых техногенных рисков; 4. изучение вопросов влияния Интернет-банкинга на системный риск банковской системы и механизмы проведения денежно-кредитной политики; 5. расширение сотрудничества с регулирующими и контролирующими органами других стран, так как надзор за Интернет-банкингом в силу его природы должен носить международный характер; 6. расширение использования информационных технологий в своей внутренней деятельности, активизация работы по формированию внутренней информационной сети. |

Можно ожидать, что, несмотря на связанные с Интернет-банкингом риски, кредитные организации продолжат активно внедрять новейшие информационные технологии с целью максимального удовлетворения потребностей клиентов. Интернет-банкинг как одно из направлений банковского дела имеет большой потенциал для дальнейшего развития, и регулирующие органы должны обеспечить последовательное развитие Интернет-банкинга в России и построение системы пруденциального банковского надзора, адекватной принятым банками технологическим рискам [19].

Таким образом, можно отметить, что история возникновения удаленного банковского обслуживания началась еще в 1980-х гг.

На Западе использование банками глобальной мировой сети Интернет для обслуживания клиентов явилось логическим развитием технологии home banking. Удаленный банковский сервис на дому начинался в 1980-х гг. с телефонного банковского обслуживания. Затем появились услуги удаленного обслуживания с использованием персонального компьютера и прямого подключения к банковским серверам (PC-banking).

В течение последних нескольких лет банковское обслуживание через компьютерные системы связи стало наиболее быстро развивающимся направлением деятельности российских кредитных организаций. Подтверждением быстрых темпов внедрения в банковском секторе Интернет-технологий является то, что если 3 года назад web-сайты имели немногим более трети российских кредитных организаций, то на сегодня в сети имеют представительства около 70 % этих учреждений. Кроме того, если тогда операционные услуги через Интернет предоставляли около 50 банков, то сегодня таких организаций около 300 [24].

На сегодняшний день большинство банков предлагают свои услуги через собственные отделения, банкоматы, телефоны, по почте (bank-by-mail), через отделения, принадлежащие партнерам или агентам, через Интернет. В будущем банковские услуги наверняка будут предоставляться и по беспроводным каналам.

Рассмотрев возникновение услуг, осуществляемых посредством инфокоммуникаций можно приступить к описанию порядок обеспечения защиты и безопасности банковской информации.

1.3. Порядок обеспечения защиты и безопасности банковской информации

Информационная безопасность банка - это защищенность информации, которой располагает банк (банковской тайны, тайны вкладов, банковских операций и пр.) от несанкционированного доступа, разрушения, модификации, раскрытия третьим лицам и задержек при поступлении [37].

Другими словами, безопасность информации (данных) банка – это техническая, программная и физическая защита информации (данных) от внутренней и внешней опасности. Защита информации (данных) банка – это деятельность по обеспечению безопасности информации (данных) [46].

Защите подлежит информация, содержащаяся в объектах защиты и относящаяся к одной из категорий конфиденциальности информации. Объектами защиты в платежной системе являются: документированная информация; информационные ресурсы, технологии и системы; права пользователей на получение безопасных информационных услуг.

Исходными условиями создания полноценной системы банковской безопасности должны быть четкие представления о ее сущности, структуре целей обеспечения безопасности, о вытекающих из этих целей практических задачах, о видах банковских угроз и их источниках, а также о мерах противодействия [27].

Проблема безопасности для банка распадается на три компонента: предотвращение, обнаружение и реагирование (рис. 1.5).

Рис. 1.5 – Компоненты проблем безопасности в банковской сфере

Для предотвращения хакерских атак на веб-сайтах используются проверенные технологии: безопасные соединения, технологии шифрования и виртуальные частные сети. Кроме того, рассматривается возможность более активного применения биометрических технологий, использующих уникальные характеристики человеческого организма, включая отпечатки пальцев, радужную оболочку глаза и фонетические особенности голоса. Предотвращение атак на компьютерную сеть предусматривает их имитацию для поиска уязвимых мест и проверки средств защиты.

Обнаружение их включает постоянный мониторинг систем, причем иногда для этого привлекаются внешние фирмы. Для реагирования на проблемы безопасности банки создают силы быстрого реагирования, которые оценивают чрезвычайные происшествия и обеспечивают скоординированную реакцию.

Вопросы безопасности в данной сфере усложняются тем, что банк не может существовать в вакууме. Он может иметь несколько сетей банкоматов, ряд старых сетей и систем, сеть для связи между отделениями и офисами, волоконно-оптические каналы для связи с удаленными центрами, веб-сайт, а также системы, соединяющие все это воедино. Любая из перечисленных систем может быть уязвима. Дополнительные риски создают неадекватные правила защиты, к тому же нельзя забывать и о человеческом факторе (известно, что большинство проблем в области безопасности создают именно сотрудники компании) [13].

Организация информационной безопасности начинается с политики информационной безопасности – внутреннего документа, содержащего в себе основные принципы такой безопасности банка, используемые защитные механизмы и правила их эксплуатации.

Наиболее эффективной схемой создания политики информационной безопасности является последовательная разработка ее составляющих с привлечением специалистов различных областей. Возможный порядок работ приведен на рис. 1.6.

Результатом этих работ становится рабочая система информационной безопасности, регламентируемая документом «Политика информационной безопасности» [18].

Рис. 1.6 – Схема организации информационной безопасности

Вообще для обеспечения и совершенствования информационной безопасности целесообразно разработать единую концепцию обеспечения защиты и безопасности информации, которая должна базироваться на комплексной реализации определенных мер (приложение 4) [33].

Система обеспечения защиты и безопасности банковской информации состоит из трех основных направлений, они представлены на рис. 1.7.

Рис. 1.7 - Направления системы обеспечения защиты и безопасности банковской информации

Следует отметить, что в каждой пользовательской точке участвуют как методы защиты от несанкционированного доступа, так и контроль. Хранение информации должно осуществляться на отдельно стоящих специализированных серверах, разграниченных по функциональному назначению и изолированных от доступа к ним всех пользователей.

Доступ в помещение, где находятся серверы банка, коммуникационная аппаратура для связи, оптический кроссы, специализированное отдельно стоящее оборудование, выделенные каналы связи, ограничивается кодовым замком, что позволит исключить возможность проникновения посторонних лиц и перекроет доступ к физическим носителям, сетевым коммуникациям.

С целью предотвращения несанкционированного проникновения внутрь системных блоков, все корпуса рабочих станций закрываются и опечатываются специальными маркерами.

Для идентификации пользователя необходимо использовать парольную защиту, предоставляющую персональные права на доступ к информации банка. Каждому пользователю оформляется карта доступа - минимум возможностей и прав для работы в АБС.

Для защиты от вирусных атак, преднамеренного заражения компьютеров различного рода вирусами, банк обеспечивается антивирусными программами с постоянно обновляемой базой. Доступ в Интернет должен постоянно контролироваться на программном уровне при помощи специализированных программ. Защита баз данных от технических сбоев осуществляется путем ежедневного резервного копирования информации Банка на специальном сервере, с последующим архивированием необходимой информации.

Для обмена информации банк обеспечивается различными каналами связи с соответствующими степенями защиты, шифрования информации.

Системы связи должны состоять из офисной мини-АТС, телефонных коммуникаций и соответствовать следующим требованиям: находиться в защищенном от посторонних лиц месте, программирование и настройка соединений должны производиться с соблюдением норм конфиденциальности, протоколы переговоров постоянно должны контролироваться на предмет несанкционированных телефонных контактов.

Инструкции по информационной безопасности: о резервном копировании информации, по организации парольной защиты, о порядке действий в нештатных ситуациях, по организации антивирусной защиты, об администраторах информационной безопасности (АИБ) разрабатываются и утверждаются единым пакетом в форме отдельных внутрибанковских документов [51].

Основу соблюдения режима доступа к банковской информации составляют следующие способы обеспечения защищенности банковской информации от несанкционированного доступа и неправомерного использования: разграничение и контроль прав доступа к информации; учет входящей и исходящей информации; криптографирование входящих и исходящих потоков информации. Система разграничения доступа предназначена для предоставления каждому сотруднику и должностному лицу банка только тех данных и прав, которые ему необходимы для работы и ограждения информации от несанкционированного доступа.

Для защиты информации от несанкционированного доступа применяется система паролей и разграничения доступа к автоматизированной банковской системе на основе средств, заложенных в используемые операционные системы и аппаратные средства.

Сотрудник или должностное лицо банка получает доступ к информации после регистрации в системе и ввода пароля. Регистрация делается с помощью стандартных средств операционной системы и базы данных, что обеспечивает достаточную надежность за счет шифрования паролей и их централизованной проверки.

После регистрации в системе сотрудник или должностное лицо Банка работают с помощью специализированного программного обеспечения, позволяющего им выполнять только допустимый набор действий.

Учет входящей и исходящей документированной информации, позволяет разграничивать конфиденциальную информацию от иной банковской информации. Информация, заявленная отправителем или получателем как конфиденциальная, учитывается отдельно от иной банковской информации.

Криптографирование входящих и исходящих потоков информации является дополнительным способом обеспечения защищенности информации от несанкционированного доступа [51].

Преступные посягательства на порядок функционирования банка включены в гл. 23 УК РФ «Преступления против службы в коммерческих и иных организациях». Статьей 183 «Незаконные получение и разглашение сведений, составляющих коммерческую, налоговую или банковскую тайну» УК РФ № 63-ФЗ от 13 .06.1996 года (в ред. ФЗ от 07.08.2001 № 121-ФЗ) установлены штрафные санкции при нарушениях связанных с собиранием, разглашением, похищением информации содержащую банковскую тайну. Собирание такой информации, путем похищения документов, подкупа или угроз, и другим незаконным способом наказывается штрафом в размере до 80 тысяч рублей или в размере заработной платы или иного дохода осужденного за период от 1 до 6 месяцев либо лишением свободы на срок до 2 лет [2].

Информационные ресурсы банка формируются путем создания, сбора и приобретения документированной информации о фактах, событиях и обстоятельствах, имеющих отношение к кредитно-финансовой сфере. В целях создания оптимальных условий для удовлетворения информационных потребностей своих структурных подразделений, клиентов и корреспондентов, а также органов государственной власти банк приобретает и использует информационные системы, или организационно упорядоченные массивы документов, информационные технологии и средства их обеспечения, или средства вычислительной техники и связи, обеспечивающие обработку, хранение и передачу информации.

В соответствии с ФЗ «Об информации, информатизации и защите информации» № 24-ФЗ от 20.02.1995 г. (в ред. ФЗ от 10.01.2003 № 15-ФЗ) документы банка, его информационные системы, а также средства обеспечения их деятельности являются составной частью имущества банка и объектом его права собственности. Этот Федеральный закон регулирует отношения, возникающие при: формировании и использовании информационных ресурсов на основе создания, сбора, обработки, накопления, хранения, поиска, распространения и предоставления потребителю документированной информации; создании и использовании информационных технологий и средств их обеспечения; защите информации, прав субъектов, участвующих в информационных процессах и информатизации [4].

Согласно ст. 13.12 Кодекса РФ «Об административных правонарушениях» № 195-ФЗ от 30.12.2001 г. (в ред. от 03.07.2006 № 97-ФЗ) нарушение правил защиты информации использование несертифицированных средств, предназначенных для защиты информации, составляющей государственную тайну, влечет наложение административного штрафа на должностных лиц в размере от тридцати до сорока минимальных размеров оплаты труда; на юридических лиц - от 200 до 300 МРОТ с конфискацией несертифицированных средств, предназначенных для защиты информации, составляющей государственную тайну, или без таковой [3].

Постановление Правительства РФ № 290 от 30.04.2002 г. «О лицензировании деятельности по технической защите конфиденциальной информации» (в ред. Постановлений Правительства РФ от 17.12.2004 № 807) определяет порядок лицензирования деятельности юридических лиц и индивидуальных предпринимателей по технической защите конфиденциальной информации [1].

Основными видами посягательств на объекты информатизации банка являются: противозаконный сбор и использование информации, несанкционированный доступ к информационным ресурсам, манипулирование информацией (дезинформация, сокрытие или искажение информации), незаконное копирование данных в информационных системах, хищение информации из библиотек, архивов и баз данных; нарушение технологии обработки информации. Указанные посягательства на объекты информатизации совершаются как в сфере традиционного документооборота, так и в сфере новейших информационных технологий.

Характеристика правонарушений в сфере информационных технологий представлена в приложении 5.

Преступные посягательства на информацию (в первую очередь утечка конфиденциальной информации и злоупотребление ею) занимают одно из первых мест среди основных факторов риска, отрицательно влияющих на результаты экономической деятельности. В большинстве развитых иностранных государств такие деяния влекут за собой применение весьма строгих санкций. В США, например, для лиц, злоупотребляющих информацией при заключении сделок с ценными бумагами, предусмотрены штрафы в 1 млн. долл. (для юридических лиц 2,5 млн. долл.) либо тюремное заключение сроком до 10 лет; в Великобритании денежный штраф в неограниченной сумме и (или) тюремное заключение до 7 лет, а для соучастников - 6-месячное содержание под стражей и (или) штраф. Во Франции для лиц, уличенных в злоупотреблениях, установлено наказание в виде тюремного заключения от 2 месяцев до 2 лет и (или) денежный штраф либо в 10-кратном размере незаконно полученной прибыли [15].

Таким образом, под информационной банковской безопасностью понимается организация мер по предотвращению возможных угроз деятельности банка. Необходимый уровень безопасности достигается за счет осуществления действий, направленных на минимизацию возможного ущерба за счет: предупреждения (предотвращения) нарушений информационной безопасности; своевременного их обнаружения; эффективного восстановления нормального состояния ресурсов и функционирования информационной системы.

Подводя итог по первой главе «Теоретические основы банковских инфокоммуникаций» можно сделать следующие выводы.

Под банковскими инфокоммуникациями мы понимаем все те банковские услуги, которые могут быть осуществлены только с помощью коммуникационных средств связи, ими выступают телефон, мобильный телефон и Интернет. К таким услугам относятся типичные для банков формы работы: безналичные расчеты с использованием пластиковых карт осуществляемые посредством банкоматов и оборудования эквайринга; осуществление денежных переводов по средствам международных систем денежных переводов; удаленное банковское обслуживание клиентов с использованием сети Интернет и мобильного телефона (Интерент-банкинг, мобильный-банкинг); оказание дополнительных услуг по применению того или иного банковского продукта.

В приложении 6 представлена сводная таблица современных инфокоммуникаций и оказываемых и их помощью услуг. Из данной таблицы следует, что центральное звено в осуществлении инфокоммуникационных услуг банком занимает персональный компьютер или процессинговый центр.

Изучив теоретические основы банковских инфокоммуникаций следует приступить к изложению второй главы «Анализ банковских инфокоммуникаций на примере филиала ОАО «МИнБ» в г. Ставрополе», где мы проведем анализ финансового состояния банка, а также рассмотрим какие услуги в сфере инфокоммуникаций он оказывает.

2. Анализ банковских инфокоммуникаций на примере филиала ОАО «МИнБ» в г. Ставрополе

2.1. Организационно-экономическая характеристика АКБ «Московский Индустриальный банк» (ОАО)

АКБ «Московский Индустриальный банк» в форме открытого акционерного общества, создан в соответствии с решением общего собрания от 16 сентября 1996 г. (протокол №2) путем преобразования из паевого коммерческого Банка «Московский Индустриальный банк», зарегистрированного Центральным банком Российской Федерации 22 ноября 1990 г. № 912, и является его правопреемником. Учредителями Банка являются российские юридические лица и граждане.

ОАО «МИнБ» создан на базе Московского городского управления Промстройбанка СССР 22 ноября 1990 года. Некоторые подразделения банка ведут свою историю с 20-30-х гг. ХХ века, когда создавались территориальные подразделения Государственного Банка СССР и государственных банков долгосрочного финансирования в Московском и Владимирском регионах.

Фирменное наименование Банка: на русском языке: полное – Акционерный коммерческий банк «Московский Индустриальный банк» (открытое акционерное общество), сокращенное – АКБ «Московский индустриальный банк». На английском языке: Bank «Moskow Industrial bank».

Местонахождение банка: 117419, г. Москва, ул. Орджоникидзе, 5 [29].

ОАО «МИнБ» является членом Ассоциации российских банков (АРБ), Ассоциации региональных банков России (Ассоциации «Россия»), участником Системы страхования вкладов населения. Банк имеет статус Уполномоченного банка Правительства Москвы.

Банк устойчиво входит в 50 крупнейших банков России. Занимает пятое место по результатам потребительского рейтинга банков проведенного журналом «Профиль» совместно с Агентством потребительской информации.

Уже 16 лет Московский Индустриальный банк входит в число лидеров столичного и региональных рынков финансовых услуг, демонстрируя стабильность и надежность. Высокий уровень сервиса, отлаженные межбанковские технологии, конкурентные тарифы, квалифицированный персонал и индивидуальный подход позволяют предоставить каждому клиенту весь спектр банковских услуг.

ОАО «МИнБ» один из самых надежных в России, и эта высокая надежность основывается на разумном финансовом консерватизме. Все годы своей работы он сохраняет оптимальное соотношение между допустимой степенью риска и уровнем получаемых доходов. С учетом меняющейся экономической ситуацией и запросов клиентов вносятся коррективы в кредитную политику.

Разветвленная филиальная сеть Банка позволяет создавать наиболее комфортные условия обслуживания клиентов и повышать качество предоставляемых услуг.

Одно из стратегических направлений Банка - расширения филиальной сети. Он имеет представительство во Франкфурте-на-Майне (Германия). Поддерживает корреспондентские отношения со 130 крупнейшими банками мира и СНГ. На сегодняшний день банк представлен более 130 фронтофисами (филиалами, отделениями, операционными кассами) в 51 городе в 18 субъектах РФ (Москве, Санкт-Петербурге, Архангельской, Астраханской, Белгородской, Владимирской, Волгоградской, Воронежской, Московской, Орловской, Ростовской, Тульской, Ярославской областях, КБР, КЧР, Республике Северная Осетия-Алания, в Ставропольском крае и Ненецком автономном округе).

В рамках соглашений, заключенных между банком с его филиалами, стороны договорились о сотрудничестве при решении задач, связанных с реализацией совместных инвестиционных программ, программ социально-экономического развития регионов и благотворительных проектов; краткосрочного и долгосрочного кредитования; привлечения иностранных инвестиций в данные субъекты РФ; взаимодействия на рынке ценных бумаг, а также в сфере финансово-экономического консалтинга.

Рассмотрев основные аспекты деятельности ОАО МИнБ, следует охарактеризовать его деятельность в ЮФО.

Несмотря на то, что филиальная сеть в этом регионе относительно молодая, банк уже принимает заметное участие в развитии реального сектора экономики, предоставляя целевые кредиты предприятиям, а также участвуя в инвестиционных проектах с привлечением средств иностранных банков.

В Ставропольском крае ОАО «МИнБ» имеет пять рабочих площадок - в краевом центре, Буденновске, Пятигорске, Нивинноммыске и Благодарном. Но в перспективе их будет значительно больше (в планах открытие подразделений в Ессентуках, Кисловодске, Железноводске, Зеленокумске).

Филиалы на Ставрополье начали открываться с 2003 г. Несмотря на столь короткий срок и наличие серьезной конкуренции, филиалы, по мнению руководства банка и независимых экспертов, успешно прошли период становления, нашли свою нишу в банковской структуре края и создали предпосылки для дальнейшего развития и расширения сферы банковских услуг. Об этом свидетельствуют следующие цифры: если в 2004 г. оборот банка по кредитам в крае составил 490 млн. руб., то в 1 полугодии 2005 г. –уже 620 млн. руб. Ставропольским филиалом за первое полугодие 2005 г. выдано кредитов в размере 168 млн. руб. За 2005 г. кредитный портфель филиала вырос в 4,5 раза и составил по состоянию на 01.12.2005 г. 243 млн. руб.

Из общей суммы кредитов, выданных Ставропольским филиалом в 2005 г. на развитие промышленного производства инвестировано 52,6 %, на развитие сельского хозяйства – 10,5 %, на организацию фармацевтической деятельности – 5,5 %, на развитие малого и среднего бизнеса – 21 %. Кроме того, часть кредитов, выданных филиалом, субсидируется Правительством Ставропольского края – 19 % и Министерством сельского хозяйства Ставропольского края – 7 % от общей суммы ссудной задолженности филиала.

ОАО «МИнБ» разработало и реализует долгосрочную программу по финансированию текущей деятельности и техническому перевооружению крупных предприятий Ставропольского края (табл. 2.1).

Таблица 2.1 - Основные клиенты Филиала

Наименование предприятия |

Роль банка в деятельности предприятия |

|

ОАО НПК «Эском», г. Ставрополь |

С помощью кредитных ресурсов банка значительно увеличено производство жизненно необходимых медицинских препаратов |

|

ООО ТД «Цитрон», г. Ставрополь |

Используя заемные средства банка существенно расширен ассортимент и объемы производства расходных и запасных частей на отечественные и иностранные автомобили |

|

ГУП «Ставропольфармация», г. Ставрополь |

С помощью кредита банка, удалось расширить филиальную сеть и улучшить организацию обеспечения населения доступными медицинскими препаратами. |

|

ООО КПП «Ставропольский» г. Ставрополь |

Кредитными средствами банка осуществлена реконструкция и приобретение нового высоко технологического оборудования по производству и розливу натуральных соков и вина |

|

ООО «Плеяда» г. Ростов-на-Дону |

Используя кредит банка, предприятие осуществляет строительство многофункционального офисного комплекса в г. Ростов-на-Дону бизнес центр класса А общей площадью 29 тыс. кв. м. |

| ОАО «ПСК «Строитель Астрахани» г. Астрахань | С помощью заемных средств банка комбинат осуществляет техническое перевооружение производственных мощностей и текущее строительство. Это позволило ему почти в три раза увеличить объем строительства, в том числе в рамках реализации в области подпрограммы «Переселение граждан Российской Федерации из ветхого и аварийного жилого фонда» |

|

ООО «Селена Химволокно» (г. Усть-Джегута, КЧР). |

За счет кредита банка и средств зарубежных финансовых институтов приобретается и монтируется новое оборудование. Финансирование проекта позволит создать импортно заменяющее производство. Предприятие будет производить синтепон и силикон, которые на 90% на сегодняшний день ввозятся из-за рубежа |

|

ООО «Дервейс» (г. Черкесск) |

Предоставлен кредит в размере более 100 млн. рублей на организацию производства автомобилей «COWBOY» (внедорожник) |

Основные клиенты банка выступают одновременно владельцами расчетных и текущих счетов.

Осознавая важность научных исследований в разработке инвестиционных программ и развитии бизнеса в ЮФО, ОАО «МИнБ» профинансировал проект создания электронной базы данных и Интернет-сайта «Природные ресурсы и природные риски Северного Кавказа». Проект включает в себя сбор и оценку данных по сейсмической опасности, глубинному строению, неотектонике и современной геологической динамике региона. В рамках планирования инвестиционной привлекательности региона будет проводиться сбор информации о природных ресурсах и природных рисках.

Участие Банка в финансирование данных проектов позволило создать около двух тысяч дополнительных рабочих мест в ЮФО. В настоящий момент Банк изучает еще ряд проектов общей стоимостью около миллиарда рублей.

Филиал в г. Ставрополе акционерного коммерческого банка «Московский Индустриальный банк» (открытое акционерное общество) создан решением Совета директоров (Протокол № 11 от 07 мая 2002 г.) и переименован решением Совета директоров (Протокол № 5 от 11 августа 2006 г.) в филиал «Северо-Кавказское региональное управление» (г. Ставрополь) АКБ «МИнБ» (ОАО). Сокращенное наименование – филиала СКРУ ОАО «МИнБ».

Филиал ОАО «МИнБ» в г. Ставрополе не является юридическим лицом. Для обеспечения деятельности филиала Банк закрепляет за ним необходимые средства и имущество. Филиал осуществляет свою деятельность в соответствии с Уставом банка, распоряжается выделенными средствами и имуществом в пределах прав предоставленных ему Положением о филиала «СКРУ» (г. Ставрополь) АКБ «МинБ» (ОАО), заключает договоры с субъектами хозяйственных отношений от имени центрального офиса на основании доверенности Банка, выданной Начальнику Филиала.

Филиал является обособленным подразделением Банка и имеет отдельный баланс, который составляется ежедневно и входит в сводный баланс ОАО «МИнБ» [28].

Ответственность по обязательствам Филиала несет головной банк.

Филиал ОАО «МИнБ» в своей деятельности руководствуется законодательством РФ, нормативными актами Банка России, Уставом банка, решениями органов управления Банка, Положением указанным выше.

Адрес филиала: 355005, г. Ставрополь, ул. Ленина, д. 351.

Цели деятельности и права филиала представлены в приложении 7.

Для осуществления операций и хранения денежных средств Банк отрыл Филиалу корреспондентский субсчет в подразделении расчетной сети Банка России по месту расположения кредитной организации.